Leasing operacyjny jest najbardziej powszechną formą leasingu samochodu wśród przedsiębiorców. Polega on na przekazaniu przez leasingodawcę, na czas oznaczony, prawa do użytkowania przedmiotu leasingu zgodnie z umową, w zamian za opłaty zwane ratami leasingu, dokonywane przez leasingobiorcę.

Minimalny czas trwania umowy leasingu operacyjnego dla samochodu osobowego wynosi dwa lata. Przedsiębiorca, który przejmuje przedmiot leasingu w ramach takiej umowy, nie amortyzuje samochodu w swojej działalności, ponieważ pojazd ten jest składnikiem majątku leasingodawcy i to firma leasingowa dokonuje odpisów amortyzacyjnych. Korzystający, czyli leasingobiorca otrzymuje faktury za raty leasingowe i księguje je po stronie kosztów w KPiR. Podatnik VAT odlicza również VAT z faktury zgodnie z przeznaczeniem pojazdu.

1. Wprowadzanie pojazdu

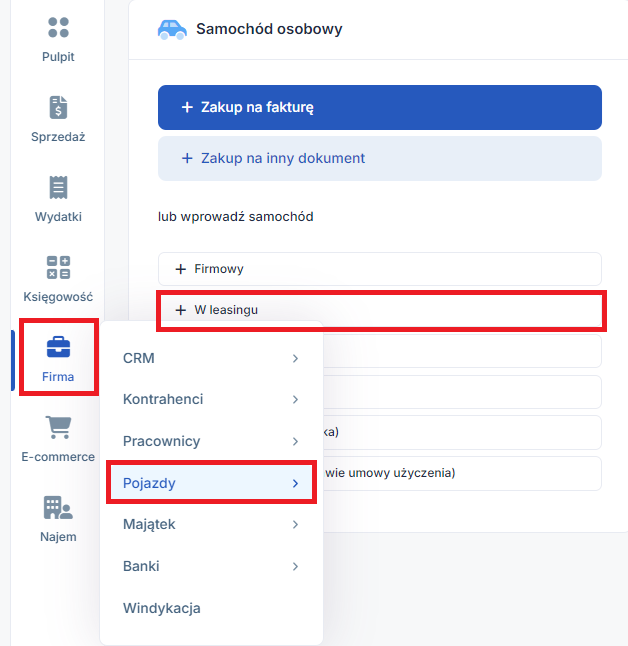

Samochód osobowy, który stanowi przedmiot umowy leasingu operacyjnego wprowadzamy w serwisie z poziomu: Firma ➡ Pojazdy ➡ Dodaj pojazd ➡ Samochód osobowy ➡ lub wprowadź samochód: w leasingu

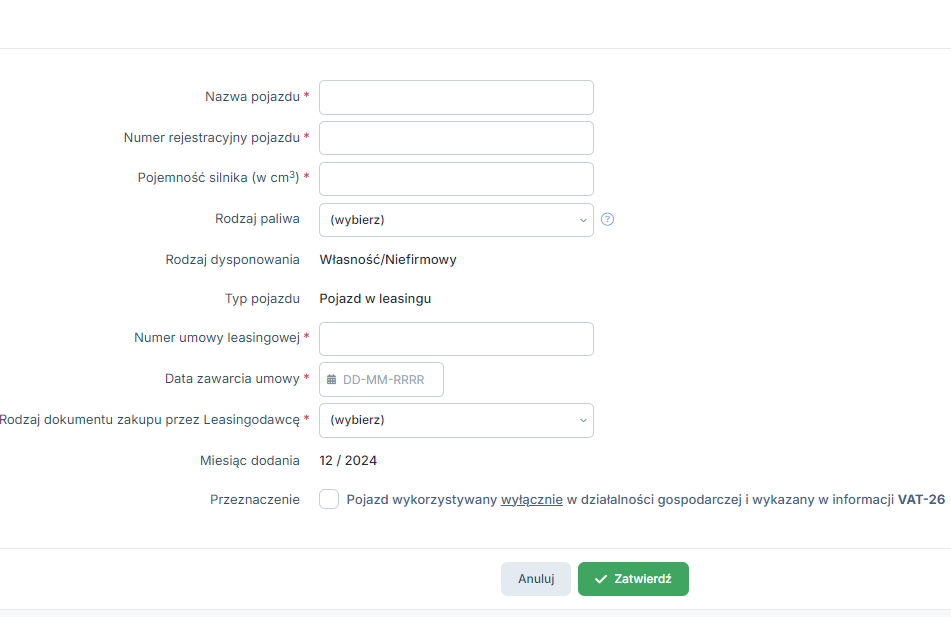

Wprowadzając pojazd na podstawie umowy leasingu należy uzupełnić takie dane jak:

- Nazwa pojazdu, Numer rejestracyjny pojazdu, Pojemność silnika.

- Rodzaj paliwa nie jest polem obowiązkowym.

- Niezbędnym krokiem jest również wpisanie Numeru umowy leasingowej, daty jej zawarcia, określenie Rodzaju dokumentu zakupu pojazdu przez leasingodawcę (firmę leasingową)..

- Ostatnim elementem jest wprowadzenie Ceny zakupu pojazdu.

Wskazówka

Jeżeli w polu Cena zakupu podawana jest wartość pojazdu na podstawie umowy leasingu to w polu Rodzaju dokumentu zakupu przez Leasingodawcę należy wybrać Inny dokument

WAŻNE!

Jeżeli powyższe informacje nie zostały zawarte w umowie leasingu, w celu ich pozyskania należy się skontaktować z leasingodawcą.

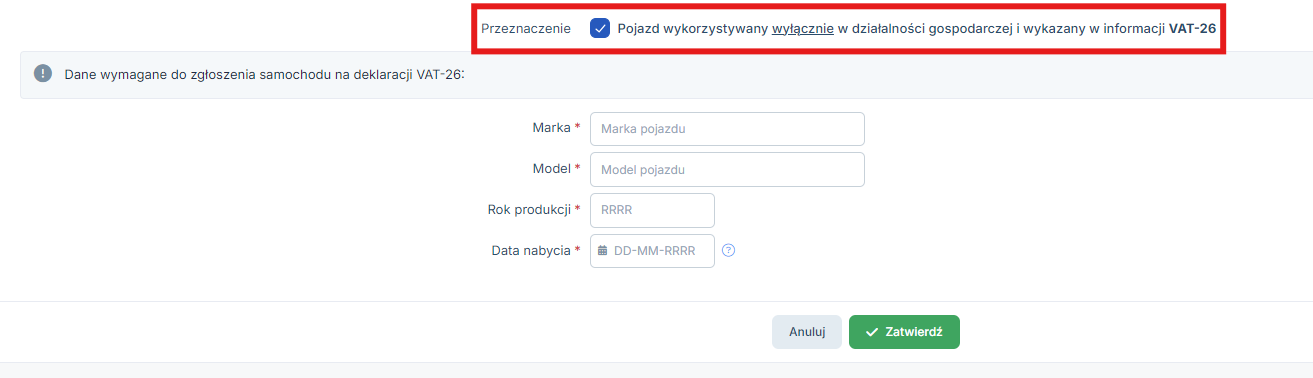

Jeżeli pojazd jest wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26, to należy zaznaczyć checkbox w polu Przeznaczenie, a następnie wypełnić dane wymagane do zgłoszenia samochodu na deklaracji VAT-26:

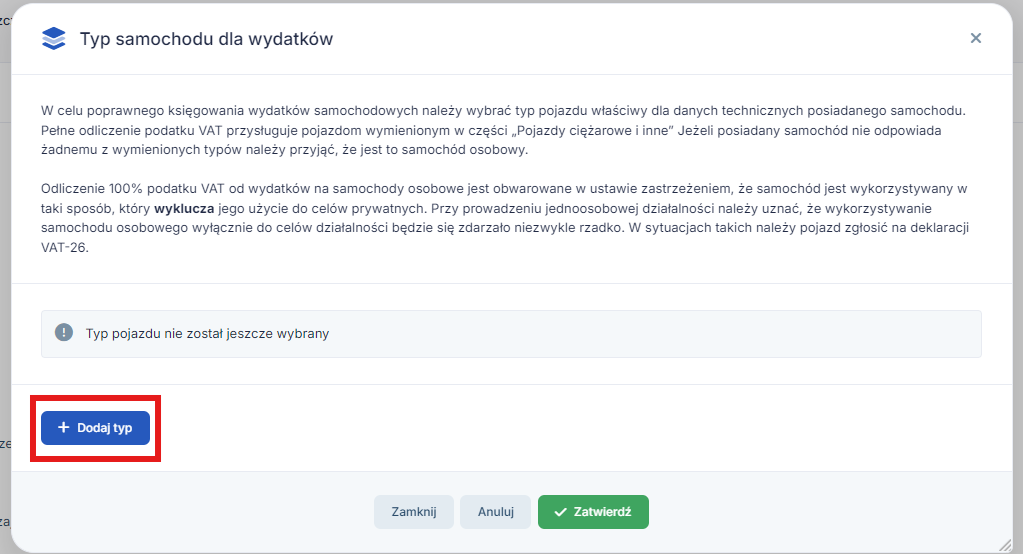

Po uzupełnieniu wymaganych danych i zatwierdzeniu pojazdu w serwisie, pojawi się komunikat dotyczący wyboru typu samochodu dla wydatków dla poprawnego rozliczenia VAT. W tym miejscu należy wybrać opcję +dodaj typ:

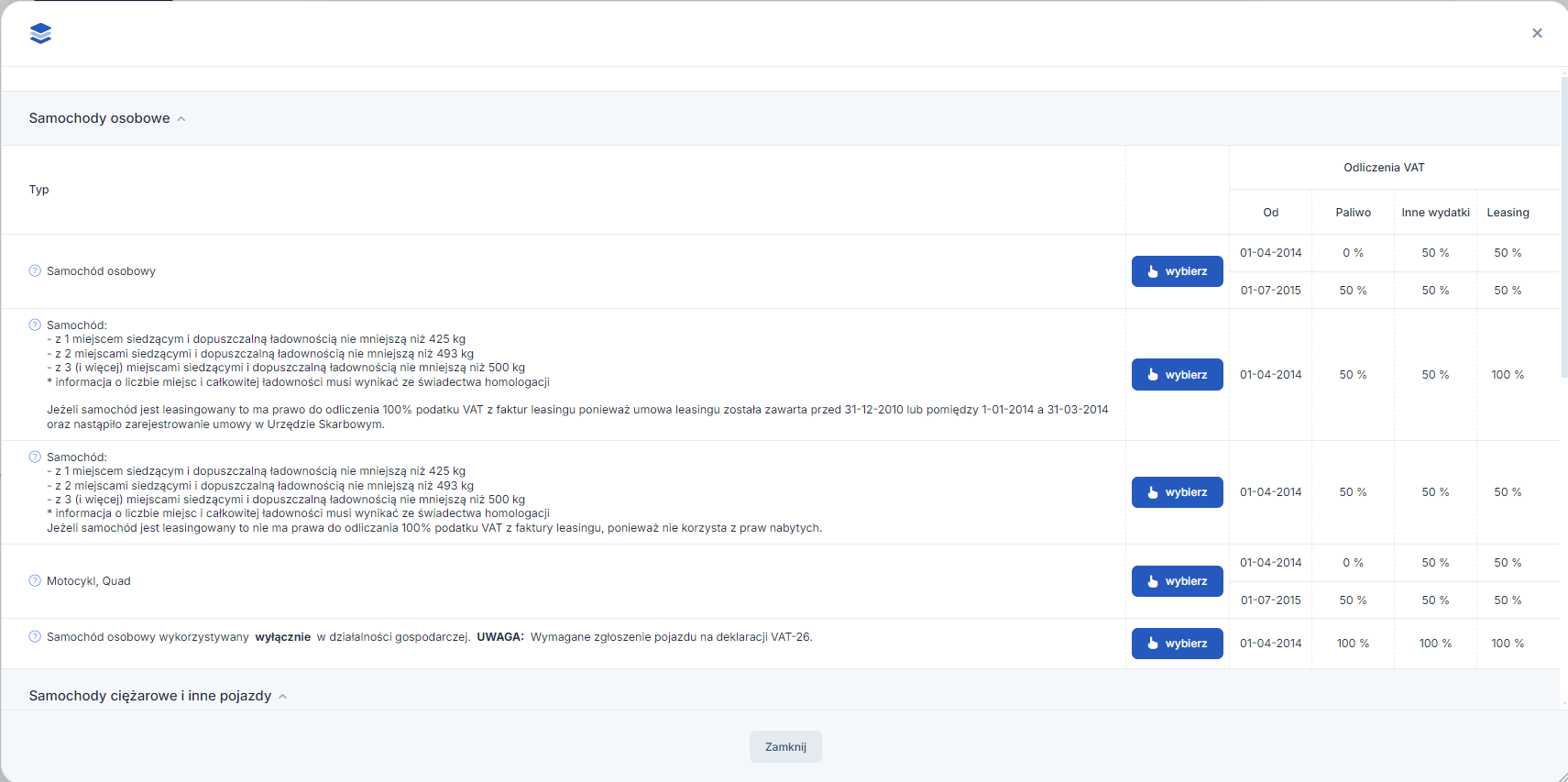

Jeżeli przedmiotem leasingu jest typowy samochód osobowy, który nie jest w żaden sposób konstrukcyjnie przystosowany do działalności i będzie używany zarówno do celów działalności jak i prywatnie, w tabeli “typ dla wydatków” – wybieramy typ – samochód osobowy. Na tej podstawie serwis będzie odliczał 50% VAT z faktur za raty leasingowe oraz faktur za inne wydatki związane z eksploatacją samochodu. Pozostała nieodliczalna część VAT z faktury będzie automatycznie przez serwis doliczana do kwoty netto i księgowana jako koszt w KPiR w odpowiedniej wartości w zależności od rodzaju wydatku.

W części Samochody osobowe wybieramy właściwą opcję i zatwierdzamy wybór.

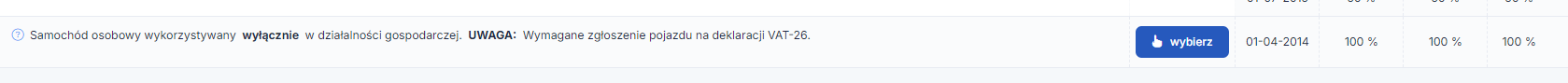

Gdy został zaznaczony chceckbox Przeznaczenie: pojazd jest wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26, to na liście pokaże się dodatkowy typ samochodu dla poprawnego rozliczania wydatków. który należy wybrać.

Na tej podstawie serwis będzie odliczał 100% VAT z faktur za raty leasingowe oraz faktur za inne wydatki związane z eksploatacją samochodu. Więcej na temat rozliczeń pojazdu na VAT-26 można przeczytać tutaj.

2. Księgowanie kosztów eksploatacji pojazdu w leasingu

Wydatki związane z pojazdem a koszty firmy – porównanie w pigułce

| Rodzaj kosztu | Pojazd wykorzystywany do celów mieszanych | Pojazd wykorzystywany wyłącznie do celów działalności gospodarczej |

| paliwo | 75% kosztu i 50% VAT | 100% kosztu i 100% VAT |

| przegląd pojazdu | 75% kosztu i 50% VAT | 100% kosztu i 100% VAT |

| naprawa pojazdu | 75% kosztu i 50% VAT | 100% kosztu i 100% VAT |

| płyn do spryskiwaczy | 75% kosztu i 50% VAT | 100% kosztu i 100% VAT |

| opłaty leasingowe | 100% kosztu i 50% VAT | 100% kosztu i 100% VAT |

| spłata wartości pojazdu |

Gdy wartość pojazdu nie przekracza 150 000 zł to księguje się: Gdy wartość pojazdu przekracza 150 000 zł to należy wyliczyć wg wzoru: |

Gdy wartość pojazdu nie przekracza 150 000 zł to księguje się: Gdy wartość pojazdu przekracza 150 000 zł to należy wyliczyć wg wzoru: |

Od 1 stycznia 2019 przedsiębiorcy mają dwie możliwości zaliczania do kosztów podatkowych wydatków związanych z bieżącą eksploatacją samochodów osobowych firmowych:

- 100%: jeżeli prowadzona będzie ewidencja potwierdzająca wykorzystywanie pojazdu wyłącznie do celów działalności gospodarczej podatnika,

- 75%: dla samochodów wykorzystywanych również do celów niefirmowych.

Nie zmieniają się natomiast zasady odliczania VAT od wydatków związanych z samochodem osobowym (art. 86a ustawy o VAT). Przedsiębiorcy przysługuje prawo do odliczenia 50% lub 100% podatku od towarów i usług wykazanego na fakturze, niezależnie od tego, jaką część faktury zaliczy do kosztów podatkowych. Co ważne, podane wyżej limity uwzględniają również VAT, który nie może zostać odliczony.

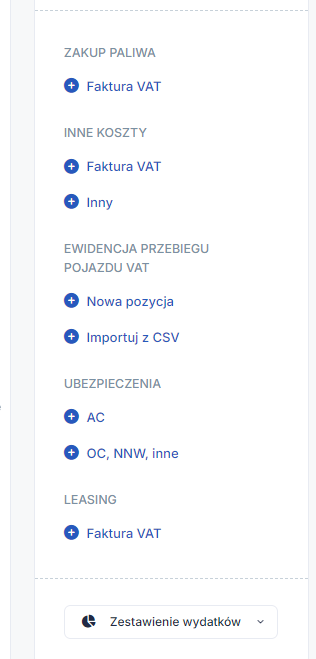

Faktury związane z eksploatacją samochodu należy wprowadzać z poziomu: Firma ➡ Pojazdy ➡ Lista pojazdów ➡ Rozliczenie pojazdów wybierając odpowiedni rodzaj wydatku. Z tego poziomu należy księgować zarówno faktury za zakup paliwa jak i inne koszty związane z pojazdem.

3. Księgowanie raty leasingu

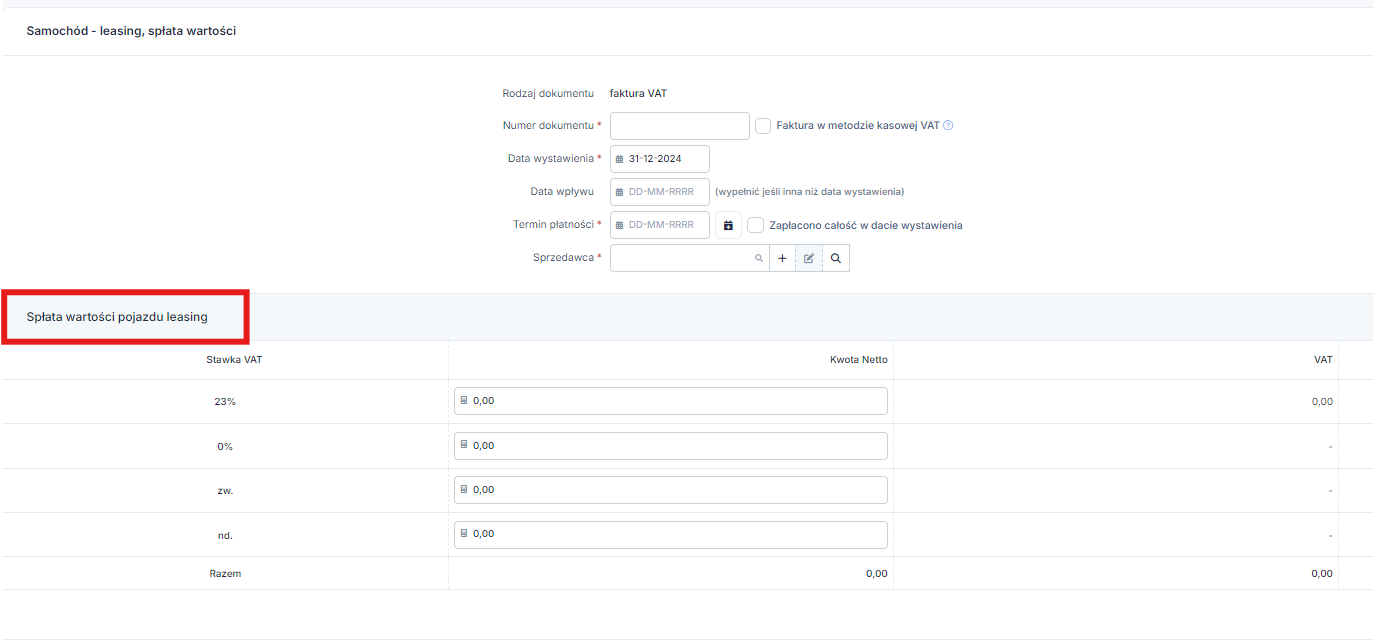

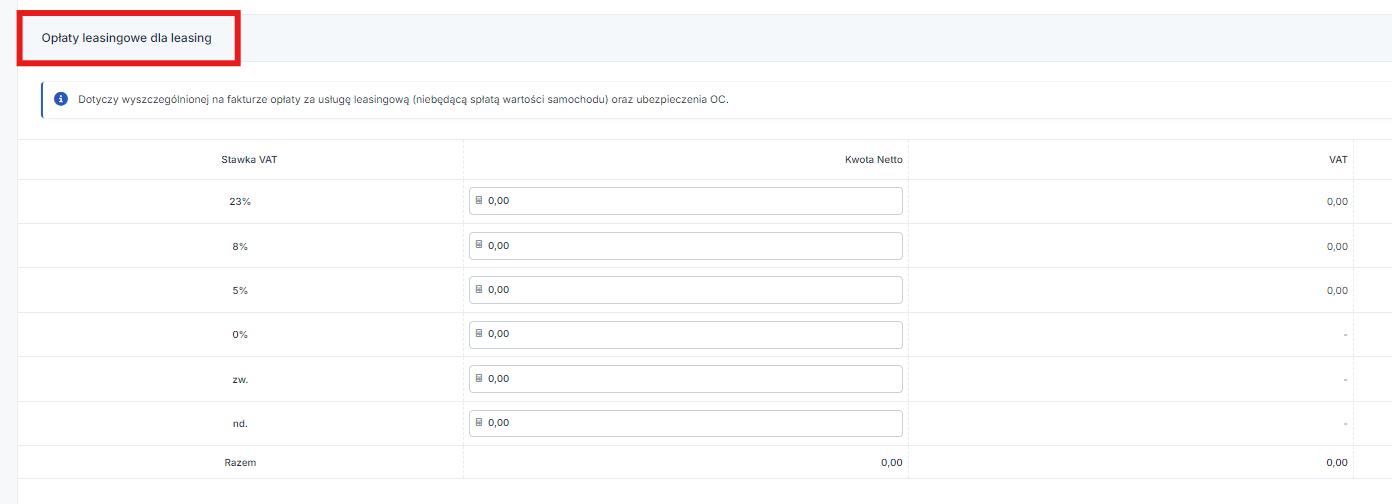

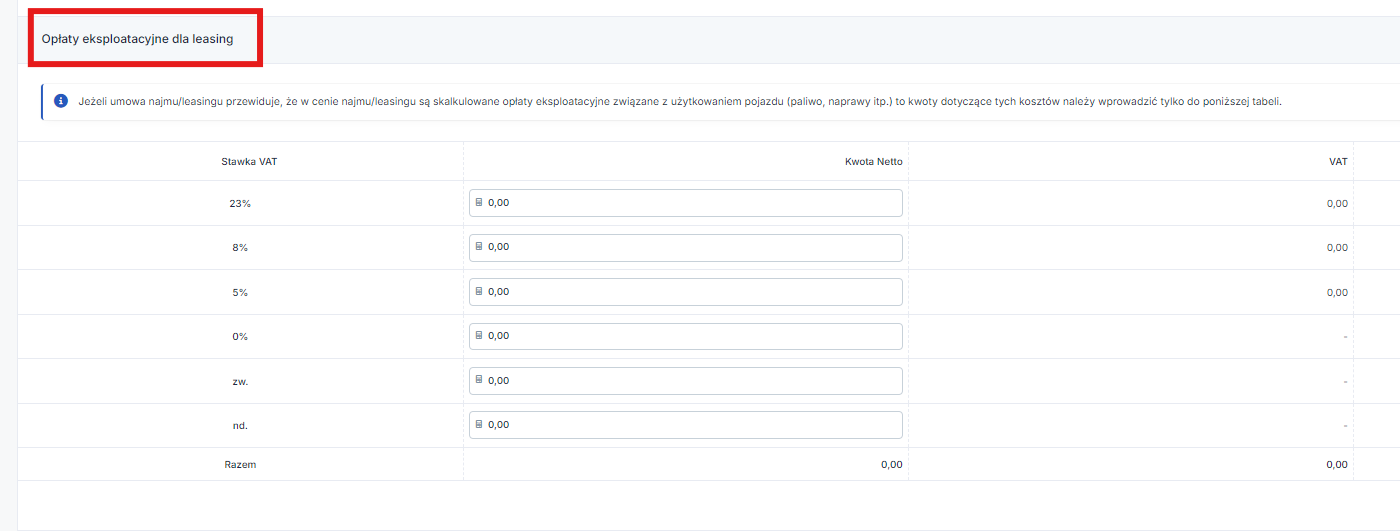

Fakturę za opłatę wstępną/czynsz inicjalny i ratę leasingu wprowadzamy z poziomu: Firma ➡ Pojazdy ➡ Lista pojazdów ➡ Rozliczenie pojazdów ➡ Leasing Faktura ➡ VAT.

Formularz do wprowadzenia raty podzielony jest na 3 części: spłata wartości pojazdu, opłaty leasingowe i opłaty eksploatacyjne (np. opłata serwisowa) w związku z tym, że każdy z tych wydatków objęty jest innym limitem.

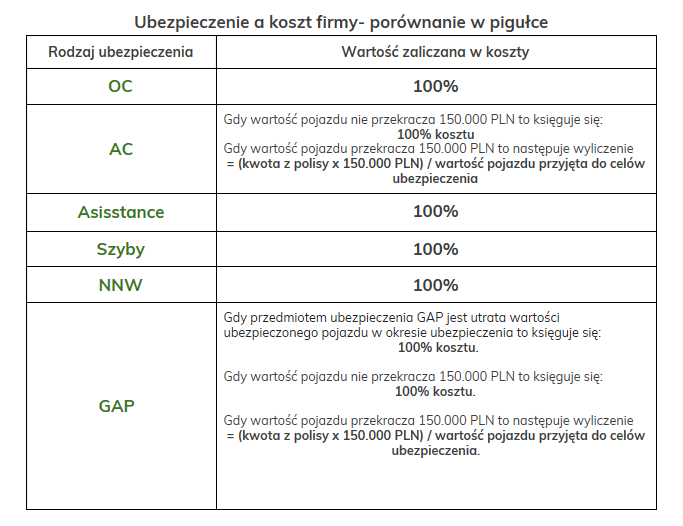

4. Księgowanie ubezpieczenia pojazdu

Przepisy, które obowiązują od 1 stycznia 2019 roku wskazują, że zaliczając do kosztów uzyskania przychodów wydatki związane z ubezpieczeniem AC samochodu należy pamiętać o limicie wynikającym z art. 23 ust. 1 pkt 47 updof. Według nowych uregulowań nie uważa się za koszty uzyskania przychodów składek na ubezpieczenie AC samochodu osobowego w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150 000 zł pozostaje do wartości samochodu przyjętej dla celów ubezpieczenia.

Powyższego ograniczenia nie trzeba stosować w przypadku ubezpieczeń OC i NNW i innych, gdyż są to ubezpieczenia, za które wysokość składki nie jest uzależniona od wartości rynkowej pojazdu.

Jeżeli polisa została wyceniona na podstawie wartości pojazdu i uznana jako ubezpieczenie dobrowolne to koszt podatkowy jest objęty limitem kwotowym (150 000 zł). Gdy przedmiotem ubezpieczenia GAP jest utrata wartości ubezpieczonego pojazdu w okresie ubezpieczenia to księguje się 100% kosztu.

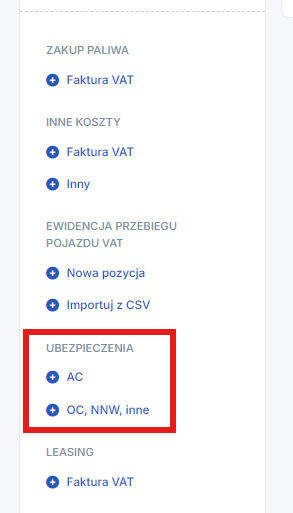

Opłatę za ubezpieczenie samochodu należy wprowadzać z poziomu:Firma ➡ Pojazdy ➡ Lista pojazdów ➡ Rozliczenie pojazdów ➡ Ubezpieczenie ➡ + AC/ +OC, NNW, inne wybierając właściwą opcję.

Ubezpieczenie AC oraz GAP, które jest zależne od wartości pojazdu księguje się przez opcję +ac, natomiast pozostałe rodzaje ubezpieczenia księguje się przez opcję +oc, nnw, inne.

Wprowadzanie pojazdu w systemie IFIRMA

Autor: Jagoda Durczak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.