Z dniem 1 października 2020 roku nastąpiły zmiany dla czynnych podatników VAT. Zmiany dotyczą struktury pliku JPK, od tego dnia deklaracja VAT-7 została niejako wcielona w strukturę pliku JPK_VAT.

1. Ogólne informacje na temat pliku JPK

Plik JPK_V7 podzielony jest na dwie części:

- deklaracyjną- znajduja sie w niej dane, które zawierała deklaracja VAT-7, czyli dane niezbędne do obliczenia wysokości podatku należnego, obliczenia wysokości podatku naliczonego, obliczenia wysokości podatku lub zwrotu podatku wraz z oznaczeniem sposobu dokonania tego zwrotu oraz pouczenia podatnika.

- ewidencyjną- zawiera dane z ewidencji sprzedaży i zakupów VAT zawarte w prowadzonej przez podatnika ewidencji.

Prócz części deklaracyjnej i ewidencyjnej, na plik JPK_V7 składają się również takie elementy jak: nagłówek, jest to część zawierająca dane dotyczące okresu, za jaki będzie składany plik, celu złożenia, urzędu skarbowego, do którego adresowana będzie deklaracja czy daty złożenia; oraz podmiotu, jest to część dotycząca informacji, które charakteryzują podmiot składający plik JPK_V7M/JPK_V7K np. nr NIP, nazwa/imię i nazwisko, data urodzenia, a także dane kontaktowe jak adres mailowy (informacja obowiązkowa w pliku) i nr telefonu.

W pliku JPK_V7 są wykazywane również dodatkowe oznaczenia transakcji takie jak:

- kody GTU (Grupa Towarowo-Usługowa) – określają one przynależność sprzedawanych towarów oraz świadczonych usług do jednej z trzynastu grup towarowo-usługowych (GTU 01 – GTU 13)

- dodatkowe procedury – oznaczenia w ramach których przebiega transakcja.

Oznaczenia procedur w JPK_V7K i JPK_V7M należy stosować przy ewidencjonowaniu:

- podatku należnego (oznaczenia: WSTO_EE, TP, TT_WNT, TT_D, MR_T, MR_UZ, I_42, I_63, B_SPV, B_SPV_DOSTAWA, B_MPV_PROWIZJA, IED, WEW, RO, FP).

- naliczonego (oznaczenia: IMP, MK, VAT_RR, WEW).

Przedsiębiorca powinien dokonać wyboru klasyfikacji samodzielnie. Serwis ifirma.pl nie udziela informacji w zakresie prawidłowości klasyfikacji. Pomocny będzie tutaj artykuł.

Kiedy przedsiębiorca nie jest w stanie przypisać sprzedaży do żadnego z grupowań należy wybrać przy GTU opcję: BRAK – Towar / usługa nie należą do żadnej z grup.

W przypadku dalszych wątpliwości co do przyjętej klasyfikacji, można również wystąpić z wnioskiem o wydanie wiążącej informacji stawkowej WIS – dla potrzeb podatku od towarów i usług (VAT). Więcej informacji o zmianach w klasyfikacji znajduje się na Portalu Podatkowym.

2. Wydatki w serwisie ifirma.pl

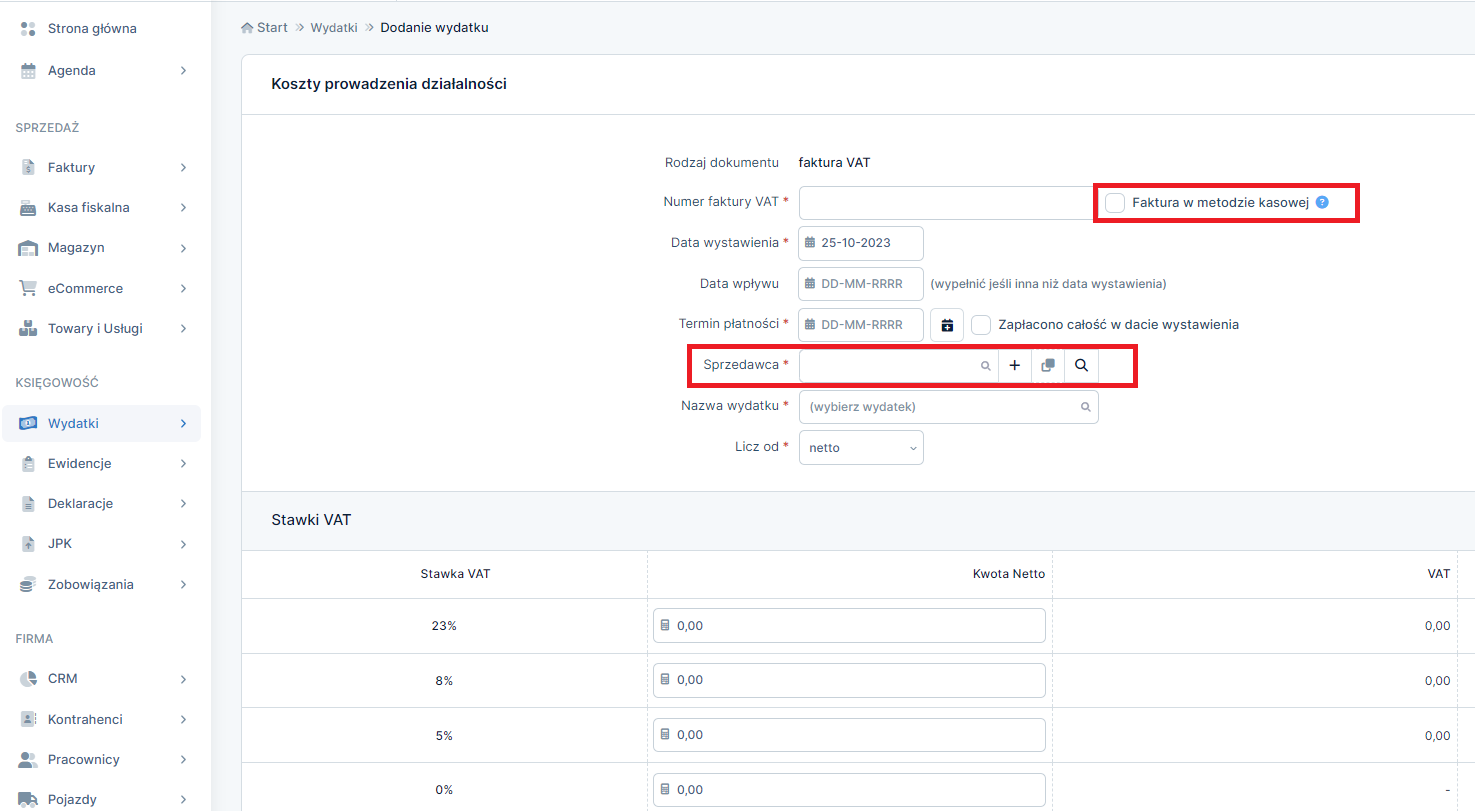

Księgując fakturę kosztową, oprócz standardowych pozycji takich jak: Numer dokumentu, Data wystawienia czy Nazwa wydatku, należy zwrócić również szczególną uwagę na nowe pola, takie jak: Faktura w metodzie kasowej oraz dodatkowe oznaczenia określające sprzedawcę.

a) Checkbox “Faktura w metodzie kasowej”

Checkbox należy zaznaczyć jeśli księgowanie następuje na podstawie faktury wystawionej przez sprzedawcę stosującego kasową metodę rozliczeń (art. 21 ustawy o VAT).

Zaznaczenie checkboxa powoduje wykazanie w pliku JPK_V7 oznaczenia procedury MK, przy zaksięgowanym wydatku.

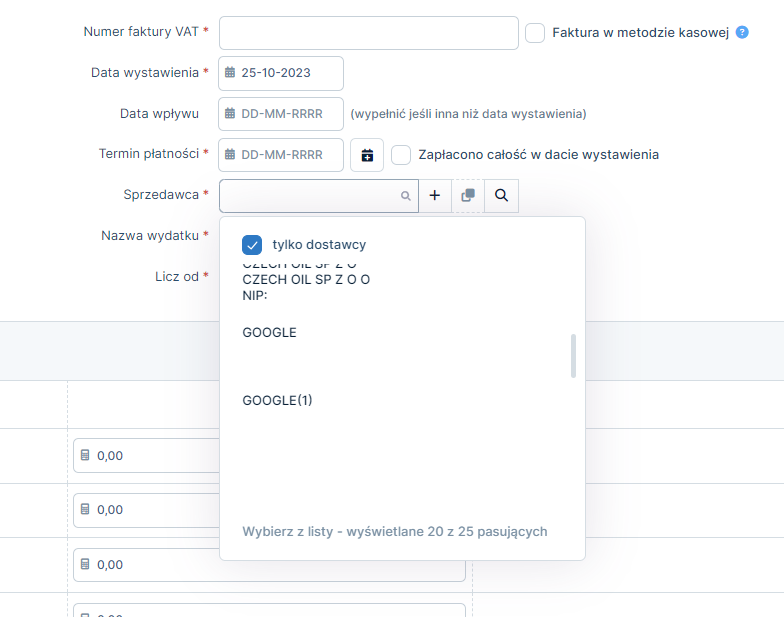

b) Sprzedawcę należy wybrać standardowo z listy:

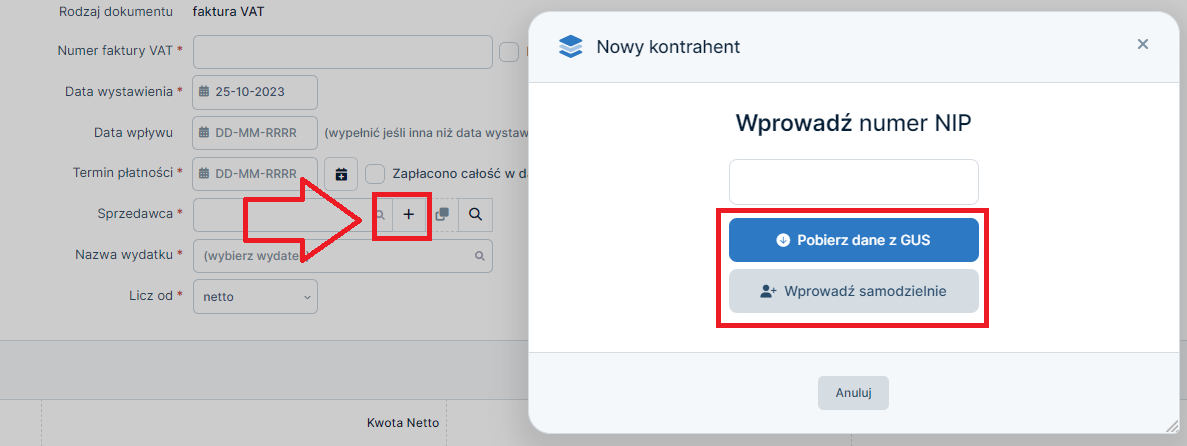

lub wprowadzić za pomocą plusa:

Bez względu na to czy sprzedawca zostanie wybrany z listy czy też wprowadzony ręcznie, należy w tym miejscu zastanowić się czy nie ma obowiązku wprowadzić dodatkowego oznaczenia procedury TP.

TP – oznacza, iż istnieją powiązania nabywcy ze sprzedawcą.

Pisząc o podmiotach powiązanych, ustawodawca wskazuje, że są to:

- a) podmioty, z których jeden podmiot wywiera znaczący wpływ na co najmniej jeden inny podmiot, lub

- ten sam inny podmiot lub

- małżonek, krewny lub powinowaty do drugiego stopnia osoby fizycznej wywierającej znaczący wpływ na co najmniej jeden podmiot, lub

b) podmioty, na które wywiera znaczący wpływ:

c) spółka niemająca osobowości prawnej i jej wspólnicy, lub

d) podatnik i jego zagraniczny zakład, a w przypadku podatkowej grupy kapitałowej – spółka kapitałowa wchodzącą w jej skład i jej zagraniczny zakład.

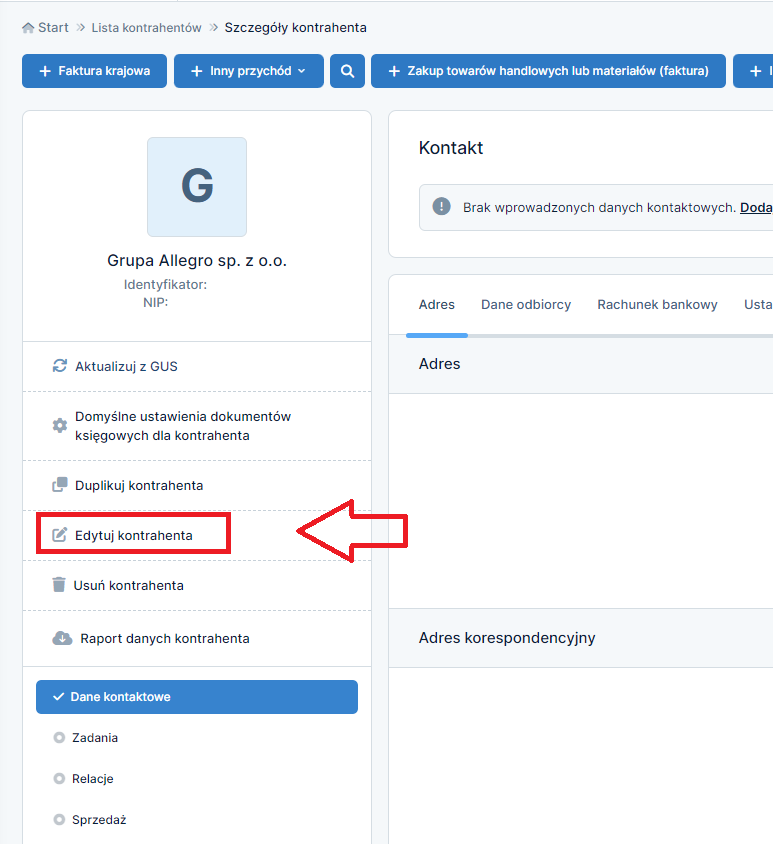

Księgując fakturę od podmiotu powiązanego, należy się upewnić, że kontrahent został odpowiednio oznaczony w serwisie:

- W zakładce Kontrahenci ➡ Lista kontrahentów, należy otworzyć szczegóły kontrahenta klikając na jego identyfikator, następnie Edytuj kontrahenta:

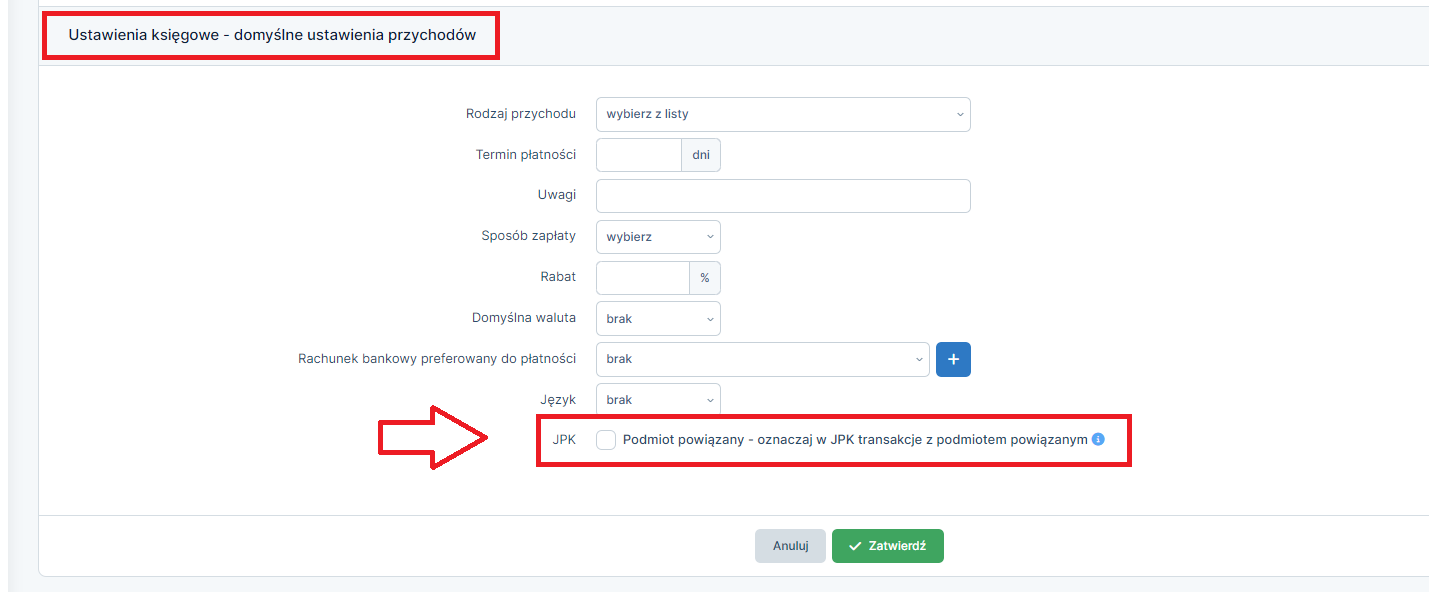

W części Ustawienia księgowe – domyślne ustawienia przychodów, należy zaznaczyć checkbox JPK

Podmiot powiązany – oznacza w JPK transakcje z podmiotem powiązanym

po zaznaczeniu checkboxa, można zatwierdzić wybór.

3. Wydatki związane z procedurą VAT marża

W strukturze JPK_V7, w części ewidencyjnej, należy również wykazać kwoty nabytych towarów i usług związanych ze sprzedażą w procedurze VAT marża.

W przypadku kiedy użytkownik prowadzi sprzedaż w procedurze VAT-marża, powinien również wykazać fakturę kosztową, która służyć ma sprzedaży w procedurze VAT-marża, księgowanie odbywa się w następujący sposób:

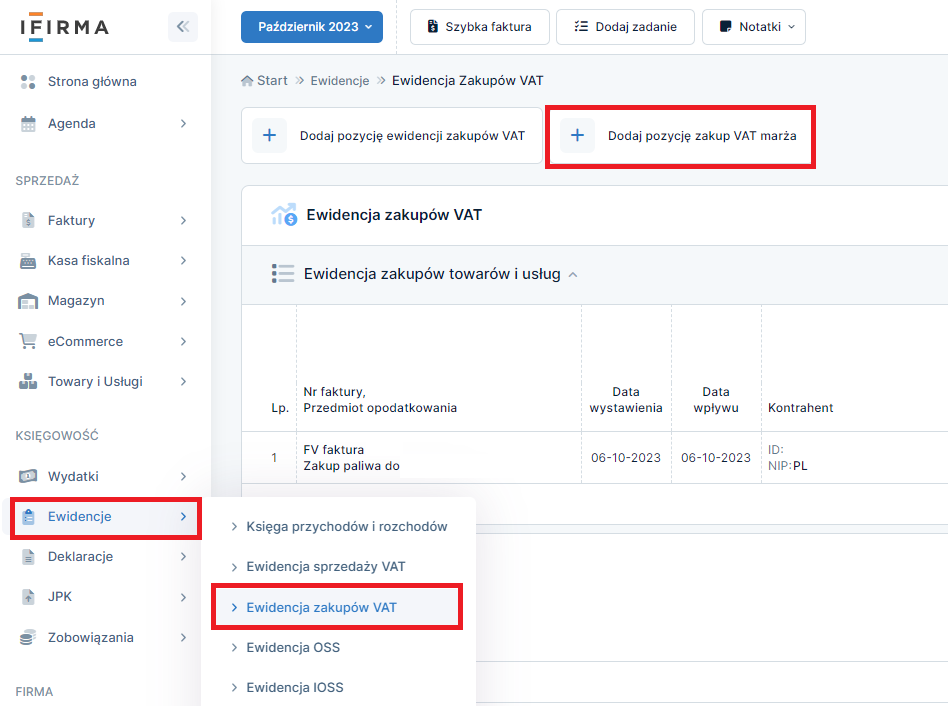

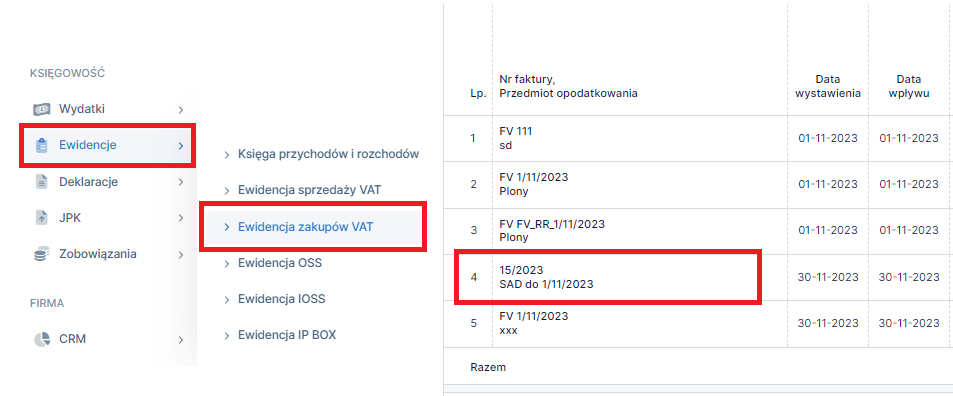

- Należy przejść do zakładki Ewidencje ➡ Ewidencja zakupów VAT ➡ dodaj pozycję zakup VAT marża.

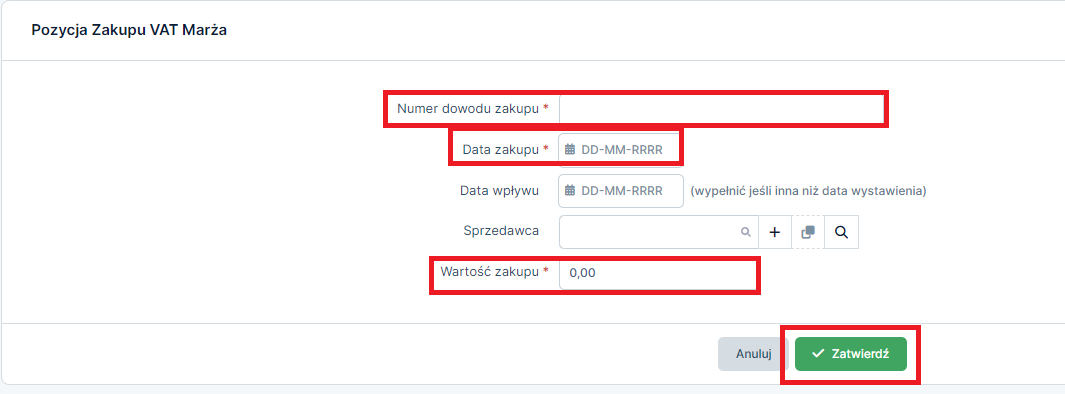

Następnie trzeba uzupełnić dane dotyczące numeru dokumentu, daty wystawienia oraz wartości zakupu.

Więcej na temat wydatków służących sprzedaży w procedurze marży przeczytasz tutaj.

4. Dodatkowe oznaczenie w ewidencji zakupów

a) Faktura VAT_RR

Jeśli przedsiębiorca będący czynnym podatnikiem VAT zdecyduje się na zakup produktów rolnych albo usług rolniczych od rolnika ryczałtowego, musi liczyć się z koniecznością samodzielnego wystawienia i rozliczenia faktury RR.

W serwisie IFIRMA nie ma możliwości wystawienia Faktury VAT RR. Taką fakturę należy wystawić poza serwisem.

Aby przedsiębiorca mógł uzyskać prawo do odliczenia podatku VAT naliczonego – musi w tym celu spełnić kilka warunków:

- Nabycie produktów rolnych lub usług rolniczych było związane z działalnością opodatkowaną

- Zapłata należności (netto + doliczone 7% podatku) nastąpiła na rachunek bankowy lub rachunek w spółdzielczej kasie oszczędnościowo-kredytowej rolnika ryczałtowego.

- W dowodzie zapłaty podane zostaną numer i data wystawienia faktury, dokumentującej transakcję; lub na fakturze podano dane identyfikacyjne dokumentu stwierdzającego dokonanie zapłaty.

Nabywca będzie miał prawo do zwiększenia VAT naliczonego o zryczałtowany zwrot VAT w dacie zapłaty.

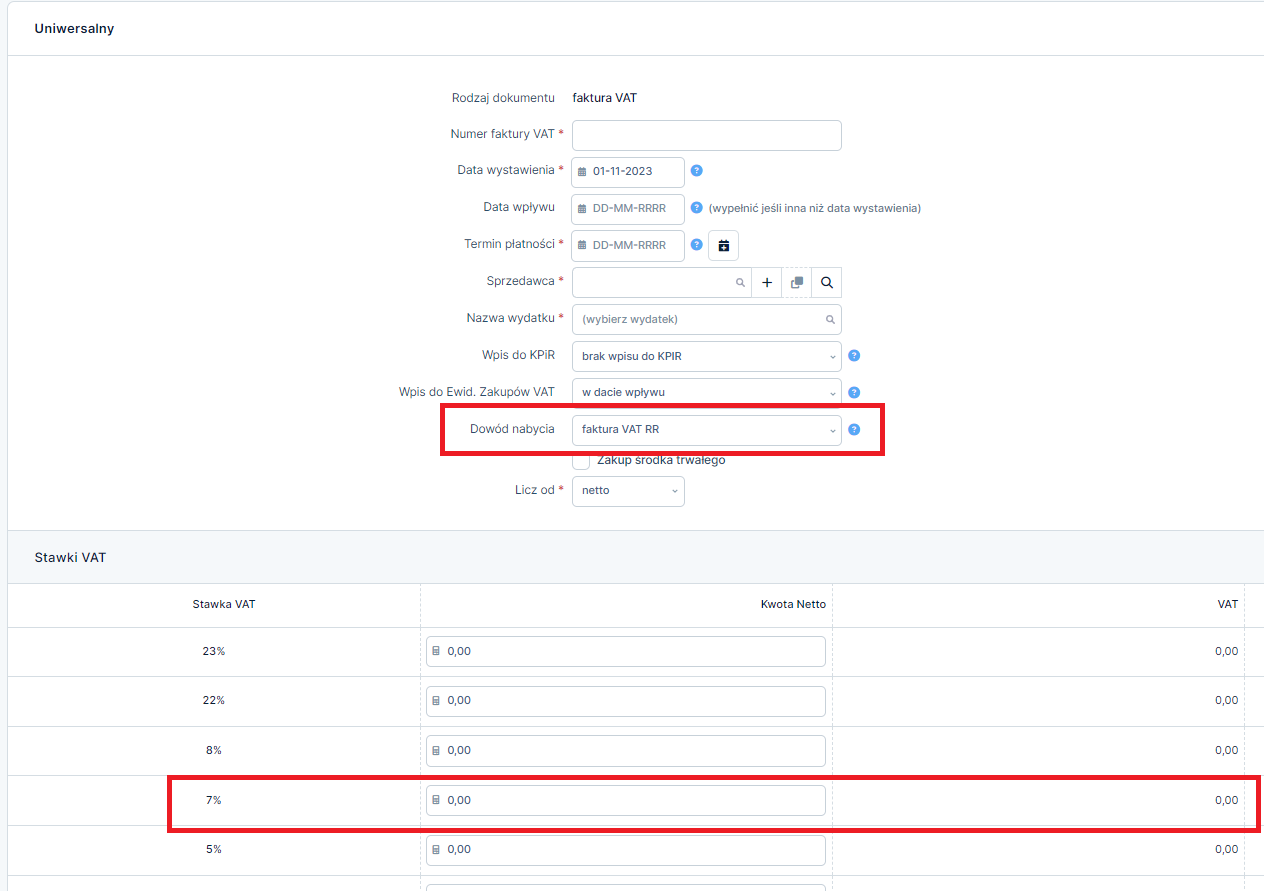

Księgowanie takiej faktury w serwisie odbywa się w następujący sposób:

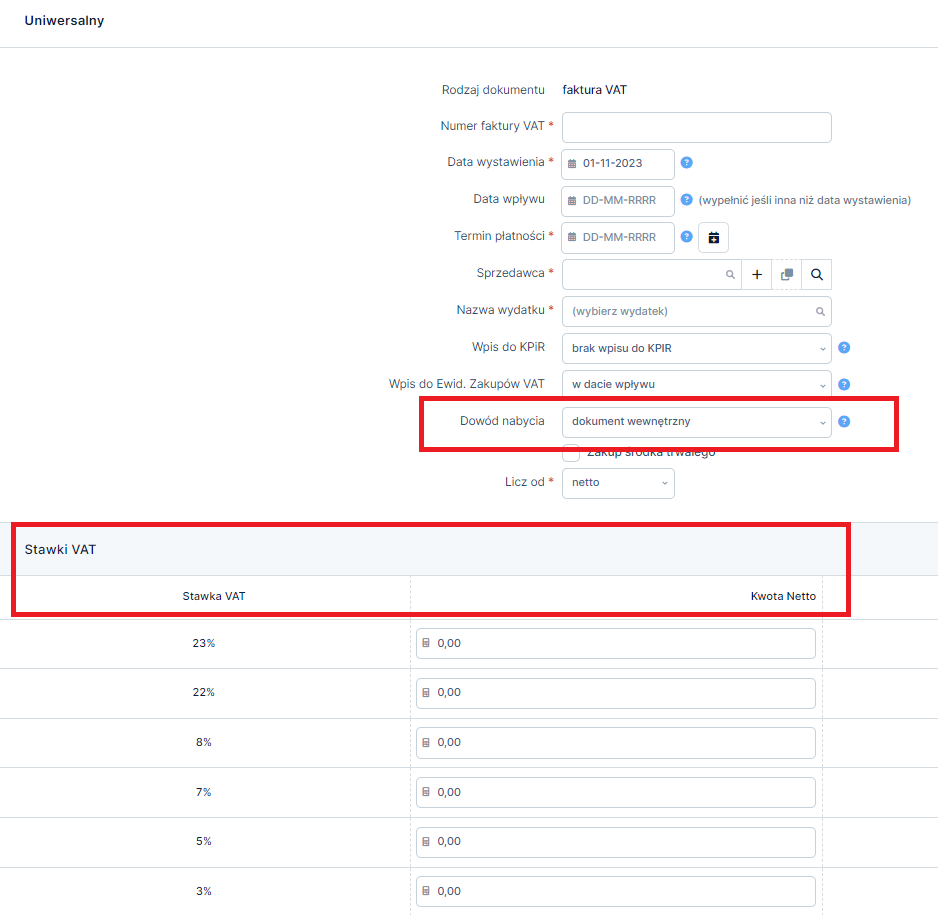

- Wartość należy zaksięgować poprzez zakładkę Wydatki ➡ + Dodaj wydatek ➡ Uniwersalny ➡ + Faktura.

- nieodpłatnego przekazania towarów na cele osobiste,

- korekty rocznej podatku naliczonego w związku ze zmianą współczynnika odliczenia podatku naliczonego,

- sprzedaży zwolnionej, dla której nie wystawiono faktury,

- sprzedaży bezrachunkowej.

Dane w formularzu powinny być uzupełnione zgodnie z wystawioną wcześniej fakturą VAT RR.

W części dotyczącej wartości, przy stawce podatku VAT 7% należy podać wartość netto z faktury VAT RR,

Po zaksięgowaniu dokumentu w ten sposób zostanie on poprawnie wykazany w pliku JPK_V7, a 7% VAT z faktury powiększy podatek naliczony w części deklaracyjnej tego pliku.

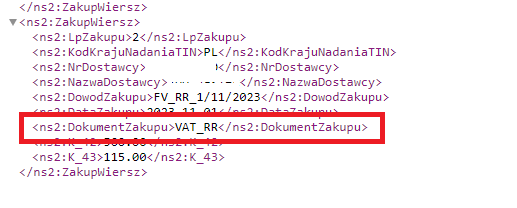

W pliku JPK zapis będzie wyglądał w następujący sposób:

b) WEW

Oznaczenie WEW dotyczy czynności, które nie są udokumentowane fakturami czy rachunkami.

Oznaczenie to dotyczy, np.:

W serwisie Ifirma.pl takie dokumenty należy zaksięgować przez zakładkę Wydatki ➡ + Dodaj wydatek ➡ Uniwersalny ➡ + Faktura.

Formularz należy uzupełnić zgodnie ze stanem faktycznym:

Jako Dowód nabycia należy wybrać dokument wewnętrzny oraz uzupełnić pole dotyczące stawki VAT.

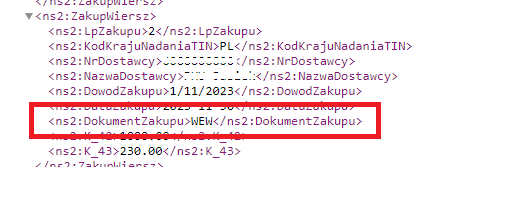

W pliku JPK zapis będzie wyglądał w następujący sposób:

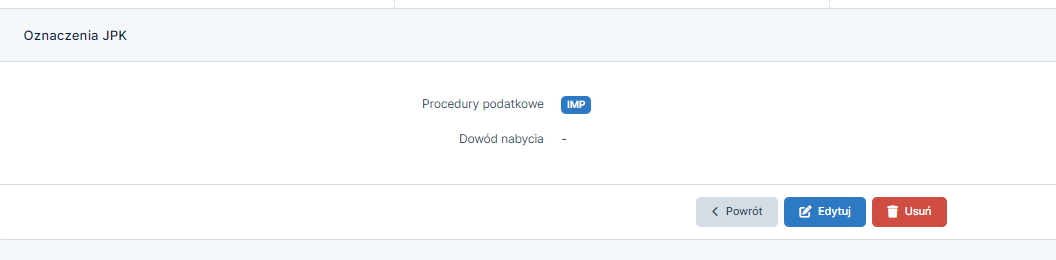

c) IMP

Procedura podatkowa IMP oznacza podatek naliczony z tytułu importu towarów rozliczanego zgodnie z art. 33a ustawy o podatku od towarów i usług.

Import towarów występuje w przypadku przywozu towaru z terytorium kraju trzeciego (spoza UE) na terytorium Polski. Przy takiej transakcji przedsiębiorca poza fakturą otrzymuje także dokumenty celne.

W serwisie Ifirma procedura IMP oznaczona zostaje automatycznie po zaksięgowaniu Importu towarów oraz dodaniu dokumentu SAD.

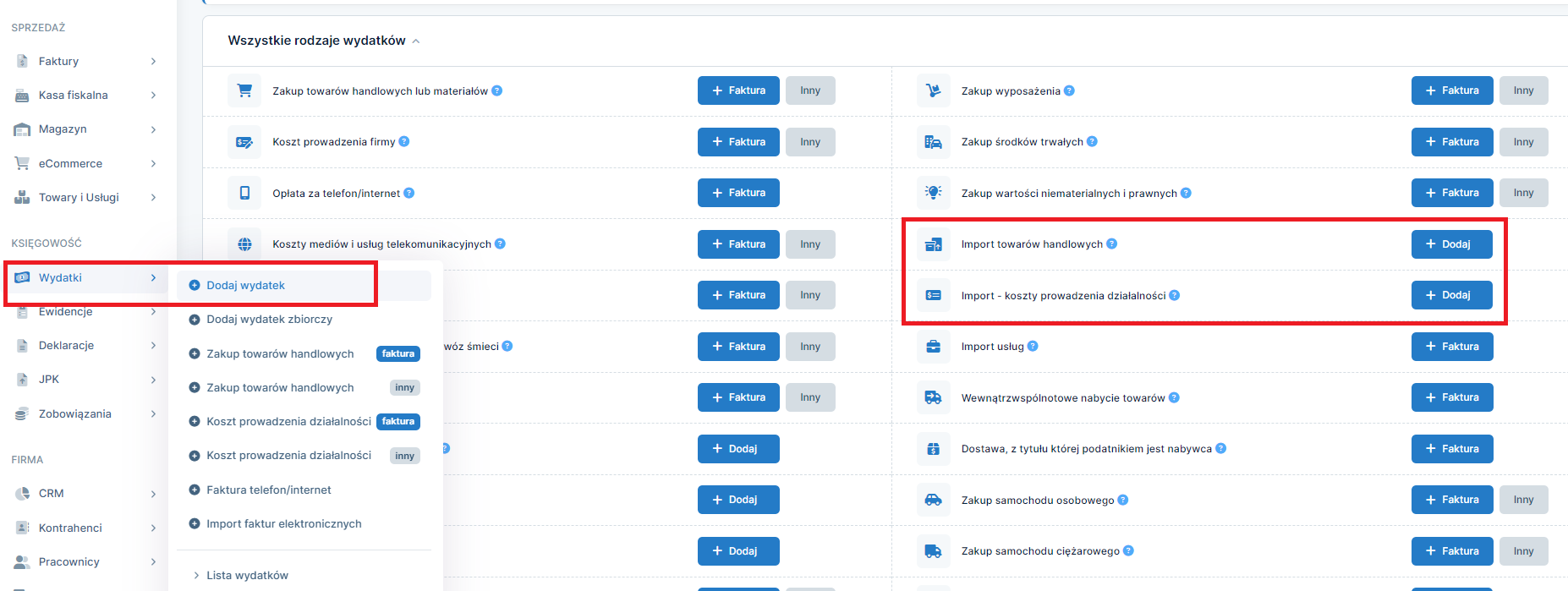

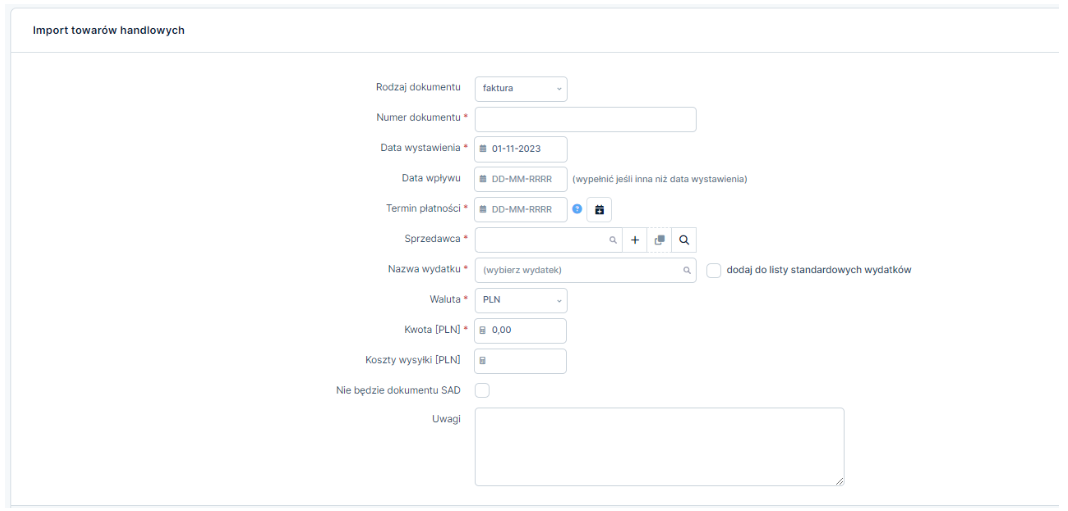

Księgowanie odbywa się poprzez zakładkę:

- Wydatki ➡ +Dodaj wydatek ➡ Import towarów handlowych

lub

- Wydatki ➡ +Dodaj wydatek ➡ Import – koszty prowadzenia działalności.

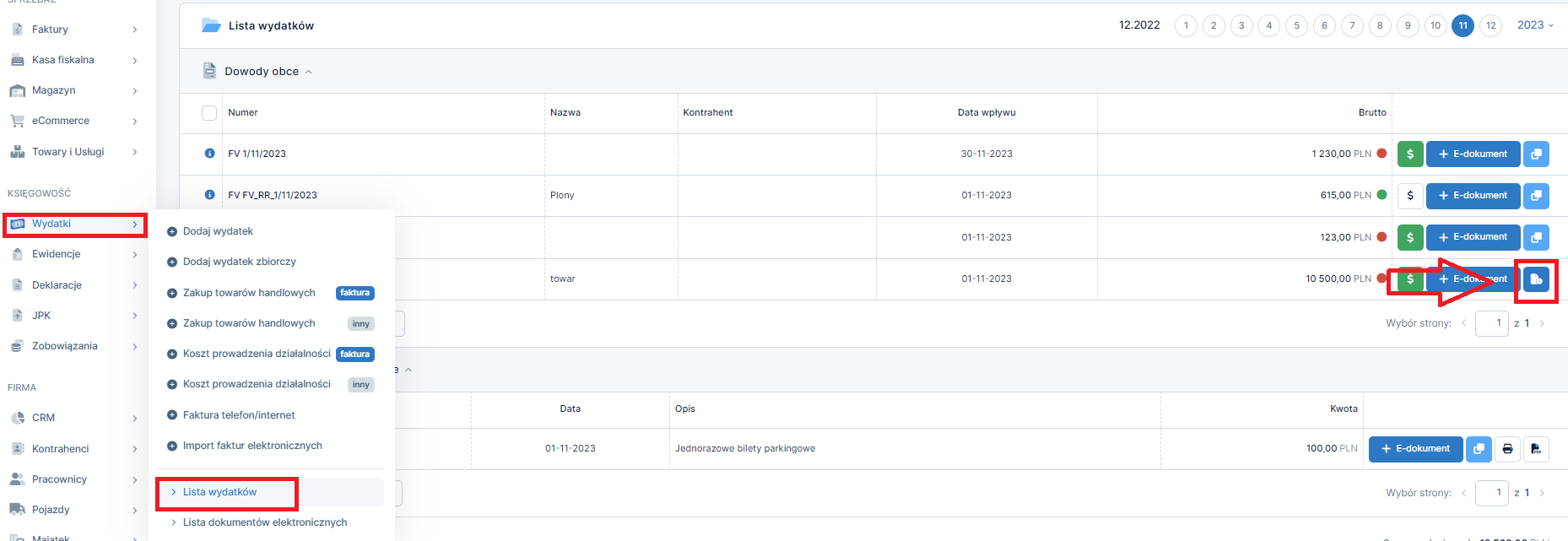

Po zaksięgowaniu wydatku należy dodać dokument celny w zakładce Wydatki ➡ Lista wydatków.

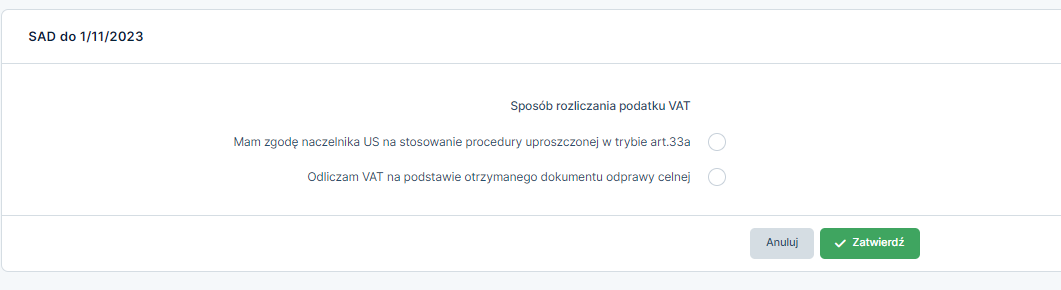

Wprowadzając dokumenty celne należy wybrać sposób rozliczania podatku VAT

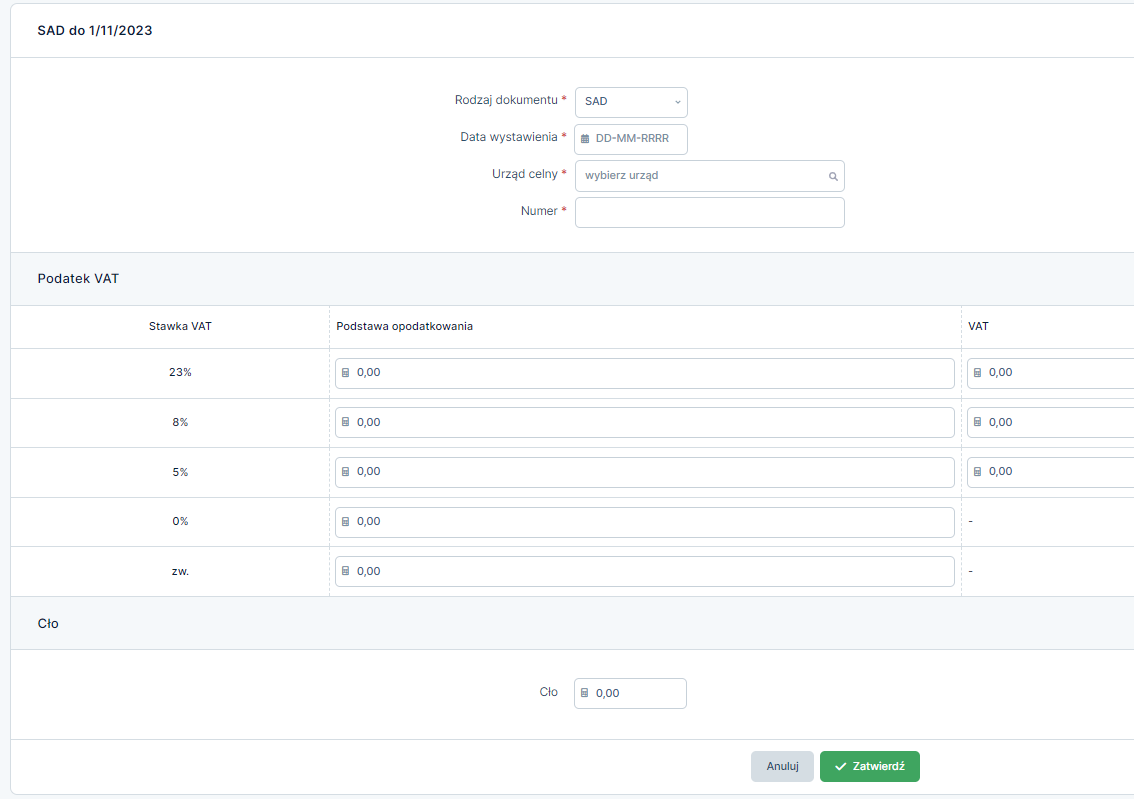

oraz wypełnić formularz:

Po poprawnym zaksięgowaniu dokumentów w serwisie, w ewidencji zakupów VAT pojawi się pozycja importu towarów z oznaczeniem procedury IMP.

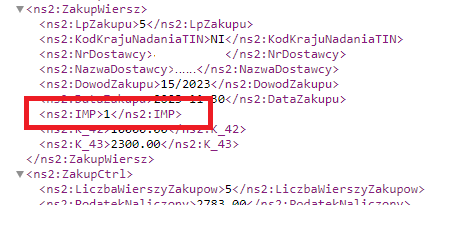

W pliku JPK zapis będzie wyglądał w następujący sposób:

Autor: Katarzyna Dudek – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.