Koszty uzyskania przychodu ponosi każdy, kto ponosi wydatki w celu wykonania swoich zadań, zachowania albo zabezpieczenia źródła przychodów. Zgodnie z Ustawą o podatku dochodowym koszty uzyskania przychodów z tytułu stosunku służbowego, stosunku pracy oraz pracy nakładczej wynoszą miesięcznie 250 zł lub 300 zł (w przypadku, gdy miejsce zamieszkania pracownika jest oddalone od miejscowości, w której mieści się zakład pracy). Istnieją jednak przypadki, gdzie koszty nie są naliczane kwotowo a procentowo.

W sytuacji, gdy dany przychód objęty jest przedmiotem prawa autorskiego, można zastosować do jego rozliczenia podwyższonych – 50 proc. kosztów uzyskania przychodów.

1. Dla kogo 50% koszty uzyskania dochodu?

Podwyższone do 50% koszty uzyskania przychodu przysługują osobom, które uzyskują przychód z (art. 22 ust. 9 pkt 1–3 ustawy PIT):

- działalności twórczej w zakresie architektury, architektury wnętrz, architektury krajobrazu, inżynierii budowlanej, urbanistyki, literatury, sztuk plastycznych, wzornictwa przemysłowego, muzyki, fotografiki, twórczości audialnej i audiowizualnej, programów komputerowych, gier komputerowych, teatru, kostiumografii, scenografii, reżyserii, choreografii, lutnictwa artystycznego, sztuki ludowej oraz dziennikarstwa,

- działalności artystycznej w dziedzinie sztuki aktorskiej, estradowej, tanecznej i cyrkowej oraz w dziedzinie dyrygentury, wokalistyki i instrumentalistyki,

- produkcji audialnej i audiowizualnej,

- działalności publicystycznej,

- działalności muzealniczej w dziedzinie wystawienniczej, naukowej, popularyzatorskiej, edukacyjnej oraz wydawniczej,

- działalności konserwatorskiej,

- prawa zależnego, o którym mowa w art. 2 opracowanie cudzego utworu ust. 2 ustawy z dnia 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych (Dz. U. z 2018 r. poz. 1191, 1293, 1669, 2445 i 2339), do opracowania cudzego utworu w postaci tłumaczenia,

- działalności badawczo‑rozwojowej, naukowej, naukowo‑dydaktycznej, badawczej, badawczo‑dydaktycznej oraz prowadzonej w uczelni działalności dydaktycznej.

Łącznie (ze wszystkich umów) 50% koszty uzyskania przychodów w roku podatkowym, ze wskazanych wyżej tytułów, nie mogą przekraczać kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej, czyli 120 000 zł.

Koszty te mają zastosowanie do przychodów określonych powyżej uzyskanych z tytułu:

- zapłaty twórcy za przeniesienie prawa własności wynalazku, topografii układu scalonego, wzoru użytkowego, wzoru przemysłowego, znaku towarowego lub wzoru zdobniczego,

- opłaty licencyjnej za przeniesienie prawa stosowania wynalazku, topografii układu scalonego, wzoru użytkowego, wzoru przemysłowego, znaku towarowego lub wzoru zdobniczego,

- otrzymanej w pierwszym roku trwania licencji od pierwszej jednostki, z którą zawarto umowę licencyjną,korzystania przez twórców z praw autorskich i artystów wykonawców z praw pokrewnych, w rozumieniu odrębnych przepisów, lub rozporządzania przez nich tymi prawami.

2. Ustawienia 50% kosztów w serwisie

W serwisie 50% koszty można oznaczyć w przypadku umowy-zlecenie lub umowy o dzieło.

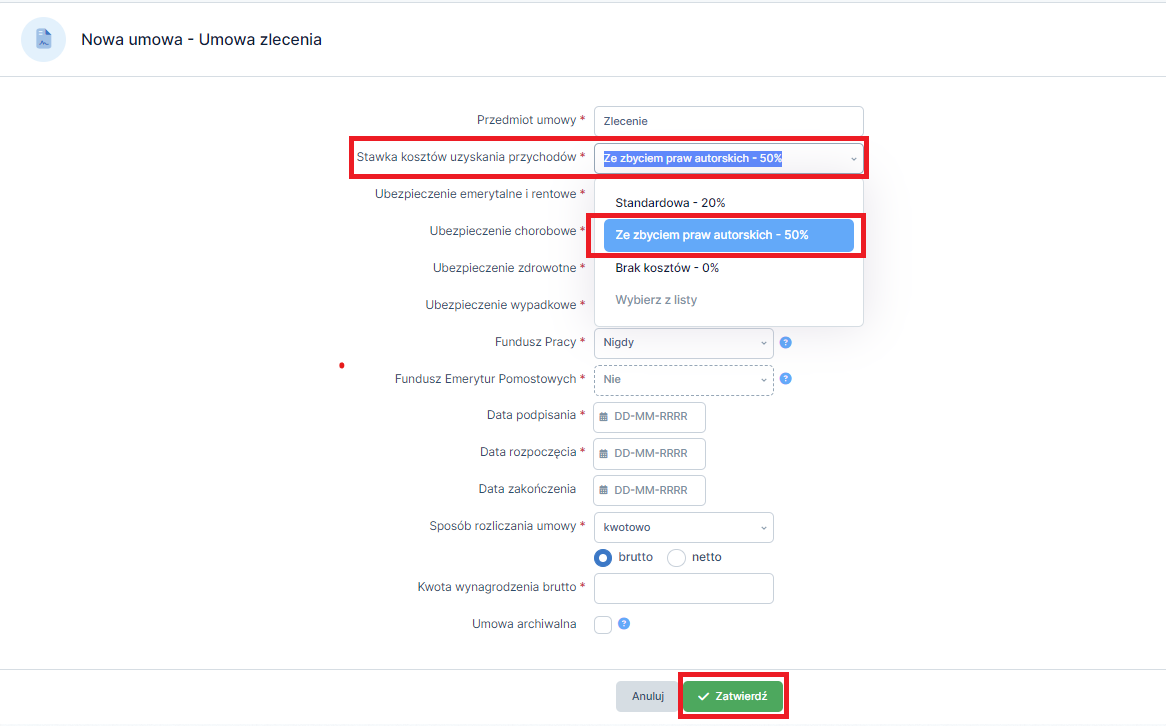

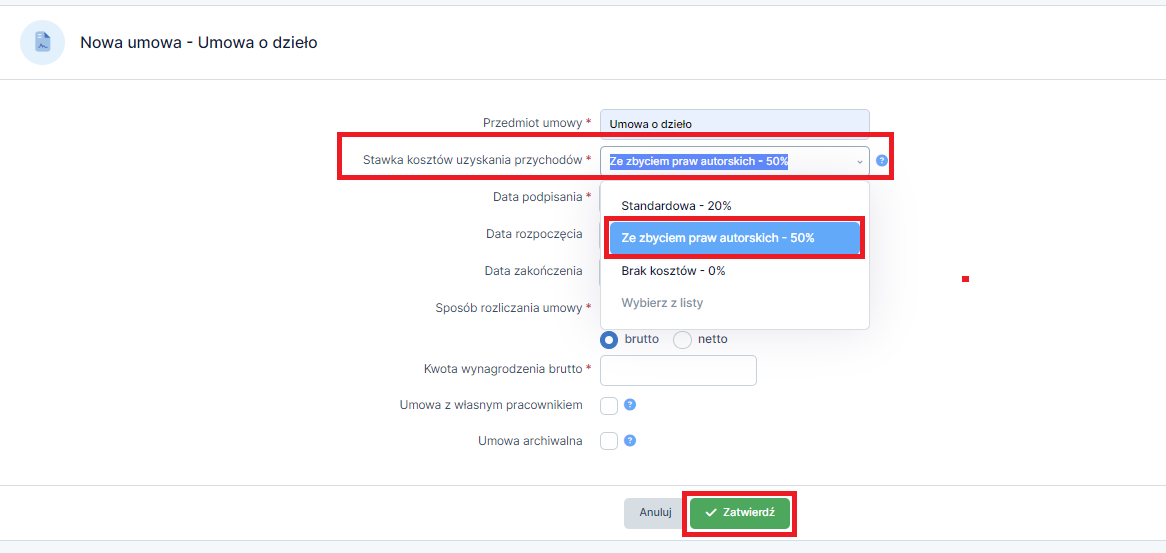

Ustawień kosztów dokonuje się podczas tworzenia nowej umowy dla pracownika w zakładce Firma ➡ Pracownicy ➡ Umowy ➡ +Dodaj umowę zlecenia/o dzieło. W polu Stawka kosztów uzyskania przychodów do wyboru mamy Standardowa – 20% oraz Ze zbyciem praw autorskich – 50%, które należy wybrać:

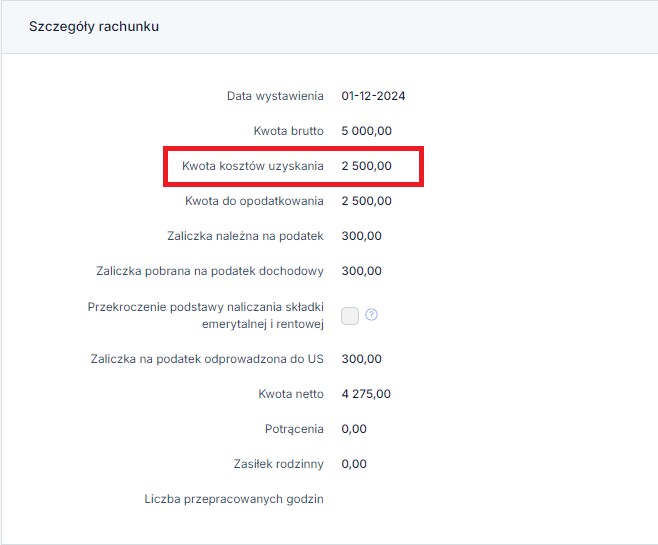

Poniżej przykładowy rachunek dla umowy-zlecenie z 50% kwotą kosztów uzyskania przychodu:

Autor: Ewelina Ciapara – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.