-

I. Korygowanie importu usług – rozliczenie podatkowe

II. Wprowadzanie korekty

III. Ujęcie korekty w ewidencjach podatkowych i deklaracjach

- 1. Użytkownik zarejestrowany jako podatnik VAT czynny

2. Użytkownik korzystający ze zwolnienia z VAT

- 1. Użytkownik zarejestrowany jako podatnik VAT czynny rozliczający się na księdze przychodów i rozchodów.

- Przykład 3. Udzielenie rabatu.

Przykład 4. Błędna cena. Korekta zwiększająca.

Przykład 5. Zmniejszenie błędnej ceny. Brak faktury korygującej.

2. Użytkownik zarejestrowany jako podatnik VAT czynny rozliczający się ryczałtem ewidencjonowanym

- Przykład 6. Udzielenie rabatu.

Przykład 7 . Błędna cena. Korekta zwiększająca.

Przykład 8. Zmniejszenie błędnej ceny. Brak faktury korygującej.

3. Użytkownik korzystający ze zwolnienia z VAT rozliczający się na księdze przychodów i rozchodów.

- Przykład 9. Udzielenie rabatu.

Przykład 10. Błędna cena. Korekta zwiększająca.

Przykład 11. Zmniejszenie błędnej ceny. Brak faktury korygującej.

4. Użytkownik korzystający ze zwolnienia z VAT rozliczający się ryczałtem ewidencjonowanym

Przedsiębiorca rozliczający się w oparciu o KPIR rozlicza koszty nabycia usługi oraz różnice kursowe od zakupu w KPIR. Przedsiębiorca na ryczałcie nie rozlicza kosztów oraz różnic kursowych od wydatków.

Powyższe oznacza, iż koszt nabycia jak i ewentualna zapłata w walucie za usługę wpływają na rozliczenie podatku dochodowego u rozliczającego się w oparciu o KPIR, nie wpływają jednak na rozliczenie podatku zryczałtowanego.

I. Korygowanie importu usług – rozliczenie podatkowe

Sposób ujęcia faktury korygującej dotyczącej wydatku rozliczonego jako import usług zależny jest od:

- przyczyny korekty,

- sposobu ujęcia dokumentu pierwotnego.

Poniżej opisane zostaną zasady ujęcia korekty w poszczególnych ewidencjach.

1. Koszt

Sposób ujęcia korekty w podatkowej księdze przychodów i rozchodów (KPiR) obejmuje wskazanie – daty ujęcia korekty, kolumny KPiR oraz kwoty jaka ma zostać ujęta.

Korekta w KPIR ujmowana jest w tej samej kolumnie, w której ujęty został dokument pierwotny czyli w kolumnie nr 10 (zakup towarów handlowych lub materiałów) lub kolumnie nr 13 (pozostałe wydatki).

Z kolei data ujęcia korekty zależna jest od jej przyczyny. Zgodnie z art. 22 ust. 7c ustawy o podatku dochodowym “Jeżeli korekta kosztu uzyskania przychodów, w tym odpisu amortyzacyjnego, nie jest spowodowana błędem rachunkowym lub inną oczywistą omyłką, korekty dokonuje się poprzez zmniejszenie lub zwiększenie kosztów uzyskania przychodów poniesionych w okresie rozliczeniowym, w którym została otrzymana faktura korygująca lub, w przypadku braku faktury, inny dokument potwierdzający przyczyny korekty.”

Wyjaśnienie powyższych pojęć wskazane zostało w tabeli.

| Błąd rachunkowy | Inna oczywista omyłka |

| Za “błąd rachunkowy” należy uznać sytuację, gdy koszt został niewłaściwie ujęty ze względu na błąd w toku wykonywania obliczeń; może to dotyczyć zarówno okoliczności leżących po stronie wystawcy faktury czy innego dokumentu księgowego (np. błędne podanie na fakturze cen lub wartości towarów), jak i po stronie odbiorcy takiego dokumentu (np. wprowadzenie do ksiąg rachunkowych nieprawidłowej cyfry, zastosowanie wadliwego kursu waluty obcej przy przeliczaniu wartości kosztu na złote, etc.). | Przez “omyłkę” należy rozumieć “spostrzeżenie, sąd niezgodny z rzeczywistością, niewłaściwe postępowanie, posunięcie”. W konsekwencji za “inną oczywistą omyłkę” należy uznać inny oczywisty błąd, który nie jest jednocześnie błędem rachunkowym. Takim błędem będzie np. ujęcie w kosztach podatkowych faktury wystawionej na podmiot inny niż faktyczny nabywca towaru. “Omyłka” wiązać się może również z błędem polegającym albo na nieprawidłowym wystawieniu albo nieprawidłowym ujęciu dowodu księgowego. Okoliczność taka musi mieć zatem charakter “pierwotny”. Co więcej, “omyłka” musi być “oczywista”. Oznacza to, że w przypadku jakichkolwiek wątpliwości co do charakteru przyczyn korekty, korekta winna być dokonywana w okresie wystawienia faktury korygującej (bądź innego dokumentu potwierdzającego stosowną korektę). |

Wyjaśnienie powyższych pojęć – na podstawie interpretacji indywidualnej Dyrektora Informacji Skarbowej z dnia 05.08.2022 r. (0111-KDWB.4010.15.2022.1.MJ)

W związku z powyższym jeśli przyczyną korekty jest błąd rachunkowy lub inna oczywista omyłka, jest ona ujmowana w dacie ujęcia dokumentu pierwotnego. W pozostałych przypadkach korektę należy ująć w dacie jej otrzymania.

W przypadku importu usług w walucie kwota korekty przeliczana jest na złotówki po kursie zastosowanym do przeliczenia dokumentu pierwotnego.

W przypadku Użytkowników korzystających ze zwolnienia z VAT w księdze przychodów i rozchodów dodatkowo zaksięgowana jest kwota VAT wynikająca ze składanej deklaracji VAT-8 lub VAT-9M. W przypadku zwiększenia kwoty VAT wykazanej w deklaracji lub jej korekcie – kwota zwiększenia VAT jest ujmowana jako koszt w dacie złożenia korekty. W przypadku zmniejszenia kwoty VAT wykazanej w składanej lub korygowanej deklaracji – kwota zmniejszenia podatku VAT staje się przychodem w dacie złożenia korekty. Na ujęcie tej kwoty jako przychód wskazuje art. 14 ust. 2 pkt 7d ustawy o podatku dochodowym od osób fizycznych.

2. Podatek VAT

Ujęcie korekty importu usług w ewidencjach VAT obejmuje jej ujęcie w ewidencji zakupów oraz sprzedaży VAT, a następnie deklaracji JPK_V7, VAT-9M lub VAT-8.

Podatek VAT należny (ewidencja sprzedaży VAT)

W przypadku kiedy przyczyną korekty jest zdarzenie, które miało miejsce już w momencie wystawienia faktury pierwotnej – podatek VAT należny ujmowany jest w okresie ujęcia dokumentu pierwotnego.

W przypadku, kiedy przyczyną korekty jest zdarzenie, które miało miejsce po wystawieniu faktury pierwotnej – korekta ujmowana jest w dacie zdarzenia powodującego konieczność korekty.

Kurs po jakim faktura korygująca zostanie przeliczona na złotówki dla celów VAT zależy od przyczyny korekty i od tego czy jest ona zwiększająca czy zmniejszająca. Zasady te wskazane zostały w tabeli.

| Średni kurs NBP z ostatniego dnia roboczego poprzedzającego wystawienie korekty | Kurs z dokumentu pierwotnego | |

Podatek VAT naliczony (ewidencja zakupów VAT)

W przypadku kiedy przyczyną korekty jest zdarzenie, które miało miejsce już w momencie wystawienia faktury pierwotnej – podatek VAT naliczony ujmowany jest w okresie ujęcia dokumentu pierwotnego.

W przypadku, kiedy przyczyną korekty jest zdarzenie, które miało miejsce po wystawieniu faktury pierwotnej – korekta ujmowana jest w dacie zdarzenia powodującego konieczność korekty. Data ta nie może być wcześniejsza niż okres ujęcia faktury pierwotnej.

Zasady przeliczenia wartości wyrażonych w walucie na złotówki są analogiczne jak w przypadku podatku należnego.

Deklaracja VAT-9M i VAT-8, JPKV7

W przypadku kiedy przyczyną korekty jest zdarzenie, które miało miejsce już w momencie wystawienia faktury pierwotnej, kwota podatku VAT wynikająca z korekty ujmowana jest w okresie rozliczenia transakcji pierwotnej.

W przypadku, kiedy przyczyną korekty jest zdarzenie, które miało miejsce po wystawieniu faktury pierwotnej – korekta ujmowana jest w dacie otrzymania korekty.

3. Wykazanie w deklaracjach i pliku JPK_V7

Korekta wydatku zaksięgowanego przez formularz importu usług wykazywana jest w deklaracjach VAT w tych samych polach, w których został ujęty dokument pierwotny.

a) czynny podatnik podatku VAT:

- Plik JPKV7

W plikach JPK_V7K oraz JPK_V7M faktury korygujące import usług wykazywane są w sposób przedstawiony w poniższej tabeli.

|

|

|

|

|

|

|

Wykazanie podatku naliczonego w polach przeznaczonych dla nabyć środków trwałych lub wartości niematerialnych i prawnych nie następuje automatycznie i wymaga wykonania dodatkowych czynności. W takim wypadku zalecany jest kontakt z BOK serwisu ifirma.pl.

W przypadku korekt importu usług ujętego w ewidencji sprzedaży VAT nie stosujemy oznaczeń GTU. W przypadku zaksięgowanej korekty importu usług, w ewidencji sprzedaży VAT możliwe jest zastosowanie jedynie oznaczenia TP, które stosujemy w przypadku transakcji z podmiotem powiązanym zgodnie z art. 32 ust. 2 ust 1 ustawy o podatku od towarów i usług.

Oznaczenie to pojawi się w ewidencji sprzedaży VAT a następnie w ewidencyjnej części pliku JPK jeżeli w danych kontrahenta zaznaczone zostanie pole JPK – Podmiot powiązany – oznaczaj w JPK transakcje z podmiotem powiązanym. Więcej na temat wprowadzania danych kontrahenta tutaj.

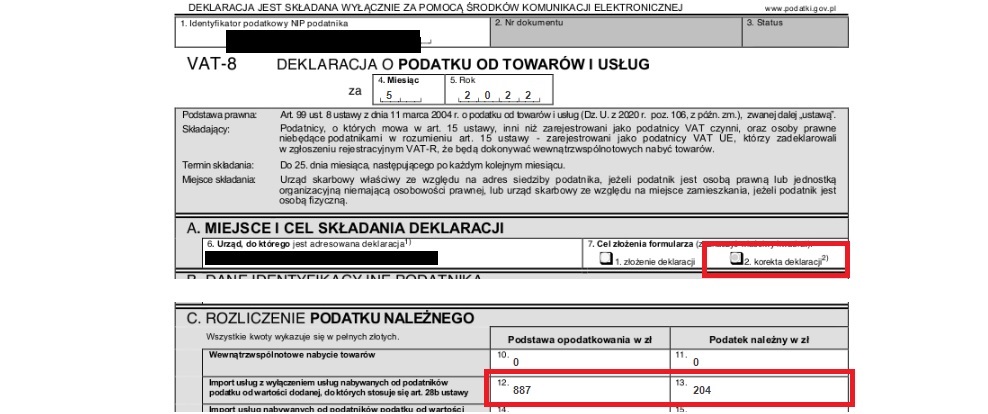

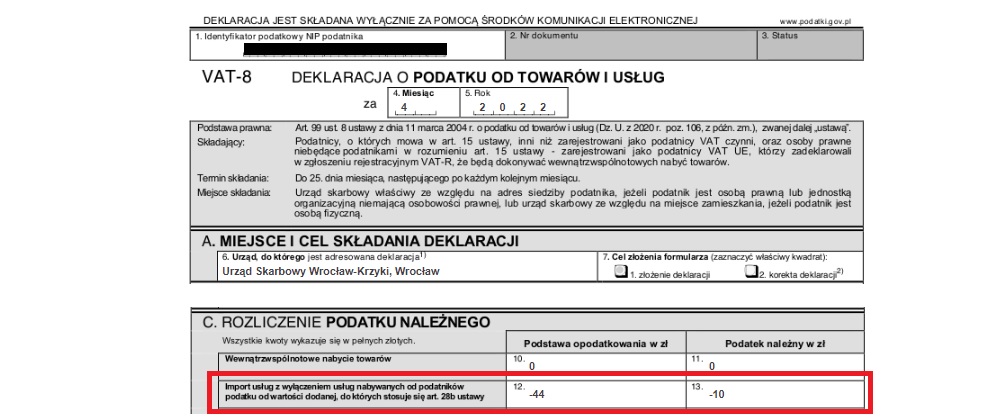

b) przedsiębiorca korzystający ze zwolnienia z VAT

Przedsiębiorca w zależności od tego w jakim zakresie rejestruje się do VAT-UE wykazuje import usług na deklaracji VAT-8 lub VAT-9M. Więcej na ten temat tutaj. Sposób wykazania korekty w deklaracjach jest następujący:

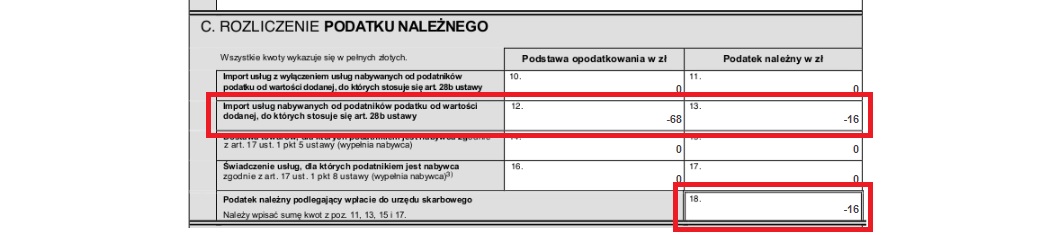

- deklaracja VAT-8 – pola:

- 12 i 13 – odpowiednio wartość netto i podatek VAT w przypadku importu usług, innych niż nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy,

- 14 i 15 – odpowiednio wartość netto i podatek VAT w przypadku importu usług, nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy.

- deklaracja VAT-9M – pola:

- 10 i 11 – odpowiednio wartość netto i podatek VAT w przypadku importu usług, innych niż nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy,

- 12 i 13 – odpowiednio wartość netto i podatek VAT w przypadku importu usług, nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy.

W przypadku kiedy w danym okresie ujmowana jest jedynie korekta zmniejszająca wartość – kwoty wykazywane są ze znakiem minus.

Korekta importu usług wykazywana jest w polach 14 i 15 deklaracji VAT-8 lub 12 i 13 deklaracji VAT-9M jeśli na formularzu wydatku pierwotnego zaznaczone zostanie pole Usługa świadczona w trybie art. 28b. ustawy o VAT oraz w danych sprzedawcy uzupełniony jest nr NIP z kodem literowym kraju. Gdy oba warunki nie są spełnione łącznie korekta importu usług wykazywana jest w polach 12 i 13 deklaracji VAT-8 lub 10 i 11 deklaracji VAT-9M.

Szczegółowy sposób ujęcia faktur korygujących import usług w ewidencjach podatkowych z podziałem na czynnego podatnika podatku VAT i podatnika korzystającego ze zwolniania z VAT opisany został w punkcie III.

II. Wprowadzanie korekty

Sposób wprowadzenia korekty zostanie przedstawiony w odniesieniu do konta Użytkownika będącego czynnym podatnikiem podatku VAT i rozliczającego podatek dochodowy w oparciu o podatkową księgę przychodów i rozchodów. W tym wariancie formularz jest najbardziej rozbudowany. Ewentualne różnice dla kont Użytkowników korzystających ze zwolnienia z VAT czy rozliczających podatek dochodowy ryczałtem od przychodów ewidencjonowanych zostaną wskazane przy poszczególnych polach.

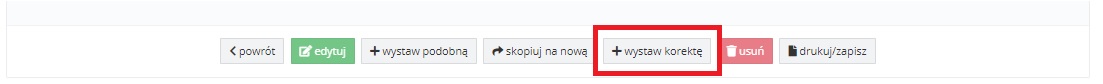

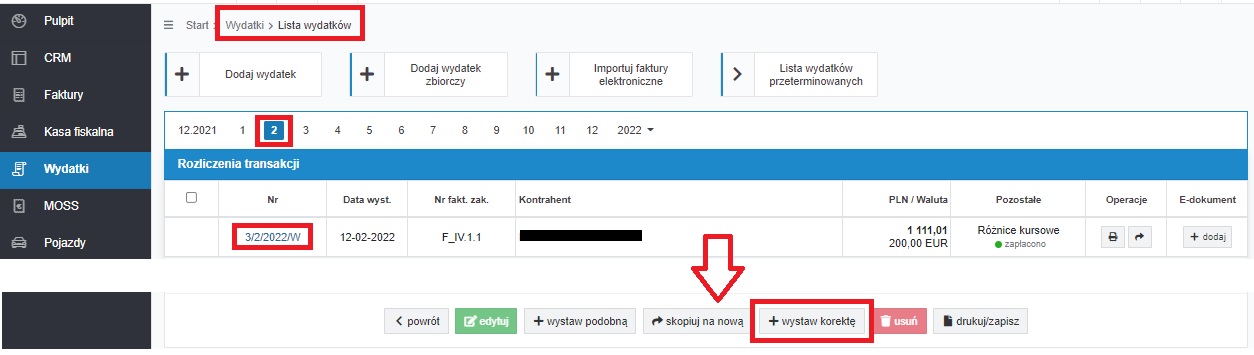

W celu wprowadzenia korekty do wydatku zaksięgowanego przez formularz Import usług Użytkownik ustawia miesiąc księgowy zgodny z datą wystawienia dokumentu korygującego, a w przypadku jego braku w miesiącu zaistnienia zdarzenia powodującego konieczność skorygowania zaksięgowanego wydatku. Następnie w zakładce Wydatki ➡ Lista wydatków wybiera miesiąc ujęcia korekty. Zaksięgowany wydatek będzie widoczny w części Rozliczenie transakcji. Po otwarciu zaksięgowanego wydatku, na dole formularza dostępna będzie funkcja umożliwiająca wprowadzenie korekty do wydatku.

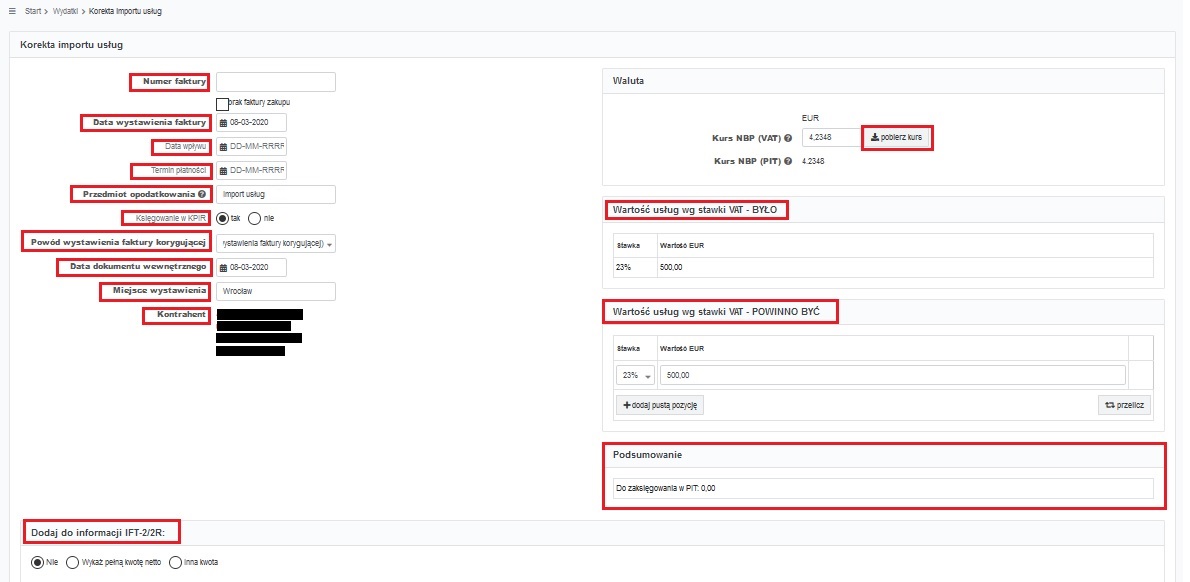

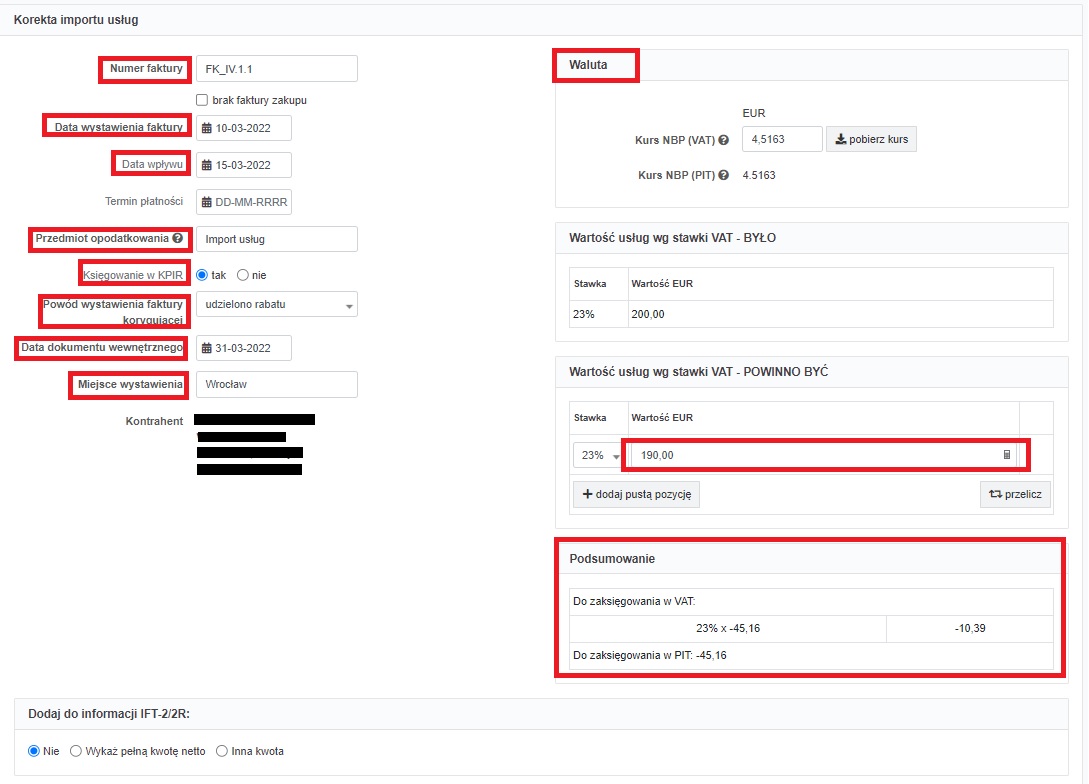

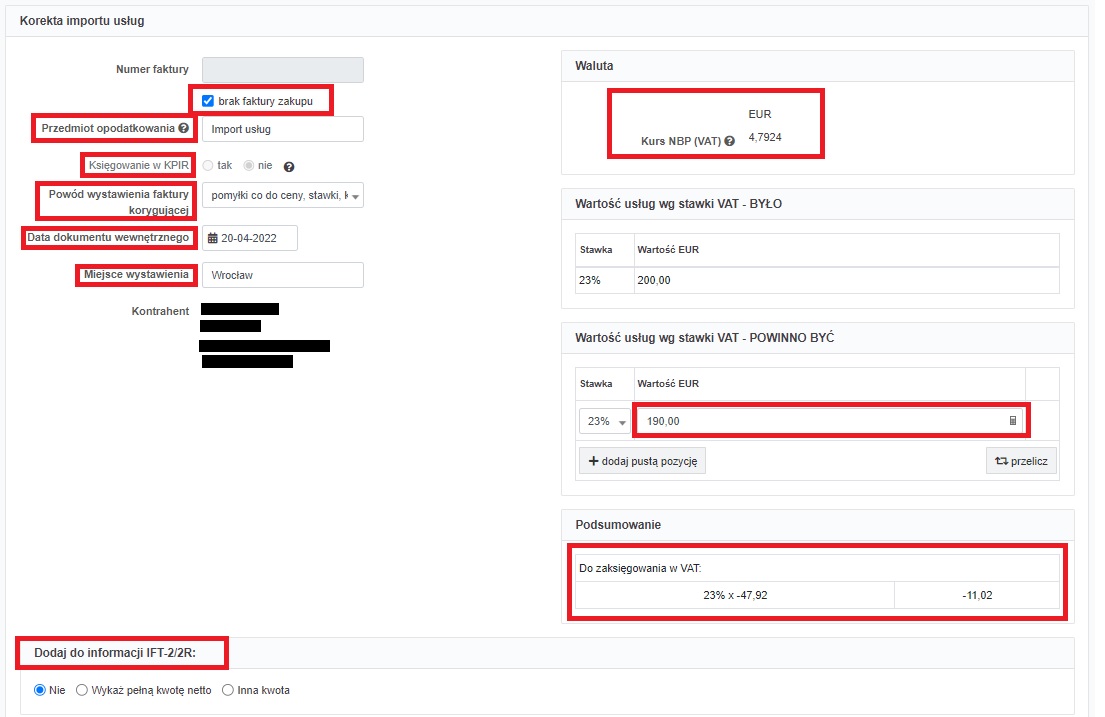

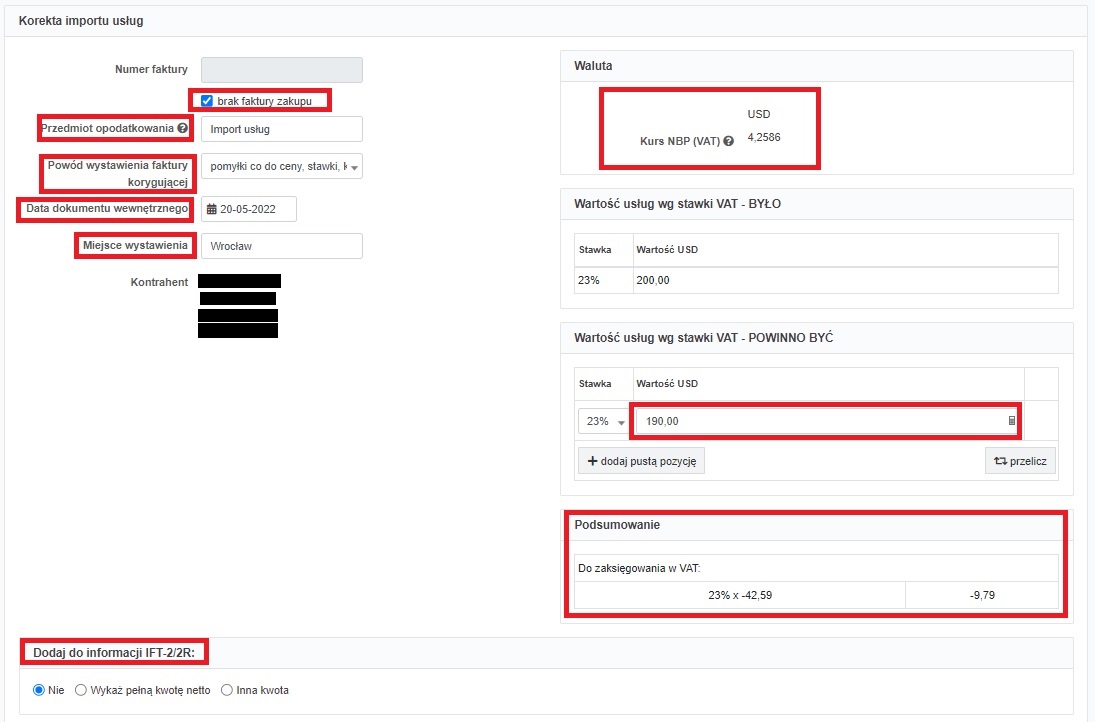

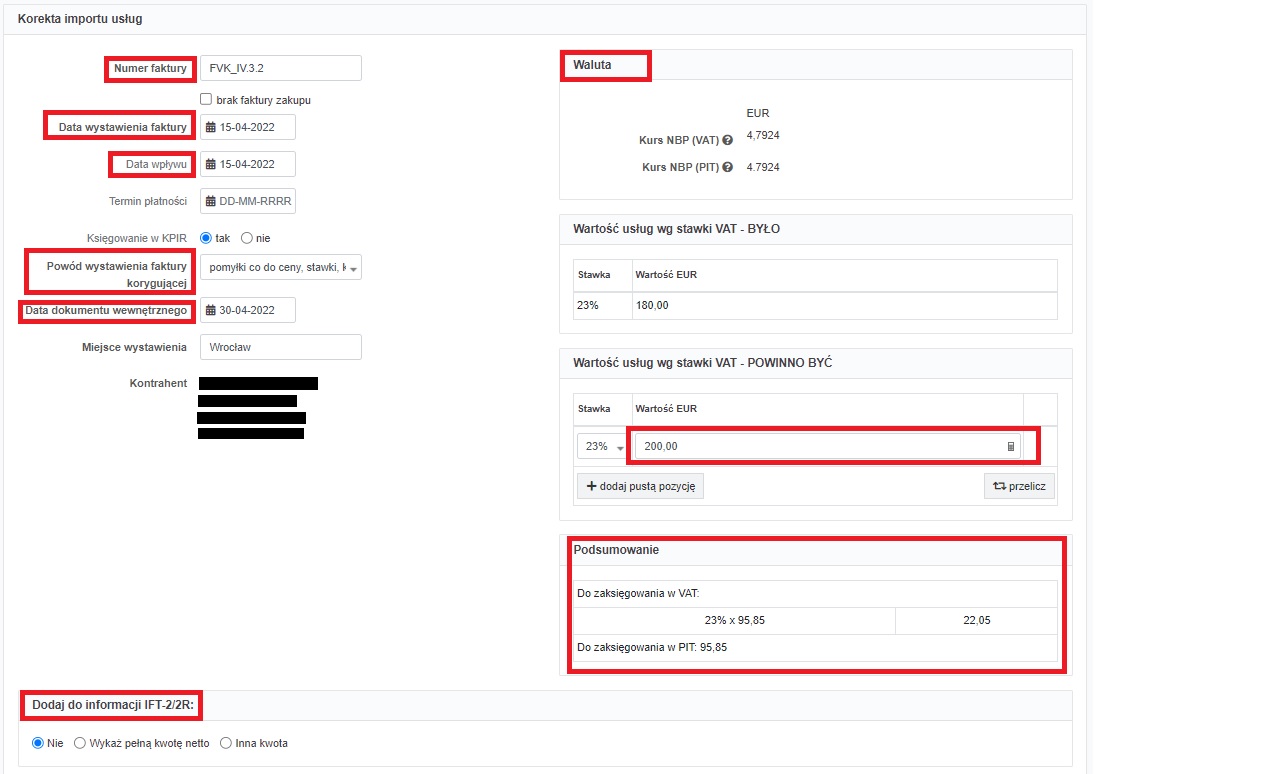

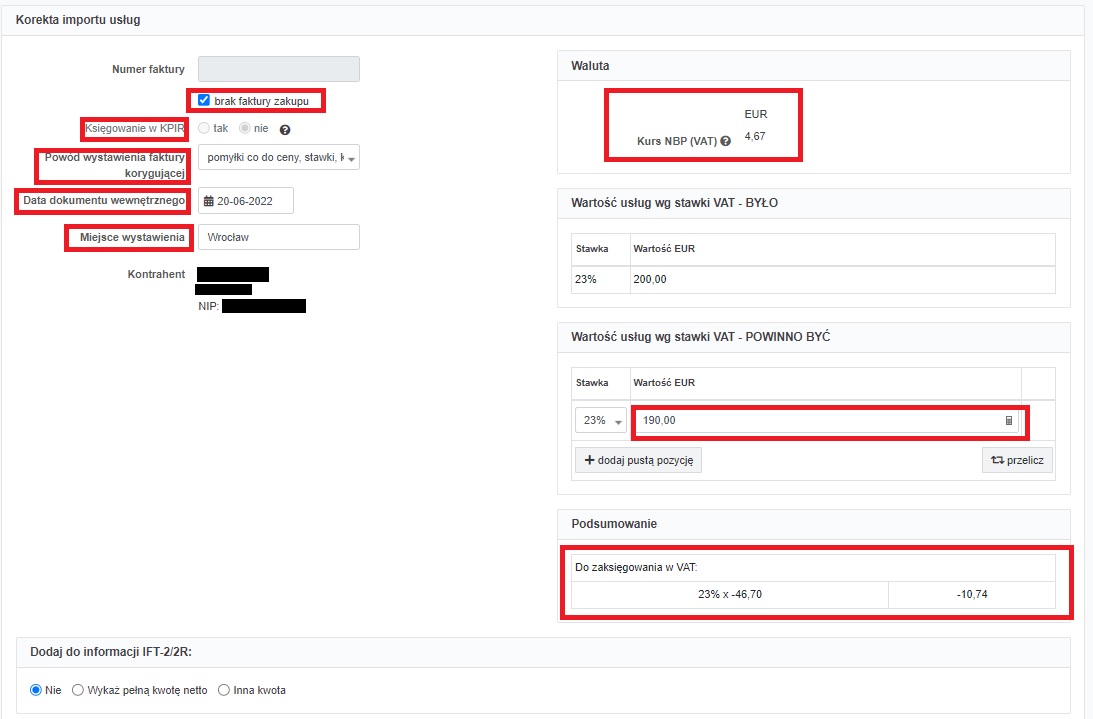

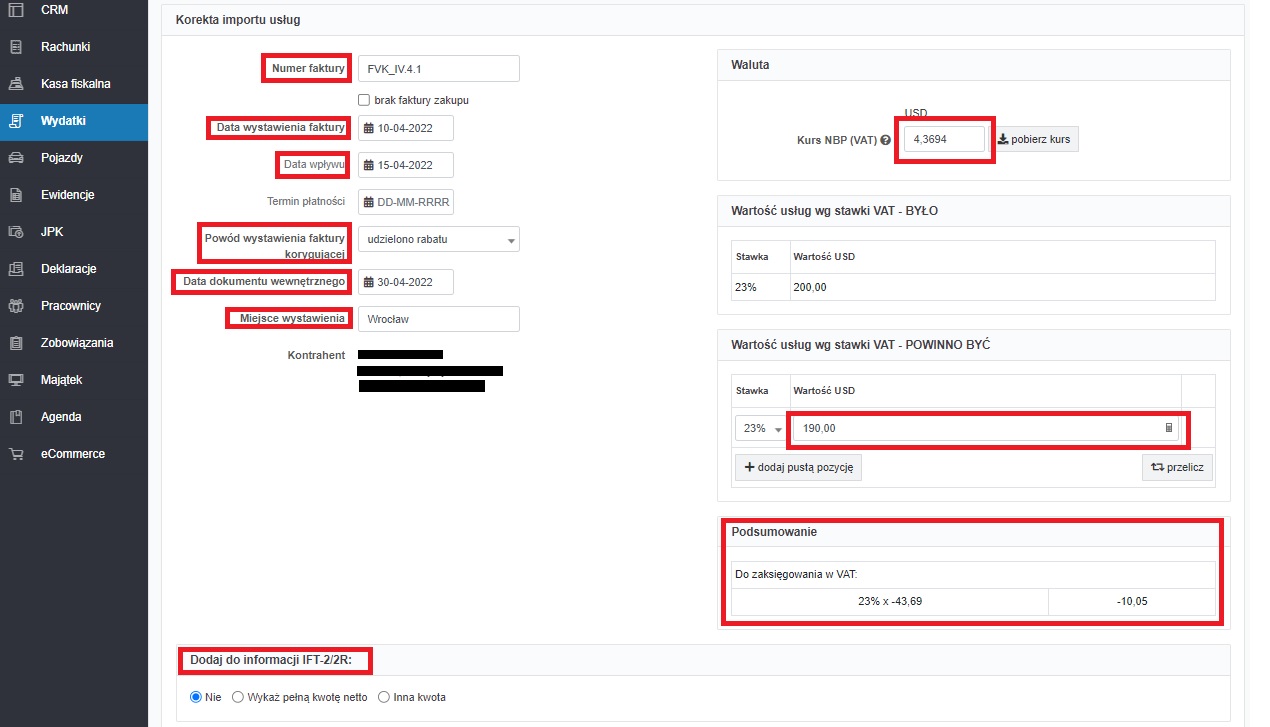

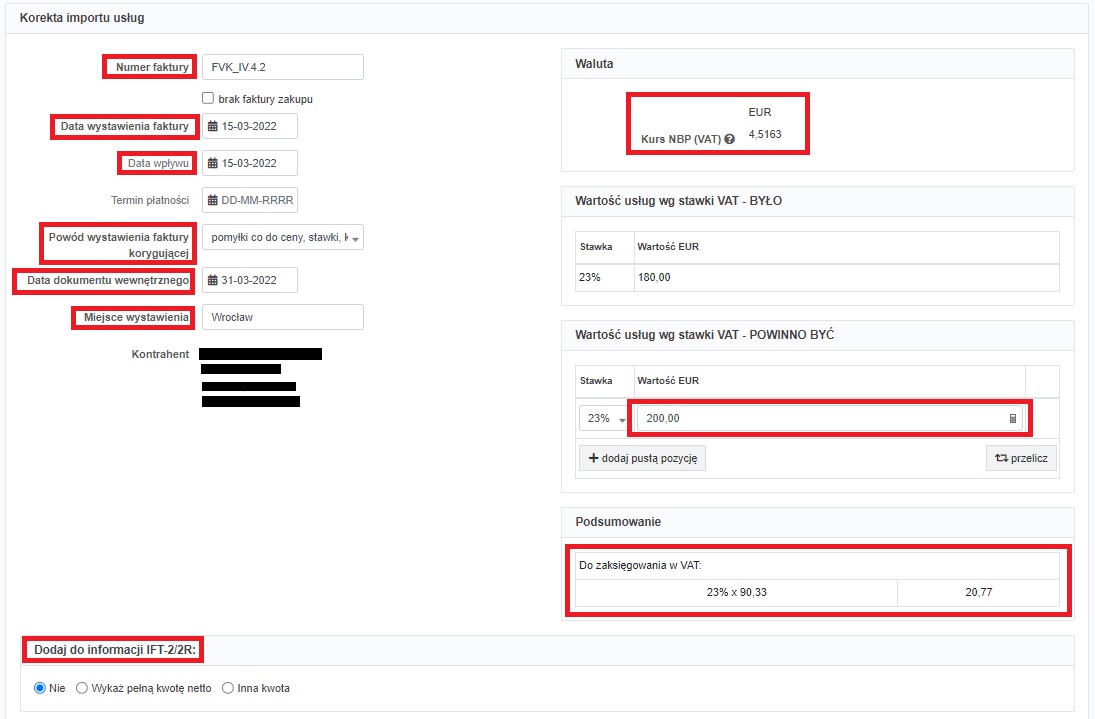

Formularz korekty wygląda następująco:

Poniżej informacje na temat sposobu uzupełnienia poszczególnych pól formularza:

- Numer faktury i pole brak faktury zakupu – pole do wpisania numeru faktury korygującej. W przypadku kiedy zaznaczony zostanie brak faktury zakupu Użytkownik nie będzie miał możliwości uzupełnienia danych faktury zakupu takich jak – numer dokumentu, data wystawienia, termin płatności i data wpływu korekty. Wybór tego pola spowoduje oznaczenie korekty jako niepodlegającej księgowaniu KPIR.

- Data wystawienia faktury – pole do wpisania daty wystawienia korekty. Data ta nie może być wcześniejsza niż data wystawienia faktury pierwotnej i musi być zgodna z aktualnie ustawionym na koncie miesiącem księgowym. Domyślnie data ta jest uzupełniana jako data z bieżącego miesiąca księgowego, najbliższa bieżącej dacie.

- Data wpływu – data otrzymania korekty, pole to nie jest obowiązkowe, jeśli jest uzupełniane wprowadzona data nie może być wcześniejsza niż data wystawienia korekty.

- Termin płatności – pole do uzupełnienia terminu płatności z faktury, pole nie jest obowiązkowe.

- Przedmiot opodatkowania – pole dostępne tylko na kontach podatników podatku VAT. W polu tym wpisujemy ogólne określenie przedmiotu opodatkowania na potrzeby ewidencji sprzedaży VAT. Domyślnie w tym polu wpisany jest przedmiot opodatkowania wpisany na dokumencie pierwotnym.

- Księgowanie w KPiR – pole pozwalające oznaczyć, czy korekta ma zostać ujęta w księdze przychodów i rozchodów. Domyślnie pole to oznaczone jest tak samo jak na fakturze pierwotnej. W polu tym zostanie oznaczone NIE jeśli został oznaczonym brak faktury zakupu lub faktura pierwotna nie była zaksięgowana w KPiR. Oznaczenie NIE powoduje, iż do wydatku nie będzie można wprowadzić informacji o zapłacie w celu wyliczenia różnic kursowych. Pole nie jest dostępne w przypadku Użytkowników, rozliczających podatek dochodowy ryczałtem od przychodów ewidencjonowanych.

- Powód wystawienia faktury korygującej – w polu tym Użytkownik wybiera z listy przyczynę wystawienia korekty. Wybór w tym polu jest obowiązkowy i wpływa na ujęcie korekty.

- przyczyną korekty są pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury – korekta zostanie ujęta w dacie rozliczenia transakcji pierwotnej, co może wiązać się z koniecznością korekty deklaracji czy plików JPK_V7 za okresy poprzednie.

- przyczyna korekty – jedna z przyczyn: udzielono rabatu, zwrot towarów sprzedawcy, zwrot nabywcy kwot nienależnych, zwrot nabywcy zaliczek, przedpłat, zadatków lub rat, podwyższenie ceny – korekta zostanie ujęta w dacie wpływu korekty (zarówno w zakresie podatku VAT jak i kosztów).

- Data dokumentu wewnętrznego – data wystawienia przez serwis faktury wewnętrznej służącej rozliczeniu korekty importu usług. Domyślnie jest to data z bieżącego miesiąca księgowego – najbliższa bieżącej. Nie może być wcześniejsza niż data dokumentu wewnętrznego wprowadzonego na fakturze korygowanej.

- Miejsce wystawienia – pole obowiązkowe, domyślnie w tym polu wskazana jest miejscowość zgodna z adresem siedziby firmy.

- Kontrahent – w polu tym wprowadzony zostanie automatycznie kontrahent wskazany na pierwotnym wydatku.

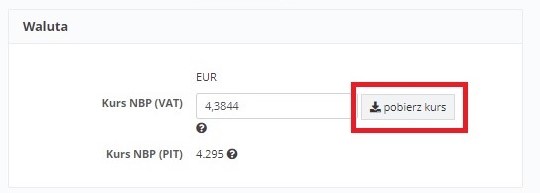

- Waluta – domyślnie ustawiona waluta z dokumentu pierwotnego. Jeśli jest inna niż PLN wówczas w zależności od przyczyny korekty i tego czy dokument ma być księgowany w KPIR:

- przyczyna korekty – pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury – kursami do przeliczania faktury na złotówki będzie kurs z dokumentu pierwotnego. Użytkownik nie dokonuje zmiany w tym zakresie.

- przyczyna korekty – inna niż pomyłki – kurs do przeliczenia faktury dla celów PIT – automatycznie ustawiony bez możliwości zmiany – kurs z dokumentu pierwotnego. Kurs do przeliczenia korekty dla celów VAT Użytkownik pobiera samodzielnie w przypadku korekty zwiększającej, korzystając z funkcji pobierz kurs. W przypadku korekty zmniejszającej zastosowanie ma kurs z dokumentu pierwotnego.

W przypadku kiedy faktura korygująca nie jest zaksięgowana do KPiR pole Kurs NBP (PIT) nie pojawia się. Pole to nie pojawi się również w przypadku Użytkownika rozliczającego się ryczałtem od przychodów ewidencjonowanych.

- Wartość usług wg stawki VAT – POWINNO BYĆ – część, w której Użytkownik uzupełnia wartość zakupionej usługi po korekcie. Wpisywana jest wartość jaka została po korekcie, a nie różnica wynikająca z korekty.

- Podsumowanie – zawiera informację o wyliczonych kwotach, które zostaną zaksięgowane w ewidencjach.

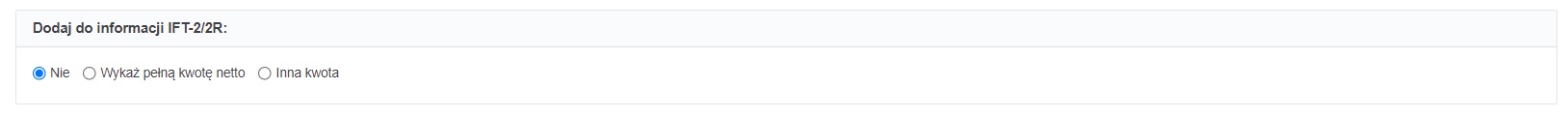

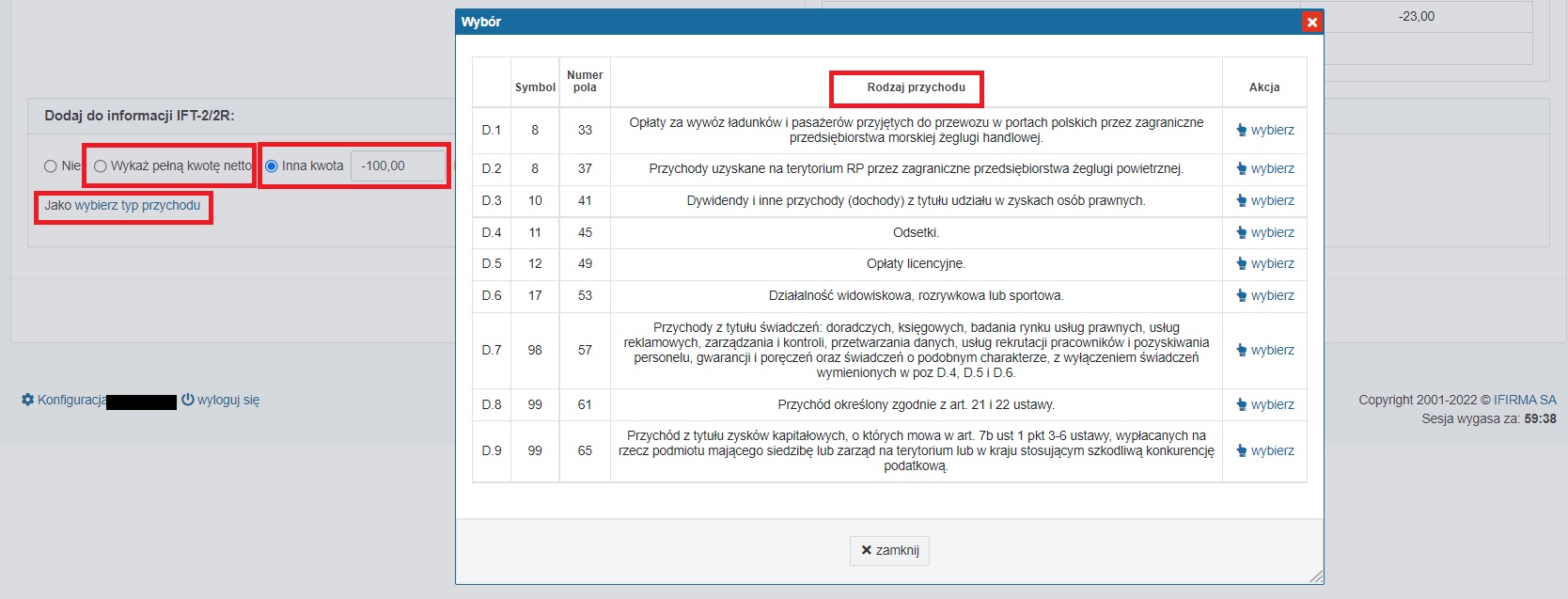

- Dodaj do informacji IFT-2/2R – domyślnie zaznaczone zostanie pole “nie”.

Uwaga ! Serwis nie weryfikuje obowiązku ujęcia faktury korygującej w informacji IFT-2/2R.

Bez względu na to, czy na dokumencie pierwotnym zostało wskazane dodanie do informacji IFT-2/2R w całości, w części lub wcale, na formularzu korekty domyślne oznaczone jest nie dodawanie do informacji IFT-2/2R.

Użytkownik samodzielne ustala czy wartość korekty ma trafić do informacji IFT-2/2R i w jakiej części. Więcej informacji na ten temat tutaj.Wybór opcji wykaż pełną kwotę netto lub inna kwota wymaga wskazania jakiego rodzaju przychodu uzyskiwanego przez kontrahenta dotyczy korekta.

Serwis po uzupełni tej informacji na podstawie oznaczeń wprowadzonych podczas księgowania faktury pierwotnej.

Wybrany rodzaj przychodu zostanie przypisany dla całej transakcji (faktury pierwotnej i korekty) wykazanej w informacji IFT-2/2R złożonej za dany rok.

- Różnice kursowe od kwoty zapłaconej – wprowadzenie informacji o zapłacie możliwe jest w przypadku kiedy faktura pierwotna i korekta są w walucie oraz dla:

- konta Użytkownika rozliczającego się w oparciu o KPIR – w polu Księgowanie w KPiR wybrano TAK oraz nie zostało zaznaczone pole brak faktury zakupu,

- konta Użytkownika rozliczającego się ryczałtem od przychodów ewidencjonowanych – nie zostało zaznaczone pole brak faktury zakupu.

Wprowadzenie wpłaty może nastąpić przed zatwierdzeniem korekty lub w drodze jej edycji – bezpośrednio na formularzu korekty lub po jej zatwierdzeniu z poziomu zakładki Wydatki ➡ Lista wydatków. Podczas wprowadzania informacji o zapłacie musi być ustawiony miesiąc księgowy zgodny z datą zapłaty/zwrotu. Data zapłaty/zwrotu nie może być wcześniejsza niż data wystawienia korekty.

W serwisie możliwe jest jedynie automatyczne księgowanie różnic kursowych od transakcji. Różnice kursowe z wyceny środków własnych, które wystąpią przy fakturze korygującej zwiększającej należy wyliczyć i zaksięgować ręcznie. Więcej informacji na ten temat tutaj.

Poniżej na przykładach informacje na temat wprowadzania i księgowania różnic kursowych. Informacje te dotyczą jedynie kont Użytkowników, gdzie jest prowadzona KPiR. W przypadku przedsiębiorców rozliczających się ryczałtem od przychodów ewidencjonowanych nie występują transakcyjne różnice kursowe. Więcej informacji o rozliczeniu różnic kursowych przez ryczałtowców tutaj.

Przykład 1

Użytkownik zaksięgował w kwietniu 2022 r. wydatek na kwotę 300 EUR przez formularz importu usług. W miesiącu czerwcu w związku ze zmianą ceny została wystawiona faktura korygująca zwiększająca wartość usługi o 50 EUR.

- wynikająca z korekty kwota została zapłacona z rachunku walutowego

- wprowadzenie wpłaty z poziomu wprowadzanej korekty

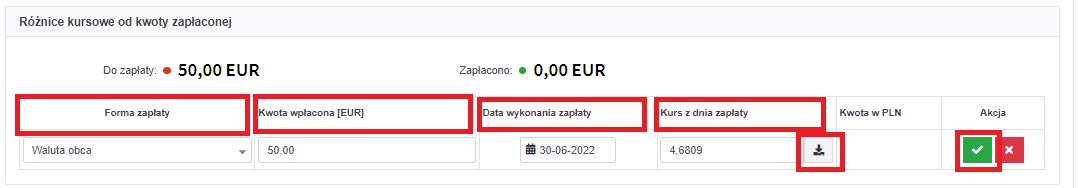

W formularzu korekty w części Różnice kursowe od kwoty zapłaconej Użytkownik wybiera pole + dodaj pozycję. A następnie:

- w polu Forma zapłaty – waluta obca

- Kwota wpłacona (EUR) – 50;

- Data wykonania zapłaty – faktyczna data wpłaty

- Kurs z dnia zapłaty – Użytkownik korzysta z funkcji pobrania kursu. Serwis pobierze go z ostatniego dnia roboczego poprzedzającego datę zapłaty.

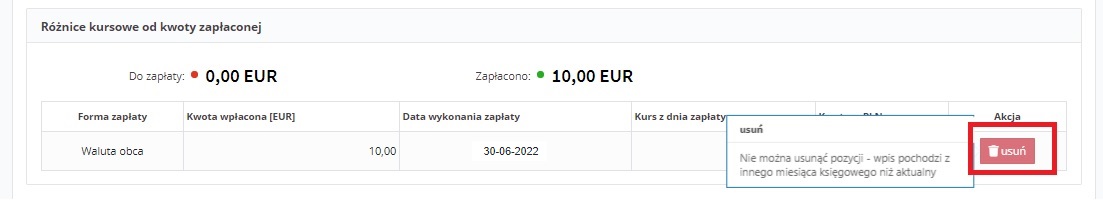

Po zatwierdzeniu w kolumnie Akcja, ale przed zatwierdzeniem faktury, możliwe będzie usunięcie zaksięgowanej wpłaty. Po zatwierdzeniu faktury w KPiR zostaną zaksięgowane różnice kursowe na podstawie utworzonego przez serwis dowodu księgowego. Będzie on widoczny w zakładce Wydatki ➡ Lista wydatków w części Dowody wewnętrzne i księgowe. Stworzony dokument należy wydrukować i podpisać.

Jeśli do danego wydatku powstały i zostały zaksięgowane różnice kursowe usunięcie wpłaty będzie wymagało usunięcia stworzonego przez serwis dowodu księgowego.

- wprowadzenie wpłaty z poziomu listy faktur

- wynikająca z korekty kwota została zapłacona z rachunku złotówkowego

- wprowadzenie wpłaty z poziomu wprowadzanej korekty

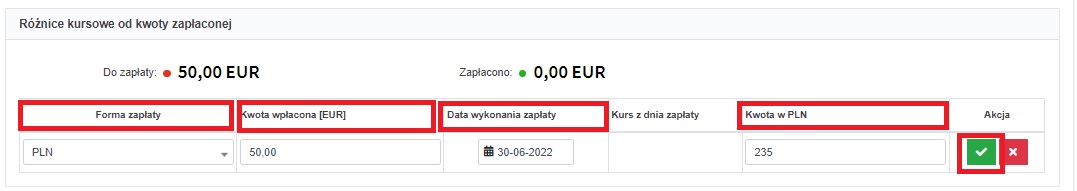

W formularzu korekty w części Różnice kursowe od kwoty zapłaconej Użytkownik wybiera pole + dodaj pozycję. A następnie:- w polu Forma zapłaty – PLN

- Kwota wpłacona (EUR) – 50;

- Data wykonania zapłaty – faktyczna data wpłaty

- Kwota w PLN – kwota jaka w złotówkach została pobrana z konta Użytkownika w związku z zapłatą.

Po zatwierdzeniu w kolumnie Akcja, ale przed zatwierdzeniem faktury, możliwe będzie usunięcie zaksięgowanej wpłaty. Po zatwierdzeniu faktury w KPiR zostaną zaksięgowane różnice kursowe na podstawie utworzonego przez serwis dowodu księgowego. Będzie on widoczny w zakładce Wydatki ➡ Lista wydatków w części Dowody wewnętrzne i księgowe. Stworzony dokument należy wydrukować i podpisać.

Jeśli do danego wydatku powstały i zostały zaksięgowane różnice kursowe usunięcie wpłaty będzie wymagało usunięcia stworzonego przez serwis dowodu księgowego.

- wprowadzenie wpłaty z poziomu listy faktur

- forma zapłaty – odnosi się do tego na jaki rachunek nabywca otrzymał zwrot,

- kwota wpłacona – to kwota otrzymana od kontrahenta,

- data wykonania zapłaty – data otrzymania zwrotu,

- kurs z dnia zapłaty – kurs po jakim nabywca otrzymał zwrot. W przypadku zwrotu na rachunek walutowy będzie to średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień otrzymania zwrotu,

- kwota w PLN – kwota otrzymanego zwrotu w złotówkach w przypadku kiedy zapłata w walucie wpływa na konto złotówkowe i zostaje przeliczona przez bank nabywcy.

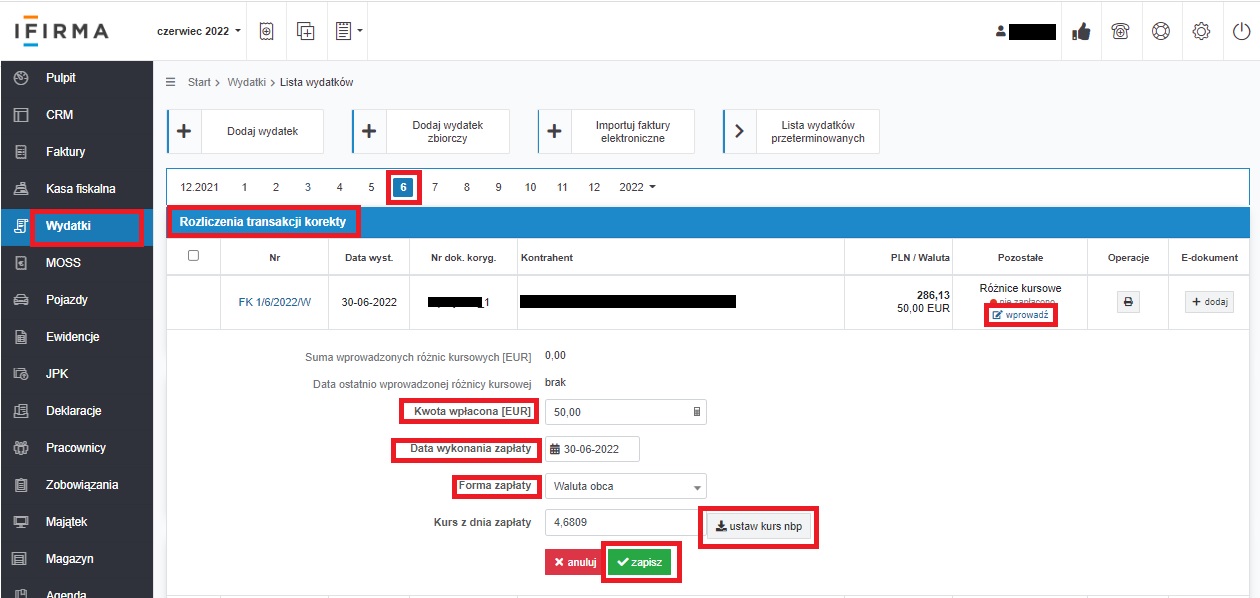

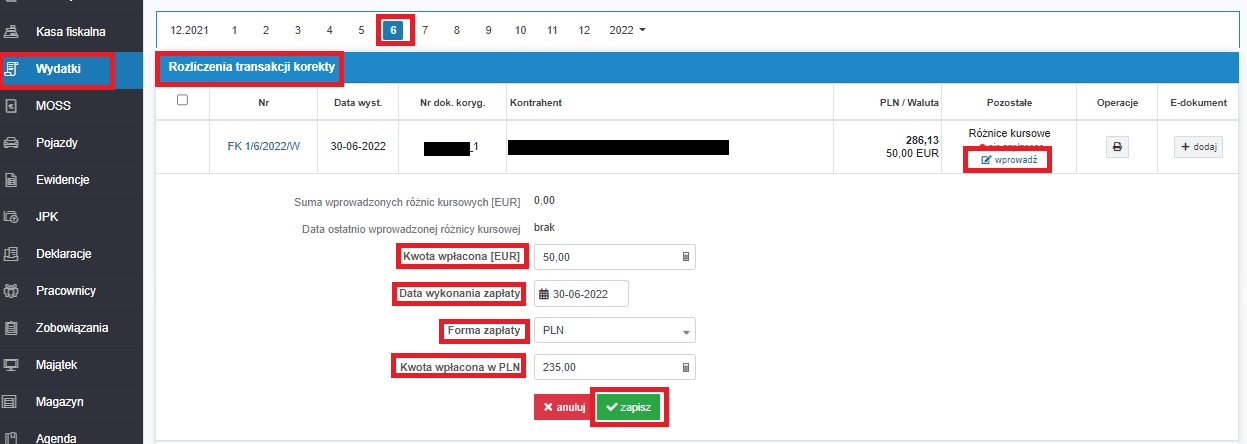

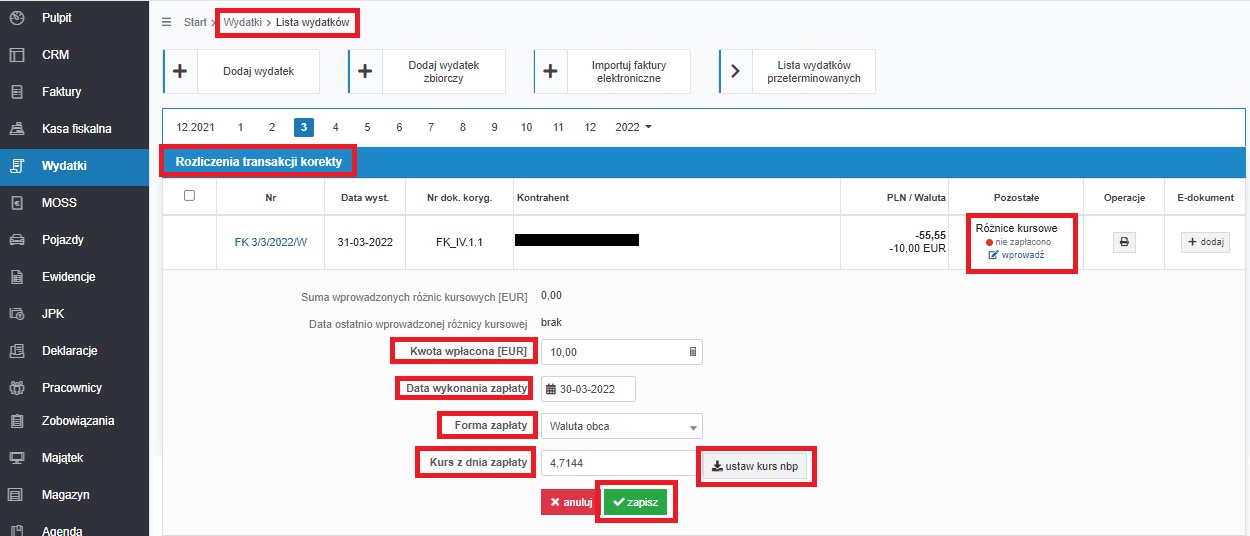

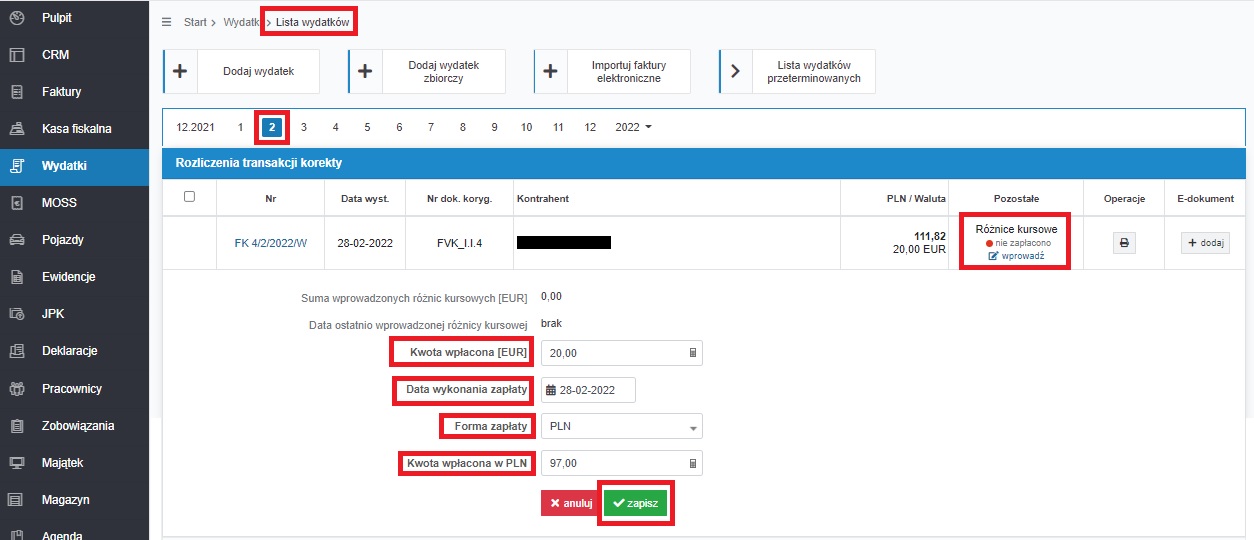

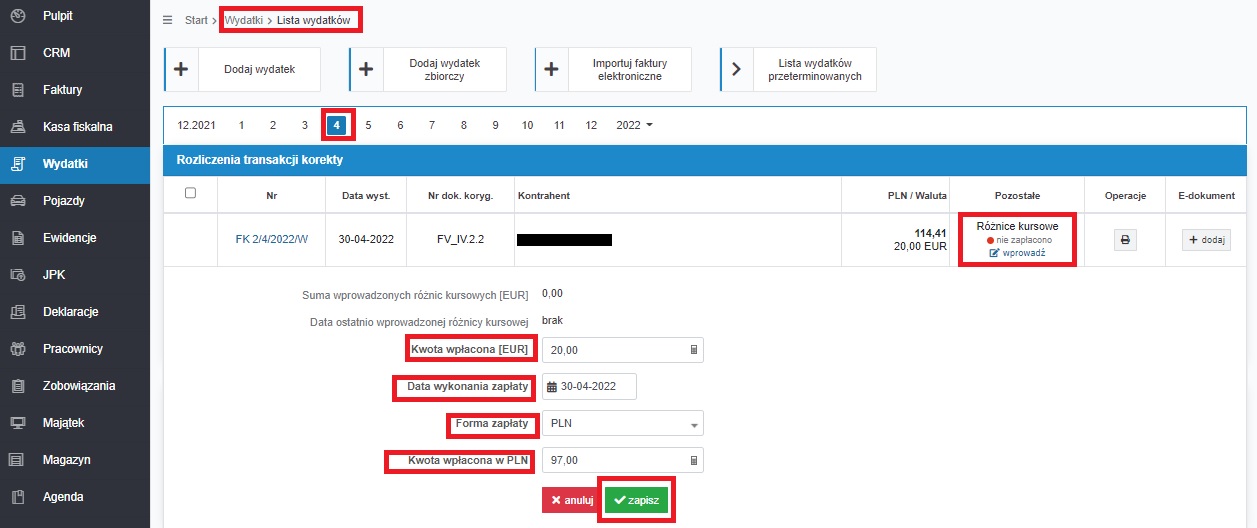

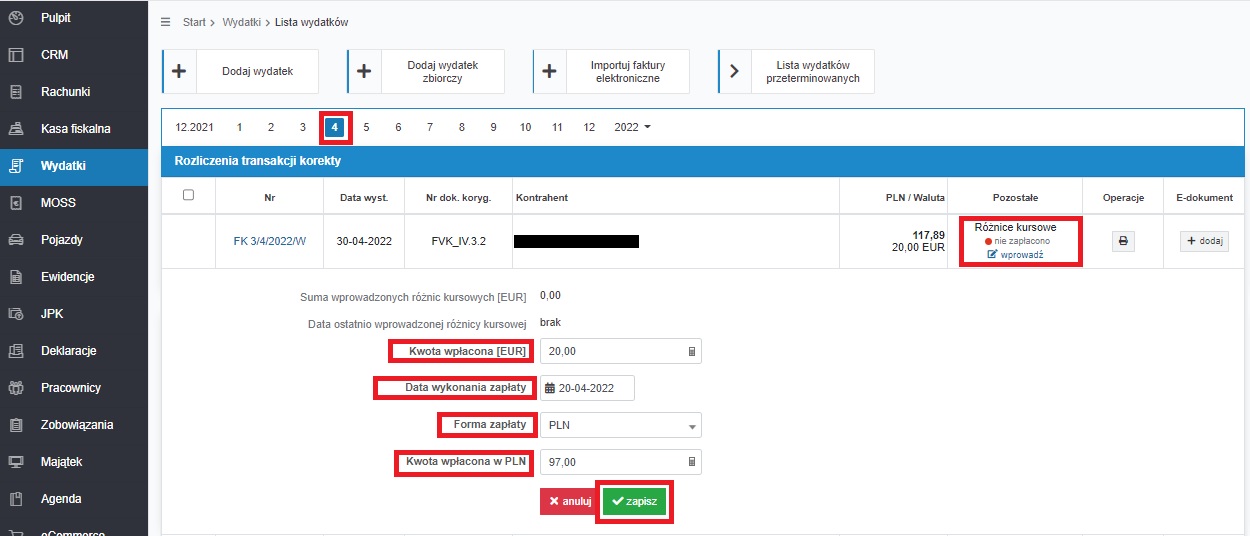

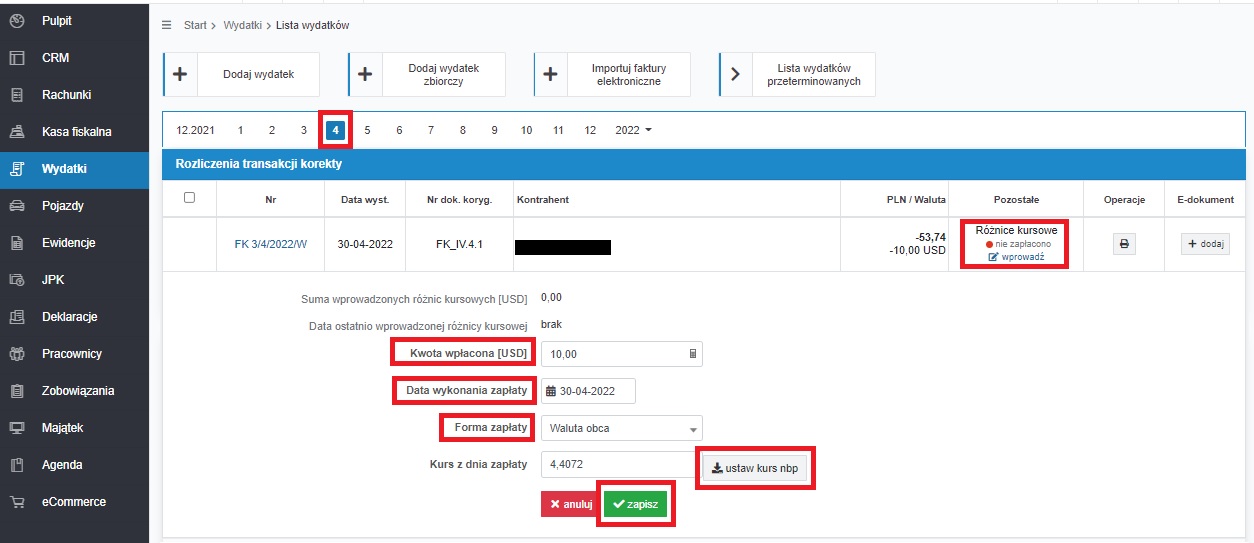

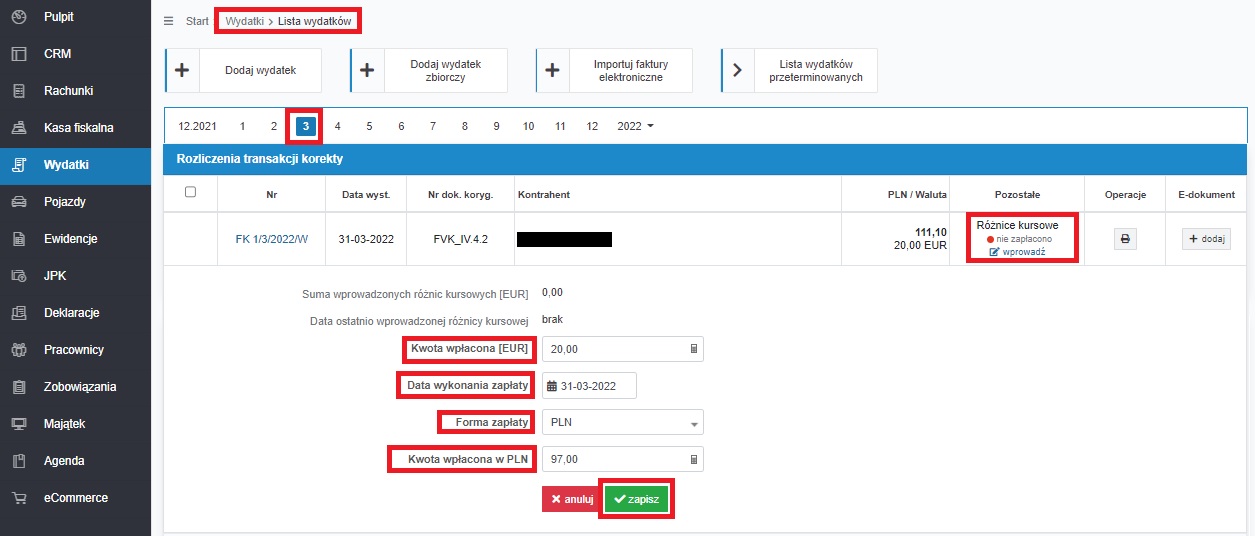

W celu wprowadzenia informacji o zapłacie Użytkownik przechodzi do zakładki Wydatki ➡ Lista wydatków, wybierając na poziomej osi czasu miesiąc ujęcia korekty. Zaksięgowana korekta widoczna będzie w części Rozliczenia transakcji korekty. W kolumnie Pozostałe Użytkownik przechodzi do wprowadzania różnic kursowych.

Ustawienia w poszczególnych polach wprowadza identycznie jak w przypadku wpłaty dodawanej z poziomu korekty. Uzupełnione pola wyglądają następująco.

Po zatwierdzeniu serwis zaksięguje różnice kursowe w KPiR tworząc dowód księgowy. Stworzony dokument należy wydrukować i podpisać.

W celu wprowadzenia informacji o zapłacie Użytkownik przechodzi do zakładki Wydatki ➡ Lista wydatków, wybierając na poziomej osi czasu miesiąc ujęcia korekty. Zaksięgowana korekta widoczna będzie w części Rozliczenia transakcji korekty. W kolumnie Pozostałe Użytkownik przechodzi do wprowadzania różnic kursowych.

Ustawienia w poszczególnych polach wprowadza się identycznie jak w przypadku wpłaty dodawanej z poziomu korekty. Uzupełnione pola wyglądają następująco.

W przypadku, kiedy faktura korygująca byłaby dokumentem zmniejszającym, sposób wprowadzenia informacji o otrzymanym zwrocie byłby identyczny. W takim wypadku:

W przypadku Użytkowników rozliczających się ryczałtem od przychodów ewidencjonowanych w związku z wprowadzeniem informacji o zapłacie dla korekty nie jest tworzony dokument różnic kursowych. Tu usunięcie wprowadzonych różnic możliwe jest bezpośrednio z poziomu zaksięgowanej korekty.

W celu usunięcia informacji o zapłacie należy ustawić miesiąc księgowy zgodny z datą zapłaty/zwrotu wynikającą z korekty.

Po uzupełnieniu wszystkich pól formularza korekty i jego zatwierdzeniu zostanie wyświetlony komunikat informujący o sposobie ujęcia korekty w ewidencjach i możliwych w związku z tym korektach do wykonania.

Sposób oraz okresy ujęcia korekt w ewidencjach został opisany w kolejnym punkcie.

III. Ujęcie korekty w ewidencjach podatkowych i deklaracjach

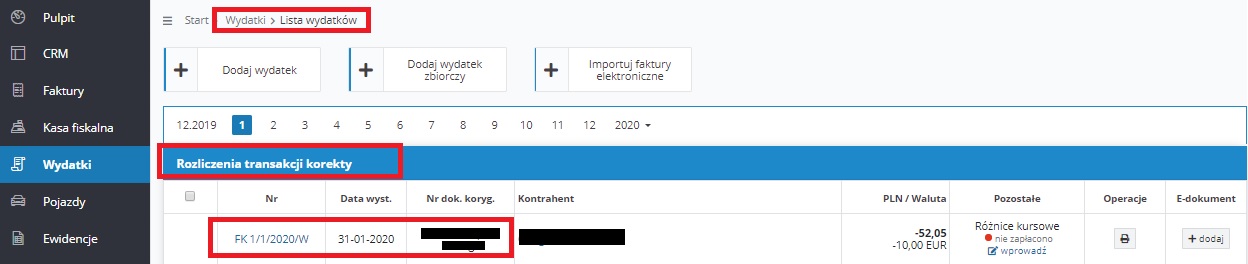

Korekta wydatku zaksięgowanego w ramach importu usług widoczna jest na liście wydatków w zakładce Wydatki ➡ Lista wydatków w części Rozliczenie transakcji korekty.

Sposób ujęcia korekty wydatku zaksięgowanego przez formularz importu usług zależny jest od rodzaju prowadzonej ewidencji w zakresie podatku dochodowego oraz tego czy podatnik jest czynnym podatnikiem podatku VAT czy też nie.

1. Użytkownik zarejestrowany jako podatnik VAT czynny

Korekta do wydatku zaksięgowanego przez formularz importu usług wykazywana jest w określony sposób w poszczególnych ewidencjach i deklaracjach. Poniżej szczegółowe informacje.

W kolumnie pozostałe wydatki, zgodnie z następującymi danymi;

|

|

|

|

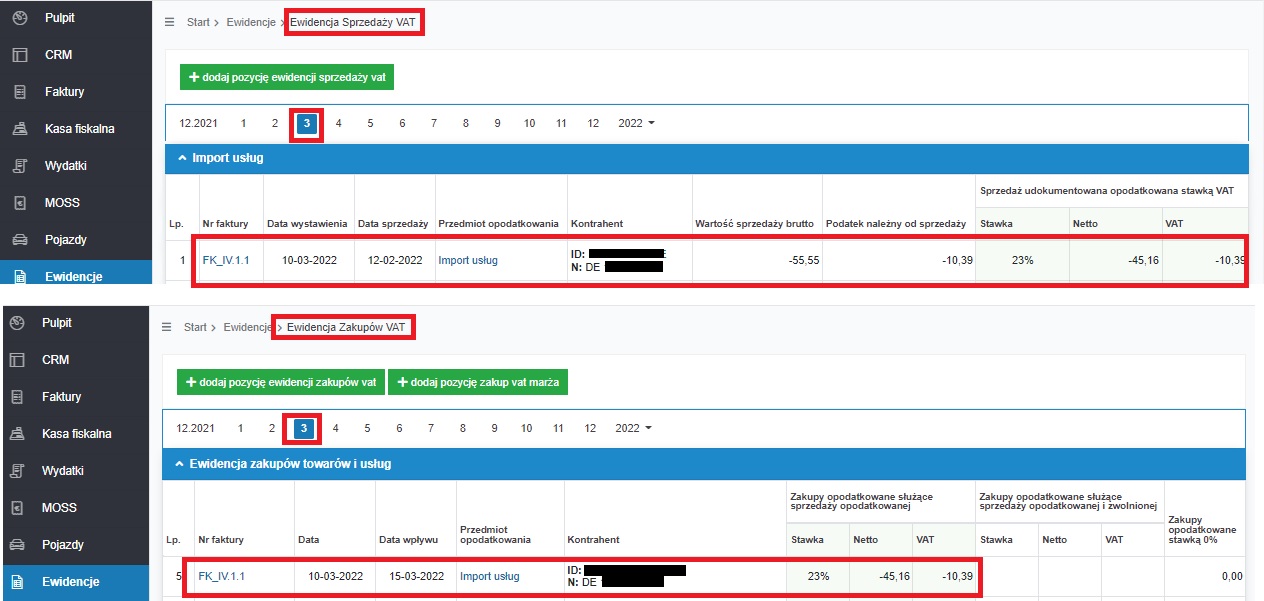

W części Import usług z następującymi danymi:

W przypadku braku faktury korygującej:

|

W zależności od przyczyny korekty:

|

||

W części Zakupy opodatkowane służące sprzedaży opodatkowanej lub Zakupy opodatkowane służące sprzedaży opodatkowanej i zwolnionej z następującymi danymi:

W przypadku braku faktury korygującej:

|

W zależności od przyczyny korekty: – pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury – w dacie ujęcia faktury pierwotnej, – inna niż pomyłki – w dacie wpływu faktury korygującej a w przypadku jej braku w dacie wystawienia dokumentu korygującego. |

Wydatek pierwotny oznaczony jako związany ze sprzedażą zwolnioną |

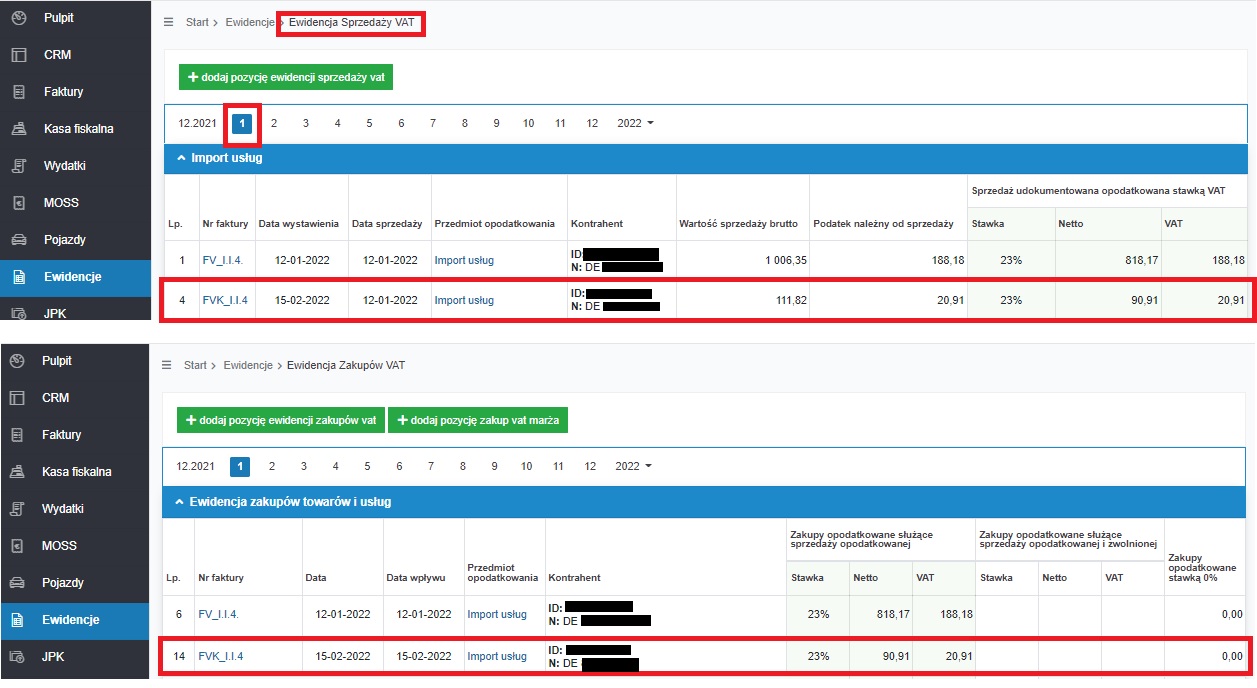

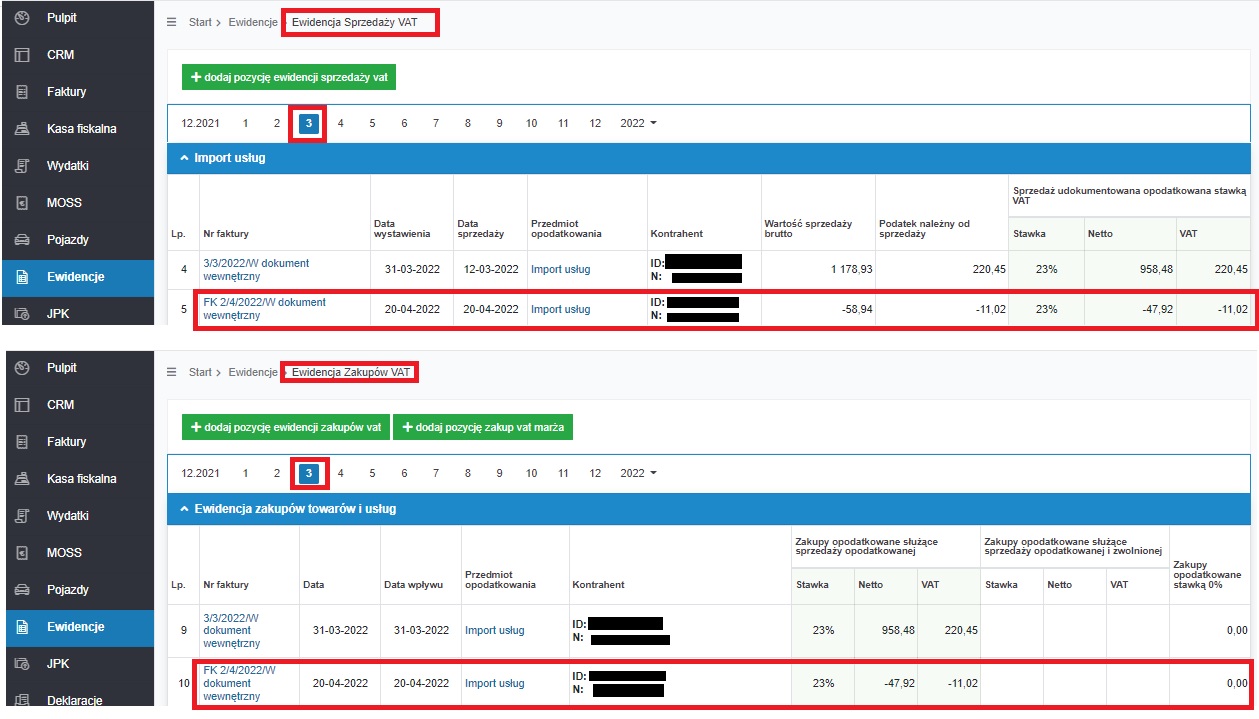

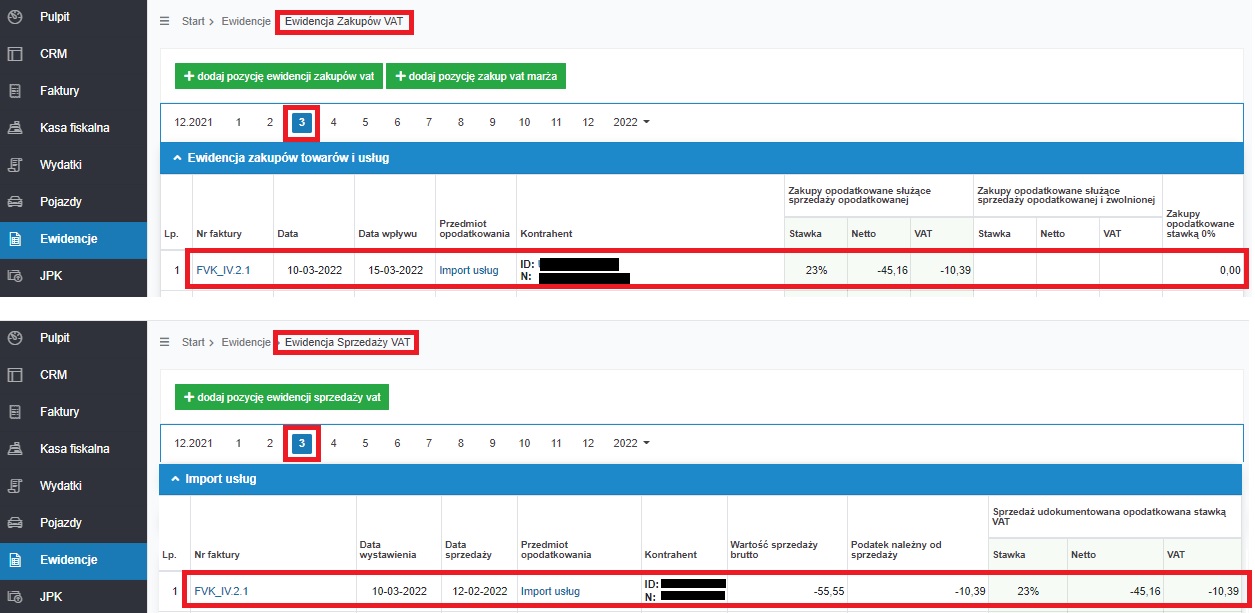

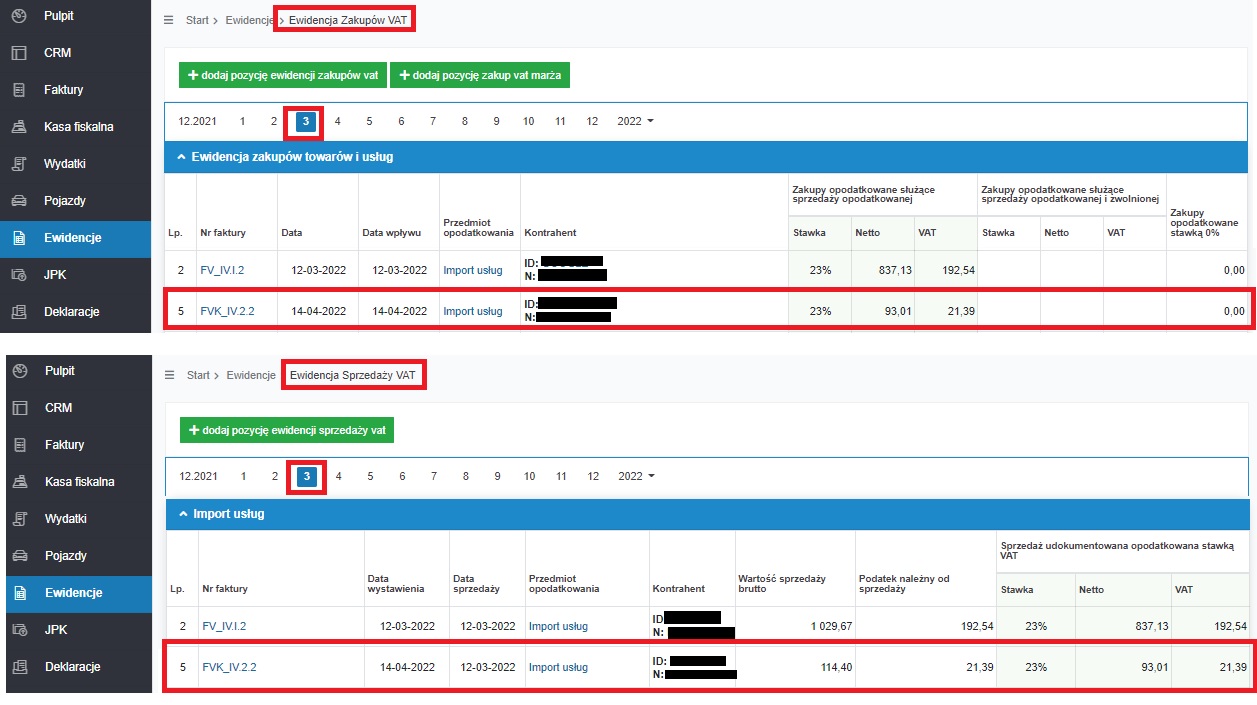

Faktura korygująca ujęta w poszczególnych ewidencjach wygląda następująco:

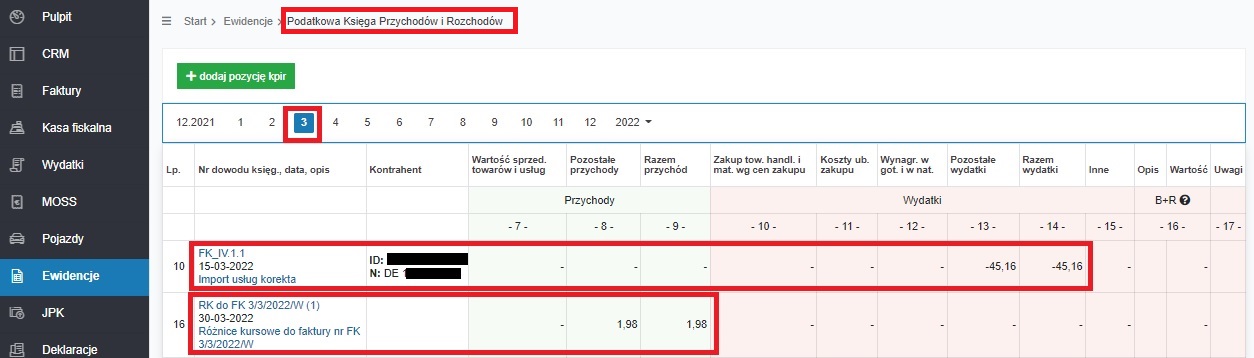

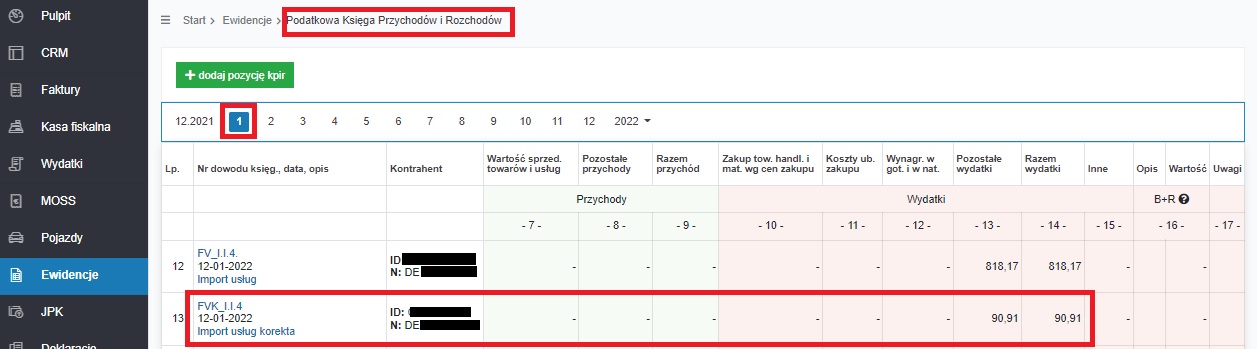

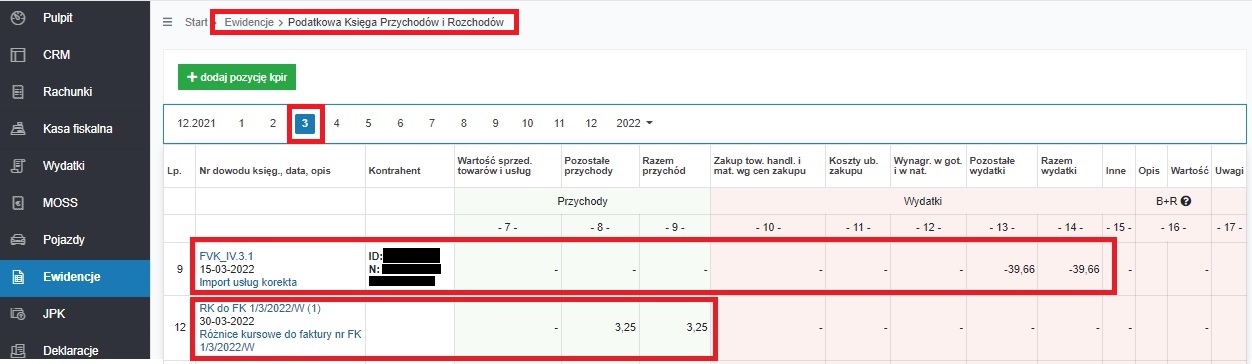

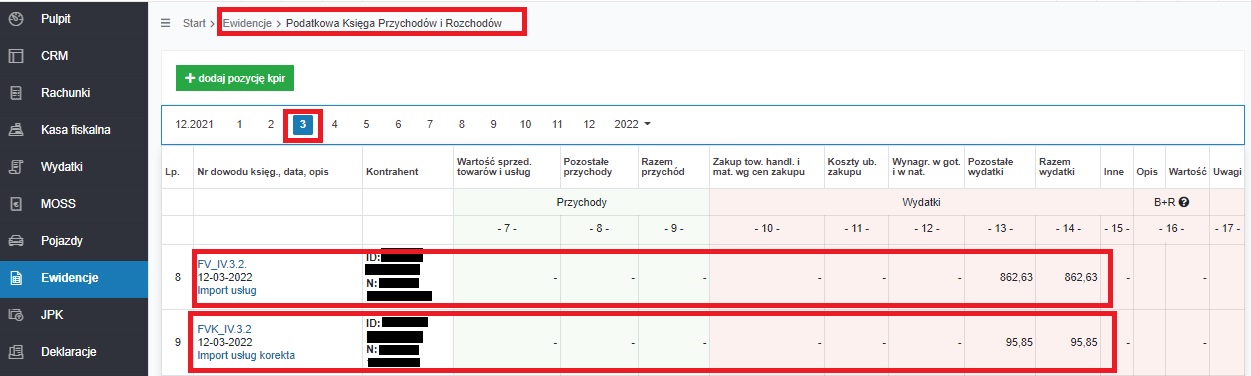

- Księga przychodów i rozchodów

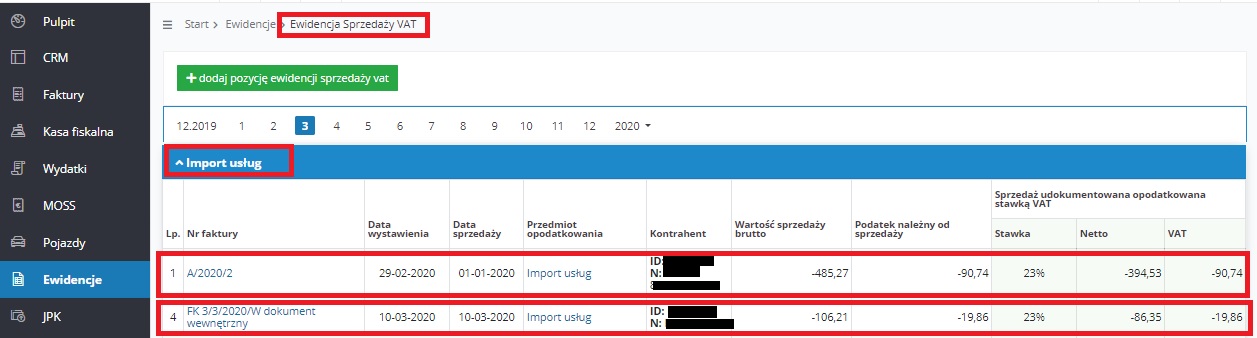

- Ewidencja sprzedaży VAT

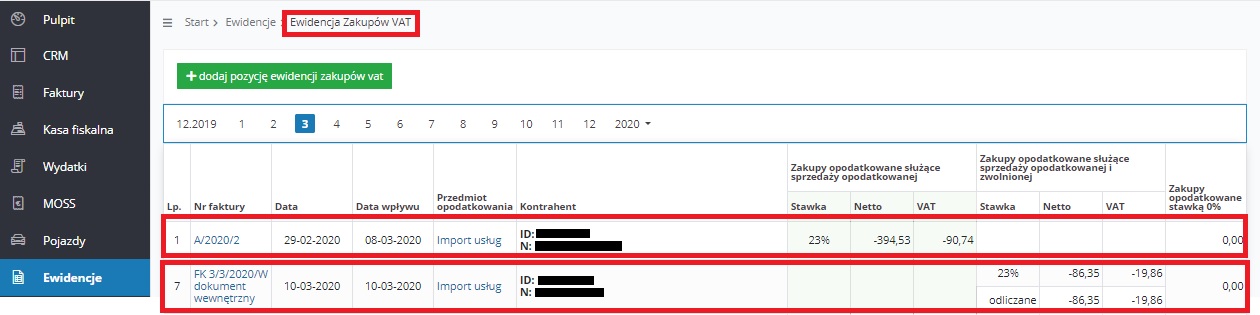

- Ewidencja zakupów VAT

Ujęcie w podatkowej księdze przychodów i rozchodów nie dotyczy Użytkownika rozliczającego się ryczałtem od przychodów ewidencjonowanych.

Na powyższym obrazie widoczne są dwie korekty. Druga z nich dotyczy księgowania korekty zakupu bez otrzymanej faktury korygującej.

Ujęcie korekty w ewidencji zakupów VAT w części Zakupy opodatkowane służące sprzedaży opodatkowanej lub Zakupu opodatkowane służące sprzedaży opodatkowanej i zwolnionej zależne jest od oznaczonego na pierwotnym wydatku związku ze sprzedażą.

Na powyższym obrazie widoczne są dwie korekty. Druga z nich dotyczy księgowania korekty zakupu bez otrzymanej faktury korygującej.

Na koncie podatnika podatku VAT korekta zakupu zostanie ujęta w pliku JPK_V7K/M. Szczegóły w zakresie ujęcia korekty w poszczególnych polach deklaracji i pliku opisane zostały w punkcie Korygowanie importu usług – rozliczenie podatkowe.

2. Użytkownik korzystający ze zwolnienia z VAT

Użytkownik korzystający ze zwolnienia z VAT, rozlicza import usług i korektę do niego w deklaracji VAT-8 lub VAT-9M. W ewidencjach podatkowych zapisy związane z rozliczeniem importu usług widoczne są jedynie w podatkowej księdze przychodów i rozchodów.

W kolumnie pozostałe wydatki*, zgodnie z następującymi danymi;

|

|

|

|

Wpis o nazwie VAT niepodlegający odliczeniu lub VAT niepodlegający odliczeniu korekta z następującymi danymi:

Wpis w kolumnie:

|

|

|

W przypadku kiedy Użytkownik jednocześnie korzysta ze zwolnienia z VAT i rozlicza się ryczałtem od przychodów ewidencjonowanych powyższych zapisów nie będzie. W takim wypadku zaksięgowany wydatek zostanie ujęty jedynie w deklaracji VAT-8 lub VAT-9M oraz będzie widoczny w zakładce Wydatki ➡ Lista wydatków w części Rozliczenie transakcji korekty.

Sposób ujęcia faktury korygującej oraz kwoty podatku VAT wynikającego z deklaracji VAT-9M oraz KPiR zaprezentowany zostanie na poniższym przykładzie.

Przykład 2

Użytkownik korzystający ze zwolnienia z podatku VAT, jednocześnie zarejestrowany do VAT-UE jedynie w zakresie usług nabył od kontrahenta z Niemiec usługę elektroniczną.

Zapłaty dokonał 20.01.2022 r. Faktura zakupu na kwotę 300 EUR została wystawiona tego samego dnia.

W lutym kontrahent udzielił nabywcy rabatu na kwotę 15 EUR. Faktura korygująca została wystawiona 15.02.2022 r.

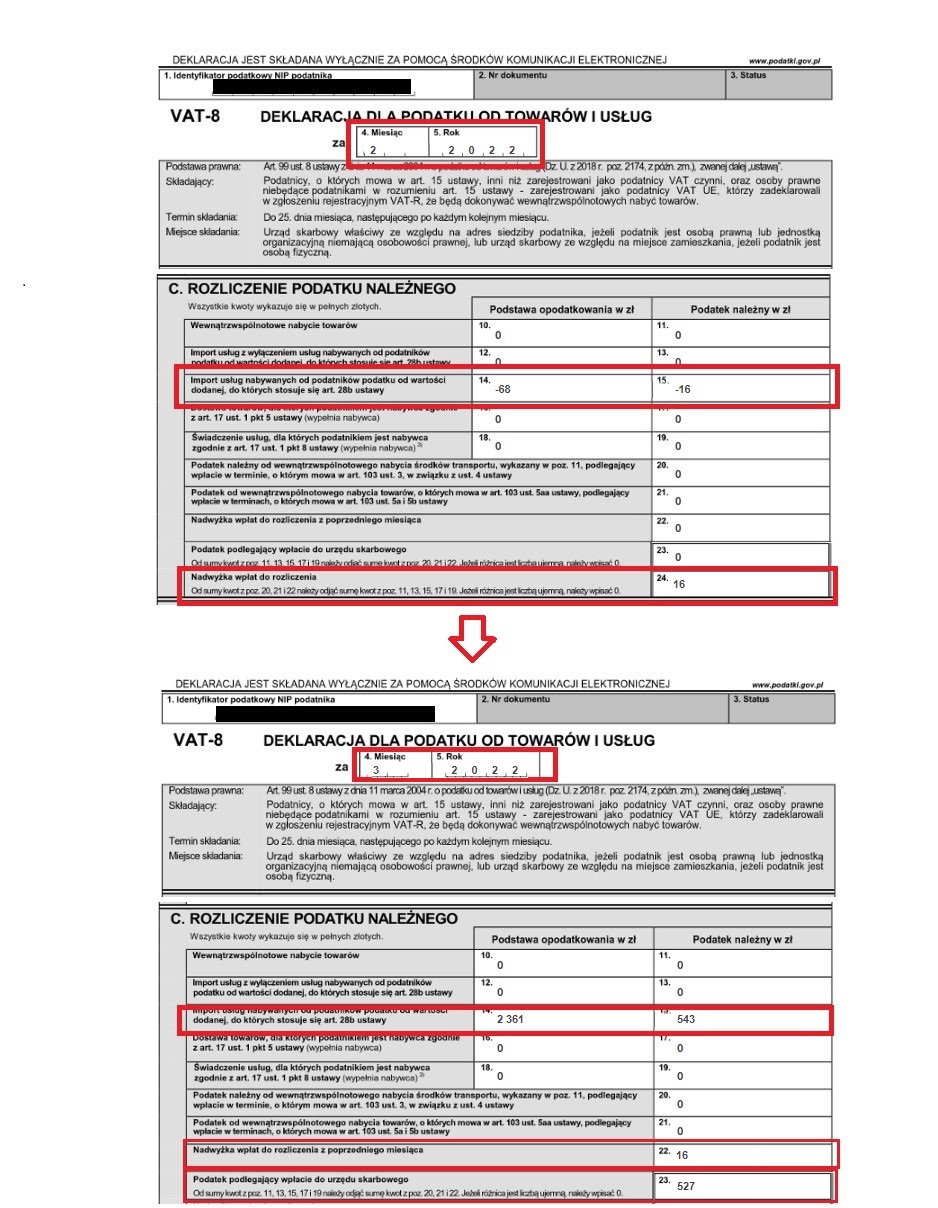

W marcu Użytkownik dokonał kolejnego zakupu usługi elektronicznej. Faktura zakupu została wystawiona przez kontrahenta z Hiszpanii w dniu 20.03.2022 r. na kwotę 500 EUR.

Deklaracja VAT-9M za miesiąc styczeń została złożona 15.02.2022 r., za luty 19.03.2022 r. oraz za marzec 31.03.2022 r.

Wszystkie zakupione przez Użytkownika usługi opodatkowane są w kraju stawką 23%.

Wartości poszczególnych zakupów/korekt w PLN razem z naliczonym VAT przedstawia tabela.

| 20.01.2022 | 1 358,37 | 312,43 |

| 15.02.2022 | – 67,92 | – 15,62 |

| 20.03.2022 | 2 361,05 | 534,04 |

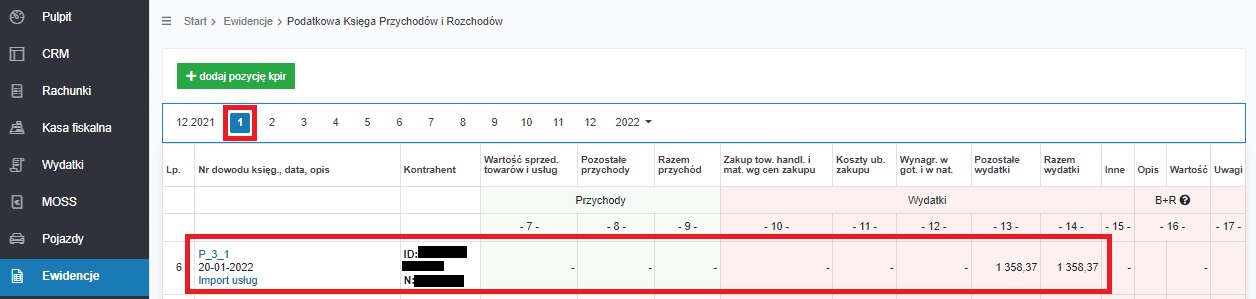

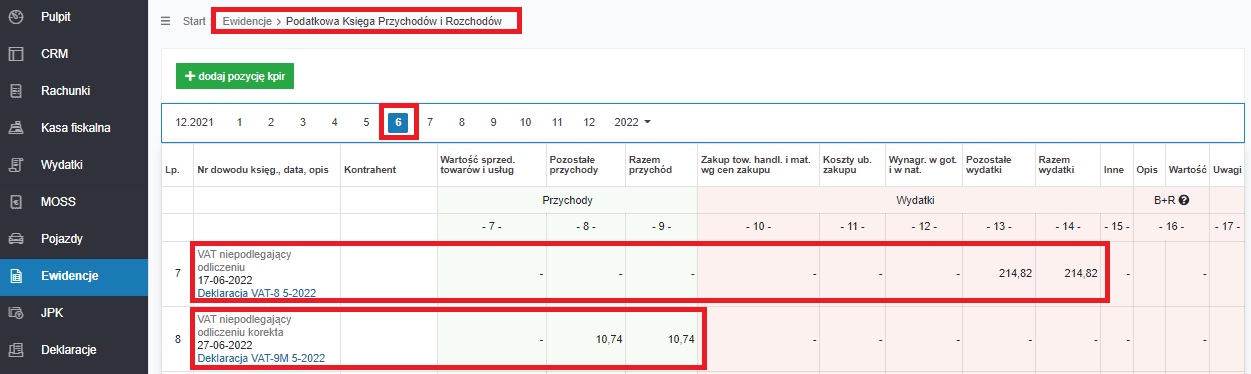

Zapisy w KPiR dla poszczególnych księgowań wyglądają następująco:

- miesiąc 01/2022

W miesiącu styczniu widoczny jest tylko wydatek zaksięgowany przez formularz importu usług.

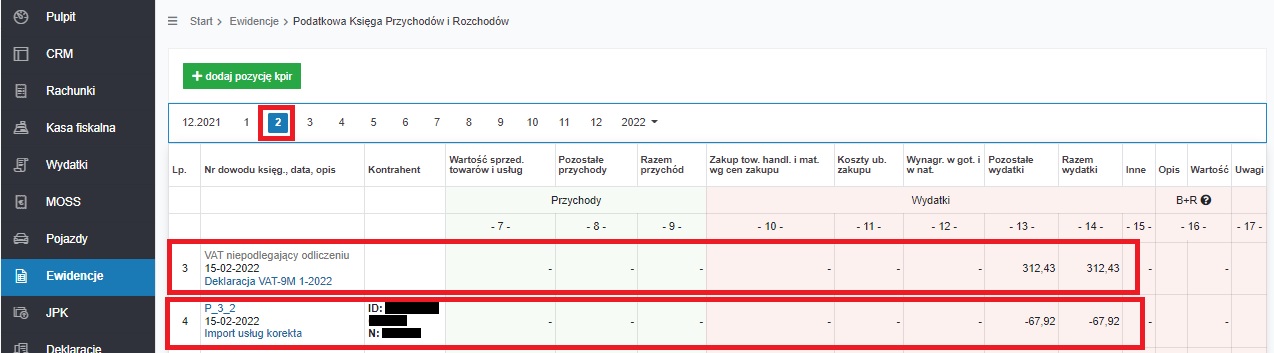

- miesiąc 02/2022

W miesiącu lutym 2022 r. widoczne są dwa zapisy:

- pierwszy dotyczący ujęcia w kosztach kwoty podatku VAT wynikającego z deklaracji VAT-9M za styczeń. Koszt ten ujmowany jest w KPiR w dacie złożenia deklaracji VAT-9M.

- drugi dotyczący zmniejszenia kosztu z tytułu zaksięgowanej korekty do zakupu ze stycznia.

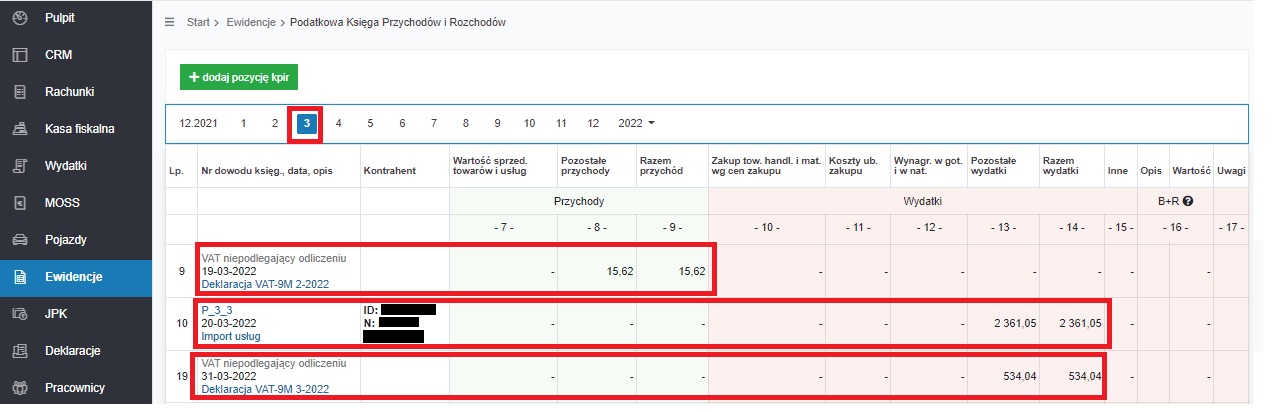

- miesiąc 03/2022

W miesiącu marcu widoczne są trzy zapisy. Jeden z nich dotyczy ujęcia w kosztach dokonanego w marcu zakupu w ramach importu usług.

Dwa kolejne dotyczą księgowania kwoty podatku VAT z deklaracji VAT-9M. W dacie złożenia VAT-9M za miesiąc luty w KPiR został zaksięgowany pozostały przychód. Jest to związane z wykazaniem w deklaracji VAT-9M jedynie faktury korygującej zmniejszającej kwotę podatku VAT do zapłaty.

Z kolei w dacie złożenia deklaracji VAT-9M za marzec został zaksięgowany koszt dotyczący podatku VAT od zakupu dokonanego w marcu (podatnik złożył deklarację przed zakończeniem miesiąca).

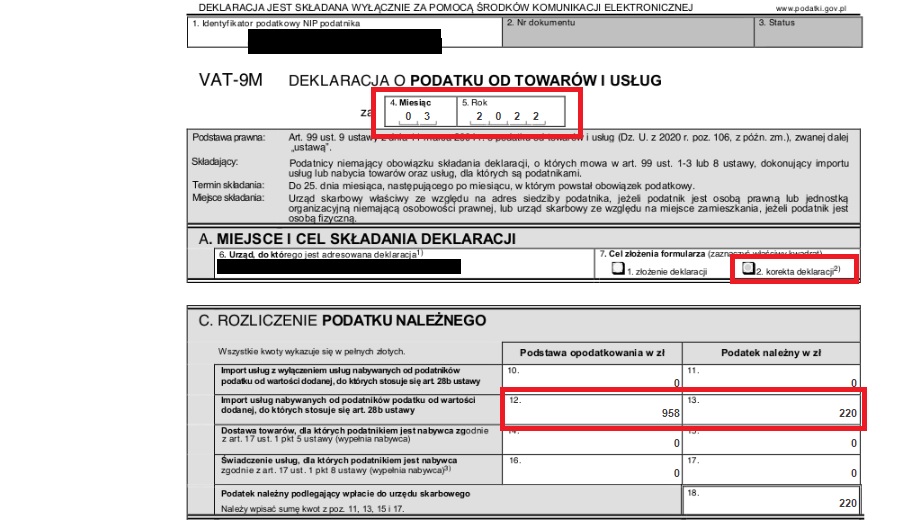

Korekta do importu usług (usługa zakupiona od podatnika VAT-UE, dla której miejsce opodatkowania ustalane jest zgodnie z art. 28b) ujmowana jest w deklaracji VAT-9M w polach 12 i 13. W przypadku, kiedy w danym okresie ujmowana jest tylko korekta zmniejszająca (styczeń) w polu nr 18 (Podatek należny podlegający wpłacie do urzędu skarbowego) kwota podatku będzie ujemna. W celu rozliczenia tej kwoty zalecany jest kontakt z urzędem skarbowym właściwym dla przedsiębiorcy.

W przypadku deklaracji VAT-9M kwota ujemna nie jest przenoszona do deklaracji za kolejny okres – nie pomniejszy ona kwoty VAT do zapłaty za miesiąc marzec.

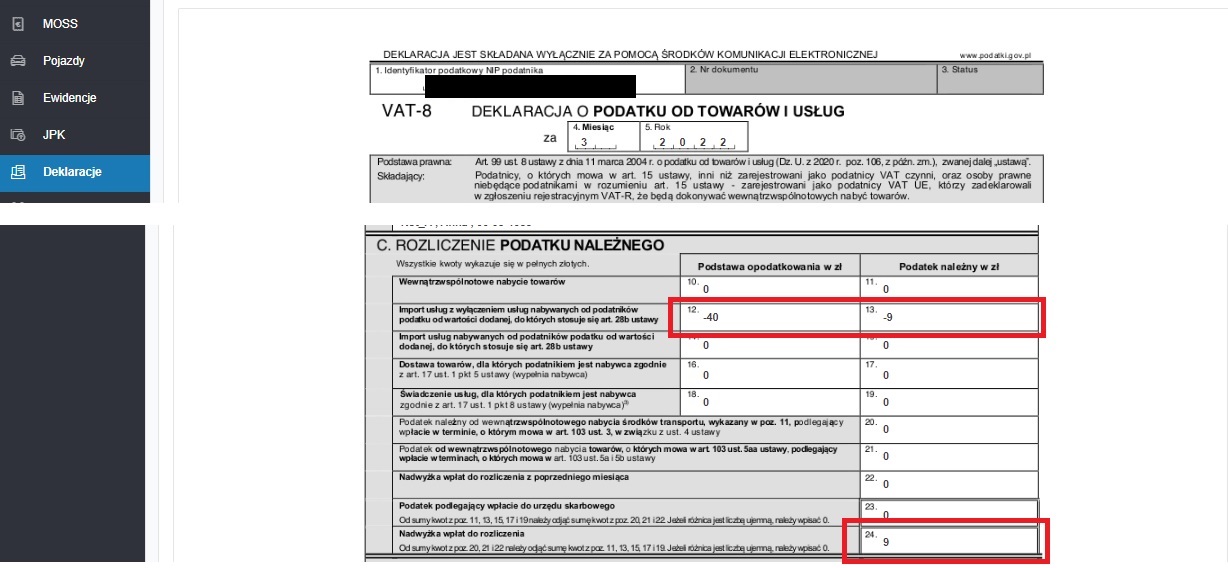

W przypadku gdyby Użytkownik zamiast deklaracji VAT-9M składał deklaracje VAT-8 wówczas w miesiącu styczniu kwota VAT wynikająca z korekty trafiłaby do pola 24 (Nadwyżka wpłat do rozliczenia), a następnie do pola 22 (Nadwyżka wpłat do rozliczenia z poprzedniego miesiąca) deklaracji za luty. Kwota ta pomniejszy podatek VAT do zapłaty (pole 23).

W razie wątpliwości w zakresie kwot pojawiających się w deklaracji VAT-9M lub VAT-8 czy też kwot podatku VAT księgowanych w KPiR polecamy kontakt z BOK serwisu ifirma.pl

IV. Przykłady księgowań

W kolejnych punktach zostaną przedstawione przykłady księgowania faktur korygujących dotyczących wydatków zaksięgowanych przez formularz importu usług.

Przykłady prezentują sytuacje najczęściej pojawiające się w obrocie gospodarczym. W przypadku pozostałych sytuacji polecamy kontakt z BOK serwisu ifirma.pl

W poniższych przykładach dla ułatwienia przyjęto, iż zakupione usługi podlegają w Polsce opodatkowaniu stawką 23%.

1. Użytkownik zarejestrowany jako podatnik VAT czynny rozliczający się na księdze przychodów i rozchodów.

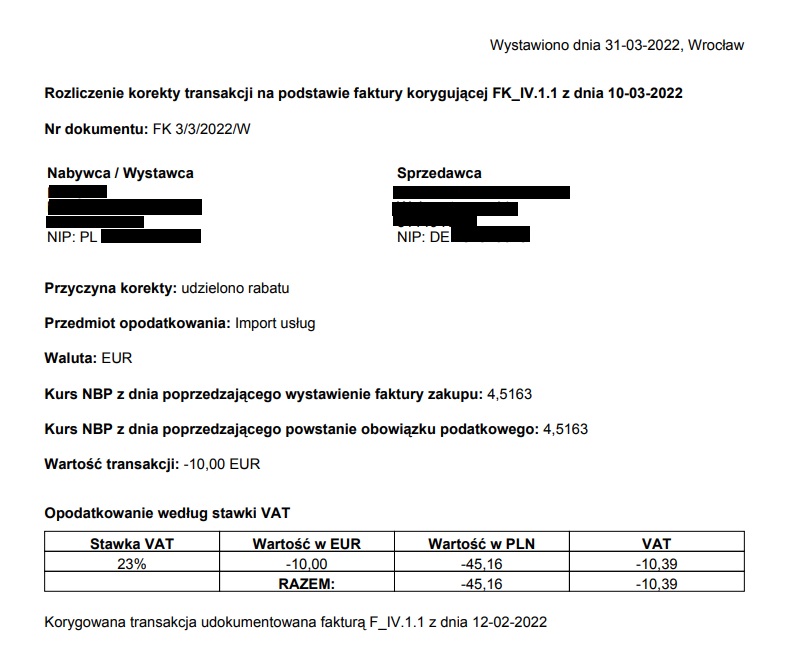

Przykład 3. Udzielenie rabatu.

Nabywca (czynny podatnik podatku VAT) dokonał zakupu usługi elektronicznej z Niemiec. Zakup dokonany był 12.02.2022 r. na kwotę 200 EUR. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu na informacji IFT-2/2R.

W marcu 2022 r. sprzedawca przyznał nabywcy rabat w wysokości 5% kwoty faktury. Wystawił w związku z tym fakturę korygującą z datą 10.03.2022 r. Nabywca zwrot otrzymał 30.03.2022 r. na konto walutowe, a samą korektę w dniu 15.03.2022 r.

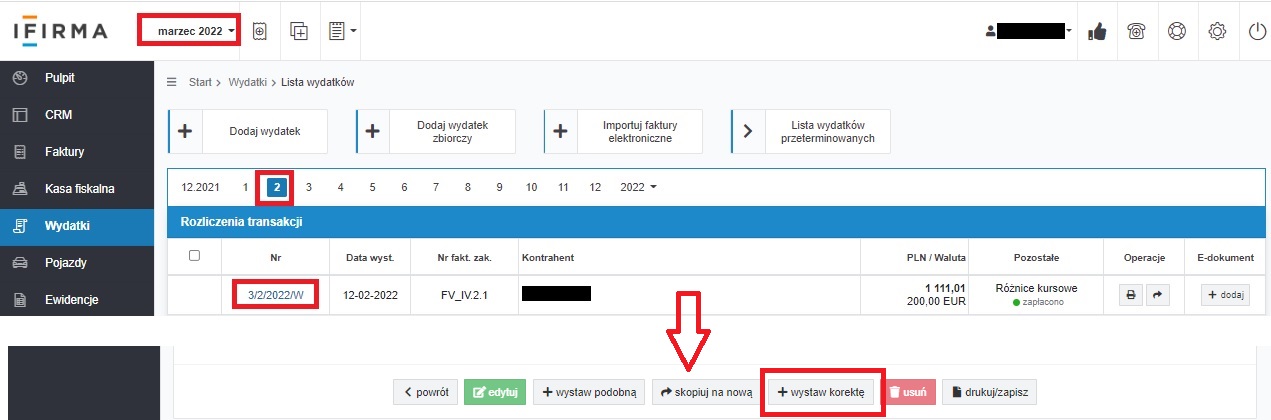

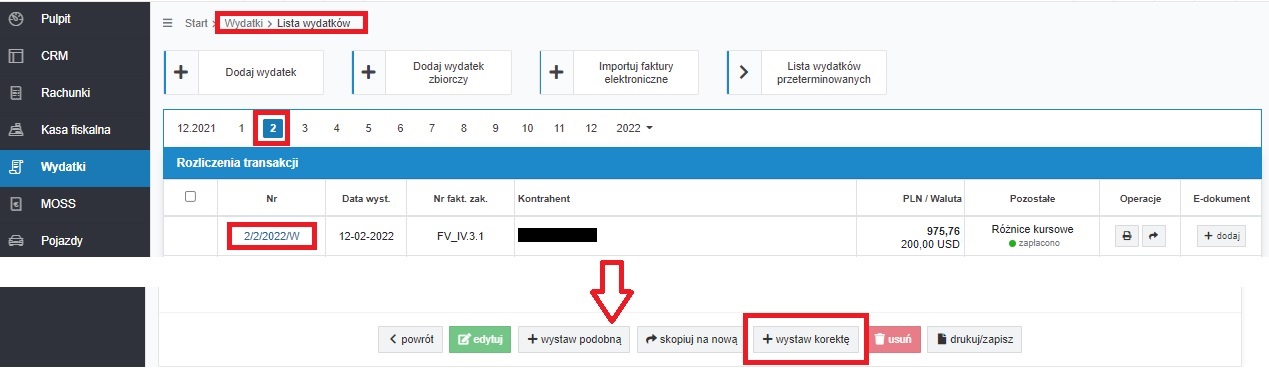

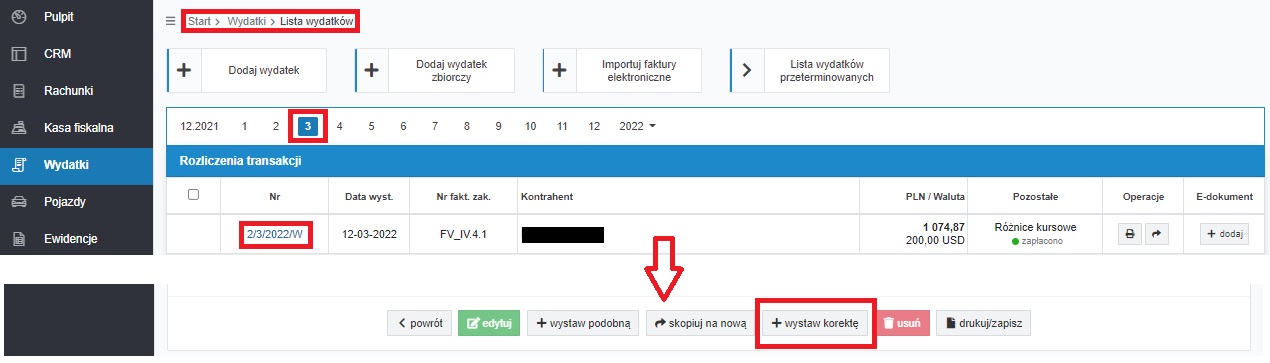

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy marzec, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z lutego w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z lutego.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

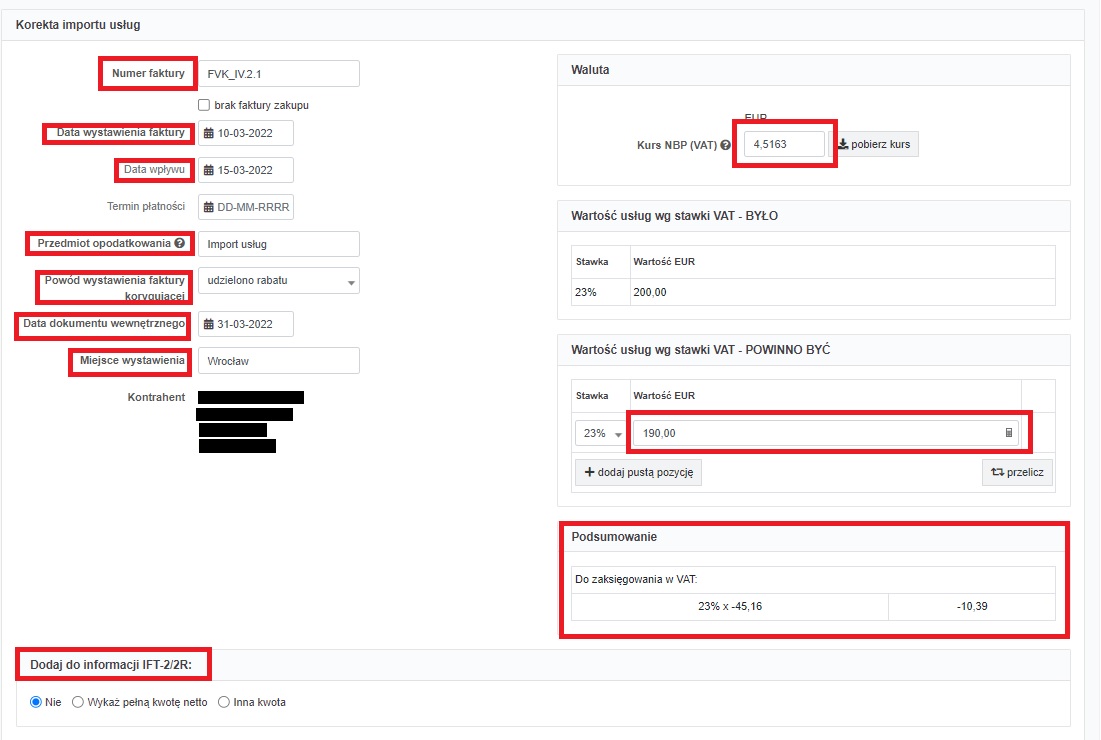

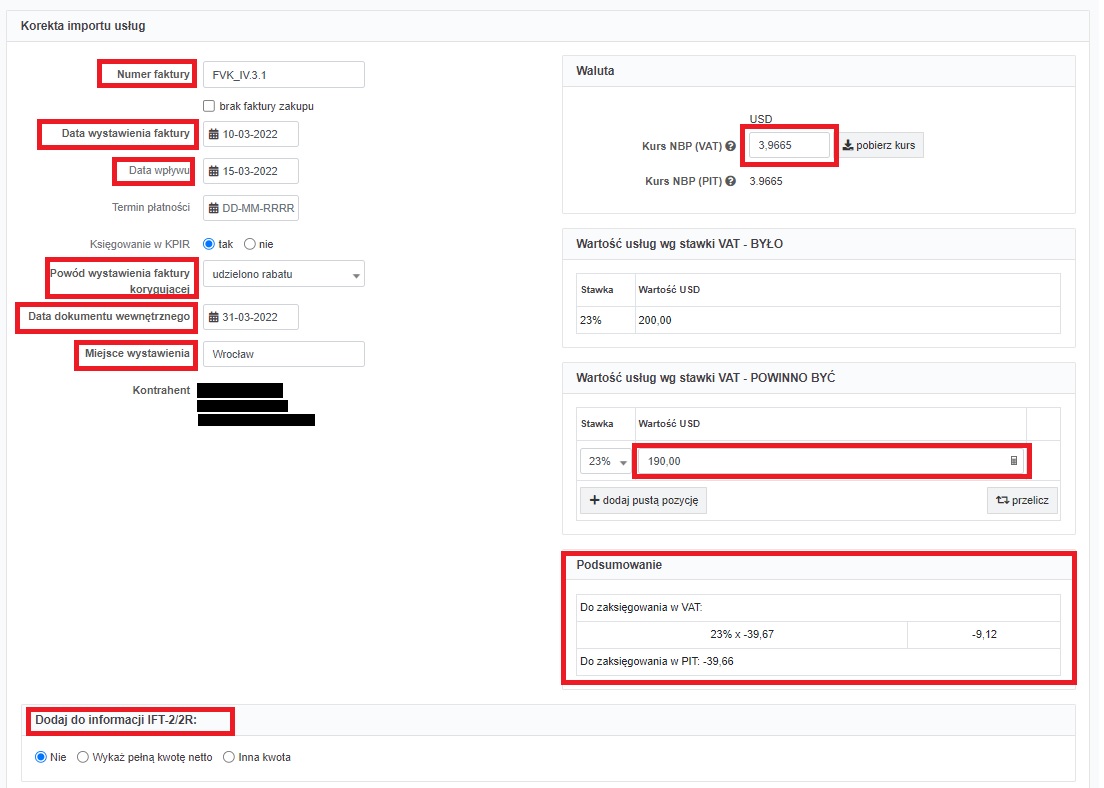

Formularz korekty uzupełniany jest następująco:

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 10.03.2022 r.

- data wpływu – 15.03.2022 r.

- termin płatności – zostawiamy puste,

- przedmiot opodatkowania – zostanie uzupełniony na podstawie dokumentu pierwotnego, nie zmieniamy go,

- Księgowanie w KPiR – tak,

- powód wystawienia faktury korygującej – udzielono rabatu,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – kurs NBP (PIT) zostanie wyświetlony bez możliwości edycji. Z racji tego, iż przyczyną korekty jest zdarzenie, które miało miejsce po wystawieniu korekty i korekta jest zmniejszająca dla celów VAT również stosowany jest kurs pierwotny. Użytkownik nie korzysta z funkcji pobierz kurs.

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 EUR.

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

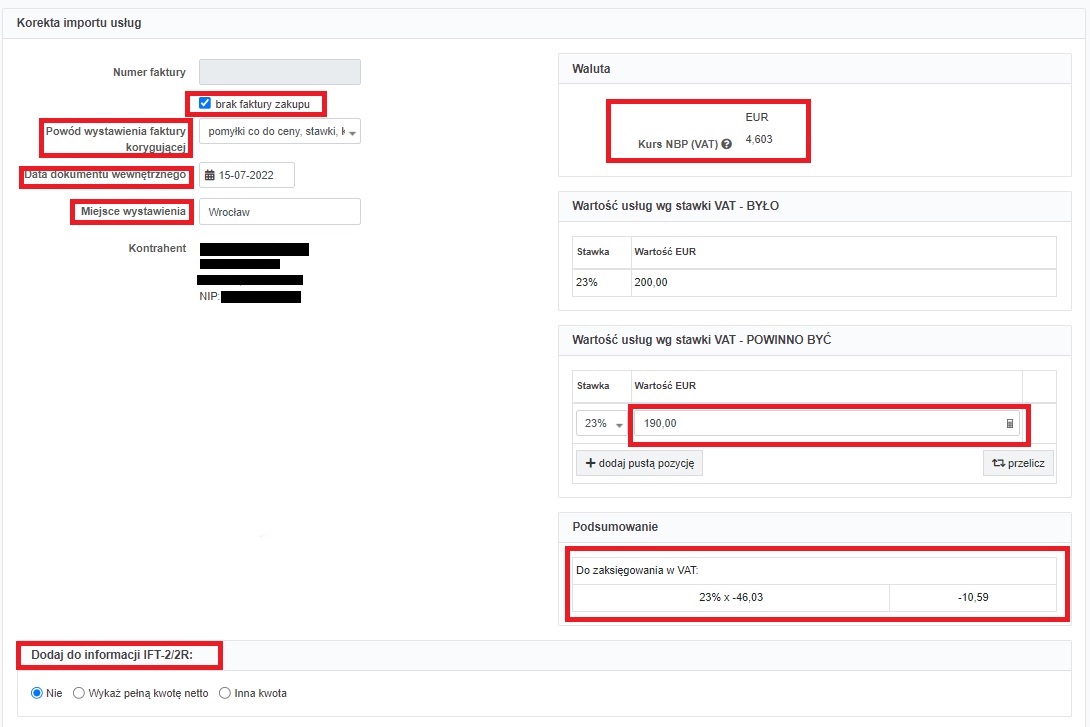

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w ewidencji VAT w okresie 03/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona. Korekta została wykazana w KPiR w okresie 03/2022. Należy ponownie przeliczyć podatek dochodowy za ten okres i kolejne.” Zgodnie z powyższą informacją zarówno w KPiR jak i ewidencjach VAT korekta została ujęta w marcu.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

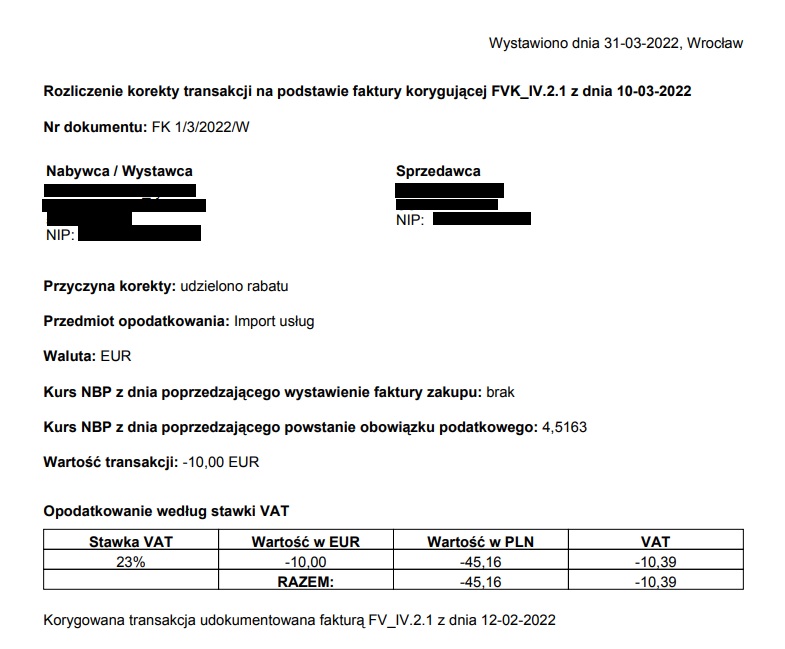

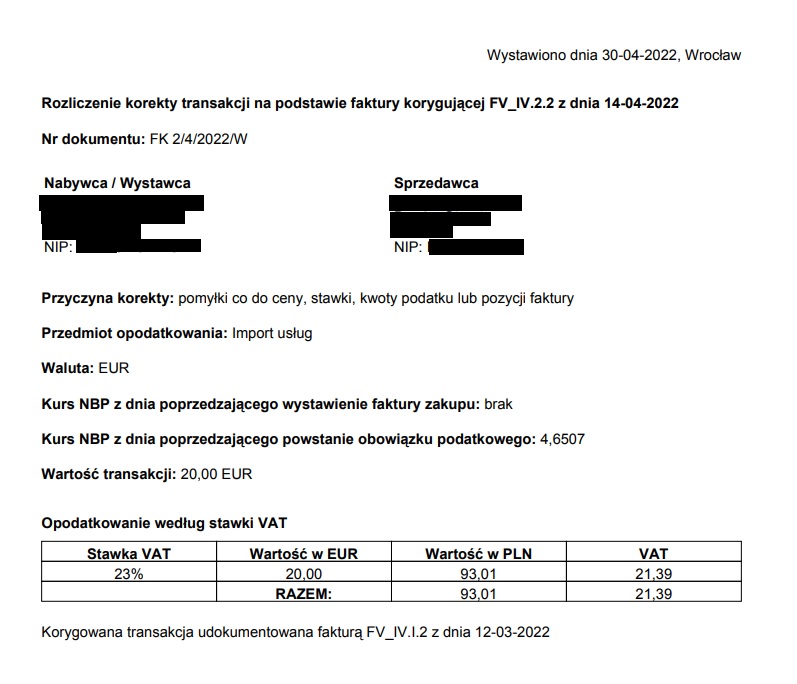

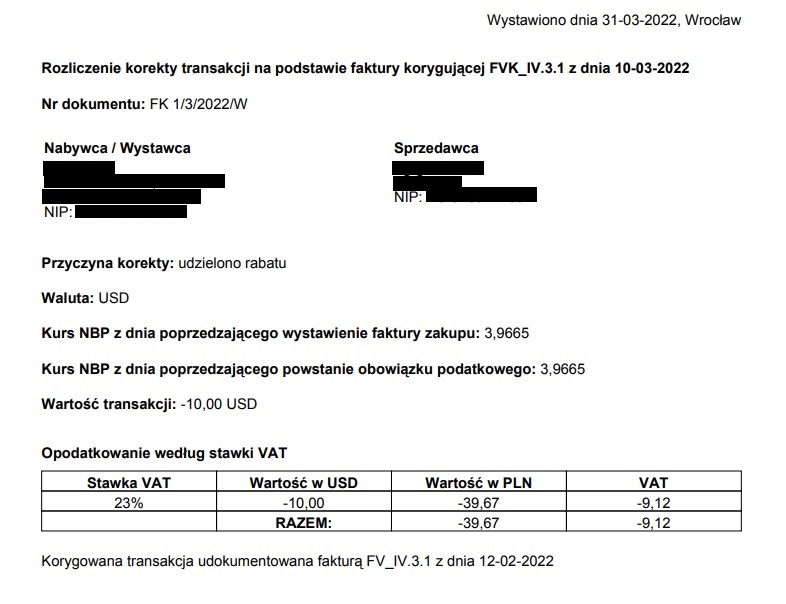

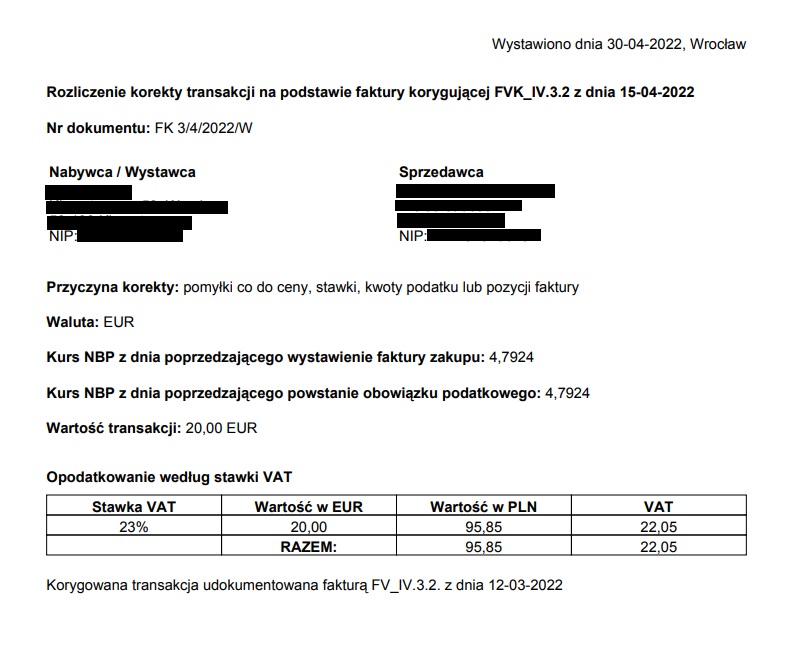

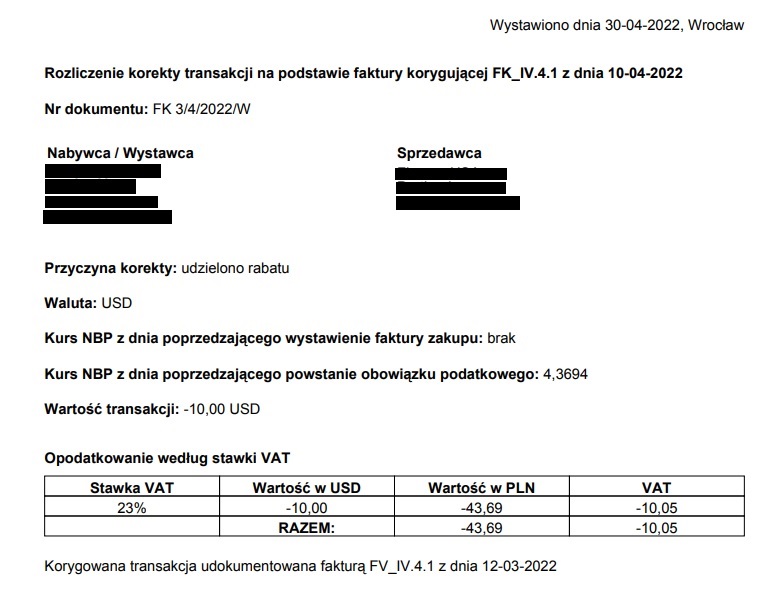

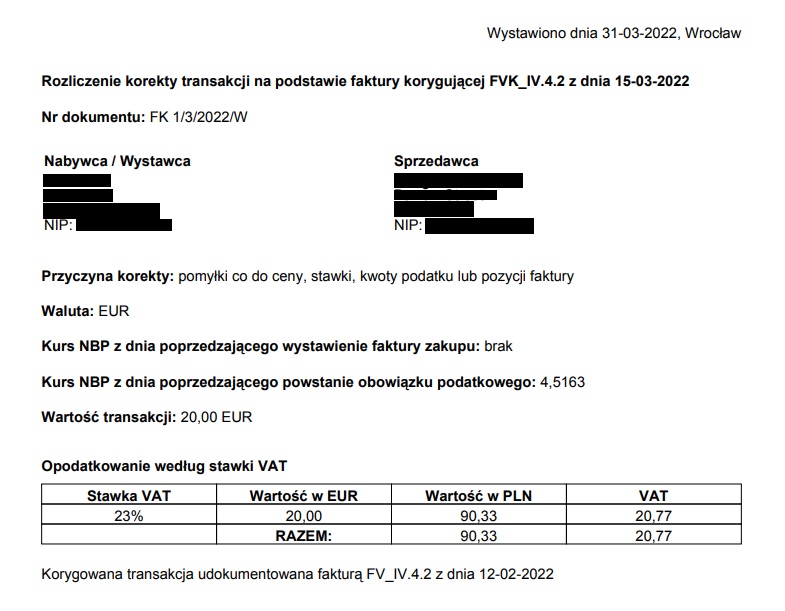

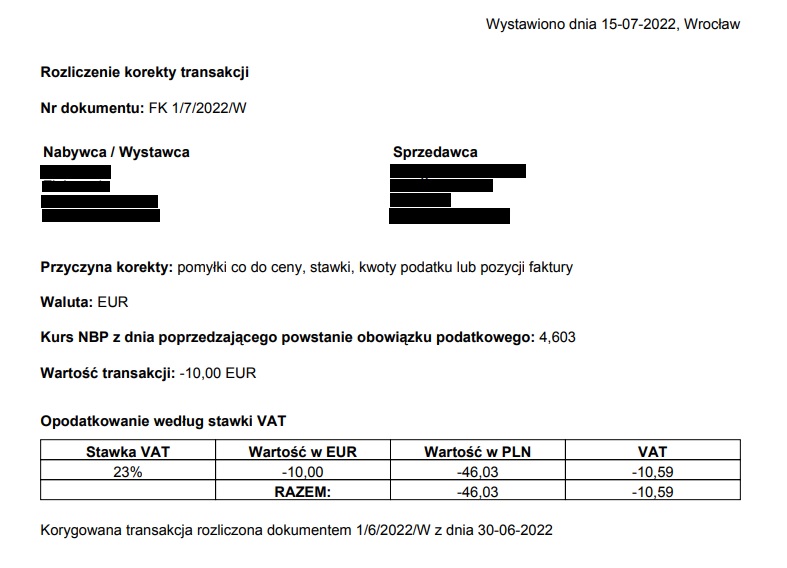

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane, na podstawie których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

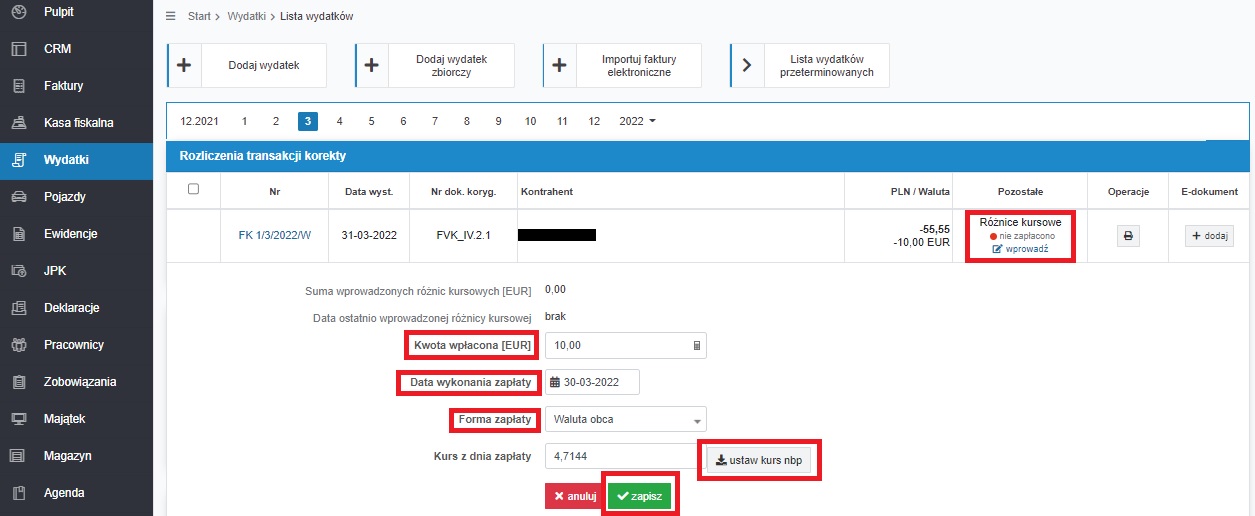

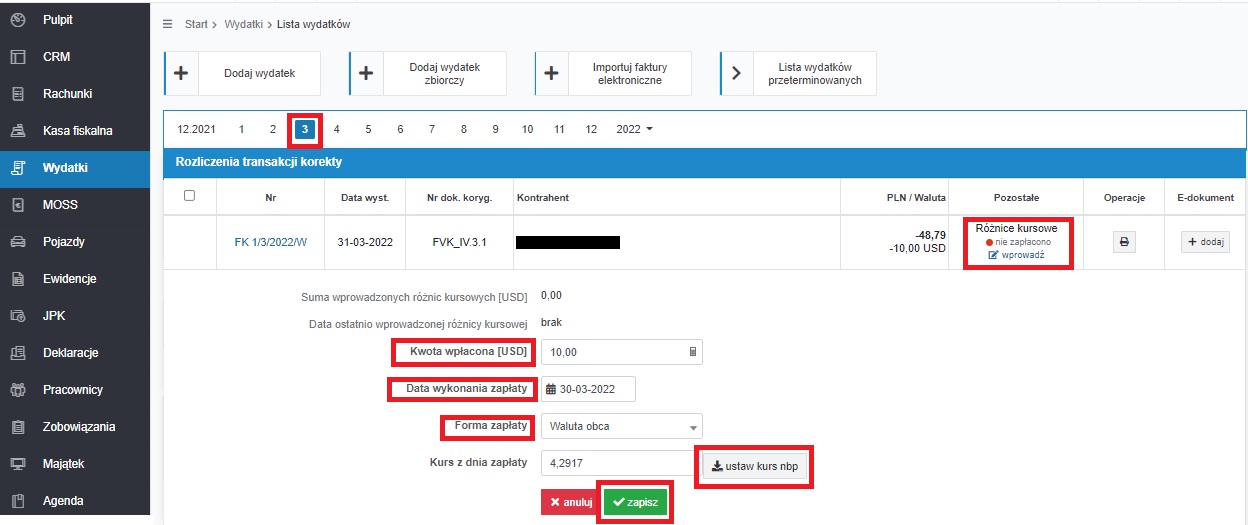

Nabywca otrzymany zwrot wynikający z korekty wprowadza z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca otrzymał zwrot na konto walutowe, w związku z tym jako formę zapłaty wybiera walutę obcą a następnie pobiera kurs za pomocą funkcji ustaw kurs nbp. Zostanie pobrany średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień otrzymania zapłaty.

Po wykonaniu powyższych czynności korekta będzie widoczna:

- w KPiR w miesiącu marcu. Dodatkowo w marcu widoczne będą różnice kursowe wynikające z otrzymanego zwrotu.

- w ewidencji zakupów i sprzedaży VAT w miesiącu marcu.

W ewidencji zakupów VAT korekta widoczna jest ze wskazaniem jej daty wystawienia i wpływu, z kolei w ewidencji sprzedaży VAT ze wskazaniem daty wystawienia korekty oraz daty sprzedaży z dokumentu pierwotnego.

W pliku JPKV7 korekta została ujęta w następujący sposób

- podatek należny:

- część ewidencyjna: pola K_29 i K_30 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_29 i P_30 – odpowiednio wartość netto i podatek VAT.

- podatek naliczony:

- część ewidencyjna: pola K_42 i K_43 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_42 i P_43 – odpowiednio wartość netto i podatek VAT.

W powyższych polach wartości ujęte zostały ze znakiem minus.

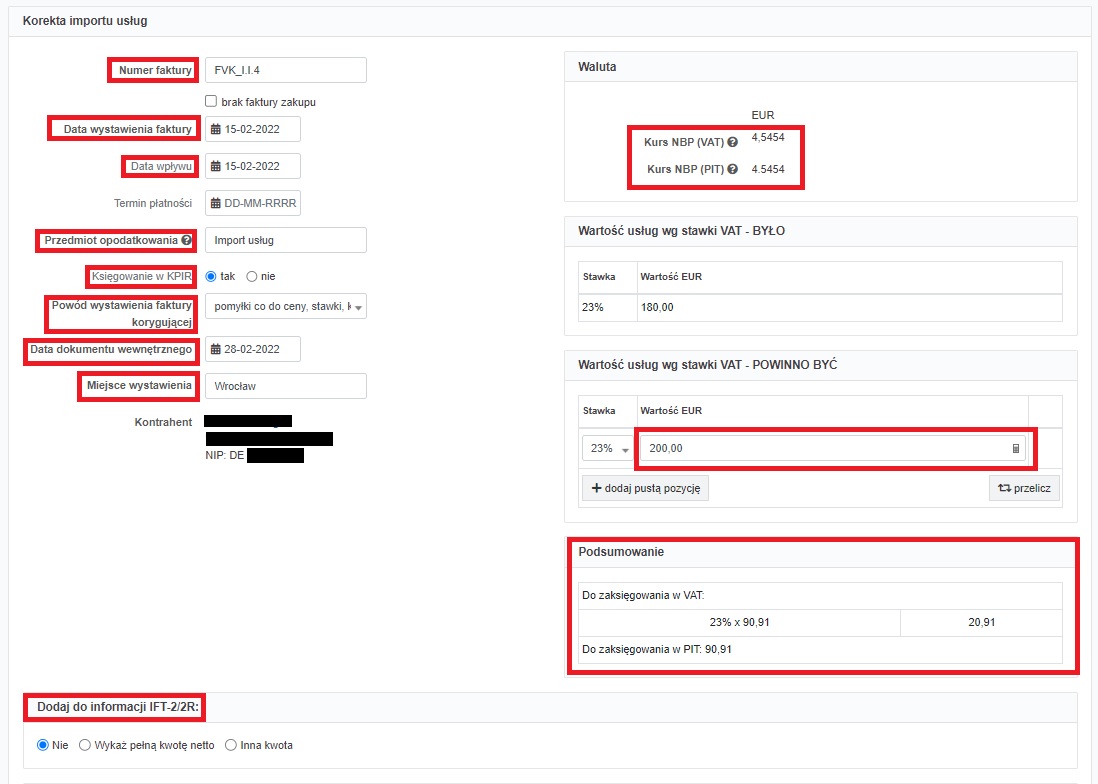

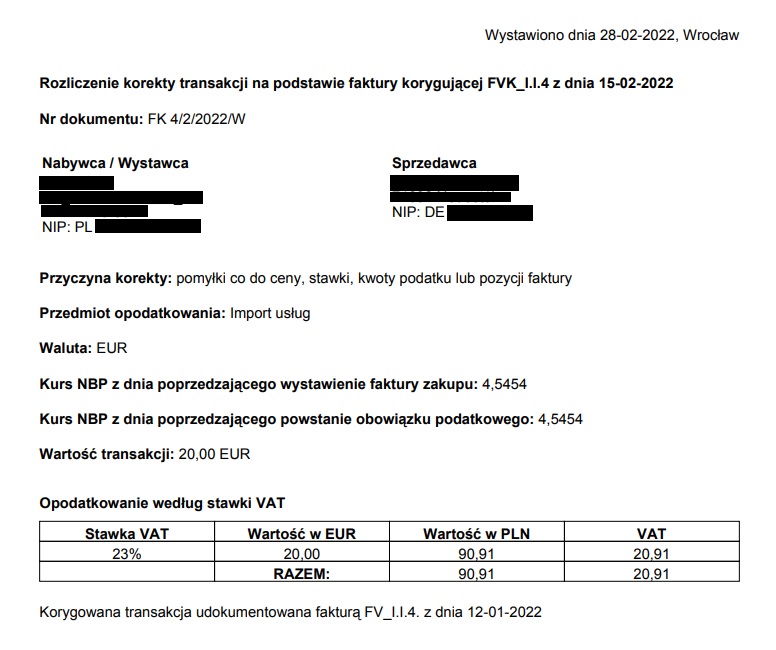

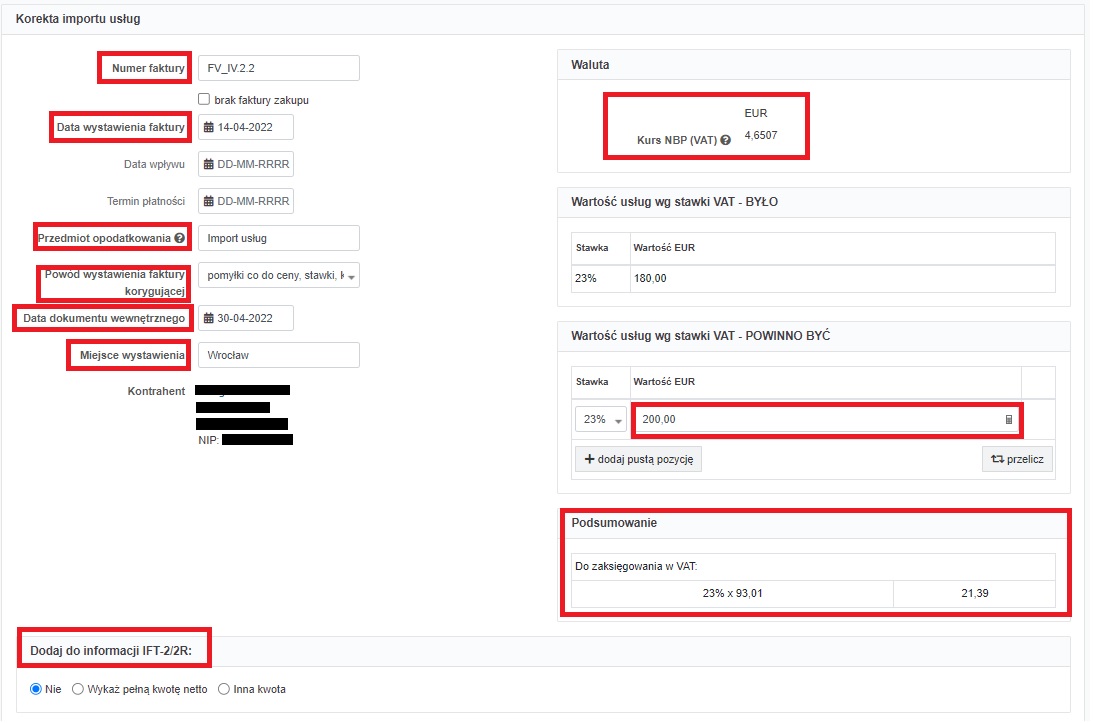

Przykład 4. Błędna cena. Korekta zwiększająca.

p>Nabywca (czynny podatnik podatku VAT) dokonał zakupu usługi elektronicznej z Niemiec. Usługa została wykonana 12.01.2022 r. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu na informacji IFT-2/2R. W lutym sprzedawca zauważył, iż błędnie wskazał cenę usługi. W związku z tym wystawił fakturę korygującą zwiększającą. Faktura korygująca została wystawiona 15.02.2022 r. Nabywca otrzymał ją tego samego dnia.

Wartość zakupu przed korektą – 180 EUR, wartość po korekcie 200 EUR. Nabywca dokonał zapłaty brakującej kwoty 20.02.2022 r. Zapłata w walucie odbyła się z konta złotówkowego. Kurs zastosowany przez bank nabywcy 4,85 zł/EUR. Z konta Użytkownika została pobrana kwota 97 zł.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy luty, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków ze stycznia w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek ze stycznia.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 15.02.2022 r.

- data wpływu – 15.02.2022 r.

- termin płatności – zostawiamy puste,

- przedmiot opodatkowania – zostanie uzupełniony na podstawie dokumentu pierwotnego, nie zmieniamy go,

- Księgowanie w KPiR – tak,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – kurs NBP (PIT) oraz kurs NBP (VAT) zostanie wyświetlony bez możliwości edycji,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 200 EUR.

- dodaj do informacji IFT-2/2R – domyślnie zostanie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w ewidencji VAT w okresie 01/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona. Korekta została wykazana w KPiR w okresie 01/2022. Należy ponownie przeliczyć podatek dochodowy za ten okres i kolejne.” Zgodnie z powyższą informacją zarówno w KPiR jak i ewidencjach VAT korekta została ujęta w styczniu – w okresie ujęcia dokumentu pierwotnego.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

W kolejnym kroku nabywca wprowadza informację o dokonanej zapłacie kwoty wynikającej z korekty z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca dokonał zapłaty z konta złotówkowego, w związku z tym jako formę zapłaty wybiera PLN, a następnie wprowadza kwotę w PLN pobraną przez bank. Na tej podstawie serwis wyliczy i zaksięguje różnice kursowe.

Po wykonaniu powyższych czynności korekta będzie widoczna:

- w KPiR w miesiącu styczniu (w dacie wystawienia dokumentu pierwotnego),

- w ewidencji zakupów i sprzedaży VAT w miesiącu styczniu.

- podatek należny:

- część ewidencyjna: pola K_29 i K_30 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_29 i P_30 – odpowiednio wartość netto i podatek VAT.

- podatek naliczony:

- część ewidencyjna: pola K_42 i K_43 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_42 i P_43 – odpowiednio wartość netto i podatek VAT.

W ewidencji zakupów VAT korekta widoczna jest ze wskazaniem jej daty wystawienia i wpływu, z kolei w ewidencji sprzedaży VAT ze wskazaniem daty wystawienia korekty i daty sprzedaży z dokumentu pierwotnego.

W pliku JPKV7 za miesiąc styczeń korekta zostanie ujęta w następujący sposób:

W związku z tym, iż nabywca otrzymał korektę przed rozliczeniem miesiąca stycznia nie będzie musiał korygować złożonych deklaracji.

Przykład 5. Zmniejszenie błędnej ceny. Brak faktury korygującej.

Nabywca (czynny podatnik podatku VAT) dokonał zakupu usługi elektronicznej z USA. Zakup dokonany był 12.03.2022 r. na kwotę 200 USD. Zapłata była dokonana w tej samej dacie. Nabywca nie otrzymał faktury zakupu.

W kwietniu sprzedawca zauważył, iż obciążył kontrahenta zawyżoną kwotą za usługi. Nie wystawił faktury korygującej. 20.04.2022 r. dokonał zwrotu na konto kwoty 10 USD.

Zakupiona usługa nie podlega wykazaniu na informacji IFT-2/2R.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy kwiecień, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z lutego w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z lutego.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury, data wystawienia, data wpływu i termin płatności – pola znikają po oznaczeniu pola brak faktury zakupu,

- przedmiot opodatkowania – zostanie uzupełniony na podstawie dokumentu pierwotnego, nie zmieniamy go,

- Księgowanie w KPiR – automatycznie oznaczone jako nie – bez możliwości edycji,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego – 20.04.2022 r. czyli data otrzymania zwrotu przez nabywcę,

- miejsce wystawienia – uzupełnione automatycznie zgodnie z siedzibą firmy

- waluta – po wybraniu jako przyczyny pomyłek kurs NBP (VAT) zostanie uzupełniony bez możliwości edycji, kurs NBP (PIT) – nie będzie wyświetlany z powodu braku faktury,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 USD.

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

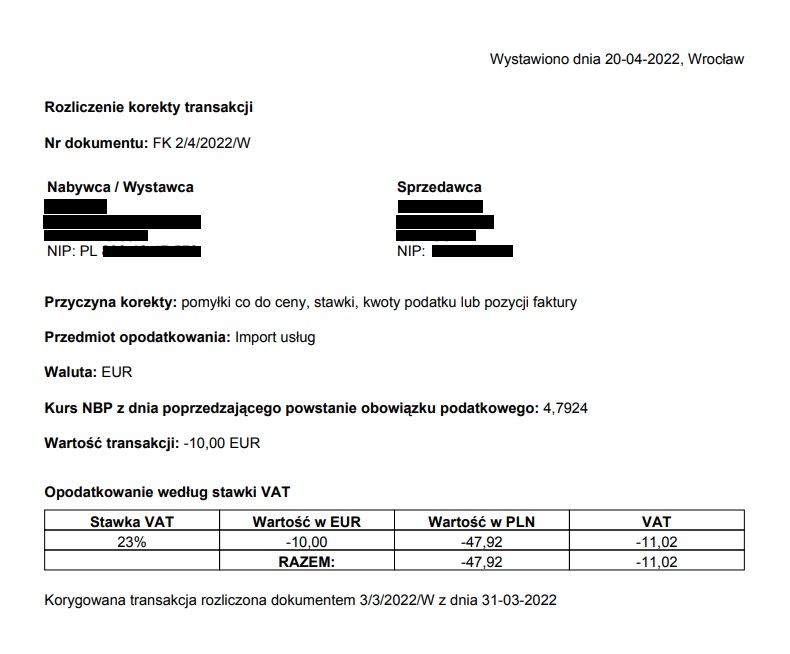

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w ewidencji VAT w okresie 03/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona.”. Dodatkowo na formularzu widoczna będzie informacja, iż korekta w ewidencji VAT zostanie ujęta na podstawie dokumentu wewnętrznego.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

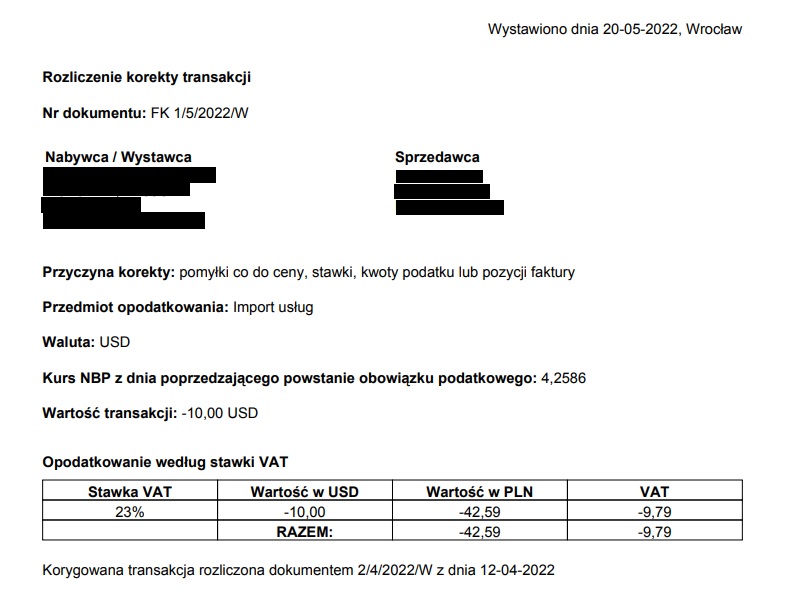

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji. Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

W związku z brakiem faktury korygującej na podstawie tego dokumentu i z jego numerem widoczne będą zapisy w ewidencji VAT. Użytkownik dokument drukuje i przechowuje w dokumentacji firmy.

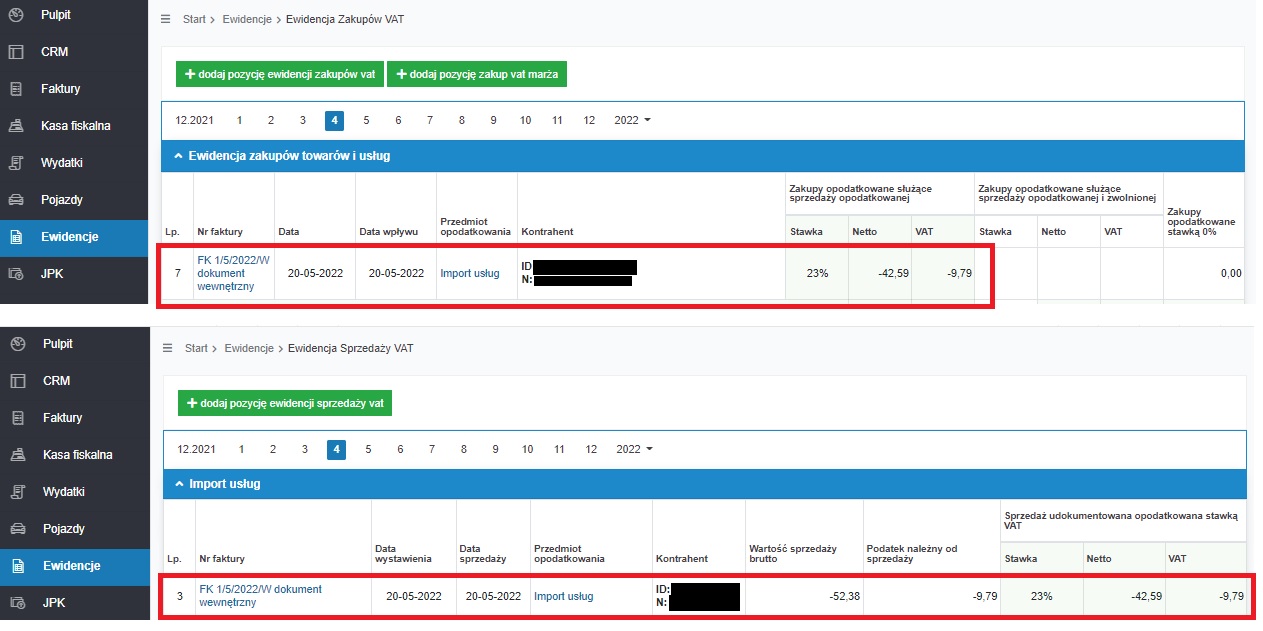

Mimo otrzymania zwrotu wynikającego z korekty nie jest on wprowadzany. Wynika to z braku ujęcia dokumentu pierwotnego i korekty w KPiR.

Po wykonaniu powyższych czynności korekta będzie widoczna w ewidencji zakupów i sprzedaży VAT w miesiącu styczniu 2022 r.

W obu ewidencjach VAT korekta widoczna będzie z numerem oraz datą wystawienia dokumentu wewnętrznego.

W pliku JPKV7 za miesiąc styczeń korekta zostanie ujęta w następujący sposób:

- podatek należny:

- część ewidencyjna: pola K_27 i K_28 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_27 i P_28 – odpowiednio wartość netto i podatek VAT.

- podatek naliczony:

- część ewidencyjna: pola K_42 i K_43 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_42 i P_43 – odpowiednio wartość netto i podatek VAT.

W powyższych polach wartości ujęte będą ze znakiem minus.

W części ewidencyjnej pliku wskazany zostanie jako rodzaj dokumentu – dokument wewnętrzny (WEW).

2. Użytkownik zarejestrowany jako podatnik VAT czynny rozliczający się ryczałtem ewidencjonowanym

Przykład 6. Udzielenie rabatu.

Nabywca (czynny podatnik podatku VAT rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowanych) dokonał zakupu usługi elektronicznej z Niemiec. Zakup dokonany był 12.02.2022 r. na kwotę 200 EUR. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu na informacji IFT-2/2R.

W marcu 2022 r. sprzedawca przyznał nabywcy rabat w wysokości 5% kwoty faktury. Wystawił w związku z tym fakturę korygującą z datą 10.03.2022 r. Nabywca zwrot otrzymał 30.03.2022 r. na konto walutowe.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy marzec, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z lutego w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z lutego.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 10.03.2022 r.,

- data wpływu – 15.03.2022 r.,

- termin płatności – zostawiamy puste,

- przedmiot opodatkowania – zostanie uzupełniony na podstawie dokumentu pierwotnego, nie zmieniamy go,

- powód wystawienia faktury korygującej – udzielono rabatu,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – przyczyną korekty jest zdarzenie, mające miejsce po wystawieniu korekty. Jest to korekta zmniejszająca, w związku z tym nie należy korzystać z opcji pobierz kurs. Kursem właściwym będzie kurs z dokumentu pierwotnego,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 EUR,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: ”Korekta została wykazana w ewidencji VAT w okresie 03/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona.” Zgodnie z powyższą informacją korekta została ujęta w ewidencjach VAT w miesiącu marcu.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

Nabywca otrzymany zwrot wynikający z korekty wprowadza z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca otrzymał zwrot na konto walutowe, w związku z tym jako formę zapłaty wybiera walutę obca, a następnie pobiera kurs za pomocą funkcji ustaw kurs nbp. Zostanie pobrany średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień otrzymania zapłaty.

Po wykonaniu powyższych czynności korekta będzie widoczna w ewidencji zakupów i sprzedaży VAT w miesiącu marcu.

W ewidencji zakupów VAT korekta widoczna jest ze wskazaniem jej daty wystawienia i wpływu, z kolei w ewidencji sprzedaży VAT ze wskazaniem daty wystawienia korekty oraz daty sprzedaży z dokumentu pierwotnego.

Z kolei w pliku JPKV7 za marzec korekta zostanie ujęta w następujący sposób:

- podatek należny:

- część ewidencyjna: pola K_29 i K_30 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_29 i P_30 – odpowiednio wartość netto i podatek VAT.

- podatek naliczony:

- część ewidencyjna: pola K_42 i K_43 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_42 i P_43 – odpowiednio wartość netto i podatek VAT.

W powyższych polach wartości ujęte będą ze znakiem minus.

W części ewidencyjnej pliku wskazany zostanie jako rodzaj dokumentu – dokument wewnętrzny (WEW).

Przykład 7 . Błędna cena. Korekta zwiększająca.

Nabywca (czynny podatnik podatku VAT rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowanych) dokonał zakupu usługi elektronicznej z Niemiec. Usługa została wykonana 12.03.2022 r. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu w informacji IFT-2/2R. W kwietniu sprzedawca zauważył, iż błędnie wskazał cenę usługi. W związku z tym wystawił fakturę korygującą zwiększającą. Faktura korygująca została wystawiona 14.04.2022 r.

Wartość zakupu przed korektą – 180 EUR, wartość po korekcie 200 EUR. Nabywca dokonał zapłaty brakującej kwoty 20.04.2022 r. Zapłata w walucie odbyła się z konta złotówkowego. Kurs zastosowany przez bank nabywcy 4,85 zł/EUR. Z konta Użytkownika została pobrana kwota 97 zł.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy styczeń, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z marca w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z marca.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 14.04.2022 r.,

- data wpływu – zostawiamy puste,

- termin płatności – zostawiamy puste,

- przedmiot opodatkowania – zostanie uzupełniony na podstawie dokumentu pierwotnego, nie zmieniamy go,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – kurs NBP (VAT) zostanie wyświetlony bez możliwości edycji,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 200 EUR,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w ewidencji VAT w okresie 03/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona.”. Zgodnie z powyższą informacją korekta została ujęta w marcu – w okresie ujęcia dokumentu pierwotnego.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane, na podstawie których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

W kolejnym kroku nabywca wprowadza informację o dokonanej zapłacie kwoty wynikającej z korekty z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca dokonał zapłaty z konta złotówkowego, w związku z tym jako formę zapłaty wybiera PLN, a następnie wprowadza kwotę w PLN pobraną przez bank. Na tej podstawie serwis wyliczy i zaksięguje różnice kursowe.

Po wykonaniu powyższych czynności korekta będzie widoczna w ewidencji zakupów i sprzedaży VAT w miesiącu marcu.

W ewidencji zakupów VAT korekta widoczna jest ze wskazaniem jej daty wystawienia i wpływu, z kolei w ewidencji sprzedaży VAT ze wskazaniem daty wystawienia korekty i daty sprzedaży sprzedaży z dokumentu pierwotnego.

Z kolei w pliku JPKV7 za miesiąc marzec korekta zostanie ujęta w następujący sposób:

- podatek należny:

- część ewidencyjna: pola K_29 i K_30 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_29 i P_30 – odpowiednio wartość netto i podatek VAT.

- podatek naliczony:

- część ewidencyjna: pola K_42 i K_43 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_42 i P_43 – odpowiednio wartość netto i podatek VAT.

W powyższych polach wartości ujęte będą ze znakiem minus.

Nabywca korektę otrzymał przed rozliczeniem miesiąca marca w takim wypadku nie ma potrzeby korygowania pliku JPKV7 za marzec.

Przykład 8. Zmniejszenie błędnej ceny. Brak faktury korygującej.

Nabywca (czynny podatnik podatku VAT rozliczający podatek dochodowy ryczałtem od przychodów ewidencjonowanych) dokonał zakupu usługi elektronicznej z USA. Zakup dokonany był 12.04.2022 r. na kwotę 200 USD. Zapłata była dokonana w tej samej dacie. Nabywca nie otrzymał faktury zakupu.

W maju sprzedawca zauważył, iż obciążył kontrahenta zawyżoną kwotą za usługi. Nie wystawił faktury korygującej. 20.05.2022 r. dokonał zwrotu na konto kwoty 10 USD.

Zakupiona usługa nie podlega wykazaniu na informacji IFT-2/2R.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy maj a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z maja w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury, data wystawienia, data wpływu i termin płatności – pola znikają po oznaczeniu pola brak faktury zakupu,

- przedmiot opodatkowania – zostanie uzupełniony na podstawie dokumentu pierwotnego, nie zmieniamy go,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego – data zwrotu – 20.05.2022 r.

- miejsce wystawienia – uzupełnione automatycznie zgodnie z siedzibą firmy

- waluta – po wyborze jako przyczyny korekty pomyłki… kurs dla VAT zostaje zablokowany bez możliwości edycji,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 USD,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w ewidencji VAT w okresie 04/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona.” Dodatkowo na formularzu widoczna będzie informacja, iż korekta w ewidencji VAT zostanie ujęta na podstawie dokumentu wewnętrznego.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji. Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

W związku z brakiem faktury korygującej na podstawie tego dokumentu i z jego numerem widoczne będą zapisy w ewidencji VAT. Użytkownik dokument drukuje i przechowuje w dokumentacji firmy.

Mimo otrzymania zwrotu wynikającego z korekty nie jest on wprowadzany.

Po wykonaniu powyższych czynności korekta będzie widoczna w ewidencji zakupów i sprzedaży VAT w miesiącu kwietniu 2022 r.

W ewidencji zakupów VAT korekta wykazana zostanie z numerem i datą dokumentu wewnętrznego. W ewidencji sprzedaży VAT – z racji przyczyny (pomyłka) jako data sprzedaży wskazana jest data z kwietnia.

Z kolei w pliku JPKV7 za miesiąc marzec korekta zostanie ujęta następująco:

- podatek należny:

- część ewidencyjna: pola K_27 i K_28 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_27 i P_28 – odpowiednio wartość netto i podatek VAT.

- podatek naliczony:

- część ewidencyjna: pola K_42 i K_43 odpowiednio wartość netto i podatek VAT

- część deklaracyjna: pola P_42 i P_43 – odpowiednio wartość netto i podatek VAT.

W powyższych polach wartości ujęte będą ze znakiem minus.

Ponieważ nabywca rozliczył korektę przez złożeniem rozliczenia za kwiecień nie koryguje pliku JPK_V7 za ten miesiąc.

3. Użytkownik korzystający ze zwolnienia z VAT rozliczający się na księdze przychodów i rozchodów.

Przykład 9. Udzielenie rabatu.

Nabywca (Użytkownik korzystający ze zwolnienia z VAT, składający deklaracje VAT-8) dokonał zakupu usługi elektronicznej z USA. Zakup dokonany był 12.02.2022 r. na kwotę 200 USD. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu na informacji IFT-2/2R.

W marcu 2020 r. sprzedawca przyznał nabywcy rabat w wysokości 5% kwoty faktury. Wystawił w związku z tym fakturę korygującą z datą 10.03.2022 r. Nabywca zwrot otrzymał 30.03.2022 r. na konto walutowe.

Deklaracja VAT-8 za miesiąc marzec została złożona 20.04.2022 r.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy marzec, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z lutego w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z lutego.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 10.03.2022 r.,

- data wpływu – 15.03.2022 r.,

- termin płatności – zostawiamy puste,

- Księgowanie w KPiR – tak,

- powód wystawienia faktury korygującej – udzielono rabatu,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – kurs NBP (PIT) zostanie wyświetlony bez możliwości edycji. Z racji tego, iż przyczyną korekty jest zdarzenie, które miało miejsce po wystawieniu korekty i jest to korekta zmniejszająca Użytkownik nie korzysta z funkcji pobierz kurs. Kursem do rozliczenia podatku VAT będzie kurs z dokumentu pierwotnego,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 USD,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w VAT w okresie 03/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona. Korekta została wykazana w KPiR w okresie 03/2022. Należy ponownie przeliczyć podatek dochodowy za ten okres i kolejne.”. Zgodnie z powyższą informacją zarówno w KPiR jak i deklaracji VAT-8 korekta została ujęta w marcu.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

Nabywca otrzymał zwrot wynikający z korekty wprowadza z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca otrzymał zwrot na konto walutowe, w związku z tym jako formę zapłaty wybiera walutę obca, a następnie pobiera kurs za pomocą funkcji ustaw kurs nbp. Zostanie pobrany średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień otrzymania zapłaty.

Po wykonaniu powyższych czynności korekta będzie widoczna:

- w KPiR w miesiącu marcu (w dacie wpływu). Dodatkowo w marcu widoczne będą różnice kursowe wynikające z otrzymanego zwrotu.

W deklaracji VAT-8 korekta spowodowana udzieleniem rabatu wykazana będzie w miesiącu marcu (okres przyznania rabatu). Po wygenerowaniu deklaracji za miesiąc marzec kwota korekty ujęta zostanie ze znakiem minus odpowiednio – wartość netto i VAT w polach 12 i 13.

Kwota z pola 13 trafi kolejno do pola 24 (Nadwyżka wpłat do rozliczenia).

Kwota ta pomniejszy wartość podatku VAT do zapłaty w kolejnych okresach.

Po wysyłce elektronicznej deklaracji w dniu 20.04.2022 r. w KPiR w kolumnie nr 8 (pozostałe przychody) ujęta zostanie kwota podatku VAT wynikająca z korekty. Z deklaracji wynika nadwyżka podatku VAT w związku z tym, w KPiR jest ona przychodem.

W przypadku gdyby w kolejnym okresie Użytkownik dokonał importu usług, powodującego obowiązek zapłaty podatku VAT – kwota nadwyżki z marca wpłynie na wyliczoną kwotę podlegającą wpłacie do US. Nie zmieni jednak kwoty podatku VAT jaka zostanie ujęta w kosztach.

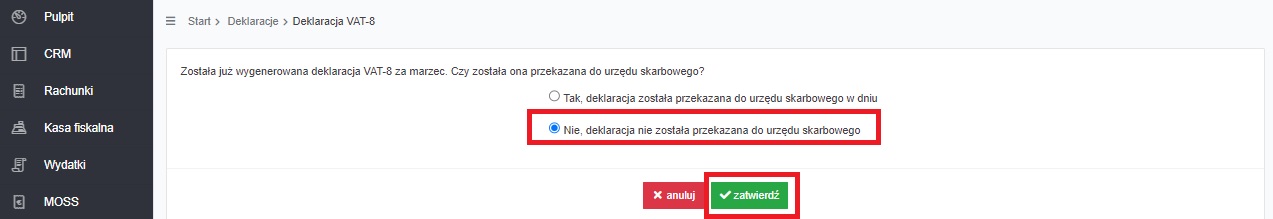

Warto dodać, iż w przypadku gdyby przed generowaniem deklaracji VAT-8 uwzględniającym korektę, Użytkownik już wcześniej wygenerowałby deklaracje, po wyborze przycisku do jej ponownego generowania wyświetlony zostałby komunikat (w przykładzie dla miesiąca marca):

W takim wypadku należałoby wybrać zaznaczoną na obrazie opcję. Serwis dokonałby aktualizacji wyliczenia wartości deklaracji bez oznaczania jej jako korekty.

Wybór pierwszej z opcji spowodowałoby: oznaczenie deklaracji jako korekty oraz zaksięgowanie we wskazanej dacie złożenia deklaracji, kwoty VAT z niej pierwotnie wynikającej. Dopiero po wpisaniu daty złożenia, już skorygowanej deklaracji serwis zaksięgowałby w KPiR różnicę – między kwotą VAT z korekty a poprzedniej wersji deklaracji.

Uwaga!

W przypadku wątpliwości co do poprawności kwot podatku VAT wynikających z deklaracji VAT-8 lub VAT-9M księgowanych w KPiR polecamy kontakt z BOK.

Przykład 10. Błędna cena. Korekta zwiększająca.

Nabywca (Użytkownik korzystający ze zwolnienia z VAT, składający deklarację VAT-9M) dokonał zakupu usługi elektronicznej z Niemiec. Usługa została wykonana 12.03.2022 r. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu na informacji IFT-2/2R. W kwietniu sprzedawca zauważył, iż błędnie wskazał cenę usługi. W związku z tym wystawił fakturę korygującą zwiększającą. Faktura korygująca została wystawiona 15.04.2022 r.

Wartość zakupu przed korektą – 180 EUR, wartość po korekcie 200 EUR. Nabywca dokonał zapłaty brakującą kwoty 20.04.2022 r. Zapłata w walucie odbyła się z konta złotówkowego. Kurs zastosowany przez bank nabywcy 4,85 zł/EUR. Z konta Użytkownika została pobrana kwota 87 zł.

Użytkownik przed otrzymaniem korekty (14.04.2022 r.) złożył deklarację VAT-9M z wykazanym zakupem innej usługi elektronicznej z UE. Korektę deklaracji za marzec złożył 20.04.2022 r.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy kwiecień, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z marca w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z marca.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 15.04.2022 r.,

- data wpływu – 15.04.2022 r.,

- termin płatności – zostawiamy puste,

- Księgowanie w KPiR – tak,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – kurs NBP (PIT) oraz kurs NBP (VAT) zostanie wyświetlony bez możliwości edycji,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 200 EUR,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w VAT w okresie 03/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona. Korekta została wykazana w KPiR w okresie 03/2022. Należy ponownie przeliczyć podatek dochodowy za ten okres i kolejne.”. Zgodnie z powyższą informacją zarówno w KPiR jak i deklaracji VAT-9M korekta została ujęta w grudniu – w okresie ujęcia dokumentu pierwotnego.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w ewidencji VAT.

W kolejnym kroku nabywca wprowadza informację o dokonanej zapłacie kwoty wynikającej z korekty z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca dokonał zapłaty z konta złotówkowego, w związku z tym jako formę zapłaty wybiera PLN, a następnie wprowadza kwotę w PLN pobraną przez bank. Na tej podstawie serwis wyliczy i zaksięguje różnice kursowe.

Po wykonaniu powyższych czynności korekta będzie widoczna w KPiR w miesiącu marcu (w dacie wystawienia dokumentu pierwotnego).

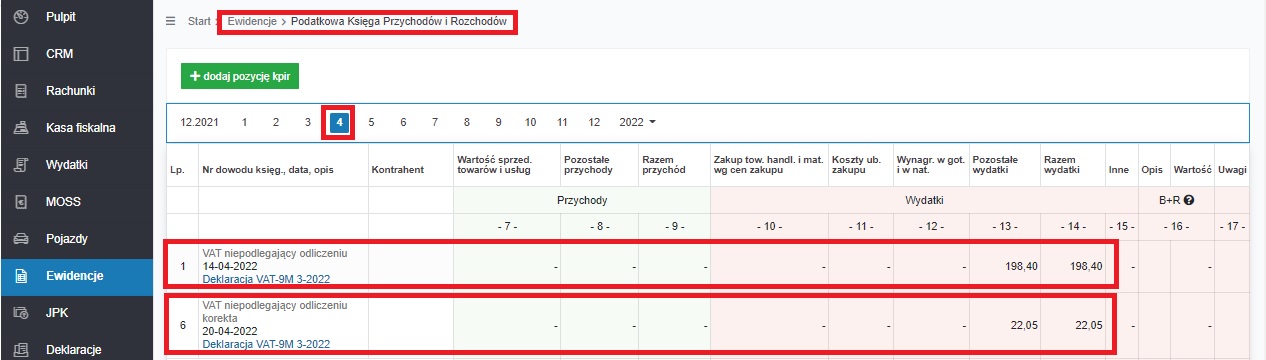

Z kolei w miesiącu kwietniu w KPiR widoczne będą wyliczone przez serwis różnice kursowe wynikające z zapłaty kwoty korekty, a także kwoty podatku VAT wynikające ze złożonej deklaracji VAT-9M.

Użytkownik:

- w dniu 14.04.2022 r. złożył deklarację VAT-9M za marzec 2022 r. z niej wynikała kwota VAT do zapłaty 198 zł.

- po zaksięgowaniu korekty, w miesiącu księgowym marcu, w zakładce Deklaracje ➡ Deklaracje wygenerował ponownie deklarację VAT-9M za miesiąc marzec.

Z racji tego, iż pierwotna deklaracja została już wcześniej wysłana, nowa deklaracja została automatycznie oznaczona jako korekta. Po jej wysyłce serwis zaksięgował w KPiR różnicę między kwotą podatku VAT wynikającą z pierwotnej deklaracji a korektą.

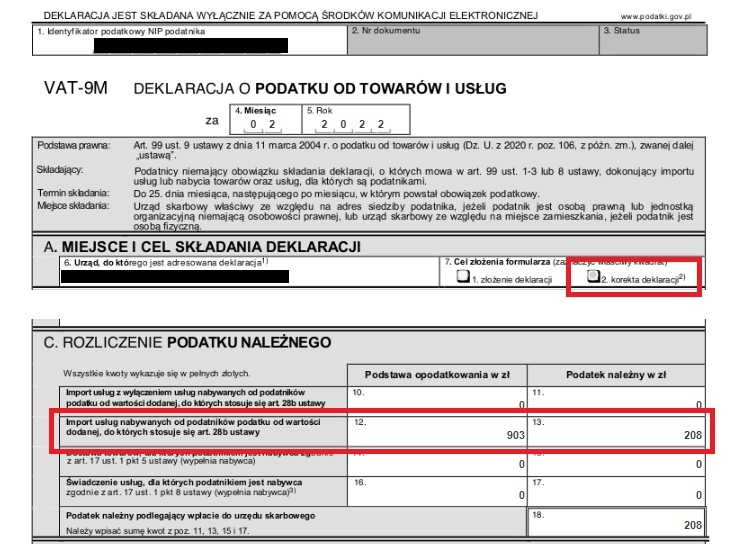

W deklaracji VAT-9M za marzec korekta zostanie ujęta w polach 12 i 13 (odpowiednio wartość netto i VAT). W widocznej poniżej deklaracji VAT-9M kwota korekty zsumowana jest z kwotą wcześniej wykazanego importu usług.

Przykład 11. Zmniejszenie błędnej ceny. Brak faktury korygującej.

Nabywca (Użytkownik korzystający ze zwolnienia z VAT, składający deklarację VAT-8) dokonał zakupu usługi elektronicznej z USA. Zakup dokonany był 12.05.2022 r. na kwotę 200 EUR. Zapłata była dokonana w tej samej dacie. Nabywca nie otrzymał faktury zakupu.

W czerwcu sprzedawca zauważył, iż obciążył kontrahenta zawyżoną kwotą za usługi. Nie wystawił faktury korygującej. 20.06.2022 r. dokonał zwrotu na konto kwoty 10 EUR.

Nabywca deklarację VAT-8 za maj złożył 17.06.2022 r., korektę tej deklaracji 27.06.2022 r. Zakupiona usługa nie podlega wykazaniu w informacji IFT-2/2R.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy czerwiec, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z maja w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z maja.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury, data wystawienia, data wpływu i termin płatności – pola znikają po oznaczeniu pola brak faktury zakupu,

- Księgowanie w KPiR – automatycznie oznaczone jako nie – bez możliwości edycji,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego – 20.06.2022 r. czyli data otrzymania zwrotu przez nabywcę,

- miejsce wystawienia – uzupełnione automatycznie zgodnie z siedzibą firmy,

- waluta – po wybraniu jako przyczyny pomyłek kurs NBP (VAT) zostanie uzupełniony bez możliwości edycji,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 EUR,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w VAT w okresie 05/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona.”

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

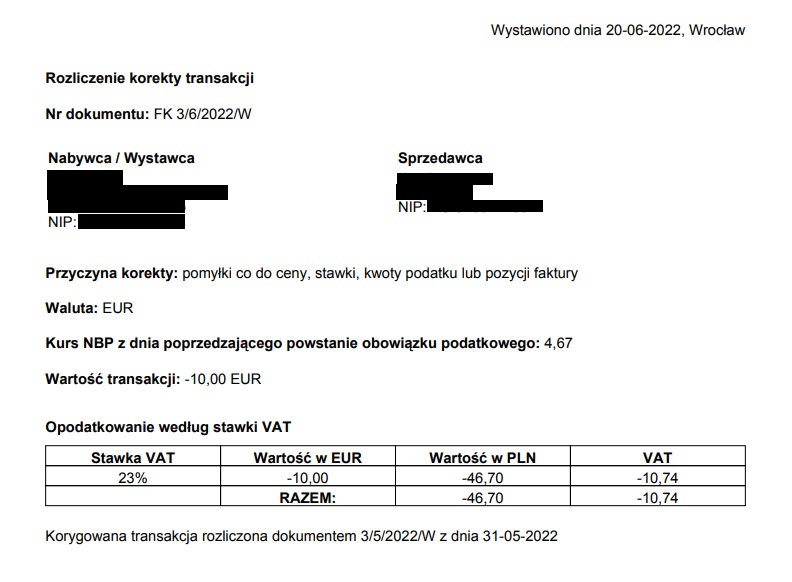

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji. Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w rozliczeniu podatku VAT.

W związku z brakiem faktury korygującej powyższy dokument należy wydrukować i przechowywać w dokumentacji firmy. Stanowi on podstawę zapisów w deklaracji VAT-8.

Nabywca deklaracje VAT-8 za maj złożył 17.06.2022 r. Po ponownym wygenerowaniu deklaracji VAT-8 za ten miesiąc, w związku z jej wcześniejszym złożeniem, wygenerowany dokument automatycznie zostaje oznaczony jako korekta.

Kwota korekty zostanie ujęta w deklaracji w polach 12 (wartość netto) i 13 (podatek VAT), pomniejszając wcześniejszą wartość wydatku.

W miesiącu maju Użytkownik nie miał innych zakupów wykazywanych na deklaracji VAT-8.

Korekta tej deklaracji za maj została wysłana elektronicznie w dniu 27.06.2022 r.

Po wykonaniu powyższych czynności, w związku z brakiem dokumentu pierwotnego i korekty, faktura korygująca nie jest widoczna w KPiR. Jest ona widoczna jedynie na liście wydatków w części Rozliczenia transakcji korekty.

W KPIR w miesiącu czerwcu widoczne są dwa zapisy związane z ujęciem podatku VAT od nabycia. W dacie 17.06.2022 r. widoczna jest kwota kosztu. W dniu złożenia korekty deklaracji VAT-8, kwota przychodu.

4. Użytkownik korzystający ze zwolnienia z VAT rozliczający się ryczałtem ewidencjonowanym

Przykład 12. Udzielenie rabatu.

Nabywca (Użytkownik korzystający ze zwolnienia z VAT, składający deklaracje VAT-8) dokonał zakupu usługi elektronicznej z USA. Zakup dokonany był 12.03.2022 r. na kwotę 200 USD. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu w informacji IFT-2/2R.

W kwietniu 2022 r. sprzedawca przyznał nabywcy rabat w wysokości 5% kwoty faktury. Wystawił w związku z tym fakturę korygującą z datą 10.04.2022 r. Nabywca zwrot otrzymał 30.04.2022 r. na konto walutowe, samą fakturę w dniu 15.04.2022 r.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy kwiecień, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z marca w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z marca.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 10.04.2022 r.,

- data wpływu – 15.04.2022 r.,

- termin płatności – zostawiamy puste,

- powód wystawienia faktury korygującej – udzielono rabatu,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – z racji tego, iż przyczyną korekty jest zdarzenie, które miało miejsce po wystawieniu korekty i korekta jest zmniejszająca Użytkownik nie korzysta z funkcji pobierz kurs. Korekta zostanie przeliczona po kursie właściwym dla dokumentu pierwotnego.,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 USD,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w VAT w okresie 04/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona.” Zgodnie z powyższą informacją korekta zostanie rozliczona w deklaracji VAT-8 w miesiącu kwietniu.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w deklaracji VAT-8.

Nabywca otrzymał zwrot wynikający z korekty wprowadza z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca otrzymał zwrot na konto walutowe, w związku z tym jako formę zapłaty wybiera walutę obcą, a następnie pobiera kurs za pomocą funkcji ustaw kurs nbp. Zostanie pobrany średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień otrzymania zapłaty.

Po wykonaniu powyższych czynności korekta będzie widoczna jedynie w zakładce Wydatki ➡ Lista wydatków w części Rozliczenia transakcji korekty.

W deklaracji VAT-8 za miesiąc kwiecień korekta zostanie ujęta w polach 12 (wartość netto) i 13 (podatek VAT). W przypadku braku w danym miesiącu innych transakcji ujmowanych we wskazanych polach – korekta będzie widoczna ze znakiem minus.

Fakt, złożenia deklaracji VAT-8 w US, w przypadku Użytkownika prowadzącego ewidencję przychodu dla ryczałtu nie wpływa na dalsze księgowania.

Przykład 13. Błędna cena. Korekta zwiększająca.

Nabywca (Użytkownik korzystający ze zwolnienia z VAT, składający deklarację VAT-9M) dokonał zakupu usługi elektronicznej z Niemiec. Usługa została wykonana 12.02.2022 r. Tego samego dnia nabywca zapłacił za usługę. Zakupiona usługa nie podlega wykazaniu w informacji IFT-2/2R.

Deklaracja VAT-9M za luty została złożona 10.03.2022 r.

W marcu sprzedawca zauważył, iż błędnie wskazał cenę usługi. W związku z tym wystawił fakturę korygującą zwiększającą. Faktura korygująca została wystawiona 15.03.2022 r.

Wartość zakupu przed korektą – 180 EUR, wartość po korekcie 200 EUR. Nabywca dokonał zapłaty brakującą kwoty 20.03.2022 r. Zapłata w walucie odbyła się z konta złotówkowego. Kurs zastosowany przez bank nabywcy 4,85 zł/EUR. Z konta Użytkownika została pobrana kwota 97 zł.

Korekta deklaracji VAT-9M za miesiąc marzec została złożona 21.04.2022 r.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy marzec, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków z lutego w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z lutego.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury – faktyczny numer nadany przez kontrahenta,

- data wystawienia – 15.03.2022 r.,

- data wpływu – 15.03.2023 r.,

- termin płatności – zostawiamy puste,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego i miejsce wystawienia – zostaną przez serwis uzupełnione automatycznie,

- waluta – kurs NBP (VAT) zostanie wyświetlony bez możliwości edycji,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 200 EUR,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco:

Po zatwierdzeniu formularza zostanie wyświetlony komunikat dotyczący sposobu ujęcia korekty przez serwis: “Korekta została wykazana w VAT w okresie 02/2022. Należy skorygować deklarację VAT za ten okres, jeśli została wcześniej złożona.” Zgodnie z powyższą informacją korekta zostanie ujęta w deklaracji VAT-9M – w okresie ujęcia dokumentu pierwotnego – w lutym 2022 r.

Na zatwierdzonym formularzu dostępne będą przyciski: powrót, edytuj, pokaż fakturę, usuń, drukuj/zapisz.

Wybór funkcji drukuj/zapisz spowoduje wygenerowanie dokumentu w formacie pdf o nazwie Rozliczenie korekty transakcji na podstawie faktury korygującej … z dnia … Będzie on zawierał dane na podstawie, których następuje wyliczenie kwot korekty księgowanej w deklaracji VAT.

W kolejnym kroku nabywca wprowadza informację o dokonanej zapłacie kwoty wynikającej z korekty z poziomu zakładki Wydatki ➡ Lista wydatków i funkcji wprowadź dostępnej w kolumnie Pozostałe.

Nabywca dokonał zapłaty z konta złotówkowego, w związku z tym jako formę zapłaty wybiera PLN, a następnie wprowadza kwotę w PLN pobraną przez bank. W przypadku Użytkowników rozliczających się ryczałtem od przychodów ewidencjonowanych, różnice kursowe dotyczące wydatków nie są księgowane. Po wprowadzeniu informacji o zapłacie, nie jest też tworzony dokumentów różnic kursowych.

W związku z tym, iż Użytkownik deklaracje VAT-9M za luty złożył w dniu 10.03.2022 r., po zaksięgowaniu korekty ponownie generuje deklarację. Deklaracja ta automatycznie zostanie oznaczona jako korekta.

Kwota wynikająca z korekty (wraz z pierwotną fakturą) zostanie wykazana w polach nr 12 (wartość netto) i 13 (podatek VAT).

Przykład 14. Zmniejszenie błędnej ceny. Brak faktury korygującej.

Nabywca (Użytkownik korzystający ze zwolnienia z VAT, składający deklarację VAT-8) dokonał zakupu usługi elektronicznej z Niemiec. Zakup dokonany był 12.06.2022 r. na kwotę 200 EUR. Zapłata była dokonana w tej samej dacie. Zakupiona usługa nie podlega wykazaniu w informacji IFT-2/2R. Nabywca nie otrzymał faktury zakupu. Deklaracja VAT-8 za czerwiec została złożona 05.07.2022 r.

W lipcu sprzedawca zauważył, iż obciążył kontrahenta zawyżoną kwotą za usługi. Nie wystawił faktury korygującej. 15.07.2022 r. dokonał zwrotu na konto kwoty 10 EUR.

W celu wprowadzenia korekty Użytkownik ustawia miesiąc księgowy lipiec, a następnie przechodzi do zakładki Wydatki ➡ Lista wydatków. Na liście wydatków ze czerwca w części Rozliczenia transakcji widoczny będzie zaksięgowany wydatek z czerwca.

Użytkownik otwiera wydatek wybierając numer utworzonego przez serwis dokumentu rozliczenia transakcji, a następnie wybiera opcję + wystaw korektę.

Formularz korekty uzupełniany jest następująco:

- numer faktury, data wystawienia, data wpływu i termin płatności – pola znikają po oznaczeniu pola brak faktury zakupu,

- powód wystawienia faktury korygującej – pomyłki w cenie, stawce lub kwocie podatku bądź w jakiejkolwiek innej pozycji faktury,

- data dokumentu wewnętrznego – 15.07.2022 r. czyli data otrzymania zwrotu przez nabywcę,

- miejsce wystawienia – uzupełnione automatycznie zgodnie z siedzibą firmy,

- waluta – po wybraniu jako przyczyny pomyłek kurs NBP (VAT) zostanie uzupełniony bez możliwości edycji,

- wartość usług wg stawki VAT – POWINNO BYĆ – wartość usługi po korekcie czyli 190 EUR,

- dodaj do informacji IFT-2/2R – pozostawiamy domyślnie oznaczone nie.

Uzupełniony formularz przed zatwierdzeniem wygląda następująco: