Wartość wynikająca z Ewidencji przebiegu pojazdu wyliczona jest na podstawie przemnożenia ilości przejechanych kilometrów i ministerialnej stawki za 1 km przebiegu pojazdu, wyznacza ona kwotę limitu odliczenia wydatków związanych z pojazdem.

(Kilometrówka) Limit wydatków = Faktyczny przebieg pojazdu (km) x Stawka za 1 km przebiegu (zł)

Stawki za 1 kilometr przebiegu

Stawka za 1 km przebiegu samochodu osobowego jest ustalona na podstawie Rozporządzenia Ministra Infrastruktury w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy, wynosi:

- 0,5214 zł dla samochodu o pojemności skokowej silnika do 900 cm3,

- 0,8358 zł dla samochodu o pojemności skokowej silnika powyżej 900 cm3.

Ewidencja przebiegu pojazdu powinna zawierać:

- nazwisko, imię i adres zamieszkania osoby używającej pojazdu,

- numer rejestracyjny pojazdu,

- pojemność silnika,

- kolejny numer wpisu,

- datę i cel wyjazdu,

- opis trasy (skąd – dokąd),

- liczbę faktycznie przejechanych kilometrów,

- stawkę za 1 kilometr przebiegu,

- kwotę wynikającą z przemnożenia liczby faktycznie przejechanych kilometrów i stawki za 1 kilometr przebiegu,

- oraz podpis podatnika (pracodawcy) i jego dane.

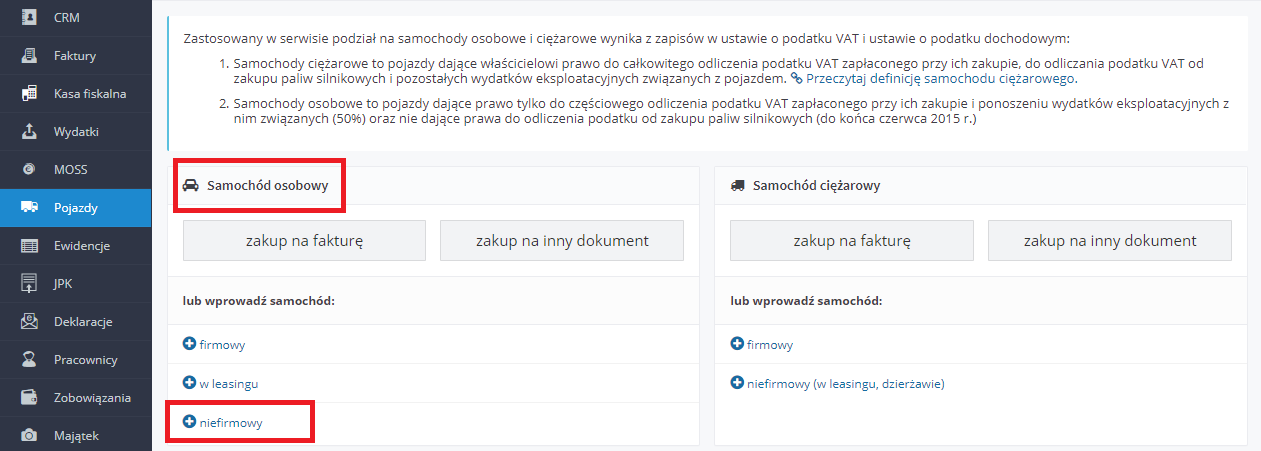

Wprowadzenie pojazdu do serwisu

Pojazd osobowy niefirmowy wprowadzamy w zakładce: „Pojazdy” ➡ „dodaj pojazd” ➡ „Samochód osobowy” ➡ „lub wprowadź samochód: niefirmowy”.

Należy też prowadzić dwie ewidencje:

- ewidencję kosztów eksploatacji – wprowadzamy koszty związane z pojazdem,

- kilometrówkę – wprowadzamy wszystkie wyjazdy służbowe.

Wydatki związane z pojazdem

Wydatki na utrzymanie samochodu księgowane są przez zakładkę: „Pojazdy” ➡ „Rozliczenie pojazdu” ➡ „Dodaj koszt pojazdu”.

Serwis przy księgowaniu wydatków dotyczących eksploatacji pojazdu osobowego niefirmowego, automatycznie odliczy VAT z faktur od których przysługuje nam takie odliczenie, natomiast kwotę netto wraz z nieodliczonym VAT zaliczy w koszty w postaci miesięcznego zestawienia wydatków na koniec miesiąca, po wprowadzeniu kilometrówki.

Jakie koszty obejmuje kilometrówka

Do typowych kosztów eksploatacji samochodu prywatnego można zaliczyć:

- wydatki na paliwo (bez względu na rodzaj paliwa),

- wydatki związane z przeglądem i naprawą pojazdu,

- wydatki związane z zakupem opon,

- opłaty za autostrady i parkingi,

- wydatki na drobne części eksploatacyjne, np. wycieraczki, lampy, żarówki, itp.,

- wydatki związane z ubezpieczeniem pojazdu (OC, AC).

Rozliczanie kilometrówki (PIT)

Informacje o przebytej podróży służbowej wprowadzamy przez zakładkę: „Pojazdy” ➡ „Rozliczenie pojazdu” ➡ „Dodaj pozycję w ewidencji przebiegu pojazdu” ➡ „dodaj pustą pozycję” w tym miejscu wprowadzamy rzeczywiście przejechane kilometry, które serwis przelicza na złotówki wg ministerialnego współczynnika.

Wartość wprowadzonych wydatków może być zaliczona w koszty, ale tylko do wartości, wynikającej z przeliczenia kilometrów przez stawkę za 1km przebiegu. Kwota wynikająca z przeliczenia może być zaliczona w koszty, tylko do wysokości sumy wydatków zaksięgowanych w ewidencji kosztów eksploatacji. Rozliczenie ewidencji kosztów eksploatacji oraz ewidencji przebiegu pojazdu odbywa się w cyklu rocznym.

Przykład A

Jeżeli miesięczne wydatki związane z eksploatacją pojazdu wyniosły 800 zł, natomiast kwota wynikająca z kilometrówki wyniosła 700 zł, to do kosztów uzyskania przychodu przedsiębiorca może zaliczyć kwotę 700 zł, natomiast powstała nadwyżka wydatków przechodzi na kolejny miesiąc rozliczeniowy.

Przykład B

Jeżeli miesięczne wydatki związane z eksploatacją pojazdu wyniosły 300 zł, natomiast kwota wynikająca z kilometrówki wyniosła 600 zł. To do kosztów uzyskania przychodu przedsiębiorca może zaliczyć kwotę 300 zł, natomiast powstała nadwyżka z ewidencji przebiegu pojazdu przechodzi na kolejny miesiąc rozliczeniowy.

Kilometrówka dla celów VAT

Jeśli podatnik zdecyduje się na odliczanie 100% podatku VAT od nabycia i/lub wydatków eksploatacyjnych związanych z samochodem osobowym, zobowiązany jest do:

- zgłoszenia pojazdu w urzędzie skarbowym na formularzu VAT-26 w terminie do 7 dni licząc od dnia, w którym został poniesiony pierwszy wydatek podlegający pełnemu rozliczeniu

- prowadzenia na bieżąco szczegółowej ewidencji przebiegu pojazdów dla celów podatku VAT (łącznie z m.in. stanem licznika przebiegu pojazdu).

W serwisie prowadzenie takiej ewidencji nie jest możliwe. Ewidencja przebiegu prowadzona w serwisie jest dostosowana do wymogów podatku dochodowego (PIT) i nie spełnia wymogów prowadzenia ewidencji przebiegu pojazdów dla celów rozliczania 100% podatku VAT. Taką ewidencję należy prowadzić poza serwisem.

Samochód do serwisu należy dodać jako osobowy, natomiast podczas wybierania „Typu dla wydatków” po jego dodaniu należałoby wybrać opcję „Samochody o dopuszczalnej masie całkowitej nie mniejszej niż 3,5 tony”. Wybranie tego typu spowoduje, że VAT od nabycia samochodu i wydatków eksploatacyjnych będzie odliczany w 100%.

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Pojazdy

- ARCHIWUM – Ubezpieczenie pojazdu a koszt firmy – porównanie w pigułce

- ARCHIWUM – Rozliczanie samochodu osobowego firmowego

- ARCHIWUM 50% VAT od zakupu paliwa – zmiany od 1 lipca 2015

- ARCHIWUM: Jak księgować leasing samochodu (leasing finansowy/operacyjny) do końca 2018 roku

- Zmiany w leasingu pojazdów osobowych od 2019 r. – kiedy leasing do końca 2018 będzie bardziej opłacalny podatkowo?

Najnowsze w kategorii:

Pojazdy

- ARCHIWUM – Rozliczanie samochodu osobowego firmowego

- ARCHIWUM – Zmiany w deklarowaniu przywozu i rejestracji pojazdów z UE (2015)

- ARCHIWUM: Pominięta faktura za paliwo z odliczeniem 50% VAT – księgowanie do 2019 roku

- ARCHIWUM – Ubezpieczenie pojazdu a koszt firmy – porównanie w pigułce

- Zmiany w leasingu pojazdów osobowych od 2019 r. – kiedy leasing do końca 2018 będzie bardziej opłacalny podatkowo?