Spis treści:

1. Prawo do odliczenia VAT w innym miesiącu

Jeśli miesiąc, w którym wystawiono fakturę minął, ale nadal przysługuje bieżące prawo do odliczenia VAT, to fakturę za zakup paliwa uprawniającą do odliczenia 50% podatku VAT, księgujemy w odpowiedni sposób, w zależności od sposobu użytkowania pojazdu księgujemy następująco:

a) pojazd firmowy, który jest środkiem trwałym lub niefirmowy w leasingu:

- w lewym górnym rogu ustawiamy miesiąc księgowy zgodny z datą wystawienia faktury,

- przechodzimy do zakładki Wydatki ➡ Dodaj wydatek ➡ Uniwersalny ➡ faktura

- uzupełniamy dane z faktury

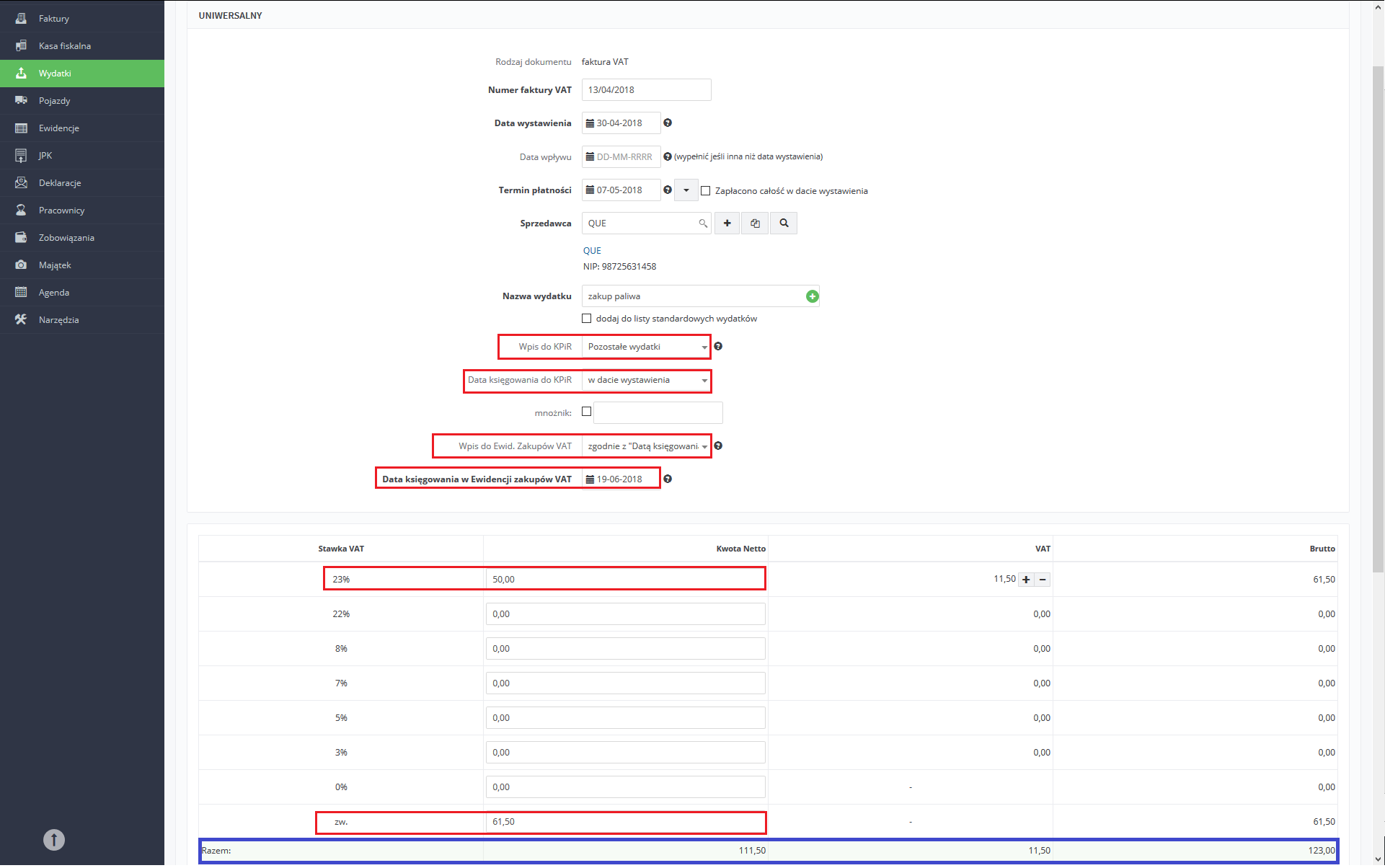

- w pozycji Wpis do KPiR wybieramy Pozostałe wydatki, Data księgowania do KPiR ➡ w dacie wystawienia

- w pozycji Wpis do Ewid. Zakupów VAT wybieramy Zgodnie z “Datą księgowania w Ewidencji zakupów VAT”

- przy stawce 23% wprowadzamy wyliczoną kwotę 50 % wartości netto z faktury

- pozostałe 50% wartości netto + 50% nieodliczonego VAT (50% wartości brutto) wpisujemy łącznie przy stawce ZW, zatwierdzamy

- po uzupełnieniu danych, należy zweryfikować łączną kwotę brutto, która znajduje się w polu Razem z kwotą znajdującą się na fakturze, w celu sprawdzenia poprawności zaokrągleń.

Przykład 1.

Przedsiębiorca rozliczający się miesięcznie z VAT pominął fakturą za paliwo, która została wystawiona 30.04.2018r. Data wpływu pokrywa się z datą wystawienia.

Wartość netto faktury wynosi 100 zł, VAT 23%- 23 zł, wartość brutto- 123 zł.

Przedsiębiorca chce ująć wartość VAT w ewidencji za miesiąc czerwiec, czyli bez konieczności składania korekty deklaracji VAT-7 oraz pliku JPK_VAT za miesiąc kwiecień.

b) pojazd niefirmowy, do którego prowadzona jest ewidencja przebiegu:

- wybieramy miesiąc księgowy zgodny z datą wystawienia faktury

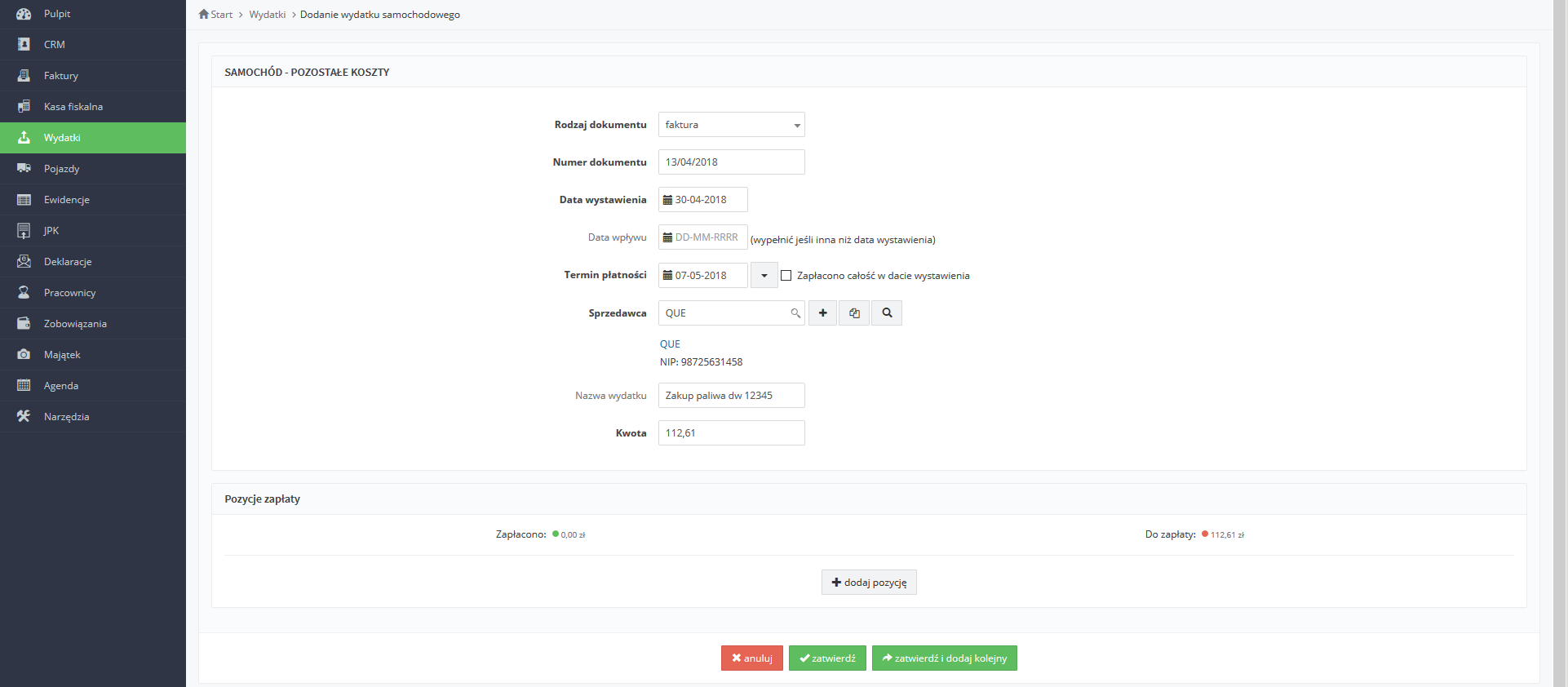

- w zakładce Pojazdy ➡ Dodaj koszt pojazdy ➡ Inne koszty ➡ inny, wpisujemy zsumowaną kwotę netto + 50% nieodliczonego podatku VAT

- miesiąc księgowy zmieniamy na miesiąc, w którym chcemy odliczyć VAT

- w zakładce Wydatki ➡ Dodaj wydatek ➡ Uniwersalny ➡ faktura

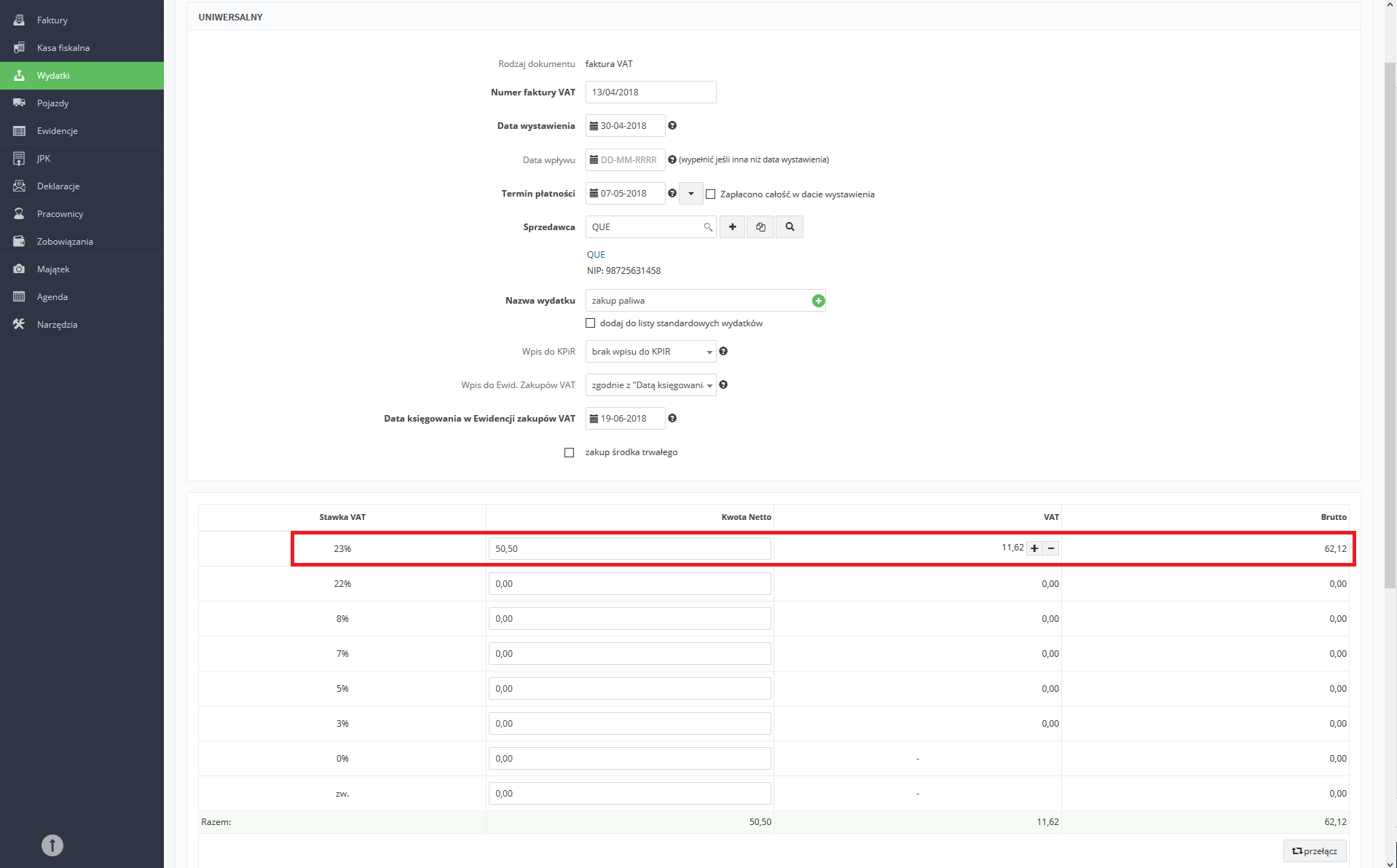

uzupełniamy dane - w pozycji Wpis do KPiR wybieramy brak wpisu do KPiR

- w pozycji Wpis do Ewid. Zakupów VAT wybieramy Zgodnie z “Datą księgowania w Ewidencji zakupów VAT”

- przy stawce 23% wprowadzamy wyliczoną kwotę 50 % wartości netto z faktury, zatwierdzamy

Przykład 2.

Przedsiębiorca rozliczający się miesięcznie z VAT pominął fakturę za paliwo, która została wystawiona 30.04.2018r. Data wpływu pokrywa się z datą wystawienia.

Wartość netto faktury wynosi 101 zł, VAT 23%- 23,23 zł, wartość brutto- 124,23 zł.

Przedsiębiorca chce ująć wartość VAT w ewidencji za miesiąc czerwiec, czyli bez konieczności składania korekty deklaracji VAT-7 oraz pliku JPK_VAT za miesiąc kwiecień.

W pierwszej kolejności ujmujemy wydatek w KPIR. W celu ustawiamy się w miesiącu księgowym kwietniu i wprowadzamy go przez zakładkę Pojazdy, zgodnie z wcześniej podaną instrukcją.

W kolejnym kroku dokonujemy odliczenie VAT przechodząc do zakładki Wydatki.

UWAGA! Jeżeli wartość podatku VAT, nie jest podzielna na dwie równe części, należy zaokrąglić kwotę w górę w polu przy stawce 23% i wpisać do Ewidencji zakupów VAT. Tak jak zostało to pokazane na powyższym przykładzie.

W obu przypadkach, po zapisaniu wydatku w miesiącu, w którym doksięgowano kwotę do kosztów uzyskania przychodów, należy zaktualizować deklarację PIT-5/PIT-5L:

- przechodzimy do zakładki Deklaracje i wybieramy opcję PIT-5/PIT-5L,

- w ten sam sposób aktualizacji dokonujemy począwszy od miesiąca doksięgowania kosztu aż do okresu bieżącego,

- w wyniku doksięgowania kosztu zaliczka na podatek dochodowy może ulec zmniejszeniu, a co za tym idzie – może powstać nadpłata. Taką nadpłatę można rozliczyć w ramach kolejnej zaliczki na podatek dochodowy.

2. Bez prawa do bieżącego odliczenia VAT – bez korekty VAT

Jeśli termin bieżącego odliczenia VAT minął, to możliwe jest rozliczenie w kosztach jedynie kwoty netto powiększonej o 50% podatku VAT, co do którego nie przysługuje prawo do odliczenia. Aby wprowadzić taki wydatek:

- ustawiamy jako miesiąc księgowy miesiąc wystawienia faktury,

- w zakładce Pojazdy ➡ Dodaj koszt pojazdu ➡ Inne koszty ➡ Inny wpisujemy kwotę netto + 50% nieodliczonego podatku VAT (w jednej zsumowanej kwocie).

Po zapisaniu wydatku w miesiącu, w którym doksięgowano kwotę do kosztów uzyskania przychodów należy zaktualizować deklarację PIT-5/PIT-5L – analogicznie jak w pierwszym punkcie. W wyniku doksięgowania kosztu zaliczka na podatek dochodowy może ulec zmniejszeniu, a co za tym idzie – może powstać nadpłata. Taką nadpłatę można rozliczyć w ramach kolejnej zaliczki na podatek dochodowy.

3. Bez prawa do bieżącego odliczenia VAT – z korektą VAT oraz pliku JPK_VAT

Jeśli termin bieżącego odliczenia VAT minął, to możliwe jest rozliczenie całego wydatku i złożenie korekty deklaracji VAT. Aby wprowadzić taki wydatek:

- ustawiamy jako miesiąc księgowy miesiąc wystawienia faktury,

- wpisujemy kwotę w zakładce: Pojazdy ➡ dodaj koszt pojazdu ➡ Zakup paliwa ➡ faktura vat

Po zapisaniu wydatku w miesiącu, w którym doksięgowano kwotę do kosztów uzyskania przychodów należy zaktualizować deklarację PIT-5/PIT-5L. W wyniku doksięgowania kosztu zaliczka na podatek dochodowy może ulec zmniejszeniu, a co za tym idzie – może powstać nadpłata. Taką nadpłatę można rozliczyć w ramach kolejnej zaliczki na podatek dochodowy.

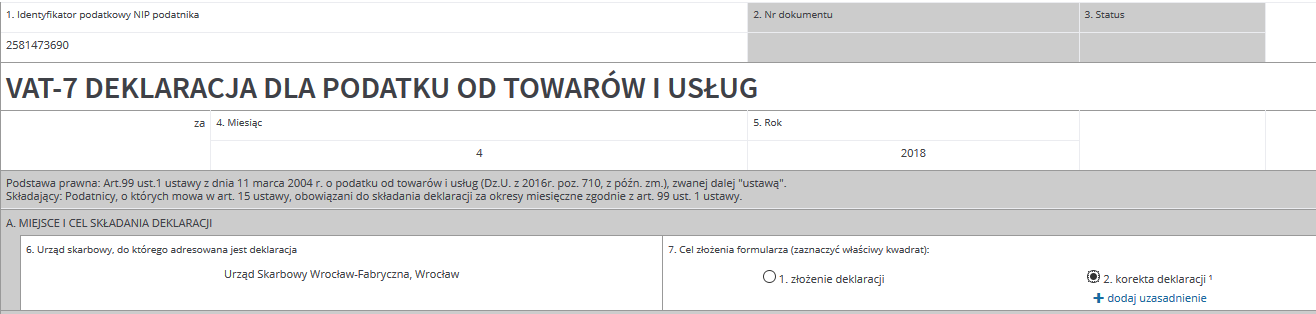

Następnie należy również zaktualizować deklarację VAT-7/VAT-7K i sporządzić jej korektę:

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki Deklaracje,

- wybieramy opcję VAT-7 (VAT-7K) w celu zaktualizowania deklaracji,

- klikamy na numer deklaracji i wybieramy opcję Szczegóły ➡ Edytuj,

- w pozycji siódmej jako Cel złożenia deklaracji wybieramy opcję korekty

- można dołączyć uzasadnienie przyczyny korekty poprzez dodaj uzasadnienie

Uwaga! Jeśli w korygowanej deklaracji wystąpiła nadwyżka podatku VAT naliczonego do przeniesienia na kolejne okresy, to skorygowania będą wymagały także kolejne deklaracje VAT. Deklaracje korygujemy wtedy do pierwszej deklaracji, w której wystąpił VAT należny do opłacenia (włącznie z tą deklaracją) bądź – jeśli powyższa sytuacja nie miała jeszcze miejsca – aż do deklaracji bieżącej.

W tej sytuacji konieczna będzie również korekta pliku JPK:

- przechodzimy do zakładki JPK ➡ Jednolity Plik Kontrolny

- w polu Rodzaj JPK wybieramy VAT

- rozwijamy pokaż konfigurację zaawansowaną

- w polu Cel złożenia wybieramy korekta

- w polu Przyczyna złożenia wybieramy:

– cykliczne przesyłanie dokumentów – jeżeli plik JPK wybranej struktury zgodnie z obowiązującymi przepisami jest przekazywany organom podatkowym cyklicznie, za każdy okres podatkowy, bez wezwania tych organów,

– doraźne przesyłanie w ramach kontroli – jeżeli plik JPK wybranej struktury za dany okres jest przekazywany na wezwanie organów podatkowych w związku z przeprowadzaną kontrolą. - w polu Data (od – do) podajemy zakres dat okresu, w którym była doksięgowana faktura

- plik można wygenerować i pobrać

Więcej na temat generowania, pobierania oraz wysyłania pliku JPK znajdziesz tutaj.