Przedsiębiorcy bardzo często w swojej działalności rozliczają użytkowanie pojazdów. Zasady rozliczania paliwa czy innych kosztów krajowych zostały opisane w osobnych instrukcjach.

Wątpliwości mogą pojawić się kiedy mamy do czynienia z fakturą za paliwo wystawioną poza Polską. Jak zatem księgować faktury za zakup paliwa za granicą?

Nieco inaczej mogą wyglądać rozliczenia ze względu na przynależność kraju, w którym dokonano zakupu paliwa, kluczowe jest rozstrzygnięcie, czy jest to kraj należący do Unii Europejskiej, czy jest to kraj trzeci.

1. Zakup paliwa w kraju UE

a) Księgowanie kosztów

Zgodnie z zasadą ogólną w PIT wydatki mogą zostać ujęte w kosztach działalności, jeśli zostały poniesione w celu osiągnięcia, zachowania lub zabezpieczenia źródła przychodów i nie zostały one wykluczone z możliwości zaliczenia w koszty.

W przypadku kiedy zakup jest udokumentowany fakturą, sprawa jest prosta, wartość netto może zostać rozliczona jako koszt podatkowy (KPiR).

W przypadku podatnika zwolnionego z VAT kosztem będzie wartość brutto faktury.

Proporcja księgowania, tak samo jak w przypadku zakupu krajowego, jest zależna od typu użytkowania pojazdu w firmie:

| Proporcja kosztów dla wydatków eksploatacyjnych dla poszczególnych rodzajów pojazdów: | ||

| 20% | 75% | 100% |

|

|

|

| Powyższe proporcje dotyczą przedsiębiorców rozliczających podatek dochodowy na zasadach ogólnych (KPiR). Przedsiębiorców, którzy wybrali ryczałt od przychodów ewidencjonowanych, nie dotyczy pojęcie kosztów podatkowych. | ||

Z uwagi na fakt, iż koszty poniesione w walutach obcych powinny zostać przeliczone na złote według średniego kursu ogłoszonego przez NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu, przed zaksięgowaniem faktury w serwisie należy ją przeliczyć na złotówki.

Księgowanie faktury w serwisie Ifirma:

W serwisie możliwe są dwie ścieżki księgowania kosztów paliwa poniesionych w UE:

Sposób 1

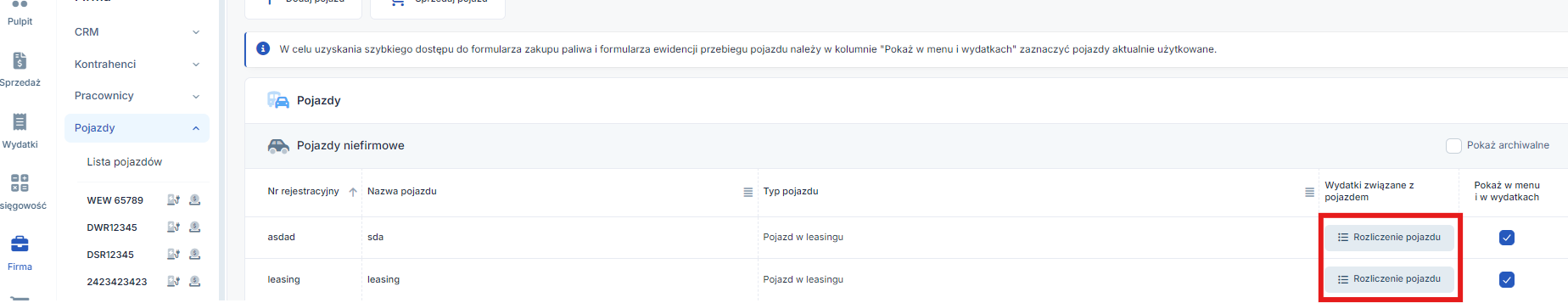

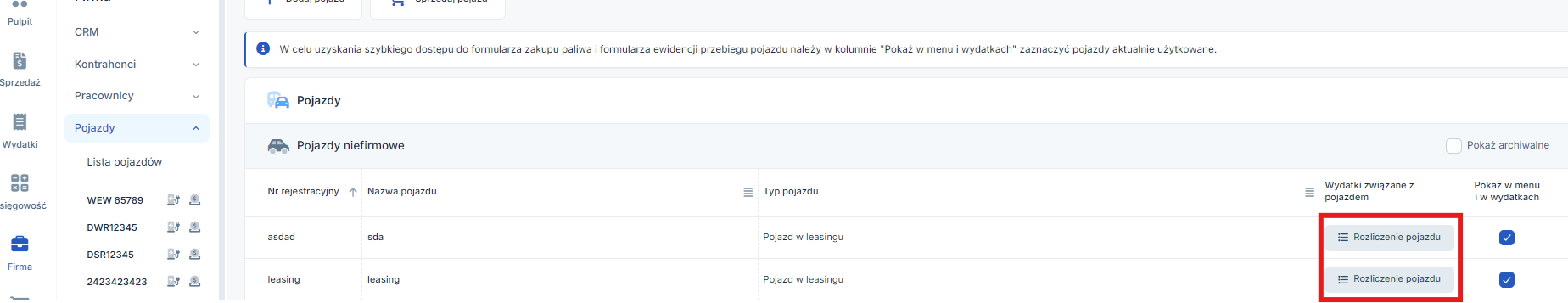

dotyczy księgowania poprzez zakładkę Pojazdy.

W zakładce Pojazdy co do zasady znajdują się wszystkie wydatki powiązane z posiadanymi w firmie pojazdami, księgując wydatek przez odpowiednią pozycję pojazdu, system sam obliczy i zaksięguje odpowiednią proporcję kosztów, dlatego jest to opcja przez nas polecana. Jednak należy pamiętać, że wydatki w walucie należy samodzielnie przeliczyć na złotówki.

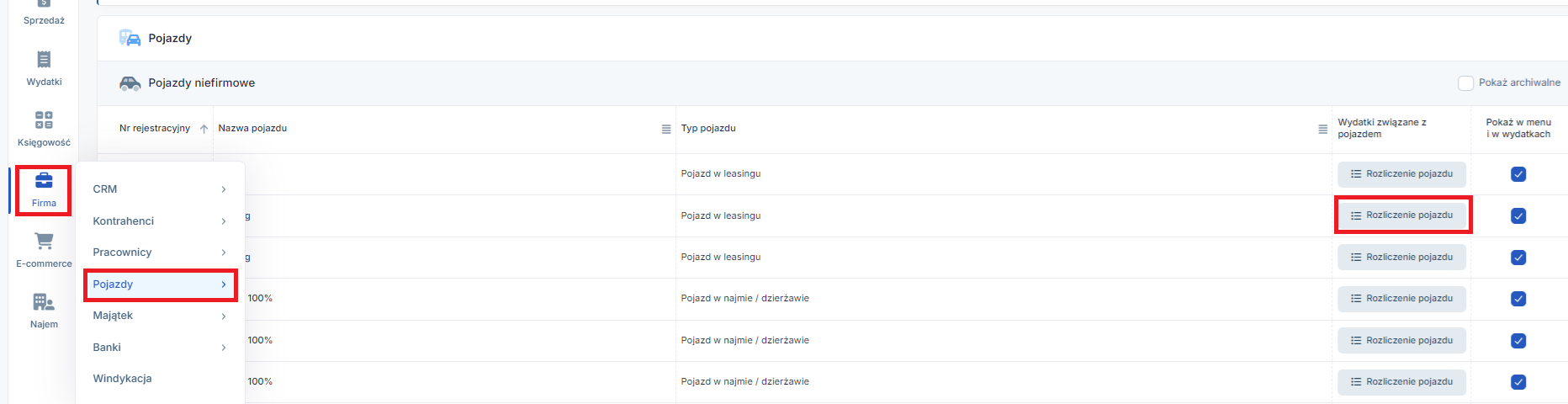

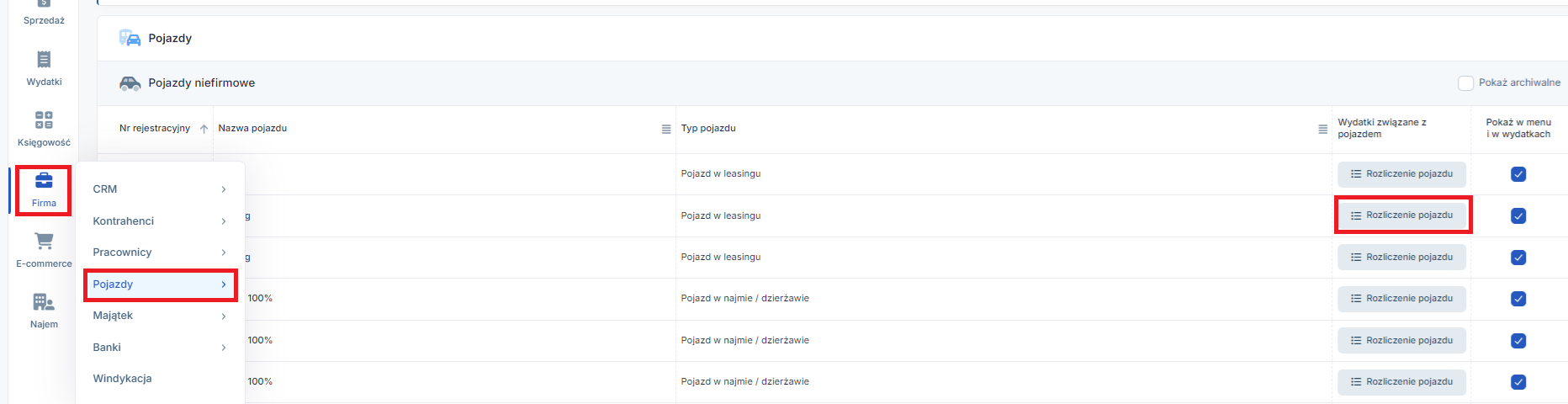

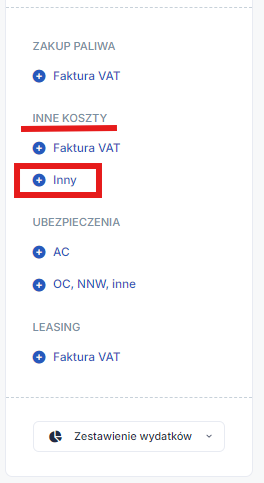

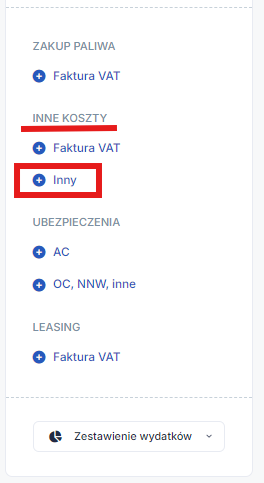

W pierwszej kolejności jak wyżej zostało już wskazane, należy przeliczyć wartość netto z dokumentu na złotówki. W następnym kroku należy przejść do zakładki Firma ➡ Pojazdy przy odpowiednim pojeździe wybrać Rozliczenie pojazdu ➡ Inne koszty ➡ + inny

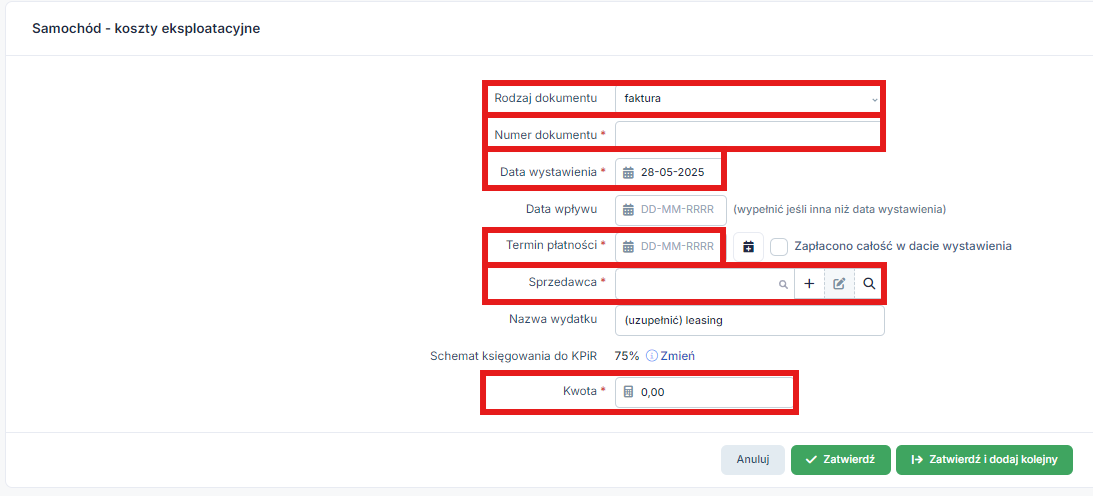

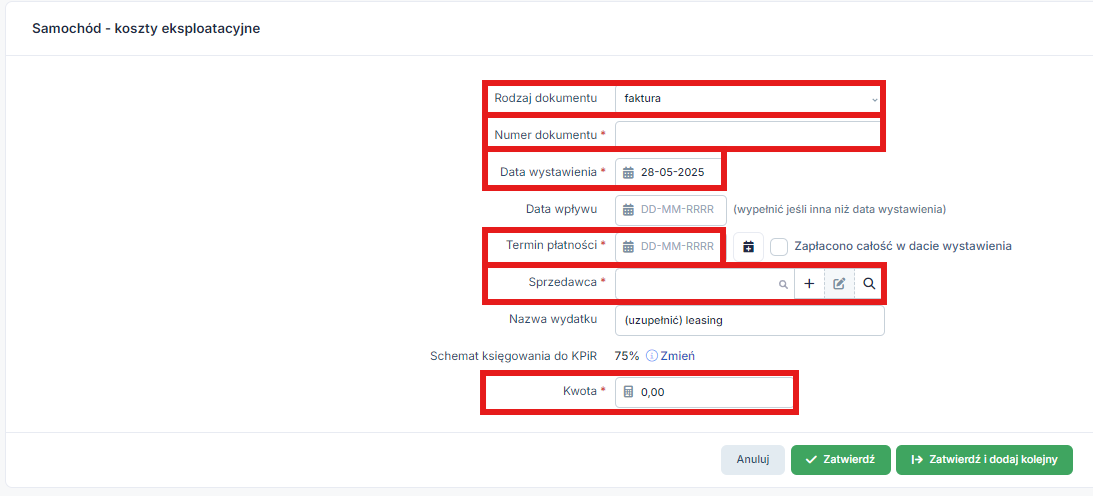

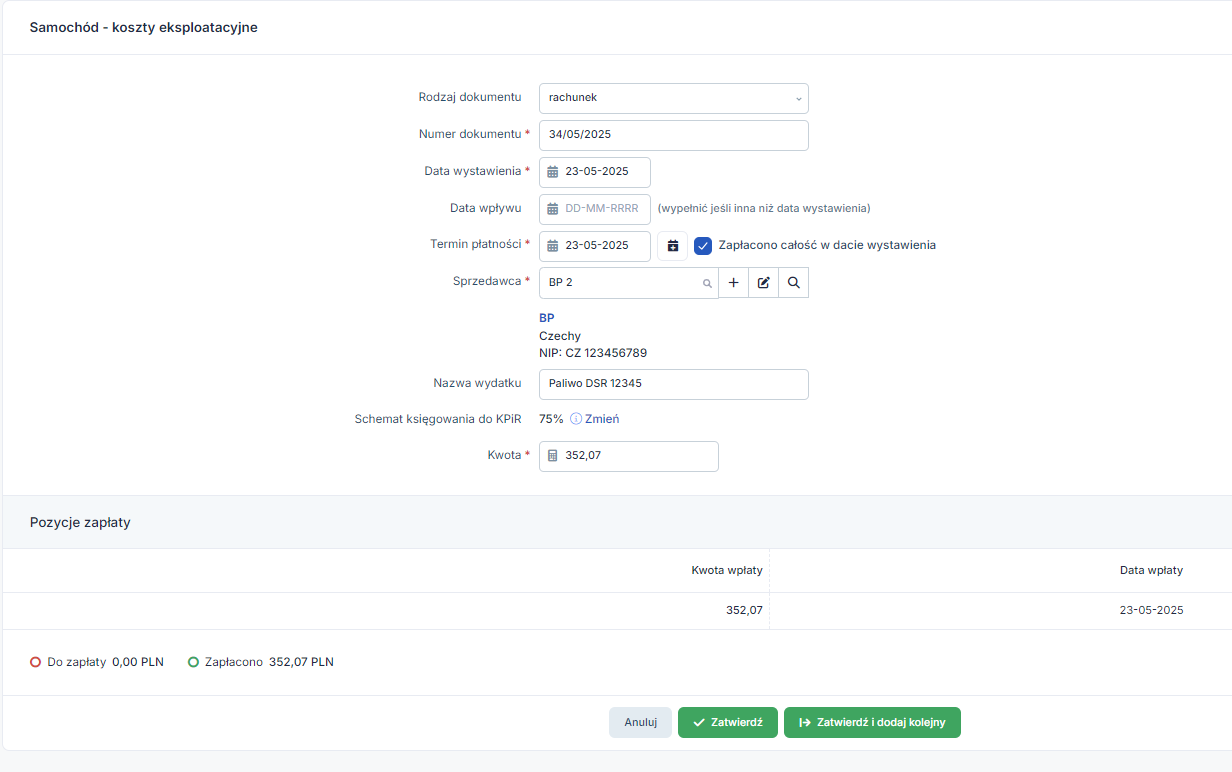

W formularzu należy uzupełnić pola:

- Rodzaj dokumentu,

- Numer dokumentu,

- Termin płatności,

- Sprzedawca.

W polu Kwota należy wpisać całą wartość netto po przeliczeniu na złotówki. Wartość zostanie zaksięgowana zgodnie ze schematem wybranym dla danego typu pojazdu.

Sposób 2

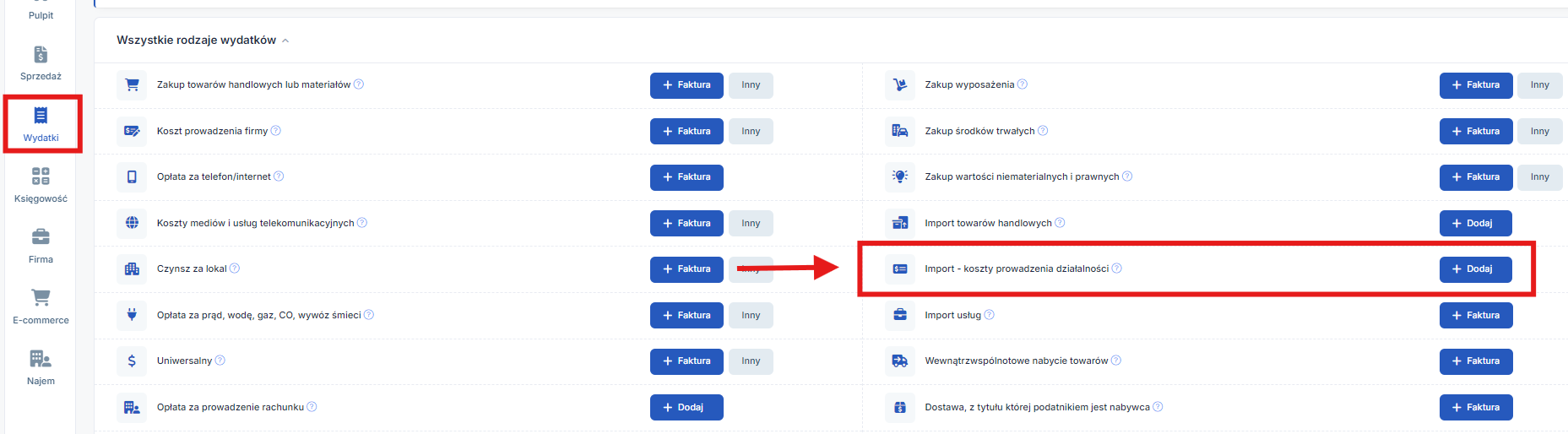

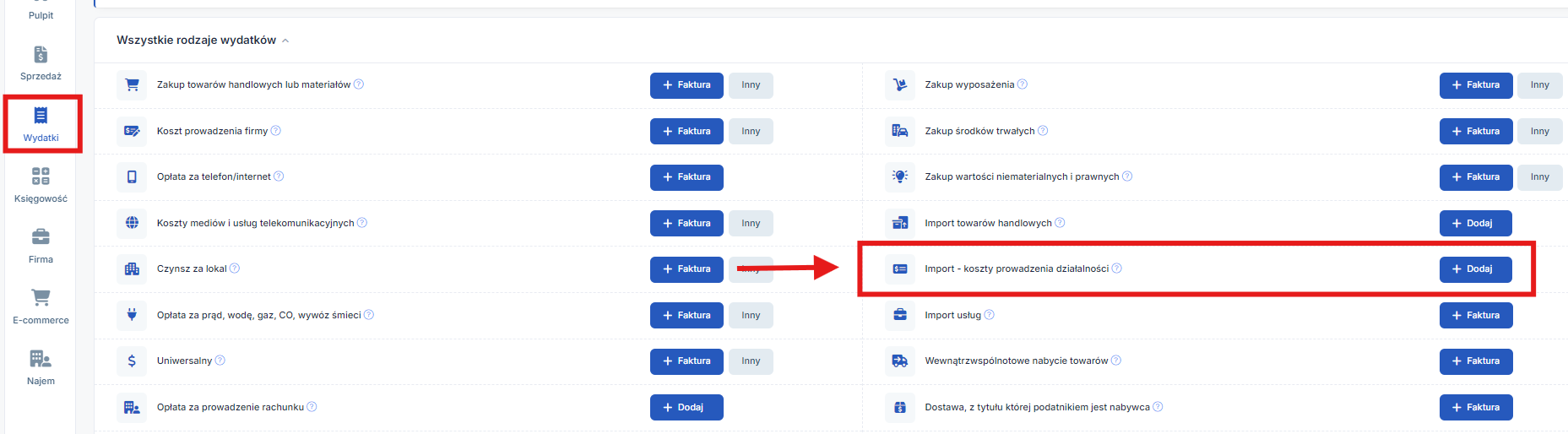

dotyczy księgowania poprzez zakładkę Wydatki

Przez zakładkę Wydatki mamy możliwość zaksięgowania faktury w walucie tak aby system sam przeliczył jej wartość na złotówki, jednak należy pamiętać, że w tym przypadku należy samodzielnie obliczyć limit księgowania kosztu dotyczącego pojazdu (w zależności na typ jego użytkowania 20%, 75% lub 100%). Zaksięgowany w ten sposób wydatek nie będzie też widoczny w zakładce Pojazdy, dlatego należy traktować ten sposób jako alternatywny/dodatkowy.

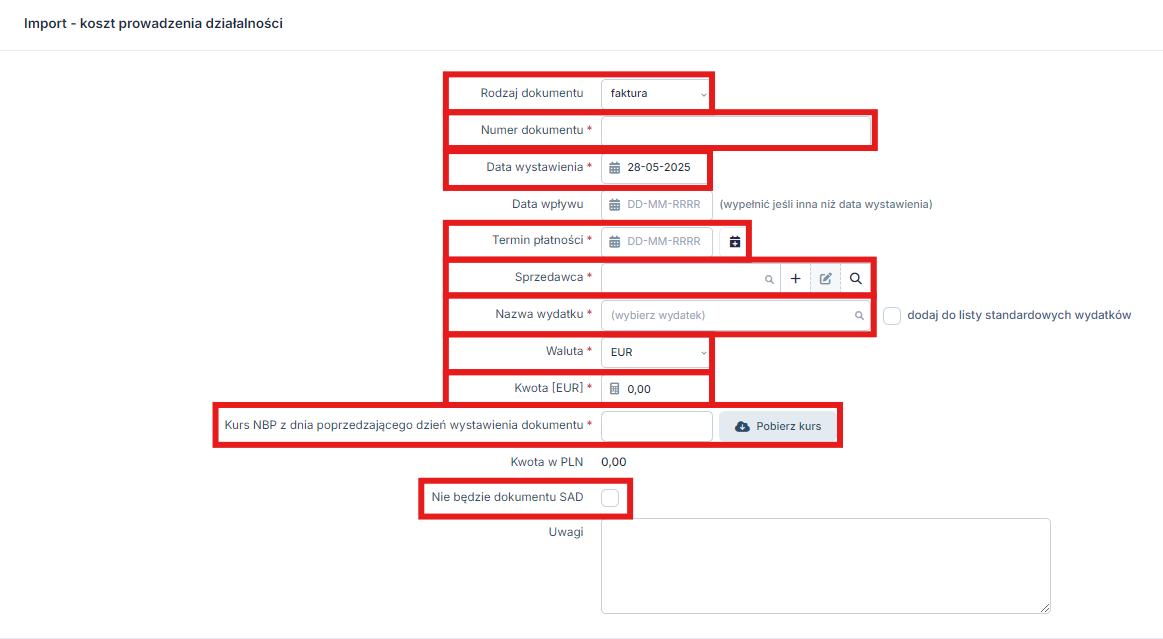

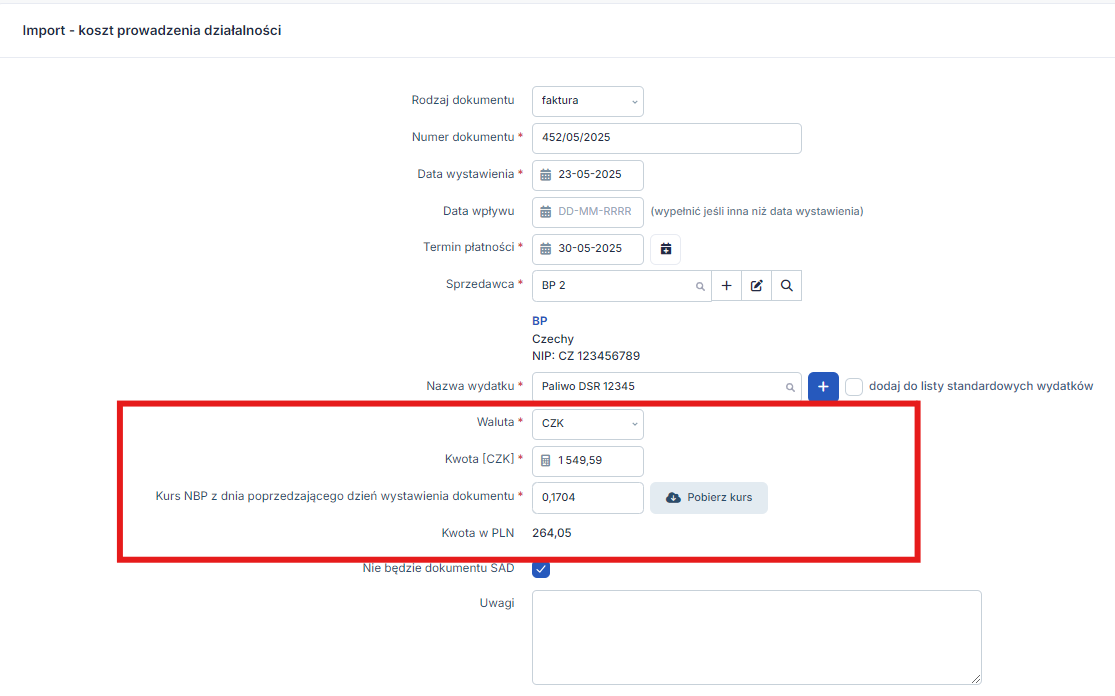

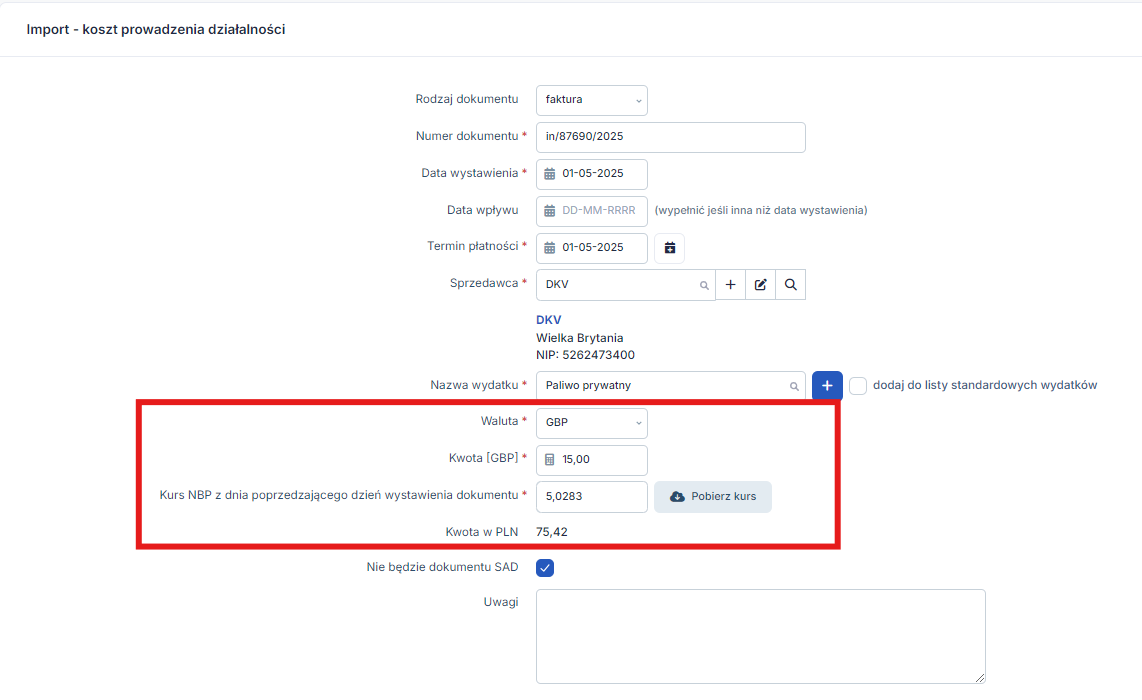

Wydatki ➡ + Dodaj wydatek ➡ Import – koszt prowadzenia działalności

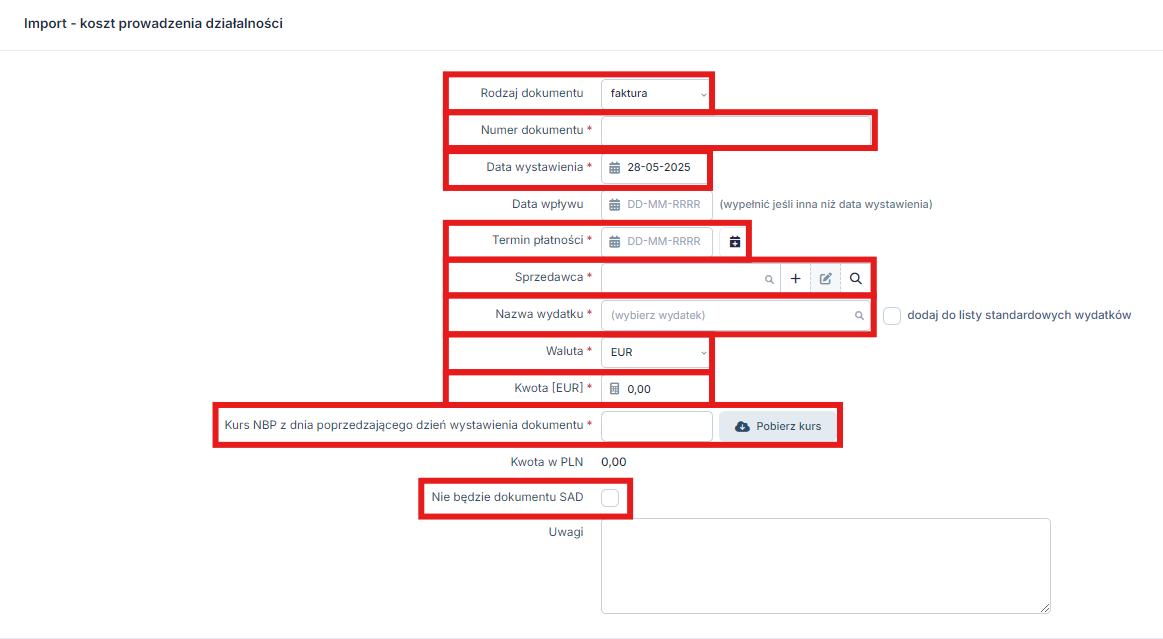

W formularzu należy uzupełnić pola:

- Rodzaj dokumentu,

- Numer dokumentu,

- Datę wystawienia,

- Termin płatności,

- Sprzedawcę,

- Nazwę wydatku,

- Walutę.

W polu Kwota należy wpisać wartość w walucie, ale przeliczoną wg limitu dotyczącego typu użytkowanego pojazdu (20%, 75%, 100%).

Kurs NBP z dnia poprzedzającego dzień wystawienia dokumentu- można go pobrać klikając w ikonkę Pobierz kurs.

WAŻNE! Na końcu należy zaznaczyć checkbox Nie będzie dokumentu SAD.

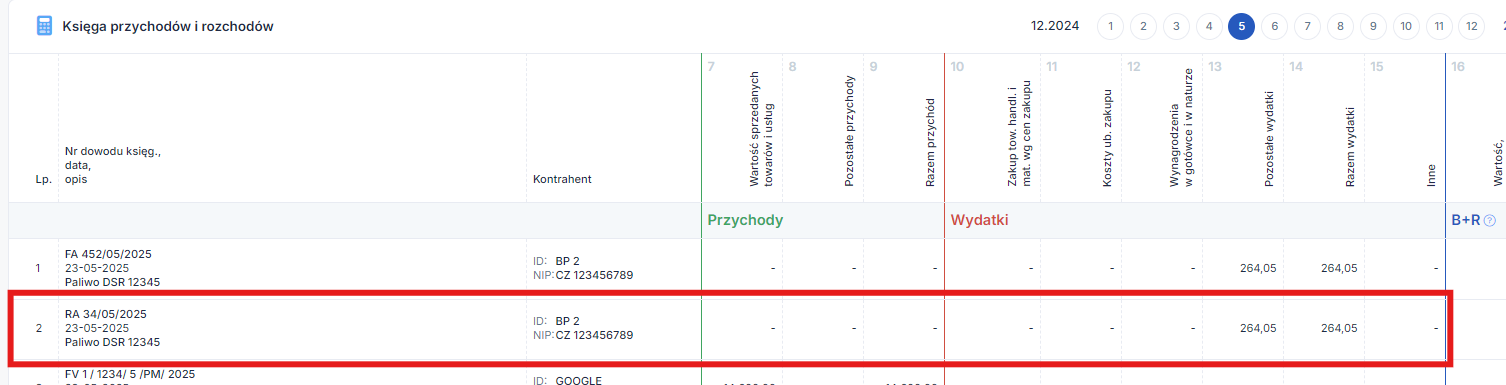

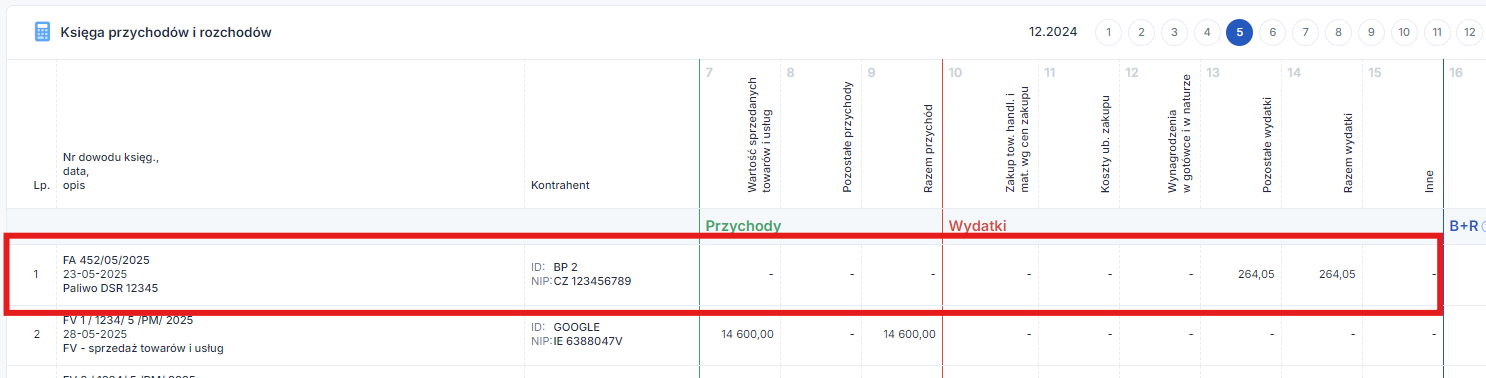

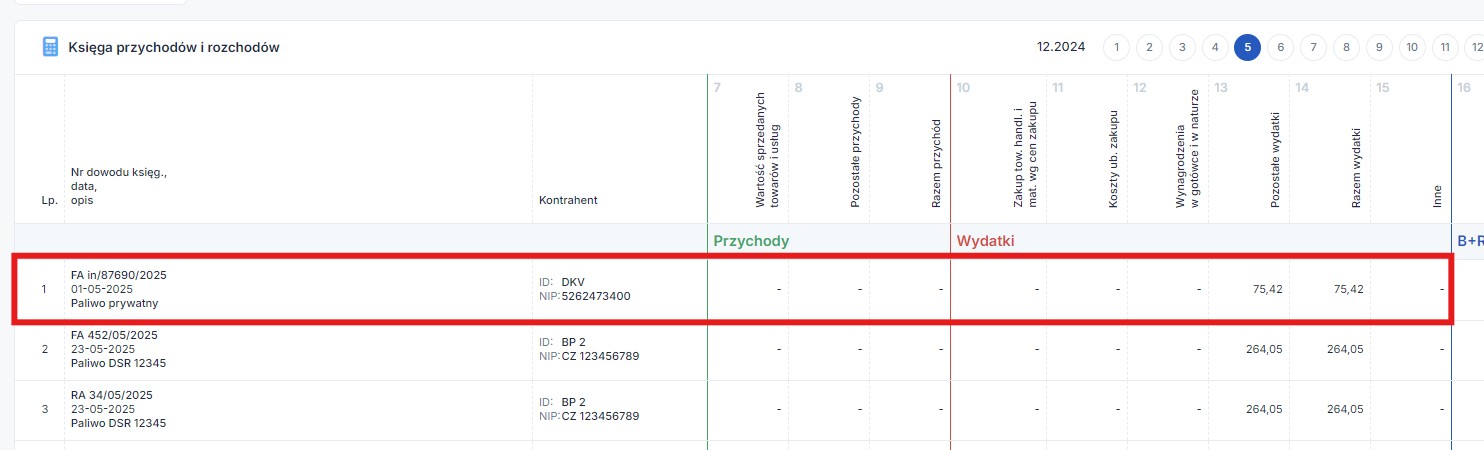

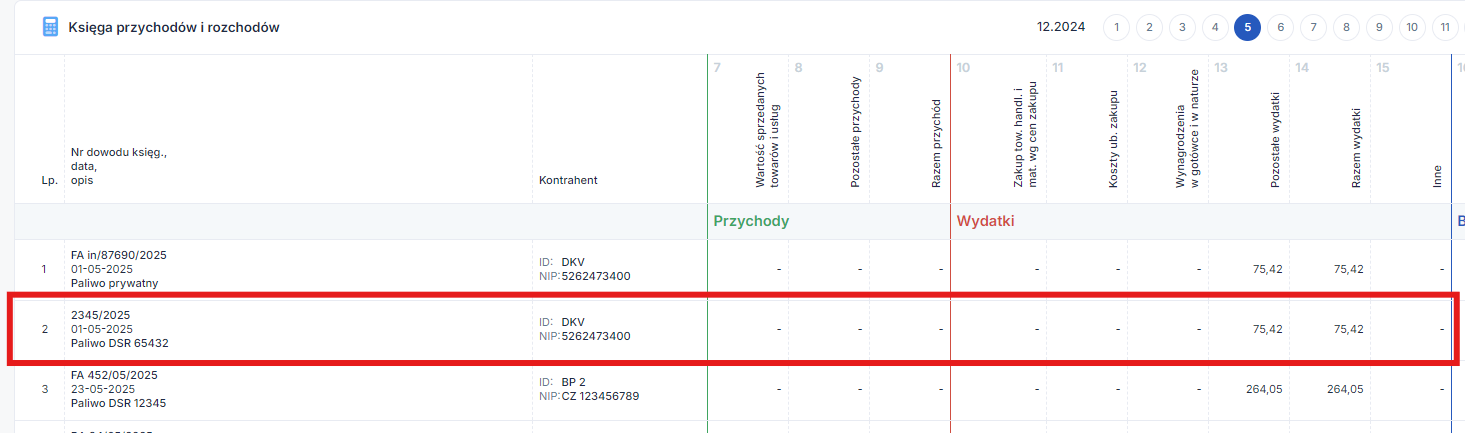

W ten sposób zaksięgowany wydatek będzie widoczny w KPiR w złotówkach.

b) Podatek VAT

Zakup paliwa do samochodu używanego w firmie nie stanowi Wewnątrzwspólnotowego Nabycia Towarów.

Jak więc traktować taki zakup na gruncie podatku VAT?

Jeśli faktura została wystawiona przez stację benzynową z kraju Unii Europejskiej, a co za tym idzie Unijny, podmiot zostanie na niej naliczony podatek VAT zgodny z krajem sprzedaży. Polski przedsiębiorca nie ma prawa do odliczenia takiego podatku na krajowych zasadach. Zatem taką fakturę będzie można zaksięgować w kosztach podatkowych, w kwotach netto uwzględniając obowiązujące limity.

Co do zasady podatek VAT nie stanowi kosztu podatkowego bez względu na to, gdzie została wystawiona faktura – w Polsce, czy w innym kraju UE.

W przypadku VAT unijnego przedsiębiorca ma prawo wystąpić o zwrot podatku VAT zapłaconego w innym kraju UE zgodnie z procedurą VAT-REFUND. Więcej na ten temat można przeczytać tutaj.

2. Zakup paliwa w kraju poza UE

W przypadku zakupu paliwa poza granicami UE również miejscem opodatkowania jest kraj sprzedawcy. Jak zatem powinien taki zakup zaksięgować polski przedsiębiorca?

W zawiązku, z tym że paliwo zakupione poza UE do pojazdu użytkowanego w firmie, na polskim nabywcy nie ciążą żadne obowiązki w zakresie rozliczenia VAT w Polsce. Transakcji takich nie wykazuje się więc ani w deklaracji VAT, ani w informacji podsumowującej.

Pozostaje jednak kwestia czy wydatek powinien być rozliczony w kosztach w wartości netto czy brutto?

Organy podatkowe wskazują, że księgowania należy dokonać od wartości brutto.

Księgowanie faktury w serwisie Ifirma:

Analogicznie jak w przypadku zakupów na terenie UE serwisie możliwe są dwie ścieżki księgowania kosztów paliwa poniesionych poza UE:

Sposób 1

Dotyczy księgowania poprzez zakładkę Pojazdy.

W zakładce Pojazdy co do zasady znajdują się wszystkie wydatki powiązane z posiadanymi w firmie pojazdami, księgując wydatek przez odpowiednią pozycję pojazdu, system sam obliczy i zaksięguje odpowiednią proporcję kosztów, dlatego jest to opcja przez nas polecana. Jednak należy pamiętać, że wydatki w walucie należy samodzielnie przeliczyć na złotówki.

W pierwszej kolejności jak wyżej zostało już wskazane, należy przeliczyć wartość netto z dokumentu na złotówki. W następnym kroku należy przejść do zakładki Firma ➡ Pojazdy przy odpowiednim pojeździe wybrać Rozliczenie pojazdu ➡ Inne koszty ➡ + inny.

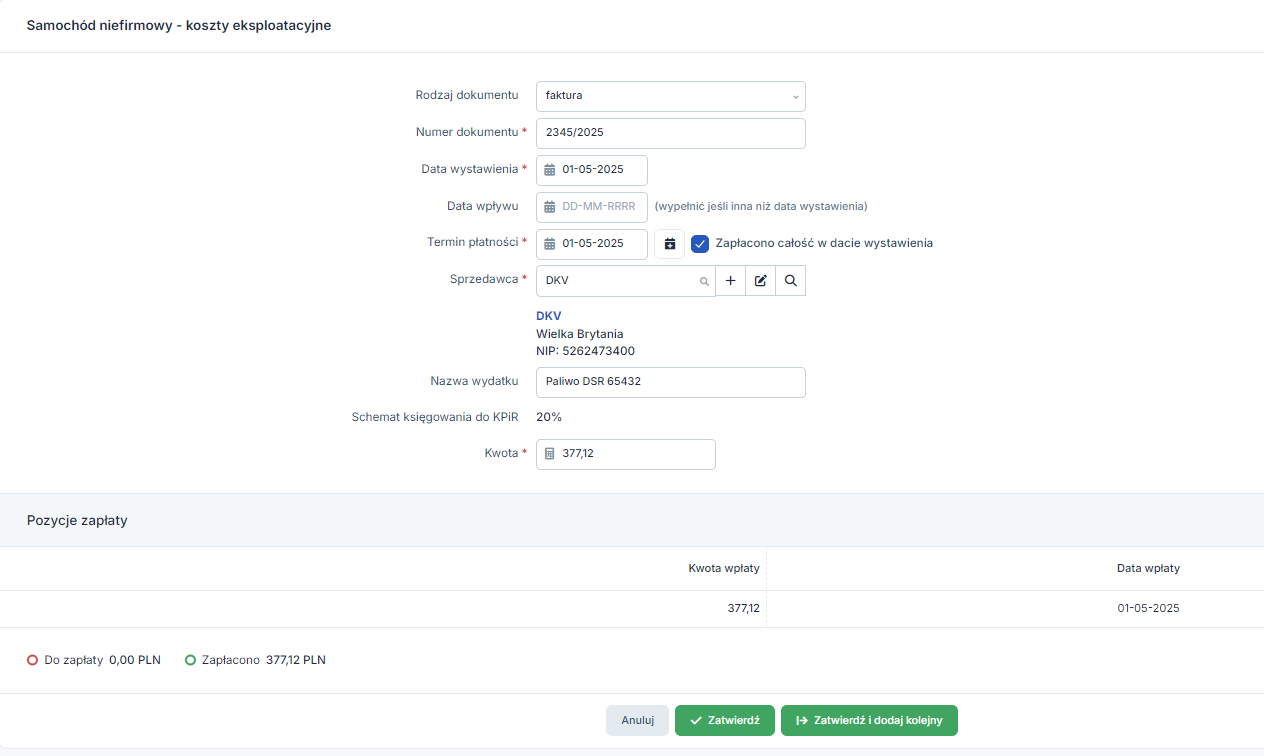

W formularzu należy uzupełnić pola:

- Rodzaj dokumentu,

- Numer dokumentu,

- Termin płatności,

- Sprzedawca.

W polu Kwota należy wpisać całą wartość brutto po przeliczeniu na złotówki. Wartość zostanie zaksięgowana zgodnie ze schematem wybranym dla danego typu pojazdu.

Sposób 2

Dotyczy księgowania poprzez zakładkę Wydatki.

Przez zakładkę Wydatki mamy możliwość zaksięgowania faktury w walucie tak aby system sam przeliczył jej wartość na złotówki, jednak należy pamiętać, że w tym przypadku należy samodzielnie obliczyć limit księgowania kosztu dotyczącego pojazdu (w zależności na typ jego użytkowania 20%, 75% lub 100%). Zaksięgowany w ten sposób wydatek nie będzie też widoczny w zakładce Pojazdy, dlatego należy traktować ten sposób jako alternatywny/dodatkowy.

Wydatki ➡ + Dodaj wydatek ➡ Import – koszt prowadzenia działalności

W formularzu należy uzupełnić pola:

- Rodzaj dokumentu,

- Numer dokumentu,

- Datę wystawienia,

- Termin płatności,

- Sprzedawcę,

- Nazwę wydatku,

- Walutę.

W polu Kwota należy wpisać wartość brutto w walucie ale przeliczoną wg limitu dotyczącego typu użytkowanego pojazdu (20%, 75%, 100%)

Kurs NBP z dnia poprzedzającego dzień wystawienia dokumentu- można go pobrać klikając w ikonkę Pobierz kurs.

Na końcu należy zaznaczyć checkbox Nie będzie dokumentu SAD.

W ten sposób zaksięgowany wydatek będzie widoczny w KPiR w złotówkach.

3. Księgowanie w Ifirma na przykładach

Przykład 1

Pani Alina jest w Polsce vatowcem, będąc w podróży służbowej swoim firmowym samochodem osobowym, którego używa w sposób mieszany, zatankowała w Czechach na stacji benzynowej. Otrzymała fakturę z datą 23.05.2025 r. o wartości 2 500 CZK brutto. Na fakturze został naliczony VAT Czeski 21%.

W związku z tym, że Czechy są członkiem UE, Pani Alina może zaksięgować 75% kwoty netto w kosztach, a o zwrot VAT może się ubiegać w procedurze VAT-REFUND.

Wartość netto – 2 066,12 CZK

Kurs NBP 0,1704

Schemat księgowania kosztu 75%

W serwisie można taki wydatek księgować na dwa sposoby:

Poprzez formularz Import – koszt prowadzenia działalności:

Aby zaksięgować poprawnie ten wydatek, należy w pierwszej kolejności obliczyć limit kosztu:

2 066,12 x 75% = 1549,59

Kwota po przewalutowaniu to 264,05 zł

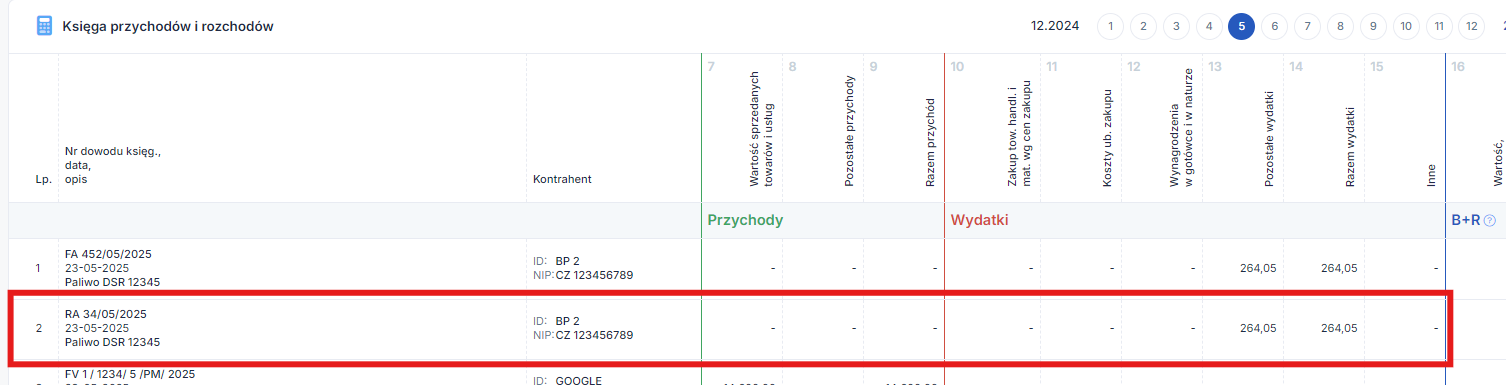

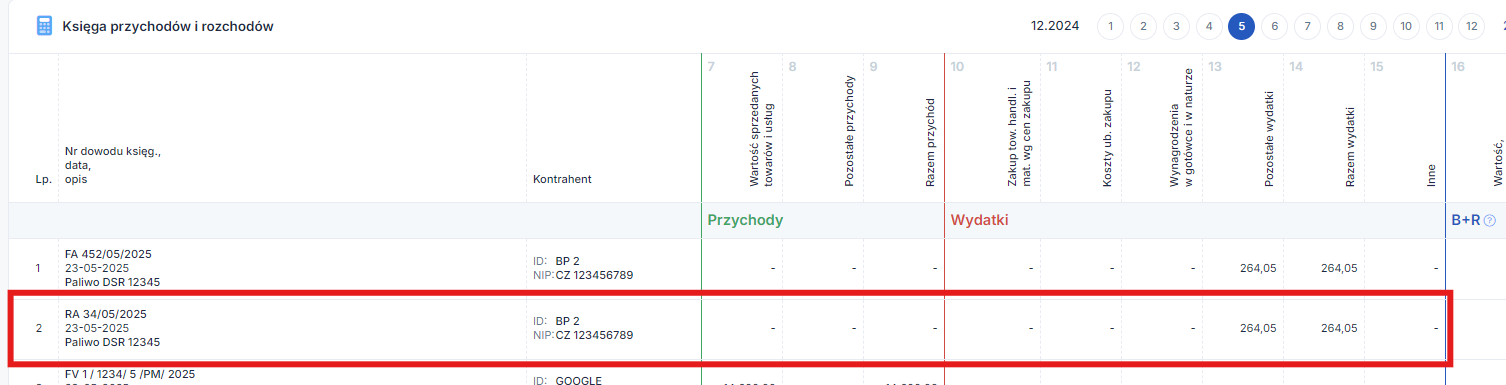

Poprzez zakładkę Firma ➡ Pojazdy ➡ Rozliczenie pojazdu ➡ Inne koszty ➡ + inny

Aby zaksięgować poprawnie ten wydatek należy w pierwszej kolejności przeliczyć walutę na złotówki:

2 066,12 x 0,1704 = 352,07 zł

W polu kwota należy wpisać całą wartość netto po przewalutowaniu, system obliczy limit:

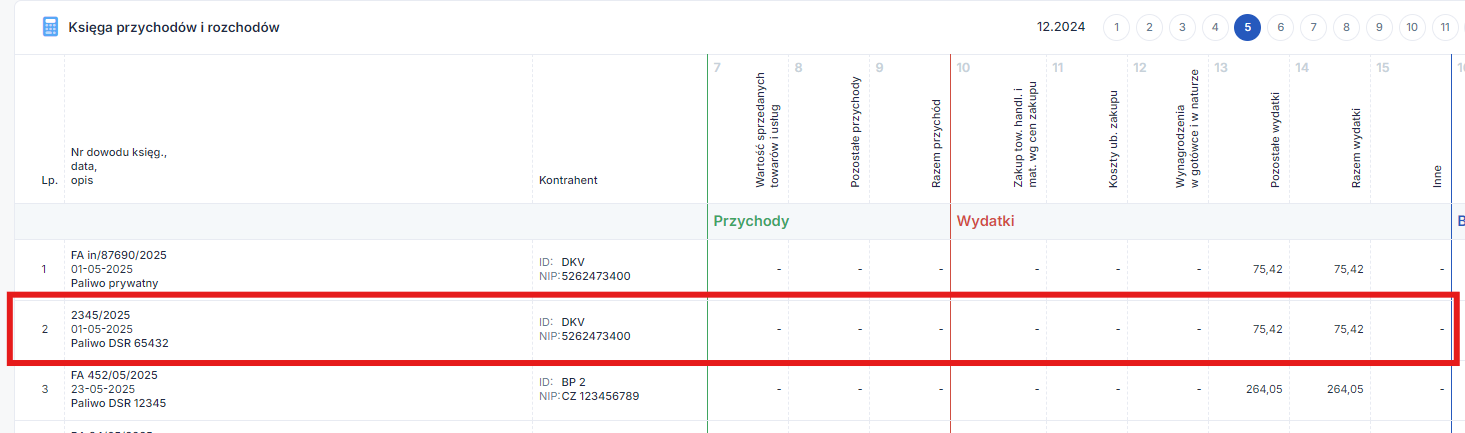

Przykład 2

Pan Andrzej był w podróży służbowej swoim prywatnym samochodem osobowym w Wielkiej Brytanii. Podczas podróży tankował na brytyjskiej stacji benzynowej. Za tankowanie otrzymał fakturę w dniu 1.05.2025 na kwotę 75 GBP brutto.

W związku z tym, że Wielka Brytania nie jest członkiem UE, Pan Andrzej powinien zaksięgować koszt brutto korzystając z limitu 20% ze względu na fakt, iż poruszał się pojazdem prywatnym.

Kurs NBP 5,0283

W serwisie można taki wydatek księgować na dwa sposoby:

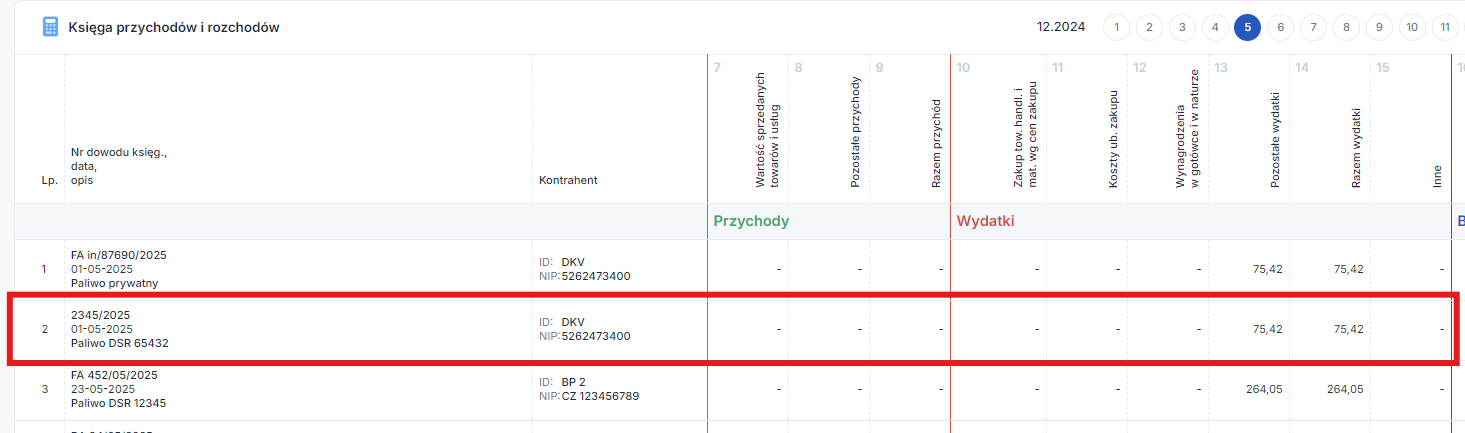

Poprzez formularz Import – koszt prowadzenia działalności:

Aby zaksięgować poprawnie ten wydatek, należy w pierwszej kolejności obliczyć limit kosztu:

75 GBP x 20% = 15 GBP

Kwota po przewalutowaniu to 75,42 zł

Poprzez zakładkę Firma ➡ Pojazdy ➡ Rozliczenie pojazdu ➡ Inne koszty ➡ + inny

Aby zaksięgować poprawnie ten wydatek należy w pierwszej kolejności przeliczyć walutę na złotówki:

75 GBP x 5,0283 = 377,12

W polu kwota należy wpisać całą wartość brutto po przewalutowaniu, system obliczy limit:

4. Zakup paliwa na paragon

Może zdarzyć się, że zakup paliwa na zagranicznej stacji benzynowej nie zostanie udokumentowane fakturą a paragonem. Co w takim przypadku?

Z wyjaśnieniem przychodzi Rozporządzenie w sprawie prowadzenia podatkowej książki przychodów i rozchodów.

Zgodnie z § 13 ust. 5 ww rozporządzenia wydatki poniesione za granicą na zakup paliwa i olejów mogą być dokumentowane paragonami lub dowodami kasowymi.

Jak widać otrzymany paragon nie jest przeszkodą jeśli chodzi o możliwość zaksięgowania kosztu. Ścieżka księgowania będzie analogiczna jak w przypadku faktury (również jeśli chodzi o kwestię odliczenia VATu), jednak należy pamiętać, aby rodzaj dokumentu wybrać odpowiednio paragon.

Autor: Katarzyna Dudek – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Księgowość

- Sprzedaż środka trwałego w 2025 roku – wpływ na składkę zdrowotną

- Jak zaksięgować fakturę zaliczkową i końcową

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Własna działalność gospodarcza a najem prywatny – jak wygląda rozliczenie?

- ZUS ZCNA – jak zgłosić do ubezpieczeń członka rodziny przedsiębiorcy?