1. Kryptowaluty w generatorze pitroczny.pl

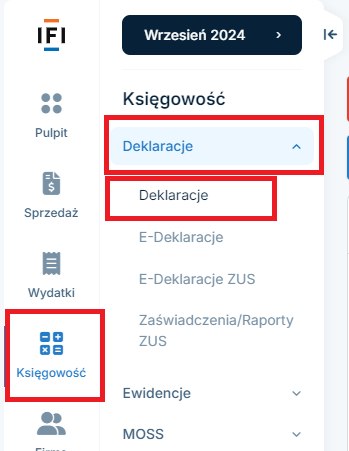

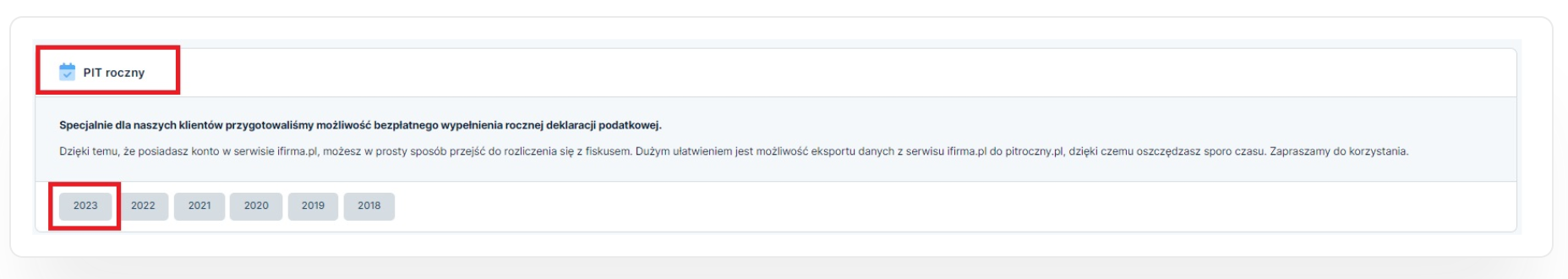

Aby rozpocząć wypełnianie zeznania rocznego, należy na swoim koncie w serwisie ifirma.pl przejść do zakładki Księgowość ➡ Deklaracje ➡ Deklaracje, a następnie w części PIT roczny wybrać ikonę roku, za który chcemy dokonać rozliczenia, np. rok 2023.

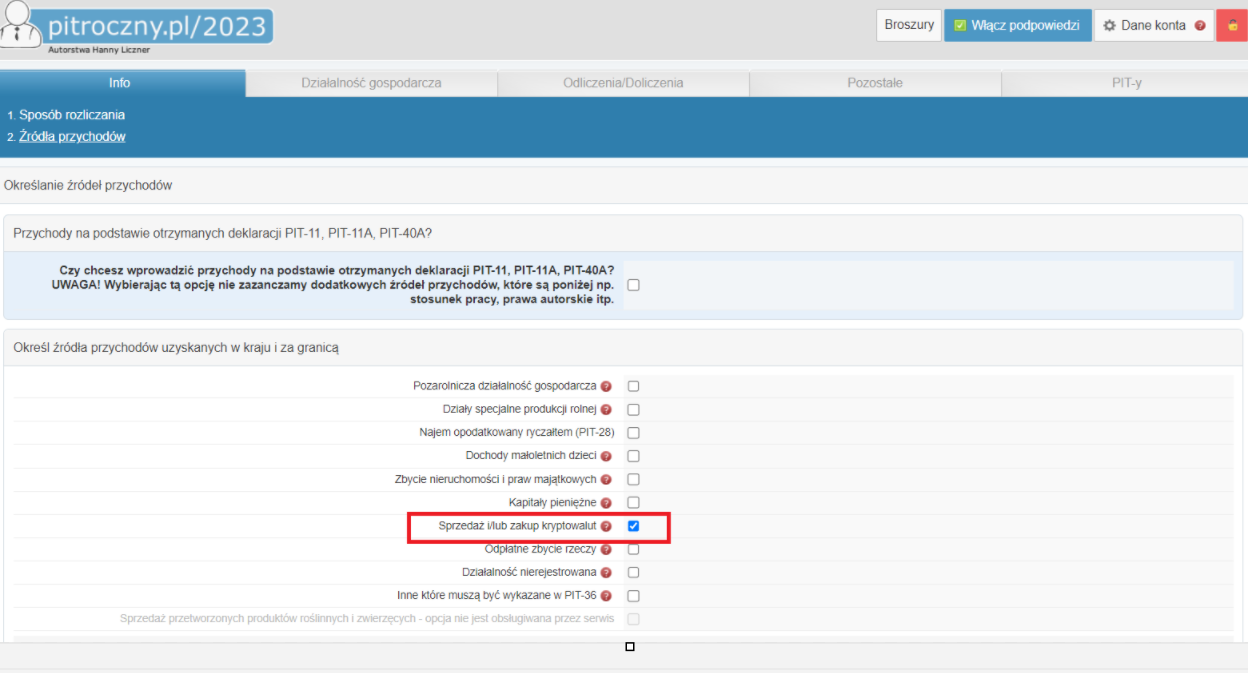

Na karcie Określenie źródła przychodu zaznaczyć odpowiednio checkbox Sprzedaż i/lub zakup kryptowalut.

Kolejno należy postępować zgodnie z dalszymi krokami generatora.

Szczegółowy instrukcje opisujące Import danych do serwisu pitroczny.pl znajdują się tutaj (KPIR) i tutaj (ryczałt).

2. Sprzedaż kryptowalut a PIT – jak ją rozliczyć w zeznaniu rocznym?

Coraz częściej inwestujemy w różnego rodzaju instrumenty finansowe. Obrót wiąże się z zakupem i sprzedażą papierów wartościowych i szeroko rozumianych instrumentów rynku pieniężnego, co może generować zarówno dochód, jak i stratę na przeprowadzanych transakcjach. Bez względu na efekt końcowy inwestor ma obowiązek złożyć zeznanie roczne z przeprowadzonych transakcji. W dzisiejszej publikacji poznamy, w jaki sposób powinna być rozliczona sprzedaż kryptowalut w zeznaniu rocznym w PIT.

a. Co to jest kryptowaluta?

Pojęcie kryptowaluty dopiero od niedawna zostało zdefiniowane w przepisach, mowa jest w nich bardziej o tym, czym nie jest, niż czym jest kryptowaluta.

| Waluta wirtualna

Oznacza to walutę wirtualną w rozumieniu art. 2 ust. 2 pkt 26 ustawy o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu (art.5a pkt 33a ustawy PIT), |

| Pod pojęciem waluty wirtualnej rozumie się cyfrowe odwzorowanie wartości, które nie jest (art.2 ust. 2 pkt 26 ustawy wymienionej powyżej):

– oraz jest wymienialne w obrocie gospodarczym na prawne środki płatnicze i akceptowane jako środek wymiany, a także może być elektronicznie przechowywane lub przeniesione albo może być przedmiotem handlu elektronicznego |

| Obrót walutą wirtualną rodzi obowiązek rozliczenia w zeznaniu rocznym PIT-38 |

|---|

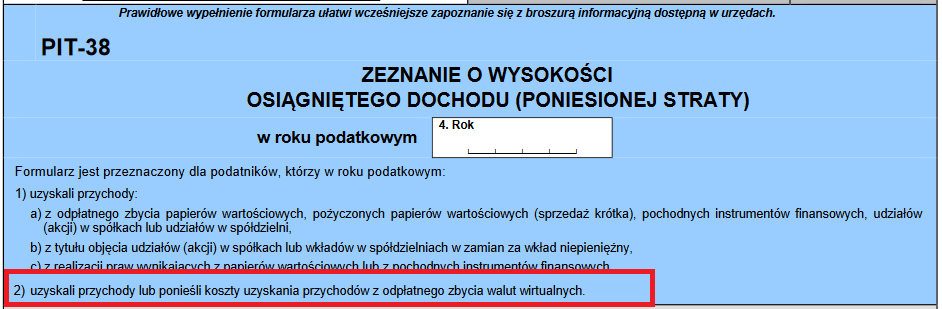

b. Rozliczenie obrotu kryptowalutami w zeznaniu rocznym PIT-38

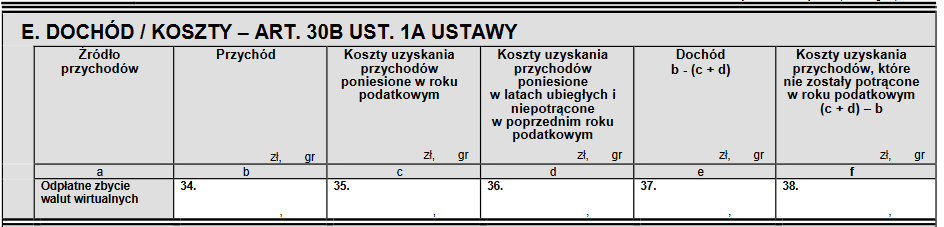

W zeznaniu rocznym PIT-38 należy wykazać m.in. przychody lub koszty uzyskania przychodów z tytułu odpłatnego zbycia walut wirtualnych.

Zeznanie składa się po zakończeniu roku podatkowego w terminie do 30 kwietnia następnego roku. Rozliczenie jest wykazywane w części E – dochód/koszty art. 30b ust. 1a ustawy PIT:

W broszurze informacyjnej znajdziemy ogólne informacje, co powinno się znaleźć w poszczególnych kolumnach.

| Przychód (poz. 34)

Należy wykazać sumę przychodów z odpłatnego zbycia waluty wirtualnej uzyskanych w roku podatkowym, za który jest składane zeznanie |

| Odpłatne zbycie waluty wirtualnej

Oznacza wymianę waluty wirtualnej na prawny środek płatniczy, towar, usługę lub prawo majątkowe inne niż waluta wirtualna, lub regulowanie innych zobowiązań walutą |

| Koszty uzyskania przychodów poniesione w roku podatkowym (poz. 35)

Zgodnie art. 22 ust. 14 ustawy PIT koszty uzyskania przychodów z tytułu odpłatnego zbycia waluty wirtualnej stanowią udokumentowane wydatki poniesione bezpośrednio na nabycie waluty wirtualnej oraz koszty związane ze zbyciem waluty wirtualnej |

| Koszty uzyskania przychodów poniesione w latach ubiegłych i niepotrącone w poprzednim roku podatkowym (poz. 36)

Należy wykazać koszty poniesione za lata wcześniejsze, które nie nie zostały odliczone od przychodów. |

| Dochód

Jest to różnica pomiędzy kwotą przychodów a sumą kosztów uzyskania przychodów poniesionych w roku podatkowych i w latach poprzednich, które nie zostały wcześniej rozliczone |

| Koszty uzyskania przychodów, które nie zostały potrącone w roku podatkowym

Są to koszty, które będą brane pod uwagę w rozliczeniu za następny rok podatkowy |

| Ważne! Osoba dokonująca obrotu kryptowalutami nie otrzyma informacji typu PIT-8C czy PIT-11, w której znajdzie się takie rozliczenie. Rozliczenia sprzedaży kryptowaluty musi dokonać na podstawie posiadanych wydruków, zestawień |

| W przypadku kryptowalut nie generuje się strata, tylko nadwyżka kosztów, którą można uwzględnić przy sprzedaży kryptowalut w kolejnych latach |

|---|

| Zeznanie PIT-38 można złożyć elektronicznie lub w formie papierowej do naczelnika urzędu zgodnie z właściwością miejscową. Sprzedaż kryptowalut nie jest rozliczana w ramach źródła przychodów, jakim jest działalność gospodarcza |

c. Podsumowanie

W dzisiejszej publikacji opisaliśmy, w jaki sposób rozliczyć sprzedaż kryptowalut w zeznaniu rocznym. Dodatkowo przybliżone zostały pewne pojęcia takie jak: przychód, koszty uzyskania przychodów, czy dochód ze zbycia kryptowalut.

W Polsce obowiązuje 19% zryczałtowany podatek dochodowy, który stosuje się do różnego rodzaju dochodów uzyskanych w wyniku inwestowania. Niekiedy podatek jest od razu pobierany przez płatnika, tak jak to ma miejsce w przypadku lokat bankowych, natomiast innym razem inwestor musi sam wyliczyć i zapłacić podatek.

W przypadku sprzedaży kryptowalut, o czym pisaliśmy w dzisiejszym artykule, inwestor sam dokonuje rozliczenia. Trzeba pamiętać, że nikt za niego tego nie zrobi, nie otrzyma też informacji w postaci PIT-8C czy PIT-11. Na podstawie posiadanych dokumentów związanych z obrotem kryptowalutami musi przygotować i wysłać zeznanie PIT-38 po zakończonym roku podatkowym w terminie od 15 lutego do 30 kwietnia. Z rozliczenia nie powstanie strata, a ewentualne niepotrącone koszty mogą być uwzględnione w składanych zeznaniach za kolejne lata podatkowe.

Autor: Małgorzata Jagusiak, Alicja Pasieczna – ifirma.pl

Darowizna kryptowaluty – czy trzeba płacić podatek? – koniecznie przeczytaj.

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.