Spis treści:

- Oświadczenie o stosowaniu kwoty pomniejszającej podatek

- Wniosek o niepobieranie zaliczek

- Oświadczenie o spełnieniu warunków do korzystania z podwyższonych kosztów uzyskania przychodu

- Wniosek o rezygnacji ze stosowania kosztów uzyskania przychodu

- Wspólne rozliczenie z małżonkiem lub z dzieckiem (jako samotny rodzic)

- Oświadczenia o prawie do zwolnienia z podatku dochodowego

- Rezygnacja z uprawnień wynikających z ustawy o podatku dochodowym

- PIT-2 dla umowy zawartej z pracownikiem w serwisie IFIRMA

Od 2023 roku obowiązuje nowy format PIT-2.

PIT-2 jest zbiorem wniosków i oświadczeń dotyczących uprawnień pracownika do stosowania ulg podatkowych, składanych przez pracownika każdemu pracodawcy/zleceniodawcy. Na podstawie PIT-2 pracodawca wylicza wynagrodzenie netto pracownika.

Co należy wiedzieć o zasadach stosowania PIT-2:

- za treść składanych wniosków i oświadczeń odpowiedzialny jest pracownik. Jeżeli w trakcie roku zmienia się stan faktyczny to pracownik zobowiązany jest do złożenia PIT-2 w trybie aktualizacji z podaniem nowych danych;

- pracodawca stosuje PIT-2 przy wyliczaniu wynagrodzeń, które będą wypłacone po jego złożeniu/aktualizacji. Nie przewiduje się korygowania już wypłaconych wynagrodzeń, jeżeli PIT-2 zostanie złożony/zaktualizowany po ich wypłacie;

- PIT-2 składany za 2023 r ma również zastosowanie do wynagrodzeń za grudzień 2022 jeżeli są wypłacane w styczniu 2023. Z tego powodu należy PIT-2 złożyć pracodawcy przed styczniowym terminem wypłat.

1. Oświadczenie o stosowaniu kwoty pomniejszającej podatek

W tej części oznaczamy czy chcemy, aby nasze dochody były pomniejszane o kwotę ulgi podatkowej.

Każdemu podatnikowi przysługuje ulga podatkowa. Jest to kwota, którą ustawodawca określił jako zwolnioną z podatku. Jednym słowem osiągasz dochód w wysokości 30 tys. zł rocznie nie płacisz od tego żadnego podatku. Kwota zmniejszająca podatek (przy wynagrodzeniach) to stawka obecnego podatku razy właśnie ta kwota 30 tys. zł * 12% = 3600 zł (rocznie), czyli 300 zł miesięcznie. Pracownik sam decyduje w jakiej wysokości kwota wolna może być odliczana od jego należnego podatku z tytułu otrzymanego wynagrodzenia. Ma do wyboru 4 opcje:

- Nie chce, żeby jakakolwiek ulga była mu odliczana (0 zł),

- 1/12 ulgi stosowana miesięcznie (300 zł),

- 1/24 ulgi stosowana miesięcznie (150 zł),

- 1/36 ulgi stosowana miesięcznie (100 zł).

Opcje 3 i 4 to nic innego jak kwota wolna dzielona w równych częściach w celu odliczenia poszczególnej części w każdym miesiącu w roku przez różnych pracodawców. Pracowniku, jeżeli osiągasz dochody z różnych tytułów sprawdź jakie otrzymujesz z poszczególnych źródeł dochody. Wybierz tego pracodawcę, u którego zarabiasz najwięcej i dowiedz się jaki z tego tytułu osiągasz dochód miesięczny do opodatkowania. Poniżej przedstawiamy jedno z rozwiązań, natomiast nie jest to obowiązkowe rozdysponowanie ulgi i to pracownik decyduje sam jak chce, żeby ulga była mu odliczana.

Jeżeli okaże że ww. dochód:

- to kwota równa 2500 zł to chcąc, żeby pracodawca odliczał Ci ulgę złóż u niego wypełniony PIT -2 , zaznaczając pole „1/12 kwoty zmniejszającej” u innych pracodawców tego oświadczenia już nie składaj, ponieważ wykorzystujesz ulgę w całości;

- to kwota niższa jak 2500 zł ale nie mniej jak 1250 zł, złóż u pierwszego pracodawcy PIT-2 zaznaczając odpowiednio „1/24 kwoty zmniejszającej” oraz u drugiego pracodawcy złóż również PIT-2 wypełniając dany wniosek analogicznie;

- to kwota niższa jak 1250 zł, złóż u każdego pracodawcy PIT-2 oznaczając pole w Części C „1/36 kwoty zmniejszającej ”.

(Pamiętaj możesz to zrobić maksymalnie u 3 pracodawców).

Jeżeli w trakcie roku ulegnie zmianie twoja sytuacja (np. zakończysz główną umowę) możesz każdemu z pozostałych pracodawców złożyć nowy PIT-2 z innym podziałem kwoty wolnej.

Jeżeli nie chcesz, aby pracodawca odliczał ulgę (bo np. osiągasz duże dochody z działalności gospodarczej i z tego tytułu odliczasz ulgę) zaznacz na PIT-2, że NIE upoważniasz pracodawcy do rozliczania kwoty wolnej.

2. Wniosek o niepobieranie zaliczek

Jeżeli wiesz, że w danym roku twoje dochody z tytułu umowy o pracę, umowy zlecenie bądź umowy o dzieło (sumarycznie u wszystkich pracodawców) nie przekroczą kwoty 30 tys. zł, możesz złożyć wniosek o niepobieranie przez pracodawcę zaliczek na podatek dochodowy.

Wniosek szczególnie warto złożyć w sytuacji, gdy pracujesz sezonowo i twój miesięczny dochód do opodatkowania (wynagrodzenie brutto pomniejszone o składki na ubezpieczenia społeczne i KUP) przekracza 2500 zł.

To oświadczenie musi być składane pracodawcy co roku.

3. Oświadczenie o spełnieniu warunków do korzystania z podwyższonych kosztów uzyskania przychodu

Składają tylko pracownicy zatrudnieniu na podstawie umowy o pracę i dojeżdżający do pracy z innej miejscowości.

4. Wniosek o rezygnacji ze stosowania kosztów uzyskania przychodu

Składają tylko pracownicy zatrudnieniu na podstawie umowy o pracę.

Jeżeli pracownik ma jednocześnie kilku pracodawców, to z mocy ustawy każdy z nich automatycznie odlicza koszty uzyskania przychodu w ryczałtowej wysokości. Ale ustawa również określa maksymalną roczną kwotę kosztów, więc jeżeli koszty były naliczane przez kilku pracodawców to w zeznaniu rocznym wystąpi konieczność dopłaty podatku. Aby tego uniknąć można wybrać najwyżej dwóch pracodawców, którzy będą odliczać koszty, a pozostałym złożyć wniosek o nieodliczanie kosztów.

5. Wspólne rozliczenie z małżonkiem lub z dzieckiem (jako samotny rodzic)

Składają tylko pracownicy zatrudnieniu na podstawie umowy o pracę.

Przepisy podatkowe przewidują dwie, rozłączne sytuacje:

- jeżeli dochody pracownika w trakcie roku nie przekroczą 120 tys. zł (podstawa do opodatkowania) i pracownik wie, że będzie się rozliczał wspólnie z niepracującym małżonkiem lub jako samotny rodzic – to po złożeniu Oświadczenia pracodawca będzie potrącał podwójną kwotę wolną od podatku.

- jeżeli dochody pracownika przekraczają kwotę drugiego progu podatkowego (podstawa do opodatkowania 120 tys. zł), a dochody małżonka nie przekroczą drugiego progu i pracownik wie, że będzie się rozliczał wspólnie z małżonkiem lub jako samotny rodzic – to po złożeniu Oświadczenia pracodawca będzie naliczał zaliczki na podatek w stawce 12% od całości dochodu.

To oświadczenie musi być składane pracodawcy co roku.

Ważne! Jeżeli jeden ze współmałżonków prowadzi działalność gospodarczą opodatkowaną:

- podatkiem liniowym,

- ryczałtem ewidencjonowanym, lub

- w formie karty podatkowej

nie ma możliwości rozliczenia się wspólnie z mężem lub żoną, nawet w części opodatkowanej na zasadach ogólnych podatkiem według skali. W tej sytuacji pracownik nie może złożyć oświadczenia o wspólnym rozliczeniu małżonków.

Przeczytaj nasze publikacje:

6. Oświadczenia o prawie do zwolnienia z podatku dochodowego

UWAGA:

Poniższe Oświadczenia dotyczące zwolnień pracodawca powinien otrzymać w formie pisemnej z klauzulą „Jestem świadomy odpowiedzialności karnej za złożenie fałszywego oświadczenia” i podpisem pracownika

Jeżeli jesteś w jednej z 3 poniższych grup podatników, których przychody (wynagrodzenie brutto) do 85 528 zł są zwolnione z podatku i chcesz, aby to pracodawca już na poziomie wyliczania zaliczek na podatek ulgę uwzględnił wybierz przysługującą ci ulgę:

- Ulga dla powracających z zagranicy: jesteś osobą powracająca z zagranicy i spełniasz warunki art. 21 ust. 1 pkt 152 (więcej tutaj).

Pamiętaj o podaniu lat, w których ma być stosowana ulga!! - Ulga dla rodziców wielodzietnych – masz na wychowaniu min. 4 dzieci (więcej tutaj).

Ulga przysługuje każdemu z rodziców i dotyczy dochodów uzyskanych w całym roku podatkowym (nawet jeżeli czwarte dziecko urodzi się 31 grudnia). - Ulga dla seniora – jesteś osobą, która osiągnęła wiek emerytalny ale nie otrzymałeś jeszcze emerytury bądź zawiesiłeś jej otrzymywanie (więcej tutaj)

7. Rezygnacja z uprawnień wynikających z ustawy o podatku dochodowym

Obecnie osoby, które nie ukończyły 26-roku życia są zwolnione z opodatkowania do kwoty 85 528 zł i pracodawca stosuje ulgę automatycznie. Jeżeli dana osoba nie chce, żeby w stosunku do jego dochodów pracodawca stosował daną ulgę (bo, np. pracuje w 2 firmach i po zsumowaniu wynagrodzeń limit został przekroczony) to składa Wniosek o niestosowanie ulgi.

8. PIT-2 dla umowy zawartej z pracownikiem w serwisie IFIRMA

Do końca 2022 roku PIT-2 był dokumentem, który złożyć mógł jedynie pracownik zatrudniony na umowę o pracę. Od 2023 roku osoby zatrudnione na umowach cywilnoprawnych (umowa zlecenie, umowa o dzieło) również zyskały taką możliwość.

Uwaga!

Deklaracje PIT-2 złożone przed 2023 rokiem, które nie zostały wycofane przez pracowników, nie tracą ważności i należy wprowadzić je w systemie IFIRMA.

a. PIT-2 na koncie w serwisie-informacje ogólne

Warto pamiętać, iż złożenie PIT-2 nie jest obowiązkiem pracownika a jego przywilejem.

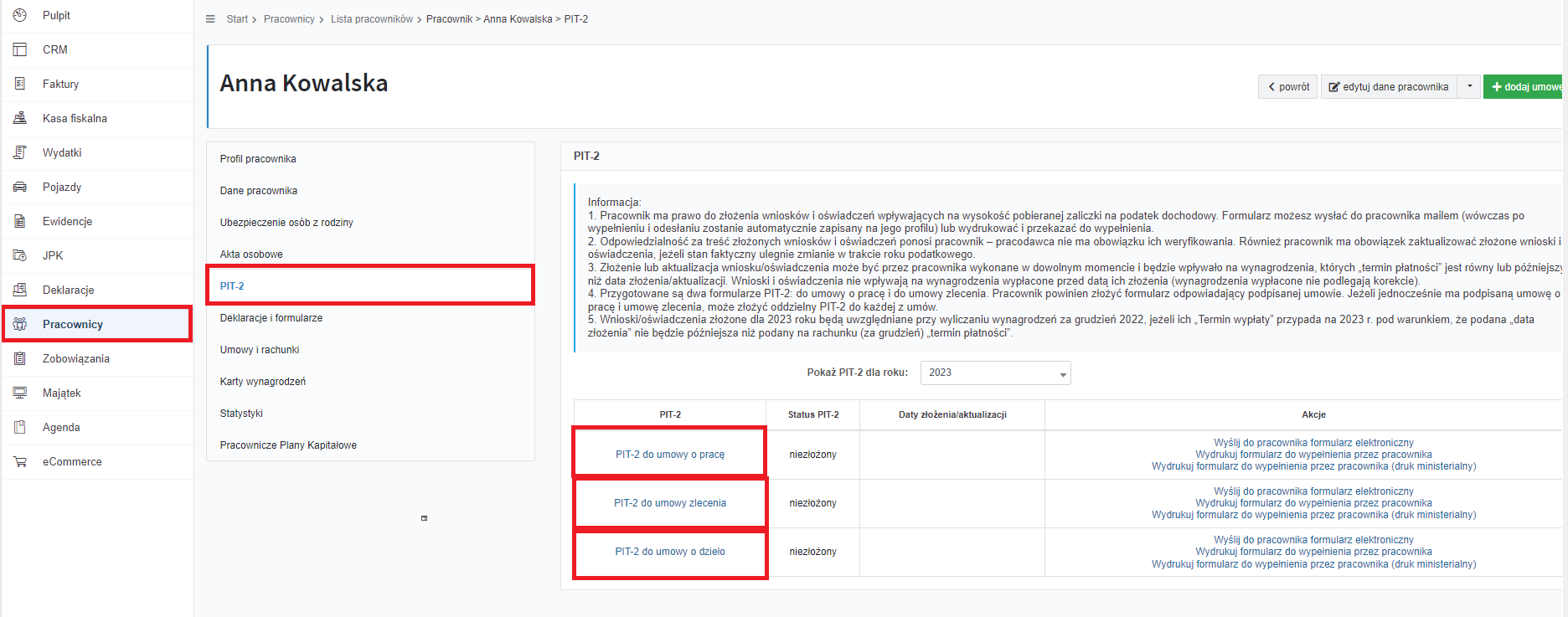

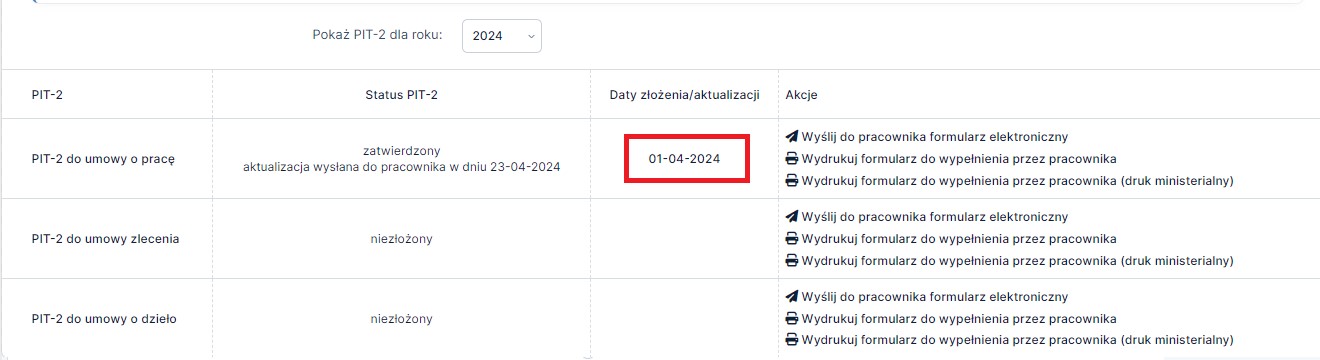

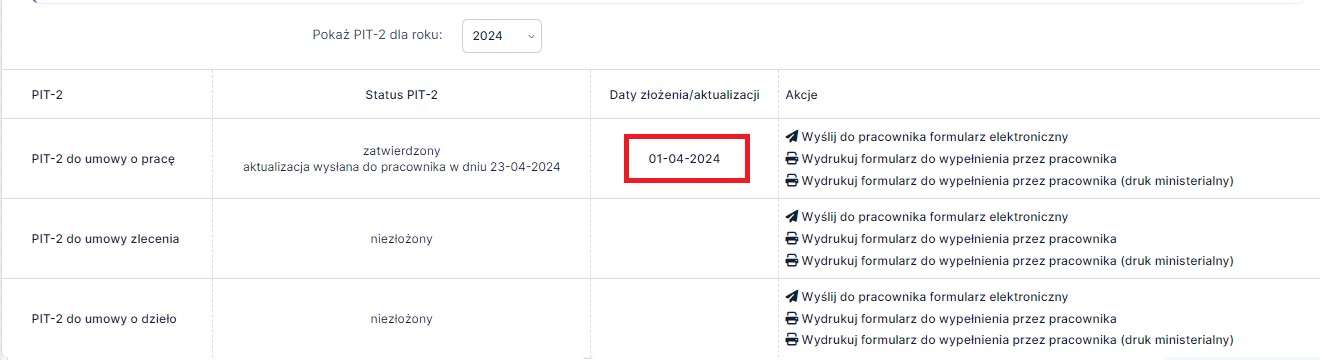

PIT-2 na koncie pracownika znajduje się w zakładce Pracownicy ➡ Lista pracowników ➡ Imię i nazwisko ➡ PIT-2:

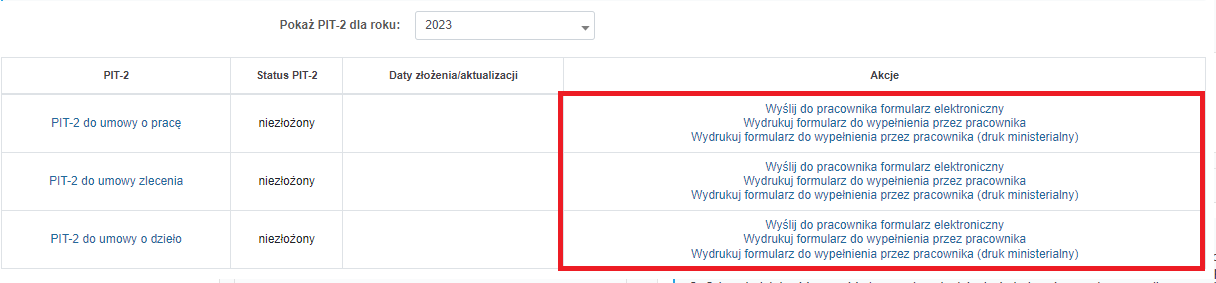

Formularz PIT-2 można wypełnić bezpośrednio na koncie, wydrukować na formularzu ministerialnym lub serwisowym bądź przesłać pracownikowi wersję elektroniczną do wypełnienia:

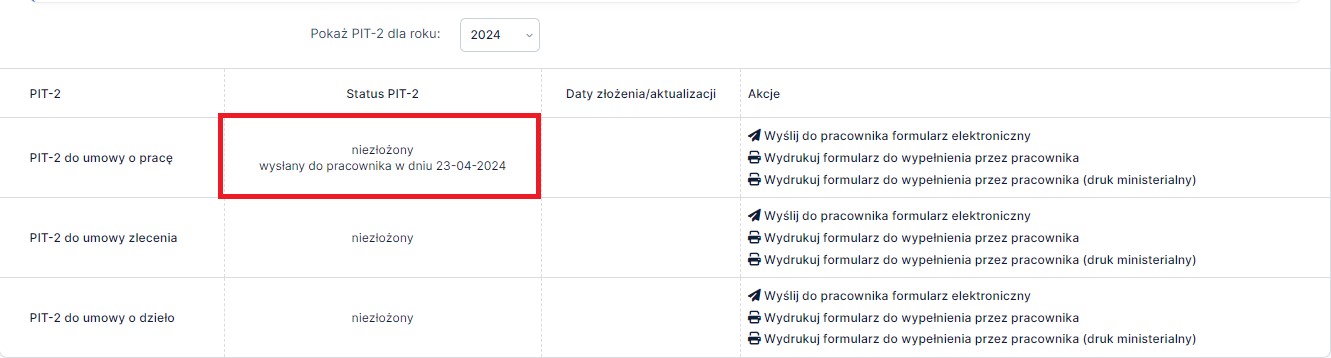

Po wybraniu opcji elektronicznej wysyłki PIT-2 do pracownika użytkownik będzie poproszony o wskazanie adresu mailowego pracownika. Pracownik po otrzymaniu wiadomości mailowej, będzie mógł PIT-2 wydrukować i wypełnić ręcznie aby przekazać pracodawcy lub wypełnić formularz elektronicznie i przesłać pracodawcy. Pracodawca po odesłaniu PIT-2 przez pracownika, otrzyma automatyczną wiadomość mailową aby zatwierdzić formularz w serwisie:

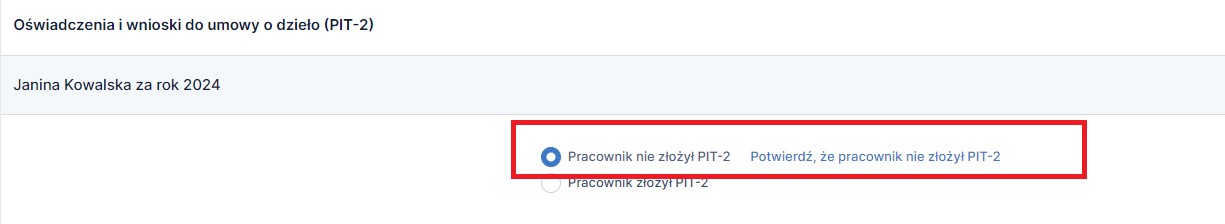

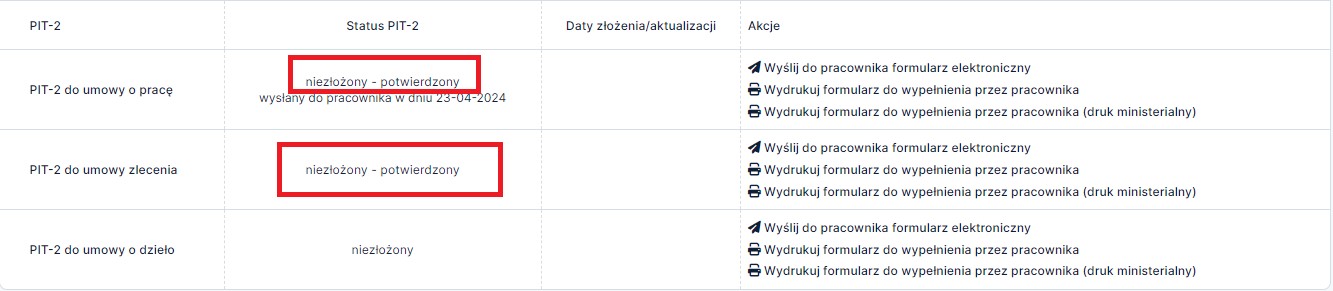

W przypadku, gdy pracownik nie składa PIT-2 powinno się to na koncie potwierdzić poprzez opcję Potwierdź, że pracownik nie złożył PIT-2 dostępną na formularzu przy każdym rodzaju umowy:

Potwierdzenie niezłożenia PIT-2 w serwisie wygląda następująco:

b. Umowa o pracę

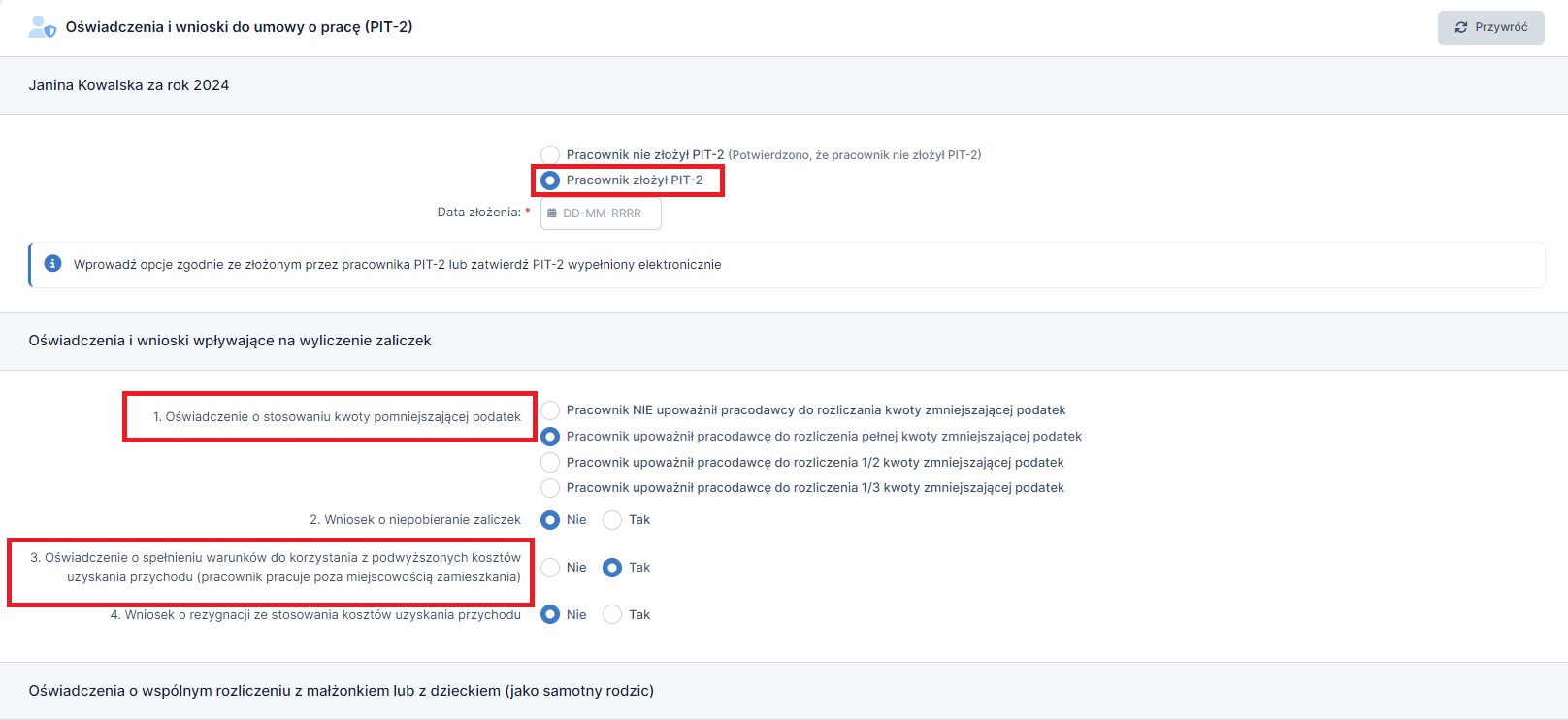

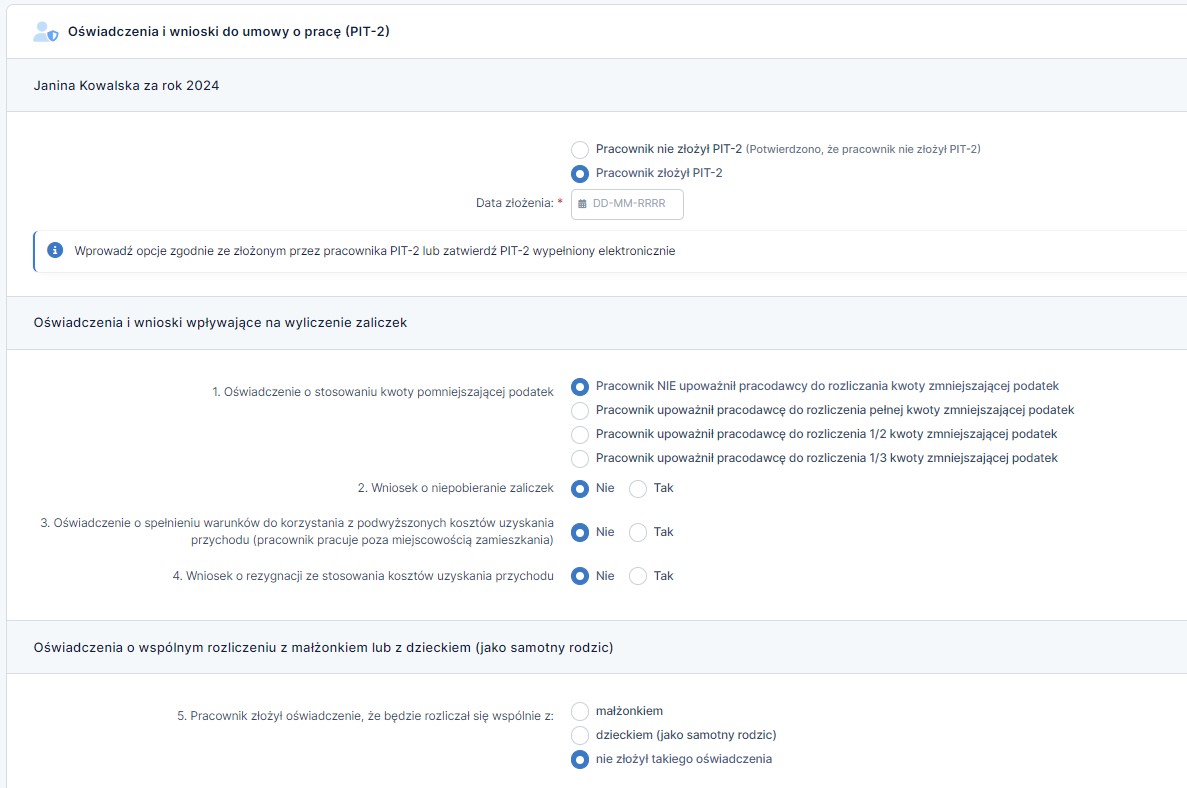

Dwie główne ulgi w deklaracji PIT-2 dla pracowników zatrudnionych na umowę o pracę dotyczą rozliczania kwoty wolnej od podatku (uwzględnienie w wynagrodzeniu kwoty zmniejszającej podatek dochodowy pracownika) oraz zastosowania podwyższonych kosztów uzyskania przychodów. W przypadku PIT-2 z poziomu serwisu wygląda to następująco:

W pozycji 1 pracownik ma prawo wskazać aby pracodawca rozliczał mu w wynagrodzeniu:

- pełną kwotę zmniejszającą podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 300 zł)

- ½ kwoty zmniejszającej podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 150 zł)

- ⅓ kwoty zmniejszającej podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 100 zł)

UWAGA!

W sytuacji gdy pracownik nie złoży pracodawcy PIT-2 lub w złożonym PIT-2 nie zobliguje pracodawcy do rozliczania kwoty zmniejszającej podatek, kwotę tę pracownik będzie mógł uwzględnić podczas składania zeznania podatkowego za dany rok.

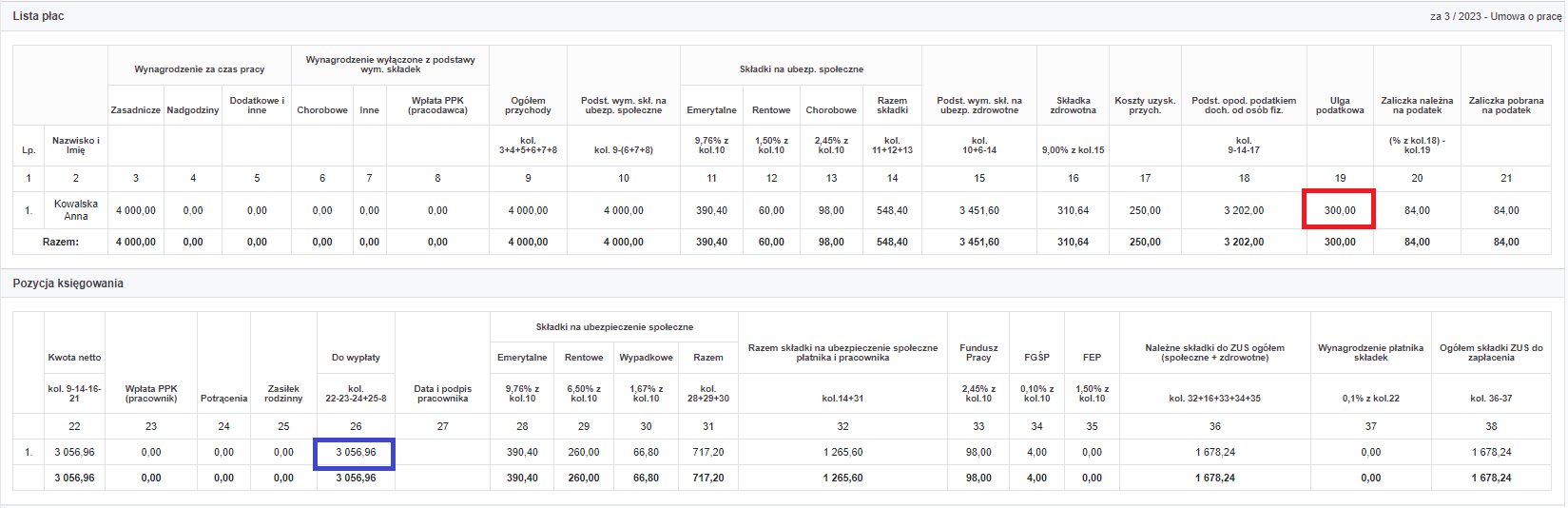

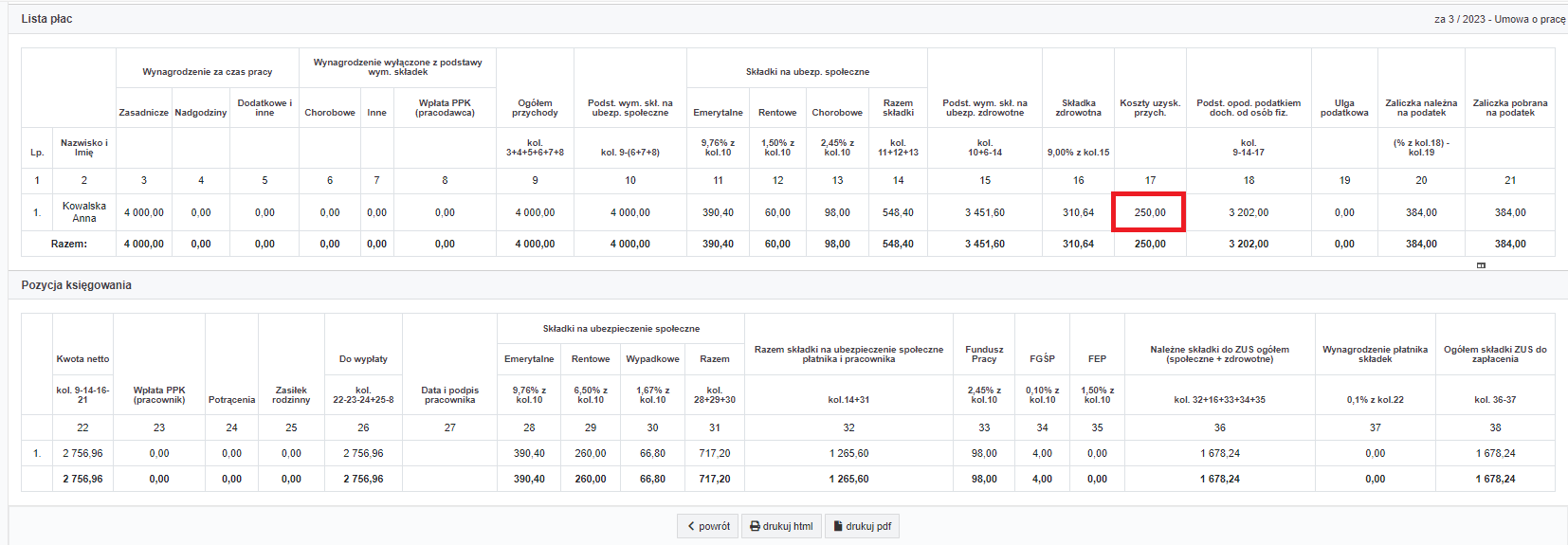

Przykład listy płac z rozliczeniem pełnej kwoty zmniejszającej podatek:

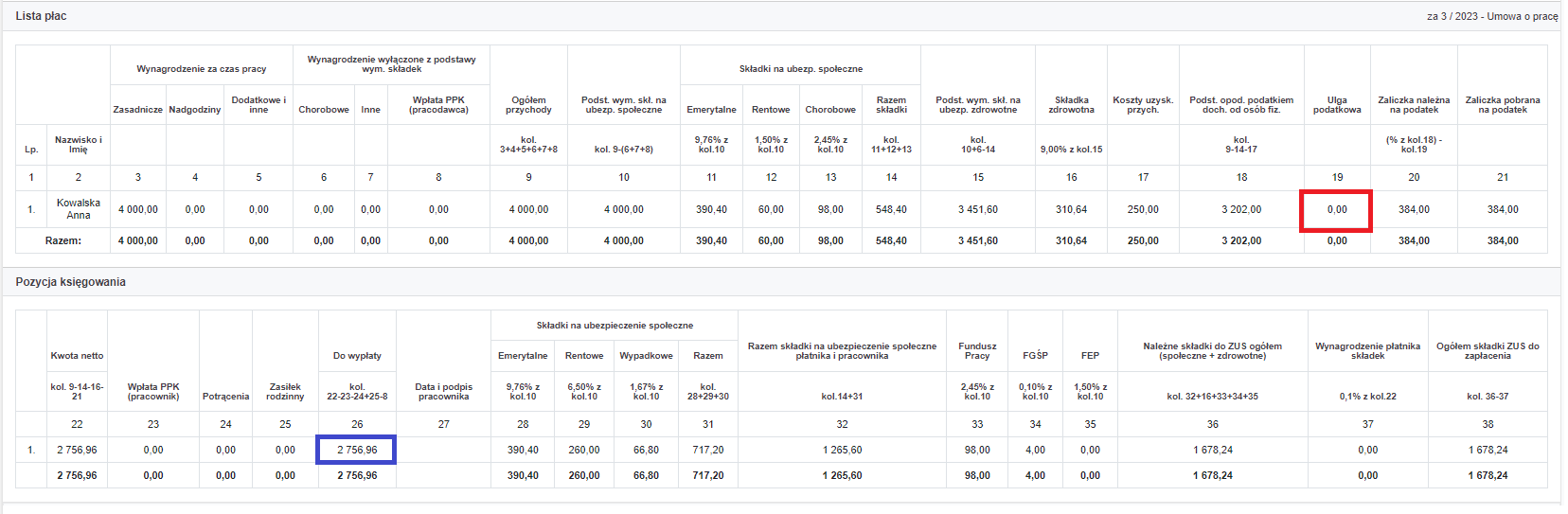

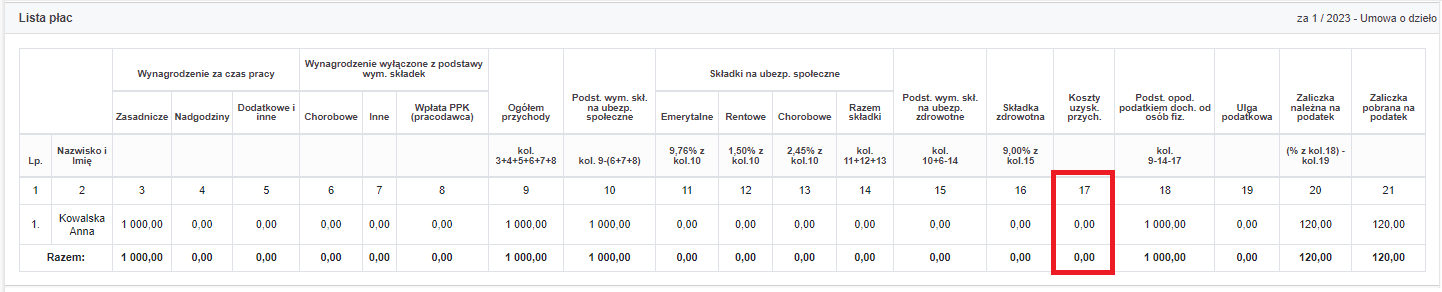

Przykład listy płac bez rozliczenia kwoty zmniejszającej podatek:

Jak widać na powyższym przykładzie, stosowanie w wynagrodzeniu kwoty zmniejszającej podatek powoduje wyższe wynagrodzenie netto u pracownika.

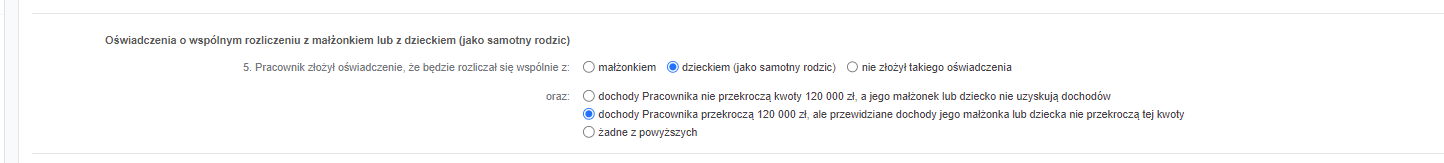

W przypadku zaznaczenia w PIT-2 w poz. 5 oświadczenia mówiącego o wspólnym rozliczeniu z małżonkiem lub dzieckiem przy jednoczesnym wskazaniu, że:

- dochody Pracownika nie przekroczą kwoty 120 000 zł, a jego małżonek lub dziecko nie uzyskują dochodów lub

- dochody Pracownika przekroczą 120 000 zł, ale przewidziane dochody jego małżonka lub dziecka nie przekroczą tej kwoty

rozliczana będzie podwójna ulga podatkowa w wysokości 600 zł:

Zgodnie z Ustawą o podatku dochodowym koszty uzyskania przychodów z tytułu stosunku pracy wynoszą miesięcznie 250 zł lub 300 zł (w przypadku, gdy miejsce zamieszkania pracownika jest oddalone od miejscowości, w której mieści się zakład pracy). W PIT-2 w serwisie ifirma w pozycji 3 pracownik oświadcza, czy ma prawo do skorzystania z podwyższonych kosztów czy też nie. Zgodnie z decyzją widoczne będzie to na liści płac w poz. 17:

c. Umowa zlecenie

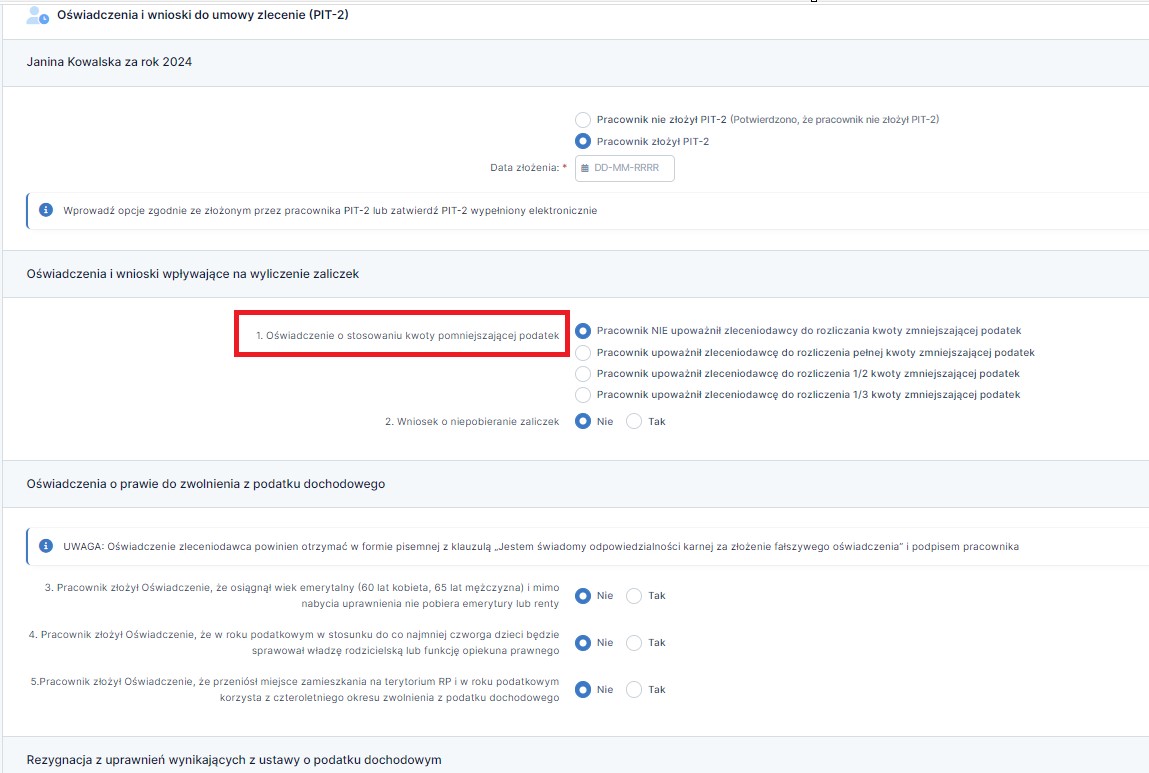

Od 2023 roku ustawodawca umożliwił zleceniobiorcom comiesięczne pomniejszenie zaliczki na podatek dochodowy o kwotę zmniejszającą podatek. PIT-2 dla umowy zlecenie jest mniej obszerny niż PIT-2 dla umowy o pracę i w serwisie IFIRMA wygląda następująco:

W pozycji 1 pracownik ma prawo wskazać aby pracodawca rozliczał mu w wynagrodzeniu:

- pełną kwotę zmniejszającą podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 300 zł)

- ½ kwoty zmniejszającej podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 150 zł)

- ⅓ kwoty zmniejszającej podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 100 zł)

UWAGA!

W sytuacji gdy zleceniobiorca nie złoży pracodawcy PIT-2 lub w złożonym PIT-2 nie zobliguje zleceniodawcy do rozliczania kwoty zmniejszającej podatek, kwotę tę zleceniobiorca będzie mógł uwzględnić podczas składania zeznania podatkowego za dany rok.

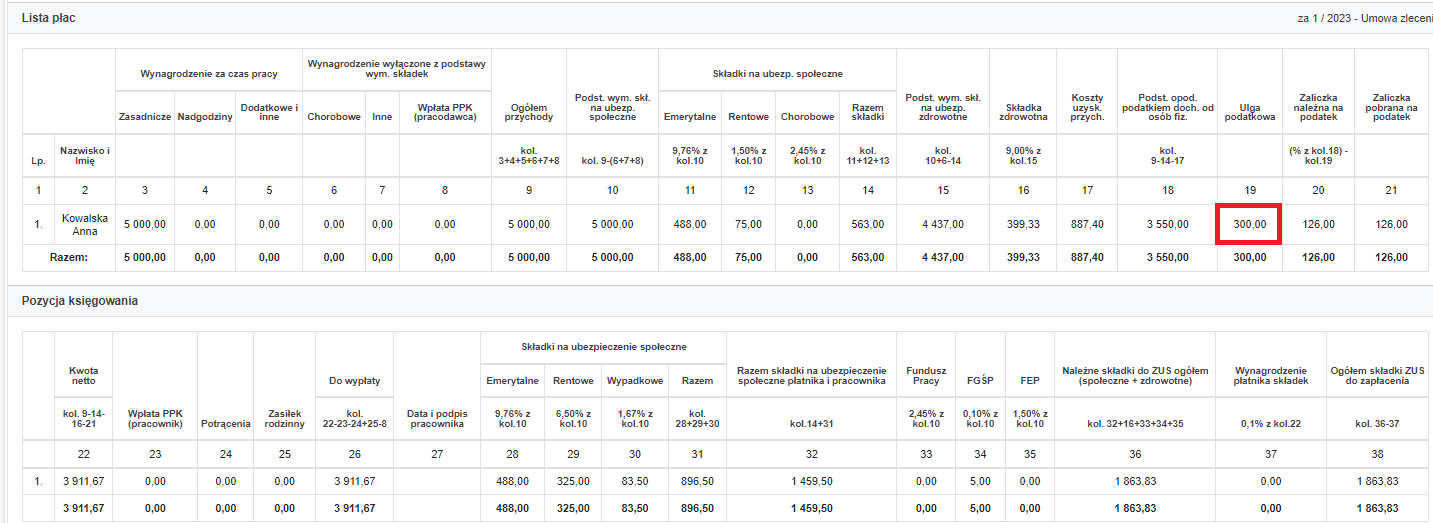

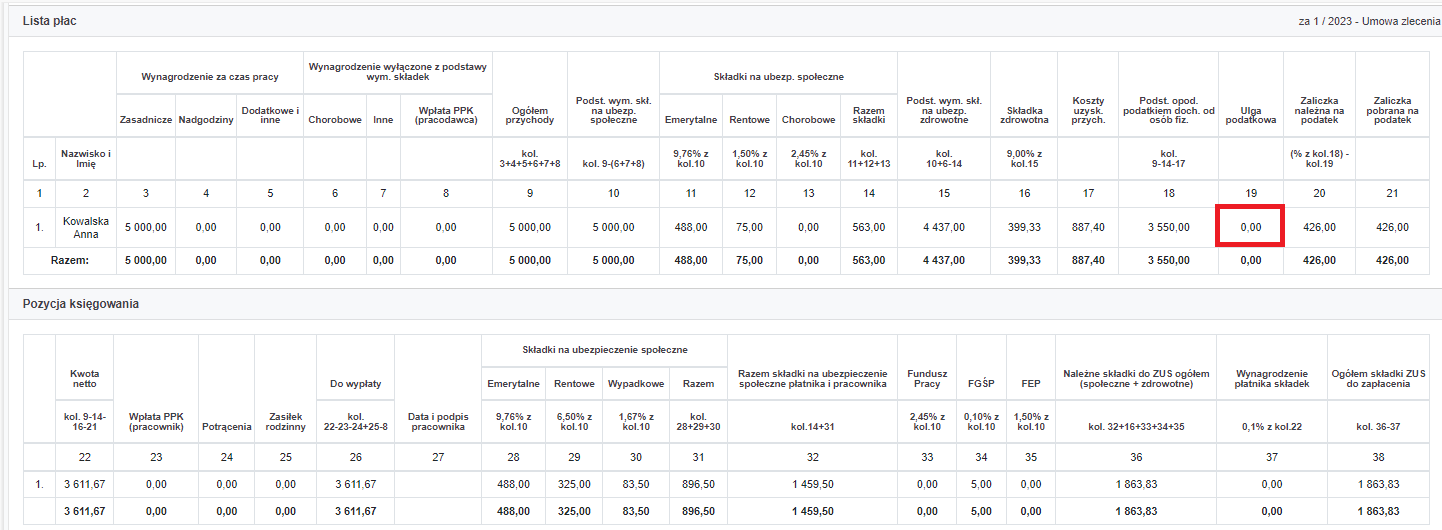

Przykład listy płac z rozliczeniem pełnej kwoty zmniejszającej podatek:

Przykład listy płac bez rozliczenia kwoty zmniejszającej podatek:

Jak widać na powyższym przykładzie, stosowanie w wynagrodzeniu kwoty zmniejszającej podatek powoduje wyższe wynagrodzenie netto u zleceniobiorcy.

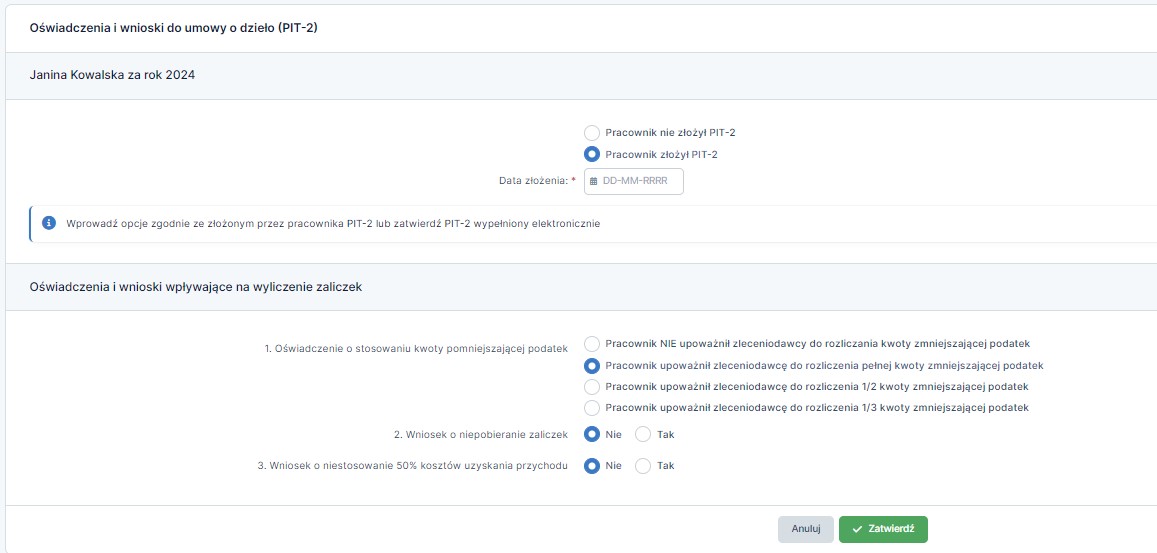

d. Umowa o dzieło

Od 2023 roku ustawodawca umożliwił osobom zatrudnionym na umowę o dzieło comiesięczne pomniejszenie zaliczki na podatek dochodowy o kwotę zmniejszającą podatek. PIT-2 dla umowy o dzieło jest mniej obszerny niż PIT-2 dla umowy o pracę czy umowy zlecenie i w serwisie IFIRMA wygląda następująco:

W pozycji 1 pracownik ma prawo wskazać aby pracodawca rozliczał mu w wynagrodzeniu:

- pełną kwotę zmniejszającą podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 300 zł)

- ½ kwoty zmniejszającej podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 150 zł)

- ⅓ kwoty zmniejszającej podatek (zmniejszał wyliczoną zaliczkę na podatek dochodowy o 100 zł)

UWAGA!

W sytuacji gdy zleceniobiorca nie złoży pracodawcy PIT-2 lub w złożonym PIT-2 nie zobliguje zleceniodawcy do rozliczania kwoty zmniejszającej podatek, kwotę tę zleceniobiorca będzie mógł uwzględnić podczas składania zeznania podatkowego za dany rok.

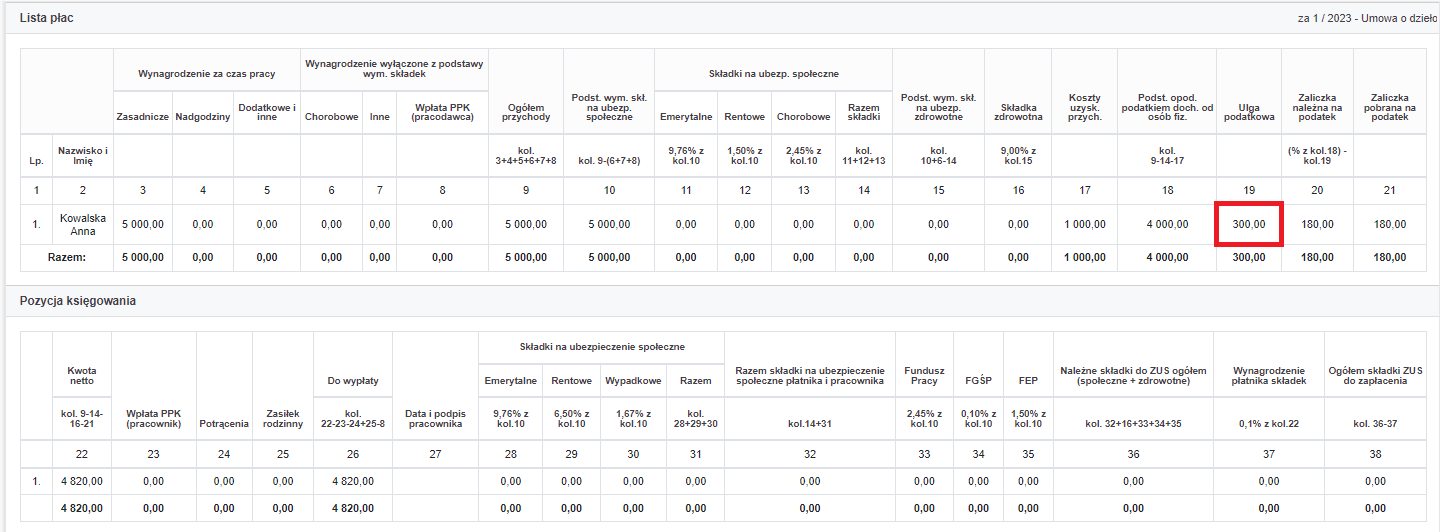

Przykład listy płac z rozliczeniem pełnej kwoty zmniejszającej podatek:

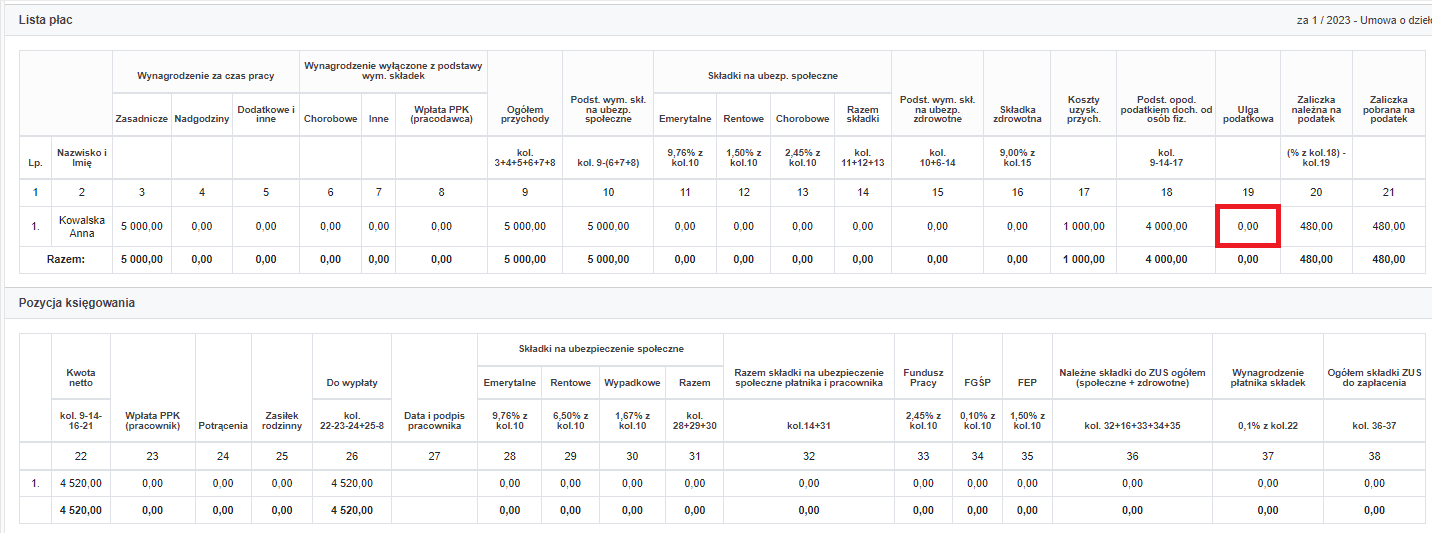

Przykład listy płac bez rozliczenia kwoty zmniejszającej podatek:

Jak widać na powyższym przykładzie, stosowanie w wynagrodzeniu kwoty zmniejszającej podatek powoduje wyższe wynagrodzenie netto u osoby zatrudnionej na umowę o dzieło.

W przypadku umowy o dzieło z przeniesieniem praw autorskich co do zasady stosuje się wyższe koszty uzyskania przychodów – 50%. Limit kosztów autorskich wynosi 120.000 zł rocznie (tzn. jest to 50% wynagrodzenia, dla którego obliczony przychód podatkowy wynosi 240.000 zł). Co do zasady limit ten przysługuje ze wszystkich tytułów, więc wykonujący dzieło w PIT-2 może również zrezygnować ze stosowania kosztów uzyskania przychodów (pkt 3 PIT-2 dla umowy o dzieło). Lista płac przy braku tej ulgi wygląda następująco:

e. Edycja PIT-2/wycofanie

Aby edytować PIT-2 w serwisie (jeśli wskazano zaznaczenia niezgodne z wnioskiem pracownika) należy na koncie pracownika w zakładce Pracownicy ➡ Lista pracowników ➡ Imię i nazwisko ➡ PIT-2 wybrać datę złożenia/aktualizacji:

Otworzy się podgląd na dotychczasowe dane zawarte w PIT-2. U góry formularza znajduje się opcja edycji:

Po zatwierdzeniu ustawień jako data złożenia/aktualizacji znajdzie się data ostatniej edycji formularza.

UWAGA!

Edycja PIT-2 w serwisie jest niemożliwa jeśli na podstawie widocznych ustawień zostały wypłacone pracownikowi wynagrodzenia. W takiej sytuacji należy w pierwszej kolejności usunąć wszelkie dowody księgowe (utworzone po wprowadzeniu daty opłacenia rachunków) wystawione po dacie złożenia PIT-2 i dopiero wtedy edytować PIT-2 oraz rachunki.

Jeśli pracownik złożył zaktualizowany PIT-2, należy go wprowadzić poprzez funkcję nowe oświadczenie PIT-2. Zmiany będą obowiązywały dla wynagrodzeń, których termin płatności będzie równy lub późniejszy niż data aktualizacji. W tym celu należy w zakładce Pracownicy ➡ Lista pracowników ➡ Imię i nazwisko ➡ PIT-2 wybrać datę złożenia/aktualizacji:

Kolejno u góry deklaracji znajdziemy opcję “nowe oświadczenie PIT-2”:

Po wprowadzeniu nowych danych do deklaracji oraz ich zatwierdzeniu, na koncie pracownika będzie widoczne to w następujący sposób:

Usunięcie PIT-2 w serwisie po jego zatwierdzeniu nie jest możliwe. Jeśli pracownik wycofuje złożony wcześniej PIT-2, w serwisie należy uwzględnić taką rezygnację jako dodanie nowego oświadczenia PIT-2 (w sposób wskazany powyżej) z zastrzeżeniem, iż w każdym z punktów formularza zaznaczamy opcję NIE:

Autor: Ewelina Ciapara – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.