1. Składki ZUS

Zakładka Księgowość➡ Zobowiązania ➡ Składki ZUS umożliwia przede wszystkim ręczne wprowadzenie składek ZUS za przedsiębiorcę. W poniższych podpunktach zostały zaprezentowane przypadki w których korzysta się z funkcji dodania ręcznie składek ZUS.

a. Dodanie składki ZUS dla przedsiębiorcy- ogólne zasady wprowadzania składek

Przykładem, dla którego warto skorzystać z opcji dodaj składkę ZUS, jest sytuacja kiedy przedsiębiorca opłaca składki z innego tytułu niż comiesięczne zobowiązanie. Może mieć to miejsce w momencie rozbicia zadłużenia względem ZUS na raty, kiedy to przedsiębiorca wpłaca do ZUS dodatkową składkę na wskazane ubezpieczenie. Należy natomiast pamiętać, aby składki ZUS, dodawać zawsze według ich typu, aby poprawnie rozliczyły się w zaliczce na podatek dochodowy PIT-5/PIT-5L i KPIR bądź w PIT-28 jeżeli przedsiębiorca płaci podatek zryczałtowany.

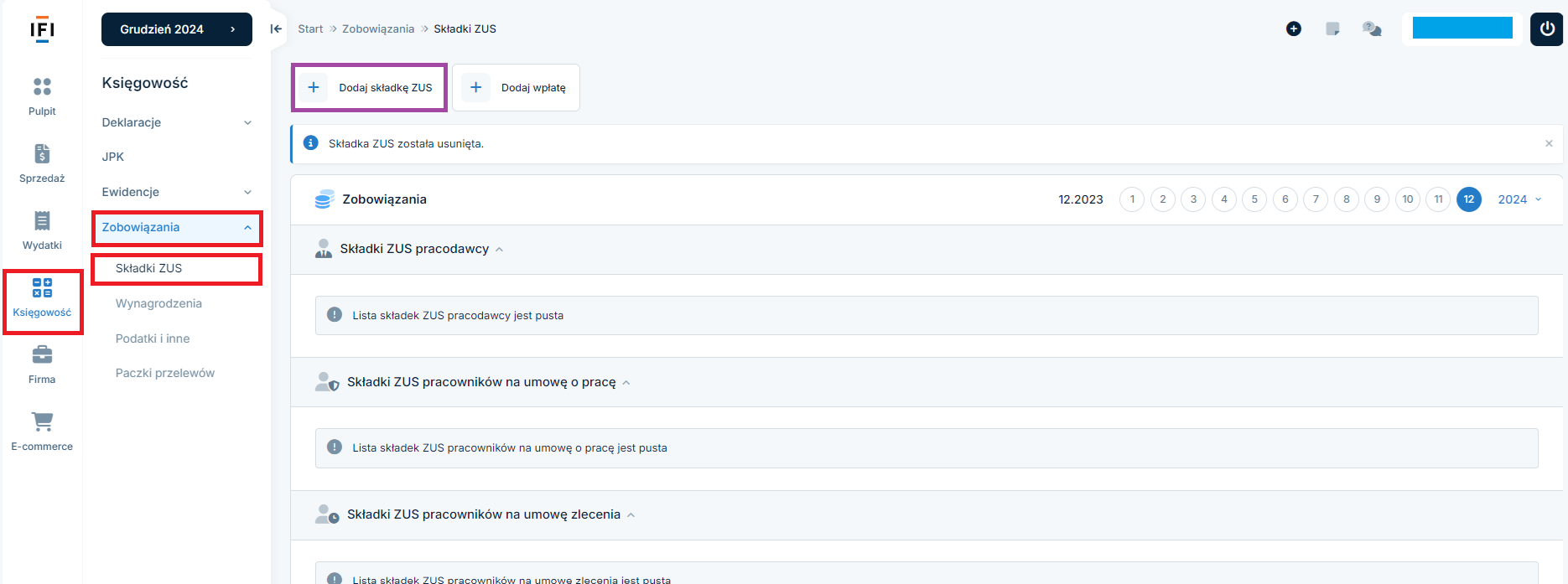

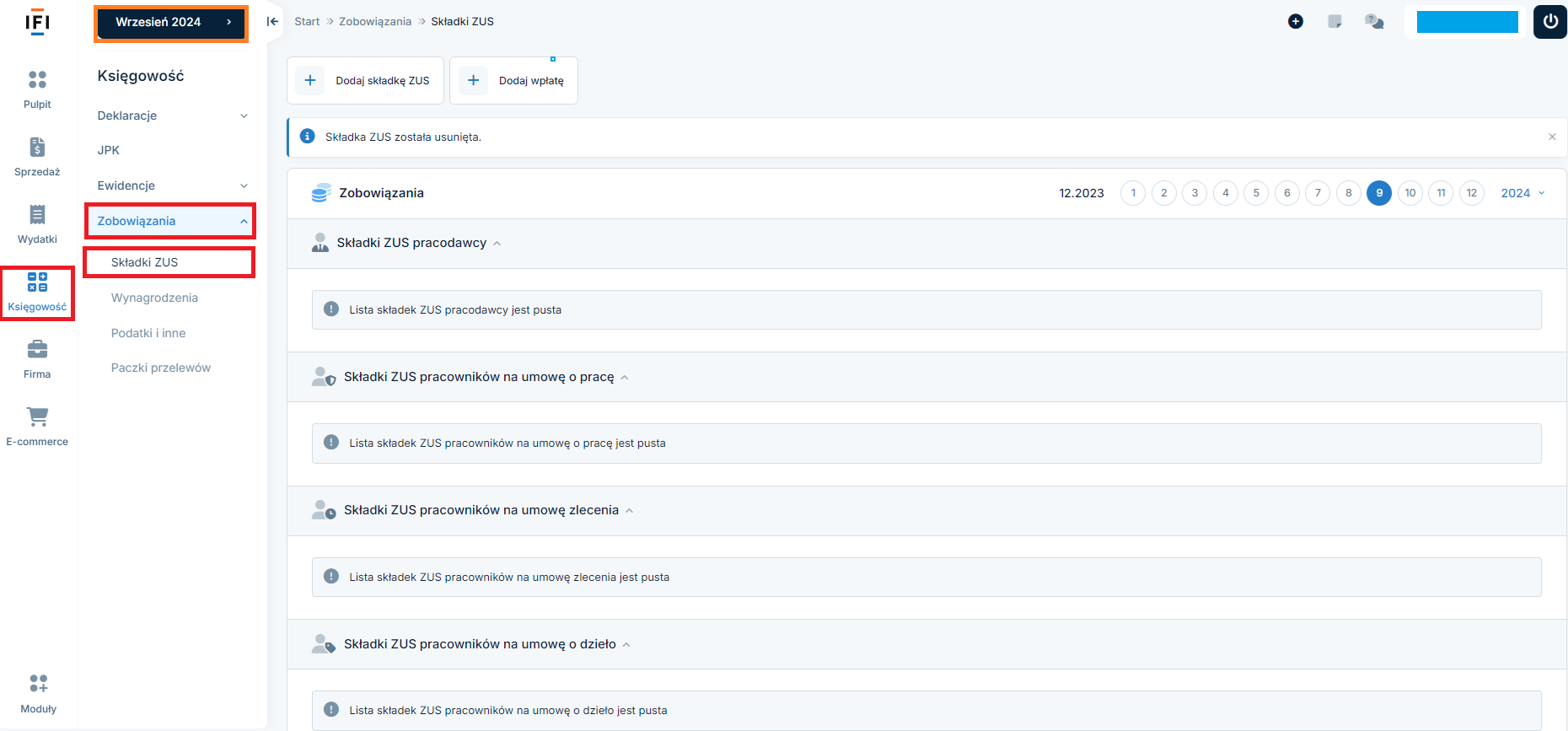

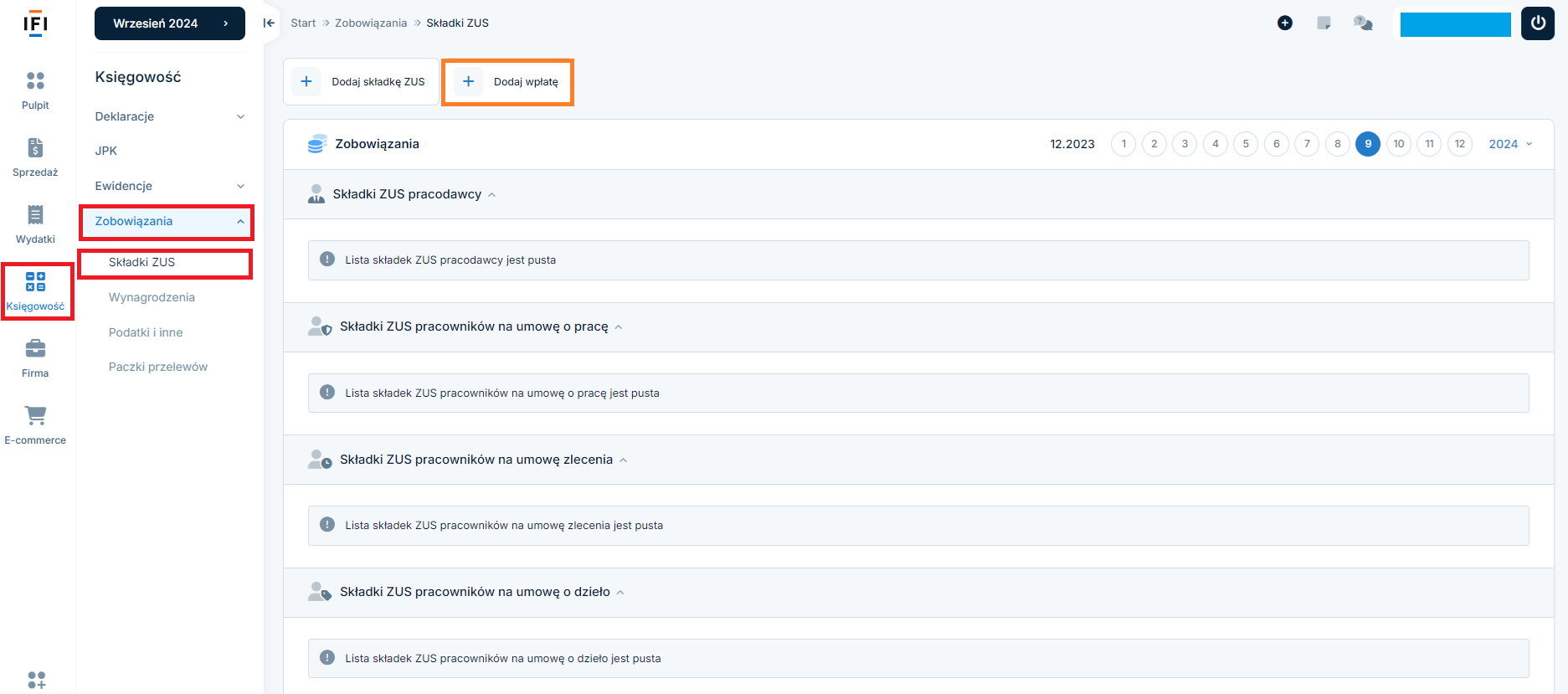

W celu ręcznego dodania składek ZUS należy ustawić się w miesiącu w którym miałą miejsce płatność do ZUS. W kolejnym kroku należy skorzystać z zakładki Księgowość ➡ Zobowiązania ➡ Składki ZUS. Następnie należy wybrać u góry strony po lewej stronie ikonę +dodaj składkę zus.

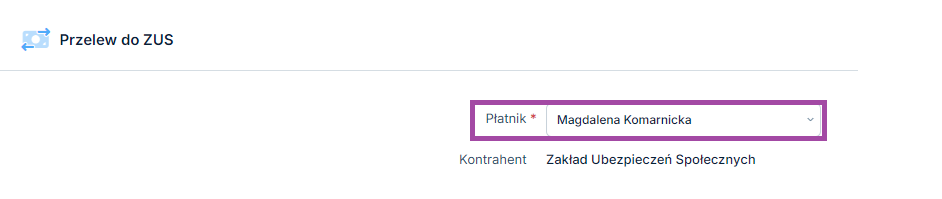

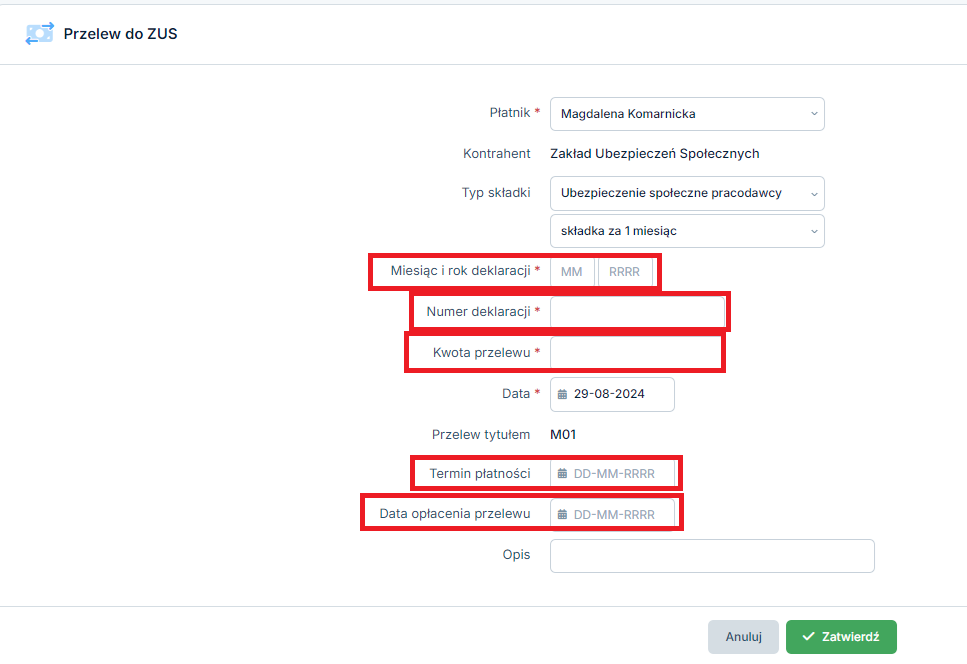

Podczas dodawania składki ZUS pojawi się okno Płatnik w której należy bezwzględnie wskazać imię i nazwisko przedsiębiorcy. Jeżeli, w tym miejscu zostanie wybrana nazwa firmy, wówczas składki ZUS nie odliczą się prawidłowo w PIT-5. Opcja ta, domyślnie wybiera dane przedsiębiorcy, w związku z tym, nie należy ich w żaden sposób zmieniać.

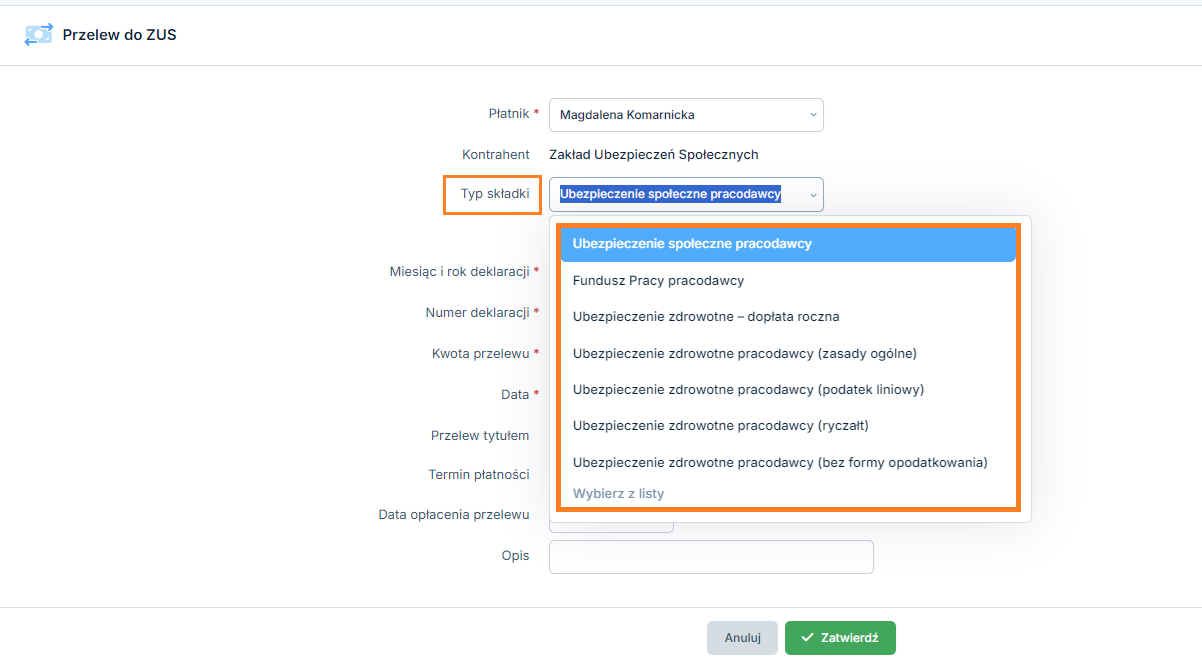

Należy zachować szczególną ostrożność w momencie wybierania odpowiedniego rodzaju składek ZUS. Od poprawnego wyboru składek zależeć będzie to w jaki sposób będą one ujęte w rozliczeniach.W związku z tym, warto precyzyjnie wprowadzić odpowiednie dane do serwisu (typ składki oraz kogo dotyczy).

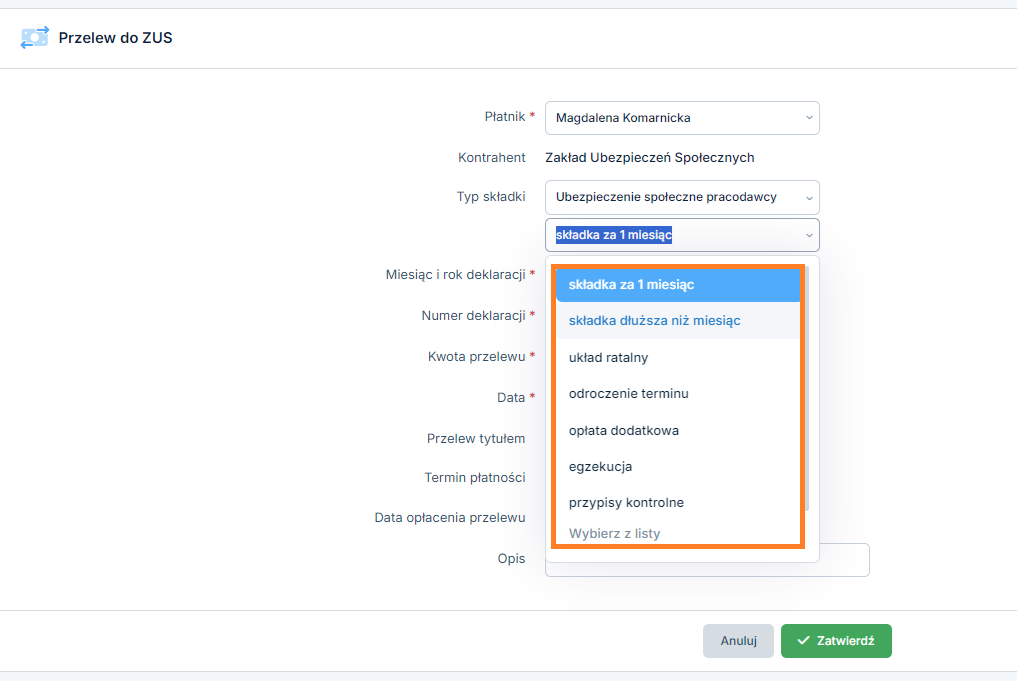

Cel dodania składki może być różny, w zależności od indywidualnej sytuacji, która dotyczy przedsiębiorcy, należy go wskazać w drugim wierszu pod Typem składki.

- składka za 1 miesiąc, w sytuacji gdy np. przedsiębiorca chce dodać opłacone we wrześniu 2024, składki ZUS np. za sierpień 2024, do którego nie ma dostępu w serwisie.

- składka dłuższa niż za 1 miesiąc, w sytuacji gdy np. przedsiębiorca chce dodać wartość składek przekraczających okres 1 miesiąca.

- układu ratalny, w sytuacji gdy przedsiębiorca korzysta z możliwości spłaty zadłużenia z tytułu składek w miesięcznych ratach w okresie uzgodnionym z Zakładem Ubezpieczeń Społecznych.

- odroczenie terminu, gdy przedsiębiorca korzystał z trybu opisanego tutaj.

- opłata dodatkowa, w razie nieopłacenia składek lub opłacenia ich w zaniżonej wysokości Zakład może wymierzyć płatnikowi składek dodatkową opłatę do wysokości 100% nieopłaconych składek.

- egzekucja, czyli opłaty pobierane w ramach postępowania egzekucyjnego prowadzonego przez ZUS względem przedsiębiorcy.

- przypisy kontrolne czyli podwyższenie podstawy wymiaru składek ma zwykle miejsce, gdy w wyniku kontroli ZUS stwierdzi, że deklarowane przez płatnika podstawy zostały ustalone nieprawidłowo.

Miesiąc i rok deklaracji – w tym miejscu należy wskazać miesiąc i rok którego ma dotyczyć dodatkowa składka ZUS. Czyli np. jeżeli przedsiębiorca opłaca składkę za sierpień 2024 płatną do 20 września, wówczas należy w tym miejscu wprowadzić 8/2024.

Numer deklaracji – w przypadku jeżeli dodajemy należność do deklaracji pierwotnej wówczas zawsze wprowadzamy cyfrę “1”. W sytuacji jeżeli jest to korekta należy wpisać cyfrę “2”. Analogicznie wprowadzamy cyfrę taką jaką w deklaracji wysłanej do ZUS (w ZUS DRA “02. IDENTYFIKATOR DEKLARACJI (NUMER/MM/RRRR”).

Kwota przelewu – w tym miejscu należy dodać kwotę, jaka została przelana do ZUS.

Data – system automatycznie wprowadzi bieżącą datę wypełniania formularza

Opis terminu płatności – przedsiębiorca może nadać w tym miejscu indywidualny opis wprowadzanej składki ZUS. Jest to miejsce na różnego rodzaju notatki, które nie mają wpływu na rozliczenia – pole nie jest obowiązkowe do wypełnienia.

Termin płatności – należy wskazać w jakim terminie należało opłacić składkę ZUS.

Data opłacenia przelewu – w tym polu przedsiębiorca wprowadza realną datę opłacenia składki ZUS. Zgodnie z wprowadzoną datą, składka zostanie analogicznie ujęta w PIT-5/PIT-5L/PIT-28 lub KPIR (w przypadku FP oraz składek społecznych finansowanych przez pracodawcę).

b. Dodanie składki ZUS dla przedsiębiorcy rozpoczynającego użytkowanie serwisu w trakcie roku

Funkcjonalność ta jest przewidziana dla sytuacji kiedy płatnik składek, oprócz podstawowych składek ZUS wygenerowanych automatycznie w serwisie ifirma.pl, potrzebuje dodania dodatkowej składki/składek. Najczęstszą sytuacją, w której przedsiębiorca powinien dodać ręcznie składkę ZUS, jest przypadek kiedy klient przechodzi do serwisu ifirma.pl w trakcie trwania roku, a poprzednie miesiące rozliczał poza systemem.

Wówczas składki ZUS, które należy zapłacić w pierwszym miesiącu księgowym wskazanym w serwisie należy dodać ręcznie, aby poprawnie rozliczyły się zaliczki na podatek, w zależności od formy opodatkowania w PIT-5/PIT-5L/PIT-28 oraz KPIR.

Klient serwisu nie będzie miał bowiem możliwości wygenerowania deklaracji ZUS w miesiącu poprzednim, do którego nie będzie miał dostępu.

Przykład 1.

Przedsiębiorca otworzył działalność 01.06.2024 r. i zgłosił się do Dużego ZUS wraz z dobrowolną składką chorobową. Przedsiębiorca zamierza rozliczać się za pośrednictwem serwisu IFIRMA.PL od miesiąca września 2024. Formą opodatkowania przedsiębiorcy są zasady ogólne, podatek według skali PIT-5.

W związku z tym, że składki są płacone do 20 dnia następnego miesiąca należy dodać składki ZUS za miesiąc sierpień płatne we wrześniu jako zobowiązanie opłacone we wrześniu, na podstawie DRA ZUS za miesiąc sierpień wygenerowanego w innym programie. Miesiąc sierpień nie będzie dostępny dla Klienta, co oznacza że nie będzie możliwości wygenerowania deklaracji ZUS DRA za ten miesiąc, koniecznie będzie w miesiącu wrzesień dodać te składki ręcznie (zawsze w dacie zapłaty).

Z uwagi na fakt, że Użytkownik opłaca składki ZUS terminowo to składki ZUS za sierpień zostały opłacone w pierwszym miesiącu korzystania z serwisu. W związku z tym należy ręcznie dodać składki ZUS. Te czynności wymagają wykonania kroków opisanych poniżej.

W celu ręcznego dodania składek ZUS należy ustawić się w pierwszym miesiącu rozpoczęcia pracy z serwisem, dla przykładu 1. jest to miesiąc wrzesień 2024 r.

W kolejnym kroku należy skorzystać z zakładki Księgowość➡ Zobowiązania ➡ Składki ZUS. Następnie należy wybrać u góry strony po lewej stronie ikonę +dodaj składkę zus.

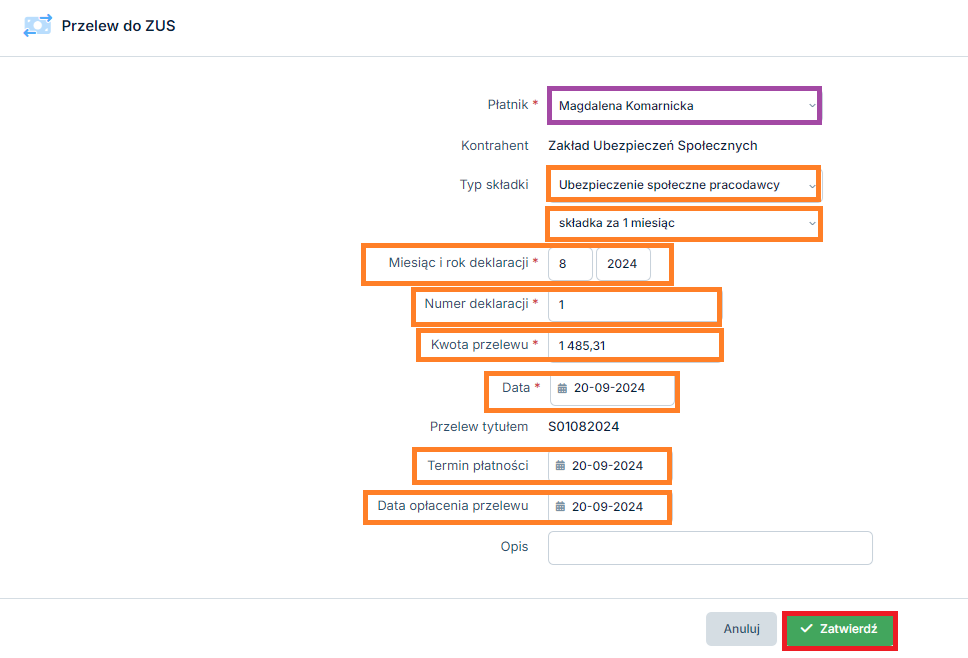

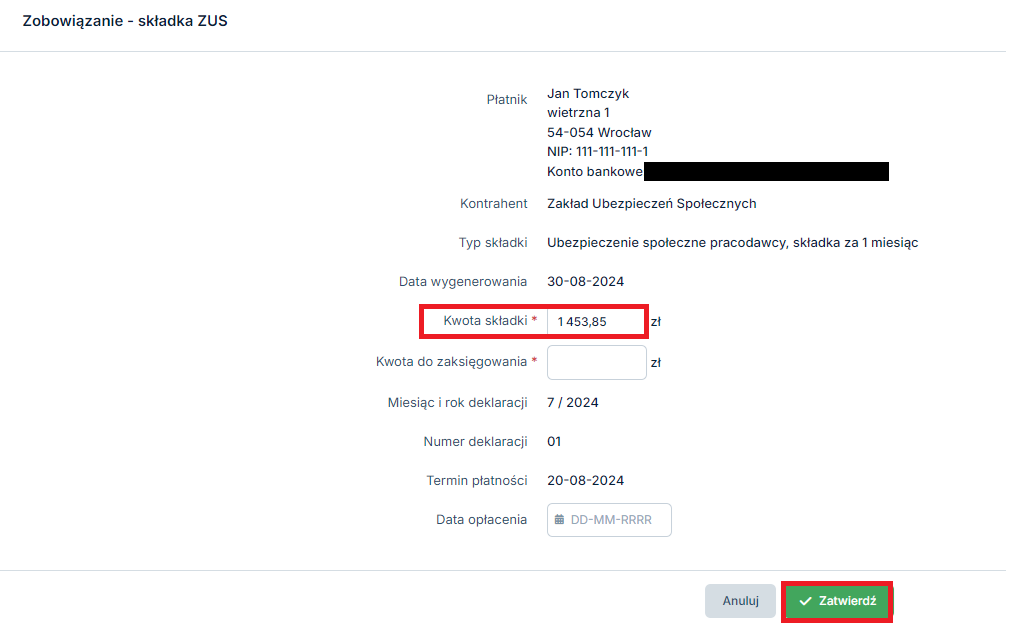

W następnym etapie należy wybrać i uzupełnić następujące pola. Poniżej został zaprezentowany sposób dodawania składek na ubezpieczenia społeczne przedsiębiorcy dla przykładu 1.

- Płatnik– należy bezwzględnie wskazać imię i nazwisko przedsiębiorcy. Jeżeli, w tym miejscu zostanie wybrana nazwa firmy, wówczas składki ZUS nie odliczą się prawidłowo w zaliczce na podatek dochodowy w PIT-5. Opcja ta, domyślnie wybiera dane przedsiębiorcy, w związku z tym, nie należy ich w żaden sposób zmieniać.

- Typ składki – należy wybrać z rozwijanej listy odpowiedni typ składki. Dla naszego przykładu wybiera się ubezpieczenie społeczne pracodawcy.

- Miesiąc i rok deklaracji – należy wskazać miesiąc i rok którego dotyczy składka ZUS. Z uwagi na to, że dodaje się składkę za sierpień 2024 r., wpisuje się 8/2024 r.

- Numer deklaracji – w przypadku, gdy przedsiębiorca dodaje należność dla deklaracji pierwotnej należy wpisać cyfrę “1”.

- Kwota przelewu – należy wprowadzić kwotę jaka została przelana do ZUS-u na ubezpieczenia społeczne. Wysokość składek na Dużym ZUS-ie na ubezpieczenia społeczne wraz z dobrowolną składką chorobową w 2024 r. wynosi 1485,31 zł.

- Data – system automatycznie wprowadzi bieżącą datę wypełniania formularza.

- Opis – przedsiębiorca może nadać w tym miejscu indywidualny opis wprowadzanej składki ZUS. Jest to miejsce na różnego rodzaju notatki, które nie mają wpływu na rozliczenia – pole nie jest obowiązkowe do wypełnienia.

- Termin płatności – należy wskazać w jakim terminie należało opłacić składkę ZUS – 20.08.2024 r.

- Data opłacenia przelewu – w tym polu przedsiębiorca wprowadza realną datę opłacenia składki ZUS – 19.08.2024 r.

Na koniec należy wybrać ikonę zatwierdź.

Przedsiębiorca, który w związku z prowadzoną działalnością ma obowiązek opłacać zarówno składki na ubezpieczenia społeczne, składkę na ubezpieczenie zdrowotne, jak i składkę na Fundusz pracy, każdą ze składek dodaje oddzielnie wybierając odpowiedni Typ składki.

Dodane ręcznie składki będą widoczne w zakładce Księgowość ➡ Zobowiązania ➡ Składki ZUS

w części Składki ZUS dodane ręcznie.

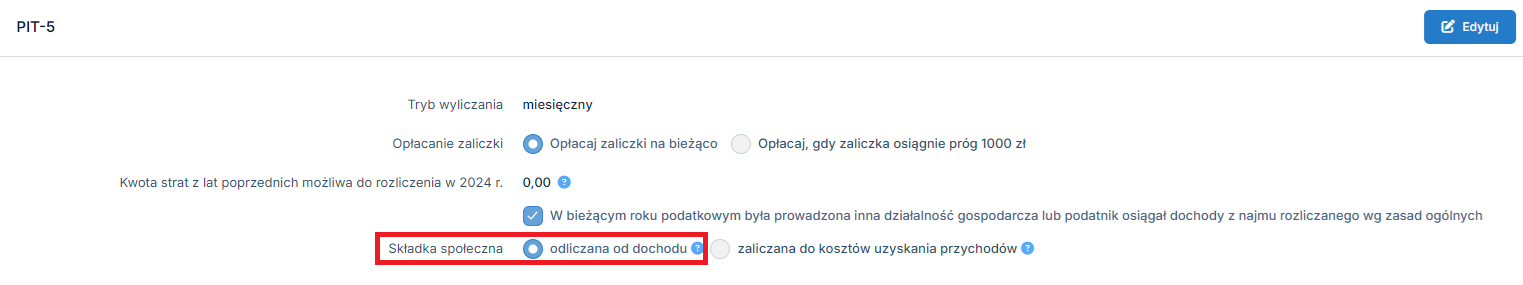

- Ubezpieczenie społeczne przedsiębiorcy pomniejsza dochód do opodatkowania i jest wykazywane w generowanej deklaracji PIT-5. Dlatego w kolumnie Kwota do zaksięgowania jest puste pole. Księgowanie tej składki wynika z ustawień na koncie przedsiębiorcy (zakładka Konfiguracja ➡ PIT gdzie Użytkownik ma możliwość zaznaczenia czy składka społeczna będzie odliczana od dochodu czy księgowana jako koszt).

- Ubezpieczenie zdrowotne przedsiębiorcy będącego na podatku według zasad ogólnych PIT-5 nie jest ujmowane w działalności gospodarczej. W kolumnie Kwota do zaksięgowania jest puste pole.

- Fundusz pracy przedsiębiorcy jest księgowany w Podatkowej Księdze Przychodów i Rozchodów. Dlatego w kolumnie Kwota do zaksięgowania jest wykazana kwota, która jest kosztem przedsiębiorcy.

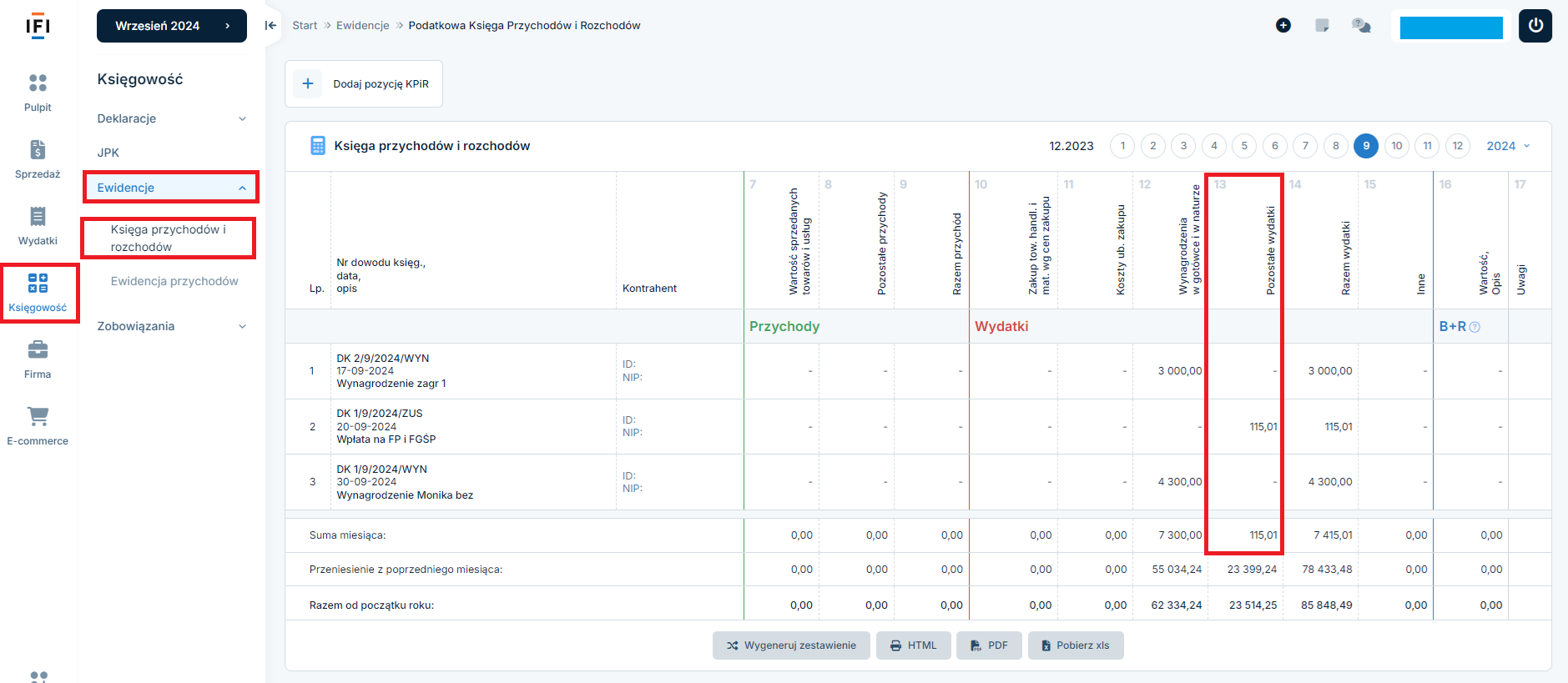

Składka na Fundusz Pracy jest widoczna we wrześniu 2024 r. w zakładce Księgowość ➡ Ewidencje ➡ Księga Przychodów i rozchodów w kolumnie 13 Pozostałe wydatki.

Uwaga!

Składki na ubezpieczenia społeczne przedsiębiorcy można rozliczyć na dwa sposoby:

- opłacone składki na ubezpieczenia społeczne pomniejszają dochód do opodatkowania.

- opłacone składki na ubezpieczenia społeczne mogą stanowić koszt przedsiębiorcy i być zaliczane do Podatkowej Księgi Przychodów i Rozchodów.

Sposób rozliczenia składki jest widoczny w zakładce Konfiguracja ➡ PIT.

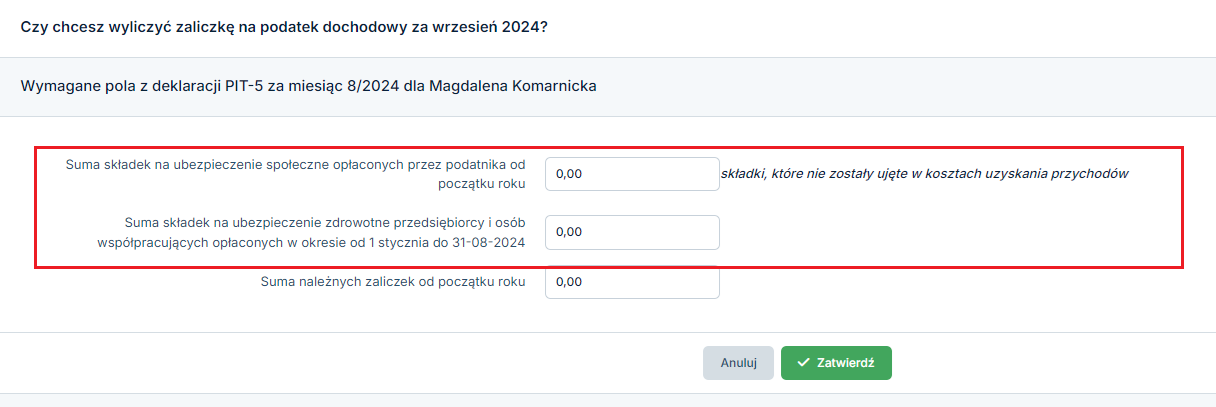

Składki zapłacone przez przedsiębiorcę w od początku roku do sierpnia czyli dla przykładu 1. chodzi o składki za czerwiec i za lipiec 2024 są wprowadzane do serwisu podczas generowania pierwszej deklaracji podatkowej w serwisie. Więcej informacji na ten temat znajdziesz tutaj. Widok podczas generowania pierwszej deklaracji podatkowej dla zasad ogólnych PIT-5.

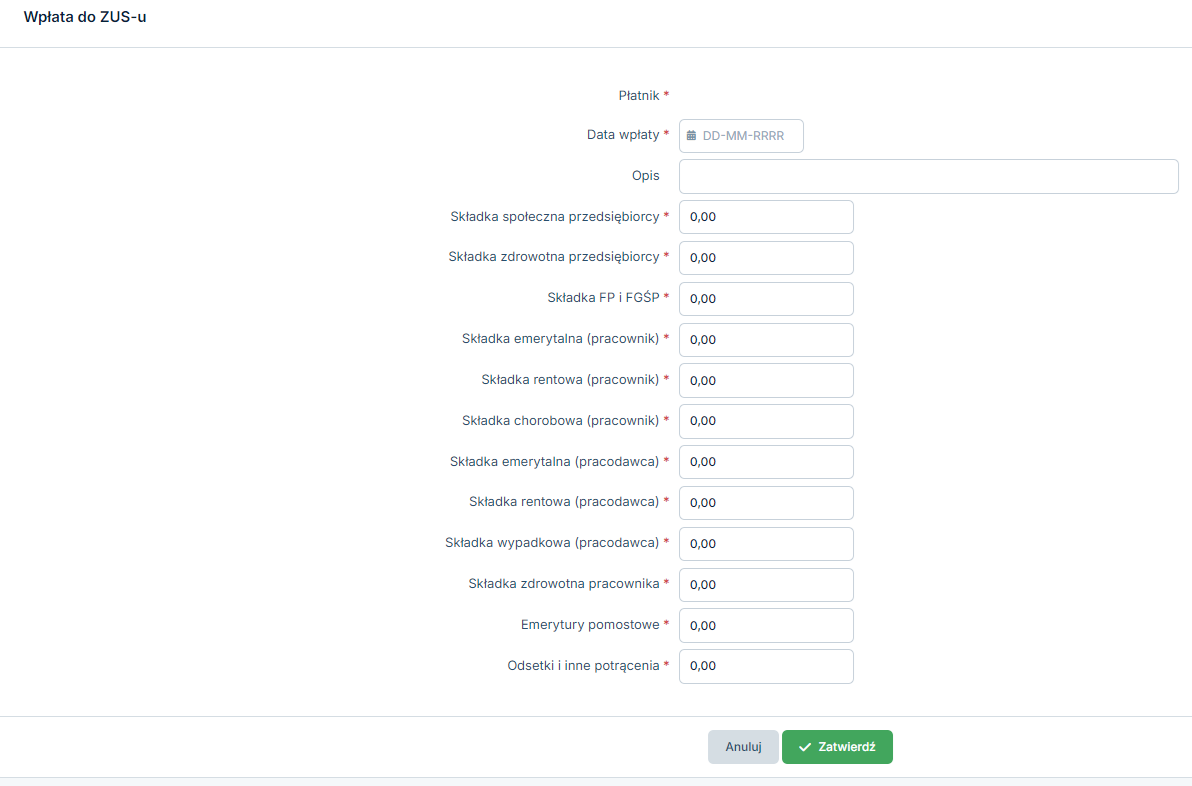

2. Dodanie dodatkowej wpłaty

W przypadku gdy przedsiębiorca potrzebuje dodać dodatkową wpłatę do ZUS, niepowiązaną z deklaracją. Wprowadzona wartość składki poprzez tę opcję, nie jest ujmowana w KPIR ani w zaliczce na podatek dochodowy.

Opcja ma jedynie charakter informacyjny. Przedsiębiorca może dodać wpłatę celem późniejszego wydruku określonych składek, które zostały wpłacone do ZUS. Wpłata może stanowić odzwierciedlenie otrzymanego od ZUS rozliczenia wpłat.

Podczas wprowadzania do systemu dodatkowej wpłaty, należy zweryfikować poprawność wprowadzania wartości składek ZUS w odpowiednie pola w zakładce.

Każda z zakładek wskazuje dokładny typ składki oraz adnotację komu jest przypisania – przedsiębiorcy bądź pracownikowi. Istotne jest bowiem, aby w tym wypadku, skrupulatnie wypełnić wskazane pole. Z pewnością będzie to sporym ułatwieniem dla przedsiębiorcy, który skorzystał z tej opcji w celu udokumentowania dodatkowej wpłaty do ZUS.

3. Wydruk przelewu do ZUS

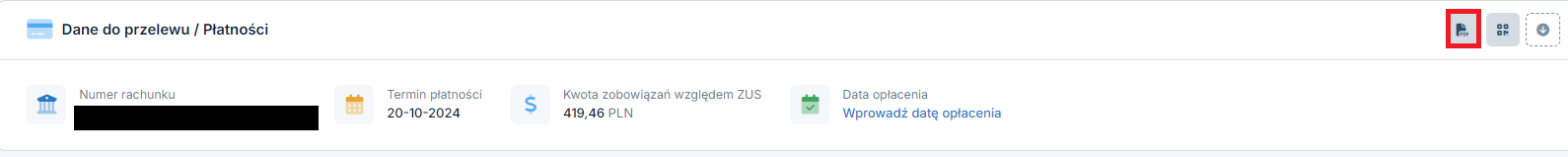

Z poziomu zakładki Zobowiązania → Składki ZUS, istnieje możliwość wydruku przelewu do ZUS poprzez wybranie ikony w kształcie drukarki.

Wydruk zapisze się w formacie pdf.

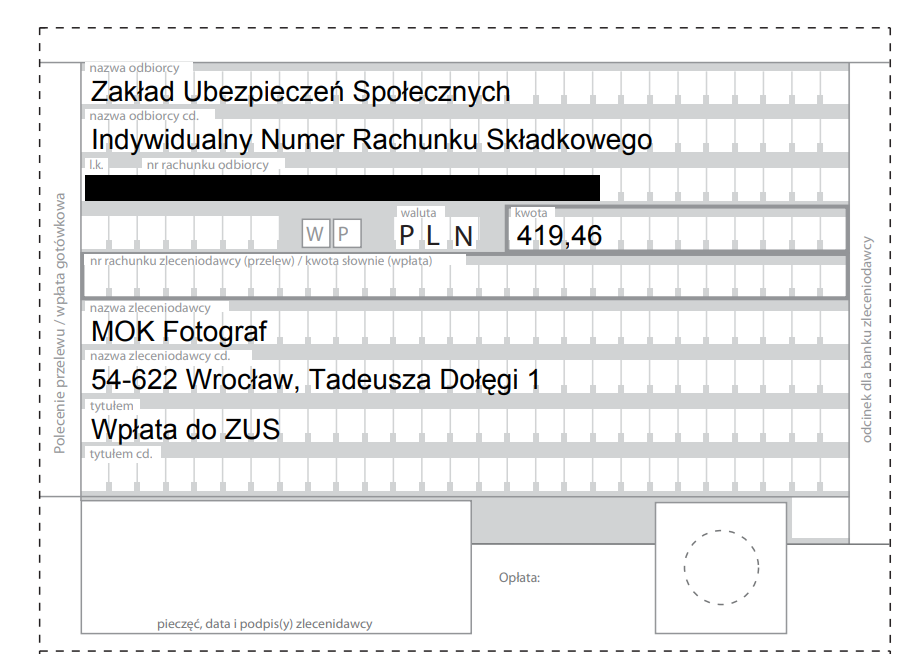

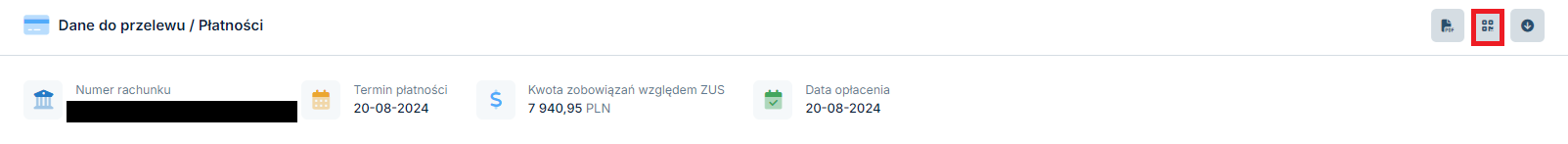

4. Wygenerowanie kodu QR

Z poziomu zakładki Księgowość → Zobowiązania → Składki ZUS istnieje możliwość wygenerowania kodu QR dla składek ZUS, poprzez wybór ikony zaznaczonej na poniższym zrzucie ekranu.

Przykładowy kod QR wygenerowany w serwisie ifirma.pl

Po wygenerowaniu kodu QR, przedsiębiorca ma możliwość dzięki temu, pobrać wszelkie dane do przelewu a następnie wykorzystać treść w celu opłacenia składek ZUS. Jest to znaczne ułatwienie dla klientów, którzy mają możliwość korzystać z takiej sposobności podczas dokonywania przelewu w swoim banku.

5. Tworzenie pliku elixir dla banku

Z poziomu zakładki Księgowość → Zobowiązania → Składki ZUS jest możliwość stworzenia pliku elixir, który jest dostępny podczas generowania przelewu i umożliwia Użytkownikowi pobranie pliku zawierającego dane do przelewu z wykazaną wartością zobowiązania wobec ZUS. Korzystając ze wskazanej ikony, która znajduje się w prawym rogu strony (ikona kartki z zagiętym rogiem), istnieje możliwość pobrania gotowej paczki przelewu, którą można zaimportować na konto bankowe. Wówczas przedsiębiorca ma możliwość natychmiastowego przekazania zlecenia do wysyłki. Więcej na temat tworzenia paczek przelewów znajduje się tutaj.

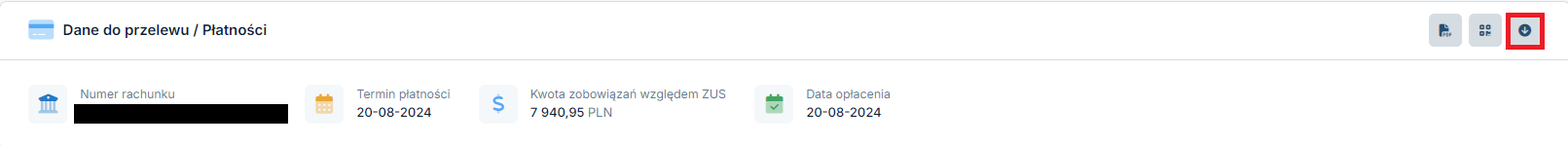

6. Wprowadzenie daty opłacenia składek ZUS

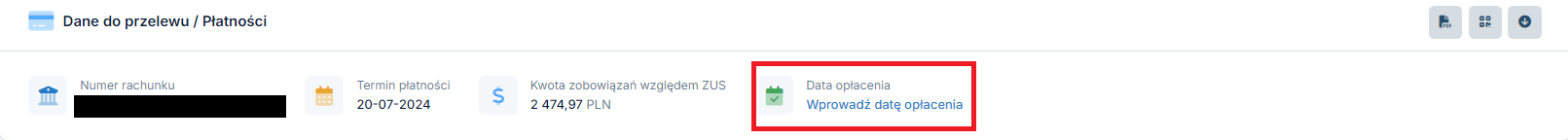

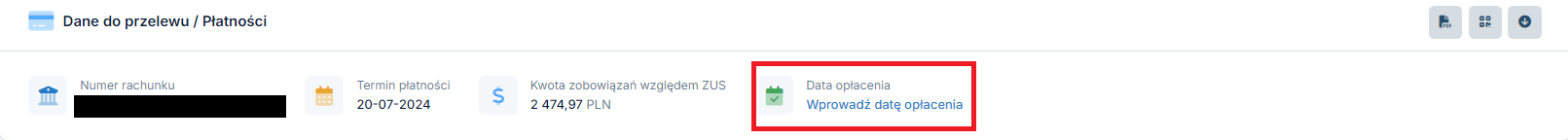

Jeżeli Użytkownik serwisu zapłacił w jednej dacie wszystkie zobowiązania względem ZUS, może skorzystać z opcji wprowadzenia daty opłacenia składek, co zaoszczędzi mu czasu, gdyż uzupełnienie jednego pola spowoduje, że wszystkie składki ZUS zapiszą tą datę i uzupełnią się automatycznie. W celu uzupełnienia daty należy wybrać opcję wprowadź datę opłacenia.

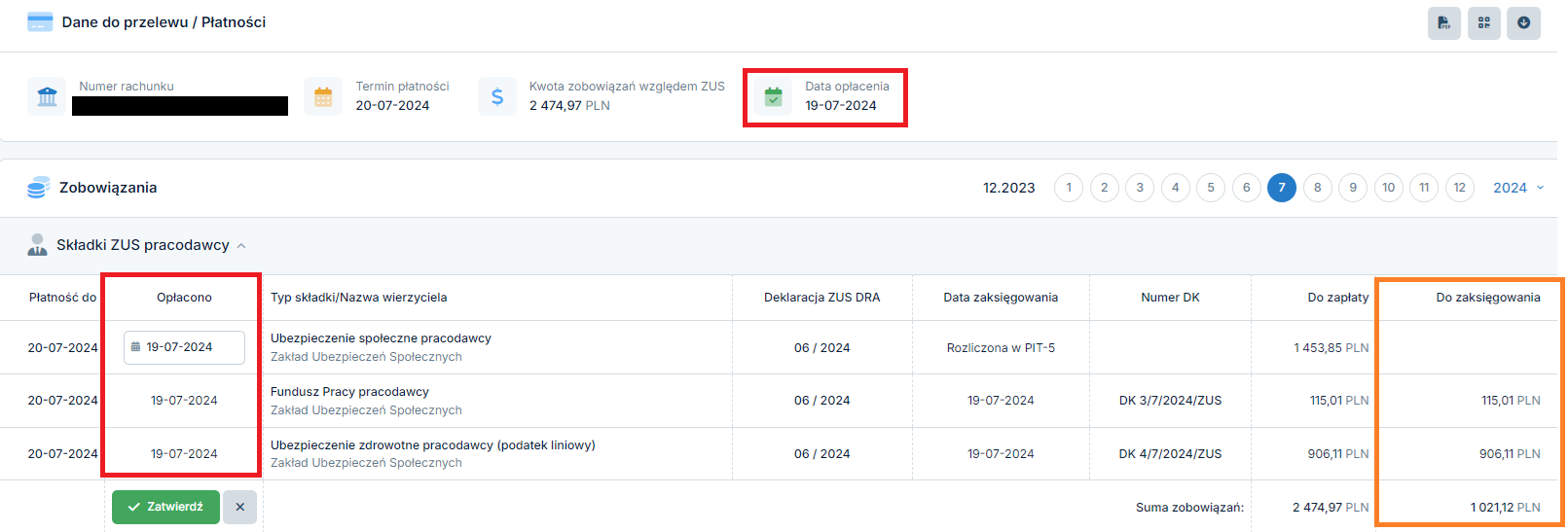

Następnie należy uzupełnić datę zapłaty składek ZUS i dokonać zapisu poprzez wybranie opcji zatwierdź – zielony przycisk na poniższym obrazie.

Po dokonaniu zapisu daty opłacenia zostaną uzupełnione dla każdej składki

Po wprowadzeniu daty, zapłaty składki na FP, utworzy się Numer DK, który automatycznie wykaże opłaconą składkę w KPIR. Więcej na ten temat jest dostępne tutaj.

W przypadku kiedy Użytkownik w zakładce Konfiguracja → PIT ma wprowadzone ustawienia zaliczenia składki społecznej i zdrowotnej jako koszt to w przypadku wpisania daty zapłaty tych składek i wybrania ikony zatwierdź system utworzy Numer DK.

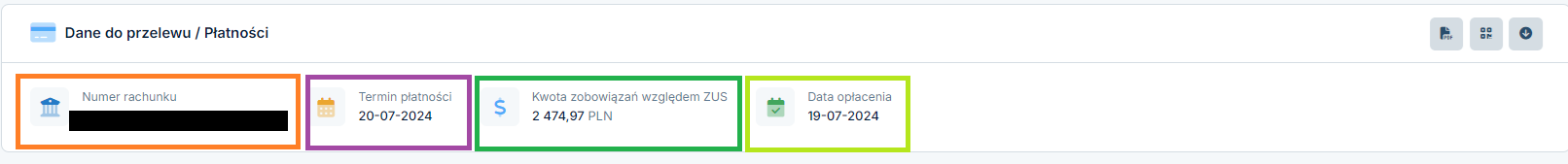

Z poziomu zakładki Księgowość → Zobowiązania → Składki ZUS widoczne są dane do przelewu ZUS, które obejmują:

- Numer rachunku składkowego – należy uzupełnić go w serwisie w zakładce: Konfiguracja → ZUS wybierając w części Indywidualny numer rachunku składkowego w prawym górnym rogu opcję edytuj.

- Kwotę zobowiązań względem ZUS – czyli zbiorczą kwotę wszystkich należności składek ZUS, pracodawcy, a jeśli są zatrudnieni pracownicy/zleceniobiorcy/wykonawcy dzieła również ich składki będą zsumowane w tej rubryce.

- Termin płatności – dla wszystkich przedsiębiorców jest do 20 dnia następnego miesiąca za miesiąc należny.

- Data opłacenia – data którą Użytkownik wskazał poprzez opcję: wprowadź datę opłacenia, opisaną wyżej w części dotyczącej Wprowadzenie daty opłacenia składek ZUS.

7. Księgowanie składek ZUS przedsiębiorcy

Zasada księgowania składek ZUS przedsiębiorcy zależy od przyjętej formy opodatkowania, inaczej rozliczają się składki ZUS u przedsiębiorcy opodatkowanym na zasadach ogólnych- skala podatkowa, inaczej u przedsiębiorcy rozliczającym się na zasadach ogólnych- podatkiem liniowym, w odmienny sposób u przedsiębiorcy opłacającego podatek zryczałtowany.

a. Księgowanie składek ZUS przedsiębiorcy rozliczającego się na podatku liniowym (PIT-5l)

Składki ZUS pracodawcy, ich pojawienie w zakładce Księgowość → Zobowiązania → Składki ZUS warunkuje wygenerowanie deklaracji ZUS DRA. Po wygenerowaniu deklaracji w zakładce Księgowość → Deklaracje → Deklaracje poprzez wybranie zielonej ikony wygeneruj ZUS, pojawią się składki jakie przedsiębiorca powinien odprowadzić z tytułu działalności gospodarczej. Składki pokazują się zawsze w miesiącu zgodnym z terminem płatności składek np. składki za 07/2024 generowane w miesiącu lipiec 2024 płatne do 20 sierpnia 2024, pokażą się w zakładce Księgowość → Zobowiązania → Składki ZUS w miesiącu sierpień 2024. Więcej na temat księgowania składek ZUS po stronie przedsiębiorcy znajdziesz tutaj.

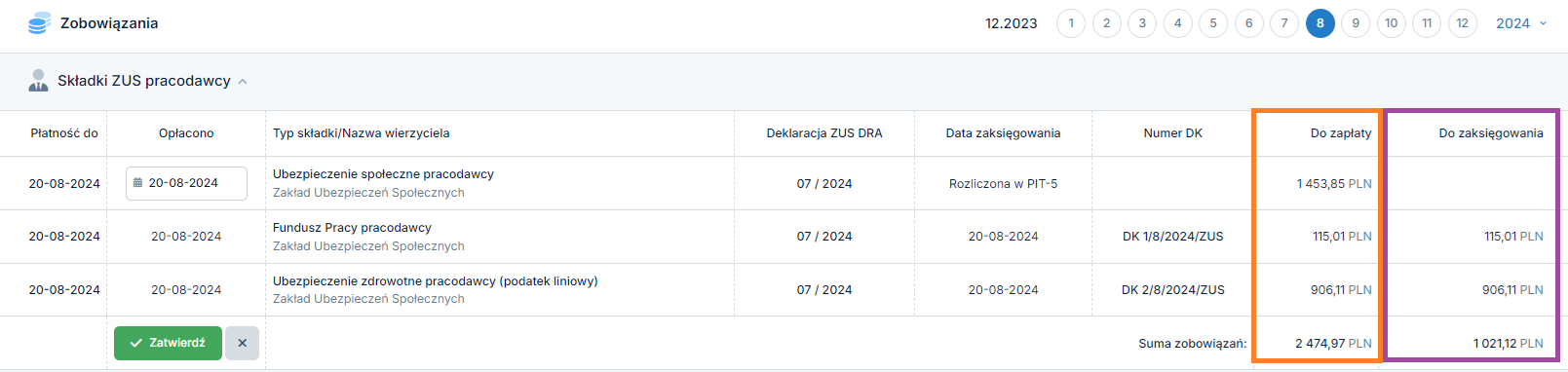

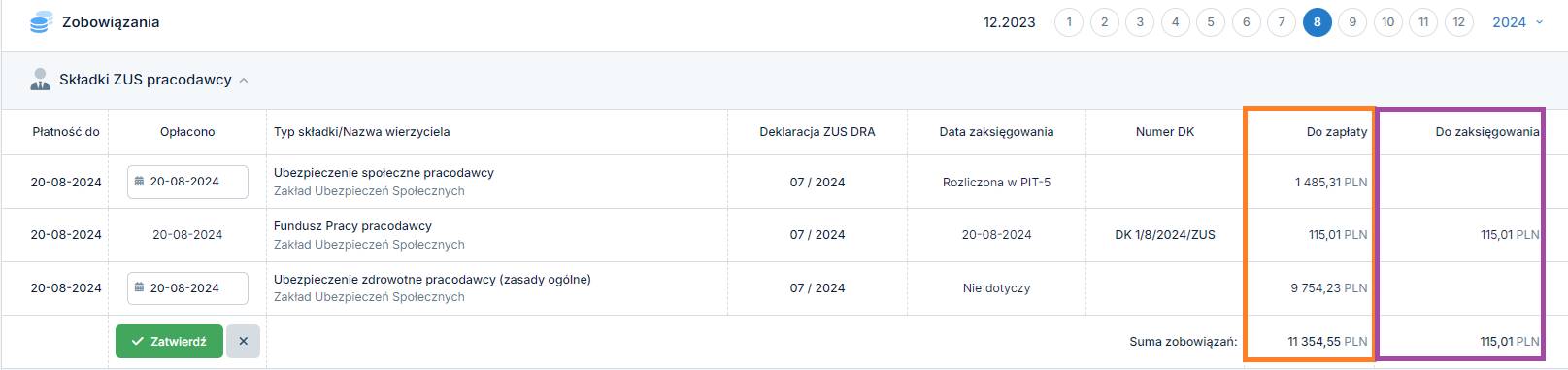

Często wątpliwości Użytkowników w zakładce składki ZUS pracodawcy budzą kolumny: Kwota do zapłaty i Kwota do zaksięgowania.

Kwota do zapłaty pokazuje całość zobowiązań składek ZUS Przedsiębiorcy, które ma zapłacić za dany miesiąc, na podstawie wygenerowanej uprzednio deklaracji ZUS DRA.

Kwota do zaksięgowania pojawia się wyłącznie przy tych składakach, które są wykazywane w Podatkowej Księdze Przychodów i Rozchodów jako koszt ( dla tych składek pojawia się numer dowodu księgowego – Numer DK).

Składki na ubezpieczenie społeczne i składka na ubezpieczenie zdrowotne mogę być księgowane na dwa sposoby.

- składki na ubezpieczenie społeczne oraz składka na ubezpieczenie zdrowotne mogą stanowić koszt przedsiębiorcy i pojawiać się w Podatkowej Księdze Przychodów i Rozchodów.

- składki na ubezpieczenie społeczne oraz składka na ubezpieczenie zdrowotne mogą pomniejszać dochód do opodatkowania w wyliczonej zaliczce na podatek dochodowy w PIT-5l. W deklaracji PIT-5L składki z kolejnych miesięcy w ciągu roku są sumowane.

Uwaga!

Składka na ubezpieczenie zdrowotne pomniejsza dochód w PIT-5l albo będąca kosztem posiada roczny limit, który w 2024 r. wynosi 11 600 zł. W 2025 jest to kwota 12 900 zł.

Składka na Fundusz Pracy jako jedyna składka przedsiębiorcy obligatoryjnie (brak możliwości wyboru jej rozliczenia ) jest księgowana jako jego koszt.

WAŻNE!

W zakładce Księgowość → Zobowiązania → Składki ZUS zawsze powinny znajdować się kwoty, jakie przedsiębiorca faktycznie opłacił w danym miesiącu za składki ZUS, bez względu na wartości wynikające z deklaracji ZUS DRA lub ich późniejszych korekt.

b. Księgowanie składek ZUS przedsiębiorcy rozliczającego się na podatku według skali podatkowej (PIT-5)

Składki ZUS pracodawcy, ich pojawienie w zakładce Księgowość → Zobowiązania → Składki ZUS warunkuje wygenerowanie deklaracji ZUS DRA. Po wygenerowaniu deklaracji w zakładce Księgowość → Deklaracje → Deklaracje poprzez wybranie zielonej ikony wygeneruj ZUS, pojawią się składki jakie przedsiębiorca powinien odprowadzić z tytułu działalności gospodarczej. Składki pokazują się zawsze w miesiącu zgodnym z terminem płatności składek np. składki za 07/2024 generowane w miesiącu lipiec 2024 płatne do 20 sierpnia 2024, pokażą się w zakładce Księgowość → Zobowiązania → Składki ZUS w miesiącu sierpień 2024. Więcej na temat księgowania składek ZUS po stronie przedsiębiorcy znajdziesz tutaj.

Często wątpliwości Użytkowników w zakładce składki ZUS pracodawcy budzą kolumny: Kwota do zapłaty i Kwota do zaksięgowania.

Kwota do zapłaty pokazuje całość zobowiązań składek ZUS Przedsiębiorcy, które ma zapłacić za dany miesiąc, na podstawie wygenerowanej uprzednio deklaracji ZUS DRA.

Kwota do zaksięgowania pojawia się wyłącznie przy tych składakach, które są wykazywane w Podatkowej Księdze Przychodów i Rozchodów jako koszt ( dla tych składek pojawia się numer dowodu księgowego – Numer DK).

Składki na ubezpieczenie społeczne mogę być księgowane na dwa sposoby.

- składki na ubezpieczenie społeczne mogą stanowić koszt przedsiębiorcy i pojawiać się w Podatkowej Księdze Przychodów i Rozchodów.

- składki na ubezpieczenie społeczne mogą pomniejszać dochód do opodatkowania w wyliczonej zaliczce na podatek dochodowy w PIT-5. W deklaracji PIT-5 składki z kolejnych miesięcy w ciągu roku są sumowane.

Składka na ubezpieczenie zdrowotne nie jest rozliczana w ramach prowadzonej działalności gospodarczej.

Składka na Fundusz Pracy jako jedyna składka przedsiębiorcy obligatoryjnie (brak możliwości wyboru jej rozliczenia ) jest księgowana jako jego koszt.

WAŻNE!

W zakładce Księgowość → Zobowiązania → Składki ZUS zawsze powinny znajdować się kwoty, jakie przedsiębiorca faktycznie opłacił w danym miesiącu za składki ZUS, bez względu na wartości wynikające z deklaracji ZUS DRA lub ich późniejszych korekt.

c. Księgowanie składek ZUS przedsiębiorcy rozliczającego się na podatku zryczałtowanym (PIT-28)

Składki ZUS pracodawcy, ich pojawienie w zakładce Księgowość → Zobowiązania → Składki ZUS warunkuje wygenerowanie deklaracji ZUS DRA. Po wygenerowaniu deklaracji w zakładce Księgowość → Deklaracje → Deklaracje poprzez wybranie zielonej ikony wygeneruj ZUS, pojawią się składki jakie przedsiębiorca powinien odprowadzić z tytułu działalności gospodarczej. Składki pokazują się zawsze w miesiącu zgodnym z terminem płatności składek np. składki za 02/2024 generowane w miesiącu lutym 2024 płatne do 20 marca 2024, pokażą się w zakładce Księgowość → Zobowiązania → Składki ZUS w miesiącu marca 2024. Więcej na temat księgowania składek ZUS po stronie przedsiębiorcy znajdziesz tutaj.

Często wątpliwości Użytkowników w zakładce składki ZUS pracodawcy budzą kolumny: Kwota do zapłaty i Kwota do zaksięgowania.

Kwota do zapłaty pokazuje całość zobowiązań składek ZUS Przedsiębiorcy, które ma zapłacić za dany miesiąc, na podstawie wygenerowanej uprzednio deklaracji ZUS DRA.

Kwota do zaksięgowania pojawia się wyłącznie przy tych składkach, które są wykazywane w Podatkowej Księdze Przychodów i Rozchodów jako koszt ( dla tych składek pojawia się numer dowodu księgowego – Numer DK).

Składki na ubezpieczenie społeczne pomniejszą przychód do opodatkowania w wyliczonej zaliczce na podatek zryczałtowany w PIT-28.

Składka na ubezpieczenie zdrowotne pomniejsza przychód do opodatkowania o 50% zapłaconej składki na ubezpieczenie zdrowotne.

Składka na Fundusz Pracy jest dla przedsiębiorcy kosztem, natomiast z uwagi na to, że przedsiębiorca rozliczający się na zasadzie podatku zryczałtowanego nie księguje kosztów to ta składa nie wpływa na jego księgowanie

WAŻNE!

W zakładce Księgowość → Zobowiązania → Składki ZUS zawsze powinny znajdować się kwoty, jakie przedsiębiorca faktycznie opłacił w danym miesiącu za składki ZUS, bez względu na wartości wynikające z deklaracji ZUS DRA lub ich późniejszych korekt.

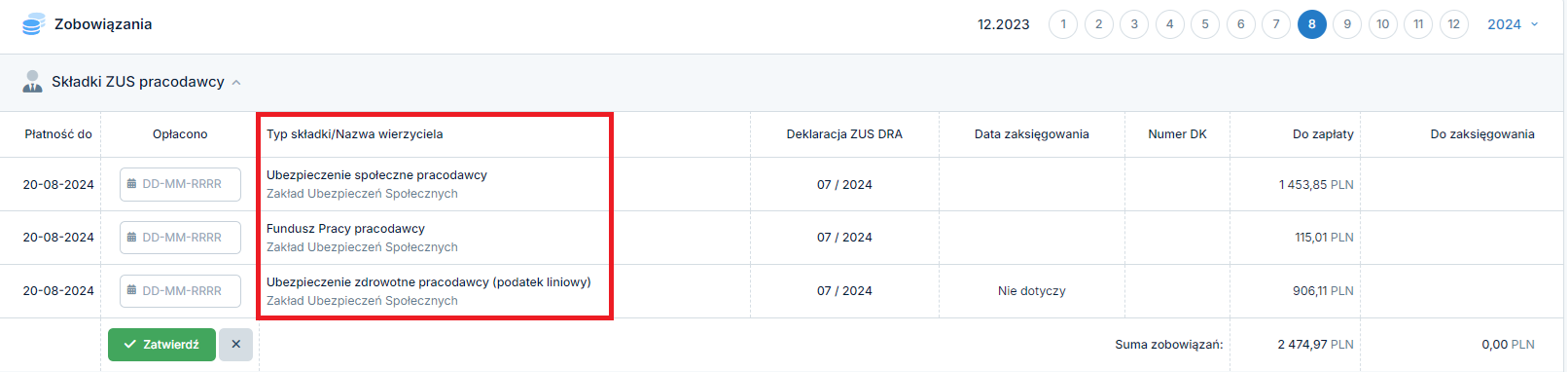

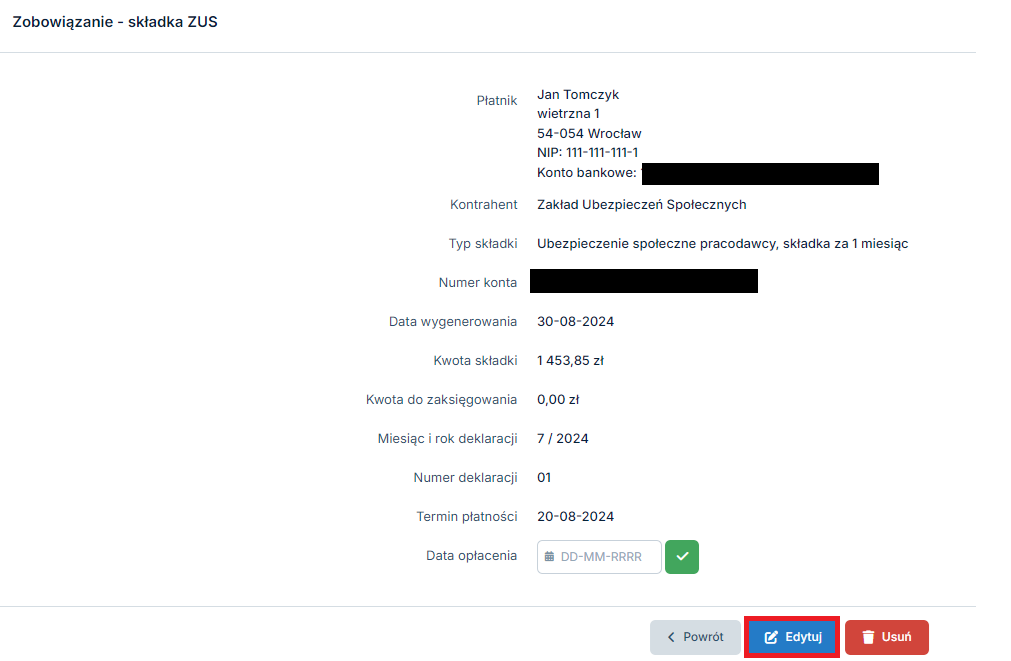

8. Edycja Zobowiązań związanych ze składkami ZUS Pracodawcy

Przedsiębiorca, któremu w danym miesiącu powstała nadpłata składek ZUS (np. ze względu na wypłatę zasiłku chorobowego i korektę ZUS DRA) powinien pamiętać, by po złożeniu korekty deklaracji, zmienić miesiąc księgowy na kolejny i przywrócić składki ZUS w zakładce: Księgowość → Zobowiązania → Składki ZUS, które faktycznie zapłacił w danym okresie, gdyż wartości tych składek ma bezpośredni wpływ na uprzednio rozliczony za ten okres PIT-5PIT-5/PIT-5L/PIT-28.

W celu edycji składki ZUS w zakładce Księgowość → Zobowiązania → Składki ZUS należy w kolumnie Typ składki wybrać składkę, którą przedsiębiorca chce edytować.

W kolejnym etapie należy wybrać edytuj.

W polu Kwota składki należy wskazać prawidłową wartość w celu zapisania zmian wybrać ikonę zatwierdź.

WAŻNE!

W zakładce Księgowość → Zobowiązania → Składki ZUS zawsze powinny znajdować się kwoty, jakie przedsiębiorca faktycznie opłacił w danym miesiącu za składki ZUS, bez względu na wartości wynikające z deklaracji ZUS DRA lub ich późniejszych korekt.

a. Rozliczenie nadpłaty w bieżącym okresie rozliczeniowym- informacje ogólne

Nadpłatę z ZUS najlepiej rozliczyć posiłkując się formularzem RD-3, tj. informacją o stanie konta płatnika składek, z którego bezpośrednio wynika m.in. rozksięgowanie składek na konkretne kwoty, związane z nadpłatą ZUS.

W przypadku kiedy wartości składek ZUS w zakładce Zobowiązania → Składki ZUS są rozbieżne z tym co widać na rozksięgowaniu składek ZUS na wniosku RD-3 przedsiębiorca ma trzy możliwe rozwiązania na zaksięgowanie tych składek ZUS w systemie ifirma:

- Zaksięgować składki ZUS zgodnie z deklaracja ZUS DRA ( jeżeli jest to nadpłata w pierwszej kolejności składki księgują się na składkę społeczną, kolejno zdrowotną i na FP) Kolejność zaliczania wpłat na poszczególne fundusze określają § 14-18 rozporządzenia z 21 września 2017 r. Każda dokonana przez płatnika wpłata na numer rachunku składkowego niższa niż 4 zł podlega zaliczeniu na należności z tytułu składek na ubezpieczenia społeczne.

- Księgowanie składek ZUS zgodnie z informacją która widnieje na eZUS.

- Księgowanie składek ZUS zgodnie z informacją z RD-3.

Otrzymaliśmy również informację (konsultacja z infolinią ZUS) , że istnieje możliwość potwierdzenia księgowań składek przez ZUS, poprzez złożenie druku POG przez serwis PUE ZUS. W takiej sytuacji należy napisać pismo ogólne, w którym płatnik zwraca się do Zakładu Ubezpieczeń Społecznych z wnioskiem o wgląd do jego konta i informacji jak składki są księgowane na koncie.

Autor: Agnieszka Sołtys, Monika Olejniczak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.