Przedsiębiorcy bardzo często przed założeniem firmy ponoszą wydatki związane z jej uruchomieniem. Poniżej przedstawione zostaną zasady rozliczania dokumentów kosztowych wystawionych przed rozpoczęciem działalności gospodarczej w Księdze Przychodów i Rozchodów.

1. Wydatek poniesiony przed rozpoczęciem działalności stanowiący koszt podatkowy

Aby wydatek poniesiony przed rozpoczęciem działalności można było uznać za koszt podatkowy, musi spełniać łącznie warunki:

- Powinien być poniesiony w celu osiągnięcia przychodu lub zachowania albo zabezpieczenie źródła przychodów z działalności.

- Nie może być wymieniony w art. 23 ust. 1 updof, czyli w katalogu wydatków, które nie mogą być zaliczone do kosztów uzyskania przychodów.

- Musi być prawidłowo udokumentowany.

Mówi o tym art. 22 ust.1 ustawy o podatku dochodowym od osób fizycznych (updof).

A więc wydatek musi być związany z prowadzoną działalnością, czyli na pewno nie może być to wydatek prywatny (osobisty) i musi być rzeczywiście poniesiony przez podatnika.

Wskazanych jest tu 66 punktów, między innymi: koszty reprezentacji, koszty egzekucji związane z niewykonaniem zobowiązań.

Zgodnie z § 12 ust. 3 Rozporządzenia Ministra Finansów w sprawie prowadzenia Podatkowej Księgi Przychodów i Rozchodów podstawą zapisów w księdze są dowody księgowe, do których należy zaklasyfikować m.in.: faktury, faktury VAT RR, rachunki oraz dokumenty celne. Dokumenty te muszą być wystawione na imię i nazwisko przyszłego przedsiębiorcy, powinny też zawierać jego adres. W przypadku niektórych opłat mogą być to inne dowody księgowe. Rodzaje dokumentów księgowych omówione są tutaj.

2. Wybór rodzaju dokumentu przez vatowca i nievatowca w serwisie ifirma.pl

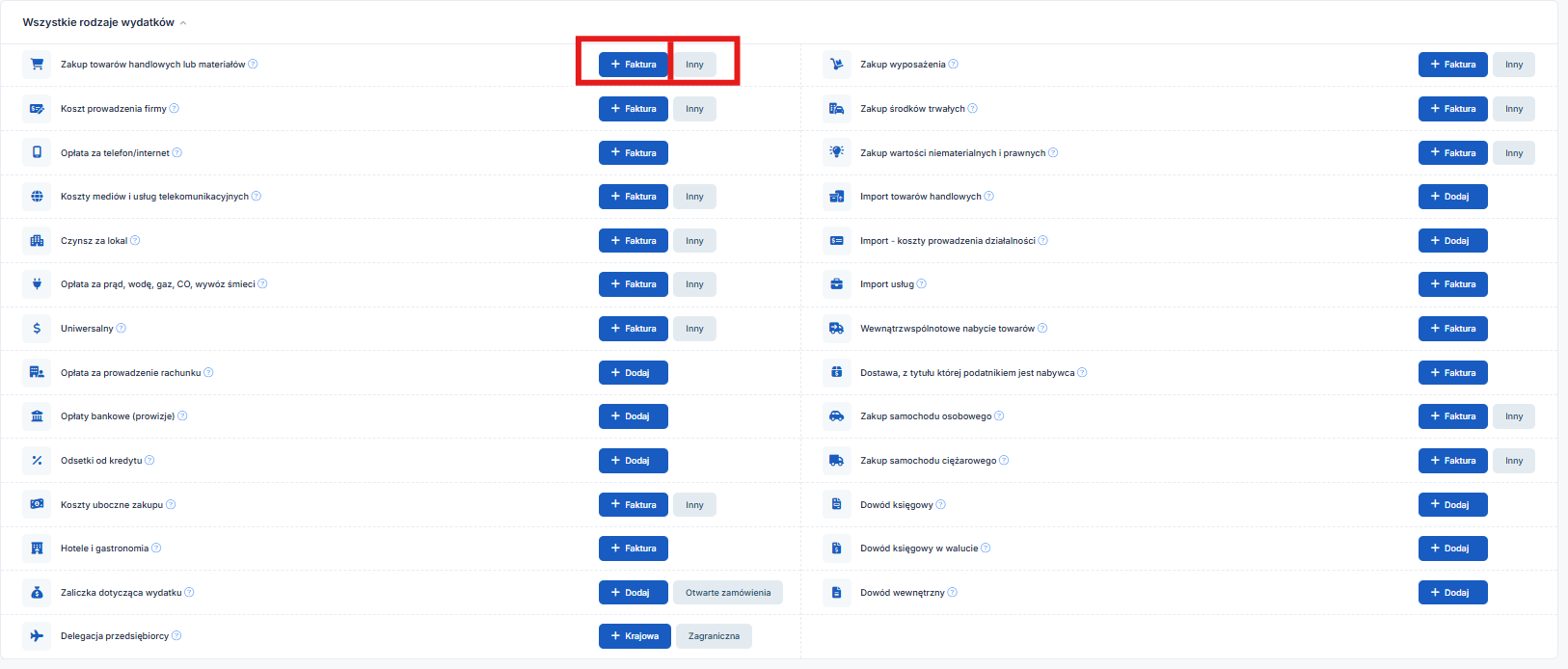

W serwisie ifirma.pl wybierana jest najpierw kategoria wydatku, a następnie rodzaj dokumentu, na który został zakupiony dany wydatek. Należy określić czy księgowanym dokumentem jest Faktura, czy dokument inny.

Widok przedstawiony z zakładki Wydatki ➡ Dodaj Wydatek.

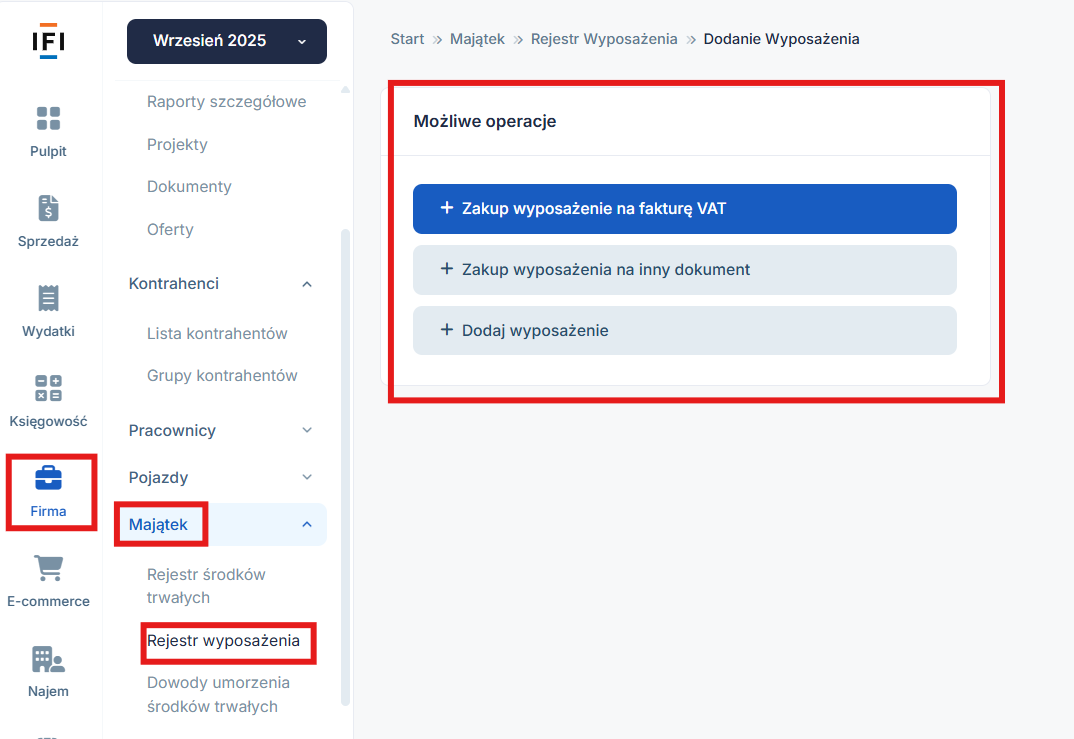

Zakup wyposażenia według ścieżki wprowadzenia przez zakładkę Firma ➡ Majątek ➡ Rejestr wyposażenia ➡ Dodaj wyposażenie wygląda następująco:

Zniesienie obowiązku prowadzenia ewidencji wyposażenia nie zabrania przedsiębiorcy prowadzenia takiego rejestru na własne potrzeby. Jednak składniki majątku, które zostały już ujęte w ewidencji wyposażenia, powinny się w niej znajdować do momentu sprzedaży lub likwidacji.

Jeżeli w trakcie użytkowania przedsiębiorca oceni, że spełniają warunki do uznania ich za środek trwały, to może je przenieść do ewidencji środków trwałych.

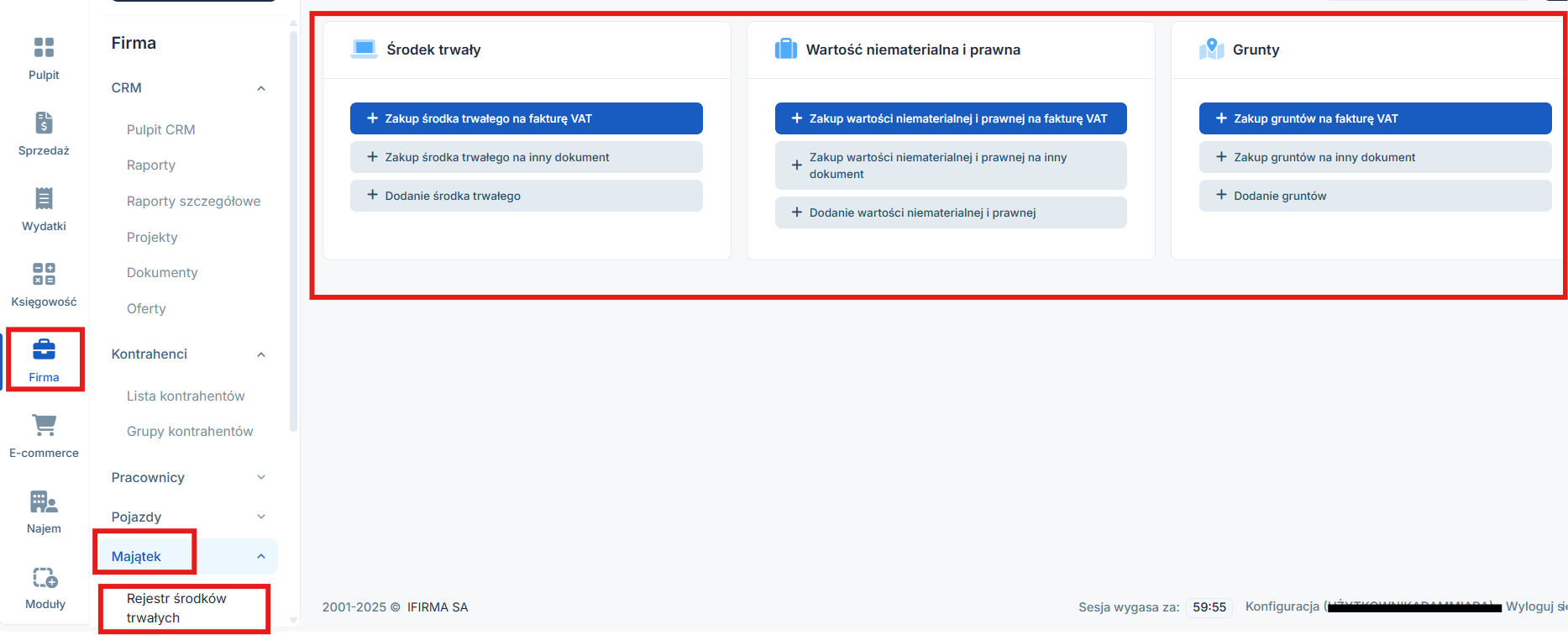

Opcja zakupu środków trwałych po wybraniu zakładki Firma ➡ Majątek ➡ Rejestr środków trwałych ➡ Dodaj środek trwały prezentuje się w poniższy sposób:

W serwisie ifirma.pl nievatowiec podczas księgowania dokumentów kosztowych zawsze wybiera nazwę dokumentu: faktura– jeśli otrzyma fakturę, inny– gdy otrzyma inny dokument niż faktura i następnie z rozwijanej listy wybiera konkretną nazwę dokumentu (np. umowa, rachunek).

Jeśli zostanie wybrany dokument faktura- to podaje wartość netto przy odpowiedniej stawce podatku VAT, system wylicza wartość brutto i księguje wartość brutto. Natomiast po wybraniu opcji dokument inny wpisuje tylko jedną wartość wynikającą z dokumentu, którą ma prawo rozliczyć w kosztach podatkowych.

W przypadku vatowca kwestia ta wygląda inaczej.

Jeśli zakup dokonany jest na fakturę i przedsiębiorcy przysługuje prawo do odliczenia podatku VAT z otrzymanej faktury, to podczas księgowania kosztu na podstawie otrzymanego dokumentu powinien wybrać dokument inny, a następnie dopiero z rozwijanej listy- faktura. Podczas księgowania wpisuje tylko kwotę netto, którą może rozliczyć w kosztach. Podatek VAT będzie rozliczany oddzielnym wpisem – bezpośrednio w ewidencji zakupów VAT. Tylko wtedy wszystkie zapisy w ewidencji VAT oraz pliku JPK_VAT będą poprawne.

Zasady rozliczania podatku VAT z faktur wystawionych przed rozpoczęciem działalności gospodarczej omówione są tutaj.

Vatowiec, który dokona zakupu na dokument inny niż faktura, jako rodzaj dokumentu w serwisie również wybiera inny i dopiero z rozwijanej listy konkretną nazwę dokumentu (np. rachunek, umowa).

W razie wątpliwości zalecany jest kontakt z BOK serwisu ifirma.pl.

3. Wprowadzenie zakupów dokonanych przed rozpoczęciem działalności do serwisu ifirma.pl

Sposób wprowadzenia danego wydatku zależy od jego rodzaju.

a. Towary handlowe i materiały

Przedsiębiorcy prowadzący Księgę Przychodów i Rozchodów (KPiR) nie mogą zaksięgować towarów i materiałów podstawowych oraz pomocniczych, nabytych przed dniem rozpoczęcia działalności gospodarczej, bezpośrednio do kosztów uzyskania przychodu.

Sporządzają remanent początkowy na pierwszy dzień istnienia firmy i jest on dokumentem otwierającym KPiR.

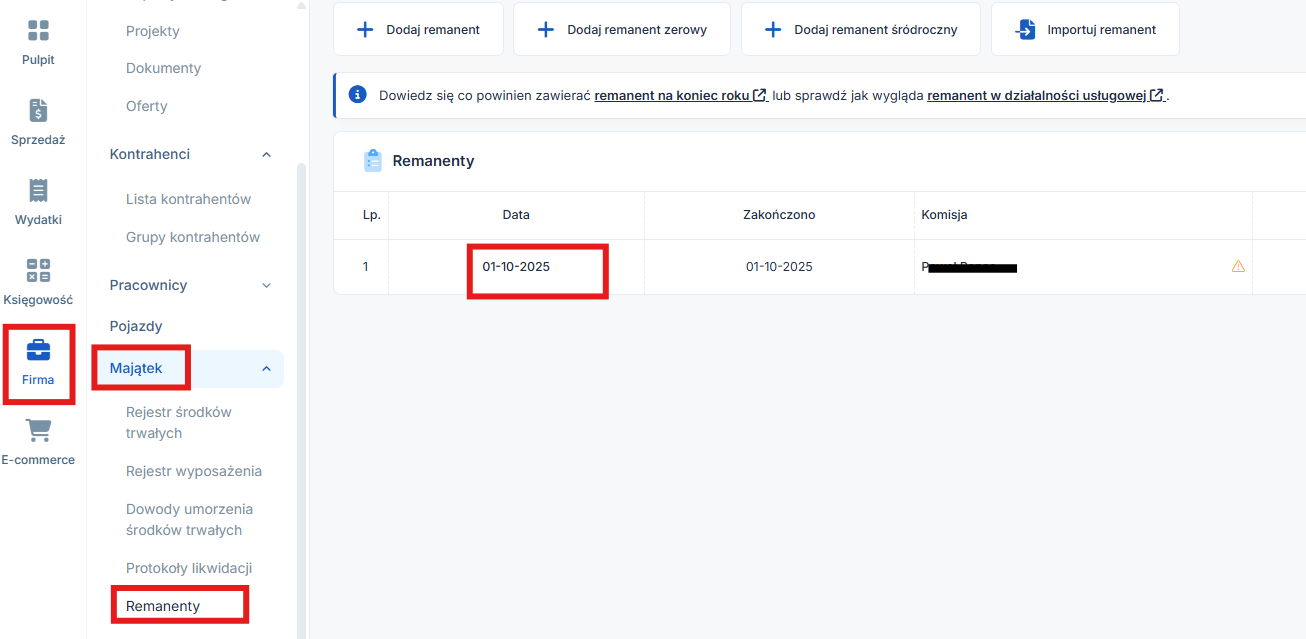

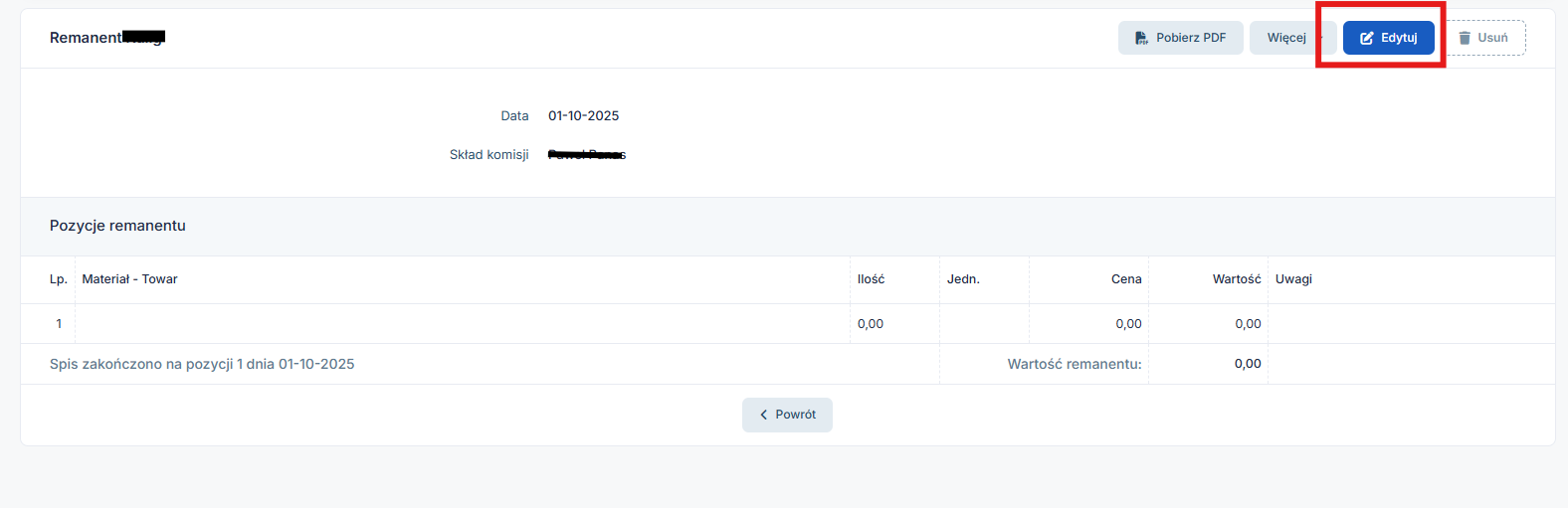

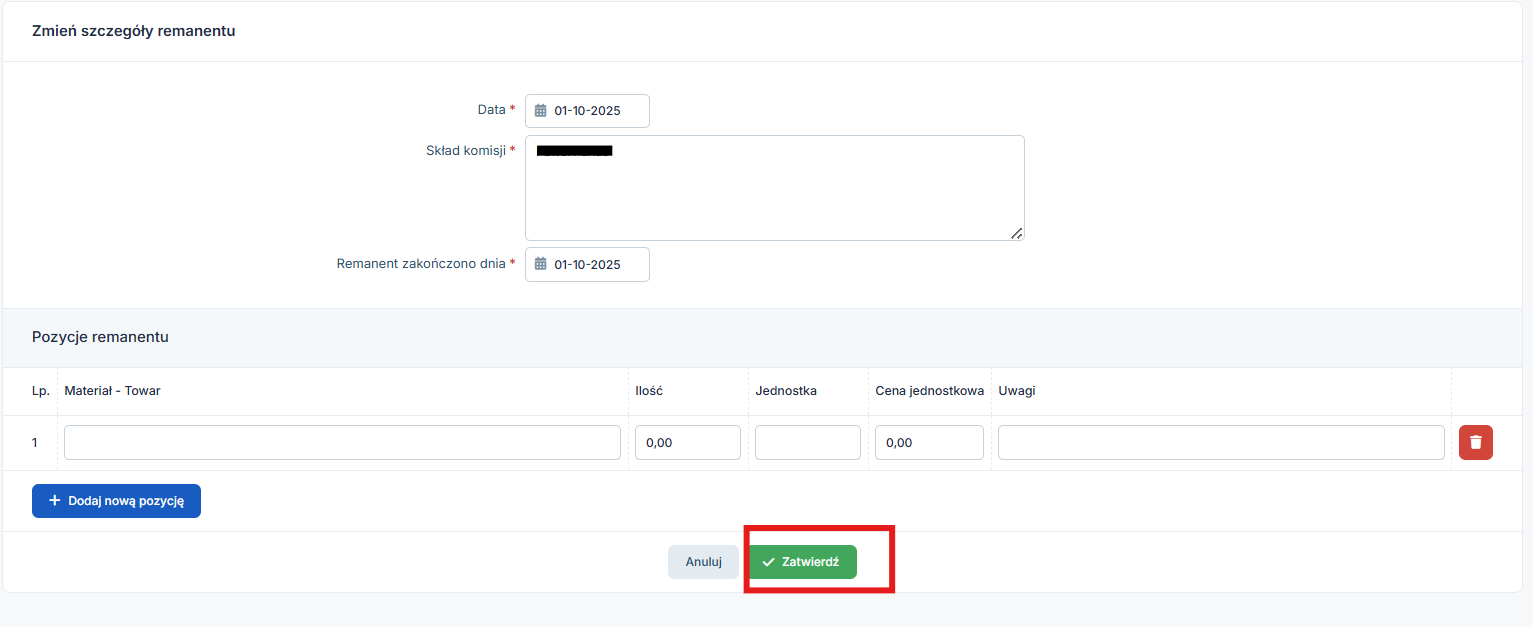

W serwisie ifirma.pl należy najpierw w lewym górnym rogu ustawić miesiąc księgowy zgodny z datą rozpoczęcia działalności, a następnie przejść do zakładki Firma ➡ Majątek ➡ Remanenty. Serwis utworzy automatycznie remanent początkowy.

Trzeba go otworzyć poprzez wybranie jego daty i go edytować.

Pojawi się wówczas poniższy dokument do wypełnienia.

Trzeba uzupełnić na formularzu datę rozpoczęcia oraz zakończenia remanentu, skład komisji, nazwę towaru, jego ilość, jednostkę oraz cenę jednostkową i oczywiście go zatwierdzić.

Temat remanentu początkowego, jego wyceny oraz rozliczenia omówiony jest tutaj.

b. Pozostałe wydatki

Wydatki poniesione przed dniem rozpoczęcia działalności gospodarczej powinny zostać zaksięgowane jako koszty uzyskania przychodu w pierwszym miesiącu prowadzenia działalności.

Należy jednak pamiętać, że ponoszenie wydatków we wcześniejszym okresie musi być racjonalnie uzasadnione, wydatki te powinny warunkować rozpoczęcie działalności.

Przykładem takiego wydatku może być koszt reklamy, zakup pieczątki lub wcześniejszego najmu lokalu. Trzeba pamiętać, iż podatnik musi potrafić uzasadnić konieczność poniesienia takiego wydatku przed rozpoczęciem działalności.

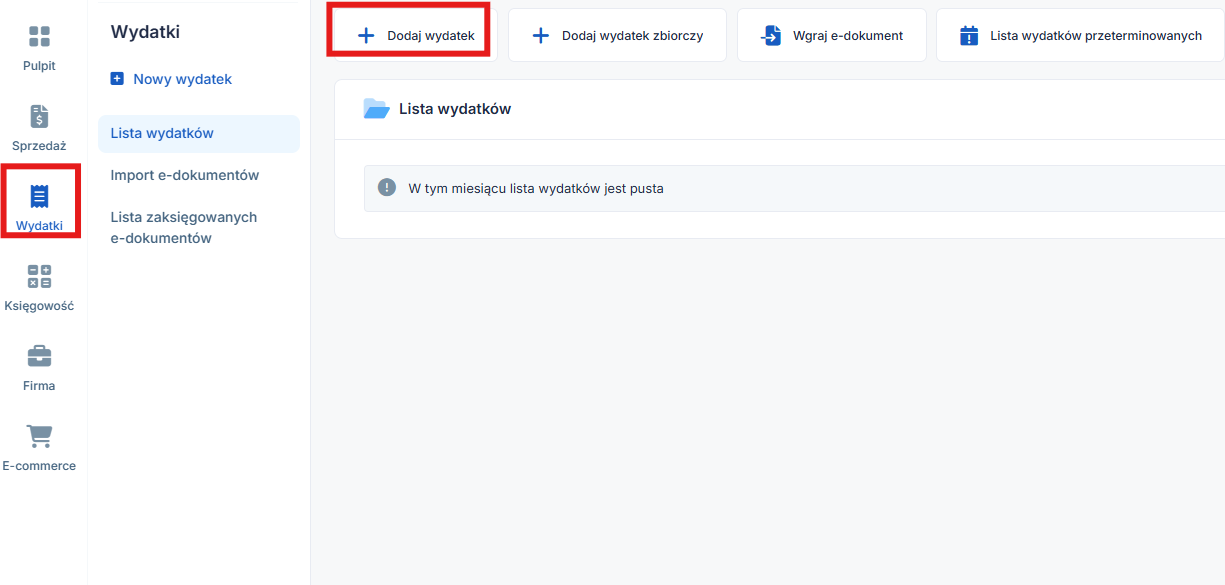

W celu zaksięgowania takiego wydatku w serwisie ifirma.pl w lewym górnym rogu należy ustawić miesiąc księgowy zgodny z datą rozpoczęcia działalności. Następnie zakładka Wydatki i tu na rozwijanym menu odpowiedni rodzaj wydatku lub Wydatki ➡ Dodaj wydatek i wybieramy odpowiedni rodzaj wydatku.

Przykład 1.

Faktura za zakup pieczątki firmowej. Faktura wystawiona na dane osobowe wraz z adresem i NIPem nabywcy we wrześniu i otrzymana we wrześniu. Działalność rozpoczęta 01-10-2025 i rejestracja do VATu od 01-10-2025. Wydatek związany ze sprzedażą opodatkowaną.

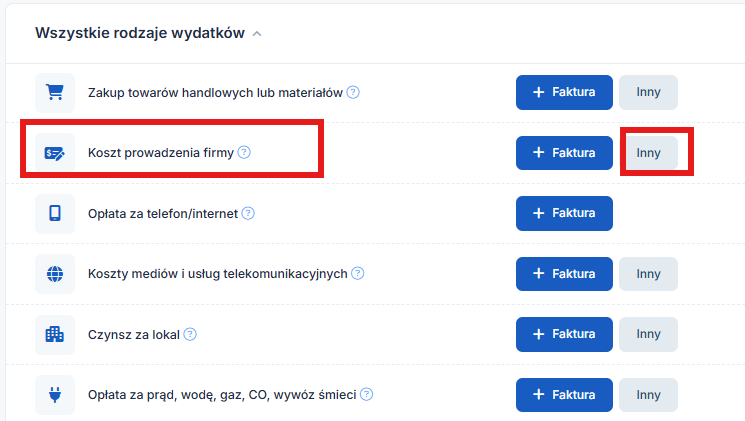

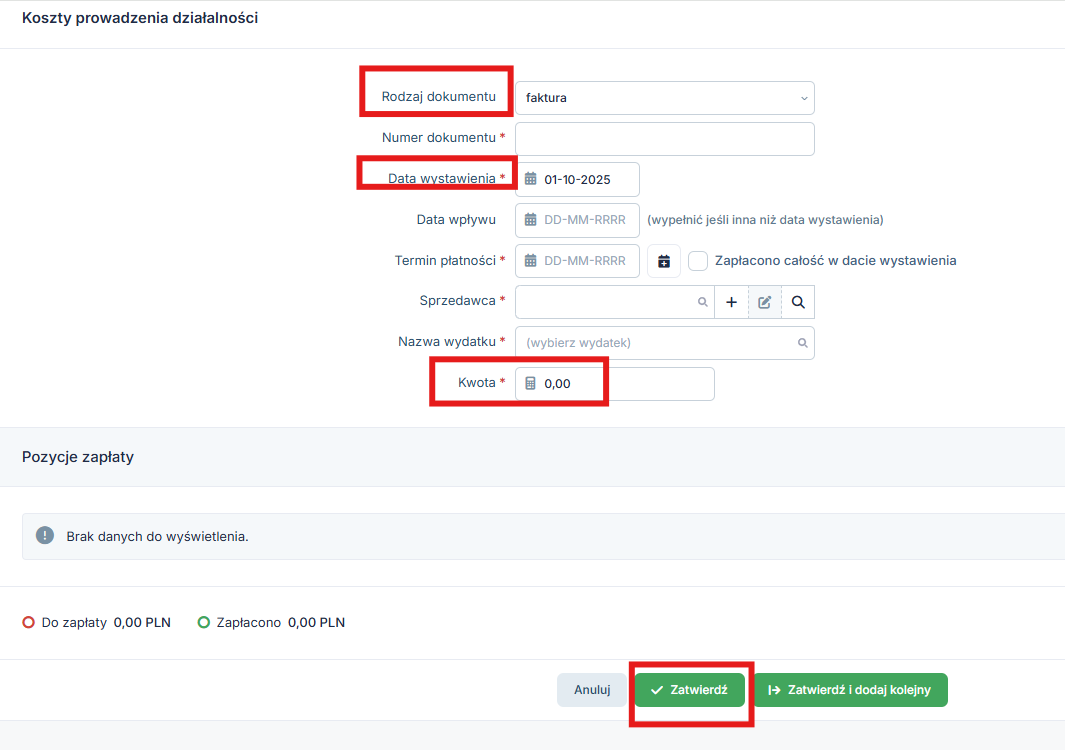

Należy ustawić miesiąc księgowy październik 2025 i przejść do zakładki Wydatki ➡ Koszt prowadzenia firmy ➡ inny. Trzeba wybrać dokument inny, nie fakturę -w celu rozliczenia tylko kwoty netto.

Pojawi się następujący formularz.

Trzeba tu zwrócić uwagę na pola:

- Rodzaj dokumentu– należy wybrać faktura,

- Data wystawienia– tu trzeba wpisać datę rozpoczęcia działalności, a nie rzeczywistą datę wystawienia faktury,

- Kwota– kwota netto z faktury, gdyż podatek VAT zostanie rozliczony bezpośrednio w ewidencji zakupów VAT.

Po uzupełnieniu formularza- Zatwierdzamy.

Zapis do ewidencji zakupów VAT należy wprowadzić zgodnie z instrukcją wskazaną tutaj.

c. Wyposażenie

Od 1 stycznia 2020 roku nie ma obowiązku prowadzenia ewidencji wyposażenia dla przedmiotów używanych w działalności.

Zniesienie obowiązku prowadzenia ewidencji wyposażenia nie zabrania przedsiębiorcy prowadzenia takiego rejestru na własne potrzeby. Jednak składniki majątku, które zostały już ujęte w ewidencji wyposażenia, powinny się w niej znajdować do momentu sprzedaży lub likwidacji.

Jeśli zatem przedsiębiorca decyduje się na prowadzenie ewidencji wyposażenia lub jest zobligowany do jej kontynuowania, to ewidencjonowaniu podlegają przedmioty używane do prowadzenia działalności gospodarczej, o wartości nieprzekraczającej 10.000 zł netto (dla nievatowców podane wartości są kwotami brutto) lub o wyższej wartości niż 10.000zł, ale przewidywanym okresie użytkowania ich w firmie nie dłuższym niż rok czasu.

Nabyte wyposażenie przed rozpoczęciem działalności podlega bezpośredniemu zaksięgowaniu do kosztów w miesiącu oddania ich do używania, czyli zazwyczaj będzie to data rozpoczęcia działalności.

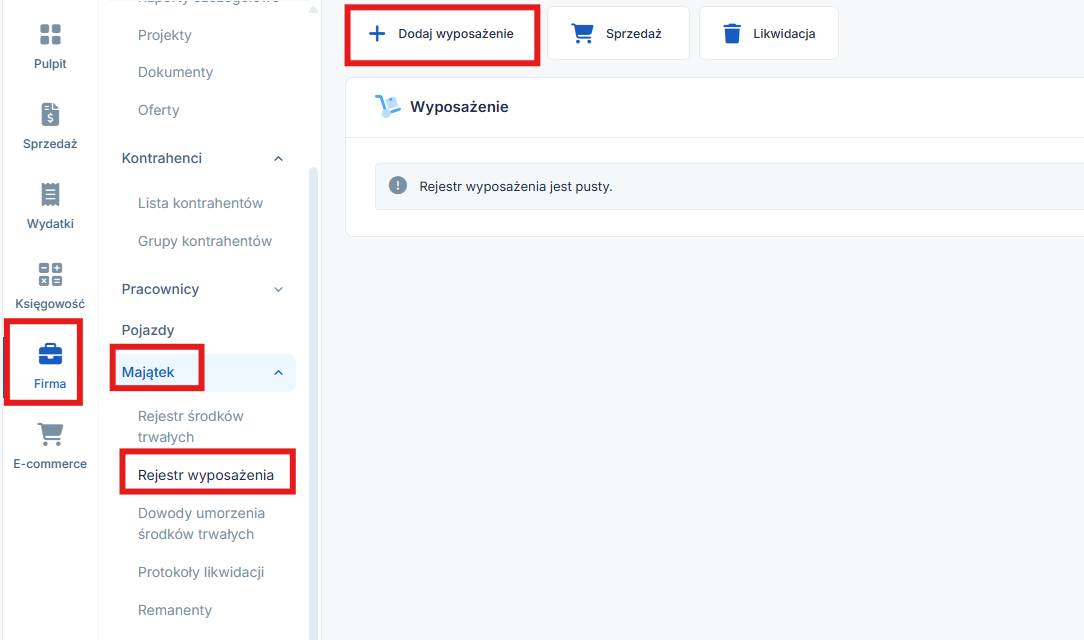

W serwisie ifirma.pl zakup wyposażenia wprowadza się w miesiącu księgowym zgodnym z miesiącem oddania go do użytkowania przez zakładkę Firma ➡ Majątek➡ Rejestr Wyposażenia ➡ Dodaj wyposażenie i tu zakup na odpowiedni dokument.

Należy mieć na uwadze, iż jeśli vatowiec dokonuje zakupu na fakturę i przysługuje mu prawo do odliczenia podatku VAT na podstawie otrzymanej faktury, to podczas księgowania powinien wybrać dokument inny i wpisać na formularzu kwotę netto. Podatek VAT będzie rozliczany oddzielnym wpisem – bezpośrednio w ewidencji zakupów VAT.

Więcej informacji znajduje się w pkt. 2.

Przykład 2.

Zakup wyposażenia na rachunek wystawiony na osobę fizyczną przed rozpoczęciem działalności. Działalność rozpoczęta w październiku i wyposażenie oddane do użytkowania w październiku. Rachunek zakupu wystawiony w lipcu.

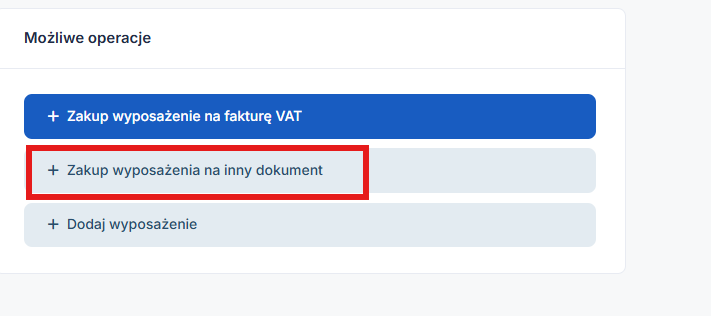

Zakładka Firma ➡ Majątek➡ Rejestr wyposażenia ➡ Dodaj wyposażenie ➡ + Zakup wyposażenia na inny dokument.

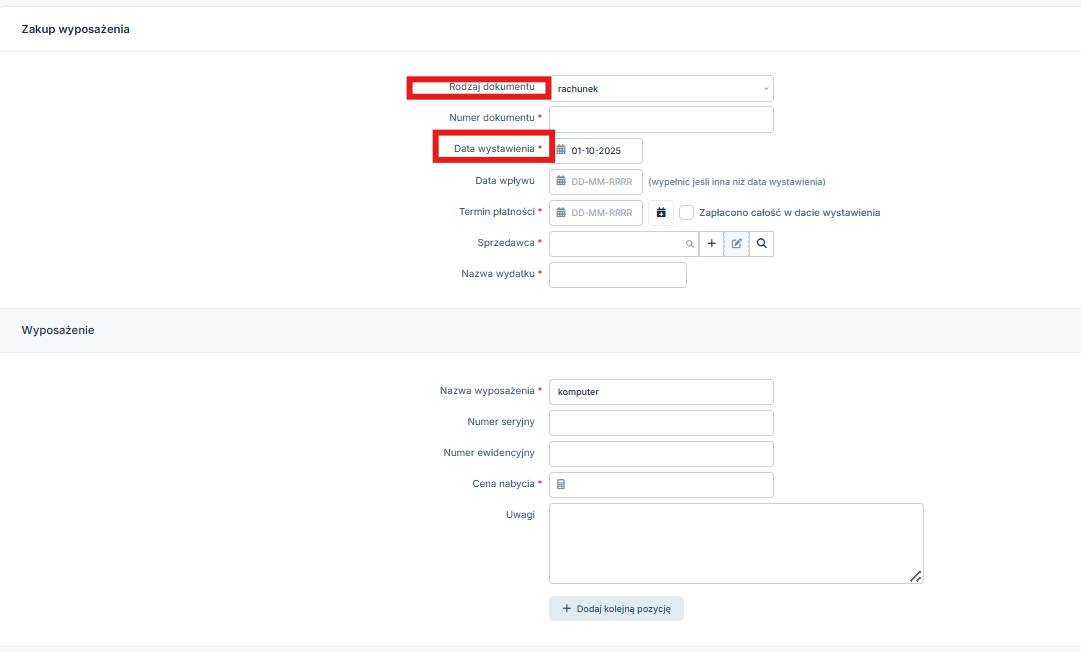

Po wybraniu tej opcji pojawi się poniższy formularz:

Należy w nim zwrócić uwagę na pole Data wystawienia – trzeba tu wpisać datę rozpoczęcia działalności/oddania wyposażenia do użytkowania. Nie wpisuje się w nim rzeczywistej daty wystawienia dokumentu jeśli dokument został wystawiony przed rozpoczęciem działalności.

d. Środki trwałe i wartości niematerialne i prawne

Za środki trwałe uznaje się budowle, budynki oraz lokale będące odrębną własnością; maszyny, urządzenia i środki transportu oraz inne przedmioty, które zostały nabyte lub wytworzone we własnym zakresie oraz są kompletne i zdatne do użytku w dniu przyjęcia do użytkowania, o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1. Mówi o tym art 22a ust. 1 updof.

Przedmioty, które posiadają wyżej wymienione cechy, mogą być wprowadzone do rejestru środków trwałych oraz wartości niematerialnych i prawnych, jednak gdy ich wartość netto przekracza kwotę 10.000 zł (dla nievatowców jest to kwota brutto), wówczas ich umieszczenie w rejestrze staje się obowiązkiem.

W art. 22b ust. 1 updof określony został katalog wartości niematerialnych i prawnych (WNiP), które powinny być amortyzowane. Należą do nich:

- spółdzielcze prawo do lokalu użytkowego,

- autorskie lub pokrewne prawa majątkowe,

- licencje,

- prawa określone w ustawie z dnia 30 czerwca 2000 r. – Prawo własności przemysłowej,

- wartość stanowiąca równowartość uzyskanych informacji związanych z wiedzą w dziedzinie przemysłowej, handlowej, naukowej lub organizacyjnej (know-how).

Powyższe pozycje o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane przez niego do używania na podstawie umowy licencyjnej (sublicencji), umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1 gdy ich wartość netto przekracza kwotę 10.000 zł (dla nievatowców jest to kwota brutto), wprowadza się obowiązkowo jako WNiP.

Należy pamiętać, że zakup środka trwałego oraz WNiP nie zalicza się bezpośrednio do kosztów. Staje się nim dopiero wartość odpisów amortyzacyjnych.

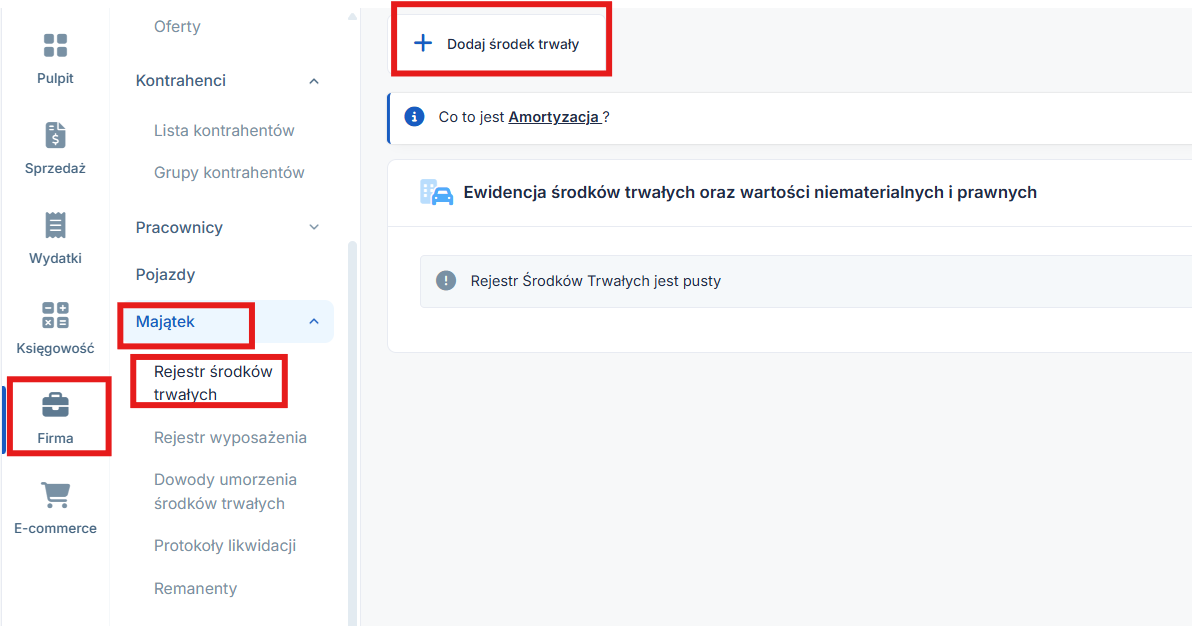

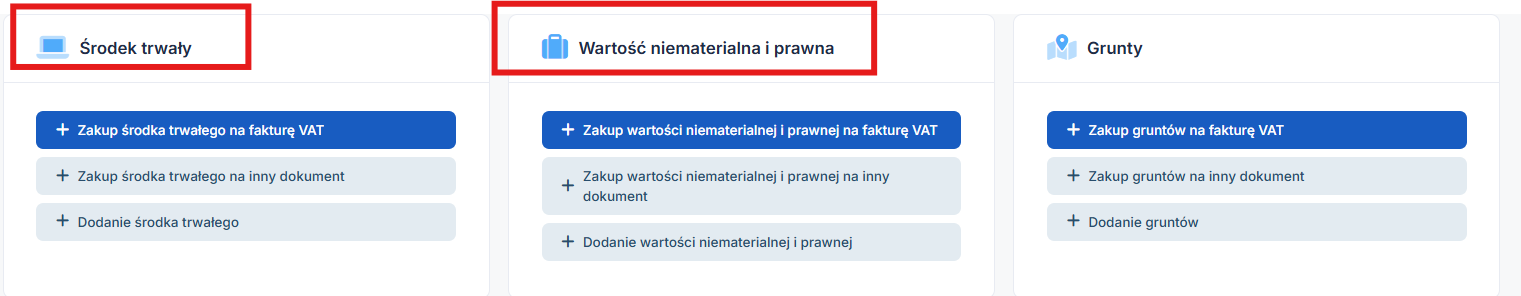

Środki trwałe oraz WNiP w serwisie ifirma.pl wprowadza się przez zakładkę Firma ➡ Majątek ➡ Rejestr środków trwałych ➡ Dodaj środek trwały i tu odpowiednio zakup środka trwałego lub wartości niematerialnej i prawnej.

Uwaga! Pojazdy wprowadza się do serwisu przez zakładkę Firma ➡ Pojazdy.

Należy mieć na uwadze, iż jeśli vatowiec dokonuje zakupu na fakturę i przysługuje mu prawo do odliczenia podatku VAT na podstawie otrzymanej faktury, to podczas księgowania powinien wybrać dokument inny i na formularzu wpisać kwotę netto. Podatek VAT będzie rozliczany oddzielnym wpisem – bezpośrednio w ewidencji zakupów VAT.

Więcej informacji znajduje się w pkt. 2.

Przykład 3.

Zakup środka trwałego – komputera we wrześniu na dane osoby fizycznej na umowę kupna – sprzedaży. Działalność rozpoczęta w październiku, środek trwały oddany do użytkowania w październiku.

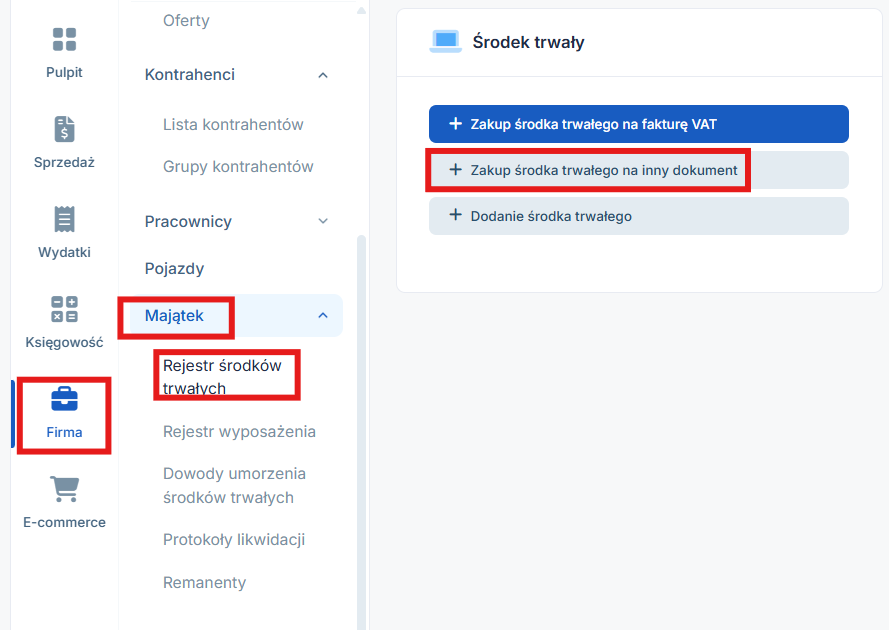

Trzeba ustawić w lewym górnym rogu miesiąc księgowy październik. Zakładka Firma ➡ Majątek ➡ Rejestr środków trwałych ➡ Dodaj środek trwały ➡ Zakup środka trwałego na inny dokument.

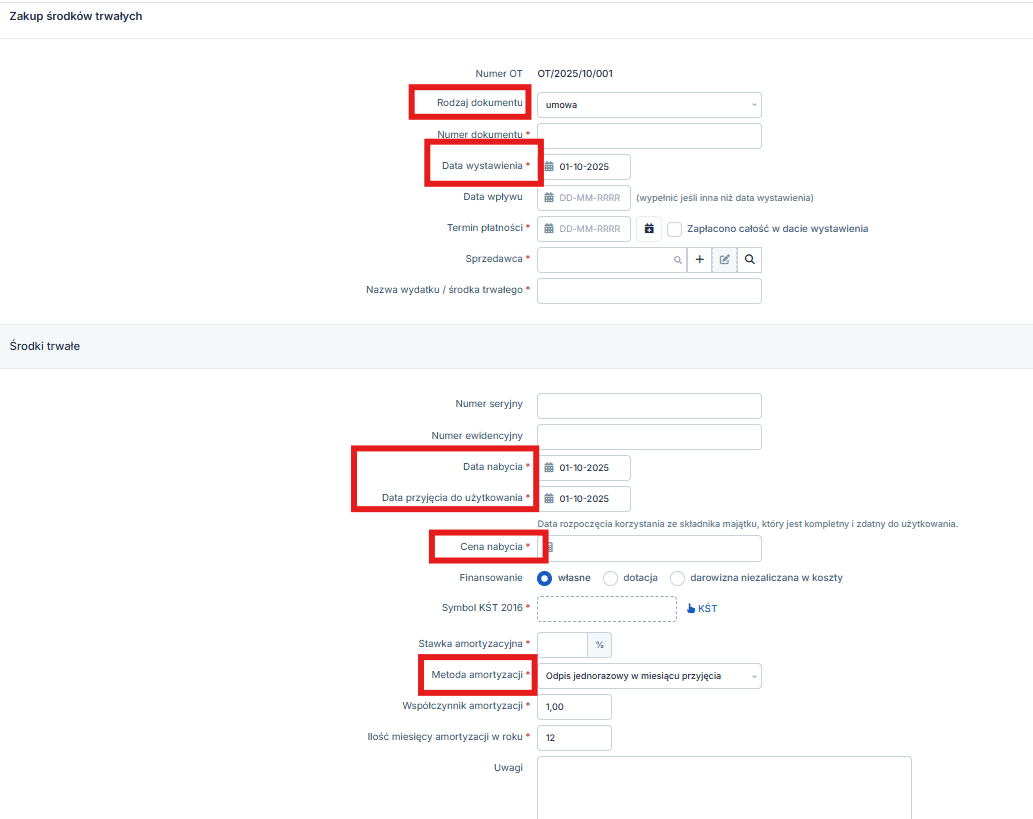

Pojawi się wówczas poniższy formularz do uzupełnienia.

Trzeba tu zwrócić uwagę na następujące pola:

- Rodzaj dokumentu– umowa,

- Data wystawienia, data nabycia, data przyjęcia do użytkowania– trzeba wpisać datę oddania komputera do użytkowania- datę rozpoczęcia działalności, a nie faktyczną datę z umowy,

- Cena nabycia– cena wynikająca z umowy,

- Metoda amortyzacji– wybrana zgodnie z zasadami omówionymi tutaj.

Autor: Monika Kobylak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.