Transakcje pomiędzy przedsiębiorcami są coraz częściej rozliczane w walutach obcych. Nie zabraniają tego również przepisy podatkowe. Faktura z ceną w walucie obcej jest typem faktury dla sprzedaży opodatkowanej w Polsce, na której kwoty netto i brutto są określone w walucie obcej, a podatek VAT w złotych. Faktura z ceną w walucie obcej ma zastosowanie również przy sprzedaży wysyłkowej na rzecz osoby fizycznej, której miejscem zamieszkania jest terytorium Unii Europejskiej.

Przedsiębiorca krajowy wystawiający fakturę w walucie obcej nie ma obowiązku przeliczenia podatku VAT na tę walutę. Wyrażenie podatku w walucie obcej nie jest błędem, lecz należy pamiętać, że konieczne jest podanie na fakturze wartości podatku VAT w złotych.

Przepisy ustawy o podatku od towarów i usług wskazują, że kwoty podatku wykazuje się w złotych. Oznacza to, że musimy kwotę podatku wyrażoną w walucie obcej przeliczyć na walutę krajową. Do przeliczenia stosuje się średni kurs NBP z ostatniego dnia roboczego poprzedzające dzień sprzedaży.

Wystawianie faktury z ceną określoną w walucie obcej

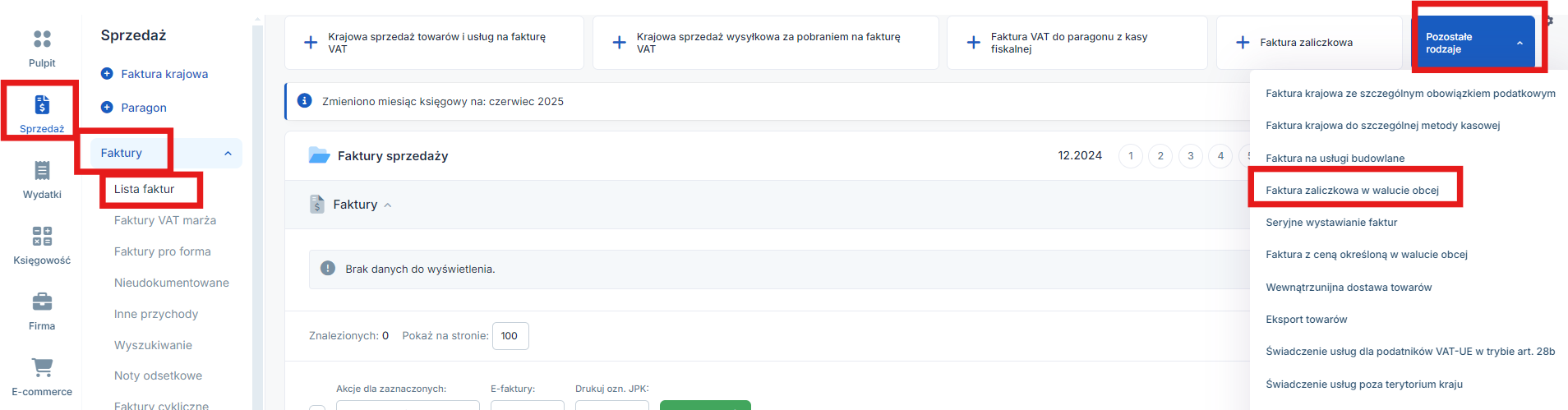

Fakturę z ceną określoną w walucie obcej zarówno dla osoby fizycznej, jak i firmy wystawiamy przez zakładkę Sprzedaż ➡ Faktury ➡ Lista faktur ➡ Pozostałe rodzaje ➡ Faktura z ceną określoną w walucie obcej .

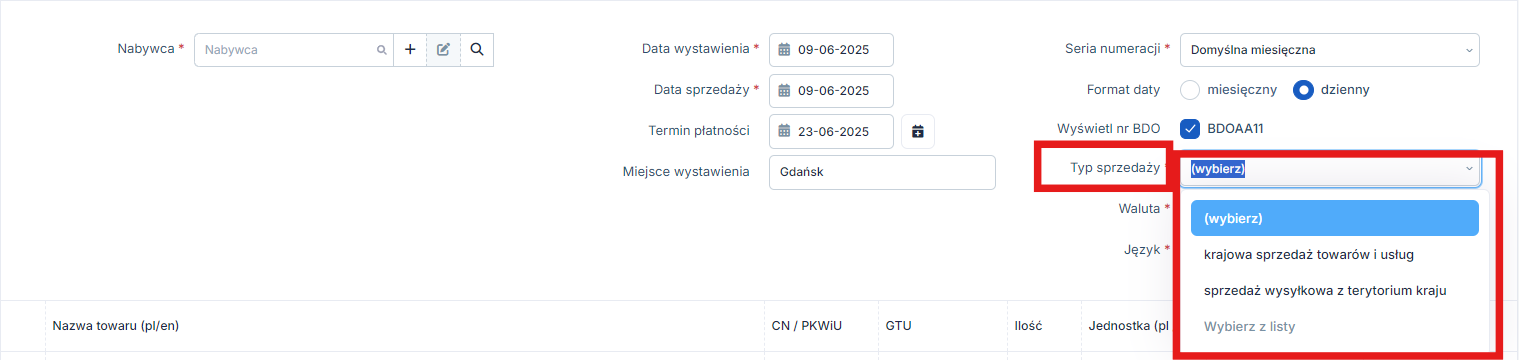

Na formularzu faktury z ceną określoną w walucie obcej, w prawym górnym rogu w pozycji Typ sprzedaży wybieramy z listy: sprzedaż wysyłkowa z terytorium kraju lub krajowa sprzedaż towarów i usług.

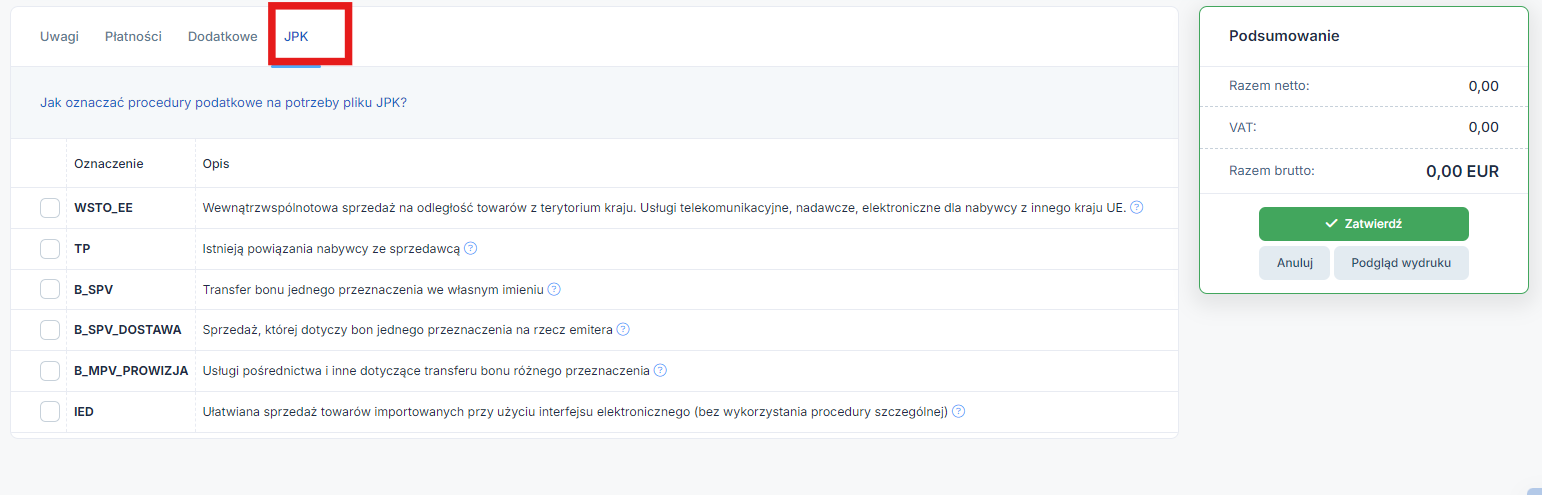

Dodatkowe oznaczenia faktur widoczne są w pliku jpk. Szczegółowe informacje dotyczące kodów GTU i dodatkowych oznaczeń faktur są dostępne w artykule.

Szczegółowa instrukcja jak procedury podatkowe ujmuje się w serwisie znajduje się tutaj.

W celu sprawdzenia oznaczenia faktury wybieramy ikonę JPK.

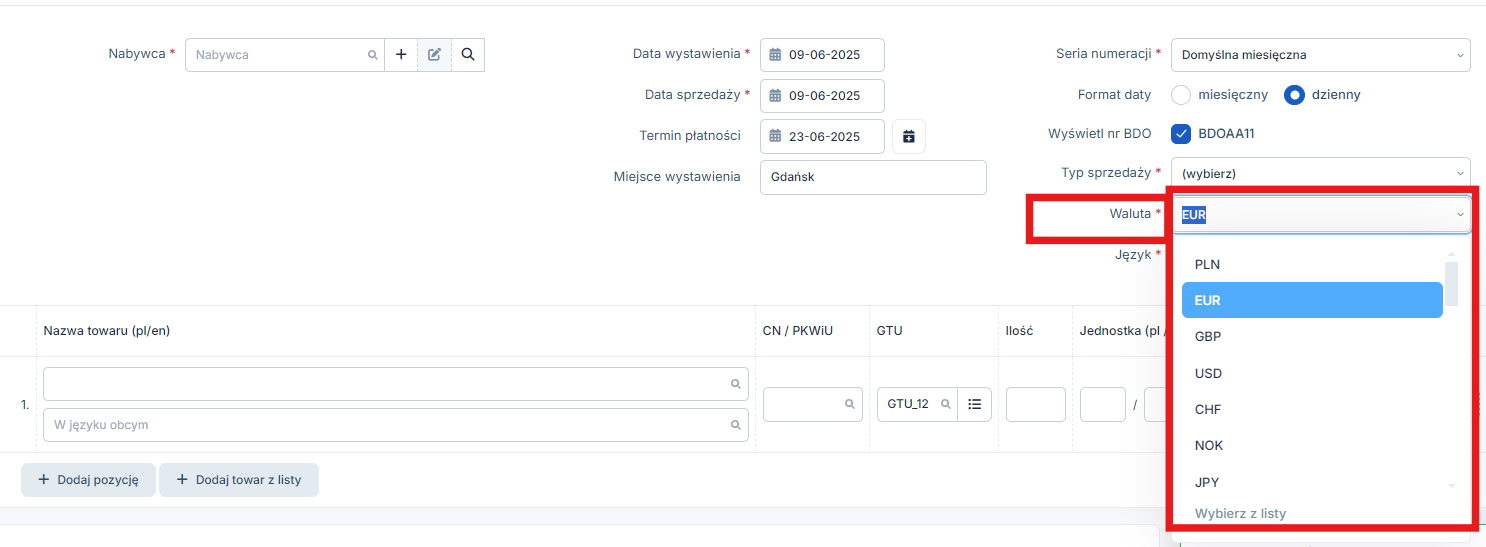

W następnej kolejności możemy wybrać walutę, w której ma być wystawiona faktura:

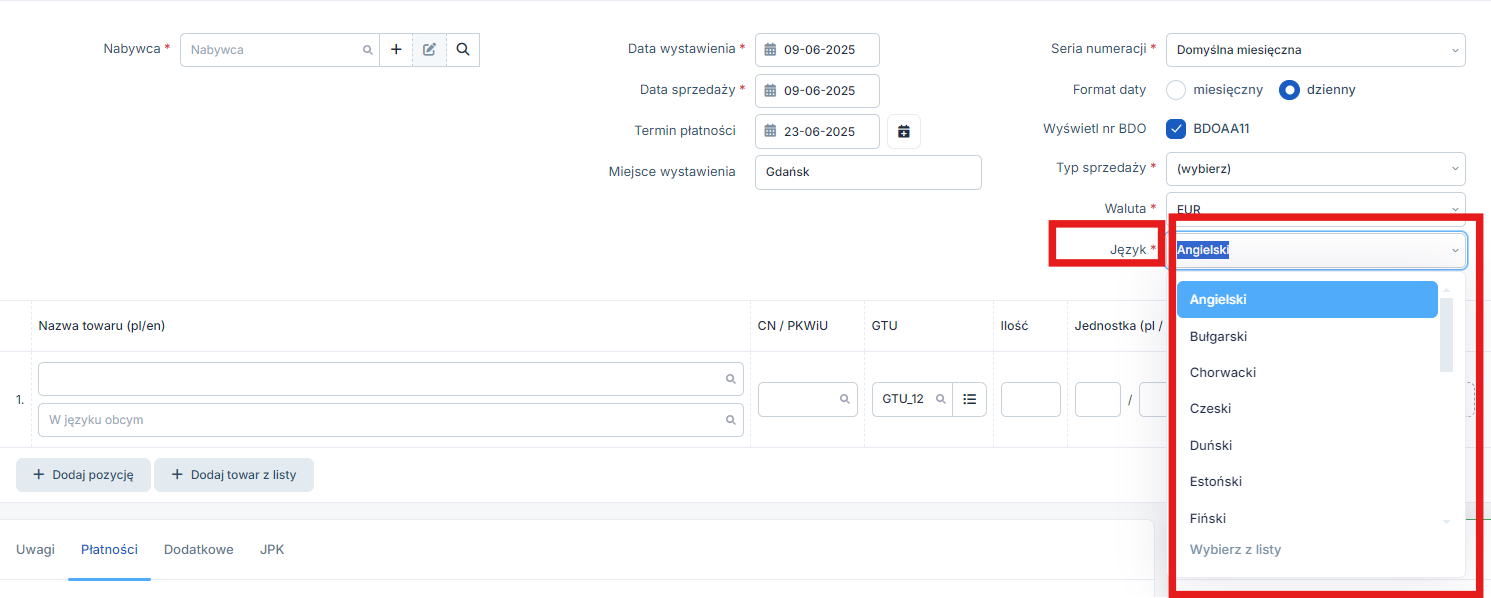

Na fakturze wystawianej w walucie obcej jest możliwość wybrania języka, w którym ma być wystawiona faktura. Tłumaczone są stałe elementy faktury. W zakładce Login ➡ Konfiguracja ➡ Faktury ➡ Domyślne ustawienia możemy ustawić główny język faktur wystawianych w obcych walutach.

Po uzupełnieniu: nabywcy, daty wystawienia i sprzedaży, terminu płatności, serii numeracji, typu sprzedaży oraz waluty – wpisujemy nazwę towaru lub usługi.

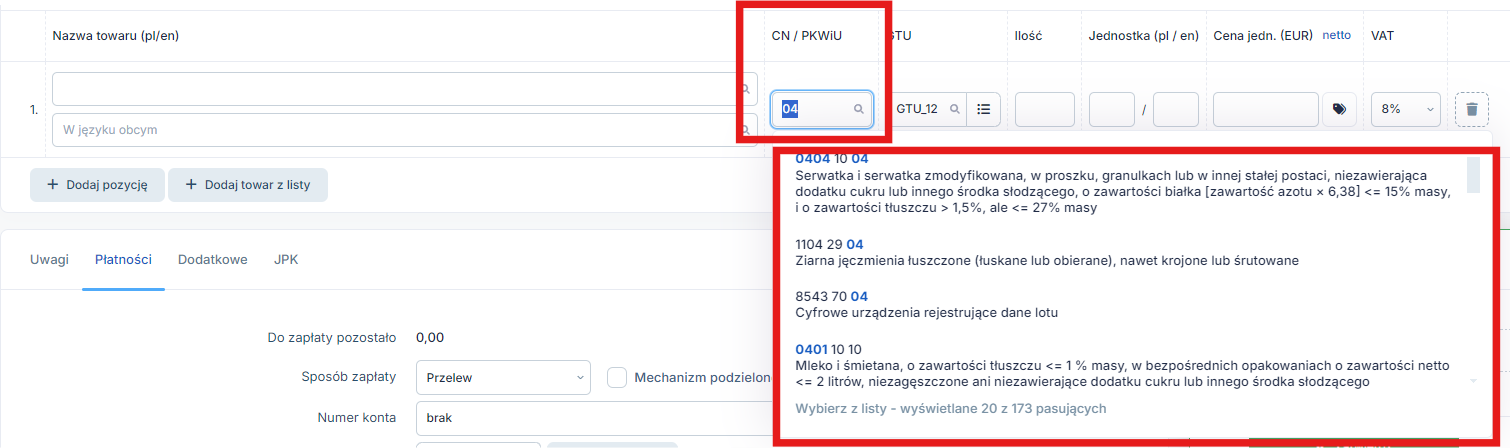

W pozycji CN/PKWIU mamy możliwość wyboru kodu CN towaru. Informacje na ten temat znajdziemy w artykule Nowa matryca stawek VAT już od lipca 2020 r.

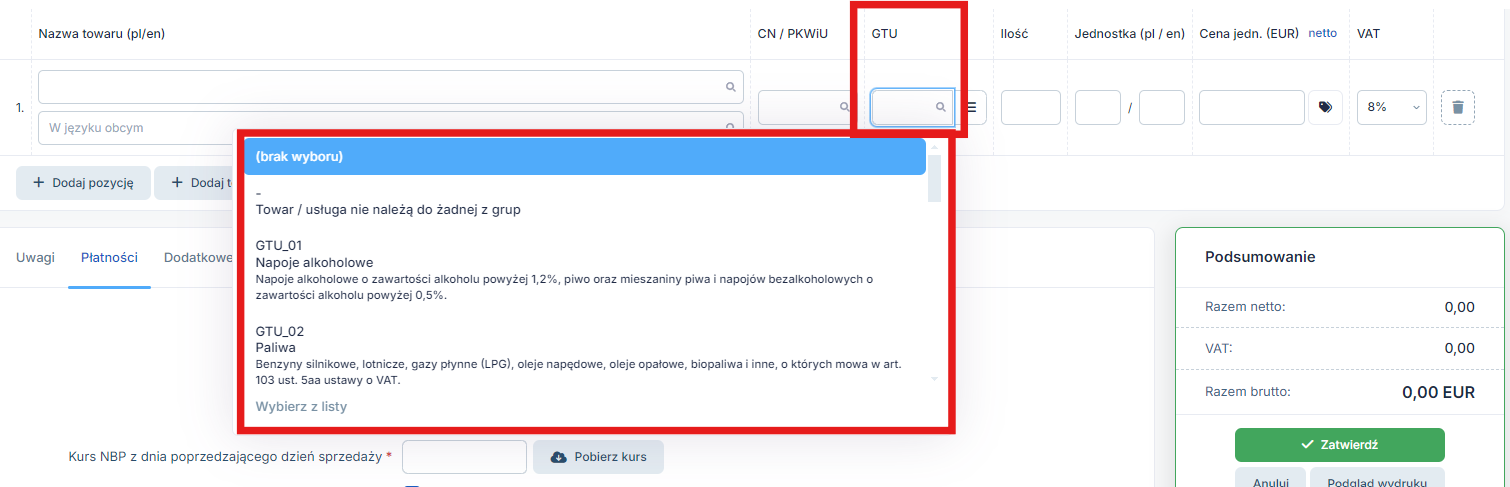

W pozycji GTU wybieramy kody grup towarów i usług GTU służące oznaczeniom dokumentów w ewidencjach sprzedaży i zakupu, które będą widoczne na pliku JPK_V7K lub JPK_V7M.

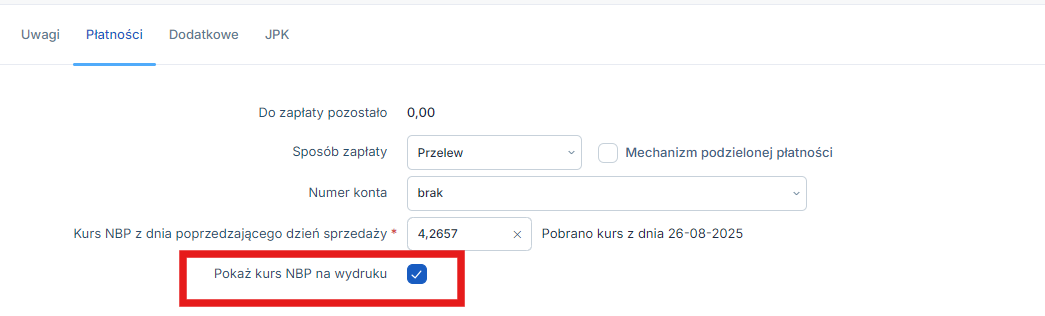

Przy wybraniu innej waluty, niż krajowa zostanie pobieramy kurs NBP. Jeżeli chcemy, żeby kurs pojawił się na fakturze, zaznaczamy opcję Pokaż kurs NBP na wydruku.

| Przepisy ustawy o podatku od towarów i usług nie wymagają podawania na fakturze kursu waluty, jaki został zastosowany do przeliczenia wartości. |

Należy jednak pamiętać, że każda faktura w walucie obcej do celów księgowych musi zostać przeliczona na walutę krajową. Zgodnie z przepisami ustawy o podatku od towarów i usług wykazane na fakturach wartości w walutach obcych przelicza się na złote, według kursu średniego danej waluty obcej ogłoszonego przez Narodowy Bank Polski na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego. W praktyce jest to dzień dostawy towaru lub wykonania usługi – chyba że przed tym dniem otrzymamy zapłatę, wtedy jest to dzień otrzymania zapłaty.

podatku dochodowym do przeliczenia wartości określonych w walucie, tak samo stosujemy średni kurs danej waluty obcej ogłoszony przez Narodowy Bank Polski na ostatni dzień poprzedzający dzień uzyskania przychodu. Dzień uzyskania przychodu to dzień dostawy towaru lub wykonania usługi – chyba że przed tym dniem wystawimy fakturę lub otrzymamy zapłatę.

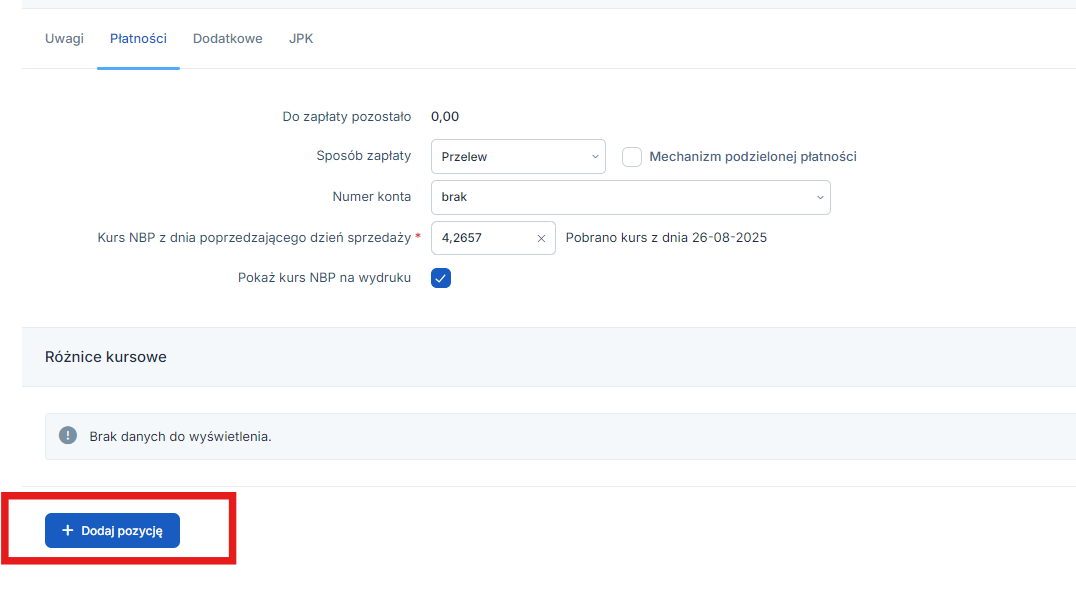

Przy transakcjach walutowych powstają różnice kursowe. Jeżeli wystawiając fakturę jest ona zapłacona to wybieramy ikonę + Dodaj pozycję.

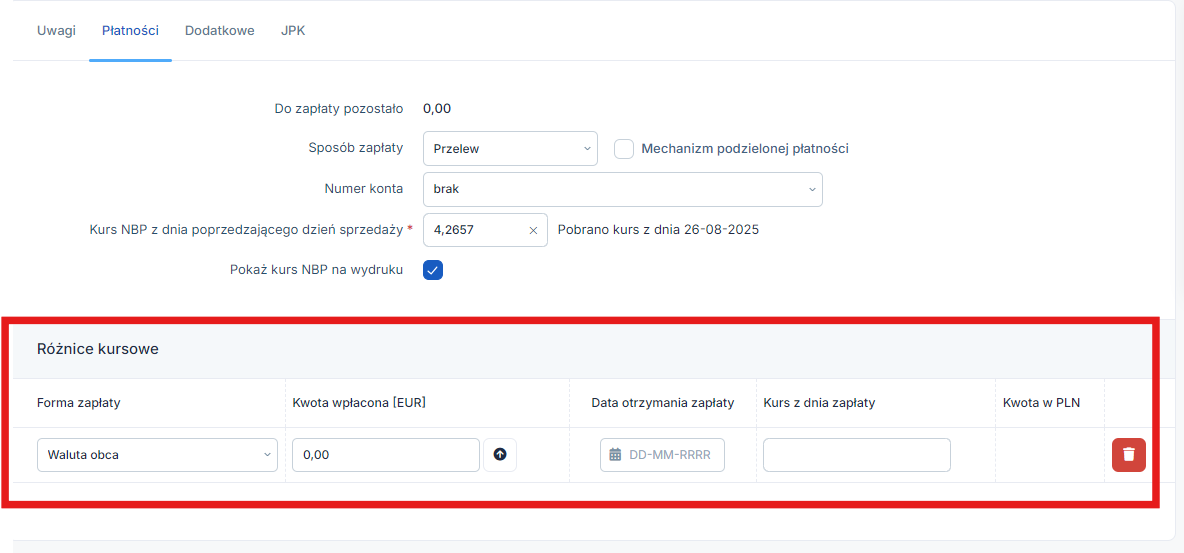

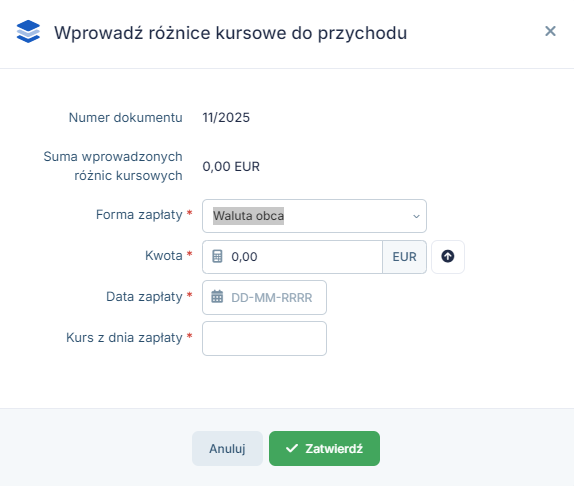

W sytuacji, gdy zapłatę otrzymaliśmy w walucie obcej, wybieramy w formie zapłaty Waluta obca, uzupełniamy wpłaconą przez kontrahenta kwotę i datę otrzymania zapłaty. W pozycji kurs z dnia zapłaty wpisujemy średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień zapłaty. Po uzupełnieniu tych danych zatwierdzamy.

Przykład 1.

Podatnik sprzedał w dniu 15 maja br. towar na kwotę netto 14,76 euro, w tym kwota netto wynosiła 12,00 euro i podatek 2,76 euro (11,76 PLN), na który w dniu 20 maja br. wystawił fakturę w walucie obcej. W dniu 18 maja br. podatnik otrzymał zapłatę od kontrahenta na rachunek walutowy. Wystawiając fakturę wyliczamy od razu różnice kursowe. W pozycji Forma zapłaty wybieramy waluta obca, kwota wpłacona [EUR] wpisujemy 12,00, data otrzymania zapłaty – 15.05.2025, kurs z dnia zapłaty – 4,2541. Ponieważ kontrahent dokonał zapłaty na rachunek walutowy i przy wpłacie bank nie dokonał przewalutowania waluty, do wyliczenia różnic kursowych przyjmujemy średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień zapłaty, czyli w tym przypadku z dnia 15.05.2025r.

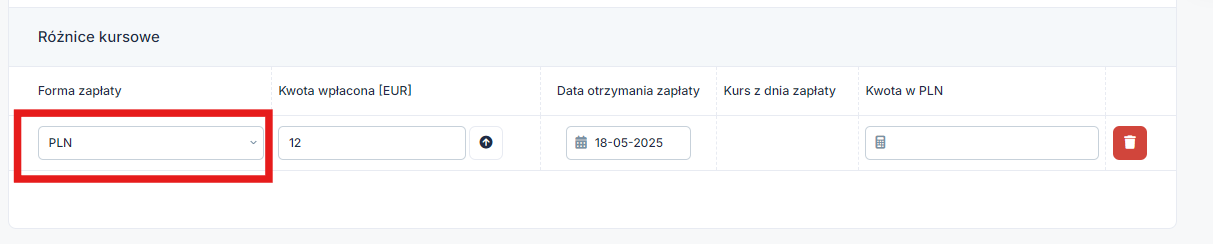

W przypadku, gdy zapłata za fakturę w walucie dokonana zostanie na rachunek bankowy prowadzony w PLN, różnice kursowe wyliczamy w następujący sposób: w pozycji forma zapłaty wybieramy PLN, uzupełniamy kwotę w walucie, datę i kwotę otrzymanej zapłaty w PLN.

Przykład 2.

Podatnik sprzedał w dniu 15 maja br. towar na kwotę netto 14,76 euro, w tym kwota netto wynosiła 12,00 euro i podatek 2,76 euro (11,76 PLN), na który w dniu 20 maja br. wystawił fakturę w walucie obcej. W dniu 18 maja, podatnik otrzymał zapłatę od kontrahenta na rachunek bankowy prowadzony w PLN.

Kwota należności zapłacona w walucie została przeliczona przez bank, według kursu banku jaki stosuje przy zakupie waluty (odsprzedaż waluty do banku) w naszym przykładzie będzie to kwota 4,1000 zł x 12,00 euro = 49,00 zł. W pozycji Forma zapłaty wybieramy PLN, kwota wpłacona [EUR] wpisujemy 12,00, data otrzymania zapłaty – 18.05.2025r., kwota w PLN – wpisujemy 49,00 zł.

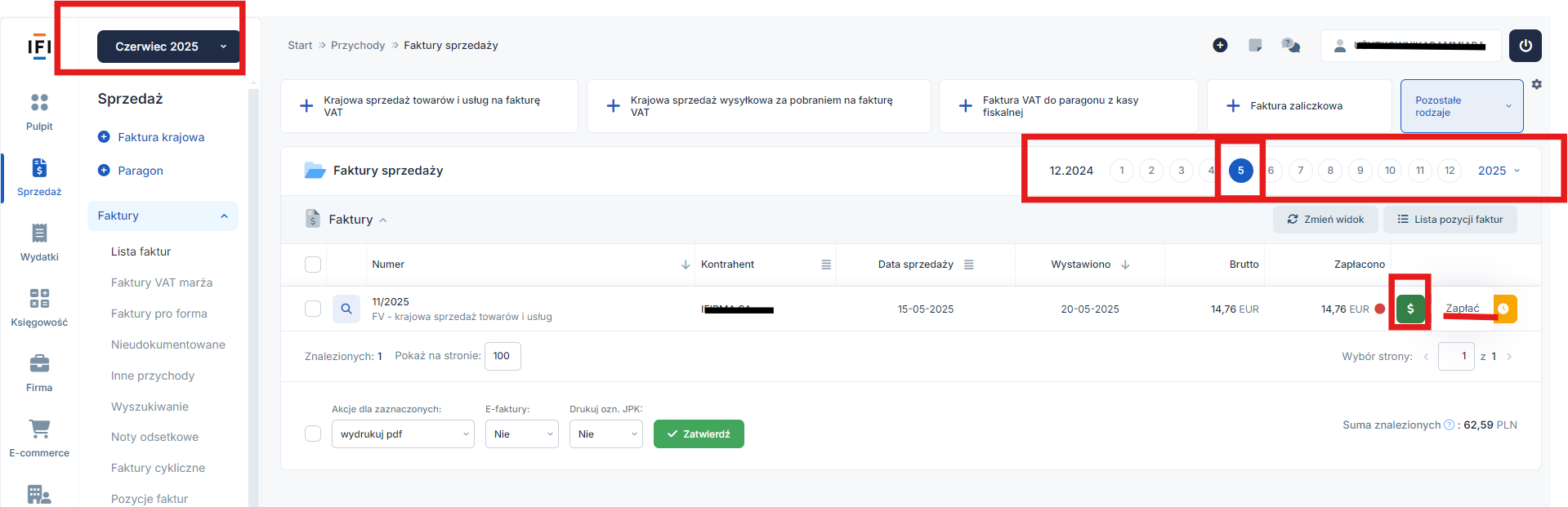

Jeżeli zapłata za fakturę zostanie dokonana w tym samym lub w następnym miesiącu po jej wystawieniu, w serwisie ustawiamy w lewym górnym rogu miesiąc księgowy zgodny z datą zapłaty. Przechodzimy do zakładki Sprzedaż ➡ Faktury ➡ Lista faktur na osi czasu ustawiamy miesiąc zgodny z datą wystawienia faktury w walucie obcej i wybieramy opcję Zapłać.

Uzupełniamy pozycje: forma zapłaty, kwota, data zapłaty (dzień, w którym otrzymaliśmy wpłatę) i kurs NBP z dnia poprzedzającego dzień zapłaty.

Autor: Teresa Poślednicka – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium