Przedsiębiorcy często zakupują telefony u operatorów sieci na raty.

Najpierw otrzymują fakturę na całą wartość aparatu telefonicznego. Natomiast na kolejnych fakturach poza kwotą dotyczącą usług telekomunikacyjnych podana jest kwota spłacanej raty.

W serwisie ifirma.pl księgujemy zakup telefonu na podstawie faktury zakupu, na której widnieje cała wartość telefonu.

Sposób księgowania jest zależny od wartości telefonu.

Podane poniżej wartości dotyczą kwot netto u vatowca, u nievatowca podane wartości dotyczą kwot brutto z faktury.

1. Wartość do 1500 zł – wprowadza się jako bieżący koszt firmy.

Fakturę należy wprowadzić przez zakładkę Wydatki ➡ Koszt prowadzenia działalności – faktura

2.Wartość z przedziału 1500 – 10 000 zł – zakup może być ewentualnie uznany jako wyposażenie firmy. Więcej na temat zmian w ewidencji wyposażenia tutaj.

Fakturę trzeba wprowadzić poprzez zakładkę Majątek ➡ Rejestr wyposażenia ➡ Dodaj ➡ zakup wyposażenia na fakturę VAT.

Jeśli dokumentem zakupu nie będzie faktura, ale np. faktura vat marża lub umowa kupna- sprzedaży, to należy wybrać zakup na dokument inny i następnie z rozwijanej listy rodzaj dokumentu zakupu.

W terminie płatności należy wskazać termin płatności ostatniej raty.

Następnie w pozycjach zapłaty dodajemy w miesiącu zapłaty kwotę zapłaconej raty.

W kolejnych okresach będzie trzeba wówczas dodawać daty i kwoty zapłaty kolejnych rat.

Innym rozwiązaniem jest oznaczenie dokumentu jako opłaconego w całości w dacie wystawienia.

Od 1 stycznia 2020 roku nie ma obowiązku prowadzenia ewidencji wyposażenia dla przedmiotów używanych w działalności. W związku z tym obecne Rozporządzenie Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, nie definiuje pojęcia wyposażenia.

Zniesienie obowiązku prowadzenia ewidencji wyposażenia nie zabrania przedsiębiorcy prowadzenia takiego rejestru na własne potrzeby. Jednak składniki majątku, które zostały już ujęte w ewidencji wyposażenia powinny się w niej znajdować do momentu sprzedaży lub likwidacji.

Jeżeli w trakcie użytkowania przedsiębiorca oceni, że spełniają warunki do uznania ich za środek trwały to może je przenieść do ewidencji środków trwałych.

Zgodnie z powyższym, wydatek o wartości między 1 500 zł a 10 000 zł może być zaliczony jako wyposażenie lub zaksięgowany jako pozostały wydatek przez zakładkę Wydatki ➡ + dodaj wydatek➡ koszt prowadzenia firmy.

W terminie płatności należy wskazać termin płatności ostatniej raty.

Następnie w pozycjach zapłaty dodajemy w miesiącu zapłaty kwotę zapłaconej raty.

W kolejnych okresach będzie trzeba wówczas dodawać daty i kwoty zapłaty kolejnych rat.

Innym rozwiązaniem jest oznaczenie dokumentu jako opłaconego w całości w dacie wystawienia.

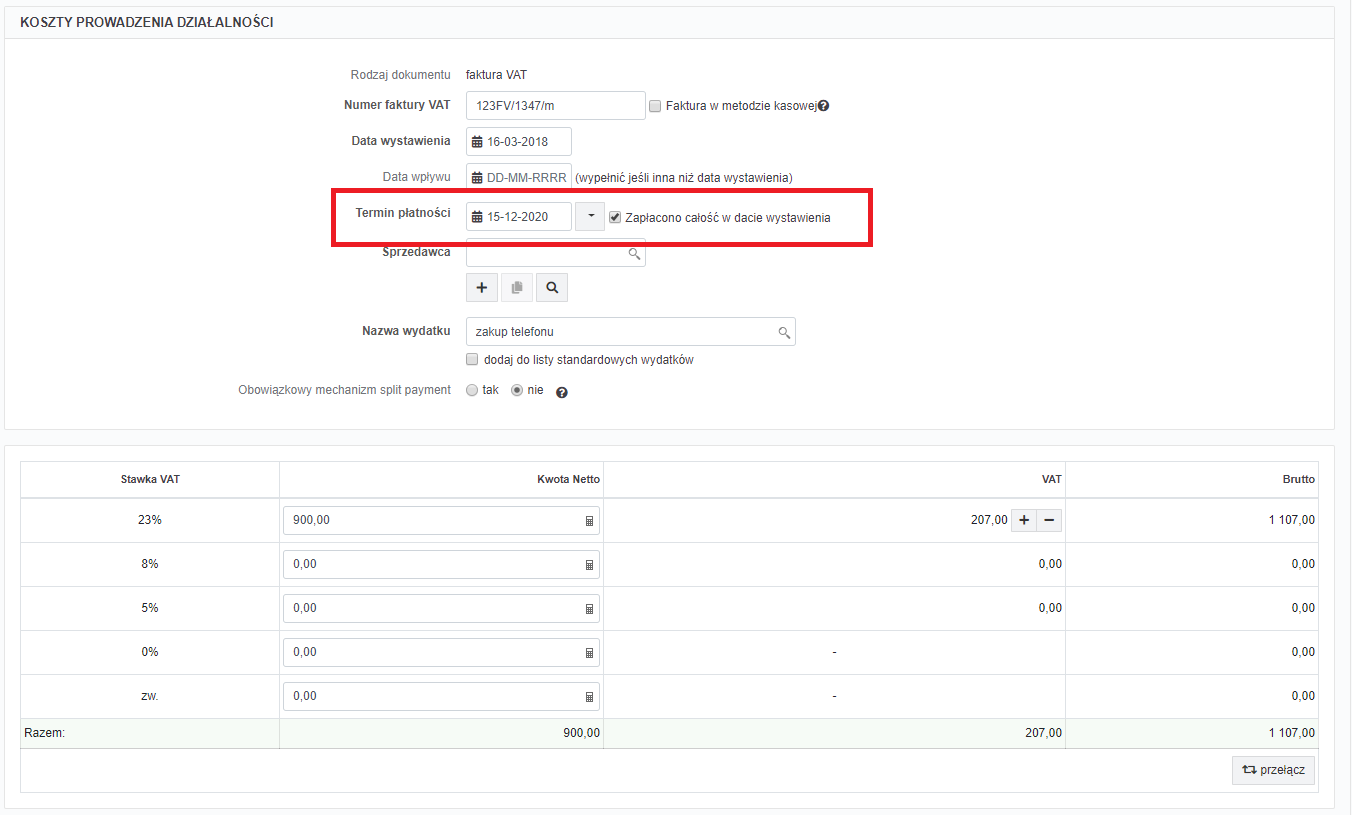

Przykład 1

Przedsiębiorca czynny podatnik VAT zakupił telefon u operatora sieci na raty. Wartość netto telefonu to 900 zł. Data wystawienia faktury 16-03-2018 r. Termin płatności ostatniej raty zgodnie z harmonogramem płatności rat to 15-12-2020 r.

Zakup należy wprowadzić poprzez zakładkę Wydatki ➡ Koszt prowadzenia działalności – faktura.

Dokument można oznaczyć jako opłacony w całości w dacie wystawienia.

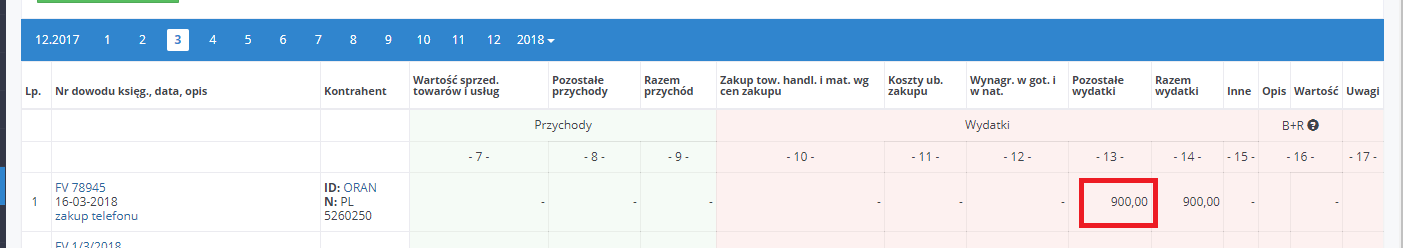

Księgowany w ten sposób wydatek zostanie ujęty w księdze przychodów i rozchodów w wysokości 900 zł w dacie wystawienia faktury, a podatek VAT zostanie rozliczony w ewidencji zakupów VAT.

Poniżej widok z zakładki Ewidencje ➡ Księga przychodów i rozchodów.

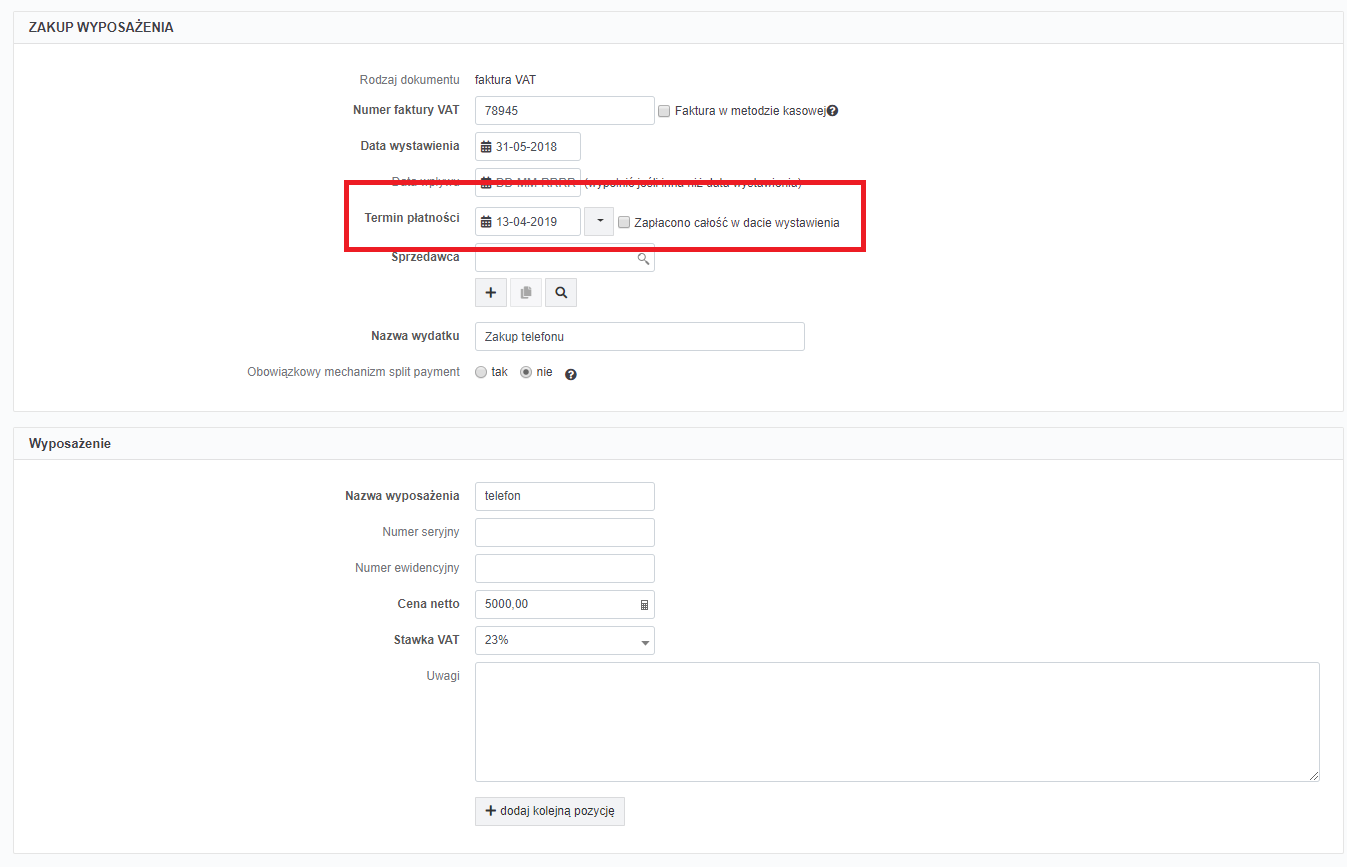

Przykład 2

Przedsiębiorca podatnik zwolniony z VAT zakupił telefon na raty u operatora sieci o wartości 6150 brutto (kwota netto 5000 zł). Data wystawienia faktury 31-05-2018 r. Termin płatności ostatniej raty zgodnie z harmonogramem płatności rat to 13-04-2019 r.

Zakup należy wprowadzić w zakładce Majątek ➡ Rejestr wyposażenia ➡ Dodaj ➡ Zakup wyposażenia na fakturę VAT. Dokument można oznaczyć jako opłacony w całości w dacie wystawienia.

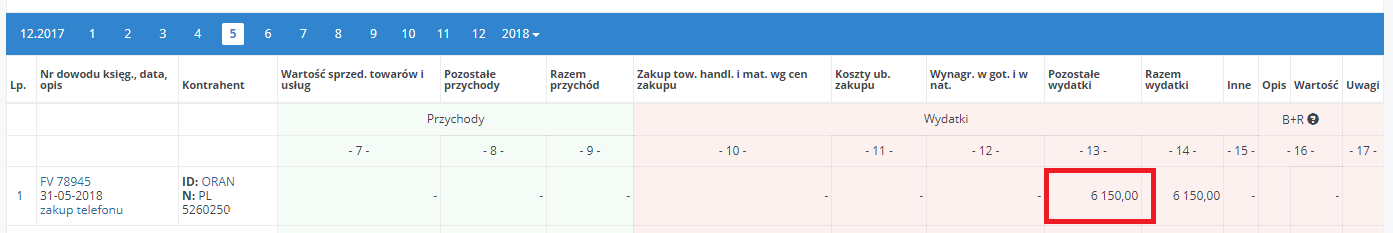

Księgowanie wydatku w ten sposób spowoduje ujęcie w księdze przychodów i rozchodów kosztu w wysokości 6150 zł – kwoty brutto. Podatek VAT nie podlega odliczeniu.

Poniżej widok z zakładki Ewidencje ➡ Księga przychodów i rozchodów.

Na podstawie kolejnych faktur wystawionych przez operatora księguje się tylko wartość usług telekomunikacyjnych, kwot spłacanych rat już się nie uwzględnia.

Jedynie w przypadku, gdy dokument nie został oznaczony od razu jako opłacony w całości, to uzupełnia się datę i kwotę opłacanej raty w zakładce Wydatki przy dokumencie, który dotyczy zakupu telefonu.

Przykład 3. Zakup telefonu na raty. Dokument nie został oznaczony jako opłacony w całości.

Przedsiębiorca chce w każdym miesiącu dodawać zapłaconą kwotę i datę raty w serwisie.

Przedsiębiorca vatowiec zakupił telefon na fakturę. Dokument wystawiony został w marcu 2018 r. na kwotę netto 600 zł (kwota brutto 738 zł). Kontrahent w każdym miesiącu, począwszy od kwietnia, będzie płacić ratę w wysokości 61,50 zł przez okres 12 miesięcy.

Zakup rozliczany jest w zakładce Wydatki ➡ Koszt prowadzenia działalności – faktura.

Koszt został rozliczony w marcu w wysokości 600 zł w księdze przychodów i rozchodów; podatek VAT został odliczony w ewidencji zakupów VAT.

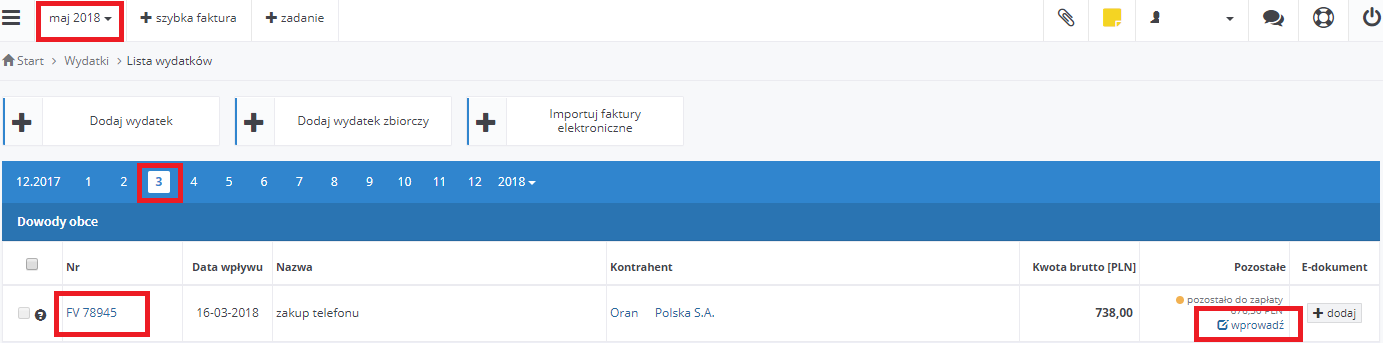

Przykład wprowadzenia raty opłaconej w maju.

Należy ustawić w lewym górnym rogu miesiąc księgowy maj – miesiąc zgodny z datą opłacenia. Trzeba przejść do zakładki Wydatki > Dowody obce. Następnie na osi czasu ustawić miesiąc zgodny z datą wystawienia faktury zakupu (wprowadzenia do serwisu wydatku) i odnaleźć dokument na liście.

Dokument można odnaleźć np. po numerze, następnie w kolumnie Pozostałe należy wybrać opcję wprowadź – opcja widoczna na poniższym zrzucie.

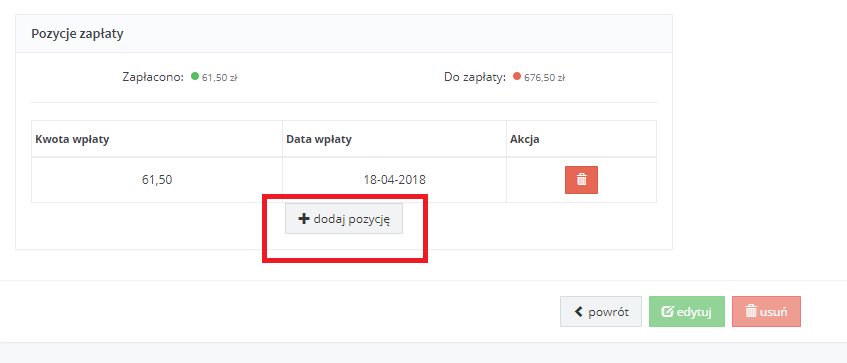

Innym sposobem jest wybranie numeru dokumentu zakupu w zakładce Wydatki, następnie na dole w części Pozycje zapłaty +dodaj pozycję.

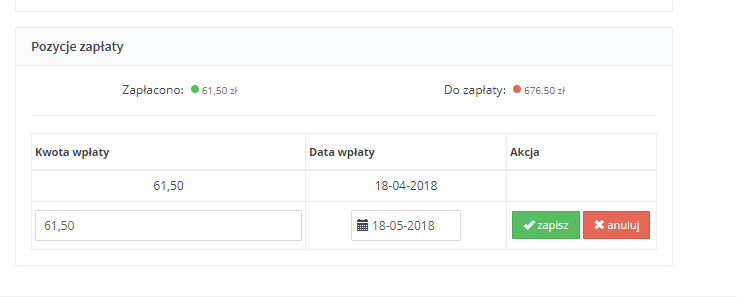

Następnie należy wprowadzić datę i kwotę zapłaconej raty oraz ją zatwierdzić.

Analogicznie trzeba postąpić w kolejnych miesiącach.

Jeśli do kwoty raty zostaną doliczone odsetki, choć zazwyczaj jest oprocentowanie 0%, to księguje się je w dacie zapłaty w zakładce wydatki ➡ koszt prowadzenia działalności – inny (dowód opłaty) – na podstawie potwierdzenia zapłaty.

Autor: Monika Kobylak – zespół ifirma.pl