- Definicja transakcji łańcuchowej i określenie miejsca jej opodatkowania

- Transakcja trójstronna

- Przykłady rozliczenia transakcji trójstronnych w procedurze uproszczonej

- a) Podmiot krajowy jest pierwszym uczestnikiem obrotu

b) Podmiot krajowy jest drugim uczestnikiem obrotu

c) Podmiot krajowy jest trzecim uczestnikiem obrotu

1. Definicja transakcji łańcuchowej i określenie miejsca jej opodatkowania.

Z transakcją łańcuchową mamy do czynienia jeśli towary będące przedmiotem kilku odrębnych dostaw są wysyłane bezpośrednio od pierwszego dostawcy do ostatniego w kolejności nabywcy.

Przykład 1

Firma A sprzedaje towar na rzecz firmy B. Ta z kolei sprzedaje go kolejnej firmie – C. Towar wysyłany jest bezpośrednio z firmy A do C.

Każda z transakcji w łańcuchu dostaw rozpatrywana jest odrębnie, w związku z tym dla każdej należy ustalić miejsce opodatkowania.

Zgodnie z art. 22 ust. 1 pkt 1 w przypadku towarów wysyłanych lub transportowanych przez dokonującego ich dostawy, ich nabywcę lub osobę trzecią – miejscem dostawy jest miejsce, w którym towary znajdują się w momencie rozpoczęcia wysyłki lub transportu do nabywcy.

Powyższy przepis określa miejsce opodatkowania dostawy, uznawanej w łańcuchu za dostawę ruchomą. Ponieważ mimo odrębnych dostaw mamy tylko jedno przemieszczenie towarów, tylko jedna z transakcji może być transakcją ruchomą. Dostawą ruchomą jest dostawa, której przypisujemy przemieszczenie towarów.

Pozostałe transakcje w ramach łańcucha są opodatkowane:

- w państwie, z którego towar jest wysyłany lub transportowany – jeśli są realizowane przed dostawą ruchomą,

- w państwie przeznaczenia towaru – jeśli są realizowane po dostawie ruchomej.

W przypadku kiedy transport towaru odbywa się w ramach jednego kraju – nie ma wątpliwości gdzie jest opodatkowana dostawa ruchoma oraz dostawy następujące przed nią i po niej.

Przykład 2

Firma A sprzedaje towar na rzecz firmy B. Ta z kolei sprzedaje go kolejnej firmie – C. Towar wysyłany jest bezpośrednio z firmy A do C.

Transport towaru odbywa się na terytorium kraju.

W takim wypadku bez względu na to, która dostawa będzie uznana za ruchomą – wszystkie będą opodatkowane w kraju. Podmiot A i B wystawiają faktury krajowe.

Sposób ustalenia miejsca opodatkowania transakcji w przypadku, gdy towary przemieszczane są między różnymi krajami UE lub poza UE określają przepisy art. 22 ust. 2a – 2e. Zasady z nich wynikające wskazane zostały w tabeli.

| 1. | terytorium kraju → państwo trzecie |

Nabywca dokonujący dostawy towarów | Dostawa dokonana do tego nabywcy |

| Firma A (z Niemiec) kupuje towar od firmy B (z Polski) i sprzedaje go firmie N (z Norwegii).Towar wysyłany z Polski do Norwegii. Transport organizuje podmiot A (z Niemiec). Transakcją ruchomą jest dostawa między firmą B a firmą A. Rozliczana jest ona jako eksport towarów. Transakcja między firmą A a ostatecznym odbiorcą N opodatkowana jest w Norwegii jako krajowa. |

|||

| 2. | terytorium kraju → państwo trzecie |

Nabywca dokonujący dostawy towarów, przy czym z warunków dostawy wynika, że wysyłkę należy przyporządkować dostawie dokonanej przez tego nabywcę. | Dostawa dokonana przez nabywcę |

| Firma A (z Niemiec) kupuje towar od firmy B (z Polski) i sprzedaje go firmie N (z Norwegii).Towar wysyłany z Polski do Norwegii. Transport organizuje podmiot A (z Niemiec), przy czym z warunków dostawy wynika, że wysyłkę należy przyporządkować dostawie dokonanej przez podmiot z Niemiec (firma A) na rzecz podmiotu z Norwegii. Transakcją ruchomą jest dostawa między firmą A a firmą N. Rozliczana jest ona jako eksport towarów. Transakcja między firmą B (z Polski) sprzedającą towary podmiotowi A (z Niemiec) opodatkowana jest przez polski podmiot jako transakcja krajowa. |

|||

| 3. | terytorium kraju → państwo trzecie | pierwszy dostawca | Dostawa dokonana przez pierwszego dostawcę |

| Firma polska sprzedaje towar na rzecz firmy z Niemiec. Z kolei firma z Niemiec sprzedaje go firmie z Ukrainy. Towar wywożony jest przez polskiego podatnika bezpośrednio na Ukrainę. Dostawą ruchomą jest dostawa dokonana przez firmę krajową. Jest ona rozliczana jako eksport. Z kolei dostawa między podmiotem z Niemiec a firmą z Ukrainy jest dostawą krajową opodatkowaną w Ukrainie. |

|||

| 4. | terytorium kraju → państwo trzecie | ostatni nabywca | Dostawa dokonana do ostatniego nabywcy |

| Firma polska sprzedaje towar na rzecz firmy z Niemiec. Z kolei firma z Niemiec sprzedaje go firmie z Ukrainy. Towar wywożony jest przez ostatecznego odbiorcę (firmę z Ukrainy). Dostawą ruchomą jest dostawa dokonana przez firmę z Niemiec na rzecz podmiotu z Ukrainy. Jest ona rozliczana w Polsce jako eksport. Z kolei dostawa między podmiotem z Polski a firmą z Niemiec jest dostawą krajową opodatkowaną w Polsce. |

|||

| 5. | kraj UE → inny kraj UE | podmiot pośredniczący, czyli inny niż pierwszy w kolejności dostawca towarów, który wysyła lub transportuje towar (samodzielnie lub za pośrednictwem innego podmiotu) | Dostawa dokonana do podmiotu pośredniczącego |

| Firma z Francji, sprzedaje towar na rzecz firmy z Niemiec, ta z kolei sprzedaje go Firmie z Polski. Towar jest wysyłany bezpośrednio z Francji do Polski. Podmiotem pośredniczącym jest podmiot z Niemiec. Transakcją ruchomą rozliczaną jako WDT jest transakcja między firmą z Francji a Niemiecką. Z kolei sprzedaż między firmą z Niemiec a polskim podmiotem jest transakcją krajową. Firma z Niemiec w Polsce musi rozliczyć WNT a następnie dostawę krajową. |

|||

| 6. | kraj UE → inny kraj UE | podmiot pośredniczący, czyli inny niż pierwszy w kolejności dostawca towarów, który wysyła lub transportuje towar (samodzielnie lub za pośrednictwem innego podmiotu). Podmiot pośredniczący wskazał swojemu dostawcy numer VAT UE, kraju z którego towary są wysyłane. | Dostawa dokonana przez podmiot pośredniczący |

| Firma z Francji, sprzedaje towar na rzecz firmy z Niemiec, ta z kolei sprzedaje go Firmie z Polski. Towar jest wysyłany bezpośrednio z Francji do Polski. Podmiotem pośredniczącym jest podmiot z Niemiec. Podmiot ten jest zarejestrowany we Francji jak podatnik VAT-UE i wskazał nr NIP firmie z Francji. Transakcją ruchomą rozliczaną jako WDT jest transakcja między firmą z Niemiec a Polską. Z kolei poprzedzająca ją transakcja między podmiotami z Francji i Niemiec jest transakcją krajową opodatkowaną we Francji. Polski nabywca rozliczając WNT wskaże dane kontrahenta z Niemiec z prefiksem FR. |

|||

| 7. | kraj UE → inny kraj UE | pierwszy dostawca | Dostawa dokonana przez pierwszego dostawcę |

| Firma z Francji, sprzedaje towar na rzecz firmy z Niemiec, ta z kolei sprzedaje go Firmie z Polski. Towar jest wysyłany bezpośrednio z Francji do Polski. Transport organizowany jest przez pierwszego dostawcę – firmę z Francji.Transakcją ruchomą – czyli w tym wypadku rozliczaną jako WDT jest dostawa dokonana przez podmiot z Francji na rzecz Niemieckiego nabywcy. Firma z Niemiec rozliczy WNT w Polsce. W tym celu będzie zobowiązana do rejestracji do VAT w Polsce. Dostawa między firmą z Niemiec i Polski będzie transakcją krajową opodatkowaną we Polsce. |

|||

| 8. | kraj UE → inny kraj UE | ostatni nabywca | Dostawa dokonana do ostatniego nabywcy |

| Firma z Francji, sprzedaje towar na rzecz firmy z Niemiec, ta z kolei sprzedaje go Firmie z Polski. Towar jest wysyłany bezpośrednio z Francji do Polski. Transport organizowany jest przez pierwszego dostawcę – firmę z Francji.Transakcją ruchomą – czyli w tym wypadku rozliczaną jako WDT jest dostawa dokonana przez podmiot z Niemiec na rzecz krajowego nabywcy. Firma z Polski rozliczy WNT, wykazując nabycie od kontrahenta z Niemiec (ten będzie zobowiązany do rejestracji we Francji). Dostawa między firmą z Francji i z Niemiec będzie transakcją krajową opodatkowaną we Francji |

|||

Z powyższej tabeli wynika, iż prawidłowe rozliczenie transakcji łańcuchowych wymaga często rejestracji w zakresie VAT w kraju, w którym przedsiębiorca uczestniczący w łańcuchu dostaw nie prowadzi działalności.

Aby ograniczyć taką konieczność, przepisy unijne, a tym samym krajowe dają możliwość rozliczenia wewnątrzwspólnotowych transakcji trójstronnych z zastosowaniem procedury uproszczonej.

2. Transakcja trójstronna

Wewnątrzwspólnotową transakcją trójstronną (WTT) jest transakcją, która spełnia warunki wskazane w art. 135 ust. 1 pkt 2 ustawy o VAT. Warunki te wskazane zostały w tabeli.

| 1. | Uczestnikami transakcji jest trzech podatników VAT zidentyfikowanych na potrzeby transakcji wewnątrzwspólnotowych w trzech różnych państwach członkowskich. |

| 2. | Dostawa towaru dokonywana jest między podmiotami pierwszym i drugim oraz drugim i ostatnim, natomiast towar jest wydawany przez pierwszy podmiot bezpośrednio ostatniemu. |

| 3. | Towar jest wysyłany lub transportowany przez pierwszego lub też transportowany przez drugiego w kolejności podatnika VAT lub na ich rzecz z terytorium jednego państwa członkowskiego na terytorium innego państwa członkowskiego. |

Przykład 3.

Firma z Francji, sprzedaje towar na rzecz firmy z Niemiec, ta z kolei sprzedaje go nabywcy z Polski. Towar jest wysyłany bezpośrednio z Francji do Polski.

Podmiotem zajmującym się transportem towarów jest podmiot z Niemiec/Francji.

Podmiot z Polski korzysta ze zwolnienia podmiotowego z VAT i nie jest zarejestrowany na potrzeby rozliczania WNT w Polsce.

Powyższa transakcja nie spełnia warunków wewnątrzwspólnotowej transakcji trójstronnej.

Przykład 4.

Firma z Niemiec, sprzedaje towar na rzecz firmy z Polski, ta z kolei sprzedaje go firmie z Czech. Towar jest wysyłany bezpośrednio z Niemiec do Czech.

Podmiotem zajmującym się transportem towarów jest podmiot z Niemiec/Polski.

Wszyscy uczestnicy są zarejestrowani w swoich państwach na potrzeby transakcji unijnych.

Powyższa transakcja spełnia warunki wewnątrzwspólnotowej transakcji trójstronnej.

W przypadku, gdy:

- transportem zajmuje się podmiot z Polski (nie wskazał on podmiotowi z Niemiec nr NIP z przedrostkiem DE) – transakcją ruchomą jest dostawa między firmą z Niemiec i z Polski. Firma z Polski musi zarejestrować się w Czechach aby rozliczyć WNT. Następnie dokonuje krajowej dostawy na rzecz firmy czeskiej.

- transportem zajmuje się podmiot z Niemiec – transakcją ruchomą jest dostawa między firmą z Niemiec i z Polski. Firma z Polski musi zarejestrować się w Czechach aby rozliczyć WNT. Następnie dokonuje krajowej dostawy na rzecz firmy czeskiej.

W obu powyższych sytuacjach firma z Polski miałaby obowiązek rejestracji do VAT w Czechach. Aby tego uniknąć – po spełnieniu dodatkowych warunków wskazanych w art. 135 i 136 ustawy o VAT możliwe jest skorzystanie z procedury uproszczonej.

Warunki do skorzystania z procedury uproszczonej dla wewnątrzwspólnotowej transakcji trójstronnej zawiera poniższa tabela.

| 1. | Uczestnikami transakcji jest trzech podatników VAT zidentyfikowanych na potrzeby transakcji wewnątrzwspólnotowych w trzech różnych państwach członkowskich. |

| 2. | Dostawa towaru dokonywana jest między podmiotami pierwszym i drugim oraz drugim i ostatnim, natomiast towar jest wydawany przez pierwszy podmiot bezpośrednio ostatniemu. |

| 3. | Towar jest wysyłany lub transportowany przez pierwszego lub też transportowany przez drugiego w kolejności podatnika VAT lub na ich rzecz, z terytorium jednego państwa członkowskiego na terytorium innego państwa członkowskiego. |

| 4. | Dostawa na rzecz ostatniego w kolejności podatnika VAT była bezpośrednio poprzedzona wewnątrzwspólnotowym nabyciem towarów u drugiego w kolejności podatnika VAT. |

| 5. | Drugi w kolejności podatnik VAT dokonujący dostawy na rzecz ostatniego w kolejności podatnika VAT nie posiada siedziby działalności gospodarczej na terytorium państwa członkowskiego, w którym kończy się transport lub wysyłka. |

| 6. | Drugi w kolejności podatnik VAT stosuje wobec pierwszego i ostatniego w kolejności podatnika VAT ten sam numer identyfikacyjny na potrzeby VAT, który został mu przyznany przez państwo członkowskie inne niż to, w którym zaczyna się lub kończy transport lub wysyłka. |

| 7. | Ostatni w kolejności podatnik VAT stosuje numer identyfikacyjny na potrzeby VAT państwa członkowskiego, w którym kończy się transport lub wysyłka. |

| 8. | Ostatni w kolejności podatnik VAT został wskazany przez drugiego w kolejności podatnika VAT jako obowiązany do rozliczenia podatku VAT od dostawy towarów realizowanej w ramach procedury uproszczonej. |

| 9. | Drugi w kolejności podmiot wystawia ostatniemu fakturę zawierające poza danymi wymaganymi dla faktury (wskazanie w art. 106e) także następujące informacje:

|

Po ich spełnieniu ostatni w kolejności podatnik VAT rozlicza VAT z tytułu dokonanej na jego rzecz dostawy, przez drugiego w kolejności podatnika.

Sposób postępowania krajowego podatnika w zależności od tego czy jest on pierwszym, drugim czy ostatnim uczestnikiem obrotu został przedstawiony poniżej.

a) Podmiot krajowy jest pierwszym uczestnikiem obrotu

W takim wypadku podmiot krajowy wystawia fakturę na rzecz drugiego podmiotu przez formularz Wewnątrzunijnej dostawy towarów w zakładce Faktury ➡ wystaw inną ➡ pozostałe rodzaje.

Przedsiębiorca po spełnieniu warunków określonych art. 42 ustawy o VAT stosuje stawkę 0%, wykazuje ją w deklaracji VAT i informacji podsumowującej w sposób właściwy dla WDT. Nie wprowadza na dokumencie czy w ewidencjach dodatkowych oznaczeń wskazujących na to, iż faktura dotyczy transakcji trójstronnej z zastosowaniem procedury uproszczonej.

Sposób wykazania WDT w ewidencjach podatkowych i deklaracjach opisany został tutaj.

b) Podmiot krajowy jest drugim uczestnikiem obrotu

W przypadku kiedy polski przedsiębiorca jest drugim uczestnikiem obrotu, w celu prawidłowego rozliczenia transakcji w szczególny sposób dokonuje rozliczenia – zarówno zakupu jak i sprzedaży.

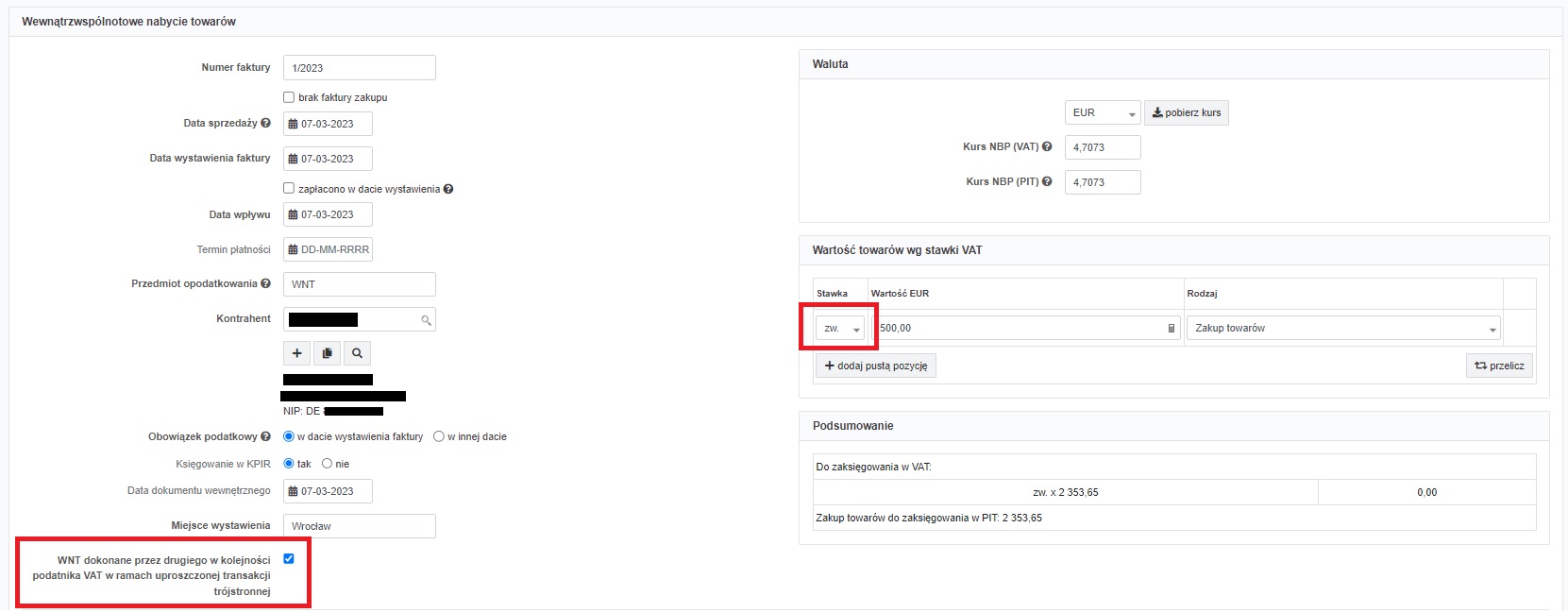

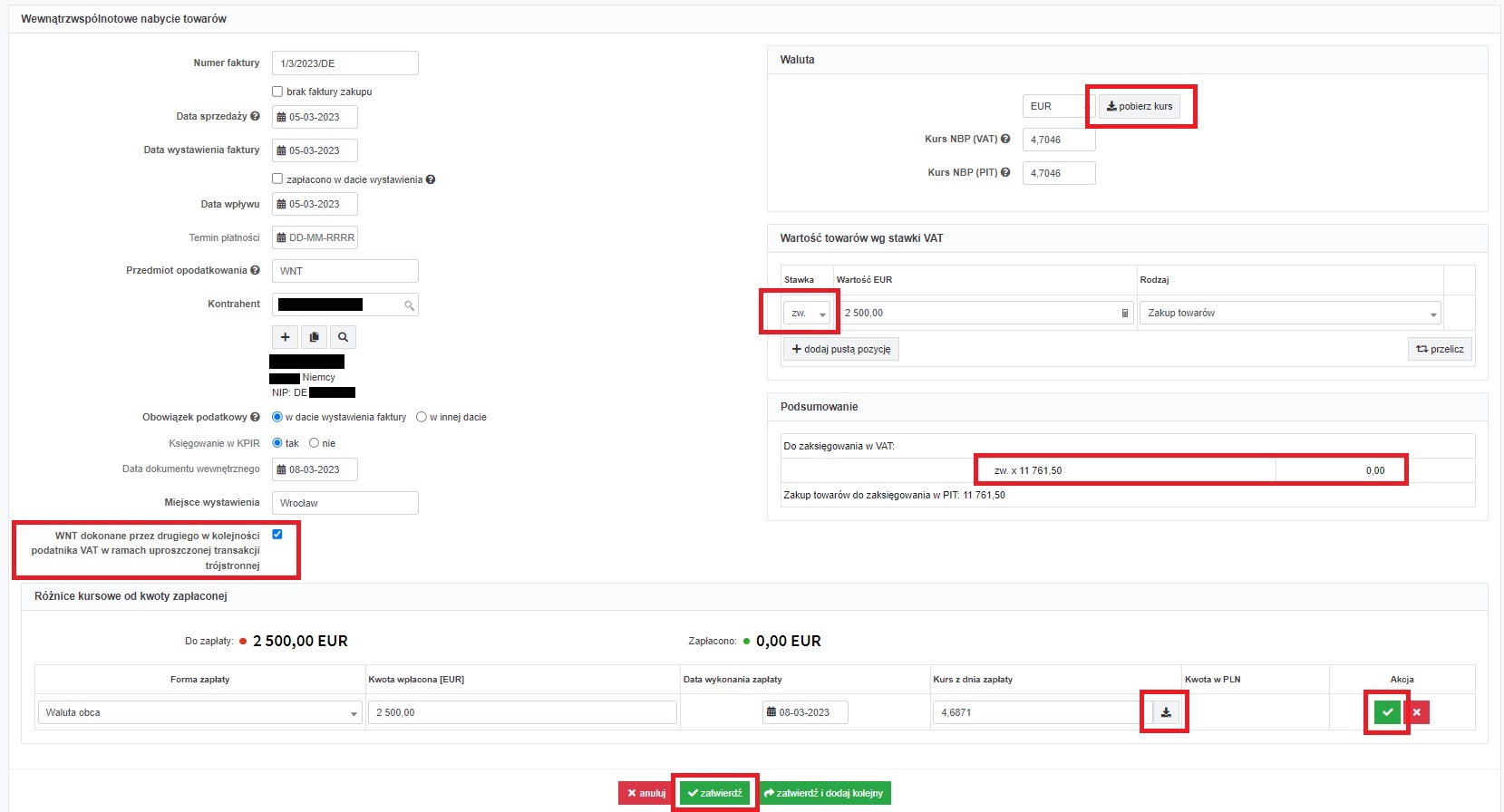

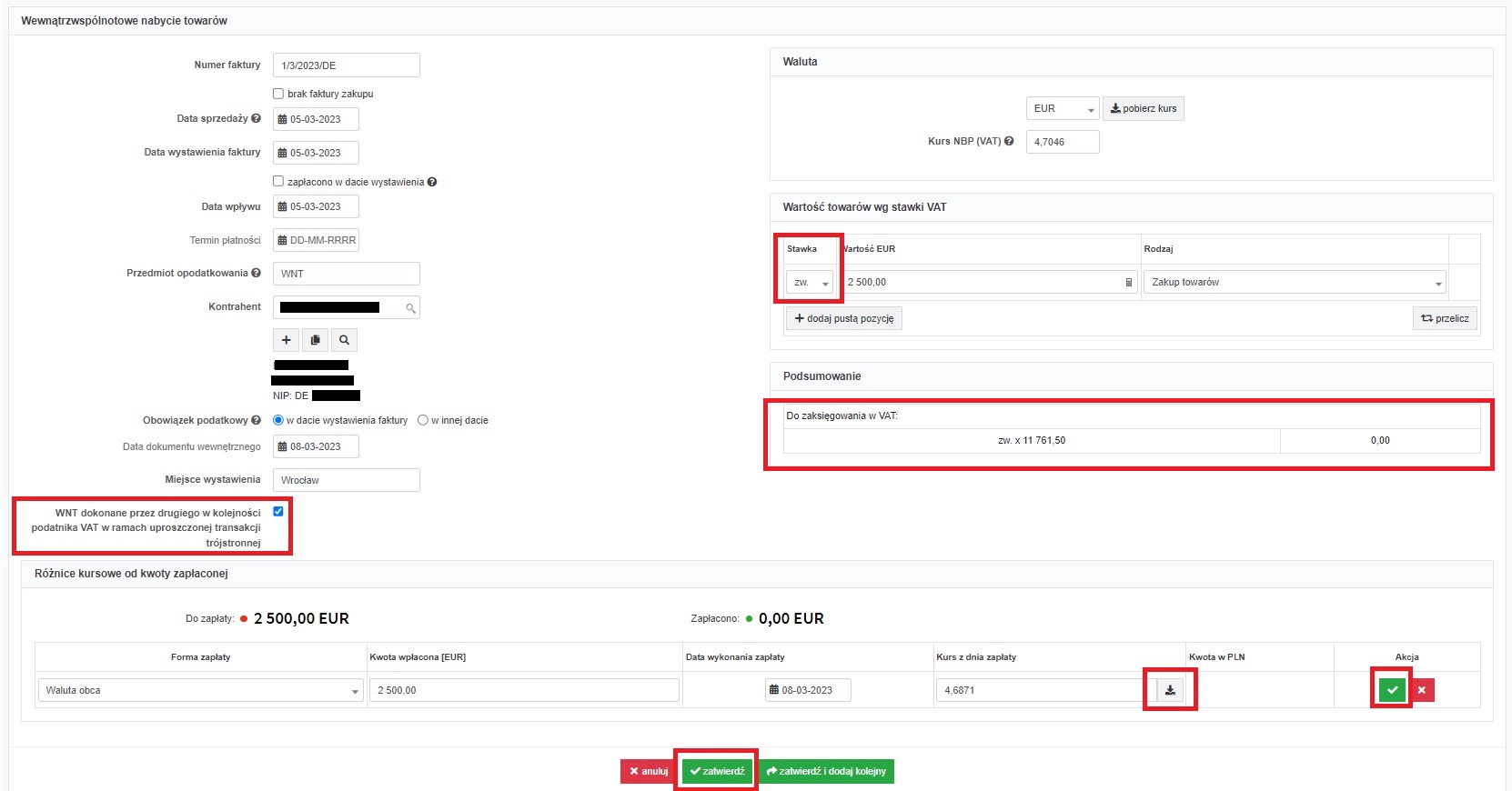

Zakup od pierwszego uczestnika obrotu.

Fakturę zakupu od pierwszego w kolejności uczestnika obrotu należy zaksięgować przez zakładkę Wydatki ➡ dodaj wydatek ➡ Wewnątrzwspólnotowe nabycie towarów ➡ + faktura.

W formularzu należy oznaczyć pole WNT dokonane przez drugiego w kolejności podatnika VAT w ramach uproszczonej transakcji trójstronnej.

Oznaczenie checkboxa spowoduje automatyczne ustawienie stawki VAT na zw (zwolniona z VAT).

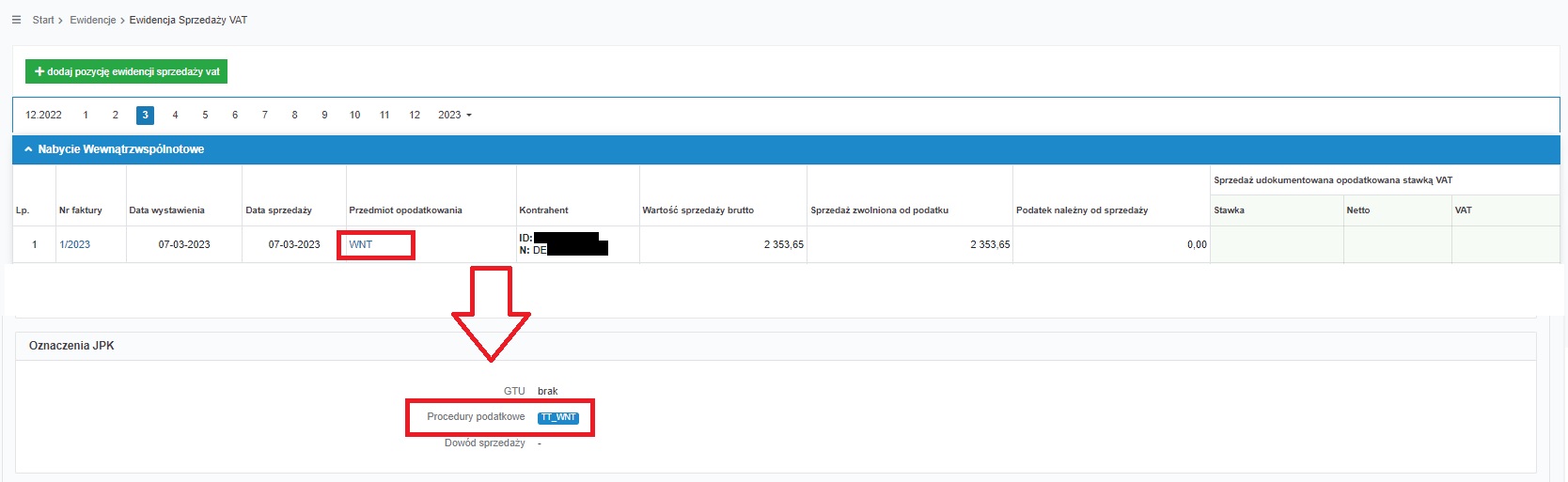

W ewidencji zakupów VAT takie WNT nie będzie widoczne.

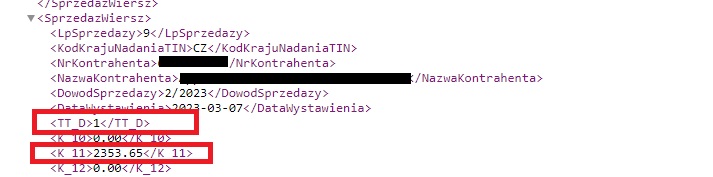

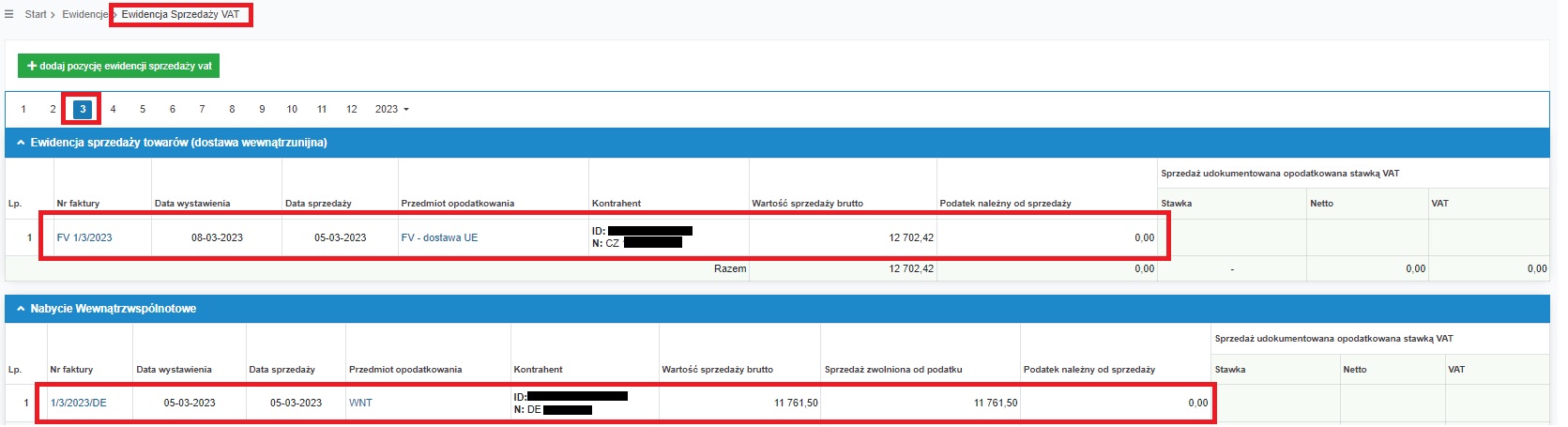

Z kolei w ewidencji sprzedaży VAT będzie widoczne bez wskazania kwoty i stawki VAT oraz z zastosowaniem oznaczenia procedury TT_WNT

W związku z wykazaniem zakupu jedynie w ewidencji sprzedaży VAT, w pliku JPKV7 transakcja zostanie wykazania:

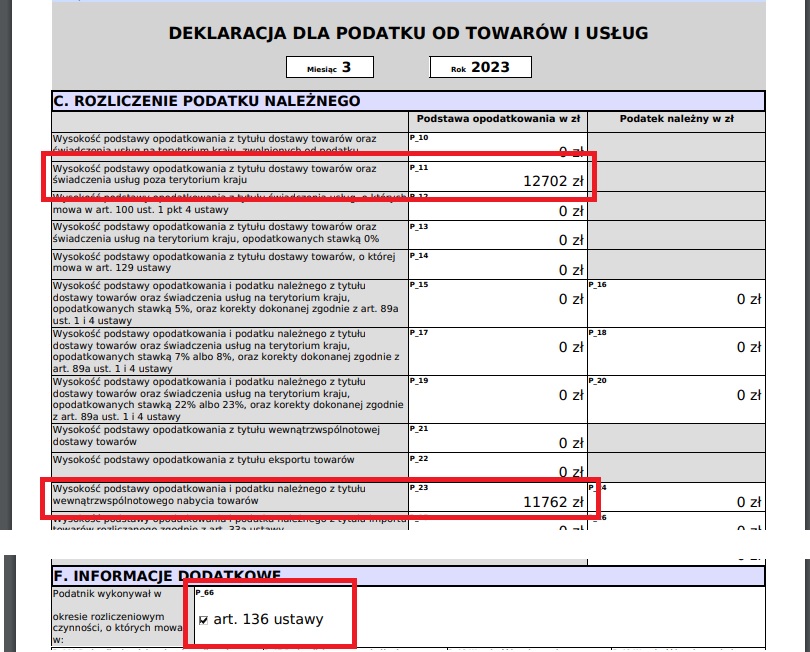

- w części deklaracyjnej – jedynie w polu P_23 – kwota netto wewnątrzwspólnotowego nabycia towarów, bez wykazania kwoty VAT.

- w części ewidencyjnej pliku – w polu K_23 z dodatkowym oznaczeniem TT_WNT.

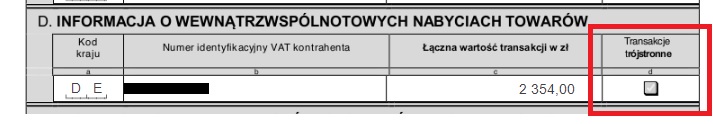

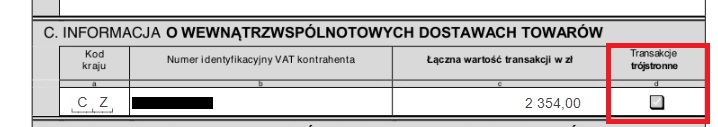

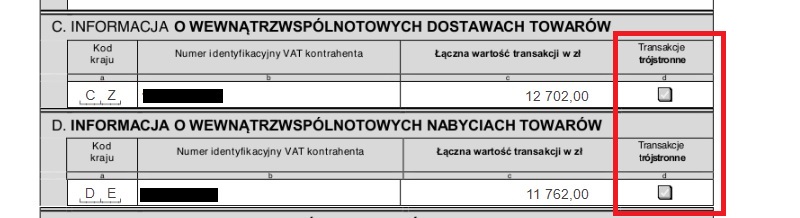

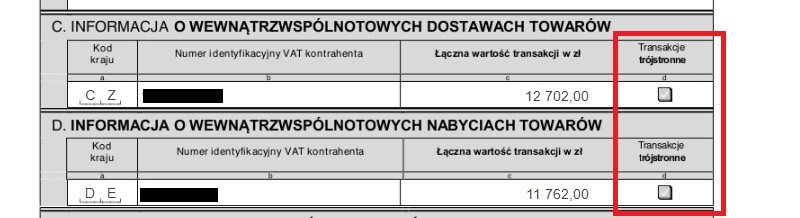

Z kolei w informacji VAT-UE nabycie zostanie wykazane w części D. Informacja o wewnątrzwspólnotowych nabyciach towarów wraz z oznaczeniem kolumny Transakcje trójstronne.

Pozostałe zasady w zakresie rozliczenia takiego nabycia dotyczące np. powstania obowiązku podatkowego, ustalenia podstawy opodatkowania czy zasad wykazania w ewidencjach w zakresie podatku dochodowego są identyczne jak przy standardowym WNT.

Szczegółowe informacje na ten temat tutaj.

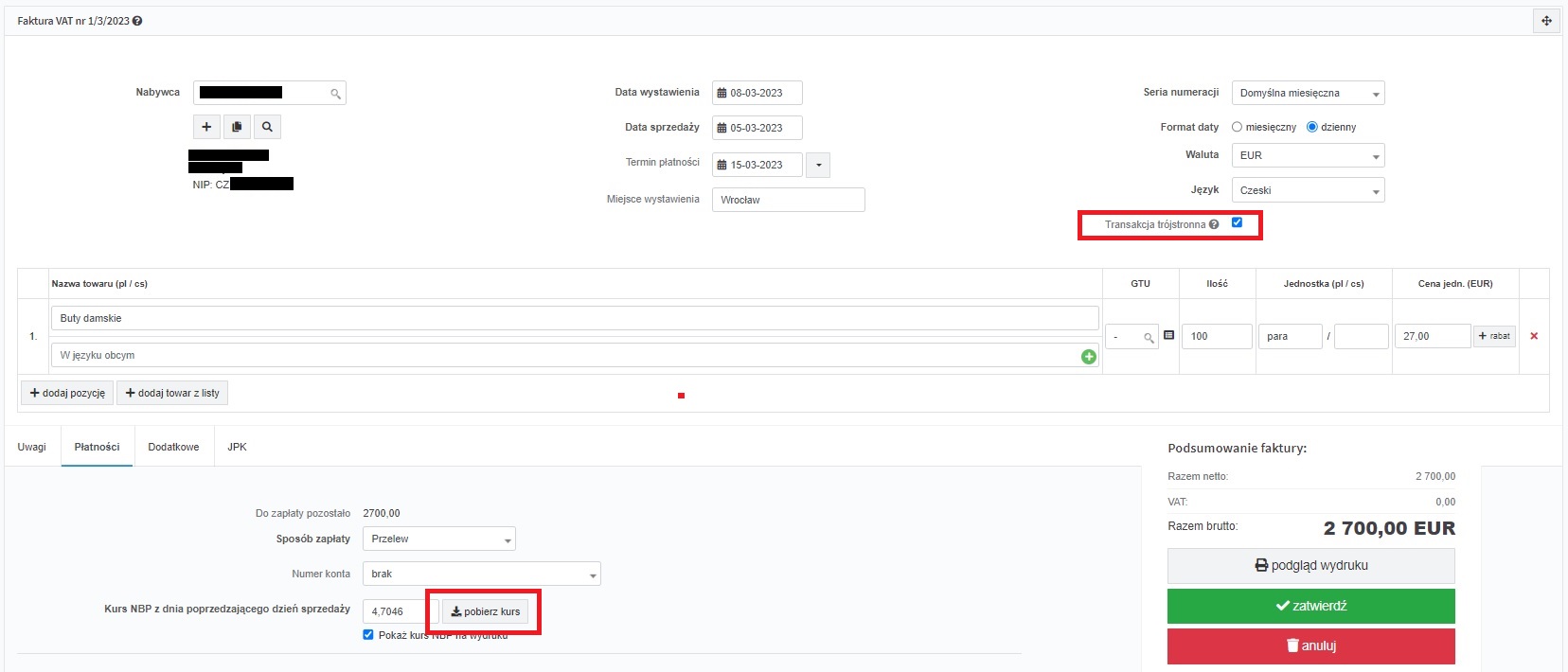

Sprzedaż na rzecz ostatniego uczestnika obrotu.

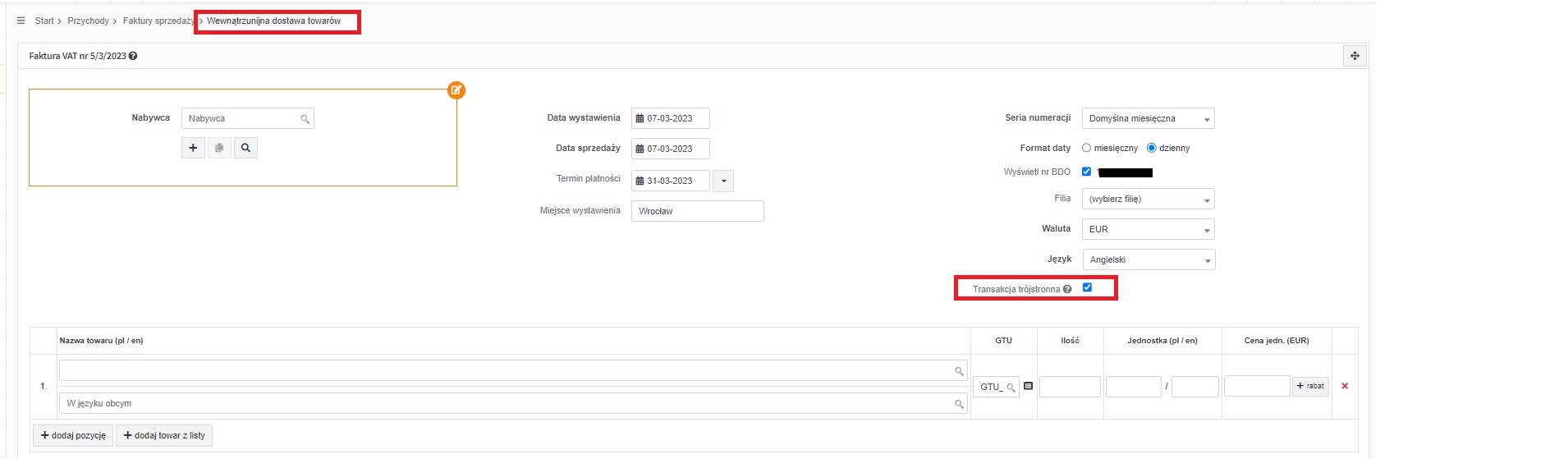

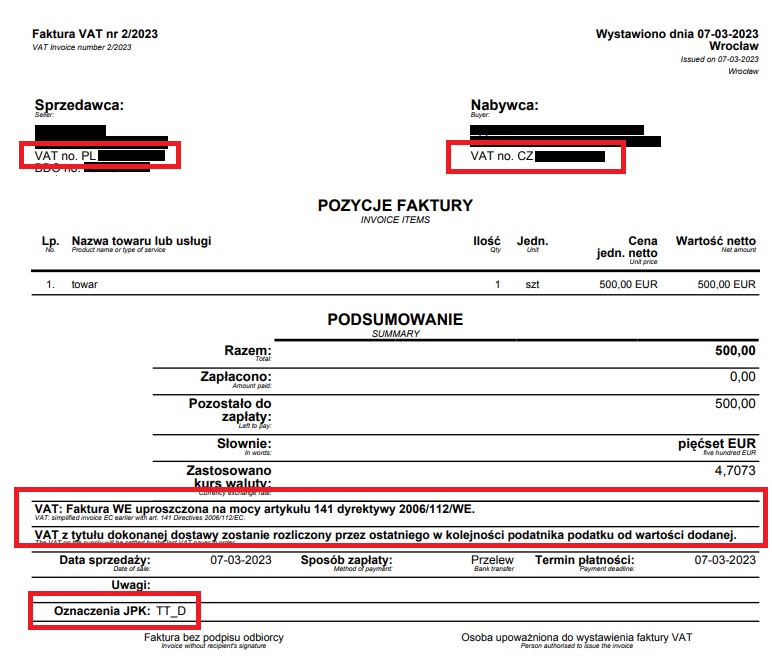

W celu zastosowania procedury uproszczonej drugi w kolejności podmiot wystawia ostatniemu w kolejności podatnikowi VAT fakturę uproszczoną.

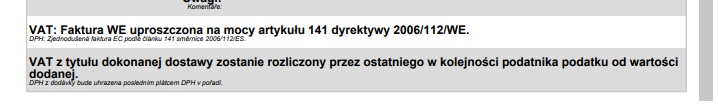

Faktura taka poza danymi wskazanym w art. 106e zawiera następujące informację (art. 136 ust. 1 ustawy o VAT):

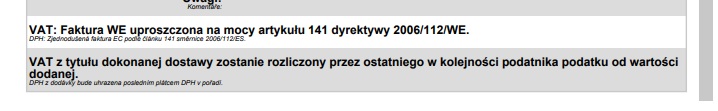

- adnotację “VAT: Faktura WE uproszczona na mocy art. 135-138 ustawy o ptu” lub “VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”;

- stwierdzenie, że podatek z tytułu dokonanej dostawy zostanie rozliczony przez ostatniego w kolejności podatnika podatku od wartości dodanej;

- numer, o którym mowa w art. 97 ust. 10, który jest stosowany przez niego wobec pierwszego i ostatniego w kolejności podatnika podatku od wartości dodanej;

- numer identyfikacyjny stosowany na potrzeby podatku od wartości dodanej ostatniego w kolejności podatnika.

W celu wystawiania faktury uproszczonej zgodnie z powyższymi wymogami należy skorzystać z formularza Wewnątrzunijnej dostawy towarów w zakładce Faktury ➡ wystaw inną ➡ pozostałe rodzaje. W nim należy zaznaczyć pole Transakcja trójstronna.

Oznaczenie tego pola powoduje ukrycie pola ze stawką VAT.

Na wydruku faktury sprzedaży – zgodnie z wymogami art. 136 pojawi się informacja, iż wystawiona faktura jest fakturą uproszczoną oraz o rozliczeniu VAT przed ostatniego w kolejności uczestnika obrotu.

Na fakturze pojawi się też nr NIP nabywcy i sprzedawcy ze wskazaniem prefiksu kraju.

Na wydruku faktury nie będzie natomiast informacji o stawce VAT.

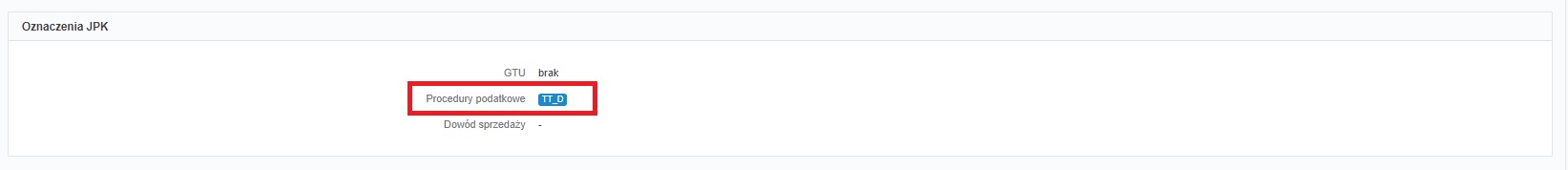

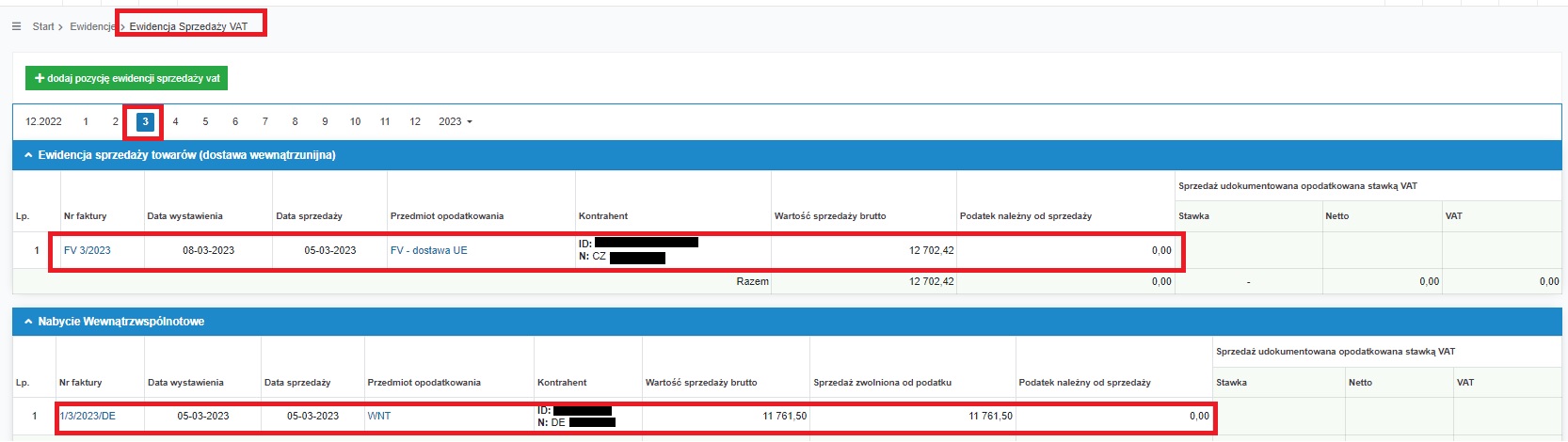

W ewidencji sprzedaży VAT taka faktura będzie widoczna w części dotyczącej dostaw wewnątrzunijnych – z tym, że też bez wskazania stawki VAT. Dodatkowo w ewidencji widoczne będzie oznaczenie TT_D (dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej).

Z kolei w deklaracji VAT dostawa zostanie wykazana w polu nr 11, jako dostawa towarów oraz świadczenie usług poza terytorium kraju. Analogiczne będzie ujęcie faktury w części ewidencyjnej pliku JPKV7. Tu poza wskazaniem kwoty w polu K_11 widoczne będzie oznaczenie TT_D.

W deklaracji VAT dodatkowo oznaczone zostanie pole P_66, będące informacją iż przedsiębiorca w danym okresie rozliczeniowym, będąc drugim w kolejności podatnikiem, dokonał transakcji trójstronnej przy zastosowaniu procedury uproszczonej.

W deklaracji VAT-UE dostawa zostanie wykazana w części przewidzianej dla wewnątrzwspólnotowych dostaw towarów (część C), z oznaczeniem w kolumnie Transakcje trójstronne.

c) Podmiot krajowy jest trzecim uczestnikiem obrotu

W przypadku, kiedy podmiot krajowy jest ostatnim uczestnikiem obrotu, fakturę za zakup rozlicza tak jak każde inne wewnątrzwspólnotowe nabycie towarów, wykazując ją w ewidencji sprzedaży i zakupów VAT (pod warunkiem związku wydatku ze sprzedażą opodatkowaną), deklaracji VAT oraz informacji podsumowującej w części D. Więcej na ten temat tutaj.

3. Przykłady rozliczenia transakcji trójstronnych w procedurze uproszczonej

Sposób rozliczenia transakcji przez krajowy podmiot, w przypadku kiedy jest on pierwszym lub trzecim uczestnikiem obrotu nie różni się niczym poza standardowym rozliczeniem wewnątrzunijnej dostawy towarów czy wewnątrzwspólnotowego nabycia towarów.

Przykłady dotyczące rozliczenia wewnątrzwspólnotowego nabycia towarów opisane zostały tutaj. Z kolei przykłady dotyczące wystawienia i rozliczenia faktur w ramach wewnątrzunijnej dostawy towarów opisane zostały tutaj.

3.1. Przedsiębiorca rozliczający podatek dochodowy na KPiR

Polski przedsiębiorca kupuje towar (100 par butów po 25 EUR/szt) od kontrahenta z Włoch. Buty następnie sprzedaje bezpośrednio nabywcy z Czech (100 par butów po 27 EUR/ szt).

Towary na zlecenie firmy polskiej są przewożone bezpośrednio z Włoch do Czech.

Wszyscy kontrahenci są podatnikami VAT-UE jedynie w krajach swojej siedziby.

Kontrahent z Włoch wystawił dla polskiego podmiotu fakturę w dniu 05.03.2023 r.

Faktura została opłacona w dniu 08.03.2023 r. z konta walutowego podmiotu krajowego.

Przedsiębiorca rozlicza podatek VAT miesięcznie.

Z kolei kontrahent krajowy wystawił fakturę w dniu 08.03.2023 r. Zapłatę na konto złotówkowe dostał w dniu 15.03.2023 r. Kurs zastosowany przez bank to 4,7531 zł/EUR.

Zgodnie z art. 22 ust. 2b i 2c dostawą ruchomą będzie dostawa dokonana na rzecz podmiotu pośredniczącego (krajowy kontrahent organizujący transport).

- Dostawa firmy z Włoch ➡ na rzecz podmiotu z Polski

Jest dostawą ruchomą (rozliczoną jako WNT/WDT). Firma z Polski musi zarejestrować się w zakresie VAT-UE w Czechach. Tam rozlicza WNT. Firma z Włoch wykazuje WDT na rzecz firmy z Polski (z nr VAT-UE z Czech). - Dostawa firmy z Polski ➡ na rzecz podmiotu z Czech

Jest dostawą nieruchomą. Opodatkowana w miejscu zakończenia wysyłki, czyli w Czechach. Podmiot z Polski wystawia na rzecz swojego nabywcy fakturę VAT z naliczeniem czeskiego podatku VAT.

Aby krajowy kontrahent nie musiał rejestrować się do podatku VAT w Czechach, do rozliczenia transakcji może zostać zastosowana procedura uproszczona.

Sposób rozliczenia obejmuje.

- ujęcie zaksięgowanej przez kontrahenta z Włoch faktury wystawionej w dniu 05.03.2023 r. na kwotę 2500 EUR.

- wystawienie i wykazanie faktury na rzecz kontrahenta z Czech.

Ad. a)

Fakturę zakupu nabywca wprowadza w miesiącu księgowym marcu przez zakładkę Wydatki ➡ dodaj wydatek ➡ Wewnątrzwspólnotowe nabycie towarów ➡ + faktura.

Księgując wydatek nabywca uzupełnia dane z dokumentu (numer, daty i kwoty), pobiera kurs oraz wskazuje rodzaj wydatku.

Oznacza pole WNT dokonane przed drugiego w kolejności podatnika VAT w ramach uproszczonej transakcji trójstronnej, co powoduje zmianę stawki VAT na zw.

W związku z tym, że w momencie wprowadzenia faktury była ona opłacona, nabywca wprowadza informację o zapłacie pobierając średni kurs NBP z ostatniego dnia roboczego poprzedzającego datę dokonania zapłaty.

Po zatwierdzeniu dokonanej wpłaty, zatwierdza wprowadzanie wydatku.

Ad b)

W celu zastosowania procedury uproszczonej przedsiębiorca wystawia fakturę zgodnie z wymogami art. 136 ustawy o VAT.

Faktura jest wystawiona z datą 08.03.2023 r., ze wskazaniem faktycznej daty sprzedaży czyli 05.03.2023 r. Krajowy przedsiębiorca sprzedaje towary w cenie 27 EUR/ parę.

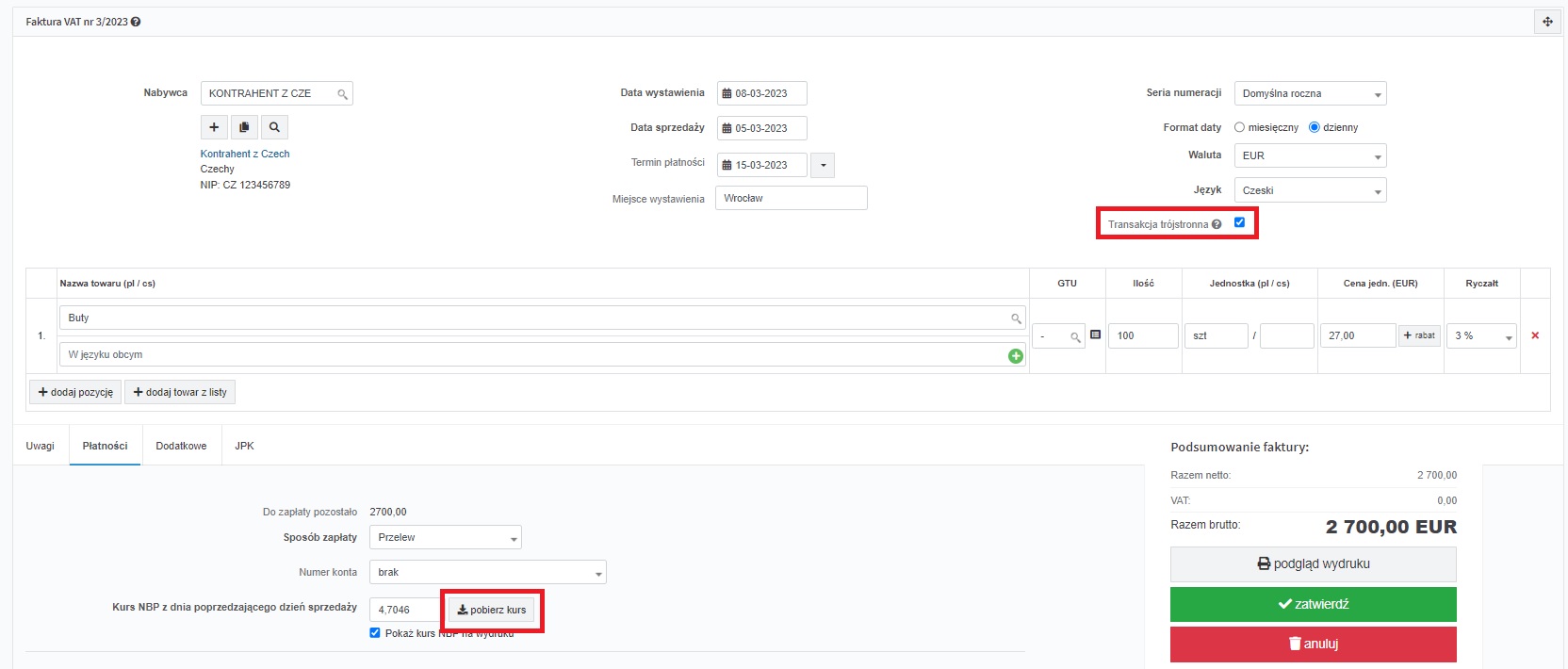

W celu wystawienia faktury, ustawia miesiąc księgowy marzec, a następnie w zakładce Faktury ➡ wystaw inną ➡ pozostałe rodzaje faktur wybiera formularz Wewnątrzunijna dostawa towarów.

W formularzu uzupełnia dane dotyczące przedmiotu sprzedaży, waluty oraz pobiera kurs właściwy dla faktury.

Po oznaczeniu na formularzu pola Transakcja trójstronna z formularza zniknie stawka VAT. Na wydruku faktury pojawi się adnotacja wymagana przepisami ustawy o VAT.

Faktura w celu ujęcia w KPiR i ewidencji sprzedaży VAT zostanie przeliczona wg średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę sprzedaży.

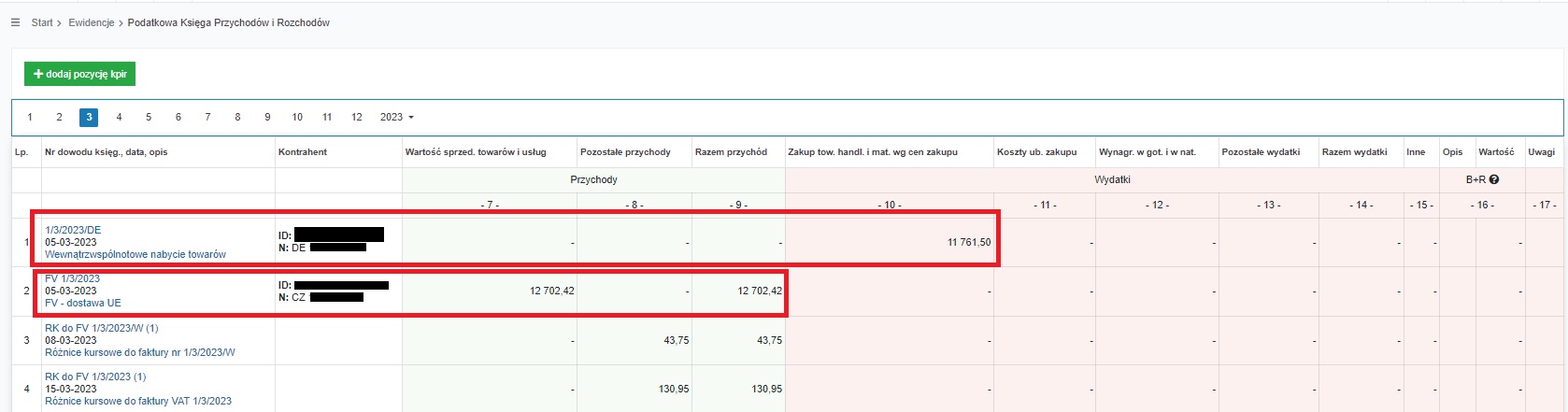

Ujęcie obu dokumentów w ewidencjach VAT i KPIR będzie następujące:

- podatkowa księga przychodów i rozchodów

W miesiącu marcu widoczna będzie faktura zakupu towarów (kolumna nr 10) oraz faktura sprzedaży (kolumna nr 7). Dodatkowo w związku wprowadzeniem informacji o zapłacie dla obu dokumentów, w KPiR ujęte zostaną różnice kursowe (w tym wypadku jako ujemne w kolumnie pozostałe wydatki).

- ewidencja sprzedaży VAT

W ewidencji sprzedaży VAT zarówno rozliczenie WNT jak i późniejsza sprzedaż towarów wykazywane są bez kwoty podatku VAT. Rozliczenie transakcji odbywa się bowiem poza terytorium kraju (towar nie trafia fizycznie do Polski).

W związku z tym, iż na fakturze zakupu zostało dodane oznaczenie WNT dokonane przed drugiego w kolejności podatnika VAT w ramach uproszczonej transakcji trójstronnej, WNT rozliczone zostało ze stawką ZW i nie trafi do ewidencji zakupów VAT.

Zakup i sprzedaż w ramach transakcji trójstronnej zostanie ujęta jedynie w ewidencji sprzedaży VAT.

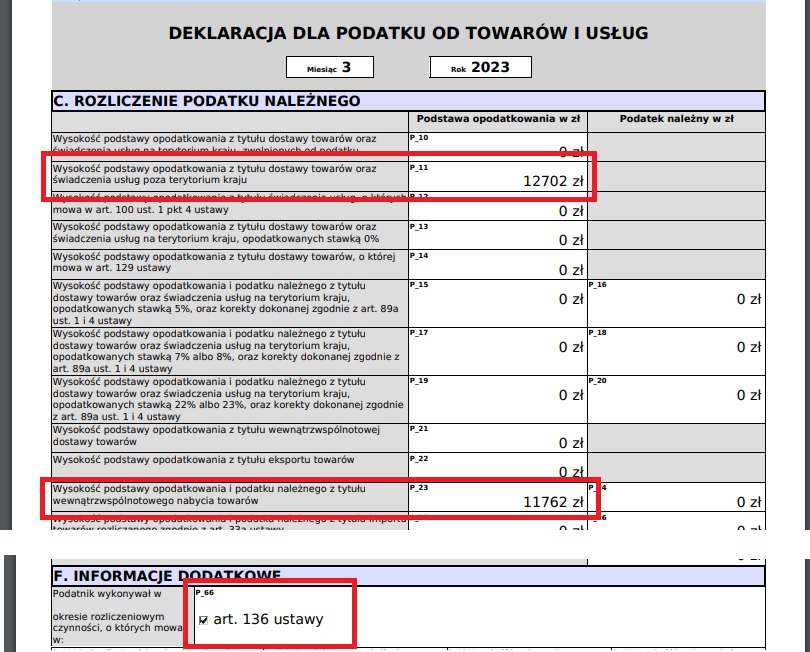

W deklaracji VAT ujęcie transakcji będzie następujące:

- zakup – kwota netto w polu P_23 (wewnątrzwspólnotowe nabycie towarów),

- sprzedaż – kwota netto w polu P_11 Dostawa towarów oraz świadczenie usług poza terytorium kraju).

Dodatkowo na deklaracji zostanie oznaczone pole 66 (podatnik, wykonywał w okresie rozliczeniowym, czynności o których mowa w art. 136 ustawy o VAT).

W części ewidencyjnej pliku JPKV7 wprowadzone zostaną również oznaczenia procedur:

- dla zakupu odpowiednio TT_WNT

- dla wystawionej faktury sprzedaży – TT_D.

Ujęcie zakupu i sprzedaży w deklaracji VAT-UE będzie następujące:

W deklaracji VAT-UE zarówno zakup ujęty w części D (informacja o wewnątrzwspólnotowych nabyciach towarów) jak i sprzedaż ujęta w części C (informacja o wewnątrzwspólnotowych dostawach towarów) zawierają wskazanie danych kontrahenta z właściwym prefiksem kraju i kwotą transakcji, a także oznaczenie w kolumnie Transakcje trójstronne.

3.2. Przedsiębiorca rozliczający podatek dochodowy ryczałtem ewidencjonowanym

Polski przedsiębiorca kupuje towar (100 par butów po 25 EUR/szt) od kontrahenta z Włoch. Buty następnie sprzedaje bezpośrednio nabywcy z Czech (100 par butów po 27 EUR/ szt).

Towary na zlecenie firmy polskiej są przewożone bezpośrednio z Włoch do Czech.

Wszyscy kontrahenci są podatnikami VAT-UE jedynie w krajach swojej siedziby.

Kontrahent z Włoch wystawił dla polskiego podmiotu fakturę w dniu 05.03.2023 r.

Faktura została opłacona w dniu 08.03.2023 r. z konta walutowego podmiotu krajowego.

Przedsiębiorca rozlicza podatek VAT miesięcznie.

Z kolei kontrahent krajowy wystawił fakturę w dniu 08.03.2023 r. Zapłatę na konto złotówkowe dostał w dniu 15.03.2023 r. Kurs zastosowany przez bank to 4,7531 zł/EUR.

Zgodnie z art. 22 ust. 2b i 2c dostawą ruchomą będzie dostawa dokonana na rzecz podmiotu pośredniczącego (krajowy kontrahent organizujący transport).

- Dostawa firmy z Włoch → na rzecz podmiotu z Polski

Jest dostawą ruchomą (rozliczoną jako WNT/WDT). Firma z Polski musi zarejestrować się w zakresie VAT-UE w Czechach. Tam rozlicza WNT. Firma z Włoch wykazuje WDT na rzecz firmy z Polski (z nr VAT-UE z Czech). - Dostawa firmy z Polski → na rzecz podmiotu z Czech

Jest dostawą nieruchomą. Opodatkowana w miejscu zakończenia wysyłki, czyli w Czechach. Podmiot z Polski wystawia na rzecz swojego nabywcy fakturę VAT z naliczeniem czeskiego podatku VAT.

Aby krajowy kontrahent nie musiał rejestrować się do podatku VAT w Czechach, do rozliczenia transakcji może zostać zastosowana procedura uproszczona.

Sposób rozliczenia obejmuje.

- ujęcie zaksięgowanej przez kontrahenta z Włoch faktury wystawionej w dniu 05.03.2023 r. na kwotę 2500 EUR.

- wystawienie i wykazanie faktury na rzecz kontrahenta z Czech.

Ad. a)

Fakturę zakupu nabywca wprowadza w miesiącu księgowym marcu przez zakładkę Wydatki ➡ dodaj wydatek ➡ Wewnątrzwspólnotowe nabycie towarów ➡ + faktura.

Księgując wydatek nabywca uzupełnia dane z dokumentu (numer, daty i kwoty), pobiera kurs oraz wskazuje rodzaj wydatku.

Oznacza pole WNT dokonane przed drugiego w kolejności podatnika VAT w ramach uproszczonej transakcji trójstronnej, co powoduje zmianę stawki VAT na zw.

W związku, z tym że w momencie wprowadzenia faktury była ona opłacona, nabywca wprowadza informację o zapłacie pobierając średni kurs NBP z ostatniego dnia roboczego poprzedzającego datę dokonania zapłaty.

Po zatwierdzeniu dokonanej wpłaty, zatwierdza wprowadzanie wydatku.

Ad b)

W celu zastosowania procedury uproszczonej, przedsiębiorca wystawia fakturę zgodnie z wymogami art. 136 ustawy o VAT.

Faktura jest wystawiona z datą 08.03.2023 r., ze wskazaniem faktycznej daty sprzedaży czyli 05.03.2023 r. Krajowy przedsiębiorca sprzedaje towary w cenie 27 EUR/ parę.

W celu wystawienia faktury ustawia miesiąc księgowy marzec, a następnie w zakładce Faktury ➡ wystaw inną ➡ pozostałe rodzaje faktur wybiera formularz Wewnątrzunijna dostawa towarów.

W formularzu uzupełnia dane dotyczące przedmiotu sprzedaży, waluty oraz pobiera kurs właściwy dla faktury.

Po oznaczeniu na formularzu pola Transakcja trójstronna z formularza zniknie stawka VAT. Na wydruku faktury pojawi się adnotacja wymagana przepisami ustawy o VAT.

Faktura w celu ujęcia w ewidencji przychodów i ewidencji sprzedaży VAT zostanie przeliczona wg średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę sprzedaży.

Ujęcie obu dokumentów w ewidencjach VAT i ewidencji przychodów będzie następujące:

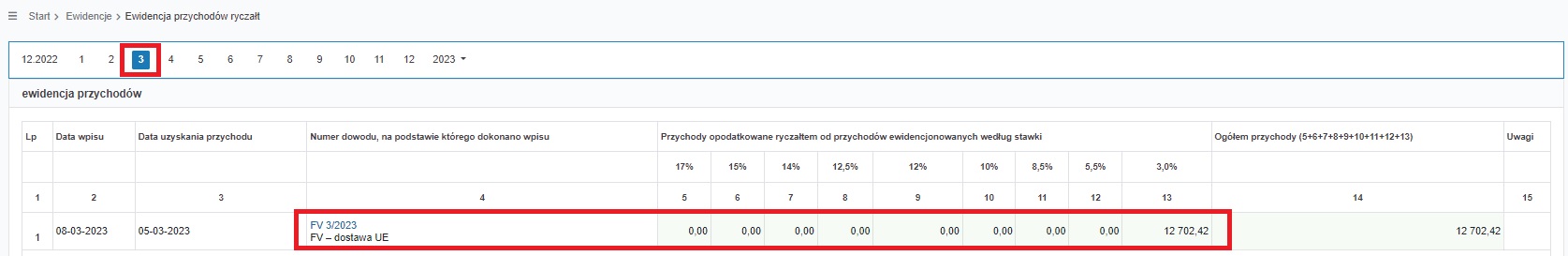

- ewidencja przychodów

- ewidencja sprzedaży VAT

W miesiącu marcu w ewidencji przychodów, w kolumnie właściwej dla stawki 3% widoczna będzie wartość wystawionej faktury sprzedaży. Mimo wprowadzenia informacji o zapłacie za wydatek – różnic z tego tytułu nie będzie w ewidencji. Różnice kursowe od wydatków nie są bowiem księgowane w przypadku podatników rozliczających się ryczałtem ewidencjonowanym.

W ewidencji sprzedaży VAT zarówno rozliczenie WNT jak i późniejsza sprzedaż towarów wykazywane są bez kwoty podatku VAT. Rozliczenie transakcji odbywa się bowiem poza terytorium kraju (towar nie trafia fizycznie do Polski).

W związku z tym, iż na fakturze zakupu zostało dodane oznaczenie WNT dokonane przed drugiego w kolejności podatnika VAT w ramach uproszczonej transakcji trójstronnej, WNT rozliczone zostało ze stawką ZW i nie trafi do ewidencji zakupów VAT.

Zakup i sprzedaż w ramach transakcji trójstronnej zostanie ujęta jedynie w ewidencji sprzedaży VAT.

W deklaracji VAT ujęcie transakcji będzie następujące:

- zakup – kwota netto w polu P_23 (wewnątrzwspólnotowe nabycie towarów),

- sprzedaż – kwota netto w polu P_11 Dostawa towarów oraz świadczenie usług poza terytorium kraju).

Dodatkowo na deklaracji zostanie oznaczone pole 66 (podatnik, wykonywał w okresie rozliczeniowym, czynności o których mowa w art. 136 ustawy o VAT).

W części ewidencyjnej pliku JPKV7 wprowadzone zostaną również oznaczenia procedur:

- dla zakupu odpowiednio TT_WNT

- dla wystawionej faktury sprzedaży – TT_D.

Ujęcie zakupu i sprzedaży w deklaracji VAT-UE będzie następujące:

W deklaracji VAT-UE zarówno zakup ujęty w części D (informacja o wewnątrzwspólnotowych nabyciach towarów) jak i sprzedaż ujęta w części C (informacja o wewnątrzwspólnotowych dostawach towarów) zawierają wskazanie danych kontrahenta z właściwym prefiksem kraju i kwotą transakcji, a także oznaczenie w kolumnie Transakcje trójstronne.

Autor: Katarzyna Kisiel – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Transakcje zagraniczne

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- IFT-2R – Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Polski

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju

- Wewnątrzwspólnotowa dostawa towarów – WDT

- Import usług