W związku ze zmianami dotyczącymi nowego pliku JPK, wśród przedsiębiorców pojawiło się sporo pytań.

Poniżej staramy się odpowiedzieć na część z nich.

- 1. Jak się przygotować do zmian?

2.Czy przy sprzedaży alkoholu w usłudze gastronomicznej, np. piwo do kotleta, trzeba na fakturze oznaczać GTU_01

3. Sprzedaje folię stretch – czy muszę oznaczyć kodem GTU?

4. Jestem programistą. Czy dotyczą mnie nowe oznaczenia?

5. Korygowanie faktur objętych mechanizmem podzielonej płatności – kiedy należy stosować oznaczenie MPP?

5.1. Korekta faktury na minus a oznaczenie MPP – faktura pierwotna powyżej 15 000 zł, faktura po korekcie poniżej 15 000 zł

5.2. Jak skorygować w systemie fakturę pierwotną powyżej 15 000 zł oznaczoną symbolem MPP, gdy faktura korygująca jest na wartość poniżej 15 000 zł?

5.3. Korekta faktury na plus a oznaczenie MPP – faktura pierwotna poniżej 15 000 zł, faktura po korekcie powyżej 15 000 zł

5.4. Jak skorygować w systemie fakturę pierwotną poniżej 15 000 zł z uwzględnieniem oznaczenia MPP na fakturze korygującej powyżej 15 000 zł?

5.5. Mechanizm podzielonej płatności – ustawienia w ifirma

6. Czy można zapisywać kody GTU przy wprowadzaniu towarów do magazynu?

1. Jak się przygotować do zmian?

Zmiany w JPK_VAT, czy w związku z nowymi oznaczeniami, jak np. GTU nie wymagają dużych zmian ze strony przedsiębiorców, którzy mają konto w naszym programie, ponieważ to my przygotowujemy się za Was i dostosowujemy nasz program na bieżąco do nowych przepisów, aby przedsiębiorca mógł na spokojnie zająć się prowadzeniem swojej firmy.

Niemniej jednak, przedsiębiorcy muszą zapoznać się z odpowiednimi kodami, aby wiedzieli, jakie dostawy towarów i usług są objęte obowiązkiem oznaczania ich GTU, a także które transakcje zostały objęte innymi obowiązkowymi oznaczeniami.

Warto również zweryfikować, jak program do księgowości został dostosowany do nowych przepisów.

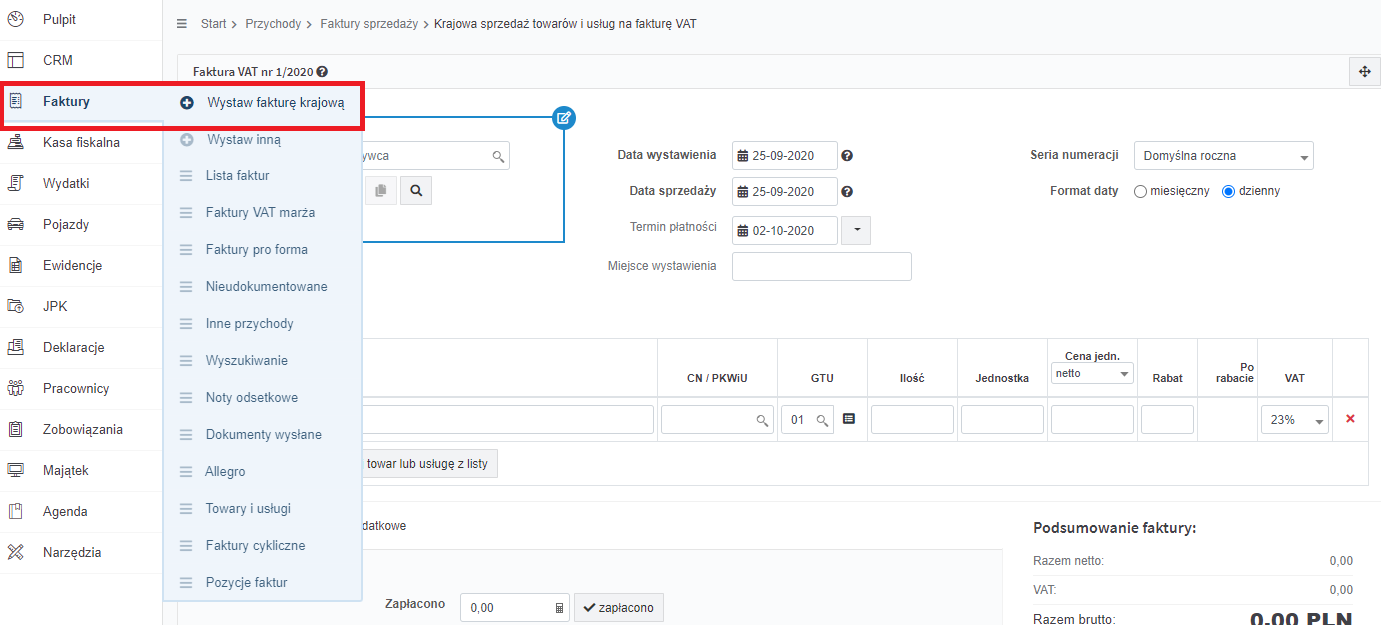

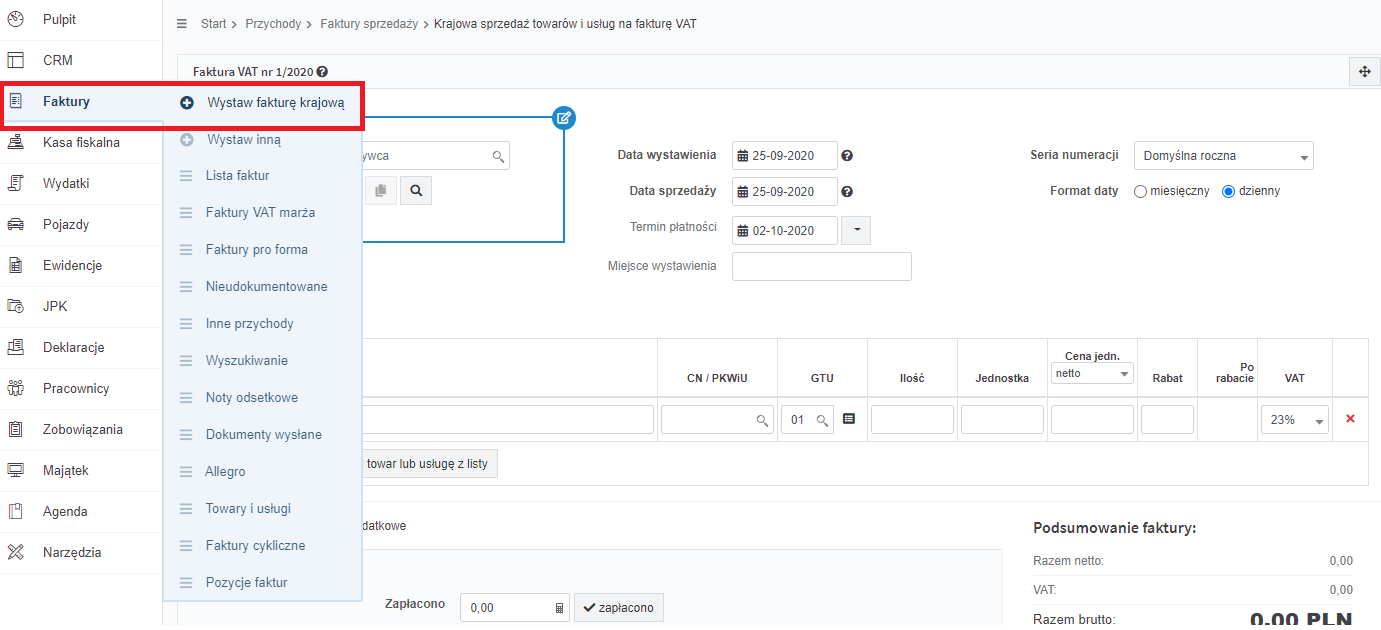

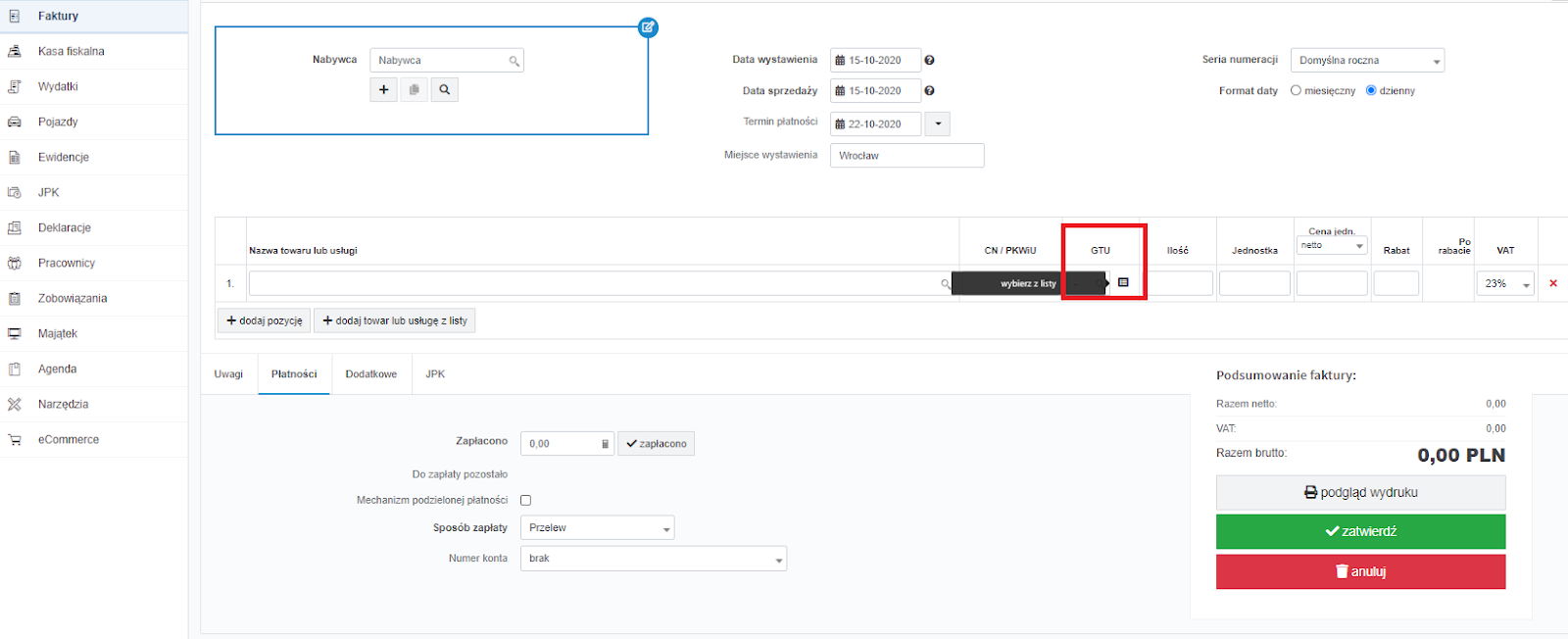

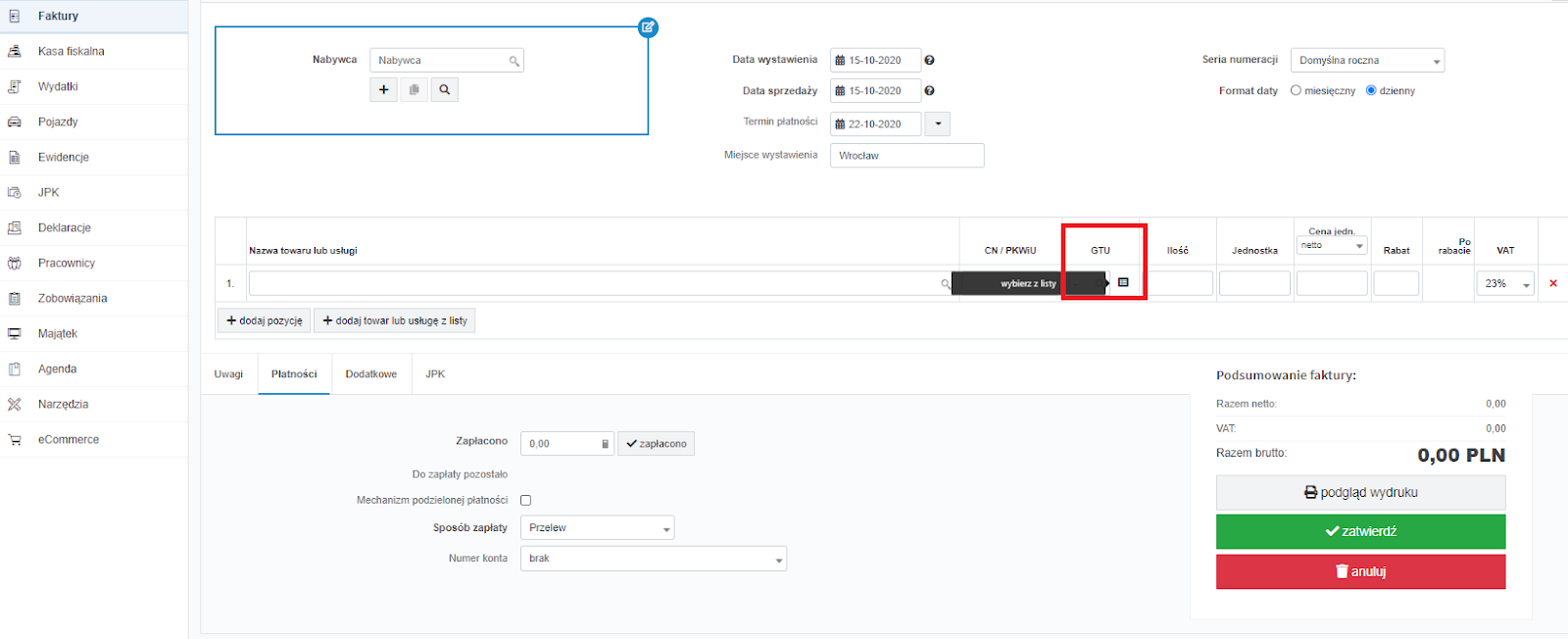

Pierwszym krokiem oznaczenia pliku JPK_V7 kodem GTU będzie wprowadzenie faktury korzystając z zakładki:

Faktury → Wystaw fakturę krajową.

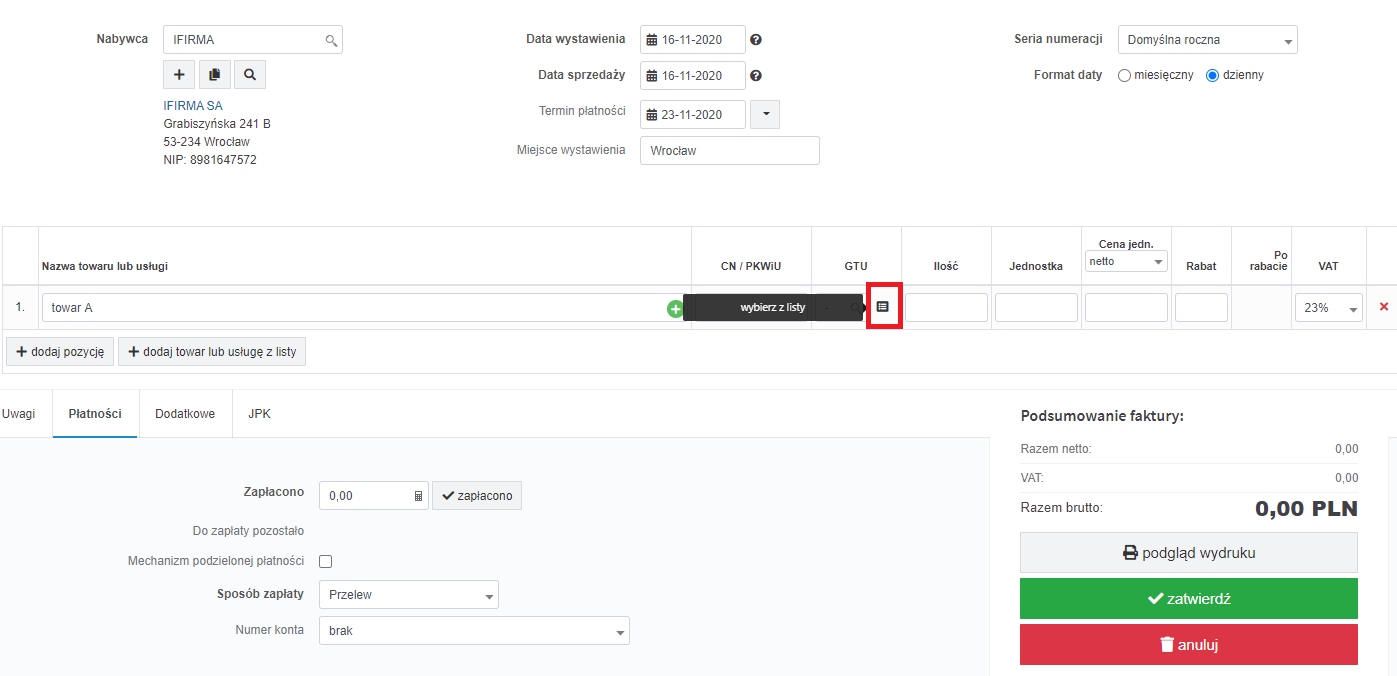

Aby wybrać kod GTU przypisany do naszego towaru lub usługi należy kliknąć pole „GTU”. Domyślnie pojawią się podpowiedzi paru kodów. Jeśli chcemy zobaczyć wszystkie kody GTU należy wybrać ikonę dokumentu obok pola „GTU”.

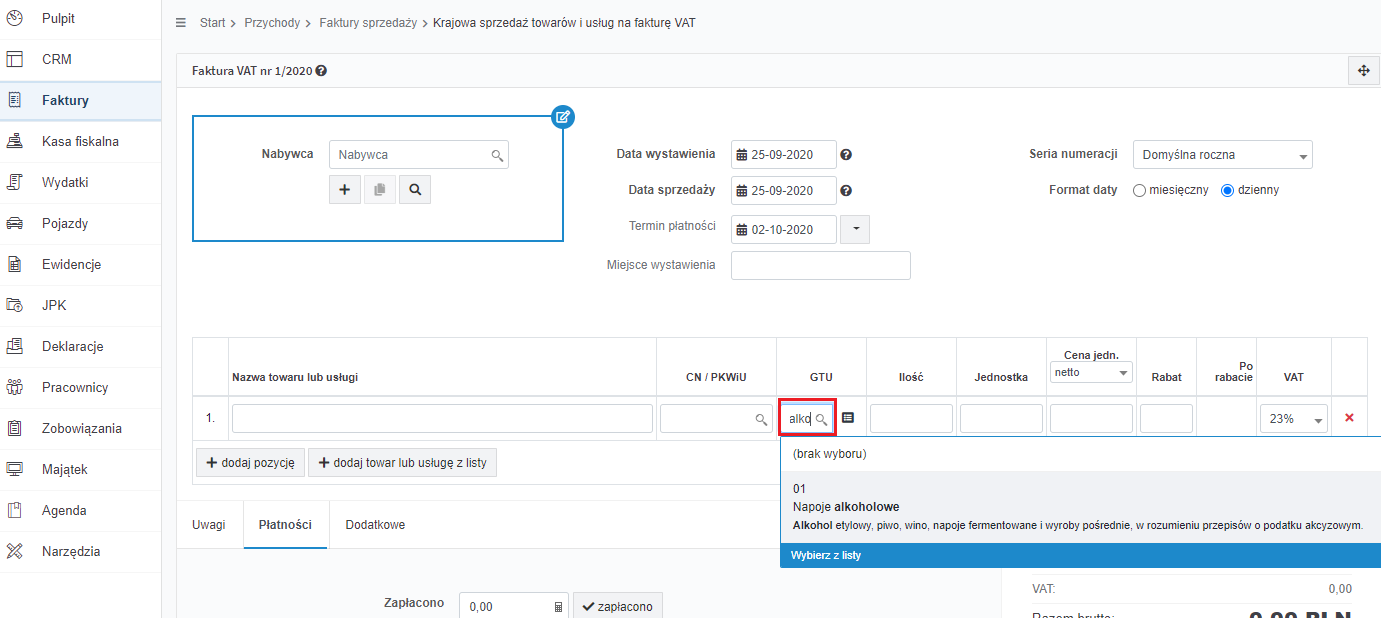

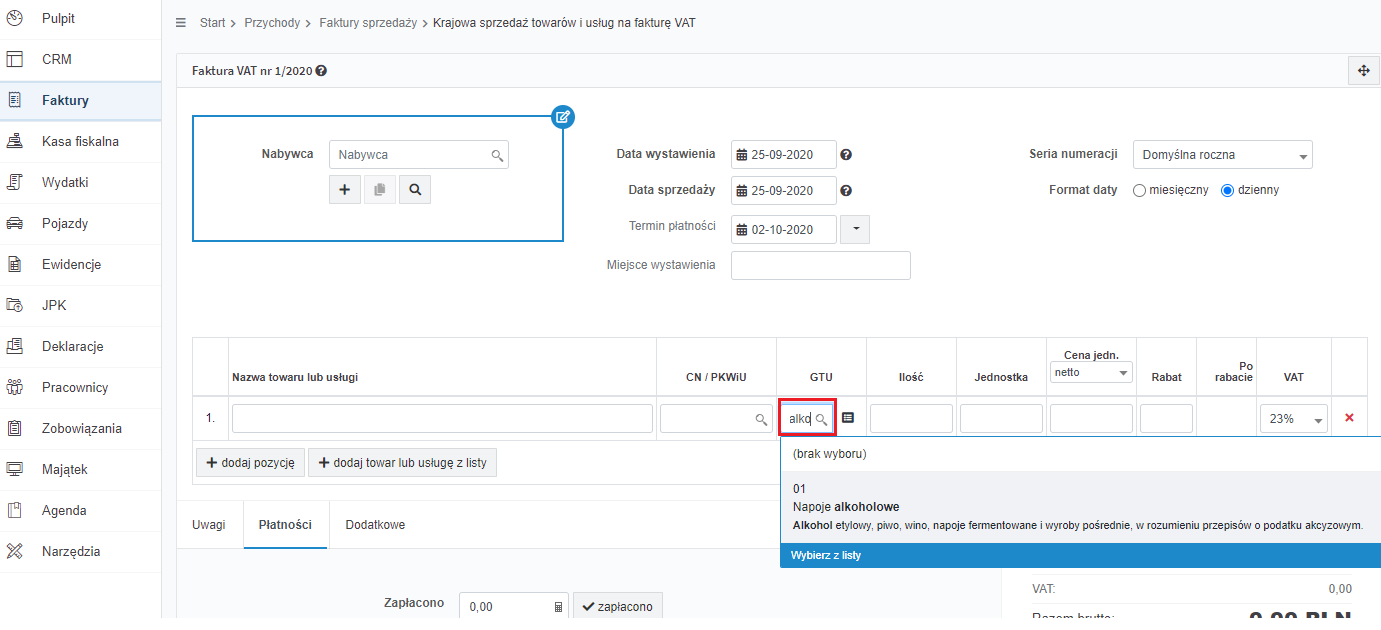

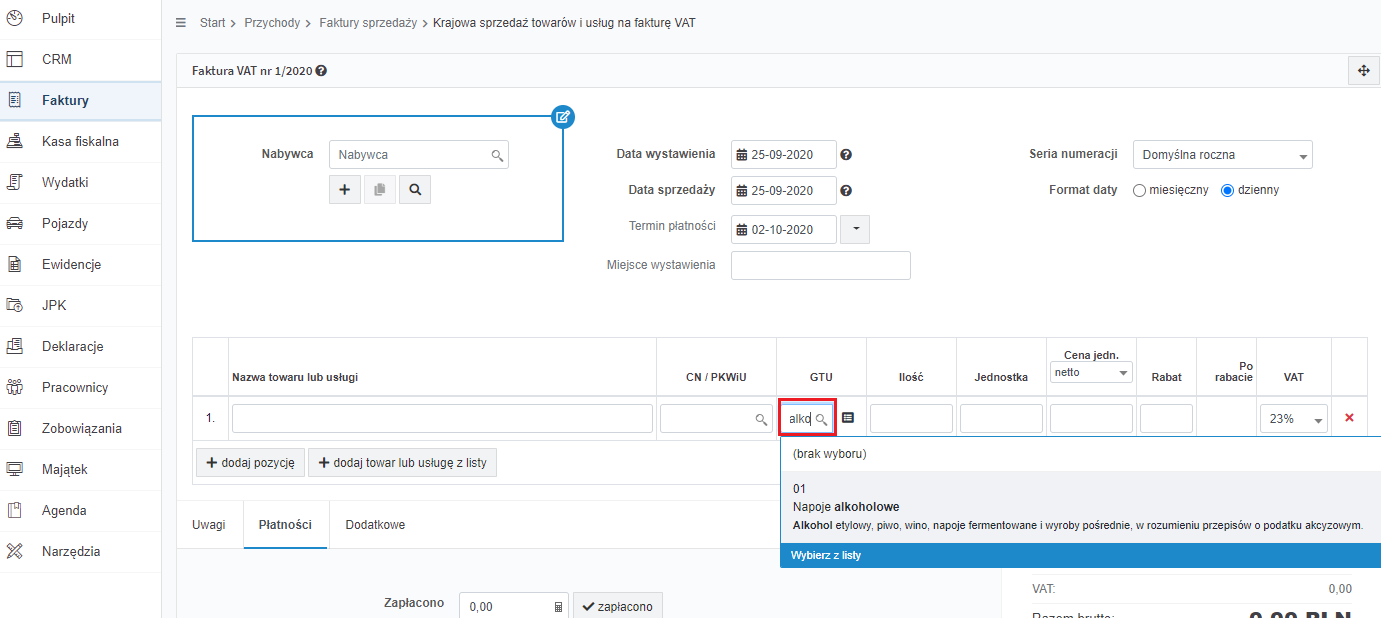

Innym sposobem na wpisanie kodów GTU jest rozpoczęcie wpisywania towaru lub usługi, a system automatycznie podpowie nam i wyświetli pasujące kody.

Jeżeli znamy swój kod GTU, wystarczy wpisać odpowiedni numer w pole „GTU”.

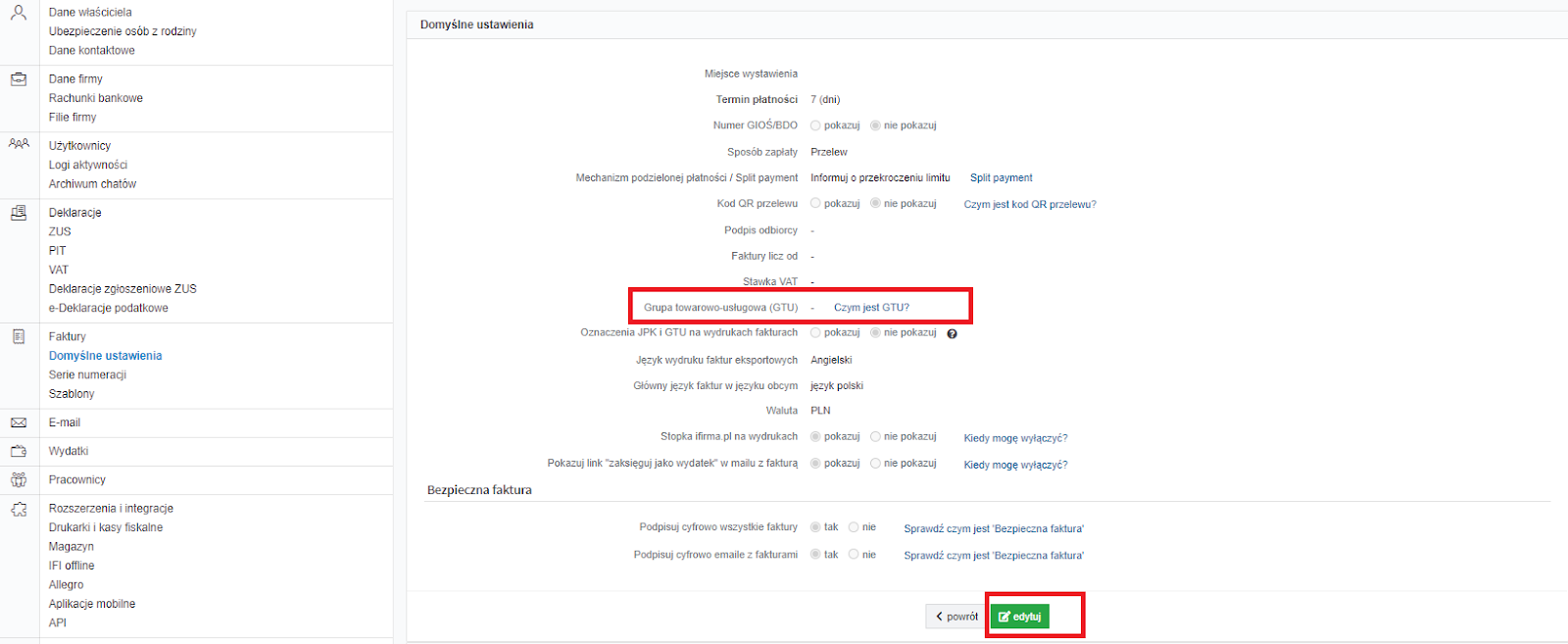

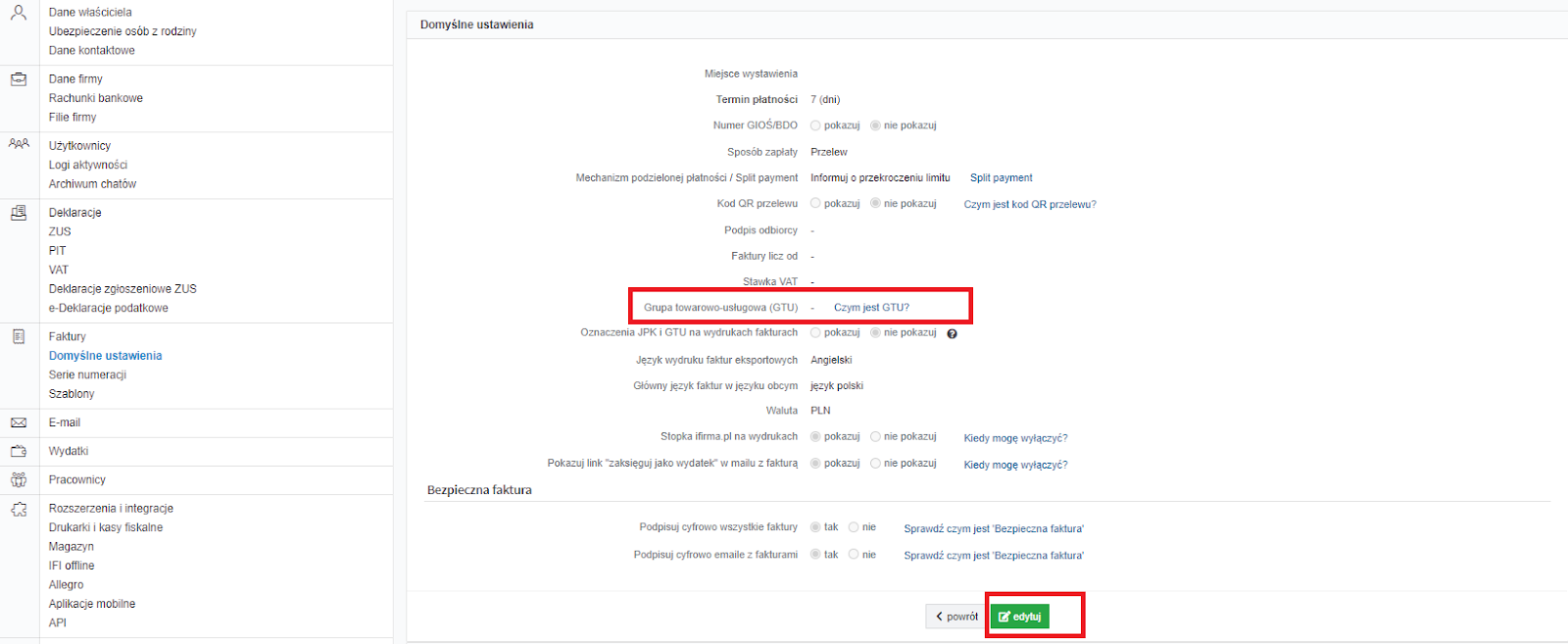

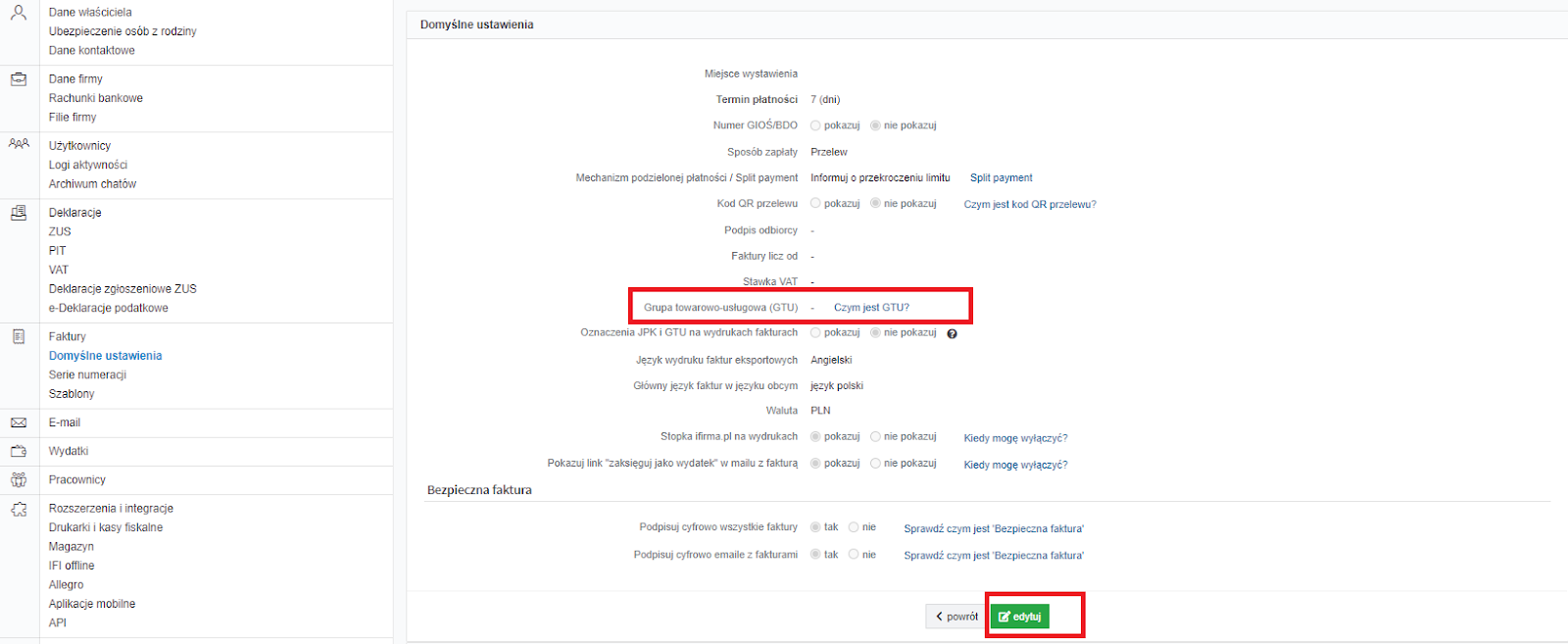

Jeśli fakturowany jest jeden rodzaj produktów/usług szczegóły można ustawić na stałe w zakładce Pulpit → Konfiguracja → Faktury → Domyślne ustawienia.

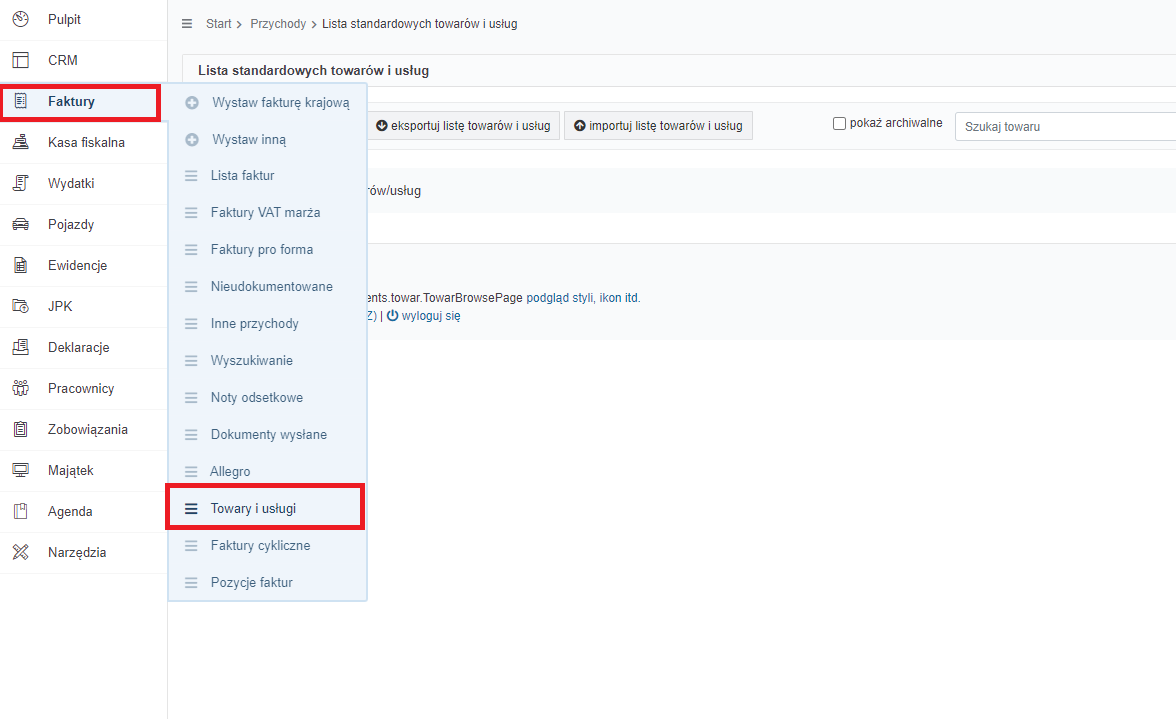

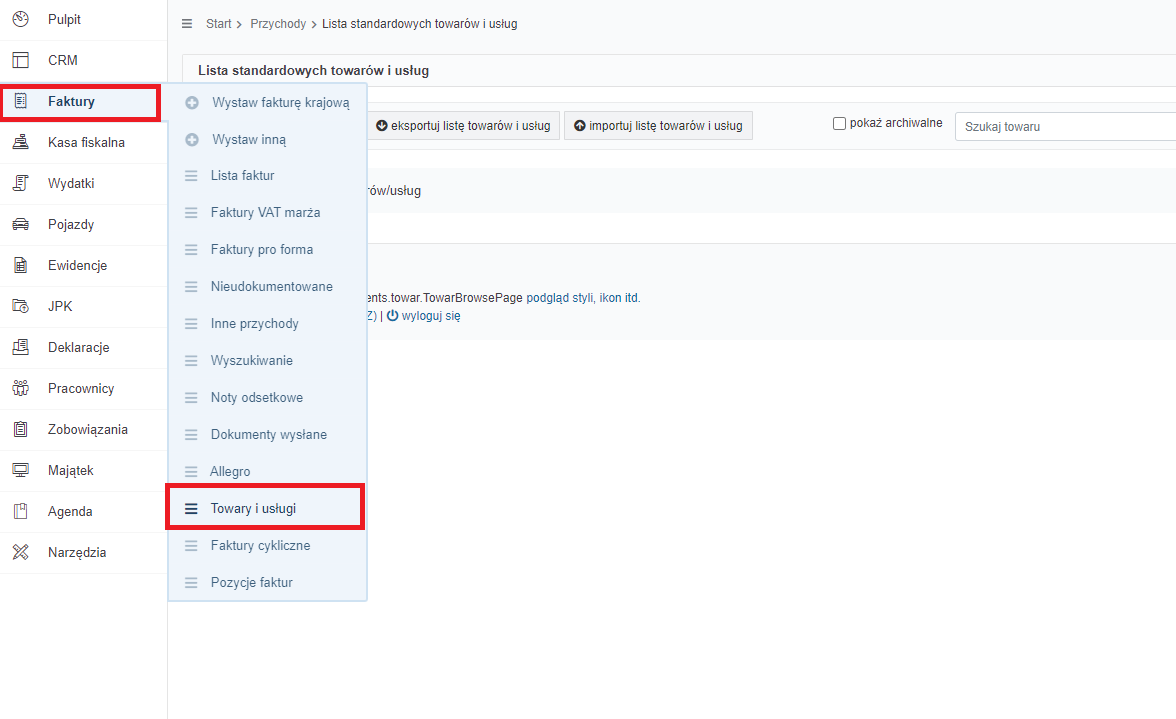

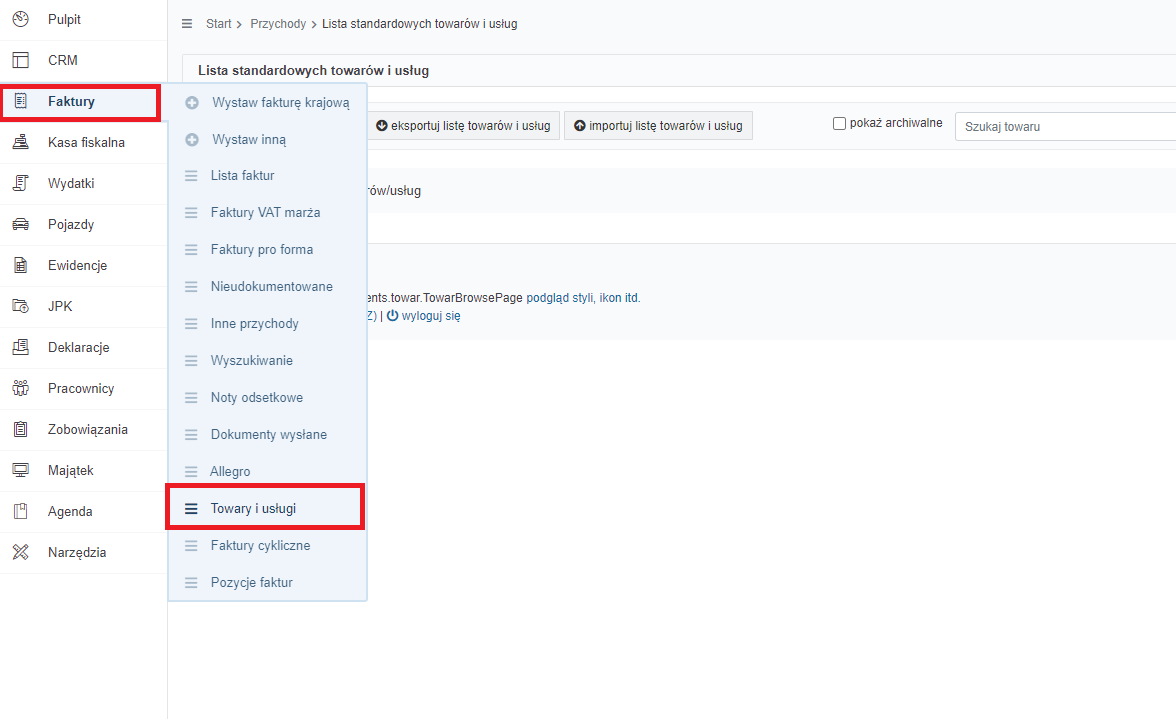

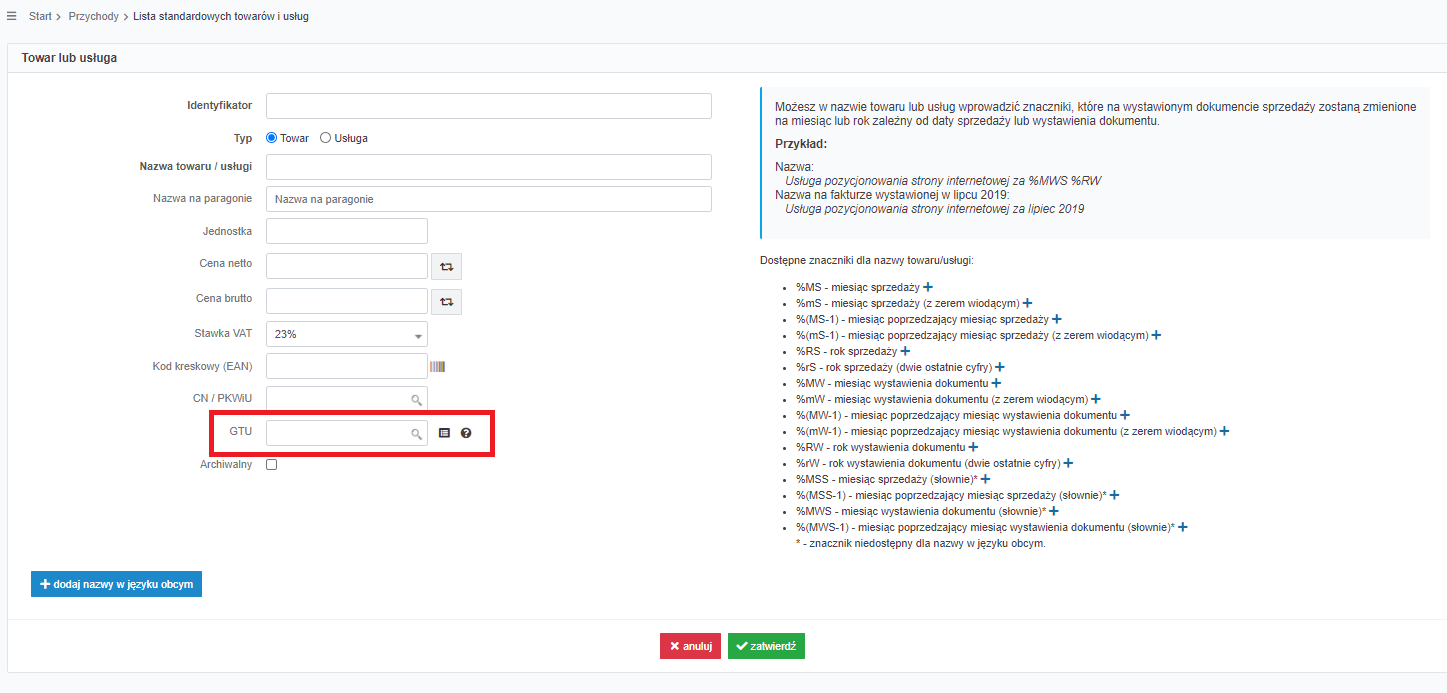

W przypadku sprzedaży szerokiego asortymentu oznaczenia można przypisać przy każdym produkcie/usłudze w zakładce Faktury → Towary i usługi, poprzez edycję poszczególnych pozycji na liście standardowych towarów i usług.

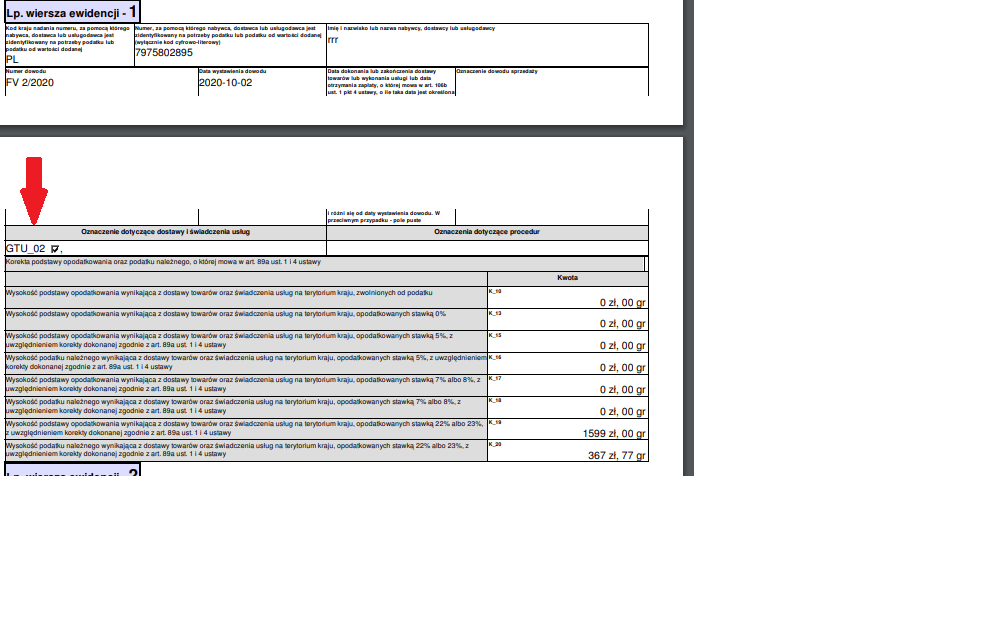

Po wpisaniu kodu GTU na fakturze sprzedaży właściwe oznaczenie pojawi się w pliku JPK_V7.

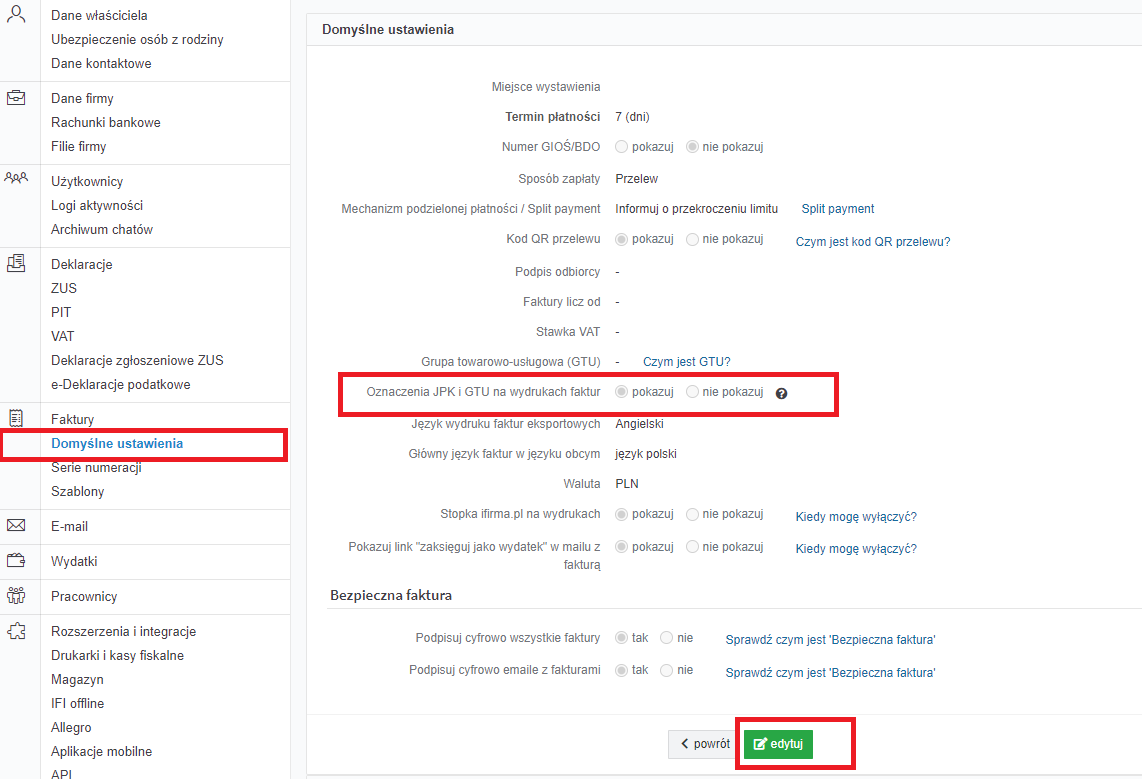

Uwaga! Informacja o wybranym kodzie GTU czy procedurach nie jest domyślnie widoczna na wydruku faktury, ponieważ nie ma obowiązku, aby takie dane widniały na fakturze. Opcję tę można włączyć w pakietach płatnych w zakładce Pulpit → Konfiguracja → Faktury → Domyślne ustawienia, gdzie należy edytować parametry zaznaczając pokazuj przy Oznaczenia JPK i GTU na wydrukach faktur.

2. Czy przy sprzedaży alkoholu w usłudze gastronomicznej, np. piwo do kotleta, trzeba na fakturze oznaczać GTU_01?

Oznaczenie GTU_01 dotyczy dostaw towarów: napojów alkoholowych, czyli alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym.

Zatem, jeśli alkohol jest wydawany w ramach usługi, gastronomicznej, i jest to przysłowiowe piwo do kotleta – to sprzedaży alkoholu w tej formie nie oznaczamy kodem GTU.

Natomiast jeśli kod GTU nas dotyczy, czyli np. zajmujemy się sprzedażą napojów alkoholowych, który nie jest wydawany w ramach usługi, to mamy obowiązek wykazać go w naszej ewidencji.

Jak to zrobić w systemie ifirma?

Aby kod GTU pojawił się w strukturze JPK należy wprowadzić fakturę do systemu oraz wypełnić pole GTU.

W tym celu należy wybrać opcję Faktury→ Wystaw fakturę krajową

Aby wybrać kod GTU przypisany do naszego towaru lub usługi należy kliknąć pole GTU w wierszu z nazwą towaru lub usługi. Domyślnie pojawią się podpowiedzi paru kodów. Jeśli chcemy zobaczyć wszystkie kody GTU wystarczy skorzystać z ikony dokumentu obok pola GTU.

Innym sposobem na wpisanie kodów GTU jest rozpoczęcie wpisywania towaru lub usługi, a system automatycznie podpowie nam i wyświetli pasujące kody.

Jeżeli znamy swój kod GTU – w przypadku dostawy alkoholu będzie to kod 01, wystarczy wpisać odpowiedni numer w pole GTU.

Jeśli fakturowany jest jeden rodzaj produktów/usług szczegóły można ustawić na stałe w zakładce Pulpit → Konfiguracja → Faktury → Domyślne ustawienia.

W przypadku sprzedaży szerokiego asortymentu oznaczenia można przypisać przy każdym produkcie/usłudze w zakładce Faktury → Towary i usługi, poprzez edycję poszczególnych pozycji na liście standardowych towarów i usług.

▲ wróć na początek

3. Sprzedaje opakowania (różne: kartony, folia bąbelkowa, stretch, wypełnienia) – które mogą być użyte do np. dostawy urządzeń elektronicznych. Czy muszę oznaczać to jakimś GTU?

Oznaczenie GTU_06 stosuje się w przypadku dostawy urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w pozycji 7-9, 59-63, 65 i 66 w załączniku nr 15 do ustawy o VAT.

W pozycjach tych znajdziemy m.in. preparaty chemiczne do stosowania w fotografice, atramenty, płyty, arkusze, procesory, komputery, dyski twarde HDD, SSDt, telefony komórkowe, smartfony, konsole do gier video, czy cyfrowe aparaty fotograficzne, cyfrowe kamery, czy folie typu stretch, która jest wymieniona w pozycji 9 załącznika, czyli dostawa tego towaru jest objęta kodem GTU_06.

Czyli, dostawa folii stretch wymaga opatrzenia pliku JPK kodem GTU_06, natomiast pozostałe opakowania wymienione w pytaniu – kartony, folia bąbelkowa, wypełnienia – nie podlegają pod kod GTU.

Aby wybrać kod GTU przypisany do naszego towaru lub usługi należy kliknąć pole GTU w wierszu z nazwą towaru lub usługi. Domyślnie pojawią się podpowiedzi paru kodów. Jeśli chcemy zobaczyć wszystkie kody GTU wystarczy skorzystać z ikony dokumentu obok pola GTU.

Innym sposobem na wpisanie kodów GTU jest wpisanie numeru 06 lub rozpoczęcie wpisywania towaru lub usługi, a system automatycznie podpowie nam i wyświetli pasujące kody.

Jeśli fakturowany jest jeden rodzaj produktów/usług szczegóły można ustawić na stałe w zakładce Pulpit → Konfiguracja → Faktury → Domyślne ustawienia.

W przypadku sprzedaży szerokiego asortymentu oznaczenia można przypisać przy każdym produkcie/usłudze w zakładce Faktury → Towary i usługi, poprzez edycję poszczególnych pozycji na liście standardowych towarów i usług.

4. Jestem programistą. Czy dotyczą mnie nowe oznaczenia?

Jednym z nowych oznaczeń są kody GTU, które nie są dla wybranych branż, ale dla wybranych dostaw towarów i usług.

W związku z powyższym, programistów czasami może dotyczyć kod GTU_12 – a więc w niektórych sytuacjach powinni tym kodem oznaczać swoje pliki JPK.

Kod GTU_12 dotyczy świadczenia usług o charakterze niematerialnym – wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych.

A zatem, jeśli jako programista świadczymy usługi doradcze np. w zakresie systemów informatycznych, oprogramowania komputerowego musimy zastosować kod GTU_12. Samo świadczenie usługi programistycznej nie podlega pod kod GTU. Przy czym brak jest definicji ustawowej, co należy rozumieć jako usługi doradcze czy zarządcze. Ministerstwo Finansów wskazuje, że pojęcia te należy rozumieć względnie szeroko, posługując się znaczeniem powszechnym, językowym, wspomagając się klasyfikacją PKWiU.

Obowiązek stosowania kodu GTU mają również programiści uzyskujący dochody z IP BOX. A zatem faktury sprzedaży objęte dochodami z praw własności intelektualnej również powinny być oznaczone GTU_12. Jak wybrać kod GTU w serwisie, przedstawiono w instrukcji: Jestem programistą, jaki kod GTU mam wybrać?

Oprócz kodów GTU, czasami – w zależności od charakteru transakcji, a nie od branży – trzeba zastosować takie oznaczenia, jak np. EE, SW, MPP, TP. Jak zostało to rozwiązane w serwisie przeczytamy w instrukcji Jak poradzić sobie ze zmianami i jak to zostało rozwiązane w serwisie.

Zainteresowanych nowymi przepisami zapraszamy na nasz blog, gdzie w zakładce “zmiany w prawie” informujemy na bieżąco o nowościach podatkowych.

5. Korygowanie faktur objętych mechanizmem podzielonej płatności – kiedy należy stosować oznaczenie MPP?

W strukturze JPK transakcje objęte obowiązkowym mechanizmem podzielonej płatności, (split payment) powinny być oznaczone symbolem MPP.

Symbol MPP powinien być wykazany w nowym JPK również w przypadku, gdy transakcja podlega obowiązkowemu mechanizmowi podzielonej płatności, a sama faktura zakupu nie ma stosownej adnotacji o tym.

Przy dobrowolnym stosowaniu mechanizmu podzielonej płatności – w JPK nie stosuje się oznaczenia MPP.

5.1. Korekta faktury na minus a oznaczenie MPP – faktura pierwotna powyżej 15 000 zł, faktura po korekcie poniżej 15 000 zł

Obowiązek zawierania na fakturach korygujących wyrazów „mechanizm podzielonej płatności” obejmuje transakcje, gdy kwota faktury pierwotnej po uwzględnieniu faktury korygującej nadal opiewa na kwotę brutto wyższą niż 15 000 zł.

Natomiast obowiązek stosowania w JPK_VAT z deklaracją oznaczenia MPP dotyczy transakcji objętej obowiązkiem stosowania mechanizmu podzielonej płatności.

W związku z powyższym, jeśli faktura korygująca powoduje, że ostatecznie płatność za towar/usługę nie przekracza 15 000 zł brutto – to nie stosujemy tu oznaczenia MPP.

Oznaczeniu temu podlega jedynie faktura pierwotna, przy czym w przypadku kiedy na moment przesyłania pliku pierwotnego za dany miesiąc podatnik wie, że ostatecznie transakcja nie podlega obowiązkowi stosowania mechanizmu podzielonej płatności (np.na skutek korekty powodującej, że ostatecznie wartość transakcji jest poniżej 15 tys. zł), możliwe jest wykazanie także faktury pierwotnej bez oznaczenia MPP. Bez znaczenia pozostaje przy tym, kiedy dokonywana jest płatność.

5.2. Jak skorygować w systemie fakturę pierwotną powyżej 15 000 zł oznaczoną symbolem MPP, gdy faktura korygująca jest na wartość poniżej 15 000 zł?

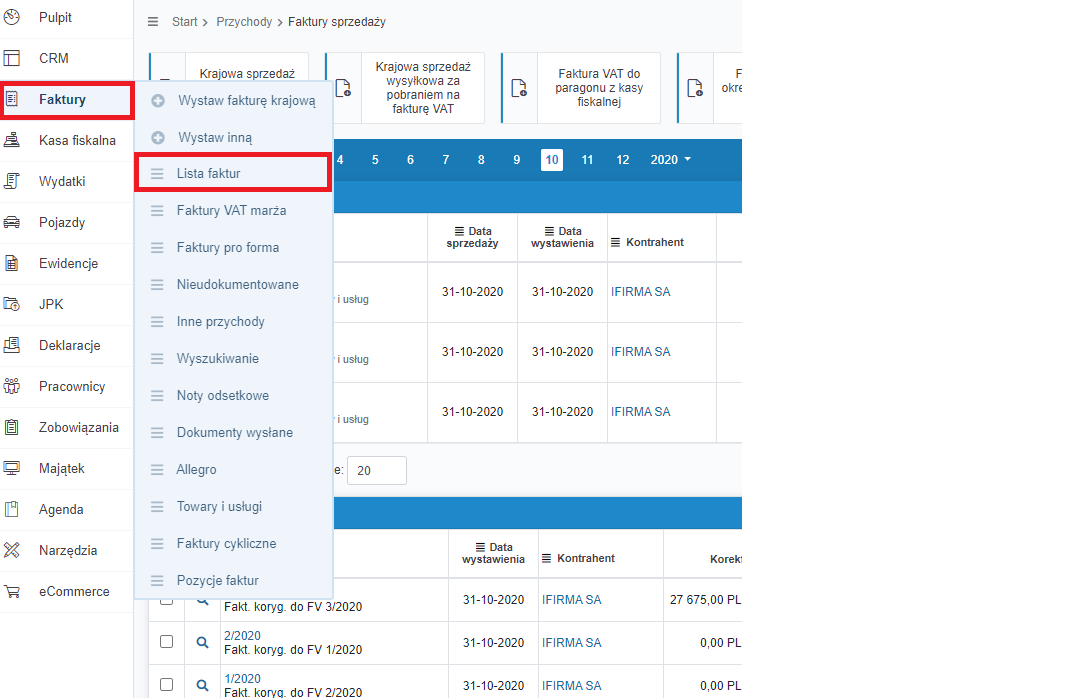

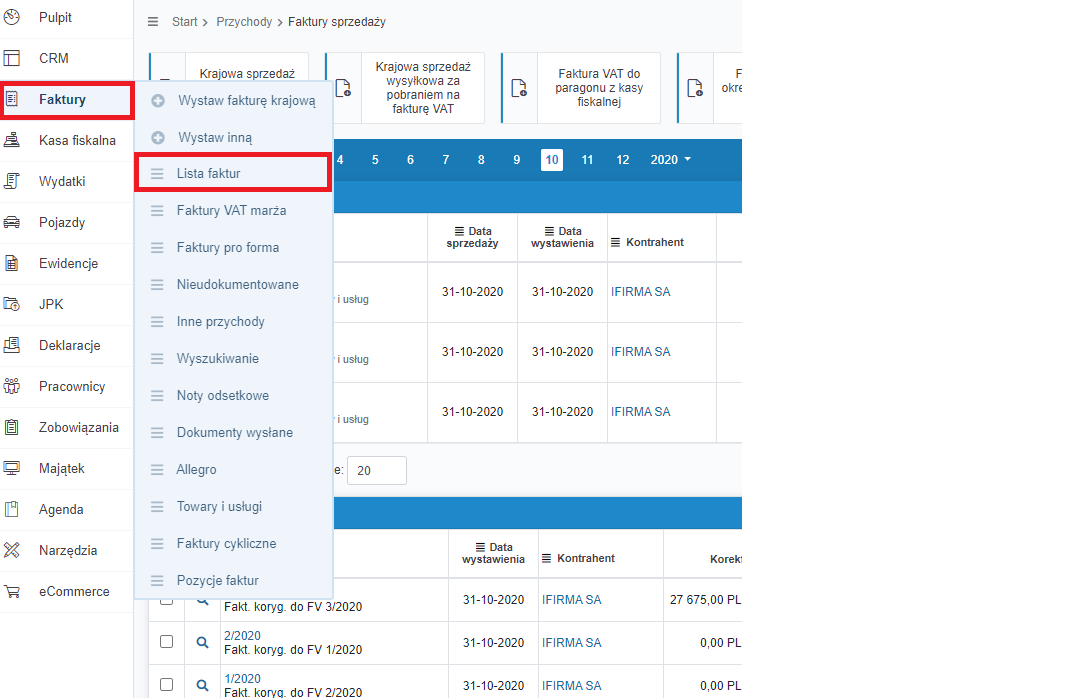

Aby faktura korygująca nie zawierała oznaczenia MPP w pliku JPK, które było zaznaczone dla faktury pierwotnej, należy skorzystać z zakładki Faktury → Lista faktur,

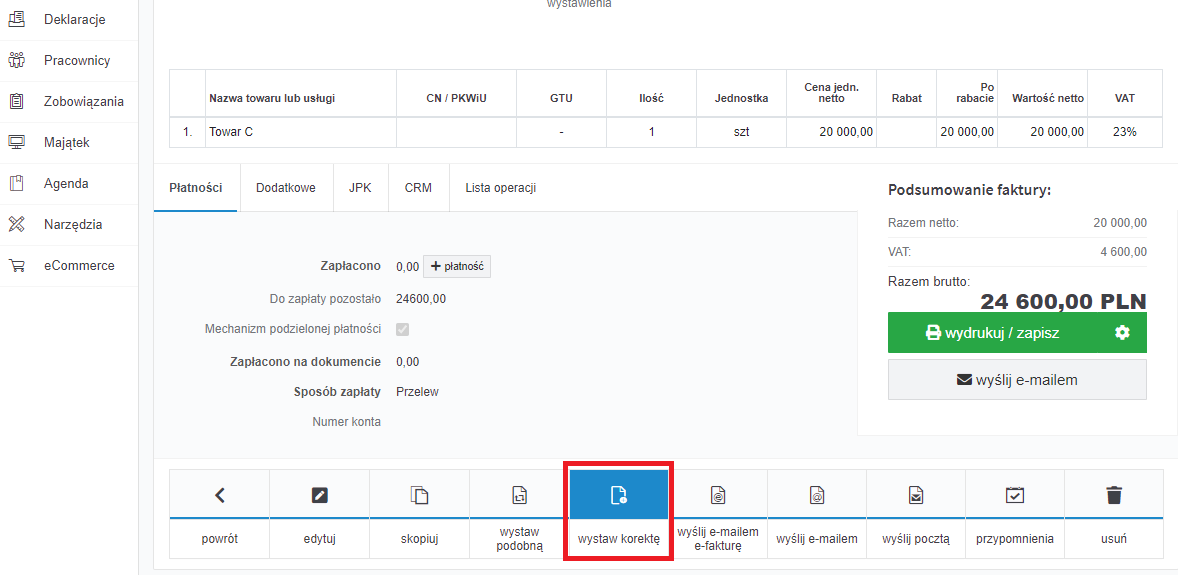

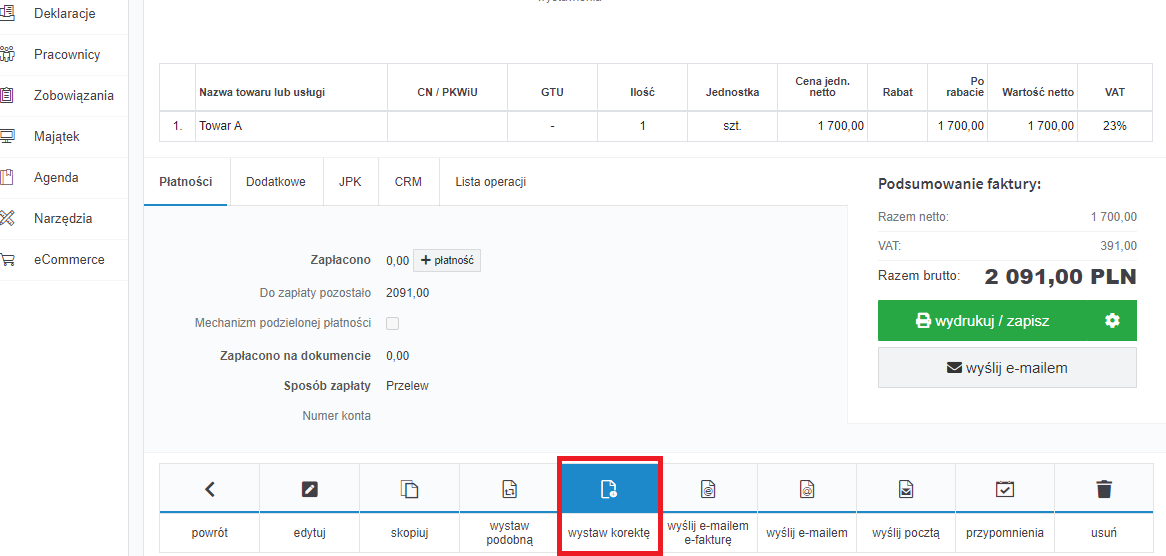

wybrać fakturę, którą chcemy skorygować, a następnie opcję wystaw korektę

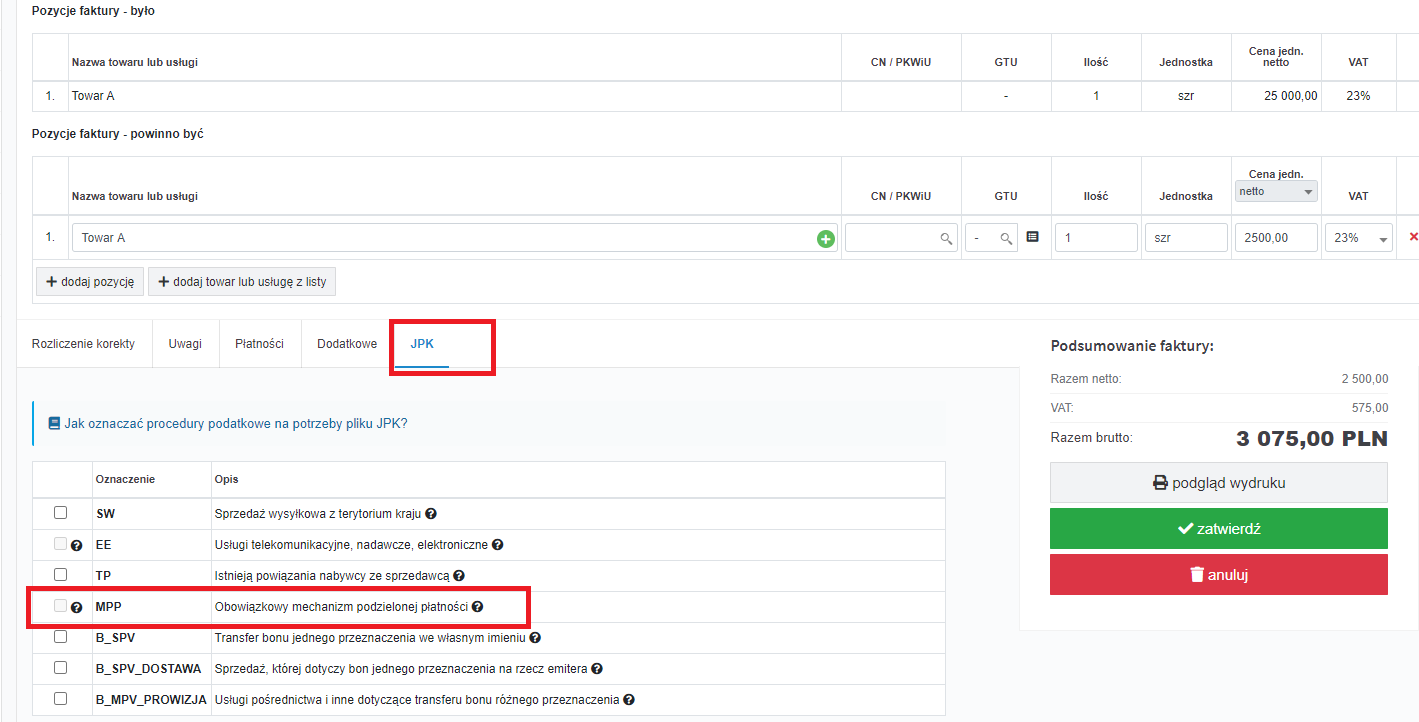

oraz wpisać dane, jakie powinny znaleźć się na fakturze korygującej. W ten sposób system automatycznie odznaczy symbol MPP w pliku JPK.

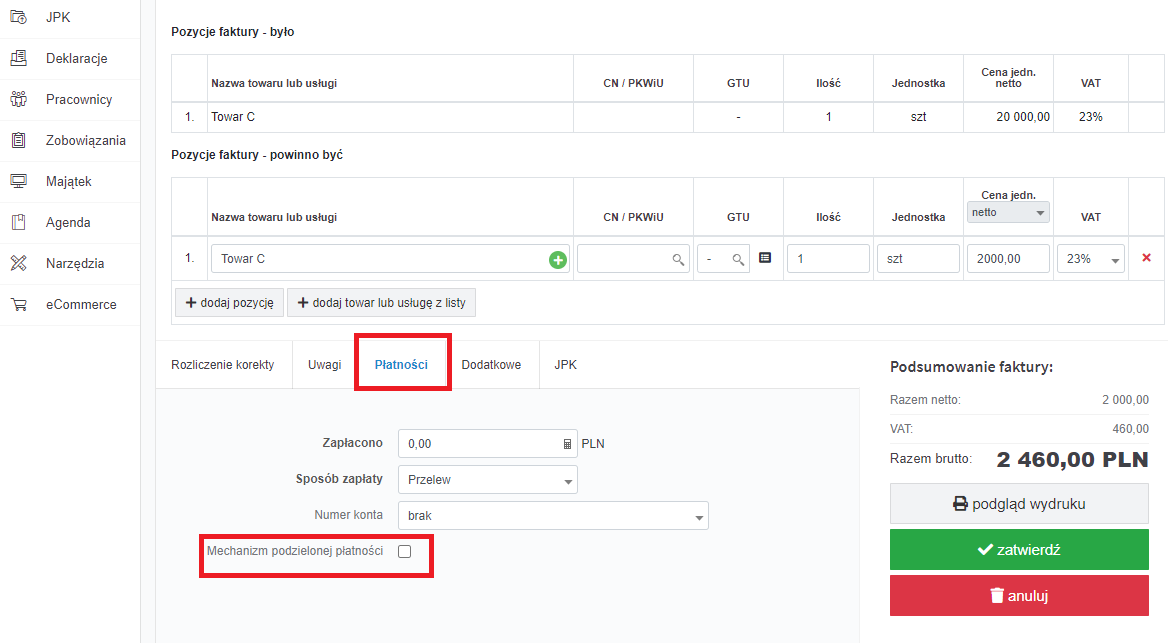

Ponadto, jeżeli nie chcemy, aby faktura korygująca była wystawiona z użyciem dobrowolnego mechanizmu podzielonej płatności, należy w zakładce Płatności odznaczyć Mechanizm podzielonej płatności.

5.3. Korekta faktury na plus a oznaczenie MPP – faktura pierwotna poniżej 15 000 zł, faktura po korekcie powyżej 15 000 zł

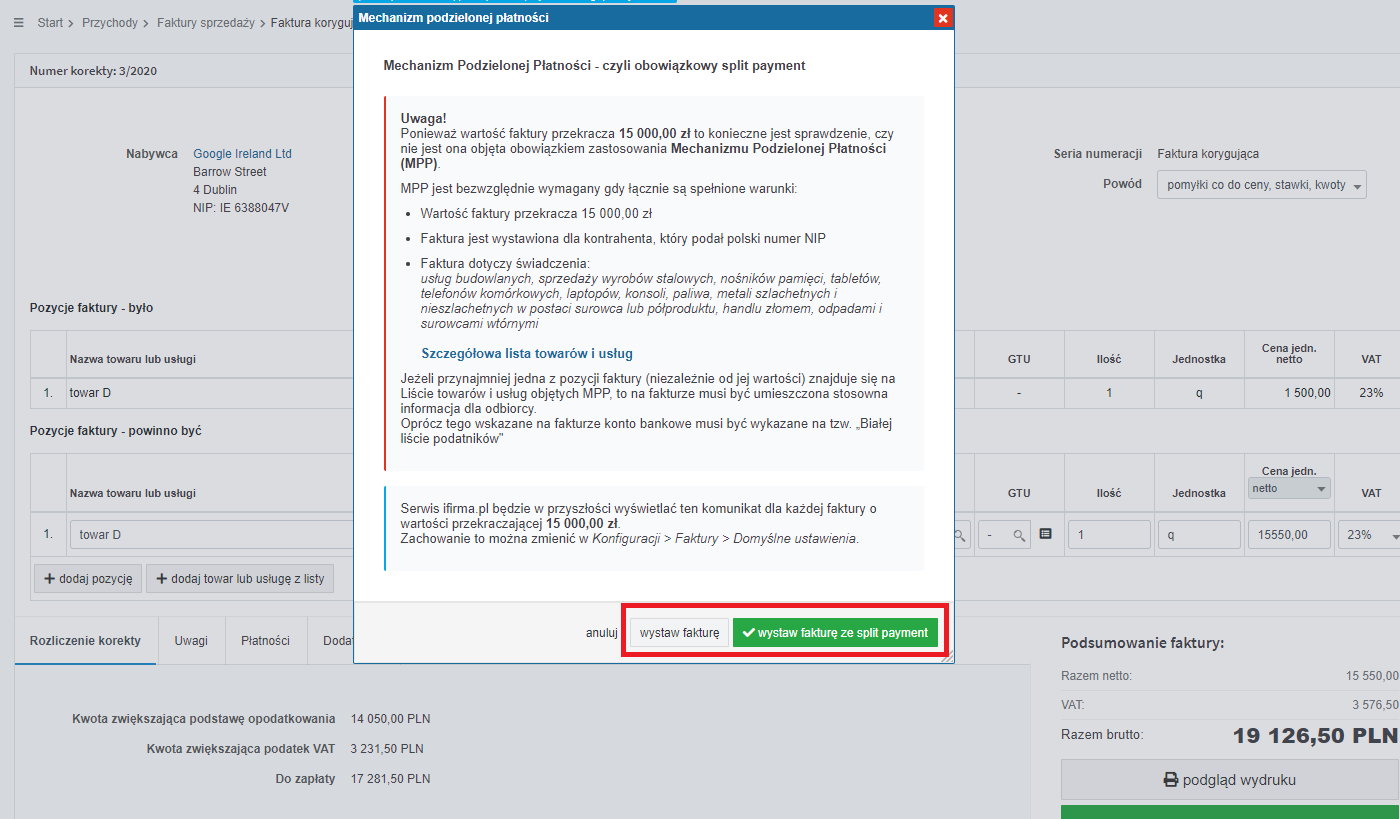

Obowiązek umieszczenia na fakturze wyrazów: „mechanizm podzielonej płatności” odnosi się również do faktur korygujących opiewających na kwotę wyższą niż 15 000 zł brutto (tj. faktur, na których kwota po korekcie jest wyższa niż 15 000 zł brutto), w przypadku gdy korygowana faktura pierwotna opiewała na kwotę niższą niż 15 000 zł brutto.

W tej sytuacji faktura pierwotna i faktura korygująca dokumentują jednorazową dostawę towaru/wykonanie usługi o wartości powyżej 15 000 zł brutto.

Bez znaczenia pozostaje natomiast przyczyna wystawienia faktury korygującej (tj. czy to była pomyłka i faktura pierwotna powinna od początku być wystawiona na kwotę wyższą niż 15 000 zł, brutto czy też podwyższenie podstawy opodatkowania i podatku należnego na fakturze korygującej nastąpiło wskutek wystąpienia nowych okoliczności).

5.4. Jak skorygować w systemie fakturę pierwotną poniżej 15 000 zł z uwzględnieniem oznaczenia MPP na fakturze korygującej powyżej 15 000 zł?

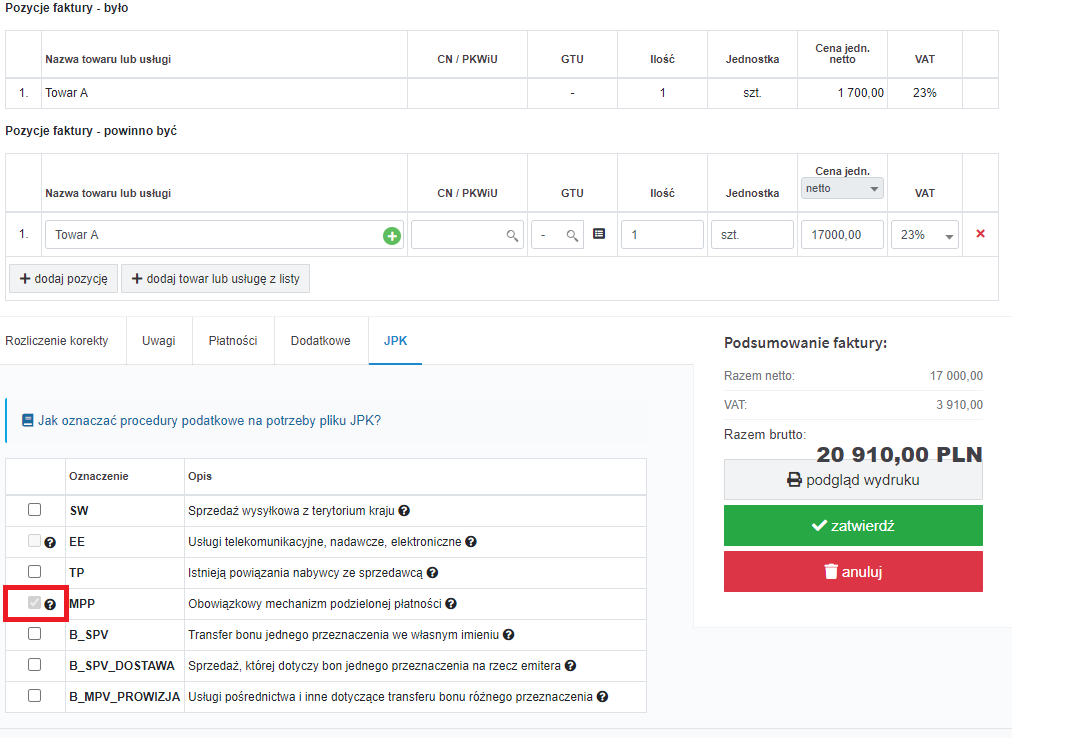

Aby wystawić fakturę korygującą opiewającą na wartość powyżej 15 000 zł do faktury pierwotnej z kwotą poniżej 15 000 zł należy skorzystać z zakładki Faktury → Lista faktur,

wybrać fakturę, którą chcemy skorygować, a następnie opcję wystaw korektę

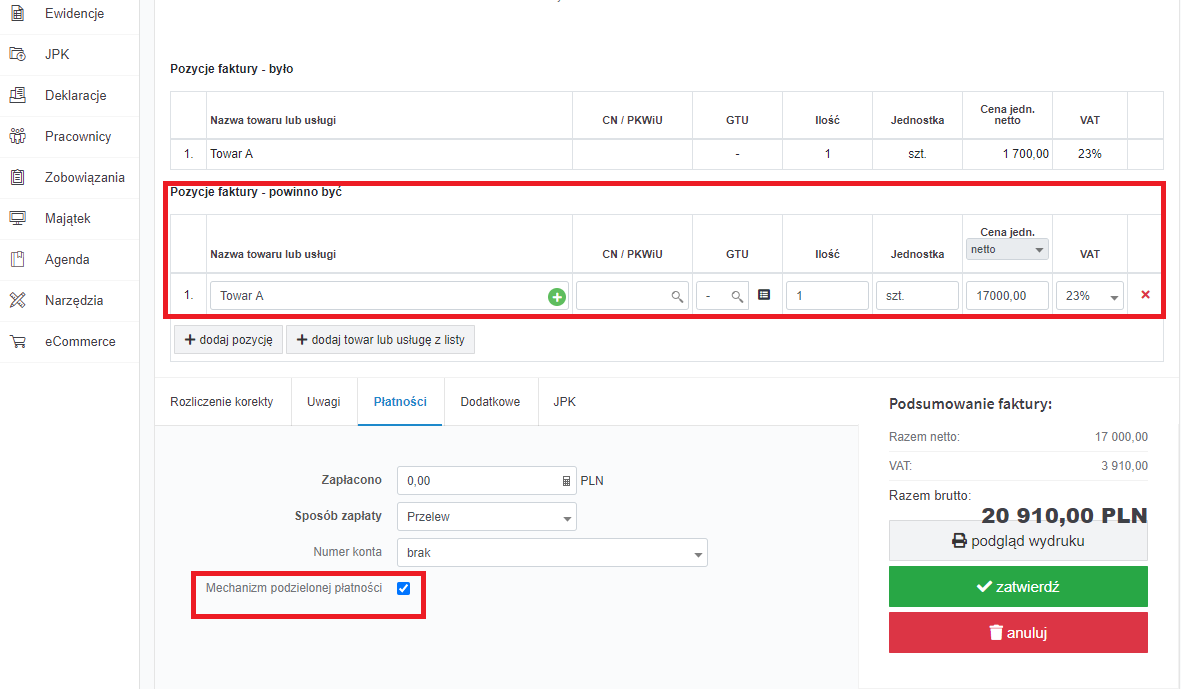

oraz wpisać dane, jakie powinny znaleźć się na fakturze korygującej, a także zaznaczyć opcję Mechanizm podzielonej płatności w sekcji Płatności.

W ten sposób system automatycznie zaznaczy symbol MPP w pliku JPK.

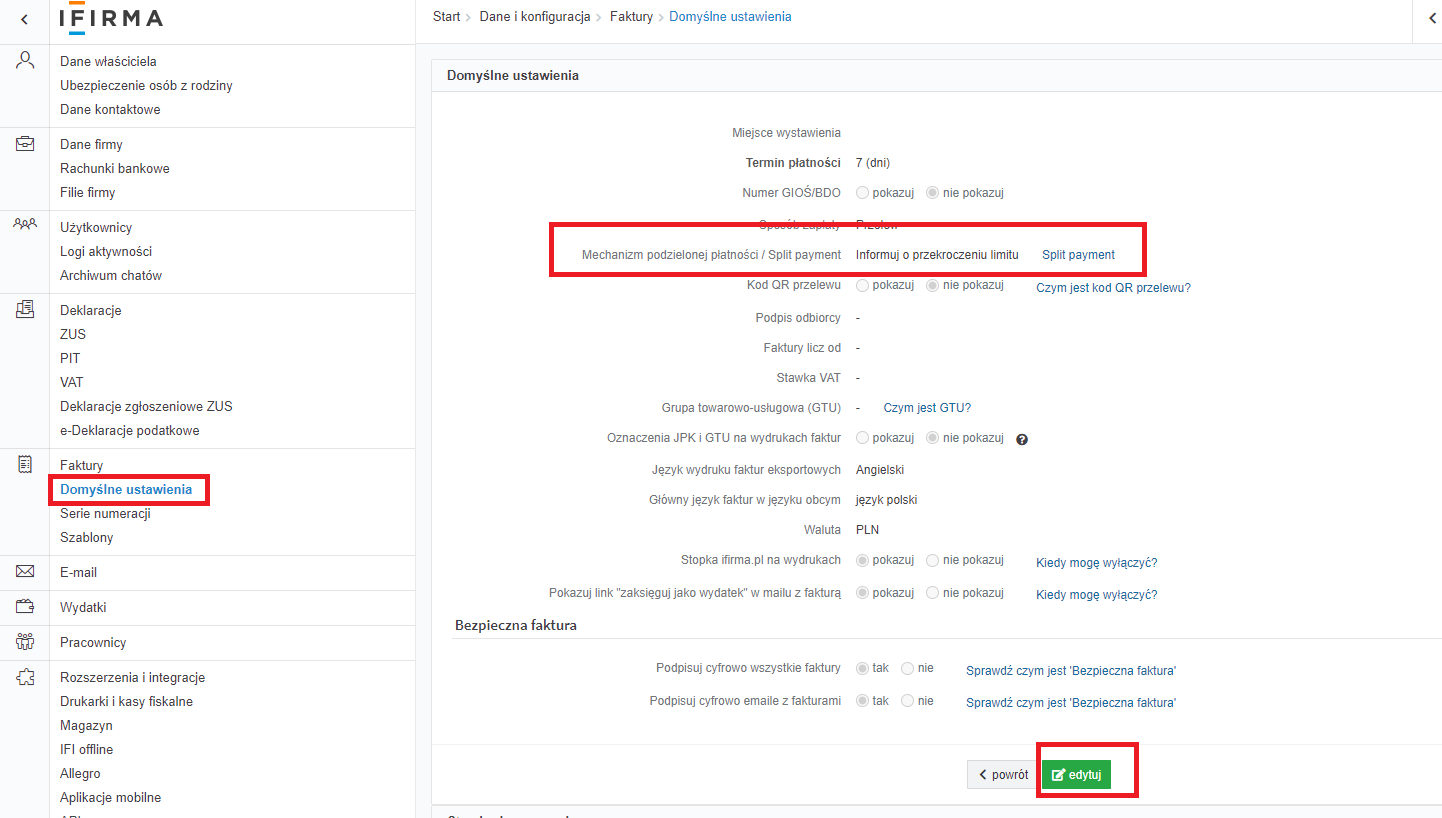

5.5. Mechanizm podzielonej płatności – ustawienia w ifirma

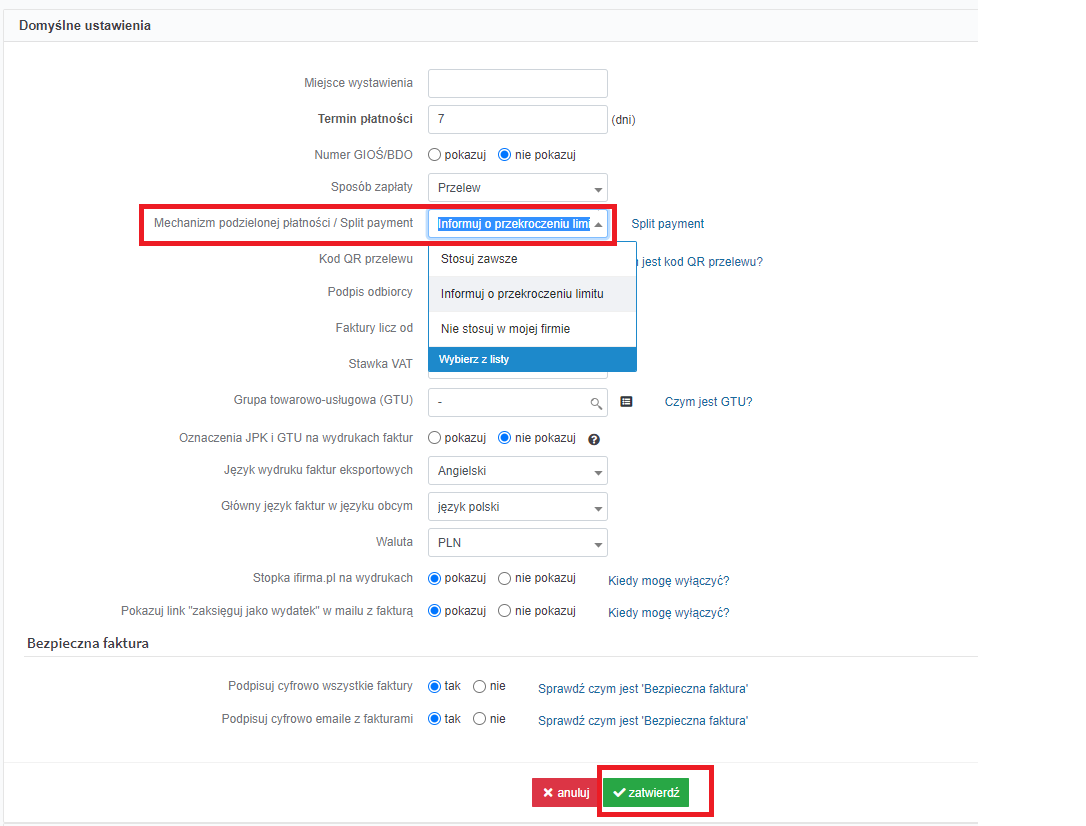

Aby nie zapominać o obowiązku oznaczania faktur mechanizmem podzielonej płatności, można skorzystać z automatycznej podpowiedzi programu. W tym celu należy skorzystać z zakładki Pulpit → Konfiguracja → Domyślne ustawienia → Mechanizm podzielonej płatności → edytuj

i w polu Mechanizm podzielonej płatności wybrać opcję informuj o przekroczeniu limitu.

W ten sposób, przy wystawianiu faktury powyżej 15 000 zł (zarówno pierwotnej, jak i korygującej), program będzie zadawał pytanie, czy wystawić fakturę w metodzie mechanizmu podzielonej płatności.

▲ wróć na początek

6. Czy można zapisywać kody GTU przy wprowadzaniu towarów do magazynu?

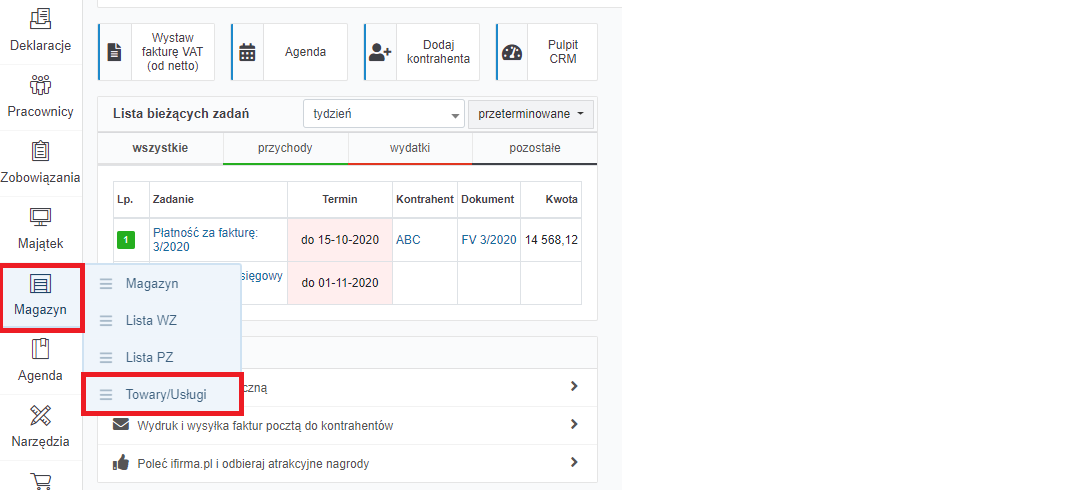

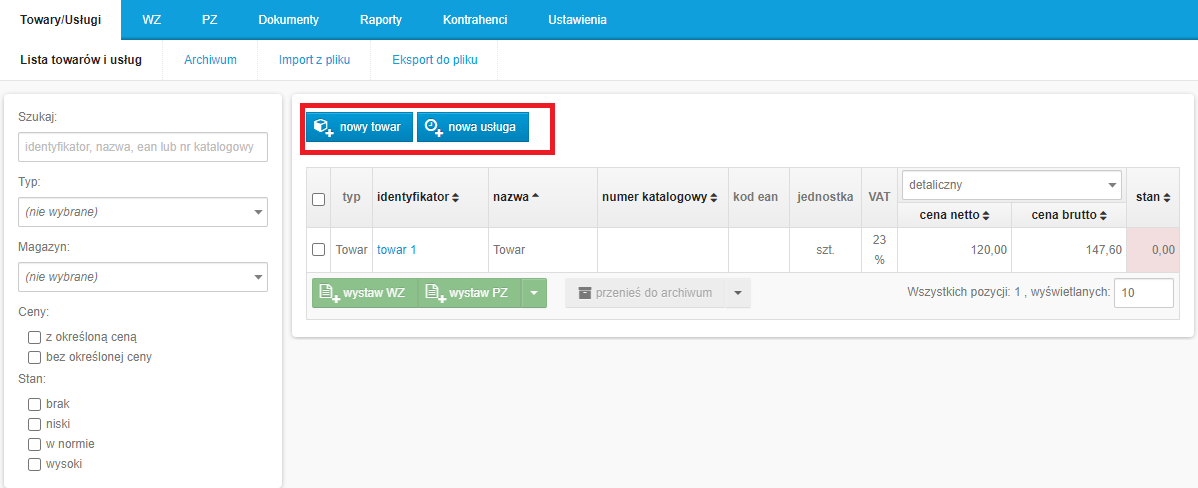

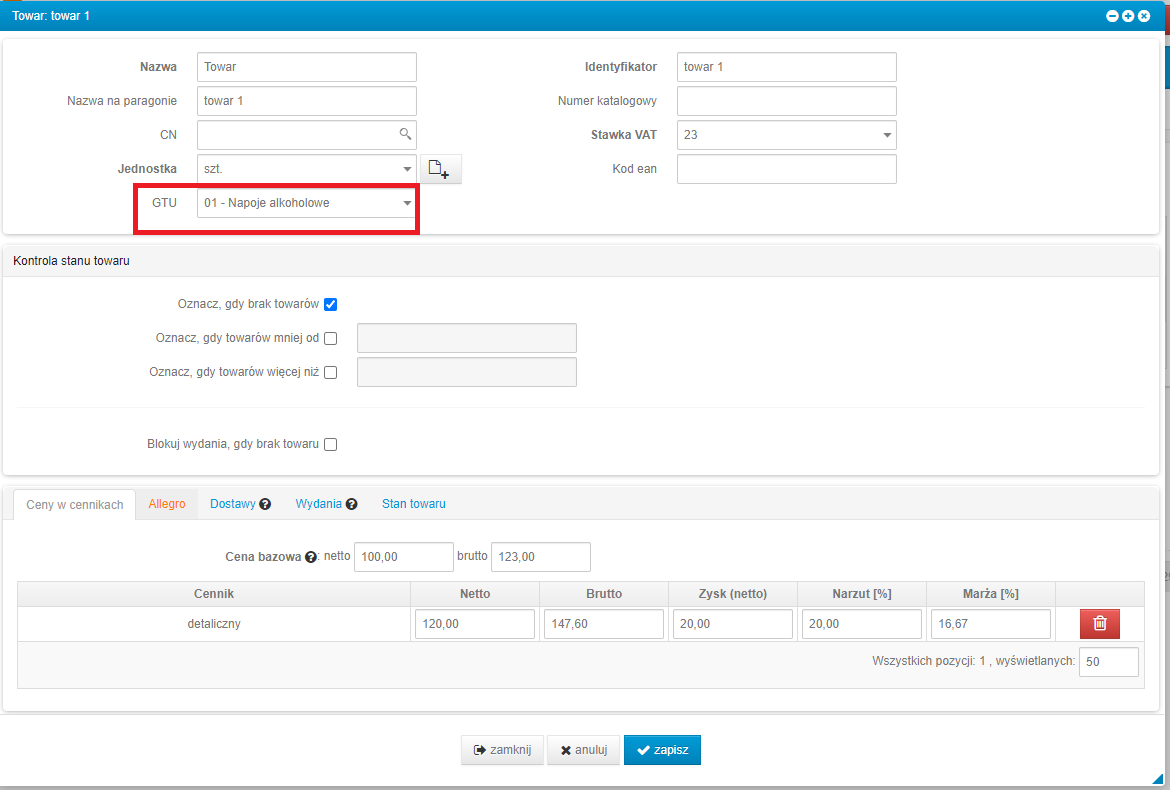

Tak, kod GTU można przypisać przy danym towarze w magazynie. W tym celu przy wprowadzaniu nowego towaru/usługi do magazynu należy skorzystać zakładki Magazyn → Towary/Usługi→ nowy towar lub nowa usługa, a następnie wybrać określony kod GTU przy wpisywaniu danych towaru/usługi

Aby wpisać kod GTU do istniejącego już towaru/usługi w magazynie należy wybrać identyfikator danego towaru/usługi, następnie edytuj, wybrać odpowiedni kod GTU, a potem zatwierdzić przez zapisz.

Autor: Dorota Łesak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.