Dla przedsiębiorcy prowadzącego podatkową księgę przychodów i rozchodów i korzystającego ze zwolnienia z VAT dropshipping nie powinien stanowić większego obciążenia. Tak jak w klasycznej działalności handlowej, powstaną nam przychody oraz koszty, które należy odpowiednio udokumentować.

Dropshipping a koszty

Fakt, że działalność handlowa jest prowadzona w ramach dropshippingu może, ale nie musi, wiązać się z dodatkowymi kosztami.

Zatem, jeśli przedsiębiorca zdecyduje się na współpracę z dystrybutorem w formie „wynajmu magazynu” – wszystkie etapy sprzedaży po stronie przedsiębiorcy, a jedynie wysyłka towaru po stronie dystrybutora – pojawią się dodatkowe faktury kosztowe, w dwóch wersjach.

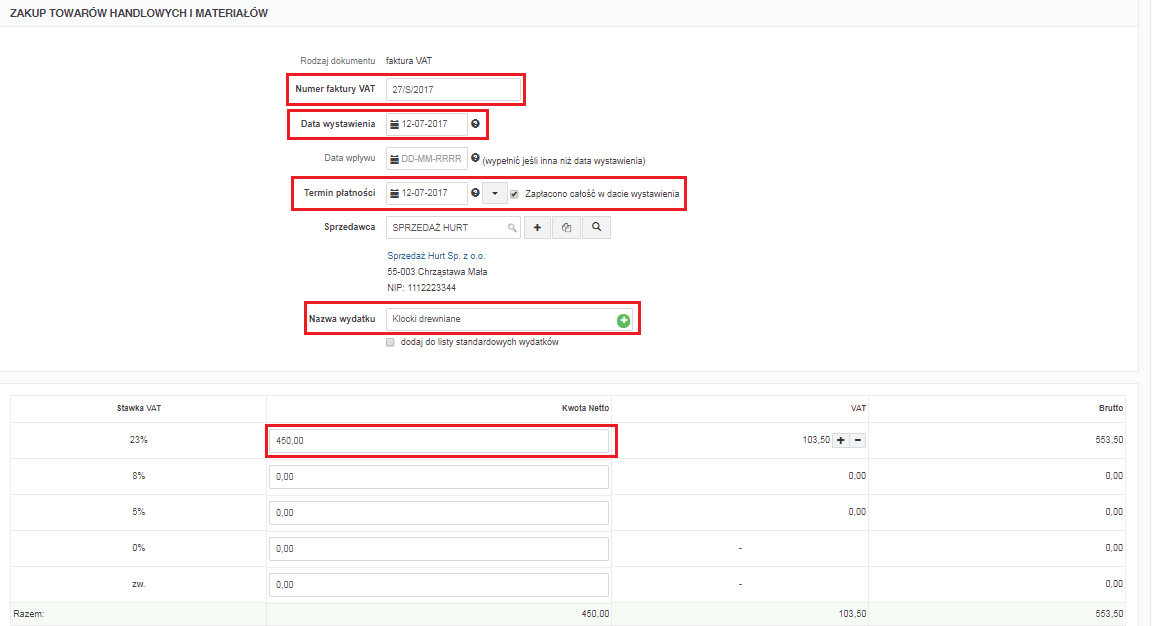

Przede wszystkim dystrybutor obciąży przedsiębiorcę kosztami zakupu towaru handlowego – faktury za taki zakup zostaną zaksięgowane (w kwocie brutto z uwagi na zwolnienie z VAT) w kolumnie 10 KPiR. Aby zaksięgować taką fakturę w serwisie, należy wybrać opcję Wydatki ➡ Zakup towarów handlowych – Faktura:

Księgując fakturę uzupełniamy dane dokumentu, sprzedawcy oraz wartości zakupu. Jeśli na fakturze znajdziemy dodatkowe pozycje (ubezpieczenie, transport etc.), możemy dodać je w kolejnej części wydatku jako Koszty wysyłki ➡ dodaj koszty wysyłki:

Dodatkowe koszty ujęte zostaną w kolumnie 11 KPiR. Po uzupełnieniu danych wydatek zatwierdzamy u dołu strony.

W ramach dropshippingu dystrybutor ponosi także inne koszty, związane z przechowywaniem i wysyłką towaru do klientów na zlecenie przedsiębiorcy. Faktury za takie usługi księgujemy, wybierając Wydatki ➡ Koszt prowadzenia działalności – Faktura.

W związku z faktem, że przy pozostałych wydatkach co do zasady nie oddziela się kosztów transportu, ubezpieczenia etc. od wartości samego wydatku, podczas księgowania kosztu prowadzenia działalności nie będzie opcji wprowadzania dodatkowych kosztów wysyłki. Zaksięgowane w ten sposób wydatki w kwocie brutto trafią do kolumny13 KPiR.

Drugą opcją współpracy w dropshippingu jest pośrednictwo w sprzedaży – przedsiębiorca wyszukuje klientów, natomiast samym procesem sprzedaży zajmuje się już dystrybutor. W takim przypadku dodatkowe koszty nie powinny mieć miejsca – w związku z czym przedsiębiorca nie będzie otrzymywał i księgował faktur od dystrybutora.

Uwaga! W razie nietypowych faktur zakupu warto zajrzeć do pomocy serwisu – znajdują się tam instrukcje szersze, niż opisane powyżej standardowe formatki.

Dropshipping a przychody

Analogicznie do kosztów, przychody z dropshippingu mogą być uzyskiwane na dwa sposoby, a co za tym idzie – dwie będą metody ich dokumentacji.

Będąc przedsiębiorcą-sprzedawcą, który korzysta wyłącznie z wynajętego magazynu, będziemy rozpoznawać przychód sprzedając towar; a następnie poprawnie dokumentując każdą transakcję.

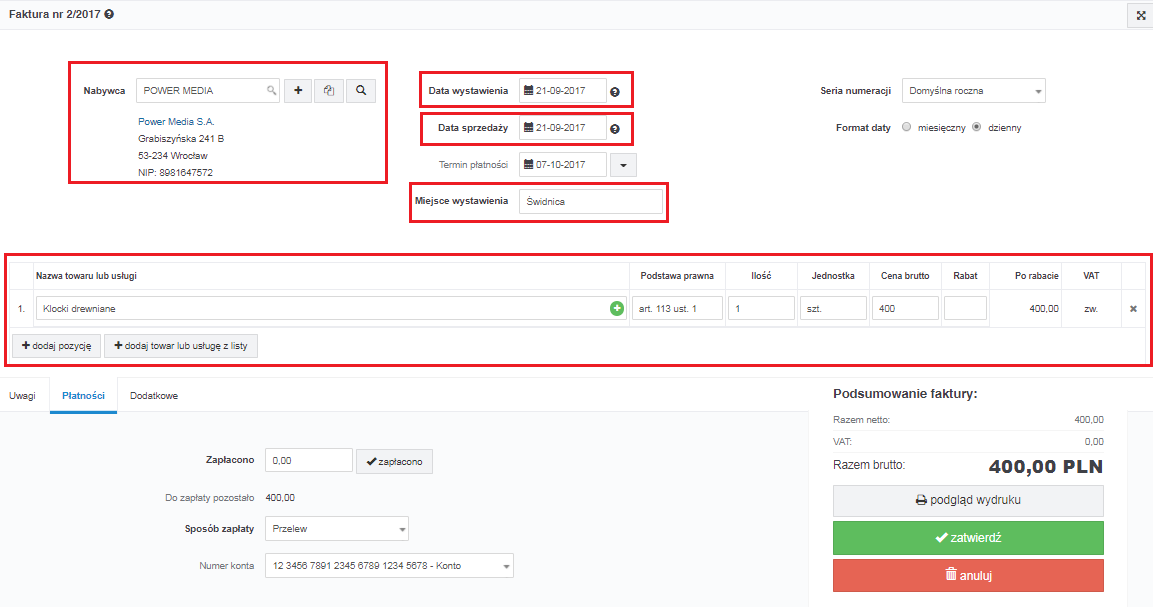

Dokonując sprzedaży towaru na rzecz kontrahenta – firmy, przedsiębiorca będzie zobowiązany do wystawienia faktury zwolnionej z VAT. W serwisie taki dokument dostępny jest w zakładce Rachunki ➡ Wystaw fakturę Sprzedaż Kraj:

Kwota brutto przychodu zostanie ujęta w kolumnie 7 KPiR.

Gdy natomiast odbiorcą towaru jest osoba fizyczna nieprowadząca działalności gospodarczej (lub rolnik ryczałtowy), rodzaj wystawianego dokumentu zależeć będzie od kasy fiskalnej. Jeśli przedsiębiorca wykorzystuje ją w swojej firmie, sprzedaż powinna zostać udokumentowana paragonem z kasy fiskalnej.

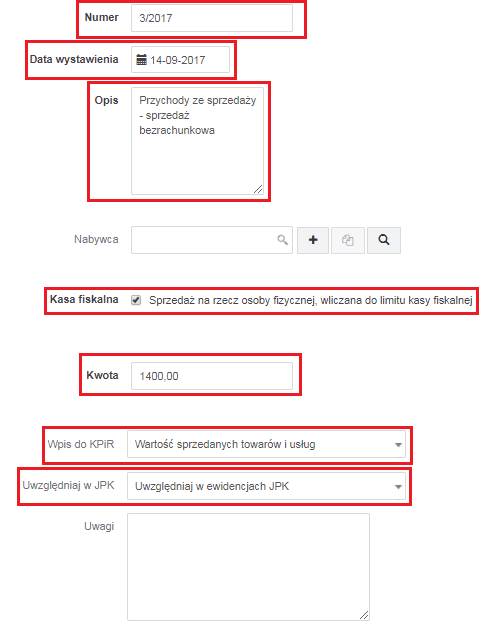

Brak kasy fiskalnej – z powodu limitu przychodów ze sprzedaży na rzecz osób fizycznych albo z uwagi na zwolnienie dla sprzedaży wysyłkowej – będzie wymagał innego rodzaju dokumentu. W takiej sytuacji przedsiębiorcy dokumentują przychody na podstawie ewidencji sprzedaży bezrachunkowej, wprowadzając je następnie do serwisu poprzez Rachunki ➡ Inne przychody ➡ Przychód uniwersalny nieVAT:

Księgując przychód oznaczamy go jako Wartość sprzedanych towarów i usług – tak udokumentowane przychody trafią – analogicznie jak przy fakturach – do 7 kolumny KPiR.

Standardowo podczas księgowania przychodu uniwersalnego warto zaznaczyć opcję wliczania przychodu do limitu kasy fiskalnej, dzięki której serwis może pomóc przedsiębiorcy w kontrolowaniu limitu, oraz opcję uwzględniania w ewidencjach JPK – w razie gdyby organy skarbowe zażądały od przedsiębiorcy JPK księgi przychodów i rozchodów.

Uwaga! Osoba fizyczna, nabywając towary, może zażądać od sprzedawcy wystawienia faktury – wtedy też konieczne będzie sporządzenie takiego dokumentu. W serwisie – w zależności od tego, czy jest wykorzystywana kasa fiskalna – wybieramy:

- Standardową fakturę zwolnioną z VAT – jeśli nie korzystamy z kasy; wtedy takiego przychodu nie ujmujemy już dodatkowo w ewidencji sprzedaży bezrachunkowej

- Fakturę VAT do paragonu – jeśli korzystamy z kasy fiskalnej; faktura służy tylko celom dowodowym, ale na jej podstawie nie księguje się w serwisie przychód – przychód ujmujemy w ramach raportu z kasy fiskalnej.

Korzystanie z drugiej opcji dropshippingu – pośrednictwa w sprzedaży – wydaje się być mniej skomplikowanym wyborem. W tym przypadku przedsiębiorca ma tylko jednego kontrahenta – dystrybutora – i to na niego wystawia faktury za pośrednictwo. W zależności od postanowień umowy, faktura może dokumentować każdą transakcję osobno, bądź też zbiorczo, np. na zakończenie miesiąca.

Autor: Anna Kubalka – ifirma.pl

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju