Spis treści:

- Wyliczenie na koncie składki zdrowotnej dla osiągających przychody w ramach działalności gospodarczej

- Jaką składkę płaci przedsiębiorca prowadzący dodatkowo działalność w ramach spółki, z której przychody nie są przychodami osiągniętymi w ramach działalności?

- Jak dodać składkę zdrowotną osiągniętą w ramach przychodów poza działalnością do ZUS DRA - bez dodatkowych ubezpieczonych na deklaracjach?

- Jak dodać składkę zdrowotną osiągniętą w ramach przychodów poza działalnością do ZUS RCA i ZUS DRA - dodatkowi ubezpieczeni na deklaracjach?

- Składka zdrowotna osiągnięta w ramach przychodów poza działalnością a księgowanie w serwisie

- Jaki kod płatnika na deklaracji ZUS: kod spółki czy kod dla działalności?

1. Wyliczenie na koncie składki zdrowotnej dla osiągających przychody w ramach działalności gospodarczej

Na kontach Użytkowników serwisu składka zdrowotna ZUS liczona jest według wybranej formy opodatkowania, czyli podatku według skali, liniowego lub ryczałtu ewidencjonowanego. To oznacza, iż serwis nalicza składki zdrowotne według wybranej formy opodatkowania dla prowadzącego działalność gospodarczą.

Wartości składek za przedsiębiorcę według wybranej formy opodatkowania wykazywane są na raporcie ZUS DRA w przypadku, gdy przedsiębiorca nie zgłasza do ubezpieczeń nikogo poza sobą lub ZUS RCA w przypadku, gdy do ubezpieczeń są zgłoszone dodatkowe osoby np. pracownicy, zleceniobiorcy, współpracownicy.

2. Jaką składkę płaci przedsiębiorca prowadzący dodatkowo działalność w ramach spółki, z której przychody nie są przychodami osiągniętymi w ramach działalności?

Przedsiębiorca może być również płatnikiem składki zdrowotnej ZUS dla działalności, którą prowadzi w formie spółki, z której przychody nie są traktowane jako przychody z działalności gospodarczej. Przykładem takim może być m.in. spółka komandytowa rozliczana w oparciu o podatek dochodowy od osób prawnych.

Jeśli przychody wspólnika nie są przychodami z działalności gospodarczej (a dochodami z udziału w zyskach spółki), wtedy przedsiębiorca opłaca składkę ryczałtową od podstawy wymiaru wynoszącej 100% przeciętnego miesięcznego wynagrodzenia z IV kwartału roku poprzedniego w sektorze przedsiębiorstw, włącznie z wypłatami z zysku.

Oznacza to, iż w roku 2025 podstawa dla składki zdrowotnej dla takich płatników wynosi comiesięcznie: 8549,18 zł, zaś kwota składki 9% z wskazanej kwoty tj. 769,43 zł. Jest to składka, która nie jest przypisana do żadnej formy opodatkowania w raporcie ZUS DRA, RCA.

3. Jak dodać składkę zdrowotną osiągniętą w ramach przychodów poza działalnością do ZUS DRA – bez dodatkowych ubezpieczonych na deklaracjach?

Dodatkową składkę zdrowotną ujmuje się w raporcie ZUS DRA poprzez edycję deklaracji.

Dopiero po dokonaniu księgowań, należy w zakładce Deklaracje ➡ Deklaracje wygenerować ZUS wybierając wygeneruj ZUS i zatwierdzając wartości jakie pokazują się do zapłaty tytułem działalności rozliczanej na koncie w serwisie.

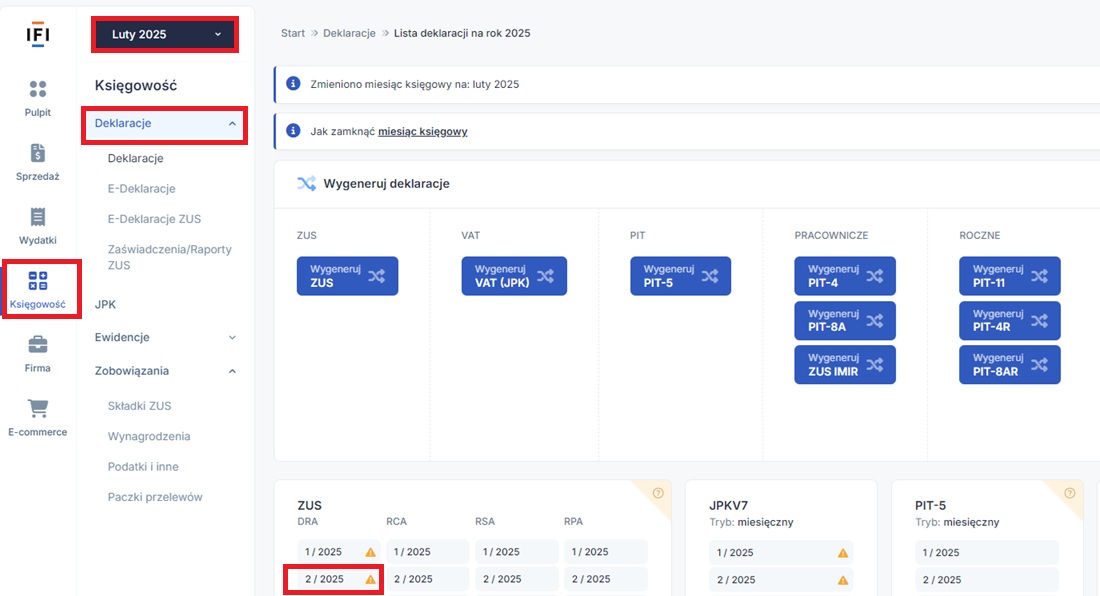

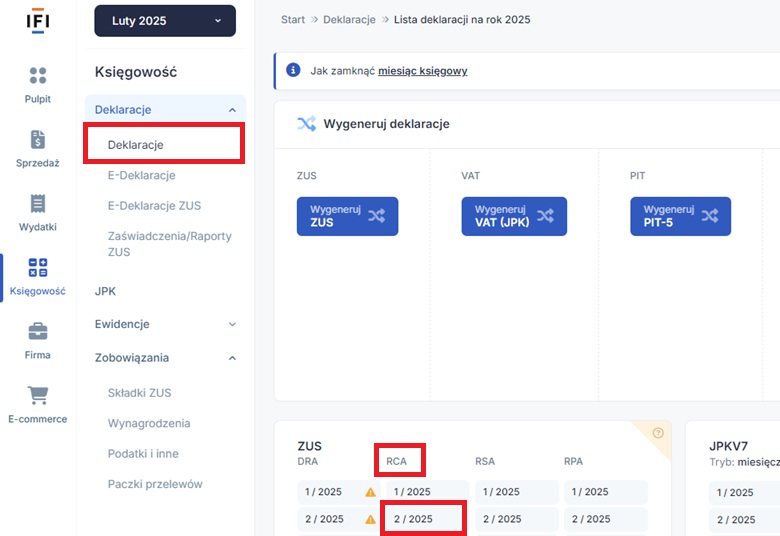

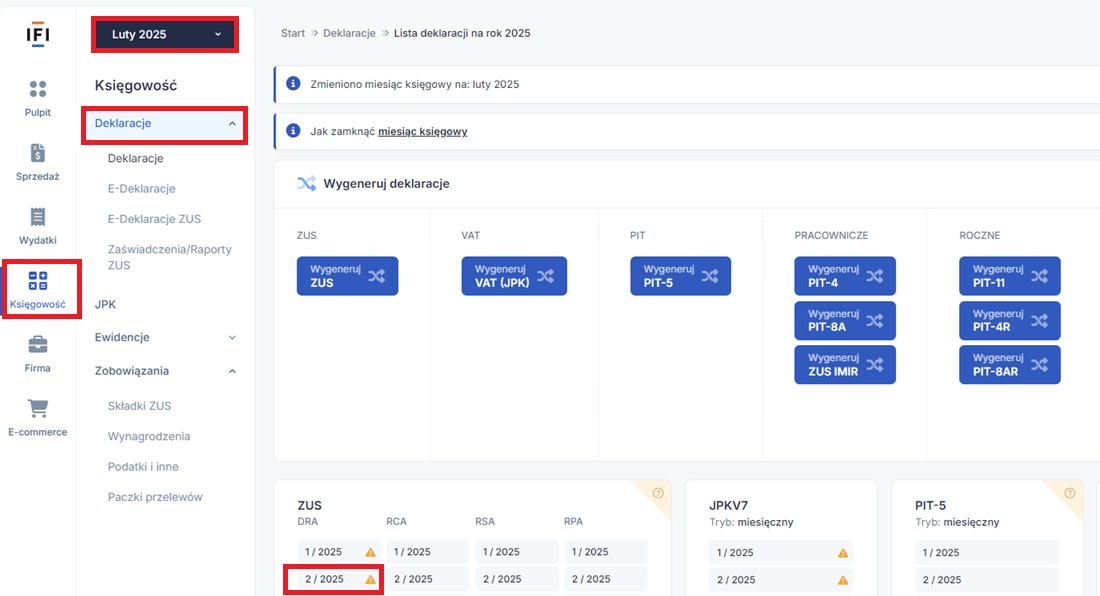

Jeżeli księgowania zostały już zakończone i wygenerowano deklarację ZUS za dany miesiąc, można edytować raport ZUS DRA. W tym celu należy ustawić, w lewym górnym rogu, miesiąc zgodny z miesiącem za jaki była generowana deklaracja, dla przykładu luty 2025.

W zakładce Deklaracje ➡ Deklaracje należy, w kolumnie DRA, wybrać nr wygenerowanego raportu np. 2/2025.

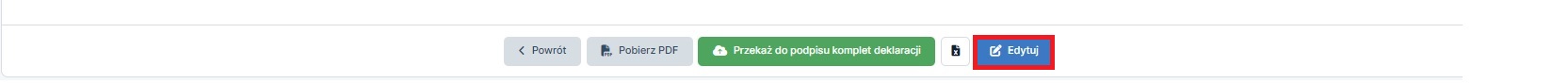

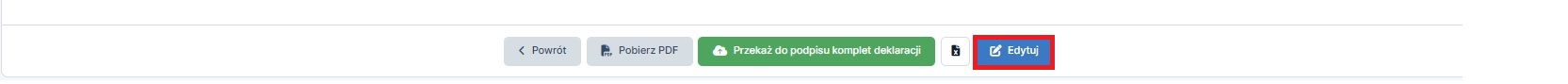

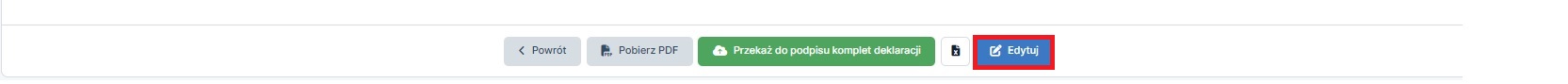

Kolejno na dole strony należy wybrać edytuj.

Kolejno należy uzupełnić pola:

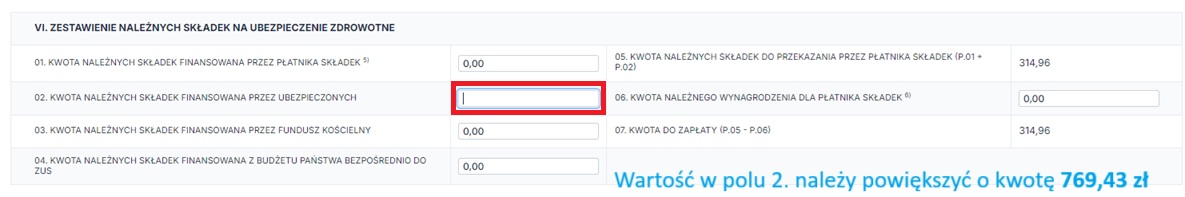

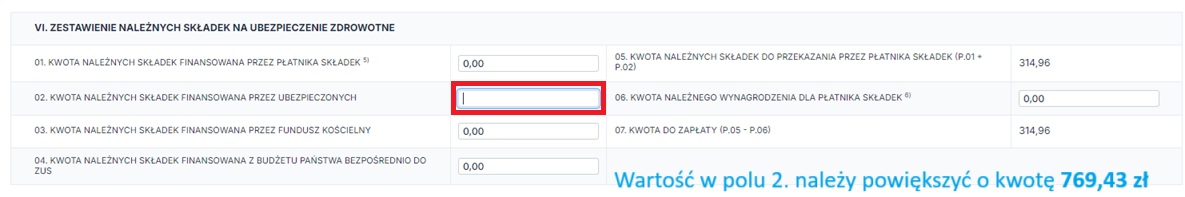

W części VI. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE– podwyższyć w polu 02. KWOTA NALEŻNYCH SKŁADEK FINANSOWANA PRZEZ UBEZPIECZONYCH” wartość o kwotę 769,43 zł, tj. wartości odpowiadającą 9% podstawy składki dla 100% przeciętnego miesięcznego wynagrodzenia z IV kwartału roku poprzedniego w sektorze przedsiębiorstw, włącznie z wypłatami z zysku.

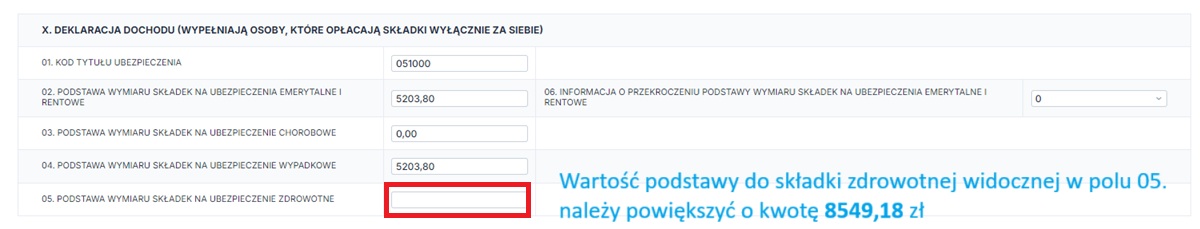

W części X. DEKLARACJA DOCHODU (WYPEŁNIAJĄ OSOBY, KTÓRE OPŁACAJĄ SKŁADKI WYŁĄCZNIE ZA SIEBIE)– podwyższyć w polu 05. PODSTAWA WYMIARU SKŁADEK NA UBEZPIECZENIE ZDROWOTNE wartość o kwotę 8549,18 zł tj. 100% przeciętnego miesięcznego wynagrodzenia z IV kwartału roku poprzedniego w sektorze przedsiębiorstw, włącznie z wypłatami z zysku.

W części XI. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy w polach:

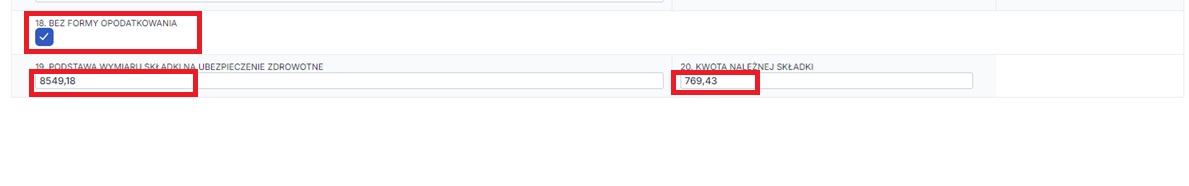

- 18. BEZ FORMY OPODATKOWANIA– zaznaczyć checkbox,

- 19. PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE wpisać 8549,18 zł

- 20. KWOTA NALEŻNEJ SKŁADKI– wpisać 769,43 zł

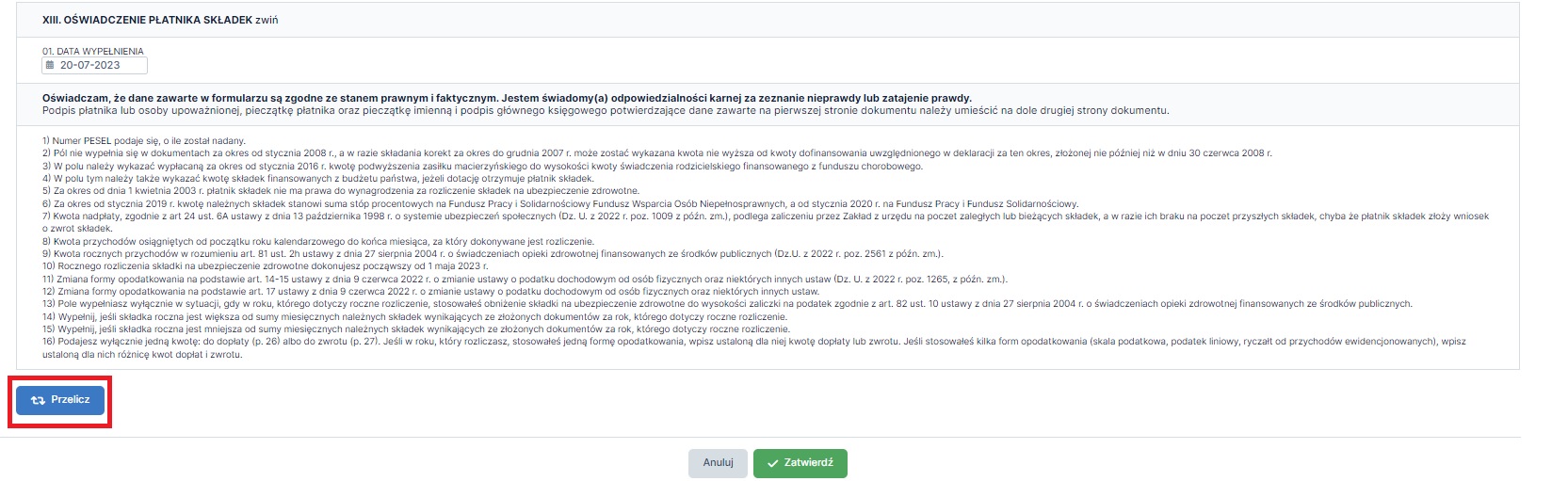

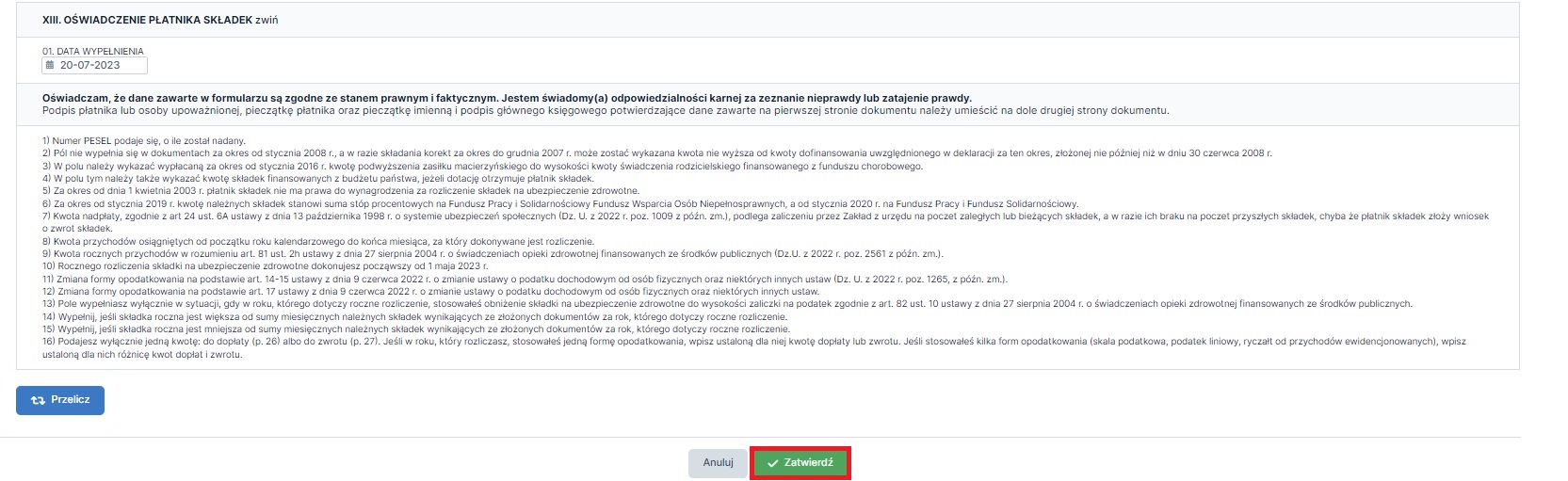

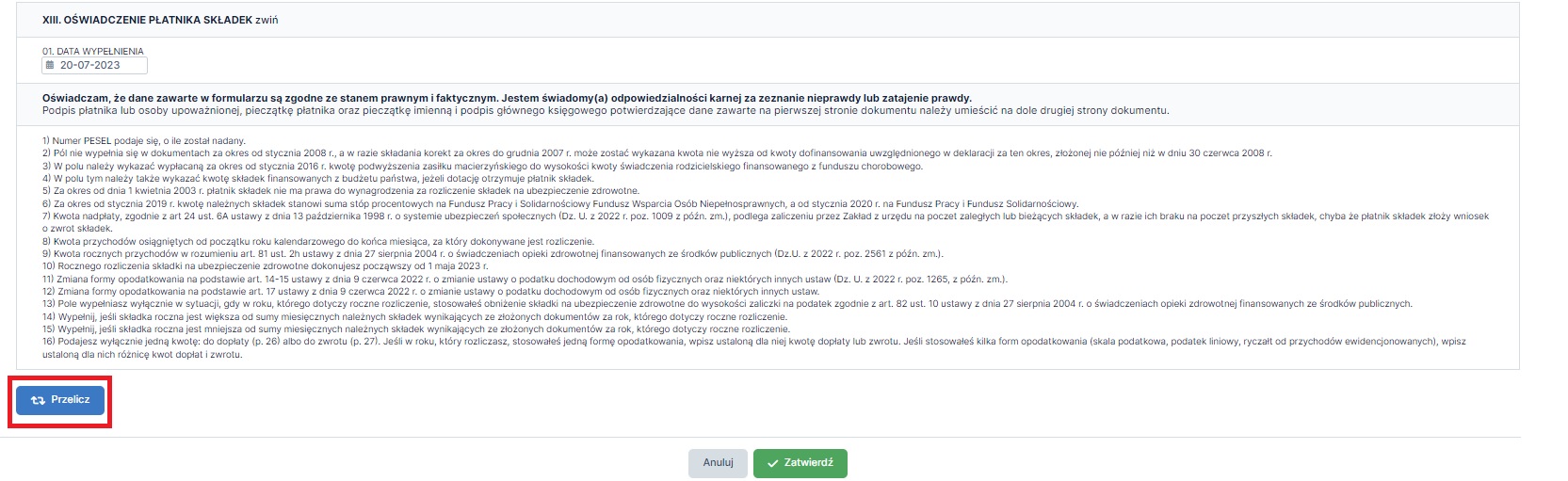

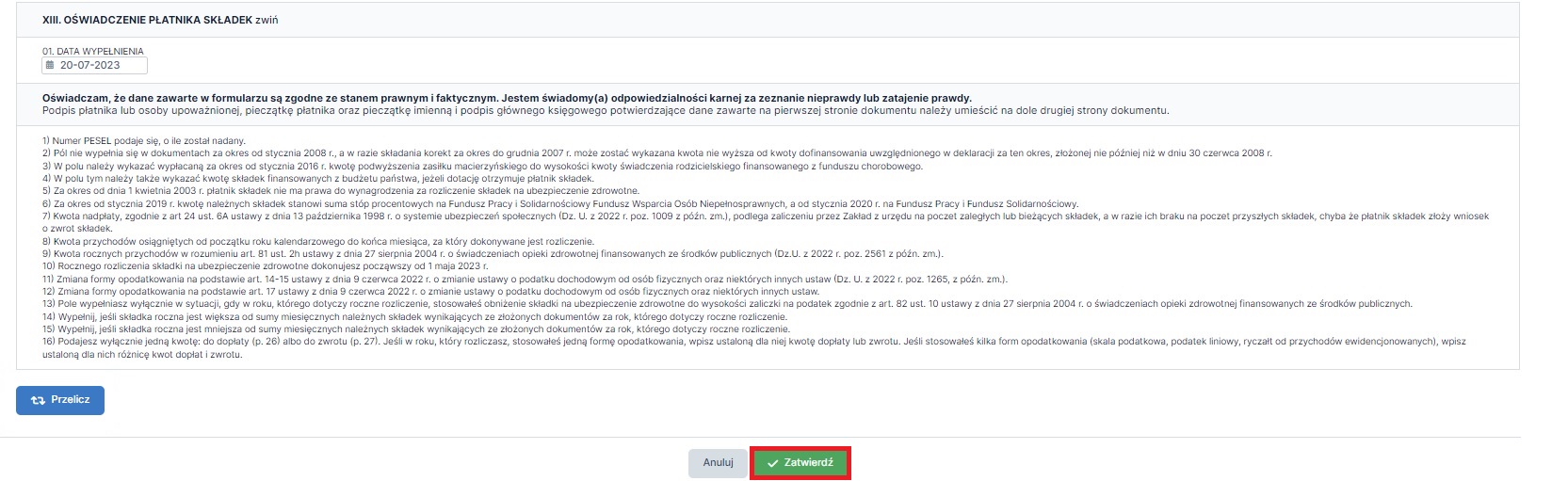

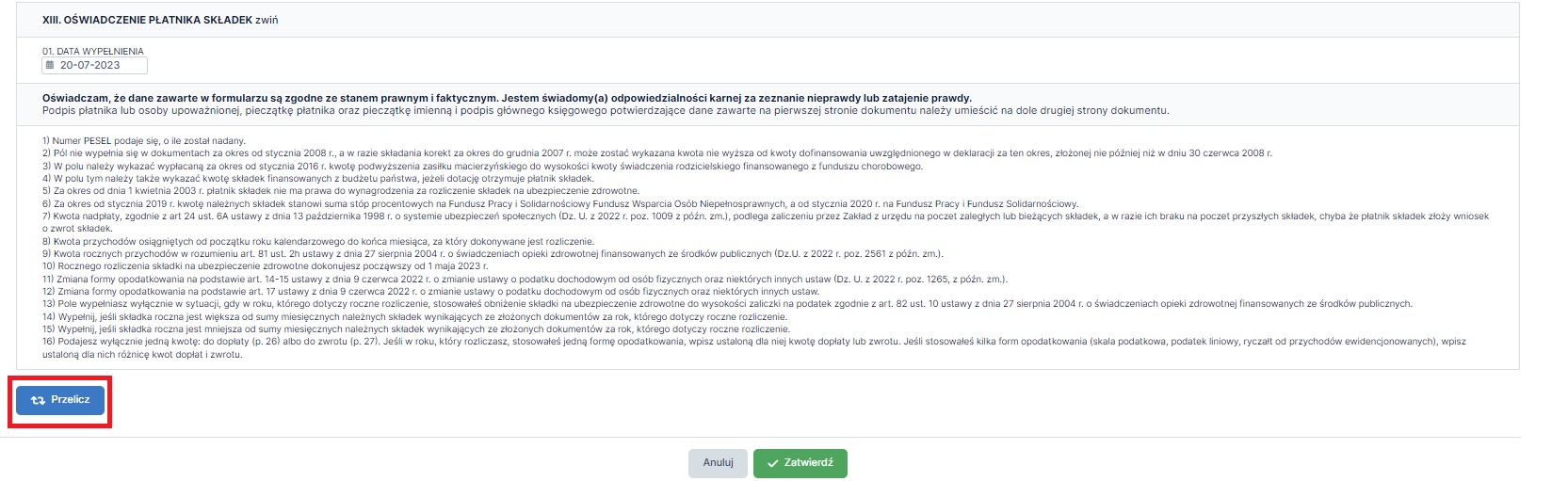

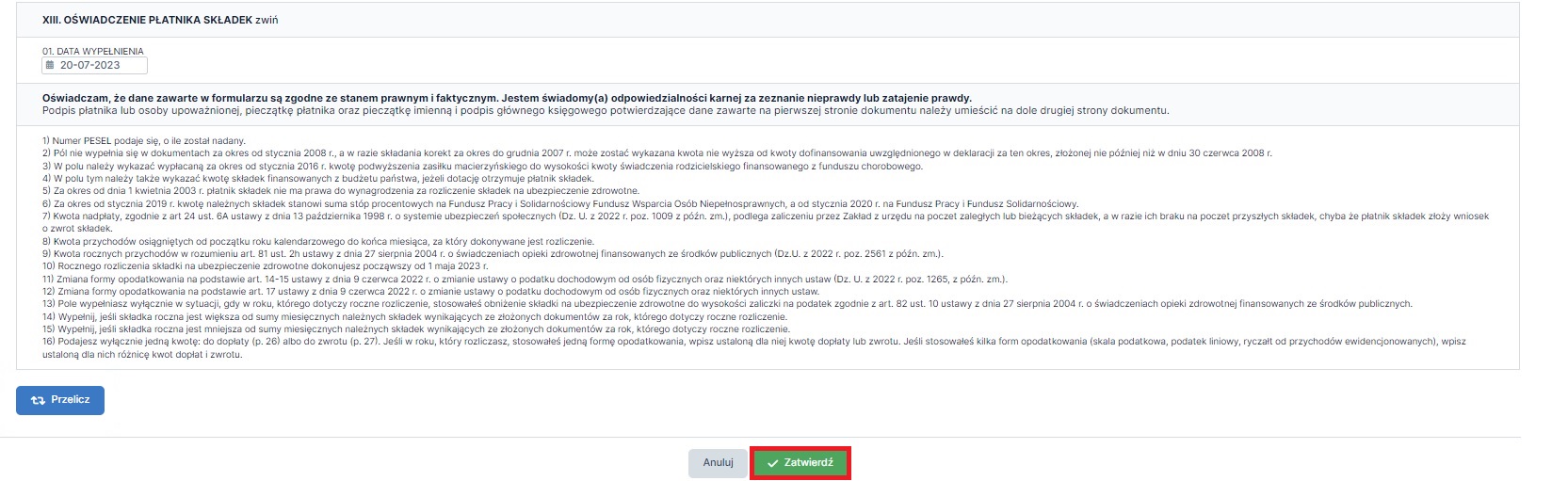

Następnie na dole strony należy wybrać przelicz.

Kolejno zatwierdź.

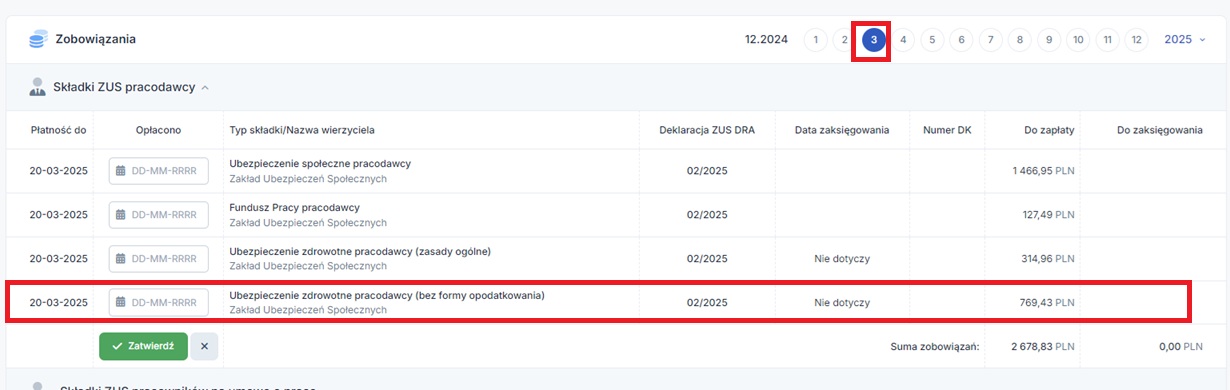

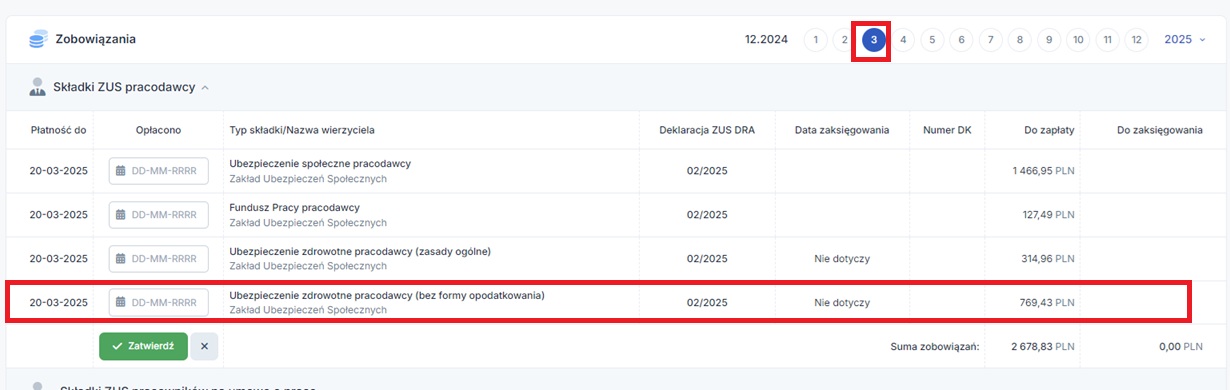

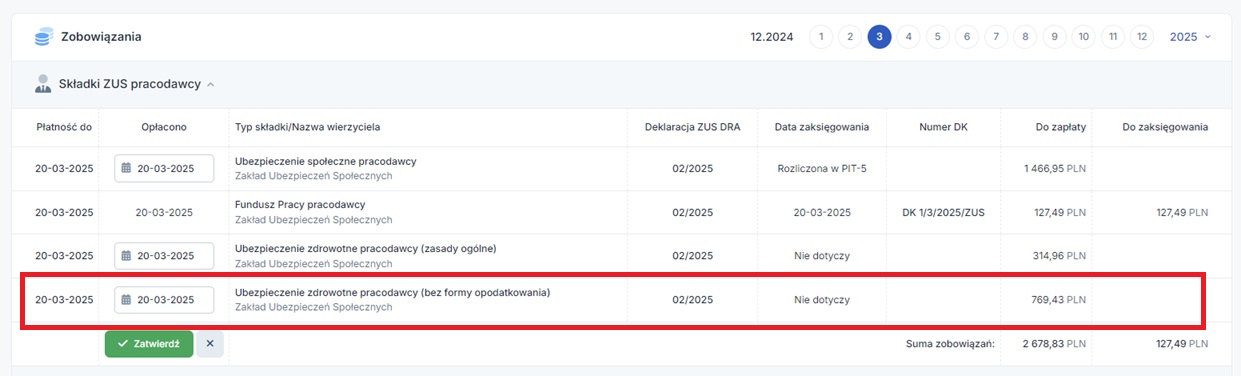

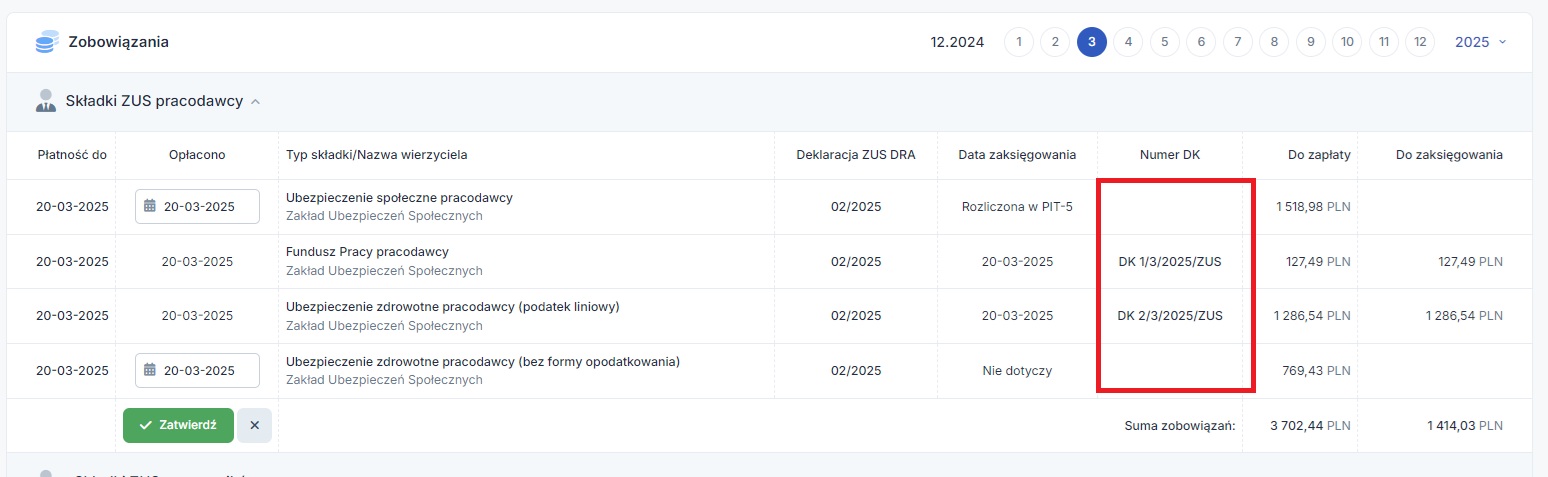

W zakładce Zobowiązania ➡ Składki ZUS, w miesiącu kolejnym w stosunku do generowanej deklaracji, tj. dla deklaracji za luty 2025 w marcu 2025, powinna pojawić się kwota do zapłaty tytułem prowadzonej działalności oraz spółki.

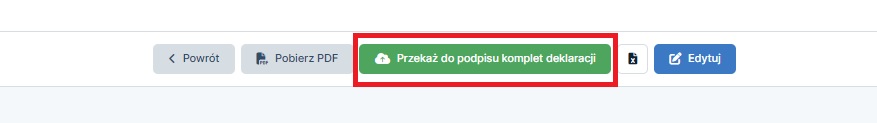

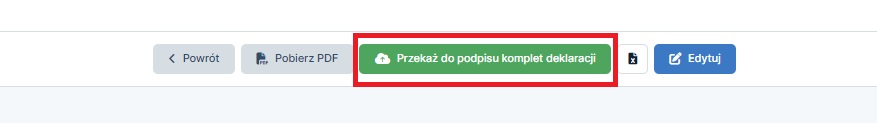

Deklarację można wysłać elektronicznie z systemu. W celu przekazania deklaracji do wysyłki, należy w zakładce Deklaracje ➡ Deklaracje, w kolumnie DRA, wybrać nr wygenerowanego raportu, dla przykładu 2/2025. Kolejno na dole strony wybrać opcję Przekaż do podpisu komplet deklaracji.

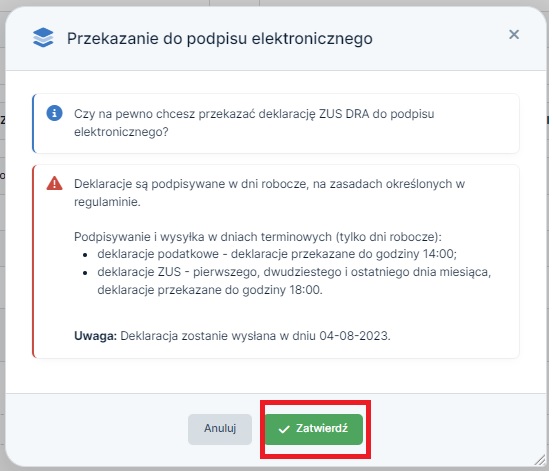

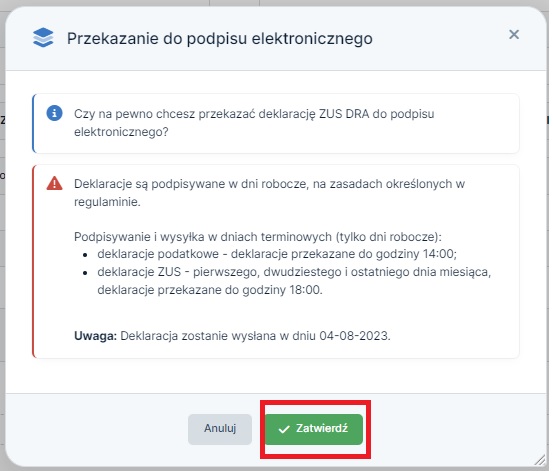

Po wybraniu opcji zatwierdź deklaracja zostanie przekazana do podpisu dla pracowników serwisu.

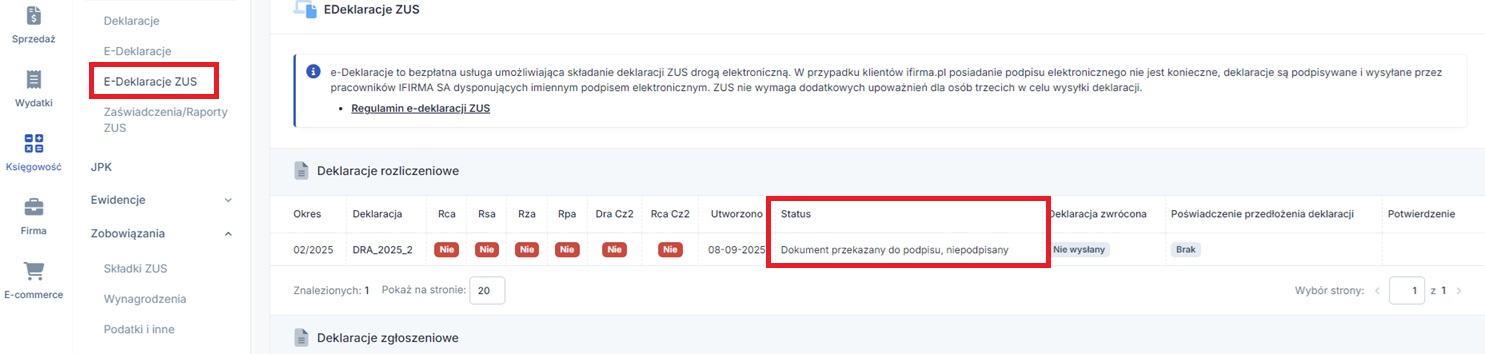

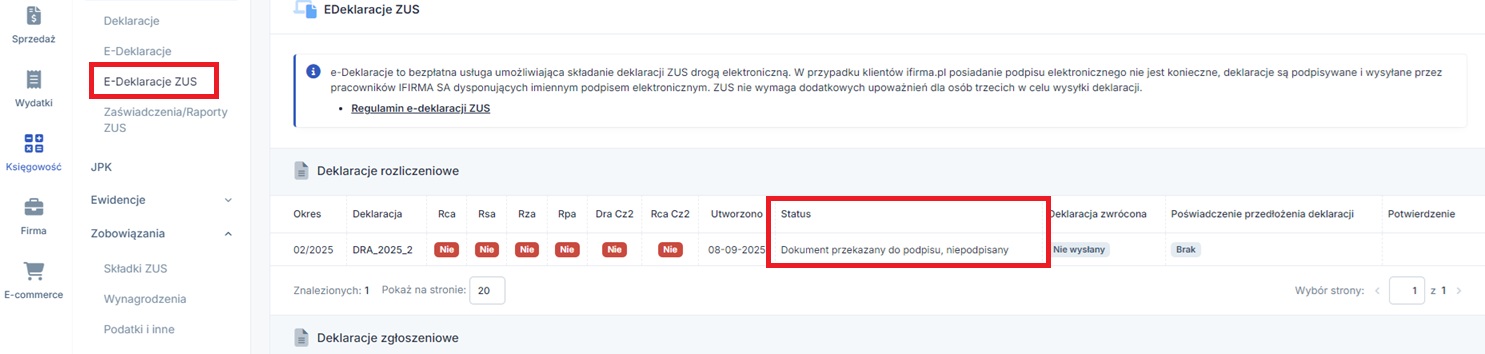

Status wysyłki deklaracji można śledzić w zakładce Deklaracje ➡ e-Deklaracje ZUS.

4. Jak dodać składkę zdrowotną osiągniętą w ramach przychodów poza działalnością do ZUS RCA i ZUS DRA – dodatkowi ubezpieczeni na deklaracjch?

Dodatkową składkę zdrowotną ujmuje się w raporcie ZUS RCA poprzez edycję deklaracji.

Dopiero po dokonaniu księgowań należy w zakładce Deklaracje ➡ Deklaracje wygenerować ZUS wybierając zieloną ikonę ZUS i zatwierdzając wartości jakie pokazują się do zapłaty tytułem działalności rozliczanej na koncie w serwisie.

Jeżeli księgowania zostały już zakończone i wygenerowano deklarację ZUS za dany miesiąc, można edytować raport ZUS RCA. W tym celu należy ustawić, w lewym górnym rogu, miesiąc zgodny z miesiącem za jaki była generowana deklaracja, dla przykładu luty 2025.

W zakładce Deklaracje ➡ Deklaracje należy w kolumnie RCA wybrać nr wygenerowanego raportu tj. 2/2025.

Kolejno na dole strony należy wybrać edytuj.

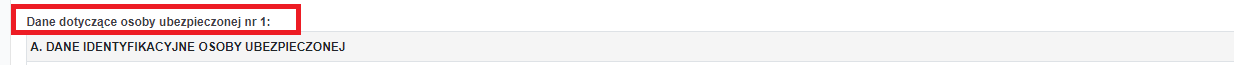

Kolejno należy uzupełnić pola w części Dane dotyczące osoby ubezpieczonej nr 1: którą jest automatycznie przedsiębiorca:

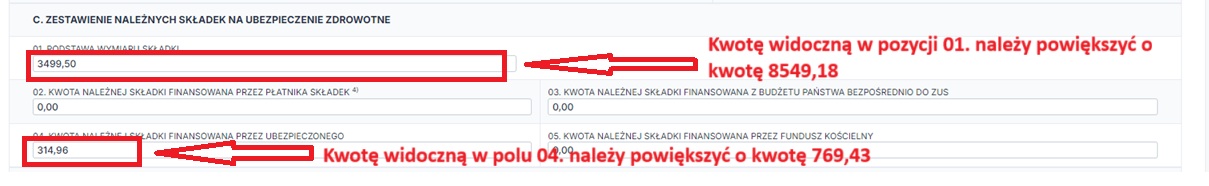

W tabeli C. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE– należy

- podwyższyć w polu 01. PODSTAWA WYMIARU SKŁADKI wartość o kwotę 8549,18 zł tj. 100% przeciętnego miesięcznego wynagrodzenia z IV kwartału roku poprzedniego w sektorze przedsiębiorstw, włącznie z wypłatami z zysku.

- podwyższyć w polu 04. KWOTA NALEŻNEJ SKŁADKI FINANSOWANA PRZEZ UBEZPIECZONEGO wartość o kwotę 769,43 zł tj. wartości odpowiadającą 9% podstawy składki dla 100% przeciętnego miesięcznego wynagrodzenia z IV kwartału roku poprzedniego w sektorze przedsiębiorstw, włącznie z wypłatami z zysku.

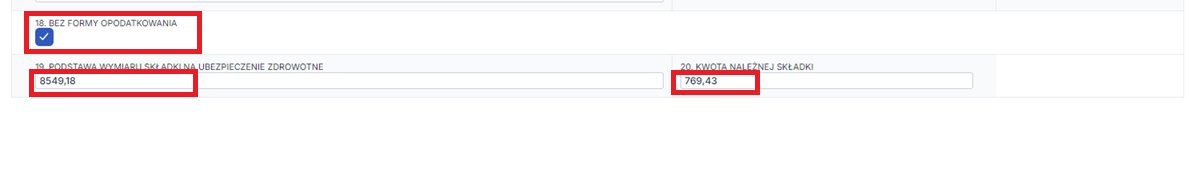

W części E. FORMA OPODATKOWANIA OBOWIĄZUJĄCA W DANYM MIESIĄCU ORAZ PRZYCHÓD I DOCHÓD Z DZIAŁALNOŚCI GOSPODARCZEJ DLA CELÓW WYLICZENIA SKŁADKI MIESIĘCZNEJ NA UBEZPIECZENIE ZDROWOTNE, należy w polach:

- 18. BEZ FORMY OPODATKOWANIA – zaznaczyć checkbox,

- 19. PODSTAWA WYMIARU SKŁADKI NA UBEZPIECZENIE ZDROWOTNE wpisać 8549,18 zł

- 20. KWOTA NALEŻNEJ SKŁADKI – wpisać 769,43 zł

Następnie na dole strony należy wybrać przelicz.

Kolejno zatwierdź.

W następnym kroku należy przejść do edycji deklaracji ZUS DRA. W zakładce Deklaracje ➡ Deklaracje należy, w kolumnie DRA, wybrać nr wygenerowanego raportu tj. 2/2025.

Kolejno na dole strony należy wybrać edytuj.

Kolejno należy uzupełnić pola:

W części VI. ZESTAWIENIE NALEŻNYCH SKŁADEK NA UBEZPIECZENIE ZDROWOTNE – podwyższyć w polu 02. KWOTA NALEŻNYCH SKŁADEK FINANSOWANA PRZEZ UBEZPIECZONYCH” wartość o kwotę 749,43 zł tj. wartości odpowiadającą 9% podstawy składki dla 100% przeciętnego miesięcznego wynagrodzenia z IV kwartału roku poprzedniego w sektorze przedsiębiorstw, włącznie z wypłatami z zysku.

Następnie na dole strony należy wybrać przelicz.

Kolejno zatwierdź.

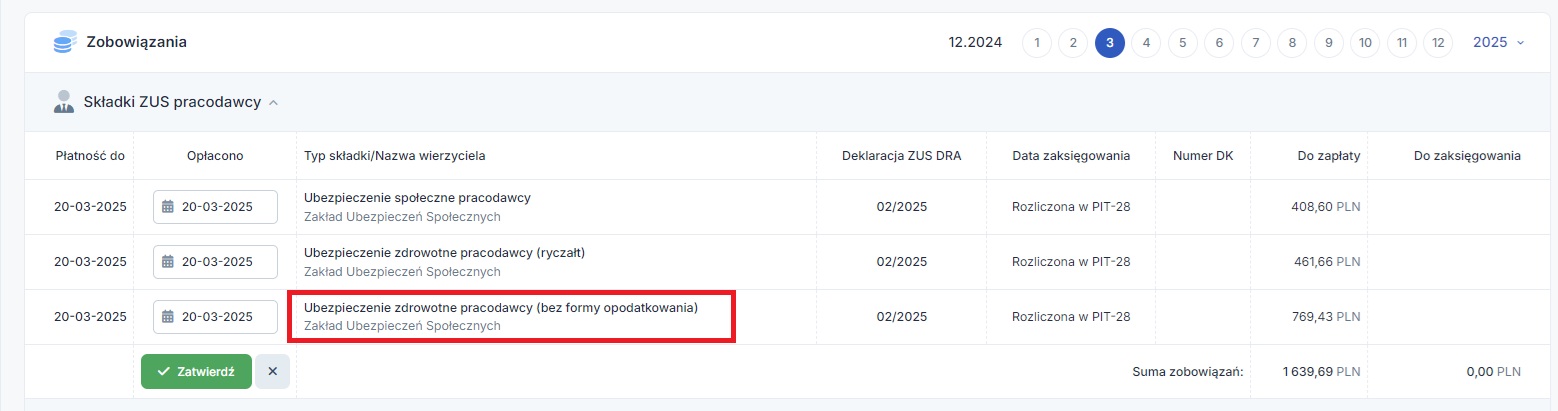

W zakładce Zobowiązania ➡ Składki ZUS w miesiącu kolejnym w stosunku do generowanej deklaracji, tj. dla deklaracji za luty 2025 w marcu 2025, powinna pojawić się kwota do zapłaty tytułem prowadzonej działalności oraz spółki.

Deklarację można wysłać elektronicznie z systemu. W celu przekazania deklaracji do wysyłki należy, w zakładce Deklaracje ➡ Deklaracje, w kolumnie DRA, wybrać nr wygenerowanego raportu dla przykładu. 2/2025. Kolejno na dole strony wybrać opcję Przekaż do podpisu komplet deklaracji.

Po wybraniu opcji zatwierdź deklaracja zostanie przekazana do podpisu dla pracowników serwisu.

Status wysyłki deklaracji można śledzić w zakładce Deklaracje ➡ e-Deklaracje ZUS.

5. Składka zdrowotna osiągnięta w ramach przychodów poza działalnością a księgowanie w serwisie

W przypadku, kiedy przedsiębiorca jest również płatnikiem składki zdrowotnej dla działalności, którą prowadzi w formie innej spółki, powinien pamiętać, że składki zdrowotnej z tej spółki nie może księgować w systemie jako koszt lub pomniejszenie podstawy do opodatkowania.

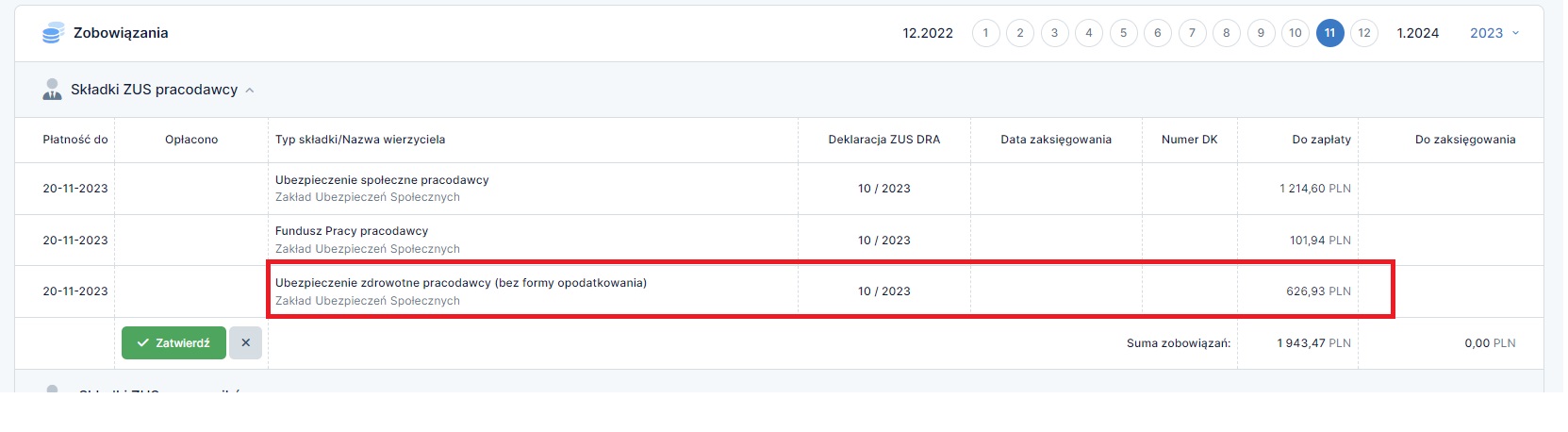

W serwisie IFIRMA w zakładce Zobowiązania ➡ Składki ZUS, po dokonaniu zmian w deklaracji rozliczeniowej ZUS DRA lub RCA, pojawi się dodatkowa pozycja wskazująca dodaną składkę zdrowotną osiągniętą w ramach przychodów poza działalnością gospodarczą:

Po wprowadzeniu daty opłacenia we wskazanej zakładce, Składki ZUS zostały rozliczone w serwisie zgodnie z wybraną formą opodatkowania. Pozycja dotycząca składki zdrowotnej bez formy opodatkowania, nie zostanie w żaden sposób rozliczona w danej działalności gospodarczej.

UWAGA!

Do końca roku 2023, przedsiębiorca w serwisie IFIRMA, musiał dokonywać wyksięgowań w systemie dodatkowej składki zdrowotnej osiągniętej w ramach przychód poza działalnością. Z początkiem roku 2024, mechanizm ten został uproszczony i obecnie nie ma konieczności dokonywania jakichkolwiek wyksięgowań w serwisie. Więcej szczegółów w tym zakresie jest dostępne poniżej.

a. Podatek liniowy

Nowelizacja Polskiego Ładu wprowadziła zmiany dla “liniowców”. Dotyczą one, przedsiębiorców, którzy jako formę rozliczenia wybrali 19%, podatek liniowy. W związku z tym, mogą oni składkę zdrowotną zaliczyć do kosztów lub odliczyć od dochodu. Ta możliwość obejmuje także składki za osobę współpracującą. Ograniczeniem jest natomiast roczny limit, który wynosi dla roku 2025 – 12 900 zł.

Natomiast składka zdrowotna wykazywana dodatkowo w deklaracji rozliczeniowej ZUS DRA lub RCA, nie może wliczać się do wskazanego limitu, czyli nie może być księgowana w serwisie.

W momencie jak płatnik wprowadzi daty opłacenia składek ZUS w zakładce Zobowiązania ➡ Składki ZUS, wówczas zgodnie z przedstawionym zrzutem, składka na ubezpieczenie zdrowotne nie zostanie rozliczona w serwisie, co jest prawidłowym działanie.

W takiej sytuacji nieistotne jest, czy składka zdrowotna przedsiębiorcy rozliczona jest jako koszt w Księdzę Przychód i Rozchodów czy też odliczona od dochodu, serwis nie weźmie pod uwagę dodatkowej składki zdrowotnej składki zdrowotnej.

b. Podatek zryczałtowany

W związku z nowelizacją Polskiego Ładu ryczałtowcy, mają możliwość odliczenia zapłaconej połowy wartości składki zdrowotnej od przychodu za siebie oraz osobę współpracującą.

Dzięki temu zapłacą niższy podatek (liczony od przychodu).

Sprawa ma się natomiast inaczej w przypadku jeżeli przedsiębiorca opłaca składkę zdrowotną od przychodów, które nie są przychodami z JDG. Wówczas prawo do odliczenia ma jedynie co do składki zdrowotnej opłacanej z działalności gospodarczej.

W związku ze zmianami, system pobiera dane wprowadzane w deklaracji rozliczeniowej ZUS DRA lub ZUS RCA skąd trafiają dane do zakładki Zobowiązania ➡ Składki ZUS.

Składka zdrowotna, osiągnięta w ramach przychodu poza działalnością, nie może zostać odliczona od przychodu ryczałtowca.

W sytuacji, kiedy przedsiębiorca wprowadzi, daty opłacenia składek, łącznie z tą która nie dotyczy wskazanej działalności gospodarczej, wówczas system pominie wartość tej składki i odliczeniu podlegać będzie jedynie należność dotycząca wskazanej JDG.

W takiej sytuacji nie ma obowiązku wyksięgowania wprowadzonej składki zdrowotnej w deklaracji ZUS DRA lub RCA, system prawidłowo dokona rozliczenia składek w serwisie.

6. Jaki kod płatnika na deklaracji ZUS: kod spółki czy kod dla działalności?

Z informacji otrzymanej od ZUS, przedsiębiorca prowadzący działalność, wykazujący dodatkowo składkę ze spółki w ramach której przychody nie są przychodami z działalności gospodarczej, składa do ZUS, co miesiąc, jedną deklarację z jednym kodem dla płatnika składek. Kodem dotyczącym jednoosobowej działalności lub kodem wspólnika spółki. Przedsiębiorca ma wybór jaki kod wybierze.

Serwis ifirma.pl uzupełnia na deklaracji kod według aktualnego planu opłacania składek z działalności tj.:

- 05 40 (ulga na start),

- 05 70 (składki preferencyjne),

- 05 10 (duży ZUS),

- 05 90 (mały zus),

i w związku z powyższą opinią ZUS, nie ma potrzeby jego zmiany na deklaracjach.

Autor: Joanna Łuksza, Agnieszka Sołtys – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Polski Ład

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Stawki ryczałtu w 2024 r.

- Składka zdrowotna – kiedy prowadzonych jest kilka różnych działalności

- Dodatkowa składka zdrowotna płacona w spółkach, w ramach których przychody nie są przychodami z działalności gospodarczej

- Zaliczka na podatek dochodowy wg skali – PIT-5

Najnowsze w kategorii:

Polski Ład

- Ulga dla rodzin 4+

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Składka zdrowotna: koszt lub odliczenie od dochodu – podatek liniowy

- Dodatkowa składka zdrowotna płacona w spółkach, w ramach których przychody nie są przychodami z działalności gospodarczej

- Konfiguracja składki zdrowotnej ZUS dla przedsiębiorcy rozliczającego się ryczałtem ewidencjonowanym