Aby dokonać rejestracji w zakresie podatku VAT i VAT UE przedsiębiorca ma obowiązek wypełnić i złożyć do właściwego urzędu skarbowego zgodnie z adresem siedziby deklarację VAT-R. Wniosek składamy najpóźniej w dniu poprzedzającym dzień rozpoczęcia sprzedaży towarów lub świadczenia usług objętych VAT.

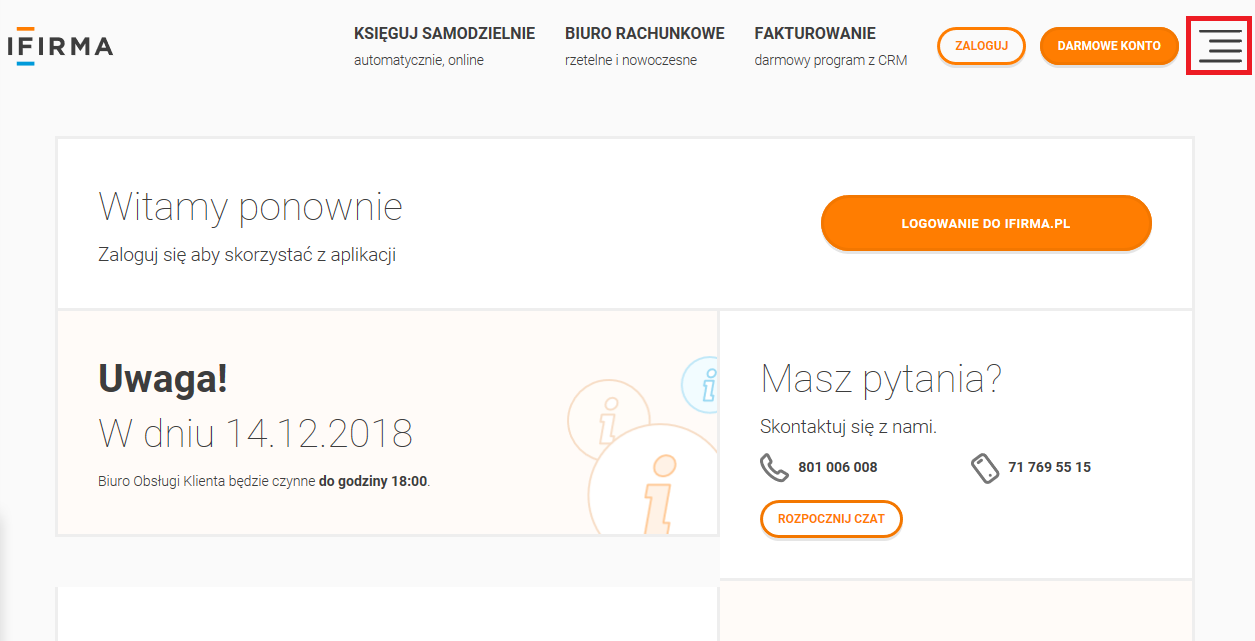

Zarówno klienci posiadający konto w serwisie ifirma.pl, jak również ci, którzy nie posiadają w nim konta, wniosek CEIDG-1 znajdą na stronie serwisu ifirma.pl wchodząc w pasek zakładek znajdujący się w prawym górnym rogu obok opcji logowania.

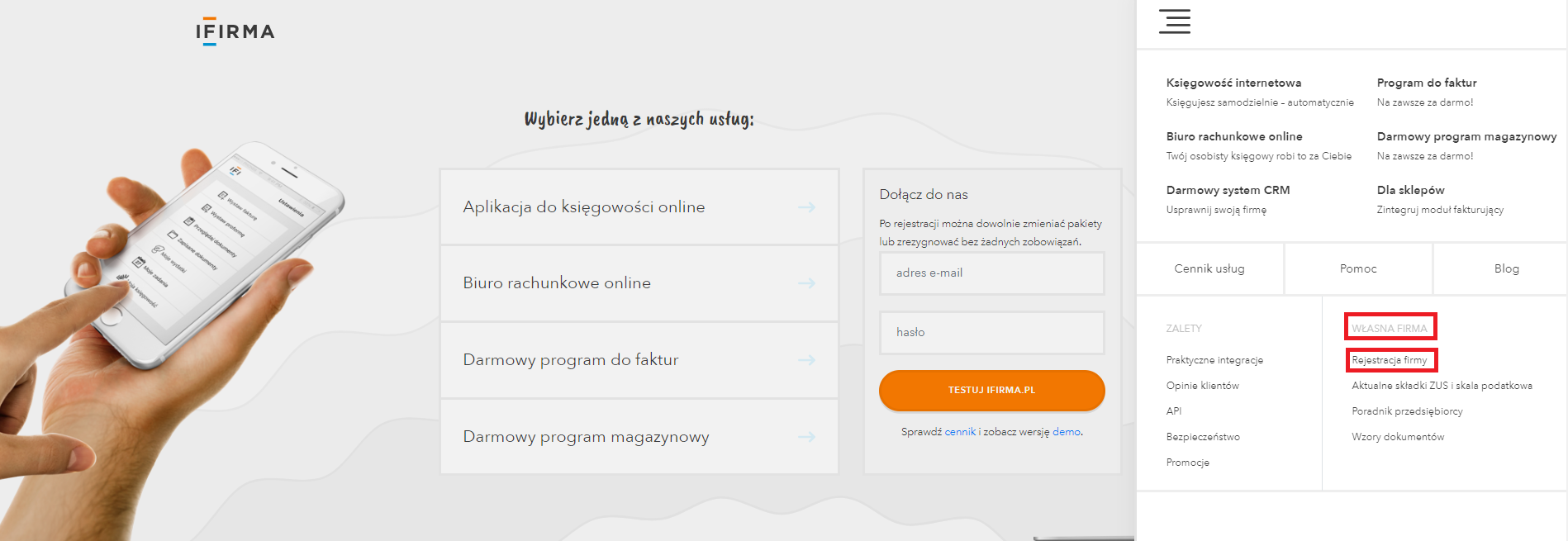

Następnie po rozwinięciu tego paska należy przejść do zakładki Własna firma ➡ Rejestracja firmy.

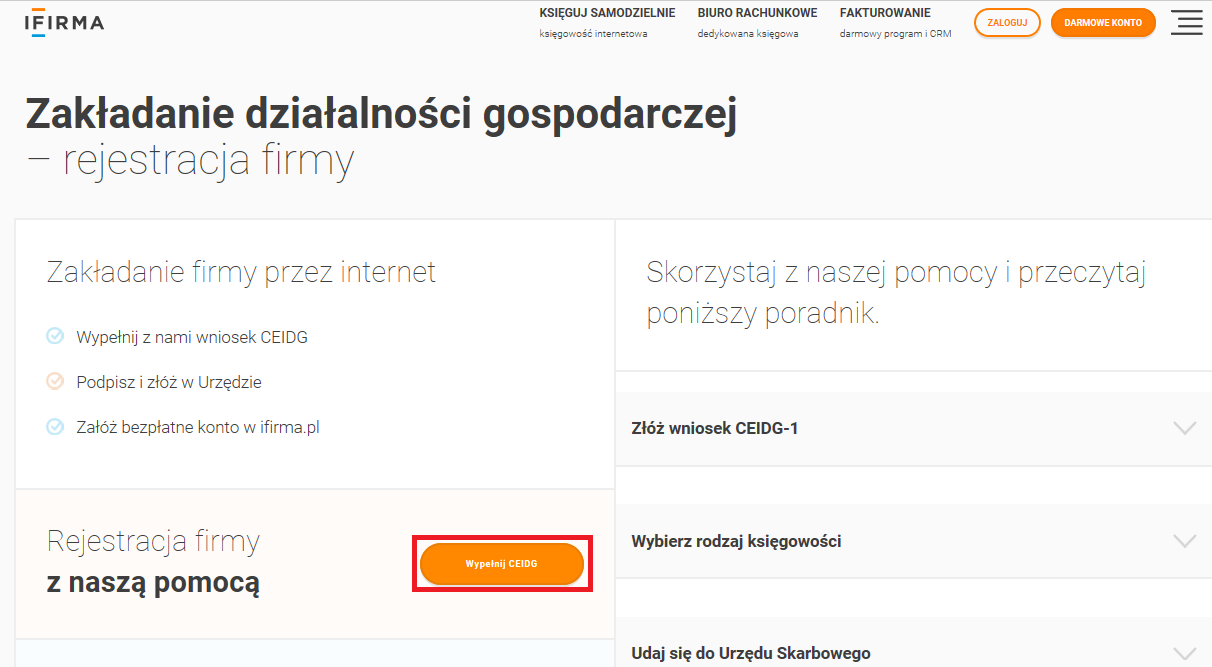

Dalej przedsiębiorca wybiera opcję Wypełnij CEIDG.

Spowoduje to, iż zostanie on przeniesiony na stronę CEIDG.

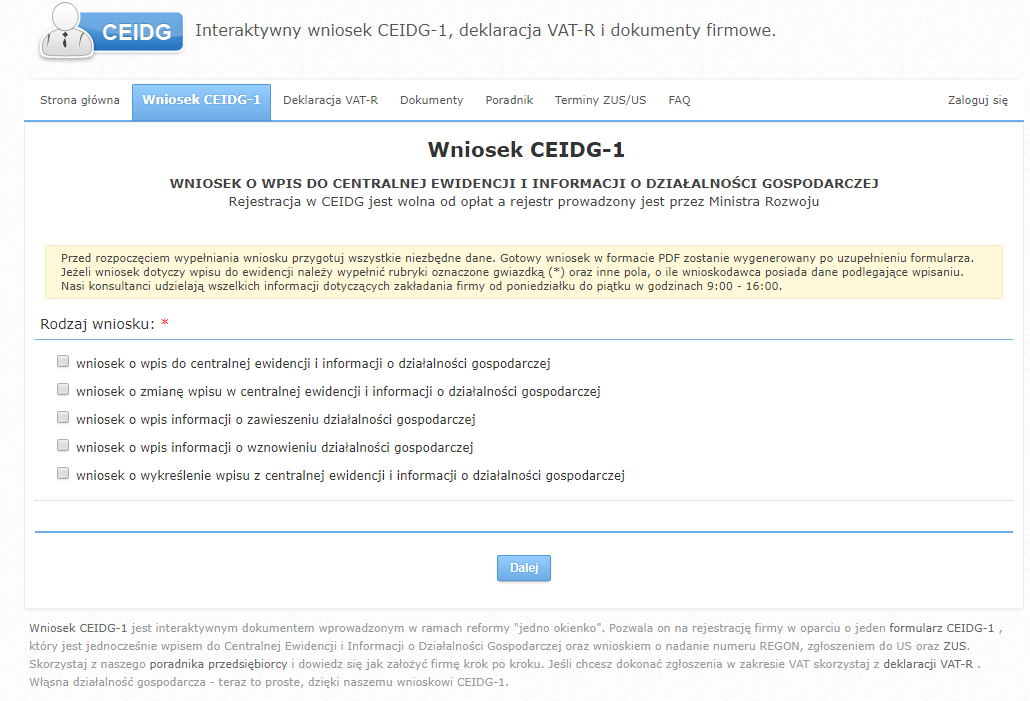

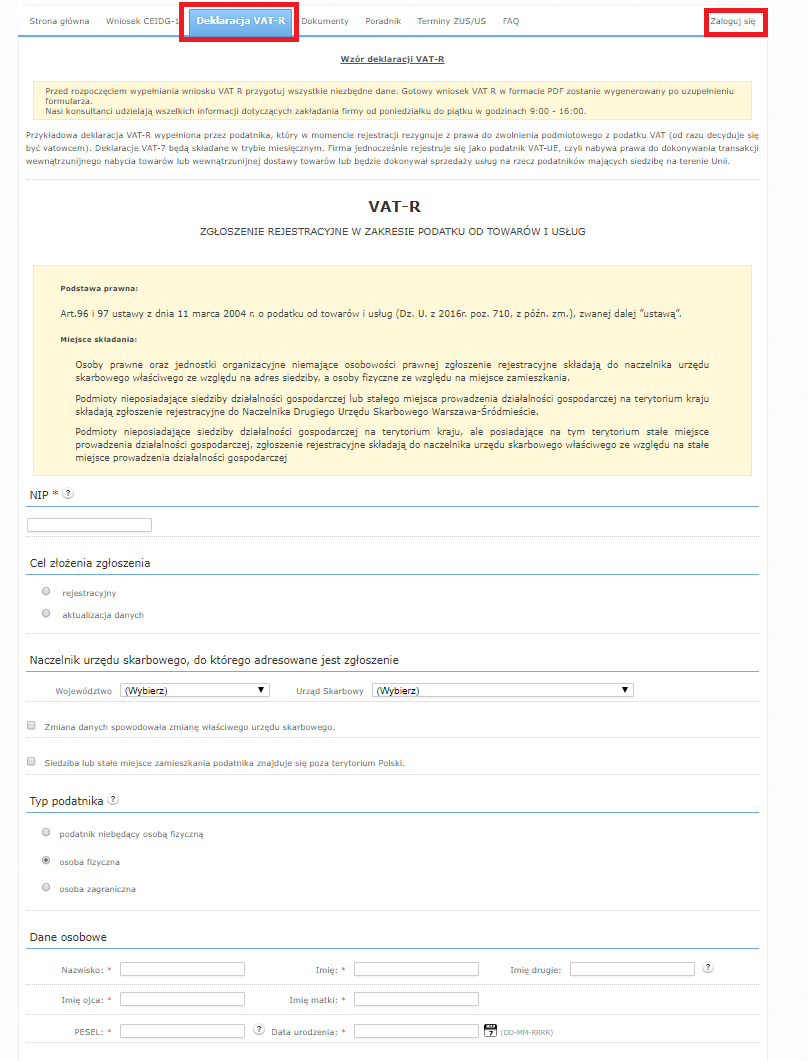

Po przejściu na stronę należy przejść do zakładki Deklaracja VAT-R. Klienci posiadający konto w serwisie ifirma.pl/ceidg (nie w serwisie do samodzielnej księgowości ifirma.pl) logują się na swoim koncie poprzez skorzystanie z opcji zaloguj dostępnej w górnym prawym rogu strony, przed wypełnieniem formularza.

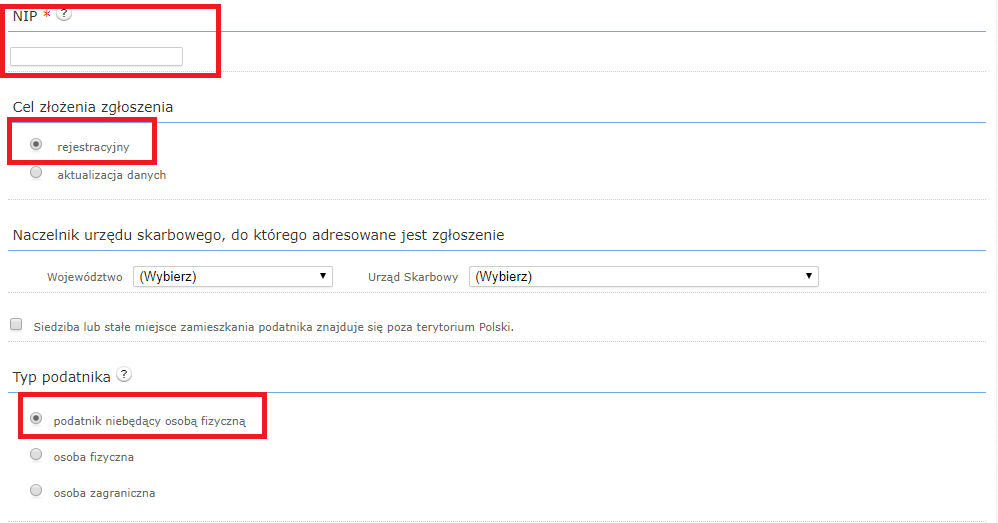

Aby wypełnić interaktywny wniosek na stronie serwisu należy posiadać nadany numer NIP, bez jego podania wniosek nie zostanie prawidłowo wypełniony. Jako Cel złożenia wniosku należy wybrać rejestracyjny. Naczelnik urzędu skarbowego, do którego adresowane jest zgłoszenie, gdy wniosek składany jest w przypadku podatnika niebędącego osobą fizyczną czyli na przykład w imieniu spółki cywilnej jest to urząd skarbowy właściwy dla adresu jego siedziby. Jako Typ podatnika należy wybrać podatnik niebędący osobą fizyczną.

Jakie konsekwencje powoduje brak zgłoszenia do VAT-UE przed zakupem przeczytaj tutaj.

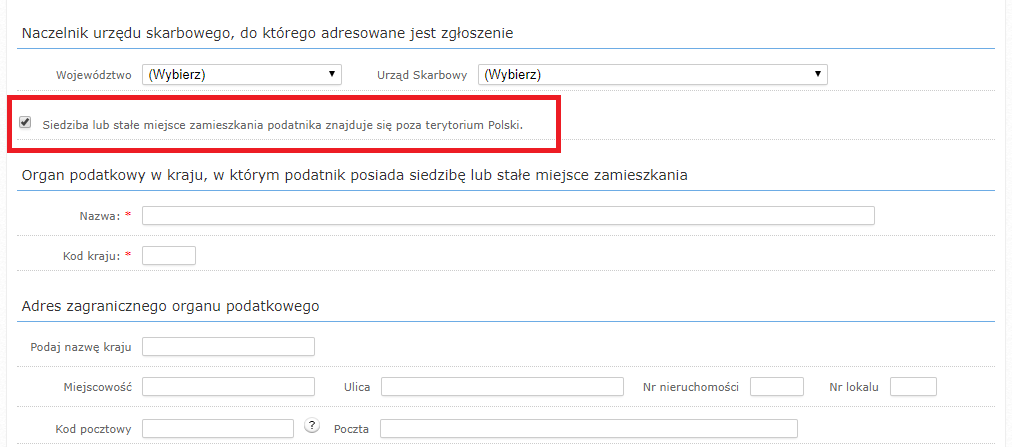

Jeżeli podmiot nie posiada siedziby na terenie Polski należy zaznaczyć checkbox Siedziba lub stałe miejsce zamieszkania podatnika znajduje się poza terytorium Polski. We wniosku pojawią się dodatkowe pola wymagające uzupełnienia, takie jak Organ podatkowy w kraju, w którym podatnik posiada siedzibę lub stałe miejsce zamieszkania oraz Adres zagranicznego organu podatkowego.

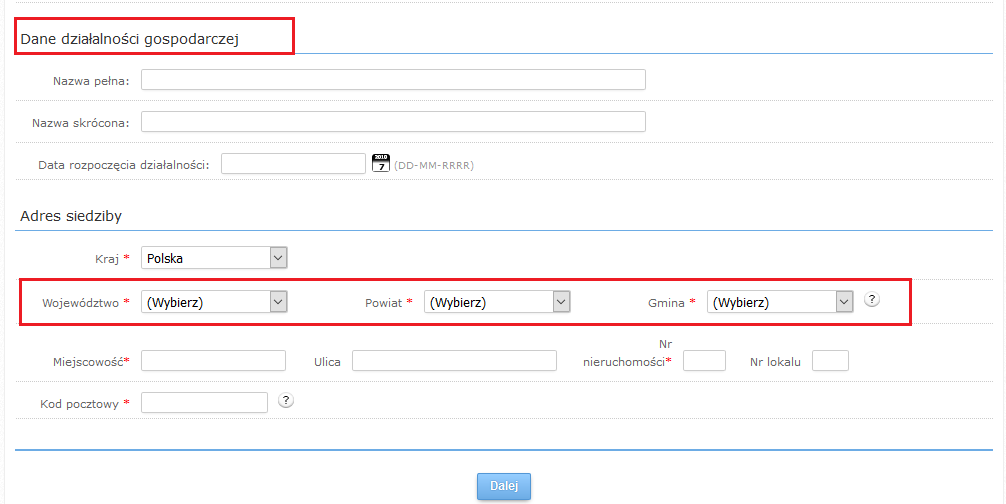

Dane działalności gospodarczej w miejscu tym obowiązkowo wypełniamy pole Oznaczenie przedsiębiorcy jest nim nazwa podmiotu na przykład ABC Sp. z o.o., natomiast Nazwa skrócona nie jest polem obowiązkowym, jeżeli podatnik jej nie posiada pomija ją. Poniżej podajemy REGON oraz datę rozpoczęcia działalności. Po wypełnieniu pozycji w części Dane działalności gospodarczej należy wskazać Adres siedziby. Po wybraniu województwa, w polu Powiat pojawi się lista Powiatów przynależąca do wskazanego województwa. Po wybraniu pola Gmina pojawi się lista Gmin przynależąca do wskazanego Powiatu. Wybranie błędnych danych administracyjnych uniemożliwi przejście na kolejne strony wniosku.

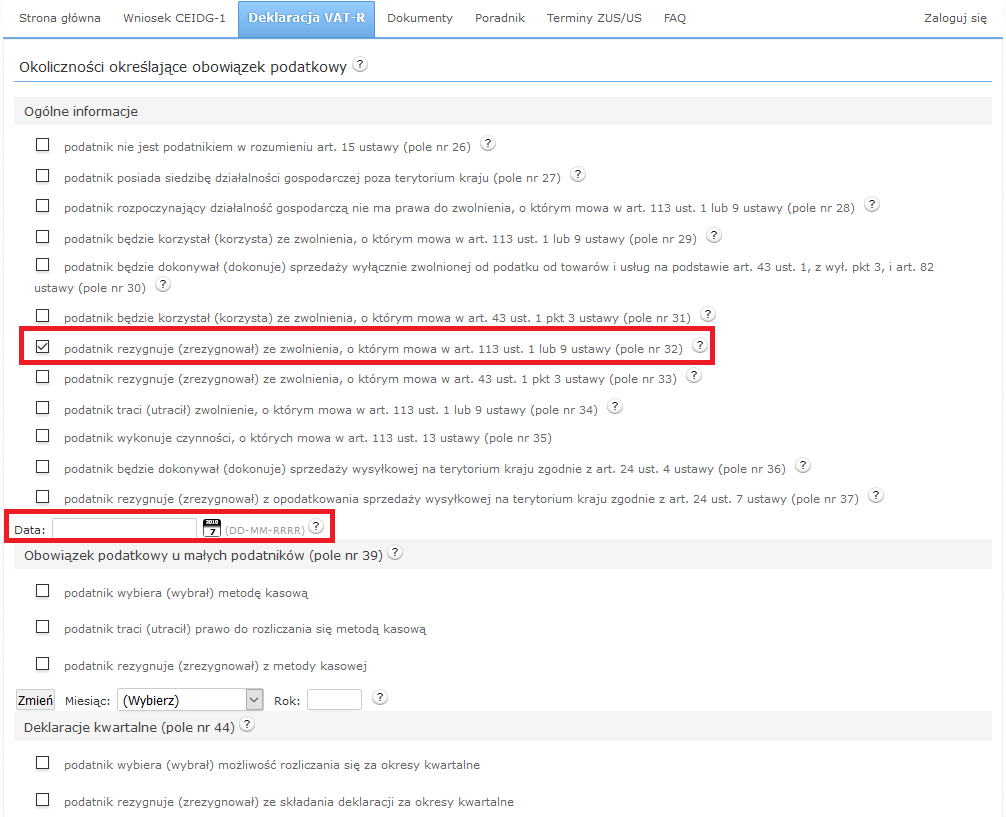

Po wypełnieniu pierwszej strony wniosku wybieramy opcję dalej. W części Okoliczności określające obowiązek podatkowy – Ogólne informacje przedsiębiorca zaznacza checkbox podatnik rezygnuje (zrezygnował) ze zwolnienia, o którym mowa w art. 113 ust. 1 lub 9 ustawy. Po dokonaniu wyboru pojawi się pole Data: tu należy wpisać dzień, miesiąc i rok, od którego Naczelnik urzędu skarbowego ma dokonać rejestracji do podatku VAT. Data ta nie może być wcześniejsza niż dzień złożenia wniosku.

W pozycji Obowiązek podatkowy u małych podatników podczas rejestrowania działalności można zaznaczyć wybór metody opodatkowania – metoda kasowa. Wybierają ją natomiast jedynie ci podatnicy, którzy zdecydowali się na jej stosowanie w swojej działalności gospodarczej. Pozostałe podmioty, które nie są zainteresowane jej stosowaniem pomijają całkowicie pozycję Obowiązek podatkowy u małych podatników. W celu zapoznania się z powyższą metodą polecam artykuł na ten temat zamieszczony na stronie naszego serwisu https://www.ifirma.pl/blog/podatki/metoda-kasowa-dla-malych-podatnikow-mp.html

Pozycję Deklaracje kwartalne pomijają podatnicy dokonujący rejestracji do podatku VAT. Ponieważ przez pierwsze 12 miesięcy nie mają prawa do rozliczania kwartalnego.

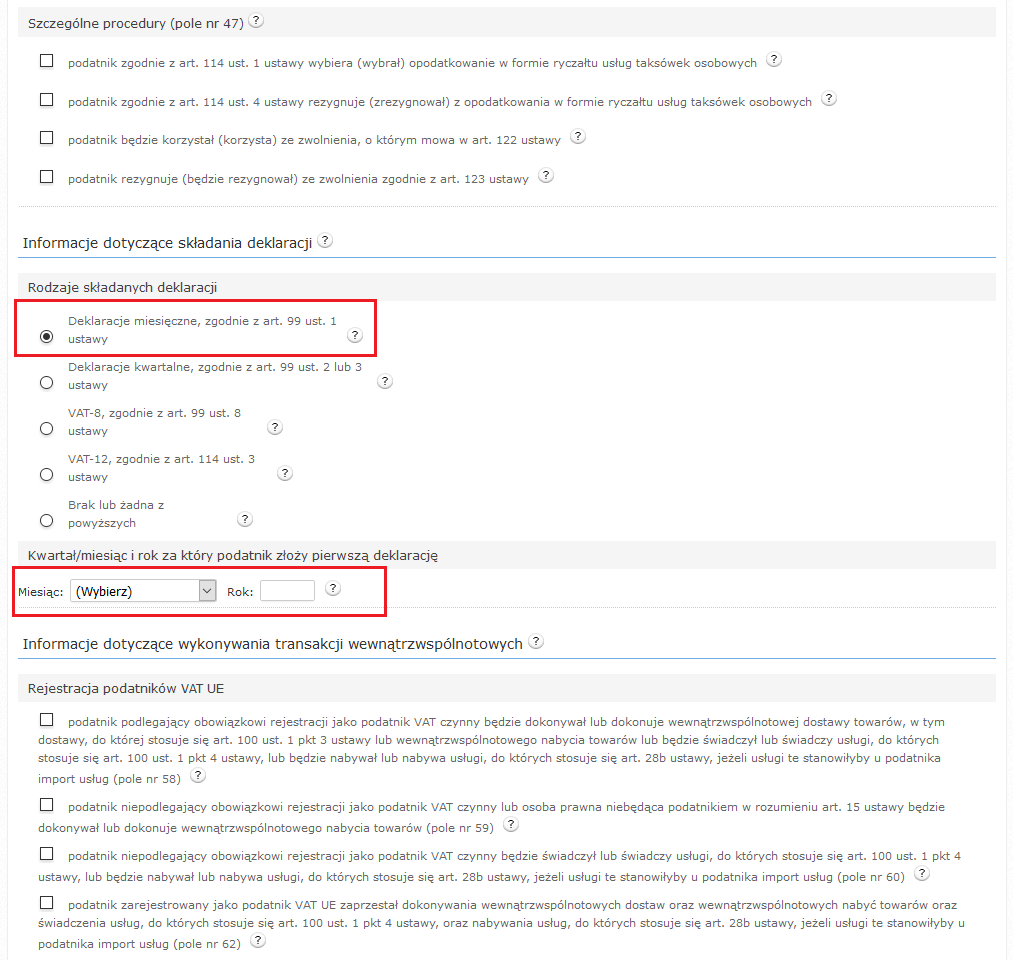

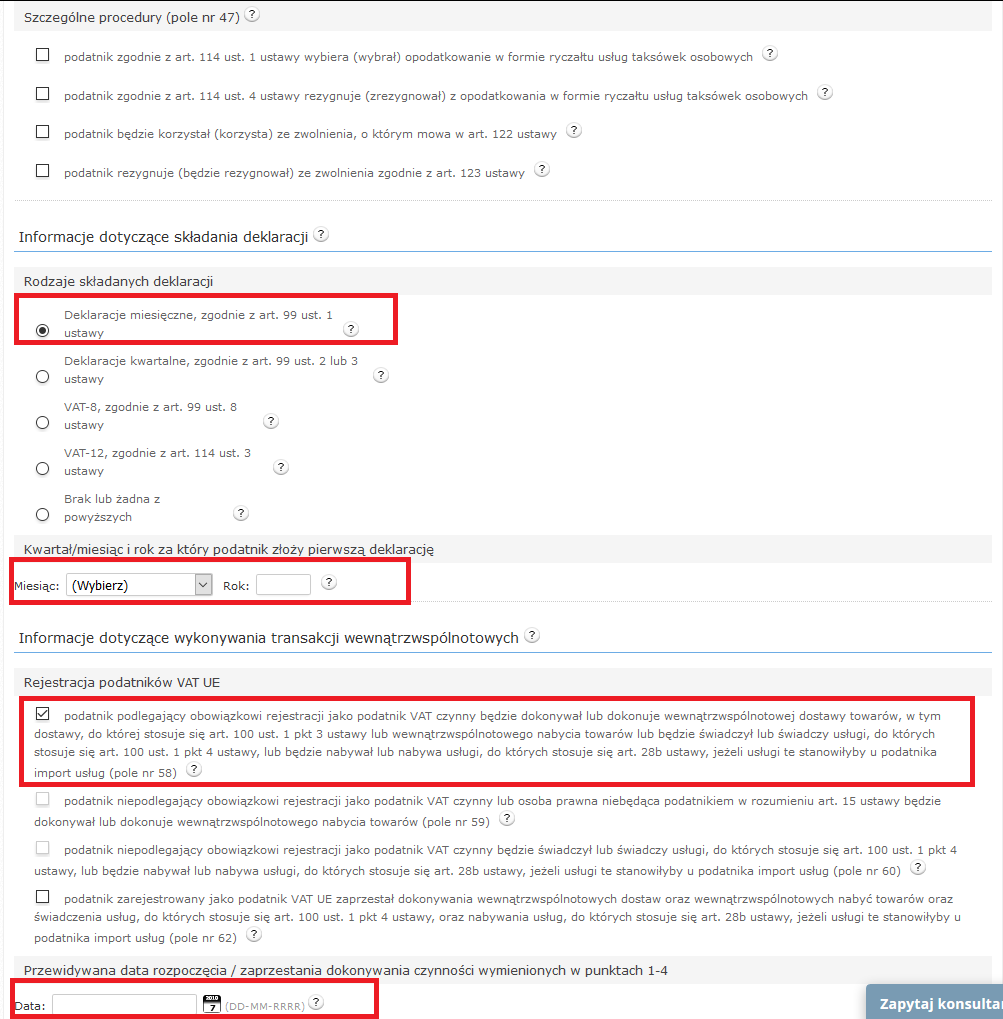

Pozycję Szczególne procedury zaznaczają podmioty opodatkowane na ryczałcie usługi taksówek osobowych lub rezygnujących z formy opodatkowania ryczałtem, firmy handlujące złotem lub je przetwarzające.

W części Informacje dotyczące składania deklaracji w pozycji rodzaj deklaracji należy zaznaczyć VAT-7. Po wybraniu deklaracji należy uzupełnić pozycję Kwartał/miesiąc i rok za który podatnik złoży pierwszą deklarację, przedsiębiorca podaje miesiąc i rok za który złoży pierwszą deklarację VAT-7.

W miejscu tym warto zasugerować aby firma, która będzie chciała współpracować w przyszłości z kontrahentami z UE, czyli dokonywać zakupów lub sprzedaży towarów/usług rozważyła rejestrację w zakresie podatku VAT UE. W przypadku podmiotów zarejestrowanych do podatku VAT chcących również dokonać rejestracji do VAT UE, w części Informacje dotyczące wykonywania transakcji wewnątrzwspólnotowych w pozycji Rejestracja podatników VAT UE należy zaznaczyć checkbox podatnik podlegający obowiązkowi rejestracji jako podatnik VAT czynny będzie dokonywał lub dokonuje wewnątrzwspólnotowej dostawy towarów, w tym dostawy, do której stosuje się art. 100 ust. 1 pkt 3 ustawy lub wewnątrzwspólnotowego nabycia towarów lub będzie świadczył lub świadczy usługi, do których stosuje się art. 100 ust. 1 pkt 4 ustawy, lub będzie nabywał lub nabywa usługi, do których stosuje się art. 28b ustawy, jeżeli usługi te stanowiłyby u podatnika import usług. Po dokonaniu wyboru pojawi się pozycja na wpisanie Przewidywana data rozpoczęcia/zaprzestania dokonywania czynności wymienionych w punktach 1-4, najwcześniejsza data jaką można wskazać w tej pozycji jako datę rejestracji to kolejny dzień, po dacie złożenia wniosku.

Jakie konsekwencje powoduje brak zgłoszenia do VAT-UE przed zakupem przeczytaj tutaj.

Przykład 1.

Przedsiębiorca 02.10.2018 r. dokonał transakcji unijnej. Wykonanie wskazanej transakcji obligowało przedsiębiorcę do złożenia druku VAT-R najpóźniej w dniu 01.10.2018 r., czyli przed wykonaniem transakcji. Z uwagi na to, iż nie ma możliwości złożenia druku rejestracyjnego z datą wsteczną, w zależności od daty rzeczywistego składania druku w urzędzie w polu Przewidywana data rozpoczęcia / zaprzestania dokonywania czynności wymienionych w punktach 1-4 przedsiębiorca powinien wskazać daty jak w tabeli.

| Przed terminem transakcji | W dacie wykonania transakcji | Po terminie transakcji | |

| Data złożenia druku w urzędzie | 28.09.2018 | 02.10.2018 | 26.11.2018 |

| Przewidywana data rozpoczęcia / zaprzestania dokonywania czynności wymienionych w punktach 1-4 | 02.10.2018 | 03.10.2018 | 27.11.2018 |

Po dokonaniu rejestracji przedsiębiorca będzie widoczny jako aktywny podatnik unijny na stronie Komisji Europejskiej.

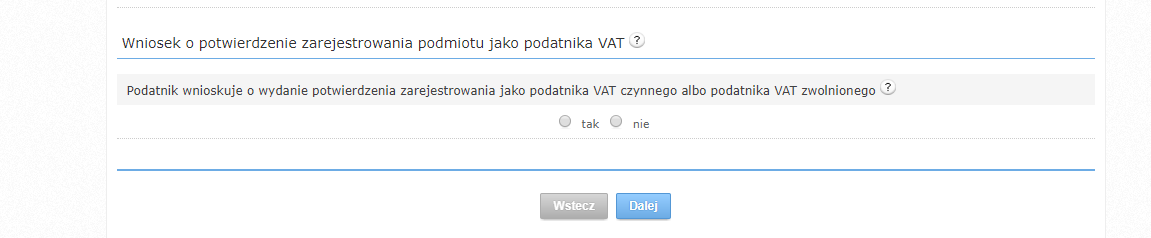

Wniosek o potwierdzenie zarejestrowania podmiotu jako podatnika VAT, jest polem obowiązkowym należy w miejscu tym zaznaczyć, jedną z opcji Tak lub Nie. Podatnicy, którzy chcą mieć potwierdzenie w wersji papierowej lub potrzebują je mieć z rożnych względów powinni wybrać punkt Tak, wówczas należy pamiętać o dokonaniu opłaty za wydanie decyzji VAT-5, w kwocie 170 zł i załączeniu do wniosku potwierdzenia dokonania tej transakcji. Opłaty dokonujemy na konto Urzędu Miasta/Gminy. Jeżeli podmiot nie chce ww. decyzji wybiera Nie. Należy podkreślić tu dwie sprawy: po pierwsze opłata 170 zł jest obowiązkowa wyłącznie dla uzyskania papierowej decyzji, sama rejestracja do podatku VAT nie podlega opłacie. Kolejną istotną sprawą jest, fakt, że bez względu na to którą opcję przedsiębiorca wybierze Tak czy Nie wszyscy czynni podatnicy VAT, po dokonaniu rejestracji widoczni są na stronie http://ec.europa.eu/taxation_customs/vies/?locale=pl. Następnie należy wybrać Dalej.

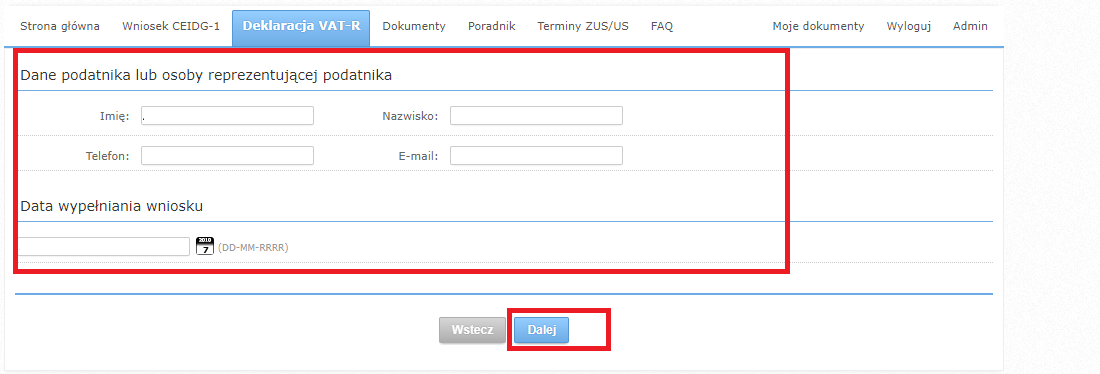

Na kolejnej stronie należy podać Dane podatnika lub osoby reprezentującej podatnika oraz Data wypełniania wniosku.

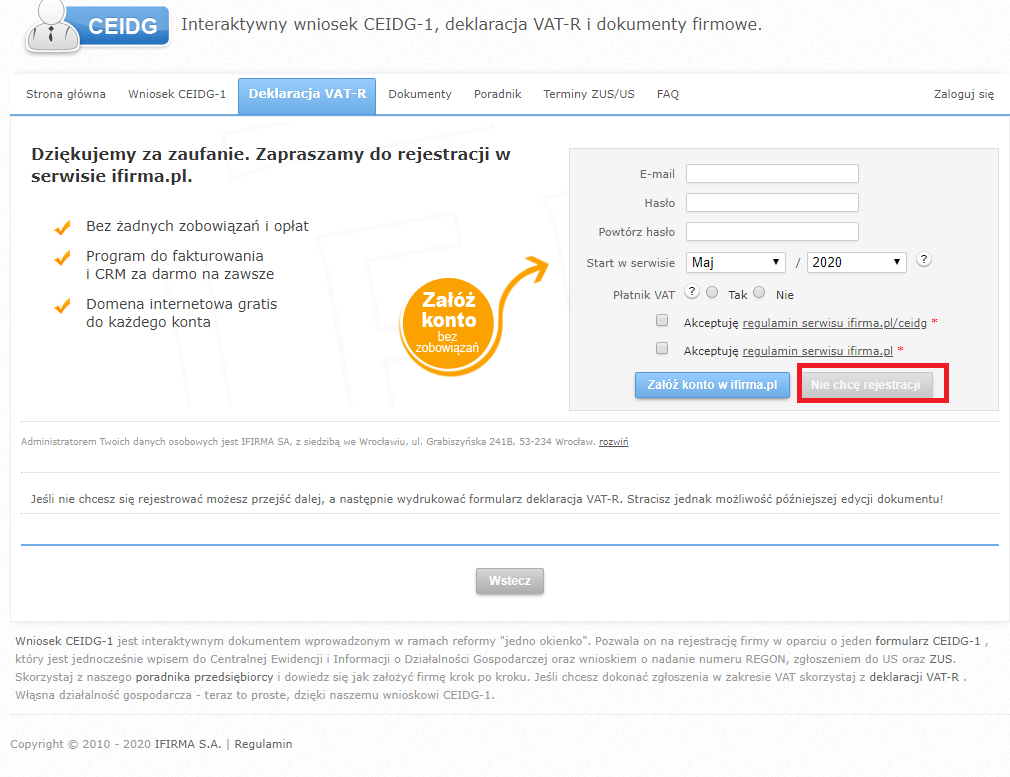

Na następnej stronie wniosku można dokonać rejestracji do serwisu ifirma.pl. Gdy wniosek wypełnia klient serwisu, posiadający konto oraz gdy nie chcemy dokonać rejestracji wybieramy opcję Nie chcę rejestracji.

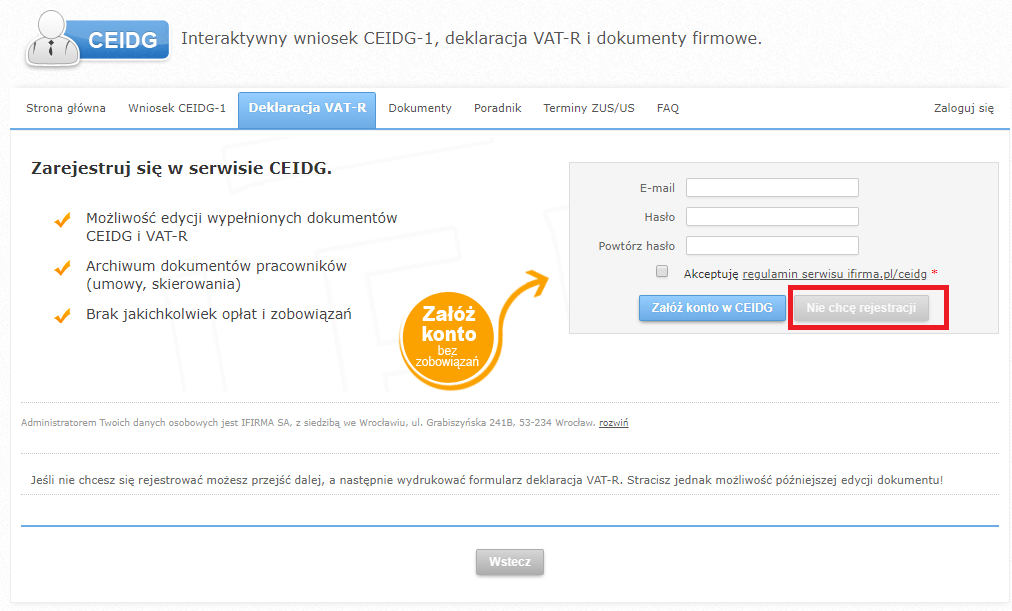

Na następnej stronie deklaracji można dokonać rejestracji do serwisu ifirma.pl/ceidg. Gdy nie chcemy dokonać rejestracji wybieramy opcję Nie chcę rejestracji.

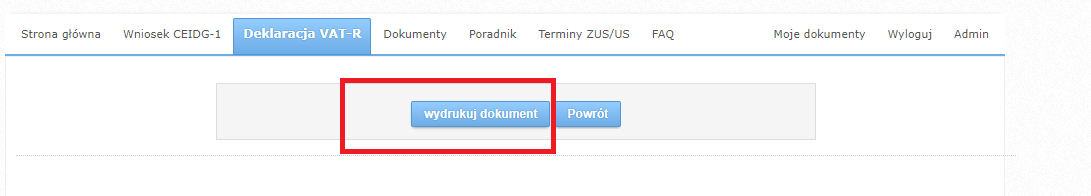

Ostatnim krokiem jest Wydrukowanie dokumentu, zostanie on zapisany w PDF. Wydrukowany i podpisany dokument należy dostarczyć do urzędu skarbowego. W przypadku gdy wniosek będzie składany osobiście lub przez osoby trzecie powinno się mieć jego dwa egzemplarze, wówczas jeden zostanie w urzędzie na drugim przedsiębiorca otrzyma pieczątkę potwierdzającą przyjęcie wniosku do urzędu. W przypadku wysyłania wniosku za pośrednictwem poczty wystarczy jeden egzemplarz, ponieważ podbita przez urząd kopia nie zostanie nam odesłana. Jeżeli przedsiębiorca będzie chciał uzyskać potwierdzenie rejestracji należy do wniosku dołączyć potwierdzenie dokonania opłaty. Wniosek najlepiej wysłać listem poleconym. W swojej dokumentacji można przechowywać kopię VAT-R z potwierdzeniem nadania listu do urzędu. Zarówno w jednym jak i w drugim przypadku liczy się data stempla, ona to określa terminowość złożenie VAT-R.

Zachęcamy do zapoznania się z artykułem dotyczącym ogólnych informacji na temat wypełniania wniosku VAT-R

Autor: Magdalena Szpilka-Drifkowska – ifirma.pl