Spis treści:

- Rozliczenie ulgi na kasę fiskalną w pliku JPKV7/7K - informacje ogólne

- Edycja pliku JPK_V7

- Podatek wyższy niż kwota ulgi - zmniejszenie kwoty podatku do zapłaty.

- Podatek do zapłaty niższy niż kwota ulgi. Ulga zostaje przeniesiona na kolejny okres rozliczeniowy.

- Podatek do zapłaty niższy niż kwota ulgi. Nadwyżka ulgi wskazana do zwrotu na rachunek bankowy.

- Podatek do zapłaty niż kwota ulgi. Nadwyżka ulgi wskazana do przeniesienia na poczet przyszłych zobowiązań.

- Brak podatku do zapłat. Ulga zostanie wykazana w formie nadwyżki na następny okres rozliczeniowy.

- Brak podatku do zapłaty. Ulga zostanie wykazana do zwrotu na rachunek bankowy.

- Brak podatku do zapłaty. Ulga wykazana jako nadwyżka VAT do przekazania na poczet przyszłych zobowiązań.

1. Rozliczenie ulgi na kasę fiskalną w pliku JPKV7/7K – informacje ogólne

Przedsiębiorcy, którzy rozpoczęli ewidencjonowanie sprzedaży na kasie fiskalnej online, mają prawo do skorzystania z ulgi na zakup kasy. Wynosi ona 90% jej ceny netto, ale nie więcej niż 700 zł. Mogą z niej skorzystać przedsiębiorcy, u których powstał obowiązek ewidencjonowania na kasie i rozpoczęli ewidencjonowanie w obowiązujących terminach. Dotyczy również przedsiębiorców, którzy dobrowolnie rozpoczęli ewidencjonowanie sprzedaży na kasie i dotąd nie używali kas.

W przypadku zakupu więcej niż jednej kasy fiskalnej (online) warunkiem skorzystania z ulgi na zakup kolejnej kasy jest zakupienie jej w terminie 6 miesięcy od dnia rozpoczęcia ewidencjonowania.

Ulgę na kasę rejestrującą przedsiębiorcy odliczają samodzielnie w JPKV7/7K w części deklaracyjnej. Odliczenie może być dokonane w JPKV7/7K za okres rozliczeniowy, w którym rozpoczęto ewidencjonowanie obrotu i kwot podatku należnego lub za okresy następujące po tym okresie rozliczeniowym.

Aby rozliczyć ulgę, należy edytować wygenerowany plik JPK_V7, a następnie skorzystać z wybranej instrukcji z pkt. 3-9 odpowiedniej dla wyliczenia podatku w pliku oraz sposobu, w jaki chcemy rozliczyć ulgę.

2. Edycja pliku JPK_V7

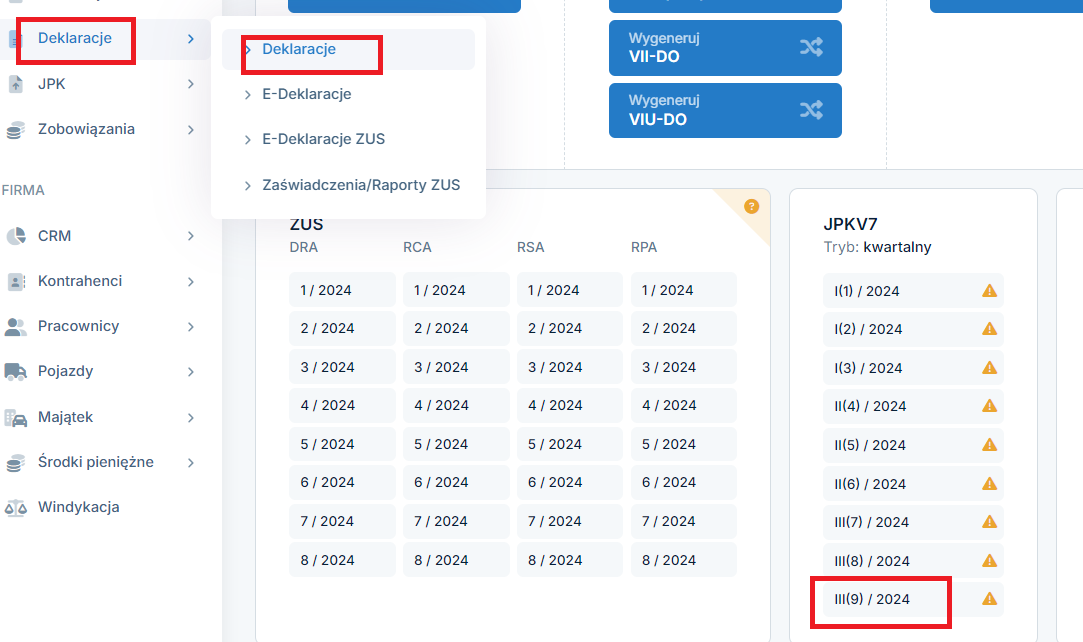

Po wygenerowaniu JPKV7/7K wybieramy numer pliku w zakładce Deklaracje ➡ Deklaracje.

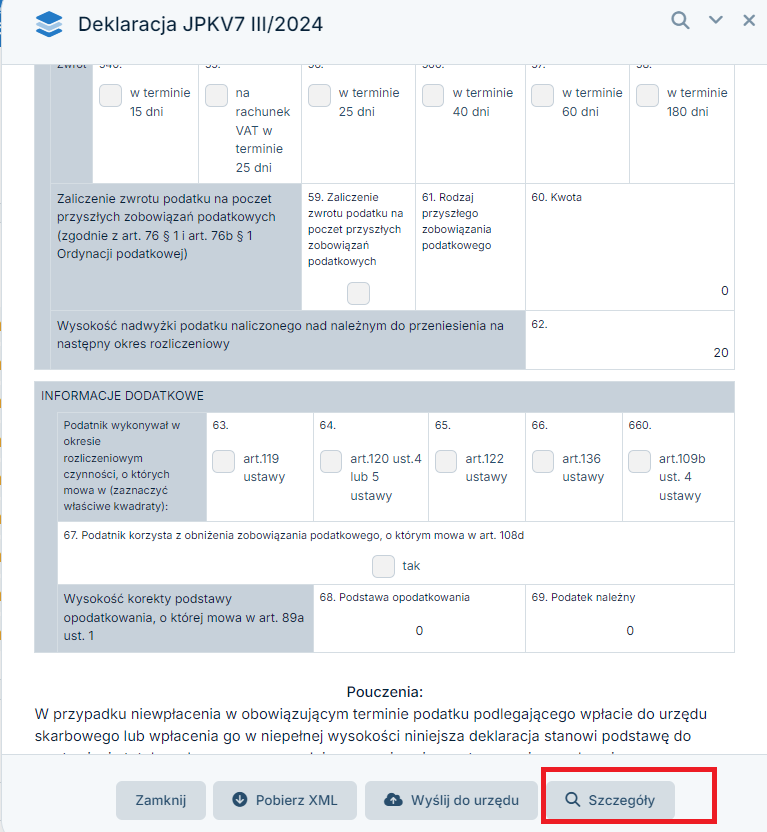

Kolejno wybieramy opcję szczegóły na dole JPK.

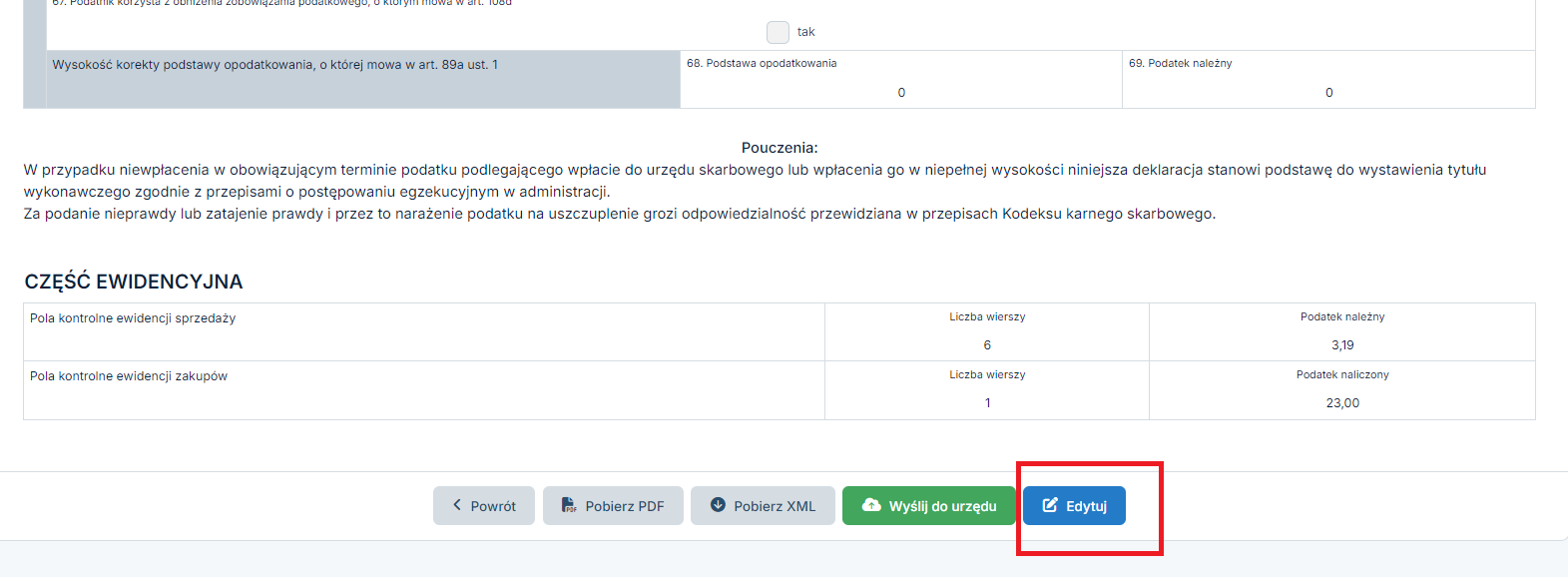

Następnie edytuj.

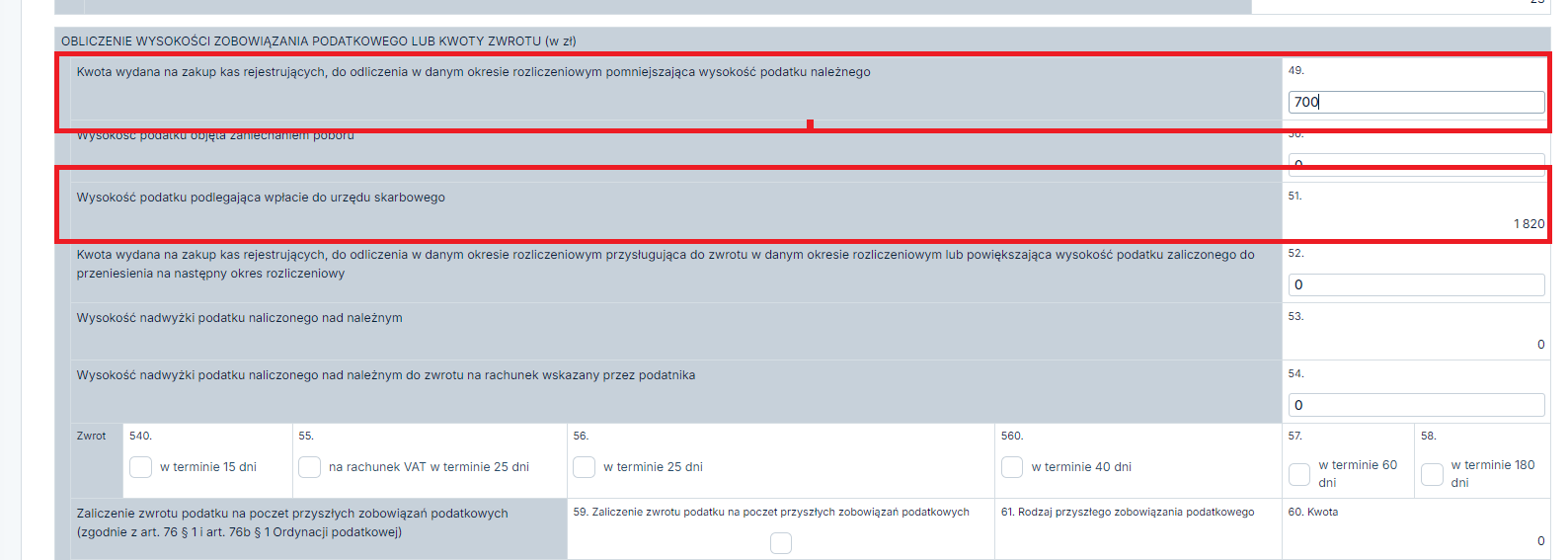

Po wybraniu edycji sprawdzamy wartość podatku podlegającą wpłacie do urzędu skarbowego – pole 51 i postępujemy zgodnie z wybraną instrukcją.

3. Podatek wyższy niż kwota ulgi – zmniejszenie kwoty podatku do zapłaty.

W pliku jest wykazany podatek do zapłaty do US za dany okres rozliczeniowy wyższy niż kwota ulgi. Rozliczenie ulgi powoduje zmniejszenie kwoty podatku do zapłaty.

Po wybraniu edycji pliku kwotę odliczanej ulgi w danej deklaracji należy podać w polu 49 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym pomniejszająca wysokość podatku należnego.

Kwota wpisana w polu 49 nie może być wyższa od wartości pola 51 – Wysokość podatku podlegająca wpłacie do urzędu skarbowego.

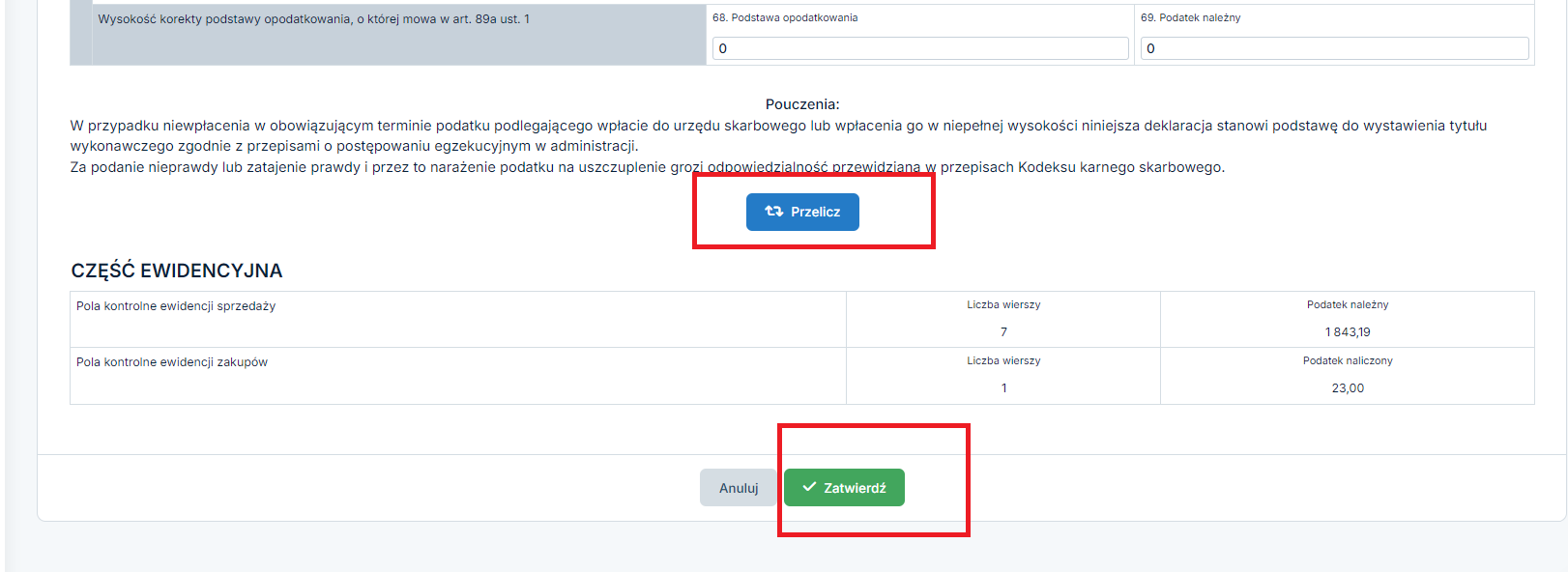

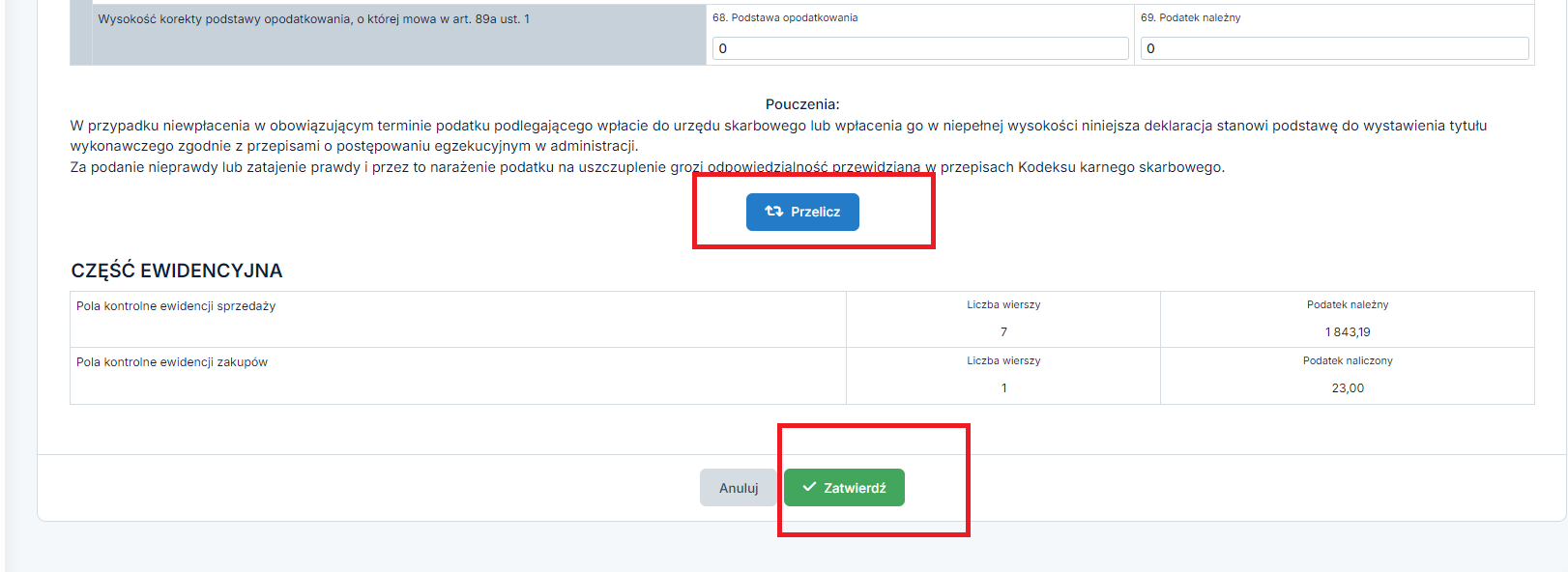

Następnie przeliczamy i zatwierdzamy.

4. Podatek do zapłaty niższy niż kwota ulgi. Ulga zostaje przeniesiona na kolejny okres rozliczeniowy.

W pliku jest wykazany podatek do zapłaty do US niższy niż kwota ulgi. Rozliczenie ulgi powoduje zmniejszenie podatku do zapłaty, a pozostała kwota ulgi zostaje przeniesiona na kolejny okres rozliczeniowy.

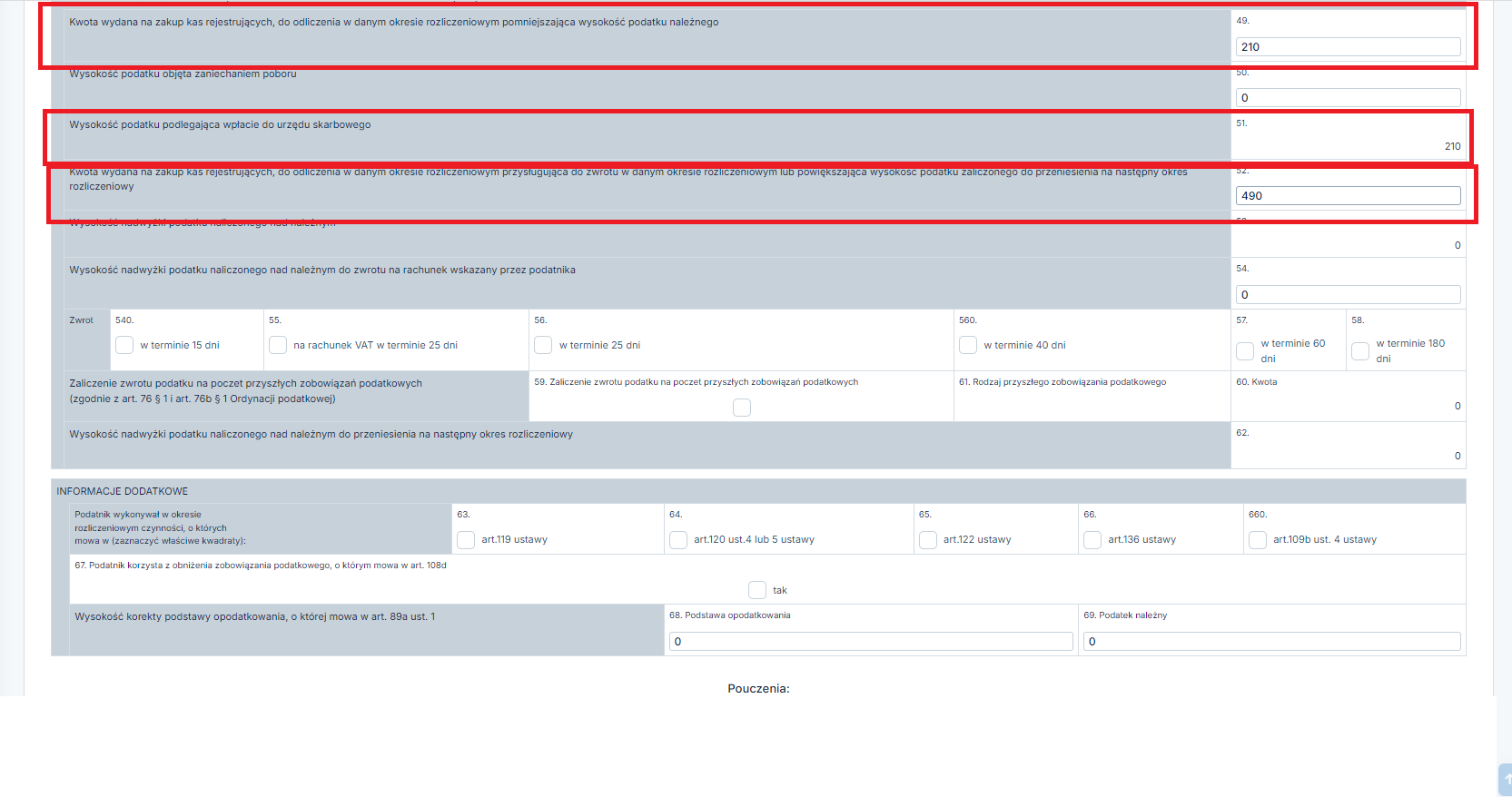

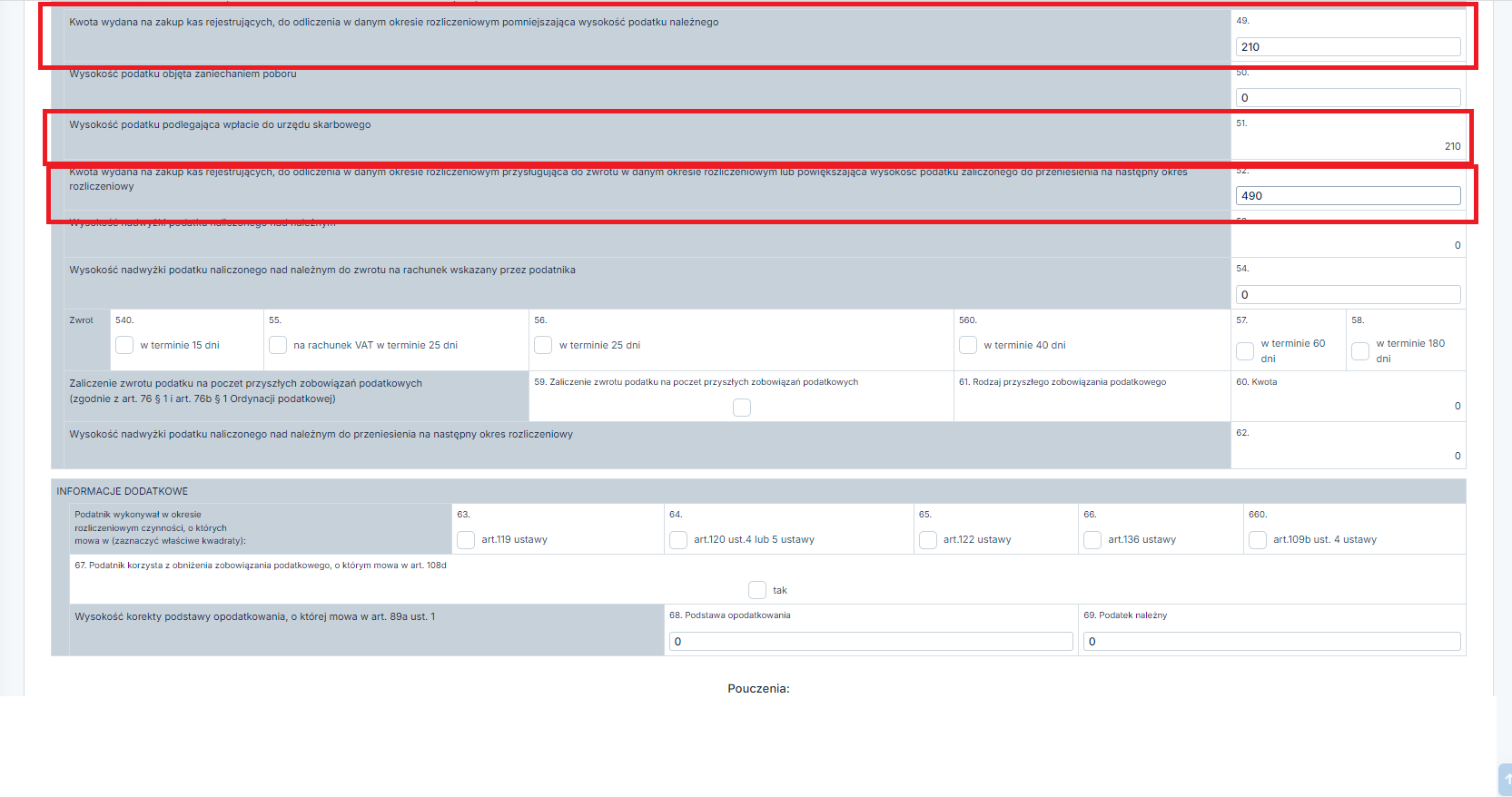

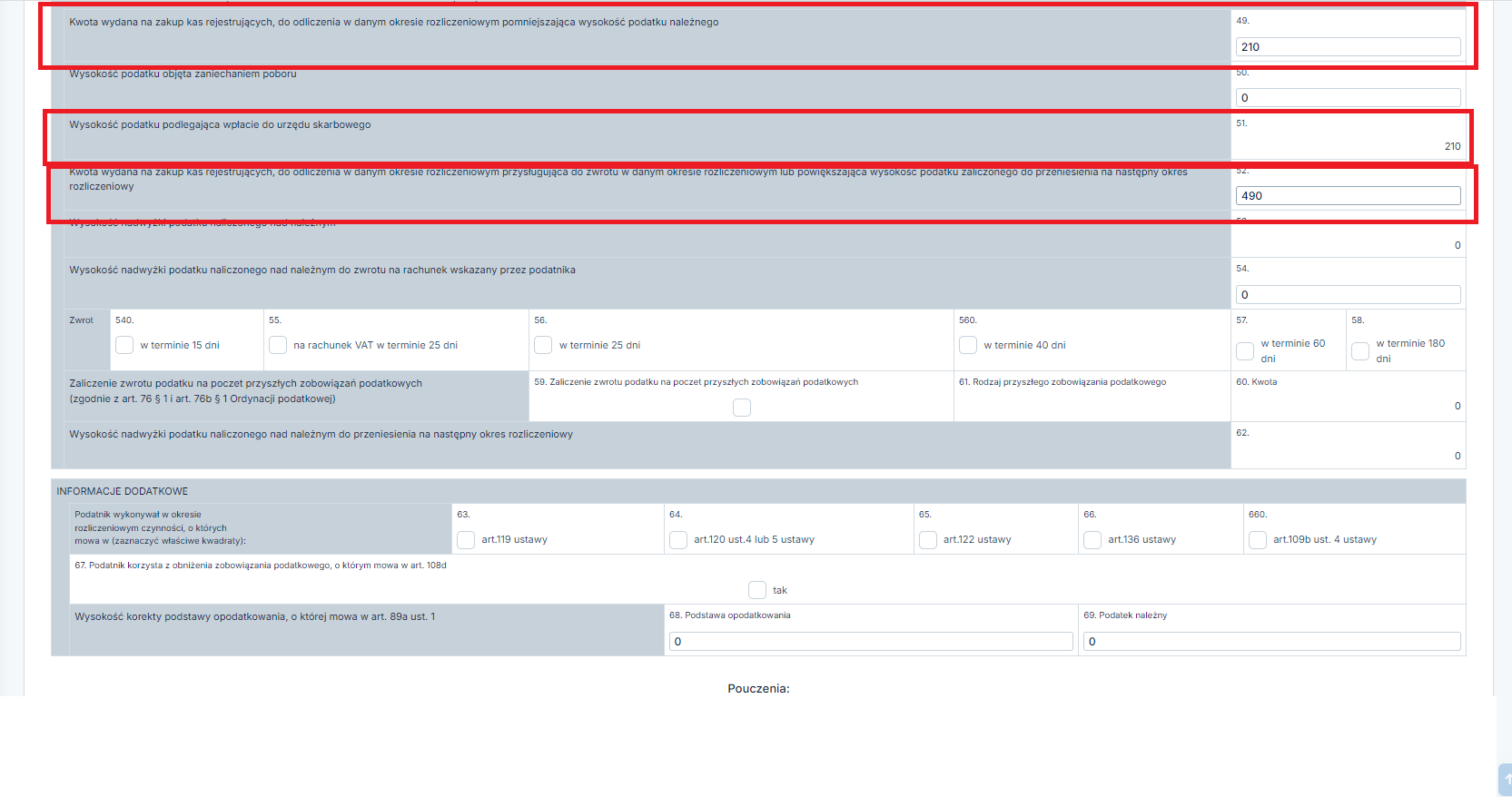

W polu 49 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym pomniejszająca wysokość podatku należnego wpisujemy kwotę do wysokości zobowiązania podatkowego (kwota z pola 51).

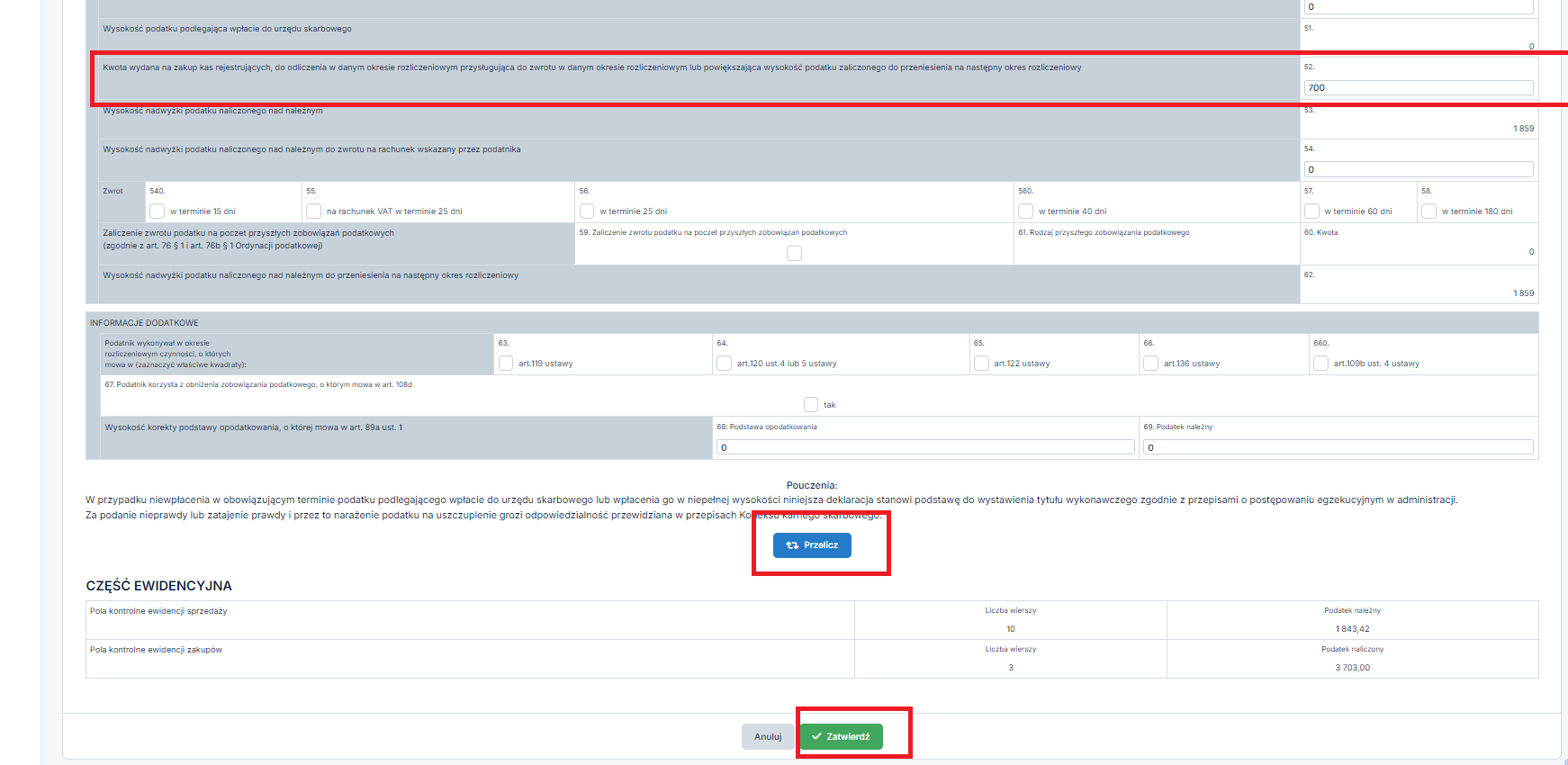

Pozostałą kwotę ulgi w danej deklaracji należy podać w polu 52 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym przysługująca do zwrotu w danym okresie rozliczeniowym lub powiększająca wysokość podatku zaliczonego do przeniesienia na następny okres rozliczeniowy.

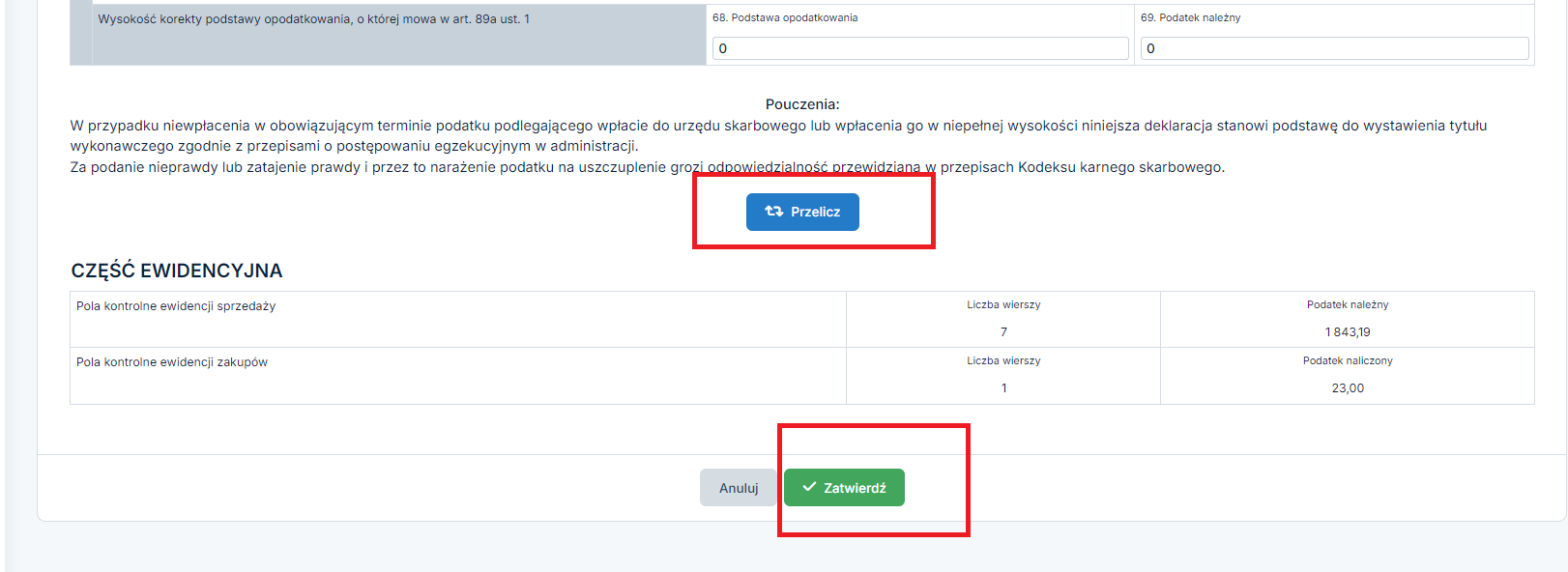

Po uzupełnieniu pól odpowiednimi kwotami należy wybrać opcję przelicz, a następnie zatwierdź.

5. Podatek do zapłaty niższy niż kwota ulgi. Nadwyżka ulgi wskazana do zwrotu na rachunek bankowy.

W pliku jest wykazany podatek do zapłaty do US niższy niż kwota ulgi. Rozliczenie ulgi powoduje zmniejszenie podatku do zapłaty, a pozostała kwota ulgi zostanie wskazana do zwrotu na rachunek bankowy.

W polu 49 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym pomniejszająca wysokość podatku należnego wpisujemy kwotę do wysokości zobowiązania podatkowego (kwota z pola 51).

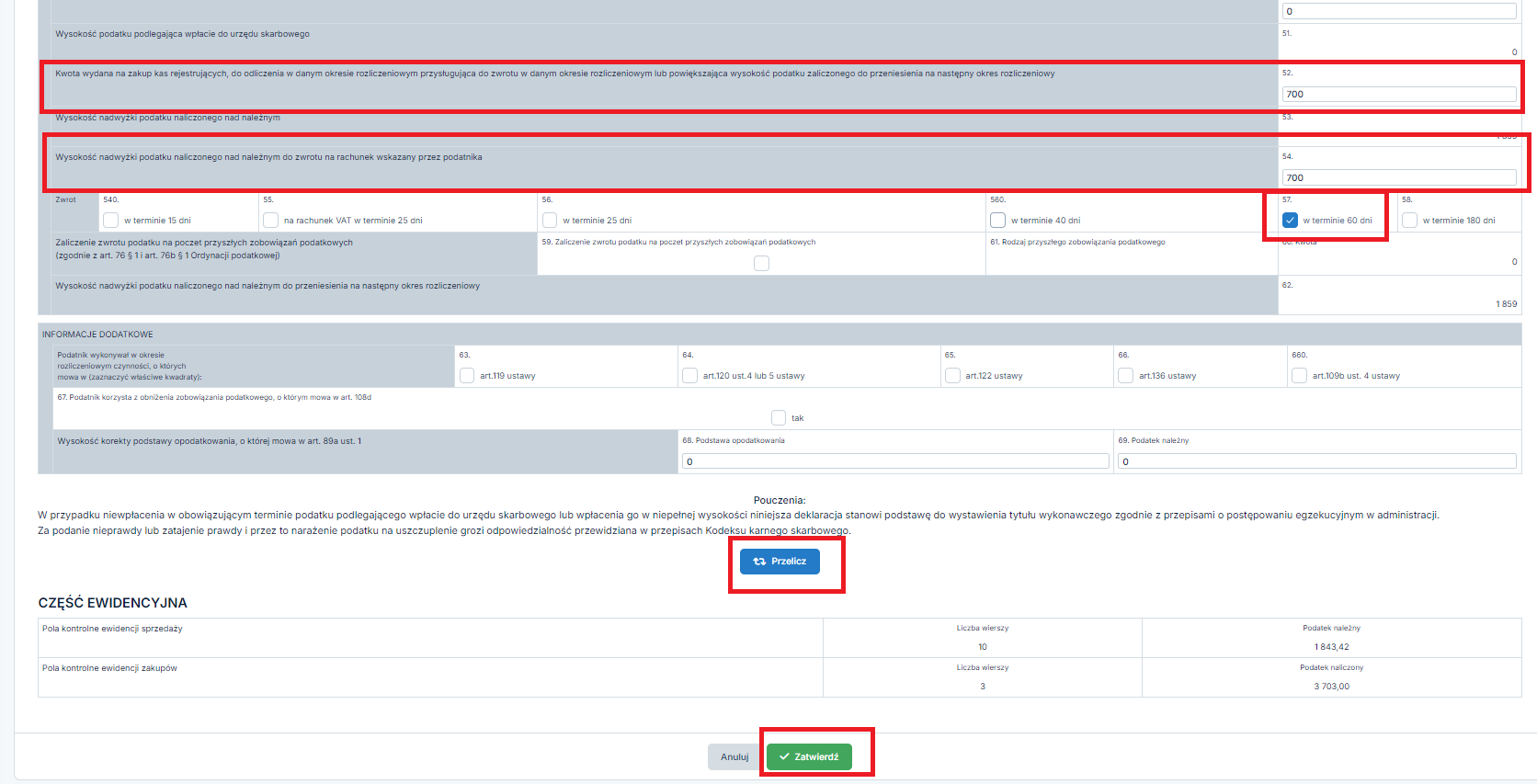

Pozostałą kwotę ulgi wpisujemy w polu 52 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym przysługująca do zwrotu w danym okresie rozliczeniowym lub powiększająca wysokość podatku zaliczonego do przeniesienia na następny okres rozliczeniowy.

Następnie wybieramy opcję przelicz, aby serwis zaktualizował pole 51 i pole 53.

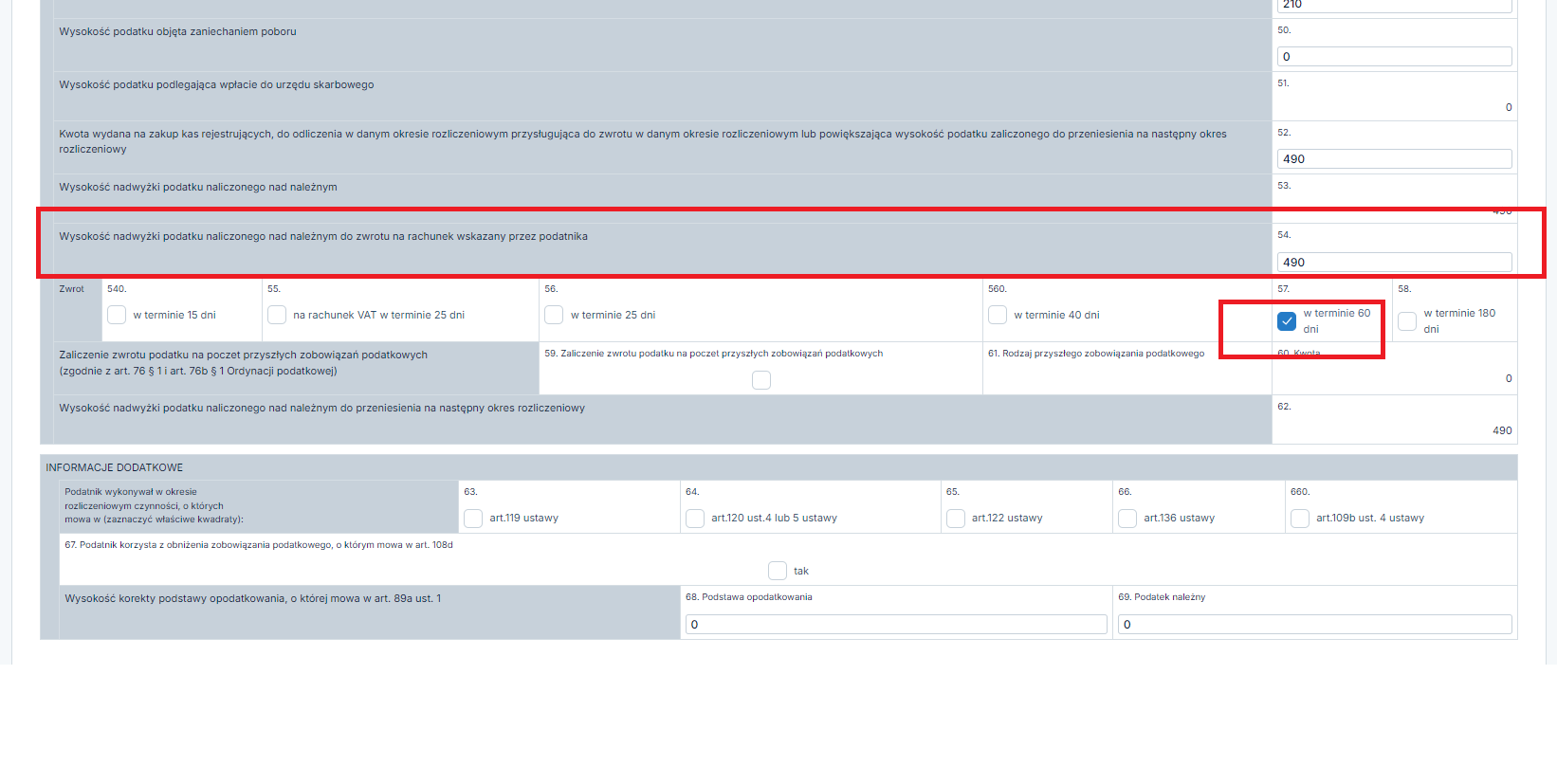

W kolejnym kroku kwotę z pola 52 należy wpisać również w polu 54 – Wysokość nadwyżki podatku naliczonego nad należnym do zwrotu na rachunek wskazany przez podatnika i zaznaczyć jedno z pól: 540 bądź 55-58 w zależności od terminu, z którego można skorzystać w związku ze zwrotem podatku VAT.

W terminie podstawowym 60 dni można wnioskować o zwrot tylko wtedy, gdy w danej deklaracji została wykazana co najmniej jedna sprzedaż opodatkowana na terytorium kraju. Można również wnioskować o zwrot w innym terminie 15 dni, 25 dni na rachunek VAT, 25 dni, 40 dni bądź 180 dni.

Ponownie wybieramy opcję przelicz, a następnie zatwierdź.

6. Podatek do zapłaty niż kwota ulgi. Nadwyżka ulgi wskazana do przeniesienia na poczet przyszłych zobowiązań.

W polu 49 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym pomniejszająca wysokość podatku należnego wpisujemy kwotę do wysokości zobowiązania podatkowego (kwota z pole 51).

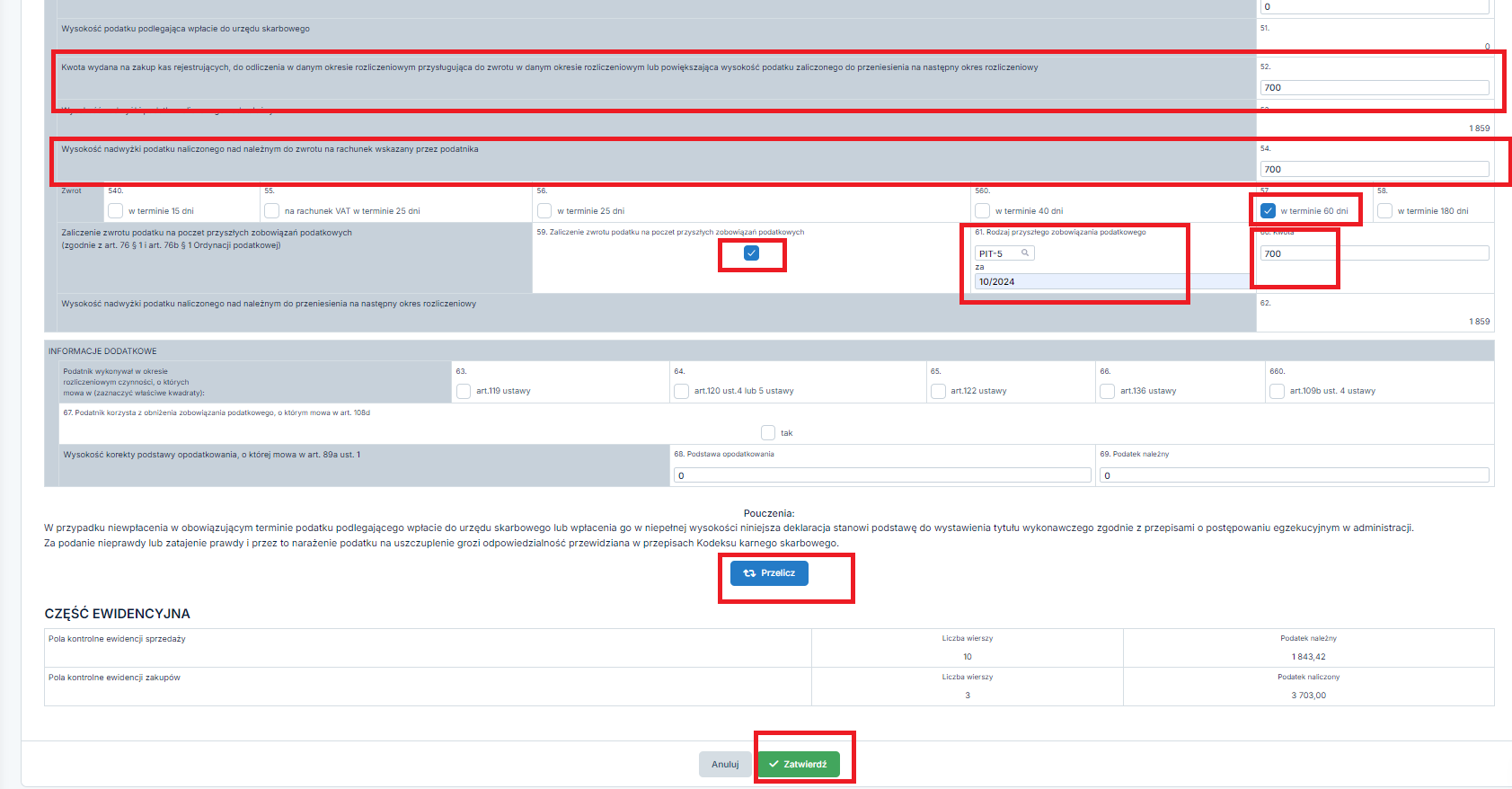

Pozostałą kwotę ulgi w danej deklaracji należy podać w polu 52 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym przysługująca do zwrotu w danym okresie rozliczeniowym lub powiększająca wysokość podatku zaliczonego do przeniesienia na następny okres rozliczeniowy.

Po uzupełnieniu pól odpowiednimi kwotami należy wybrać opcję przelicz.

W kolejnym kroku kwotę z pola 52 należy wpisać również w polu 54 – Wysokość nadwyżki podatku naliczonego nad należnym do zwrotu na rachunek wskazany przez podatnika i zaznaczyć jedno z pól: 540 bądź 55-58 w zależności od terminu, z którego można skorzystać w związku ze zwrotem podatku VAT.

W terminie podstawowym 60 dni można wnioskować o zwrot tylko wtedy, gdy w danej deklaracji została wykazana co najmniej jedna sprzedaż opodatkowana na terytorium kraju. Można również wnioskować o zwrot w innym terminie 15 dni, 25 dni na rachunek VAT, 25 dni, 40 dni bądź 180 dni.

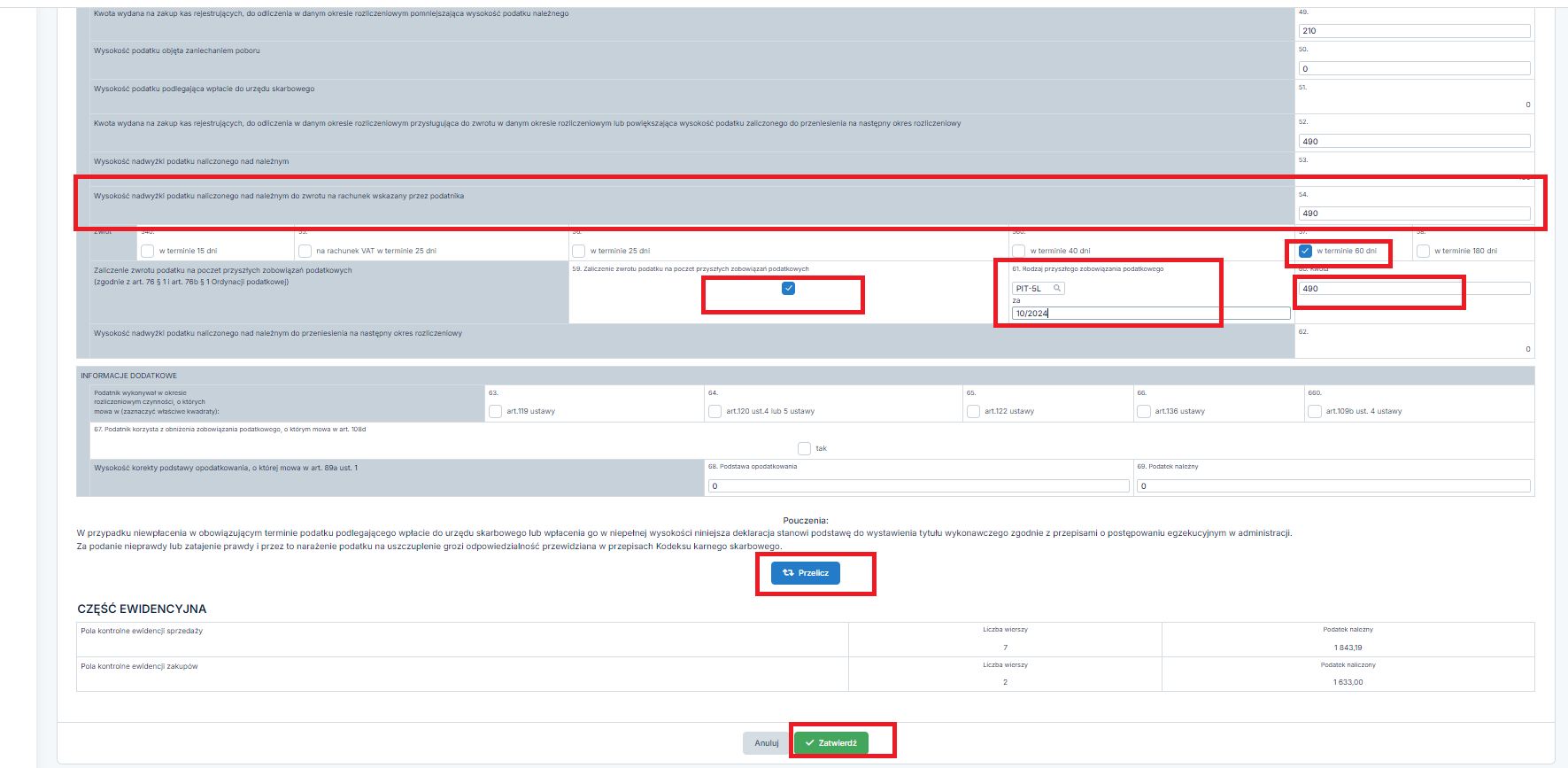

Dodatkowo należy zaznaczyć pole 59 – Zaliczenie zwrotu podatku na poczet przyszłych zobowiązań podatkowych, w polu 61 wpisujemy rodzaj zobowiązania, na rzecz którego chcemy przeznaczyć tę kwotę oraz uzupełniamy pole 60 wpisując kwotę, którą chcemy przeznaczyć na dane zobowiązanie.

Ponownie wybieramy opcję przelicz, a następnie zatwierdź.

7. Brak podatku do zapłat. Ulga zostanie wykazana w formie nadwyżki na następny okres rozliczeniowy.

W pliku nie ma podatku do zapłaty do US. Ulga na zakup kasy fiskalnej zostanie wykazana w formie nadwyżki podatku na następny okres rozliczeniowy.

O przeniesienie nadwyżki na następny okres rozliczeniowy można ubiegać się tylko jeśli w danym JPKV7 nie wynika podatek do zapłaty, czyli w polu 51 widnieje zero.

Kwotę odliczanej ulgi w danej deklaracji należy podać w polu 52 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym przysługująca do zwrotu w danym okresie rozliczeniowym lub powiększająca wysokość podatku zaliczonego do przeniesienia na następny okres rozliczeniowy.

Po wpisaniu odpowiedniej kwoty ulgi należy wybrać opcję przelicz, a następnie zatwierdź.

8. Brak podatku do zapłaty. Ulga zostanie wykazana do zwrotu na rachunek bankowy.

Kwotę odliczanej ulgi w danej deklaracji należy podać w polu 52 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym przysługująca do zwrotu w danym okresie rozliczeniowym lub powiększająca wysokość podatku zaliczonego do przeniesienia na następny okres rozliczeniowy.

W kolejnym kroku kwotę z pola 52 należy wpisać również w polu 54 – Wysokość nadwyżki podatku naliczonego nad należnym do zwrotu na rachunek wskazany przez podatnika i zaznaczyć jedno z pól: 540 bądź 55-58 w zależności od terminu, z którego można skorzystać w związku ze zwrotem podatku VAT.

W terminie podstawowym 60 dni można wnioskować o zwrot tylko wtedy, gdy w danej deklaracji została wykazana co najmniej jedna sprzedaż opodatkowana na terytorium kraju. Można również wnioskować o zwrot w innym terminie 15 dni, 25 dni na rachunek VAT, 25 dni, 40 dni bądź 180 dni.

Po wpisaniu odpowiedniej kwoty ulgi należy wybrać opcję przelicz, a następnie zatwierdź.

9. Brak podatku do zapłaty. Ulga wykazana jako nadwyżka VAT do przekazania na poczet przyszłych zobowiązań.

Kwotę odliczanej ulgi w danej deklaracji należy podać w polu 52 – Kwota wydana na zakup kas rejestrujących, do odliczenia w danym okresie rozliczeniowym przysługująca do zwrotu w danym okresie rozliczeniowym lub powiększająca wysokość podatku zaliczonego do przeniesienia na następny okres rozliczeniowy.

W kolejnym kroku, kwotę z pola 52 należy wpisać również w polu 54 – Wysokość nadwyżki podatku naliczonego nad należnym do zwrotu na rachunek wskazany przez podatnika i zaznaczyć jedno z pól: 540 bądź 55-58 w zależności od terminu, z którego można skorzystać w związku ze zwrotem podatku VAT.

W terminie podstawowym 60 dni można wnioskować o zwrot tylko wtedy, gdy w danej deklaracji została wykazana co najmniej jedna sprzedaż opodatkowana na terytorium kraju. Można również wnioskować o zwrot w innym terminie 15 dni, 25 dni na rachunek VAT, 25 dni, 40 dni bądź 180 dni.

Dodatkowo należy zaznaczyć pole 59– Zaliczenie zwrotu podatku na poczet przyszłych zobowiązań podatkowych, w polu 61 wpisujemy rodzaj zobowiązania, na rzecz którego chcemy przeznaczyć tę kwotę oraz uzupełniamy pole 60 wpisując kwotę, którą chcemy przeznaczyć na dane zobowiązanie.

Po wpisaniu odpowiedniej kwoty ulgi należy wybrać opcję przelicz, a następnie zatwierdź.

Autor: Monika Kobylak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Księgowość

- Sprzedaż środka trwałego w 2025 roku – wpływ na składkę zdrowotną

- Jak zaksięgować fakturę zaliczkową i końcową

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Własna działalność gospodarcza a najem prywatny – jak wygląda rozliczenie?

- ZUS ZCNA – jak zgłosić do ubezpieczeń członka rodziny przedsiębiorcy?