Spis treści:

- Definicja pracownika

- Prywatna opieka medyczna dla pracowników i zleceniobiorców

- Prywatne opieka medyczna zleceniobiorcy a rozliczenie w PIT

- Prywatne opieka medyczna zleceniobiorcy - rozliczenie w PIT-11, PIT-4R i PKPiR

- Prywatne opieka medyczna zleceniobiorcy a ZUS

- Prywatna opieka medyczna a podatek VAT

- Podsumowanie

- Zleceniobiorca prywatna opieka medyczna - jak wykonać w serwisie ifirma.pl

Dość powszechną praktyką jest zatrudnianie pracowników na umowę zlecenie. Wiemy, że do tego typu umów obowiązują inne przepisy, jednak bez względu na to pracodawcy i tak bardzo często chcą traktować wszystkich swoich pracowników tak samo, bez względu na charakter zawartej umowy. W dzisiejszej publikacji zajmiemy się prywatną opieką medyczną zleceniobiorcy pod kątem rozliczeń podatkowo-składkowych.

1. Definicja pracownika

Definicja pracownika została zamieszczona w ustawie Kodeks pracy.

Na tej podstawie można by było wywnioskować, że w takim razie umowa zlecenie nie jest zawierana z pracownikiem. Jednak jak sięgniemy do ustawy o systemie ubezpieczeń społecznych (SUS), to można w niej przeczytać coś odmienne, a mianowicie, że:

Zostało to również potwierdzone w wyroku Sądu Apelacyjnego w Krakowie z dnia 26 października 2022 r. sygn. akt III AUa 860/18. W uzasadnieniu zostało napisane m.in., że pojęcie pracownika w rozumieniu ustawy SUS ma szerszy zakres znaczeniowy niż pojęcie pracownika w rozumieniu przepisów prawa pracy, gdyż obejmuje ono również osoby wykonujące pracę na podstawie umów cywilno-prawnych.

2. Prywatna opieka medyczna dla pracowników i zleceniobiorców

W ostatnich latach bardzo popularną formą korzystania z opieki medycznej jest zakup pakietów opieki medycznej oferowanych przez różnego rodzaju firmy. Jest to oczywiście świadczenie, z którego można skorzystać równoległe ze świadczeniami oferowanymi przez NFZ. Z takich pakietów można skorzystać indywidualnie, ale bardzo często takie benefity oferują swoim pracownikom firmy, jest to jedna z form zachęt stosowanych przez pracodawców. Korzystanie z opieki zdrowotnej w ramach pakietów medycznych nie zwalnia pracownika z obowiązku zapłaty składki zdrowotnej, jest dla niego jedynie takim buforem bezpieczeństwa. Najczęściej pakiety są oferowane w kilku wariantach, od najbardziej ubogiego po rozbudowany o szereg opcji diagnostycznych. Oczywiście od tego zależy również wysokość miesięcznego abonamentu, który należy odprowadzać. W takich przypadkach najczęściej pracodawca określa zasady finansowania. Może przejąć na siebie ciężar wydatku, ale może być również taki układ, że pracownik pokrywa koszty. Trzecim modelem jest model mieszany, pracowników partycypuje w kosztach. W zależności od formy różnie będzie wyglądało rozliczenie na gruncie podatku dochodowego i ZUS. W takiej samem formule pakiety oferowane są również zleceniobiorcom.

3. Prywatne opieka medyczna zleceniobiorcy a rozliczenie w PIT

Przychodem zleceniobiorcy na gruncie ustawy o podatku dochodowym są otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości pieniężne oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń. W takim przypadku jeśli pracownik otrzyma nieodpłatnie pakiet medyczny od swojego pracodawcy, to znajdzie się on w przychodach do opodatkowania.

| Uwaga! Wartość pieniężną innych nieodpłatnych świadczeń ustala się według cen zakupu, jeżeli przedmiotem świadczenia są zakupione usługi |

| Przychodem z tytułu wypłaty umowy zlecenie będzie wynagrodzenie i inne świadczenia pozapłacowe, o ile takie są wypłacane. Informacja na ten temat powinna być zapisana w zawieranej umowie |

| Pracodawca musi pamiętać, że informacja na temat źródła finansowania pakietu medycznego musi się znaleźć w zawieranej umowie cywilnoprawnej |

4. Prywatne opieka medyczna zleceniobiorcy – rozliczenie w PIT-11, PIT-4R i PKPiR

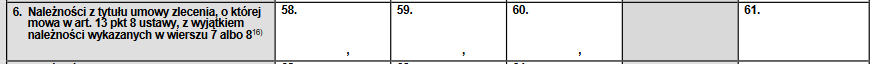

Przychód z tytułu prywatnej opieki medycznej zleceniobiorcy znajdzie się w łącznej kwocie przychodów z działalności wykonywanej osobiście (art. 13 pkt 8 ustawy PIT):

Zaliczki pobrane przez płatnika z tytułu umowy zlecenie będą obejmowały całość uzyskanego przychodu przez zleceniobiorcę, w tym z tytułu prywatnej opieki medycznej, będą wykazane w deklaracji rocznej PIT-4R:

W przypadku przedsiębiorców, którzy prowadzą PKPiR kwota wypłaconego wynagrodzenia z tytułu umowy zlecenie wpisywana jest do kol. 12, gdzie zgodnie z Rozporządzeniem w sprawie prowadzenia PKPiR znajdują się również wynagrodzenia wypłacane osobom z tytułu umów zlecenia i umów o dzieło.

5. Prywatne opieka medyczna zleceniobiorcy a ZUS

Rozliczanie składek ZUS od umowy zlecenie nie jest łatwe, jeśli zleceniobiorca posiada kilka tytułów do ubezpieczeń społecznych. Nie będziemy rozstrzygać, jakie to mogą być sytuacje, bo może ich być wiele. Na okoliczność omówienia bieżącej tematyki przyjmiemy, że są należne składki na ubezpieczenia społeczne od umowy zlecenie. W takim przypadku skoro już wcześniej zostało ustalone, że przychodem w PIT będzie wartość nieodpłatnych świadczeń, to nasuwa się konkluzja, że ten sam przychód znajdzie się również w podstawie do naliczania składek ZUS. Jak się jednak okazuje, nie zawsze będzie to wynikało z Rozporządzenia w sprawie szczególnych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe.

| Ze składek społecznych jest zwolniona: Korzyść materialna wynikająca z układów zbiorowych pracy, regulaminów wynagradzania lub przepisów o wynagradzaniu a polegające na uprawnieniu do zakupu po cenach niższych niż detaliczne niektórych artykułów, przedmiotów lub usług oraz korzystaniu z bezpłatnych, lub częściowo odpłatnych przejazdów środkami lokomocji |

| Ważne! Ten przepis odnosi się również do finansowania pakietów medycznych dla zleceniobiorców |

Z zapytaniem w sprawie ozusowania pakietów medycznych dla zleceniobiorców zwrócił się do ZUS jeden z przedsiębiorców. W tej sprawie została wydana decyzja dnia 28 września 2023 r. sygn. wniosku DI/200000/43/902/2023, decyzja nr 902/2023. Zapytanie dotyczyło składek ZUS od pakietów medycznych dla zleceniobiorców zatrudnionych w firmie. W tym przypadku zleceniobiorca partycypuje w zakupie takiego pakietu. Zasady nabywania przez zleceniobiorców usług mają być określone w przepisach wewnętrznych. Dodatkowe świadczenie, ma być w części opłacane przez zleceniobiorcę a w części przez zleceniodawcę. Usługa będzie udostępniona po cenach niższych niż detaliczne. ZUS zgodził się z przedsiębiorcą, że w części finansowanej przez zleceniodawcę nie powstanie obowiązek zapłaty składek społecznych ZUS, zarówno przez pracownika, jak i pracodawcę.

| Jeśli finansowanie pakietów medycznych dla zleceniobiorców będzie uregulowane w przepisach wewnętrznych u danego pracodawcy, to w części finansowanej przez pracodawcę nie będą należne składki ZUS do zapłaty |

| Jeśli finansowanie pakietów medycznych dla zleceniobiorców nie będzie uregulowane w przepisach wewnętrznych u danego pracodawcy, to w części finansowanej przez pracodawcę będą należne składki ZUS do zapłaty |

6. Prywatna opieka medyczna a podatek VAT

Na gruncie podatku VAT zarówno odpłatne, jak i nieodpłatne świadczenie usług jest opodatkowane. Zarówno w jednym, jak i drugim przypadku będzie miała zastosowanie taka sama stawka podatku VAT. Jednak w przypadku przekazywania pakietów medycznych pracownikom taka usługa będzie mogła korzystać ze zwolnienia w VAT (art. 43 ust. 1 pkt 19a w zw. z pkt 18 i 19 ustawy o VAT). Potwierdzają to organy podatkowe w wydawanych interpretacjach. W jednej z nich nr 0114-KDIP4-2.4012.71.2024.1.KS z dnia 02.04.2024 r. czytamy, że zwolnienie od podatku VAT usług w zakresie opieki medycznej ma charakter podmiotowo-przedmiotowy. Obejmuje zatem tylko świadczenia medyczne wykonywane w określonym celu (przedmiot) przez określone osoby (podmioty). W tym przypadku będą nabywane usługi medyczne w formie abonamentowej od uprawnionego podmiotu świadczącego usługi zdrowotne a następnie odsprzedawać te same usługi w formie abonamentowej np. dla swoich pracowników oraz pracowników innych firm czy członków organizacji pozarządowych. Opisane we wniosku usługi medyczne realizowane w formie sprzedaży abonamentów medycznych będą korzystać ze zwolnienia od podatku od towarów i usług na podstawie art. 43 ust. 1 pkt 19a ustawy.

Pracodawca nie będzie więc miał obowiązku opodatkowania usługi prywatnej opieki medycznej w podatku VAT.

7. Podsumowanie

W dzisiejszej publikacji zajęliśmy się tematem pakietów medycznych dla zleceniobiorców pod kątem ich opodatkowania i oskładkowania.

Z ustawy PIT wynika, że nieodpłatne świadczenie znajdzie się w podstawie do opodatkowania, a takim właśnie jest pakiet medyczny, który jest w części finansowany przez pracodawcę.

Natomiast co do składek ZUS, to jeśli z przepisów wewnętrznych dotyczących wynagrodzenia zleceniobiorców będzie wynikało, na jakich zasadach zleceniobiorca może otrzymać taki pakiet, to część finansowana przez zleceniodawcę będzie korzystała ze zwolnienia z ZUS, o ile zleceniobiorca, będzie partycypował, w kosztach benefitu. Nie ma znaczenia ile wkładu wniesie zleceniobiorca, może być to nawet przysłowiowa złotówka . W tym przypadku ważna jest znajomość Rozporządzenia w sprawie szczególnych zasad ustalania podstawy do naliczania składek społecznych, w którym opisane zostały kategorie przychodów wyłączone z tej podstawy.

Co do podatku VAT, to okazuje się, że ten charakter usługi korzysta ze zwolnienia przedmiotowo-podmiotowego w VAT, tym samym pracodawca jest zwolniony z jego rozliczania.

8. Zleceniobiorca prywatna opieka medyczna – jak wykonać w serwisie ifirma.pl

Kwota pakietu medycznego finansowanego dla zleceniobiorcy – podlega jedynie opodatkowaniu PIT

W przypadku kiedy zleceniobiorca partycypuje w kosztach pakietu medycznego, nabywa go po cenach niższych niż rynkowe (dzięki takiemu rozwiązaniu składki ZUS zostają wyłączone), a benefit podlega jedynie opodatkowaniu.

Dla przykładu opiszemy sytuację zleceniobiorcy, który posiada umowę zlecenia, ze wszystkimi obowiązkowymi składkami ZUS, ubezpieczeniem zdrowotnym i podatkiem.

Analogiczna sytuacja występuje również przy umowach zlecenia, od których jest opłacana wyłącznie składka na ubezpieczenie zdrowotne.

Technicznie w serwisie ifirma.pl na umowie zleceniobiorcy, korzystającego z benefitu, gdzie są naliczane składki ZUS nie ma możliwości, aby wyodrębnić benefit i policzyć od niego wyłącznie zaliczkę na podatek dochodowy, bez składek ZUS.

Zleceniodawca w celu poprawnego ujęcia pakietu medycznego, jako dodatkowego składnika wynagrodzenia na rachunku – dla celów technicznych, w serwisie ifirma.pl powinien dodać kolejną umowę zlecenia dla zleceniobiorcy, korzystającego z tego benefitu. Dodatkowa umowa zlecenie pozwoli na poprawne rozliczenie benefitu- bez naliczenia składek ZUS, przy jednoczesnym uwzględnieniu zaliczki na podatek dochodowy.

Podatek zostanie poprawnie ujęty na PIT-4 oraz PIT 11 tego zleceniobiorcy z umowy zlecenia podstawowej oraz dodatkowej- zawierającej rozliczenie benefitu.

Aby poprawnie rozliczyć benefit należy wykonać dwa kroki, które zostaną opisane na poniższym przykładzie.

Przykład 1

Pan Andrzej posiada umowę zlecenie, to jego jedyny tytuł do ubezpieczenia, w związku z tym opłaca wszystkie obowiązkowe składki ZUS. Całkowity koszt pakietu medycznego wynosi: 100 zł, zleceniodawca dofinansowuje 80 zł, natomiast zleceniobiorca 20 zł.

Krok 1

Standardowy rachunek dla zleceniobiorcy wynikający z jego podstawowej umowy zlecenia należy wystawić w następujący sposób:

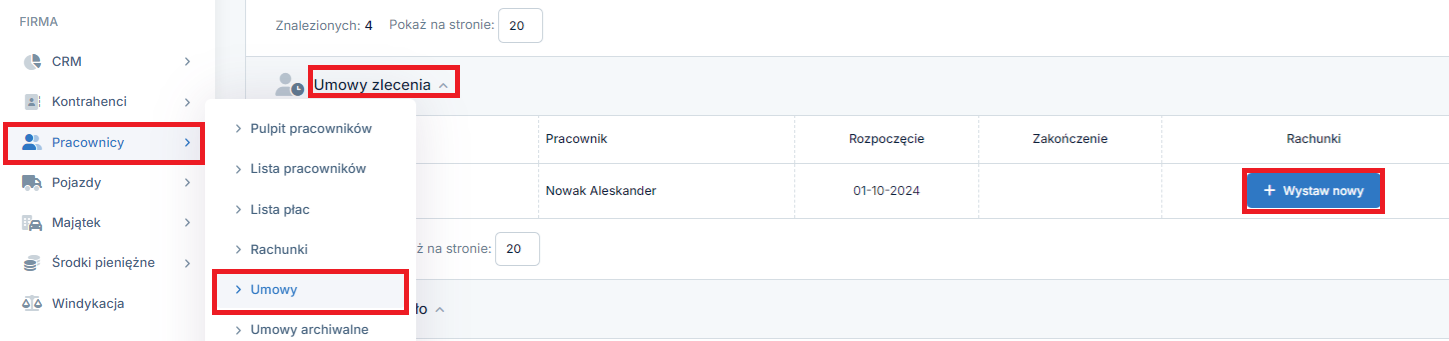

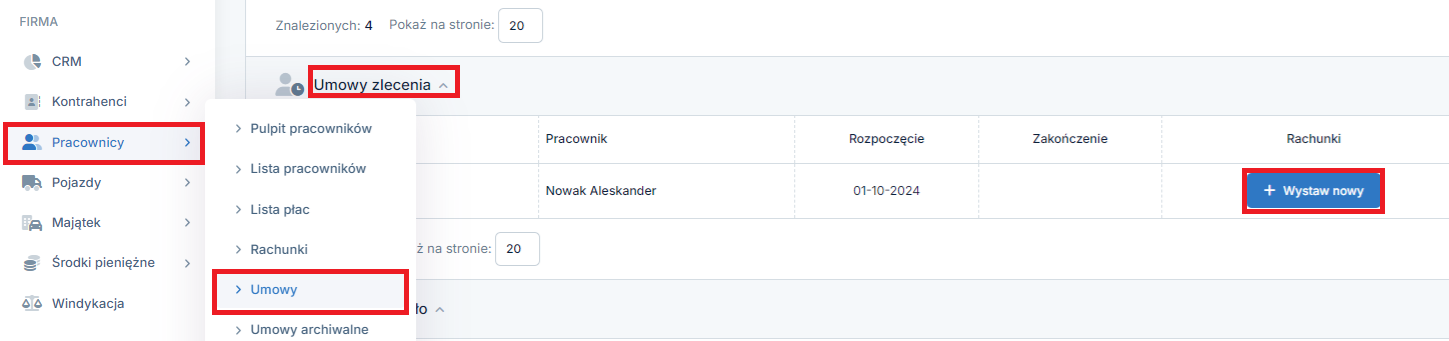

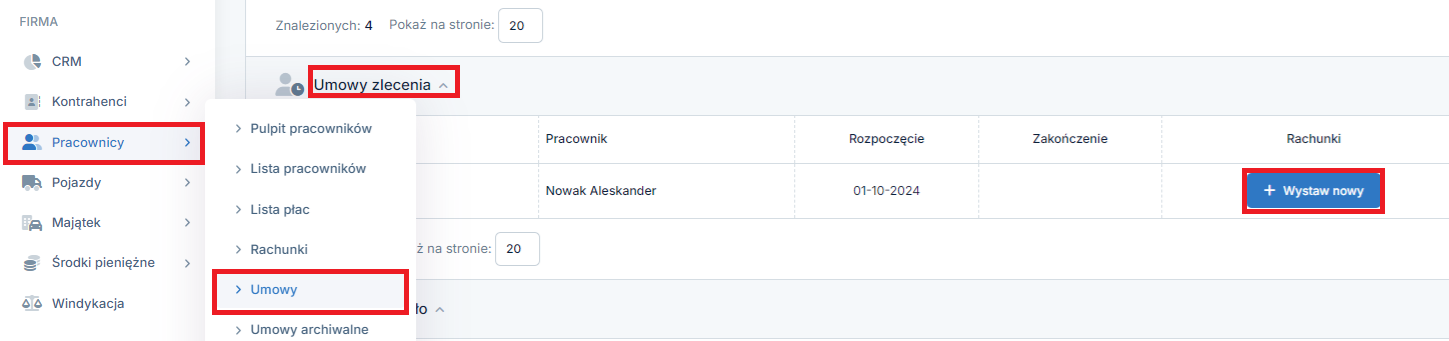

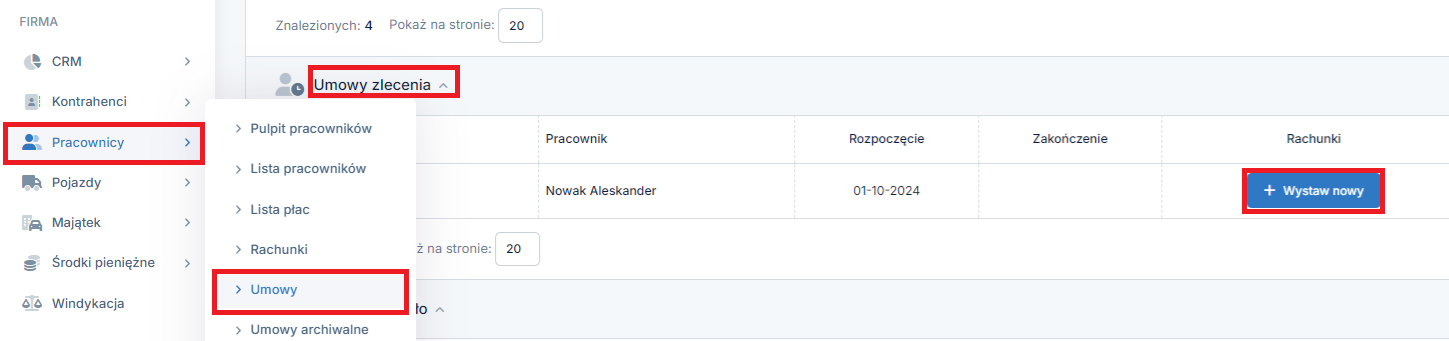

Przejść do zakładki Pracownicy ➡ Umowy w wierszu Umowy zlecenia w kolumnie Rachunki należy wybrać opcję + wystaw nowy.

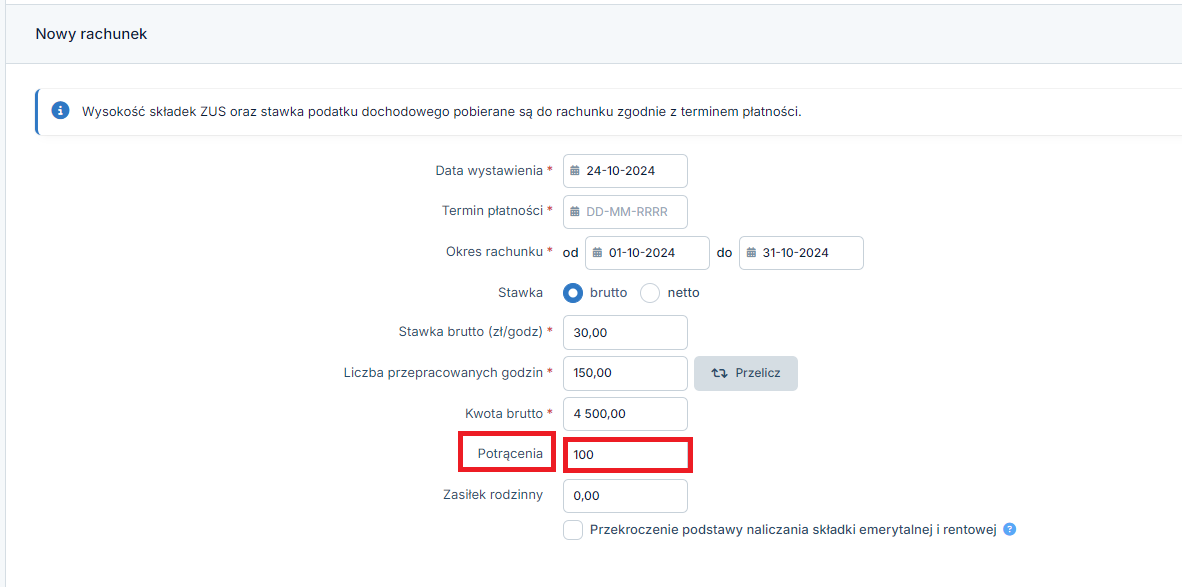

Po wybraniu opcji pokaże się widok wystawianego rachunku. Wartość finansowaną przez zleceniodawcę nalicza się w miesiącu, którego dotyczy wypłata wynagrodzenia.

W polu Potrącenia należy wprowadzić całkowitą kwotę pakietu.

Zgodnie z Przykładem 1 będzie to kwota 100 zł.

Krok 2

Dla zleceniobiorcy należy dodać dla celów technicznych, nową umowę zlecenia bez składek ZUS. Na rachunku przypisanym do tej umowy, będzie naliczony jedynie podatek od kwoty pakietu medycznego. Kwota ta stanowi różnicę pomiędzy wartością otrzymanego świadczenia, a kwotą sfinansowaną przez zleceniobiorcę. W naszym przykładzie to będzie kwota jaką finansuje zleceniodawca czyli 80 zł (100 zł -20 zł).

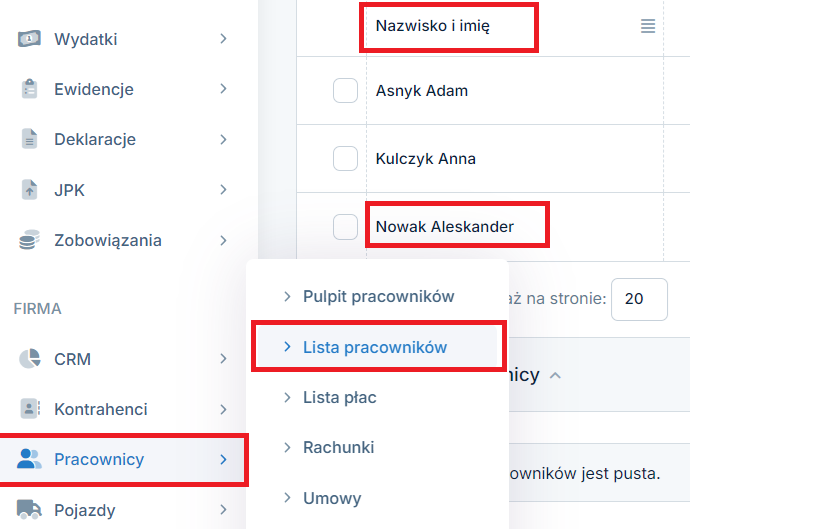

W celu stworzenia umowy należy przejść do zakładki Pracownicy ➡ Lista pracowników. Następnie w kolumnie Nazwisko i imię wybrać pracownika korzystającego z pakietu medycznego.

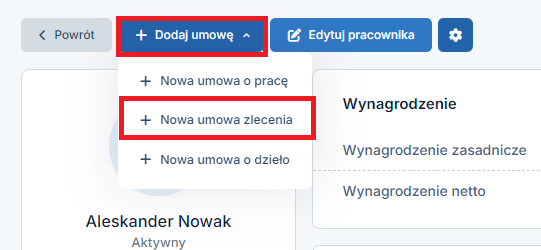

W kolejnym kroku należy skorzystać z dostępnej w lewym górnym rogu opcji +dodaj umowę, gdzie z rozwijalnej listy należy wybrać +Nowa umowa zlecenia.

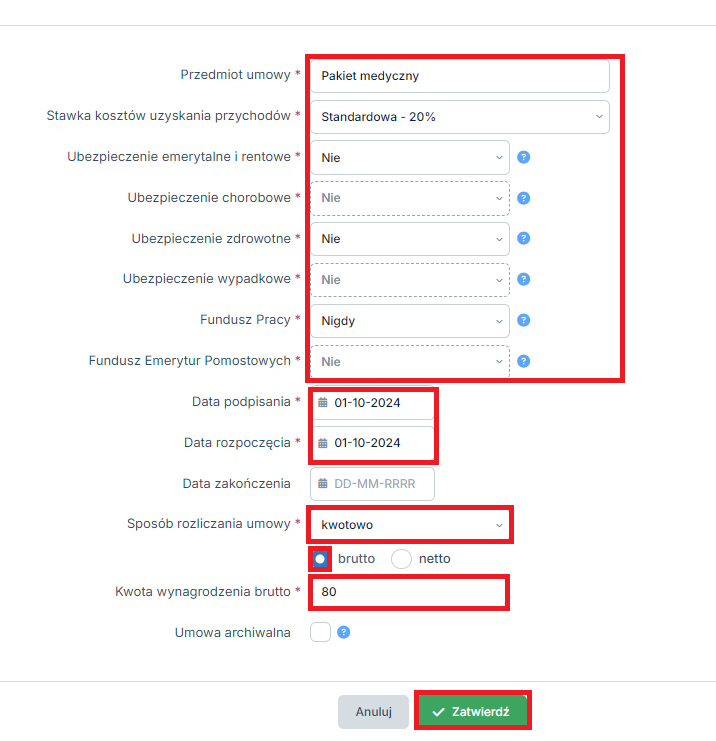

Dane umowy należy uzupełnić następująco:

Przedmiot umowy – można wskazać np. Pakiet medyczny,

Stawka kosztów uzyskania przychodów – należy pozostawić opcję domyślną tj. Standardowa – 20%,

Składki ZUS – należy pozostawić opcję domyślną tj. Brak składek ZUS,

Składka wypadkowa – należy pozostawić opcję domyślną tj. Nie,

Składka na Fundusz Pracy – należy pozostawić opcję domyślną tj. Nigdy,

Składka na Fundusz Emerytur Pomostowych – należy pozostawić opcję domyślną tj. Nie,

Data podpisania – należy wpisać datę od kiedy zleceniobiorca, rozpoczyna korzystanie z pakietu medycznego,

Data rozpoczęcia – taka sama jak data podpisania,

Sposób rozliczania umowy – należy pozostawić opcję domyślną tj. kwotowo,

Checkbox brutto, netto – należy pozostawić opcję domyślną tj. brutto,

Kwota wynagrodzenia brutto ma być określona jako wartość , którą finansuje sam zleceniodawca, czyli w naszym przykładzie 80 zł.

Poniżej przykładowa umowa zlecenie zawierająca pakiet medyczny zleceniobiorcy, podlegający jedynie opodatkowaniu.

Aby wystawić rachunek do umowy zlecenia po przejściu do zakładki Pracownicy ➡ Umowy w wierszu Umowy zlecenia w kolumnie Rachunki należy wybrać opcję + wystaw nowy.

Po wybraniu opcji pokaże się widok wystawianego rachunku. Wartość finansowaną przez zleceniodawcę nalicza się w miesiącu, którego dotyczy wypłata wynagrodzenia.

Datę opłacenia rachunku wskazujemy taką samą jak na rachunku wystawionym do podstawowej umowy zlecenia.

WAŻNE !

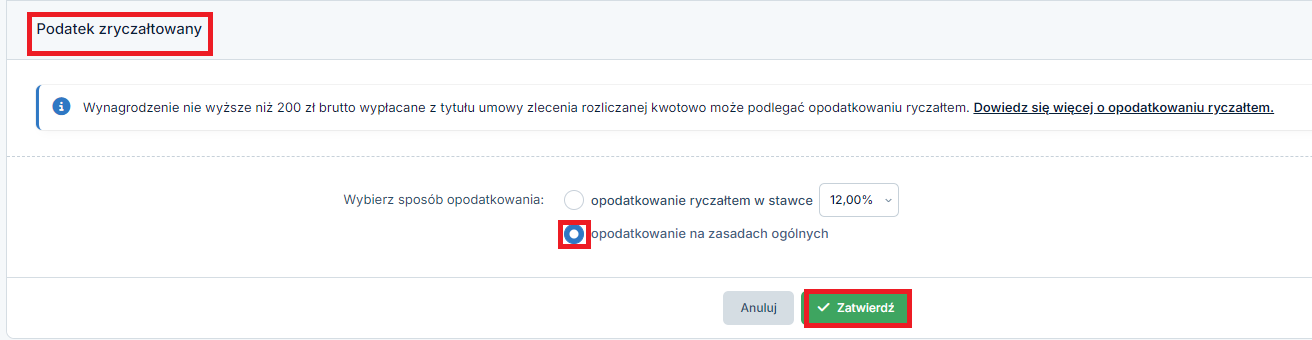

W sytuacji kiedy pokaże się komunikat czy opodatkować umowę podatkiem zryczałtowanym, czy podatkiem na zasadach ogólnych każdorazowo należy wybrać checkbox na zasadach ogólnych.

Umowa dodatkowa, wprowadzona dla celów technicznych związanych z wykazaniem pakietu medycznego bez składek ZUS, powinna być opodatkowana analogicznie jak umowa główna ze zleceniobiorcą, dlatego też przy kwotach od 200 zł w dół należy opodatkować umowę według standardowych zasad (oczywiście ten przypadek dotyczy sytuacji kiedy główna umowa zlecenia jest określona godzinowo lub kwotowo powyżej 200 zł brutto).

Kwota pakietu medycznego finansowanego dla zleceniobiorcy podlega opodatkowaniu i naliczeniu składek ZUS

W sytuacji kiedy przekazane pracownikowi świadczenia są finansowane w całości ze środków obrotowych firmy, podlegają one nie tylko opodatkowaniu, ale również oskładkowaniu niezależnie od wybranej formy tj. świadczenie pieniężne, rzeczowe, bony, pakiety medyczne, ubezpieczenia.

W związku z tym, że stanowią one przychód, ich wartość zwiększa podstawę wymiaru składek na ubezpieczenie społeczne i zdrowotne.

W przypadku, gdy przedsiębiorca finansuje pakiet medyczny w całości ze środków obrotowych firmy, są dwa możliwe warianty rozliczenia tego pakietu.

Pierwszy wariant – Zleceniodawca finansuje ubezpieczenie oraz składki ZUS i podatek od tego ubezpieczenia.

Wynagrodzenie zleceniobiorcy do wypłaty pozostaje takie samo.

Przy takim wariancie składki sfinansowane od ubezpieczenia przez przedsiębiorcę stanowią jego koszt

Wystawianie rachunku.

Przykład 2

Zleceniobiorca ma określone kwotowo wynagrodzenie w wysokości 5 000,zł. Pracodawca finansuje w całości pakiet medyczny, następuje zwiększenie rachunku o całkowity koszt pakietu w kwocie netto 100 zł, a wartość pakietu należy ubruttowić (netto powiększyć o składki ZUS I podatek) i w rachunku ubruttowioną kwotę wprowadzić w pozycji wynagrodzenie brutto.

W celu ubruttowienia kwoty można w serwisie w taki sposób manewrować kwotą brutto na rachunku zleceniobiorcy, by po wprowadzeniu kwoty netto pakietu medycznego w polu Potrącenia, kwota do wypłaty na rachunku pracownika pozostała bez zmian lub można skorzystać z kalkulatora. Kalkulatory do ubruttowienia są dostępne w internecie.

Natomiast wartość ubezpieczenia w kwocie netto należy wpisać w pozycji Potrącenia.

Aby wystawić rachunek do umowy zlecenie, po przejściu do zakładki Pracownicy ➡ Umowy w wierszu Umowy zlecenia w kolumnie Rachunki należy wybrać opcję + wystaw nowy.

Po wybraniu opcji pokaże się widok wystawianego rachunku. Wartość finansowaną przez zleceniodawcę nalicza się w miesiącu, którego dotyczy wypłata wynagrodzenia.

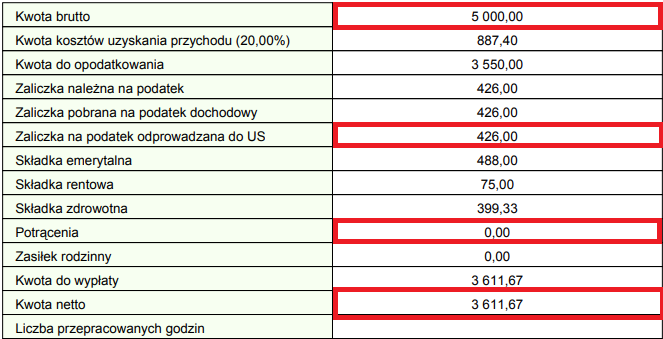

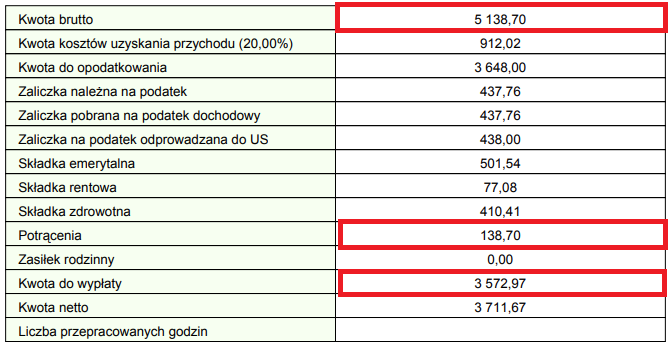

W Przykładzie 2:

Wynagrodzenie brutto zleceniobiorcy wynosi: 5000 zł

Koszt pakietu medycznego netto to 100 zł

Koszt pakietu ubruttowionego to 138,70 zł

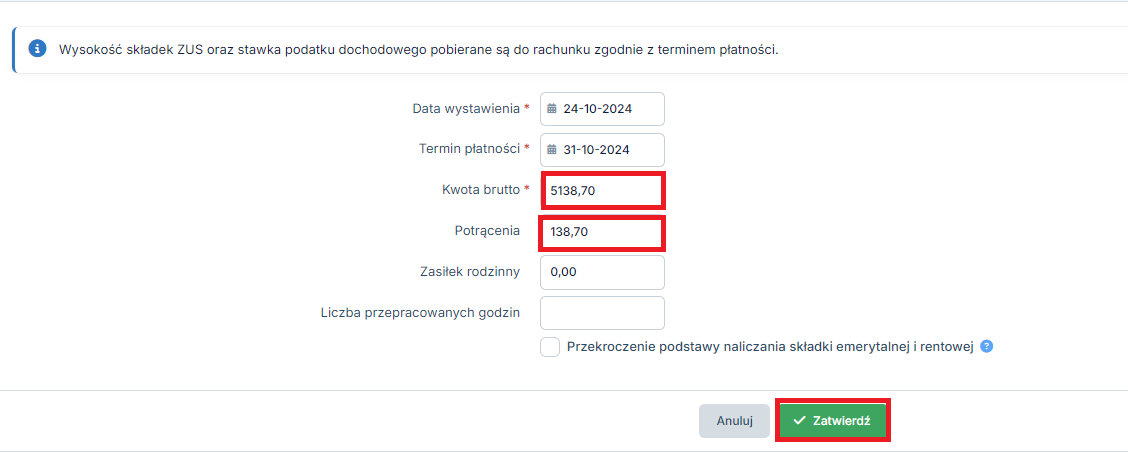

Na rachunku w polach:

Wynagrodzenie brutto wprowadzamy wartość wynagrodzenie brutto + ubruttowiony pakiet medyczny, czyli biorąc pod uwagę dane z Przykładu 2 to kwota 5 138,70 zł (5 000 zł +138,70 zł).

W polu Potrącenia należy wprowadzić koszt pakietu medycznego netto, czyli, biorąc pod uwagę dane z Przykładu 2, będzie to kwota 100 zł.

Poniżej dane z Przykładu 2 wprowadzone na rachunku Zleceniobiorcy.

Wynagrodzenie do wypłaty zleceniobiorcy pozostaje bez zmian.

Poniżej przykład rachunku zleceniobiorcy po wprowadzeniu ubruttowionej kwoty pakietu medycznego w polu wynagrodzenie brutto, oraz kwoty netto 100 zł w polu Potrącenia.

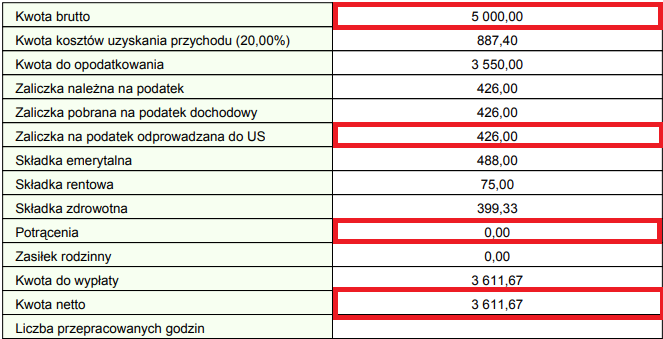

Standardowe wynagrodzenie brutto zleceniobiorcy bez uwzględnienia pakietu medycznego wynosi 5000 zł, a wynagrodzenie do wypłaty 3611,67 zł.

Poniżej dla porównania prezentujemy standardowy rachunek zleceniobiorcy, bez uwzględnienia pakietu medycznego:

Drugi wariant – Zleceniodawca finansuje ubezpieczenie, natomiast składki ZUS i podatek od tego ubezpieczenia zostaną potrącone z pensji netto pracownika.

Wynagrodzenie do wypłaty zleceniobiorcy ulegnie zmianie.

Wystawianie rachunku.

Przykład 3

Zleceniobiorca ma określone kwotowo wynagrodzenie w wysokości 5000,00 zł. Pracodawca finansuje w całości pakiet medyczny, następuje zwiększenie rachunku o całkowity koszt pakietu w kwocie netto 100 zł, który należy ubruttowić (netto powiększyć o składki ZUS i podatek) i w rachunku ubruttowioną kwotę wprowadzić w pozycji wynagrodzenie brutto oraz w pozycji Potrącenia.

Aby wystawić rachunek do umowy zlecenia, po przejściu do zakładki Pracownicy ➡ Umowy w wierszu Umowy zlecenia w kolumnie Rachunki należy wybrać opcję + wystaw nowy.

Po wybraniu opcji pokaże się widok wystawianego rachunku. Wartość finansowaną przez zleceniodawcę nalicza się w miesiącu, którego dotyczy wypłata wynagrodzenia.

W Przykładzie 3:

Wynagrodzenie brutto zleceniobiorcy wynosi: 5000 zł

Koszt pakietu medycznego netto to 100 zł

Koszt pakietu ubruttowionego to 138,70 zł

Dla ułatwienia obliczeń ubruttowienia można skorzystać z kalkulatora. Kalkulatory do ubruttowienia są dostępne w internecie.

Na rachunku w polach:

Wynagrodzenie brutto wprowadzamy wartość wynagrodzenie brutto + ubruttowiony pakiet medyczny, czyli biorąc pod uwagę dane z Przykładu 3 to kwota 5 138,70 zł (5000 zł +138,70 zł)

W polu Potrącenia należy wprowadzić koszt pakietu medycznego po ubruttowieniu, czyli, biorąc pod uwagę dane z Przykładu 3, będzie to kwota 138,70 zł.

Poniżej dane z Przykładu 3 wprowadzone na rachunku zleceniobiorcy, gdzie kwota do wypłaty zleceniobiorcy ulega pomniejszeniu o składki ZUS i podatek i wynosi 3 572,97 zł.

Standardowe wynagrodzenie brutto zleceniobiorcy bez pakietu wynosi 5000 zł, a wynagrodzenie do wypłaty 3611,67 zł.

Poniżej przykładowy, standardowy rachunek zleceniobiorcy, bez uwzględnienia pakietu medycznego.

Autor: Małgorzata Jagusiak, Patrycja Tokarska – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.