Przedsiębiorca, który nie dopełnił należytej staranności w zabezpieczeniu mienia i przyczynił się do utraty lub zniszczenia np. środka trwałego, który był zakupiony z zamiarem wykorzystania go do działalności opodatkowanej podatkiem VAT, traci prawo do odliczenia podatku VAT.

Tym samym, podatnik jest zobowiązany do korekty podatku naliczonego, odliczonego przy zakupie środka trwałego na podstawie art. 91 ust. 7 i 7d ustawy o podatku od towarów i usług, w deklaracji podatkowej składanej za okres rozliczeniowy, w którym nastąpiła zmiana przeznaczenia.

Za ten sam okres rozliczeniowy wykazuje również w pliku JPK_VAT korygowane wartości ze znakiem minus.

Korekta związana ze zmianą przeznaczenia dotyczy środków trwałych, wyposażenia jak i towarów handlowych.

Straty powstałe z tytułu kradzieży bądź zniszczenia środka trwałego można zaliczyć do kosztów uzyskania przychodów, o ile podatnik dochował należytej staranności aby zabezpieczyć składnik majątku przed kradzieżą bądź zniszczeniem. A zatem takiej straty lub zniszczenia, która wyłącza możliwość przypisania podatnikowi jakiegokolwiek typu winy prowadzącej do powstania straty.

Dodać należy, że nie uważa się za koszty uzyskania przychodów strat w środkach trwałych oraz wartościach niematerialnych i prawnych w części pokrytej sumą odpisów amortyzacyjnych.

Zatem dokonane zgodnie z przepisami ustawy odpisy amortyzacyjne pozostają kosztem uzyskania przychodu, natomiast strata (czyli niezamortyzowana część środka trwałego) stanowiłaby koszt uzyskania przychodu tylko w przypadku zachowania należytej staranności.

Przykład 1.

Czynny podatnik VAT zakupił w styczniu 2018 komputer o wartości netto 11 200,60 zł, który został jednorazowo zaliczony do kosztów uzyskania przychodów poprzez wpis do rejestru środków trwałych. W dniu 30 września 2018 było włamanie do biura przedsiębiorcy, gdzie m. in. został skradziony komputer, który został zakupiony w styczniu 2018.

W związku z tym, że przedsiębiorca nie zachował należytej staranności w zabezpieczeniu środka trwałego,poniesie podatkowe skutki kradzieży.

Ponieważ komputer został już zamortyzowany w podatku dochodowym nie poniesie dodatkowych konsekwencji. Z uwagi na odliczenie podatku VAT od zakupu komputera przedsiębiorca będzie zobowiązany do dokonania korekty VAT.

Wartość netto środka trwałego to 11 200,60 zł, VAT 23%, VAT to 2 576,14 zł.

Korekty VAT dokonuje w deklaracji VAT składanej za okres rozliczeniowy, w którym nastąpiła zmiana przeznaczenia (w deklaracji VAT-7/VAT-7K jak i JPK_VAT za wrzesień 2018).

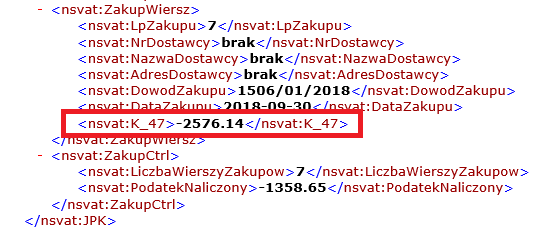

W deklaracji VAT-7 wyliczony VAT zaokrąglany jest do pełnych złotych czyli po zatwierdzeniu formularza deklaracji będzie widoczna kwota 2 576 zł, natomiast w pliku JPK_VAT podajemy kwotę wyliczonego vat wraz z groszami czyli 2 576,14 zł.

Przedsiębiorca dokonuje likwidacji środka trwałego w miesiącu wrześniu 2018, na podstawie sporządzonego protokołu likwidacji środka trwałego w zakładce Majątek.

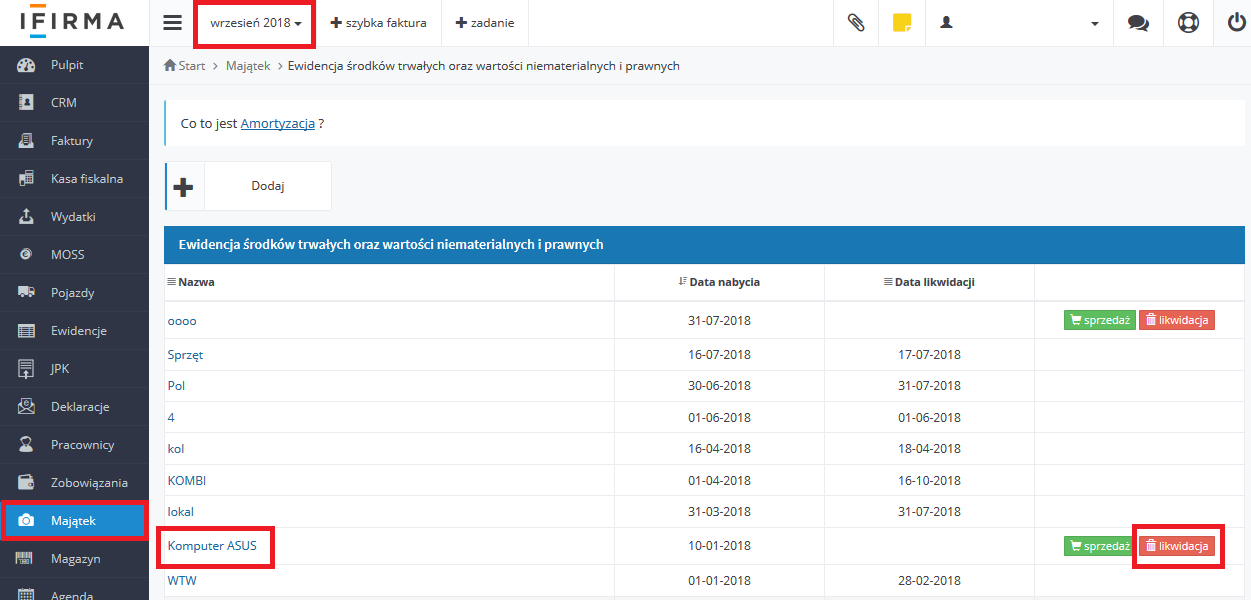

Likwidacji środka trwałego dokonujemy w serwisie po wybraniu w lewym górnym rogu miesiąca września 2018.

1. W celu dokonania likwidacji należy przejść do zakładki:

- Majątek ➡ Rejestr środków trwałych ➡ likwidacja

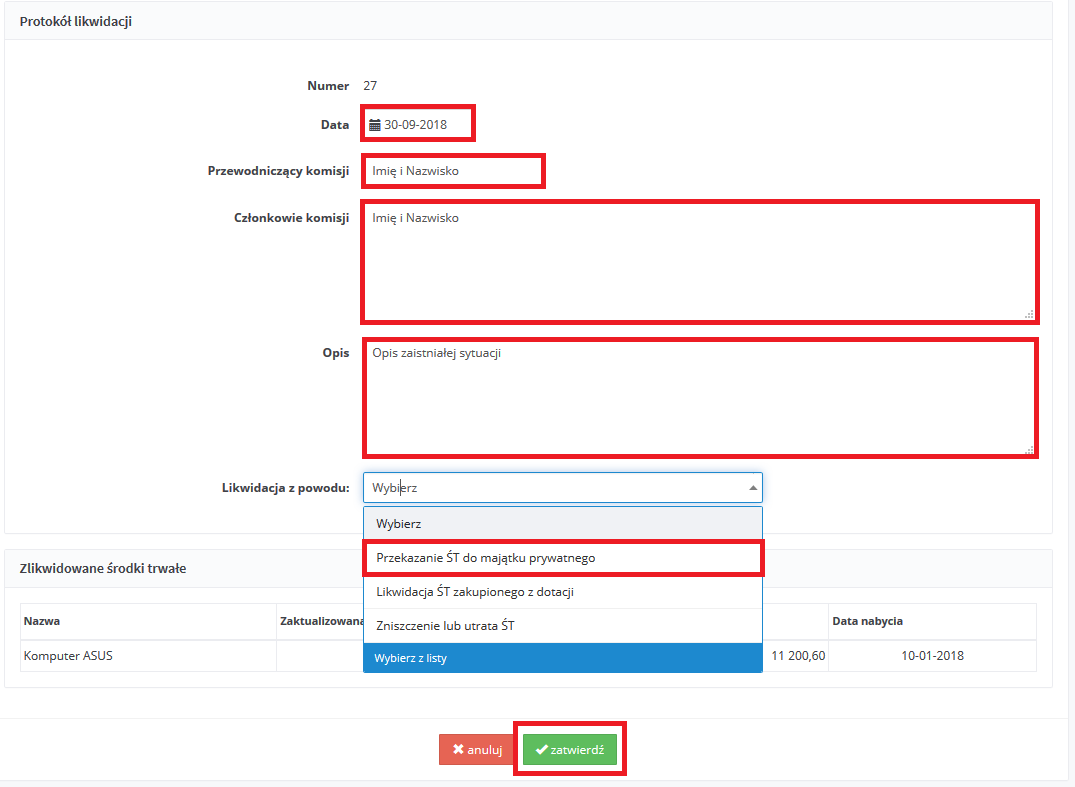

Dokonując likwidacji w protokole należy uzupełnić pola:

- Data likwidacji środka trwałego,

- Przewodniczący komisji (Imię i Nazwisko przedsiębiorcy),

- Członkowie komisji (Imię i Nazwisko przedsiębiorcy),

- Opis w którym podajemy powód likwidacji środka trwałego,

- w polu Likwidacja z powodu wybieramy Przekazanie ŚT do majątku prywatnego wtedy ewentualna niezamortyzowana część, w związku z nienależytym zachowaniem staranności przy zabezpieczeniu sprzętu, nie zostanie zaliczona do kosztów uzyskania przychodów.

Po zatwierdzeniu pojawi się formularz dotyczący kwestii związanych z VAT.

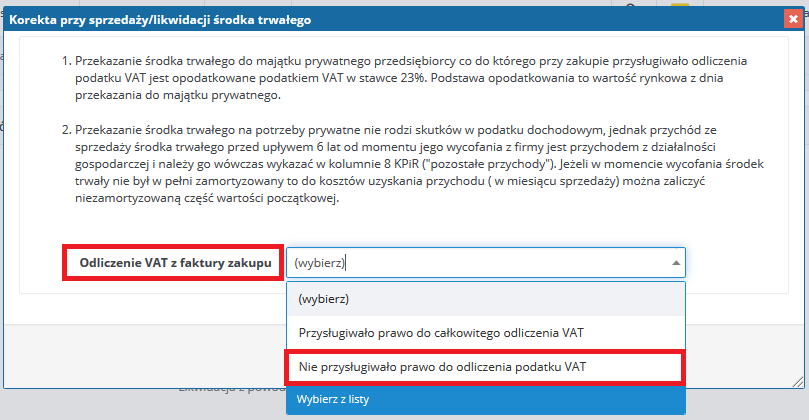

Przy likwidacji środka trwałego, który nie został należycie zabezpieczony przed kradzieżą lub zniszczeniem wybieramy opcję Nie przysługiwało prawo do odliczenia podatku VAT.

WAŻNE:

Mimo, iż przysługiwało nam odliczenie VAT przy zakupie danego środka trwałego dla poprawnego rozliczenia nie należy wybierać tej drugiej opcji, która spowodowałoby wykazanie VAT w błędny sposób na deklaracji VAT oraz w plikach JPK.

Jest to techniczna opcja, która pozwala dokonać likwidacji środka trwałego bez dodatkowych zapisów w deklaracji VAT i JPK_VAT.

Protokół likwidacji należy wydrukować i przechowywać w dokumentach firmy.

2. Podczas generowania deklaracji należy pamiętać o korekcie VAT w deklaracji, w tym celu wykonujemy następujące czynności, przechodzimy do zakładki:

- Deklaracje ➡ Deklaracje wybieramy odpowiedni numer deklaracji VAT,

- wybieramy numer wygenerowanej deklaracji, co spowoduje jej otwarcie,

- wybieramy opcję szczegóły, następnie ikonę edytuj,

- w polu 47 (Korekta podatku naliczonego od nabycia środków trwałych) podajemy kwotę korekty VAT ze znakiem minus (-2 576,14),

- zatwierdzamy.

Zapis po zatwierdzeniu deklaracji VAT-7 (kwota vat zaokrąglana jest do pełnych złotych).

Jakakolwiek zmiana w deklaracji tj. ponowne jej wygenerowanie spowoduje usunięcie danych zmienionych ręcznie. Zatem, gdyby była konieczna korekta deklaracji, należy ponownie uzupełnić pola odnośnie korekty podatku naliczonego od nabycia środków trwałych.

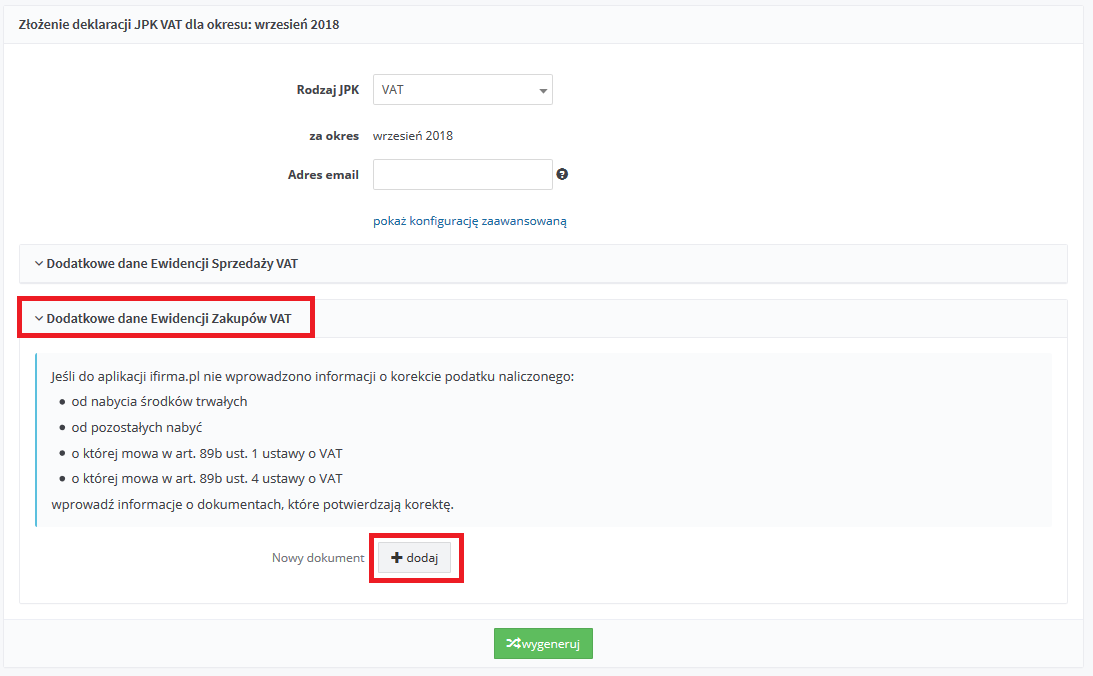

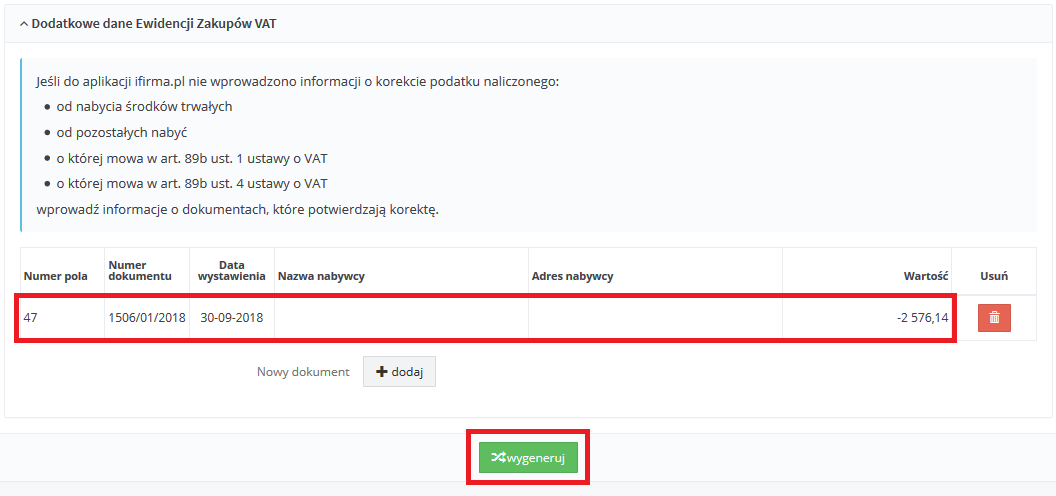

3. Podczas generowania JPK również należy wykonać dodatkowe kroki związane z korektą VAT, w tym celu należy przejść do zakładki JPK:

- wybieramy opcję Dodatkowe dane Ewidencji Zakupów VAT

- następnie wybieramy Nowy dokument + dodaj

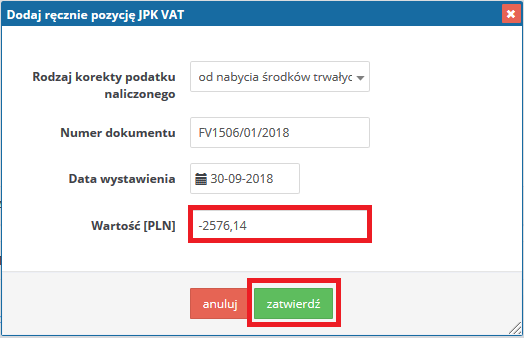

Po wybraniu opcji + dodaj uzupełniamy dane ręcznie pozycji JPK_VAT

- w polu Rodzaj korekty podatku naliczonego wybieramy od nabycia środków trwałych,

- w polu Numer dokumentu podajemy numer faktury pierwotnej,

- w polu Data wystawienia podajemy datę likwidacji środka trwałego,

- w polu Wartość (PLN) podajemy kwotę VAT z minusem wraz z groszami (czyli -2 576,14).

Po zatwierdzeniu dodanych powstanie zapis który zostanie pobrany do pliku JPK_VAT po wybraniu opcji wygeneruj.

Zapis w pliku JPK_VAT

Korekta VAT zmiany przeznaczenia środka trwałego/pojazdu, która dotyczy wartości poniżej 15 tys. złotych oraz powyżej 15 tys. złotych została omówiona tutaj.

Autor: Marzena Łukasik – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.