Przekazanie samochodu z majątku prywatnego do majątku firmowego powinno zostać udokumentowane protokołem przekazania.

Wzór takiego protokołu znajduje się tutaj.

Dane podczas dodawania uzupełnia się na podstawie sporządzonego oświadczenia. Jeśli jednak dostępny jest dokument nabycia samochodu, to można z niego skorzystać przy ustalaniu wartości początkowej. Jeżeli nie posiadamy dokumentu nabycia pojazdu, to możemy się zwrócić do Wydziału Komunikacji o wydanie jego kopii.

Wartość początkową samochodu ustala się na podstawie dokumentu nabycia, a jeżeli były używane przez podatnika przed wprowadzeniem ich do ewidencji środków trwałych i nie były wcześniej amortyzowane – cenę ich nabycia, nie wyższą jednak od ich wartości rynkowej. W przypadku, gdy przedsiębiorca nie jest w jego posiadaniu wartość początkową można ustalić na podstawie wartości rynkowej (zgodnie z art. 22g ust. 8 ustawy o podatku dochodowym od osób fizycznych).

1. Wprowadzanie pojazdu osobowego

Pojazd osobowy na podstawie protokołu wprowadza się do serwisu w zakładce:

-

„Pojazdy” ➡ „Dodaj pojazd” ➡ „Samochód osobowy” ➡ „lub wprowadź samochód: firmowy”

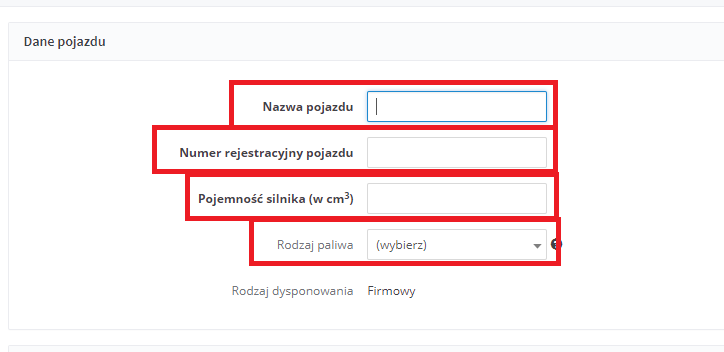

Dane pojazdu

Wprowadzając pojazd osobowy do firmy w pierwszej kolejności powinniśmy uzupełnić dane pojazdu – jego nazwę, numer rejestracyjny i pojemność silnika. Można również wskazać rodzaj paliwa.

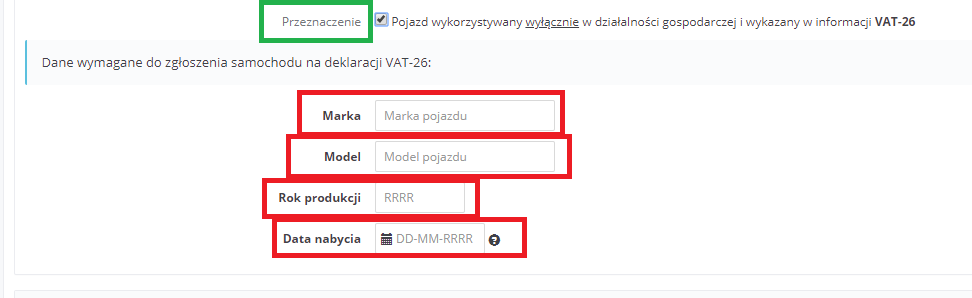

Jeżeli pojazd jest wykorzystywany wyłącznie w działalności gospodarczej i wykazany w informacji VAT-26, to należy to zaznaczyć checkbox w polu Przeznaczenie, a następnie wypełnić dane wymagane do zgłoszenia samochodu na deklaracji VAT-26:

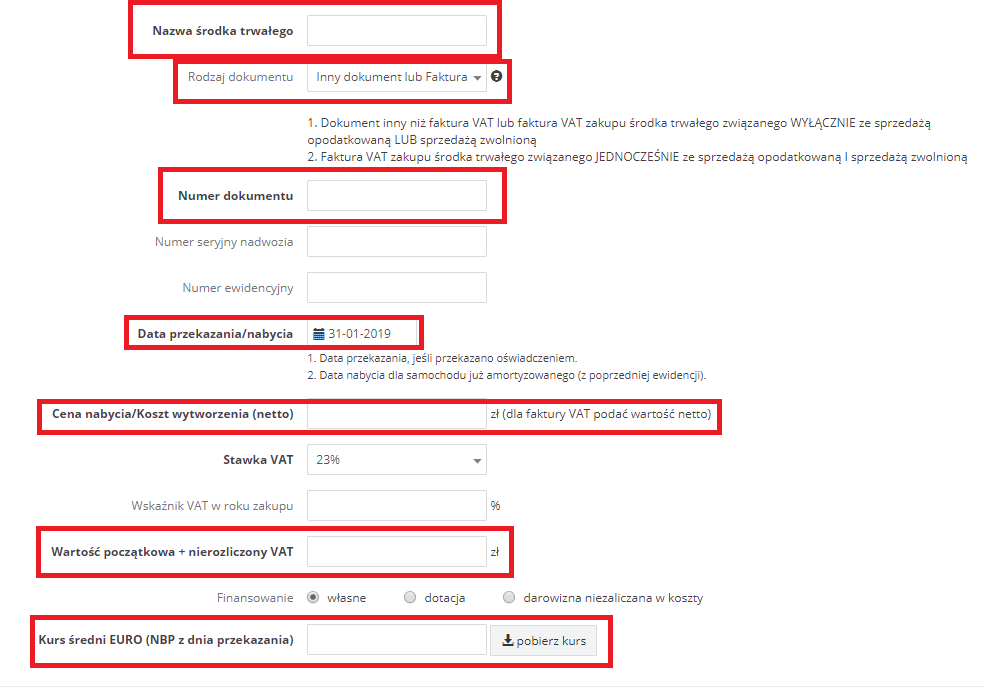

Dane środka trwałego

Po uzupełnieniu danych pojazdu przechodzimy do informacji o środku trwałym. W tym miejscu istotna jest Nazwa środka trwałego. W polu Rodzaj dokumentu należy wskazać Inny dokument lub Faktura VAT (zw lub op). Następnie należy wypełnić Numer dokumentu nabycia, czyli numer protokołu przekazania oraz Datę przekazania pojazdu do majątku firmy.

Pola “Numer seryjny nadwozia” i “Numer ewidencyjny” nie są obowiązkowe.

W przypadku przekazywania pojazdu z majątku prywatnego nie możemy rozliczyć podatku VAT, dlatego też w polach Cena nabycia/Koszt wytworzenia (netto) i Wartość początkowa + nierozliczony VAT należy wpisać tą samą wartość. W kolejnym etapie należy wskazać źródło finansowania wprowadzanego pojazdu.

Następnie należy wypełnić pole Kurs średni EURO (NBP z dnia przekazania). Aby to zrobić wystarczy wybrać opcję pobierz kurs.

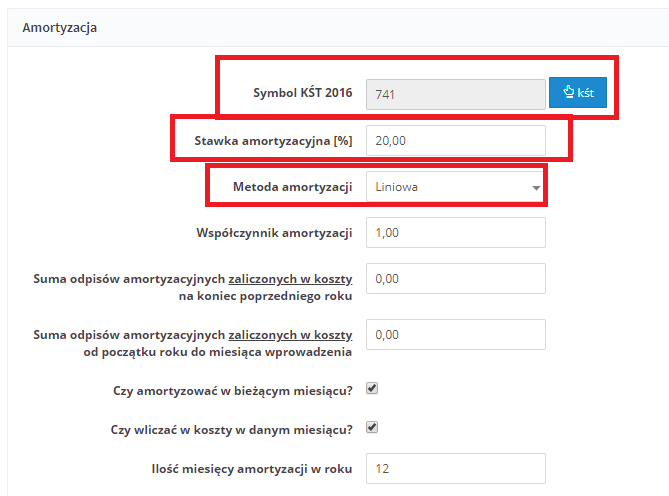

Amortyzacja

Ostatnią częścią, którą należy wypełnić przy wprowadzaniu samochodu osobowego, są dane amortyzacji. KŚT właściwym dla pojazdu osobowego jest 741 – Samochody osobowe.

Na podstawie tego symbolu automatycznie ustawione zostaną dane amortyzacji liniowej:

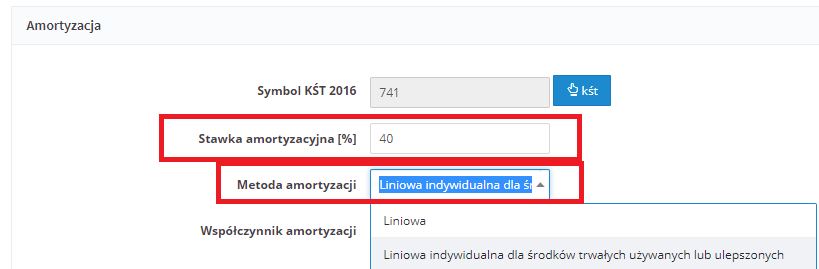

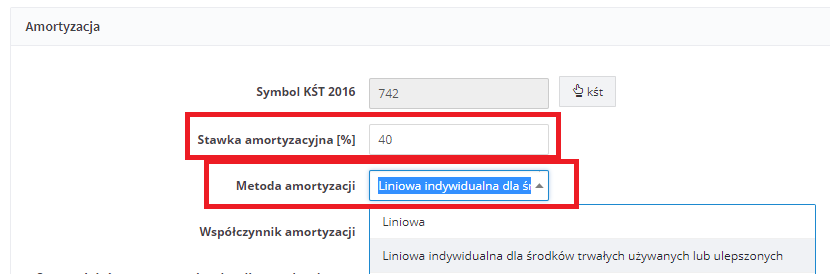

Wprowadzając pojazd używany lub ulepszony możemy wybrać korzystniejszą metodę amortyzacji (liniowa indywidualna dla ŚT używanych lub ulepszonych). Stawka amortyzacji dla takich pojazdów wynosi max. 40% (zamiast 20%) i należy ją wpisać samodzielnie w odpowiednim polu.

- ŚT jest uznawany za używany – Jeżeli podatnik udowodni, że przed ich nabyciem były wykorzystywane przez podmiot inny niż podatnik co najmniej przez okres 6 miesięcy,

- ŚT jest uznawany za ulepszony – jeżeli przed wprowadzeniem go do ewidencji wydatki poniesione przez podatnika na jego ulepszenie stanowiły co najmniej 20% wartości początkowej.

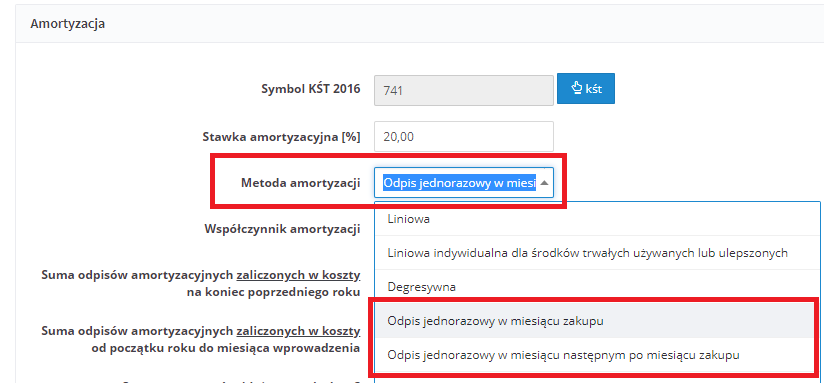

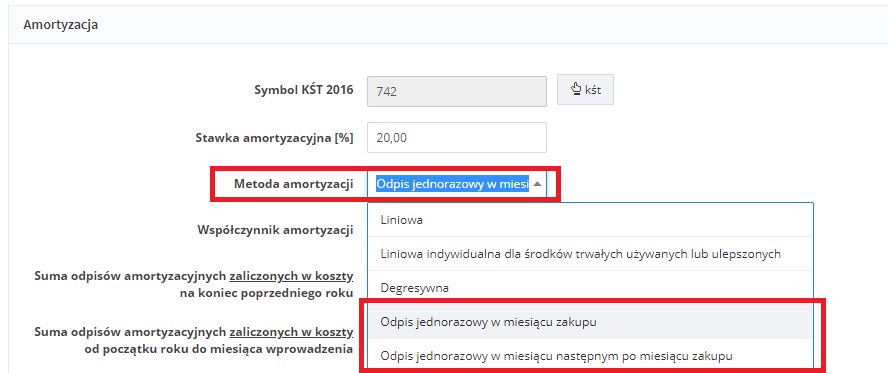

Uwaga! W przypadku pojazdu osobowego amortyzacja jednorazowa jest możliwa pod warunkiem, że wartość pojazdu nie przekracza 10.000 zł (w przypadku przekazywania pojazdu z majątku prywatnego nie ma podziału na kwotę netto lub brutto w zależności, czy przedsiębiorca jest czynnym podatnikiem VAT).

Taki środek trwały możemy zamortyzować jednorazowo w miesiącu zakupu lub w miesiącu następnym po miesiącu zakupu:

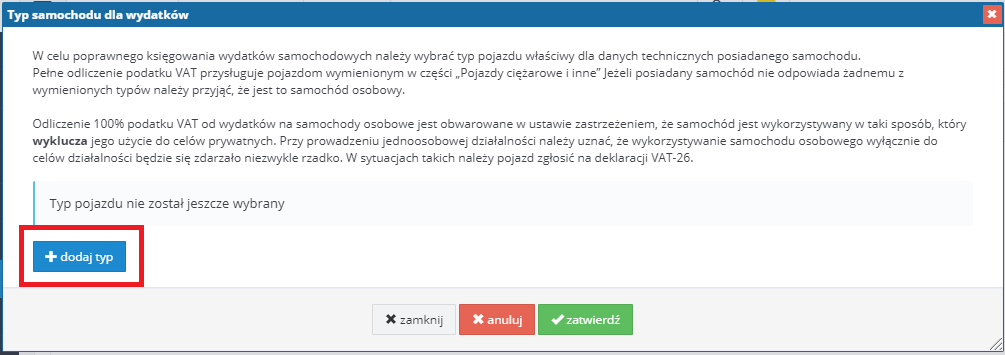

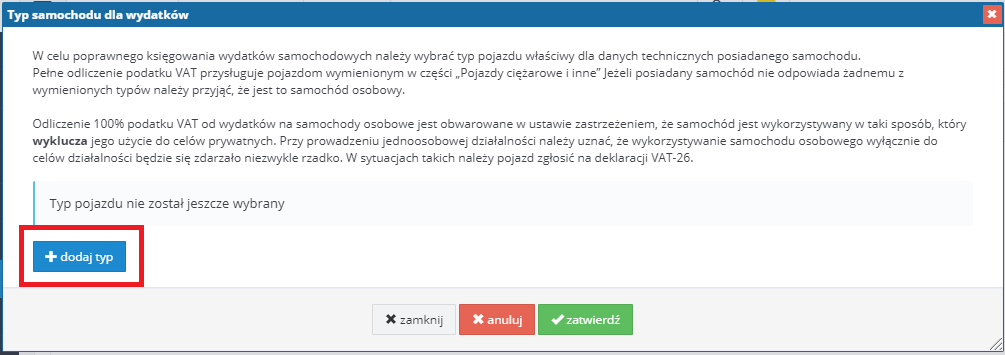

Po uzupełnieniu wymaganych danych i zatwierdzeniu pojazdu w serwisie, pojawi się komunikat dotyczący wyboru typu samochodu dla wydatków dla poprawnego rozliczenia VAT. W tym miejscu należy wybrać opcję +dodaj typ:

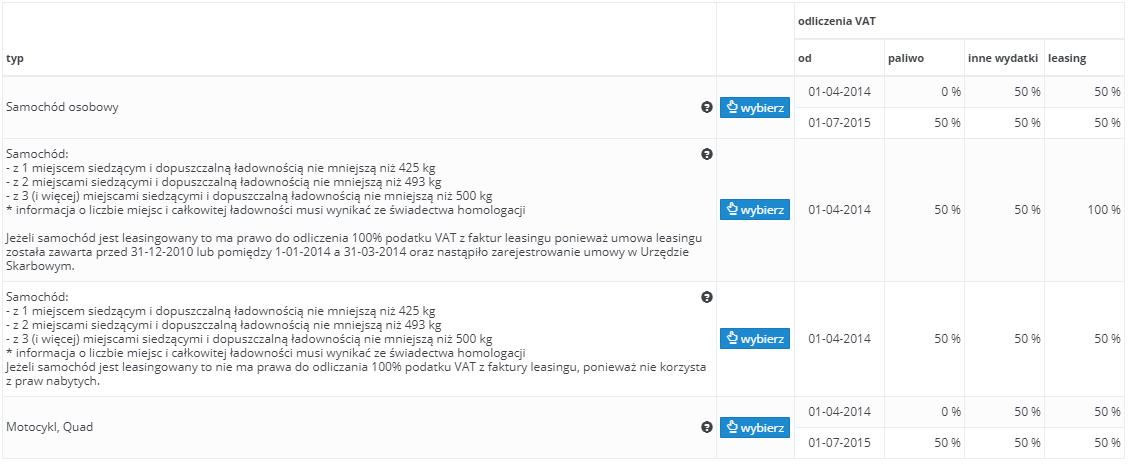

W części Samochody osobowe wybieramy właściwą opcję i zatwierdzamy wybór. Na tej podstawie serwis będzie dokonywał właściwego odliczenia 50% lub 100% VAT:

2. Wprowadzanie pojazdu ciężarowego

Pojazd ciężarowy na podstawie protokołu wprowadza się do serwisu w zakładce:

-

„Pojazdy” ➡ „Dodaj pojazd” ➡ „Samochód ciężarowy” ➡ „lub wprowadź samochód: firmowy”

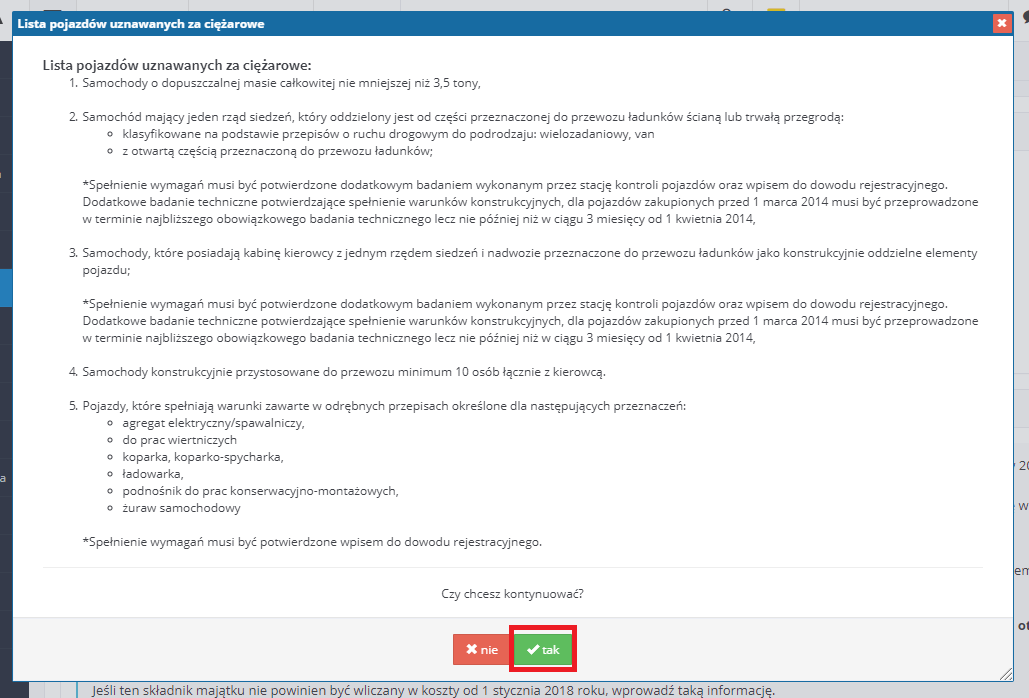

W pierwszej kolejności pokaże się informacja dotycząca warunków, jakie musi spełniać pojazd, aby był uznawany za ciężarowy. Aby przejść dalej należy wybrać opcję tak:

Dane pojazdu

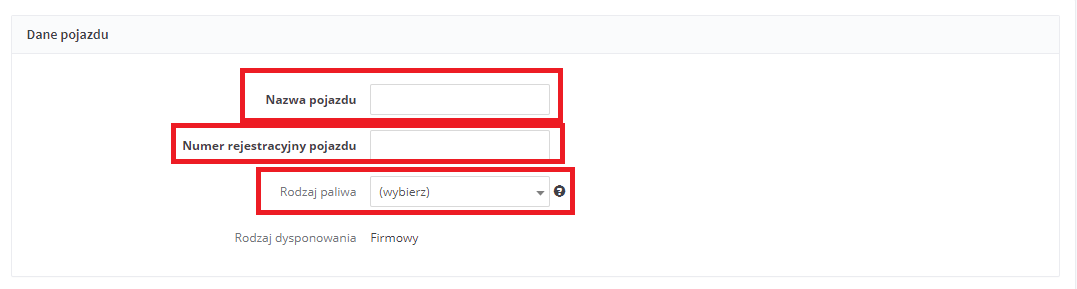

Wprowadzając pojazd ciężarowy do firmy w pierwszej kolejności powinniśmy uzupełnić dane pojazdu – jego nazwę oraz numer rejestracyjny. Można również wskazać rodzaj paliwa.

Dane środka trwałego

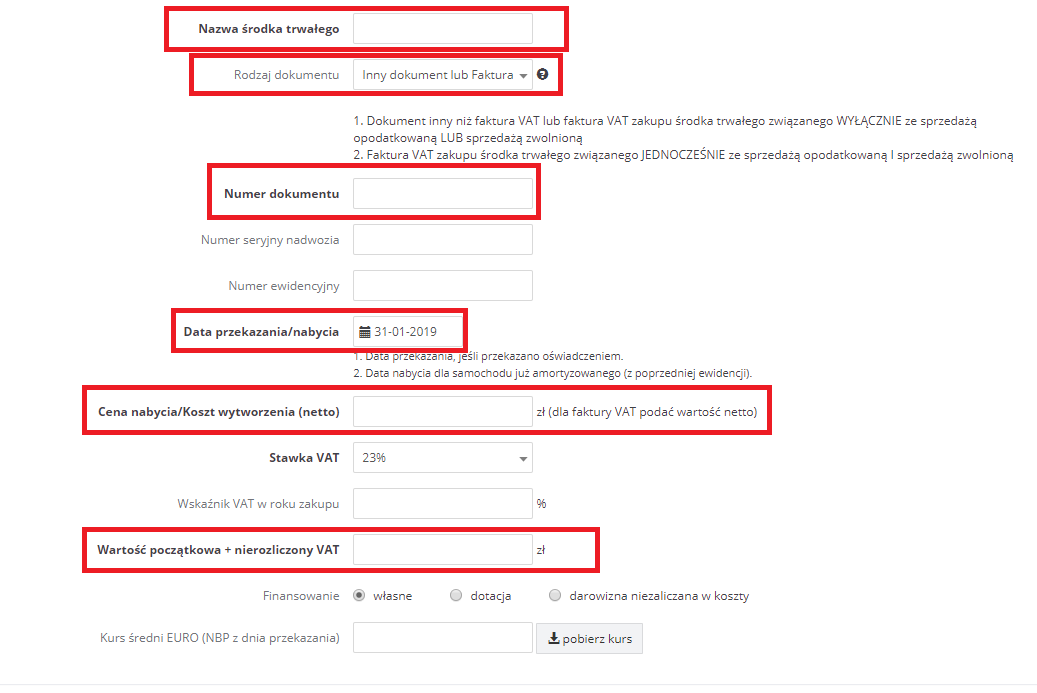

Po uzupełnieniu danych pojazdu przechodzimy do informacji o środku trwałym. W tym miejscu istotna jest Nazwa środka trwałego. W polu Rodzaj dokumentu należy wskazać Inny dokument lub Faktura VAT (zw lub op). Następnie należy wypełnić Numer dokumentu nabycia, czyli numer protokołu przekazania oraz Datę przekazania pojazdu do majątku firmy.

Pola “Numer seryjny nadwozia” i “Numer ewidencyjny” nie są obowiązkowe

W przypadku przekazywania pojazdu z majątku prywatnego nie możemy rozliczyć podatku VAT, dlatego też w polach Cena nabycia/ Koszt wytworzenia (netto) i Wartość początkowa + nierozliczony VAT należy wpisać tą samą wartość. W kolejnym etapie należy wskazać źródło finansowania wprowadzanego pojazdu.

Amortyzacja

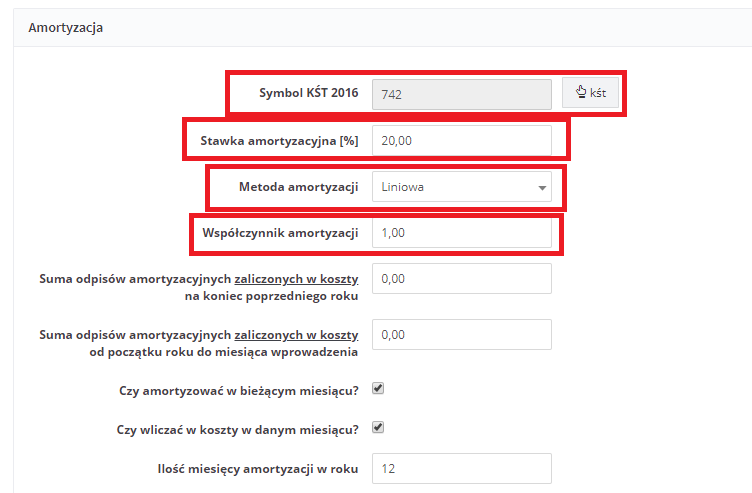

Ostatnią częścią, którą należy wypełnić przy wprowadzaniu samochodu ciężarowego, są dane amortyzacji. KŚT właściwym dla pojazdu ciężarowego jest 742 – Samochody ciężarowe.

Na podstawie tego symbolu automatycznie ustawione zostaną dane amortyzacji liniowej:

Wprowadzając pojazd używany lub ulepszony możemy wybrać korzystniejszą metodę amortyzacji (liniowa indywidualna dla ŚT używanych lub ulepszonych). Stawka amortyzacji dla takich pojazdów wynosi max. 40% (zamiast 20%) i należy ją wpisać samodzielnie w odpowiednim polu.

- ŚT jest uznawany za używany – jeżeli podatnik udowodni, że przed jego nabyciem był on wykorzystywany przez co najmniej 6 miesięcy,

- ŚT jest uznawany za ulepszony – jeżeli przed wprowadzeniem go do ewidencji wydatki poniesione przez podatnika na jego ulepszenie stanowiły co najmniej 20% wartości początkowej.

W przypadku pojazdu ciężarowego amortyzacja jednorazowa jest możliwa pod warunkiem, że spełnia definicję samochodu ciężarowego wg ustawy o podatku dochodowym. Łączna wysokość jednorazowych odpisów amortyzacyjnych dokonanych w ciągu roku podatkowego (niezależnie od ilości nabytych środków trwałych) nie może przekroczyć równowartości kwoty 50 000 euro. Więcej na ten temat przeczytasz tutaj.

Taki środek trwały możemy zamortyzować jednorazowo w miesiącu zakupu lub w miesiącu następnym po miesiącu zakupu:

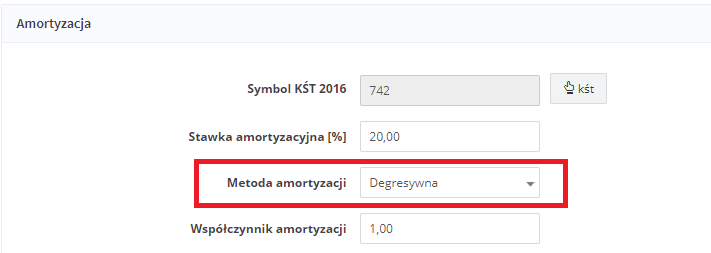

Przedsiębiorca ma również prawo do skorzystania z amortyzacji degresywnej, która zakłada, że przydatność ekonomiczna środka trwałego maleje w miarę upływu lat:

Po uzupełnieniu wymaganych danych i zatwierdzeniu pojazdu w serwisie, pojawi się komunikat dotyczący wyboru typu samochodu dla wydatków dla poprawnego rozliczenia VAT. W tym miejscu należy wybrać opcję +dodaj typ:

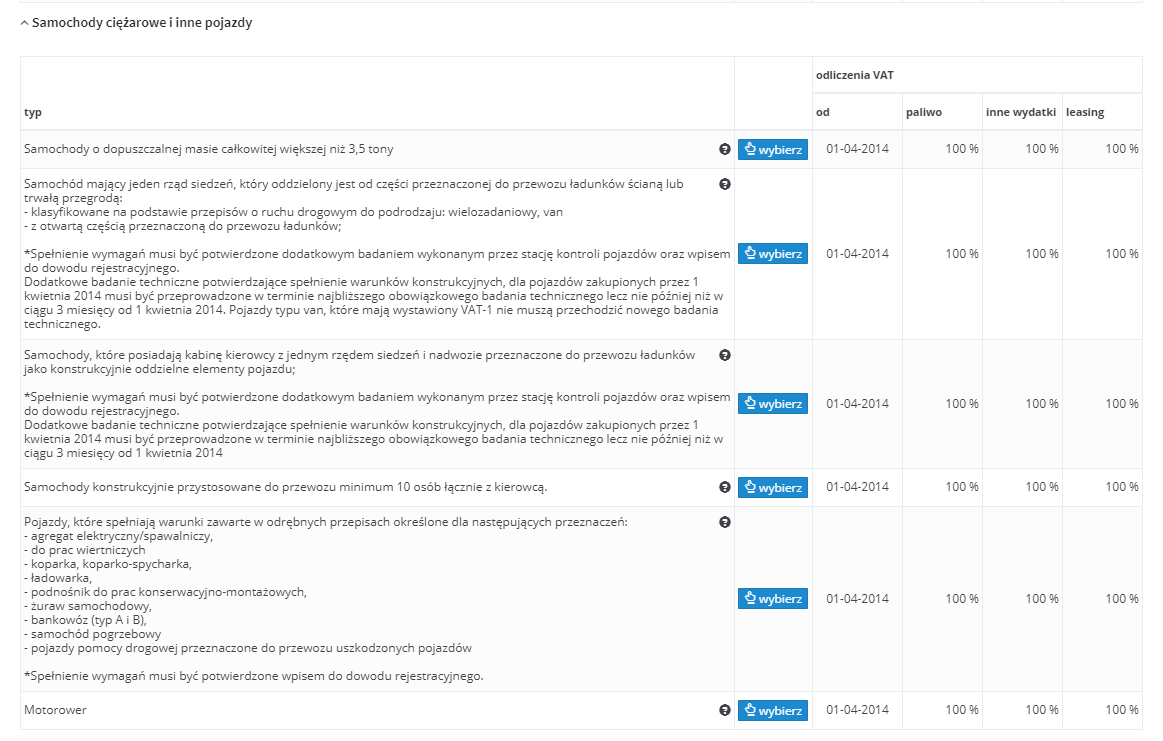

W części Samochody ciężarowe i inne pojazdy wybieramy właściwą opcję i zatwierdzamy wybór. Na tej podstawie serwis będzie dokonywał właściwego odliczenia 100% VAT:

Wprowadzanie pojazdu w systemie IFIRMA

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.