- Faktura z prawem do odliczenia VAT – koszt i VAT

- Faktura z prawem do odliczenia VAT – tylko podatek VAT

- Faktura bez prawa do odliczenia VAT – korekta deklaracji VAT i pliku JPK_VAT

- Faktura bez prawa do odliczenia VAT – korekta tylko deklaracji rocznej

- Faktura bez prawa do odliczenia VAT – korekta deklaracji VAT, pliku JPK_VAT i deklaracji rocznej

Przedsiębiorca może zrezygnować z prawa do zaliczenia wydatku do kosztów uzyskania przychodów, i tym samym uniknąć konieczności składania korekty deklaracji rocznej. Jeśli dodatkowo nie planował odliczenia VAT od danej faktury, można wydatek pominąć i nie rozliczać go w zakresie żadnego podatku.

Uwaga!

Co do zasady możliwe jest zrezygnowanie z odliczenia podatku VAT i zaksięgowania jedynie kwoty netto wydatku. Generalnie zabroniona nie jest także sytuacja odwrotna – tj. dokonanie odliczenia jedynie podatku VAT, bez zaliczania kwoty netto do kosztów. Jednak w tej kwestii należy zachować ostrożność. Zasadniczo zgodnie z przepisami ustawy o VAT prawo do odliczenia przysługuje w odniesieniu do wydatków poniesionych na cele działalności opodatkowanej. Tym samym prawo do odliczenia VAT jest literalnie niezależne od zaliczenia wydatków do kosztów uzyskania przychodów.

Z drugiej strony, księga przychodów i rozchodów powinna być prowadzona rzetelnie. Tym samym niezaliczenie wydatku do kosztów, ale odliczenie od niego VAT może wzbudzić wątpliwości organów skarbowych, porównujących rejestry. Co do zasady do kosztów powinny być bowiem zaliczone wydatki, stanowiące koszt uzyskania przychodów. W związku z faktem, że procedura odliczenia VAT bez zaksięgowania kwoty netto do kosztów nie została uregulowana wprost, decyzja o takim rozliczeniu spoczywa po stronie przedsiębiorcy.

Uwaga!

Powyższa zasada nie dotyczy zakupu towarów handlowych lub materiałów, a także transakcji zagranicznych. W tym przypadku konieczność ujęcia wydatków jako koszty uzyskania przychodów i rozliczenia VAT jest najczęściej obligatoryjna.

Ważne!

Podatnicy korzystający ze zwolnienia z VAT powinni zastosować się do przedstawionej poniżej ścieżki czwartej – Faktura bez prawa do odliczenia VAT – korekta tylko deklaracji rocznej. W tym przypadku księgować należy całą kwotę brutto.

Jeśli przedsiębiorca zdecyduje się na rozliczenie zaległej faktury, może mieć miejsce jedna z pięciu następujących sytuacji.

1. Faktura z prawem do odliczenia VAT – koszt i VAT

Księgując w serwisie fakturę na przełomie roku, gdy koszt netto ujmujemy w już rozliczonym roku podatkowym, a w zakresie VAT nadal przysługuje prawo do odliczenia w jednej z bieżących deklaracji, należy fakturę wprowadzić następująco:

- jako miesiąc księgowy wybieramy miesiąc zgodny z datą wystawienia faktury,

- przechodzimy do zakładki Wydatki ➡ Dodaj wydatek ➡ Uniwersalny ➡ Faktura,

- wprowadzamy rzeczywistą datę wystawienia faktury,

- uzupełniamy pozostałe dane i wybieramy właściwy „Wpis do KPiR”,

- jako „Data księgowania do KPIR” wybieramy opcję „w dacie wystawienia”,

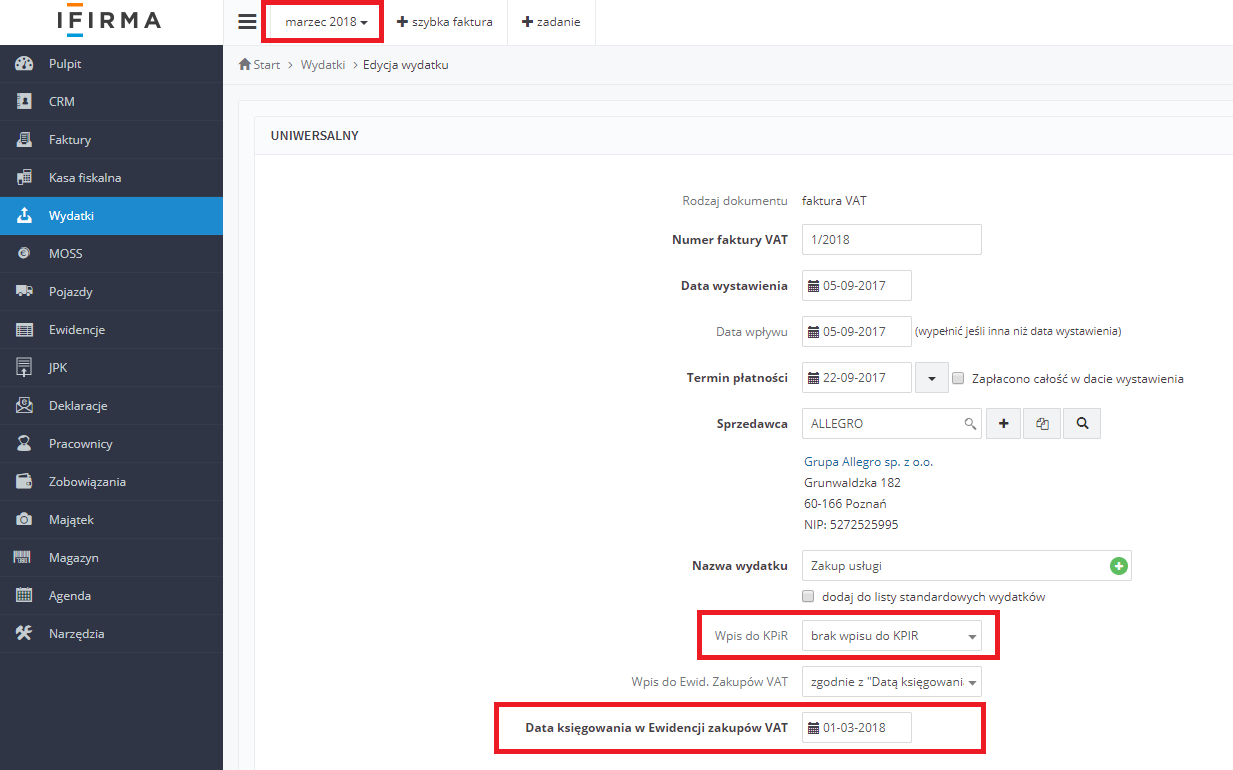

- jako „Wpis do do Ewid. Zakupów VAT” wybieramy opcję „Zgodnie z Datą księgowania w ewidencji zakupów VAT”,

- pojawi się pole „Data księgowania w Ewidencji Zakupów VAT”, w którym wprowadzamy datę z miesiąca, w którym powinien zostać rozliczony podatek VAT.

Po zaksięgowaniu kosztu zgodnie z podaną powyżej ścieżką podatek VAT zostanie rozliczony na bieżąco w deklaracji VAT za wybrany miesiąc. Natomiast kwota netto wydatku zwiększy koszty w okresie wystawienia faktury, dlatego konieczne jest zaktualizowanie deklaracji PIT-5 (lub PIT-5L) – w tym celu:

- przechodzimy do zakładki „Deklaracje” i wybieramy opcję „PIT-5” („PIT-5L”),

- w ten sam sposób aktualizacji dokonujemy począwszy od miesiąca doksięgowania kosztu aż do zakończenia danego roku podatkowego.

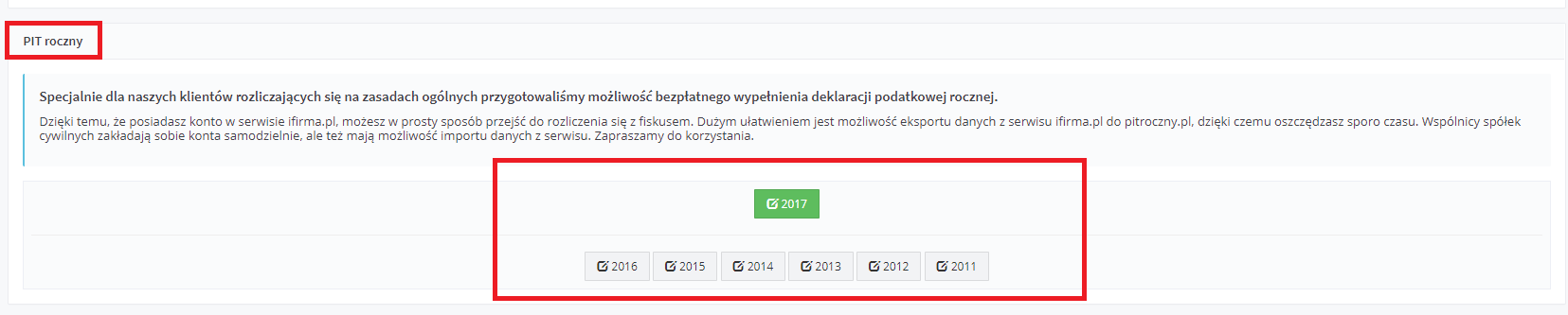

Po zaktualizowaniu zaliczek należy w zakładce Deklaracje ➡ PIT roczny wybrać odpowiedni rok i przejść do generowania korekty zeznania.

2. Faktura z prawem do odliczenia VAT – tylko podatek VAT

Księgując w serwisie fakturę na przełomie roku, gdy przedsiębiorca rezygnuje z prawa do zaliczenia kosztu do zamkniętego już roku podatkowego, a w zakresie VAT nadal przysługuje prawo do odliczenia w jednej z bieżących deklaracji, możliwe jest rozliczenie jedynie podatku VAT (zgodnie z wskazanym wcześniej zastrzeżeniem).

W takim przypadku aby rozliczyć VAT:

- jako miesiąc księgowy wybieramy miesiąc zgodny z datą, w której chcemy zaksięgować fakturę,

- przechodzimy do zakładki Wydatki ➡ Dodaj wydatek ➡ Uniwersalny ➡ Faktura,

- wprowadzamy rzeczywistą datę wystawienia faktury,

- w polu „Wpis do KpiR” pozostawiamy domyślnie oznaczoną opcję „brak wpisu do KPiR”,

- jako „Wpis do do Ewid. Zakupów VAT” wybieramy opcję „Zgodnie z Datą księgowania w ewidencji zakupów VAT”,

- pojawi się pole „Data księgowania w Ewidencji Zakupów VAT”, w którym wprowadzamy datę z miesiąca, w którym powinien zostać rozliczony podatek VAT.

Po zaksięgowaniu kosztu zgodnie z podaną powyżej ścieżką, podatek VAT zostanie rozliczony na bieżąco w deklaracji VAT za wybrany miesiąc. Natomiast nie będzie miał wpływu na podatek dochodowy. Co za tym idzie, taka ścieżka księgowania pozwoli na odliczenie VAT bez konieczności skorygowania zeznania rocznego.

Przykład 1.

Przedsiębiorca posiada fakturę za zakup usługi wystawioną 5.09.2017 r. (data otrzymania również 05.09.2017 r.). Przedsiębiorca rozlicza się kwartalnie, fakturę wykazuje w Ewidencji zakupów VAT za marzec 2018, w deklaracji VAT-7K za 1 kwartał 2018.

3. Faktura bez prawa do odliczenia VAT – korekta deklaracji VAT i pliku JPK_VAT

W sytuacji, kiedy minął już okres w którym przysługiwało bieżące odliczenie VAT, można dokonać takiego odliczenia w drodze korekty deklaracji. Jeżeli wydatek dotyczy zamkniętego już roku podatkowego, a przedsiębiorca nie planuje zaliczenia wydatku do kosztów, może dokonać jedynie odliczenia VAT i skorygować deklarację VAT (zgodnie ze wskazanym wcześniej zastrzeżeniem).

Aby zaksięgować taką operację w serwisie:

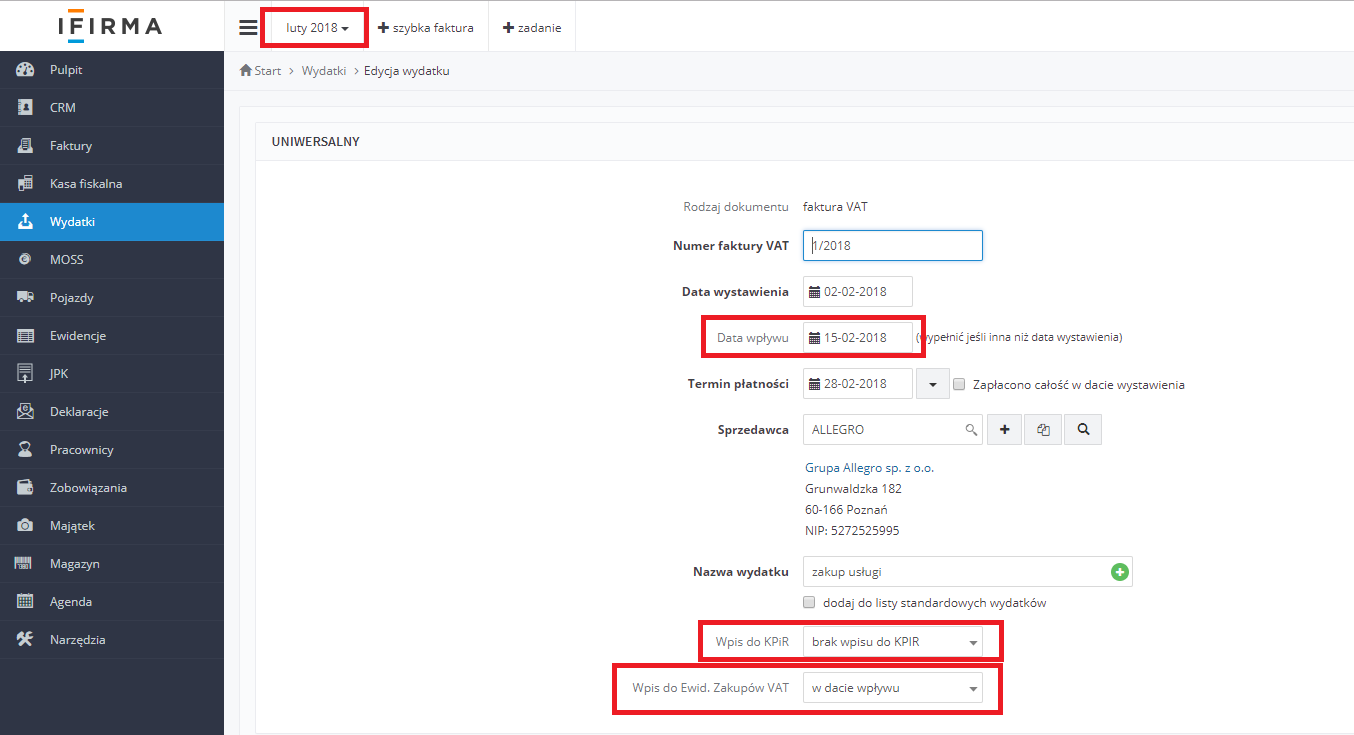

- jako miesiąc księgowy wybieramy miesiąc zgodny z datą otrzymania faktury,

- przechodzimy do zakładki Wydatki ➡ Dodaj wydatek ➡ Uniwersalny ➡ Faktura,

- wprowadzamy rzeczywistą datę wystawienia faktury oraz otrzymania faktury,

- w polu „Wpis do KpiR” pozostawiamy domyślnie oznaczoną opcję „brak wpisu do KPiR”,

- jako „Wpis do do Ewid. Zakupów VAT” wybieramy opcję „w dacie wpływu”.

Po doksięgowaniu zapisu w zakresie VAT należy sporządzić korektę deklaracji VAT według ścieżki:

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano wydatek,

- przechodzimy do zakładki „Deklaracje”,

- w zakładce wybieramy opcję „VAT-7” („VAT-7K”) w celu zaktualizowania deklaracji,

- wybieramy numer deklaracji i następnie opcję Szczegóły ➡ Edytuj,

- w pozycji siódmej jako „Cel złożenia deklaracji” wybieramy opcję korekty.

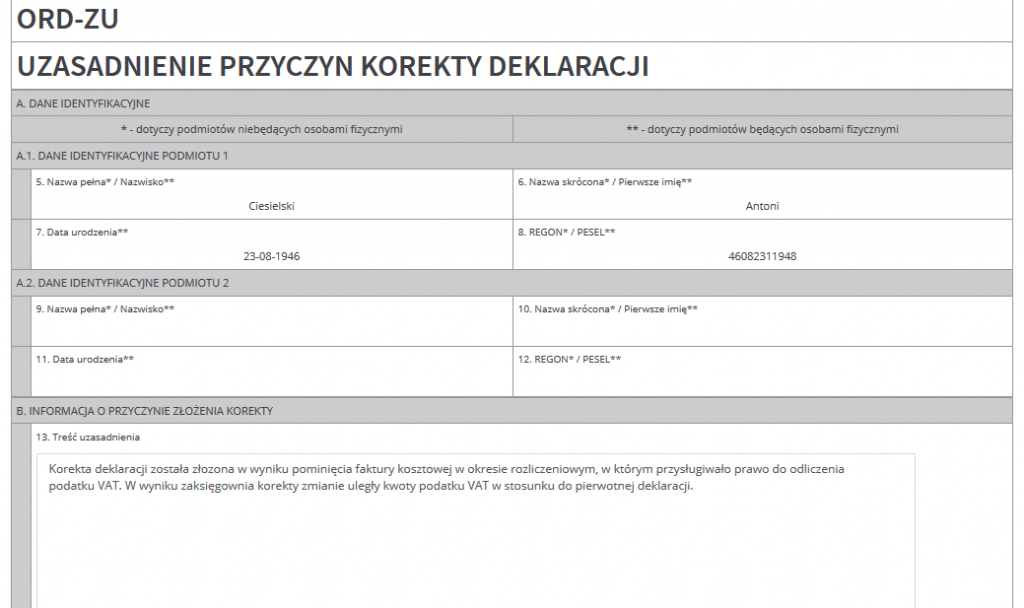

Jeśli korekta dotyczy deklaracji pierwotnej składanej do końca 2015 r. – w załączniku ORD-ZU u dołu deklaracji uzupełniamy przyczynę złożenia korekty i zatwierdzamy zmiany.

Uwaga!

Zgodnie ze zmianą przepisów od 1 stycznia 2016 r. nie ma obowiązku wpisywania uzasadnienia korekty deklaracji, natomiast nadal pozostaje taka możliwość. W serwisie ifirma.pl dodanie wyjaśnień jest opcjonalne.

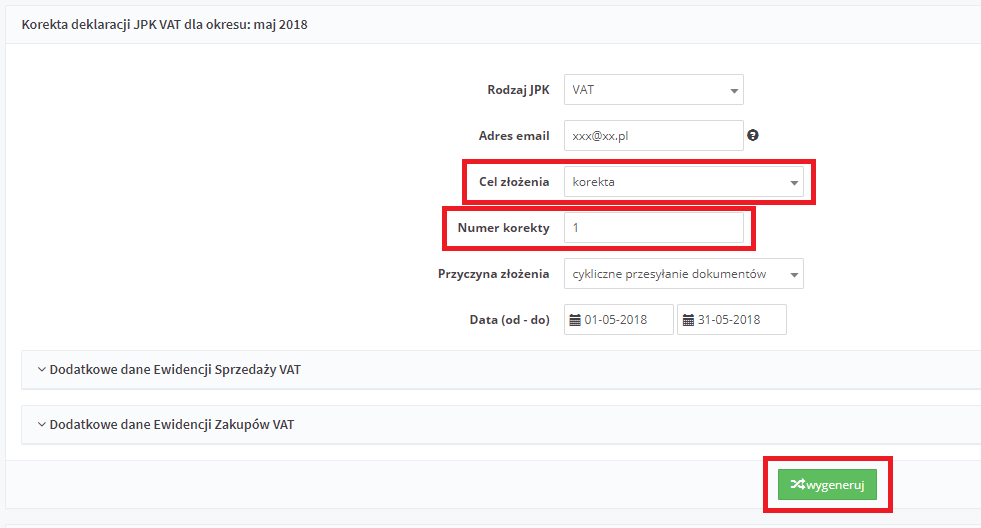

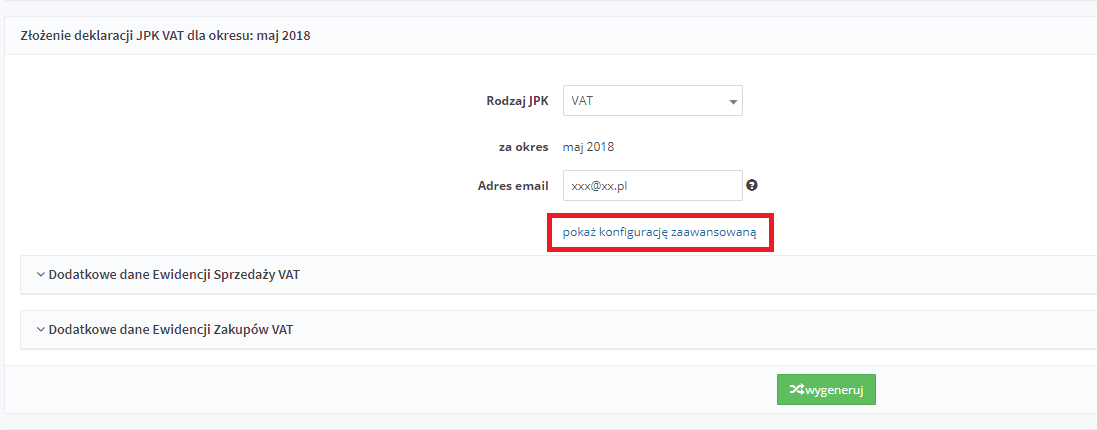

Korekta pliku JPK_VAT

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki „JPK”,

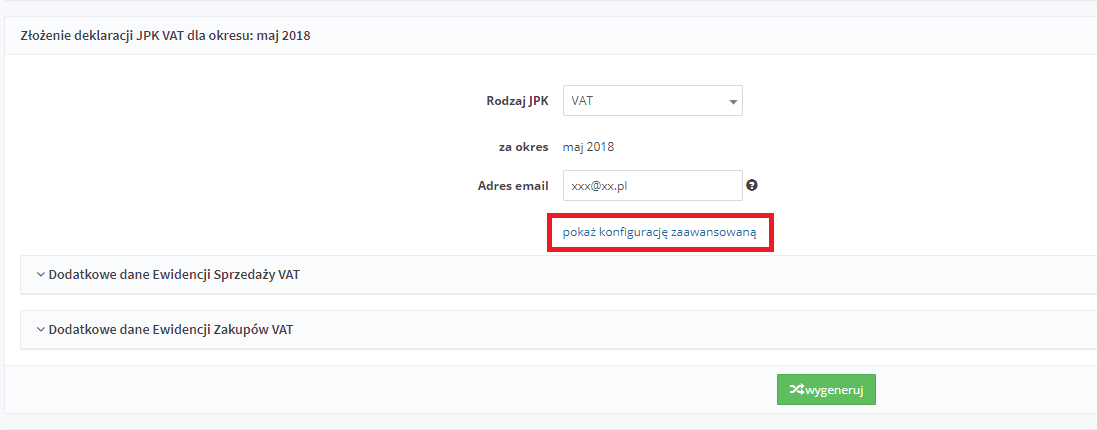

- wybieramy opcję pokaż konfigurację zaawansowaną,

- w polu Cel złożenia wybieramy korekta,

- w przypadku kiedy jest to pierwsza korekta JPK_VAT za dany okres w polu Numer korekty wybieramy 1,

- kolejno wybieramy opcję wygeneruj co spowoduje wygenerowanie pliku JPK_VAT jako korekty.

4. Faktura bez prawa do odliczenia VAT – korekta tylko deklaracji rocznej

Jeśli przedsiębiorca odkryje niezaksięgowaną fakturę już po upływie okresów rozliczeniowych, w których VAT mógł zostać odliczony na bieżąco, może zdecydować się tylko na rozliczenie w kosztach uzyskania przychodów kwoty netto. W przypadku zamkniętego już roku podatkowego będzie się to wiązało z korektą deklaracji rocznej.

Aby zaksięgować fakturę wyłącznie do kosztów w serwisie:

- jako miesiąc księgowy wybieramy miesiąc zgodny z datą wystawienia faktury,

- przechodzimy do zakładki Wydatki ➡ Dodaj wydatek,

- przy właściwym rodzaju wydatku wybieramy opcję „Inny” (np. Koszt prowadzenia firmy ➡ Inny lub Zakup towarów handlowych i materiałów ➡ Inny),

- podczas uzupełniania szczegółów wydatku jako „Rodzaj wydatku” wybieramy opcję „Faktura”,

- w kwocie wprowadzamy jedynie wartość netto wydatku.

Aby skorygować zeznanie roczne, konieczne jest zaktualizowanie deklaracji PIT-5 (lub PIT-5L) – w tym celu:

- przechodzimy do zakładki „Deklaracje” i wybieramy opcję „PIT-5” („PIT-5L”),

- w ten sam sposób aktualizacji dokonujemy począwszy od miesiąca doksięgowania kosztu aż do końca danego roku podatkowego.

Po zaktualizowaniu zaliczek należy w zakładce Deklaracje ➡ PIT roczny wybrać odpowiedni rok i przejść do generowania korekty zeznania.

5. Faktura bez prawa do odliczenia VAT – korekta deklaracji VAT, pliku JPK_VAT i deklaracji rocznej

Gdy przedsiębiorca planuje zaksięgować fakturę z zamkniętego już roku podatkowego, dla której nie ma także prawa do odliczenia na bieżąco podatku VAT, konieczne będzie sporządzenie korekt zarówno deklaracji VAT, jak i zeznania rocznego.

Aby zaksięgować tego typu fakturę, w serwisie:

- jako miesiąc księgowy ustawiamy miesiąc wystawienia faktury,

- dokument wprowadzamy standardowo jako „Faktura” przy właściwym rodzaju wydatku (np. Koszt prowadzenia firmy ➡ Faktura lub Zakup towarów handlowych i materiałów ➡ Faktura).

Po zaksięgowaniu wydatku konieczne będzie sporządzenie zarówno korekty deklaracji rocznej, jak i deklaracji VAT.

Aby skorygować zeznanie roczne, konieczne jest zaktualizowanie deklaracji PIT-5 (lub PIT-5L) – w tym celu:

- przechodzimy do zakładki „Deklaracje” i wybieramy opcję „PIT-5” („PIT-5L”),

- w ten sam sposób aktualizacji dokonujemy począwszy od miesiąca doksięgowania kosztu aż do końca danego roku podatkowego.

Po zaktualizowaniu zaliczek należy w zakładce Deklaracje ➡ PIT roczny wybrać odpowiedni rok i przejść do generowania korekty zeznania.

Korekty deklaracji VAT dokonujemy według ścieżki:

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki „Deklaracje”,

- w zakładce wybieramy opcję „VAT-7” („VAT-7K”) w celu zaktualizowania deklaracji,

- wybieramy numer deklaracji i następnie opcję Szczegóły ➡ Edytuj,

- w pozycji siódmej jako „Cel złożenia deklaracji” wybieramy opcję korekty,

- w załączniku ORD-ZU u dołu deklaracji uzupełniamy przyczynę złożenia korekty i zatwierdzamy zmiany.

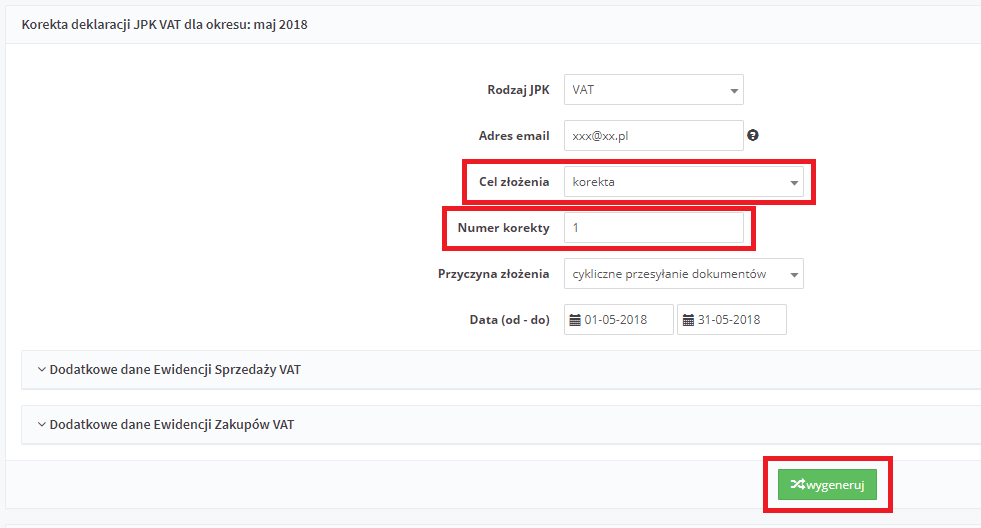

Korekta pliku JPK_VAT

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki „JPK”,

- wybieramy opcję pokaż konfigurację zaawansowaną,

- w polu Cel złożenia wybieramy korekta,

- w przypadku kiedy jest to pierwsza korekta JPK_VAT za dany okres w polu Numer korekty wybieramy 1,

- kolejno wybieramy opcję wygeneruj co spowoduje wygenerowanie pliku JPK_VAT jako korekty.

Przeczytaj część 1 artykułu.