Spis treści:

- Rozliczenie delegacji zagranicznej - ogólne zasady

- Diety dla poszczególnych krajów zagranicznych ujętych w rozporządzeniu

- Wprowadzenie delegacji zagranicznej przez formularz Delegacja przedsiębiorcy + zagraniczna

- Co dzieje się z formularzem delegacji przedsiębiorcy po jego zatwierdzeniu?

- Księgowanie diety w serwisie

- Wprowadzenie delegacji zagranicznej przez formularz + dowód wewnętrzny

- Pozostałe koszty podróży służbowej

1. Rozliczenie delegacji zagranicznej – ogólne zasady

Obecnie przedsiębiorcy często współpracują z firmami z innych krajów. Wiąże się to ze spotkaniami biznesowymi, podpisywaniem umów, bądź odbiorem towaru w siedzibie zagranicznego kontrahenta. Wydatki z tytułu podróży służbowej mogą być zaliczone do kosztów działalności.

Podobnie, jak w przypadku delegacji krajowej sporządzamy rozliczenie delegacji, jako dokument, na podstawie którego koszt będzie wprowadzany do KPiR.

W obecnej sytuacji, przepisy nie regulują kwestii, w jakim terminie należy rozliczyć delegację przedsiębiorcy w licznych i interpretacjach zalecane jest wystawienie tego dokumentu w ciągu 14 dni od dnia zakończenia tej podróży, analogicznie jak u pracownika.

W załączniku do rozporządzenia dotyczącego podróży służbowych określona jest wysokość diety, jaka przysługuje za dobę podróży zagranicznej w poszczególnych państwach. Należność z tytułu diet oblicza się w następujący sposób:

- za każdą dobę podróży zagranicznej przysługuje dieta w pełnej wysokości,

- za niepełną dobę podróży zagranicznej:

- do 8 godzin – przysługuje 1/3 diety,

- ponad 8 do 12 godzin – przysługuje 50% diety,

- ponad 12 godzin – przysługuje dieta w pełnej wysokości.

W delegacji zagranicznej wysokość diety, również pomniejsza się o koszt zapewnionego, bezpłatnego wyżywienia przyjmując, że każdy posiłek stanowi odpowiednio:

- śniadanie – 15% diety,

- obiad – 30% diety,

- kolacja – 30% diety.

Dieta przysługuje w wysokości obowiązującej dla docelowego państwa podróży zagranicznej.

Przykład 1.

Przedsiębiorca jedzie na spotkanie z kontrahentem do Brukseli i tylko przejeżdża przez Czechy i Niemcy. Przy wyliczaniu diet stosowana jest stawka właściwa dla kraju końcowego, czyli Belgii – 55 EUR.

Inaczej jest w sytuacji, gdy podróż zagraniczna obejmuje dwa, lub więcej państw docelowych.

Przykład 2.

Właściciel firmy jedzie do Rzymu obejrzeć i zamówić towar. Wcześniej jednak 2 dni spędzi na targach w Austrii. Dietę będzie obliczał oddzielnie, dla każdego państwa na podstawie czasu spędzonego w poszczególnych krajach.

Zgodnie z wyznaczonymi zasadami, czas podróży zagranicznej liczy się w przypadku odbywania jej środkami komunikacji:

-

lądowej – od chwili przekroczenia granicy państwowej w drodze za granicę, do chwili jej przekroczenia w drodze powrotnej do kraju,

Przykład: Wspólnicy spółki cywilnej jadą podpisać umowę do Dortmundu. Wyruszyli z siedziby spółki (Wrocławia) o godz. 06:00, granicę polsko-niemiecką przekroczyli o godz. 08:00, w drodze powrotnej granicę przekroczyli o 18:00, a do Wrocławia dojechali o 20:00. Czas podróży zagranicznej wynosi 10 godzin, dla tego przedziału trwania delegacji każdemu ze wspólników przysługuje 50% diety, dla Niemiec wysokość diety wynosi 49 EUR.

-

lotniczej – od chwili startu samolotu w drodze za granicę z ostatniego lotniska w kraju do chwili lądowania samolotu w drodze powrotnej na pierwszym lotnisku w kraju,

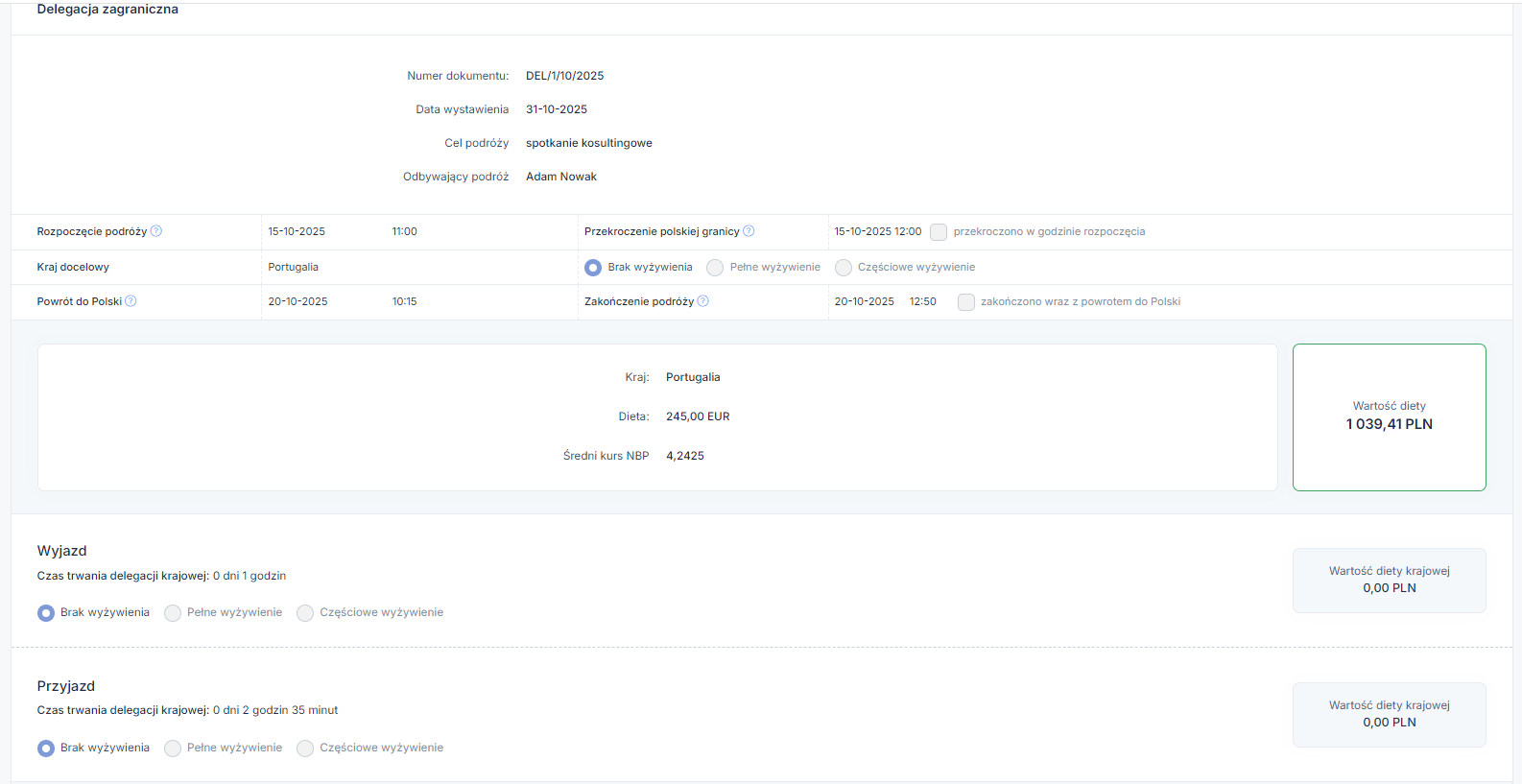

Przykład: Przedsiębiorca-informatyk mieszkający w Warszawie świadczy usługi konsultingowe w siedzibie swojego kontrahenta, w Portugalii. Ze względu na brak bezpośredniego połączenia z Warszawy, konieczna będzie przesiadka w Gdańsku. Wylot z Warszawy 15.10.2025 o godz. 11:00, lądowanie w Gdańsku o godzinie 12:00. Wylot z Gdańska o 15:30, lądowanie w Lizbonie 18:00. Lot powrotny również odbywał się dwuetapowo. Przylot z Lizbony do Gdańska 20.10.2025, o godzinie 10:15, kolejno wylot do Warszawy o godzinie 12:50. Podróż zagraniczna rozpocznie się dopiero od momentu startu samolotu z Gdańska do Lizbony, począwszy od dnia 15.10.2025 od godziny 12:00 i będzie trwała do momentu przylotu z Lizbony do Gdańska do dnia 20.10.2025 do godziny 10:15. Przeloty na trasie Gdańsk- Warszawa będą potraktowane jako delegacja krajowa.

Państwem docelowym jest Portugalia (pełna dieta 49 EUR), czas podróży liczony jako czas wylotu i powrotu do Gdańska -jako delegacja zagraniczna, oraz podróż z Gdańska do Warszawy – jako delegacja krajowa. Przedsiębiorca wyleciał 15.12.2025 o 11:00 i o godzinie 15.12.2025, natomiast wrócił 20.12.2025 o godzinie 12:50.

W hotelu w Lizbonie nie miał zapewnionego wyżywienia, co daje dietę w kwocie 1039,41 zł.

Poniżej wyżej opisany przykład wprowadzony do serwisu IFIRMA.

- morskiej – od chwili wyjścia statku (promu) z ostatniego portu polskiego do chwili wejścia statku (promu) w drodze powrotnej do pierwszego portu polskiego. Stosujemy reguły jak przy podróży samolotem.

Uwaga!

Z rozporządzenia wynika, że podróż służbowa trwa nieprzerwanie od momentu jej rozpoczęcia, do chwili jej zakończenia, niestety żaden przepis nie określa precyzyjnie ustalania jej długości, dlatego należy przyjąć, że doba podróży mija w momencie upływu 24 godzin od chwili jej rozpoczęcia. Takie stanowisko jest widoczne w orzecznictwie NSA, który uznał, że czas podróży służbowej liczy się w sposób ciągły od chwili przekroczenia granicy w drodze za granicę do chwili przekroczenia granicy w drodze powrotnej do kraju, bez uwzględnienia pory dziennej lub nocnej, godziny, zmiany daty itp., a dobę stanowi czas każdych 24 godzin niezależnie od godziny, w której ten okres czasu się zaczyna. Doba podróży służbowej jest oderwana od dób astronomicznych, a tym bardziej od doby pracowniczej i liczy się ją odrębnie tylko na potrzeby rozliczania świadczeń z tytułu podróży służbowej.

2. Diety dla poszczególnych krajów zagranicznych ujętych w rozporządzeniu

Wysokość diety za dobę podróży zagranicznej oraz limitu na nocleg w poszczególnych państwach

| Lp. | Państwo | Waluta | Kwota diety | Kwota limitu na nocleg dotyczy tylko pracowników |

|---|---|---|---|---|

| 1. | Afganistan | EUR | 47 | 140 |

| 2. | Albania | EUR | 41 | 120 |

| 3. | Algieria | EUR | 50 | 200 |

| 4. | Andora | EUR | 50 | 200 |

| 5. | Angola | USD | 61 | 180 |

| 6. | Arabia Saudyjska | EUR | 50 | 200 |

| 7. | Argentyna | USD | 50 | 150 |

| 8. | Armenia | EUR | 42 | 145 |

| 9. | Australia | AUD | 95 | 270 |

| 10. | Austria | EUR | 57 | 150 |

| 11. | Azerbejdżan | EUR | 43 | 150 |

| 12. | Bangladesz | USD | 50 | 120 |

| 13. | Belgia | EUR | 55 | 200 |

| 14. | Białoruś | EUR | 42 | 130 |

| 15. | Bośnia i Hercegowina | EUR | 41 | 100 |

| 16. | Brazylia | EUR | 43 | 120 |

| 17. | Bułgaria | EUR | 40 | 120 |

| 18. | Chile | USD | 60 | 120 |

| 19. | Chiny | EUR | 55 | 170 |

| 20. | Chorwacja | EUR | 42 | 125 |

| 21. | Cypr | EUR | 43 | 160 |

| 22. | Czarnogóra | EUR | 40 | 110 |

| 23. | Czechy | EUR | 41 | 120 |

| 24. | Dania | DKK | 446 | 1430 |

| 25. | Demokratyczna Republika Konga | USD | 66 | 220 |

| 26. | Egipt | USD | 55 | 150 |

| 27. | Ekwador | USD | 44 | 110 |

| 28. | Estonia | EUR | 45 | 110 |

| 29. | Etiopia | USD | 55 | 300 |

| 30. | Finlandia | EUR | 53 | 180 |

| 31. | Francja | EUR | 55 | 200 |

| 32. | Grecja | EUR | 50 | 160 |

| 33. | Gruzja | EUR | 48 | 160 |

| 34. | Hiszpania | EUR | 50 | 200 |

| 35. | Holandia | EUR | 50 | 150 |

| 36. | Indie | EUR | 42 | 210 |

| 37. | Indonezja | EUR | 41 | 110 |

| 38. | Irak | USD | 60 | 120 |

| 39. | Iran | EUR | 41 | 95 |

| 40. | Irlandia | EUR | 52 | 160 |

| 41. | Islandia | EUR | 56 | 160 |

| 42. | Izrael | EUR | 70 | 200 |

| 43. | Japonia | JPY | 7 532 | 22 000 |

| 44. | Jemen | USD | 48 | 160 |

| 45. | Jordania | EUR | 50 | 130 |

| 46. | Kambodża | USD | 45 | 100 |

| 47. | Kanada | CAD | 71 | 190 |

| 48. | Katar | EUR | 41 | 200 |

| 49. | Kazachstan | EUR | 45 | 155 |

| 50. | Kenia | EUR | 41 | 150 |

| 51. | Kirgistan | USD | 41 | 150 |

| 52. | Kolumbia | USD | 49 | 120 |

| 53. | Kongo | USD | 66 | 220 |

| 54. | Korea Południowa | EUR | 46 | 170 |

| 55. | Korea Północna | EUR | 48 | 170 |

| 56. | Kostaryka | USD | 50 | 140 |

| 57. | Kuba | EUR | 50 | 140 |

| 58. | Kuwejt | EUR | 39 | 200 |

| 59. | Laos | USD | 54 | 100 |

| 60. | Liban | USD | 57 | 150 |

| 61. | Libia | EUR | 52 | 100 |

| 62. | Liechtenstein | CHF | 88 | 220 |

| 63. | Litwa | EUR | 45 | 150 |

| 64. | Luksemburg | EUR | 55 | 200 |

| 65. | Łotwa | EUR | 57 | 132 |

| 66. | Macedonia Północna | EUR | 43 | 138 |

| 67. | Malezja | EUR | 41 | 140 |

| 68. | Malta | EUR | 43 | 180 |

| 69. | Maroko | EUR | 41 | 130 |

| 70. | Meksyk | USD | 58 | 154 |

| 71. | Mołdawia | EUR | 45 | 94 |

| 72. | Monako | EUR | 55 | 200 |

| 73. | Mongolia | EUR | 45 | 154 |

| 74. | Niemcy | EUR | 49 | 170 |

| 75. | Nigeria | EUR | 46 | 240 |

| 76. | Norwegia | NOK | 496 | 1 650 |

| 77. | Nowa Zelandia | USD | 58 | 180 |

| 78. | Oman | EUR | 40 | 240 |

| 79. | Pakistan | EUR | 38 | 200 |

| 80. | Palestyna | EUR | 70 | 200 |

| 81. | Panama | USD | 52 | 140 |

| 82. | Peru | USD | 50 | 150 |

| 83. | Południowa Afryka | USD | 52 | 275 |

| 84. | Portugalia | EUR | 49 | 150 |

| 85. | Rosja | EUR | 48 | 200 |

| 86. | Rumunia | EUR | 42 | 110 |

| 87. | San Marino | EUR | 53 | 192 |

| 88. | Senegal | EUR | 44 | 120 |

| 89. | Serbia | EUR | 40 | 110 |

| 90. | Singapur | USD | 56 | 230 |

| 91. | Słowacja | EUR | 47 | 132 |

| 92. | Słowenia | EUR | 45 | 143 |

| 93. | Stany Zjednoczone Ameryki (USA) | USD | 59 | 200 |

| Stany Zjednoczone Ameryki (USA) – Nowy Jork | USD | 59 | 350 | |

| Stany Zjednoczone Ameryki (USA) – Waszyngton | USD | 59 | 300 | |

| 94. | Syria | USD | 50 | 150 |

| 95. | Szwajcaria | CHF | 88 | 220 |

| 96. | Szwecja | SEK | 510 | 2000 |

| 97. | Tadżykistan | EUR | 41 | 140 |

| 98. | Tajlandia | USD | 42 | 110 |

| 99. | Tanzania | USD | 53 | 150 |

| 100. | Tunezja | EUR | 37 | 100 |

| 101. | Turcja | USD | 53 | 185 |

| 102. | Turkmenistan | EUR | 47 | 90 |

| 103. | Ukraina | EUR | 41 | 180 |

| 104. | Urugwaj | USD | 50 | 80 |

| 105. | Uzbekistan | EUR | 41 | 140 |

| 106. | Watykan | EUR | 53 | 192 |

| 107. | Wenezuela | USD | 60 | 220 |

| 108. | Węgry | EUR | 44 | 143 |

| 109. | Wielka Brytania | GBP | 45 | 220 |

| 110. | Wietnam | USD | 53 | 160 |

| 111. | Włochy | EUR | 53 | 192 |

| 112. | Wybrzeże Kości Słoniowej | EUR | 33 | 100 |

| 113. | Zimbabwe | EUR | 39 | 90 |

| 114. | Zjednoczone Emiraty Arabskie | EUR | 43 | 220 |

| 115. | Państwa inne niż wymienione w lp. 1-114 Ważne ! W serwisie IFIRMA na liście krajów do wyboru jest to Inny kraj docelowy |

EUR | 41 | 140 |

Przy podróżach do:

- Gibraltaru dieta i kwota limitu na nocleg wynosi tyle samo co przy podróżach do Wielkiej Brytanii

- Hongkongu dieta wynosi 55 USD, a kwota limitu na nocleg 250 USD

- Tajwanu dieta wynosi 40 EUR, a kwota limitu na nocleg 142 EUR

3. Wprowadzenie delegacji zagranicznej przez formularz Delegacja przedsiębiorcy + zagraniczna

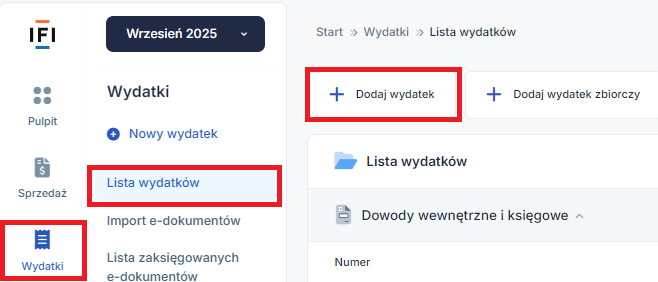

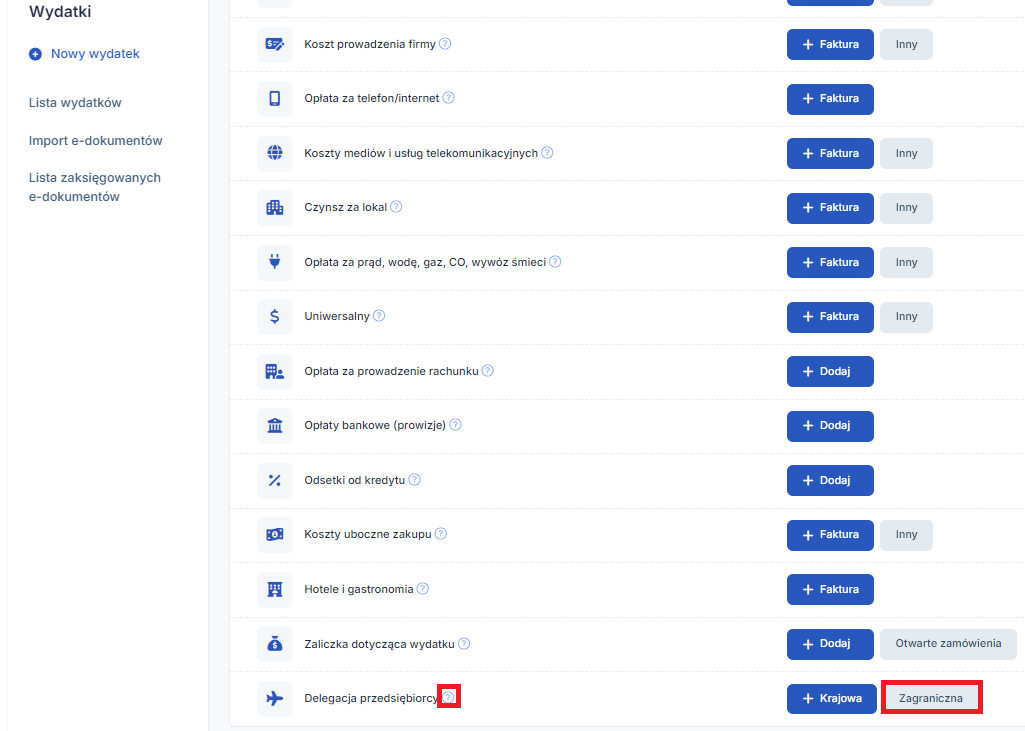

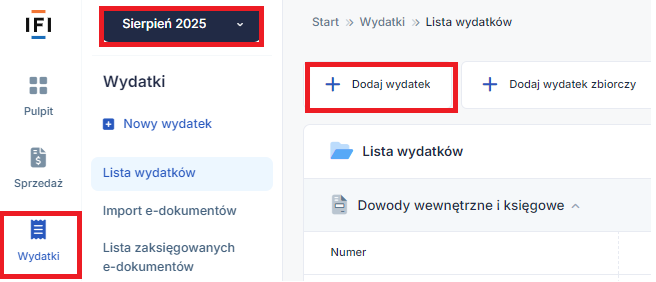

Zagraniczną delegację przedsiębiorcy do serwisu ifirma można wprowadzić za pomocą zakładki

Wydatki → Dodaj wydatek → Delegacja przedsiębiorcy

Kolejno należy wybrać opcję Zagraniczna

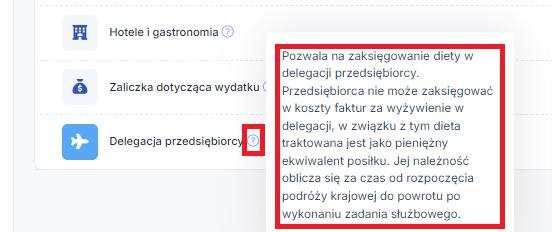

Obok wydatku, przy znaku zapytania znajduje się informacja Pozwala na zaksięgowanie diety w delegacji przedsiębiorcy. Przedsiębiorca nie może zaksięgować w koszty faktur za wyżywienie w delegacji, w związku z tym dieta traktowana jest jako pieniężny ekwiwalent posiłku. Jej należność oblicza się za czas od rozpoczęcia podróży krajowej do powrotu po wykonaniu zadania służbowego.

Zapis ten oznacza, że dietę przedsiębiorcy, czyli koszty związane z wyżywieniem, w czasie jego podróży służbowej można rozliczyć tylko w formie delegacji, której wysokość mieści się w ustawowych widełkach. Dieta przedsiębiorcy w tym przypadku traktowana jest jako ekwiwalent za posiłek w czasie wykonywania zadania służbowego, poza siedzibą firmy, o ile wyżywienie nie zostało zagwarantowane np. przez hotel etc.

1) Wyjazd służbowy przedsiębiorcy w ramach jednego miesiąca

W tym miejscu omówimy sytuację, kiedy wyjazd służbowy przedsiębiorcy, odbywa się w ramach jednego miesiąca, czyli zarówno wyjazd jak i przyjazd kończy się i zaczyna w tym samym miesiącu.

Sytuacja została zobrazowała poniżej w Przykładzie 1

Przykład 1

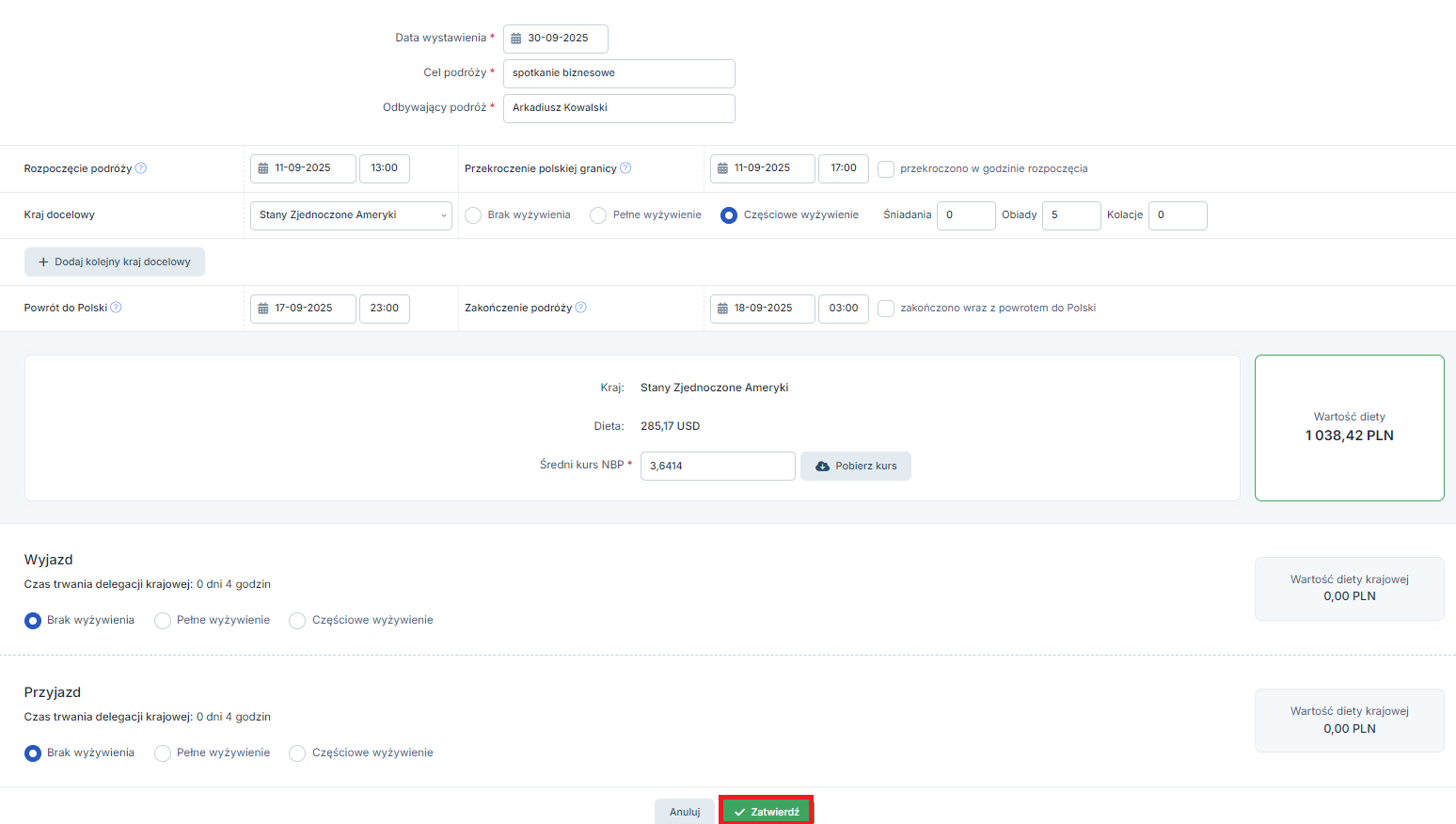

Pan Arkadiusz odbywa podróż służbową na spotkanie biznesowe z Warszawy do Nowego Jorku w okresie od 11 września 2025 do 18 września 2025. Pan Arkadiusz wyjechał ze swojego miejsca zamieszkania o godzinie 13:00, aby dotrzeć na czas na lotnisko, Wylot z Warszawy miał miejsce o godzinie 17:00, natomiast przylot do Nowego Jorku miał miejsce 12 września o godzinie 6:00 nad ranem.

Wylot z Nowego Jorku

Hotel, w jakim zatrzymał się Pan Arkadiusz, oferował częściowe wyżywienie w postaci obiadów, które zapewniono w dniach 12 IX, 13 IX, 14 IX , 15 IX, 16 IX. Natomiast 16 września 2025 Pan Arkadiusz wyruszył w drogę powrotną z Nowego Jorku, do Warszawy przyleciał o godzinie 23:00 dnia 17.09.2025, do swojego miejsca zamieszkania dotarł o 3:00 dnia 18 września 2025.

Aby właściwie uzupełnić formularz delegacji, należy ustawić się w miesiącu księgowym wrześniu (widocznym w lewym górnym rogu) kolejno przejść do zakładki

Wydatki → Dodaj wydatek → Delegacja przedsiębiorcy → Zagraniczna.

W części Delegacja Zagraniczna – znajdują się następujące pola:

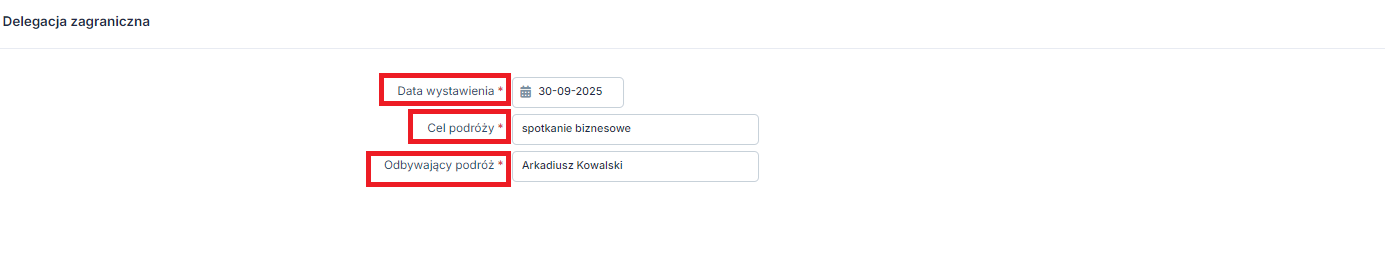

- Data wystawienia – data wystawienia dokumentu rozliczenia delegacji, która zawiera się w aktualnym miesiącu księgowym ustawionym w serwisie; nie może być, to data obejmująca okres przed powrotem z delegacji, w przywołanym przykładzie wskazujemy na datę 30 września 2025 r.

- Cel podróży – pole, w którym podajemy cel naszej podróży np. szkolenie, spotkanie służbowe/ biznesowe etc., w przykładzie to spotkanie biznesowe.

- Odbywający podróż – imię i nazwisko osoby, która odbywała podróż, w naszym przykładzie taką osobą jest Pan Arkadiusz Kowalski, który prowadzi jednoosobową działalność gospodarczą, jego imię oraz nazwisko jest automatycznie uzupełniane przez serwis, importowane z zakładki Login → Konfiguracja → Właściciel → Dane właściciela.

Kolejno przechodzimy do uzupełnienia pierwszej części tabeli, czyli Wyjazdu, gdzie obowiązkowo wypełniamy wszystkie trzy pola:

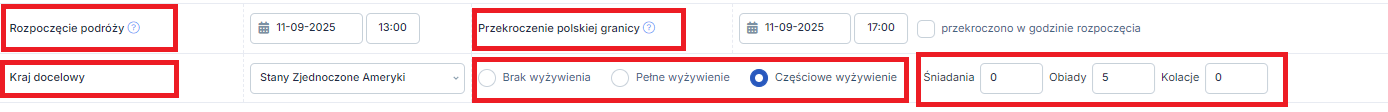

- Rozpoczęcie podróży – czyli tutaj należy podać datę wyjazdu z miejsca zamieszkania lub siedziby firmy, zgodnie z przykładem 11 września 2025, o godzinie 13:00.) Od godziny 13:00 do 17:00 rozliczamy delegację krajową (wyjazd)

- Przekroczenie polskiej granicy – czyli moment przekroczenia granicy Polski. W przypadku opisanym w przykładzie, kiedy podróż odbywa się samolotem, to moment startu samolotu liczymy w drodze za granicę z ostatniego lotniska w naszym kraju. Zgodnie z naszym przykładem wylot samolotu o godzinie 17:00 jest równoznaczny z przekroczeniem polskiej granicy. Po zaznaczeniu opcji Przekroczenie w godzinie rozpoczęcia, zostanie automatycznie wprowadzona data przekroczenia polskiej granicy jako data rozpoczęcia podróży. Zgodnie z przykładem będzie to 11.09.2025, o godzinie 17:00

- Kraj docelowy – wskazujemy tutaj kraj, do jakiego wyruszamy w podróży służbowej, zgodnie z przykładem będzie to Stany Zjednoczone Ameryki.

- Wyżywienie w trakcie podróży: są wskazane jego formy jako brak wyżywienia, pełne wyżywienie lub częściowe wyżywienie. W przypadku wyboru opcji częściowe wyżywienie pojawi się dodatkowe pole, w jakim można określić liczbę danych posiłków tj: śniadań, obiadów i kolacji

Następnie przechodzimy do uzupełnienia drugiej części tabeli, która dotyczy drogi powrotnej do kraju, w której należy uzupełnić obowiązkowo pola:

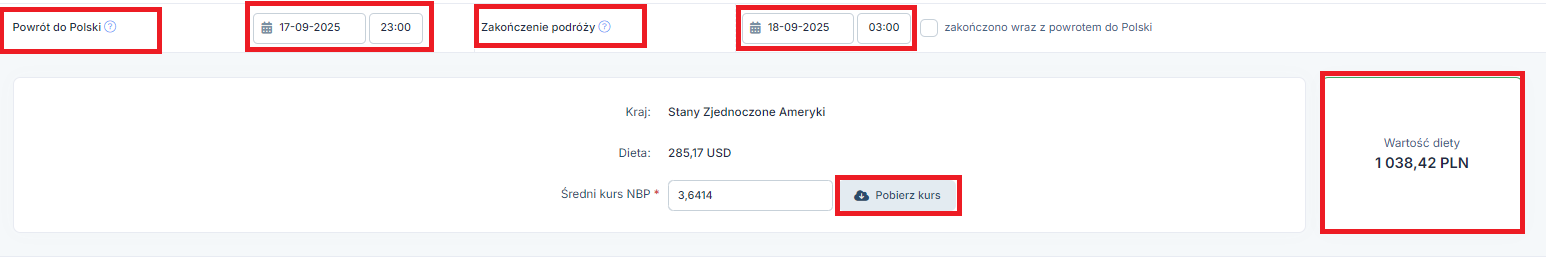

- Powrót do Polski, czyli moment przekroczenia granicy Polski w drodze powrotnej. W przypadku podróży samolotem to chwila lądowania na pierwszym lotnisku w kraju. W przypadku komunikacji środkami podróży morskiej to moment wejścia statku do pierwszego portu polskiego.

- Data i godzina powrotu – podajemy datę określającą powrót do Polski opisany wyżej w punkcie 1. Zgodnie z przykładem będzie to data 17.09.2025 oraz godzina 23:00

- Zakończenie podróży – to data powrotu do siedziby firmy lub miejsca zamieszkania, czyli zgodnie z przykładem będzie to 18.09.2025 i godzina 3:00

- Po uzupełnieniu wszystkich pól należy wybrać opcję Pobierz kurs i wówczas w polu Wartość diety pojawi się kwota, w naszym przykładzie kwota diety wynosi

- 1038,42 zł

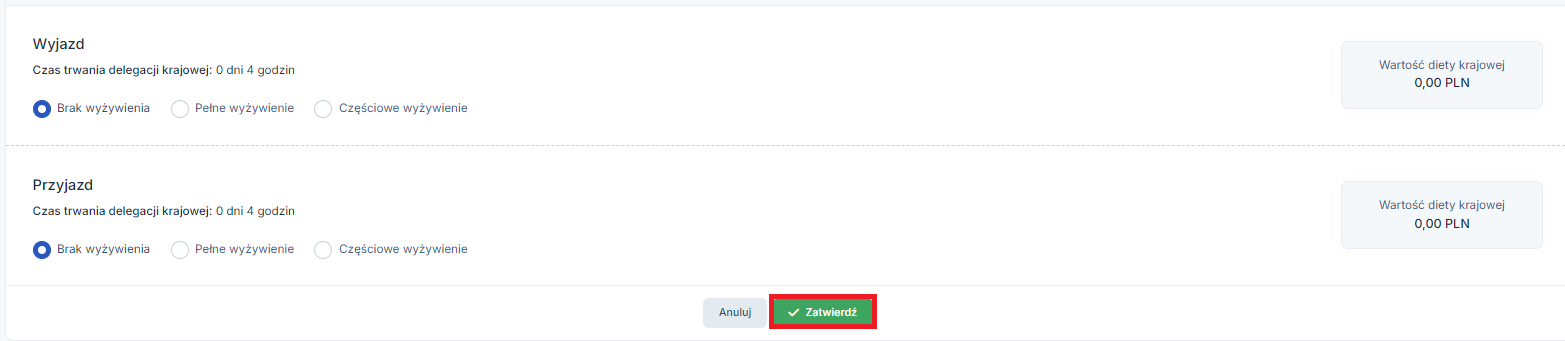

W ostatniej części formularza delegacji jest rozliczony okres, jaki przedsiębiorca spędził w delegacji krajowej. W naszym przykładzie podróż z miejsca zamieszkania na lotnisko (Wyjazd) oraz z powrót z lotniska do swojego miejsca zamieszkania (Przyjazd) z opcjami zaznaczenia formy wyżywienia. W celu wygenerowania wydatku związanego z delegacją zagraniczną, na dole strony należy, wybrać opcję zatwierdź.

W przedstawionym przykładzie dane odnotowane na formularzu delegacji powinny wyglądać tak jak na poniższym zrzucie ekranu

Przykład 2

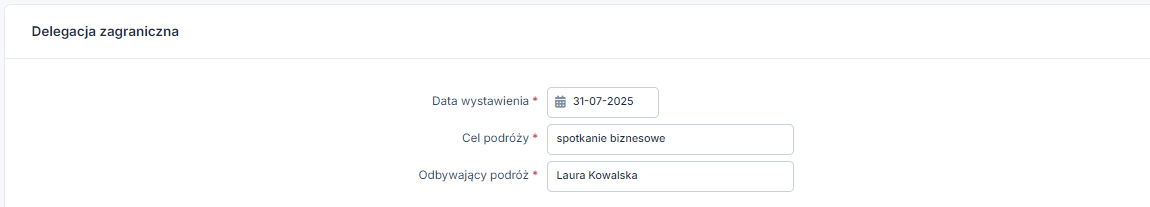

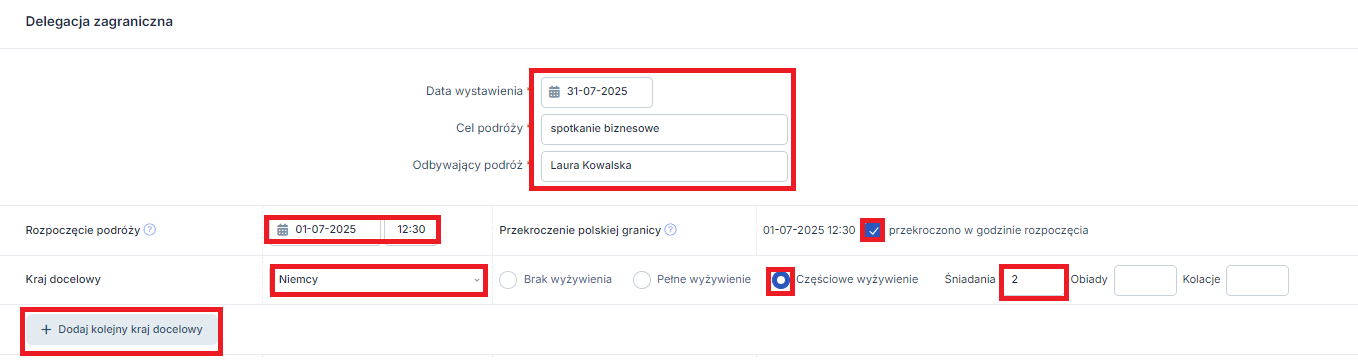

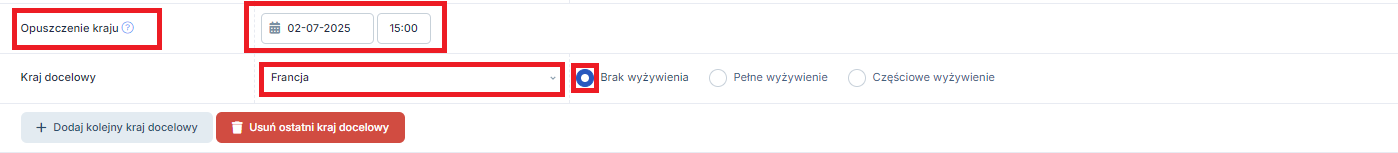

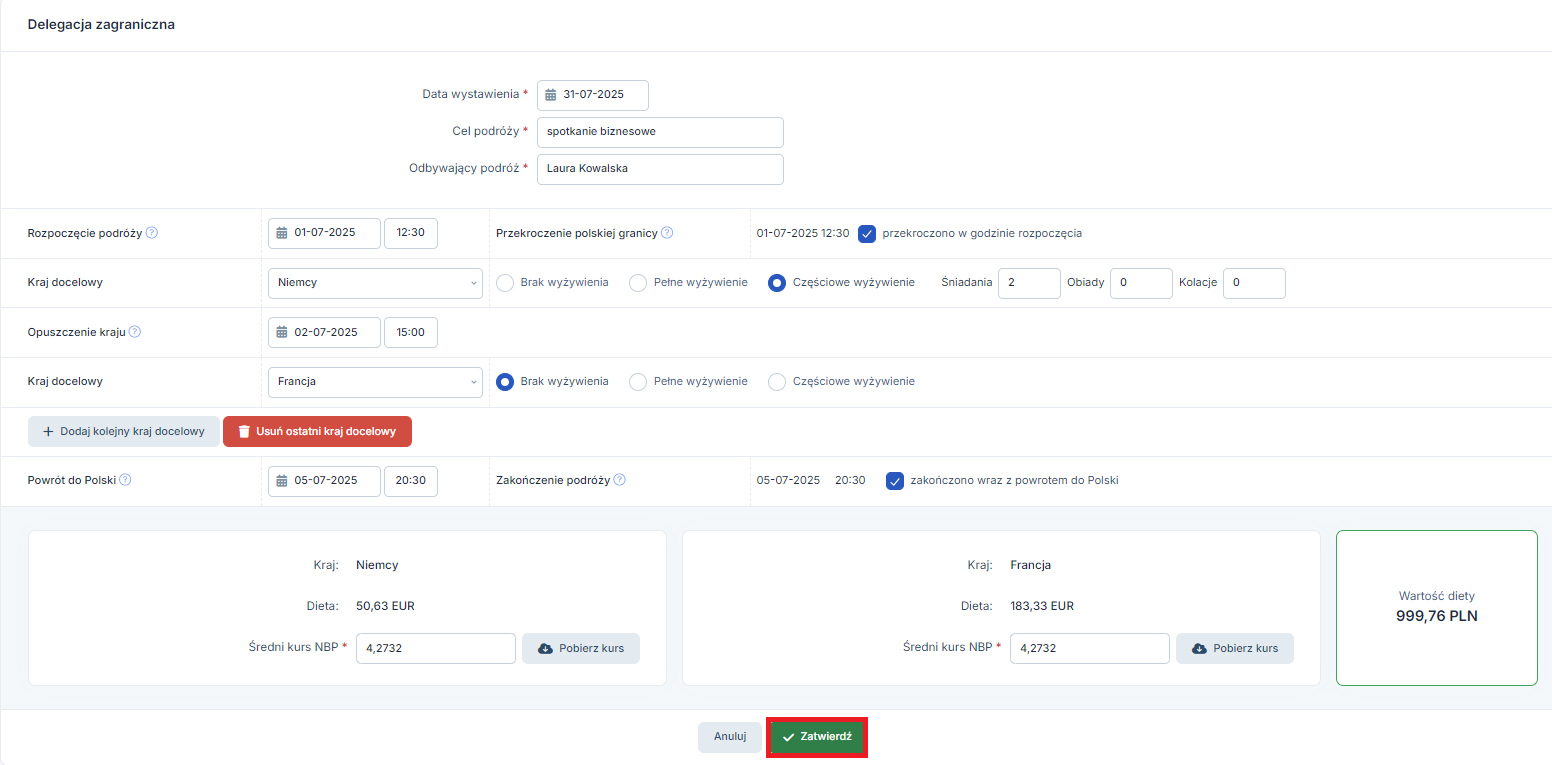

Pani Laura prowadzi jednoosobową działalność gospodarczą, z siedzibą we Wrocławiu. Wyruszyła w podróż samolotem dnia 1 lipca 2025, wylot o godz. 12:30, celem podróży był Berlin w Niemczech, gdzie przebywała od 1 do 2 lipca 2025, do godziny 15:00. O godzinie 15:00 wyruszyła samolotem w dalszą podróż do kolejnego etapu podróży służbowej, czyli do Paryża, we Francji, gdzie Pani Laura przebywała od dnia 2 do 5 lipca 2025, o godzinie 18:00 miała wylot powrotny do Wrocławia. Pani Laura wyjechała, aby przedstawić swoją nową ofertę partnerom biznesowym. Pani Laura w Niemczech mieszkała w hotelu z częściowym wyżywieniem: śniadaniem, natomiast we Francji w hotelu bez wyżywienia. W podróży zagranicznej przebywała od 1 lipca od godziny 12:30 do 5 lipca 2025 – do godz. 20:30. Dnia 10 lipca 2025 rozliczyła delegację.

Aby właściwie uzupełnić formularz delegacji, należy ustawić się w miesiącu księgowym lipiec (widocznym w lewym górnym rogu) kolejno przejść do zakładki

Wydatki → Dodaj wydatek → Delegacja przedsiębiorcy → Zagraniczna.

W części Delegacja Zagraniczna – znajdują się następujące pola:

- Data wystawienia – data wystawienia dokumentu rozliczenia delegacji, która zawiera się w aktualnym miesiącu księgowym ustawionym w serwisie; nie może być, to data obejmująca okres przed powrotem z delegacji, w przywołanym przykładzie wskazujemy na datę 10 lipca 2025 r.

- Cel podróży – pole, w którym podajemy cel naszej podróży np. szkolenie, spotkanie służbowe/ biznesowe etc., w przykładzie to spotkanie biznesowe.

- Odbywający podróż – imię i nazwisko osoby, która odbywała podróż, w naszym przykładzie taką osobą jest Pani Laura Nowak, która prowadzi jednoosobową działalność gospodarczą, imię oraz nazwisko jest automatycznie uzupełniane przez serwis, importowane z zakładki Login → Konfiguracja → Właściciel → Dane właściciela.

Kolejno przechodzimy do uzupełnienia pierwszej części tabeli, czyli Wyjazdu, gdzie obowiązkowo wypełniamy wszystkie trzy pola:

- Rozpoczęcie podróży – czyli tutaj należy podać datę wyjazdu z miejsca zamieszkania lub siedziby firmy, czyli w naszym przykładzie 1 lipca 2025, godzina 12:30</li>

- Przekroczenie polskiej granicy – czyli moment przekroczenia granicy Polski. W przypadku kiedy podróż odbywa się samolotem to liczymy moment startu samolotu w drodze za granicę z ostatniego lotniska w naszym kraju. Po zaznaczeniu opcji Przekroczenie w godzinie rozpoczęcia, zostanie automatycznie wprowadzona data przekroczenia polskiej granicy jako data rozpoczęcia podróży. W naszym przypadku data będzie taka sama, czyli 1 lipca 2025, godzina 12:30

- Kraj docelowy – wskazujemy tutaj kraj, do jakiego wyruszamy w podróży służbowej Niemcy, następnie należy dodać kolejny kraj docelowy, czyli Francję, przez opcję + dodaj kolejny kraj docelowy.

Wyżywienie w trakcie podróży: są wskazane jego formy jako brak wyżywienia, pełne wyżywienie lub częściowe wyżywienie. W przypadku wyboru opcji częściowe wyżywienie pojawi się dodatkowe pole, w jakim można określić liczbę danych posiłków tj: śniadań, obiadów i kolacji.

Poniżej przykład uzupełnienia formularza dla pierwszego kraju, czyli Niemiec, w celu dodania drugiego kraju należy wybrać opcję +dodaj kolejny kraj docelowy

Po wybraniu opcji + Dodaj kolejny kraj docelowy, pojawi się dodatkowe pole o nazwie Opuszczenie kraju, które oznacza opuszczenie granic poprzedniego kraju docelowego. W przypadku podróży samolotem to moment startu samolotu w drodze za granicę z ostatniego lotniska w poprzednim kraju docelowym. W naszym przykładzie będzie to data 02.07.2025 i godzina 15:00. Kraj docelowy Francja. Forma wyżywienia – bez wyżywienia.

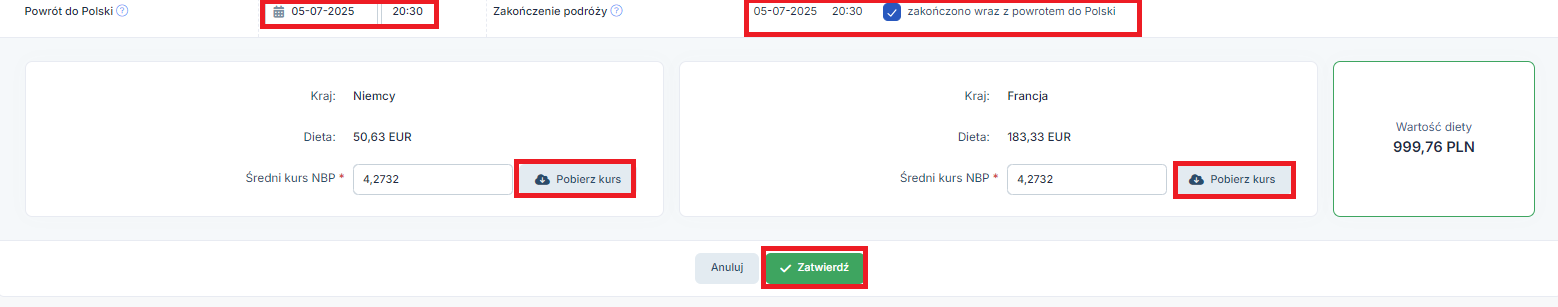

Następnie przechodzimy do uzupełnienia drugiej części tabeli, która dotyczy drogi powrotnej do Polski, w której należy uzupełnić obowiązkowo pola:

- Powrót do Polski, czyli moment przekroczenia granicy Polski w drodze powrotnej. W przypadku podróży samolotem to chwila lądowania na pierwszym lotnisku w kraju.

- Data i godzina powrotu – podajemy datę określającą powrót do Polski opisany wyżej w punkcie 1. Zgodnie z przykładem będzie to data 05.07.2025 oraz godzina 20:30

- Zakończenie podróży – to data powrotu do siedziby firmy lub miejsca zamieszkania, czyli zgodnie z przykładem będzie to 05.07.2025 i godzina 20:30

- Po uzupełnieniu wszystkich pól należy wybrać przy obu krajach opcję Pobierz kurs i wówczas w polu Wartość diety pojawi się kwota, w naszym przykładzie kwota diety wynosi 999,76 zł

W celu wygenerowania wydatku związanego z delegacją zagraniczną, na dole należy, wybrać opcję zatwierdź. W przedstawionym przykładzie dane odnotowane na formularzu delegacji powinny wyglądać tak jak na poniższym zrzucie ekranu.

2) Wyjazd służbowy przedsiębiorcy na przełomie miesięcy

Delegację zagraniczną na przełomie miesięcy rozlicza się w miesiącu, w którym nastąpił powrót, zgodnie z zasadą memoriału. Koszty delegacji (diety, bilety, noclegi) przelicza się na złote przy użyciu kursu NBP z dnia poprzedzającego dzień wystawienia dokumentu lub rozliczenia. Wszystkie koszty związane z delegacją należy ująć w księgach firmy w tym samym okresie sprawozdawczym, do którego należą.

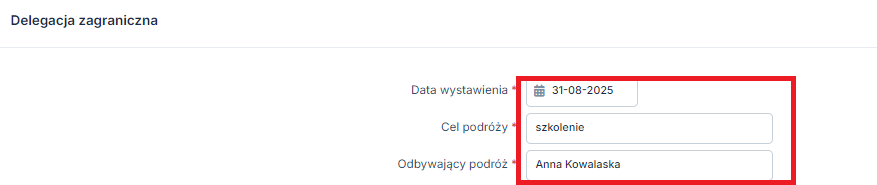

Przykład 3

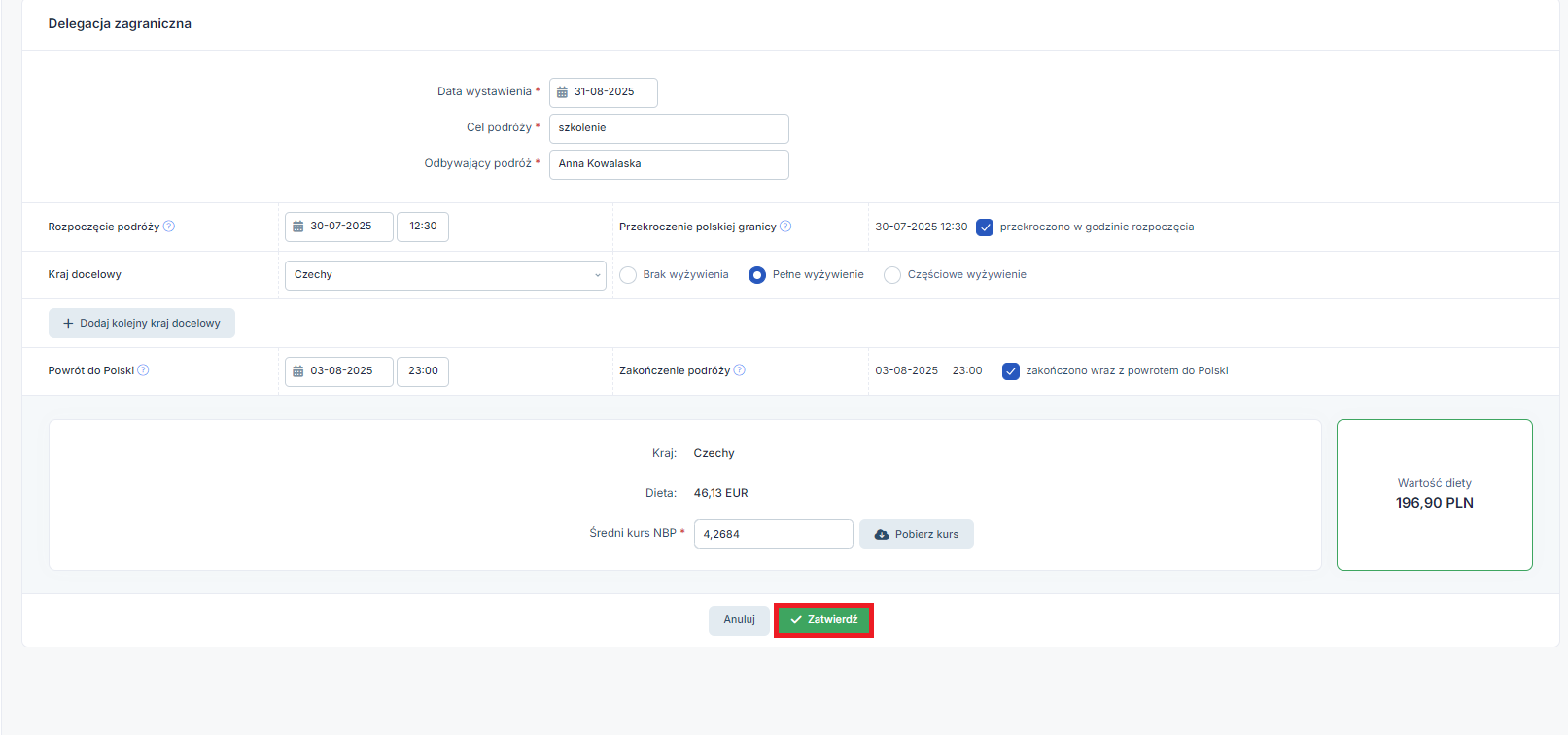

Pani Anna wyjechała na delegację zagraniczną do Czech, podróż rozpoczęła się 30 lipca 2025 o godzinie 12:30, do siedziby firmy wróciła 3 sierpnia o godzinie 12:30. W hotelu było zapewnione pełne wyżywienie.

Aby właściwie uzupełnić formularz delegacji, należy ustawić się w miesiącu księgowym sierpień (widocznym w lewym górnym rogu) kolejno przejść do zakładki.

Wydatki → Dodaj wydatek → Delegacja przedsiębiorcy → Zagraniczna.

W części Delegacja Zagraniczna – znajdują się następujące pola:

- Data wystawienia – data wystawienia dokumentu rozliczenia delegacji, która zawiera się w aktualnym miesiącu księgowym ustawionym w serwisie; nie może być, to data obejmująca okres przed powrotem z delegacji, w przywołanym przykładzie wskazujemy na datę 14 sierpnia 2025 r.

- Cel podróży – pole, w którym podajemy cel naszej podróży np. szkolenie, spotkanie służbowe/ biznesowe etc., w przykładzie to szkolenie

- Odbywający podróż – imię i nazwisko osoby, która odbywała podróż, w naszym przykładzie taką osobą jest Pani Anna Kowalska, która prowadzi jednoosobową działalność gospodarczą, imię oraz nazwisko jest automatycznie uzupełniane przez serwis, importowane z zakładki Login → Konfiguracja → Właściciel → Dane właściciela.

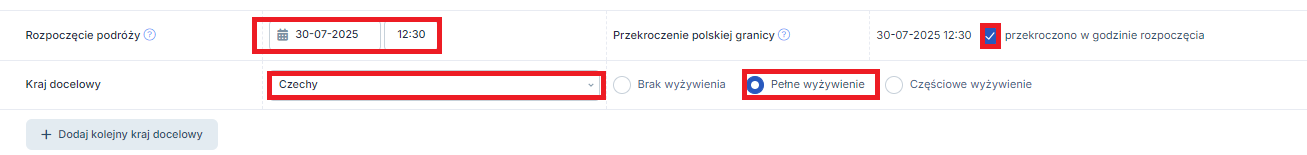

Kolejno przechodzimy do uzupełnienia pierwszej części tabeli, czyli Wyjazdu, gdzie obowiązkowo wypełniamy wszystkie trzy pola:

- Rozpoczęcie podróży – czyli tutaj należy podać datę wyjazdu z miejsca zamieszkania lub siedziby firmy, czyli w naszym przykładzie 30 lipca 2025, godzina 12:30

- Przekroczenie polskiej granicy – czyli moment przekroczenia granicy Polski. W przypadku kiedy podróż odbywa się samolotem, to liczymy moment startu samolotu w drodze za granicę z ostatniego lotniska w naszym kraju. Po zaznaczeniu opcji Przekroczenie w godzinie rozpoczęcia, zostanie automatycznie wprowadzona data przekroczenia polskiej granicy jako data rozpoczęcia podróży. W naszym przypadku data będzie taka sama, czyli 30 lipca 2025 godzina 12:30

- Kraj docelowy – wskazujemy tutaj kraj, do jakiego wyruszamy w podróży służbowej , zgodnie z przykładem będą to Czechy.

Wyżywienie w trakcie podróży: są wskazane jego formy jako brak wyżywienia, pełne wyżywienie lub częściowe wyżywienie. W przypadku wyboru opcji częściowe wyżywienie pojawi się dodatkowe pole, w jakim można określić liczbę danych posiłków tj: śniadań, obiadów i kolacji. W naszym przykładzie wykazujemy pełne wyżywienie.

Następnie przechodzimy do uzupełnienia drugiej części tabeli, która dotyczy drogi powrotnej do Polski, w której należy uzupełnić obowiązkowo pola:

- Powrót do Polski, czyli moment przekroczenia granicy Polski w drodze powrotnej. W przypadku podróży samolotem to chwila lądowania na pierwszym lotnisku w kraju. W przypadku komunikacji środkami podróży morskiej to moment wejścia statku do pierwszego portu polskiego.

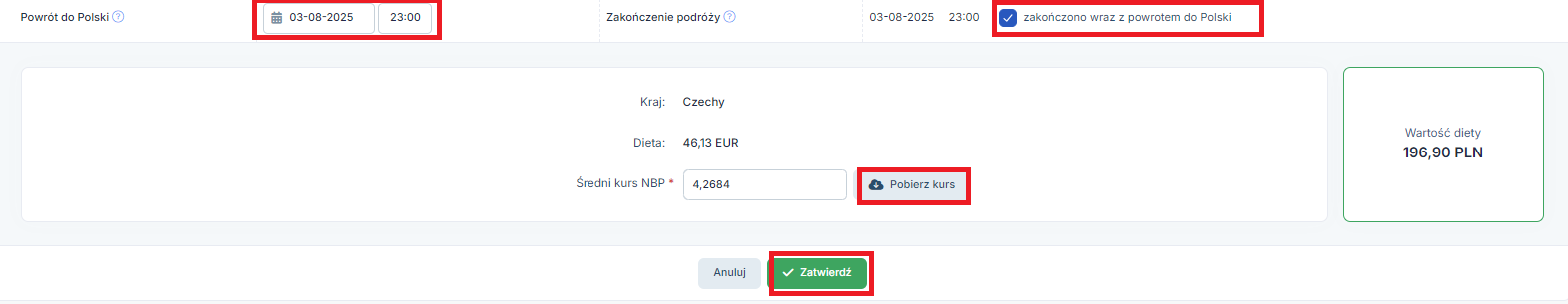

- Data i godzina powrotu – podajemy datę określającą powrót do Polski opisany wyżej w punkcie 1. Zgodnie z przykładem będzie to data 03.08.2025 oraz godzina 23:00

- Zakończenie podróży – to data powrotu do siedziby firmy lub miejsca zamieszkania, czyli zgodnie z przykładem będzie to 03.08.2025 i godzina 23:00

Po uzupełnieniu wszystkich pól należy wybrać opcję Pobierz kurs i wówczas w polu Wartość diety pojawi się kwota, w naszym przykładzie kwota diety wynosi 196,90 zł

W celu wygenerowania wydatku związanego z delegacją zagraniczną, na dole należy, wybrać opcję zatwierdź. W przedstawionym przykładzie dane odnotowane na formularzu delegacji powinny wyglądać tak jak na poniższym zrzucie ekranu.

4. Co dzieje się z formularzem delegacji przedsiębiorcy po jego zatwierdzeniu?

1) Wydruk Rozliczenia delegacji zagranicznej

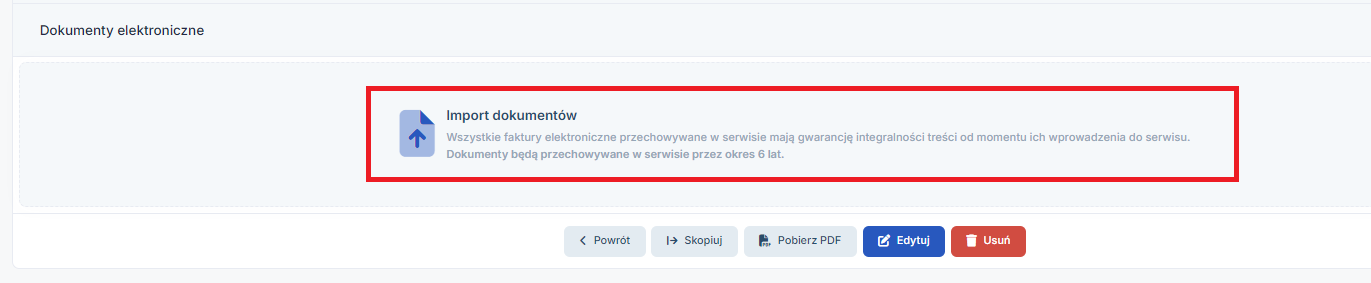

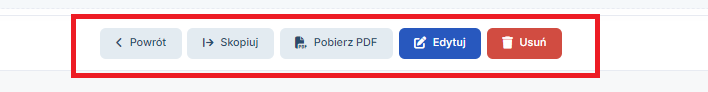

Po zatwierdzeniu delegacji przedsiębiorcy, pojawiają się dodatkowe opcje:

a) w części Dokumenty elektroniczne, można skorzystać z opcji import dokumentów załączyć np. skan dokumentów, związany z rozliczeniem podróży służbowej,

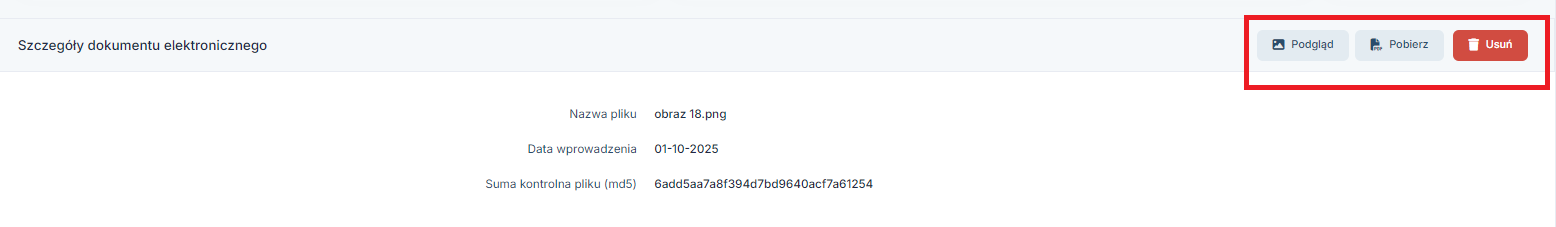

Po zaimportowaniu dokumentu pojawia się okno o nazwie Szczegóły dokumentu elektronicznego, można wybrać opcję Podgląd, Pobierz, Usuń

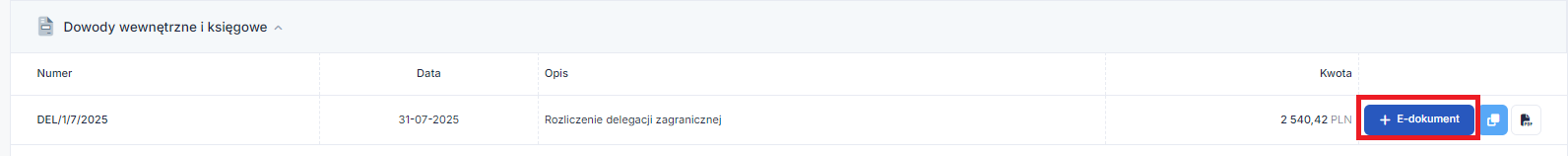

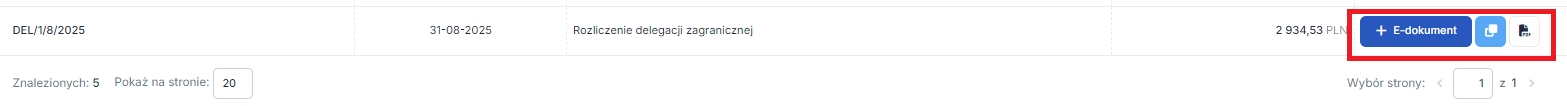

Dokument elektroniczny można dodać także z poziomu zakładki Wydatki → Lista wydatków i w kolumnie E-dokument jest opcja dodania e-dokumentu.

Po dodaniu e- dokumentu można go także z tego poziomu otworzyć

b) na samym dole formularza zatwierdzonej delegacji pojawiają się opcje, które pozwalają na:

- powrót do zakładki Wydatki → Lista wydatków, Dowody wewnętrzne i księgowe,

- edycję, która umożliwia modyfikację, każdego pola na formularzu delegacji i zapisania takiej zmiany po wybraniu opcji zatwierdź,

- skopiowanie, umożliwia kopiowanie formularza delegacji, na którym kopiują się pola: Cel podróży, odbywający podróż, miejscowość wyjazdu oraz przyjazdu i droga powrotna, wydruk (wydrukuj html lub wydrukuj – co powoduje otwarcie formularza delegacji w pdf),

- usunięcie formularza.

Na druku delegacji w serwisie przedsiębiorca rozlicza dietę, jaka przysługuje mu z tytułu zagranicznej podróży służbowej. Pozostałe wydatki związane z delegacją przedsiębiorca może zaksięgować, na podstawie prawidłowego dokumentu księgowego, będącego udokumentowaniem wydatku, przez zakładkę Wydatki → Dodaj wydatek, więcej na ten temat w pkt 5 niniejszej instrukcji.

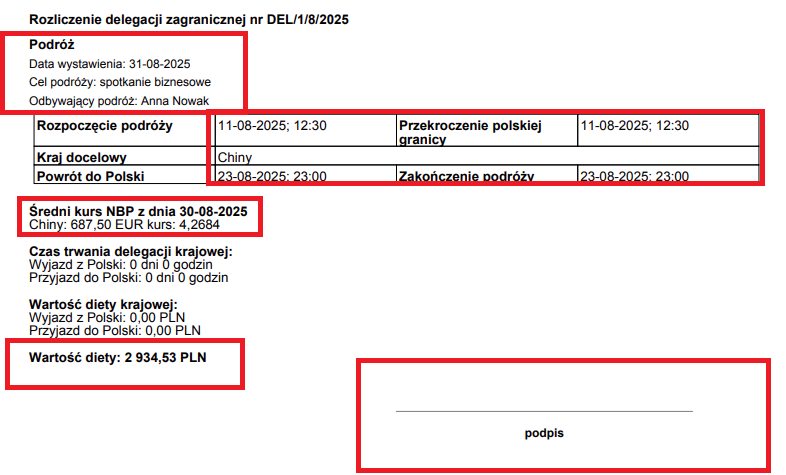

Na wydruku formularzu delegacji znajdują się informacje, widoczne na poniższym zrzucie ekranu:

Przedsiębiorca powinien wydrukować formularz delegacji i przechowywać w dokumentacji firmy.

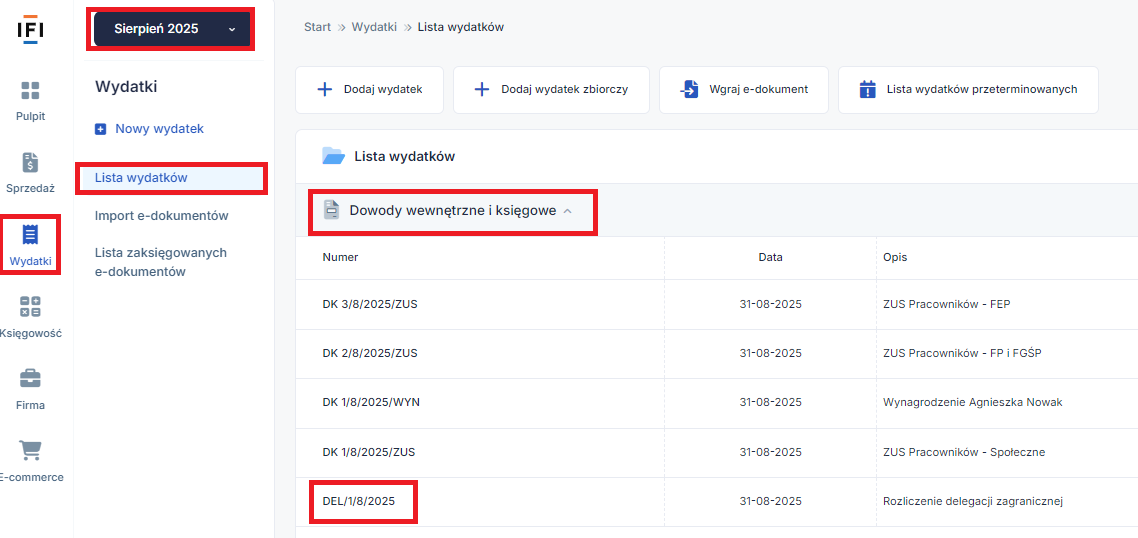

2) Miejsce zatwierdzonego formularza w serwisie

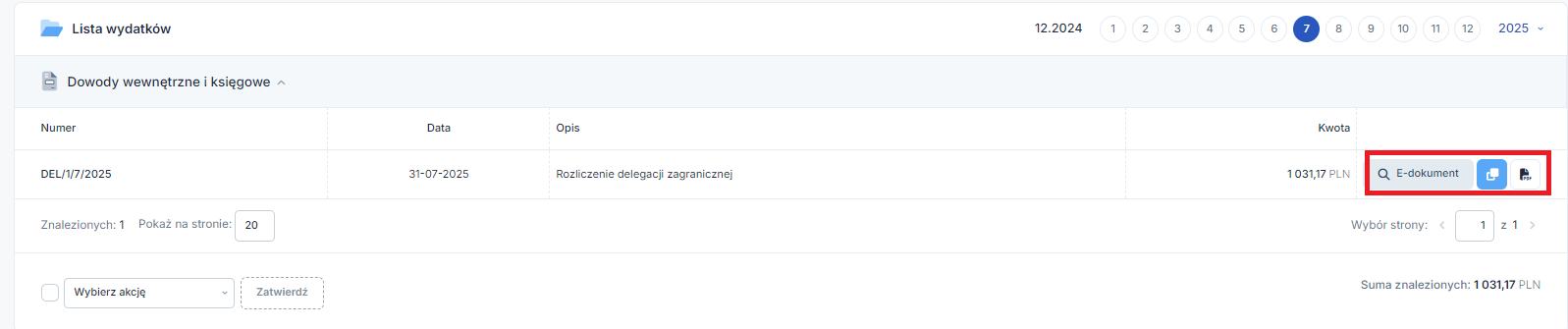

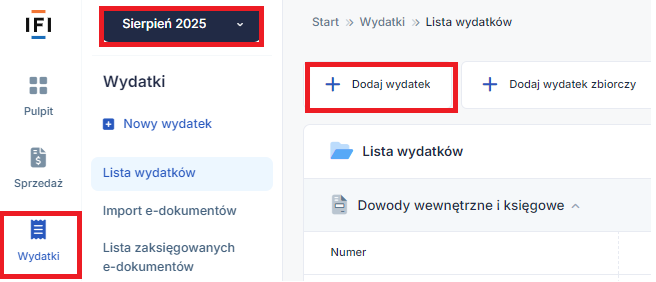

Po zatwierdzeniu przez użytkownika delegacji przedsiębiorcy, formularz Delegacja zagraniczna, jest widoczny w zakładce:

Wydatki → Lista wydatków, w części Dowody wewnętrzne i księgowe, w miesiącu, zgodnym z Datą wystawienia z części Delegacja zagraniczna formularza delegacji.

Z tego poziomu można skopiować i wydrukować formularz delegacji lub w kolumnie E-dokument dodać np. skan dokumentacji.

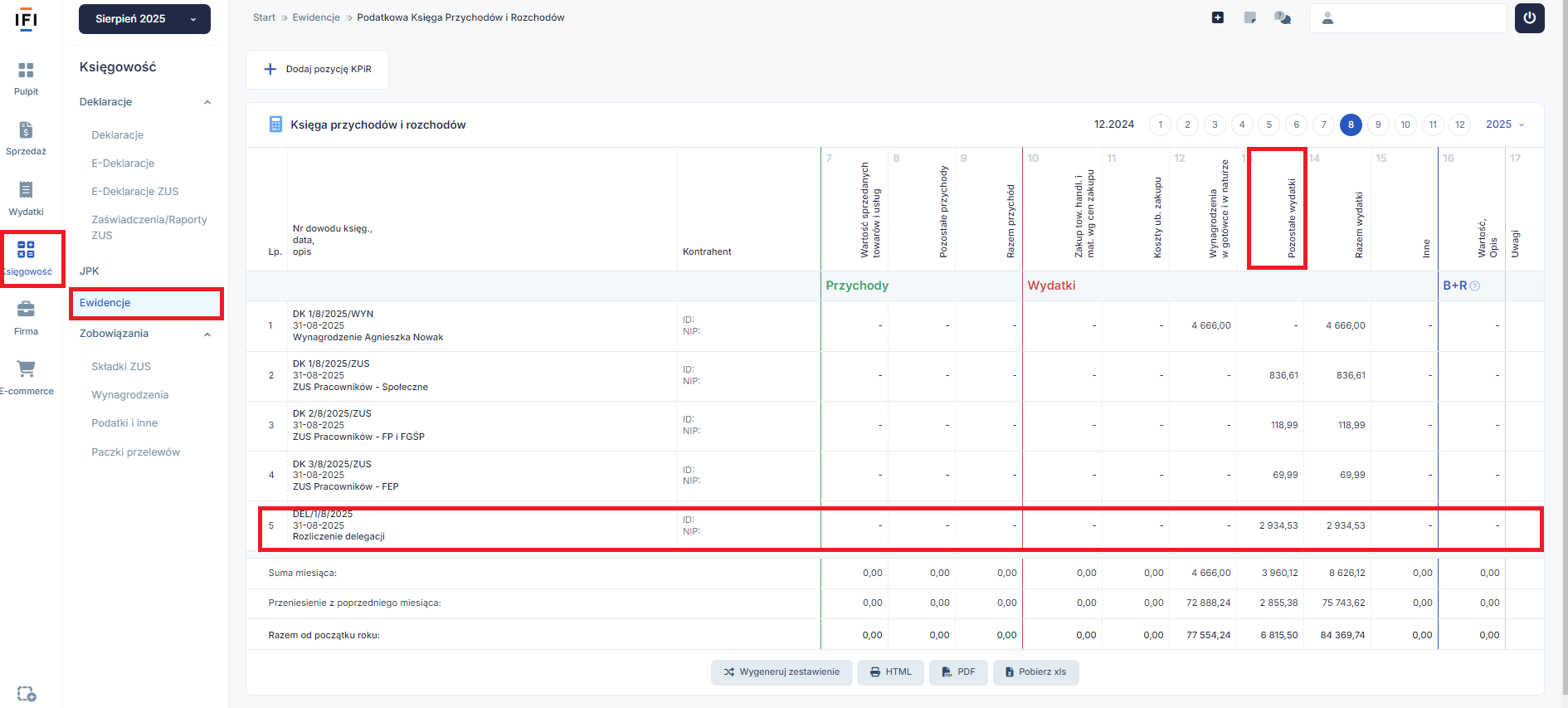

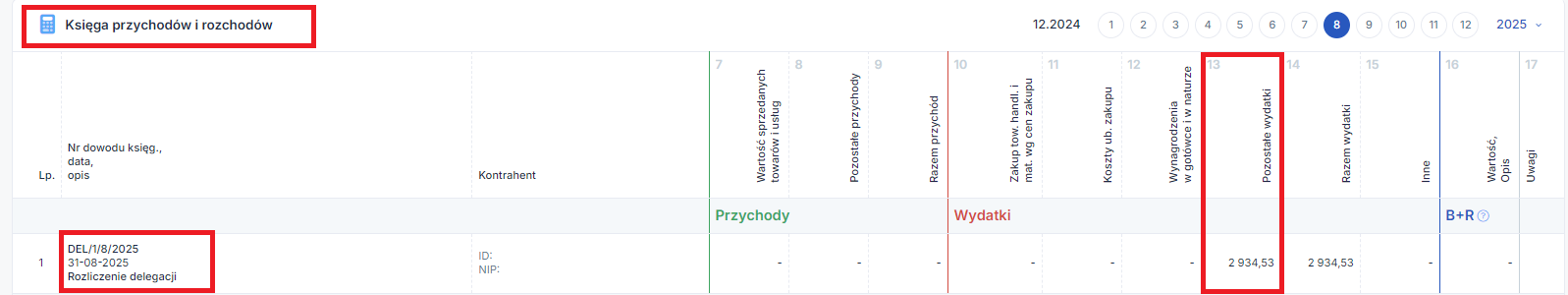

5. Księgowanie diety w serwisie

Rozliczenie delegacji jest ujęte jako wpis do KPiR, w miesiącu księgowym zgodnym z datą wystawienia delegacji zagranicznej przedsiębiorcy, zakładka Księgowość → Ewidencje

W kolumnie nr 13 KPiR, czyli Pozostałe wydatki – powinna znaleźć się ostateczna kwota diety, która wynika z pola Wartość diety na formularzu delegacji zagranicznej. Kwota powinna zostać ujęta w miesiącu księgowym, w którym zawiera się data rozliczenia delegacji.

6. Wprowadzenie delegacji zagranicznej przez formularz + dowód wewnętrzny

Alternatywną opcją rozliczenia delegacji zagranicznej, jest jej wprowadzenie za pomocą opcji +dowód wewnętrzny.

W takiej sytuacji Użytkownik może skorzystać ze wzoru formularza delegacji krajowej dostępnego w naszych wzorach w części Delegacja, znajduje się Delegacja zagraniczna: Pobierz dokument, wartość delegacji obliczyć samodzielnie i wprowadzić ją za pomocą opcji +Dowód wewnętrzny.

Co istotne, na podstawie rozliczenia delegacji księgujemy wyłącznie wartość przysługujących przedsiębiorcy diet.

Pozostałe wydatki (transport, noclegi, itp.) księgujemy na podstawie rachunków lub faktur wystawionych na firmę.

Wydatki związane z delegacją zagraniczną przedsiębiorcy możemy wyszczególnić w rachunku kosztów podróży służbowej, wówczas jest to tylko informacja o wysokości wydatków związanych z podróżą.

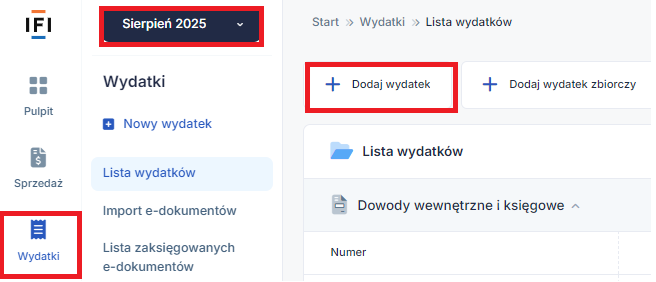

W celu rozliczenia delegacji za pomocą opcji + dowód wewnętrzny, ustawiamy się we właściwym miesiącu księgowym, w lewym, górnym rogu, kolejno księgujemy delegację w serwisie poprzez zakładkę Wydatki → Dodaj wydatek.

Na dole strony, po prawej stronie wybieramy opcję + Dodaj przy Dowodzie wewnętrznym.

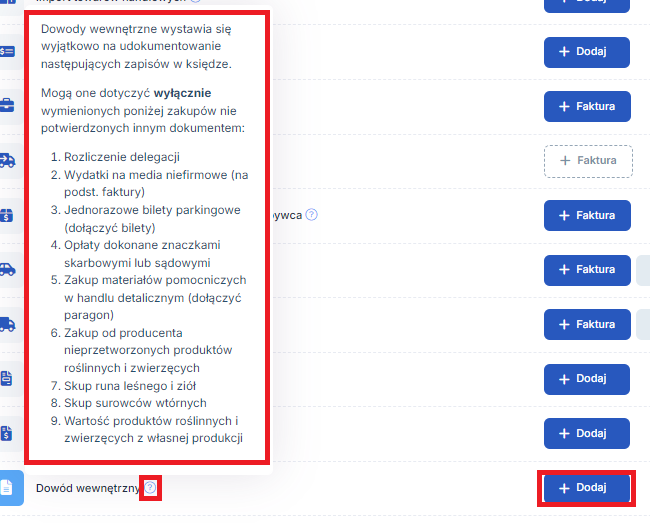

Przy znaku zapytania rozwija się szczegółowy opis, w jakich sytuacjach dopuszczalne jest zastosowanie dowodu wewnętrznego, na pierwszej pozycji znajduje się delegacja.

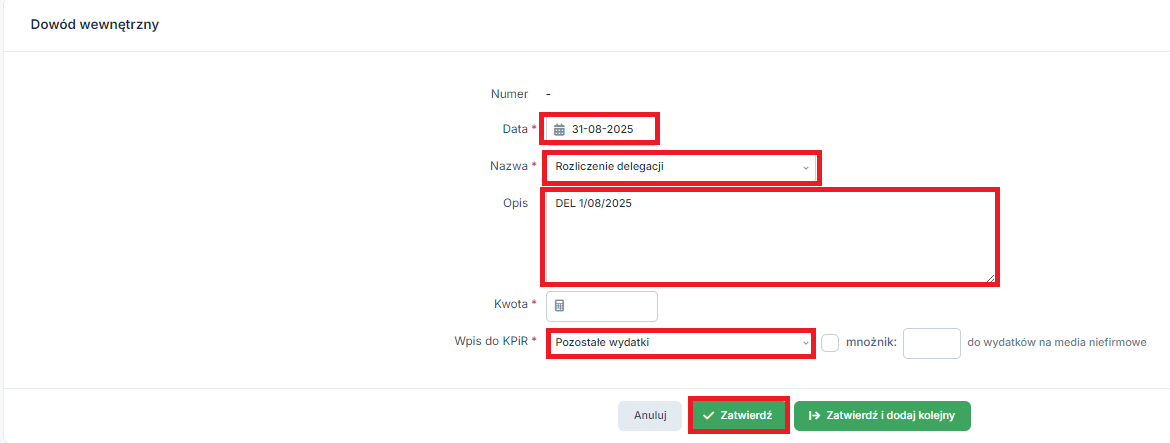

Po wybraniu opcji + Dodaj wyświetli się formularz dowodu księgowego i należy w polu:

- Data zgodna z datą zaksięgowania delegacji

- Nazwa wybieramy Rozliczenie delegacji,

- Opis podajemy przykładowo numer delegacji nadany samodzielnie przez Użytkownika,

- Kwota wpisujemy łączną sumę wydatków (diety),

- Wpis do KPiR wybieramy z listy Pozostałe wydatki.

Po uzupełnieniu ww. pól wybieramy opcję zatwierdź.

7. Pozostałe koszty podróży służbowej

Pozostałe koszty podróży związane z wydatkami na transport własny (np. samochód, motocykl) lub obcy (np. taksówka, pociąg), można zaliczyć w KPiR jako osobne koszty. W celu rozliczenia kosztów paliwa wystarczy posiadać paragon zakupu. Natomiast ważne, aby pamiętać, by na jego odwrocie zostały uzupełnione dane firmy, zgodnie z wymogami rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Ważne!

Spotykane są sytuację, gdzie przedsiębiorcy stosują dawną praktykę gdzie pozostałe koszty transportu, jak np. zagraniczne bilety, potwierdzenia rezerwacji, bądź paragony za przejazd metrem, pociągiem, czy autobusem podmiejskim są wliczane do sporządzanego „Rozliczenia delegacji”.

Krajowa Informacja Skarbowa oraz urzędy skarbowe stoją na stanowisku, że sam bilet, nie może udokumentować poniesionego kosztu, jeśli przedsiębiorca nie dysponuje potwierdzeniem zakupu w formie faktury lub rachunku. W związku z tym, opłaty za zagraniczne przejazdy mogą być ujęte w KPiR wyłącznie na podstawie ww. dokumentów.

Przedsiębiorcy nie przysługują ryczałty noclegowe. W celu zaliczenia wydatków za nocleg w KPiR należy posiadać rachunki lub faktury potwierdzające usługę hotelową.

Płatności za paliwo, nocleg, czy taksówkę dokonujemy kartą płatniczą (z konta złotówkowego lub walutowego) albo gotówką (pobraną z konta bądź zakupioną w kantorze). W zależności od sposobu płatności należy sprawdzić, czy nie będzie konieczności wyliczenia różnic kursowych.

Poniżej schemat, w jaki sposób można w serwisie IFIRMA rozliczyć koszty związane z noclegiem, biletami np. lotniczymi, komunikacji miejskiej lub paragon za przejazd taksówką, a także koszty związane z używaniem pojazdu.

a. Nocleg

Właścicielowi firmy nie przysługują ryczałty noclegowe. W celu zaliczenia w koszty wydatków na nocleg, trzeba posiadać rachunki lub faktury potwierdzające usługę hotelową. Fakturę wliczamy w koszty w kwocie brutto, ponieważ nie przysługuje odliczenie podatku VAT.

Jeśli faktura za nocleg jest wystawiona w walucie obcej, w KPIR musi być zaksięgowana w PLN, zgodnie z kursem średnim NBP z dnia poprzedzającego dzień wystawienia faktury. Płatność za nią mogła być w innym przewalutowaniu i jeśli tak się stało, mogą powstać różnice kursowe, konieczne do zaksięgowania.

W serwisie IFIRMA można ułatwić sobie księgowanie takiego wydatku w walucie obcej poprzez wprowadzenie go w następujący sposób:

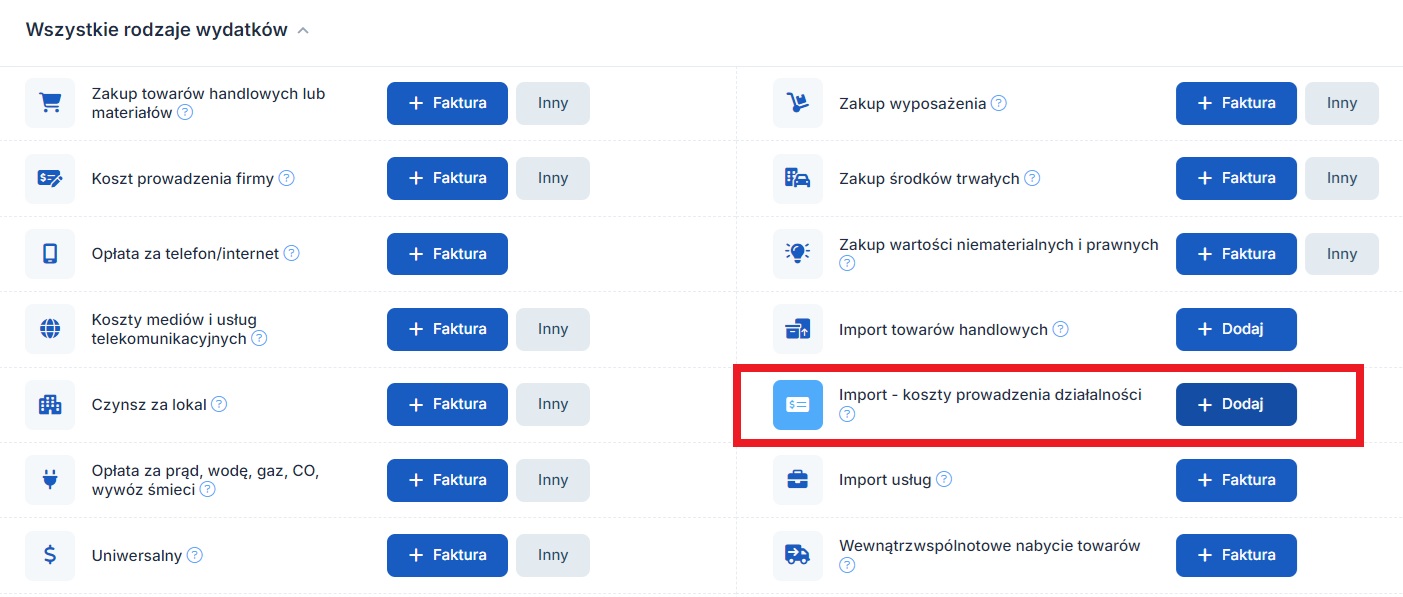

zakładkę Wydatki → Lista wydatków → Dodaj wydatek

Kolejno należy odszukać opcję Import – koszty prowadzenia działalności.

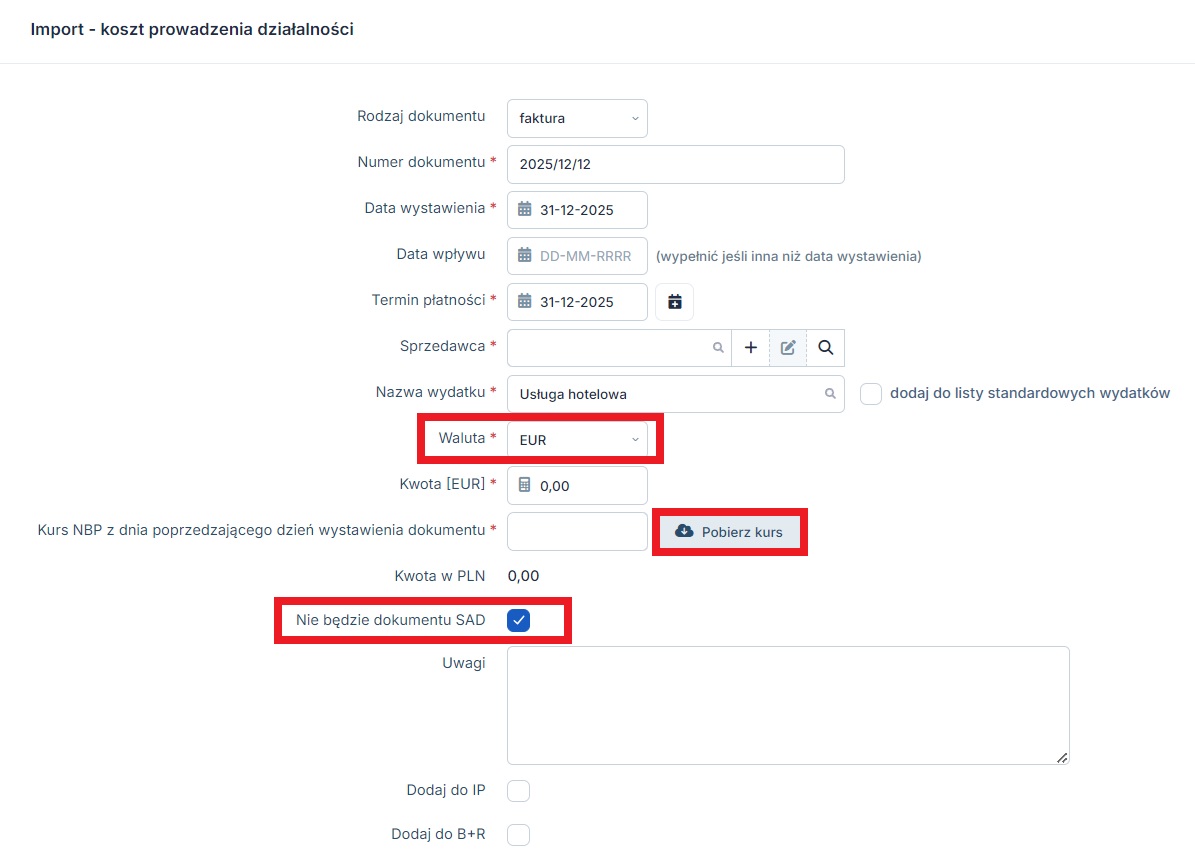

Ten rodzaj formularza może być użyty ze względu na jego możliwości techniczne. Faktura zostanie automatycznie przeliczona na PLN zgodnie z pobranym kursem NBP oraz będzie możliwość dodania różnic kursowych

Uzupełniając formularz faktury, należy zwrócić uwagę na

- wybór waluty, w jakiej faktura została wystawiona,

- pobranie kursu NBP,

- zaznaczenie opcji Nie będzie dokumentu SAD.

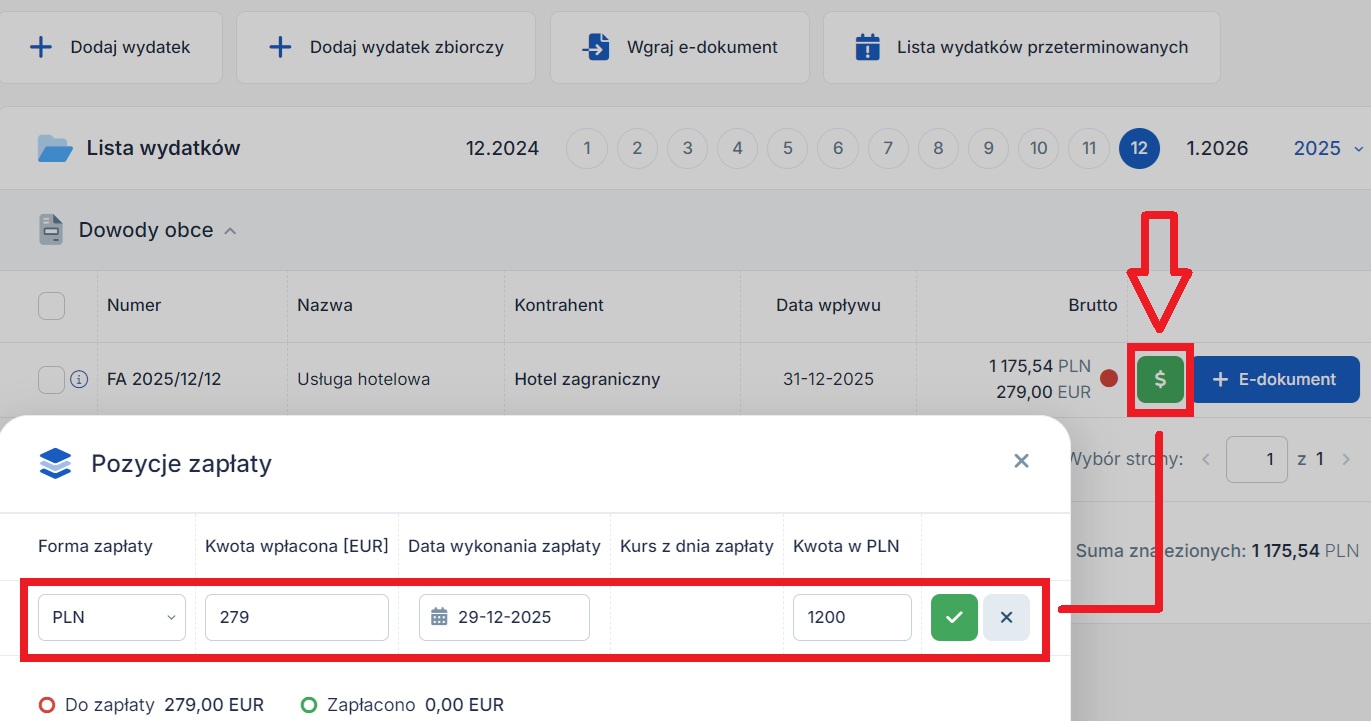

Po zatwierdzeniu faktury, na liście wydatków można skorzystać z opcji wprowadzenia różnic kursowych.

b. Bilet lotniczy, komunikacji miejskiej lub paragon za przejazd taksówką

Bilet lotniczy – za bilet lotniczy można wystąpić o wystawienie faktury na dane firmy. Przewoźnikami są firmy, dla których wystawienie faktury jest czynnością naturalną. Faktura wystawiona w PLN jest księgowana jako standardowa faktura, dokumentująca zwykłe koszty firmy:

zakładka Wydatki → Nowy wydatek → Koszt prowadzenia działalności: Faktura

W sytuacji, gdy faktura jest wystawiona w walucie obcej, można skorzystać z formularza importu, tak jak zostało to zobrazowane we wcześniejszym podpunkcie, czyli księgowanie następowałoby przez:

zakładka Wydatki → Lista wydatków → Dodaj wydatek → Import – koszty prowadzenia działalności – zgodnie z krokami opisanymi wyżej.

Bilet komunikacji miejskiej może być w określonych sytuacjach potraktowany jak faktura VAT, aby tak się stało, bilet musi zawierać:

- zawierać nazwę i numer identyfikacji podatkowej (NIP) podatnika (sprzedawcy),

- numer i datę wystawienia biletu,

- informacje pozwalające na identyfikację rodzaju usługi oraz kwotę należności wraz z podatkiem oraz kwotę podatku.

Jeżeli bilet komunikacji miejskiej spełnia powyższe warunki, to możemy zaksięgować go bezpośrednio w kosztach firmy, jak każdą inną fakturę VAT.

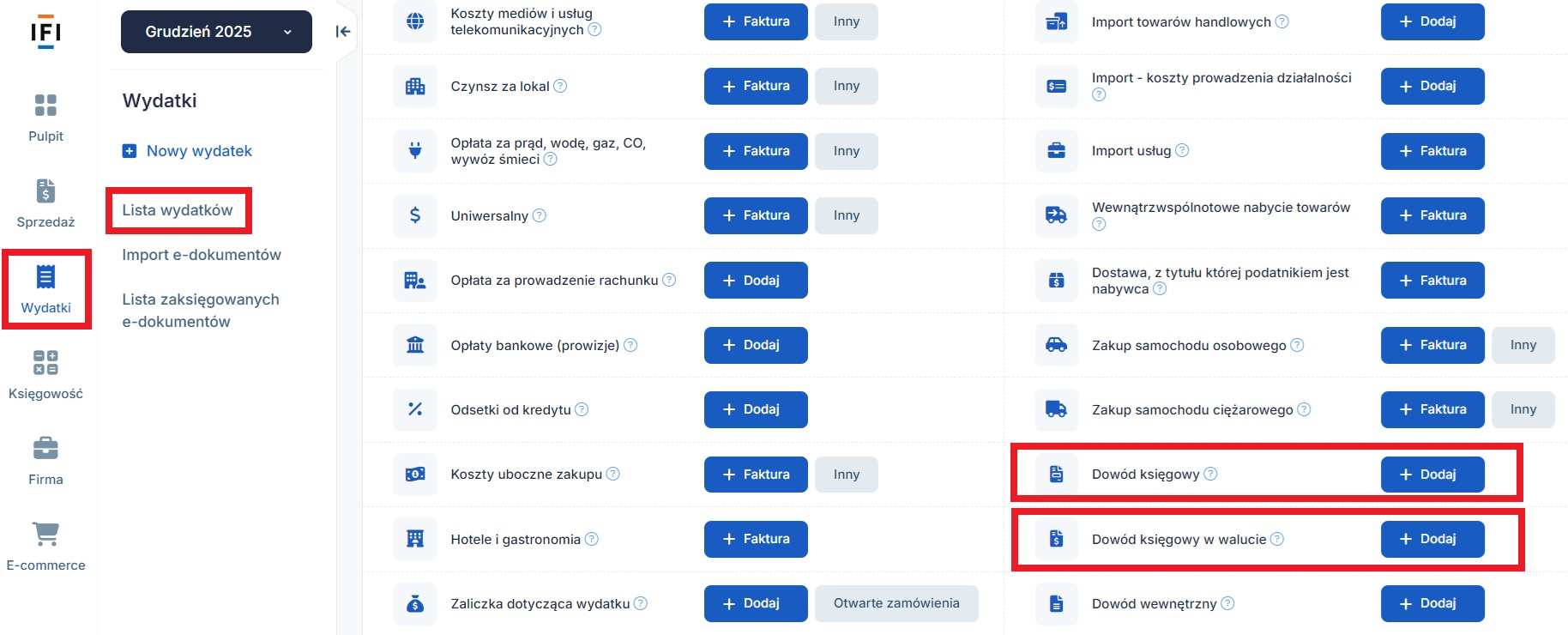

Powyższą zasadę są w stanie spełnić bilety wystawione przez polskie podmioty. Natomiast w przypadku biletów zakupionych w innych krajach, poszczególne elementy już mogą nie być widoczne na bilecie. W takiej sytuacji przedsiębiorca może zaksięgować wydatek za pomocą dokumentu Dowód księgowy. Sposób księgowania jest następujący:

zakładka Wydatki → Lista wydatków → Dodaj wydatek → Dowód księgowy lub Dowód księgowy w walucie – jeśli bilet nie zawiera kwoty wyrażonej w PLN

Dowodem księgowym można wprowadzić wydatki, które nie zawierają pełnych danych jak np. dane nabywcy, numer dokumentu. Dowód księgowy będzie miał swój numer i oprócz tego, że zostanie zaksięgowana pozycja w kosztach, również będzie możliwość wydrukowania dowodu oraz podpięcia do niego biletu.

Formularz dowodu księgowego w walucie posiada możliwość automatycznego przeliczenia kwoty na PLN oraz dodania różnic kursowych.

Paragon za taksówkę – w Polsce można go zaksięgować w koszty firmy, jeżeli na paragonie jest wskazany NIP przedsiębiorcy, który jest w podróży służbowej oraz paragon opiewa na wartość do 450 zł łącznie.

Paragon spełniający dwie wyżej wymienione cechy łącznie jest fakturą uproszczoną. Taki paragon możemy zaksięgować bezpośrednio w kosztach firmy, jak każdą inną fakturę VAT.

Jeżeli wartość paragonu przekracza 450 zł i przedsiębiorca chciałby rozliczyć koszt powinien wystąpić do sprzedawcy dodatkowo o fakturę VAT.

Natomiast usługi taksówkarskie w innych krajach, mogą mieć swoje ustalenia co do wyglądu dokumentów. Dlatego, posiadając dowód wykonania usługi, można go zaksięgować w kosztach również stosując formularz Dowodu księgowego lub Dowodu księgowego w walucie obcej – zgodnie z instrukcją pokazaną w poprzednim podpunkcie.

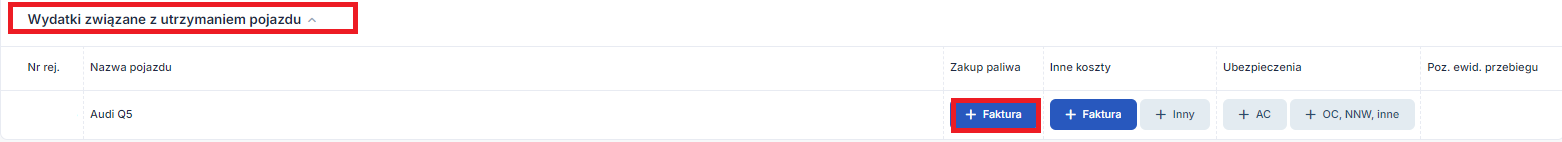

c. Koszty związane z używaniem pojazdu

W przypadku delegacji odbywanych samochodem służbowym lub użyczonym na działalność gospodarczą fakturę za paliwo, wystawią na terenie Polski należy wprowadzić przez zakładkę Wydatki → Lista wydatków → Dodaj wydatek

Na dole w części Wydatki związane z utrzymaniem pojazdu należy wybrać w kolumnie Zakup paliwa wybrać opcję + faktura przy odpowiednim samochodzie.

Natomiast, faktury za paliwo lub inne koszty związane z eksploatacją pojazdu, otrzymane na zagranicznych stacjach benzynowych, będą zawierały inne stawki podatku VAT oraz będą wystawione w walucie obcej. Użytkownik wprowadza wydatek w następujący sposób:

Kwotę brutto z faktury należy przeliczyć na PLN zgodnie z kursem średnim NPB z dnia poprzedzającego dzień wystawienia faktury i wprowadzić kwotę przez zakładkę Wydatki → Lista wydatków → Dodaj wydatek → na dole strony w części części Wydatki związane z utrzymaniem pojazdu → Inne koszty: inny

Trzeba pamiętać, że do tak wprowadzonego wydatku należy wyliczyć różnice kursowe i jeśli takie wystąpią – zaksięgować jako koszt lub przychód.

Autor: Patrycja Tokarska, Katarzyna Marciniak – IFIRMA

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.