Spis treści:

1. Księgowanie zakupu roweru w serwisie IFIRMA

a. Rower o wartości poniżej 10 000 zł

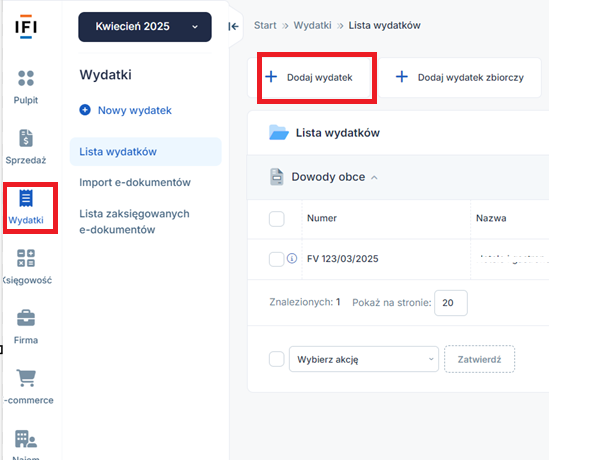

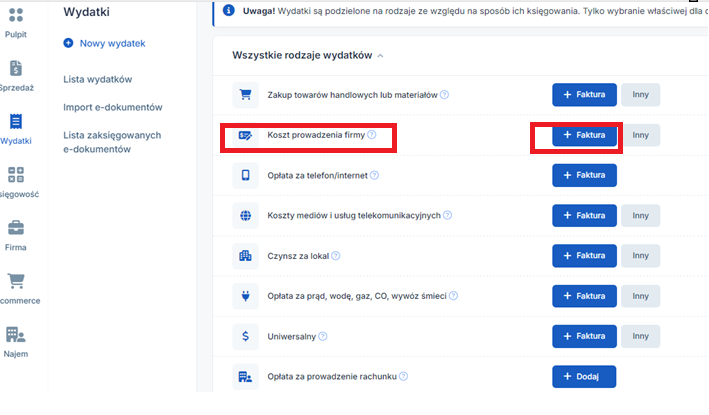

Wydatki firmowe o wartości jednostkowej nie przekraczającej kwoty 10 000 zł są traktowane jako majątek niskocenny firmy a tym samym, nie podlegają dodatkowej rejestracji w ewidencjach środków trwałych. Dla VATowca limit stanowi kwota netto, natomiast dla nieVATowca będzie to kwota brutto. Sposób zaksięgowania wydatku, niebędącego towarem handlowym, w serwisie IFIRMA następuje przez zakładkę Wydatki ➡ Dodaj wydatek ➡ Koszty prowadzenia działalności – wybieramy rodzaj dokumentu w zależności od rodzaju dokumentu zakupu (faktura vat, faktura vat marża, rachunek, umowa kupna-sprzedaży).

b. Rower o wartości powyżej 10 000 zł

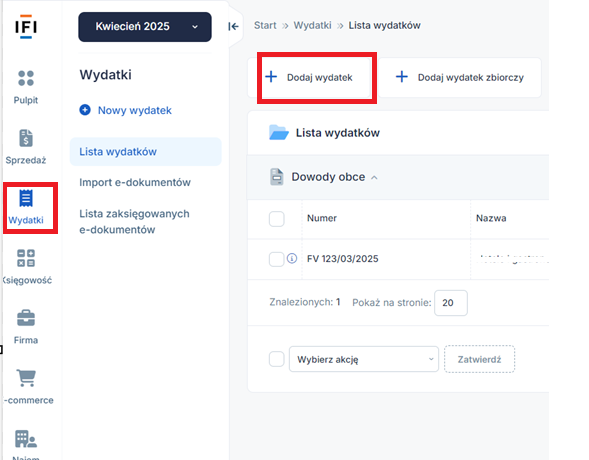

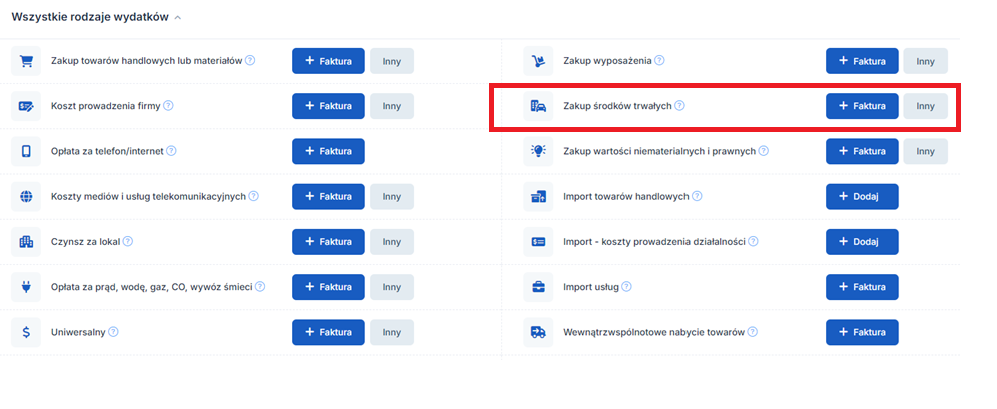

Przedmiot zakupiony do użytku w firmie, którego wartość zakupu jest wyższa niż 10 000 zł (netto dla VATowca, brutto dla nieVATowca) oraz przewidywany okres użytkowania dłuższy niż rok, jest traktowany jak środek trwały i podlega wpisaniu w rejestr majątku trwałego firmy. W serwisie IFIRMA taka czynność jest wykonywana przez zakładkę Wydatki ➡ Dodaj wydatek ➡ Zakup środków trwałych – wybieramy rodzaj dokumentu w zależności od rodzaju dokumentu zakupu (faktura vat, faktura vat marża, rachunek, umowa kupna-sprzedaży).

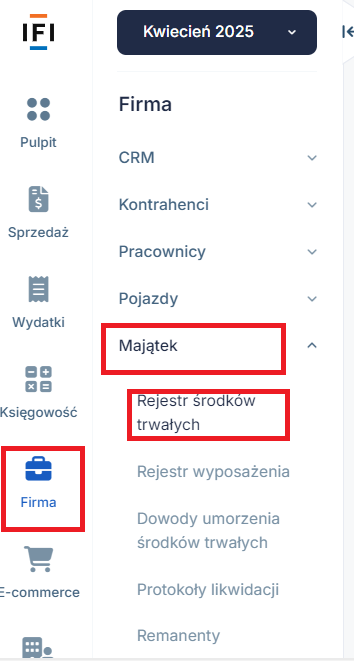

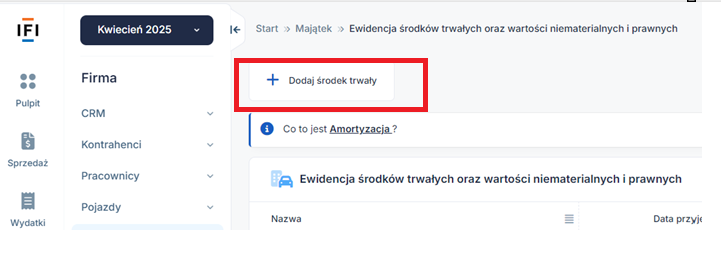

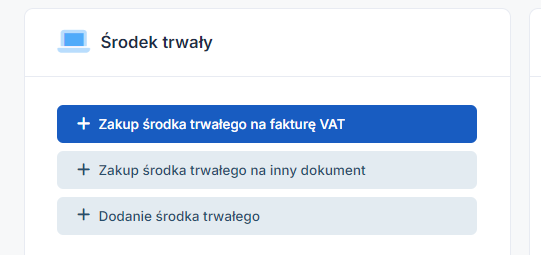

Drugim sposobem jest wprowadzenie zakupu przez zakładkę Firma ➡ Majątek ➡ Rejestr środków trwałych ➡ + Dodaj środek trwały i tu również wybieramy rodzaj dokumentu.

W przypadku zakupu przedmiotu jako środka trwałego, kosztem będzie amortyzacja.

2. Firmowy rower – czy to możliwe?

Zatłoczone ulice, niekończące się korki sprawiają, że poruszanie się po mieście staje się coraz bardziej uciążliwe. Nic więc dziwnego, że coraz więcej osób zamienia cztery na dwa kółka, szczególnie jest to widoczne w sezonie wiosenno-letnim. W dzisiejszej publikacji odpowiadamy na pytanie, czy można kupić rower na firmę.

a. Koszty uzyskania przychodów w działalności gospodarczej

Ustawa o podatku dochodowym wypowiada się bardzo oszczędnie na temat kosztów uzyskania przychodów. Można w niej przeczytać jedynie, że kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowaniu albo zabezpieczeniu źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23 ustawy PIT. Każdorazowo ważne będzie sprawdzenie, czy poniesiony wydatek nie dotyczy przypadkiem kosztów nieuznanych podatkowo. Trzeba jednak pamiętać, że nawet jeśli jakiś koszt nie został wymieniony w artykule 23, to jeszcze nie oznacza, że będzie kosztem w prowadzonej działalności gospodarczej.

| Przedsiębiorca, który wybrał opodatkowanie na zasadach ogólnych według skali podatkowej lub podatkiem liniowym i prowadzi PKPiR rozlicza koszty prowadzenia działalności gospodarczej |

| Poniesiony wydatek nie może być wymieniony w art. 23 ustawy o PIT |

|---|

| Koszty muszą mieć związek z prowadzoną działalnością gospodarczą, nie mogą mieć charakteru osobistego |

| Poniesione koszty muszą być zasadne i to przedsiębiorca musi odpowiednio uzasadnić konieczność poniesienia kosztu i wykazać związek przyczynowo-skutkowy z prowadzoną działalnością |

| Koszty uzyskania przychodów muszą być w sposób właściwy udokumentowane |

b. Rower w działalności gospodarczej

W takim razie pora odpowiedzieć na pytanie, czy przedsiębiorca może kupić rower na firmę? Odpowiedź nie jest taka oczywista, przede wszystkim to zależy, jak ten rower będzie wykorzystywany w prowadzonej działalności. Właściwa argumentacja na pewno będzie w tym przypadku niezbędna. Wiele zależy również od profilu prowadzonej działalności gospodarczej. Rower jest bez wątpienia praktycznym środkiem poruszania się po mieście. Przybywa ścieżek rowerowych, co pozwala na szybsze przemieszczanie się rowerem niż samochodem. Może to być poruszanie się pomiędzy różnymi punktami, w których prowadzona jest działalność gospodarcza. Może to być dojazd do biura lub na budowę, jeśli prowadzimy działalność budowlaną. Możemy również w ten sposób dojeżdżać do klientów. Możliwości jest nieskończenie wiele i obecnie organy podatkowe nie kwestionują już wydatków poniesionych na zakup roweru, jak i jego naprawy i konserwację, o ile przedsiębiorca jest w stanie właściwie to uargumentować. Nieco inaczej wygląda sprawa odliczenia zakupu kasku czy odzieży rowerowej, która w ocenie organów podatkowych nosi znamiona wydatku osobistego.

c. Firmowy rower a PIT

Ustaliliśmy już, że rower znajdzie się w kosztach uzyskania przychodów w działalności gospodarczej, pod warunkiem że wydatek będzie zasadny. To przedsiębiorca musi obronić swój wydatek przed organem podatkowym. Pozostaje jeszcze kwestia ujęcia roweru w kosztach uzyskania przychodów.

| Jeśli wartość zakupionego roweru nie będzie przekraczała 10.000 zł, to nie ma przeszkód, żeby taki wydatek znalazł się od razu w kosztach uzyskania przychodów |

| Rower o wartości do kwoty 10.000 zł można również wpisać do ewidencji środków trwałych i dokonać jednorazowego odpisu amortyzacyjnego lub skorzystać z amortyzacji rozłożonej w czasie. Rower jest sklasyfikowany pod symbolem KŚT 790, roczna stawka amortyzacji wynosi 18% |

|---|

| Przedsiębiorca sam decyduje, w jaki sposób ujmie w kosztach rower o wartości początkowej do 10.000 zł |

| Jeśli wartość roweru przekroczy kwotę 10.000 zł, przedsiębiorca ma obowiązek ująć go w ewidencji środków trwałych i dokonywać cyklicznych odpisów amortyzacyjnych |

d. Firmowy rower a podatek VAT

Jeśli już uznamy, że rower jest wykorzystywany w prowadzonej działalności gospodarczej, to nic nie stoi na przeszkodzie, żeby odliczyć od niego również podatek VAT. Nie jest to pojazd samochodowy, a więc przysługuje prawo do pełnego odliczenia w wysokości 100% podatku VAT naliczonego. Co, jednak jeśli rower jest wykorzystywany zarówno w działalności, jak i prywatnie? Z takim pytaniem i wątpliwości zwrócił się przedsiębiorca do Krajowej Informacji Skarbowej (KIS). Chodzi o interpretację indywidualną z dnia 18.10.2022 r. nr 0114-KDIP4-2.4012.386.2022.3.MC Podatniczka chce kupić rower, który przeważnie będzie wykorzystywać w prowadzonej działalności gospodarczej na dojazdy do biura, klienta czy urzędów. Jednak zakłada, że niekiedy rower może wykorzystywać prywatnie. W związku z tym zadała pytanie, czy m.in. będzie mogła odliczyć 100% podatku VAT od zakupu. Dyrektor KIS zgodził się, że przedsiębiorcy przysługuje pełne prawo do odliczenia podatku VAT naliczonego od zakupu. Jednak każdorazowe wykorzystanie roweru do celów prywatnych powinno być opodatkowane w VAT. Jak widać, w tym przypadku organ podatkowy podszedł bardzo literalnie do obowiązujących przepisów podatkowych, jednak nałożył również dodatkowy warunek.

e. Podsumowanie

W dzisiejszej publikacji zajęliśmy się tematem rozliczenia zakupu roweru w prowadzonej działalności gospodarczej. Zakup roweru jest jak najbardziej dopuszczalny, przy czym taki wydatek musi być gospodarczo i ekonomicznie uzasadniony.

Jeśli chodzi o rozliczenia podatkowe, rower znajdzie się po stronie kosztów uzyskania przychodów i jednocześnie przedsiębiorcy przysługuje pełne prawo do odliczenia podatku VAT naliczonego od zakupu, o ile spełnia warunki ustawowe.

Przy czym zwraca się jeszcze uwagę na jeden aspekt, a mianowicie użytkowanie roweru w sposób mieszany – w działalności i prywatnie. Tutaj na przykładzie jednej z interpretacji podatkowych widać, że podejście organów podatkowych jest dość zasadnicze. Dyrektor KIS wskazuje, że w takim przypadku użycie roweru stanowiącego część firmy do celów osobistych skutkuje powstaniem obowiązku w VAT od tej części. Czyli w każdej takiej sytuacji przedsiębiorca powinien wykazać przychód do opodatkowania w VAT. Rodzi się pytanie, według jakiego klucza powinna być ustalona podstawa opodatkowania? Jednak na to pytanie nie znamy odpowiedzi, więc pozostawiamy je do własnych rozważań.

Autor: Małgorzata Jagusiak, Katarzyna Marciniak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.