Poniżej znajdziesz kilka przykładów na księgowanie w ifirma.pl korekty sprzedaży krajowej.

1. Korekta po stronie podatku dochodowego

Jeżeli korekta przychodu nie jest spowodowana błędem rachunkowym lub inną oczywistą pomyłką, korekty dokonuje się poprzez zmniejszenie lub zwiększenie przychodów osiągniętych w okresie rozliczeniowym, w którym została wystawiona faktura korygująca lub w przypadku braku faktury, inny dokument potwierdzający przyczyny korekty.

Jeżeli w okresie rozliczeniowym, o którym mowa powyżej, podatnik nie osiągnął przychodów lub osiągnięte przychody są niższe od kwoty zmniejszenia, podatnik jest obowiązany zwiększyć koszty uzyskania przychodów o kwotę, o którą nie zostały zmniejszone przychody.

Przedsiębiorca rozliczający się ryczałtem, w przypadku wystawienia korekty z powodu błędu rachunkowego lub innej oczywistej omyłki dokonuje zmniejszenia przychodu w okresie jego pierwotnego wykazania. Jeśli w danym okresie nie ma wystarczającej kwoty przychodu, jego zmniejszenia dokonuje w kolejnych okresach rozliczeniowych.

1.a. Zwrot towaru nabywcy – korekta na bieżąco

Przykład 1

Pan Jacek wystawił fakturę korygującą w lipcu do faktury sprzedaży z czerwca. Powodem korekty był zwrot towaru przez nabywcę. W tej sytuacji zmniejszenia przychodu podatnik powinien dokonać w miesiącu wystawienia korekty, czyli w lipcu.

Operacje w serwisie

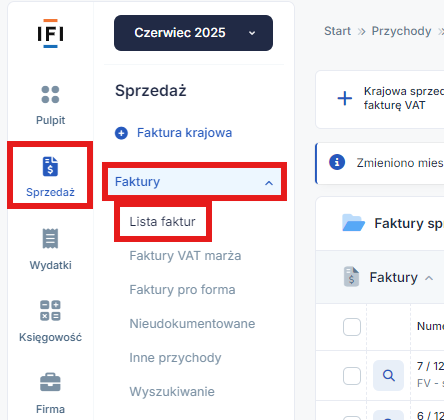

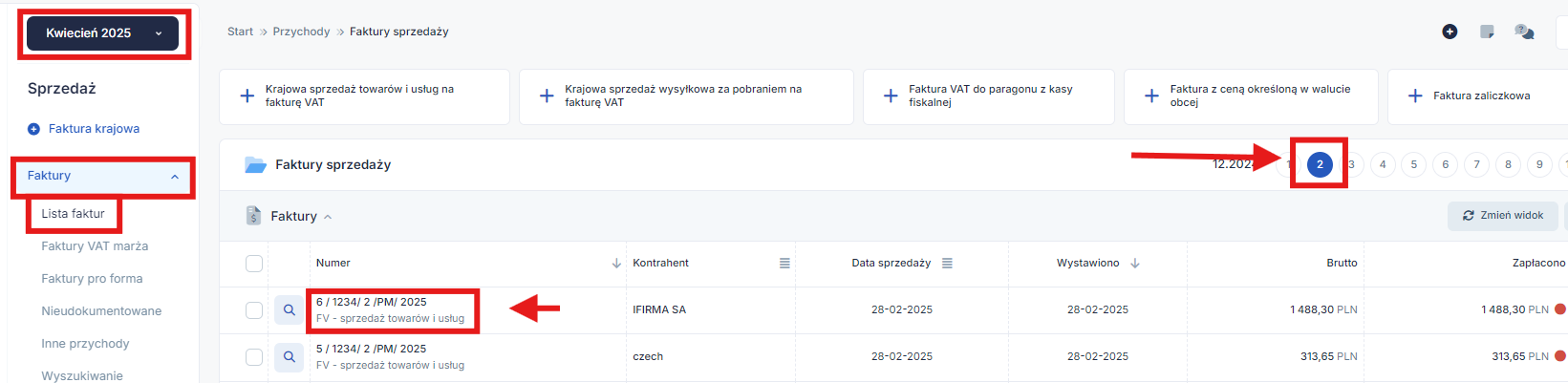

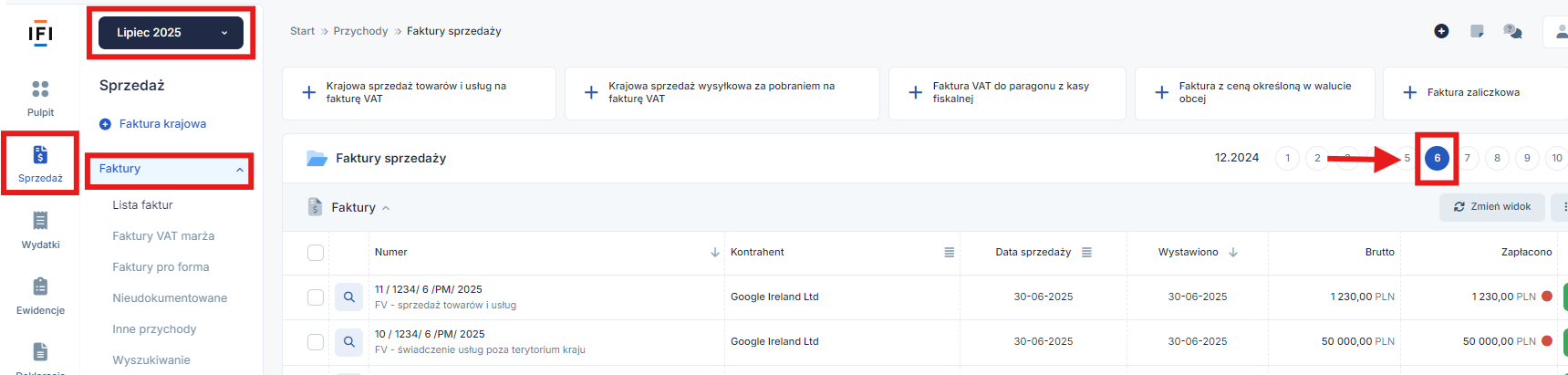

Ustawiamy miesiąc księgowy w lewym górnym rogu na listopad. Z poziomu: Sprzedaż ➡ Faktury ➡ Lista faktur, na poziomej osi czasu wybieramy miesiąc wystawienia pierwotnej faktury.

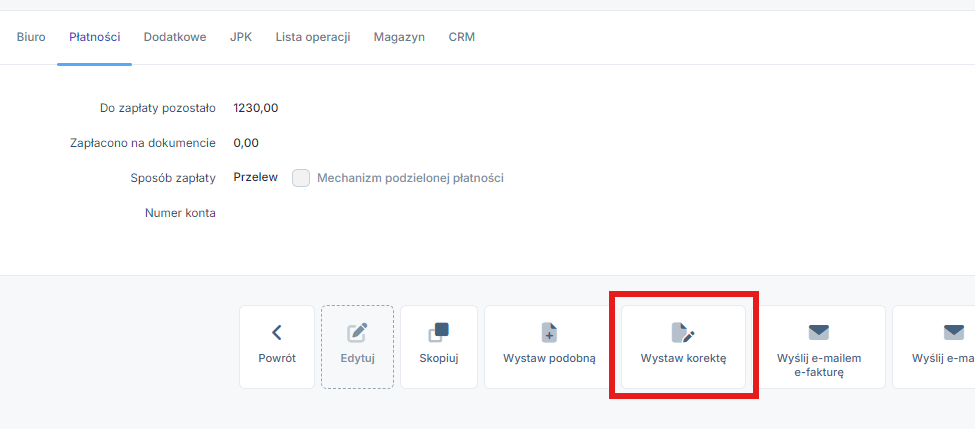

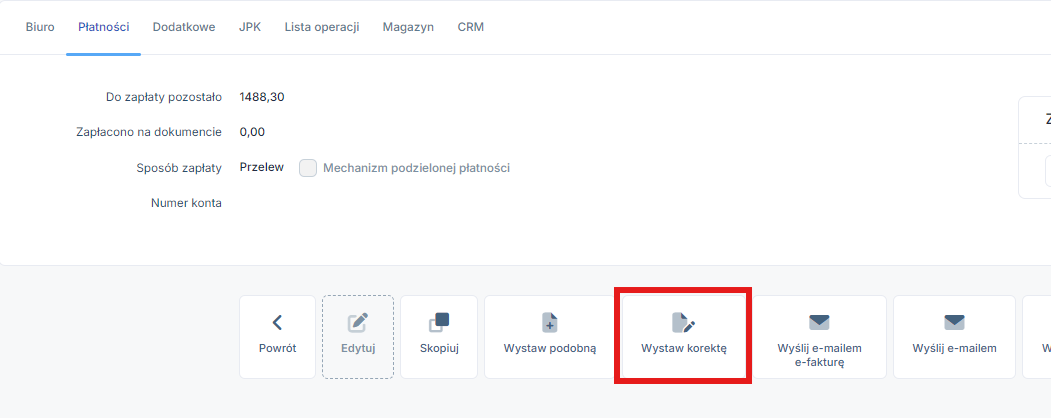

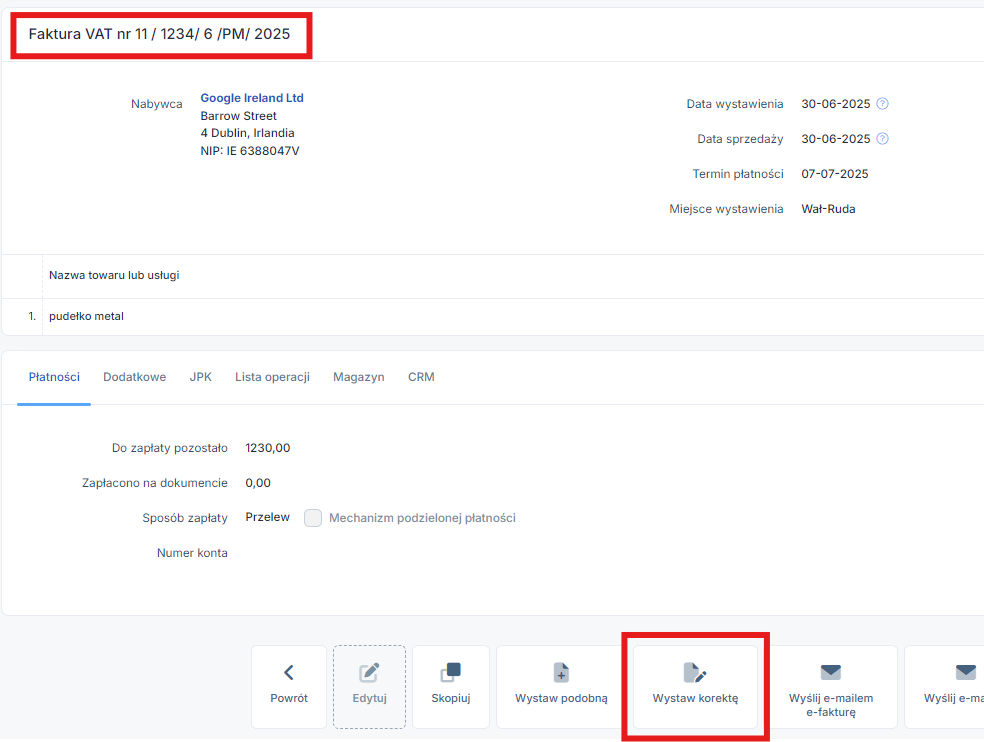

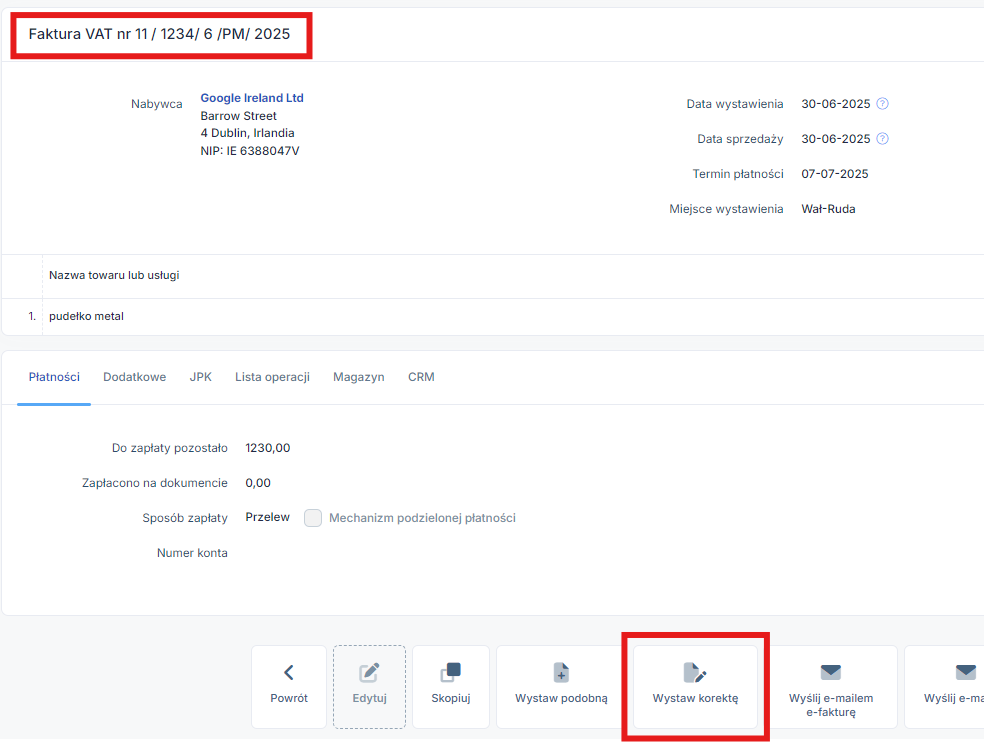

Po kliknięciu na numer danej faktury, w dolnej części będzie dostępna funkcja: wystaw korektę.

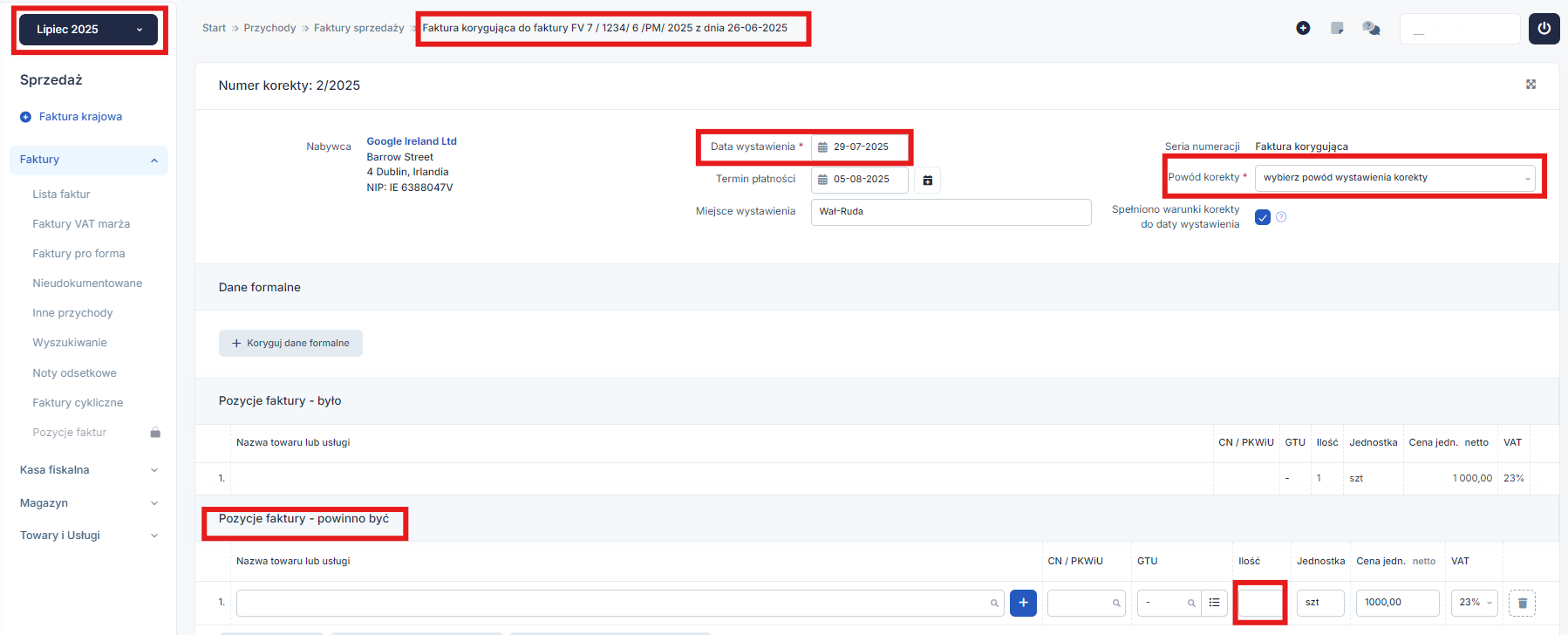

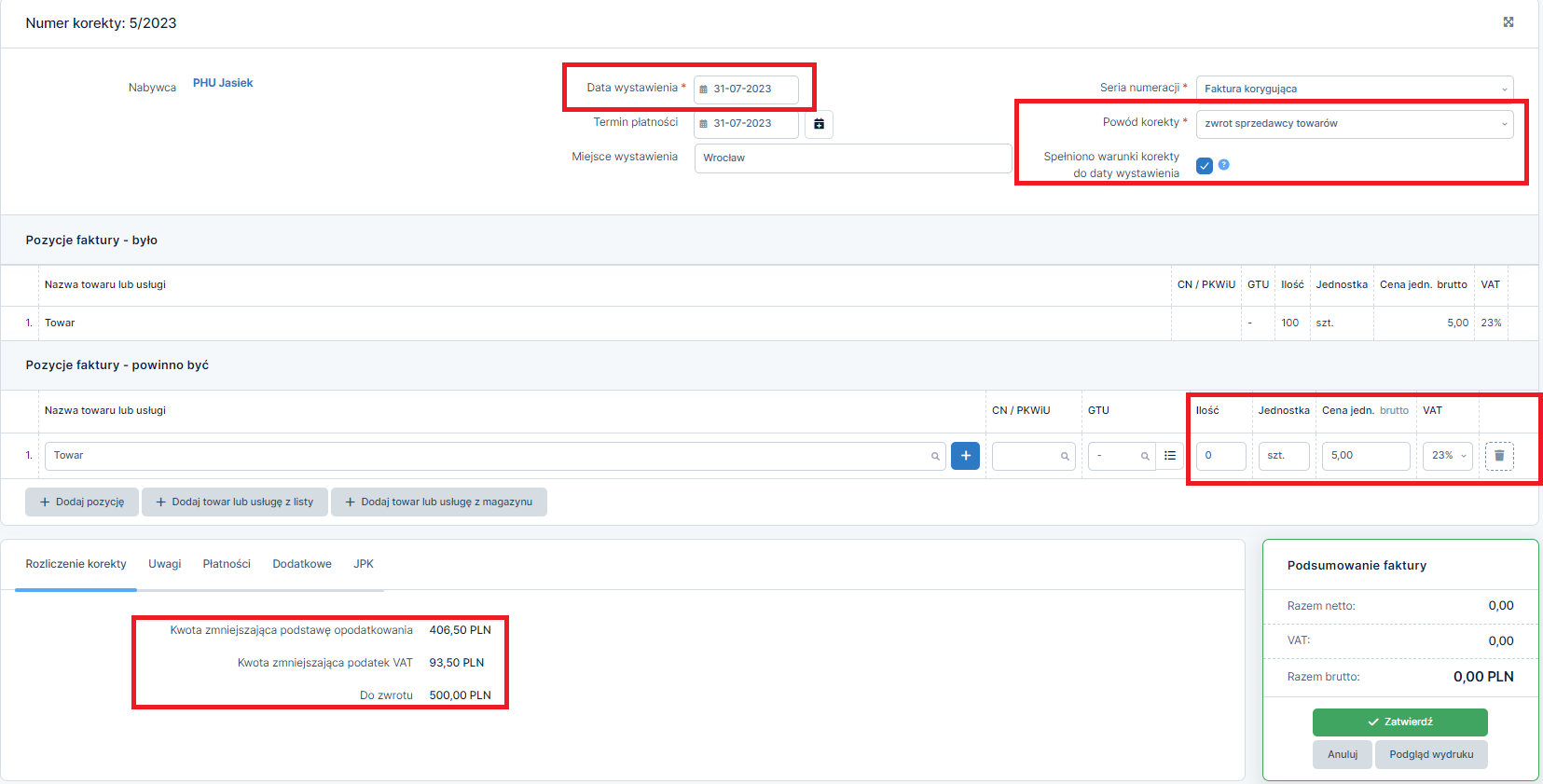

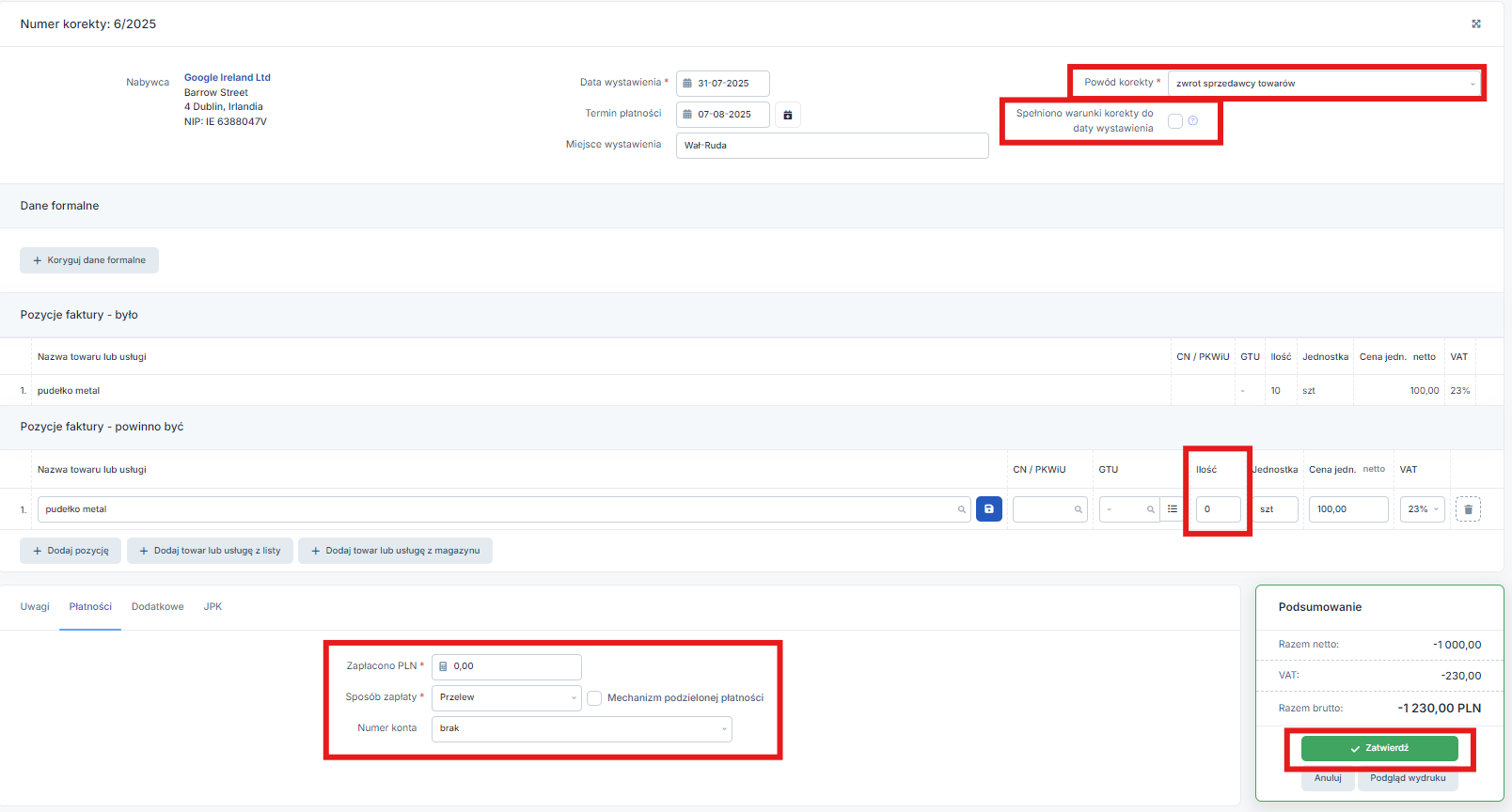

W pozycji ilość wpisujemy taką ilość towaru, jaka powinna być po korekcie, wybieramy z listy powód korekty zwrot sprzedawcy towarów, dodatkowo jeśli warunki korekty zostały ustalone z kontrahentem już przed jej wystawieniem należy pozostawić zaznaczony checkbox “Spełniono warunki korekty do daty wystawienia”. Ma to wpływ na księgowanie w ewidencji sprzedaży VAT. Więcej na ten temat tutaj. Następnie zatwierdzamy zmianę w dolnej części faktury, wybierając funkcję zatwierdź. Na tej podstawie zostanie skorygowana różnica w KPiR w lipcu.

1.b. Błąd w cenie – korekta w okresie zdarzenia pierwotnego

Przykład 2

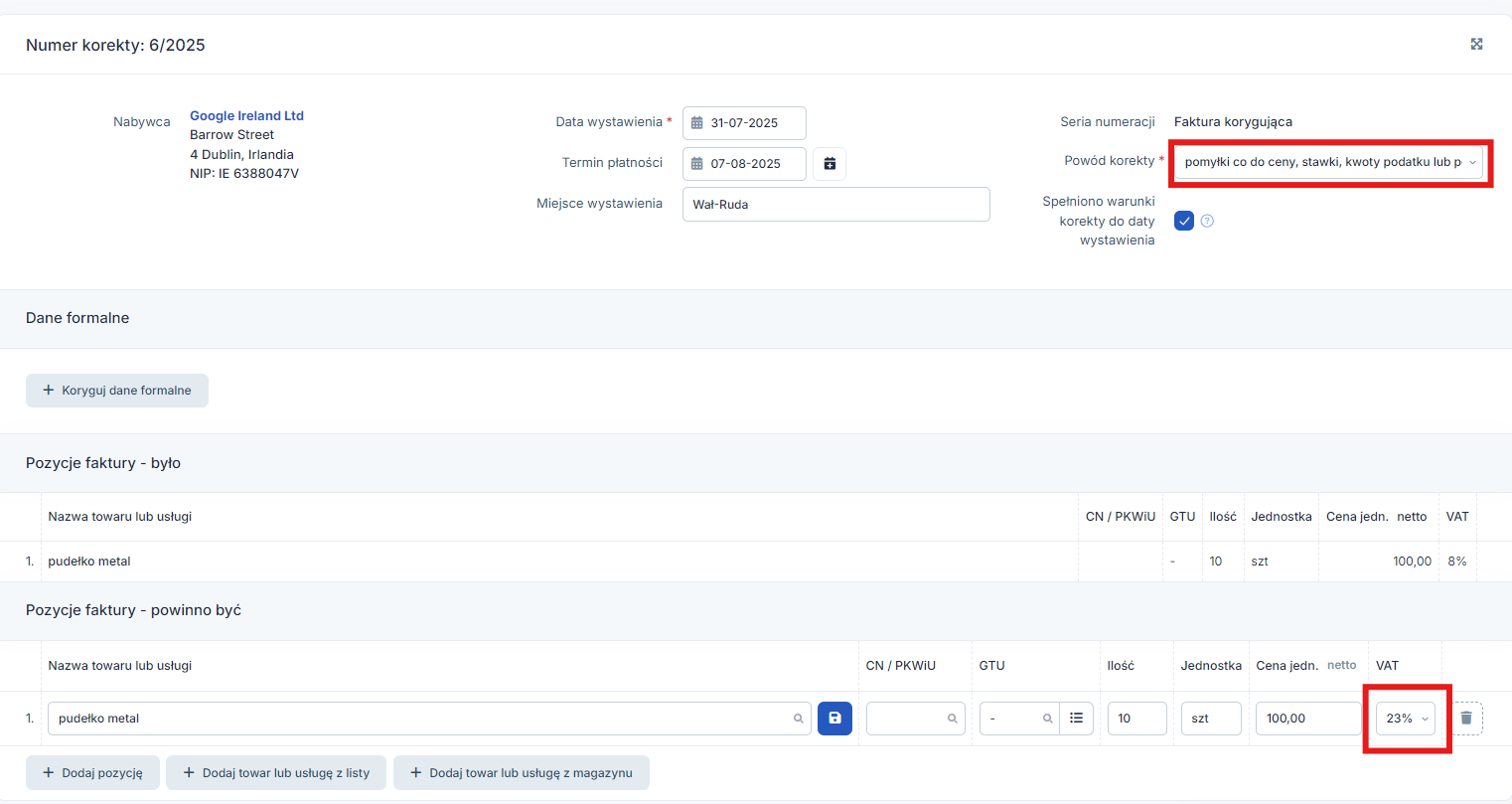

Firma Gacuś wystawiła fakturę sprzedaży w lutym na kilka asortymentów towarów w różnej cenie. W kwietniu przedsiębiorca zorientował się, że błędnie określił cenę jednego towaru, zaniżając wartość sprzedaży. W tym przypadku, przedsiębiorca po wystawieniu faktury korygującej powinien skorygować zapisy księgi w miesiącu sprzedaży, czyli w lutym i zaksięgować różnicę po stronie przychodów z działalności, ponieważ korekta jest wystawiana z powodu zdarzeń które zaistniały już w momencie wystawiania faktury pierwotnej, czyli pomyłki co do ceny, stawki, kwoty podatku lub pozycji faktury.

Operacje w serwisie

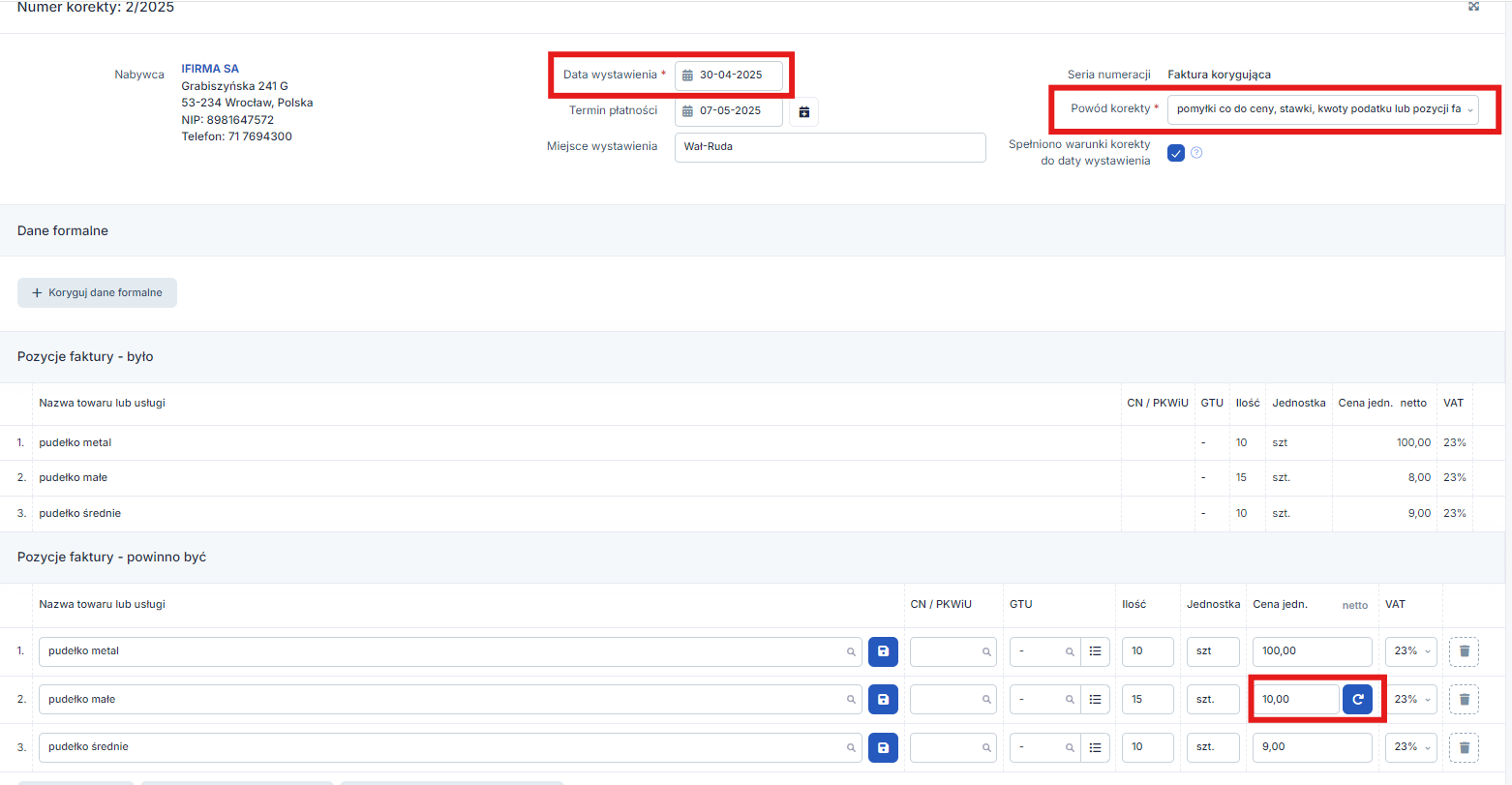

Ustawiamy miesiąc księgowy w lewym górnym rogu na kwiecień, z poziomu: Sprzedaż ➡ Faktury ➡ Lista faktur, na poziomej osi czasu wybieramy miesiąc wystawienia pierwotnej faktury.

Po kliknięciu na numer danej faktury, w dolnej części faktury będzie dostępna funkcja: wystaw korektę.

W pozycji cena jedn. wpisujemy taką cenę, jaka powinna być po korekcie. Zaznaczamy powód korekty, w tym przypadku pomyłki co do ceny. Następnie zatwierdzamy zmianę w dolnej części faktury, wybierając funkcję zatwierdź.

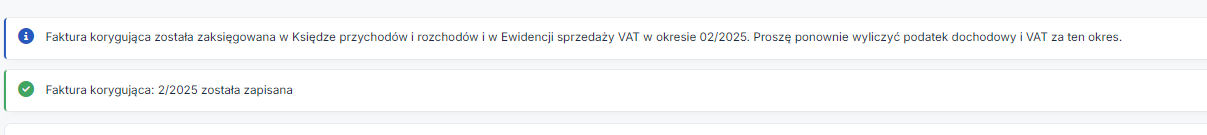

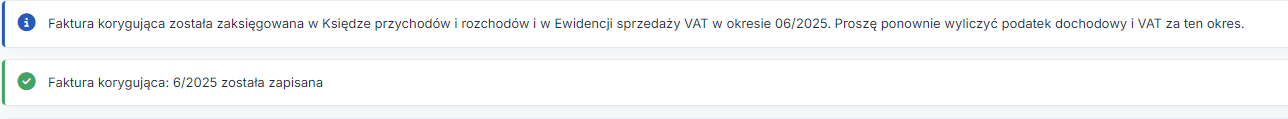

Po zatwierdzeniu korekty pojawi się następujący komunikat “Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów i w Ewidencji sprzedaży VAT w okresie 02/2025. Proszę ponownie wyliczyć podatek dochodowy i VAT za ten okres.”:

Zgodnie z powyższym komunikatem, zwiększenie przychodu będzie wykazane w KPiR ( w przypadku ryczałtowców w Ewidencji przychodów) w dacie sprzedaży, czyli w lutym:

Uwaga!

Zaksięgowanie korekty do miesiąca sprzedaży spowoduje zmianę pierwotnych zapisów w KPiR. Konieczne jest ponowne wygenerowanie raportu PIT-5/PIT5L/PIT28 za każdy miesiąc, w którym dokument już został wygonerowany, rozpoczynając od miesiąca zmiany tj. lutego (z uwagi na to, że wyniki są narastająco), a następnie wpłacenie różnicy w zaliczce na podatek dochodowy z należnymi odsetkami.

Warto również pamiętać, że składka zdrowotna opłacana do ZUS do 20 stego dnia miesiąca następnego, jest wyliczana na podstawie dochodu z miesiąca poprzedniego. Dlatego jeśli księgowanie korekty wpływa na dochód z miesiąca poprzedniego to przedsiębiorca może złożyć korektę deklaracji ZUS DRA celem skorygowania podstawy do wyliczenia składki zdrowotnej, nie jest to jednak obowiązkowe w trakcie roku. Więcej na ten temat tutaj.

2. Korekta po stronie podatku VAT

Wystawienie faktury korygującej może spowodować zmniejszenie podatku należnego lub jego zwiększenie, w zależności od tego, co było przyczyną korekty. Sytuacje te odmiennie rozlicza się w ewidencji sprzedaży VAT.

2.a. Zmniejszenie podatku VAT należnego

Korekty dokonuje się pod warunkiem, że z posiadanej przez sprzedawcę dokumentacji wynika, iż uzgodnił on z nabywcą towaru lub usługobiorcą warunki obniżenia podstawy opodatkowania określone w fakturze korygującej oraz warunki te zostały spełnione, a faktura ta jest zgodna z posiadaną dokumentacją.

Przepisy ustawy o VAT w tym przypadku nie uzależniają terminu obniżenia podatku VAT należnego od przyczyny wystawienia faktury korygującej, a jedynie od posiadania dokumentacji potwierdzającej uzgodnienia z nabywcą odnośnie warunków obniżenia podstawy opodatkowania.

Posiadanie dokumentacji nie jest wymagane w przypadku:

- eksportu towarów i wewnątrzwspólnotowej dostawy towarów;

- dostawy towarów i świadczenia usług, dla których miejsce opodatkowania znajduje się poza terytorium kraju;

- sprzedaży: energii elektrycznej, cieplnej lub chłodniczej, gazu przewodowego, usług dystrybucji energii elektrycznej, cieplnej lub chłodniczej, usług dystrybucji gazu przewodowego, usług telekomunikacyjnych oraz usług wymienionych w poz. 24-37, 50 i 51 załącznika nr 3 do ustawy;

- wystawienia faktury korygującej w postaci faktury ustrukturyzowanej. (Dowiedz się czym jest faktura ustrukturyzowana).

Obowiązku posiadania dokumentacji nie stosujemy również w przypadku korekt zmniejszających, na których nie wykazano podatku np. faktur VAT marża czy ze stawką ZW.

W przypadku faktur dla których nie wskazano kwoty podatku VAT, korekty ujmowane są w zależności od powodu ich wystawienia:

- Jeśli przesłanka do wystawienia korekty powstała z powodu nowych okoliczności, niemożliwych do przewidzenia w chwili wystawienia pierwotnej faktury sprzedaży. Korekta rozliczana jest w okresie, w którym została wystawiona faktura korygująca.

Natomiast jeśli powodem wystawienia faktury korygującej jest błąd lub oczywista pomyłka, korektę należy rozliczyć w dacie powstania obowiązku podatkowego z tytułu tej sprzedaży.

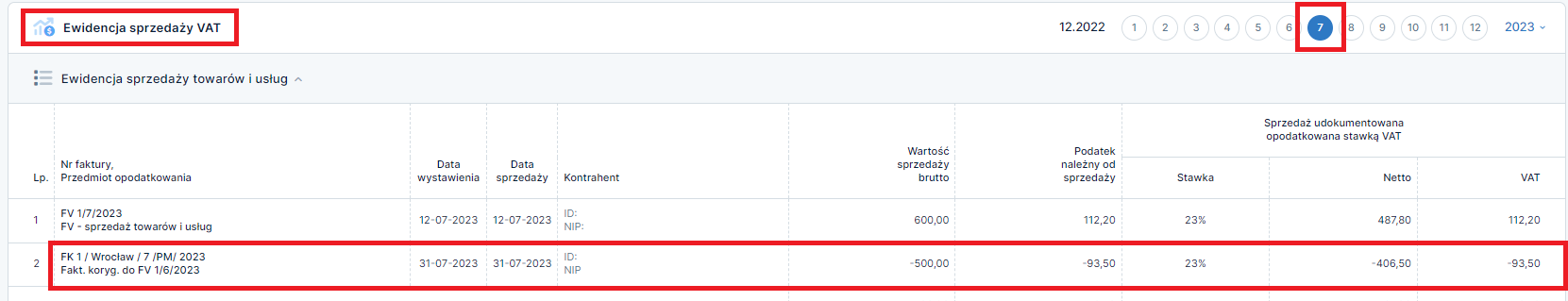

Przykład 3. Korekta zmniejszająco na bieżąco – w dacie wystawienia faktury korygującej

Pan Krzysztof wystawił fakturę korygującą w lipcu do faktury sprzedaży z czerwca. Powodem korekty był zwrot towaru przez kontrahenta, w związku z tym nastąpiło obniżenie podstawy opodatkowania VAT. Dokumentację mailową potwierdzającą warunki korekty Pan Krzysztof otrzymał w dniu wystawienia korekty. W tym przypadku fakturę korygującą zmniejszającą sprzedaż przedsiębiorca może ująć w ewidencji sprzedaży VAT za lipiec.

Wystawiając taką fakturę korygującą w serwisie należy zaznaczyć checkbox Spełniono warunki korekty do daty wystawienia.

W tym przypadku fakturę korygującą zmniejszającą sprzedaż przedsiębiorca może ująć w ewidencji sprzedaży VAT za lipiec.

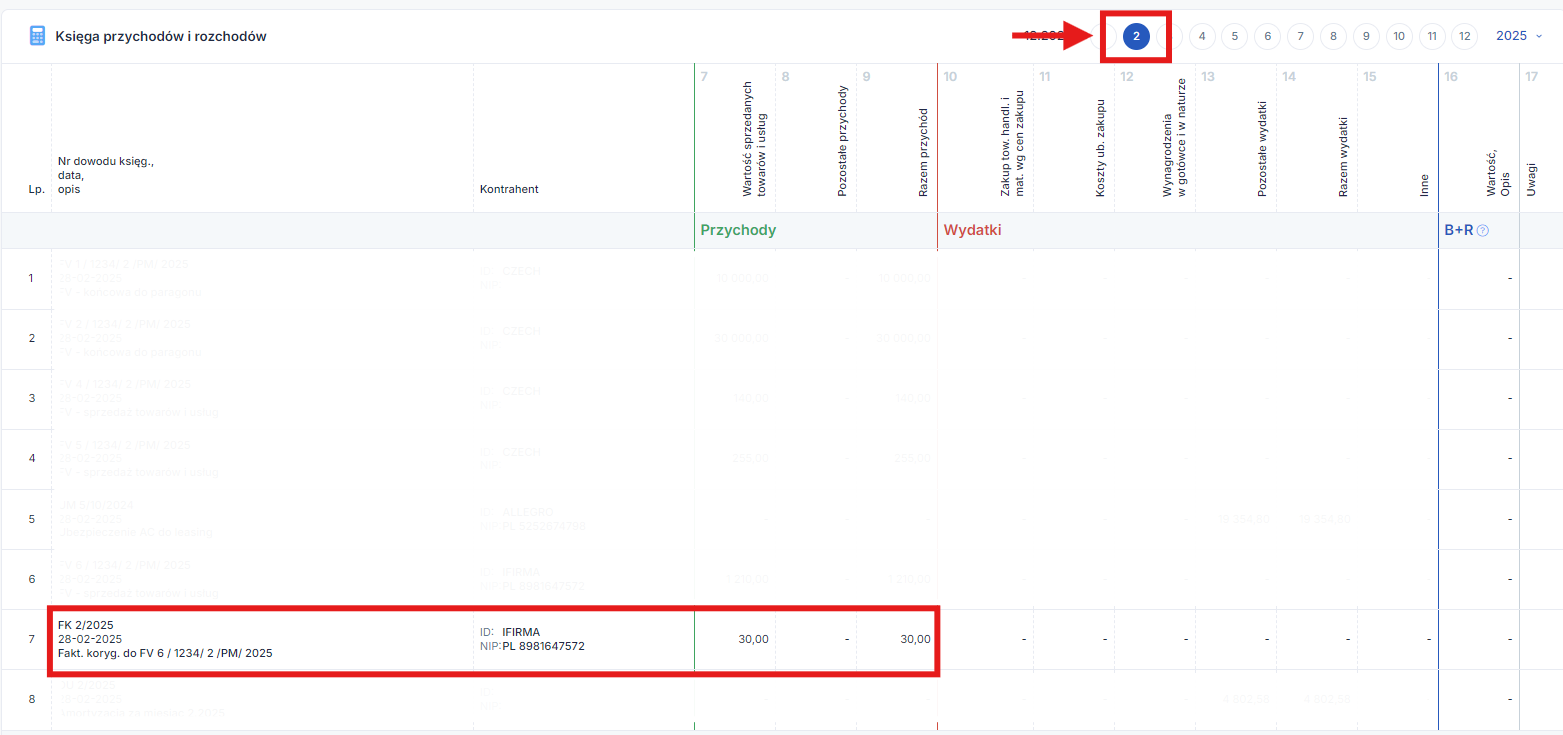

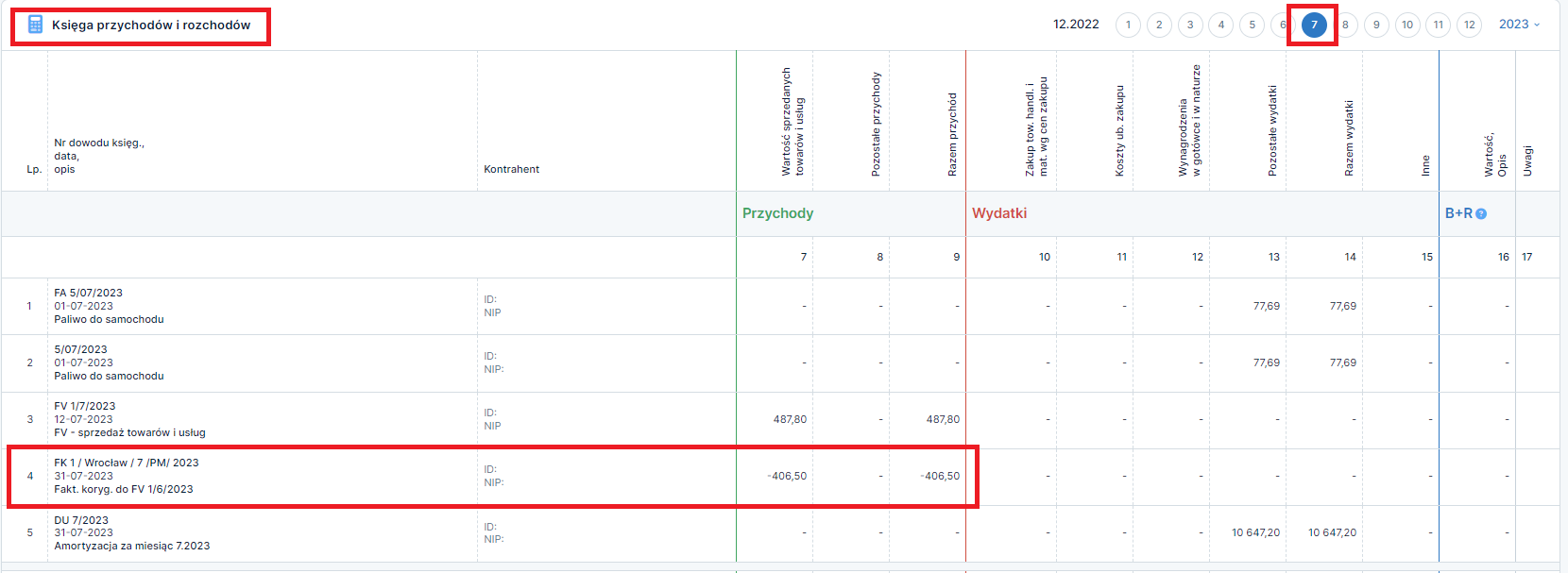

W Księdze przychodów i rozchodów zmniejszenie sprzedaży również będzie widoczne w lipcu:

Jeżeli w podanym przykładzie podatnik złoży plik JPK_V7 przed otrzymaniem potwierdzenia korekty od nabywcy, wówczas będzie zobligowany do dokonania korekty zapisów w ewidencji sprzedaży VAT za ten okres, a tym samym korekty pliku JPK_V7 za lipiec.

Przykład 4. Korekta zmniejszająca w okresie otrzymania dokumentacji potwierdzenia spełnienia warunków do korekty

Pani Jowita wystawiła fakturę korygującą w lipcu do faktury sprzedaży z czerwca. Powodem korekty był zwrot towaru przez kontrahenta, w związku z tym nastąpiło obniżenie podstawy opodatkowania VAT. Potwierdzenie otrzymania faktury korygującej przez nabywcę podatnik Pani Jowita otrzymała 26 sierpnia, czyli po terminie złożenia pliku JPK_V7 za lipiec. W tym przypadku fakturę korygującą zmniejszającą sprzedaż przedsiębiorca może ująć w ewidencji sprzedaży VAT nie wcześniej, niż w sierpniu.

Operacje w serwisie

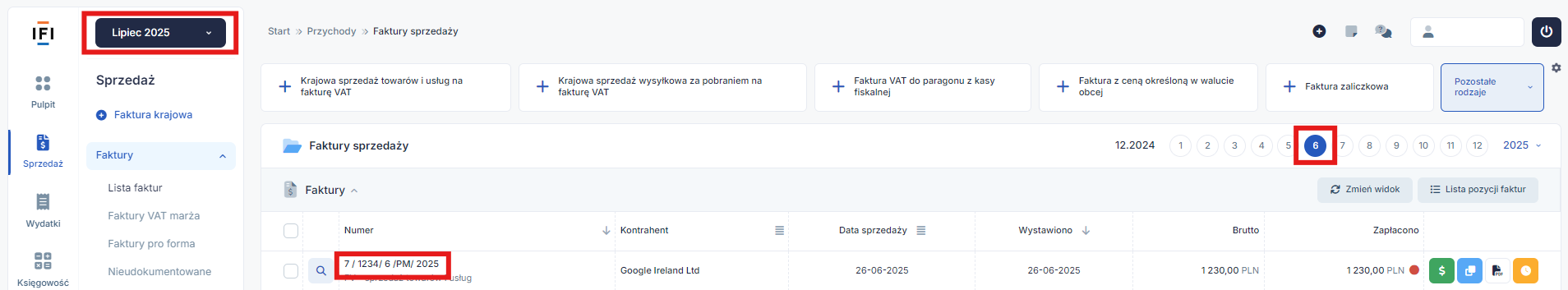

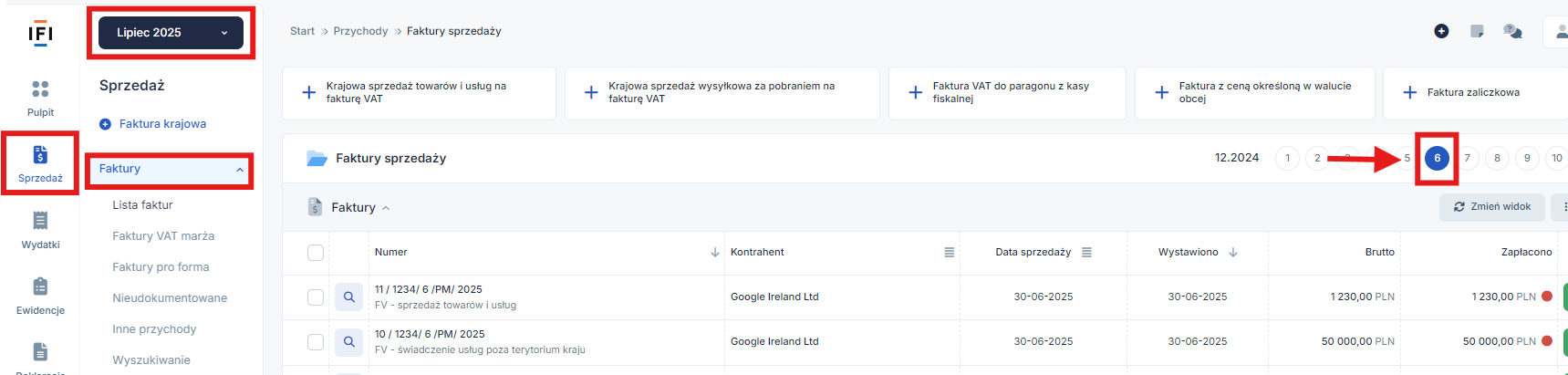

Ustawiamy miesiąc księgowy w lewym górnym rogu na lipiec. Z poziomu: Sprzedaż ➡ Faktury ➡ Lista faktur, na poziomej osi czasu wybieramy miesiąc wystawienia pierwotnej faktury.

Po kliknięciu na numer danej faktury, w dolnej części będzie dostępna funkcja: wystaw korektę.

W pozycji ilość wpisujemy taką ilość towaru, jaka powinna być po korekcie, wybieramy z listy powód korekty zwrot sprzedawcy towarów. W tym przypadku nie należy zaznaczać checkboxa Spełniono warunki korekty do daty wystawienia. Następnie zatwierdzamy zmianę w dolnej części faktury, wybierając funkcję zatwierdź.

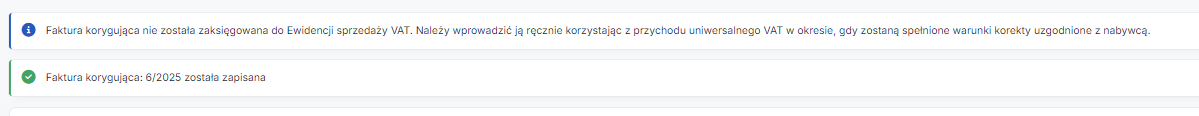

W systemie pojawi się komunikat:

Faktura korygująca nie została zaksięgowana do Ewidencji sprzedaży VAT. Należy wprowadzić ją ręcznie korzystając z przychodu uniwersalnego VAT w okresie, gdy zostaną spełnione warunki korekty uzgodnione z nabywcą.

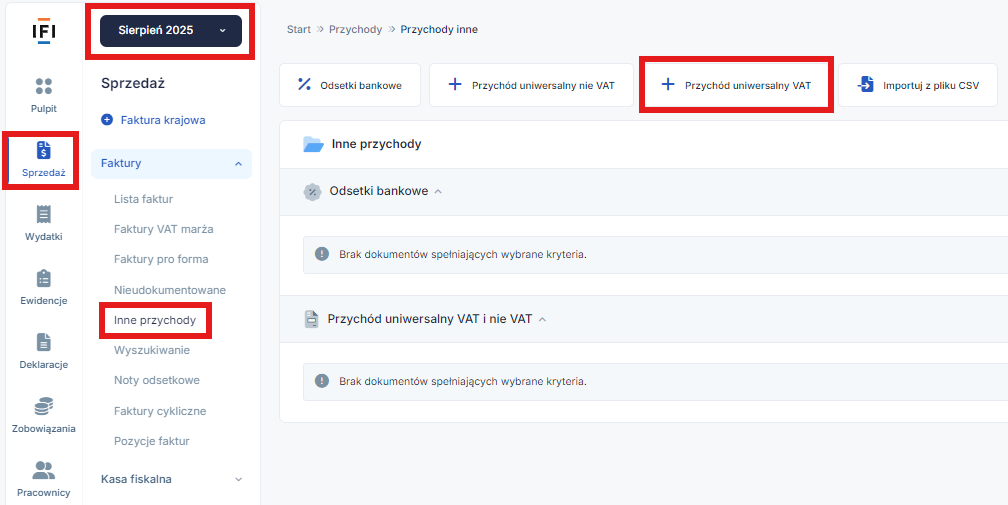

Fakturę korygującą należy wprowadzić w miesiącu w którym otrzymano dokumentację potwierdzającą warunki korekty przez zakładkę Sprzedaż ➡ Faktury➡ Inne przychody ➡ Przychód uniwersalny VAT:

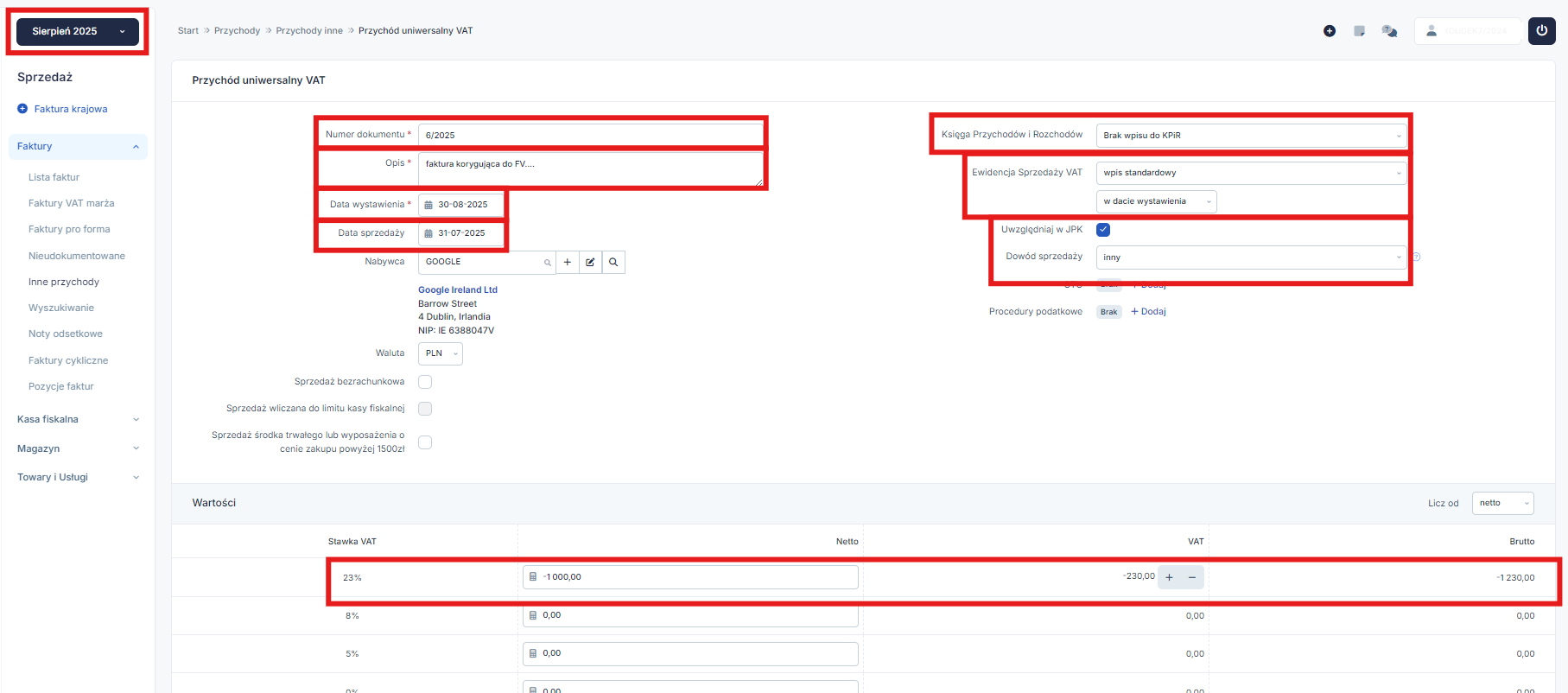

Formularz uzupełniamy w następujący sposób:

- Numer dokumentu: Zgodnie z fakturą korygującą

- Opis: Fakt. koryg. do FV 6/2025

- Data wystawienia: dotyczy faktury korygującej

- Data sprzedaży: dotyczy faktury pierwotnej

- Księga Przychodów i Rozchodów: Brak wpisu do KPiR

- Ewidencja Sprzedaży VAT: wpis standardowy

- data wpisu: w dacie wystawienia

- uwzględniaj w JPK: TAK

- Dowód sprzedaży: inny

- GTU i Procedury podatkowe: zgodnie z fakturą korygującą

- Kwota: różnica wynikająca ze zmniejszenia ze znakiem minus

2.b. Zwiększenie podatku VAT należnego

W przypadku gdy podstawa opodatkowania uległa zwiększeniu, korekty tej podstawy dokonuje się w rozliczeniu za okres rozliczeniowy, w którym zaistniała przyczyna zwiększenia podstawy opodatkowania.

W przypadku eksportu towarów i wewnątrzwspólnotowej dostawy towarów zwiększenie podstawy opodatkowania, o którym mowa wyżej, następuje nie wcześniej niż w deklaracji podatkowej składanej za okres rozliczeniowy, w którym wykazane zostały te transakcje.

Jeżeli korekta faktury wynika ze zdarzeń zaistniałych już w momencie wystawienia faktury pierwotnej, bo dotyczy na przykład pomyłki w stawce podatku czy w cenie towaru, wówczas powinna być rozliczona w miesiącu pierwotnej faktury.

Jeżeli korekta będzie spowodowana zdarzeniem, które miało miejsce po dokonaniu sprzedaży, wówczas korekty dokonuje się w miesiącu wystawienia faktury korygującej.

Przykład 5. Zwiększenie podatku VAT należnego – korekta w dacie zdarzenia pierwotnego

Przedsiębiorca wystawił fakturę korygującą w lipcu do faktury sprzedaży z czerwca. Powodem korekty była błędnie określona stawka VAT w miesiącu sprzedaży, zamiast 23% VAT podatnik naliczył 8% VAT. W tej sytuacji przedsiębiorca powinien dokonać korekty w miesiącu sprzedaży, czyli w czerwcu, ponieważ powodem wystawienia faktury korygującej było zdarzenie pierwotne.

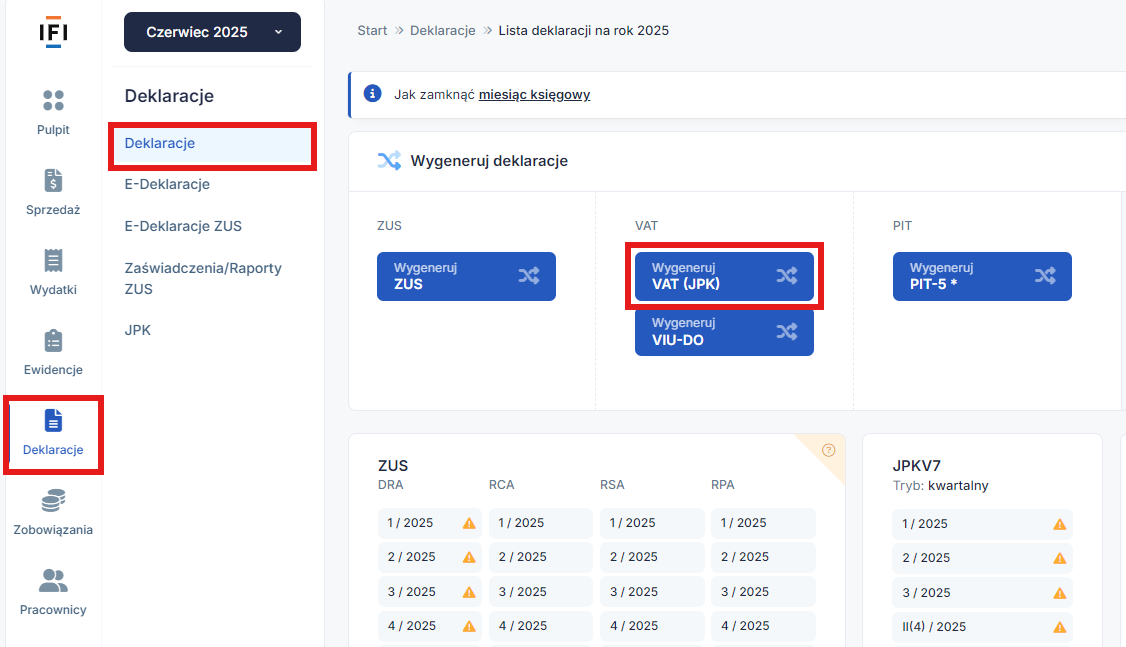

Operacje w serwisie

Ustawiamy miesiąc księgowy w lewym górnym rogu na lipiec, z poziomu: Sprzedaż ➡ Faktury ➡ Lista faktur, na poziomej osi czasu wybieramy miesiąc wystawienia pierwotnej faktury.

Po kliknięciu na numer danej faktury, w dolnej części faktury będzie dostępna funkcja: wystaw korektę.

W pozycji „stawka VAT” wybieramy właściwą stawkę. Zaznaczamy powód korekty, w tym przypadku pomyłki co do stawki. Następnie zatwierdzamy zmianę w dolnej części faktury, wybierając funkcję zatwierdź.

Po zatwierdzeniu pojawi się komunikat:

Faktura korygująca została zaksięgowana w Księdze przychodów i rozchodów i w Ewidencji sprzedaży VAT w okresie 06/2025. Proszę ponownie wyliczyć podatek dochodowy i VAT za ten okres.

Uwaga!

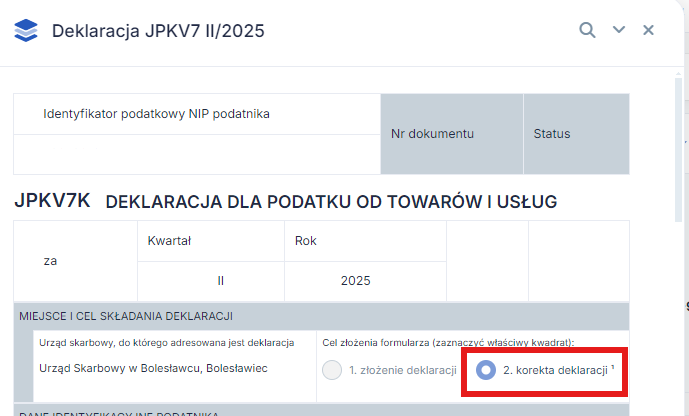

Zaksięgowanie korekty do miesiąca sprzedaży spowoduje zmianę pierwotnych zapisów w ewidencji sprzedaży VAT. Konieczne jest ponowne wygenerowanie pliku JPKV7 za czerwiec.

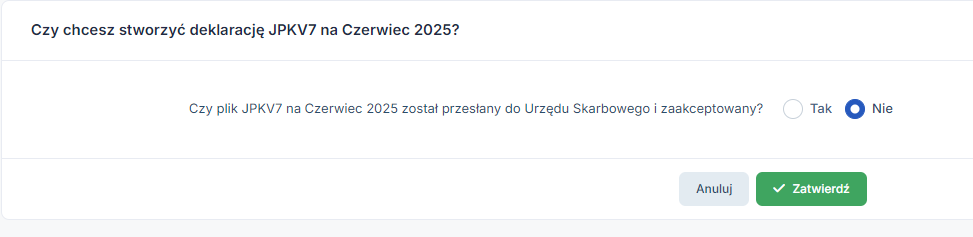

Podczas generowania pliku JPK pojawi się pytanie “Czy plik JPKV7 na Czerwiec 2025 został przesłany do Urzędu Skarbowego i zaakceptowany?”

Po wybraniu “TAK”, plik zostanie wygenerowany w trybie korekty:

WAŻNE!

Podczas edycji dokumentu można dodać uzasadnienie składanej korekty, nie jest to jednak obowiązkowe.

Następnie składamy korektę do właściwego urzędu skarbowego, dopłacając ewentualną różnicę (wraz z odsetkami) w podatku VAT.

Jeżeli w pierwotnym pliku JPKV7 za czerwiec wystąpiła nadwyżka podatku naliczonego nad należnym do przeniesienia na kolejny okres rozliczeniowy (lipiec), konieczne jest złożenie korekty również za lipiec.

Zwiększenie podatku należnego w miesiącu wystawienia faktury korygującej spowodowane zdarzeniem, które miało miejsce po dokonaniu sprzedaży występuje niezwykle rzadko.

W takim przypadku korektę należy wystawić w dacie w jakiej zaistniał powód jej wystawienia.

Operacje w serwisie

Ustawiamy miesiąc księgowy w lewym górnym rogu na lipiec, z poziomu: Sprzedaż ➡ Faktury ➡ Lista faktur, na poziomej osi czasu wybieramy miesiąc wystawienia pierwotnej faktury. Po kliknięciu na numer danej faktury, w dolnej części faktury będzie dostępna funkcja: wystaw korektę. Zaznaczamy powód korekty, np. podwyższenie ceny po wystawieniu faktury oraz uzupełniamy dokument zgodnie z zaistniałą sytuacją. Zatwierdzamy zmianę w dolnej części faktury, wybierając funkcję zatwierdź.

Faktura zostanie zaksięgowana w dacie wystawienia.

Autor: Katarzyna Dudek – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.

Popularne w kategorii:

Faktury

- Świadczenie usług dla podatników VAT-UE w trybie art. 28b

- Co powinno być podane w nazwie towaru/usługi na wystawionej fakturze

- Jak wystawić drugą oraz kolejne faktury korygujące do faktury sprzedaży

- Jak wystawić fakturę za świadczenie usług poza terytorium kraju

- Faktura korygująca sprzedaż krajową – wystawianie i księgowanie – Kompendium