Spis treści:

- Jak pobrać dane z serwisu?

- Wybór formy rozliczenia

- Dodatkowe źródła przychodów

- Działalność gospodarcza

- PIT/WZR – informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych

- Ryczałt wpłacony i wykazany w ewidencji przychodów

- Składki ZUS

- Ponowny import danych

- Wysłanie zeznania

- Korekta zeznania

1. Jak pobrać dane z serwisu?

Użytkownicy prowadzący działalność w formie spółki cywilnej opodatkowanej ryczałtem od przychodów ewidencjonowanych mogą skorzystać z opcji sporządzenia zeznania rocznego za pomocą naszej aplikacji pitroczny.pl.

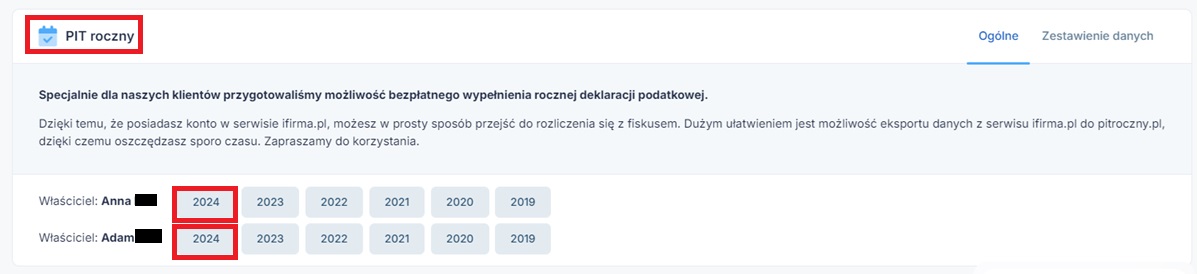

Aby rozpocząć wypełnianie zeznania należy na swoim koncie w serwisie ifirma.pl przejść do zakładki Deklaracje ➡ Deklaracje, a następnie w części PIT roczny wybrać ikonę roku, za który chcemy dokonać rozliczenia, czyli 2024.

W przypadku działalności w formie spółki cywilnej podatnikami podatku dochodowego nie jest spółka, ale wspólnicy odrębnie. W związku z tym, każdy ze wspólników przygotowuje odrębnie zeznanie, wybierając ikonę 2024 przy swoich danych.

Opcja dostępna w dowolnym miesiącu księgowym, w którym konto posiadało pełną funkcjonalność.

UWAGA!

W przypadku klientów Biura Rachunkowego ifirma.pl jeśli opcja samodzielnego rozliczenia przez pitroczny.pl nie jest dostępna należy skontaktować się ze swoją księgową.

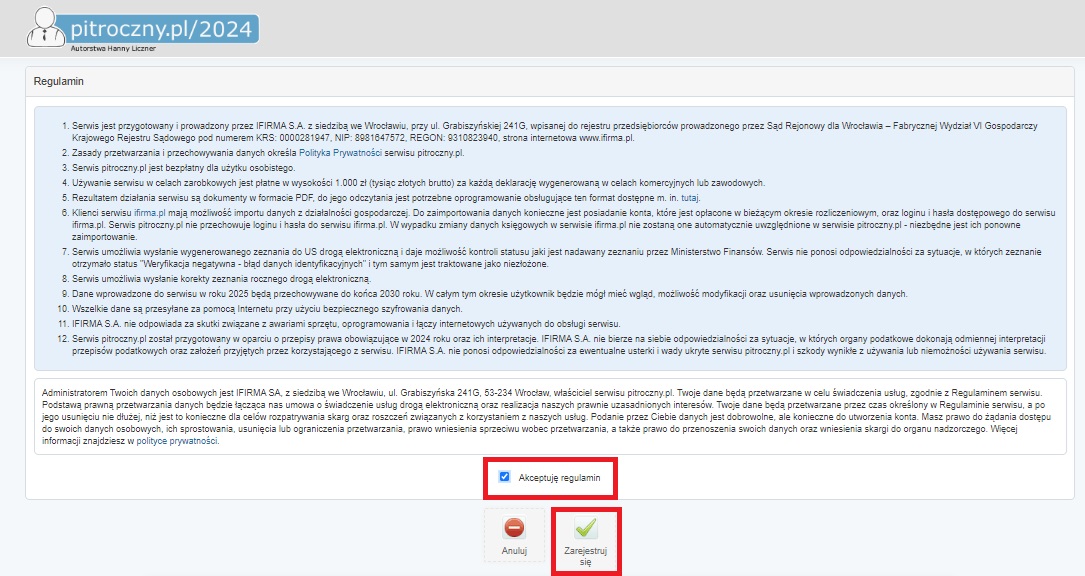

Aby rozpocząć wypełnianie zeznania należy dokonać akceptacji regulaminu. Wybranie opcji Zarejestruj spowoduje założenia konta na portalu pitroczny.pl na takie same dane (login i hasło) jak do konta w serwisie ifirma.pl.

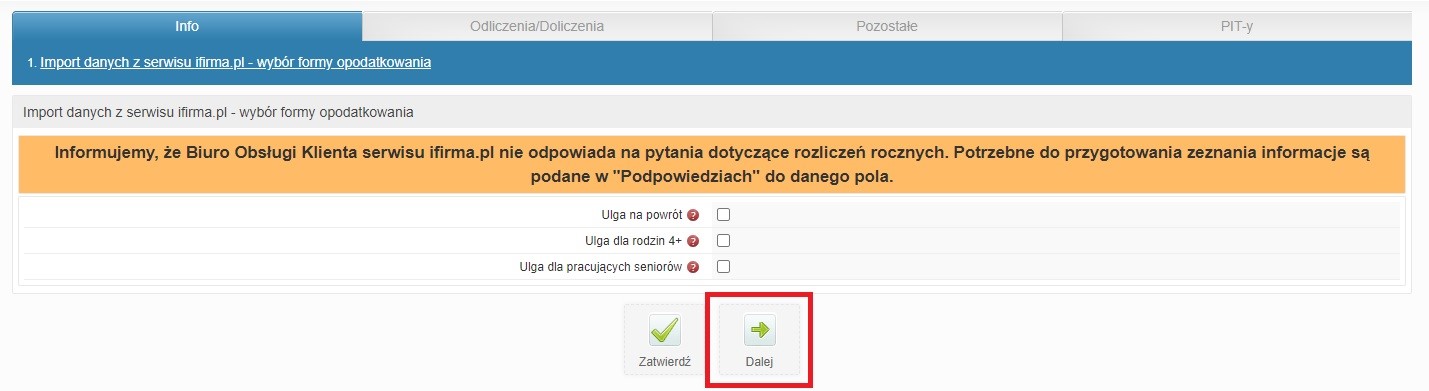

W kolejnym kroku będzie można zaznaczyć ulgi podatkowe związane ze sposobem wyliczenia dochodu do opodatkowania,

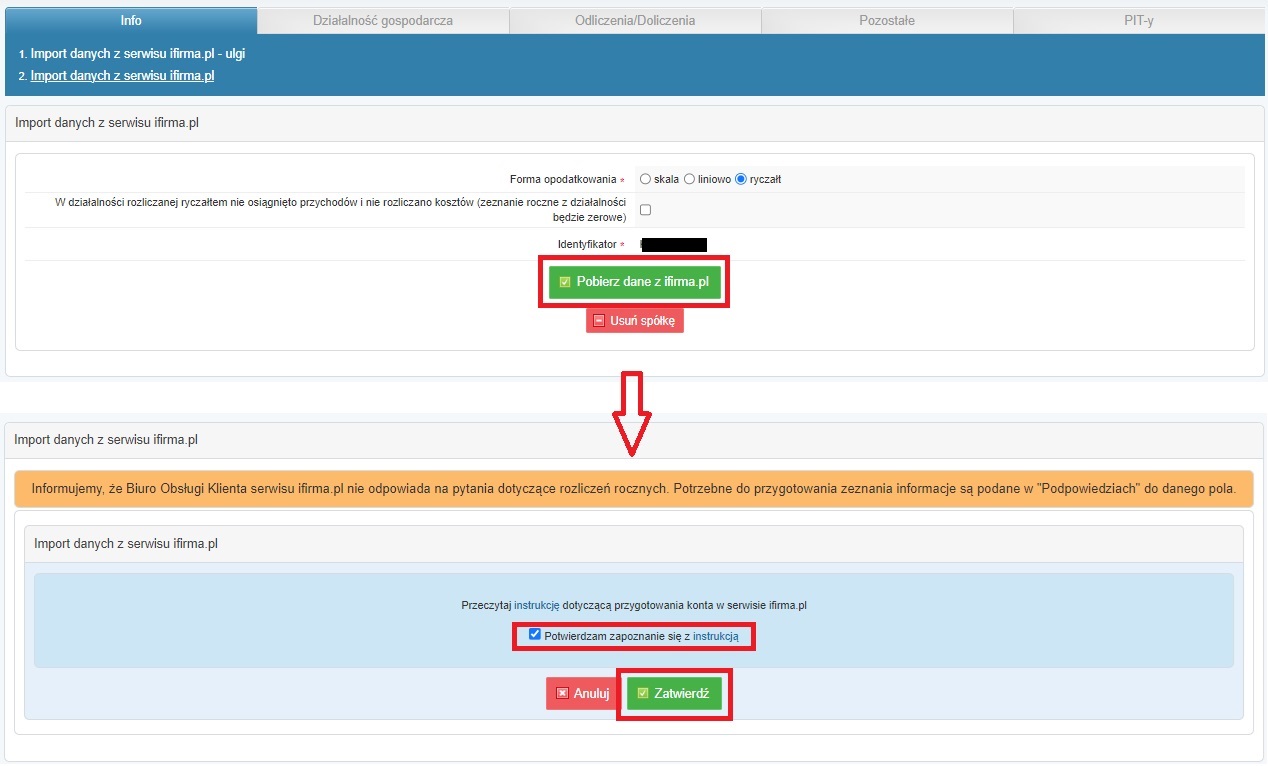

a następnie dokonać importu danych z konta w serwisie ifirma.pl.

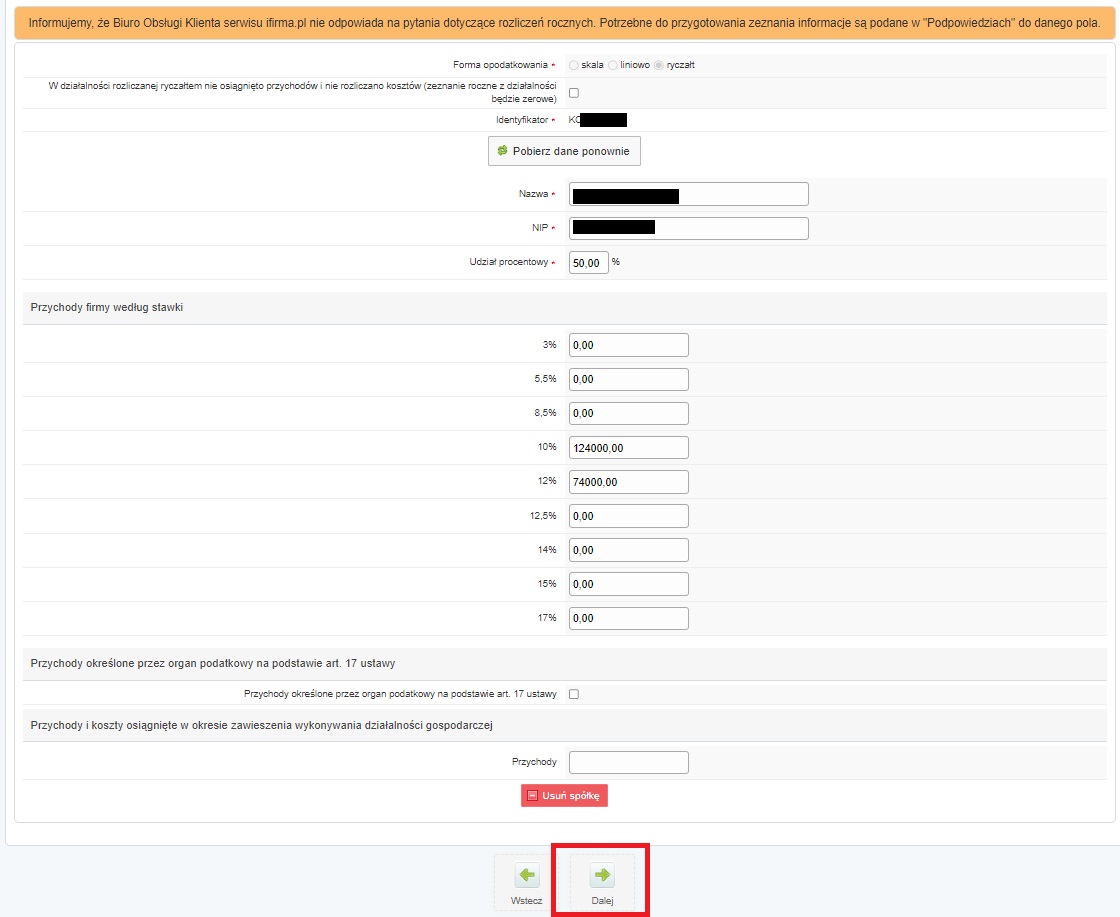

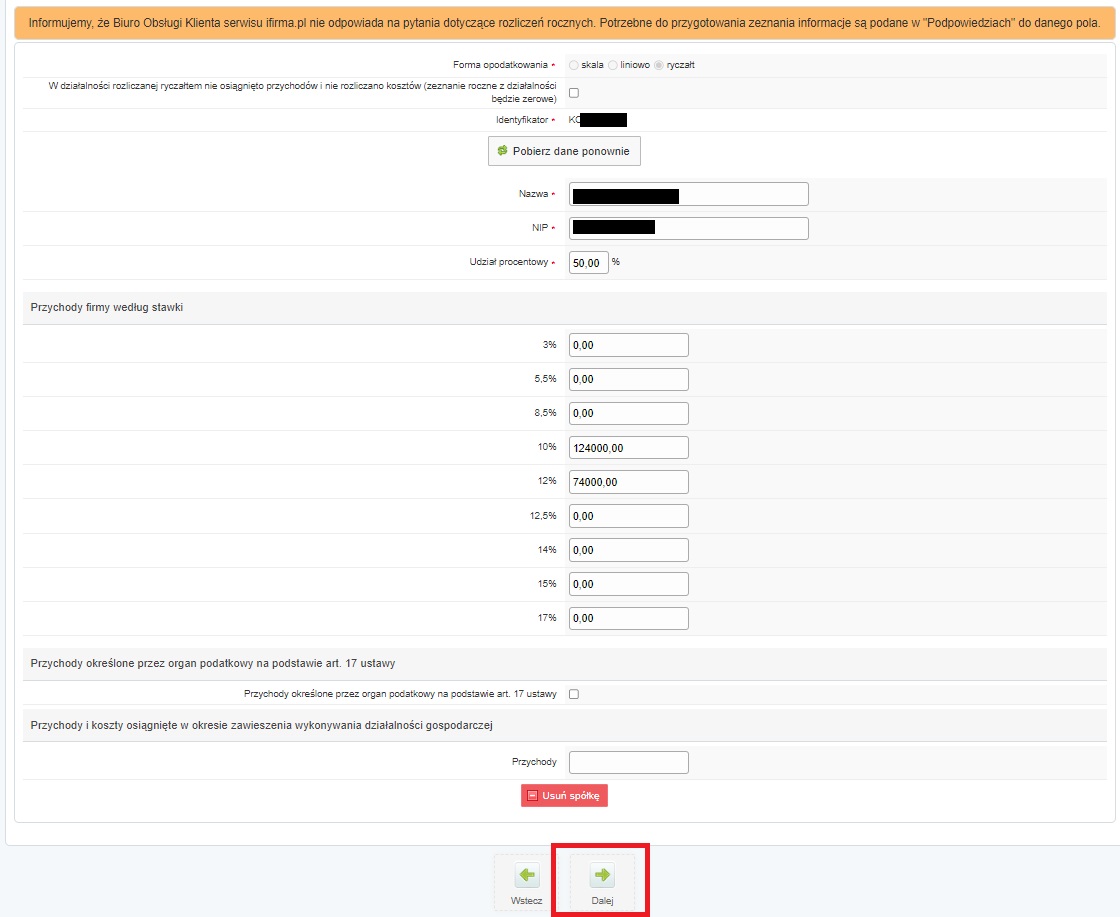

Po potwierdzeniu zapoznania się z instrukcją przygotowania konta w serwisie i zatwierdzeniu importu zostaną wyświetlone dane pobrane z serwisu ifirma.pl.

Zaimportowane dane obejmują:

- przychody wg poszczególnych stawek, w tym przychody uzyskane w okresie zawieszenia działalności,

- kwoty należnego ryczałtu,

- kwoty odliczanych składek na ubezpieczenie społeczne i zdrowotne.

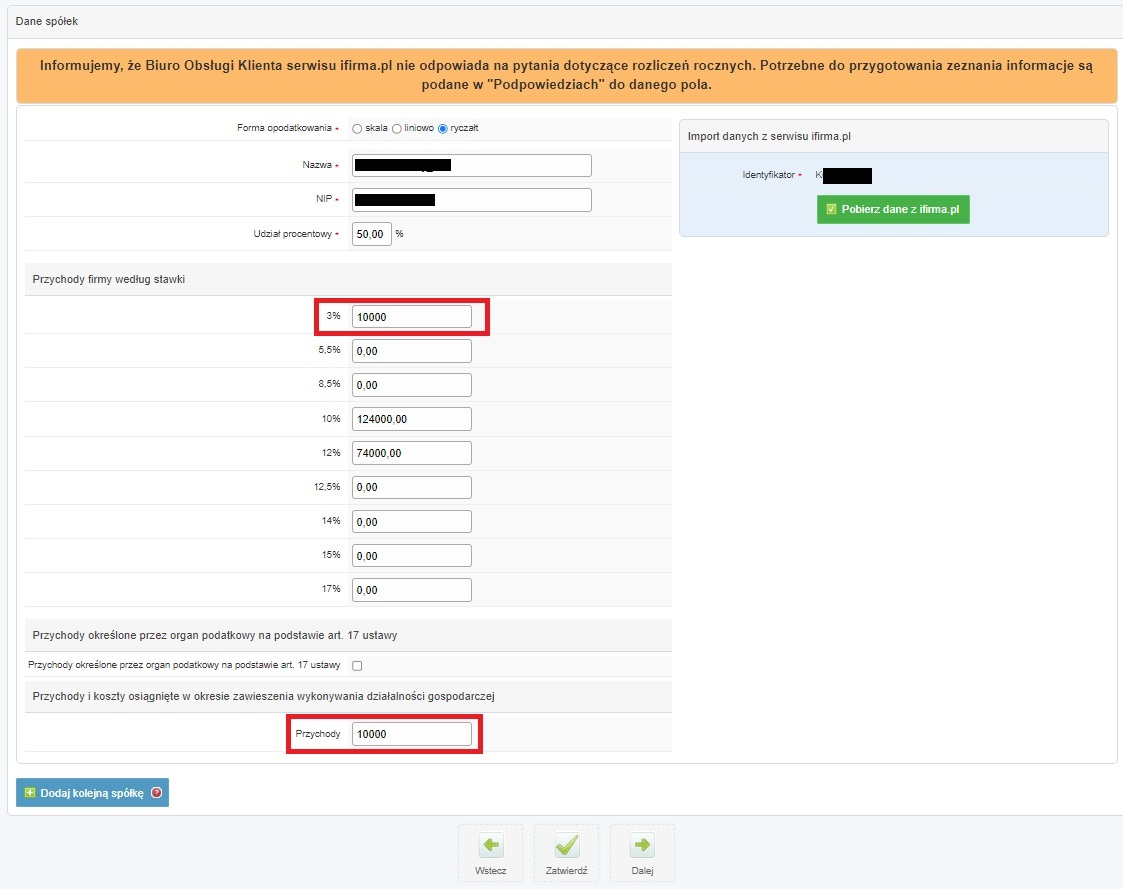

a. Dane o przychodach

Co jest pobierane z konta Użytkownika

Dane o przychodach wg poszczególnych stawek ryczałtu będą pobrane na podstawie ewidencji przychodów zgodnie z miesiącem, za który została wygenerowana ostatnia deklaracja PIT-28. Pobrane dane obejmują przychody spółki z odrębną informacją o udziale danego wspólnika w zyskach spółki.

Dane, które należy uwzględnić samodzielnie

Zaimportowane dane nie będą uwzględniać:

- danych wprowadzonych w zakładce Login ➡ Konfiguracja ➡ Deklaracje ➡ PIT w tabeli przychodów formie spółek oraz najmu prywatnego.

Informację o przychodach uzyskanych z najmu prywatnego czy też z działalności prowadzonej w formie spółek będzie można wprowadzić na kolejnych kartach po wybraniu odpowiednich opcji np. w zakresie źródeł przychodów. - przychodów uzyskanych w danym roku, ale w miesiącach poprzedzających rozpoczęcie pracy w serwisie.

Użytkownicy przechodzący do serwisu ifirma.pl w trakcie roku zaimportowane kwoty przychodów muszą powiększyć o przychody uzyskane w miesiącach poprzedzających rozpoczęcie pracy z serwisem.

Dane związane z okresem zawieszenia działalności gospodarczej

Zaimportowane wartości przychodów mogą również nie uwzględniać kompletnych danych o przychodach uzyskanych w okresie zawieszenia.

Jeśli spółka uzyskał przychody z działalności po dacie zawieszenia, a przed końcem roku, wówczas jeśli informacje te były uzupełniane na koncie to:

- trzeba je dodać do danych zaciągniętych z serwisu i wprowadzić dodatkowo do przeznaczonej do tego osobnej części – jeśli w momencie generowania zeznania zawieszenie trwa nadal (Przykład 1),

- dane te zostaną automatycznie zaciągnięte do przychodów z działalności oraz wyszczególnione osobno w części Przychody i koszty osiągnięte w okresie zawieszenia wykonywania działalności gospodarczej – jeśli w chwili generowania deklaracji Użytkownik wznowił już działalność (Przykład 2).

Przykład 1

Spółka cywilna, w której Pan Jan jest wspólnikiem zawiesiła działalność od 01.10.2024 r. Spółka korzysta ze zwolnienia podmiotowego z VAT. Ostatnia wygenerowana deklaracja w serwisie to PIT-28 za III kwartał. Zeznanie roczne jest generowane w kwietniu 2025, zaś działalność będzie wznowiona od czerwca 2025. W listopadzie spółka sprzedała środek trwały za kwotę 10 000 zł. Fakturę sprzedaży wystawił z serwisu, ale nie generował deklaracji za ten miesiąc.

Dane pobrane z serwisu do końca września 2024.

Kwotę 10 000 zł należy samodzielnie dodać w części Przychody wg stawki (w tym wypadku 3%) oraz w części Przychody i koszty osiągnięte w okresie zawieszenia wykonywania działalności.

Przykład 2

Rozpatrujemy tę samą sytuację spółki cywilnej, z przykładu 1, ale z innym momentem wznowienia działalności.

Spółka zawiesiła działalność od 01.10.2024 r. Ostatnia wygenerowana deklaracja w serwisie to PIT-28 za III kwartał 2024 r. Zeznanie roczne jest generowane w marcu 2025, zaś działalność została wznowiona od lutego 2025 (w tym przypadku Użytkownik ma wygenerowane na koncie technicznie deklaracje za okres zawieszenia). W listopadzie sprzedał środek trwały za kwotę 10 000 zł. W tym przypadku robiąc import danych z serwisu ifirma.pl do pitroczny.pl koszty za okres zawieszenia zostaną automatycznie pobrane do odpowiednich pozycji.

b. Kwota odliczonych składek na ubezpieczenie społeczne i zdrowotne

Dane w zakresie rozliczonych składek na ubezpieczenie społeczne i zdrowotne pobierane są zgodnie z ostatnią deklaracją PIT-28 wygenerowaną na koncie.

Przykład 3

Spółka cywilna, w której Pani Irena jest wspólnikiem zawiesiła działalność z dniem 01.07.2024 r. W sierpniu zapłaciła składkę społeczną i zdrowotną za lipiec. Działalność w dniu generowania zeznania nadal jest zawieszona i na koncie ostatnią wygenerowaną deklaracją jest deklaracja PIT-28 za lipiec.

W momencie importu dane o odliczanych składkach będę obejmowały kwoty do lipca włącznie.

O kwoty składek zapłaconych w październiku należy powiększyć wartości w części Składki ZUS i inne odliczenia wykazywane w PIT-28 na karcie Odliczenia/Doliczenia.

Dodatkowo w przypadku Użytkowników rozpoczynających pracę z serwisem w trakcie roku serwis nie pobierze informacji o składkach na ubezpieczenie społeczne i zdrowotne rozliczonych w poprzednich miesiącach.

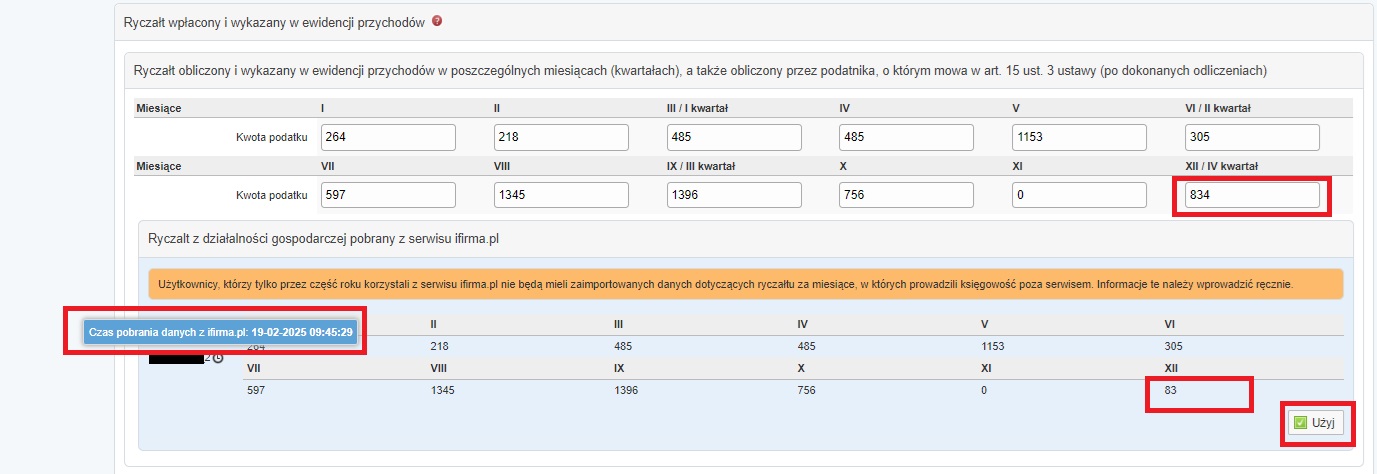

c. Kwoty należnego ryczałtu

Co jest pobierane z konta Użytkownika

Kwoty należnego ryczałtu pobierane są z wygenerowanych deklaracji PIT-28.

Dane, które należy uwzględnić samodzielnie

Dane nie będą kompletne w przypadku Użytkowników rozpoczynających pracę z serwisem w trakcie roku. Kwoty należnego ryczałtu będzie należało wpisać w części Ryczałt wpłacony i wykazany w ewidencji przychodów na karcie Działalność gospodarcza.

Dane związane z okresem zawieszenia działalności gospodarczej.

Zmiany w zaimportowanych danych będą musieli wprowadzić także Użytkownicy, będący wspólnikami spółek, które w danym roku zawiesiły działalność, a w okresie zawieszenia uzyskały przychód i za okres jego uzyskania mają wygenerowaną deklaracje PIT-28.

Przykład 4

Spółka cywilna, w której Pani Irena jest wspólnikiem, zawiesiła działalność z dniem 01.07.2024 r. Pani Irena rozlicza podatek dochodowy kwartalnie. W sierpniu spółka sprzedała środek trwały (kwota 10 000 zł, przy stawce 3%). Działalność wznowiła w grudniu 2024 r. więc na moment generowania zeznania ma wygenerowany komplet deklaracji za 2024 r.

W wygenerowanej deklaracji PIT-28 za III kwartał serwis wyliczył należny ryczałt. Zgodnie z przepisami ryczałt za III należało wpłacić łącznie z kwotą za pierwszy okres po wznowieniu działalności (IV kwartał).

W związku z powyższym kwotę należnego ryczałtu za III kwartał Pani Irena zmienia na zero. Jednocześnie tę kwotę uwzględnia w wartości ryczałtu za IV kwartał.

Więcej informacji na temat zasad wpłaty podatku od przychodów uzyskanych w okresie zawieszenia tutaj.

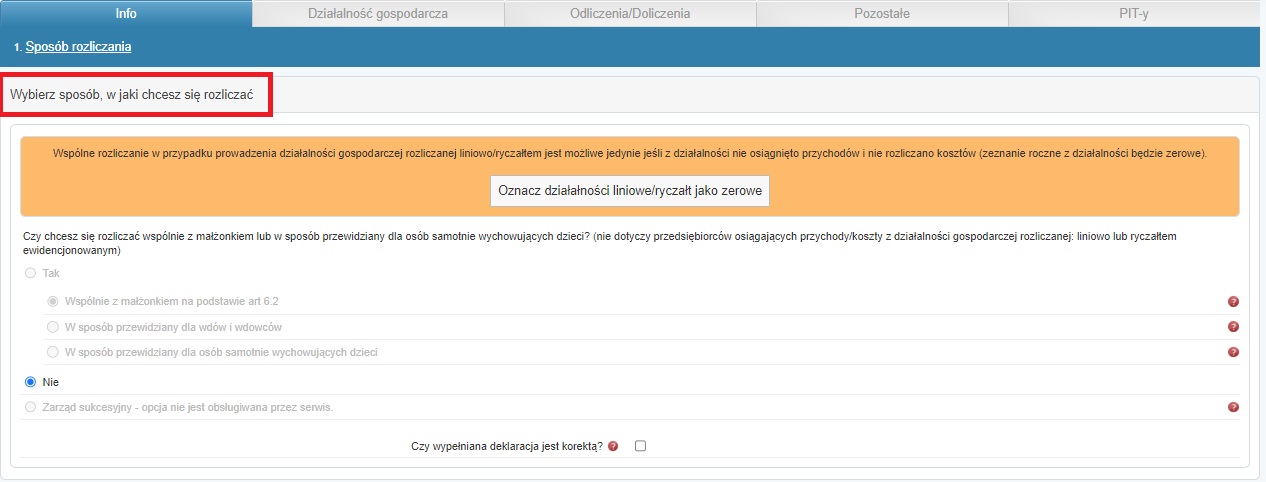

2. Wybór formy rozliczenia

W części Info ➡ Sposób rozliczania domyślnie zaznaczona jest opcja “Nie”, co oznacza że zeznanie będzie wypełniane indywidualnie. W przypadku podatników prowadzących działalność opodatkowaną ryczałtem nie ma możliwości rozliczenia z małżonkiem czy dzieckiem.

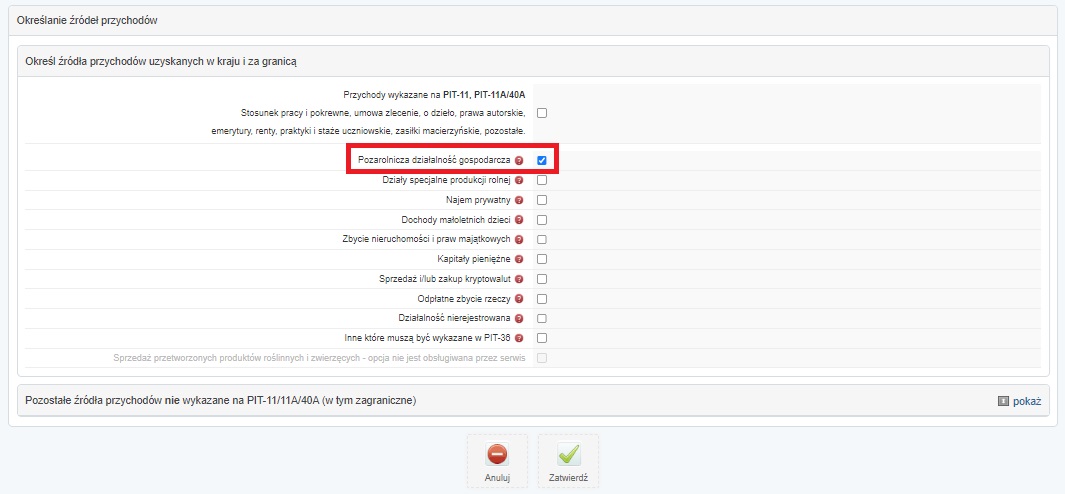

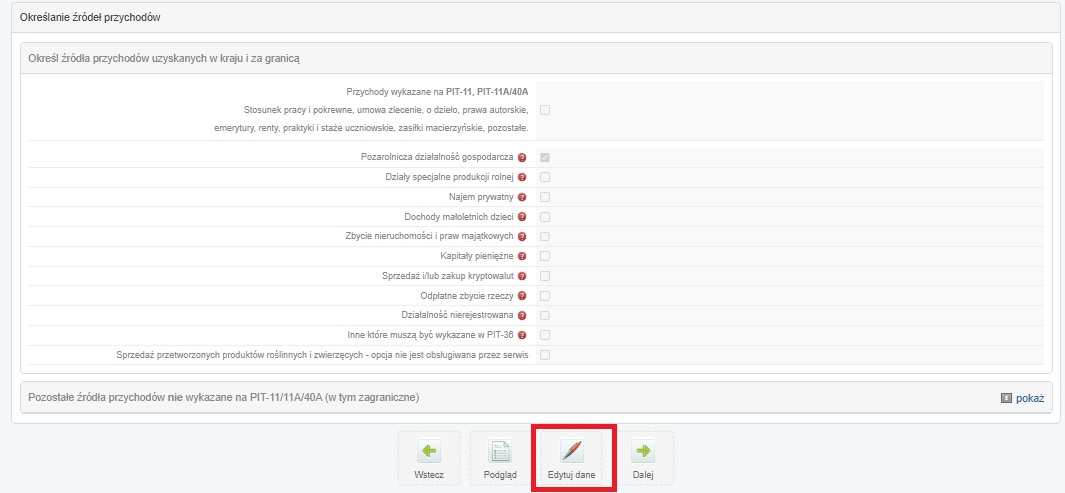

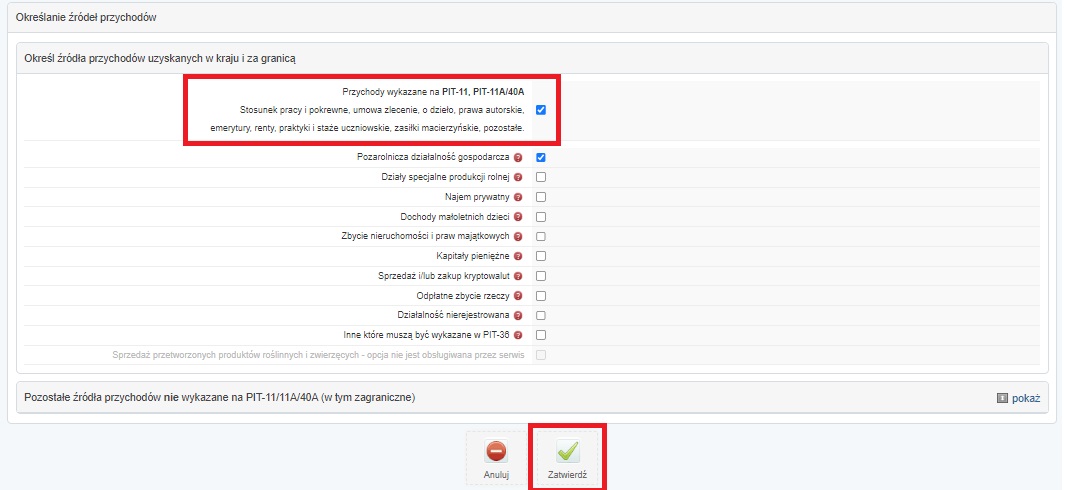

3. Dodatkowe źródła przychodów

Na karcie Info w punkcie Źródła przychodów automatycznie zaznaczona jest opcja “Pozarolnicza działalność gospodarcza”. Jeśli Użytkownik otrzymywał w danym roku także przychody z innych źródeł wybiera tutaj odpowiednie pozycje. W razie wątpliwości po najechaniu kursorem na ikonę znaku zapytania wyświetli się szczegółowy opis danego pola.

Jeśli Użytkownik przejdzie do kolejnych kart kreatora zeznania rocznego i zorientuje się, że nie uwzględnił dodatkowych przychodów może wrócić do zakładki Info ➡ Źródła przychodów i edytować dane.

Wprowadzone zmiany należy zatwierdzić.

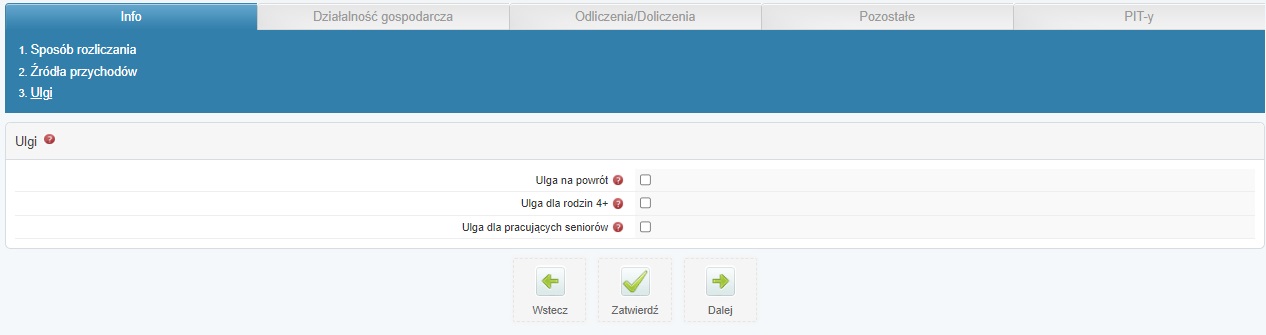

Po wskazaniu źródeł przychodów serwis znów zapyta o przysługujące ulgi.

Wówczas dopiero w kolejnym kroku będzie można podać dane dotyczące przychodów innych niż działalność gospodarcza.

4. Działalność gospodarcza

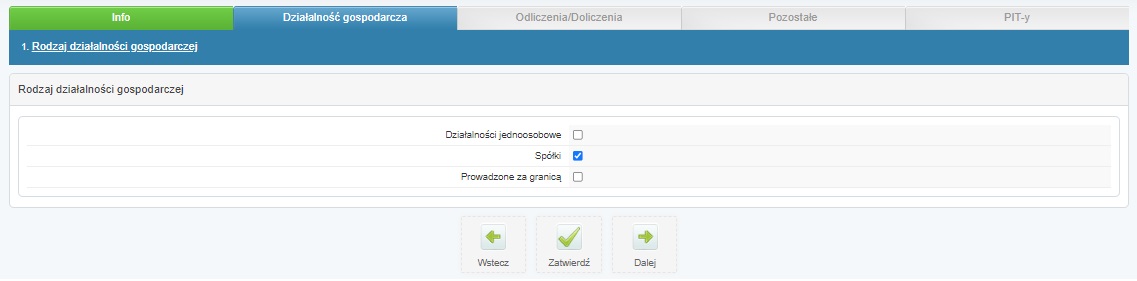

a. Rodzaj działalności gospodarczej

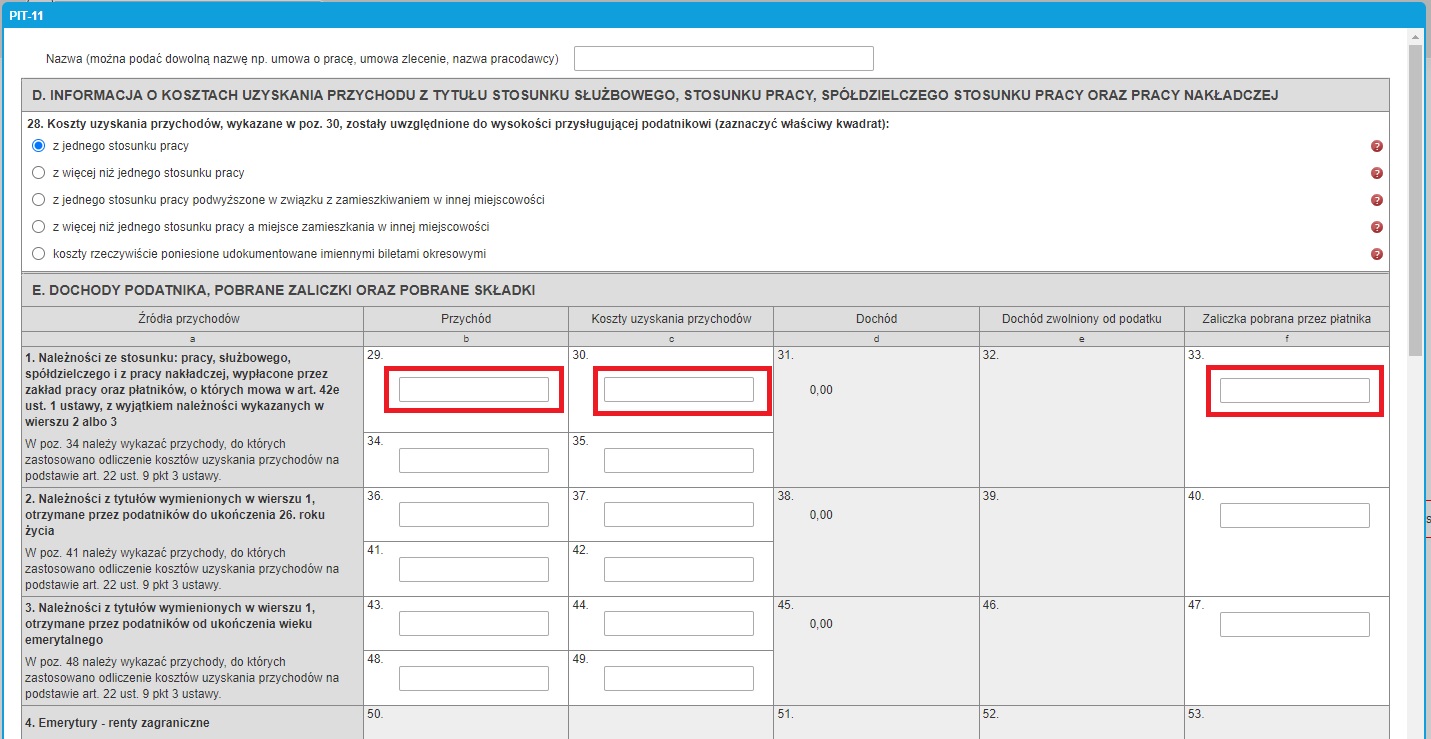

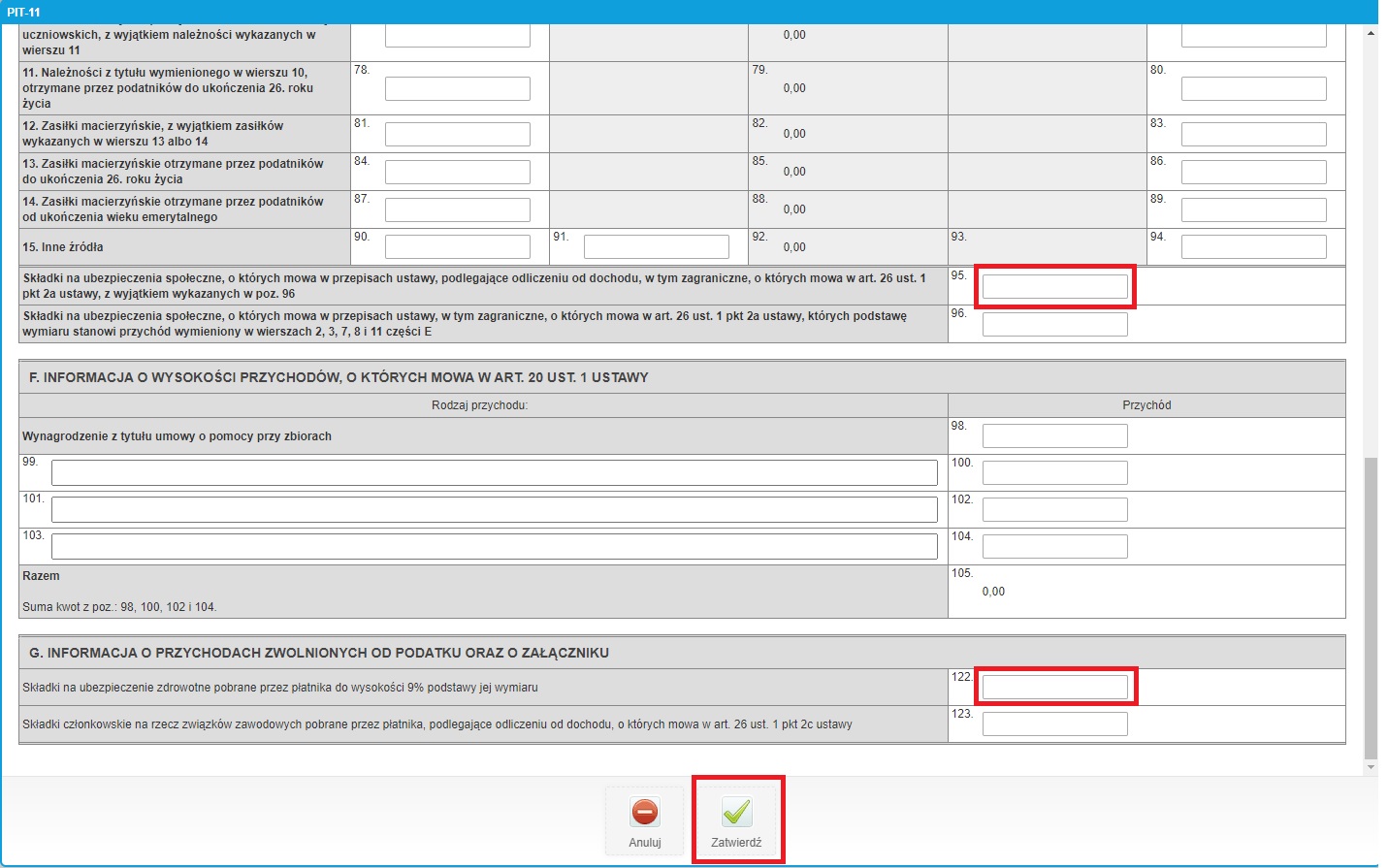

Przechodząc do części związanej z działalnością gospodarczą w pierwszej kolejności należy wskazać rodzaj działalności. W przypadku importu danych wspólnika z konta spółki cywilnej na ryczałcie serwis wyświetlał będzie następujące ustawienia.

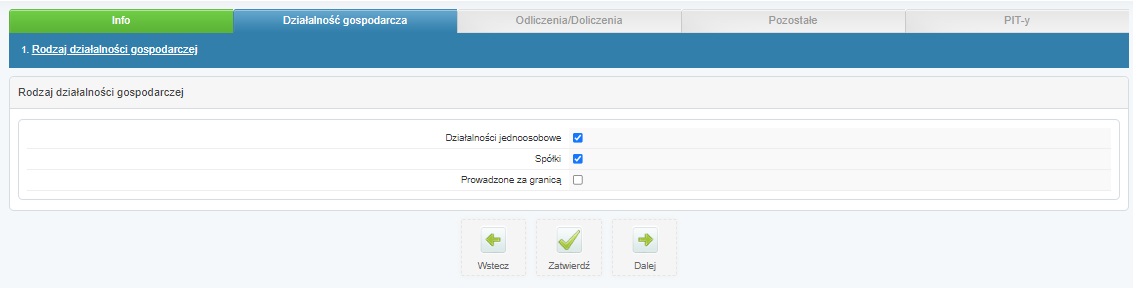

Jeśli przedsiębiorca prowadzi działalność indywidualnie oraz w formie spółki dodatkowo oznacza pole Działalności jednoosobowe. Pozwoli to w kolejnych krokach wprowadzić dane o przychodach i kosztach z jednoosobowej działalności.

Przedsiębiorca, który poza działalnością prowadzoną jako wspólnik spółki, prowadzi też jednoosobową działalność gospodarczą oznacza ten fakt wybierając odpowiedni rodzaj działalności.

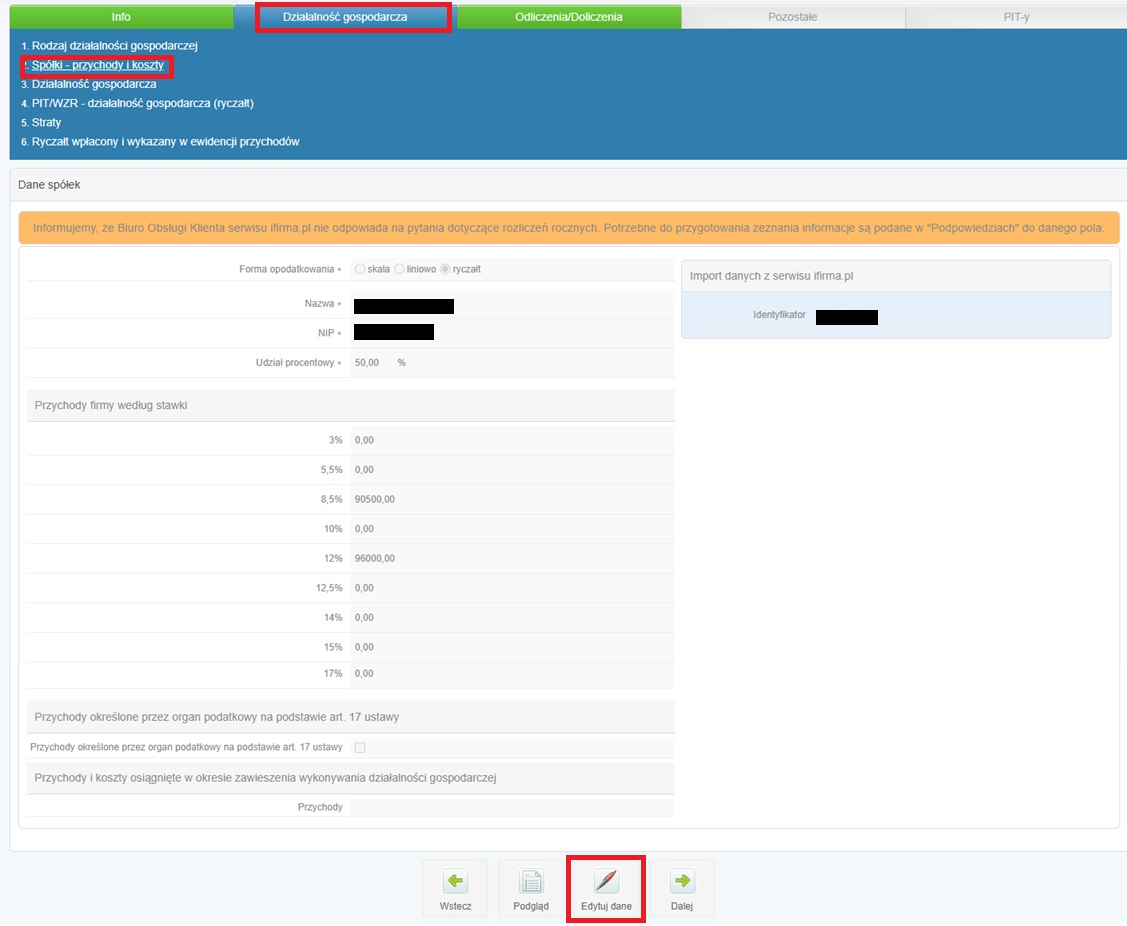

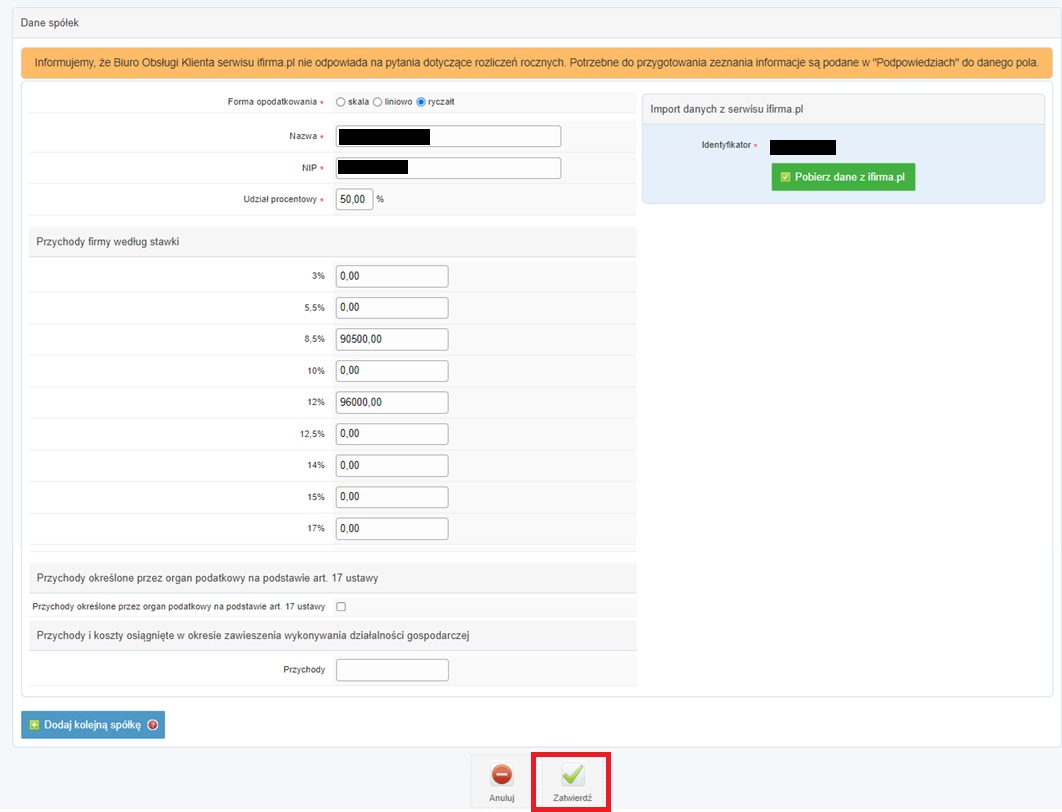

b. Działalności gospodarcze – przychody i koszty

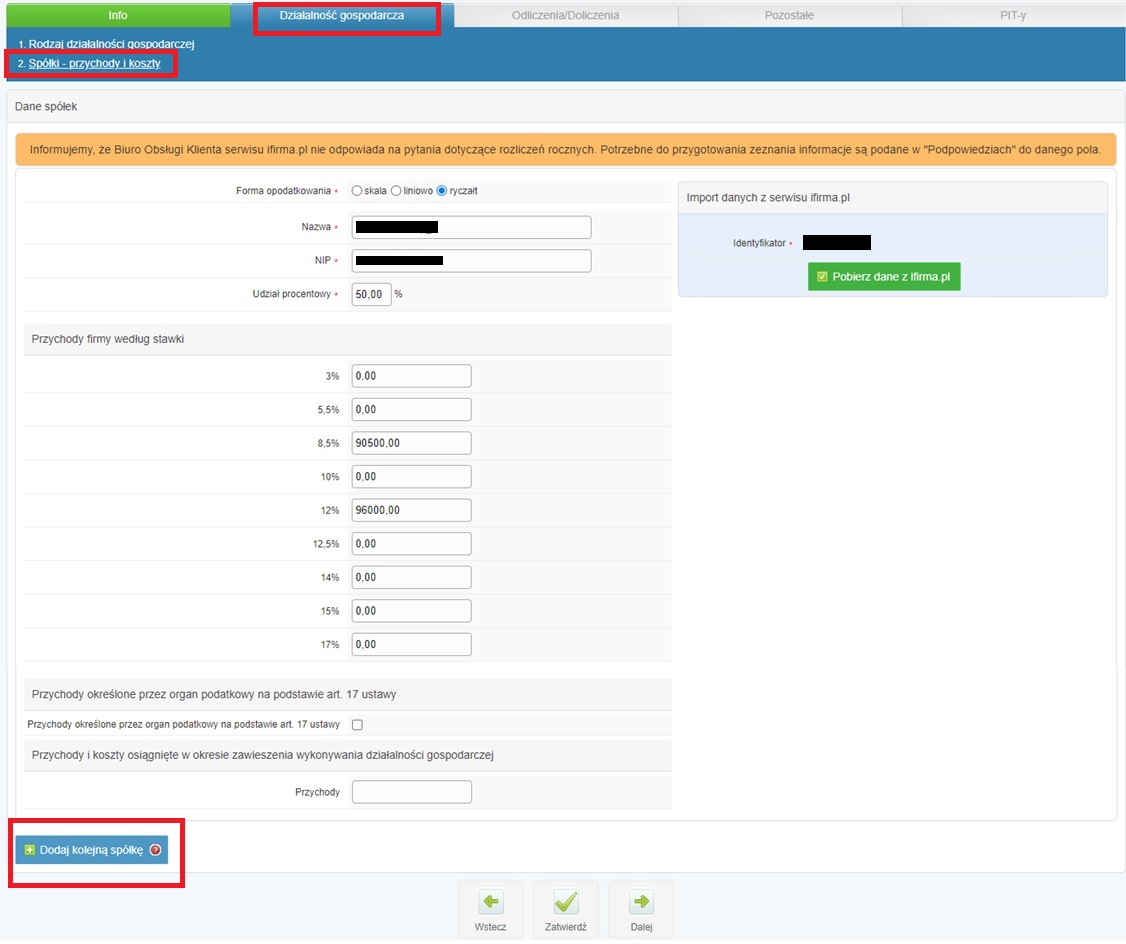

W tym miejscu pojawią się dane, które były importowane na samym początku. Można je:

- zweryfikować,

- pobrać ponownie,

- dodać dane innej spółki.

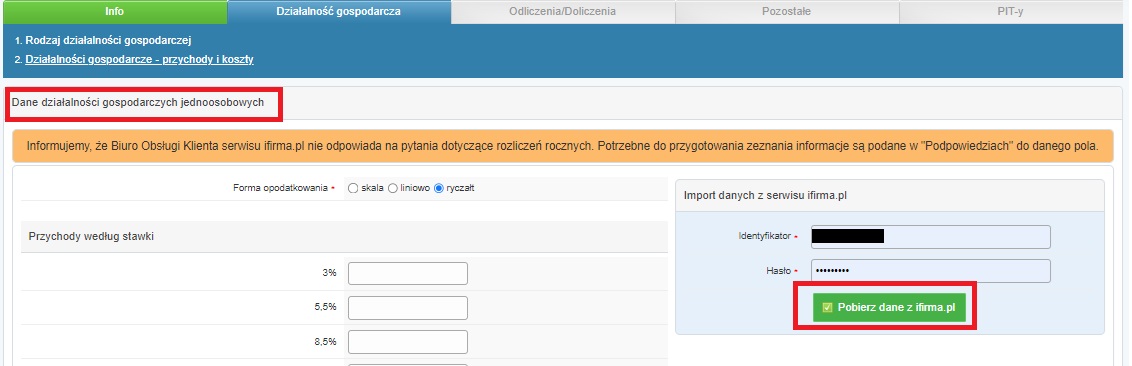

Jeśli na karcie Działalność gospodarcza w punkcie Rodzaj działalności gospodarczej zostało zaznaczone pole Działalności jednoosobowe w punkcie Działalności gospodarcze – przychodu i koszty możliwe będzie wprowadzenie danych na temat jednoosobowej działalności gospodarczej.

Dane liczbowe z innej działalności można wpisać ręcznie lub zaimportować z serwisu jeśli działalność jest w nim także rozliczana.

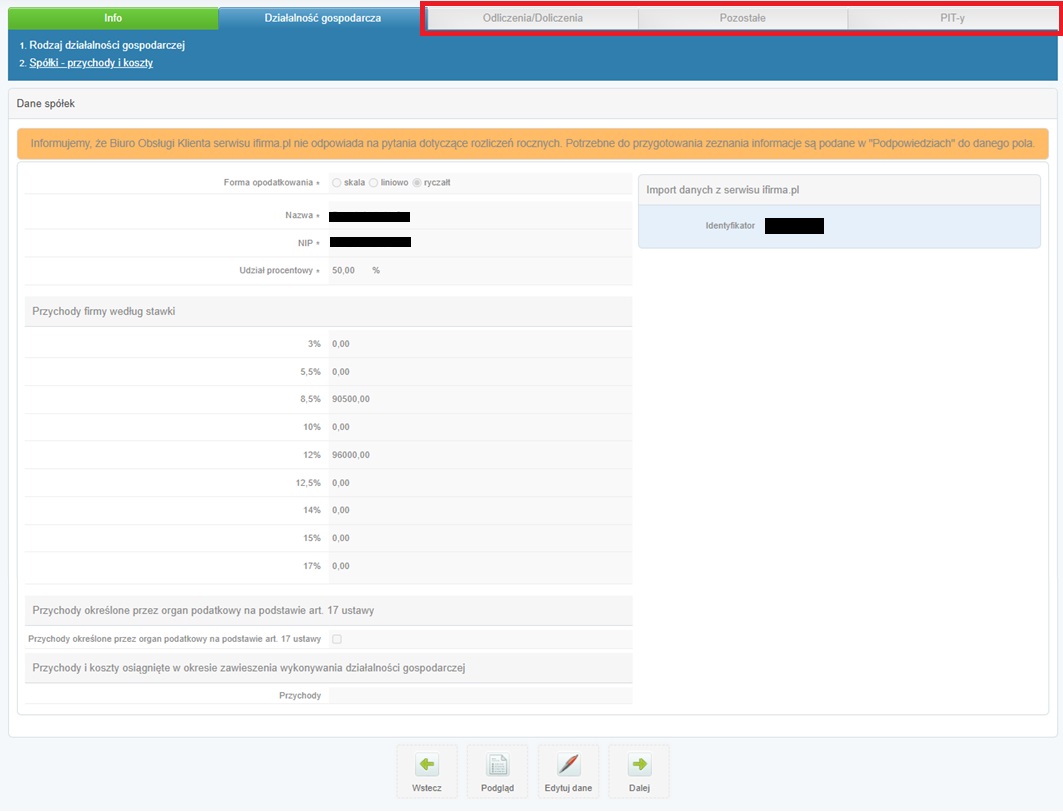

W kolejnym punkcie (Spółki – przychody i koszty) pojawią się dane ze spółki importowane na samym początku.

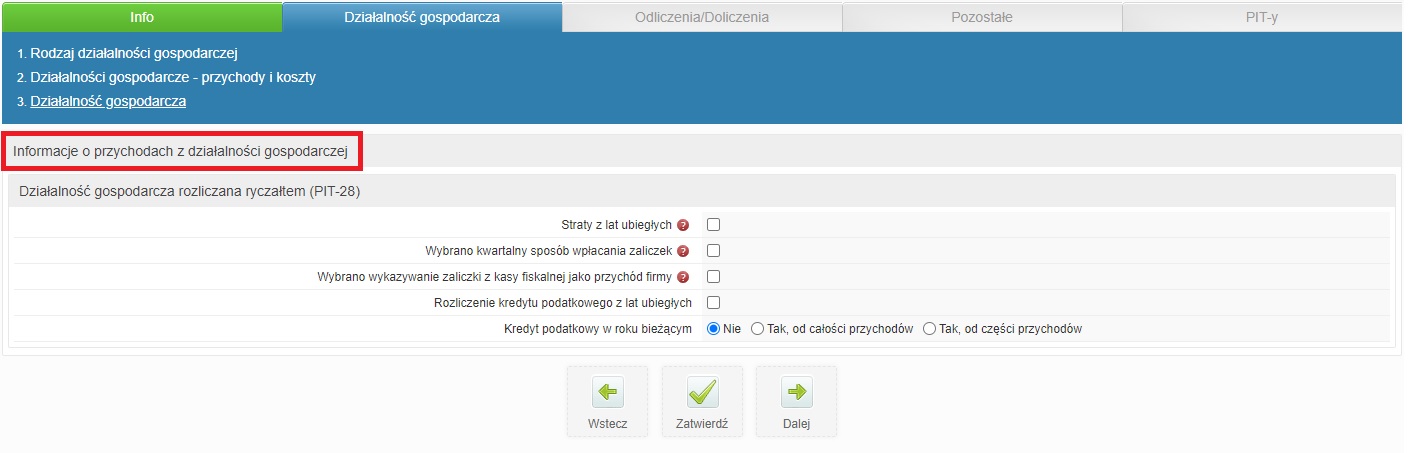

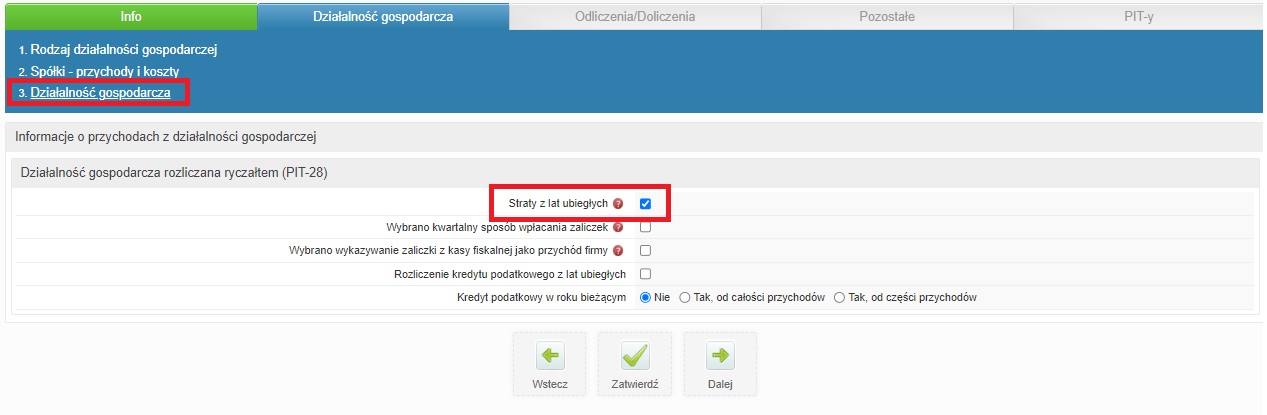

c. Działalność gospodarcza – dodatkowe oznaczenia

W karcie dotyczącej działalności gospodarczej dokonuje się oznaczeń dotyczących sposobu rozliczania przychodów z działalności gospodarczej.

Oznaczenia te obejmują m.in.:

- a) stratę z lat ubiegłych (szczegółowe informacje tutaj),

b) informację czy przedsiębiorca dokonywał wpłat ryczałtu miesięcznie czy kwartalnie,

c) informację czy przedsiębiorca wykazywał zaliczki ewidencjonowane na kasie jako przychód,

d) informację na temat zastosowania kredytu podatkowego.

Strata z działalności

Działalność gospodarcza nie zawsze przynosi dochód. Jeśli po założeniu firmy ponieśliśmy duże nakłady na jej uruchomienie dany rok może zamknąć się stratą. Przy czym powstanie straty może dotyczyć jedynie działalności rozliczanej na zasadach ogólnych (na skali lub podatkiem liniowym). Użytkownik taką stratę może rozliczyć w ciągu 5 kolejnych lat. Użytkownik rozliczający się ryczałtem od przychodów ewidencjonowanych rozliczy stratę, którą poniósł w okresie kiedy rozliczał się na zasadach ogólnych. W przypadku spółki cywilnej wspólnicy są podatnikami podatku dochodowego – odrębnie rozliczają podatek dochodowy. Możliwe jest więc, każdy ze wspólników inaczej będzie rozliczał ewentualną stratę.

Mimo wpisania wartości straty w serwisie ifirma w zakładce Login ➡ Konfiguracja ➡ PIT w części danych przeznaczonych dla wspólnika, informacja ta nie będzie zaciągnięta do kreatora zeznania rocznego. Ze względu na to, że na koniec roku wysokość przychodu może się różnie kształtować, Użytkownik podczas sporządzania zeznania rocznego może zdecydować czy uwzględnić stratę czy jednak jej nie odliczać. Jeśli chcemy wpisać stratę w zeznaniu rocznym wówczas w zakładce Działalność gospodarcza ➡ Działalność gospodarcza trzeba zaznaczyć checkbox Straty z lat ubiegłych.

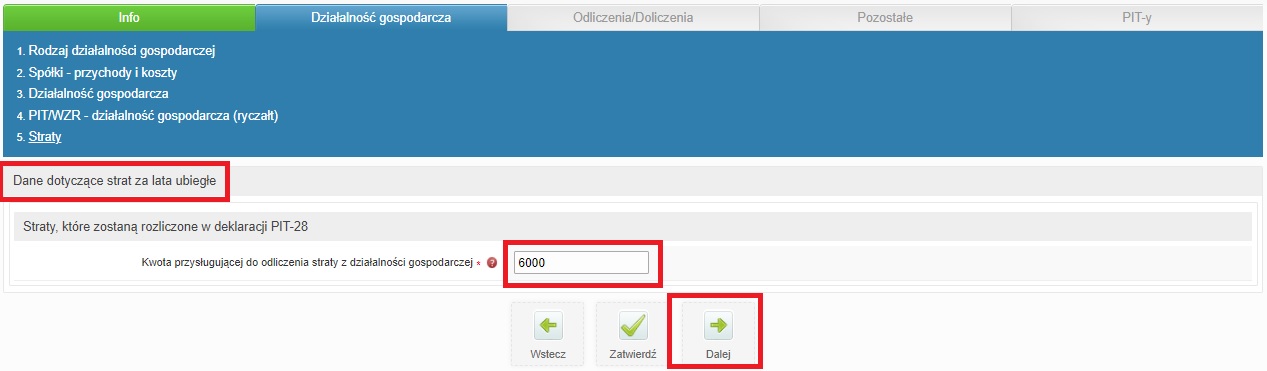

Kwotę straty do odliczenia uzupełniamy w zakładce Działalność gospodarcza ➡ Straty.

Zgodnie z nazwą pola – Kwota przysługującej do odliczenia straty z działalności gospodarczej – należy w nim podać już wyliczoną kwotę straty.

Przykład 5

Pan Jan prowadzi działalność w formie spółki cywilnej oraz jednoosobową działalność gospodarczą.

W 2019 r. spółka rozliczała się na zasadach ogólnych i poniosła stratę. Strata przypadająca na Pana Jana to kwota 2000 zł. W latach 2020 – 2023 spółka rozliczała się ryczałtem.

Z jednoosobowej działalności Pan Jan poniósł stratę w latach 2021 i 2022 w kwotach odpowiednio 3000 zł i 1000 zł.

W roku 2023 Pan Jan nie korzystał z prawa do rozliczenia straty.

Maksymalną kwotę jaką Pan Jak może odliczyć w roku 2024 stanowi suma strat z lat 2019, 2021 i 2022. Daje to łącznie 6000 zł.

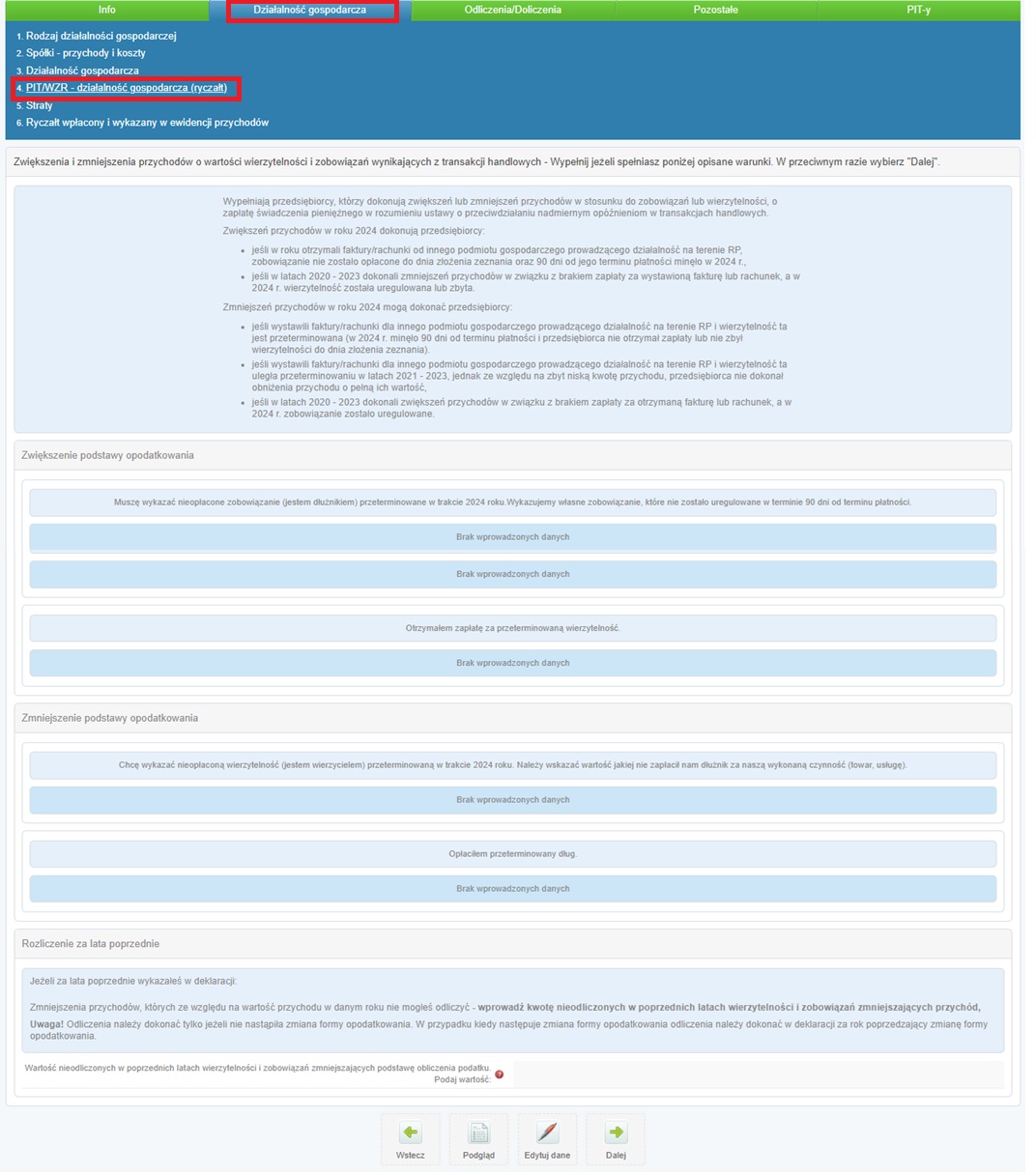

5. PIT/WZR – informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych

Począwszy od rozliczenia za 2020 r. do deklaracji PIT-28 przedsiębiorcy mogli dołączyć załącznik PIT/WZR. Stanowił on informację o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych.

Od rozliczenia za 2023 r. przedsiębiorcy dokonujący zwiększeń lub zmniejszeń przychodów, wynikających z transakcji handlowych nie załączają już druku PIT/WZR. Kwoty zwiększeń i zmniejszeń przychodów wykazują w zeznaniu w części H.1 i H.2

Więcej o tym na czym polega tzw. ulga na złe długi w podatku dochodowym można przeczytać tutaj.

Kwestie stosowania ulgi na złe długi w odniesieniu do spółki cywilnej reguluje art. 11 ust. 14 ustawy o zryczałtowanym podatku dochodowym. Zgodnie z tym przepisem regulujące kwestię stosowania ulgi na złe długi przepisy art. 11 ust. 4-13 stosuje się do wspólników spółki niebędącej osobą prawną. Jedynie warunek określony w ust. 10 pkt 1 ma zastosowanie w odniesieniu do spółki jako całości.

Zwiększeń przychodów w roku 2024 dokonują przedsiębiorcy:

- jeśli w roku otrzymali faktury/rachunki od innego podmiotu gospodarczego prowadzącego działalność na terenie RP, zobowiązanie nie zostało opłacone do dnia złożenia zeznania oraz 90 dni od jego terminu płatności minęło w 2024 r.,

- jeśli w latach 2020 – 2023 dokonali zmniejszeń przychodów w związku z brakiem zapłaty za wystawioną fakturę lub rachunek, a w 2024 r. wierzytelność została uregulowana lub zbyta.

Zmniejszeń przychodów w roku 2024 mogą dokonać przedsiębiorcy:

- jeśli wystawili faktury/rachunki dla innego podmiotu gospodarczego prowadzącego działalność na terenie RP i wierzytelność ta jest przeterminowana (w 2024 r. minęło 90 dni od terminu płatności i przedsiębiorca nie otrzymał zapłaty lub nie zbył wierzytelności do dnia złożenia zeznania),

- jeśli wystawili faktury/rachunki dla innego podmiotu gospodarczego prowadzącego działalność na terenie RP i wierzytelność ta uległa przeterminowaniu w latach 2021 – 2023, jednak ze względu na zbyt niską kwotę przychodu, przedsiębiorca nie dokonał obniżenia przychodu o pełną ich wartość,

- jeśli w latach 2020 – 2023 dokonali zwiększeń przychodów w związku z brakiem zapłaty za otrzymaną fakturę lub rachunek, a w 2024 r. zobowiązanie zostało uregulowane.

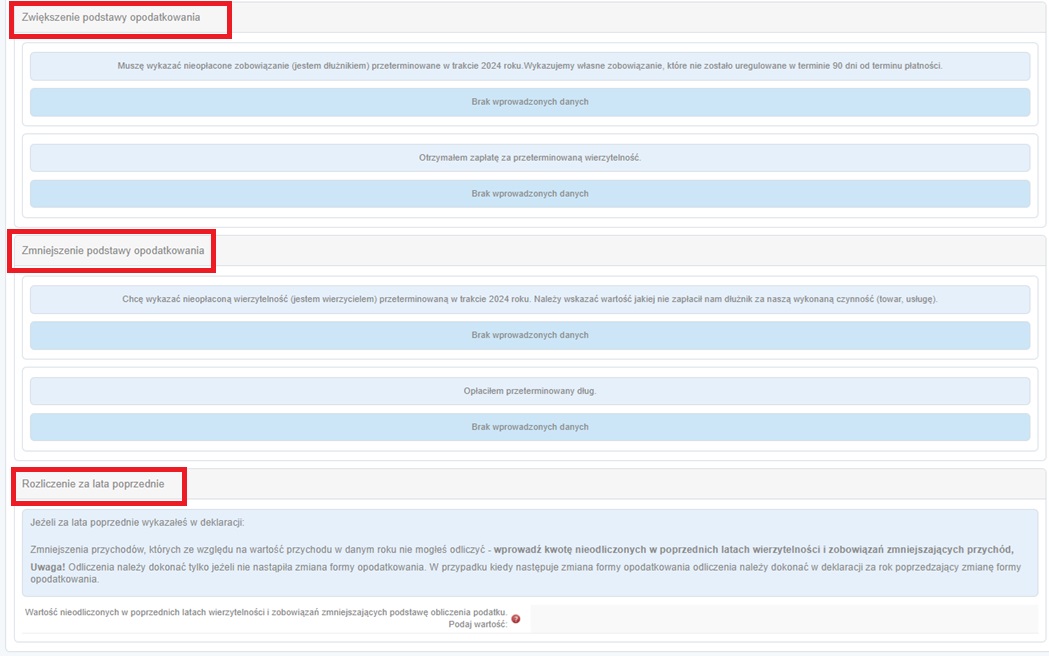

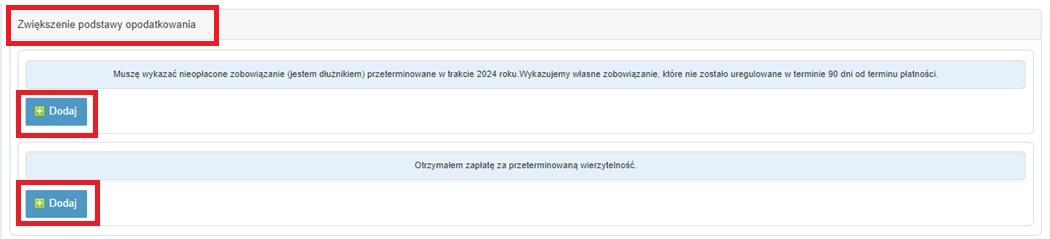

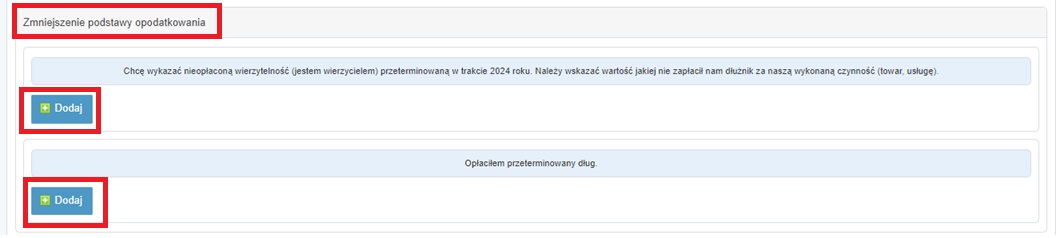

Tabela dotycząca zwiększenia i zmniejszenia przychodów obejmuje dwie części:

- zwiększenia i zmniejszenia podstawy opodatkowania za rok bieżący,

- zmniejszenie podstawy opodatkowania za lata poprzednie.

I. Zwiększenie i zmniejszenie podstawy opodatkowania za bieżący rok

W części zwiększenie podstawy opodatkowania przedsiębiorcy dodają wartość:

- zobowiązań wynikających z transakcji handlowych zawartych w ramach działalności gospodarczej, dla których 90 dni od terminu płatności minęło w 2024 r. i które do dnia złożenia zeznania podatkowego nie zostały uregulowane. Wartość zobowiązań uwzględnia się w części w jakiej nie została uregulowana.

- wierzytelności wynikających z transakcji handlowych zawartych w ramach działalności gospodarczej uregulowanych lub zbytych w roku podatkowym, które w poprzednich latach zmniejszyły przychody. Wartość wierzytelności uwzględnia się w części w jakiej została uregulowana lub zbyta.

Kwoty te należy wprowadzić w części Muszę wykazać nieopłacone zobowiązanie (jestem dłużnikiem) przeterminowane w trakcie 2024 roku. Wykazujemy własne zobowiązanie, które nie zostało uregulowane w terminie 90 dni od terminu płatności za pomocą opcji + Dodaj.

Kwoty te należy wprowadzić w części Otrzymałem zapłatę za przeterminowaną wierzytelność za pomocą opcji + Dodaj.

Powyższe kwoty zostaną ujęte w części H.1 zeznania PIT-28.

W części zmniejszenie podstawy opodatkowania przedsiębiorcy dodają wartość:

- wierzytelności wynikających z transakcji handlowych zawartych w ramach działalności gospodarczej, dla których 90 dni od terminu płatności minęło w 2024 r . i które do dnia złożenia zeznania podatkowego nie zostały uregulowane lub zbyte. Wartość wierzytelności uwzględnia się w części w jakiej nie została uregulowana lub zbyta.

- zobowiązań wynikających z transakcji handlowych zawartych w ramach działalności gospodarczej, uregulowanych w 2024, które w poprzednich latach zwiększyły przychody. Wartość zobowiązań uwzględnia się w części w jakiej została uregulowana.

Kwoty te należy wprowadzić w części Chcę wykazać nieopłaconą wierzytelność (jestem wierzycielem) przeterminowaną w trakcie 2024 roku. Należy wskazać wartość jakiej nie zapłacił nam dłużnik za naszą wykonaną czynność (towar, usługę) za pomocą opcji + Dodaj.

Kwoty te należy wprowadzić w części Opłaciłem przeterminowany dług za pomocą opcji + Dodaj.

Powyższe kwoty zostaną ujęte w części H.2 zeznania PIT-28.

Przedsiębiorcy będący wspólnikami spółek niebędących osobą prawną wpisują wartości wierzytelności / zobowiązania stosownie do swojego udziału.

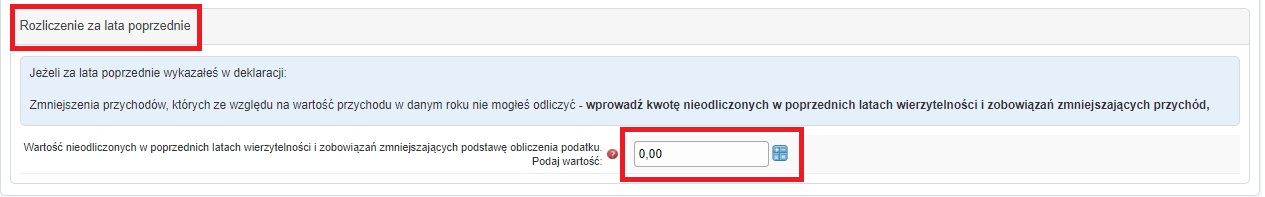

II. Rozliczenia za lata poprzednie

W części rozliczenia za lata poprzednie przedsiębiorca wykazuje kwoty, o które miał prawo zmniejszyć przychód w latach poprzednich ( zapłacone zobowiązanie lub nieuregulowana należność), jednak ze zwględu na niską wartość przychodu, z uprawnienia tego nie skorzystał. Dotyczy tylko należności lub zobowiązań, które zostały wykazane w zeznaniach za poprzednie lata.

Kwoty te należy wprowadzić w polu Wartość nieodliczonych w poprzednich latach wierzytelności i zobowiązań zmniejszających podstawę obliczenia podatku.

Kwota ta trafi do pola 183 zeznania PIT-28.

Informacja o wierzytelnościach i zobowiązaniach wpływających na podstawę opodatkowania a dane na koncie Użytkownika?

Na kontach Użytkowników serwis automatycznie dokonuje odpowiednich zapisów w momencie przeterminowania wydatków czy też otrzymania zapłaty za przeterminowany wydatek.

Z kolei jeśli Użytkownik decyduje się na skorzystanie z ulgi na złe długi w przypadku braku zapłaty za przychód, zapisy na koncie należy dokonać ręcznie.

Import danych do serwisu pitroczny.pl nie obejmuje księgowań związanych z ulgą na złe długi – zarówno po stronie dłużnika jak i wierzyciela. Dane w tym zakresie należy wprowadzić ręcznie. Ujmowane są one w zeznaniu w częściach H.1, H.2 i J.

Informacje o płatnościach bądź ich braku przedsiębiorca znajdzie w głównej mierze na swoim koncie bankowym bądź na dokumencie w przypadku płatności gotówkowych.

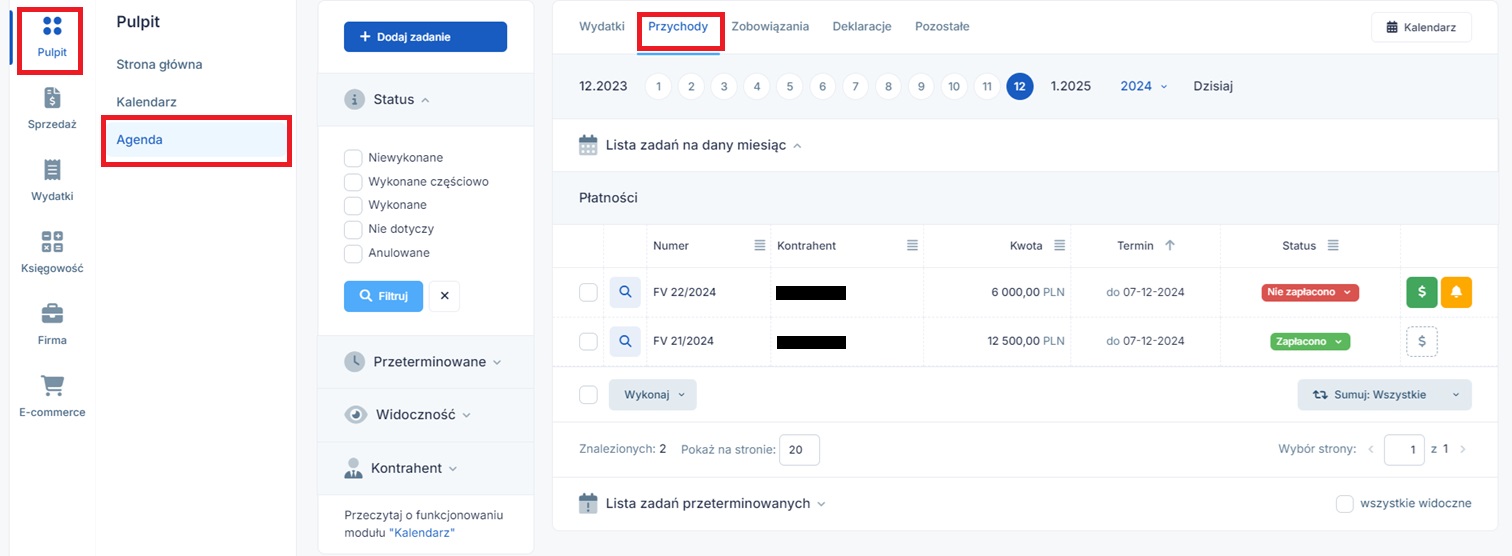

Dane dostępne w serwisie obejmują:

- w przypadku przychodów – informację o terminie płatności dla przychodu oraz tego czy jest opłacony.

- w przypadku wydatków – informację o terminie płatności wydatku, fakcie jego opłacenia i dacie zapłaty.

- sumę zapłaconych w danym roku składek na ubezpieczenie społeczne przedsiębiorcy i osób z nim współpracujących,

- połowę zapłaconych w danym roku składek na ubezpieczenie zdrowotne przedsiębiorcy i osób z nim współpracujących.

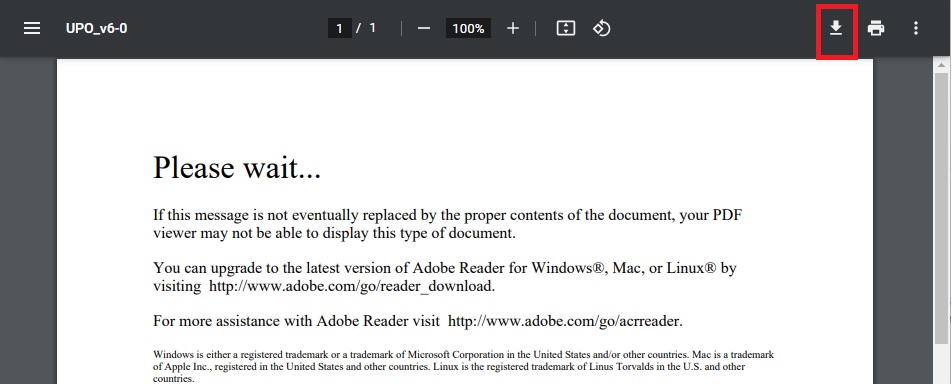

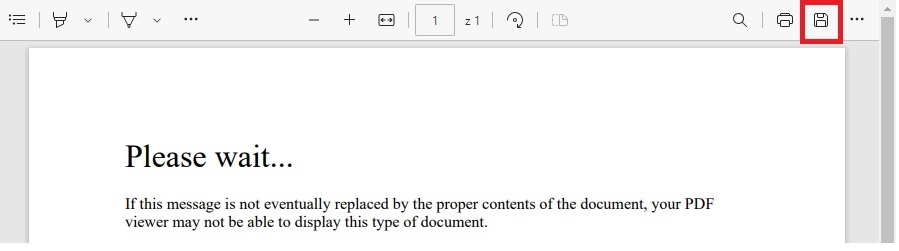

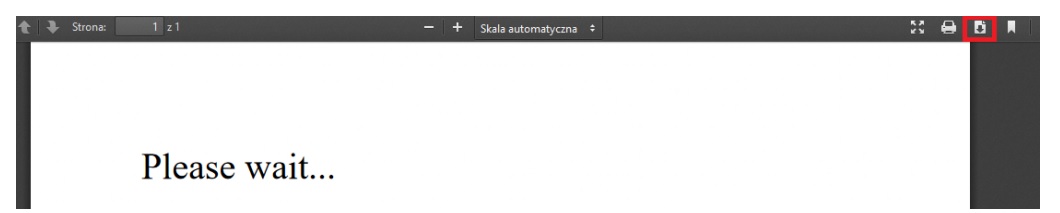

- Jeżeli w otwartej stronie internetowej nie otworzy się plik PDF i pokaże się komunikat jak na poniższym screenie, należy wybrać ikonę służącą do pobrania pliku i zapisać PDF na dysku.

- widok w przeglądarce Google Chrome:

- widok w przeglądarce Microsoft Edge:

- widok w przeglądarce Mozilla Firefox:

- widok z Internet Explorer – przeglądarka powinna bez problemu poradzić sobie z otworzeniem pliku w kolejnej karcie:

- Następnie należy otworzyć pobrany plik PDF.

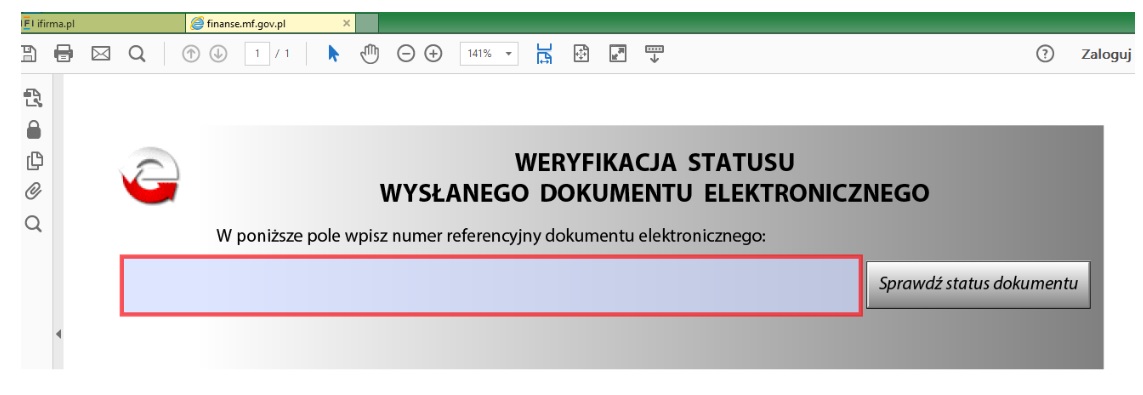

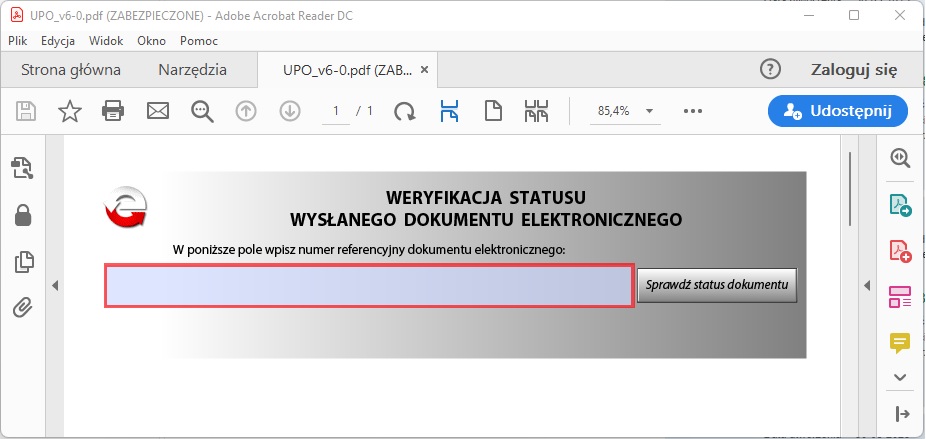

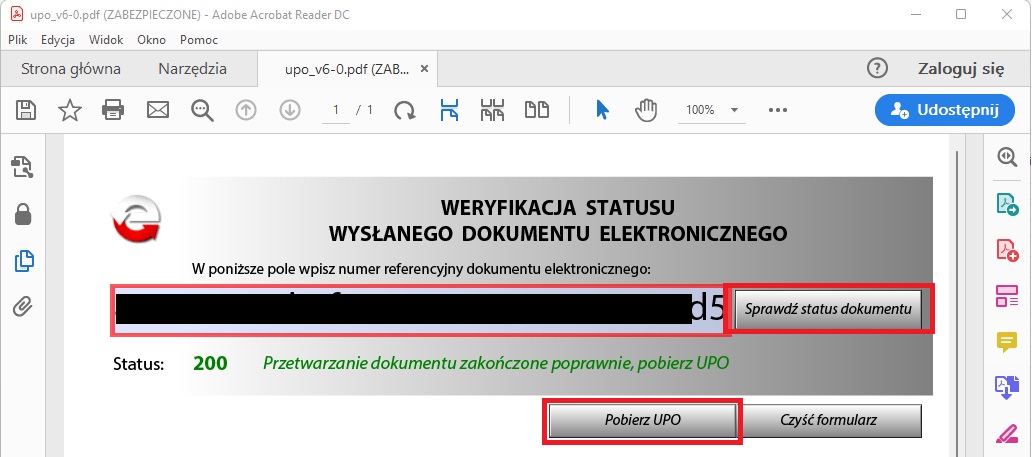

- W oznaczoną na czerwono ramkę należy wkleić numer referencyjny wysłanej deklaracji. Numer to 26 znaków wskazanych w trzecim kroku instrukcji, numer referencyjny widoczny był pod sformułowaniem: “Identyfikator złożonego dokumentu”.

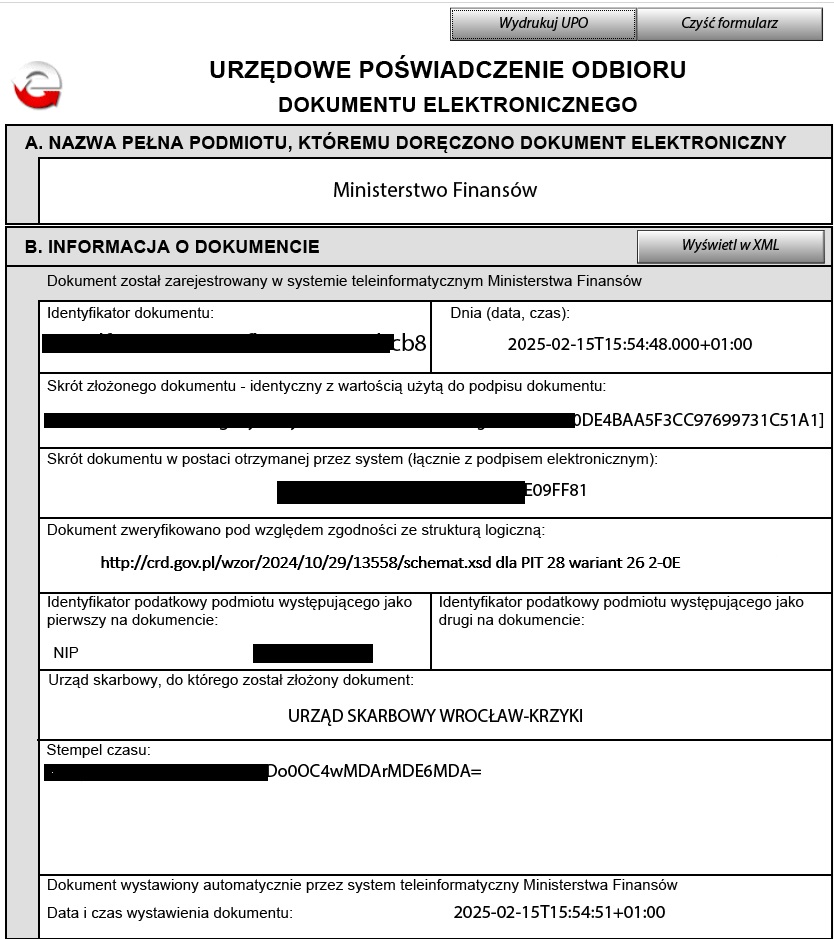

Następnie należy wybrać opcję Sprawdź status dokumentu i Pobierz UPO. - Otworzy się UPO. Plik można wydrukować lub zapisać i zachować w posiadanej dokumentacji dotyczącej wysłanych deklaracji.

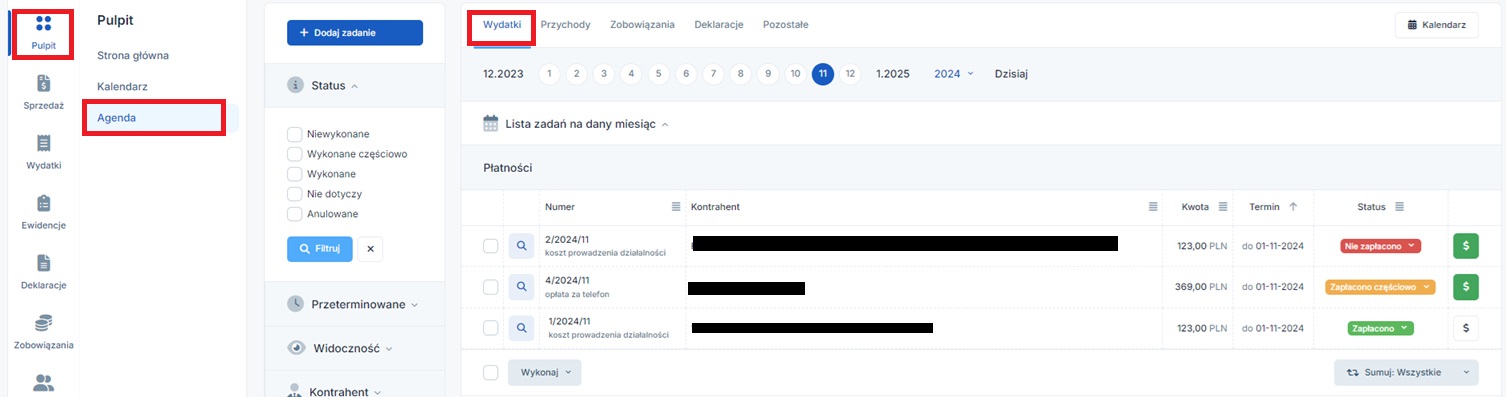

Powyższe dane Użytkownik może sprawdzić w zakładce Pulpit ➡ Agenda na karcie przychody.

Dane w powyższej zakładce widoczne są wg terminu płatności przychodu.

Status opłacenia przychodu sprawdzić można również w zakładce Sprzedaż ➡ Faktury ➡ Lista faktur (u nievatowców Sprzedaż ➡ Rachunki ➡ Lista rachunków i faktur).

Dane w tej zakładce prezentowane są wg daty wystawienia.

Powyższe dane Użytkownik może sprawdzić w zakładce Pulpit ➡ Agenda na karcie wydatki.

Dane w powyższej zakładce widoczne są wg terminu płatności wydatku.

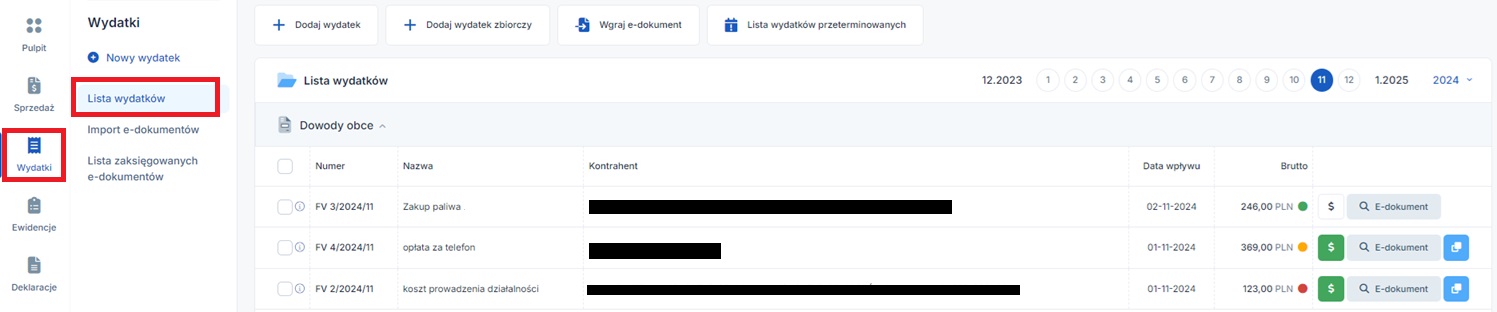

Status opłacenia wydatku sprawdzić można również w zakładce Wydatki ➡ Lista wydatków.

Dane w tej zakładce prezentowane są wg daty wystawienia.

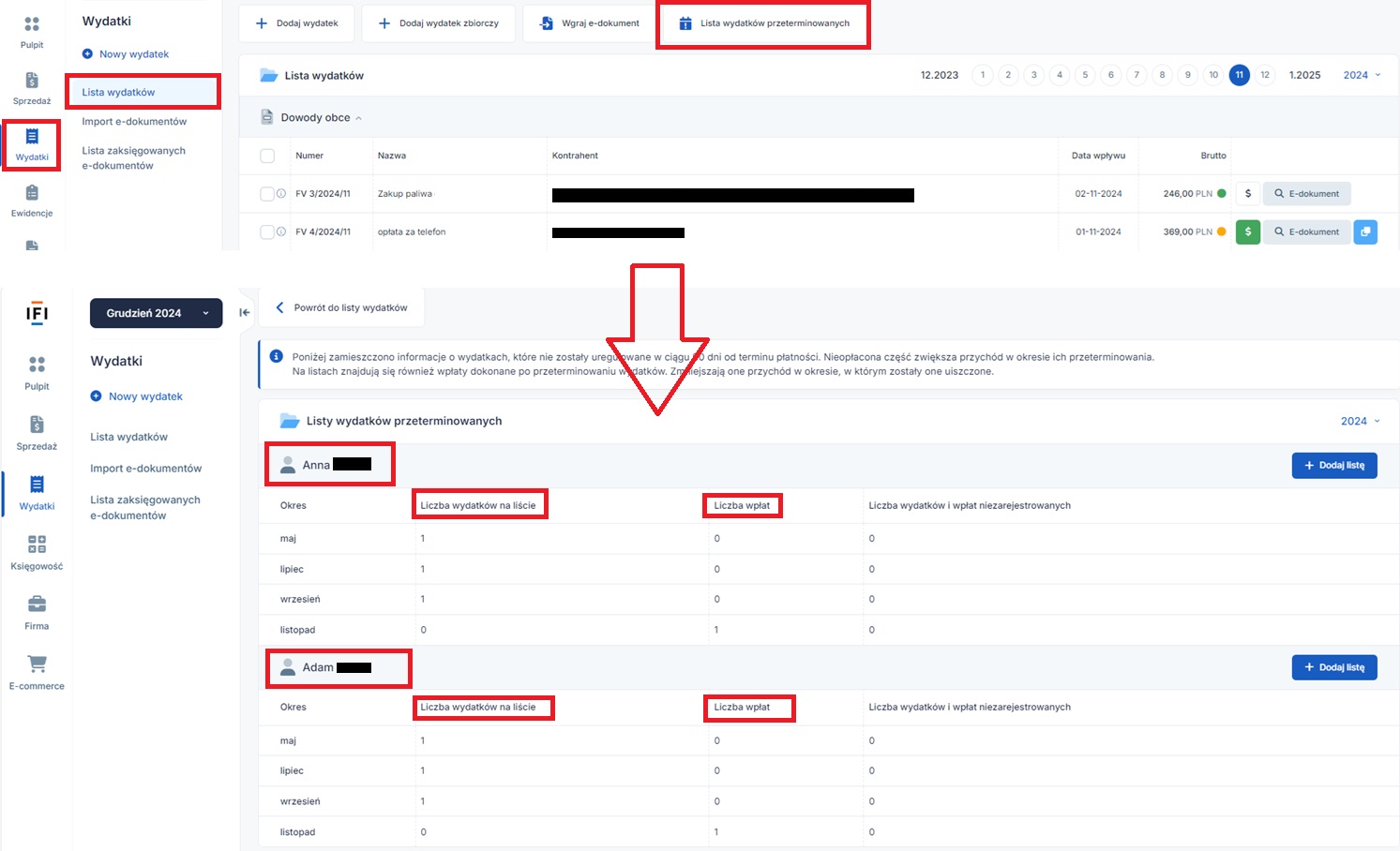

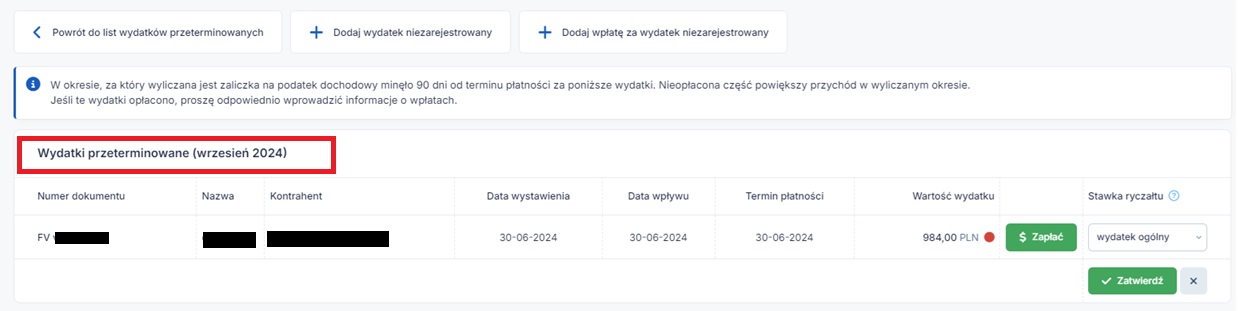

Dodatkowo w przypadku wydatków w zakładce Wydatki ➡ Lista wydatków ➡ Lista wydatków przeterminowanych Użytkownik może sprawdzić ile w danym okresie (miesiąc lub kwartał) było wydatków przeterminowanych (zwiększających podstawę opodatkowania w związku z brakiem zapłaty) i ile wpłat za wydatki wcześniej przeterminowane (zmniejszające podstawę opodatkowania).

Po wybraniu nazwy okresu widoczne są szczegółowe dane.

Na podstawie danych z części Wydatki przeterminowane Użytkownik dodaje informację o nieopłaconych zobowiązaniach w części Deklaracja za rok 2024. Wykazane tu zobowiązania należy dodać na karcie PIT/WZR – działalność gospodarcza ryczałt w części Zwiększenie podstawy opodatkowania o ile nie zostały opłacone do dnia złożenia zeznania.

Z kolei na podstawie danych z części Zmniejszenie podstawy opodatkowania – Opłaciłem przeterminowany dług możliwe jest uzupełnienie danych o dokonywanych zmniejszenia podstawy opodatkowania.

Należy jednak pamiętać, iż tu pojawią się również informację dane o zapłatach za wydatki, które uległy przeterminowaniu w bieżącym roku. Tych nie wykazujemy w zeznaniu.

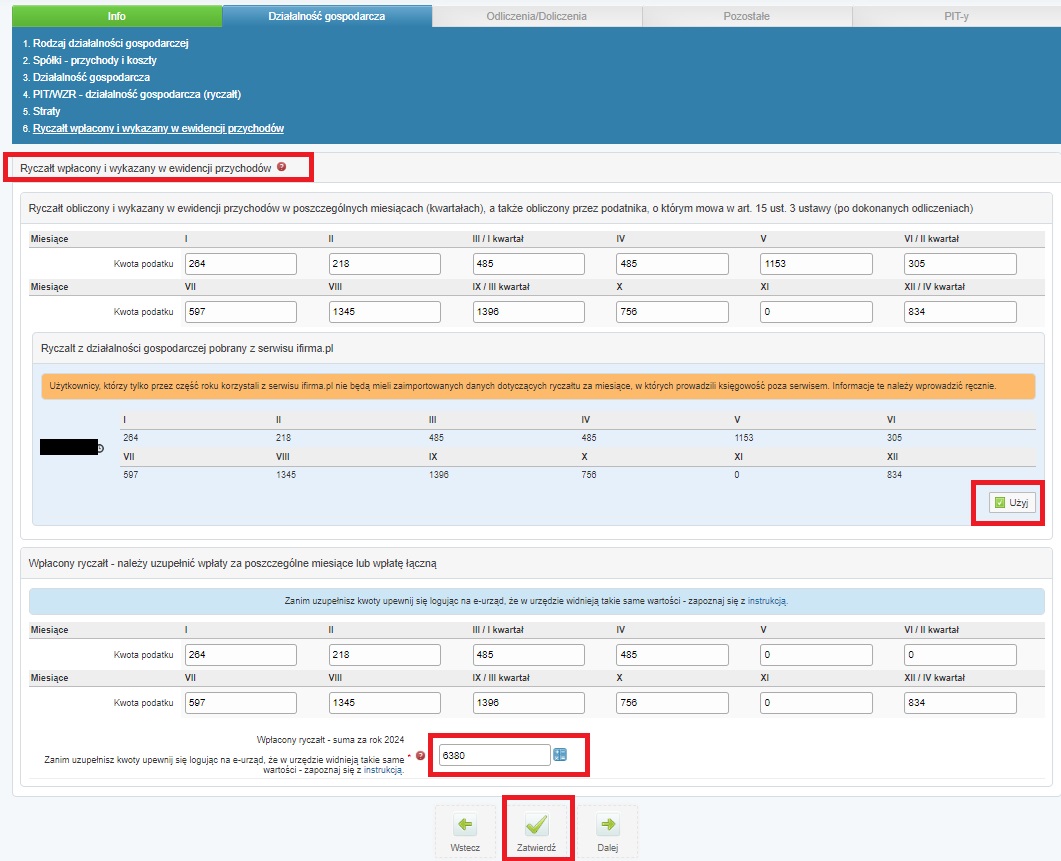

6. Ryczałt wpłacony i wykazany w ewidencji przychodów

Na karcie Działalność gospodarcza ➡ Ryczałt wpłacony i wykazany w ewidencji przychodów trzeba wskazać kwoty należnego ryczałtu w rozbiciu na miesiące lub kwartały. Aby automatycznie uzupełnić kwoty należnych zaliczek pobranych z serwisu korzystamy z opcji Użyj. Co ważne Użyj nie spowoduje uzupełnienia pola Wpłacony ryczałt.

UWAGA!

W polu Wpłacony ryczałt należy wskazać wszystkie rzeczywiste, ustalone na podstawie wyciągu bankowego wpłaty, które w roku 2024 oraz 2025 (do terminu złożenia zeznania) zostały dokonane jako wpłaty należnego ryczałtu od przychodów uzyskanych w 2024 r. W kwocie wpłaconego ryczałtu nie uwzględniamy ewentualnych odsetek od nieterminowej wpłaty podatku w trakcie roku.

W sytuacji, gdy przedsiębiorca w danym roku podatkowym nie wpłacił w terminie kwoty ryczałtu powinien oprócz wpłaty zaległości obliczyć i wpłacić kwotę odsetek podatkowych za zwłokę.

Wpłaty kwot ryczałtu dokonane po złożeniu zeznania rocznego nie są wykazywane w zeznaniu jako kwota wpłaconego ryczałtu Są to wpłaty na poczet zobowiązania podatkowego. Od nieuregulowanych w trakcie roku kwot należy jednak obliczyć i wpłacić odsetki od zaległości podatkowych.

W kolejnych kartach Użytkownik może wprowadzić informację o odliczeniach wykazywanych w załącznikach PIT/O oraz PIT/D.

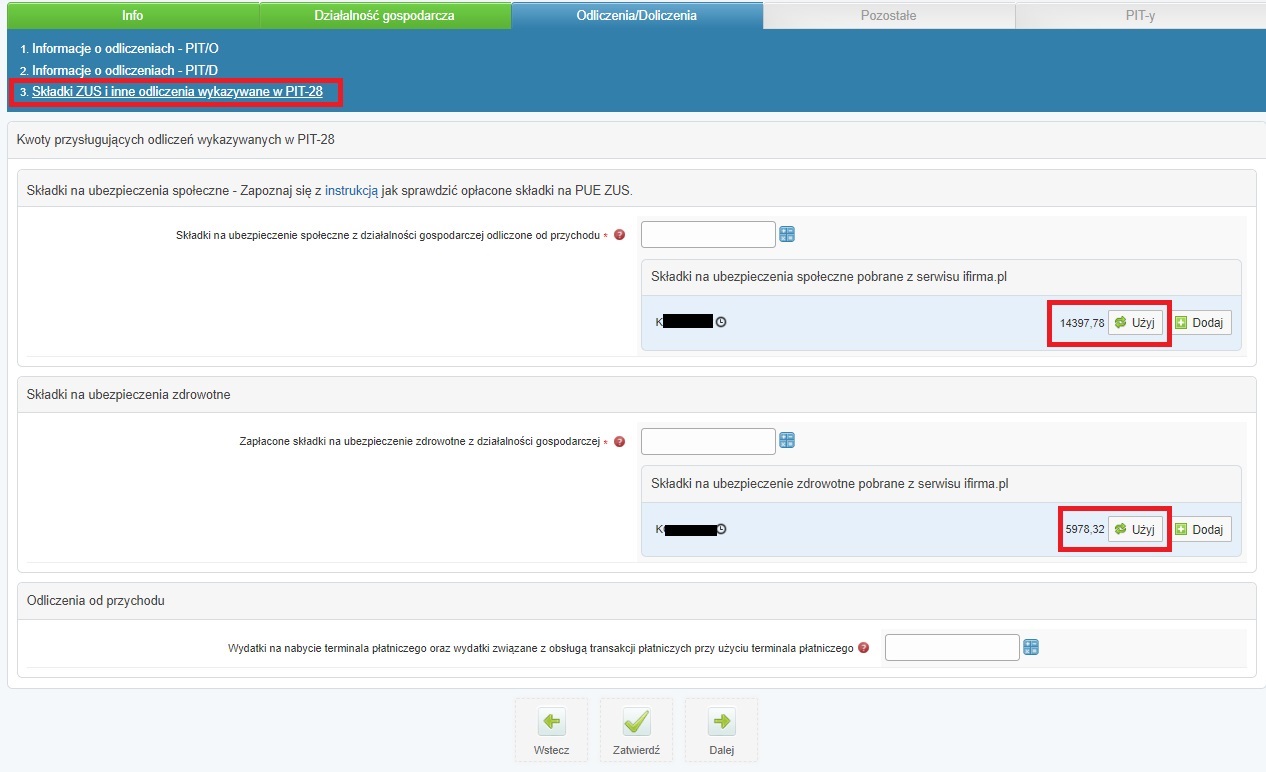

7. Składki ZUS

Przedsiębiorcy rozliczający się ryczałtem od przychodów ewidencjonowanych mają prawo odliczyć od przychodu z działalności gospodarczej:

Rozliczenie składek za osoby współpracujące możliwe jest jedynie, w odniesieniu do wspólnika, który poza działalnością prowadzoną w formie spółki, prowadzi także indywidualną działalność gospodarczą.

W spółce cywilnej nie ma pojęcia osoby współpracującej. Członek rodziny wspólnika, pracujący w spółce jest traktowany jako pracownik spółki.

Uwaga!

Odliczone mogą być jedynie składki zdrowotne ustalone w sposób właściwy dla danej formy opodatkowania. Jeśli spółka w 2023 r. rozliczała się wg skali i w 2024 r. zmieniła formę opodatkowania na ryczałt, wówczas wspólnik nie odliczy zapłaconej w styczniu 2024 roku zapłacił składki zdrowotnej za grudzień. Nie została ona bowiem wyliczona wg zasad obowiązujących na ryczałcie.

Suma wpłaconych składek na ubezpieczenie społeczne i odliczonych zdrowotnych zostanie zaimportowana z wygenerowanych na koncie deklaracji PIT-28. Tak jak na innych kartach będzie możliwość wstawienia gotowych kwot poprzez opcję Użyj.

Powyższe kwoty nie uwzględniają składek społecznych i zdrowotnych odliczonych w deklaracjach PIT-28 w okresach danego roku poprzedzający rozpoczęcie korzystania z serwisu. W takim wypadku pobrane przez serwis kwoty należy powiększyć o odliczone wcześniej składki.

Zaimportowane kwoty nie będą również uwzględniać składek zapłaconych w okresach zawieszenia, za które na koncie nie ma wygenerowanych deklaracji PIT-28. Sytuację tę prezentuje przykład nr 3.

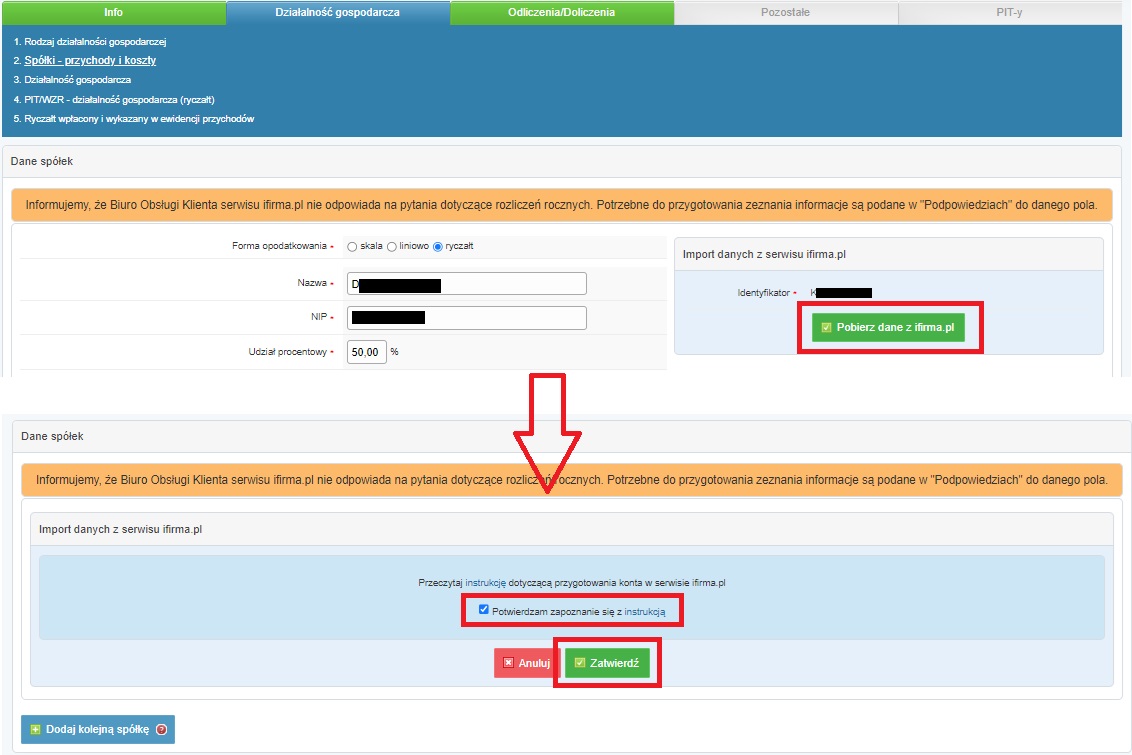

8. Ponowny import danych

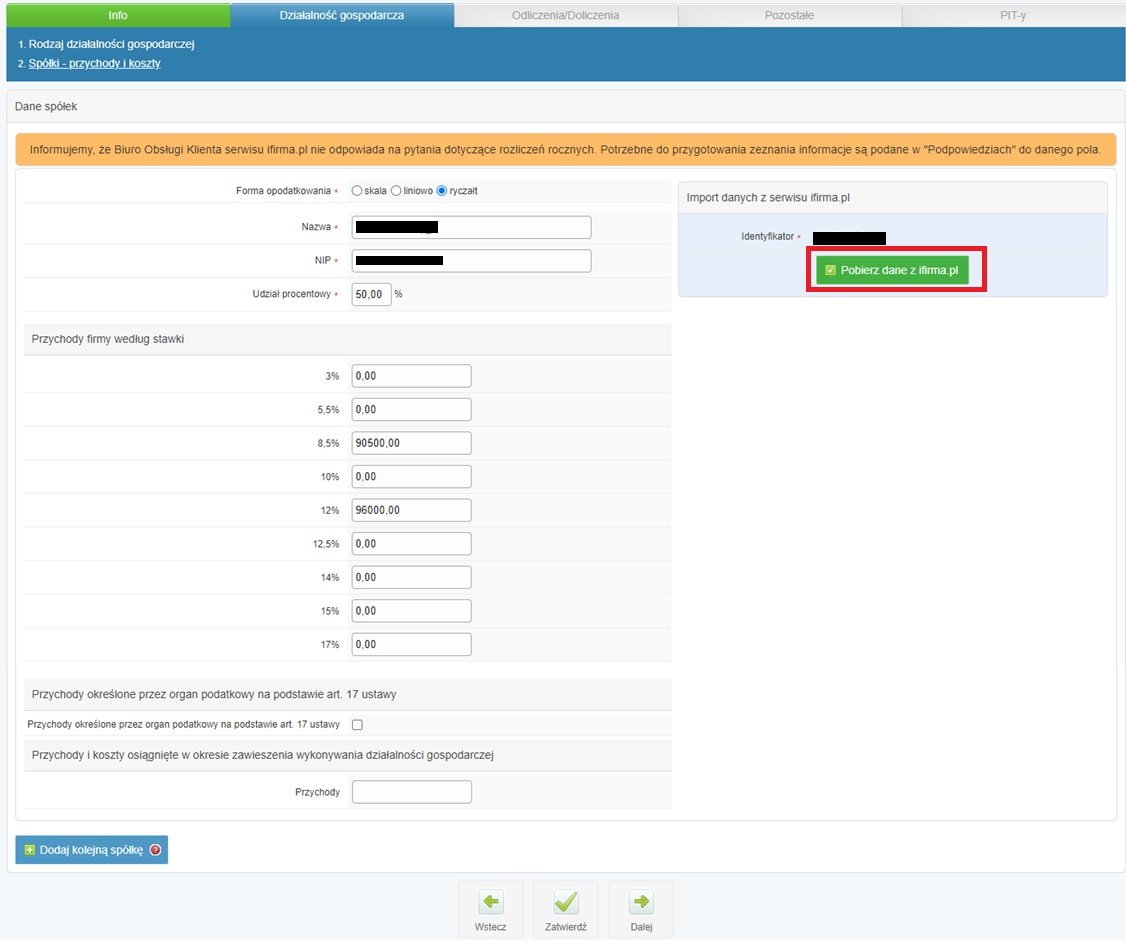

W sytuacji, gdy Użytkownik zorientuje się przed złożeniem zeznania do urzędu, że pobrane dane z konta w ifirma nie są prawidłowe np. za niski przychód, powinien ponownie zaimportować dane z konta. Rozbieżności mogą występować, jeśli po stworzeniu zeznania na pitroczny.pl dokonano zmian w księgowaniach bądź odliczeniach składek ZUS na koncie w ifirma.pl. Po poprawieniu odpowiednich wartości na właściwe oraz ponownym wygenerowaniu deklaracji PIT-28 na koncie, należy przejść do aplikacji pitroczny.pl, a następnie ustawić się w części Działalności gospodarcze – przychody i koszty na karcie Działalność gospodarcza i edytować dane.

Następnie w części Import danych z serwisu ifirma.pl wybieramy opcję Pobierz dane z ifirma.pl.

Po potwierdzeniu zapoznania się z instrukcją przygotowania konta należy zatwierdzić import danych. Dane zostaną pobrane ponownie zgodnie bieżącymi księgowaniami na koncie w serwisie ifirma.pl.

Po zatwierdzeniu pobranych danych należy ponownie przejść kreator zeznania do końca.

Jeśli dane na pozostałych kartach były już wcześniej wypełnione, poprzez pierwszy import z serwisu, to kwoty będą się podpowiadać w odpowiednich polach. Należy jednak zwrócić uwagę i dokonać weryfikacji tych wartości ponownie, gdyż one także mogły ulec zmianie. W razie wątpliwości, czy kwota w danym polu (np. Ryczałt wpłacony i wykazany w ewidencji przychodów) jest bieżąca, można po najechaniu na ikonę zegara, sprawdzić w jakiej dacie był ostatni import danych.

9. Wysłanie zeznania

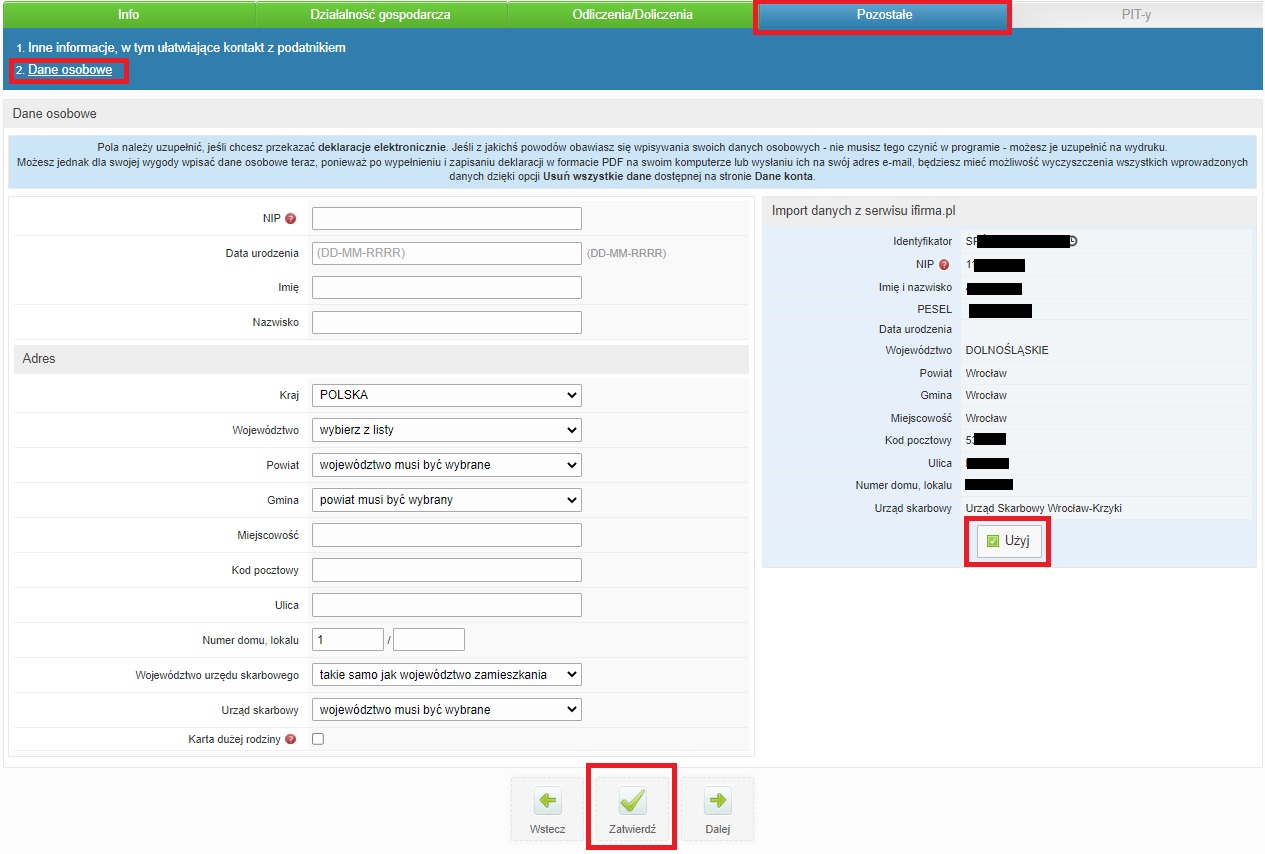

Po przejściu na kartę Pozostałe do punktu Dane osobowe Użytkownik będzie mógł skorzystać z automatycznego uzupełnienia swoich danych.

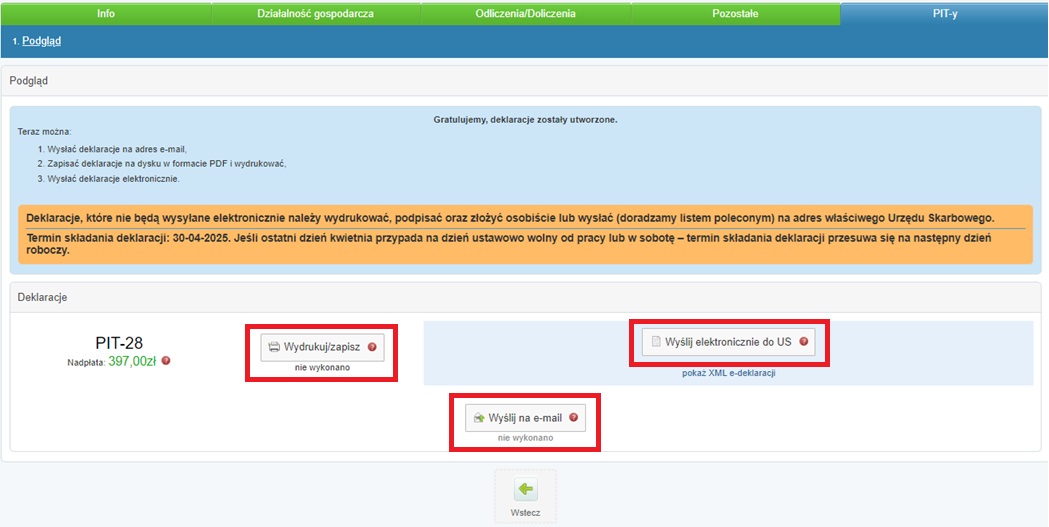

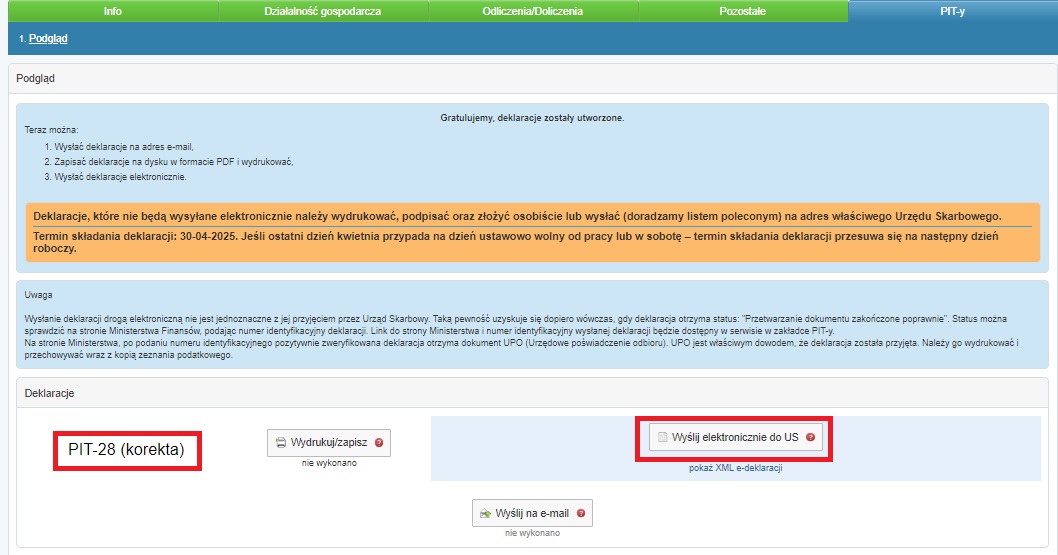

Po potwierdzeniu danych odnośnie przekazania 1,5% na OPP pojawi się ostatnia karta kreatora zeznania rocznego. W tym miejscu można pobrać stworzoną deklarację lub ją wydrukować. Jeśli Użytkownik skorzysta z opcji Wydrukuj/zapisz zmieni się status z “nie wykonano” na “wykonano”. Deklarację można złożyć w formie papierowej w urzędzie osobiście lub listem poleconym. Można także dokonać wysyłki w formie elektronicznej bezpośrednio z serwisu. W tym celu należy wybrać Wyślij elektronicznie do US.

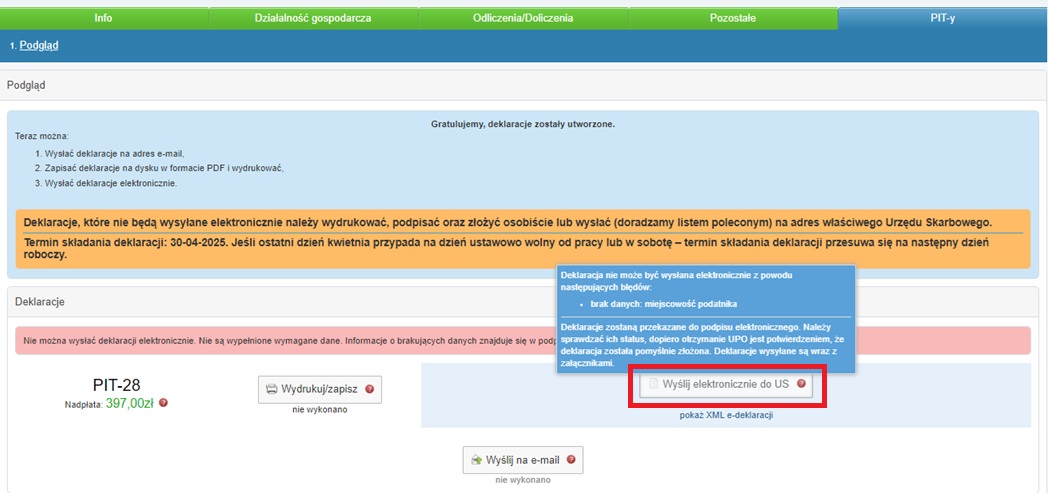

Jeśli ikona Wyślij elektronicznie do US będzie nieaktywna po najechaniu na nią kursorem pojawi się informacja jakich danych brakuje, żeby deklaracja mogła być kompletna.

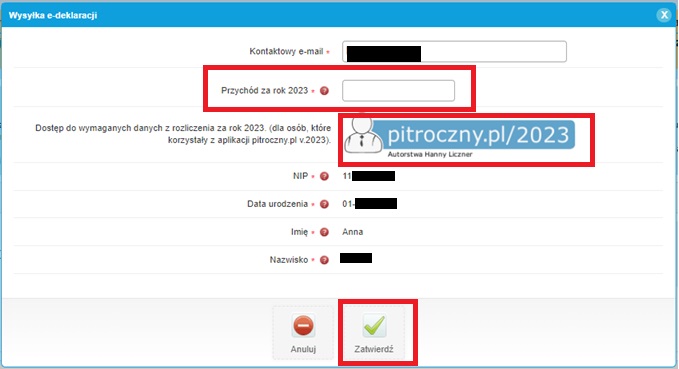

Aby wysłać deklarację należy podać dane autoryzujące, czyli: imię, nazwisko, datę urodzenia, NIP (te dane będą automatycznie uzupełnione) oraz kwotę przychodu z poprzedniego zeznania rocznego.

Użytkownik, który za rok 2023 przygotowywał zeznanie za pośrednictwem serwisu PIT roczny, może przejść do jego szczegółow przez wybranie ikony pitroczny.pl

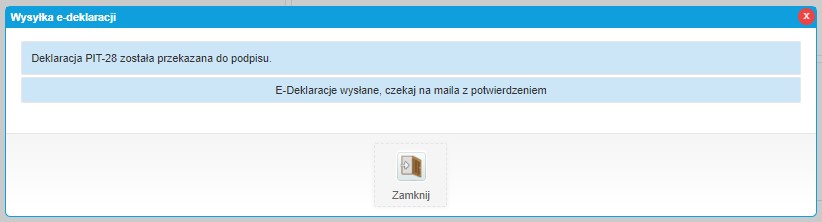

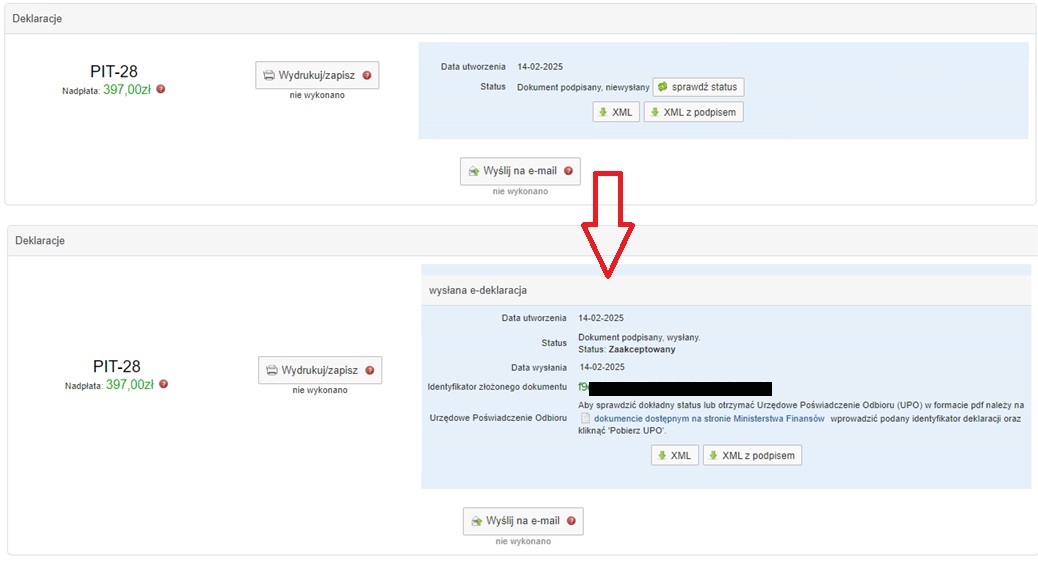

Wysyłka deklaracji będzie potwierdzona komunikatem.

Na podany e-mail kontaktowy zostanie wysłana informacja o ostatecznym statusie deklaracji.

Zmiana statusu deklaracji będzie widoczna w zakładce PIT-y ➡ Podgląd.

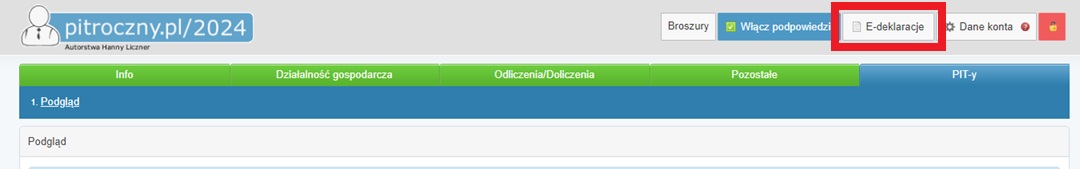

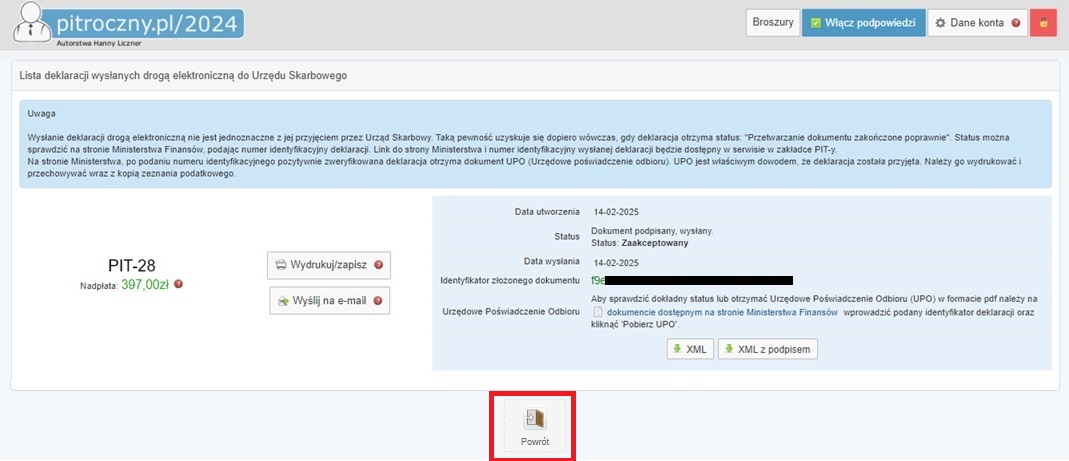

Listę wysłanych deklaracji można także sprawdzić w części E-deklaracje w prawym górnym rogu obok danych konta.

Aby przejść do pozostałych danych wprowadzonych w aplikacji pitroczny.pl należy wybrać Powrót.

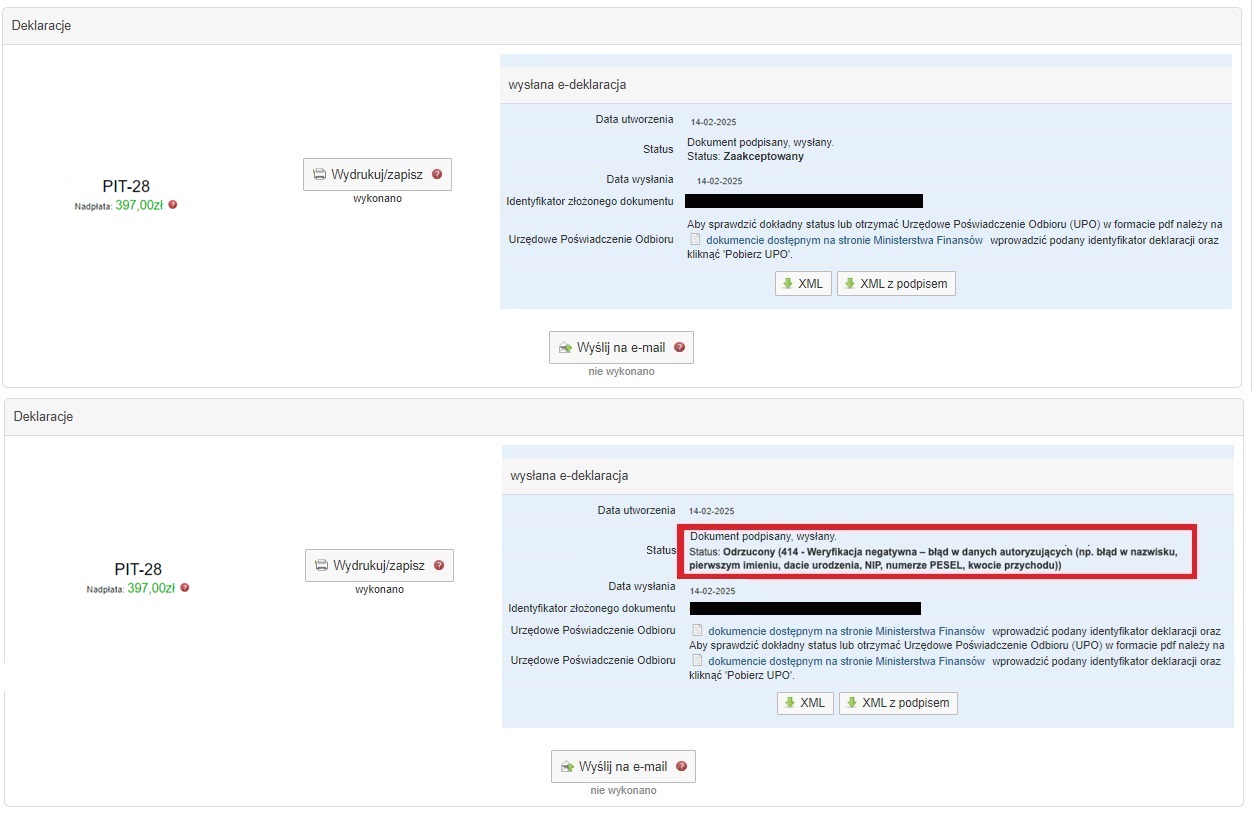

a. Wysyłka odrzucona

Jeśli wystąpi niezgodność w danych autoryzujących podatnika, wówczas pojawi się komunikat o weryfikacji negatywnej wysłanej deklaracji.

W związku z tym, że deklaracja nie dotarła do urzędu skarbowego konieczna będzie ponowna wysyłka zeznania rocznego.

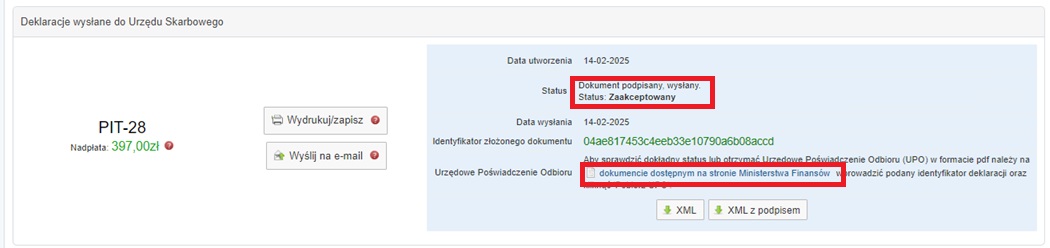

b. Jak pobrać UPO (Urzędowe Poświadczenie Odbioru)

Urzędowe Poświadczenie Odbioru może zostać pobrane jeśli w polu status mamy widoczną informacje “Zaakceptowany”.

Następnie przechodzimy do strony ministerialnej poprzez kliknięcie na “dokument dostępny na stronie Ministerstwa Finansów”.

10. Korekta zeznania

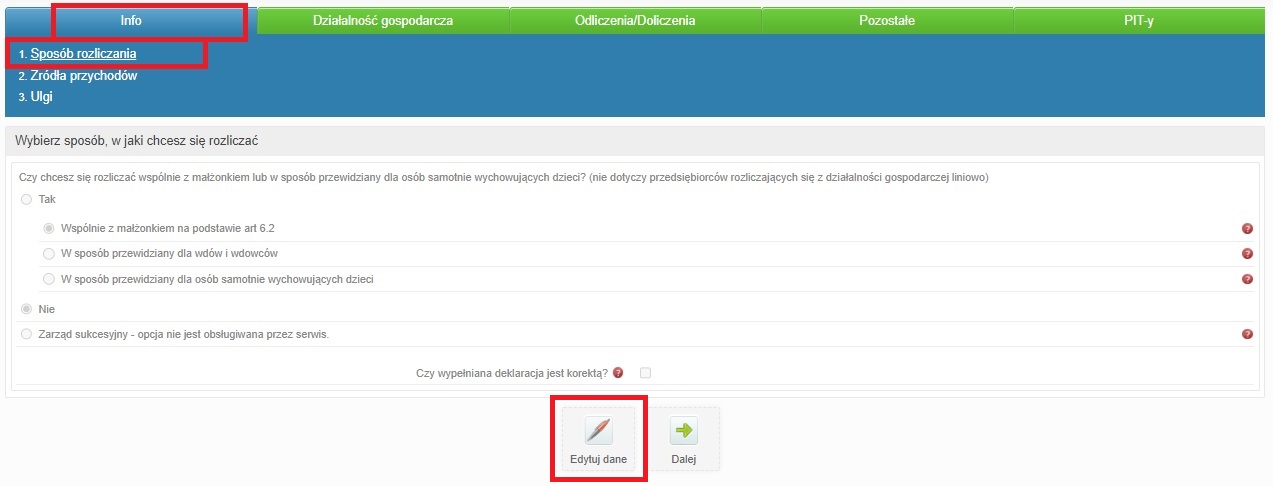

Jeśli po złożeniu rozliczenia rocznego urząd skarbowy wezwie do korekty zeznania bądź Użytkownik będzie chciał z innych powodów skorygować PIT roczny, aby tego dokonać należy po przejściu do aplikacji pitroczny.pl ustawić się na pierwszej karcie Info ➡ Sposób rozliczania i edytować dane.

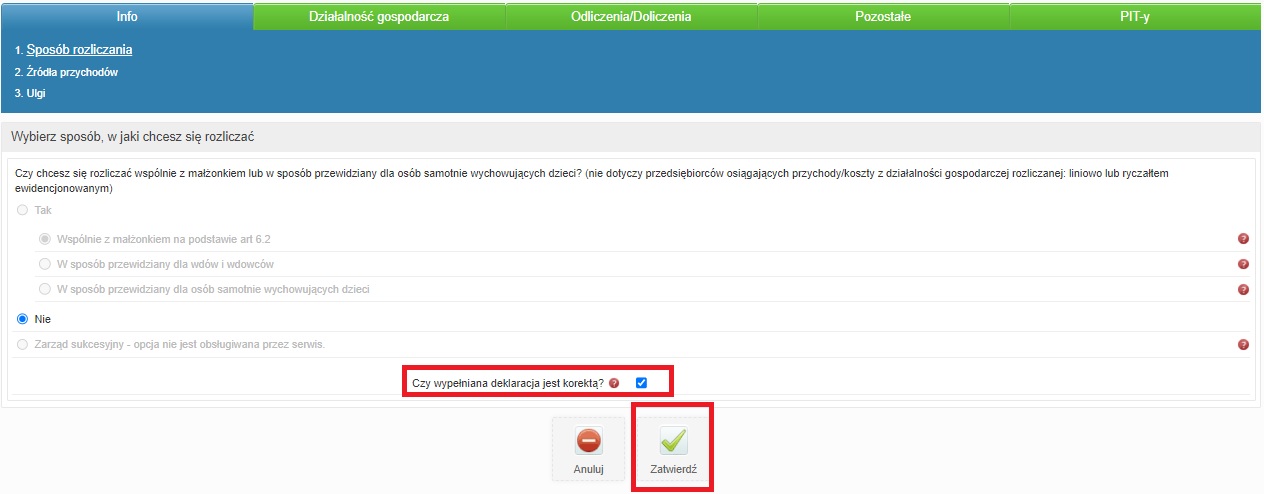

W kolejnym kroku należy zaznaczyć checkbox Czy wypełniana deklaracja jest korektą? i zatwierdzić zmiany.

Następnie trzeba przejść ponownie wszystkie zakładki, dokonując na właściwych stosownych poprawek.

UWAGA!

Jeśli konieczność dokonania korekty wynika ze zmian wprowadzonych na koncie w ifirma.pl (np. doksięgowano przychody czy zmieniła się kwota odliczonych składek ZUS) wówczas należy pamiętać o ponownym zaimportowaniu danych do pitroczny.pl.

W tym celu na karcie Działalność gospodarcza w punkcie Działalności gospodarcze – przychody i koszty nie przechodzimy od razu Dalej tylko najpierw wybieramy Pobierz dane z ifirma poniżej loginu konta. Po ponownym zaimportowaniu danych z serwisu należy zatwierdzić i przejść dalej.

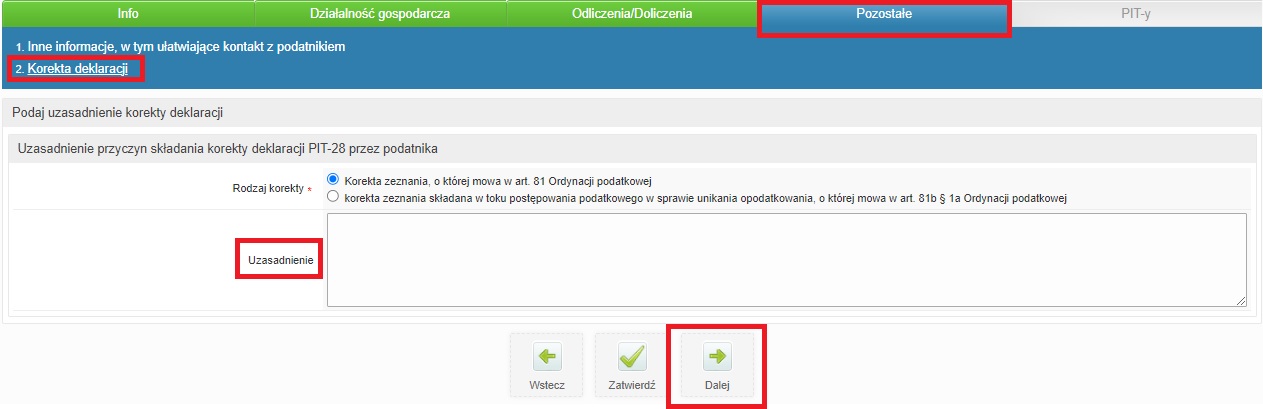

W przypadku, gdy wypełniania deklaracja jest korektą na karcie Pozostałe pojawi się punkt Korekta deklaracji.

W niej możliwe jest uzupełnienie informacji o przyczynie korekty. Po przejściu do końca formularza pojawi się informacja o wygenerowanej korekcie, którą będzie można wysłać do urzędu skarbowego.

Sposób wysyłki i pobrania UPO dla korekty jest taki sam jak deklaracji przesyłanej jako pierwotne złożenie.

Autor: Katarzyna Kiesiel – ifirma.pl

Popularne w kategorii:

Ryczałt

Najnowsze w kategorii:

Ryczałt

- Obowiązki podatnika na koniec roku podatkowego 2024 (ryczałt)

- Zmiana formy opodatkowania w serwisie ifirma.pl

- Zaliczka na PIT-28

- Jak wygenerować i wysłać roczny PIT-28 z serwisu? – rozliczenie wspólników spółki cywilnej (2024)

- Import danych do serwisu pitroczny.pl – jednoosobowa działalność rozliczana ryczałtem od przychodów ewidencjonowanych PIT-28 (2024)