Przedsiębiorcy często wahają się w jakich sytuacjach mogą rozliczyć w działalności koszty związane z mieszkaniem.

Podatnicy prowadzący głównie jednoosobową działalność gospodarczą, której siedzibą jest mieszkanie prywatne – mają prawo zaliczyć w koszty firmy wydatki związane z eksploatacją powierzchni przeznaczonej pod działalność.

Co do zasady aby móc rozliczyć koszty zasada ogólna wskazuje, że wydatek musi mieć związek z prowadzoną działalnością oraz nie może być wykluczony na podstawie art. 23 ustawy o PIT. Dodatkowo wydatek musi być prawidłowo udokumentowany oraz nie może nosić znamion wydatku na cele osobiste.

Do najczęściej występujących kosztów zaliczane są:

- opłaty czynszowe,

- odsetki od kredytu hipotecznego,

- faktury za media: energia elektryczna, ogrzewanie, woda,

- koszty remontu użytkowanych pomieszczeń,

- zakup biurka, fotela, szafy, półek, bądź innego wyposażenia, które ma związek z prowadzeniem działalności,

- odkurzacz, środki czystości.

Odsetki od kredytu hipotecznego

Odsetki od kredytu hipotecznego zaciągniętego prywatnie na zakup mieszkania, w którym prowadzimy firmę można zaliczyć do kosztów. Wydatki te stanowią koszty uzyskania przychodów proporcjonalnie do powierzchni mieszkania wykorzystywanej do prowadzenia działalności. Warunkiem uznania za koszt uzyskania przychodów odsetek od kredytu jest istnienie związku przyczynowo-skutkowego między zaciągniętym kredytem, a przychodem z działalności gospodarczej.

Należy zaznaczyć, że bezpośrednio w kosztach mogą znaleźć się wyłącznie te odsetki, które zostały zapłacone już po przekazaniu lokalu bądź jego części do użytkowania w działalności.

Aktualne stanowisko organów podatkowych wskazuje na to, że odsetki od kredytu hipotecznego zaciągniętego na mieszkanie mogą stanowić koszt działalności nawet w przypadku kiedy całość lub część nieruchomości nie została zaliczona do środków trwałych, potwierdza to indywidualna interpretacja z 30 listopada 2023 roku o sygnaturze 0115-KDIT3.4011.659.2023.1.JS

Rozliczenie odsetek w systemie IFIRMA.

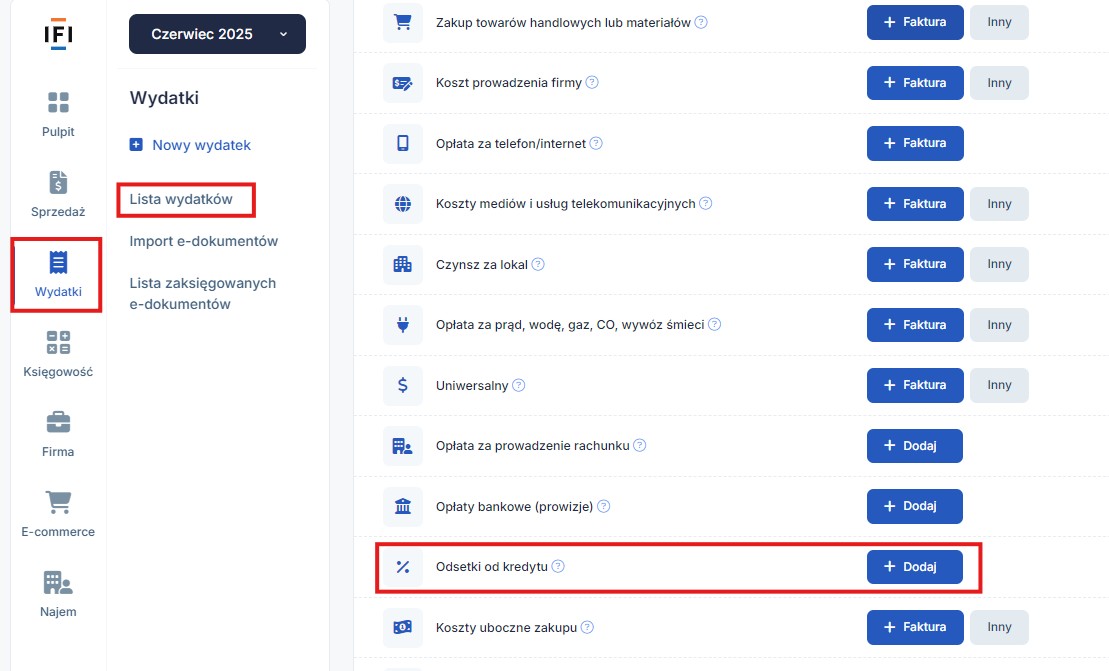

Odsetki można zaksięgować poprzez zakładkę Wydatki ➡ Lista wydatków ➡ + Dodaj wydatek ➡ Odsetki od kredytu:

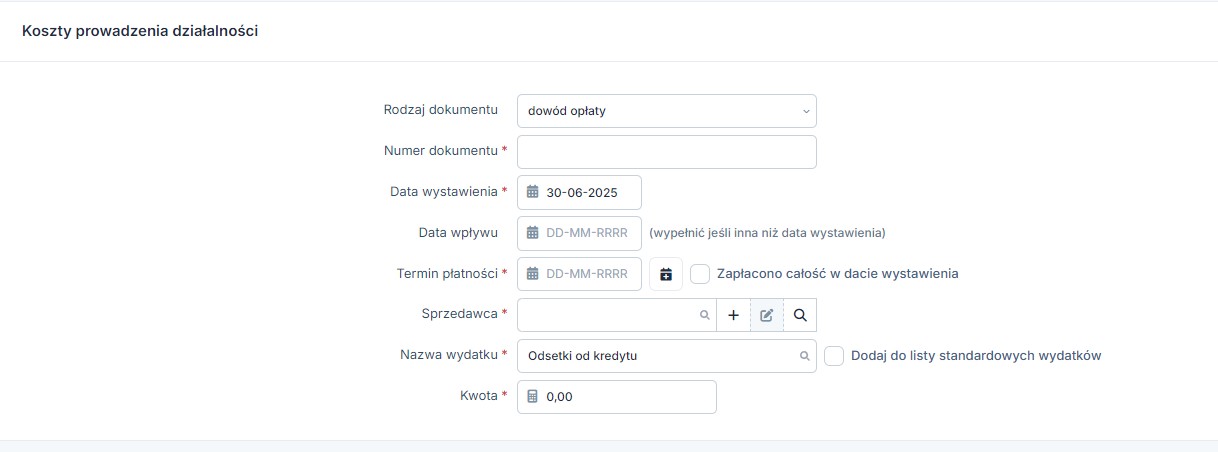

Następnie należy uzupełnić formularz na podstawie dowodu opłaty, np. wyciągu bankowego. Wartość odsetek należy przeliczyć zgodnie z proporcją powierzchni mieszkania przeznaczoną na cele działalności:

Powierzchnia mieszkania wykorzystana na działalność gospodarczą powinna być zgłoszona w urzędzie miasta lub gminy dla celów ustalenia podatku od nieruchomości.

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.