Podczas prowadzenia działalności gospodarczej zdarzają się przypadki, kiedy faktura kosztowa zostanie pominięta lub dostarczona zbyt późno, po terminie wyliczeń podatkowych. Jak w takiej sytuacji zaksięgować koszt i rozliczyć zobowiązanie podatkowe?

Terminy księgowania faktur kosztowych

Zgodnie z ogólną zasadą podatnicy prowadzący podatkową księgę przychodów i rozchodów za dzień poniesienia kosztu powinni przyjąć datę wystawienia faktury (rachunku) lub innego dowodu, który stanowi podstawę do zaksięgowania tego kosztu. Tak stanowi art. 22 ust. 6b Ustawy o podatku dochodowym od osób fizycznych (ustawy o PIT).

Jeśli chodzi o podatek VAT, prawo do odliczenia VAT przysługuje przede wszystkim w okresie, w którym dla danej transakcji powstał obowiązek podatkowy – art. 86 ust. 10 Ustawy o podatku od towarów i usług (ustawy o VAT) – jednak nie wcześniej niż w okresie, w którym otrzymano dokument uprawniający do odliczenia VAT (fakturę) – zgodnie z art. 86 ust. 10b.

Gdy podatek VAT nie został odliczony zgodnie z podanymi powyżej zasadami, możliwe jest jego rozliczenie także w deklaracji za jeden z dwóch kolejnych okresów rozliczeniowych – zgodnie z art. 86 ust. 11 ustawy. Zatem jeśli podatnik rozlicza się miesięcznie, prawo do odliczenia VAT przysługuje mu także w dwóch kolejnych miesiącach; jeśli rozliczenie jest kwartalne – odliczenia można dokonać w ciągu dwóch następnych kwartałów.

W związku z wprowadzonym pakietem Slim VAT, od 1 stycznia 2021 r. osoby rozliczające VAT miesięcznie mogą dokonać odliczenia VAT przez 4 miesiące. Pierwszym okresem będzie miesiąc zakupu i 3 kolejne miesiące.

Osoby rozliczające się kwartalnie, bez zmian mają czas na rozliczenie podatku VAT przez 3 okresy rozliczeniowe, kwartał w którym miał miejsce zakup oraz dwa kolejne kwartały.

W sytuacji, kiedy mimo przysługującego prawa podatek VAT nie został odliczony na bieżąco, istnieje jeszcze możliwość rozliczenia go w drodze korekty deklaracji. Korekty podatnik może dokonać w ciągu 5 lat, licząc od początku roku w którym powstało prawo do odliczenia VAT (art. 86 ust. 13 ustawy). Wyjątkiem są tu transakcje z kontrahentami spoza kraju – w ich przypadku można skorygować deklarację w celu odliczenia VAT w ciągu 5 lat, licząc od końca roku, w którym powstało prawo do zmniejszenia VAT należnego (art. 86 ust. 13a).

Powyższe zasady dotyczące odliczenia VAT dotyczą również zasady wykazywania faktur w pliku JPK_VAT. Należy jednak pamiętać, że pliki JPK_VAT bez względu na tryb rozliczenia podatku VAT zawsze są składane za okresy miesięczne.

Zaistniała sytuacja powoduje, że przedsiębiorca rozliczający się miesięcznie z podatku VAT ma prawo wykazać fakturę w miesiącu jej otrzymania oraz dwóch kolejnych następujących po nim miesiącach (Od stycznia 2021 r. podatnicy rozliczający VAT miesięcznie mają możliwość rozliczenia podatku w trzech kolejnych miesiącach, następujących po miesiącu zakupu).

Przedsiębiorca rozliczający się kwartalnie z VAT może fakturę wykazać zaś w miesiącu jej otrzymania oraz kolejnych miesiącach zawierających się w okresie trzech kwartałów rozliczeniowych, w których miał prawo odliczyć VAT.

Przykład 1

Przedsiębiorca rozliczający się kwartalnie z VAT otrzymał fakturę za abonament telefoniczny 05.01.2018 r. Przedsiębiorca może wykazać fakturę w JPK_VAT w miesiącach od stycznia do września 2018, bez konieczności składania korekty pliku JPK_VAT za styczeń.

Księgowanie zapomnianych faktur w IFI

W kwestii księgowania faktury po terminie można uwzględnić trzy standardowe przypadki.

Uwaga!

Przed doksięgowaniem zapomnianej faktury należy wydrukować księgę przychodów i rozchodów oraz ewidencję zakupów VAT (jeśli księgowana faktura wpływa na VAT) za okresy, w których dokonujemy zapisów.

Podatnicy korzystający ze zwolnienia z VAT powinni zastosować się do przedstawionej poniżej ścieżki drugiej – Księgowanie faktury bez prawa do odliczenia VAT – bez korekty deklaracji VAT. W tym przypadku księgować należy całą kwotę brutto.

1. Księgowanie faktury z prawem do odliczenia VAT

W sytuacji, kiedy nie upłynęły jeszcze wskazane wcześniej okresy rozliczeniowe, możliwe jest odliczenie podatku VAT na bieżąco. Kwotę netto należy zaksięgować zgodnie z datą wystawienia faktury.

Aby zaksięgować fakturę w IFI:

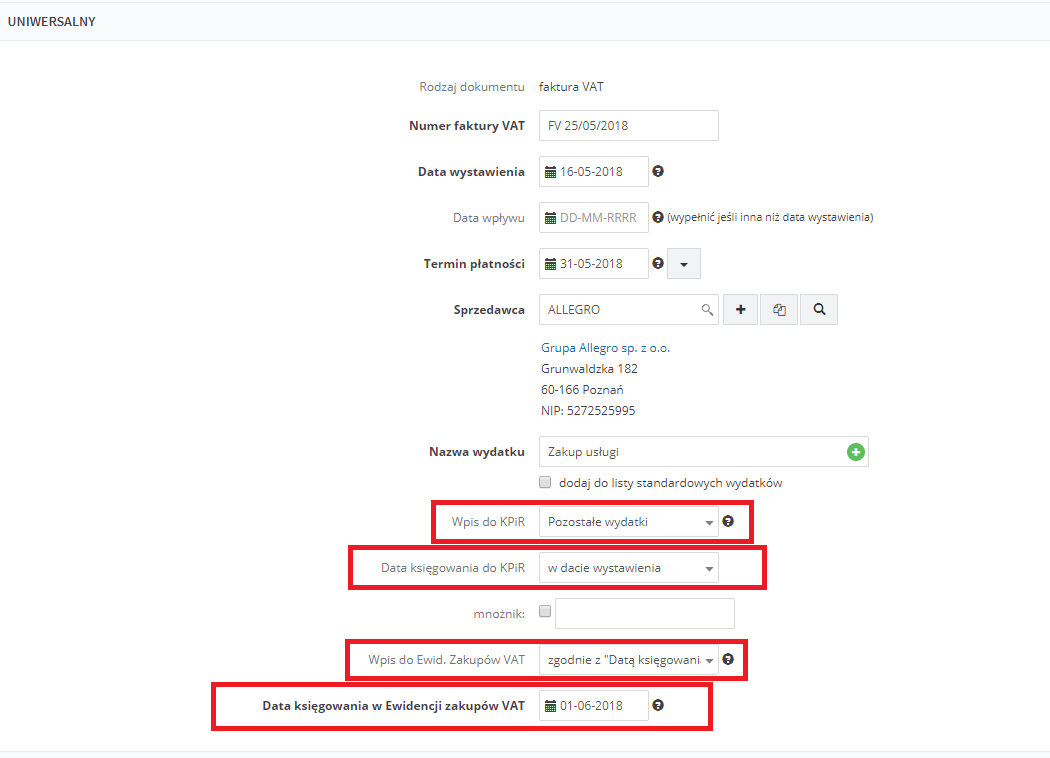

- jako miesiąc księgowy wybieramy miesiąc zgodny z datą wystawienia faktury,

- przechodzimy do zakładki Wydatki ➡ Dodaj wydatek ➡ Uniwersalny ➡ Faktura,

- wprowadzamy rzeczywistą datę wystawienia faktury,

- uzupełniamy pozostałe dane i wybieramy właściwy „Wpis do KPiR”,

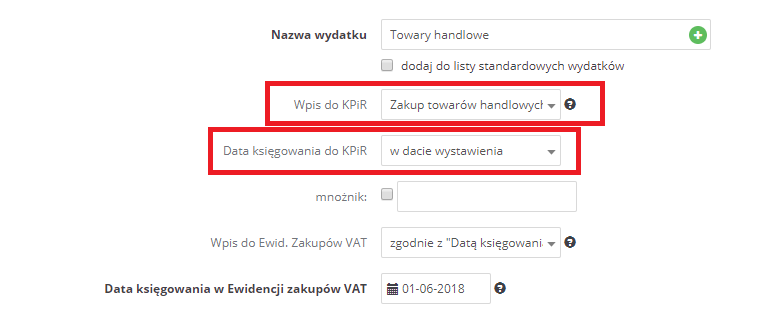

- jako „Data księgowania do KPIR” wybieramy opcję „w dacie wystawienia”,

- jako „Wpis do do Ewid. Zakupów VAT” wybieramy opcję „Zgodnie z Datą księgowania w ewidencji zakupów VAT”,

- pojawi się pole „Data księgowania w Ewidencji Zakupów VAT”, w którym wprowadzamy datę z miesiąca, w którym powinien zostać rozliczony podatek VAT.

Uwaga!

Powyższą ścieżkę należy stosować wtedy, gdy faktura jest wystawiona przez polskiego kontrahenta.

Przykład 2

Księgowanie kosztów prowadzenia firmy:

Przykład 3

Księgowanie zakupu towarów handlowych lub materiałów

Po zaksięgowaniu kosztu zgodnie z podaną powyżej ścieżką podatek VAT zostanie rozliczony na bieżąco w deklaracji VAT za wybrany miesiąc. Natomiast kwota netto wydatku zwiększy koszty w okresie wystawienia faktury, dlatego konieczne jest zaktualizowanie deklaracji PIT-5 (lub PIT-5L) – w tym celu:

- przechodzimy do zakładki „Deklaracje” i wybieramy opcję „PIT-5” („PIT-5L”),

- w ten sam sposób aktualizacji dokonujemy począwszy od miesiąca doksięgowania kosztu aż do okresu bieżącego,

- doksięgowanie kosztu może spowodować zmniejszenie zaliczki na podatek dochodowy, a co za tym idzie – powstanie nadpłaty, jeśli taka sytuacja będzie miała miejsce, nadpłatę można rozliczyć w ramach kolejnej zaliczki na podatek dochodowy lub w zeznaniu rocznym.

2. Księgowanie faktury bez prawa do odliczenia VAT – bez korekty deklaracji VAT

Jeśli przedsiębiorca odkryje niezaksięgowaną fakturę już po upływie okresów rozliczeniowych, w których VAT mógł zostać odliczony na bieżąco, może zdecydować się na zaksięgowanie jedynie kwoty netto wydatku.

Aby zaksięgować fakturę wyłącznie do kosztów w miesiącu jej wystawienia, w serwisie:

- jako miesiąc księgowy wybieramy miesiąc zgodny z datą wystawienia faktury,

- przechodzimy do zakładki Wydatki ➡ Dodaj wydatek,

- przy właściwym rodzaju wydatku wybieramy opcję „Inny” (np. Koszt prowadzenia firmy ➡ Inny lub Zakup towarów handlowych i materiałów ➡ Inny),

- podczas uzupełniania szczegółów wydatku jako „Rodzaj wydatku” wybieramy opcję „Faktura”,

w kwocie wprowadzamy jedynie wartość netto wydatku.

Po zaksięgowaniu kosztu w kwocie netto należy zaktualizować deklarację PIT-5 (PIT-5L) w zakładce „Deklaracje” – analogicznie jak w pierwszym punkcie, za miesiąc doksięgowania kosztu aż do okresu bieżącego. Także w tym przypadku kwota doksięgowanego wydatku może zmniejszyć wartość zaliczki na podatek dochodowy i spowodować powstanie nadpłaty, którą będzie można rozliczyć w kolejnych zaliczkach lub w zeznaniu rocznym.

3. Księgowanie faktury z prawem do odliczenia VAT – z korektą deklaracji VAT oraz pliku JPK_VAT

Alternatywnie do punktu drugiego, jeśli minął już termin bieżącego rozliczenia VAT, podatnik może zdecydować się na odliczenie go w drodze korekty deklaracji. W takiej sytuacji aby wprowadzić fakturę do serwisu:

- jako miesiąc księgowy wybieramy miesiąc zgodny z datą wystawienia faktury,

- dokument wprowadzamy standardowo jako „Faktura” przy właściwym rodzaju wydatku (np. Koszt prowadzenia firmy ➡ Faktura lub Zakup towarów handlowych i materiałów➡ Faktura).

Po zaksięgowaniu w zakładce „Deklaracje” należy zaktualizować zarówno deklaracje PIT-5 (PIT-5L), jak i VAT-7 (VAT-7K). Deklaracje PIT-5 aktualizujemy począwszy od okresu wprowadzenia kosztu aż do ostatniej wygenerowanej w danym roku deklaracji.

Aktualizacja i korekta deklaracji VAT:

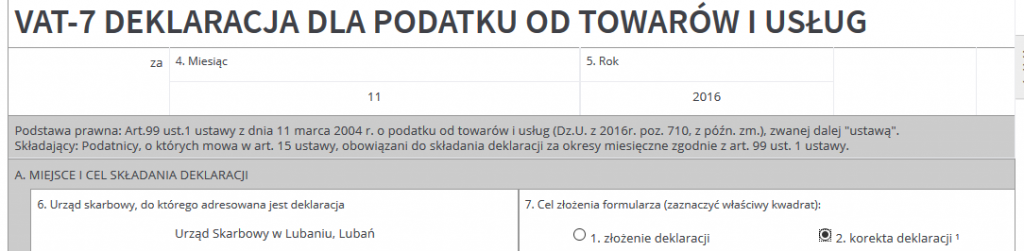

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki „Deklaracje”,

- wybieramy opcję „VAT-7” („VAT-7K”) w celu zaktualizowania deklaracji,

- klikamy na numer deklaracji i wybieramy opcję Szczegóły ➡ Edytuj,

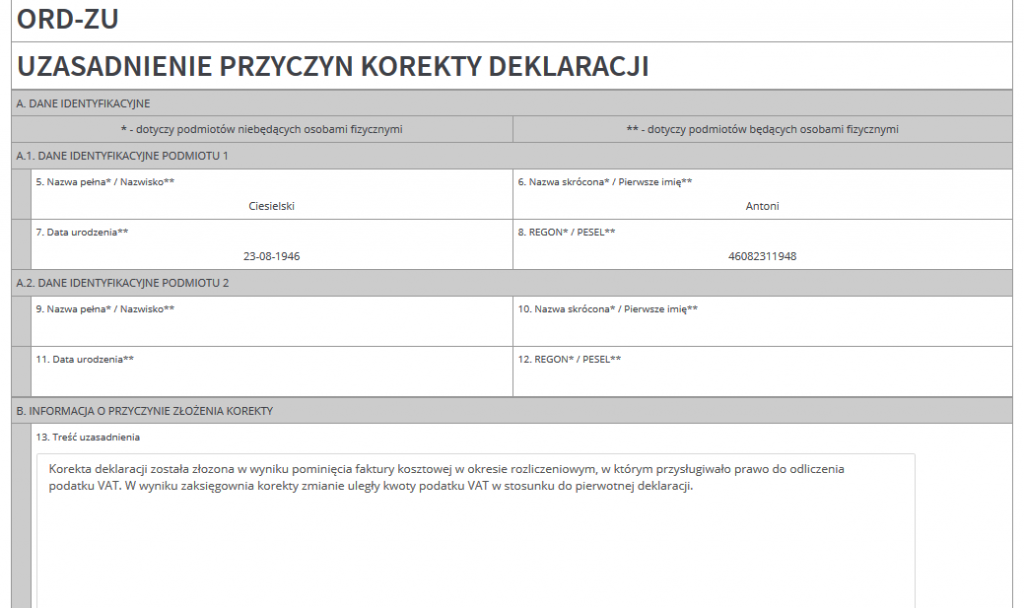

- w pozycji siódmej jako „Cel złożenia deklaracji” wybieramy opcję korekty

- jeśli korekta dotyczy deklaracji pierwotnej składanej do końca 2015 r. – w załączniku ORD-ZU u dołu deklaracji uzupełniamy przyczynę złożenia korekty i zatwierdzamy zmiany.

Uwaga!

Zgodnie ze zmianą przepisów od 1 stycznia 2016 r. nie ma obowiązku wpisywania uzasadnienia korekty deklaracji, natomiast nadal pozostaje taka możliwość. W serwisie ifirma.pl dodanie wyjaśnień jest opcjonalne.

Gdyby w deklaracji VAT, która jest korygowana, występowała nadwyżka podatku naliczonego nad należnym do przeniesienia na kolejny miesiąc (kwartał), należałoby dokonać korekty także kolejnej deklaracji VAT. W tej sytuacji konieczne byłoby skorygowanie wszystkich deklaracji aż do deklaracji, w której po raz pierwszy wystąpiła kwota podatku VAT należnego do opłacenia w US, z tą deklaracją włącznie (lub do deklaracji bieżącej, jeśli taka kwota jeszcze nie wystąpiła).

Jeśli z tytułu doksięgowania wydatku okaże się, że w danym miesiącu zapłacono podatek VAT z nadwyżką, można zwrócić się do US o zaliczenie tej nadwyżki na poczet kolejnych zobowiązań podatkowych. Taki wniosek należałoby pisemnie uwzględnić w uzasadnieniu korekty deklaracji za miesiąc, w którym wystąpiła nadpłata. W tej kwestii można się także skontaktować bezpośrednio z właściwym dla podatnika urzędem skarbowym.

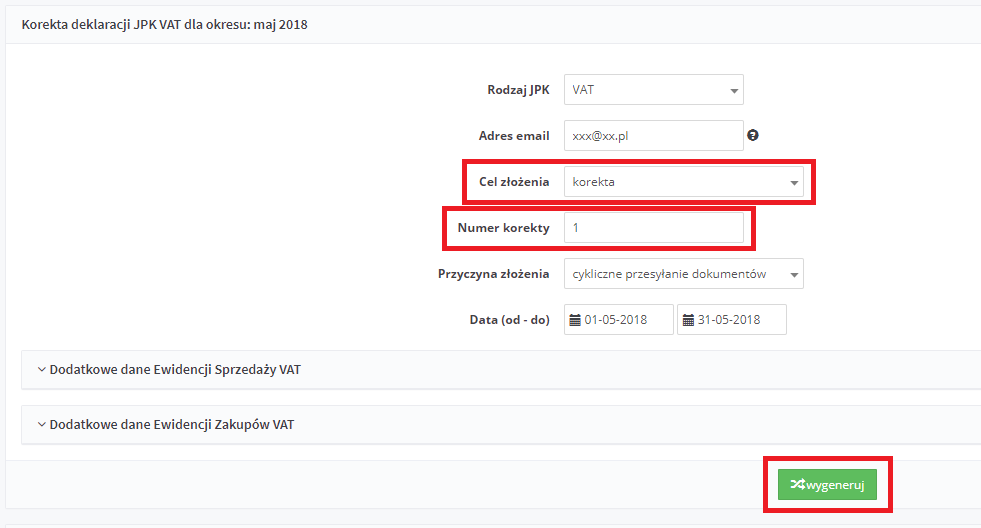

Korekta pliku JPK_VAT:

- jako miesiąc księgowy wybieramy miesiąc, w którym zaksięgowano koszt,

- przechodzimy do zakładki JPK,

- wybieramy opcję pokaż konfigurację zaawansowaną,

- w polu Cel złożenia wybieramy korekta

- w przypadku kiedy jest to pierwsza korekta JPK_VAT za dany okres w polu Numer korekty wybieramy 1,

- kolejno wybieramy opcję wygeneruj co spowoduje wygenerowanie pliku JPK_VAT jako korekty.

Uwaga!

W sytuacji, gdy pominięta faktura dotyczy roku podatkowego, za który została już złożona deklaracja roczna, należałoby się zastosować do instrukcji dostępnej w drugiej części opracowania.

Przeczytaj część 2 artykułu.

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.