Wśród wszystkich wydatków ponoszonych przez pracodawcę zatrudniającego pracownika na podstawie umowy o pracę, wynagrodzenie netto wypłacane pracownikowi to tylko 60% wszystkich ponoszonych kosztów. Pozostałe to podatki oraz odprowadzane składki na ubezpieczenia ZUS. Wysokość kosztów zatrudnienia zależy głównie od tego na jaką umowę zatrudniamy pracownika. Inny będzie koszt zatrudnienia pracownika na podstawie umowy o pracę a inny kiedy zatrudnimy go na podstawie umowy zlecenia lub umowy o dzieło.

1. Koszty pracodawcy informacje ogólne

15 września 2022 r. opublikowano rozporządzenie określające minimalne wynagrodzenie za pracę na rok 2023.

W rozporządzeniu podano także kwoty minimalnych stawek godzinowych dla umów cywilnoprawnych.

Kwoty wynagrodzenia minimalnego wynagrodzenia oraz minimalnych stawek godzinowych dla umowy zlecenia w 2023 będą się zmieniały dwukrotnie w ciągu roku.

Stawka minimalnego wynagrodzenia w 2023 r.

- 3490,00 zł brutto od 1 stycznia do 30 czerwca 2023 r.

- 3600,00 zł brutto od 1 lipca do 31 grudnia 2023r.

Minimalne stawki godzinowe w 2023r. na umowach zlecenia

- 22,80 zł/ h od 1 stycznia do 30 czerwca 2023 roku.

- 23,50 zł/ h od 1 lipca do 31 grudnia 2023 roku.

Co oznacza wyższe koszty dla pracodawcy w 2023 roku.

Na umowie o pracę określa się kwotę brutto wynagrodzenia pracownika. Cała kwota brutto jest kosztem uzyskania przychodu pracodawcy w miesiącu należnym (przepracowanym) pod warunkiem, że wynagrodzenie zostanie wypłacone w terminie określonym przez przepisy Kodeksu Pracy. Z tej kwoty są potrącane składki ZUS i podatek dochodowy. To co pozostanie po potrąceniach to wynagrodzenie netto wypłacane pracownikowi.

Potrącenia to:

- składka emerytalna – 9,76% (od kwoty brutto),

- składka rentowa – 1,50% (od kwoty brutto),

- składka chorobowa – 2,45% (od kwoty brutto),

- składka zdrowotna naliczona – 9,00% (od podstawy będącej kwotą brutto pomniejszoną o składki na wymienione wyżej ub. społeczne),

- podatek dochodowy: 12%(od podstawy będącej kwotą brutto pomniejszoną kwotę wolną, koszty uzyskania przychodu o składki na wymienione wyżej ub. społeczne).

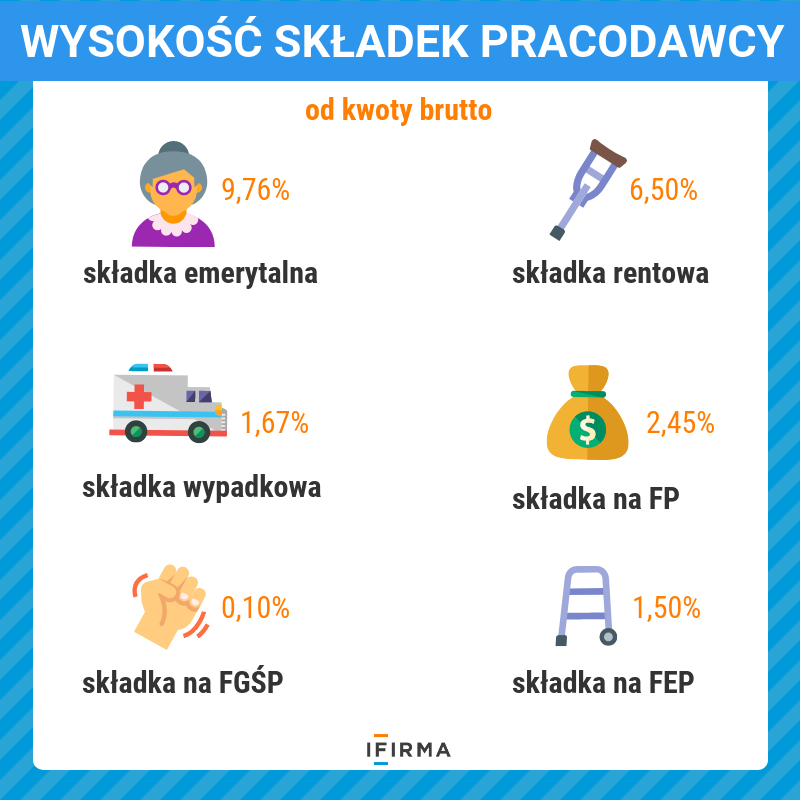

Oprócz kwoty brutto wynikającej z umowy, na pracodawcy ciąży obowiązek „dołożenia się” do składek na ubezpieczenie emerytalno – rentowe oraz zapłacenia składek na Fundusz Pracy (FP), Fundusz Gwarantowanych Świadczeń Pracowniczych (FGŚP), ubezpieczenia wypadkowego i ewentualnych składek na Fundusz Emerytur Pomostowych (FEP) (płaconych w wybranych branżach).

Wysokość składek jest następująca:

-

• składka emerytalna – 9,76% (od kwoty brutto),

• składka rentowa – 6,50% (od kwoty brutto),

• składka wypadkowa – 1,67% (od kwoty brutto), dla pracodawcy zatrudniającego do 9 pracowników. Natomiast dla pracodawcy który zatrudnia 10 pracowników i więcej składka wypadkowa jest określana indywidualnie na podstawie ZUS IWA więcej na ten temat tutaj,

• składka na FP – 2,45% (od kwoty brutto),

• składka na FGŚP – 0,10% (od kwoty brutto),

• składka na FEP – 1,50% (od kwoty brutto).

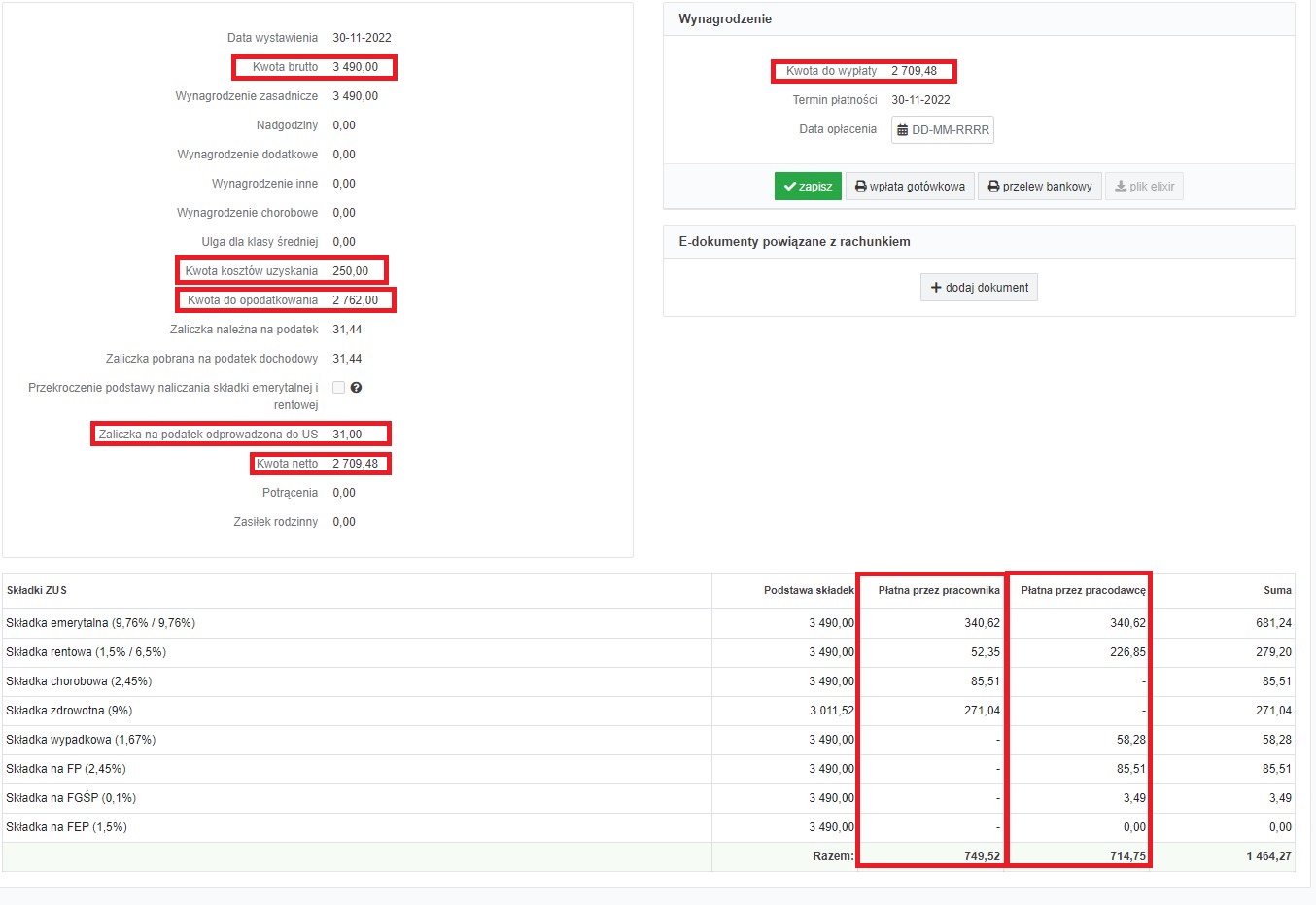

2. Koszty zatrudnienia dla wynagrodzenia minimalnego 3 490,00 zł brutto, obowiązującego od 1 stycznia do 30 czerwca 2023 r.

Przykład:

Koszty jakie ponosi pracodawca przy zatrudnianiu pracownika na podstawie umowy o pracę z wynagrodzeniem równym minimalnej – obecnie 3 490,00 zł brutto (przy podstawowych kosztach uzyskania – 250,00 zł).

-

• Kwota brutto – 3490,00 zł

• Kwota kosztów uzyskania – 250,00 zł

• Kwota do opodatkowania – 2762,00 zł

• Zaliczka na podatek odprowadzona do US – 31,00 zł

W kwocie brutto znajdują się składki finansowane przez pracownika, czyli:

- Składka rentowa (Ubezpieczony) – 1,50% – 52,35 zł

- Składka emerytalna (Ubezpieczony) – 9,76% – 340,62 zł

- Składka chorobowa (Ubezpieczony) – 2,45% – 85,51 zł

- Składka zdrowotna ( Ubezpieczony)- 9%- 271,04 zł liczona jest od podstawy 3011,52 zł ( brutto – składki społeczne, czyli składka rentowa, emerytalna i chorobowa)

- Razem: 714,75 zł

Kwota netto – 2 709,48 zł

Szczegółowy schemat rozliczania wynagrodzenia pracownika od brutto do netto znajduje się tutaj

Przy wynagrodzeniu 3 490,00 brutto będzie to:

-

• składka na ubezpieczenie emerytalne w wysokości 9,76% x 3 490,00 zł = 340,62 zł

• składka na ubezpieczenie rentowe w wysokości 6,50% x 3 490,00 zł = 226,85 zł

• składka na ubezpieczenie wypadkowe w wysokości 1,67% x 3 490,00 zł = 58,28 zł

• składka na Fundusz Pracy – 2,45% x 3 490,00 zł = 85,51

• składka na Fundusz Gwarantowanych Świadczeń Pracowniczych – 0,10% x 3490,00 zł = 3,49 zł

Suma dodatkowych obciążeń to 714,75 zł

Koszt całkowity: 4 204,75 zł (3490,00 zł + 714,75 zł)

Poniżej przykład kalkulacji wynagrodzenia w wysokości 3 490,00 zł w serwisie ifirma

Te wyliczenia dotyczą pracowników powyżej 26 roku życia zatrudnionych na podstawie umowy o pracę.

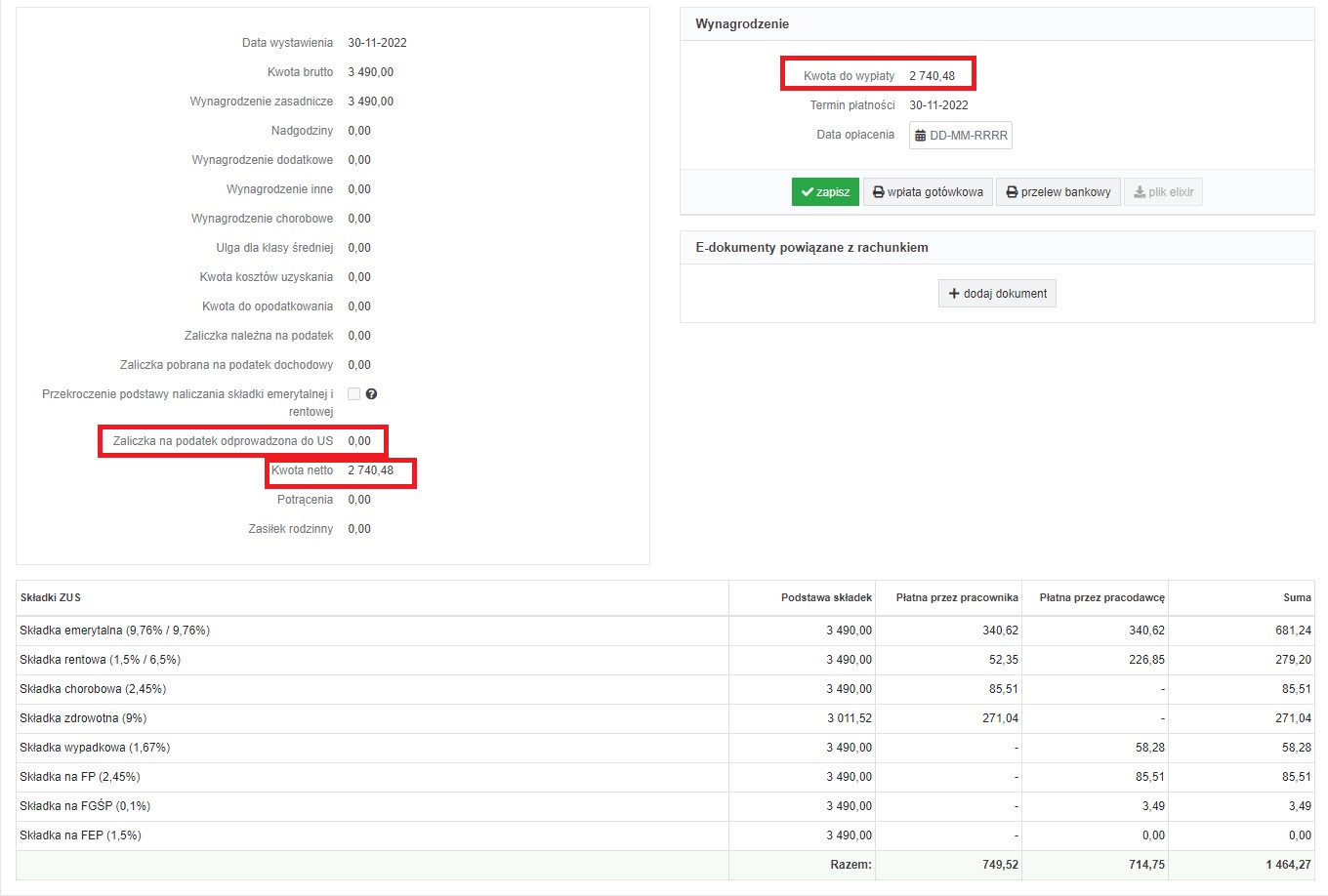

Inaczej będzie w przypadku pracowników poniżej 26 roku życia gdzie nie nalicza się zaliczki na podatek.

W związku z tym kwota netto jest wyższa niż w przypadku pracownika powyżej 26 roku życia i wynosi 2740,48 zł

Natomiast składki ZUS zarówno te po stronie pracownika jak i pracodawcy są takie jak u pracownika powyżej 26 r. życia.

Sytuację obrazuje poniższy zrzut ekranu z wynagrodzeniem 3490,00 zł brutto dla osoby poniżej 26 roku życia.

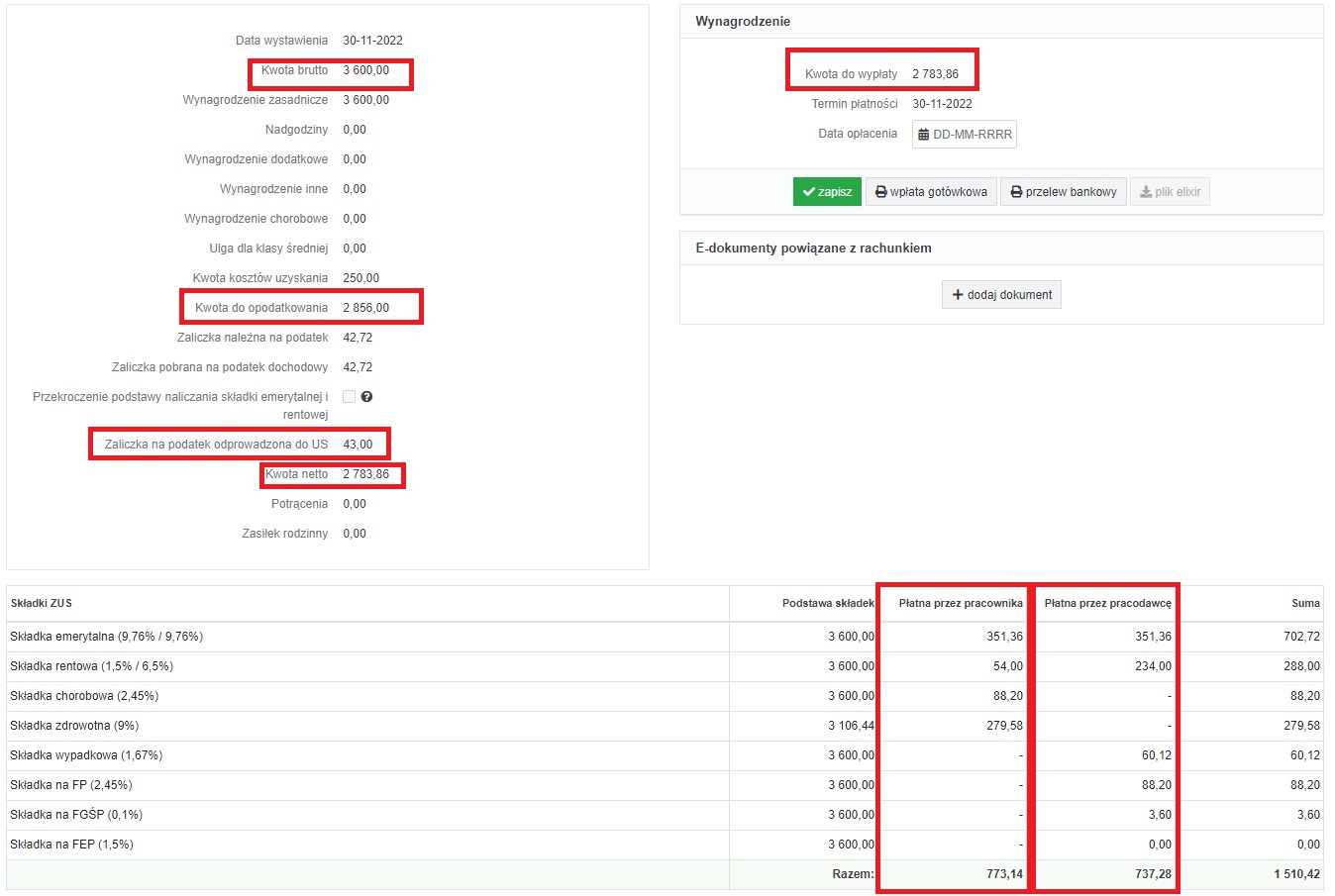

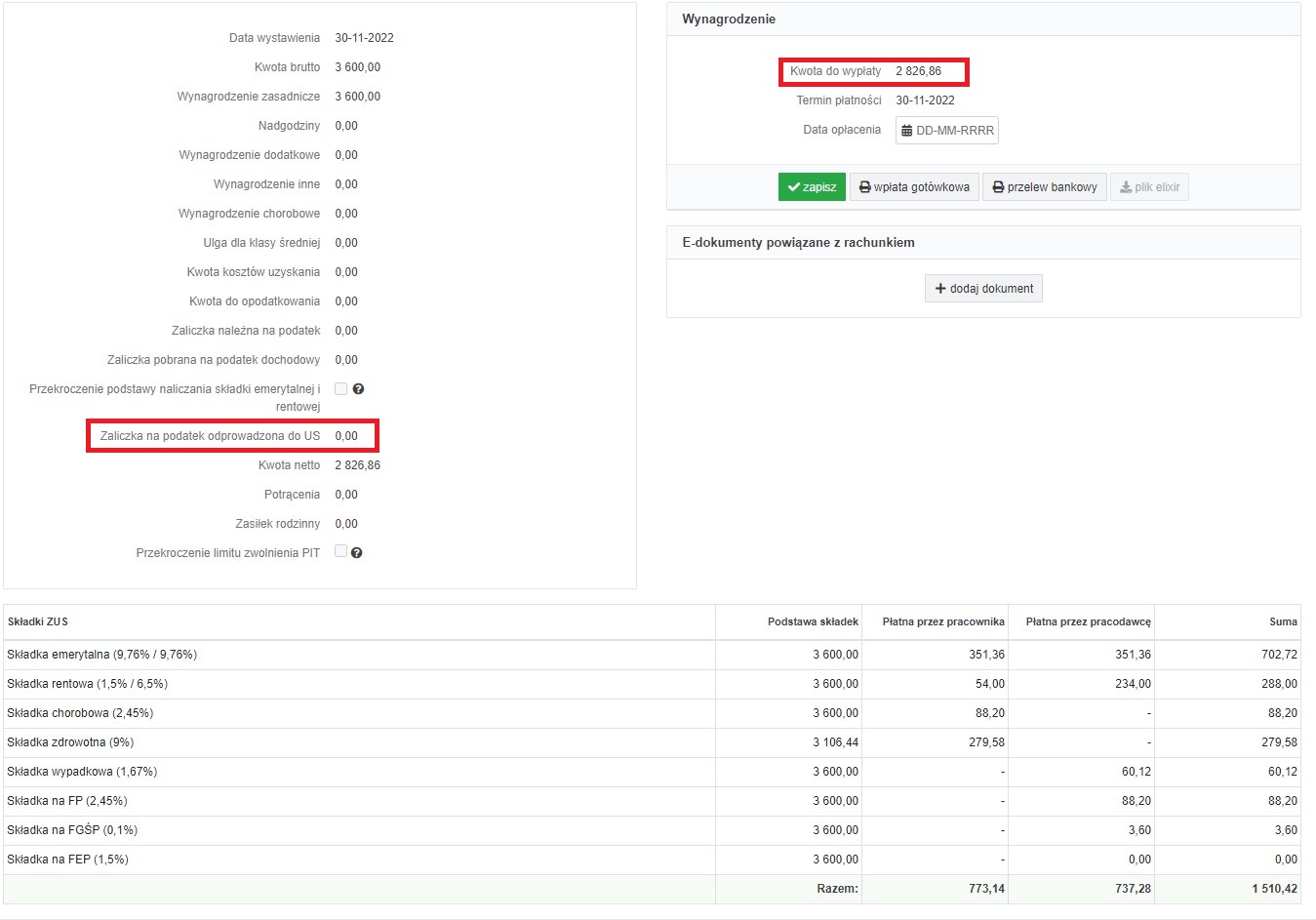

3. Koszty zatrudnienia dla wynagrodzenia minimalnego 3 600,00 zł brutto, obowiązującego od 1 lipca do 31 grudnia 2023 r.

Przykład:

Koszty jakie ponosi pracodawca przy zatrudnianiu pracownika na podstawie umowy o pracę z wynagrodzeniem równym minimalnej 3 600,00 zł brutto (przy podstawowych kosztach uzyskania 250,00 zł).

- Kwota brutto – 3600,00 zł

- Kwota kosztów uzyskania – 250,00 zł

- Kwota do opodatkowania – 2 856,00 zł

- Zaliczka na podatek odprowadzona do US – 43,00 zł

W kwocie brutto znajdują się składki finansowane przez pracownika, czyli:

- Składka rentowa (Ubezpieczony) – 1,50% – 54,00 zł

- Składka emerytalna (Ubezpieczony) – 9,76% – 351,36 zł

- Składka chorobowa (Ubezpieczony) – 2,45% – 88,20 zł

- Składka zdrowotna ( Ubezpieczony)- 9%- 279,58 zł liczona jest od podstawy 3 106,44 zł ( brutto – składki społeczne, czyli składka rentowa, emerytalna i chorobowa)

- Razem: 773,14 zł

Kwota netto – 2 783,86 zł

Szczegółowy schemat rozliczania wynagrodzenia pracownika od brutto do netto znajduje się tutaj

Przy wynagrodzeniu 3600,00 zł brutto będzie to:

- składka na ubezpieczenie emerytalne w wysokości 9,76% x 3 600,00 zł = 351,36 zł

- składka na ubezpieczenie rentowe w wysokości 6,50% x 3 600,00 zł = 234,00 zł

- składka na ubezpieczenie wypadkowe w wysokości 1,67%x 3 600,00 zł = 60,12 zł

- składka na Fundusz Pracy – 2,45%x 3 600,00 zł = 88,20 zł

- składka na Fundusz Gwarantowanych Świadczeń Pracowniczych – 0,10% x 3 600,00 zł = 3,60 zł

Suma dodatkowych obciążeń to 737,28 zł

Koszt całkowity: 4 337,28 zł (3600 zł + 737,28 zł)

Poniżej przykład kalkulacji wynagrodzenia w wysokości 3 600,00 zł w serwisie ifirma.

Te wyliczenia dotyczą pracowników powyżej 26 roku życia zatrudnionych na podstawie umowy o pracę.

Inaczej będzie w przypadku pracowników poniżej 26 roku życia gdzie nie nalicza się zaliczki na podatek.

W związku z tym kwota netto jest wyższa niż w przypadku pracownika powyżej 26 roku życia i wynosi 2826,86 zł.

Natomiast składki ZUS zarówno te po stronie pracownika jak i pracodawcy są takie jak u pracownika powyżej 26 r. życia.

Sytuację obrazuje poniższy zrzut ekranu z wynagrodzeniem 3600,00 zł brutto dla osoby poniżej 26 roku życia.

Autor: Patrycja Tokarska – ifirma.pl