Poniższa instrukcja dotyczy przedsiębiorców, którzy wystawiają faktury rozliczane w podatku VAT według procedury marży.

-

1. Ogólne informacje dotyczące zastosowania Faktury VAT marża

2. Ścieżka wystawienia faktury

3. Uzupełnienie podstawowych danych na fakturze

-

a) wybór kontrahenta

b) data wystawienia, sprzedaży, termin płatności

c) seria numeracji, format daty, Wyświetl nr BDO, Filia, typ sprzedaży

d) przedmiot sprzedaży, cena jednostkowa nabycia, cena jednostkowa sprzedaży

4. Wprowadzenie do serwisu dokumentów kosztowych dotyczących zakupu towarów/ usług, których sprzedaż odbywa się w procedurze vat marża.

5. Dodatkowe opcje możliwe do wykorzystania podczas wystawieniu dokumentu

6. Wykazywanie faktury w ewidencjach podatkowych i deklaracjach

7. Inne instrukcje, z którymi warto się zapoznać

1. Ogólne informacje dotyczące zastosowania Faktury VAT marża

Marża – to szczególna procedura rozliczania podatku VAT polegająca na tym, że podstawą opodatkowania w podatku VAT jest marża, rozumiana jako różnica pomiędzy kwotą należności, którą uiszcza nabywca, a ceną nabycia towarów lub usług pomniejszona o kwotę podatku. Sprzedawca odprowadza podatek VAT tylko od marży. Kwotą netto w podatku dochodowym w przypadku korzystania z opodatkowania w procedurze marży jest cena sprzedaży pomniejszona o podatek VAT od sprzedaży.

Fakturę VAT marża wystawia się dla następujących typów sprzedaży:

- Procedura marży dla biur podróży,

- Procedura marży – dzieła sztuki,

- Procedura marży – przedmioty kolekcjonerskie i antyki,

- Procedura marży – towary używane.

Rozliczenie według procedury VAT marży regulują art. 119 (turystyka) oraz art. 120 (pozostałe dostawy) ustawy o VAT.

W usługach turystyki przez marżę, rozumie się różnicę między kwotą, którą ma zapłacić nabywca usługi, a faktycznymi kosztami poniesionymi przez przedsiębiorcę z tytułu nabycia towarów i usług od innych podatników dla bezpośredniej korzyści turysty.

Przez usługi dla bezpośredniej korzyści turysty rozumie się usługi stanowiące składnik świadczonej usługi turystyki, a w szczególności transport, zakwaterowanie, wyżywienie, ubezpieczenie.

Co istotne przedsiębiorcy świadczącemu usługi turystyki nie przysługuje prawo do odliczenia podatku VAT od usług nabytych dla bezpośredniej korzyści turysty.

Żeby przedsiębiorca mógł zastosować procedurę marży do sprzedaży dzieł sztuki, przedmiotów kolekcjonerskich i antyków oraz towarów używanych łącznie powinny zostać spełnione poniższe przesłanki:

- przy ich nabyciu nie było możliwości odliczenia podatku VAT – najczęściej jest to towar nabyty od osoby fizycznej niebędącej podatnikiem VAT lub od podatnika, jeżeli dostawa tego towaru była opodatkowana na zasadzie marży, bądź zwolniona od podatku na podstawie art. 43 lub 113 ustawy o VAT,

- zakupu dokonano celem dalszej odsprzedaży,

- w przypadku towaru używanego musi on spełnić definicję – tj. przez towary używane należy rozumieć ruchome dobra materialne nadające się do dalszego użytku w ich aktualnym stanie lub po naprawie.

Jak ująć sprzedaż w Ewidencjach podatkowych kiedy przedsiębiorca rozlicza VAT według procedury marży? Zasadę ujmowania kwot w Ewidencjach obrazują poniższe wyliczenia.

Marża: Cena sprzedaży – Cena zakupu

Podatek VAT należny (od sprzedaży): Marża x 23/123

Kwota netto w podatku VAT: Marża – Podatek VAT należny

Kwota netto w podatku dochodowym: Cena sprzedaży – Podatek VAT należny

Przykład 1.

Przedsiębiorca zakupił towar używany za cenę 300 zł a następnie dokonał jego sprzedaży w cenie 500 zł. Dla wskazanego przykłady wyliczenia wyglądają następująco.

Marża: 500 zł – 300 zł = 200 zł

Podatek VAT należny: 200 zł x 23/123= 37,40 zł

Kwota netto w podatku VAT: 200 zł – 37,40 zł = 162,60 zł

Kwota netto w podatku dochodowym: 500 zł – 37,40 zł = 462,60 zł

Charakterystyczny dla wskazanej metody jest obowiązkowy zapis, uzależniony od rodzaju stosowanej marży, który należy ująć na wystawionej fakturze. W serwisie dla tego typu dokumentu zapis automatycznie pojawia się przy numerze wystawionej faktury.

Procedura marży dla biur podróży

Procedura marży – dzieła sztuki

Procedura marży – przedmioty kolekcjonerskie i antyki

Procedura marży – towary używane

2. Ścieżka wystawienia faktury

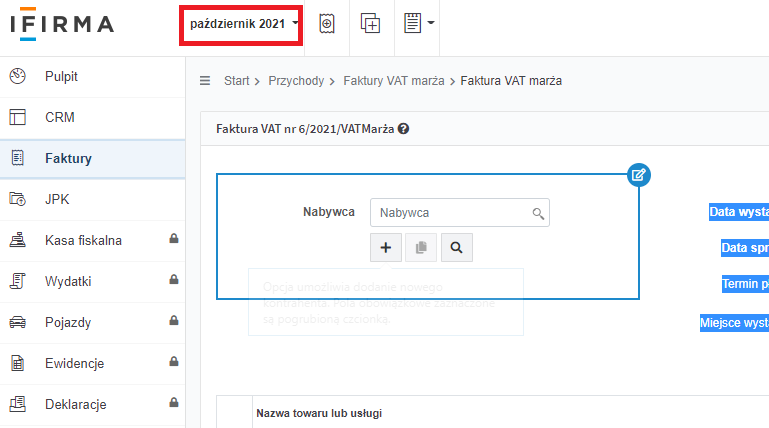

Wystawiając fakturę VAT marża należy zawsze ustawić w serwisie w lewym górnym rogu miesiąc księgowy zgodny z datą sprzedaży (dokonania dostawy towarów lub wykonania usługi). Data wystawienia nie musi być zgodna z ustawionym miesiącem księgowym.

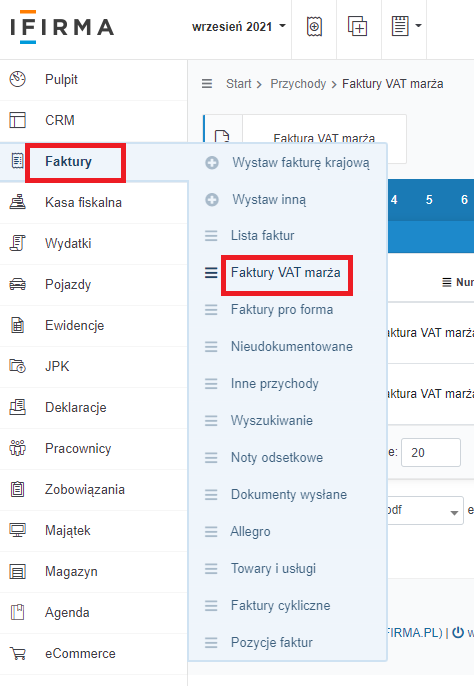

W celu wystawienia faktury VAT marża należy przejść do zakładki Faktury ➡ Faktury VAT marża.

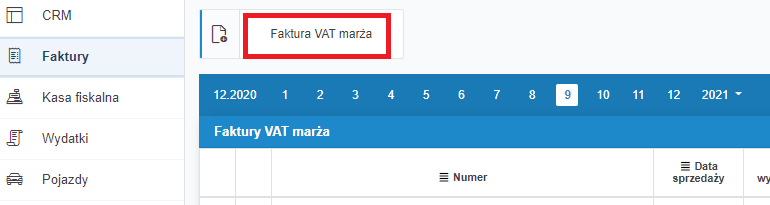

Następnie należy wybrać formularz Faktura VAT marża.

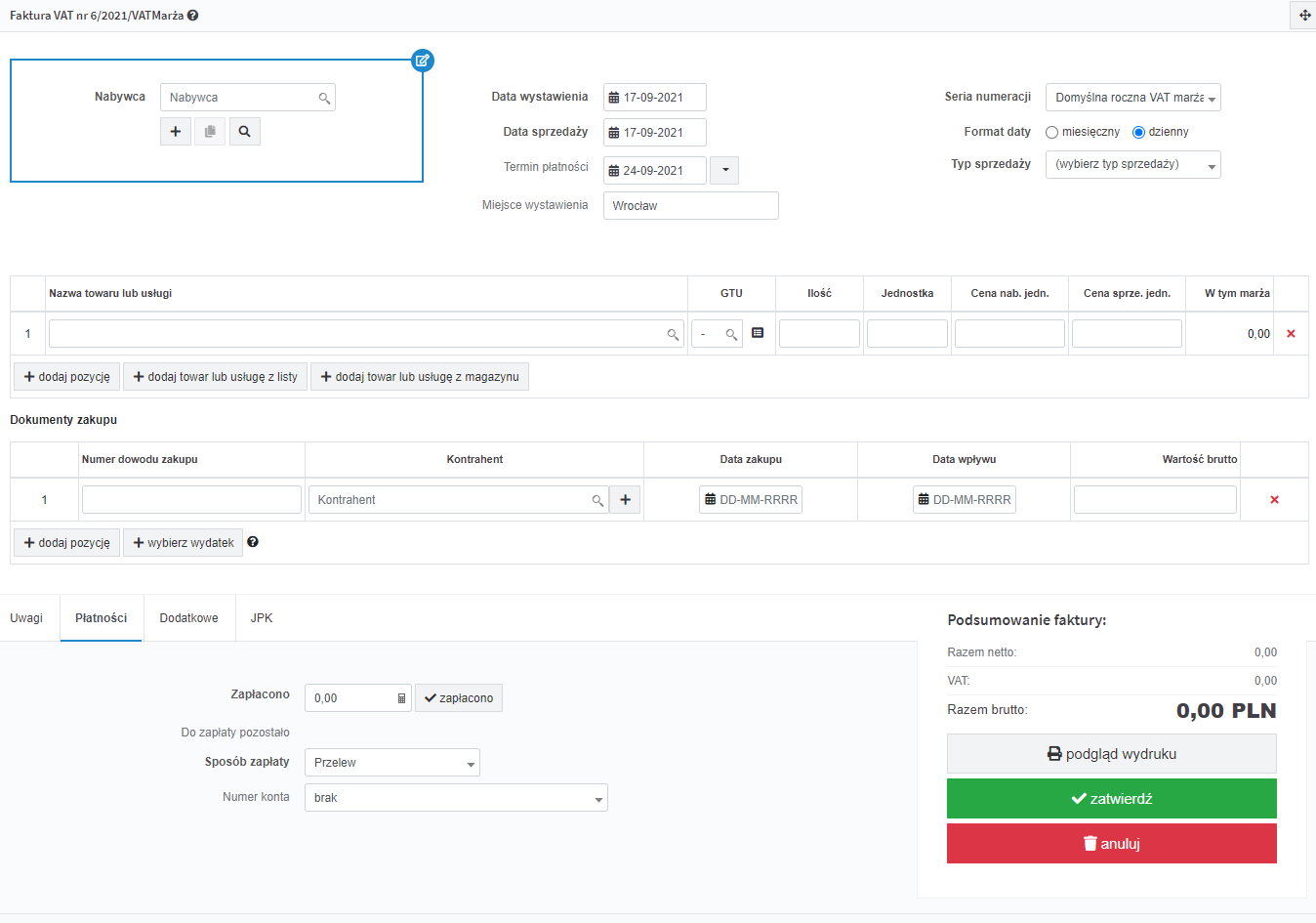

Formularz do wystawienia wskazanej faktury wygląda następująco:

3. Uzupełnienie podstawowych danych na fakturze

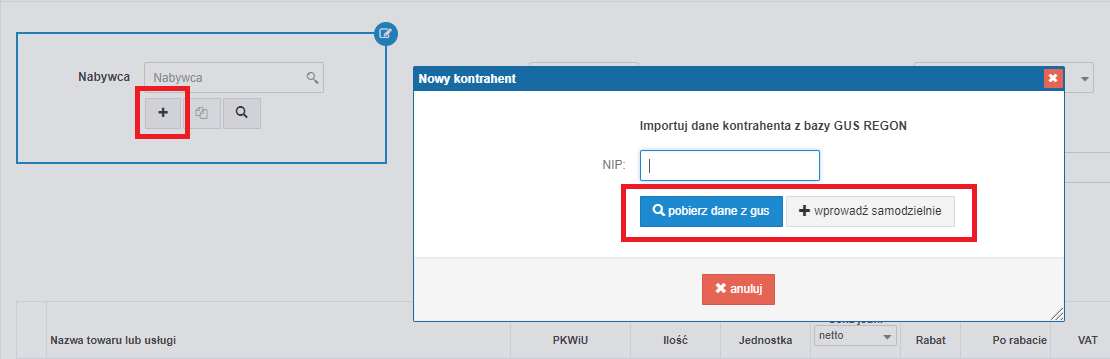

a) wybór kontrahenta

Pierwszym elementem na formularzu faktury jest wybór nabywcy tj. kontrahenta. Wyboru należy dokonać poprzez wybranie ikony z „+” służącą dodaniu kontrahenta bądź ikony z lupą celem wyszukania istniejącego kontrahenta na liście. Nowego nabywcę przedsiębiorcę można zaimportować poprzez opcję pobierz dane z bazy GUS, w przypadku sprzedaży na rzecz osoby nieprowadzącej działalności gospodarczej należy wybrać opcję + wprowadź samodzielnie.

Więcej o dodaniu kontrahenta osoby fizycznej przeczytasz tutaj.

b) data wystawienia, sprzedaży, termin płatności

Po uzupełnieniu nabywcy należy przejść do uzupełnienia daty wystawienia, sprzedaży i terminu płatności. W polu termin płatności pojawi się domyślny termin płatności ustawiony przez Użytkownika.

Wystawiając fakturę w serwisie jako miesiąc księgowy należy ustawić miesiąc, w którym nastąpiła sprzedaż towaru lub usługi. W pozycji Data sprzedaży uzupełnić datę wykonania usługi lub sprzedaży towaru, zaś w pozycji Data wystawienia datę faktycznego wystawienia faktury.

Fakturę zgodnie z przepisami ustawy o podatku VAT wystawiamy do 15-go dnia następnego miesiąca po miesiącu sprzedaży. Przykładowo jeżeli klient zgłasza żądanie wystawienia faktury w listopadzie do sprzedaży z października, to wystawiając fakturę należy ustawić miesiąc księgowy październik w lewym górnym rogu ze względu na fakt, iż do sprzedaży doszło w tym miesiącu. Datę wystawienia należy uzupełnić bieżącą – datę sporządzenia dokumentu.

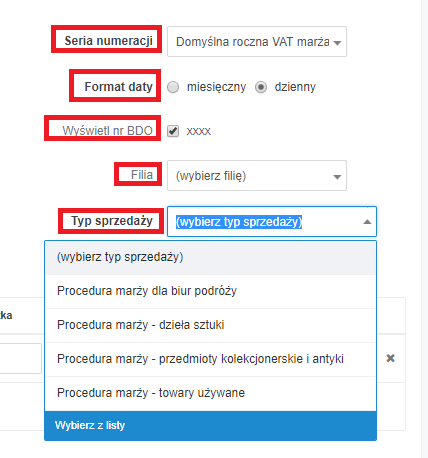

c) seria numeracji, format daty, Wyświetl nr BDO, Filia, typ sprzedaży

Kolejno należy wybrać preferowaną serię numeracji oraz format daty – ustawienie to wpływa na sposób wyświetlania daty sprzedaży na wystawionym dokumencie. Obecnie wybieramy tylko opcję dziennego formatu daty sprzedaży.

Wyświetl nr BDO – wskazany chceckbox oznaczają jedynie przedsiębiorcy zobligowani do wykazywania wskazanego numeru na fakturze. Numer nadawany podmiotom zobowiązanym do rejestracji w GIOŚ/BDO (np. podmiotom prowadzącym działalność w zakresie recyklingu, wprowadzających sprzęt czy zbierających zużyty sprzęt). Podmioty zarejestrowane w bazie danych o produktach i opakowaniach oraz o gospodarce odpadami (BDO), mają obowiązek wykazywania tego numeru np. na wystawianych fakturach.

Numer ten jest widoczny na fakturze po jego wpisaniu w zakładce Pulpit ➡ Konfiguracja ➡ Faktury ➡ Domyślne ustawienia.

Filia – w przypadku kiedy sprzedawca ma dodatkowe miejsce prowadzenia działalności (filie firmy) i chce aby jego adres był widoczny na wystawianej fakturze ma możliwość wybrania filii z listy. W przypadku jej nie wybrania, nie zostanie ona wyświetlona na fakturze.

Filie firmy należy wprowadzić w zakładce Pulpit ➡ Konfiguracja ➡ Dane firmy ➡ Filie firmy.

Następnie należy wybrać Typ sprzedaży, który uzależniony jest od rodzaju dokonywanej sprzedaży w ramach procedury marży. Zmiany należy dokonać adekwatnie do rodzaju wykonywanych usług, dostaw:

- Procedura marży dla biur podróży,

- Procedura marży – dzieła sztuki,

- Procedura marży – przedmioty kolekcjonerskie i antyki,

- Procedura marży – towary używane.

poprzez wybranie opcji z dostępnej listy.

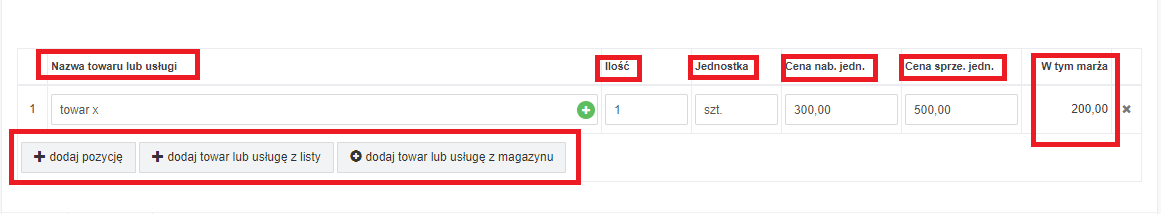

d) przedmiot sprzedaży, cena jednostkowa nabycia, cena jednostkowa sprzedaży

W następnej części należy wskazać informacje o tym co jest przedmiotem sprzedaży tj. wskazać nazwę towaru lub usługi, a także informację o ilości i jednostce, kolejno uzupełnić informacje o cenie jednostkowej nabycia – Cena nab. jedn. oraz cenie jednostkowej sprzedaży – Cena sprzed. jedn. Po uzupełnieniu wskazanych cen system automatycznie wyliczy marżę pokazując jej wartość w polu W tym marża.

Użytkownik uzupełniając przedmiot sprzedaży ma możliwość:

- dodania pustej pozycji przez opcję +dodaj pozycję i wpisania danych przedmiotu sprzedaży ręcznie,

- dodania towarów z listy standardowych towarów i usług poprzez wybranie opcji +dodaj towar lub usługę z listy. Wówczas pojawi się lista towarów/usług, które zostały wcześniej wprowadzone lub zaimportowane w zakładce Faktury ➡ Towary i Usługi,

- dodania towarów z magazynu poprzez wybranie opcji +dodaj towar lub usługę z magazynu.

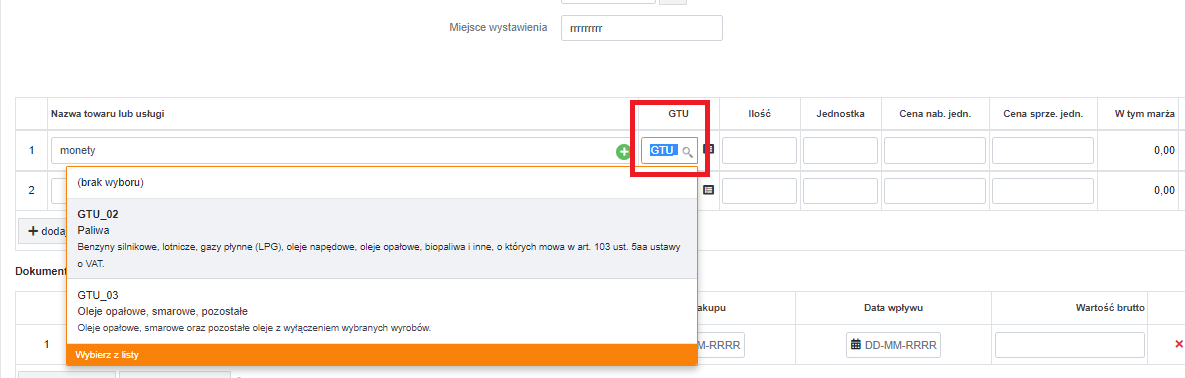

Kody GTU (Grupa Towarowo-Usługowa)

Przedsiębiorca dokonuje wyboru klasyfikacji samodzielnie. Temat omówiony jest szczegółowo w artykule.

Jeśli nie można przypisać sprzedaży do żadnej grupy, to przy GTU trzeba wybrać opcję: BRAK – Towar / usługa nie należą do żadnej z grup.

Można również wystąpić z wnioskiem o wydanie wiążącej informacji stawkowej WIS – dla potrzeb podatku od towarów i usług (VAT). Więcej informacji o zmianach w klasyfikacji znajduje się na Portalu Podatkowym.

Informacje te zostaną zaimportowane do pliku jpk_v7.

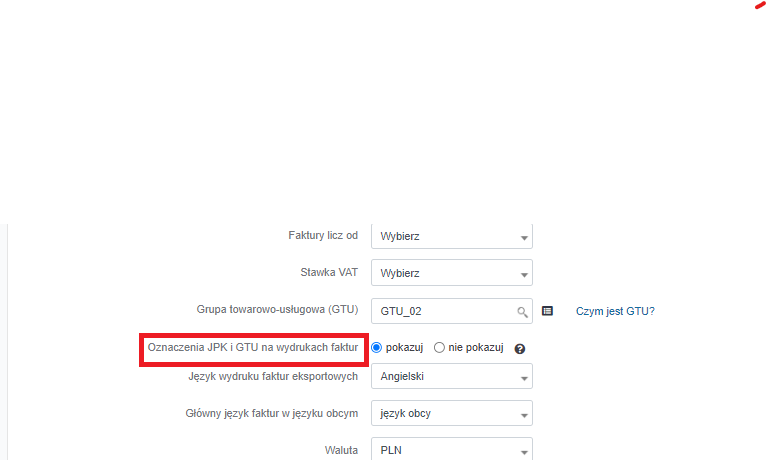

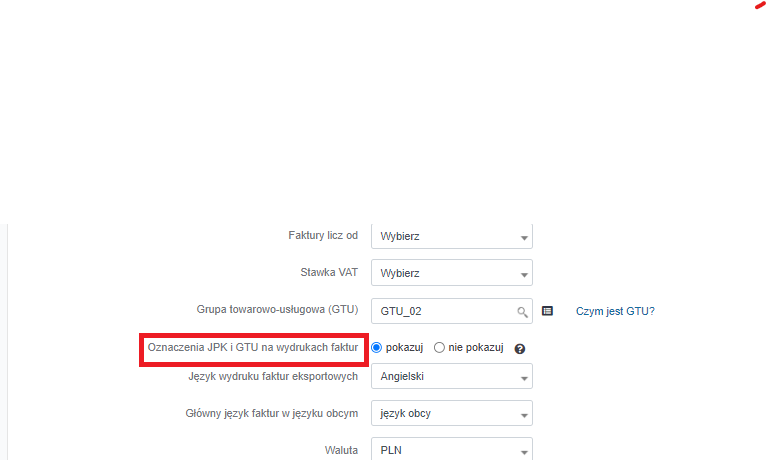

Jeśli oznaczenie GTU ma się pojawić na wydrukach faktur, to należy taką opcję zaznaczyć w zakładce Pulpit ➡ Konfiguracja ➡ Faktury – Domyślne ustawienia. Po edycji danych przy wierszu Oznaczenia JPK i GTU na wydrukach faktur zaznacza się pokazuj.

Nie ma konieczności ujawniania tych danych na fakturach. Jest to informacja księgowa uzupełniana na potrzeby pliku jpk_v7. Opcja dostępna jest w pakietach płatnych

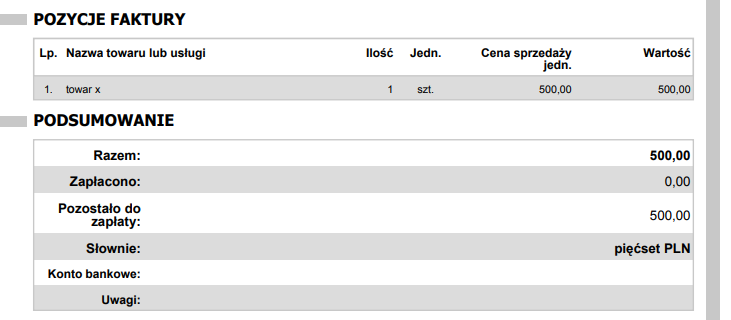

Ważne! Uzupełnienie ceny jednostkowej nabycia nie ma wpływu na wygląd wystawionego dokumentu sprzedaży. Kwota podawana jest jedynie celem przeliczenia marży, by móc prawidłowo wykazać dokument w Ewidencjach podatkowych. Na fakturze sprzedaży będzie widniała zawsze jedynie cena po jakiej kupujący nabył usługę, towar tj. cena jednostkowa sprzedaży. Co istotne na wydruku faktury nigdzie nie będzie wskazane jaka jest marża sprzedawcy.

4. Wprowadzenie do serwisu dokumentów kosztowych dotyczących zakupu towarów/ usług, których sprzedaż odbywa się w procedurze vat marża

W okresie sprzedaży towarów/ usług opodatkowanych na zasadach marży, w ewidencji VAT oraz pliku JPK-V7 należy wykazać dokumenty zakupu tych towarów/usług, które będą podstawą wyliczenia marży.

Ewidencja VAT powinna zawierać dane z poniższej tabeli:

| Usług turystyki | Sprzedaż dzieł sztuki, przedmiotów kolekcjonerskich i antyków oraz towarów używanych |

| Ewidencja z uwzględnieniem kwot wydatkowanych na nabycie towarów i usług od innych podatników dla bezpośredniej korzyści turysty, oraz posiadać dokumenty, z których wynikają te kwoty. | Ewidencja z uwzględnieniem podziału w zależności od sposobu opodatkowania; w odniesieniu do dostawy, opodatkowanej w procedurze marży ewidencja musi zawierać w szczególności kwoty nabycia towarów niezbędne do określenia kwoty marży. |

Wzór ewidencji dla sprzedaży towarów używanych znajduje się tutaj.

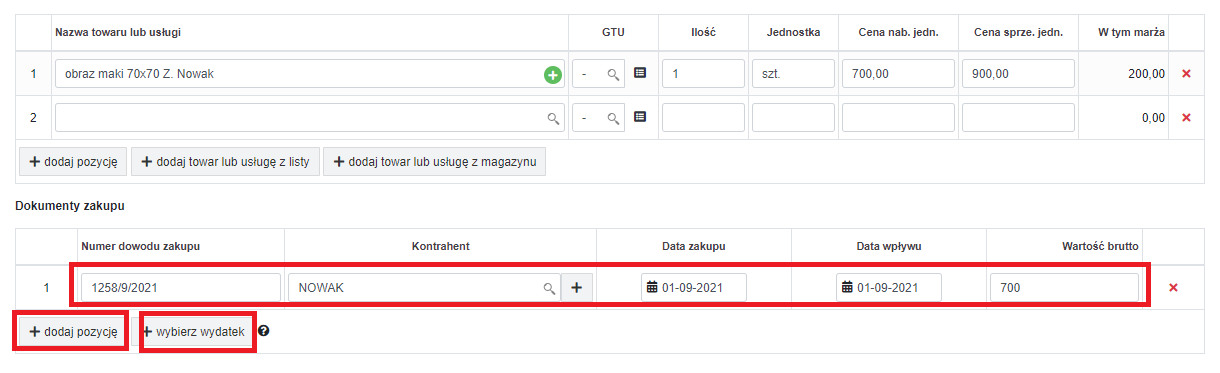

W serwisie prowadzona jest taka ewidencja i dlatego podczas wystawiania faktury vat marża pojawia się część dotycząca dokumentu zakupu.

Oczywiście ta część formularza nie będzie widoczna na wydruku faktury.

Można tu samodzielnie wprowadzić wszystkie dane dotyczące zakupu, czyli numer dokumentu, dane kontrahenta, datę zakupu oraz datę wpływu dokumentu i wartość brutto zakupu.

Opcja dodaj pozycję doda kolejny wiersz do samodzielnego uzupełnienia danych dotyczących kolejnego dokumentu zakupu.

Po wybraniu opcji wybierz wydatek otworzy się dodatkowe okienko z listą dokumentów zakupu wprowadzonych wcześniej do serwisu poprzez zakładkę Wydatki. Na poziomym pasku z miesiącami trzeba wybrać miesiąc, w którym wydatek został rozliczony. Po zaznaczeniu checkboxa po prawej stronie dane z dokumentu zostaną pobrane do formularza faktury.

Dokumenty zakupu dodane na formularzu faktury zostaną automatycznie ujęte w ewidencji zakupów VAT oraz pliku JPK_V7 w miesiącu sprzedaży.

Część formularza dotycząca dokumentów zakupu może pozostać nie uzupełniona, ale wtedy w celu prawidłowego ujęcia tych dokumentów w ewidencjach trzeba je wprowadzić do serwisu w inny sposób.

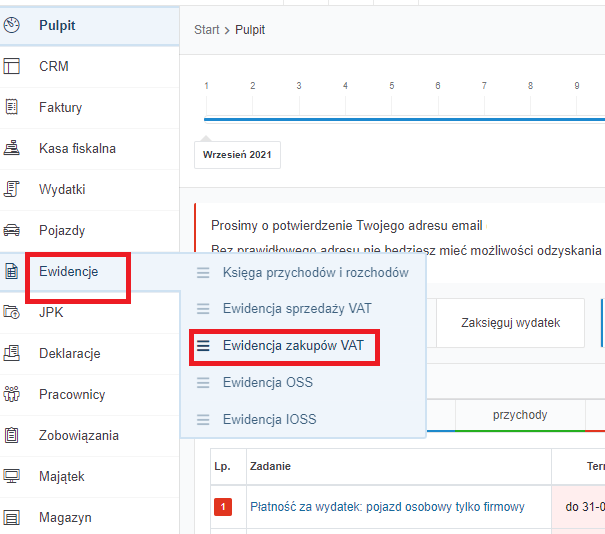

Zakupy służące sprzedaży opodatkowanej na zasadach vat marża można dodać bezpośrednio do ewidencji VAT. Opcja ta będzie przydatna przede wszystkim w przypadku sprzedaży towarów w tej procedurze na inny dokument niż faktura vat marża (np.sprzedaż ewidencjonowana na kasie fiskalnej).

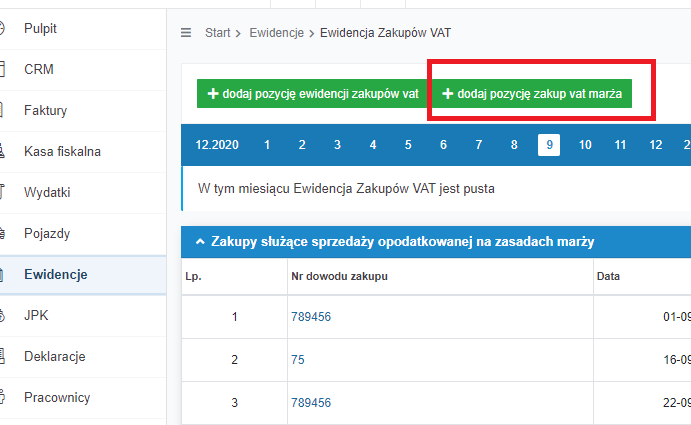

W celu dodania dokumentów kosztowych do ewidencji trzeba wybrać zakładkę Ewidencje ➡ Ewidencja zakupów VAT.

Następnie należy wybrać opcję dodaj pozycję zakup vat marża

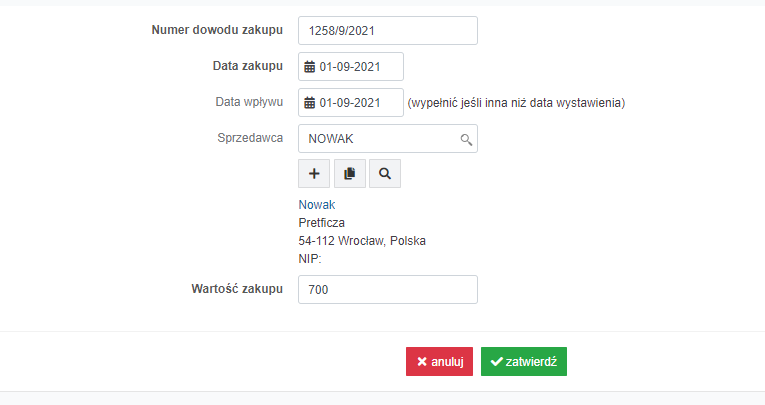

i uzupełnić dane z dokumentu zakupu, czyli wprowadzić numer dokumentu, datę zakupu, dane kontrahenta oraz wartość zakupu.

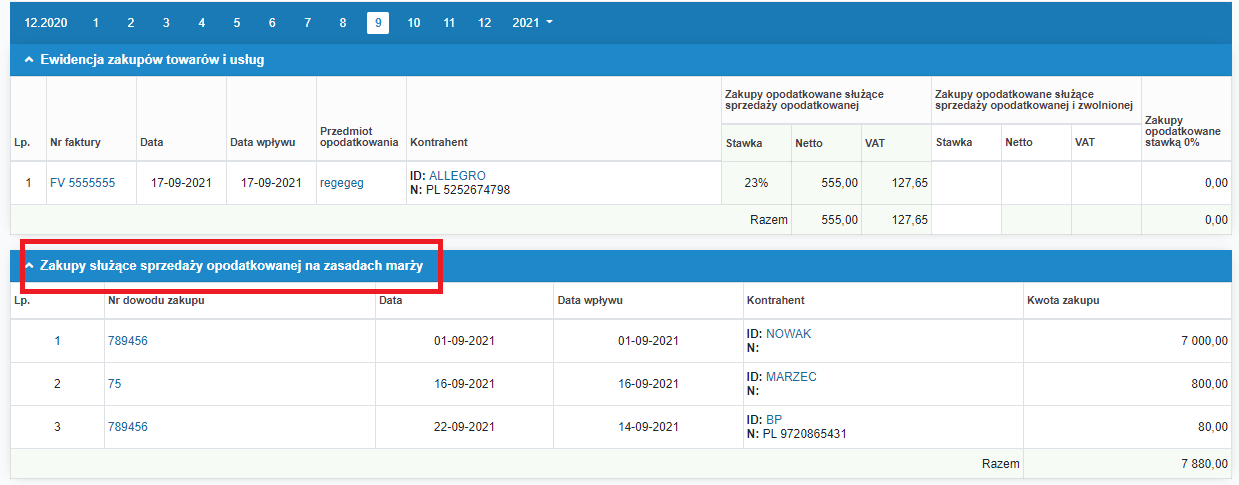

Po zatwierdzeniu pozycja pojawi się w ewidencji zakupów VAT w części Zakupy służące sprzedaży opodatkowanej na zasadach marży oraz w pliku JPK_V7.

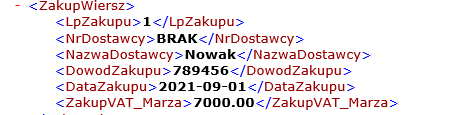

Poniżej znajduje się fragment z pliku JPK_V7 z danymi przykładowego dokumentu zakupu.

5. Dodatkowe opcje możliwe do wykorzystania podczas wystawieniu dokumentu

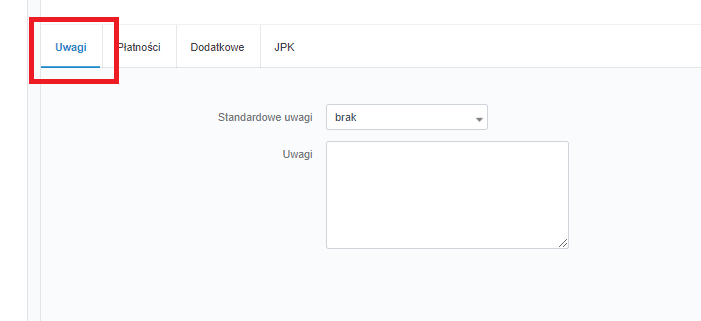

a) Uwagi, Płatności, Dodatkowe, Magazyn

Uwagę Użytkownik może wpisać bezpośrednio na wystawianej fakturze w polu Uwagi. Standardowe uwagi należy dodać w zakładce Pulpit ➡ Konfiguracja ➡ Domyślne ustawienia ➡ Standardowe uwagi ➡ + dodaj. Następnie podczas wystawienia faktury można wybrać uwagę z listy.

Można także dodać uwagę do danej serii numeracji faktur w serwisie. Opcja ta dostępna jest przy wybranej serii numeracji w zakładce Pulpit ➡ Konfiguracja ➡ Serie numeracji.

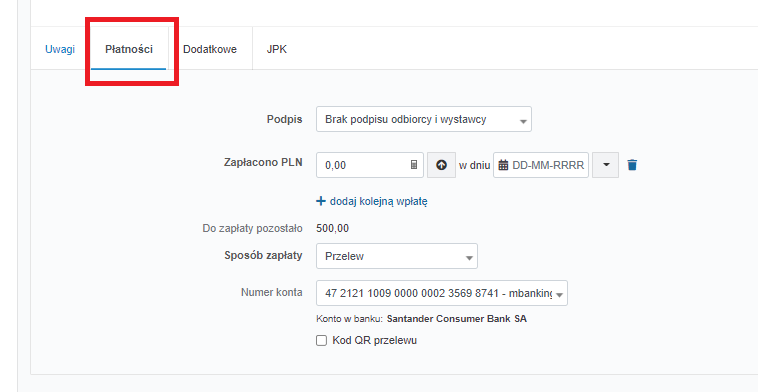

W części dotyczącej Płatności Użytkownik może zaznaczyć informację o zapłacie bezpośrednio na wystawianej fakturze wybierając opcję: zapłacono oraz wybiera sposób zapłaty np. przelew. Po wybraniu opcji przelew można wybrać z listy rachunek bankowy lub zmienić domyślnie ustawiony.

Numer konta bankowego powinien zostać wcześniej dodany w zakładce Pulpit ➡ Konfiguracja ➡ Rachunki bankowe ➡ + dodaj nowy rachunek. Korzystający z formy płatności przelew mają opcję oznaczenia na dokumencie Kodu QR dla przelewu. Kod ten może odczytać kontrahent przy pomocy aplikacji banku na swoim telefonie. Użytkownicy płatnych pakietów mogą włączyć tę możliwość zaznaczając pokazuj w zakładce Pulpit ➡ Konfiguracja ➡ Domyślne ustawienia.

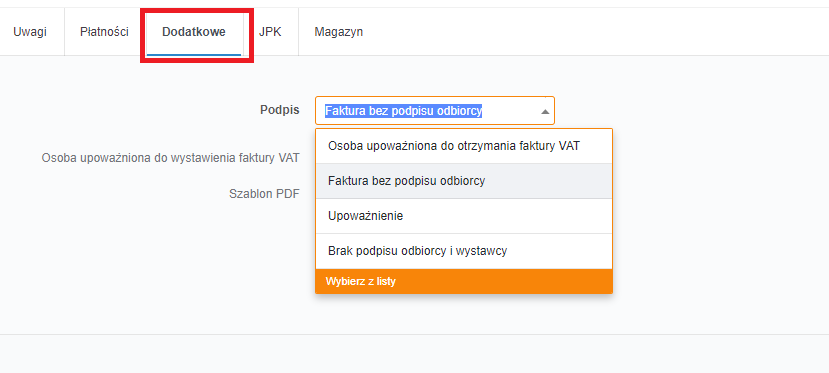

Podpis – w tym miejscu można wybrać poniższe opcje:

- Faktura bez podpisu odbiorcy

Wybierając tę opcję na fakturze sprzedaży będzie widoczna informacja Faktura bez podpisu odbiorcy, - Osoba upoważniona do otrzymania faktury VAT (trzeba uzupełnić dane podając imię i nazwisko),

- Upoważnienie (należy wpisać imię i nazwisko).

- Brak podpisu odbiorcy i wystawcy (na wydruku faktury nie będą widoczne informacje o odbiorcy ani wystawcy)

Osoba upoważniona do wystawiania faktury VAT – dane można wpisać bezpośrednio na wystawianej fakturze. Automatycznie będą się podpowiadać dane (imię i nazwisko), które są wprowadzone w zakładce Pulpit ➡ Konfiguracja ➡ Użytkownicy.

Szablon PDF – należy tu wybrać szablon, w jakim ma być wystawiona faktura. Użytkownik może korzystać z różnych szablonów. Szablony można dodawać w zakładce Pulpit ➡ Konfiguracja ➡ Szablony ➡ + dodaj nowy szablon. Serwis proponuje 6 różnych szablonów, można dodać do określonego szablonu logo lub dwa loga.

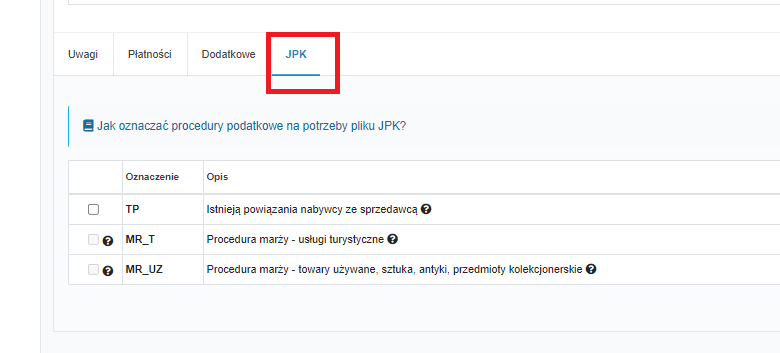

JPK- oznaczenia procedur, które zostaną zaimportowane do pliku jpk_v7.

Przedsiębiorca powinien w części JPK wybrać odpowiednią procedurę, która występuje przy danej sprzedaży.

Oznaczenie TP omówione jest tutaj.

Procedury marży szczegółowo wyjaśnione są w artykule.

Jeśli oznaczenie JPK ma się pojawić na wydrukach faktur, to należy taką opcję zaznaczyć w zakładce Pulpit ➡ Konfiguracja Faktury – Domyślne ustawienia. Po edycji danych przy wierszu Oznaczenia JPK i GTU na wydrukach faktur zaznacza się pokazuj.

Nie ma konieczności ujawniania tych danych na fakturach. Jest to informacja księgowa uzupełniana na potrzeby pliku jpk_v7. Opcja dostępna jest w pakietach płatnych

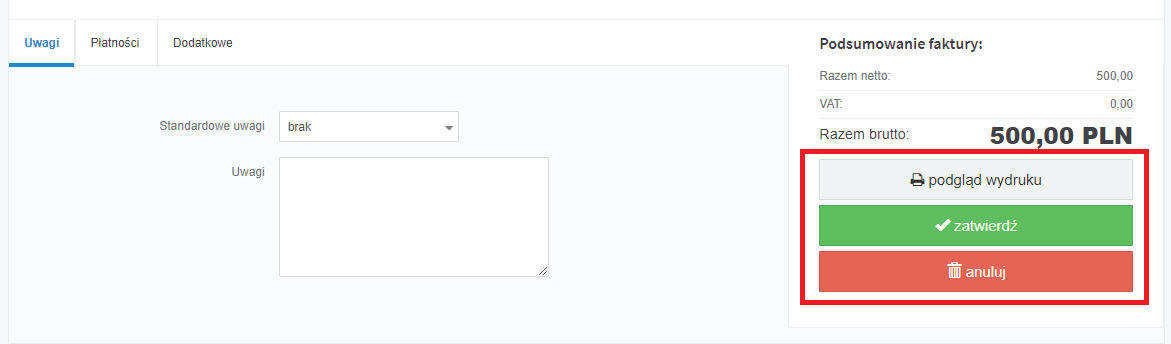

b) Podgląd, Zatwierdzenie, Anulowanie

Przed ostatecznym zapisaniem wystawionej faktury Użytkownik może zobaczyć, jak będzie ona wyglądać po zatwierdzeniu, służy do tego opcja podgląd wydruku. Po jej wybraniu serwis wygeneruje dokument w wybranym szablonie PDF z oznaczeniem PODGLĄD. Należy zwrócić uwagę na to, iż ostatecznie wystawiony dokument może mieć inny numer niż dokument na podglądzie. Numer wystawianego dokumentu ustalany jest ostatecznie w momencie zatwierdzania dokumentu.

W sytuacji kiedy dane na wystawianym dokumencie są poprawne i kompletne można zatwierdzić wystawiany dokument wybierając opcję zatwierdź.

Opcja anuluj spowoduje opuszczenie formularza bez zapisania jego danych.

6. Wykazywanie faktury w ewidencjach podatkowych i deklaracjach

Faktury wystawiane przez formularz Faktury VAT marża wykazywane są w ewidencjach podatkowych w następujący sposób:

- księga przychodów i rozchodów (zakładka Ewidencje ➡ Księga przychodów i rozchodów) – w dacie sprzedaży w kolumnie nr 7 (wartość sprzedanych towarów i usług) oraz kolumnie nr 9 (razem przychód);

- ewidencja przychodów (zakładka Ewidencje ➡ Ewidencja przychodów) – w dacie sprzedaży przy stawce ryczałtu wybranej podczas wystawiania faktury;

- ewidencja sprzedaży VAT (zakładka Ewidencje ➡ Ewidencja sprzedaży VAT) w dacie sprzedaży, jeżeli marża będzie ujemna tj. sprzedaż nastąpi po niższej cenie niż zakup faktura zostanie wykazana w Ewidencji w zerowej wartości.

7. Inne instrukcje, z którymi warto się zapoznać

Dowiedz się również:

Autor: Joanna Łuksza, Monika Kobylak – ifirma.pl