Zmiany w JPK_VAT z deklaracją, czy w związku z nowymi oznaczeniami, jak np. GTU nie wymagają dużych zmian ze strony przedsiębiorców, którzy mają konto w naszym programie, ponieważ to my przygotowujemy i dostosowujemy nasz program na bieżąco do nowych przepisów, aby przedsiębiorca mógł na spokojnie zająć się prowadzeniem swojej firmy. Niemniej jednak, przedsiębiorcy muszą zapoznać się z odpowiednimi kodami, aby wiedzieli, jakie dostawy towarów i usług są objęte obowiązkiem oznaczania ich GTU, a także które transakcje zostały objęte innymi obowiązkowymi oznaczeniami.

Od lipca 2021 w życie wchodzą kolejne zmiany w pliku JPK_V7 czyli JPK_VAT z deklaracją.

Zmiany dotyczą transakcji oznaczonych kodami GTU oraz procedurami podatkowymi.

Zmiany dotyczą plików wysyłanych za okres od 1 lipca, czyli pliki za czerwiec włącznie (wysyłane w terminie do 25 lipca) obejmują jeszcze stare zasady.

Poniżej opisane są zasady zarówno obowiązujące do czerwca 2021 włącznie, jak i zmiany od lipca 2021, aby nie było wątpliwości jak stosować oznaczenia GTU i procedur podatkowych w plikach JPK_V7 i ich korektach za okresy do czerwca 2021, a jak w plikach za okresy od lipca 2021.

1. Weryfikacja czy określony kod Grupy Towarowo Usługowej – GTU nas dotyczy

2. Zapoznanie się z innymi oznaczeniami jakie mogą przedsiębiorcy dotyczyć.

- SW/WSTO-EE

- EE/WSTO EE

- TP

- TT_WNT

- TT_D

- MR_T

- MR_UZ

- MPP

- I_42

- I_63

- B_SPV

- B_SPV_DOSTAWA

- B_MPV_PROWIZJA

- MPP

- IED

3. Oznaczenie dowodów sprzedaży

4. Oznaczenia transakcji stosowane w ewidencji zakupów

6. Oznaczenie terminu płatności i daty zapłaty w przypadku korekt dokonanych z tytułu ulgi na złe długi

7. Pozycja ewidencji sprzedaży VAT – Rodzaj wpisu

8. Generowanie pliku JPK

Od czego zatem zacząć:

1. Weryfikacja czy określony kod Grupy Towarowo Usługowej – GTU nas dotyczy

Do czerwca 2021

Kod GTU ma zastosowanie do faktur sprzedaży, nie dotyczy:

- sprzedaży ewidencjonowanej na kasie,

- sprzedaży odnotowanej w formie ewidencji sprzedaży bezrachunkowej,

- zakupów w których przedsiębiorca wchodzi w rolę podatnika – np. WNT, import usług.

Od lipca 2021

Doprecyzowano, że kody GTU nie dotyczą sprzedaży ewidencjonowanej na podstawie raportów zbiorczych z kasy fiskalnej (dokument z oznaczeniem RO) i dokumentów wewnętrznych (dokumenty z oznaczeniem WEW).

Jednocześnie:

- paragony z NIP do kwoty 450 zł wystawione zgodnie z art. 106e ust. 5 pkt 3 ustawy o VAT (paragony spełniające definicję faktur uproszczonych),

- oraz faktury dokumentujących przejazd autostradą płatną lub przejazd na dowolną odległość, wystawianych w formie biletu jednorazowego przez podatników uprawnionych do świadczenia usług polegających na przewozie osób: kolejami normalnotorowymi, taborem samochodowym, statkami pełnomorskimi, środkami transportu żeglugi śródlądowej i przybrzeżnej, promami, samolotami i śmigłowcami,

będa mogły być wykazywane na podstawie dokumentów zbiorczych, a zatem kody GTU nie będą ich dotyczyć.

Bez zmian odnośnie zakupów w których przedsiębiorca wchodzi w rolę podatnika, czyli np. WNT, import usług – nie stosuje się kodów GTU.

Ponadto wprowadzone zostały zmiany w opisach grup GTU, dlatego konieczne jest ponowne zweryfikowanie czy sprzedawane towary/świadczone usługi wymagają oznaczenia kodami GTU.

Poniżej zestawienie dotychczasowych opisów kodów, obowiązujących do czerwca 2021 włącznie i kodów obowiązujących od lipca 2021.

Opisy kodów GTU które uległy zmianie, zostały wyszczególnione czerwonym kolorem.

| kod GTU | do czerwca 2021 | od lipca 2021 |

| 01 | Dotyczy dostawy: napojów alkoholowych – alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym. |

Dotyczy dostawy: napojów alkoholowych o zawartości alkoholu powyżej 1,2%, piwa oraz napojów alkoholowych będą- cych mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (CN od 2203 do 2208). |

| 02 | Dotyczy dostawy: towarów, o których mowa w art. 103 ust. 5aa ustawy o VAT, czyli: 1) benzyn lotniczych (CN 2710 12 31); 2) benzyn silnikowych (CN 2710 12 25 – z wyłączeniem benzyn lakowych i przemysłowych, CN 2710 12 41, CN 2710 12 45, CN 2710 12 49, CN 2710 12 50, CN 2710 12 90, CN 2207 20 00); 3) gazu płynnego (LPG) – (CN 2711 12, CN 2711 13, CN 2711 14 00, CN 2711 19 00); 4) olejów napędowych (CN 2710 19 43, CN 2710 20 11); 5) olejów opałowych (CN 2710 19 62, CN 2710 19 66, CN 2710 19 67, CN 2710 20 32, CN 2710 20 38, CN 2710 20 90); 6) paliw typu benzyny do silników odrzutowych (CN 2710 12 70); 7) paliw typu nafty do silników odrzutowych (CN 2710 19 21); 8) pozostałych olejów napędowych (CN 2710 19 46, CN 2710 19 47, CN 2710 19 48, CN 2710 20 16, CN 2710 20 19); 9) paliw ciekłych w rozumieniu ustawy z dnia 25 sierpnia 2006 r. o systemie monitorowania i kontrolowania jakości paliw (Dz. U. z 2021 r. poz. 133), które nie zostały ujęte w pkt 1-4 i 6-8; 10) biopaliw ciekłych w rozumieniu ustawy z dnia 25 sierpnia 2006 r. o biokomponentach i biopaliwach ciekłych (Dz. U. z 2020 r. poz. 1233 i 1565); 11) pozostałych towarów, o których mowa w art. 86 ust. 2 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym, wymienionych w załączniku nr 1 do tej ustawy, bez względu na kod CN. |

Dotyczy dostawy: towarów, o których mowa w art. 103 ust. 5aa ustawy o VAT, czyli: 1) benzyn lotniczych (CN 2710 12 31); 2) benzyn silnikowych (CN 2710 12 25 – z wyłączeniem benzyn lakowych i przemysłowych, CN 2710 12 41, CN 2710 12 45, CN 2710 12 49, CN 2710 12 50, CN 2710 12 90, CN 2207 20 00); 3) gazu płynnego (LPG) – (CN 2711 12, CN 2711 13, CN 2711 14 00, CN 2711 19 00); 4) olejów napędowych (CN 2710 19 43, CN 2710 20 11); 5) olejów opałowych (CN 2710 19 62, CN 2710 19 66, CN 2710 19 67, CN 2710 20 32, CN 2710 20 38, CN 2710 20 90); 6) paliw typu benzyny do silników odrzutowych (CN 2710 12 70); 7) paliw typu nafty do silników odrzutowych (CN 2710 19 21); 8) pozostałych olejów napędowych (CN 2710 19 46, CN 2710 19 47, CN 2710 19 48, CN 2710 20 16, CN 2710 20 19); 9) paliw ciekłych w rozumieniu ustawy z dnia 25 sierpnia 2006 r. o systemie monitorowania i kontrolowania jakości paliw (Dz. U. z 2021 r. poz. 133), które nie zostały ujęte w pkt 1-4 i 6-8; 10) biopaliw ciekłych w rozumieniu ustawy z dnia 25 sierpnia 2006 r. o biokomponentach i biopaliwach ciekłych (Dz. U. z 2020 r. poz. 1233 i 1565); 11) pozostałych towarów, o których mowa w art. 86 ust. 2 ustawy z dnia 6 grudnia 2008 r. o podatku akcyzowym, wymienionych w załączniku nr 1 do tej ustawy, bez względu na kod CN. |

| 03 | Dotyczy dostawy: oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie CN 2710 19 85 (oleje białe, parafina ciekła) oraz smarów plastycznych zaliczanych do kodu CN 2710 19 99, olejów smarowych o kodzie CN 2710 20 90, preparatów smarowych objętych pozycją CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją |

Dotyczy dostawy: olejów opałowych nieobjetych kodem GTU_02, olejów smarowych i pozostałych olejów (CN od 2710 19 71 do 2710 19 83 i CN od 2710 19 87 do 2710 19 99, z wyłączeniem smarów plastycznych zaliczonych do kodu CN 2710 19 99), olejów smarowych (CN 2710 20 90) oraz preparatów smarowych (CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją) |

| 04 | Dotyczy dostawy: wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym |

Dotyczy dostawy: wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym |

| 05 | Dotyczy dostawy: odpadów – wyłącznie określonych w poz. 79-91 załącznika nr 15 do ustawy o VAT |

Dotyczy dostawy: odpadów – wyłącznie określonych w poz. 79–91 załącznika nr 15 do ustawy o VAT |

| 06 | Dotyczy dostawy: urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7-9, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy |

Dotyczy dostawy: urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7, 8, 59–63, 65, 66, 69 i 94–96 załącznika nr 15 do ustawy, a także folii typu stretch określonej w poz. 9 tego załącznika |

| 07 | Dotyczy dostawy: pojazdów oraz części samochodowych o kodach wyłącznie CN 8701-8708 oraz CN 8708 10 |

Dotyczy dostawy: pojazdów oraz części (CN od 8701 do 8708) |

| 08 | Dotyczy dostawy: metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1-3 załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy o VAT |

Dotyczy dostawy: metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1 załącznika nr 12 do ustawy oraz w poz. 12–25, 33–40, 45, 46, 56 i 78 załącznika nr 15 do ustawy o VAT |

| 09 | Dotyczy dostawy: leków oraz wyrobów medycznych – produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne (Dz. U. z 2019 r. poz. 499, z późn. zm.) |

Dotyczy dostawy: produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych – wyłącznie objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne (Dz. U. z 2021 r. poz. 974 i 981) |

| 10 | Dotyczy dostawy: budynków, budowli i gruntów |

Dotyczy dostawy: budynków, budowli i gruntów oraz ich części i udziałów w prawie własności, w tym również zbycia praw, o których mowa w art. 7 ust. 1 ustawy o VAT |

| 11 | Dotyczy świadczenia usług: w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2018 r. poz. 1201 i 2538 oraz z 2019 r. poz. 730, 1501 i 1532) |

Dotyczy świadczenia usług: w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2021 r. poz. 332 i 1047) |

| 12 | Dotyczy świadczenia usług: o charakterze niematerialnym – wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych |

Dotyczy świadczenia usług: o charakterze niematerialnym – wyłącznie: doradczych, w tym doradztwa prawnego i podatkowego oraz doradztwa związanego zzarządzaniem (PKWiU 62.02.1, 62.02.2, 66.19.91, 69.20.3, 70.22.11, 70.22.12, 70.22.13, 70.22.14, 70.22.15, 70.22.16, 70.22.3, 71.11.24, 71.11.42, 71.12.11, 71.12.31, 74.90.13, 74.90.15, 74.90.19), wzakresie rachunkowości iaudytu finansowego (PKWiU 69.20.1, 69.20.2), prawnych (PKWiU 69.1), zarządczych (PKWiU 62.03, 63.11.12, 66.11.19, 66.30, 68.32, 69.20.4, 70.22.17, 70.22.2, 90.02.19.1), firm centralnych (PKWiU 70.1), marketingowych lub reklamo- wych (PKWiU 73.1), badania rynku i opinii publicznej (PKWiU 73.2), w zakresie badań naukowych i prac rozwojowych (PKWiU 72) oraz w zakresie pozaszkolnych form edukacji (PKWiU 85.5) |

| 13 | Dotyczy świadczenia usług: transportowych i gospodarki magazynowej – Sekcja H PKWiU 2015 symbol ex 49.4, ex 52.1 |

Dotyczy świadczenia usług: transportowych i gospodarki magazynowej (PKWiU 49.4, 52.1) |

A jak to wygląda w serwisie?

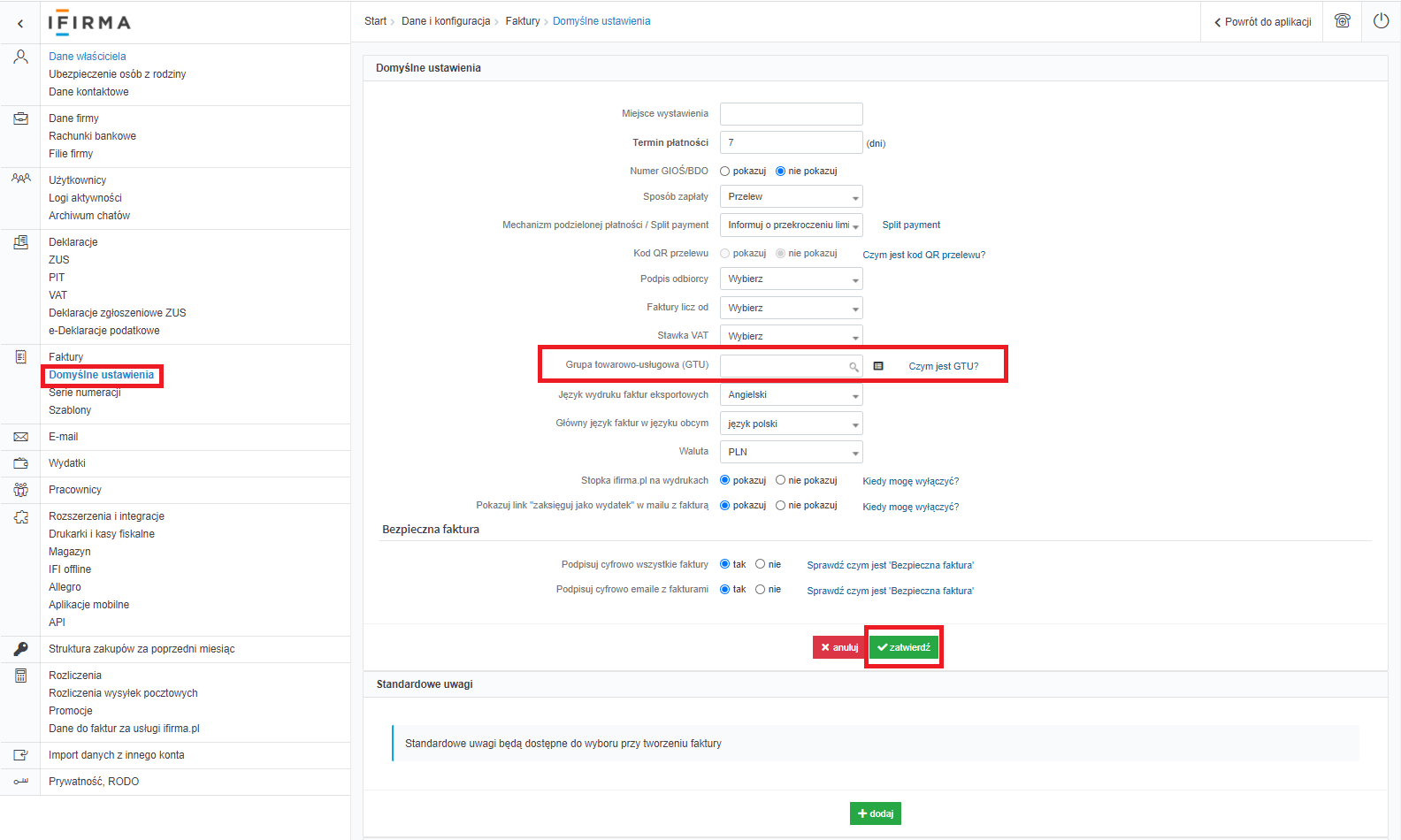

Konfiguracja GTU ścieżka Pulpit ➡ Konfiguracja➡ Domyślne ustawienia

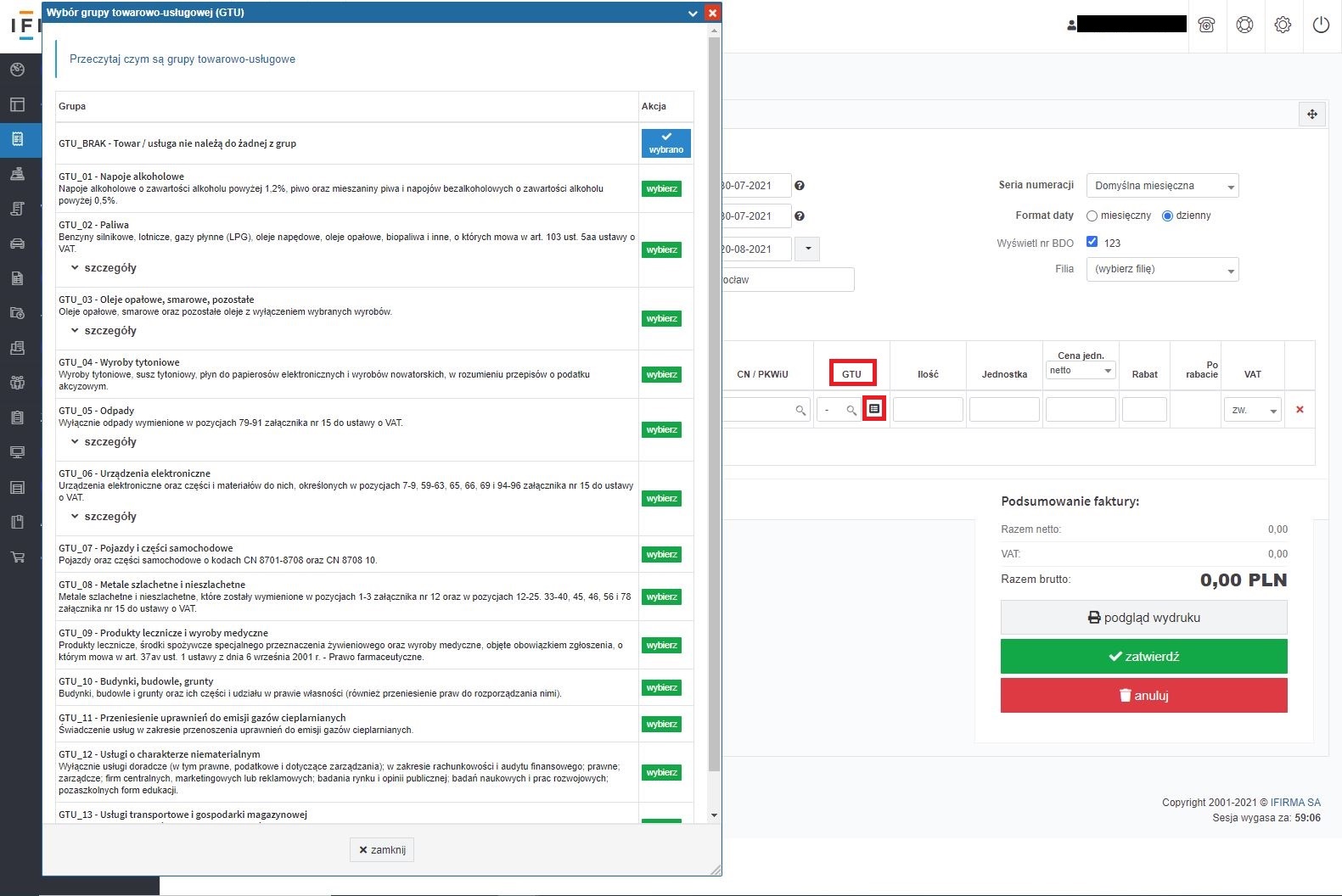

Wybór kodu GTU na fakturze ścieżka Faktury ➡ Wystaw fakturę krajową

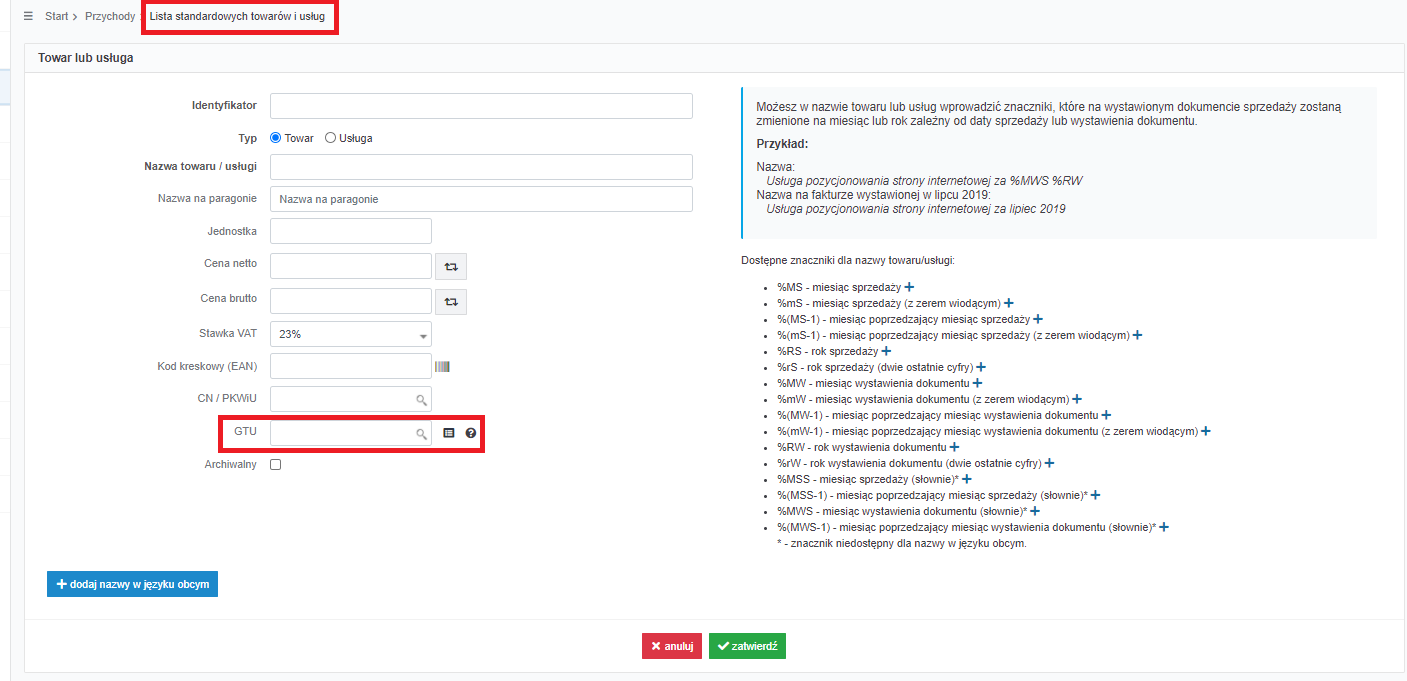

Przypisanie kodu GTU do towaru, usługi ścieżka Faktury ➡ Towary i usługi

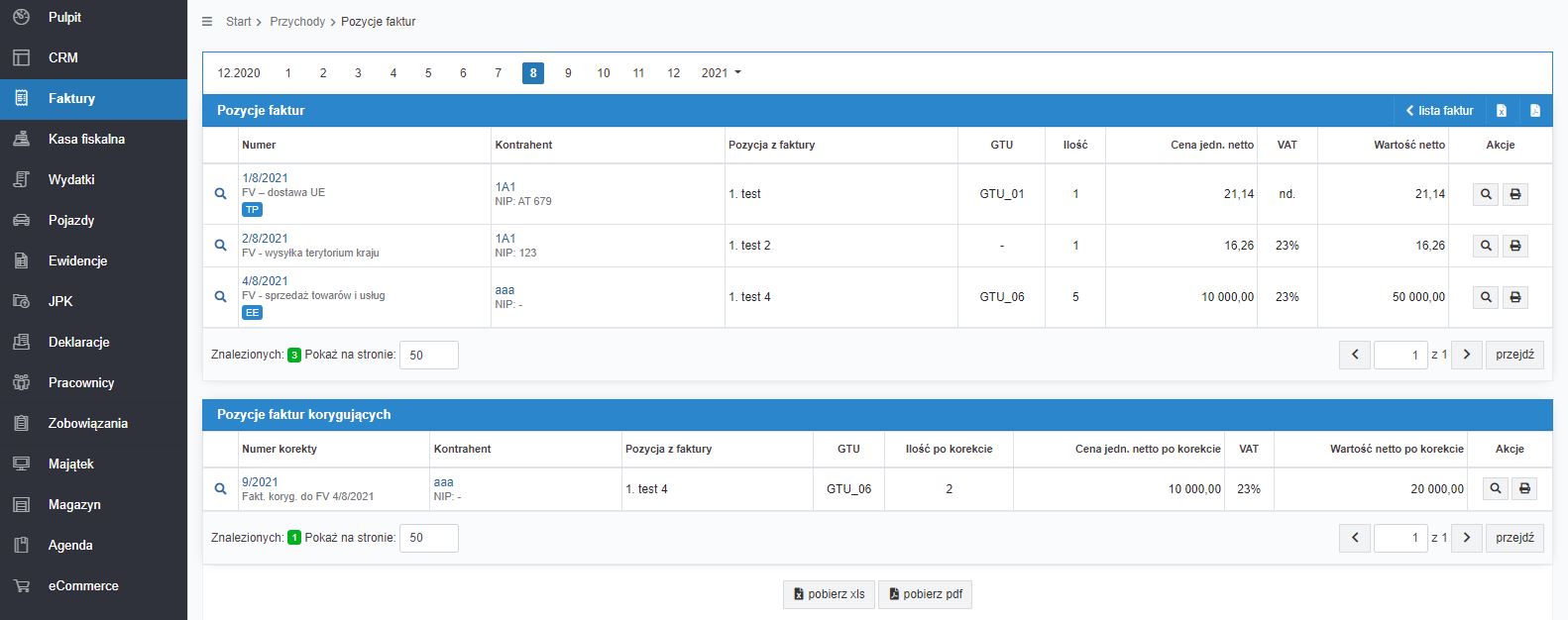

Lista faktur z wykazanymi kodami GTU ścieżka Faktury ➡ Pozycje faktur

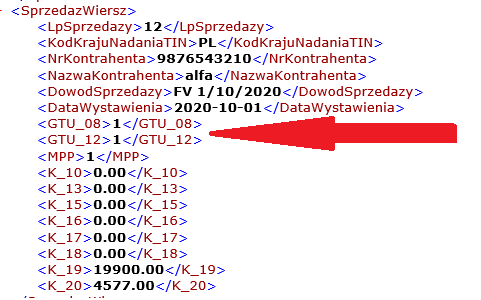

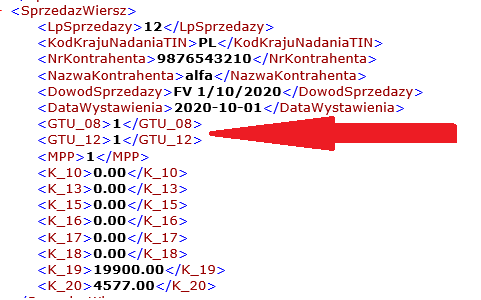

GTU widok w pliku xml

2. Zapoznanie się z innymi oznaczeniami jakie mogą przedsiębiorcy dotyczyć.

Wykaz procedur i powiązań, które w ewidencji sprzedaży muszą mieć specjalne oznaczenie – pełna lista dostępna jest w naszym artykule, “Grupy towarowo-usługowe (GTU) – nowe oznaczenia w JPK”,

Od lipca 2021

Oznaczeń procedur podatkowych nie stosuje się do sprzedaży ewidencjonowanej na podstawie raportów zbiorczych z kasy fiskalnej (dokument z oznaczeniem RO).

Poniżej zaprezentujemy najbardziej powszechne procedury dotyczące sprzedaży do czerwca 2021 i zmiany od lipca 2021:

| LP | Rodzaj procedury lub powiązania | Rodzaj oznaczenia | A jak to wygląda w serwisie? | Zmiany od lipca 2021 | |

| 1 | Sprzedaż wysyłkowa z terytorium kraju: dotyczy sprzedaży na rzecz osób fizycznych a także na rzecz podatników, którzy w swoim kraju nie są zobligowani z tytułu nabycia do rozliczania WNT. W przypadku takiej sprzedaży wysyłka towaru jest dokonywana z Polski na terytorium innego kraju UE, Dostawę zawsze dokumentuje się fakturą – wynika to z przepisów ustawy o VAT. |

SW |

Kod pojawia się automatycznie dla określonej faktury. Kod pokaże się dla faktury wystawionej przez opcję Faktura określona z ceną w walucie obcej gdzie w typie sprzedaży zostanie oznaczone – sprzedaż wysyłkowa z terytorium kraju. | Kody SW i EE zostają zastąpione jednym kodem WSTO_EE dotyczącym wewnątrzwspólnotowej sprzedaży towarów na odległość, które w momencie rozpoczęcia ich wysyłki lub transportu znajdują się na terytorium kraju, i świadczenia usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy, na rzecz podmiotów niebędących podatnikami, posiadających siedzibę, stałe miejsce zamieszkania lub miejsce pobytu na terytorium państwa członkowskiego innym niż terytorium kraju. | |

| 2 | Świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, dla których miejsce świadczenia ustala się na podstawie art. 28k ustawy o VAT

Wskazany kod dotyczy w.w usług w przypadku kiedy będą wykonywane zarówno na rzecz osób fizycznych z Polski jak i z zagranicy. Kod nie dotyczy sprzedaży w ramach procedury MOSS. |

EE |

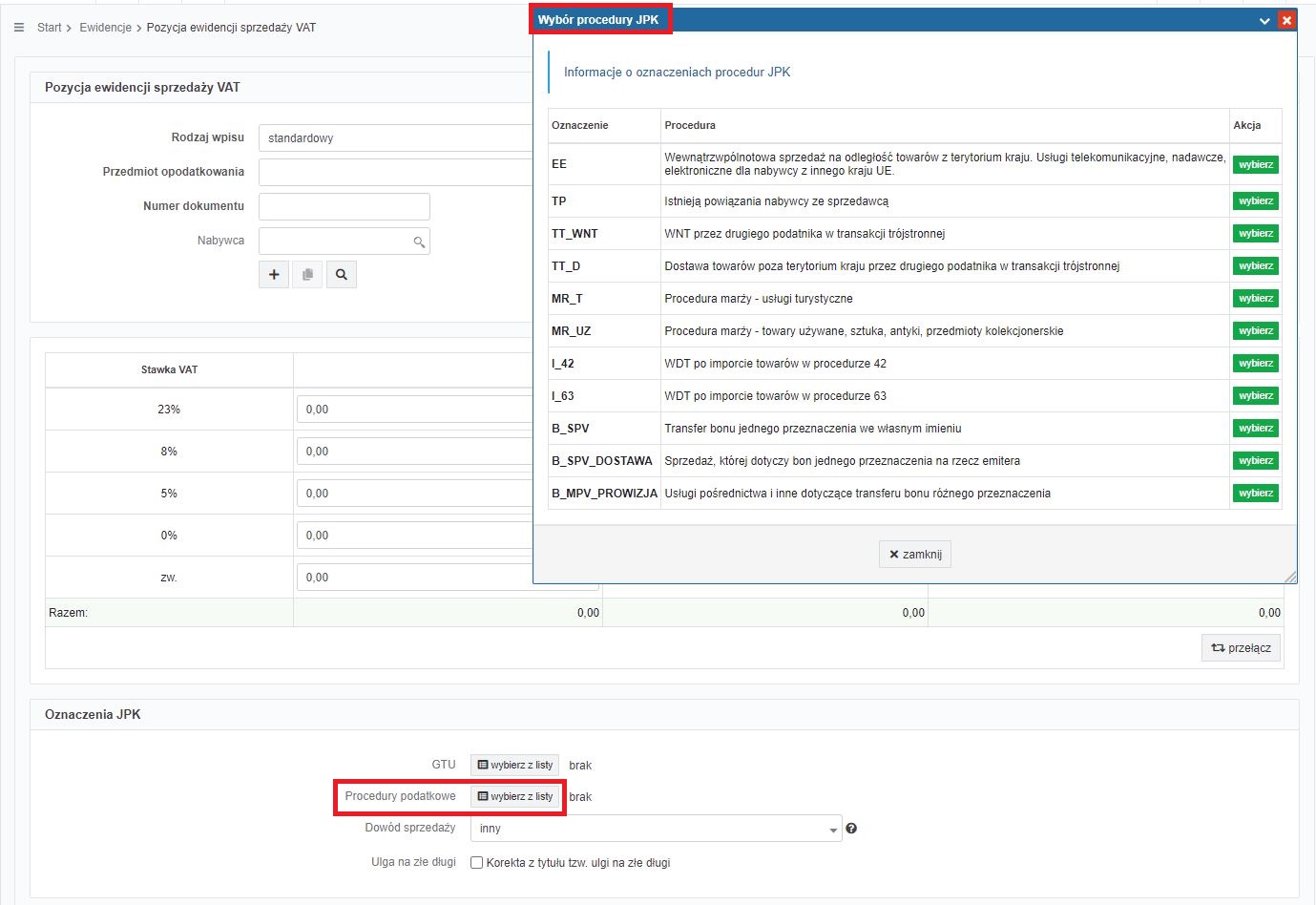

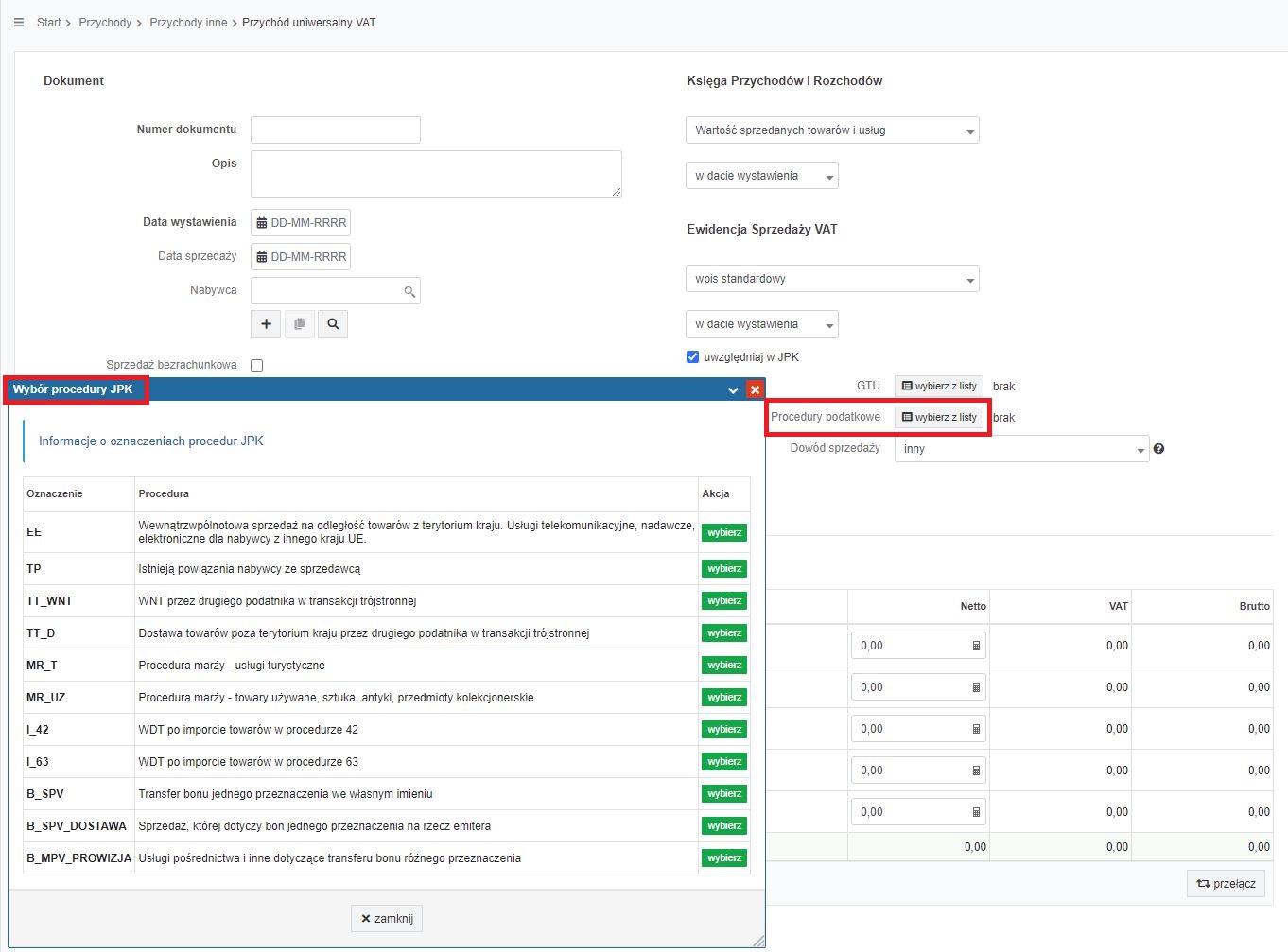

Kod jest do wybrania w edycji faktur w zakładce JPK na fakturze, a także można go dodać kiedy dodaje się wpisy ręcznie przez Ewidencję sprzedaży/Przychód uniwersalny VAT jako Procedury podatkowe. | UWAGA!W JPK_V7 za okresy od lipca 2021 do grudnia 2021 należy stosować oznaczenie EE (również w odniesieniu do dostaw oznaczanych dotyczas procedurą SW)

Natomiast w JPK_V7 od stycznia 2022 należy stosować oznaczenie WSTO_EE. UWAGA! |

|

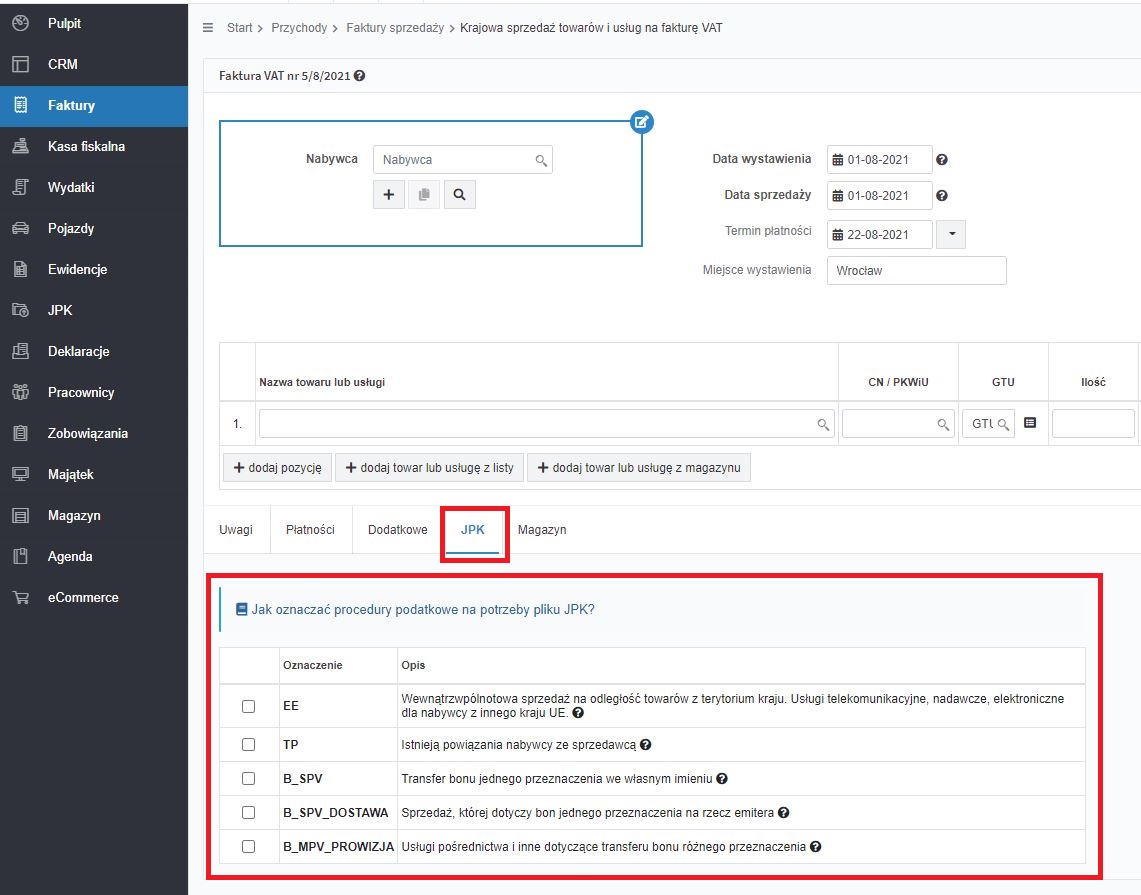

Zakładka JPK w widoku faktury

Pozycja Ewidencji sprzedaży VAT  Przychód uniwersalny VAT  |

|||||

| 3 | Powiązań między podmiotami gospodarczymi należy poszukiwać poprzez relacje: ■ kapitałowe, ■ osobowe, ■ rodzinne, ■ organizacyjne z uwzględnieniem relacji osobowych i rodzinnych. Podmioty powiązane w rozumieniu ustawy o PIT to:

Przeczytaj: Podmioty powiązane – obowiązek wykazywania w nowym JPK |

TP |

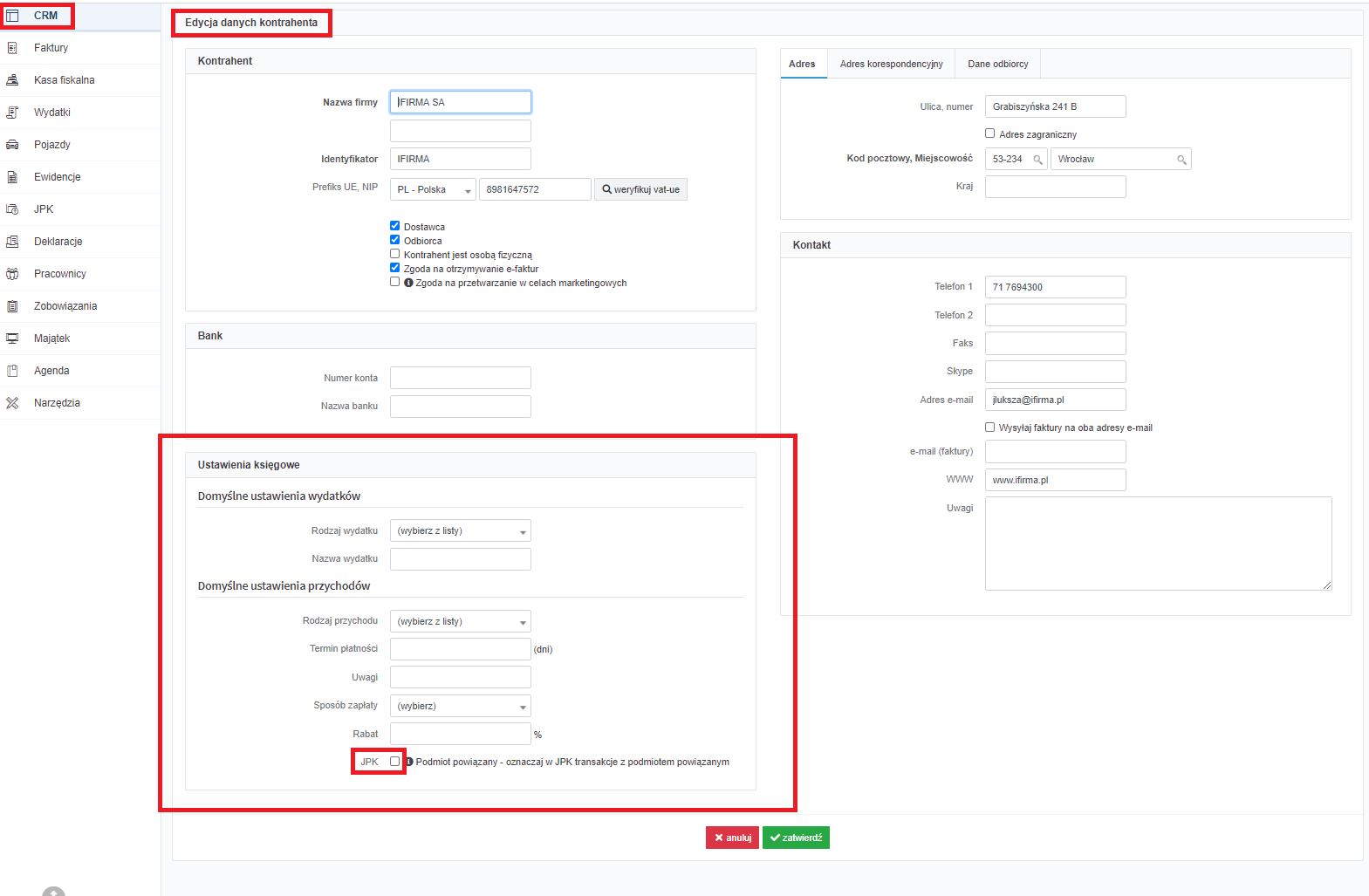

Ustawienia kontrahenta jako podmiotu powiązanego dokonuje się w zakładce CRM ➡ Lista kontrahentów w edycji danych kontrahenta w tabeli Ustawienia księgowe należy w wierszu Domyślne ustawienia przychodów zaznaczyć checkbox JPK Podmiot powiązany – oznaczaj w JPK transakcje z podmiotem powiązanym.

Opcja będzie widoczna również w zakładce JPK podczas wystawienia faktury. |

Wyłączenie z obowiązku oznaczania procedurą TP, gdy powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą wynikają wyłącznie z powiązania ze Skarbem Państwa lub jednostkami samorządu terytorialnego lub ich związkami. | |

CRM edycja danych kontrahenta |

|||||

| 4 | Wewnątrzwspólnotowe nabycie rozliczane w ramach transakcji trójstronnej w procedurze uproszczonej

Co to jest transakcja trójstronna? |

TT_WNT |

W serwisie opcja widoczna podczas księgowania Wydatki ➡ +dodaj wydatek ➡ Wewnątrzwspólnotowe nabycie towarów w formularzu rozwijamy listę Więcej opcji księgowania i tam jest checkbox – WNT dokonane przez drugiego w kolejności podatnika VAT w ramach uproszczonej transakcji trójstronnej. | ||

| 5 | Dostawa na rzecz trzeciego w kolejności podatnika dokonana w procedurze uproszczonej przewidzianej dla transakcji trójstronnej. W praktyce kod TT_D dotyczy faktur z oznaczeniem VAT: „Faktura WE uproszczona na |

TT_D |

Kod jest dostępny na formularzu Wewnątrzunijna dostawa towarów gdzie po prawej stronie pod Językiem dokumentu znajduje się checkbox Transakcja trójstronna, którego oznaczenie spowoduje pojawienie się kodu w Ewidencji sprzedaży VAT. |

||

| 6 | Marża w turystyce |

MR_T |

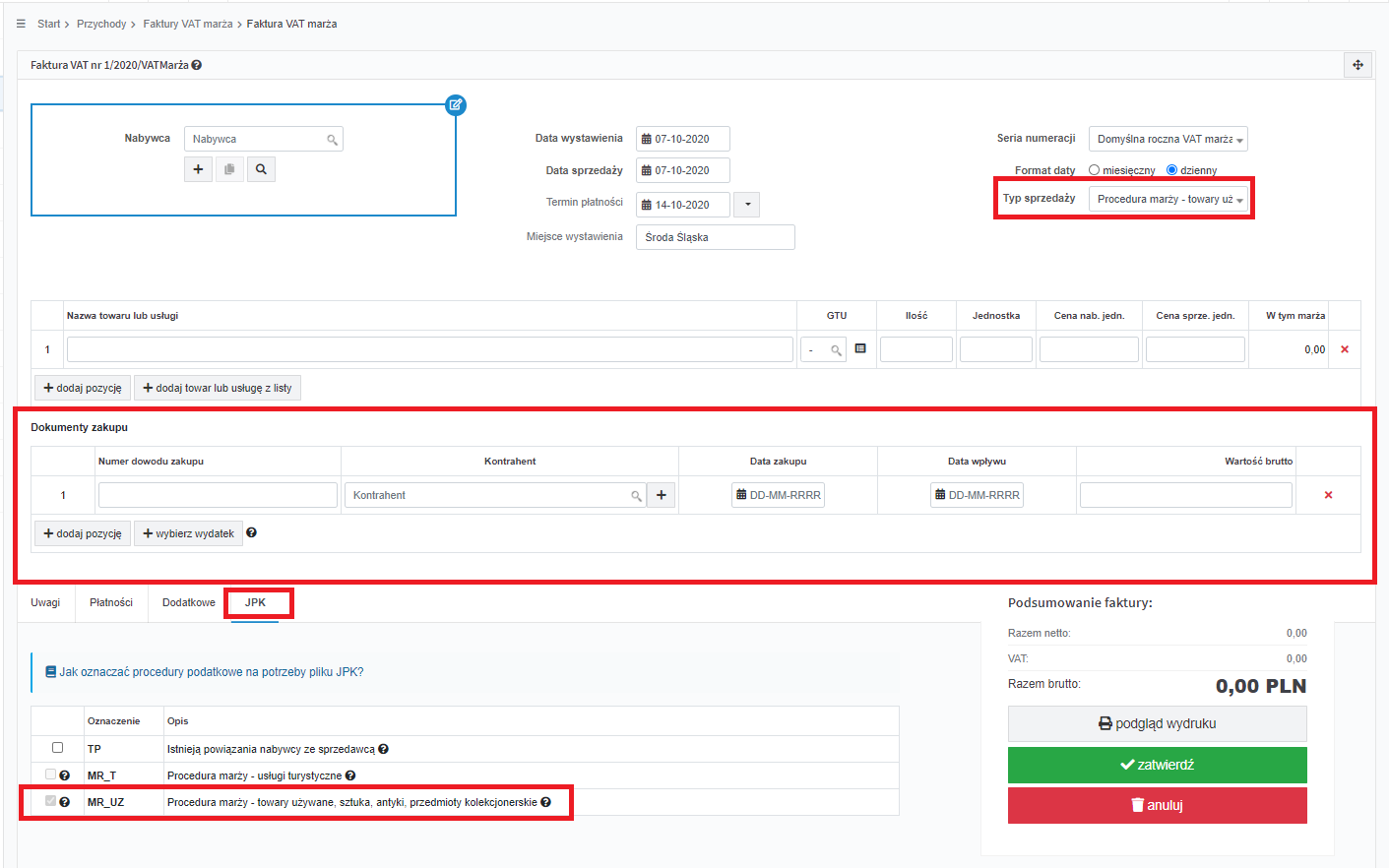

Kod pojawia się automatycznie dla określonej faktury. Kod pokaże się dla faktury wystawionej przez formularz Faktury ➡ Faktura VAT marża gdzie w Typ sprzedaży zostanie wybrane Procedura marży dla biur podróży. | ||

| 7 | Dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowanych na zasadach marży |

MR_UZ |

Kod pojawia się automatycznie dla określonej faktury. Kod pokaże się dla faktury wystawionej przez formularz Faktury ➡ Faktura VAT marża gdzie w Typ sprzedaży zostanie wybrany jeden z poniższych opisów:

|

||

|

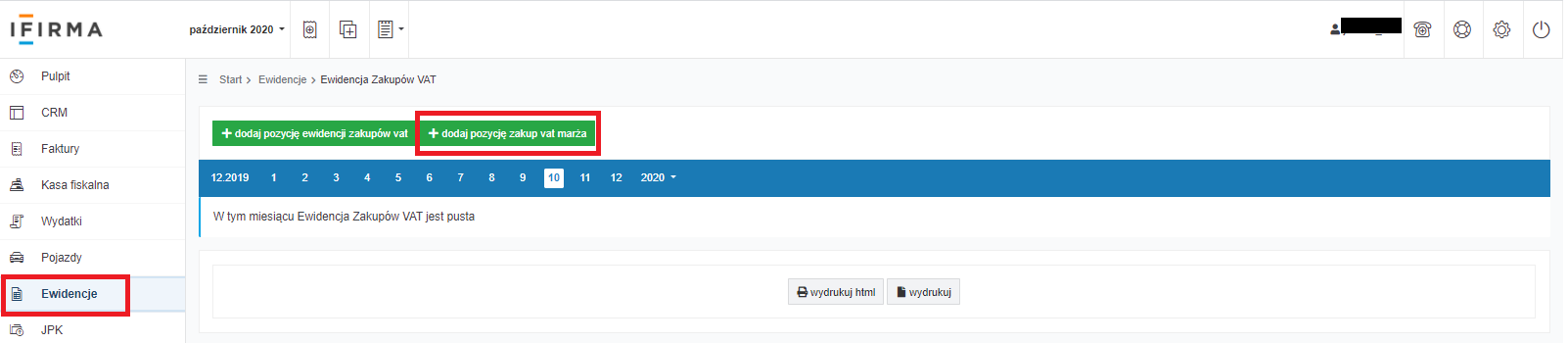

Uwaga! Nowy JPK to też ewidencjonowanie zakupów w przypadku stosujących marżę. W związku z tym już wystawiając fakturę należy uzupełnić dane faktury zakupu. Formularz faktury VAT marża – towary używane  Dla transakcji sprzedaży niedokumentowanych fakturą, wpisu odnośnie wydatku związanego z marżą należy dokonać przez zakładkę Ewidencje ➡Ewidencja zakupów VAT ➡ +dodaj pozycję zakup vat marża. Dodanie pozycji Ewidencji VAT marża  Ważne! Wydatki dokumentujące zakupy w celu sprzedaży w procedurze marży, należy ująć co do zasady w okresie rozliczeniowym, w którym powstaje obowiązek podatkowy z tytułu dostawy towarów lub świadczenia usług opodatkowanych od marży. Od tej zasady istnieją wyjątki | |||||

| 8 | Transakcje objęte obowiązkowym mechanizmem podzielonej płatności tzw. split payment.

Trzeba pamiętać, że pomimo tego, że samą fakturę sprzedaży można dowolnie oznaczyć mechanizmem podzielonej płatności w celu otrzymania płatności w tej formie od kontrahenta to procedurę w pliku JPK można zastosować tylko dla transakcji, które podlegają obowiązkowo mechanizmowi podzielonej płatności. Także nie możemy się asekurować i oznaczać wszystkich transakcji jako MPP na potrzeby JPK. |

MPP |

Kod jest do wybrania w edycji faktur w zakładce JPK na fakturze, a także można go dodać kiedy dodaje się wpisy ręcznie przez Ewidencję sprzedaży/Przychód uniwersalny VAT jako Procedury podatkowe. | Oznaczenie MPP w plikach JPK_V7 zostaje zlikwidowane (informacja na fakturach podlegających obowiązkowemu MPP bez zmian). | Oznaczenie MPP w plikach JPK_V7 zostaje zlikwidowane (informacja na fakturach podlegających obowiązkowemu MPP bez zmian). |

| 9 | I_42 WDT po imporcie towarów w procedurze 42 I_63 WDT po imporcie towarów w procedurze 63 Przeczytaj: NOWY JPK: Procedury I_42 i I_63 – na czym polegają? |

I_42 I_63 |

Kod jest dostępny na formularzu Wewnątrzunijna dostawa towarów w zakładce JPK występuje możliwość oznaczenia odpowiedniej procedury. | ||

| 10 |

B_SPV Transfer bonu jednego przeznaczenia we własnym imieniu B_SPV_DOSTAWA Sprzedaż, której dotyczy bon jednego przeznaczenia na rzecz emitera B_MPV_PROWIZJA Usługi pośrednictwa i inne dotyczące transferu bonu różnego przeznaczenia Procedury związane z bonami jednego przeznaczenia – do wyboru w części JPK na fakturze. Przez bon jednego przeznaczenia (SPV) należy rozumieć bon, w przypadku którego miejsce dostawy towarów lub świadczenia usług, których bon dotyczy, oraz kwota należnego podatku, podatku od wartości dodanej lub podatku o podobnym charakterze z tytułu dostawy tych towarów lub świadczenia tych usług są znane w chwili emisji tego bonu. Mówiąc potocznie bon jednego przeznaczenia będzie dotyczył jednej konkretnej dostawy lub usługi określonej kwotowo, np. zakup torebki określonej firmy, Przez bon różnego przeznaczenia (MPV) należy rozumieć bon inny niż bon jednego przeznaczenia. |

B_SPV B_SPV_DOSTAWA B_MPV_PROWIZJA |

Kod jest do wybrania w edycji faktur w zakładce JPK na fakturze, a także można go dodać kiedy dodaje się wpisy ręcznie przez Ewidencję sprzedaży/Przychód uniwersalny VAT jako Procedury podatkowe.

Przeczytaj: NOWY JPK: Bony jednego przeznaczenia i różnego przeznaczenia – wykazywanie w nowym pliku. |

||

Od rozliczenia za styczeń 2022 zostaje wprowadzone nowe oznaczenie IED (Interfejs Elektroniczny Dostawca)

Oznaczenie IED ma na celu monitorowanie dostaw towarów, o których mowa w art. 7a ust. 1 i 2 ustawy o VAT, czyli:

sprzedaży na odległość towarów importowanych w przesyłkach o wartości rzeczywistej nieprzekraczającej wyrażonej w złotych kwoty odpowiadającej równowartości 150 euro

wewnątrzwspólnotowej sprzedaży towarów na odległość

dostawy towarów na rzecz podmiotu niebędącego podatnikiem

dokonywanych przez podatnika ułatwiającego te dostawy za pomocą interfejsu elektronicznego, który nie korzysta z procedury szczególnej, o której mowa w dziale XII w rozdziale 6a lub 9 ustawy o VAT (procedury OSS i IOSS), dla których miejscem dostawy jest terytorium kraju.

3. Oznaczenie dowodów sprzedaży

LP |

Rodzaj dowodu sprzedaży |

Rodzaj oznaczenia |

IFI |

| 1 | dokument zbiorczy wewnętrzny zawierający sprzedaż z kas rejestrujących (raporty kasowe) |

RO |

Oznaczenie nadawane automatycznie jak się dodaje raport na podstawie zakładki Kasa fiskalna, dodając taki zapis do Ewidencji sprzedaży w części Oznaczenia JPK należy wybrać dowód sprzedaży – zbiorczy dokument wewnętrzny ze sprzedażą z kas rejestrujących. |

| 2 | faktura dotycząca sprzedaży zaewidencjonowanej na kasie fiskalnej

Przeczytaj: Faktura dla osoby fizycznej jak wykazywać w nowym JPK? |

FP |

Oznaczenie nadawane automatycznie na fakturach wystawionych przez opcję Faktura VAT do paragonu z kasy fiskalnej, dodając taki zapis do Ewidencji sprzedaży w części Oznaczenia JPK należy wybrać dowód sprzedaży – faktura do paragonu. |

| 3 |

dokument wewnętrzny, np. dokumentujący nieodpłatne przekazanie towaru, podlegające pod naliczenie VAT Ważne! Nie należy oznaczać kodem WEW następujących zapisów w ewidencji sprzedaży: |

WEW |

Dodając taki zapis do Ewidencji sprzedaży w części Oznaczenia JPK należy wybrać dowód sprzedaży – dokument wewnętrzny. |

4. Oznaczenia transakcji stosowane w ewidencji zakupów:

| LP | Rodzaj nabycia | Rodzaj oznaczenia | IFI | Zmiany od lipca 2021 |

| 1 | Import towarów, w tym import towarów rozliczany zgodnie z art. 33a ustawy |

IMP |

Oznaczenie nadawane automatycznie jak zakup jest dodawany przez zakładkę Wydatki ➡ +dodaj wydatek ➡ Import – koszty prowadzenia działalności lub Import towarów handlowych.

Opcja dostępna również w Ewidencji zakupów VAT, gdzie dodając pozycję Ewidencji w części Oznaczenia JPK wybieramy Procedury podatkowe – wybierz z listy IMP. |

|

| 2 | Transakcje objęte obowiązkiem stosowania mechanizmu podzielonej płatności Ważne! Transakcje podlegające obowiązkowemu mechanizmowi split payment Co ważne, oznaczenia nie stosujemy w ewidencji, gdy sprzedawca błędnie oznaczył fakturę adnotacją „mechanizm podzielonej płatności”. Przeczytaj: Przelew bez split paymentu. Jak naprawić ten błąd? |

MPP |

Dodając wydatki jako fakturę VAT pojawia się radio button Obowiązkowy mechanizm split payment gdzie domyślnie oznaczono nie. Należy pamiętać, iż jeżeli transakcji dotyczy mechanizm MPP należy zmienić wskazaną opcję na tak.

Opcja dostępna również w Ewidencji zakupów VAT, gdzie dodając pozycję Ewidencji w części Oznaczenia JPK wybieramy Procedury podatkowe – wybierz z listy MPP. |

Oznaczenie MPP w plikach JPK_V7 zostaje zlikwidowane (informacja na fakturach podlegających obowiązkowemu MPP bez zmian). |

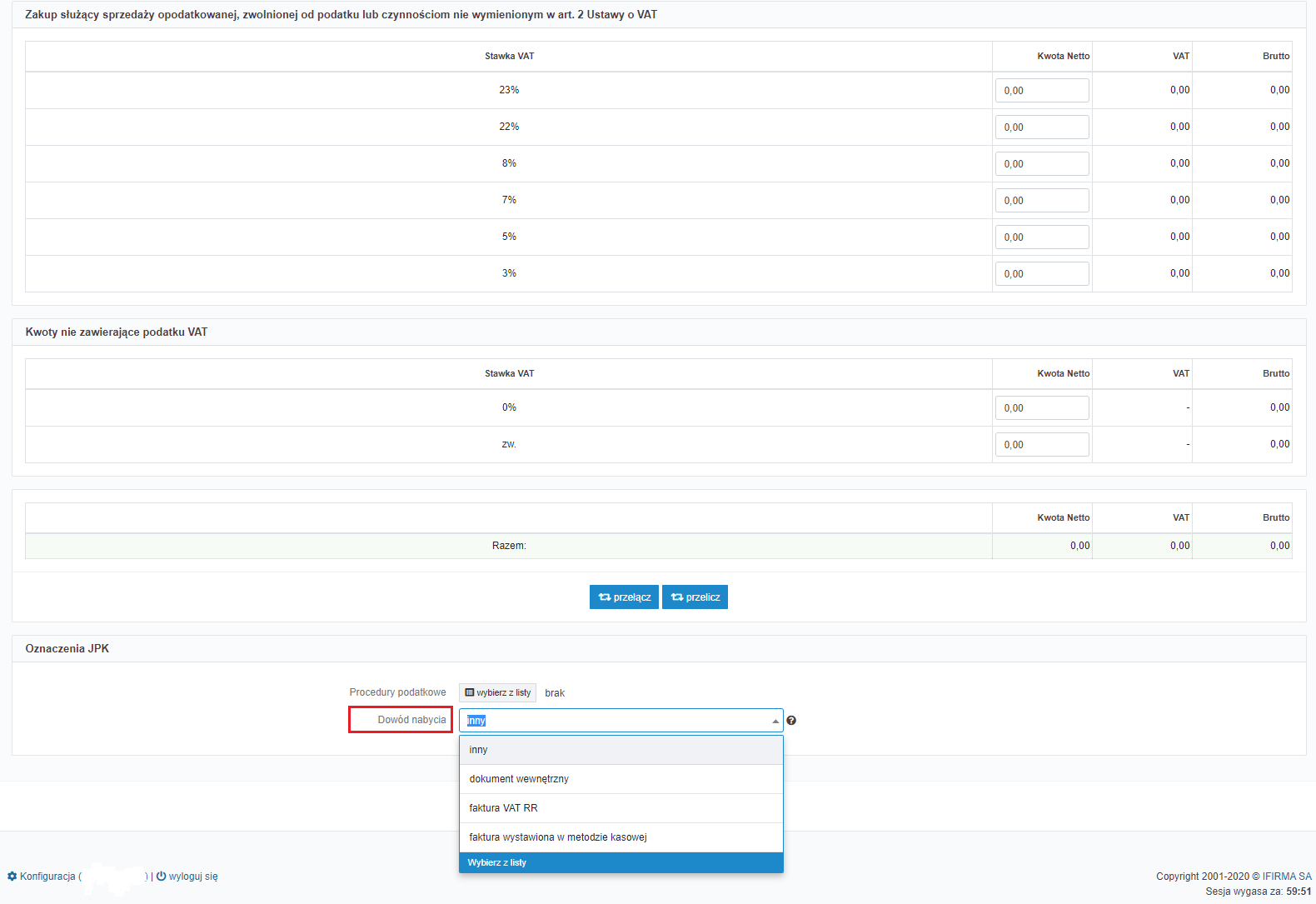

Procedury dotyczące wydatków |

||||

5. Oznaczenie dowodów zakupu:

| LP | Rodzaj dowodu zakupu |

Rodzaj oznaczenia |

IFI |

| 1 | Faktura VAT RR wystawiona dla rolnika ryczałtowego Fakturę VAT RR wystawia nabywca, podatnik zarejestrowany jako podatnik VAT czynny kupujący produkty rolne lub usługi rolnicze od rolnika ryczałtowego. |

VAT_RR |

Opcja dostępna również w Ewidencji zakupów VAT, gdzie dodając pozycję Ewidencji w części Oznaczenia JPK wybieramy z listy Dowód nabycia – faktura VAT RR |

Dowód nabycia |

|||

| 2 | Dokument wewnętrzny – MF jako przykład takiego dokumentu podaje przypadek dokumentowania rocznej korekty podatku naliczonego w związku ze zmianą współczynnika odliczenia podatku naliczonego. |

WEW |

Opcja dostępna również w Ewidencji zakupów VAT, gdzie dodając pozycję Ewidencji w części Oznaczenia JPK wybieramy z listy Dowód nabycia – dokument wewnętrzny. |

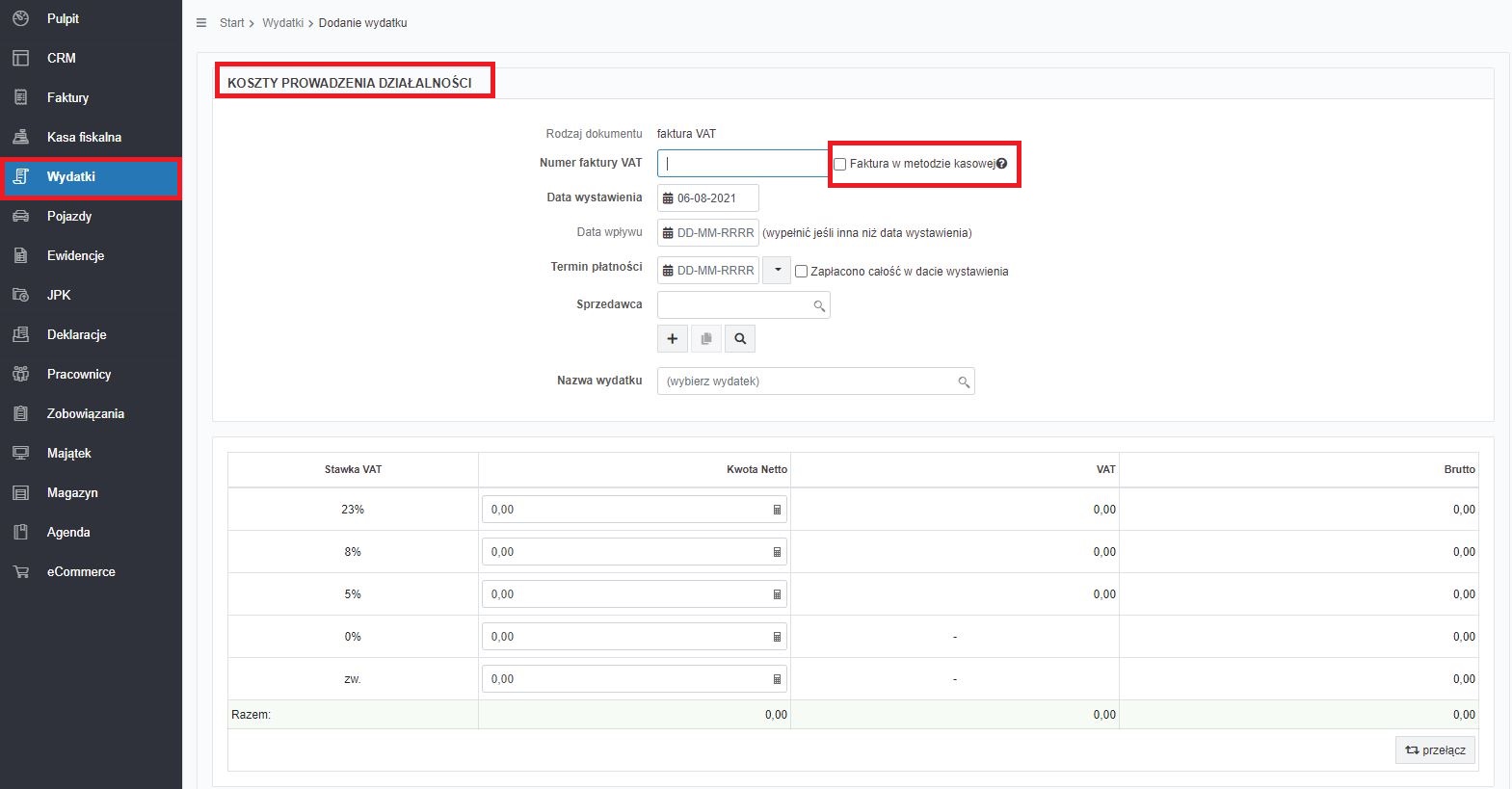

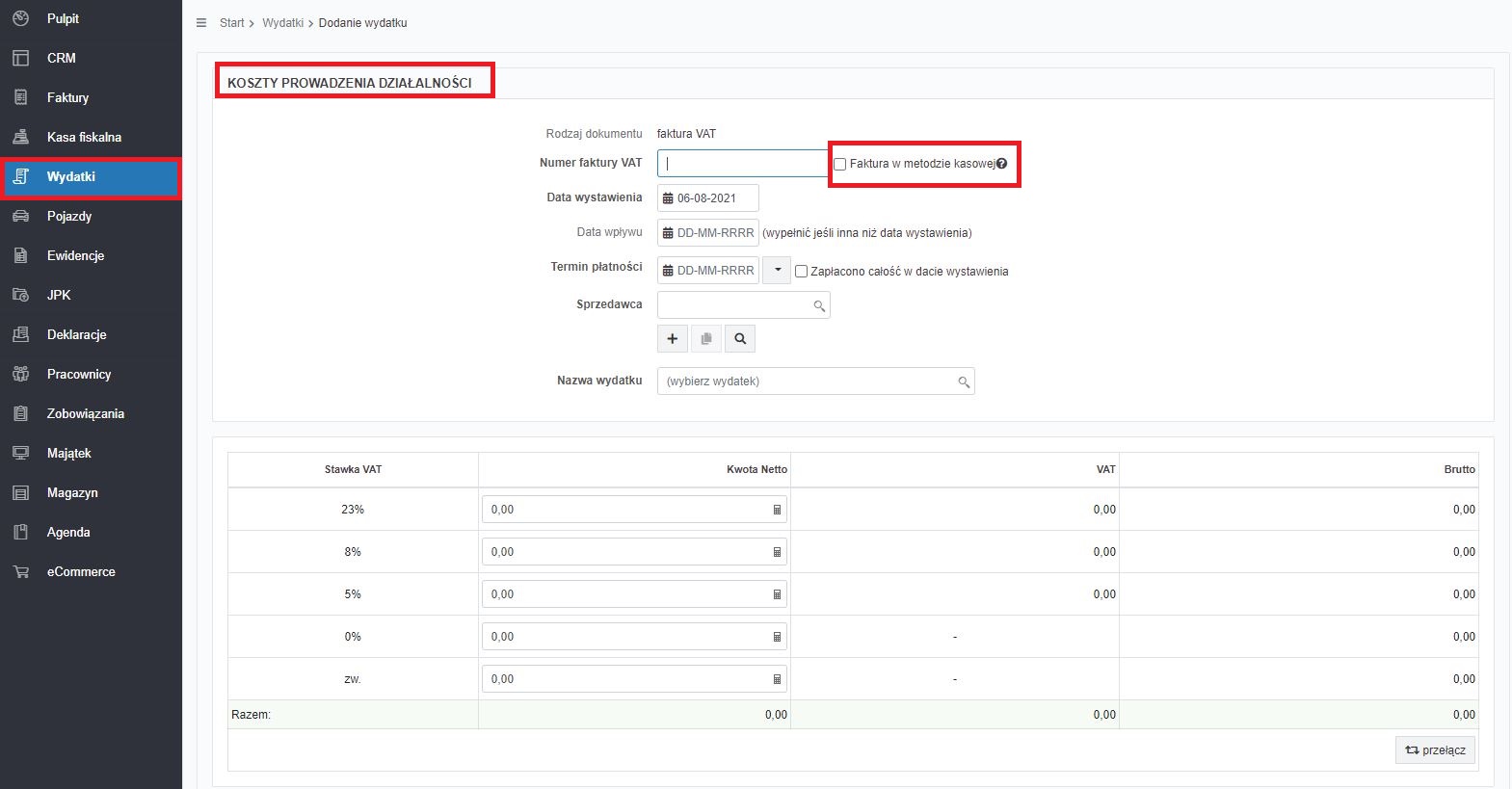

| 3 | Faktura wystawiona przez podatnika będącego dostawcą lub usługodawcą, który wybrał metodę kasową rozliczeń VAT.

Uwaga! Faktura wystawiona przez podatnika stosującego metodę kasową musi mieć oznaczenie „metoda kasowa”. |

MK |

Opcja widoczna podczas księgowania wydatku obok Numeru faktury VAT znajduje się checkbox Faktura w metodzie kasowej.

Opcja dostępna również w Ewidencji zakupów VAT, gdzie dodając pozycję Ewidencji w części Oznaczenia JPK wybieramy z listy Dowód nabycia – faktura wystawiona w metodzie kasowej. |

Procedury dotyczące wydatków |

|||

6. Oznaczenie terminu płatności i daty zapłaty w przypadku korekt dokonanych z tytułu ulgi na złe długi

W JPK_V7 za okresy od stycznia 2022 będzie należało wykazywać termin płatności oraz datę dokonania zapłaty w przypadku korekty dokonanych zgodnie z art. 89a ust. 1 i 4 ustawy o VAT, czyli wynikającej z ulgi na złe długi

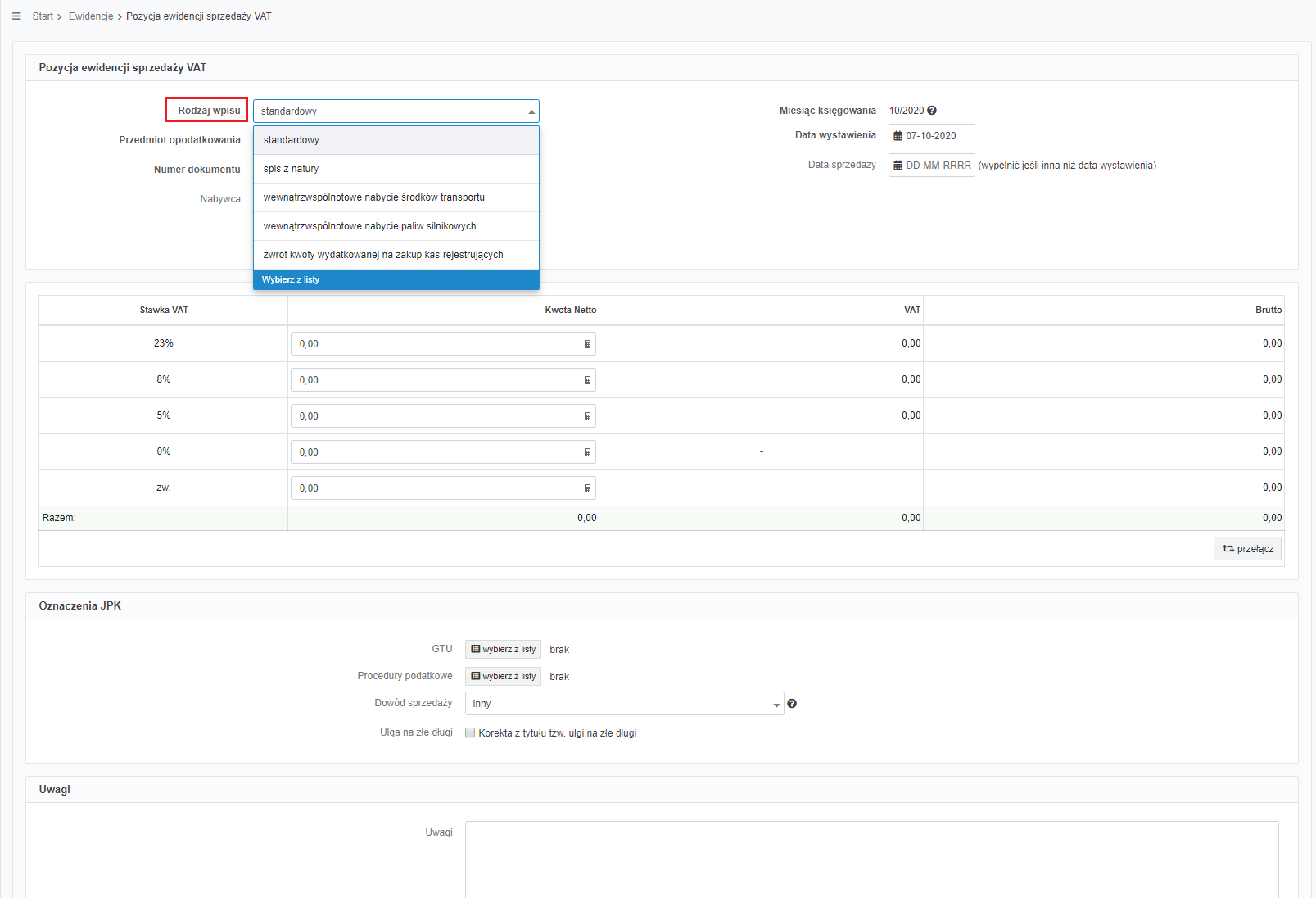

7. Pozycja ewidencji sprzedaży VAT – Rodzaj wpisu

Pozycje, które do tej pory dodawało się przez zakładkę JPK obecnie będą dodawane przez Ewidencje:

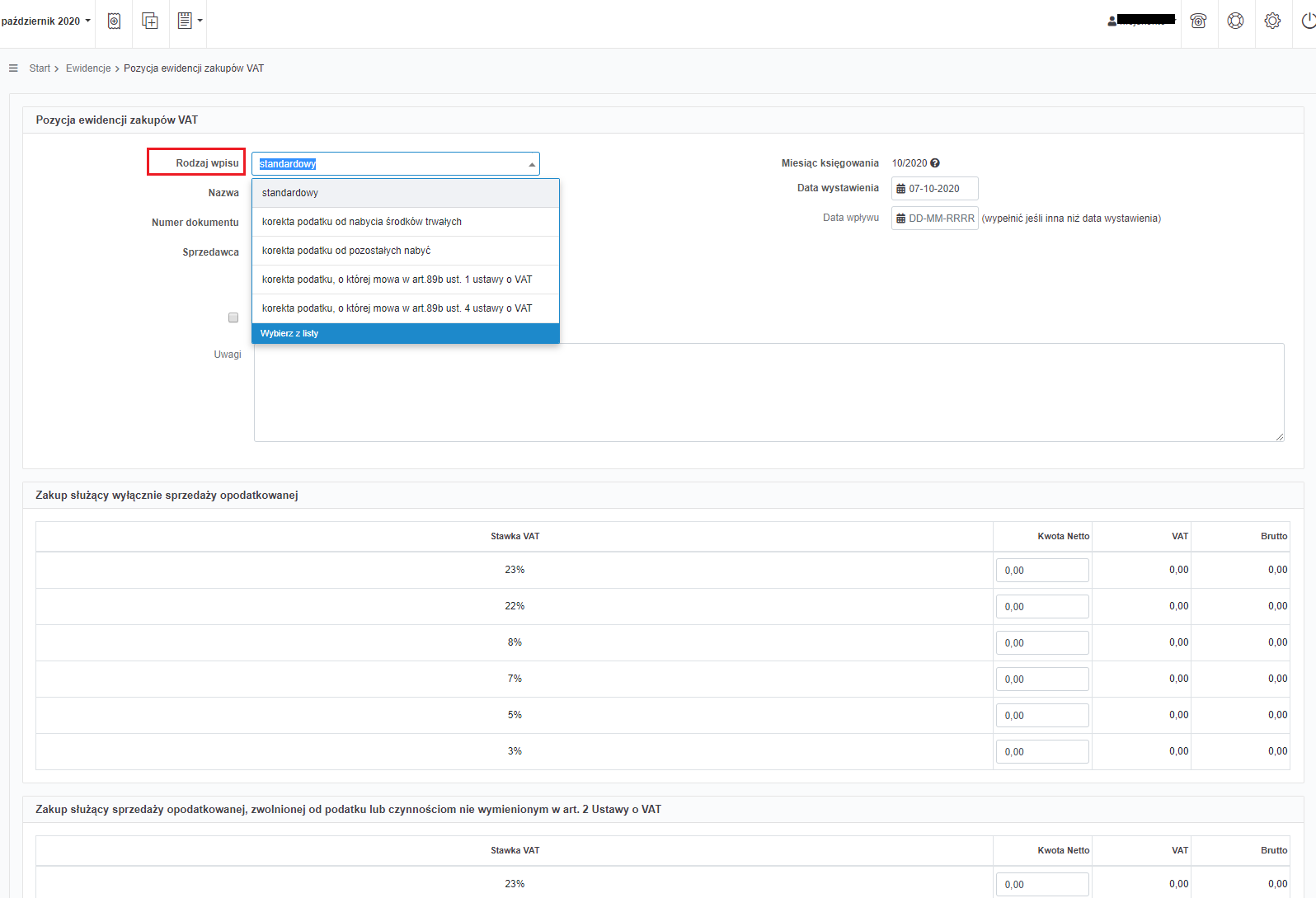

Pozycja ewidencji zakupów VAT – Rodzaj wpisu

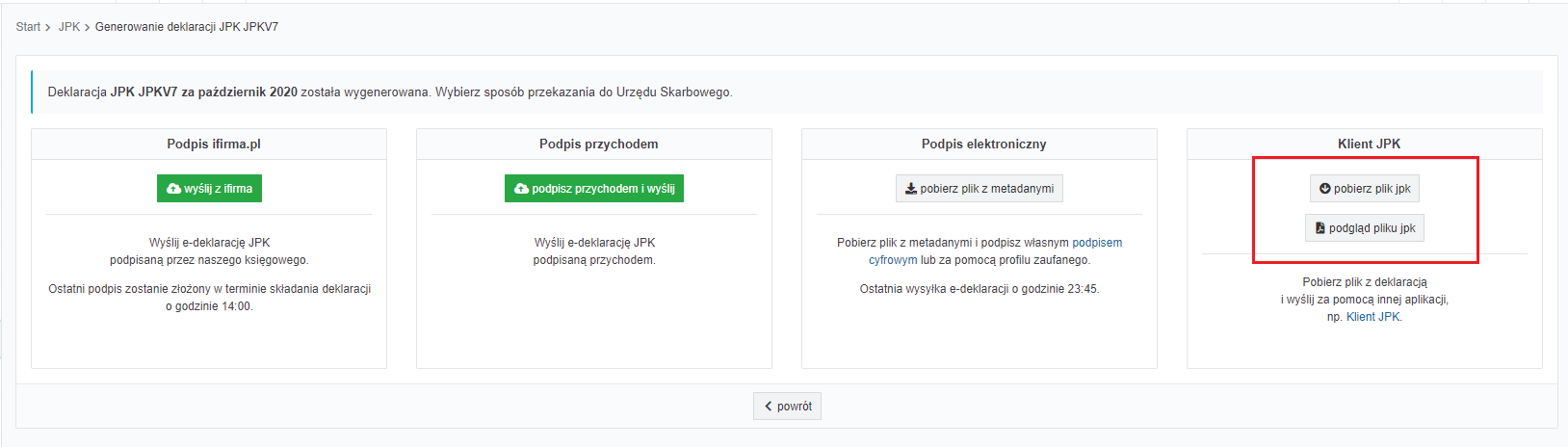

8. Generowanie pliku JPK

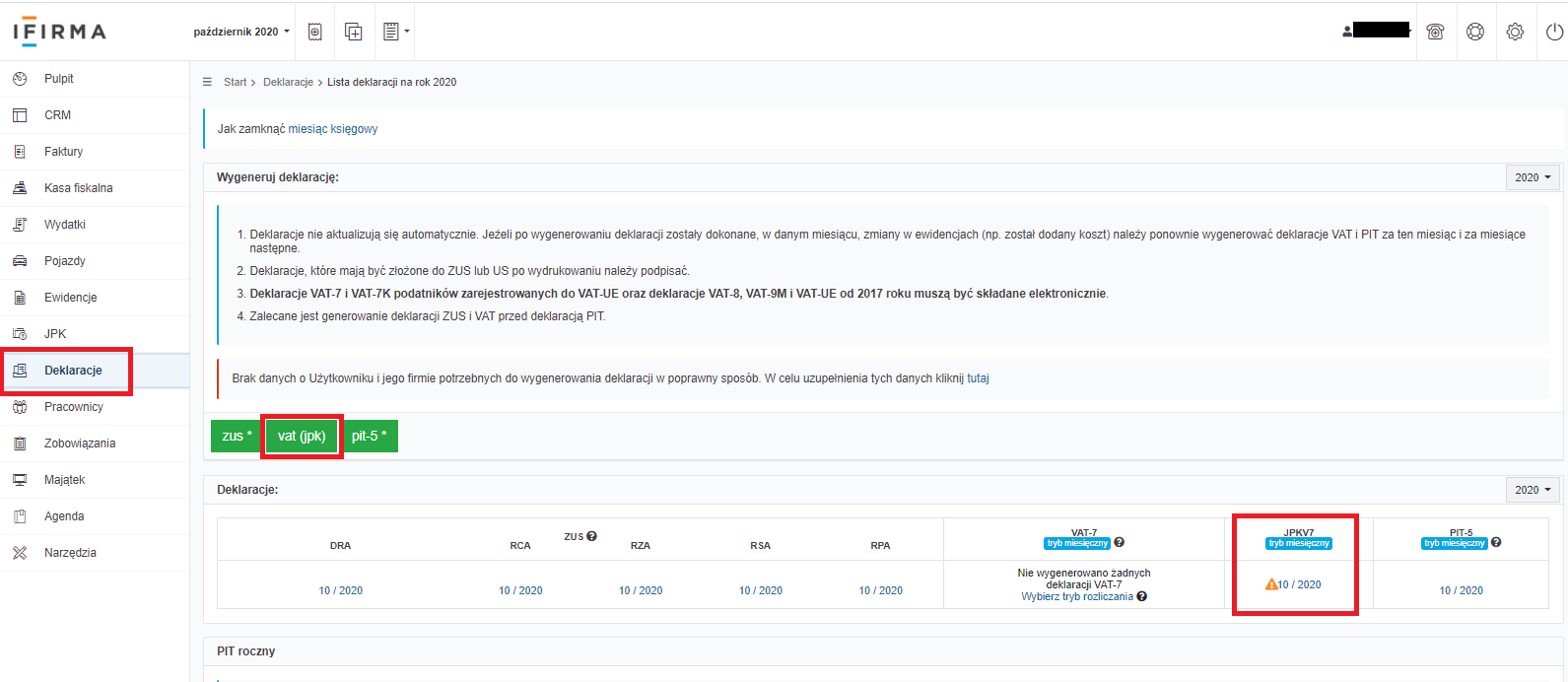

Samo generowanie pliku w serwisie jest zautomatyzowane i zbiera wystawione faktury jak i zaksięgowane wydatki w całość. Obecnie opracowujemy instrukcje, które w przejrzysty sposób pokażą jak działać na nowych plikach – nowy plik będzie widoczny w zakładce Deklaracje i będzie generowany poprzez wybranie ikony VAT (JPK)

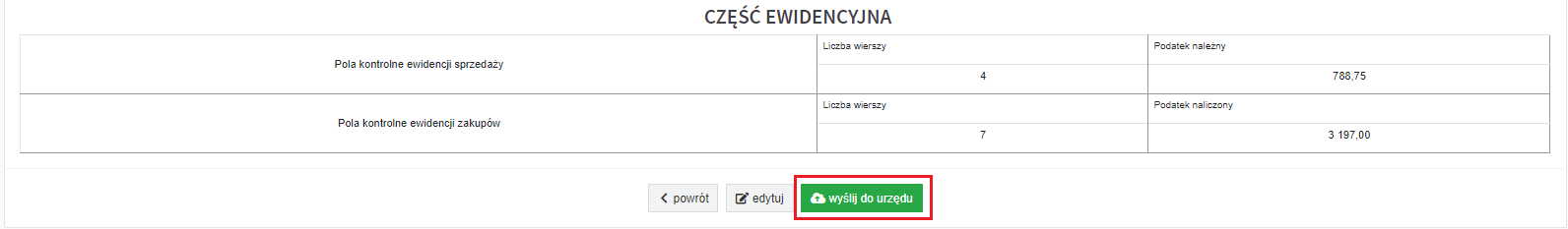

Żeby zobaczyć jak wygląda wygenerowany plik należy przejść kolejne kroki. Wybrać numer wygenerowanego pliku dla zrzutu wyżej będzie to 10/2020, następnie opcję wyślij do urzędu.

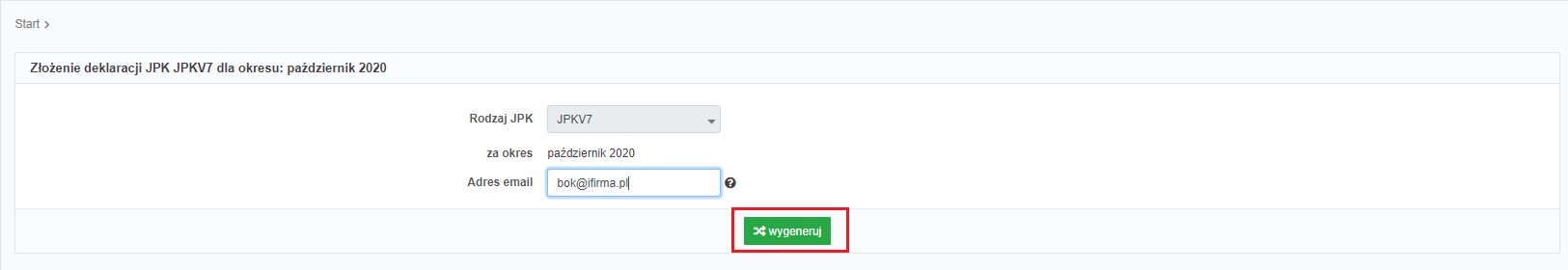

Kolejno wybieramy opcję wygeneruj.

Następnie pojawi się ekran na którym, w ostatniej kolumnie można pobrać plik w formacie pdf oraz xml, tak żeby zobaczyć jak wygląda przygotowany plik JPK_V7 za 10/2020.

Autor: Joanna Łuksza – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.