Aby dokonać obligatoryjnej rejestracji w zakresie podatku VAT przedsiębiorca ma obowiązek wypełnić i złożyć do urzędu skarbowego deklarację VAT-R.

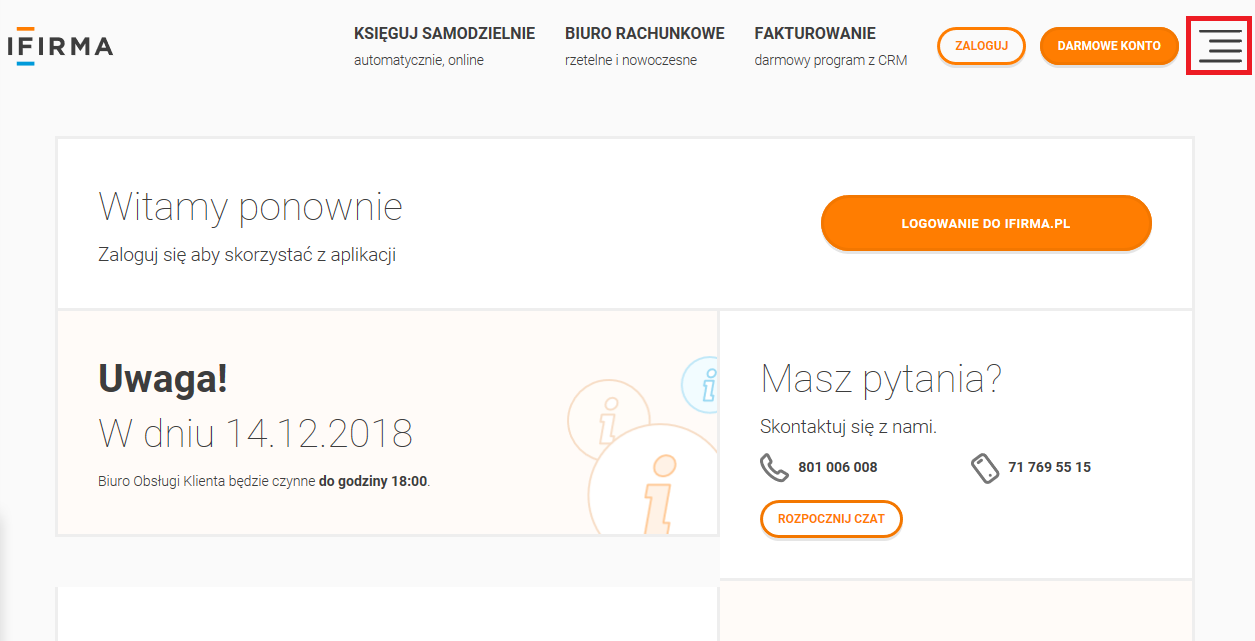

Zarówno klienci posiadający konto w serwisie ifirma.pl, jak również ci, którzy nie posiadają w nim konta, wniosek CEIDG-1 znajdą na stronie serwisu ifirma.pl wchodząc w pasek zakładek znajdujący się w prawym górnym rogu obok opcji logowania.

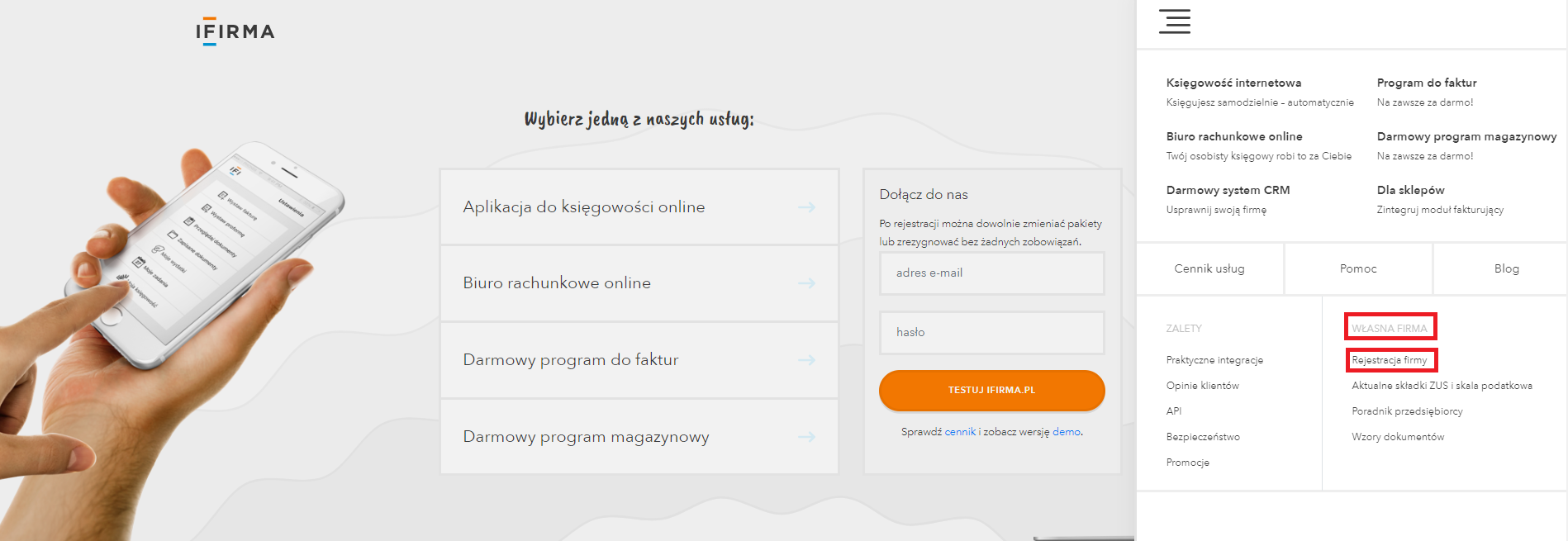

Następnie po rozwinięciu tego paska należy przejść do zakładki Własna firma ➡ Rejestracja firmy.

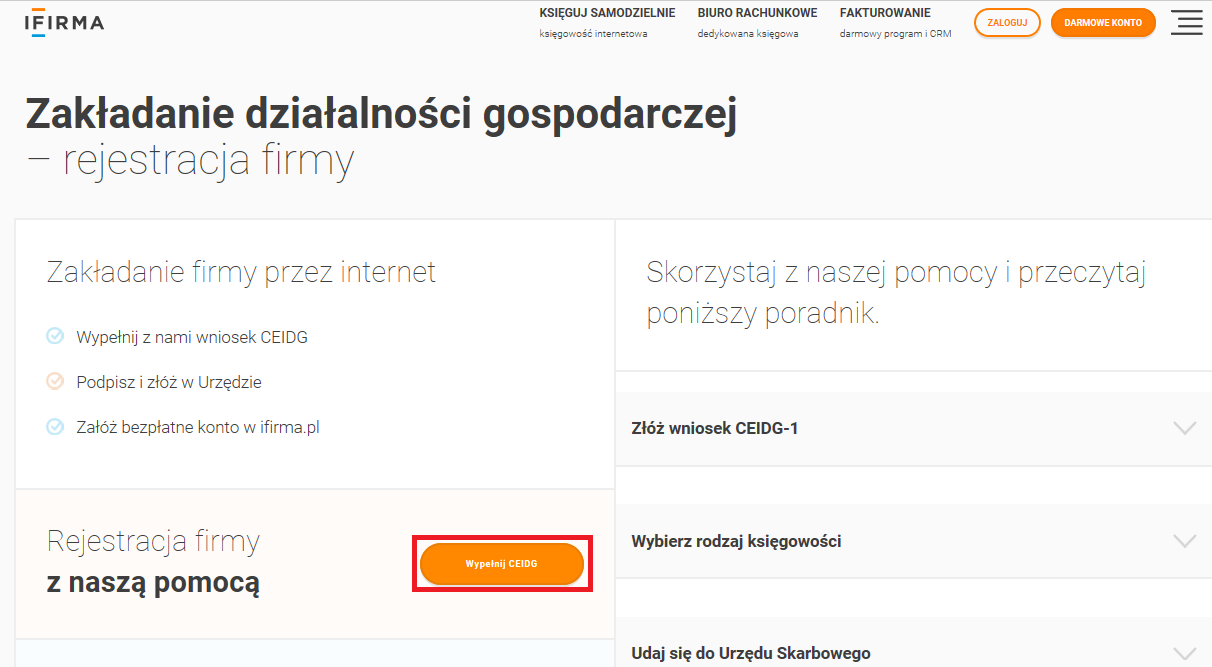

Dalej przedsiębiorca wybiera opcję Wypełnij CEIDG.

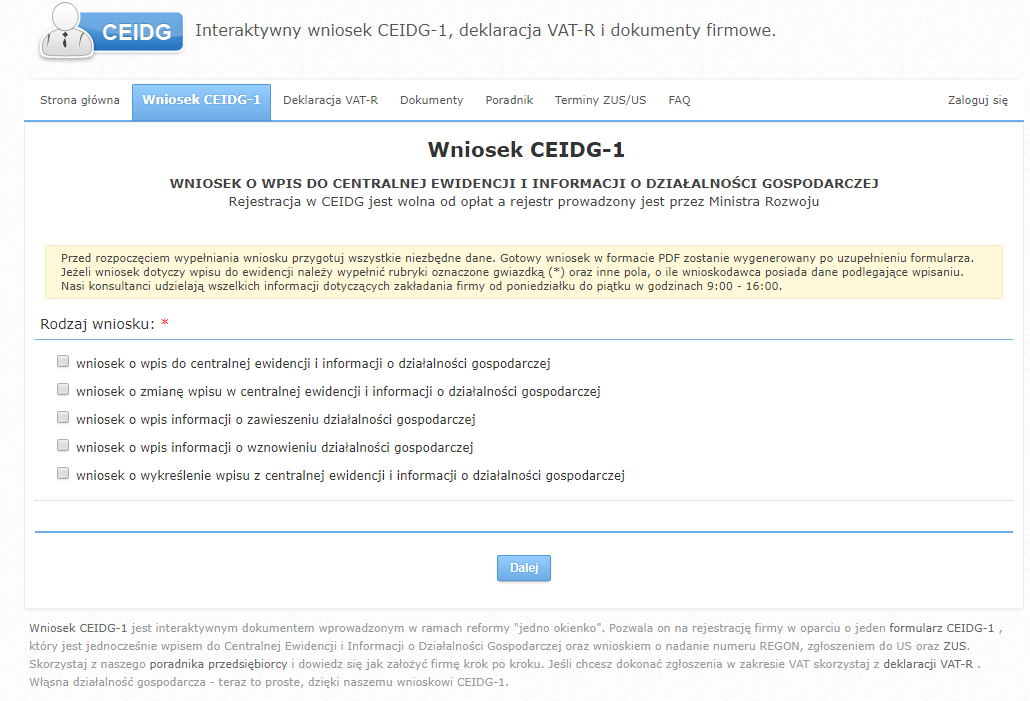

Spowoduje to, iż zostanie on przeniesiony na stronę CEIDG.

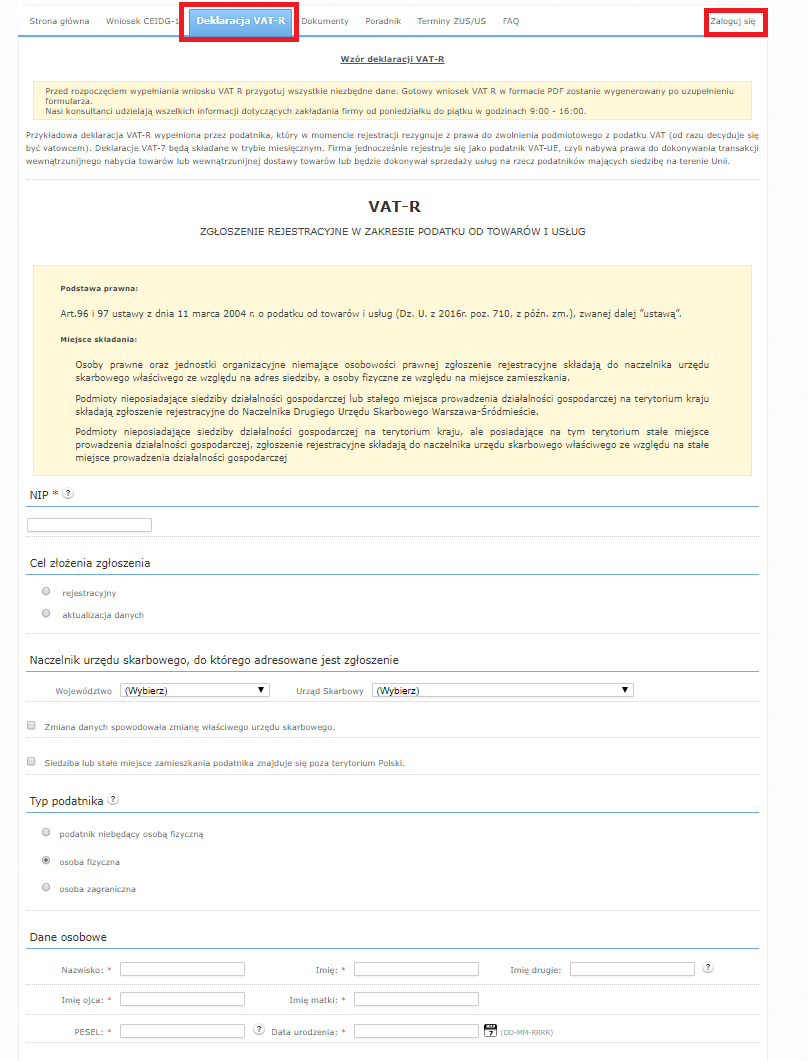

Po przejściu na stronę należy przejść do zakładki Deklaracja VAT-R. Klienci posiadający konto w serwisie ifirma.pl/ceidg (nie w serwisie do samodzielnej księgowości ifirma.pl) logują się na swoim koncie poprzez skorzystanie z opcji zaloguj dostępnej w górnym prawym rogu strony, przed wypełnieniem formularza.

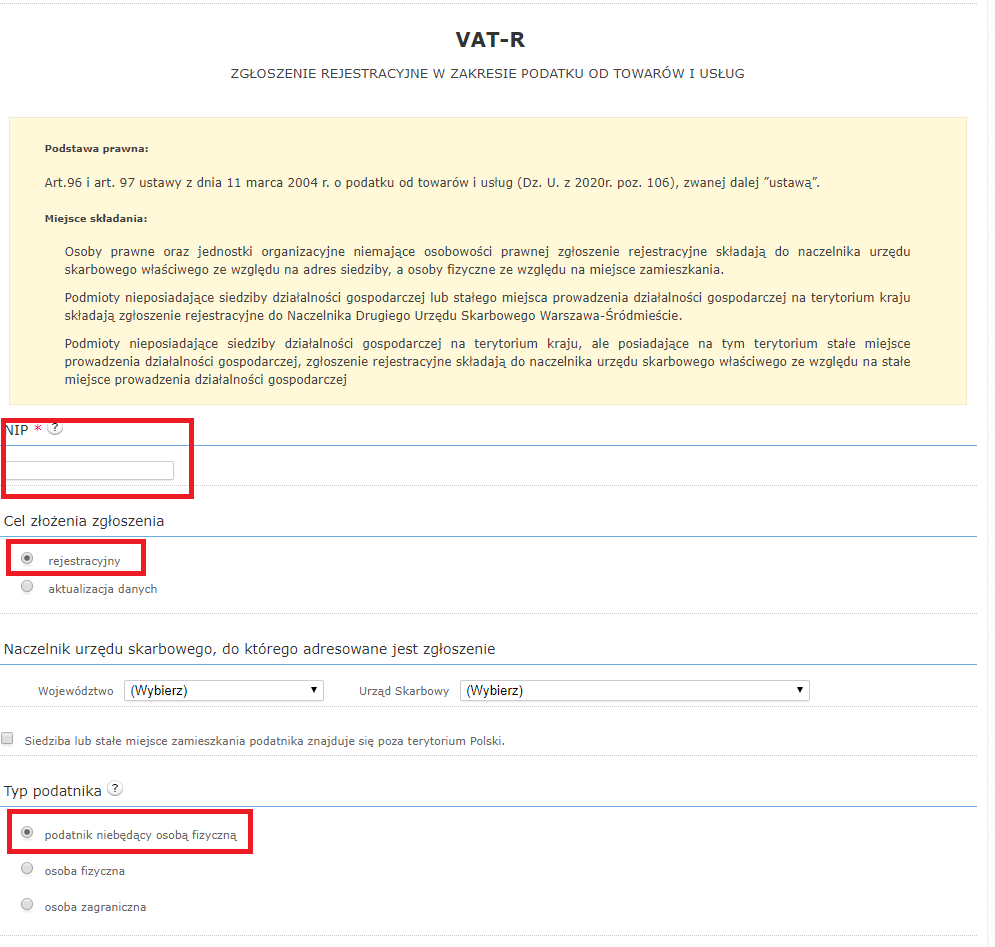

Aby wypełnić interaktywny wniosek na stronie serwisu należy posiadać nadany numer NIP, bez jego podania wniosek nie zostanie prawidłowo wypełniony. Jako Cel złożenia wniosku należy wybrać rejestracyjny. Naczelnik urzędu skarbowego, do którego adresowane jest zgłoszenie, gdy wniosek składany jest w przypadku podatnika niebędącego osobą fizyczną, czyli na przykład w imieniu spółki cywilnej, jest to urząd skarbowy właściwy dla adresu jego siedziby. Jako Typ podatnika należy wybrać podatnik niebędący osobą fizyczną.

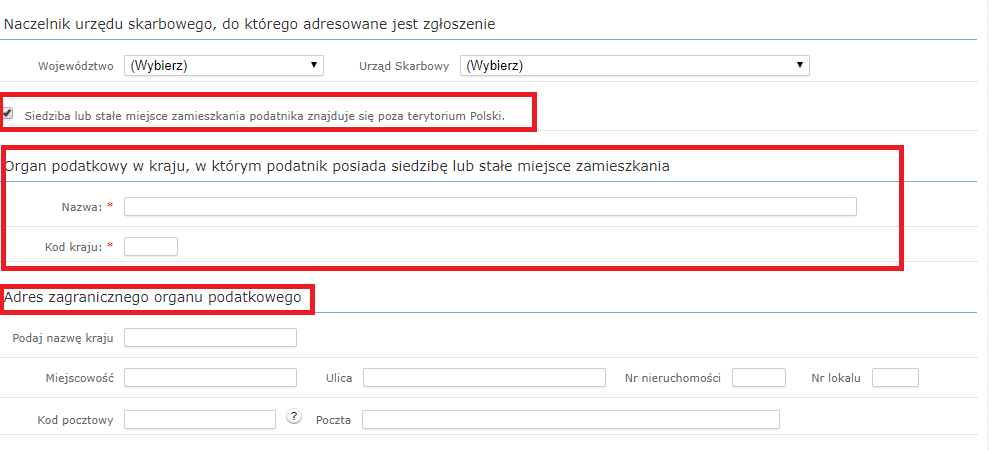

Jeżeli podmiot nie posiada siedziby na terenie Polski należy zaznaczyć checkbox Siedziba lub stałe miejsce zamieszkania podatnika znajduje się poza terytorium Polski. We wniosku pojawią się dodatkowe pola wymagające uzupełnienia, takie jak Organ podatkowy w kraju, w którym podatnik posiada siedzibę lub stałe miejsce zamieszkania oraz Adres zagranicznego organu podatkowego.

UWAGA! Podatnicy, nieposiadający numeru NIP, nie mają możliwości wygenerowania wniosku VAT-R. W sytuacji, gdy firmie nie został jeszcze nadany numer NIP, wniosek można wypełnić w wersji papierowej i złożyć osobiście we właściwym Urzędzie Skarbowym.

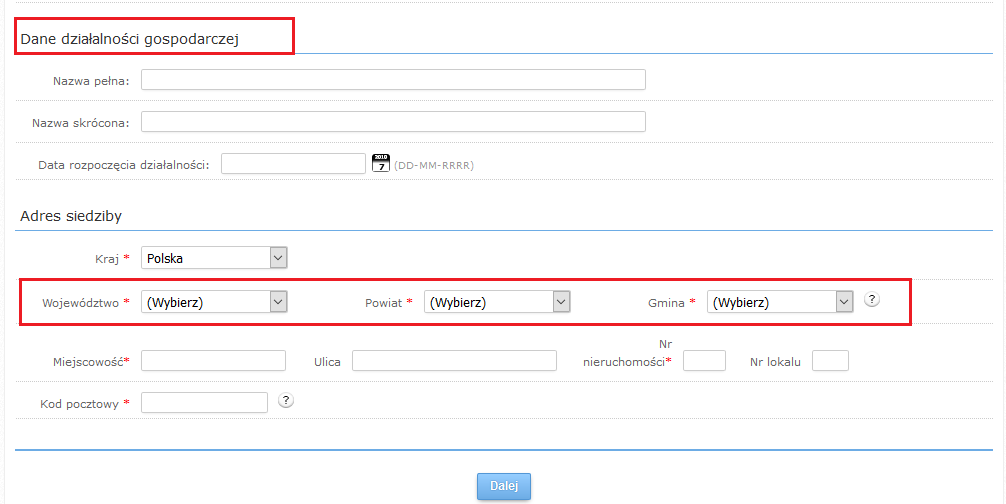

Dane działalności gospodarczej w miejscu tym obowiązkowo wypełniamy pole Nazwa pełna podmiotu na przykład ABC Sp. z o.o., natomiast Nazwa skrócona nie jest polem obowiązkowym, jeżeli podatnik jej nie posiada pomija ją. Poniżej podajemy REGON oraz datę rozpoczęcia działalności. Po wypełnieniu pozycji w części Dane działalności gospodarczej należy wskazać Adres siedziby. W miejscu tym należy wpisać adres siedziby przedsiębiorstwa. Po wybraniu województwa, w polu Powiat pojawi się lista Powiatów przynależąca do wskazanego województwa. Po wybraniu pola Gmina pojawi się lista Gmin przynależąca do wskazanego Powiatu. Wybranie błędnych danych administracyjnych uniemożliwi przejście na kolejne strony wniosku.

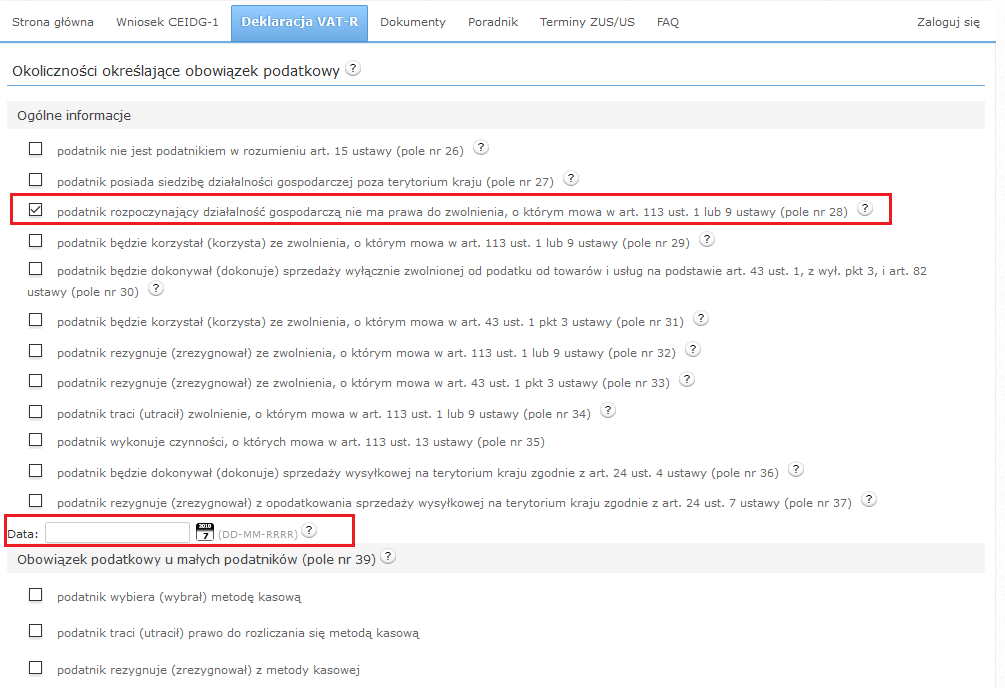

Po wypełnieniu pierwszej strony wniosku wybieramy opcję Dalej. W części Okoliczności określające obowiązek podatkowy w Ogólne informacje przedsiębiorca zaznacza checkbox podatnik rozpoczynający działalność gospodarczą nie ma prawa do zwolnienia, o którym mowa w art. 113 ust. 1 lub 9 ustawy.

Data: tu należy wpisać dzień, miesiąc i rok, od którego Naczelnik urzędu skarbowego ma dokonać rejestracji do podatku VAT. Data ta nie może być wcześniejsza jak dzień złożenia wniosku.

Rejestracja jako czynny podatnik VAT odbywa się po uprzedniej weryfikacji danych podanych w zgłoszeniu rejestracyjnym, tzn. proces rejestracji do podatku od towarów i usług może się nieco wydłużyć. Więcej informacji na ten temat można znaleźć w artykule – Czy w trakcie oczekiwania na rejestrację można działać jako czynny podatnik vat?.

W pozycji Obowiązek podatkowy u małych podatników podczas rejestrowania działalności można zaznaczyć wybór metody opodatkowania – metoda kasowa. Wybierają ją natomiast jedynie ci podatnicy, którzy zdecydowali się na jej stosowanie w swojej działalności gospodarczej. Pozostali przedsiębiorcy, którzy nie są zainteresowani jej stosowaniem pomijają całkowicie pozycję Obowiązek podatkowy u małych podatników. Więcej o rozliczaniu metody kasowej w serwisie.

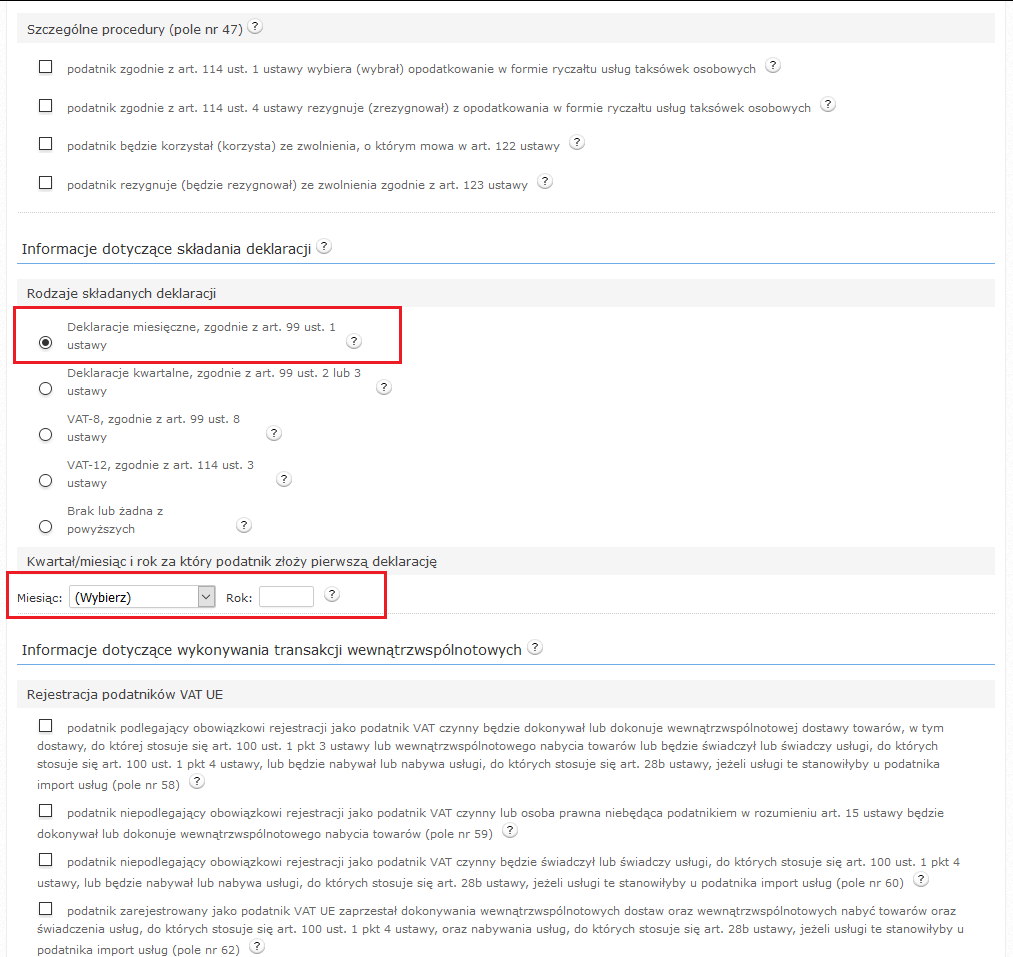

Pozycję Szczególne procedury zaznaczają przedsiębiorcy opodatkowani na ryczałcie, świadczący usługi taksówek osobowych lub rezygnujący z formy opodatkowania ryczałtem, firmy handlujące złotem lub je przetwarzające.

W części Informacje dotyczące składania deklaracji w pozycji rodzaj deklaracji należy zaznaczyć Deklaracje miesięczne, zgodnie z art.99 ust.1 ustawy. Po wybraniu deklaracji należy uzupełnić pozycję Kwartał/miesiąc i rok za który podatnik złoży pierwszą deklarację, gdzie przedsiębiorca podaje miesiąc i rok za który złoży pierwszy JPK_V7K.

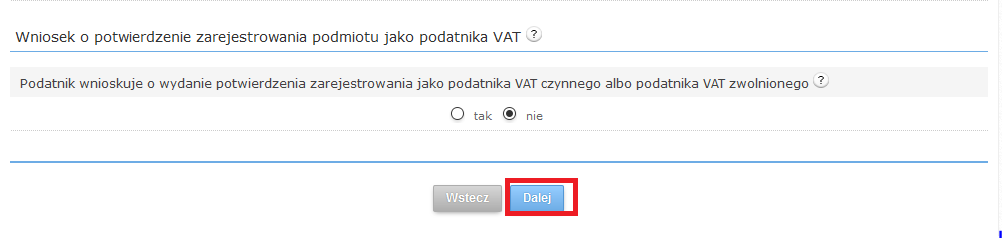

Wniosek o potwierdzenie zarejestrowania podmiotu jako podatnika VAT, jest polem obowiązkowym należy w miejscu tym zaznaczyć, jedną z opcji Tak lub Nie. Podatnicy, którzy chcą mieć potwierdzenie w wersji papierowej lub potrzebują je mieć z różnych względów powinni wybrać punkt Tak, wówczas należy pamiętać o dokonaniu opłaty za wydanie decyzji VAT-5, w kwocie 170 zł i załączeniu do wniosku potwierdzenia dokonania tej transakcji.

Opłaty dokonujemy na konto Urzędu Miasta/Gminy. Jeżeli podmiot nie chce ww. decyzji wybiera Nie. Należy podkreślić tu dwie sprawy: po pierwsze opłata 170 zł jest obowiązkowa wyłącznie dla uzyskania papierowej decyzji, sama rejestracja do podatku VAT nie podlega opłacie. Kolejną istotną sprawą jest, fakt, że bez względu na to którą opcję przedsiębiorca wybierze Tak czy Nie wszyscy czynni podatnicy VAT, po dokonaniu rejestracji widoczni są na stronie ministerialnej. Następnie należy wybrać Dalej.

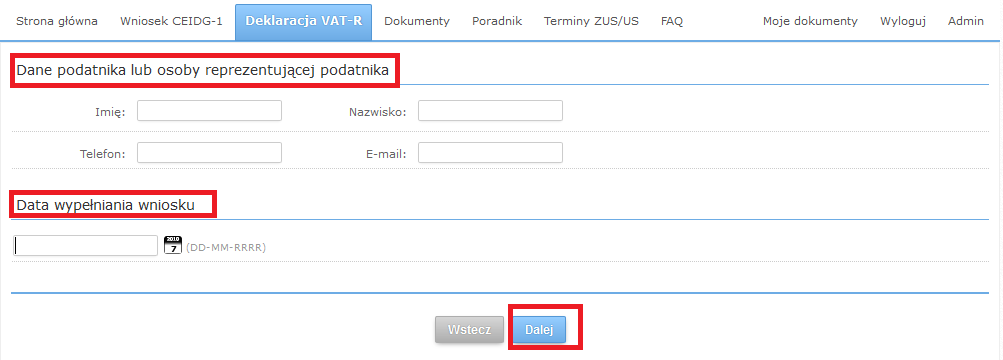

Na kolejnej stronie należy podać Dane podatnika lub osoby reprezentującej podatnika oraz Data wypełniania wniosku.

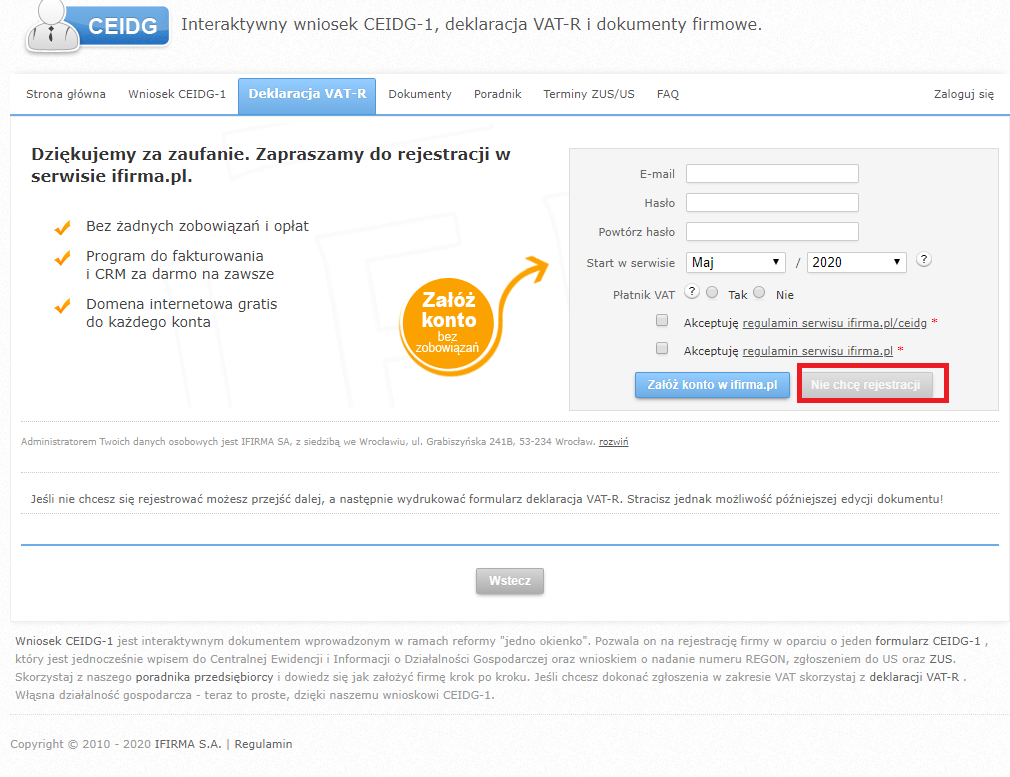

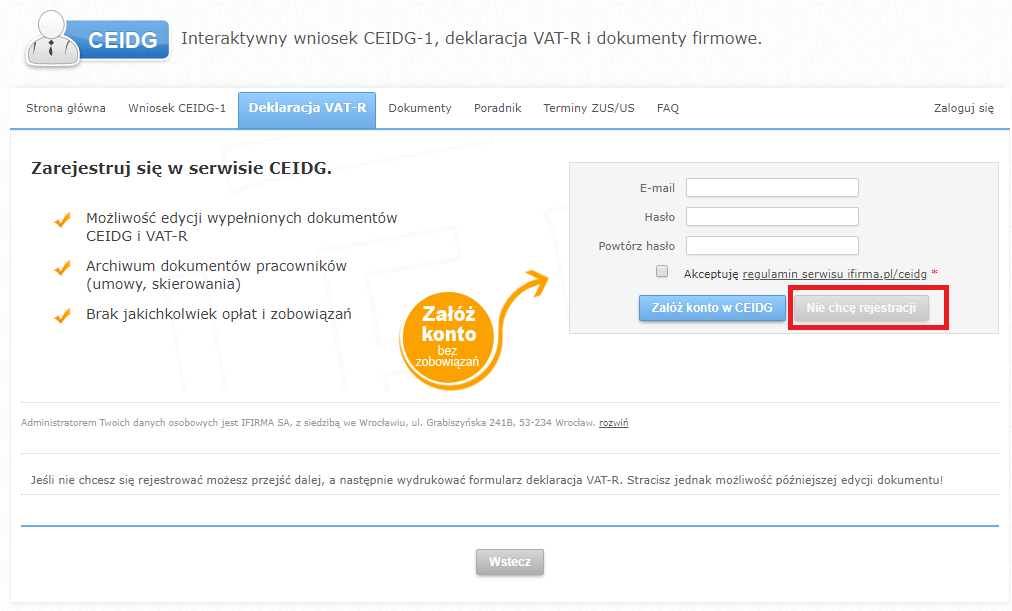

Klienci serwisu będący zalogowani na koncie ifirma.pl/ceidg po wypełnieniu wniosku na następnej stronie przekierowani zostaną do ostatniego kroku opisanego poniżej. Natomiast osoby nieposiadające konta na następnej stronie wniosku będą miały możliwość dokonania rejestracji do serwisu ifirma.pl. Gdy wniosek wypełnia klient serwisu, posiadający konto oraz gdy nie chcemy dokonać rejestracji wybieramy opcję Nie chcę rejestracji.

Na następnej stronie deklaracji można dokonać rejestracji do serwisu ifirma.pl/ceidg. Gdy nie chcemy dokonać rejestracji wybieramy opcję Nie chcę rejestracji.

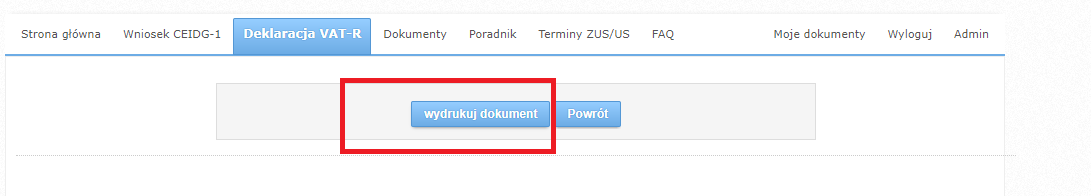

Ostatnim krokiem jest Wydrukowanie dokumentu, zostanie on zapisany w PDF. Wydrukowany i podpisany dokument należy dostarczyć do urzędu skarbowego. W przypadku, gdy wniosek będzie składany osobiście lub przez osoby trzecie powinno się mieć jego dwa egzemplarze, wówczas jeden zostanie w urzędzie, a na drugim przedsiębiorca otrzyma pieczątkę potwierdzającą przyjęcie wniosku do urzędu. W przypadku wysyłania wniosku za pośrednictwem poczty wystarczy jeden egzemplarz, ponieważ podbita przez urząd kopia nie zostanie nam odesłana. Jeżeli przedsiębiorca będzie chciał uzyskać potwierdzenie rejestracji należy do wniosku dołączyć potwierdzenie dokonania opłaty. Wniosek najlepiej wysłać listem poleconym. W swojej dokumentacji można przechowywać kopię VAT-R z potwierdzeniem nadania listu do urzędu. Zarówno w jednym jak i w drugim przypadku liczy się data stempla, ona to określa terminowość złożenie VAT-R.

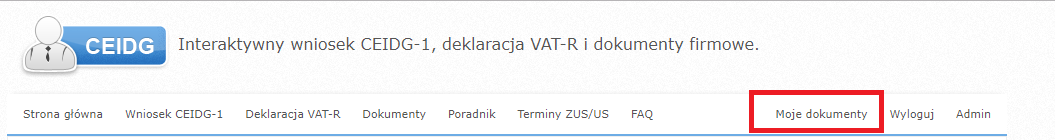

Wnioski wypełniane przez osoby zalogowane w serwisie ifirma.pl/ceidg, dostępne są w zakładce Moje dokumenty. W każdej chwili wniosek można edytować lub ponownie wydrukować.

Zachęcamy do zapoznania się z artykułem dotyczącym ogólnych informacji na temat wypełniania wniosku VAT-R.

Autor: Pamela Roszak – ifirma.pl

Popularne w kategorii:

Zakładanie działalności (CEIDG-1 / VAT-R)

- Rejestracja do ZUS – gdzie znaleźć informacje i druki na PUE-ZUS

- Deklaracja VAT-R – rejestracja do VAT-UE osoby fizycznej prowadzącej jednoosobową działalność gospodarczą

- Wniosek CEIDG-1 o wpis do centralnej ewidencji i informacji o działalności gospodarczej

- Rejestracja do VAT-UE podatników niebędących osobami fizycznymi takimi jak np.: spółka cywilna, spółka z o.o.

- Dobrowolna rejestracja do VAT i VAT-UE przez osoby fizyczne

Najnowsze w kategorii:

Zakładanie działalności (CEIDG-1 / VAT-R)

- Obowiązkowa i dobrowolna rejestracja do podatku VAT – generowanie druku VAT-R do złożenia w wersji papierowej

- Rejestracja do ZUS – gdzie znaleźć informacje i druki na PUE-ZUS

- Deklaracja VAT-R – obowiązkowa rejestracja do podatku VAT podatników niebędących osobami fizycznymi

- Dobrowolna rejestracja do VAT i VAT-UE przez osoby fizyczne

- Deklaracja VAT-R – utrata prawa do zwolnienia z VAT przez spółki