Zatrudnianie pracowników rodzi określone obowiązki dla przedsiębiorcy. Przede wszystkim pracownik musi otrzymać wynagrodzenie za świadczenie pracy, ale na tym nie koniec. Dodatkowo z przepisów wynika, że również płatnik ma obowiązek dodatkowo pokrywać składki społeczne w części płatnika składek. W dzisiejszej publikacji napiszemy, co się zmieniło w zaliczaniu pracowniczych składek ZUS do kosztów uzyskania przychodów.

1. Ogólne informacje o zasadach księgowania składek ZUS pracowników

Ustawa o systemie ubezpieczeń społecznych reguluje zasady opłacania składek zarówno za osobę prowadzącą pozarolniczą działalność gospodarczą, jak i za zatrudnianych pracowników. Zobaczmy, w jaki sposób są rozliczane składki ZUS za pracownika.

| Rodzaj składki | Finansowanie składek ZUS | |

|---|---|---|

| Przez pracownika | Przez płatnika | |

| Emerytalna | 9,76% | 9,76% |

| Rentowa | 1,5% | 6,5% |

| Chorobowa | 2,45% | 0% |

| Wypadkowa | 0% | 1,67%*) |

| Zdrowotna | 9% | 0% |

| Fundusz Pracy | 0% | 2,45% |

| FGŚP | 0% | 0,10% |

| Razem | 22,71% | 20,48% |

*) Jeśli pracodawca zatrudnia nie więcej niż 9 pracowników.

Kosztem pracodawcy jest wynagrodzenie brutto pracownika i składki ZUS w części płatnika składek. Zasady zaliczania wynagrodzenia i pracowniczych składek ZUS zostały uregulowane w ustawie o podatku dochodowym od osób fizycznych.

a. Zaliczanie pracowniczych składek zus do kosztów uzyskania przychodów – zmiany od 2023

W ustawie o podatku PIT zapisane zostały regulacje na temat momentu ujmowania składek ZUS do kosztów uzyskania przychodów. Zasada ta zmieniła się z początkiem 2023 roku, począwszy od wynagrodzeń za miesiąc styczeń 2023 roku. Rozliczanie pracowniczych składek ZUS może niekiedy rodzić wątpliwości w rozliczeniu, za jaki okres powinny być wykazane w kosztach uzyskania przychodów. Zobaczmy więc, jak wyglądał przepis przed zmianą i jak wygląda przepis po zmianie.

| Zaliczanie pracowniczych składek ZUS do kosztów uzyskania przychodów | |

|---|---|

| Przed zmianą przepisów | Po zmianie przepisów |

Składki ZUS w części finansowanej przez płatnika składek, składki na Fundusz Pracy, Fundusz Solidarnościowy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych stanowią koszty uzyskania przychodów w miesiącu, za który należności te są należne, pod warunkiem że składki zostaną opłacone:

W przypadku uchybienia tym terminom składki są rozliczane w dacie zapłaty |

Składki ZUS w części finansowanej przez płatnika składek, składki na Fundusz Pracy, Fundusz Solidarnościowy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych stanowią koszty uzyskania przychodów w miesiącu, za który należności te są należne, pod warunkiem że składki zostaną opłacone w terminie wynikającym z odrębnych przepisów*). W przypadku uchybienia temu terminowi składki są rozliczane w dacie zapłaty |

*) Pod pojęciem “odrębne przepisy” należy mieć na uwadze przepisy ZUS stanowiące o terminach zapłaty składek ZUS odpowiednio:

- do 5 dnia miesiąca – jednostki budżetowe i zakłady budżetowe,

- do 15 dnia miesiąca – płatnicy posiadający osobowość prawną, np. sp. z o.o., S.A., spółdzielnie,

- do 20 dnia miesiąca – pozostałe podmioty, w tym osoby fizyczne prowadzące działalność gospodarczą.

Dla lepszego zobrazowania zasad rozliczania składek ZUS zobaczmy na przykładach, jak to rozliczenie wyglądało przed zmianą przepisów, a jak wygląda w 2025 roku.

b. Składki ZUS w części płatnika przed zmianą przepisów

Ustawa Kodeks pracy przewiduje, że wypłata wynagrodzenia za pracę powinna być dokonywana raz w miesiącu w terminie z góry ustalonym. Pracodawca może zdecydować, że wypłaty będzie dokonywał w terminie do końca miesiąca lub maksymalnie do 10 dnia następnego miesiąca. Zobaczmy jak wyglądało zaliczenie pracowniczych składek ZUS do kosztów uzyskania przychodów przed zmiana przepisów.

| Termin wypłaty wynagrodzenia | Moment zaliczenia ZUS w części płatnika składek do kosztów przed zmianą przepisów |

|---|---|

| Wypłata wynagrodzenia dokonywana w terminie do końca miesiąca. Przykładowo wynagrodzenie za miesiąc listopad zostało wypłacone 30 listopada 2022 r. |

Jeśli przedsiębiorca chciał zaliczyć składki ZUS w części płatnika do kosztów listopada lub grudnia, bez względu na termin wypłaty, to musiał je zapłacić do 20 grudnia 2022 r., jeśli płatnikiem była osoba fizyczna prowadząca działalność gospodarczą |

| Wypłata wynagrodzenia do 10 dnia następnego miesiąca. Przykładowo wynagrodzenie za listopad zostało wypłacone 10 grudnia 2022 r. |

Składki ZUS w części płatnika po zmianie przepisów

Zasada zaliczania składek ZUS w części płatnika składek do kosztów zmieniła, warto pokazać na przykładzie, w jaki sposób przedsiębiorcy mogą obecnie dokonywać rozliczeń.

| Termin wypłaty wynagrodzenia | Moment zaliczenia ZUS w części płatnika składek do kosztów przed zmianą przepisów |

|---|---|

| Wypłata wynagrodzenia dokonywana w terminie do końca miesiąca. Przykładowo wynagrodzenie za miesiąc marzec zostało wypłacone 31 marca 2025 r. |

Jeśli przedsiębiorca chce zaliczyć składki ZUS w części płatnika do kosztów marca, to powinny one zostać opłacone do 20 kwietnia 2025 r., jeśli płatnikiem jest osoba fizyczna prowadząca działalność gospodarczą |

| Wypłata wynagrodzenia do 10 dnia następnego miesiąca. Przykładowo wynagrodzenie za marzec zostało wypłacone 10 kwietnia 2025 r. |

Jeśli przedsiębiorca chce zaliczyć składki ZUS w części płatnika do kosztów marca, to powinny one zostać opłacone w terminie do 20 maja 2025 r. |

Zasadnicza zmiana zaliczenia pracowniczych składek ZUS do kosztów podatkowych dotyczy wypłaty wynagrodzenia do 10 dnia następnego miesiąca. W takim przypadku ZUS w części płatnika będzie kosztem miesiąca, za który wynagrodzenie jest należne pod warunkiem, że zostanie opłacony. Rodzi to określone skutki na gruncie rozliczania zaliczki na podatek dochodowy od osób fizycznych, którą należy zapłacić do 20 dnia następnego miesiąca.

Przykład

Pani Ilona dokonała wypłaty wynagrodzeń pracowników za miesiąc sierpień 2024 r. dnia 5 września 2025 r., wypłata była dokonana zgodnie z regulaminem.

- zaliczka na podatek PIT za miesiąc sierpień została zapłacona 20 września 2024 r.,

- zapłata składek ZUS w części płatnika składek 20 października 2024 r.

Rodzi się pytanie, w którym momencie przedsiębiorca powinien zaliczyć ZUS do kosztów podatkowych? Przepis został tak skonstruowany, że ustawodawca daje prawo do zaliczenia składek ZUS memoriałowo za miesiąc, za który są należne pod warunkiem, że “zostaną opłacone”. Nie ma więc założenia, że muszą zostać opłacone. Prościej będzie zaliczyć składki ZUS w części płatnika od razu do kosztów miesiąca sierpnia 2024 r., nawet jeśli nie są jeszcze zapłacone. Jeżeli będziemy czekali do zapłaty składek, to zawsze trzeba będzie korygować zaliczkę za miesiąc, w którym powinny być rozliczone.

c. Stanowisko Ministerstwa Finansów na temat rozliczania składek ZUS w części płatnika

Z uwagi na wątpliwości co do interpretacji zmienionych przepisów zostało skierowane zapytanie do Ministra Finansów 38286 z dnia 11.01.2023 r. następującej treści:

W jaki sposób ma postąpić podatnik, który ujął w kosztach składki społeczne w miesiącu, za który należne było wynagrodzenia stanowiące podstawę ich naliczania w przypadku, gdy następnie nie uregulował ich w terminie przypadającym na drugi miesiąc następujący po miesiącu zaliczenia składek do kosztów podatkowych? Czy należy wówczas dokonać korekty wstecz, czy też uznać, że konieczność dokonania korekty nie była związana z błędem rachunkowym lub inną oczywistą omyłką i tym samym korekta kosztów powinna nastąpić na bieżąco w dacie upływu terminu płatności składek?

W odpowiedzi Ministerstwo Finansów zajęło następujące stanowisko:

Memoriałowy sposób zaliczania do kosztów uzyskania przychodów składek na ubezpieczenia społeczne od wynagrodzeń pracowniczych, w części finansowanej przez płatnika składek, jest warunkowany ich opłaceniem w terminie określonym w odrębnych przepisach. W przypadku, gdy składki te nie zostały opłacone w terminie, nie mogą stanowić kosztów uzyskania przychodów w miesiącu, za który wynagrodzenie, którego składki te dotyczą, jest należne. W konsekwencji, podatnik, który na zasadzie memoriału, zaliczył do kosztów uzyskania przychodów nieopłacone w terminie składki na ubezpieczenia społeczne, dokonuje „wstecz” korekty kosztów związanych z tymi składkami, tj. koryguje koszty miesiąca, w którym zaliczył, na zasadzie memoriału, składki do kosztów podatkowych. Składki te będą stanowiły koszty uzyskania przychodów w miesiącu, w którym zostaną zapłacone.

d. Podsumowanie

W dzisiejszej publikacji poruszony został temat zaliczania pracowniczych składek ZUS do kosztów uzyskania przychodów, jest to stan aktualny obowiązujący w 2025 roku.

Zmiany w zaliczaniu składek ZUS w części płatnika składek do kosztów wprowadziły sporo zamieszania z ich rozliczaniem, szczególnie w przypadku wypłaty wynagrodzenia do 10 dnia następnego miesiąca.

Wskazuje się, że właściwe jest ujmowanie tych składek od razu do kosztów, w miesiącu wypłaty a dopiero, gdyby nie zostały zapłacone w terminie, to należałoby dokonać “wstecznie” korekty rozliczenia zaliczki na podatek dochodowy. Takie podejście potwierdza również Ministerstwo Finansów w przekazanej odpowiedzi na interpelację poselską.

Zmiana przepisów pozwala przedsiębiorcom na dokonywanie wpłat składek w części płatnika do ZUS w ustalonych terminach wynikających z przepisów ZUS. Jeśli te terminy zostaną dochowane przedsiębiorca może w miesiącu, za który jest należne wynagrodzenie uwzględnić koszty z tego tytułu.

2. Księgowanie składek ZUS pracownika

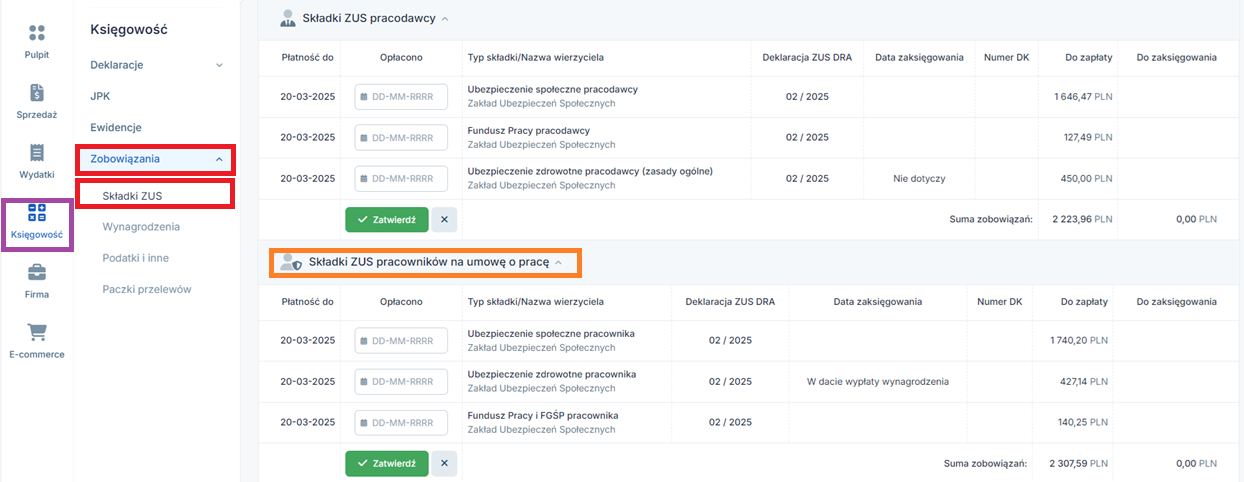

Pojawienie się składek ZUS pracowników w zakładce Księgowość → Zobowiązania → Składki ZUS w części Składki ZUS pracowników na umowę o pracę warunkuje wystawienie rachunku dla pracownika oraz wprowadzenie daty jego opłacenia w zakładce Księgowość → Zobowiązania → Wynagrodzenia.

Inaczej ujmująć bardzo istotną czynnością przed wygenerowaniem deklaracji ZUS DRA, jest wprowadzenie daty opłacenia wynagrodzenia dla wszystkich pracowników, gdyż dzięki temu składki ZUS od ich wynagrodzeń prawidłowo wczytają się na deklaracjach rozliczeniowych.

W poniższych podpunktach zostały zaprezentowane przykłady księgowania składek ZUS od wynagrodzeń pracowników w zależności od wypłaty wynagrodzenia.

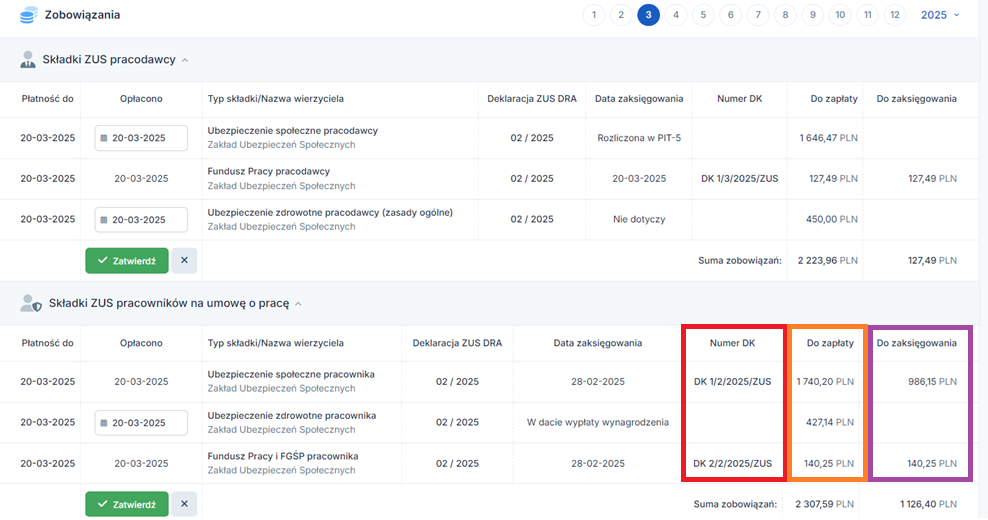

a. Pracownik otrzymuje wynagrodzenie na koniec przepracowanego miesiąca

Przykład 1.

Pracownik otrzymuje wypłatę wynagrodzenia na koniec przepracowanego miesiąca, w związku z tym wynagrodzenie za luty zostało wypłacone 28.02.2025.

Składki ZUS od tego wynagrodzenia zostały ujęte deklaracji rozliczeniowej za luty z terminem zapłaty do 20 marca. Zapłacone w terminie składki ZUS są kosztem przedsiębiorcy w miesiącu w którym księgowane jest wynagrodzenie, czyli w lutym.

W Zobowiązania → Składki ZUS w części Składki ZUS pracowników na umowę o pracę znajduje się:

- kolumna Numer DK pojawia się wyłącznie dla składek ZUS, które są kosztem pracodawcy w części przez niego finansowanej.

- kolumna Do zapłaty pokazuje kwotę zobowiązania składek ZUS pracowników dla danego typu składki, które należy uregulować za dany miesiąc, na podstawie wygenerowanej uprzednio deklaracji.

- kolumna Do zaksięgowania pojawia się wyłącznie przy tych składkach, które są wykazywane w Podatkowej Księdze Przychodów i Rozchodów jako koszt przedsiębiorcy ( dla tych składek pojawia się numer dowodu księgowego – Numer DK). Inaczej ujmująć są to kwoty składek, które finansuje pracodawca za pracowników.

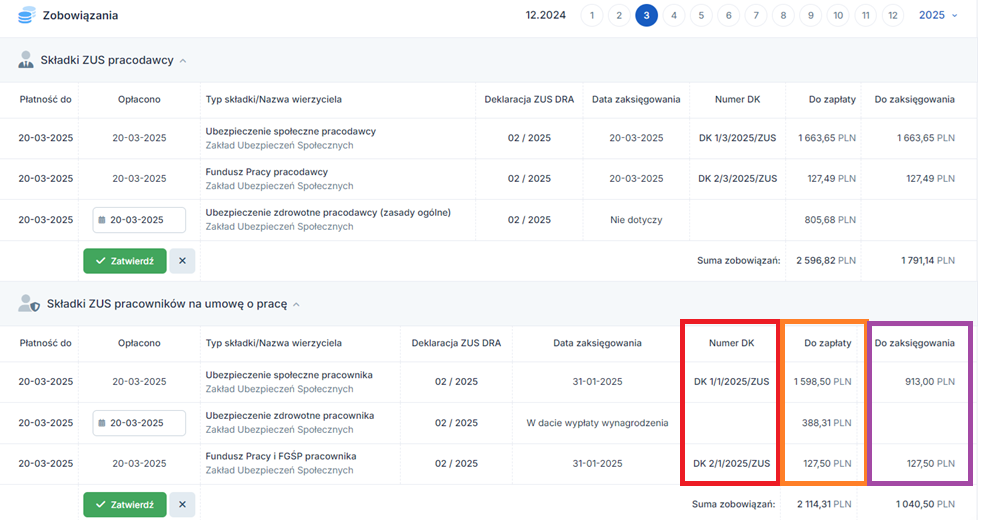

b. Pracownika otrzymuje wynagrodzenie do 10 dnia następnego miesiąca

Przykład 2.

Pracownik otrzymuje wypłatę wynagrodzenia do 10 dnia następnego miesiąca, związku z tym wynagrodzenie za styczeń zostało wypłacone 10.02.2025.

Składki ZUS od tego wynagrodzenia zostały ujęte deklaracji rozliczeniowej za luty z terminem zapłaty do 20 marca. Zapłacone w terminie składki ZUS są kosztem przedsiębiorcy w miesiącu w którym księgowane jest wynagrodzenie, czyli w styczniu.

W Zobowiązania → Składki ZUS w części Składki ZUS pracowników na umowę o pracę znajduje się:

- kolumna Numer DK pojawia się wyłącznie dla składek ZUS, które są kosztem pracodawcy w części przez niego finansowanej.

- kolumna Do zapłaty pokazuje kwotę zobowiązania składek ZUS pracowników dla danego typu składki, które należy uregulować za dany miesiąc, na podstawie wygenerowanej uprzednio deklaracji.

- kolumna Do zaksięgowania pojawia się wyłącznie przy tych składkach, które są wykazywane w Podatkowej Księdze Przychodów i Rozchodów jako koszt przedsiębiorcy ( dla tych składek pojawia się numer dowodu księgowego – Numer DK). Inaczej ujmująć są to kwoty składek, które finansuje pracodawca za pracowników.

c. Zasady finansowania składek ZUS pracowników przez pracodawcę

Wprowadzenie daty opłacenia powoduje zaksięgowanie składek powstałymi Dowodami Księgowymi według poniższych zasad:

Ubezpieczenie społeczne – przelewy do ZUS za pracownika z tytułu ubezpieczenia społecznego składa się z kwot potrąconych z pensji pracownika i z części płaconej przez pracodawcę. W momencie wprowadzenia daty zapłaty składki społecznej, system księguje jako koszt składki finansowane po stronie pracodawcy. Składki finansowane przez pracownika są potrącane z jego pensji brutto i księgowane w kwocie brutto wynagrodzenia.

Ubezpieczenie zdrowotne – składka jest w całości finansowana przez pracownika i potrącana z jego pensji brutto. Jest księgowana w kwocie brutto wynagrodzenia pracownika.

Składka na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych – składka jest w całości finansowana przez pracodawcę i w momencie wprowadzenia daty zapłaty tej składki system księguje ją jako koszt.

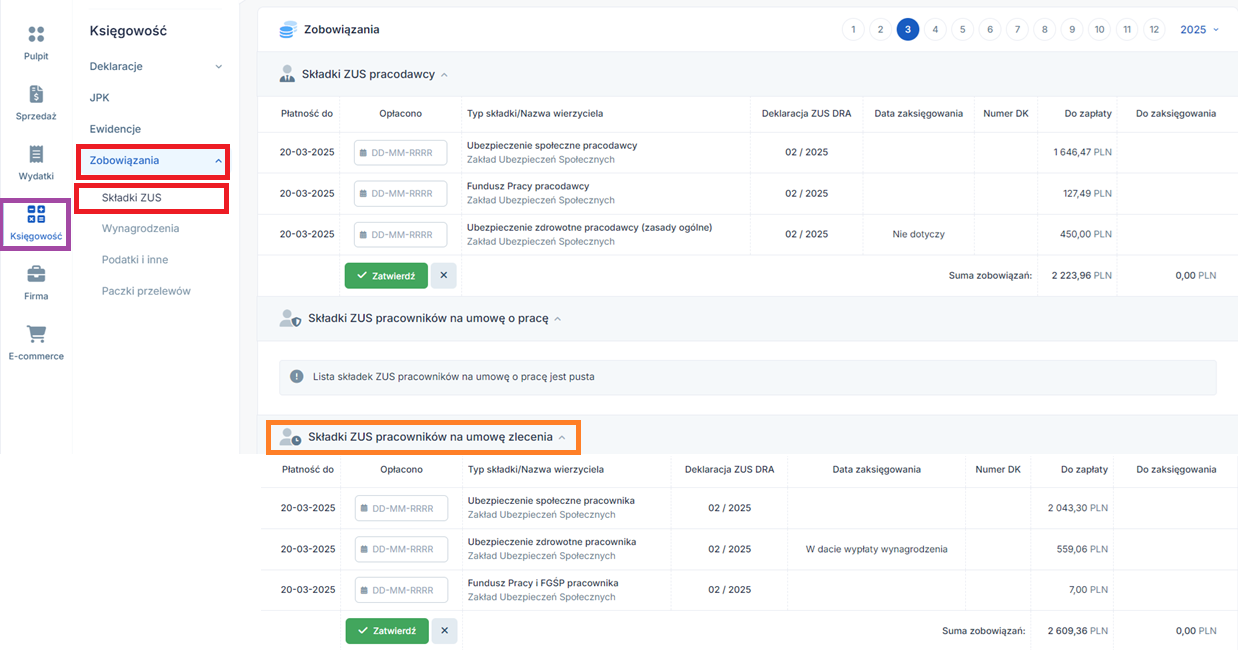

3. Księgowanie składek ZUS zleceniobiorcy

Pojawienie się składek ZUS zleceniobiorców w zakładce Księgowość → Zobowiązania → Składki ZUS w części Składki ZUS pracowników na umowę zlecenia warunkuje wystawienie rachunku dla zleceniobiorcy oraz wprowadzenie daty jego opłacenia w zakładce Księgowość → Zobowiązania → Wynagrodzenia.

Inaczej ujmująć bardzo istotną czynnością przed wygenerowaniem deklaracji ZUS DRA, jest wprowadzenie daty opłacenia wynagrodzenia dla wszystkich zleceniobiorców, gdyż dzięki temu składki ZUS od ich wynagrodzeń prawidłowo wczytają się na deklaracjach rozliczeniowych.

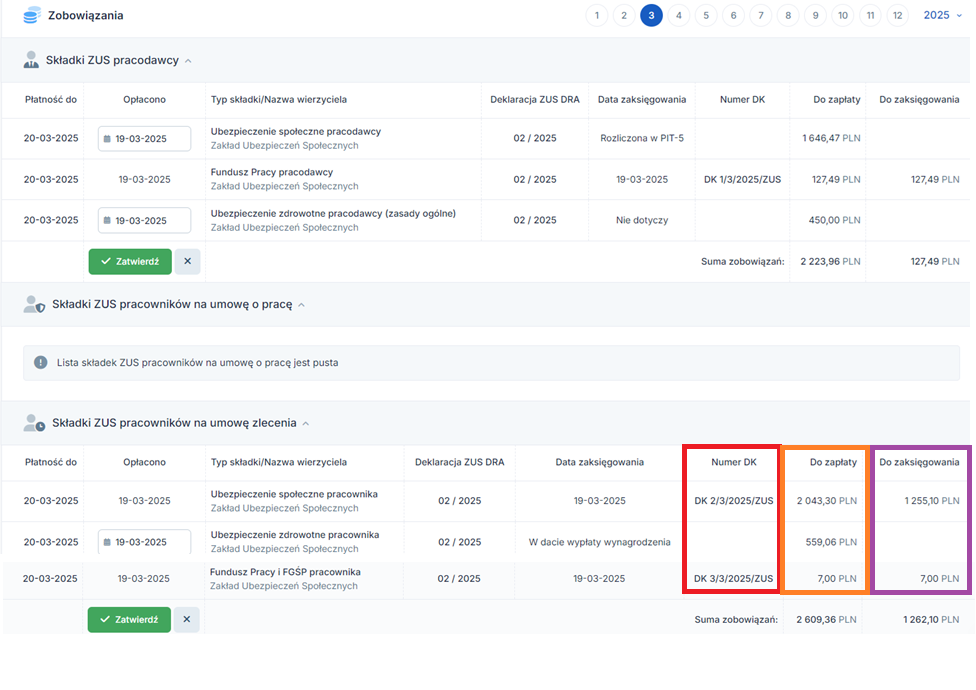

a. Zleceniobiorca otrzymuje wynagrodzenie w miesiącu przepracowanym

Przykład 3.

Zleceniobiorca otrzymuje wypłatę wynagrodzenia w miesiącu przepracowanym, związku z tym wynagrodzenie za luty zostało wypłacone 28.02.2025.

Składki ZUS od tego wynagrodzenia zostały ujęte deklaracji rozliczeniowej za luty z terminem zapłaty do 20 marca. Zapłacone w terminie składki ZUS są kosztem przedsiębiorcy w miesiącu w którym je uregulował, czyli w lutym.

W Zobowiązania → Składki ZUS w części Składki ZUS pracowników na umowę zlecenia znajduje się:

- kolumna Numer DK pojawia się wyłącznie dla składek ZUS, które są kosztem zleceniodawcy w części przez niego finansowanej.

- kolumna Do zapłaty pokazuje kwotę zobowiązania składek ZUS zleceniobiorców dla danego typu składki, które należy uregulować za dany miesiąc, na podstawie wygenerowanej uprzednio deklaracji.

- kolumna Do zaksięgowania pojawia się wyłącznie przy tych składkach, które są wykazywane w Podatkowej Księdze Przychodów i Rozchodów jako koszt przedsiębiorcy ( dla tych składek pojawia się numer dowodu księgowego – Numer DK). Inaczej ujmująć są to kwoty składek, które finansuje zleceniodawca za zleceniobiorców.

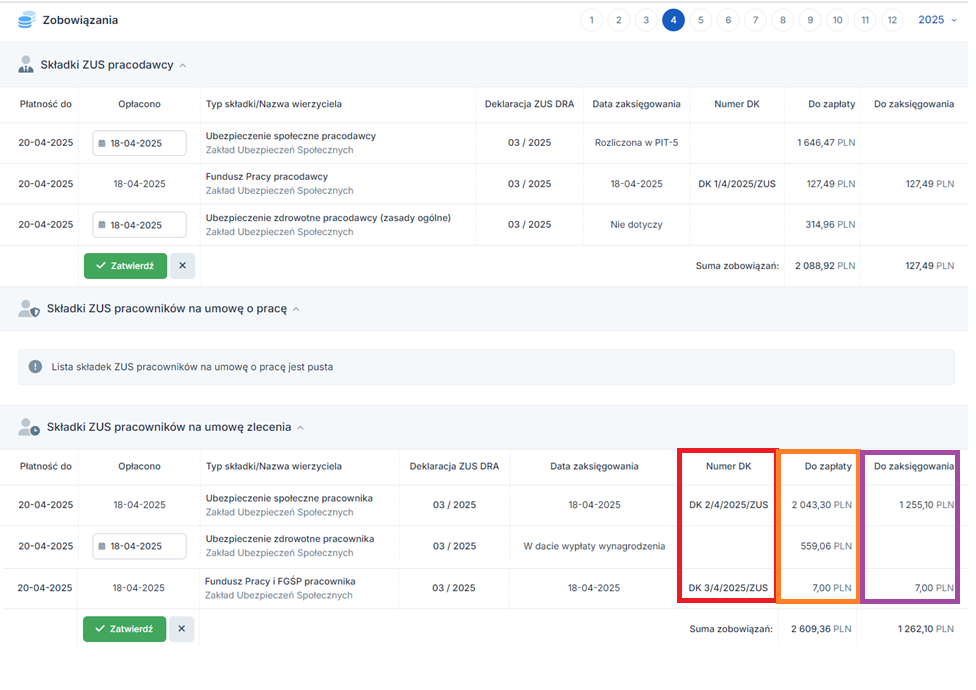

b. Zleceniobiorca otrzymuje wynagrodzenie w miesiącu następnym

Przykład 4.

Zleceniobiorca otrzymuje wypłatę wynagrodzenia w miesiącu następnym , związku z tym wynagrodzenie za luty zostało wypłacone 05.03.2025.

Składki ZUS od tego wynagrodzenia zostały ujęte deklaracji rozliczeniowej za marzec z terminem zapłaty do 20 kwietnia. Zapłacone w terminie składki ZUS są kosztem przedsiębiorcy w miesiącu w którym je uregulował, czyli w kwietniu.

W Zobowiązania → Składki ZUS w części Składki ZUS pracowników na umowę zlecenia znajduje się:

- kolumna Numer DK pojawia się wyłącznie dla składek ZUS, które są kosztem zleceniodawcy w części przez niego finansowanej.

- kolumna Do zapłaty pokazuje kwotę zobowiązania składek ZUS zleceniobiorców dla danego typu składki, które należy uregulować za dany miesiąc, na podstawie wygenerowanej uprzednio deklaracji.

- kolumna Do zaksięgowania pojawia się wyłącznie przy tych składkach, które są wykazywane w Podatkowej Księdze Przychodów i Rozchodów jako koszt przedsiębiorcy ( dla tych składek pojawia się numer dowodu księgowego – Numer DK). Inaczej ujmująć są to kwoty składek, które finansuje zleceniodawca za zleceniobiorców.

c. Zasady finansowania składek ZUS zleceniobiorców przez zleceniodawcę

Wprowadzenie daty opłacenia powoduje zaksięgowanie składek powstałymi Dowodami Księgowymi według poniższych zasad:

Ubezpieczenie społeczne – przelewy do ZUS za zleceniobiorcę z tytułu ubezpieczenia społecznego składa się z kwot potrąconych z pensji zleceniobiorcy i z części płaconej przez zleceniodawcę. W momencie wprowadzenia daty zapłaty składki społecznej, system księguje jako koszt składki finansowane po stronie zleceniodawcę. Składki finansowane przez zleceniobiorcę są potrącane z jego pensji brutto i księgowane w kwocie brutto wynagrodzenia.

Ubezpieczenie społeczne finansowane przez zleceniodawcę zawiera:

- składka na ubezpieczenie emerytalne w wysokości 9,76%,

- składka na ubezpieczenie rentowe w wysokości 6,5%,

- składka na ubezpieczenie wypadkowe w wysokości 1,67% lub ustalona indywidualnie dla przedsiębiorców zatrudniających powyżej 10 ubezpieczonych.

Z kolei ubezpieczenie społeczne finansowane przez zleceniodawcę zawiera:

- składka na ubezpieczenie emerytalne w wysokości 9,76%,

- składka na ubezpieczenie rentowe w wysokości 1,5%,

- składka na ubezpieczenie chorobowe w wysokości 2,45% (składka jest dobrowolna).

Ubezpieczenie zdrowotne – składka jest w całości finansowana przez zleceniobiorcę i potrącana z jego pensji brutto. Jest księgowana w kwocie brutto wynagrodzenia zleceniobiorcy.

Składka na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych – składka jest w całości finansowana przez zleceniodawcę i w momencie wprowadzenia daty zapłaty tej składki system księguje ją jako koszt.

Ważne!

Przedsiębiorca, który zatrudnia wyłącznie zleceniobiorców jest zwolniony z obowiązku opłacania składki na Fundusz Pracy.

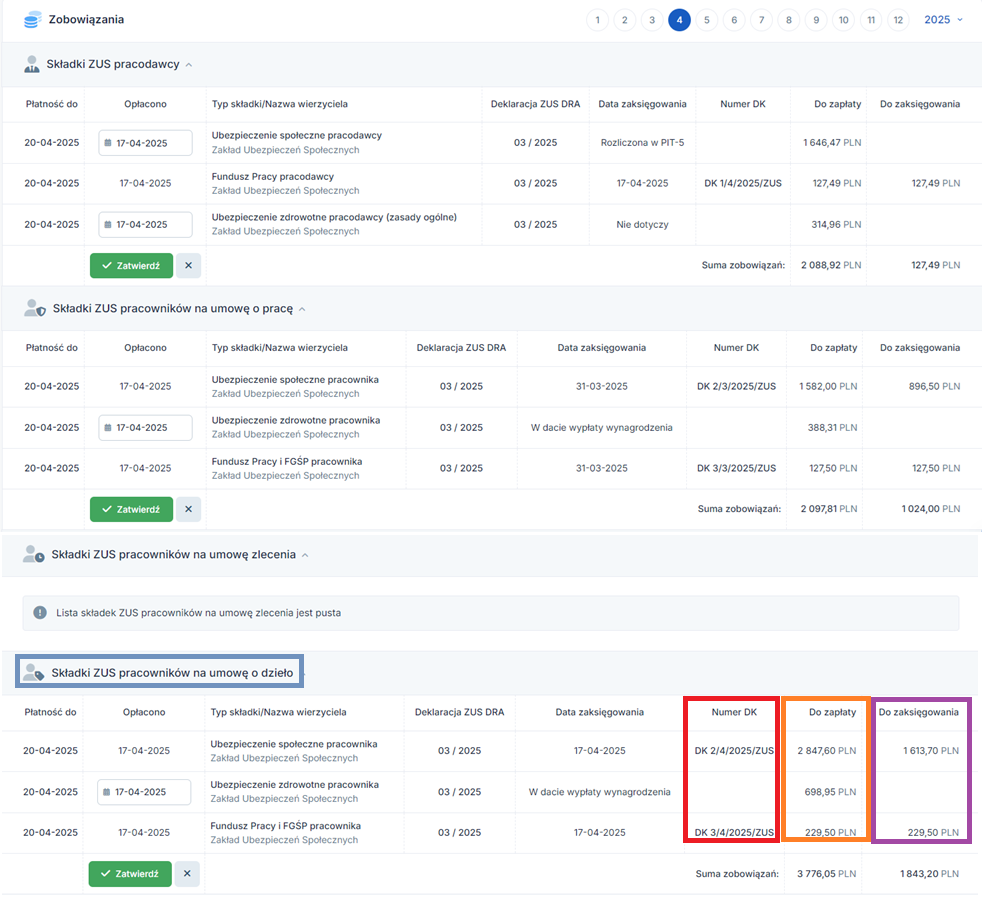

4. Księgowanie składek ZUS wykonawcy dzieła, który ma równocześnie zawartą umowę o pracę u tego samego podmiotu

Rzadko występująca sytuacja ponieważ, co do zasady składek ZUS nie odprowadzamy od umów o dzieło, wyjątek stanowią sytuacje, gdy wykonawca dzieła jest jednocześnie np. zatrudniony u tego samego pracodawcy na umowę o pracę, wówczas należy odprowadzać pełne składki ZUS. Składki w tym przypadku są kosztem w dacie ich uregulowania.

Przykład 5.

Wykonawca dzieła, który ma również zawartą umowę o pracę z tym samym podmiotem otrzymał wypłatę wynagrodzenia w miesiącu marzec 2025.

Składki ZUS od tego wynagrodzenia zostały ujęte deklaracji rozliczeniowej za marzec z terminem zapłaty do 20 kwietnia. Zapłacone w terminie składki ZUS są kosztem przedsiębiorcy w miesiącu w którym je uregulował, czyli w kwietniu.

Autor: Monika Olejniczak-Komarnicka, Małgorzata Jagusiak – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.