W przypadku braku zapłaty należności wynikającej z faktury przez dłużnika, przepisy ustawy o VAT dają sprzedawcy możliwość odzyskania kwoty podatku należnego. Przywilej ten nazywany jest powszechnie ulgą na złe długi. Ulga ta dotyczy wierzytelności, których nieściągalność została uprawdopodobniona.

Skorzystanie z ulgi jest możliwe po spełnieniu następujących warunków:

- dostawa towaru lub świadczenie usług jest dokonana na rzecz podatnika, o którym mowa w art. 15 ust. 1 ustawy o VAT, zarejestrowanego jako podatnik VAT czynny, niebędącego w trakcie postępowania restrukturyzacyjnego w rozumieniu ustawy – Prawo restrukturyzacyjne, postępowania upadłościowego lub w trakcie likwidacji,

- na dzień poprzedzający dzień złożenia deklaracji podatkowej, w której dokonuje się korekty:

- wierzyciel i dłużnik są podatnikami zarejestrowanymi jako podatnicy VAT czynni,

- dłużnik nie jest w trakcie postępowania restrukturyzacyjnego w rozumieniu ustawy – Prawo restrukturyzacyjne, postępowania upadłościowego lub w trakcie likwidacji,

- od daty wystawienia faktury dokumentującej wierzytelność nie upłynęły 2 lata, licząc od końca roku, w którym została wystawiona.

Zgodnie z art. 89a ust.3 ustawy o VAT podatnik może skorygować podstawę opodatkowania oraz podatek należny z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona. Korekta dotyczy również podstawy opodatkowania i kwoty podatku przypadającej na część kwoty wierzytelności, której nieściągalność została uprawdopodobniona. Nieściągalność wierzytelności uważa się za uprawdopodobnioną, w przypadku gdy wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie w ciągu 90 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze.

Korekta może więc nastąpić w deklaracji za okres rozliczeniowy, w którym upłynął 90 dzień od terminu płatności określonego w umowie lub na fakturze. W sytuacji, gdy za ten okres podatnik nie skorzysta z ulgi, ma prawo do złożenia korekty deklaracji za okres, w którym upłynął 90 dzień od terminu płatności określonego w umowie lub na fakturze.

We wcześniejszych latach wierzytelność uznawało się za nieściągalną po upływie 150 dni od dnia upływu terminu płatności określonego w umowie lub na fakturze.

Należy też zwrócić uwagę na przepisy przejściowe, zgodnie z którymi niezapłacone faktury z terminem płatności wyznaczonym w 2018 r., dają prawo do korekty na nowych zasadach, jeżeli 90 dzień od upływu terminu płatności przypada po 31 grudnia 2018 r.

Przykład 1.

Faktura sprzedaży wystawiona 5 października 2018 r. z terminem płatności 30 października 2018 r. 90 dzień od terminu płatności to 28-01-2019 r. Jeśli faktura nie zostanie opłacona, to przysługuje prawo do korekty na nowych zasadach, czyli tu w styczniu.

Zmiany w podatku VAT omówione są szerzej tutaj.

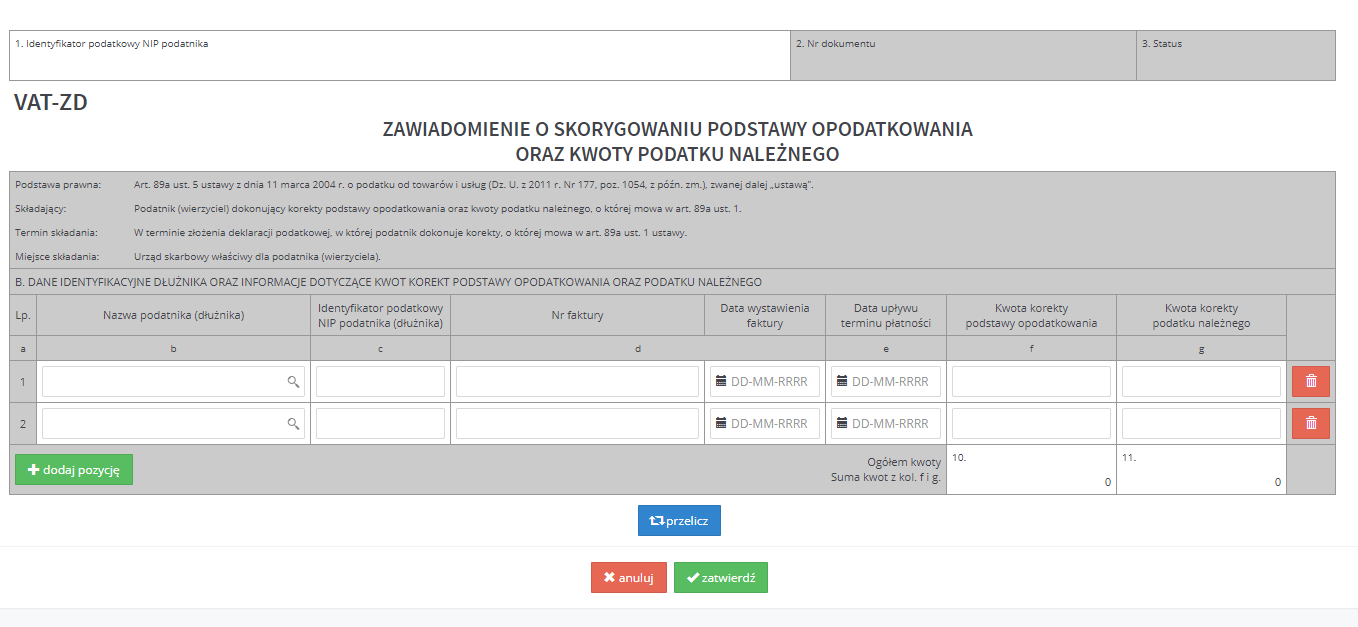

Dodatkowo wierzyciel wraz z deklaracją, w której dokonał korekty podatku należnego składa zawiadomienie o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego na druku VAT-ZD.

W przypadku, gdy po złożeniu deklaracji podatkowej, w której rozliczyliśmy ulgę, należność została uregulowana lub zbyta w jakiejkolwiek formie, wierzyciel ma obowiązek zwiększenia podstawy opodatkowania oraz kwoty podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta w całości lub w części.

Jak skorzystać z ulgi na złe długi w serwisie?

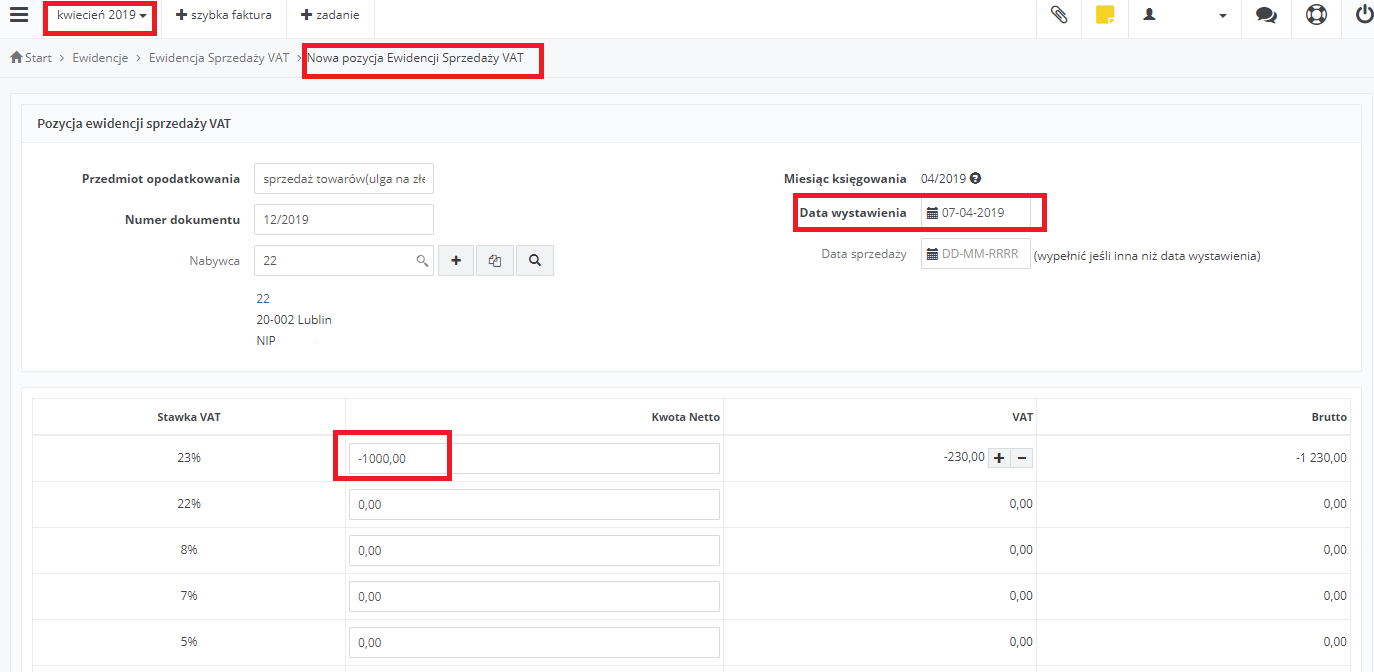

W celu skorygowania podstawy opodatkowania i podatku należnego należy ustawić w serwisie w lewym górnym rogu miesiąc księgowy, w którym upływa 90 dzień od terminu płatności faktury. Następnie przejść do zakładki Ewidencje ➡ Ewidencja sprzedaży VAT ➡ Dodaj pozycję ewidencji sprzedaży VAT.

Wprowadzamy dane niezapłaconej przez kontrahenta faktury, w pozycji data wystawienia wpisujemy dzień, w którym upłynął 90 dzień od terminu płatności. Wartość faktury wpisujemy ze znakiem minus przy właściwej stawce podatku VAT, wybieramy przycisk przelicz i zatwierdzamy. Faktura zostanie zaksięgowana w ewidencji sprzedaży VAT.

Przykład 2.

Faktura sprzedaży wystawiona 1 stycznia 2019 r. z terminem płatności 7 stycznia 2019 r. Kwota netto wynosi 1000 zł, stawka VAT 23%. Faktura nie została opłacona przez kontrahenta.

90 dzień od terminu płatności to dokładnie 7-04-2019 r.

W lewym górnym rogu należy ustawić miesiąc księgowy kwiecień i przejść do zakładki Ewidencje ➡ Ewidencja sprzedaży VAT ➡ Dodaj pozycję ewidencji sprzedaży VAT.

Należy uzupełnić dane:

- przedmiot opodatkowania – czynność podlegająca opodatkowaniu, czyli np. sprzedaż towarów;

- numer dokumentu – numer faktury, która nie została opłacona;

- nabywca – kontrahent wskazany na fakturze;

- data wystawienia – dzień, w którym upłynął 90 dzień od terminu płatności, czyli 7-04-2019 r.;

- kwota netto – kwota netto ze znakiem minus wynikająca z nieopłaconej faktury.

Dokonany zapis trzeba przeliczyć i zatwierdzić.

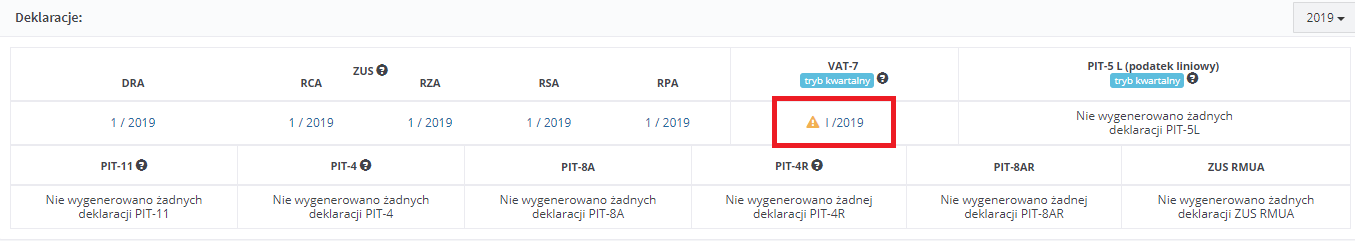

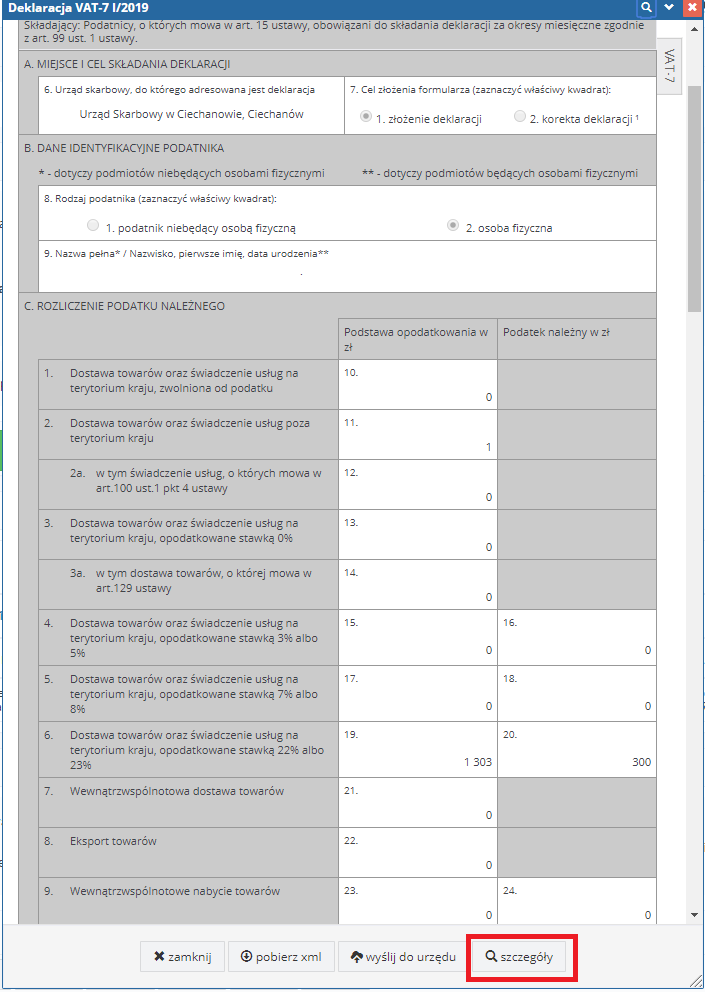

W zakładce Deklaracje ➡ Deklaracje generujemy deklarację VAT-7/VAT-7K. Po wygenerowaniu deklaracji klikamy na jej numer, aby wyświetlił się podgląd formularza.

Wybieramy ikonę szczegóły, a następnie ikonę edytuj na dole strony.

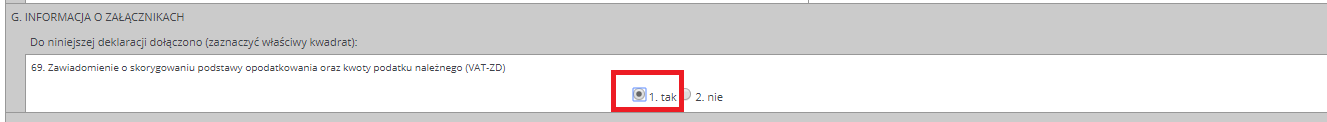

W pozycji 69 deklaracji VAT-7(wer. 19)/VAT-7K(wer. 13) zaznaczamy punkt 1 – TAK.

Pojawi się poniżej zawiadomienie o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego VAT-ZD.

W zawiadomieniu VAT-ZD wpisujemy:

- nazwę podatnika (dłużnika),

- identyfikator podatkowy NIP podatnika (dłużnika),

- numer faktury,

- datę wystawienia faktury,

- termin płatności faktury,

- kwotę korekty podstawy opodatkowania,

- kwotę korekty podatku należnego.

Serwis sam uzupełni dane po rozpoczęciu wpisywania nazwy kontrahent oraz podpowie “zaległe” faktury. Jedynie kwoty będzie trzeba wprowadzić samodzielnie.

Po uzupełnieniu wszystkich danych zatwierdzamy i deklarację przesyłamy do właściwego dla podatnika (wierzyciela) urzędu skarbowego.

Dodanie zapisu w samym zawiadomieniu VAT-ZD nie powoduje konieczności poprawy pliku JPK_VAT.

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.