1. Koszty związane z pojazdami w działalności nierejestrowanej.

Przepisy ustawy o podatku dochodowym nie zawierają szczególnych uregulowań w zakresie możliwości zaliczenia wydatków działalności nierejestrowanej do kosztów uzyskania przychodów. Zgodnie z art. 22 ust. 1 ustawy o PIT “Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.”

Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, powinny to być wydatki zasadne i celowe oraz nie mogą mieć charakteru osobistego.

Wydatki związane z używaniem pojazdów w działalności nierejestrowanej mogą obejmować:

- koszty eksploatacji pojazdu (np. paliwo, bieżące naprawy, przejazdy autostradą),

- koszty ubezpieczenia pojazdu.

Ograniczenia w zaliczaniu wydatków do kosztów wskazane w art. 23 ust. 1 pkt 46, 46a nie dotyczą osób prowadzących działalność nierejestrowaną. W związku z tym, ograniczeniom w zaliczeniu do kosztów nie podlegają wydatki związane z używaniem pojazdów. W przypadku działalności nierejestrowanej zastosowanie miałyby ograniczenia wynikające z art. 23 ust. 1 pkt 47 i 47a, a więc ograniczenia w zaliczeniu do kosztów składek na ubezpieczenie samochodu osobowego jeśli wartość pojazdu przyjęta dla celów ubezpieczenia przekracza 150 tys. zł. Ograniczenie to dotyczy ubezpieczeń, których cena zależna jest od wartości pojazdu. W przypadku gdyby w działalności używany był pojazd na podstawie umowy leasingu (leasing poza działalnością), również te wydatki byłyby ograniczone ustawowo.

Należy jednak pamiętać, iż kosztem jest wydatek spełniający wskazane wyżej ogólne warunki uznania za koszt uzyskania przychodu.

Podatnik, decydując się na ich zaliczenie do kosztów, musi ocenić czy związek ten jest i w jakim zakresie. W razie ewentualnej kontroli konieczne będzie wykazanie tego związku.

W przypadku czynnych podatników podatku VAT – koszt nie może być większy niż kwota wydatku pomniejszona o odliczony VAT.

Przykład 1

Osoba fizyczna prowadzi działalność nierejestrowaną. Korzysta ze zwolnienia z VAT. W związku z jej prowadzeniem używa prywatnego pojazdu osobowego. Pojazd jest używany w 90% prywatnie, a w 10% w celach prowadzonej działalności.

Podatnik poniósł następujące koszty:

- paliwo: 550 zł brutto.

- ubezpieczenie pojazdu (bez AC): 1 500 zł brutto.

- opony: 2 000 zł brutto.

Kwoty kosztów, jakie będzie można ująć, będą wyglądać następująco:

- paliwo: 55 zł (10% z 550 zł),

- ubezpieczenie pojazdu: 150 zł (10% z 1 500 zł),

- opony: 200 zł (10% z 2 000 zł).

Przykład 2

Osoba fizyczna prowadzi działalność nierejestrowaną. Nie korzysta ze zwolnienia z VAT. W związku z jej prowadzeniem używa prywatnego pojazdu osobowego. Pojazd jest używany w 90% prywatnie, a w 10% w celach prowadzonej działalności.

Podatnik poniósł następujące koszty:

- paliwo: 550 zł brutto (netto: 447,15 zł, VAT: 102,85 zł),

- ubezpieczenie pojazdu (bez AC): 1 500 zł brutto,

- opony: 2 000 zł brutto (netto: 1 626,02 zł, VAT: 373,98 zł).

Kwoty kosztów, jakie będzie można ująć, będą wyglądać następująco:

- paliwo: 49,86 zł (10% z kwoty netto i połowy VAT, czyli 10% z 447,15 + 102,85/2)

- ubezpieczenie pojazdu: 150 zł (10% z 1 500 zł),

- opony: 181,30 zł (10% kwoty netto i połowy VAT, czyli 10% z 1626,02 + 373,98/2).

2. Księgowanie wydatków związanych z używaniem pojazdów u Użytkownika korzystającego ze zwolnienia z VAT

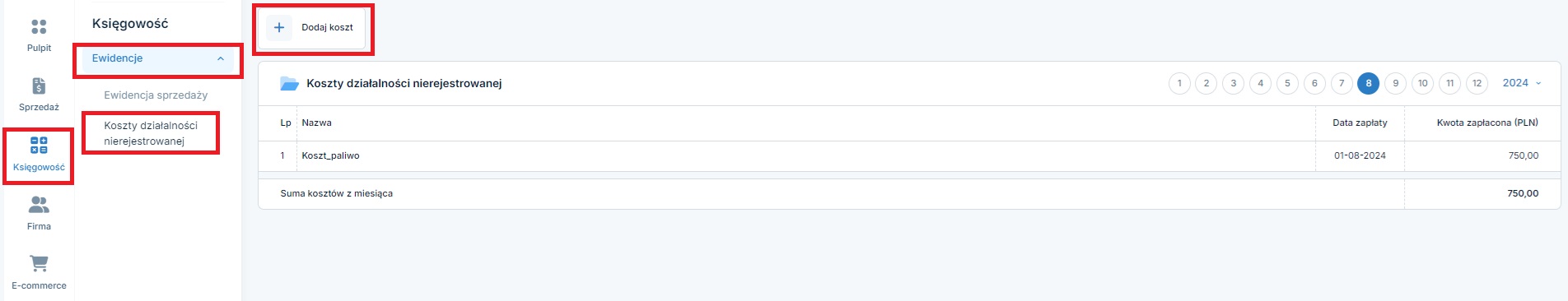

Użytkownik korzystający ze zwolnienia z VAT koszty działalności nierejestrowanej wprowadza w zakładce Księgowość ➡ Ewidencje ➡ Koszty działalności nierejestrowanej za pomocą opcji + Dodaj koszt.

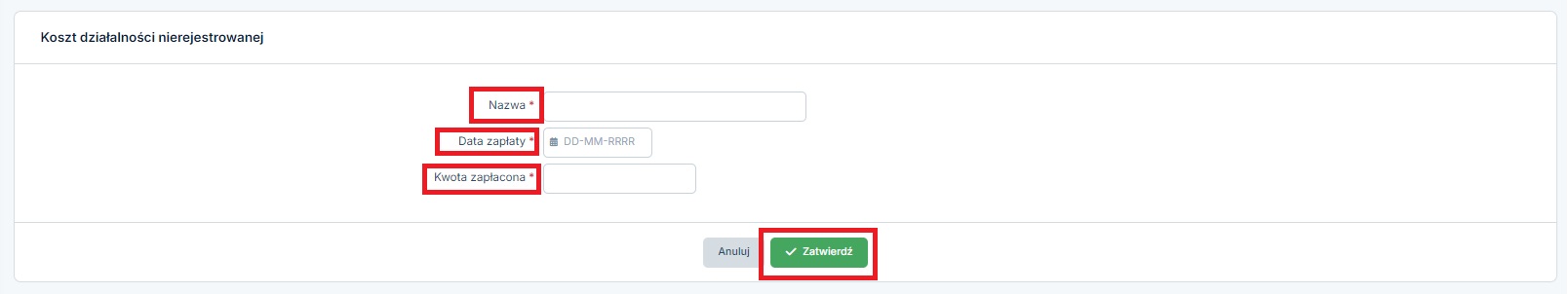

Dodanie kosztu wymaga uzupełnienia następujących pól:

- nazwa,

- data zapłaty,

- kwota zapłacona.

Nazwa wydatku powinna określać rodzaj poniesionego wydatku. W polu tym można wskazać również numer dokumentu kosztowego, co pozwoli na identyfikację dokumentu potwierdzającego jego poniesienie. W polu nazwa wydatków można wpisać do 100 znaków.

W związku, z kasowym rozliczeniem kosztów Użytkownik wskazuje datę zapłaty za wydatek, a nie datę wystawienia dokumentu kosztowego.

W polu kwoty należy wskazać wartość brutto poniesionego wydatku, w jakiej części, w jakiej wydatek może być uznany jako koszt działalności nierejestrowanej. Więcej o tym, jaką kwotę można uznać za koszt w punkcie 1. Koszty związane z pojazdami w działalności nierejestrowanej.

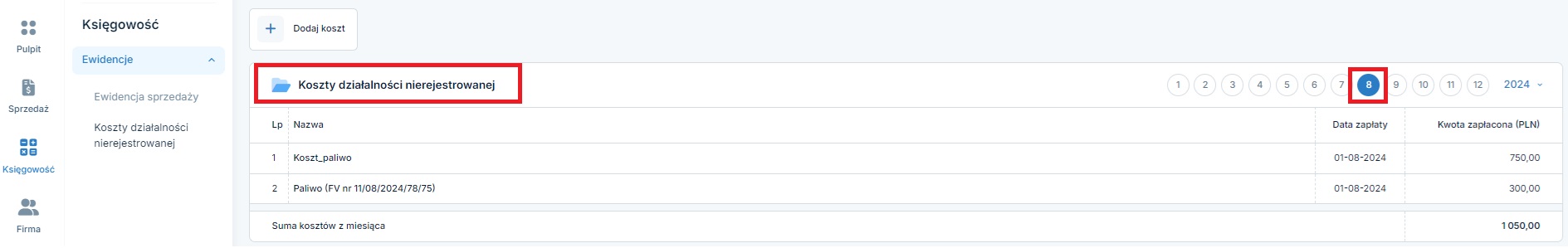

Wprowadzone koszty widoczne będą w ewidencji kosztów działalności nierejestrowanej danego miesiąca.

Powyższy sposób będzie właściwy dla wszystkich wydatków związanych z używaniem pojazdu w nierejestrowanej działalności gospodarczej. Użytkownik, księgując wydatek wprowadza kwotę brutto wydatku, w takiej części, w jakiej wydatek związany jest z prowadzoną działalnością.

3. Księgowanie wydatków związanych z używaniem pojazdów u Użytkownika zarejestrowanego jako podatnik VAT czynny

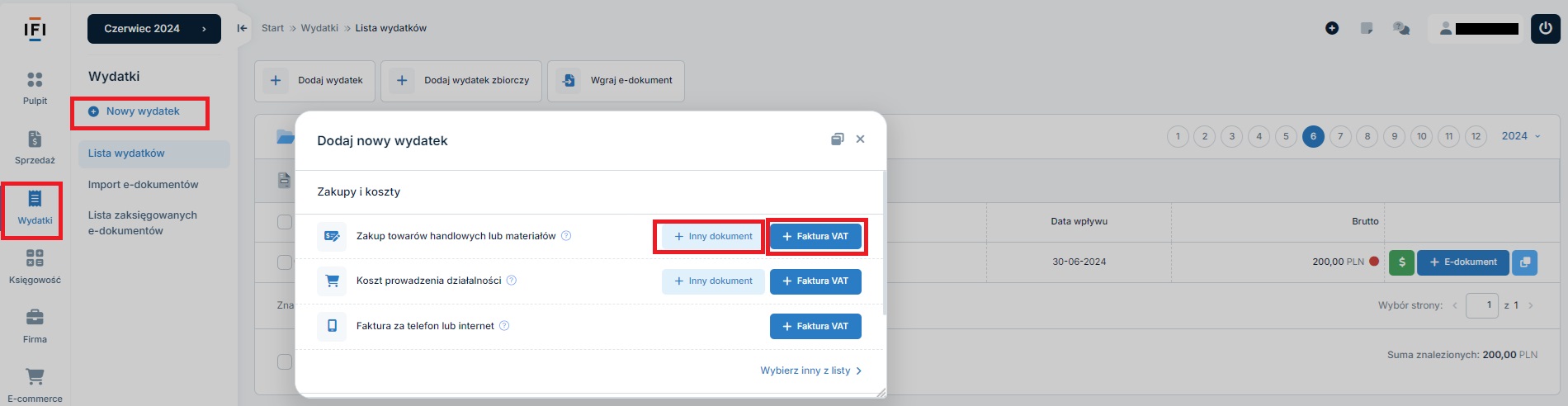

Użytkownik prowadzący działalność nierejestrowaną i jednocześnie będący czynnym podatnikiem podatku VAT wydatki związane z używaniem pojazdu w działalności wprowadza w zakładce Wydatki ➡ + Nowy wydatek ➡ Koszt prowadzenia firmy ➡ inny dokument lub + Faktura VAT.

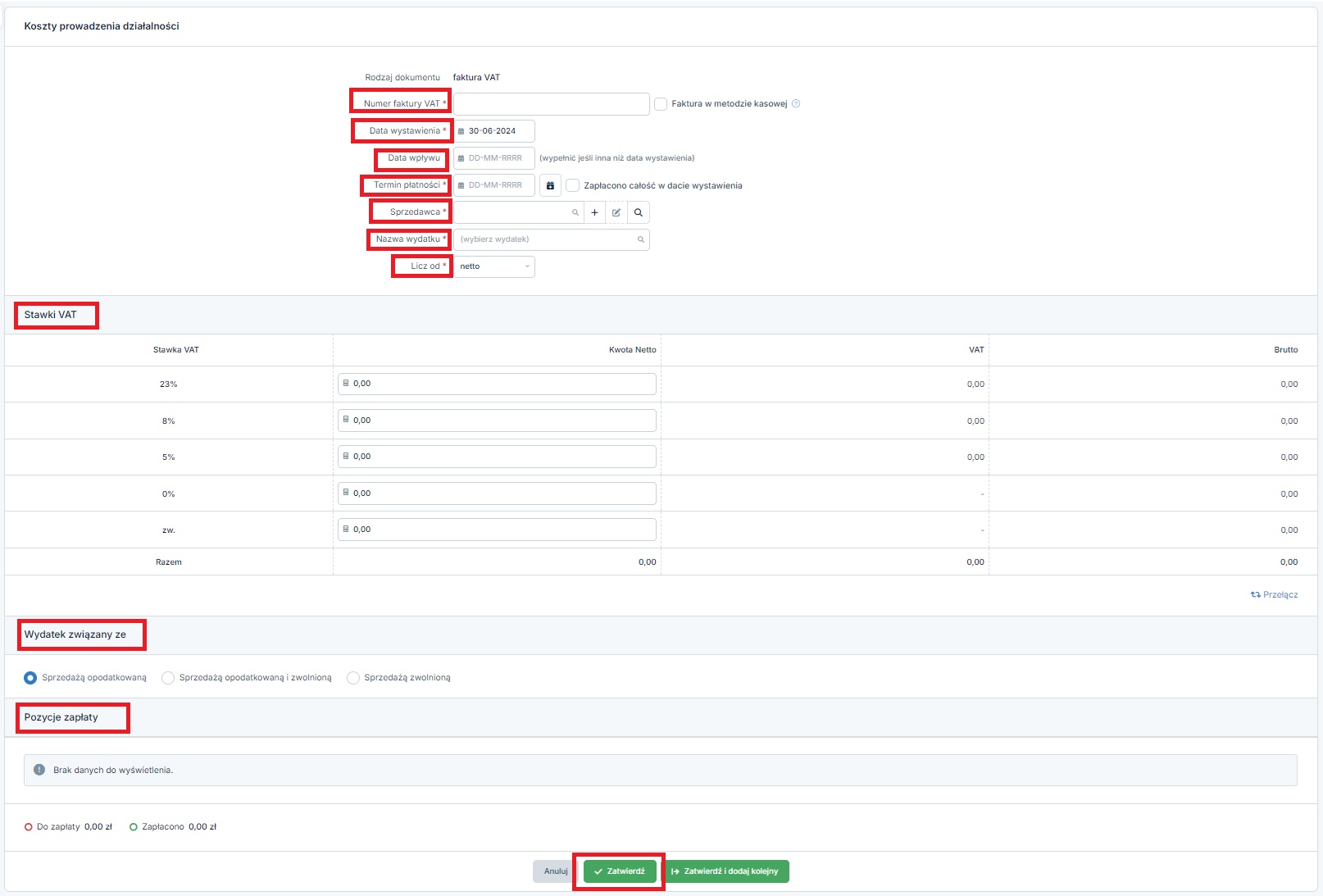

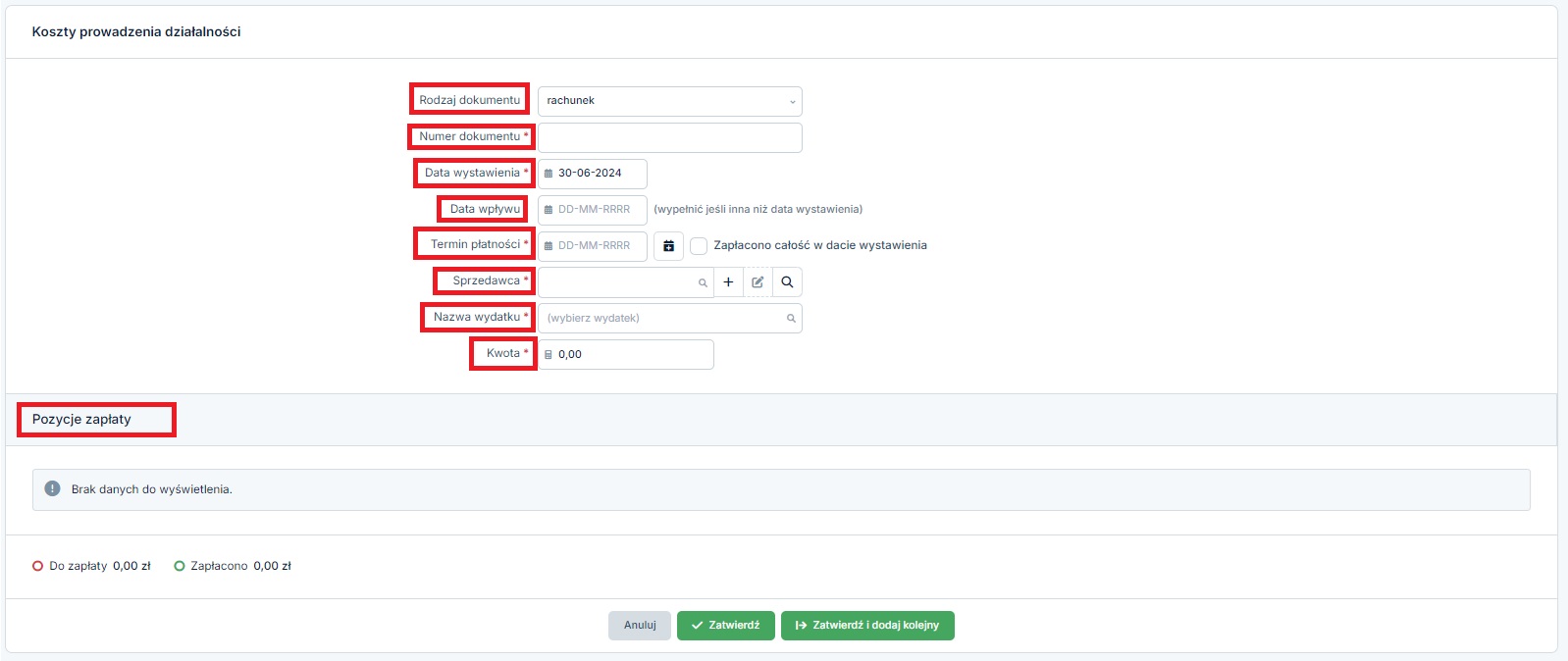

W przypadku, kiedy dokumentem kosztowym jest faktura, formularz księgowania wygląda w sposób widoczny poniżej.

Kolejne pola należy uzupełnić w następujący sposób:

- numer faktury, data wystawienia oraz termin płatności – zgodnie z dokumentem,

- data wpływu – faktyczna data otrzymania faktury, uzupełniamy pole jeśli data wpływu jest inna niż data wystawienia,

- sprzedawca – zgodnie z dokumentem.

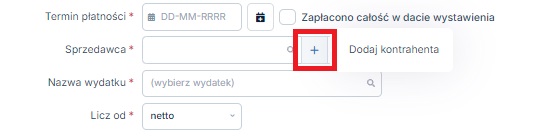

Dodając kontrahenta, możliwe jest jego wybrania z listy lub dodanie za pomocą funkcji + Dodaj kontrahenta.

Dodając nowego kontrahenta – w przypadku podmiotów wpisanych do bazy GUS/Regon – możliwe będzie pobranie jego danych na podstawie wprowadzonego nr NIP.

Jeśli pobieranie danych kontrahenta na podstawie nr NIP nie jest możliwe, należy skorzystać z funkcji Wprowadź samodzielnie. Więcej informacji na temat zarządzania kontrahentami tutaj.

- nazwa wydatku – ogólne wskazane rodzaju wydatku,

- oznaczenie Licz od – ustawiamy netto.

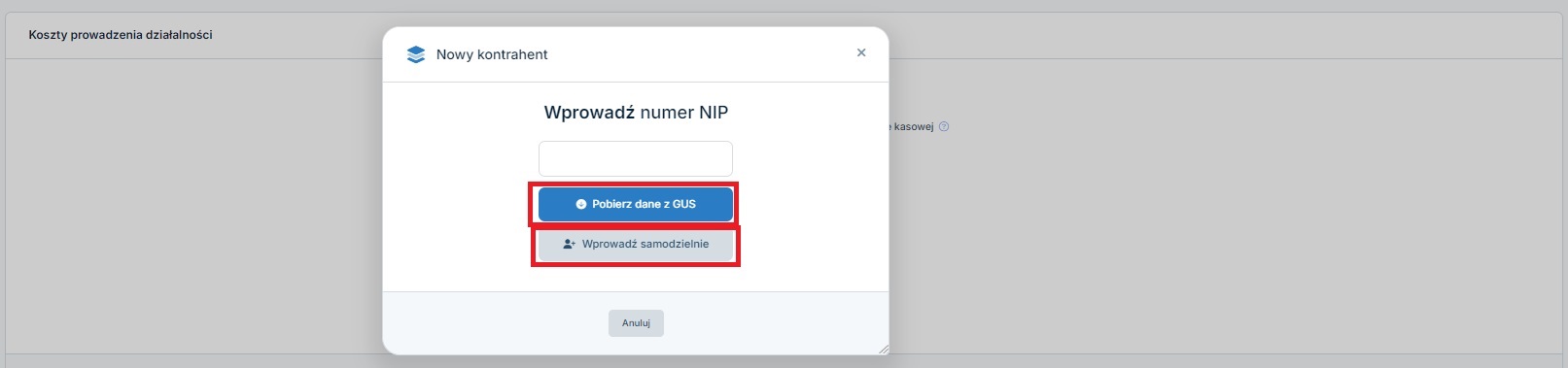

- wartość w części Stawki VAT – w celu poprawnego rozliczenia podatku VAT i ujęcia wydatku należ:

- w polu netto przy stawce VAT z faktury – wpisujemy połowę wartości netto,

- w polu netto przy stawce ZW – wpisujemy połowę wartości brutto dokumentu.

W polach służących do wpisania kwot znajduje się kalkulator, który wyliczy niezbędne kwoty.

Przykład 3

Użytkownik poniósł wydatek na zakup paliwa do samochodu osobowego, w kwocie 1000 zł netto (1230 zł brutto). Wydatek związany jest w 10% z działalnością (100 zł netto, 123 zł brutto). Kwoty do formularza wpisuje w następujący sposób:

- wartość netto przy stawce 23% – połowa z kwoty 100 zł = 50 zł

- wartość netto przy stawce ZW – połowa z kwoty brutto (123 zł) = 61,50 zł.

Po wpisaniu kwot w formie działań serwis wyliczy wartości poszczególnych pól.

Kwota widoczna w polu Razem – netto jest wartością kosztu działalności nierejestrowanej.

- wydatek związany ze – w części tej Użytkownik oznacza, czy księgowany wydatek dotyczy prowadzonej przez niego działalności opodatkowanej, zwolnionej czy jednocześnie opodatkowanej i zwolnionej. Więcej na ten temat tutaj.

- pozycje zapłaty – w części tej możliwe jest dodanie informacji o zapłacie za wydatek.

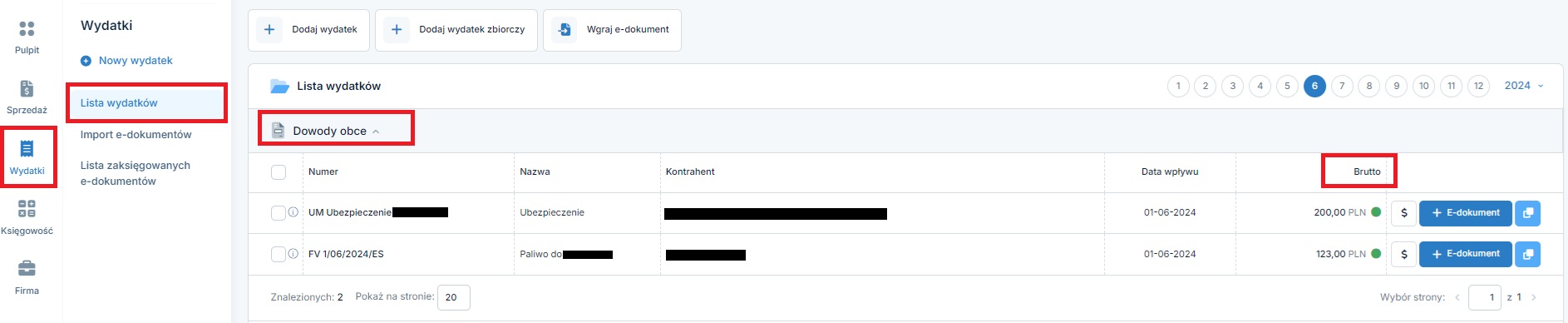

Zaksięgowana faktura będzie widoczna w ewidencji zakupów VAT oraz na liście wydatków.

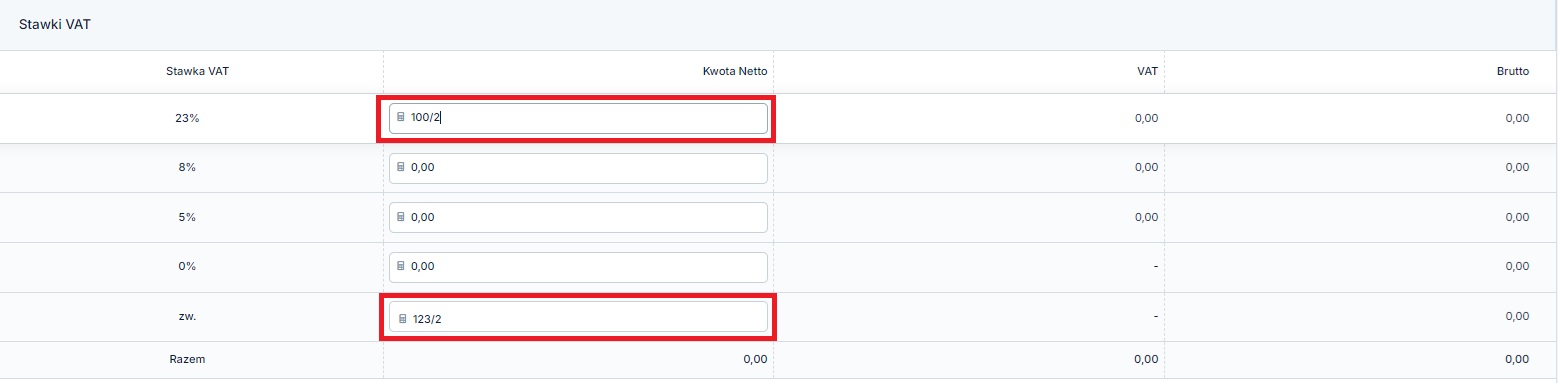

W przypadku, kiedy dokumentem kosztowym jest faktura, formularz księgowania wygląda w sposób widoczny poniżej.

Kolejne pola należy uzupełnić w następujący sposób:

- rodzaj dokumentu – do wyboru z listy,

- numer dokumentu, data wystawienia oraz termin płatności – zgodnie z dokumentem,

- data wpływu – faktyczna data otrzymania faktury, uzupełniamy pole jeśli data wpływu jest inna niż data wystawienia,

- sprzedawca – zgodnie z dokumentem.

Dodając kontrahenta możliwe jest jego wybrania z listy, lub dodanie za pomocą funkcji + Dodaj kontrahenta.

- kwota – wartość wynikająca z dokumentu.

Zaksięgowane wydatki widoczne będą w zakładce Wydatki ➡ Lista wydatków.

Wydatki widoczne będą na liście wydatków z danego miesiąca w kwotach brutto.

Autor: Katarzyna Kisiel – ifirma.pl

Wszystkie zamieszczone treści mają charakter informacyjny i edukacyjny. Żadna treść nie stanowi wykładni prawa, opinii prawnej czy podatkowej. Instrukcje w głównej mierze skupiają się na podstawowych przypadkach i nie rozpatrują wszystkich potencjalnych możliwości.

Jeśli informacji jakich szukasz nie znalazłeś w naszej bazie wiedzy - zadzwoń do nas 71 769 55 15 lub porozmawiaj z konsultantem na czacie . Możesz też napisać maila na bok@ifirma.pl. BOK jest czynne od poniedziałku do piątku w godz. 9:00 – 20:00.