Rozliczając podatek dochodowy za poprzedni rok, podatnicy mają prawo do skorzystania z różnych ulg, które pomniejszają ich zobowiązanie względem fiskusa. Jedną z możliwości jest odliczenie od dochodu darowizny na cele kultu religijnego. Jakie są warunki skorzystania z ulgi z tytułu darowizny na cele kościelne i jaka jest maksymalna kwota odliczenia?

Darowizna na cele kultu religijnego – co to znaczy?

W przepisach prawa nie znajdziemy informacji na temat tego, co należy rozumieć pod pojęciem kultu religijnego. W powszechnym rozumieniu pod pojęciem tym rozumie się ogół obrzędów religijnych, całokształt czynności religijnych. W związku z powyższym, by możliwe było skorzystanie z ulgi z tytuły darowizny na cele kultu religijnego, wystarczające jest przeznaczenie środków pieniężnych na realizację tzw. zewnętrznych aspektów życia religijnego.

Zgodnie ze stanowiskiem organów podatkowych za darowizny takie uznaje się m.in. darowizny na budowę lub remont kościoła, jego wyposażenie, zakup przedmiotów liturgicznych, ale także wszelkie datki na rzecz związków religijnych oraz kościelnych osób prawnych oraz np. na rzecz Radia Maryja.

Kiedy możliwe jest skorzystanie z ulgi z tytułu darowizny na cele kultu religijnego?

By możliwe było skorzystanie z ulgi z tytułu darowizny na cele kultu religijnego konieczne jest udokumentowanie wysokości darowizny za pomocą dowodu wpłaty na rachunek bankowy obdarowanego, a jeżeli darowizna miała inny charakter, wówczas konieczne jest posiadanie dokumentu, z którego wynika jej wartość. Ważne, by na dokumencie takim został jasno wskazany cel darowizny, z podkreśleniem jej związku z kultem religijnym.

Jeżeli przedmiotem darowizny są towary opodatkowane VAT, wówczas za kwotę darowizny uważa się wartość towaru wraz z podatkiem od towarów i usług.

Ulga z tytułu darowizny na cele kultu religijnego – kwota odliczenia

Co ważne, w składanych zeznaniach podatkowych możemy odliczyć łącznie maksymalnie 6% dochodu. Oznacza to, że jeżeli podatnik poza ulgą z tytułu darowizny na cele kultu religijnego korzysta także np. z ulgi dla krwiodawców lub ulgi z tytułu darowizny na cele pożytku publicznego, wówczas łącznie kwota odliczenia z tytułu obu ulg nie może przekroczyć wspomnianego limitu.

Ulga z tytułu darowizny na cele kultu religijnego – jak wykazać w deklaracji?

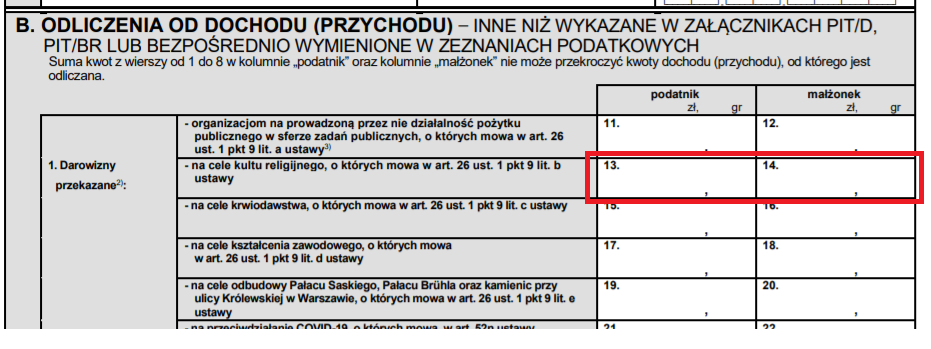

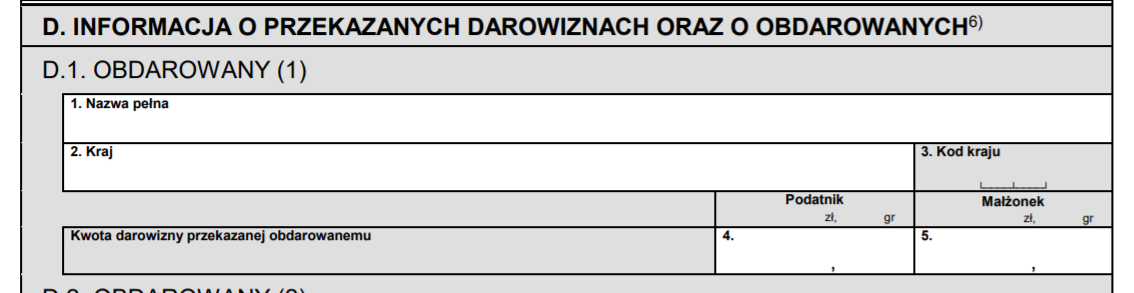

Dane dotyczące ulgi należy wpisać w części B (tu podajemy kwotę nieprzekraczającą 6% dochodów z danego roku lub odpowiednio 6% przychodu wykazywanego w zeznaniu PIT-28) oraz D załącznika PIT/O(26) (załącznik do PIT-28, PIT-36, PIT-37), podając dane identyfikacyjne oraz adres obdarowanego:

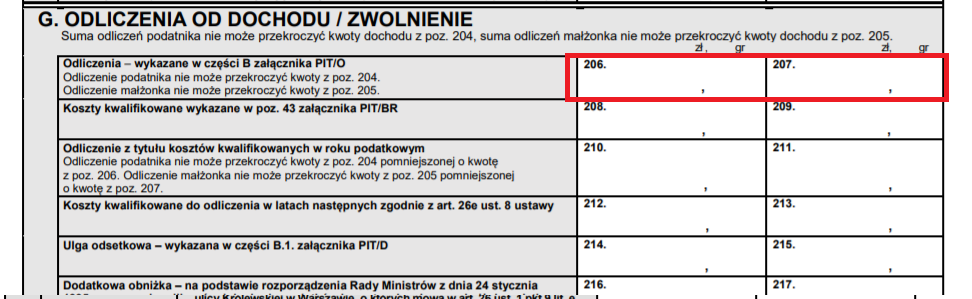

Kwota ulgi powinna pojawić się także w samej deklaracji rocznej (PIT-36(29)), w części dotyczącej odliczeń od dochodu:

Autor: Ewa Kozak – ifirma.pl

Popularne w kategorii:

Zakończenie roku i zeznanie roczne

Najnowsze w kategorii:

Zakończenie roku i zeznanie roczne

- Zaliczka na podatek dochodowy rozliczany liniowo – PIT-5L

- Ewidencja IP BOX

- Import danych do serwisu pitroczny.pl – jednoosobowa działalność rozliczana ryczałtem od przychodów ewidencjonowanych PIT-28 (2023)

- PIT-roczny – zaliczki i składki wpłacone

- Co należy sprawdzić na koncie w serwisie przed importem danych do PIT-roczny