-

a) Składniki wynagrodzenie podlegające zwolnieniu z opodatkowania w ramach ulgi bez PIT

b) Składniki wynagrodzenie nie podlegające zwolnieniu z opodatkowania w ramach ulgi bez PIT

3.1. Wystawienie rachunku z zastosowaniem ulgi

3.2. Wystawienie rachunku po przekroczeniu limitu zwolnienia

-

a) Wystawienie rachunku po przekroczeniu limitu zwolnienia, gdy pracownik otrzymuje wypłatę wynagrodzenia z jednego źródła przychodu

b) Wystawienie rachunku po przekroczeniu limitu zwolnienia, gdy pracownik otrzymuje wypłatę wynagrodzenia z kilku źródeł przychodu.

c) Wystawienia rachunku po przekroczeniu limitu wiekowego

1. Informacje ogólne

Zgodnie z nowelizacją ustawy o podatku dochodowym od osób fizycznych, ustawy o świadczeniach rodzinnych oraz ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych został zlikwidowany podatek dochodowy od wynagrodzeń dla osób, które nie ukończyły 26 roku życia i nie przekroczyły limitu ulgi.

Przepisy o uldze w PIT dla pracowników do 26 roku weszły w życie 1 sierpnia 2019 r. Szczegółowe informacje na temat zasad korzystania z ulgi znajdują się na naszym blogu.

Na stronie Ministerstwa Finansów zostały opublikowane objaśnienia dotyczące ulgi bez PIT dla Młodych.

2. Ustawienia dla pracowników

W poniższym punktach zostały opisane czynności jakie należy wykonać, aby system w prawidłowy sposób wyliczył wynagrodzenie z zastosowaniem ulgi bez PIT dla młodych.

W 2019 r. płatnik który otrzymał oświadczenie od pracownika, że jego dochody w całości były objęte zwolnieniem z PIT, nie był zobligowany do obliczania i pobierania zaliczek na PIT w okresie od sierpnia do grudnia 2019 r. Z kolei podatnicy, którzy nie złożyli takiego oświadczenia mieli pobraną zaliczkę na podatek dochodowy. Od przychodów uzyskanych od 1 stycznia 2020 r. nie jest wymagane oświadczenie od pracownika, dlatego serwis od 2020 r. samodzielnie nalicza ulgę bez wcześniejszego zaznaczenia checkboxa w danych pracownika. Informacje na temat stosowania ulgi bez PIT dla młodych przed 1 stycznia 2020 są dostępne w naszej pomocy w zakładce Archiwum.

2.1. Ustawienia standardowe dla pracowników poniżej 26 roku życia

System weryfikuje numer pesel pracownika domyślnie dla każdej umowy, która podlega pod ulgę bez PIT dla młodych i nie pobiera zaliczki na podatek dochodowy od wypłaconego wynagrodzenia.

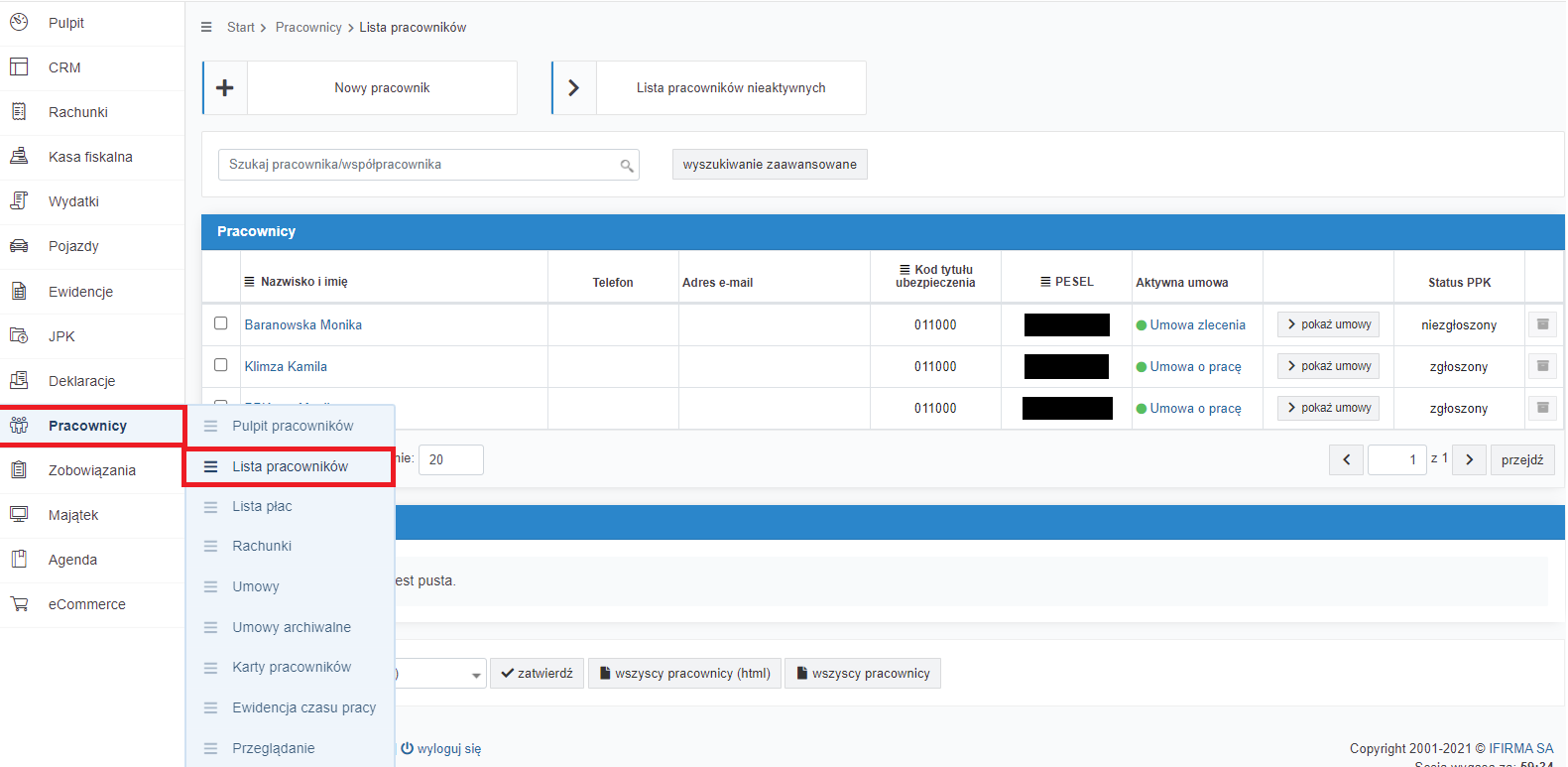

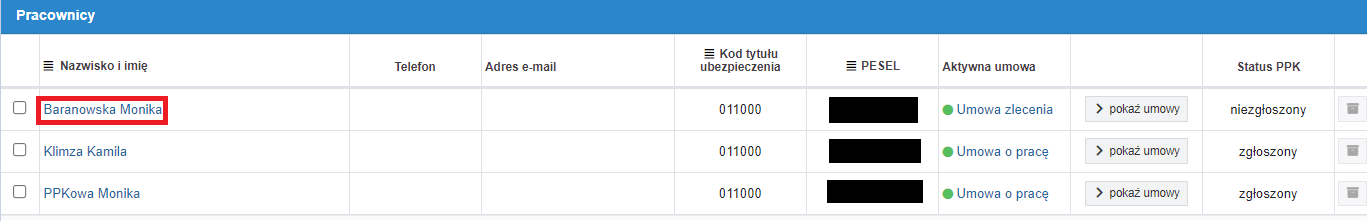

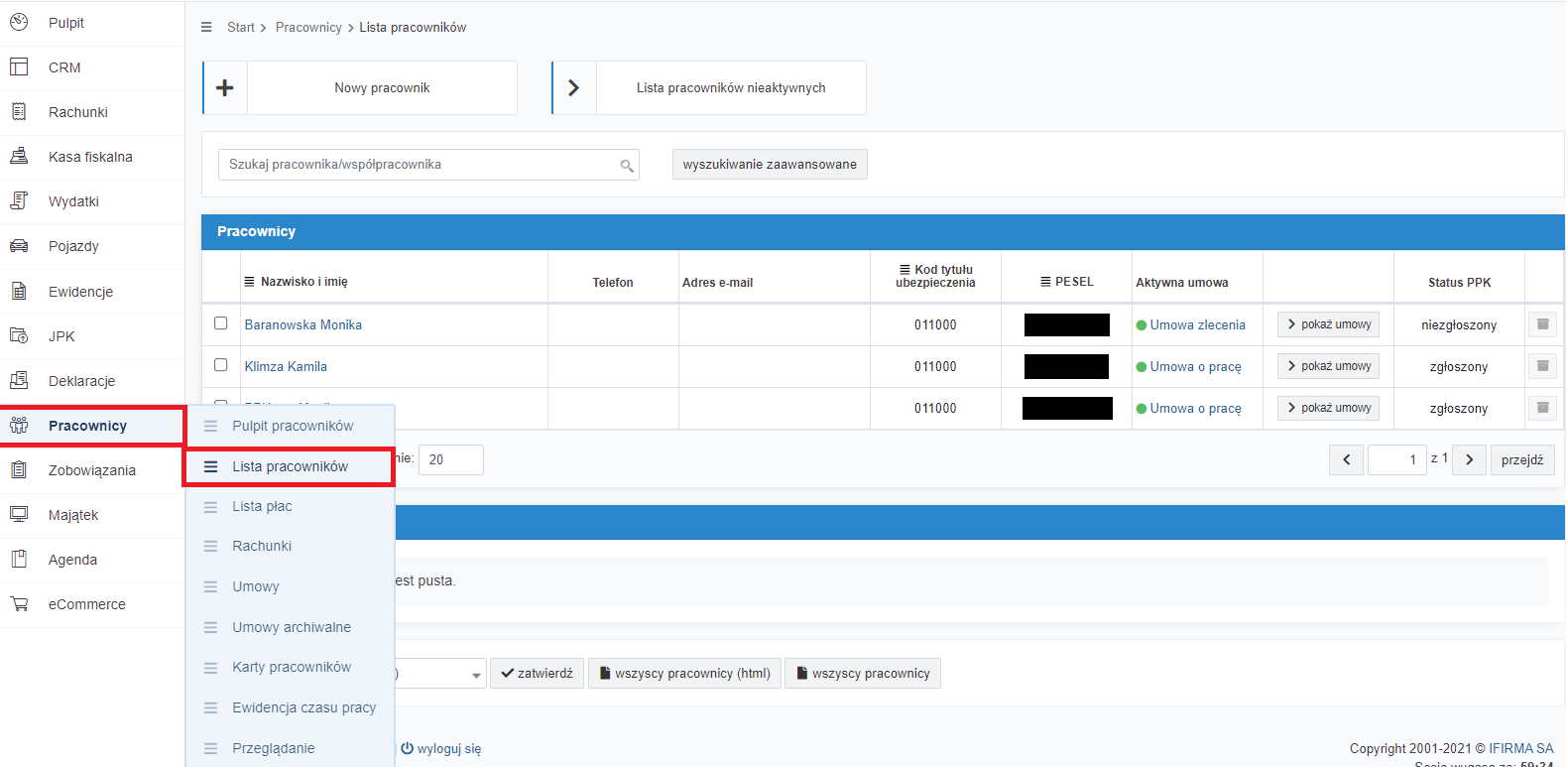

Domyślnie dla pracownika/zleceniobiorcy korzystającego z ulgi w zakładce Pracownicy ➡ Lista pracowników,

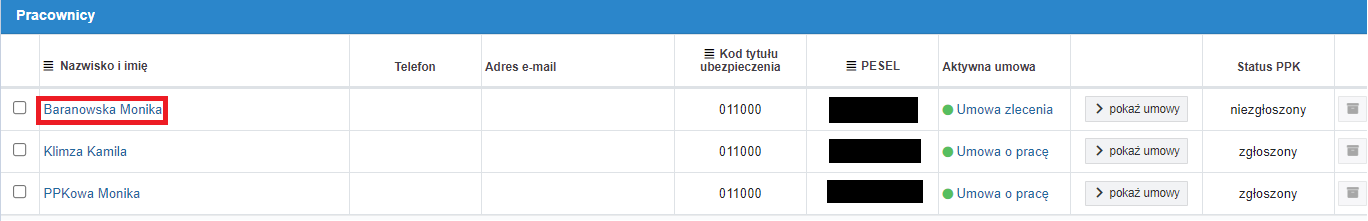

w momencie naciśnięcia na jego imię i nazwisko,

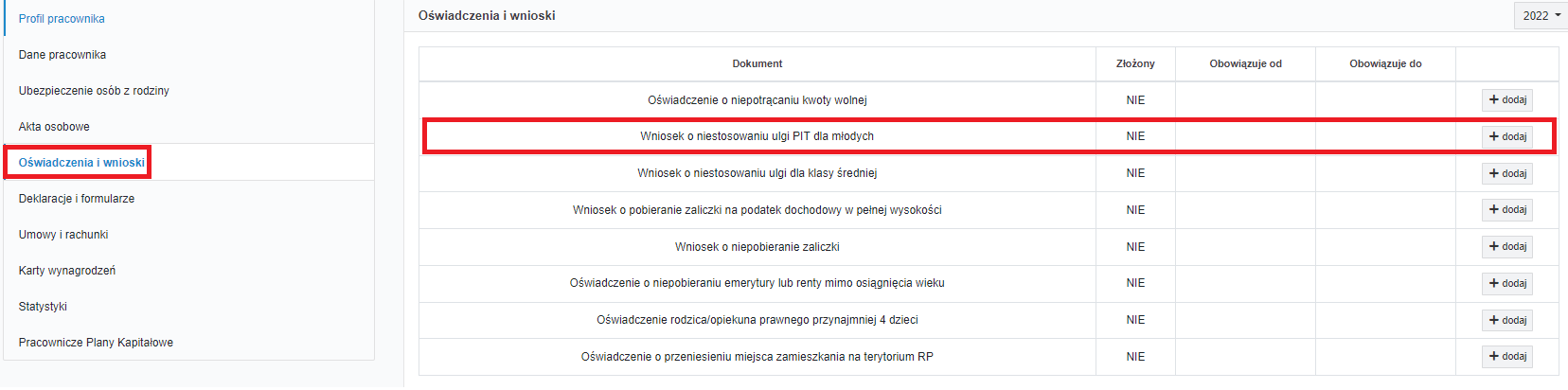

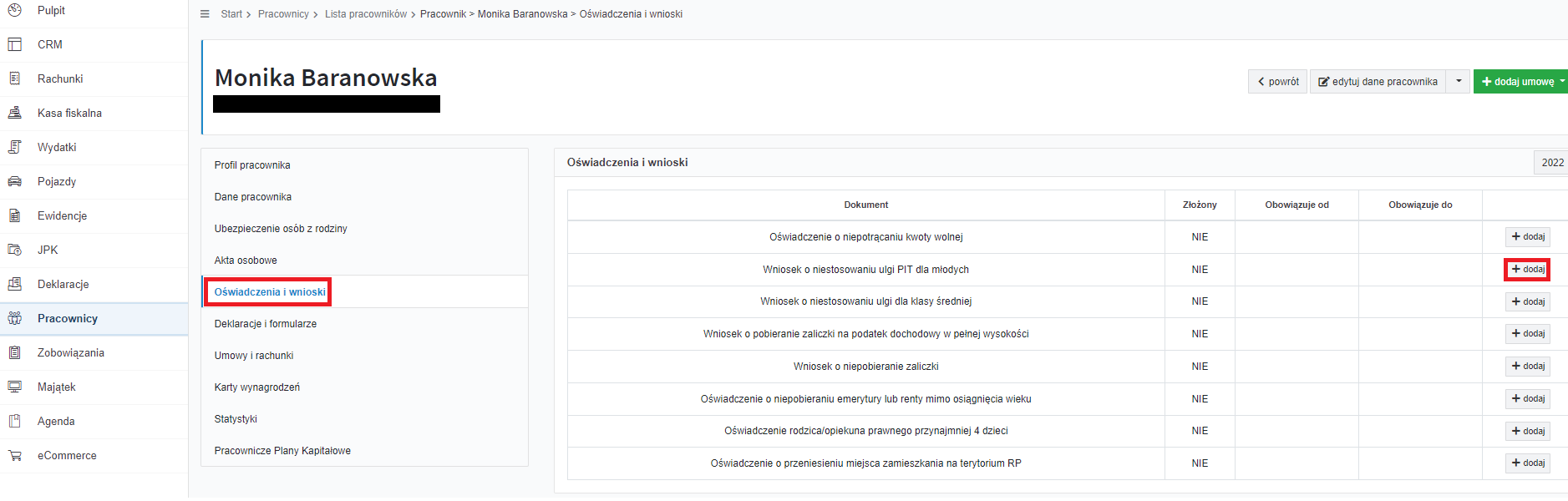

kolejno wybrania po lewej stronie zakładki Oświadczenia i wnioski, pojawi się NIE przy wniosku o niestosowaniu ulgi PIT dla młodych. Takie ustawienie powoduje, że dla umów objętych ulgą z pracownikami/zleceniobiorcami do ukończenia przez nich 26 roku, system nie liczy zaliczki na podatek dochodowy w rachunku pracownika. Domyślne ustawienie należy zmienić zgodnie z punktem 2.2. Pracownicy z oświadczeniem o pobór zaliczek bez zastosowania ulgi bez PIT dla młodych w momencie kiedy pracownik/zleceniobiorca złoży wniosek o pobieranie zaliczki na podatek dochodowy.

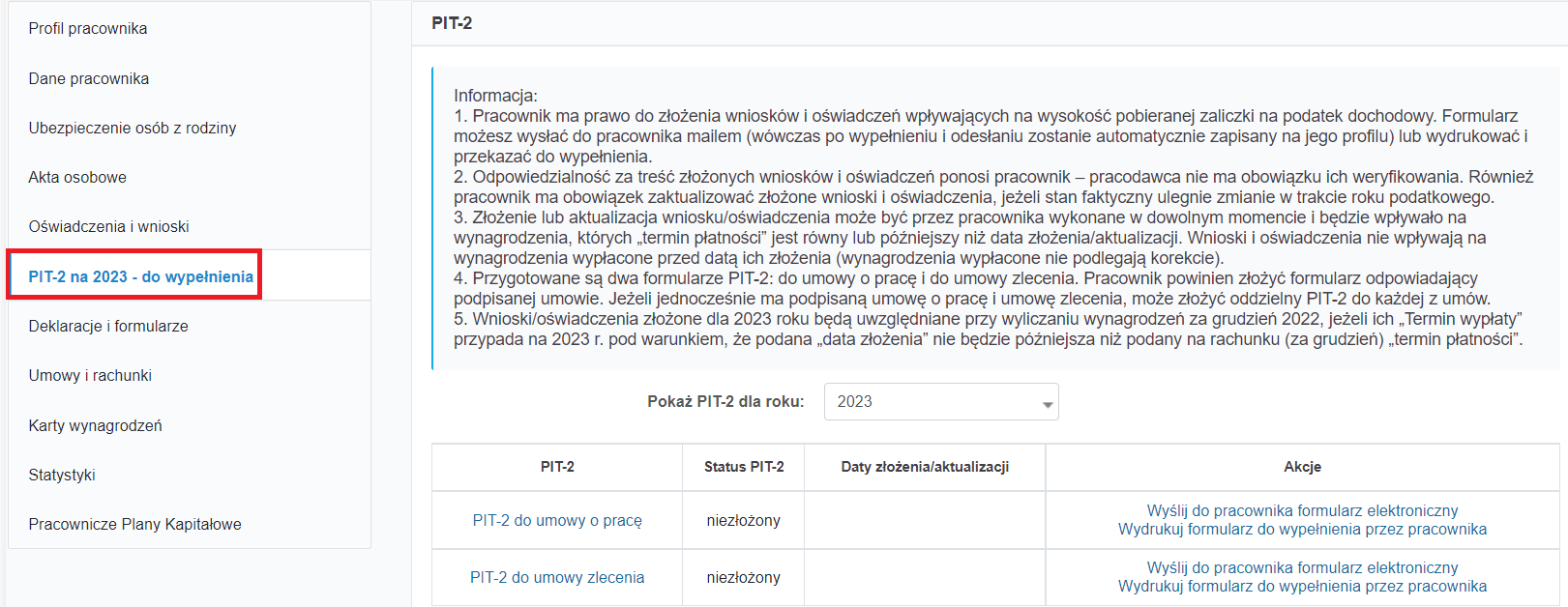

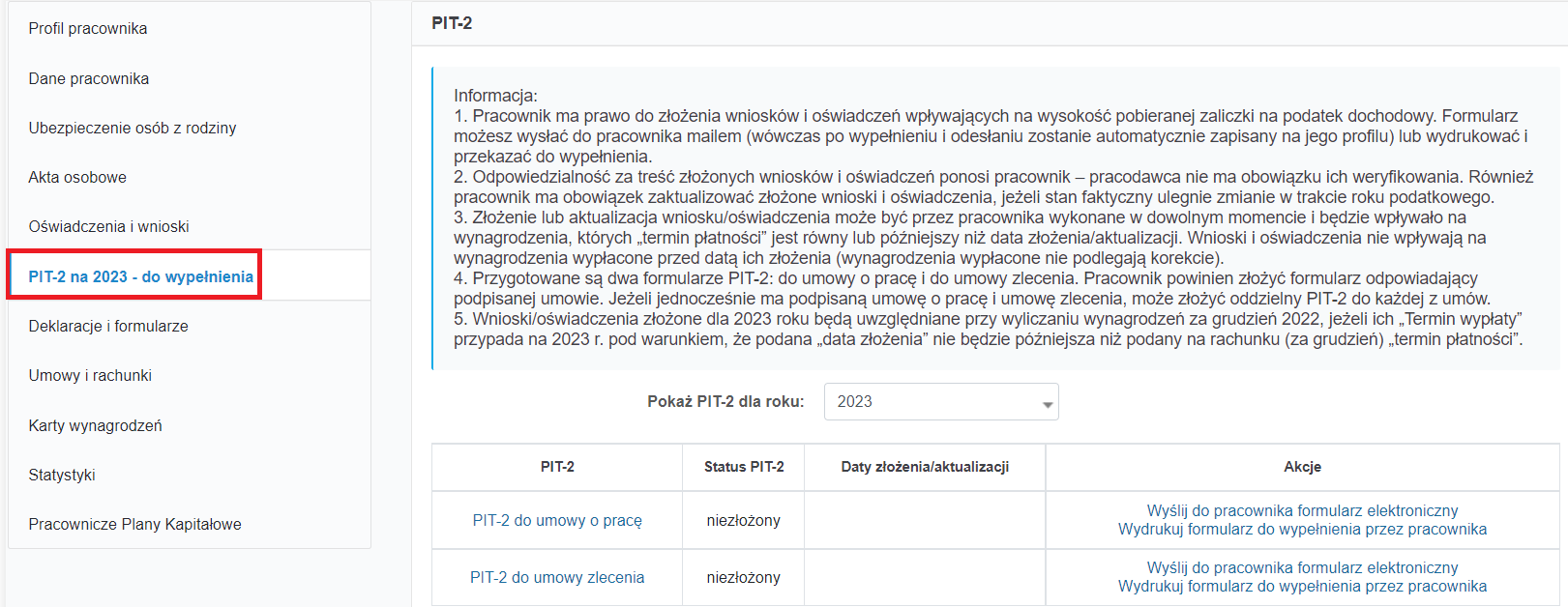

Od stycznia 2023 należy wejść w zakładkę PIT-2 na 2023- do wypełnienia.

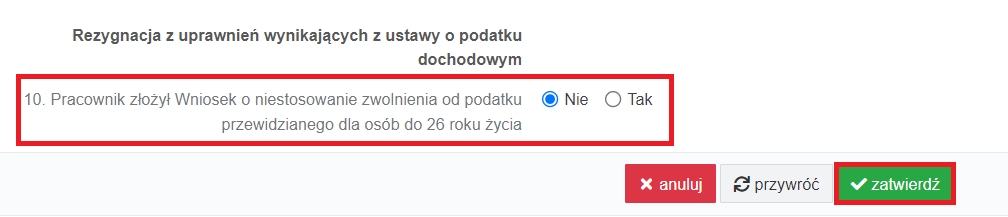

Kolejno w części Rezygnacja z uprawnień wynikających z ustawy o podatku dochodowym w punkcie 10. należy zostawić domyślnie zaznaczoną opcję Nie

2.2. Pracownicy z oświadczeniem o pobór zaliczek bez zastosowania ulgi bez PIT dla młodych

Płatnik, który otrzymał od pracownika wniosek o niestosowaniu ulgi PIT dla młodych jest zobowiązany do pobierania zaliczek na podatek dochodowy od wypłaconych wynagrodzeń.

W celu wprowadzenia ustawień koniecznych dla prawidłowego naliczenia podatku od wynagrodzenia należy przejść do zakładki Pracownicy ➡ Lista pracowników.

W kolejnym kroku należy wybrać Imię i nazwisko pracownika.

Następnie po lewej stronie należy wybrać Oświadczenia i wnioski. W celu wprowadzenia informacji na temat dokumentów złożonych przez pracownika należy wybrać ikonę dodaj.

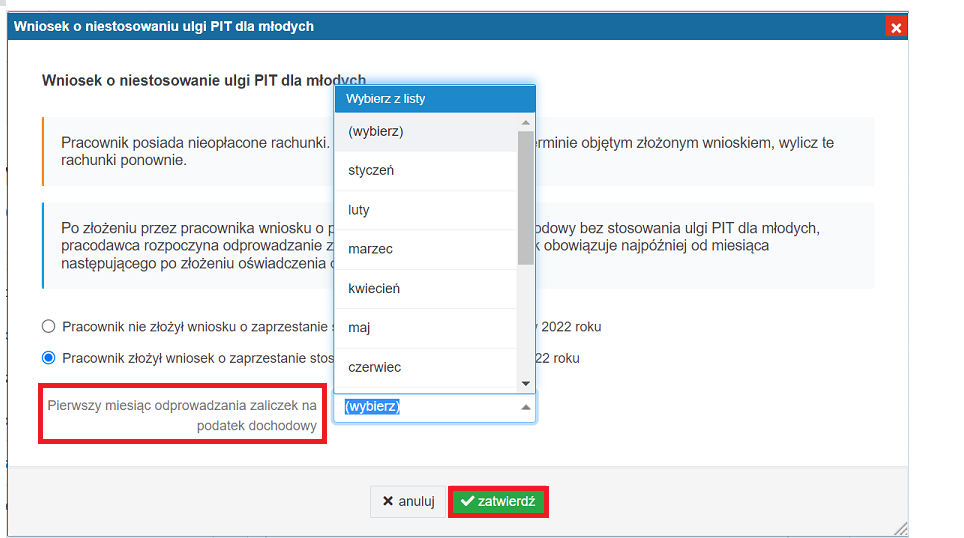

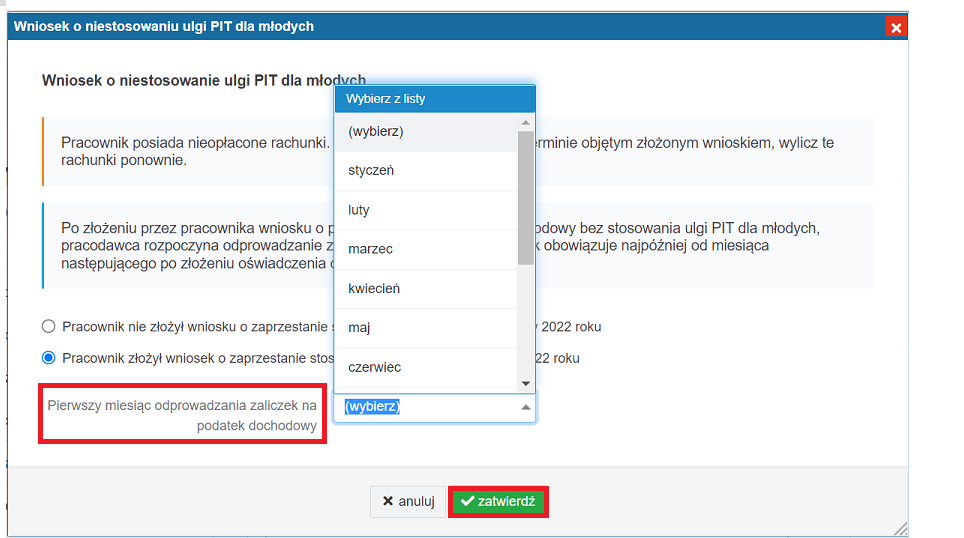

Następnie należy w polu Wniosek o niestosowanie ulgi PIT dla młodych zaznaczyć checkbox Pracownik złożył wniosek o zaprzestanie stosowania ulgi PIT dla młodych w 2022 roku.

Dodatkowo systemem wyegzekwuje od pracodawcy wskazanie pierwszego miesiąca, od którego będzie naliczony podatek od wynagrodzeń. W tym celu należy wybrać z listy Pierwszy miesiąc odprowadzania zaliczek na podatek dochodowy właściwy miesiąc.

W etapie końcowym na dole strony należy wybrać zielony przycisk zatwierdź. Takie ustawienie umożliwia wystawienie rachunku z obliczoną zaliczką na podatek dochodowy.

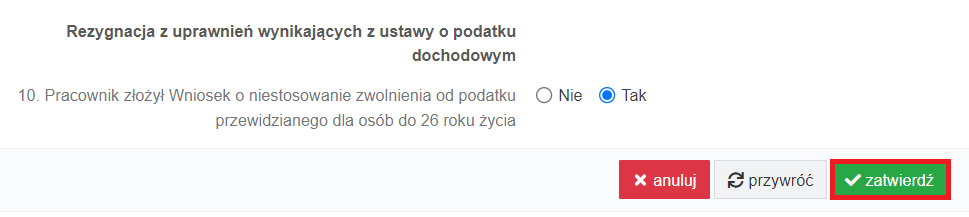

Od stycznia 2023 należy wejść w zakładkę PIT-2 na 2023 – do wypełnienia.

Kolejno w części Rezygnacja z uprawnień wynikających z ustawy o podatku dochodowym w punkcie 10. należy wybrać opcję Tak.

Przykład 1.

Pracownik, za którego pracodawca z racji wieku nie odprowadzał zaliczki na podatek dochodowy złożył 15 sierpnia 2022 r. pisemny wniosek o pobór zaliczek bez stosowania ulgi PIT dla młodych. W myśl art. 32 ust. 1f ustawy o ustawy o PIT jeżeli pracownik złożył pracodawcy pisemny wniosek to obowiązkiem pracodawcy jest naliczanie zaliczki na podatek dochodowy od wynagrodzenia pracownika najpóźniej od miesiąca następującego po miesiącu, w którym otrzymał wniosek.

Ważne!

Wniosek o zaprzestanie stosowania ulgi PIT dla młodych składa się odrębnie dla każdego roku podatkowego.

Pracownik wypłatę wynagrodzenia otrzymuje do 10 dnia następnego miesiąca, w związku z tym wypłata wynagrodzenia za sierpień jest z terminem na 10 września i od tego wynagrodzenia pracodawca obowiązkowo nalicza zaliczkę na podatek dochodowy.

Użytkownik przed wystawieniem rachunku za sierpień powinień w ustawieniach pracownika zaznaczyć informację o złożonym przez niego wniosku o niestosowaniu ulgi PIT dla młodych i wskazać miesiąc, od którego na rachunku pracownika system będzie naliczał zaliczkę na podatek dochodowy.

Należy pamiętać, że niezależnie od daty wypłaty wynagrodzenia system od wybranego miesiąca będzie naliczać zaliczkę na PIT.

W momencie wskazania sierpnia jako pierwszego miesiąca odprowadzania podatku niezależnie od tego czy wypłata za sierpień będzie wypłacona pod koniec miesiąca czy do 10 dnia następnego miesiąca, system dla obu przypadków naliczy zaliczkę na podatek dochodowy.

Zgodnie z wyżej wskazanym artykułem ustawy o PIT nie ma znaczenia za jaki miesiąc jest wynagrodzenie, natomiast istotne jest to kiedy wynagrodzenie jest postawione do dyspozycji.

Jeżeli więc występuje sytuacja, w której pracownik korzystający z ulgi bez PIT dla młodych złożył pracodawcy wniosek o pobór zaliczek bez stosowania zwolnienia od podatku w dniu 15 sierpnia a jego wypłata tytułem wynagrodzenia z umowy o pracę jest wypłacana pod koniec przepracowanego miesiąca to pracodawca może pobrać zaliczkę na podatek dochodowy już od wynagrodzenia wypłaconego w sierpniu ale jest to dla niego nieobowiązkowe. Natomiast obowiązkowo pracodawca musi odprowadzić zaliczkę na podatek dochodowy od wynagrodzenia wypłaconego we wrześniu.

W zależności od tego kiedy pracodawca pierwszy raz naliczy zaliczkę na podatek dochodowy, czy od wynagrodzenia sierpniowego czy od wrześniowego taki miesiąc powinien wybrać w serwisie z dostępnej rozwijalnej listy, wybierając albo sierpień albo wrzesień.

3. Umowa o pracę

Zwolnieniem została objęta umowa o pracę z pracownikiem, który nie ukończył 26 roku życia.

a) Składniki wynagrodzenie podlegające zwolnieniu z opodatkowania w ramach ulgi bez PIT

Od 1 sierpnia 2019 r. ze względu na wiek podatnika oraz ustawowy limit ulgi wszystkie składniki stanowiące przychód pracownika zostały wyłączone z opodatkowania. Art. 12 Ustawy o podatku dochodowym od osób fizycznych wskazuje, co uważa się za przychody ze stosunku pracy w tym m.in.:

- wynagrodzenia zasadnicze,

- ekwiwalent za niewykorzystany urlop i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona,

- wynagrodzenia za godziny nadliczbowe,

- różnego rodzaju dodatki,

- nagrody,

- premie.

Zwolnienie podatkowe obejmuje również przychody, które nie są związane z faktycznie przepracowanym czasem pracy m.in.:

- wynagrodzenie chorobowe od pracodawcy,

- wynagrodzenie urlopowe w tym również za zwolnienia okolicznościowe.

Nieopodatkowane przychody pracownika w ramach ulgi bez PIT obejmują świadczenie pozapłacowe m.in.:

- pakiety medyczne,

- karty sportowe,

- bony,

- zniżki pracownicze.

Zwolnienie podatkowe dotyczy również przychodów związanych z wykorzystaniem przez pracownika prywatnego samochodu do celów służbowych:

- wota wypłaconego ryczałtu,

- wypłacone środki na podstawie dostarczonej przez pracownika ewidencji przebiegu pojazdu tzw. kilometrówki.

b) Składniki wynagrodzenie nie podlegające zwolnieniu z opodatkowania w ramach ulgi bez PIT

Zwolnienie z art. 21 ust. 1 pkt 148 nie obejmuje zasiłku chorobowego lub macierzyńskiego, które na gruncie ustawy PIT są zaliczane do przychodów z innych źródeł.

3.1. Wystawienie rachunku z zastosowaniem ulgi

Przykład 2.

Pracodawca zatrudnia pracownika na umowę o pracę od 1 maja 2021. Wypłata wynagrodzenia następuje do 10 dnia następnego miesiąca. Pracownik z racji wieku kwalifikuje się do możliwości skorzystania z ulgi bez PIT.

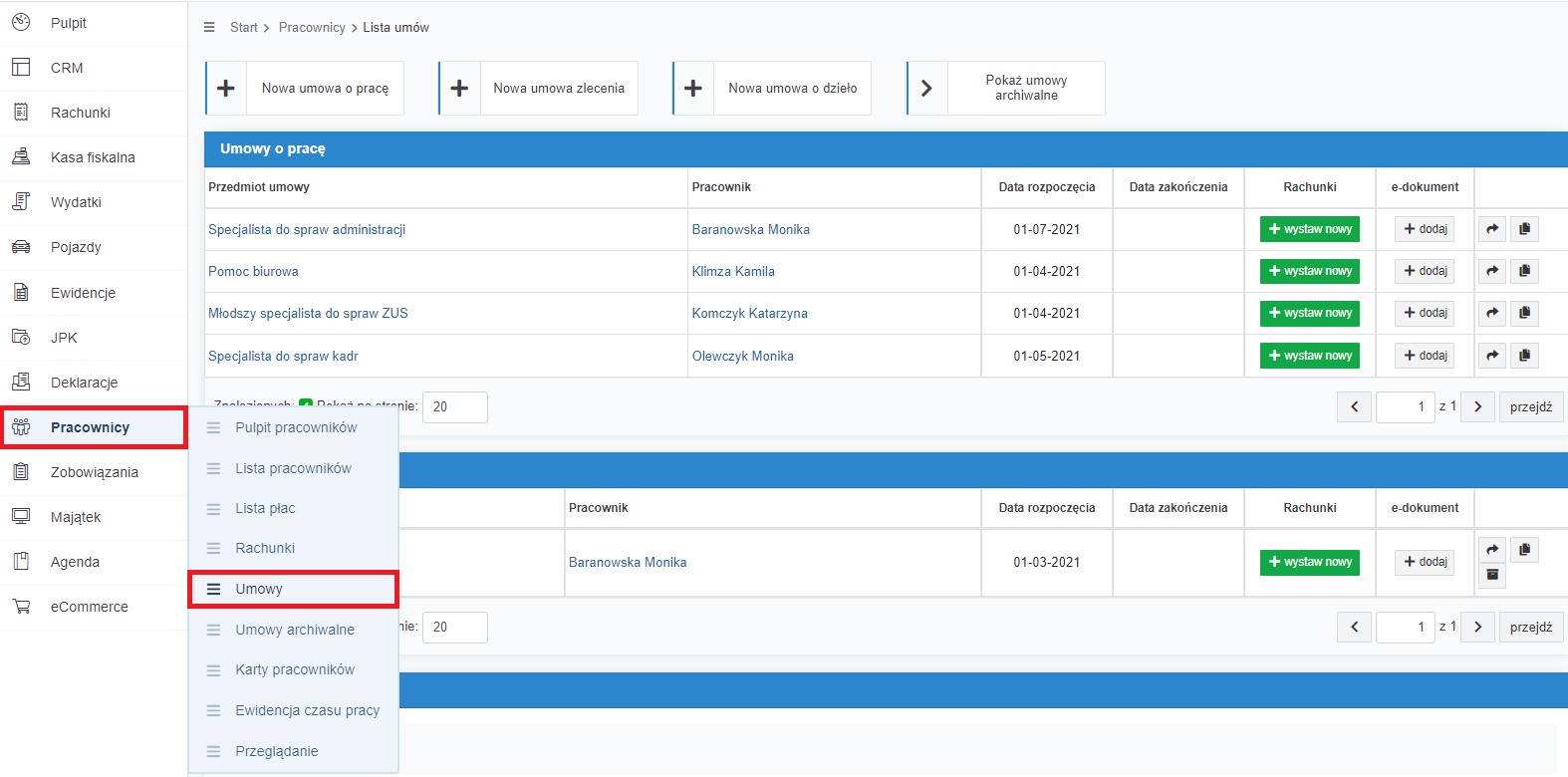

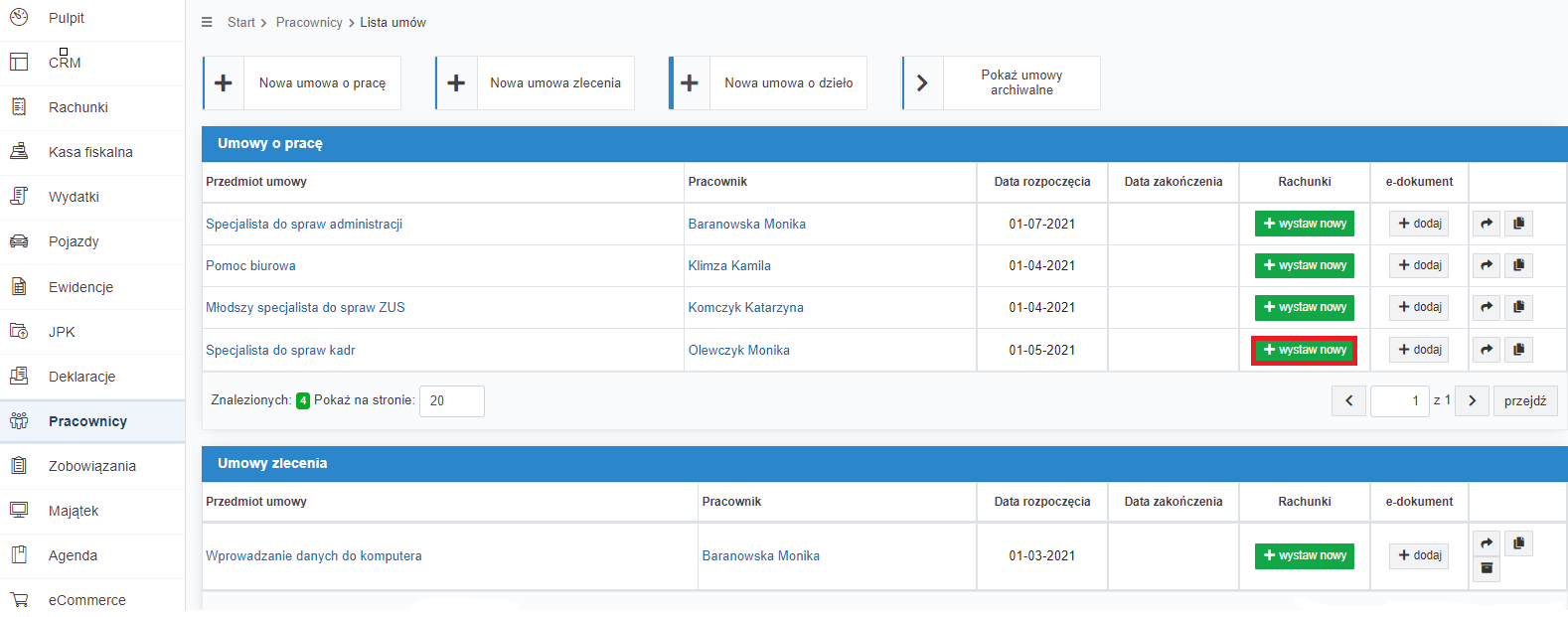

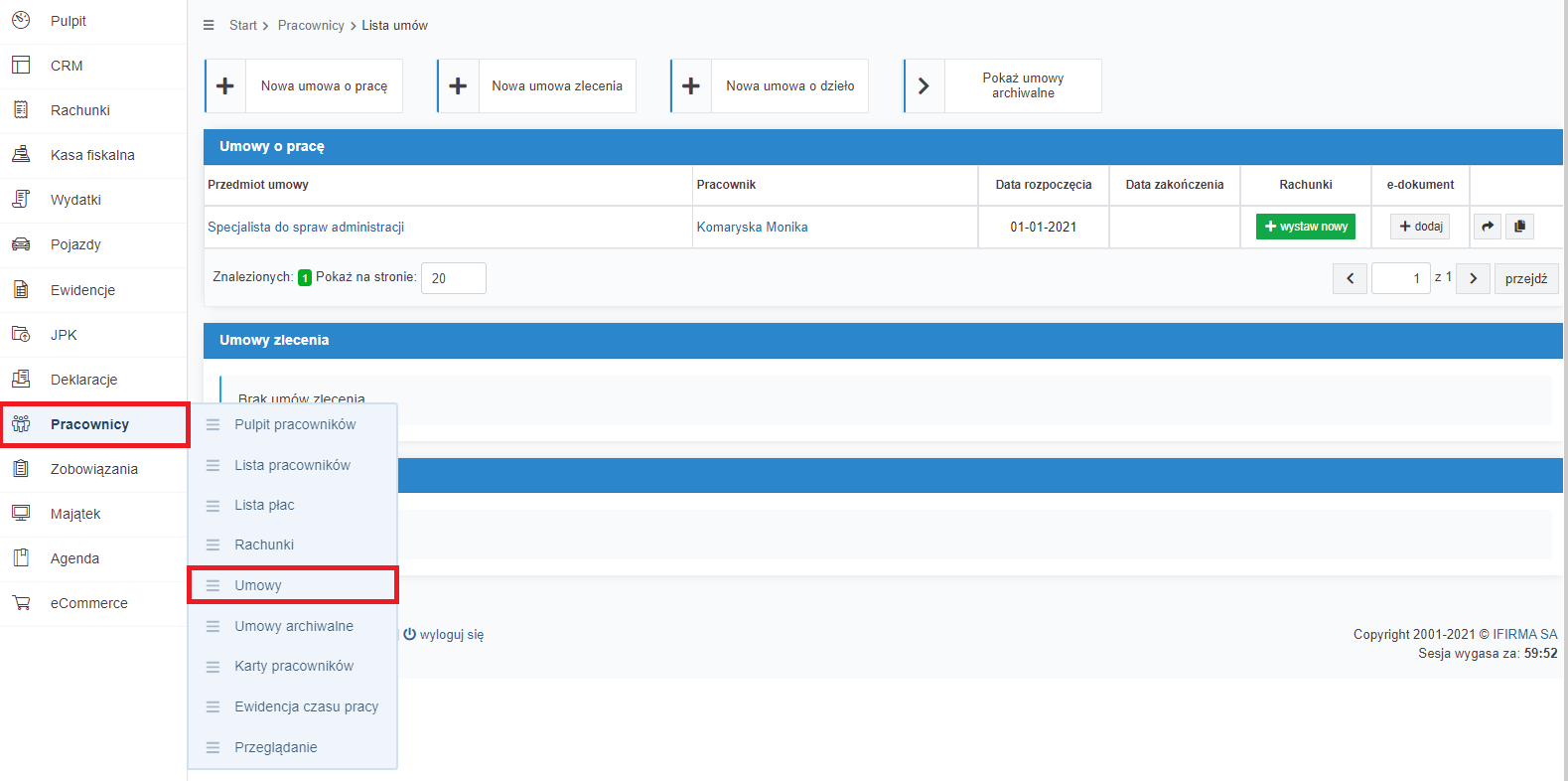

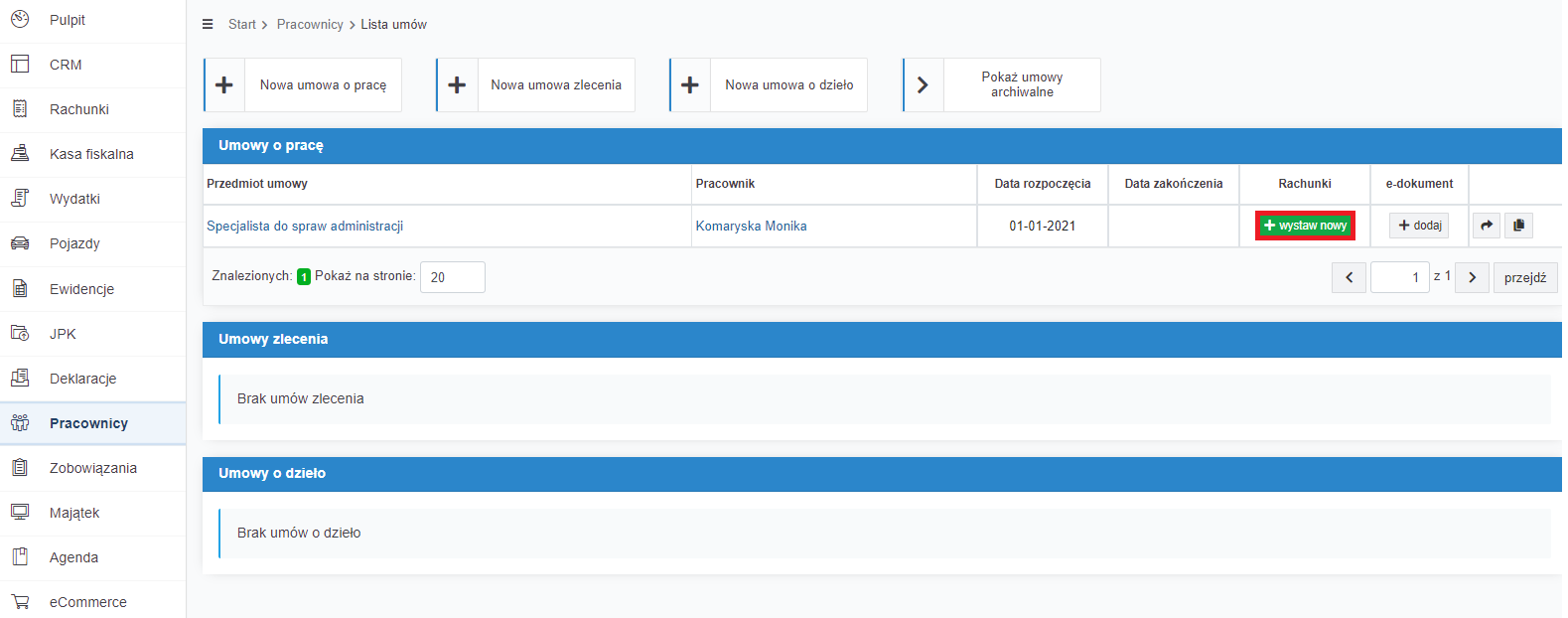

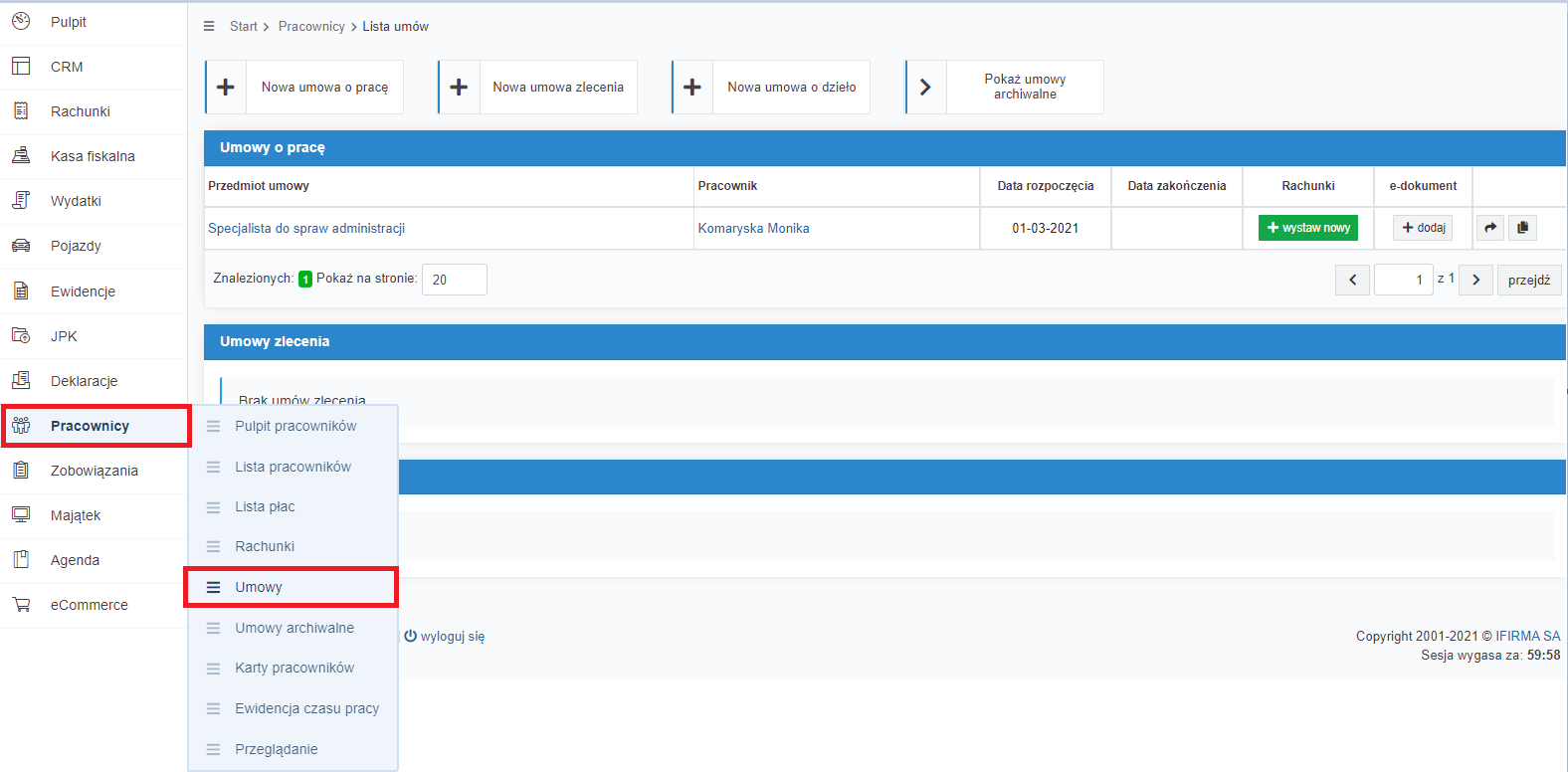

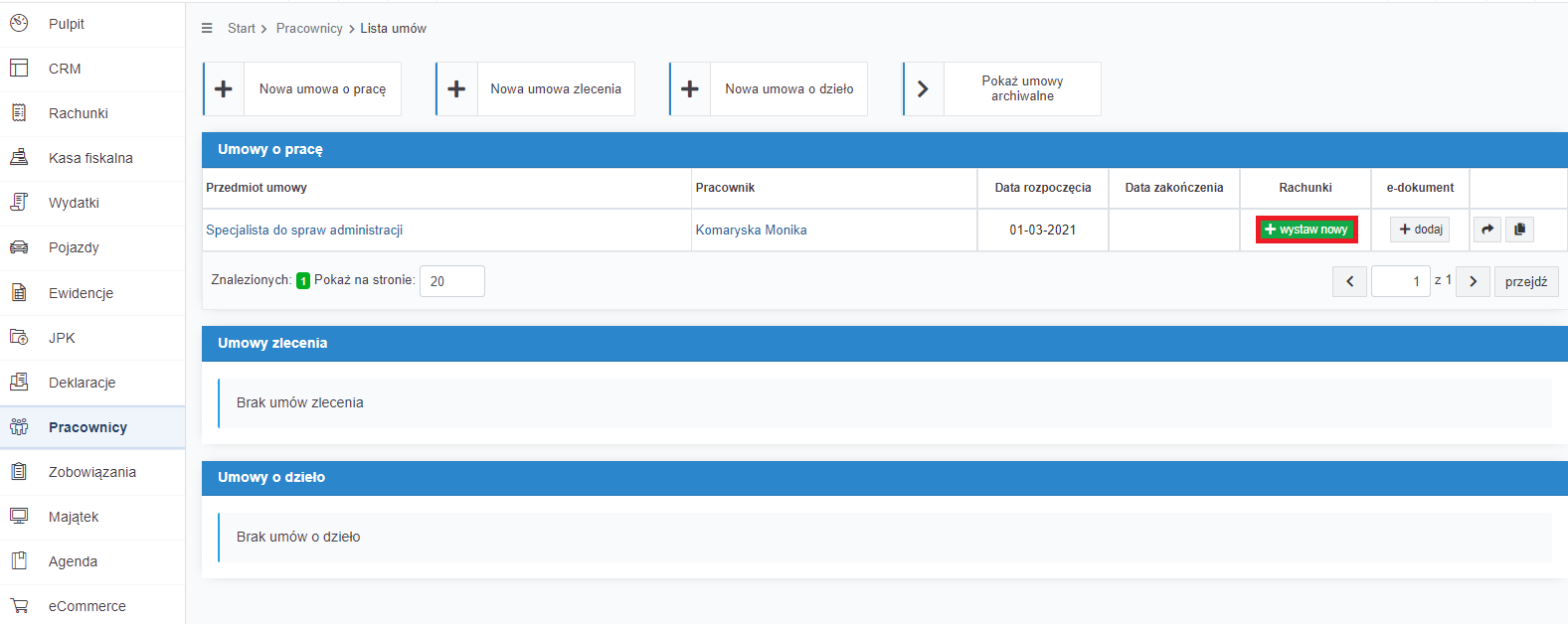

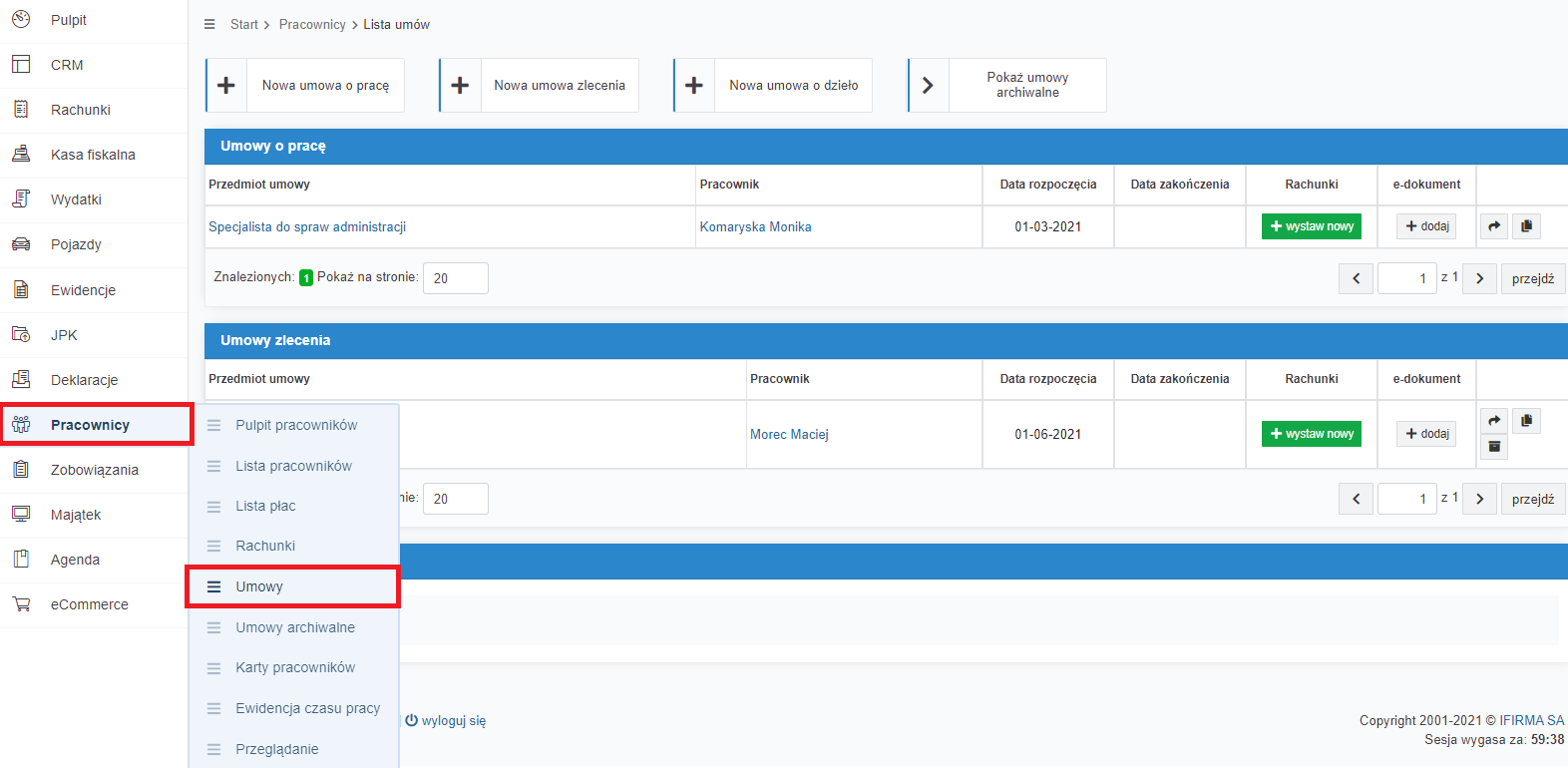

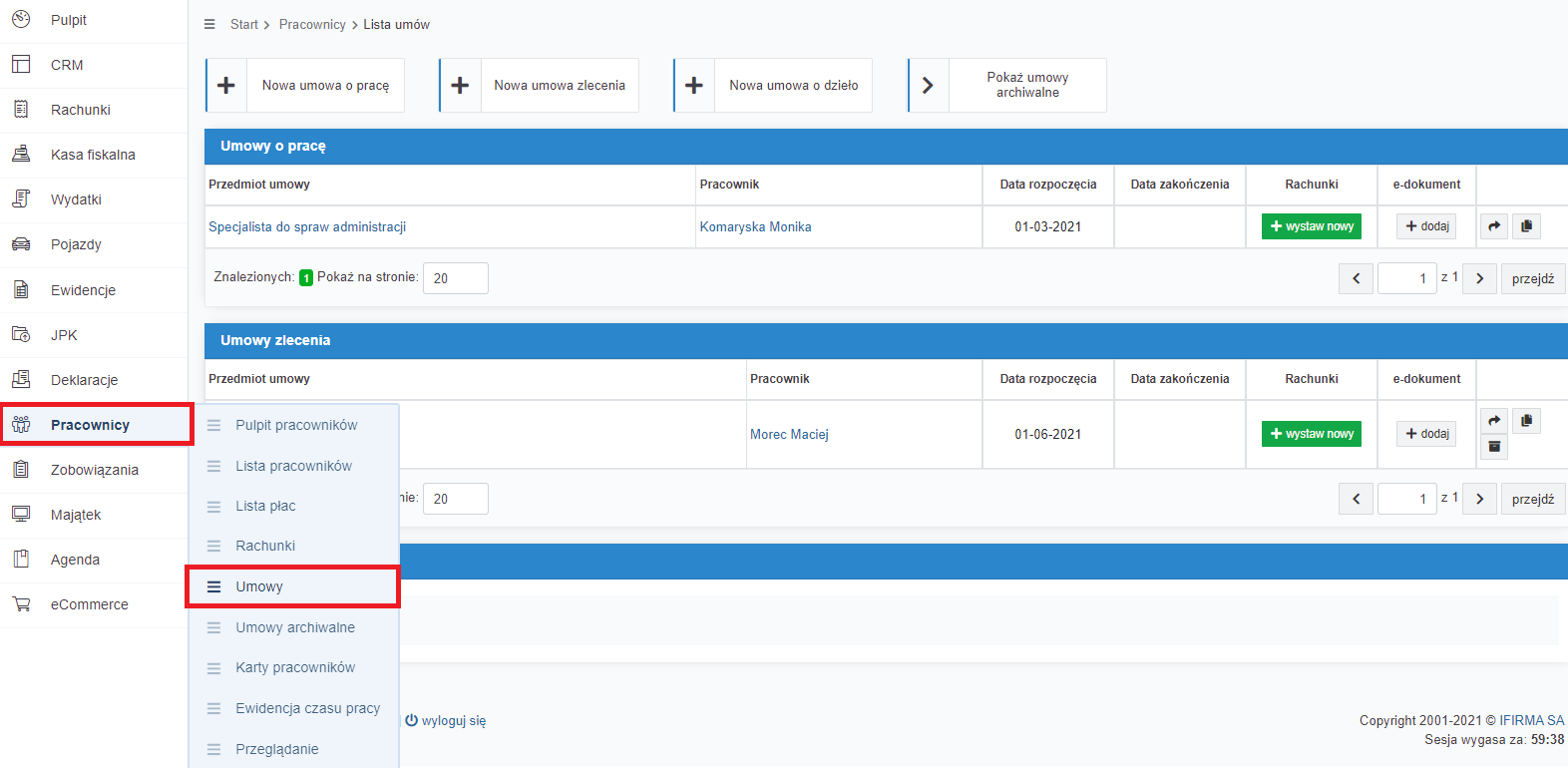

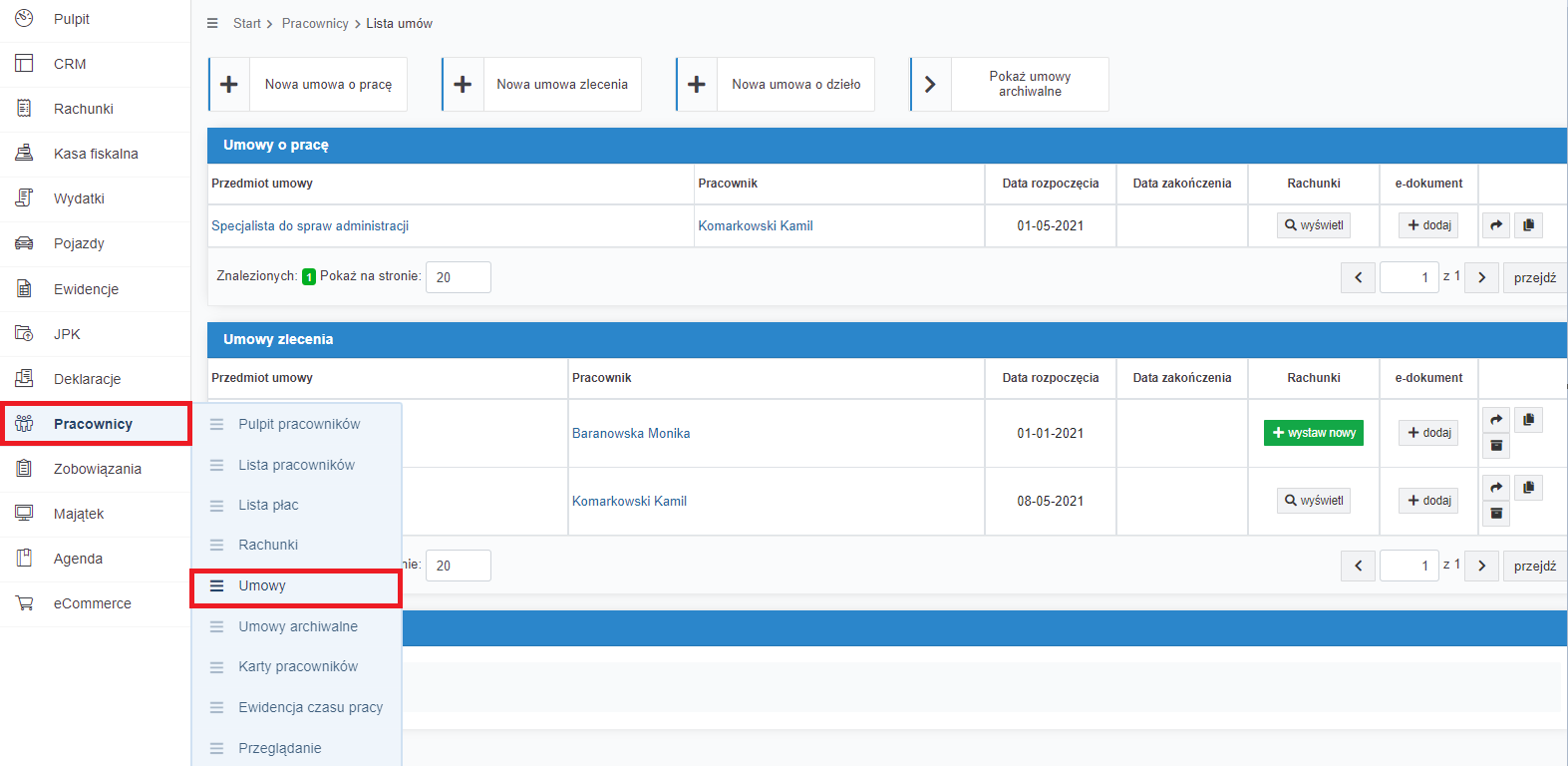

W celu wystawienia rachunku dla pracownika należy przejść do zakładki Pracownicy ➡ Umowy.

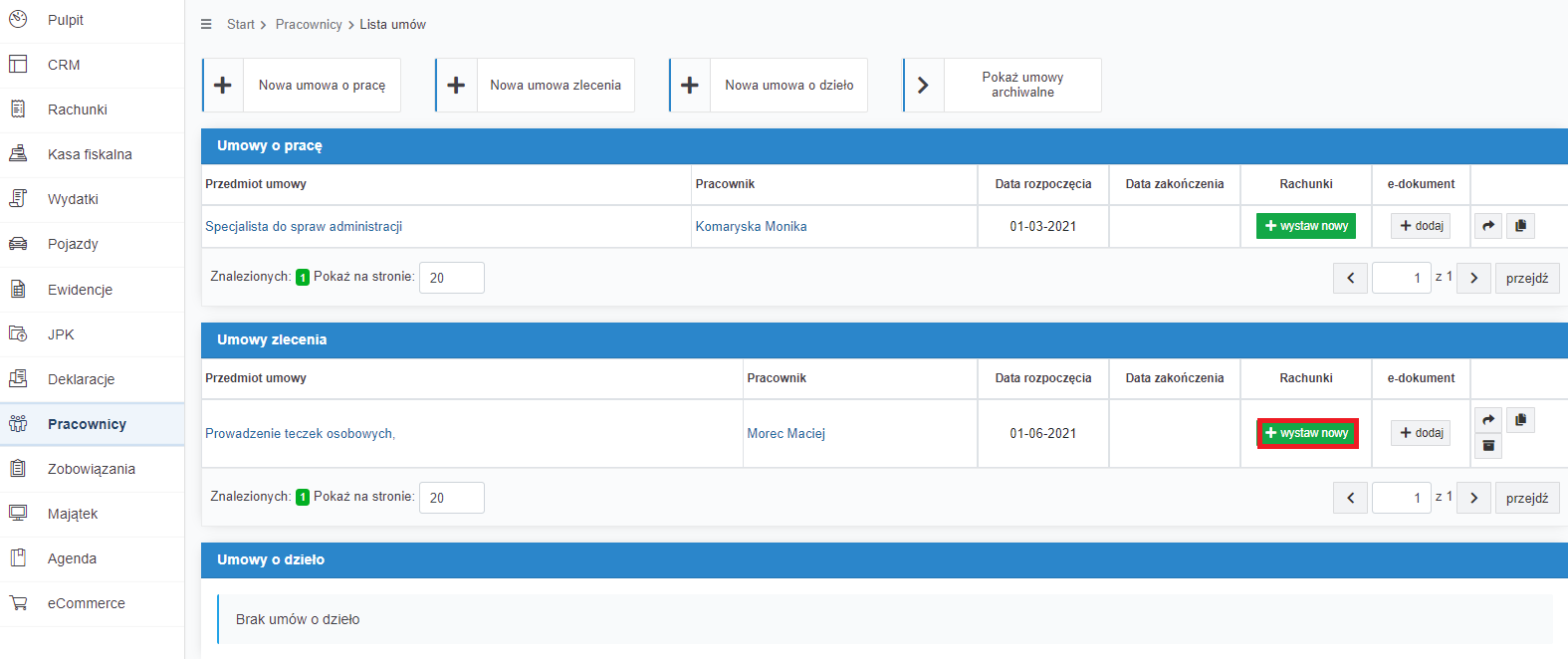

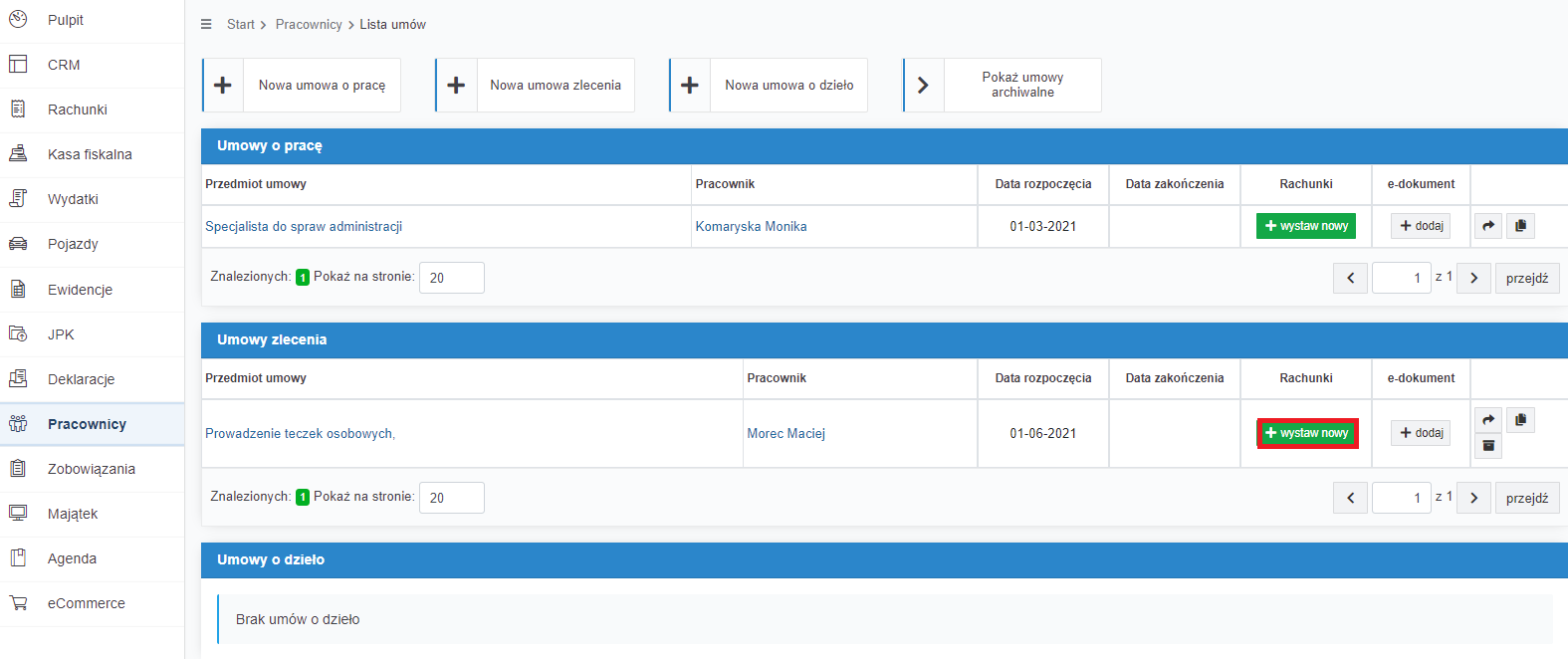

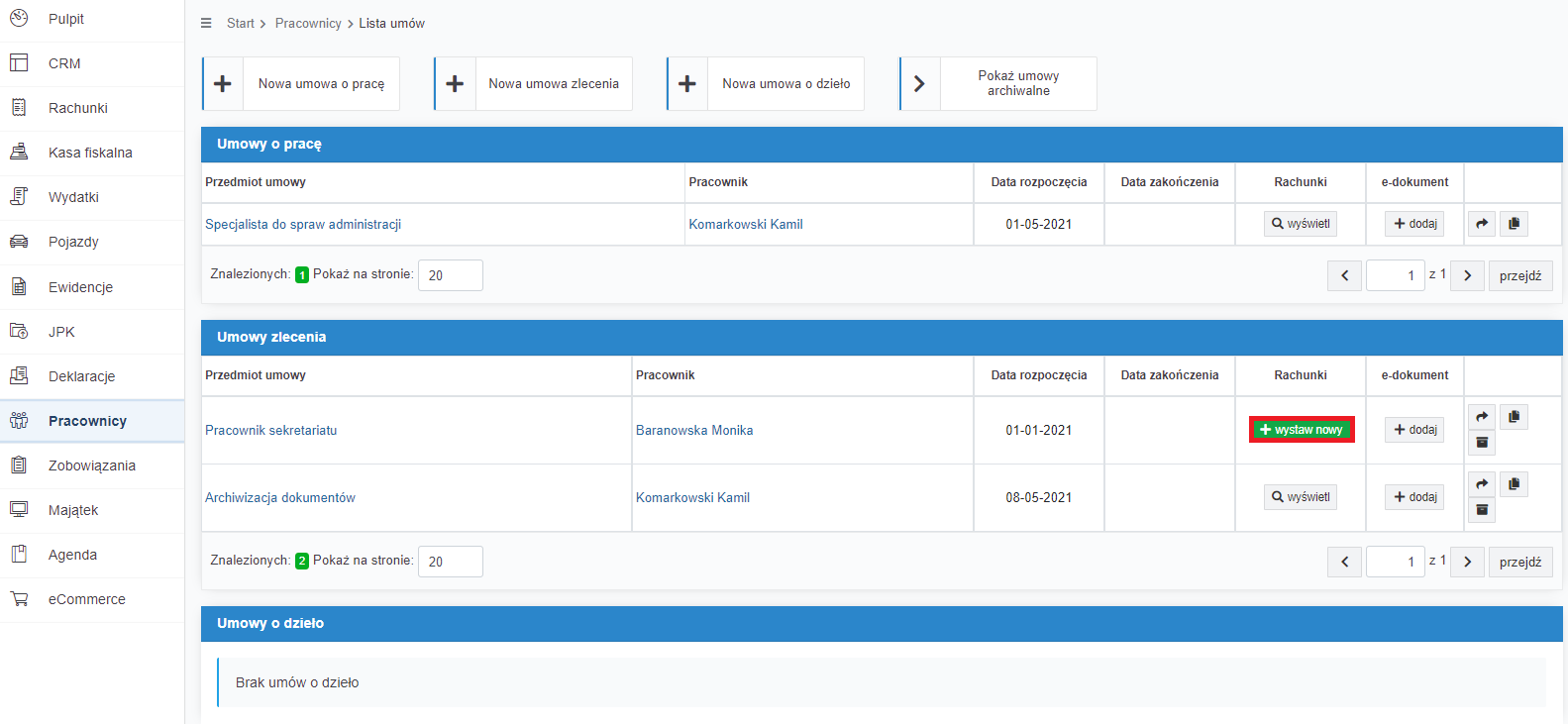

Następnie po prawej stronie należy w kolumnie Rachunki wybrać wystaw nowy.

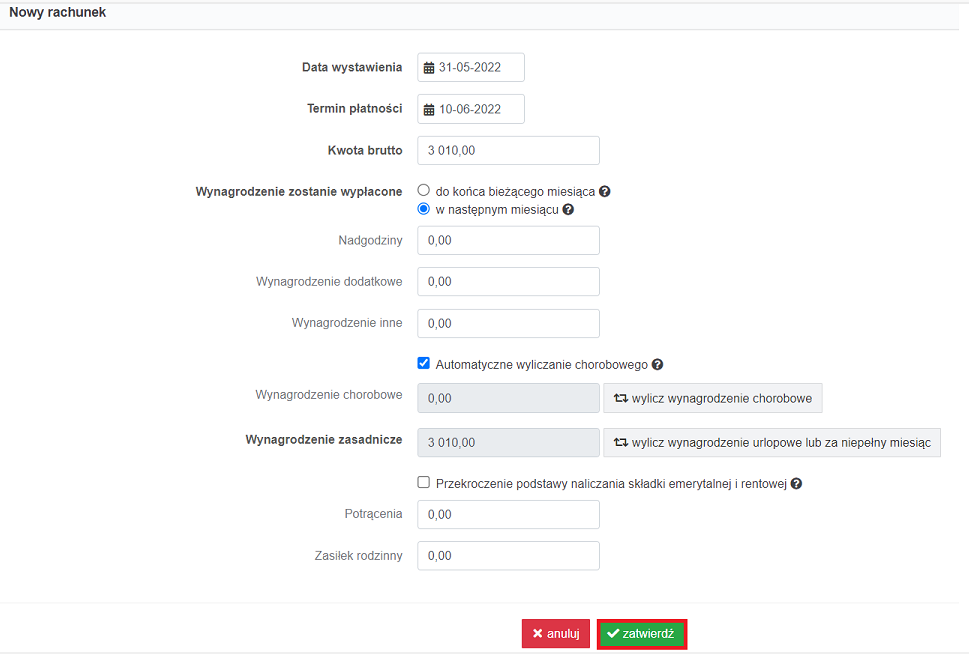

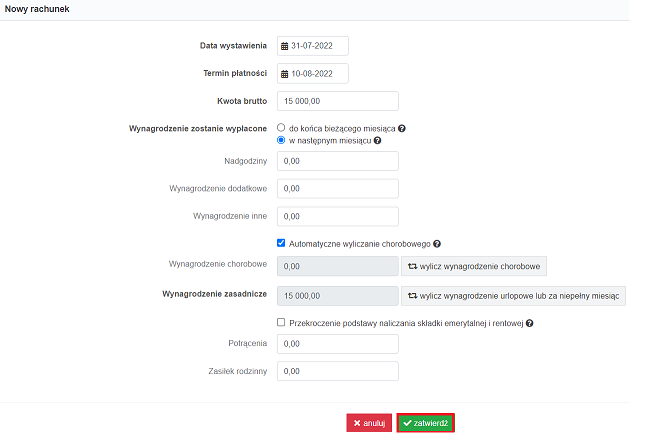

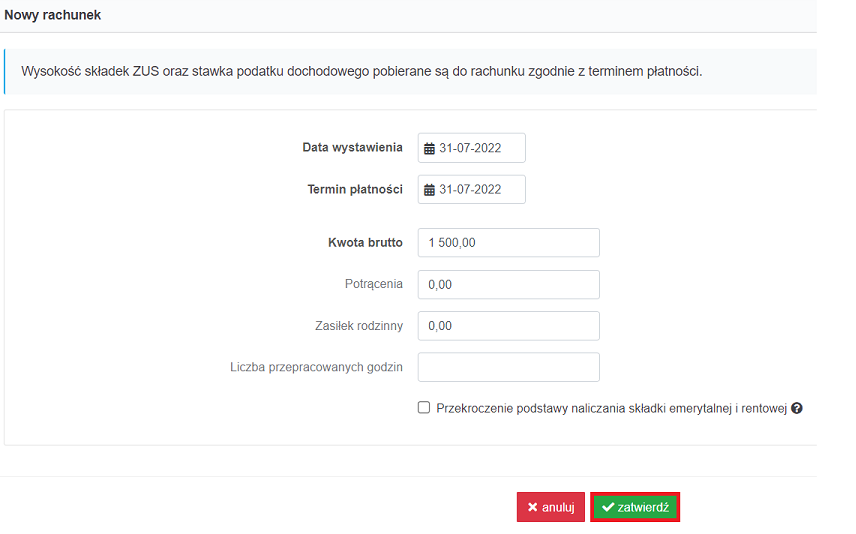

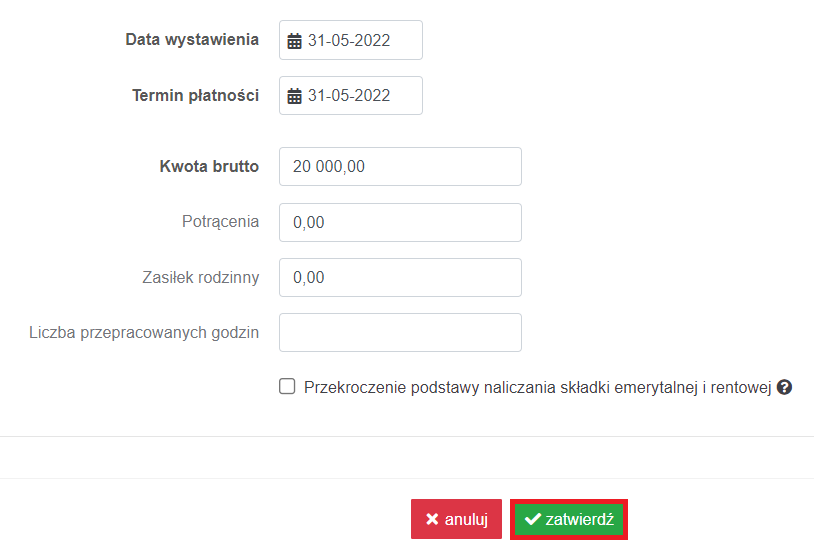

Po ukazaniu się rachunku należy wybrać zieloną ikonę zatwierdź.

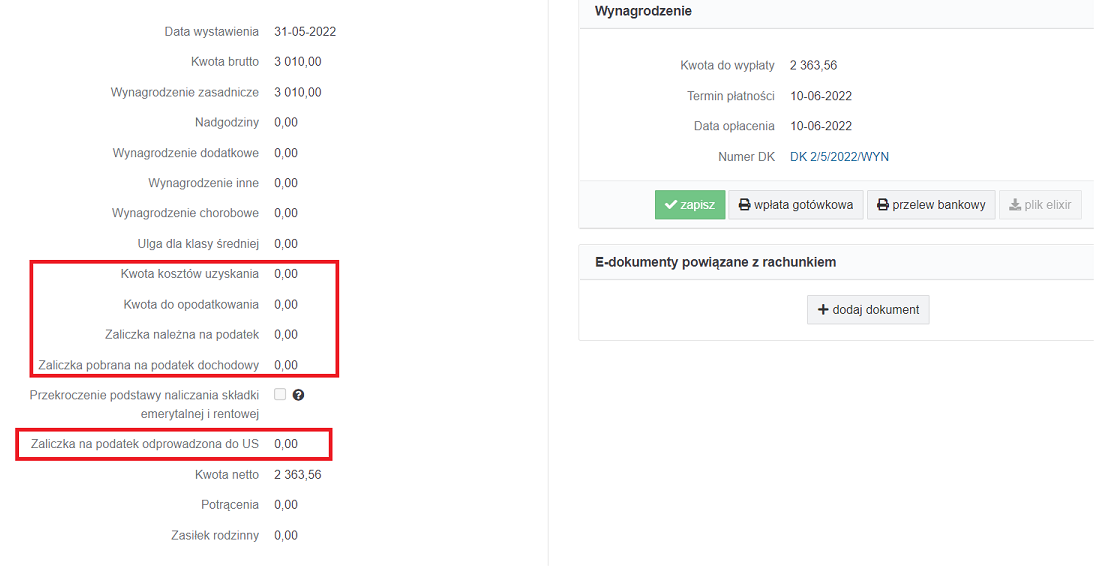

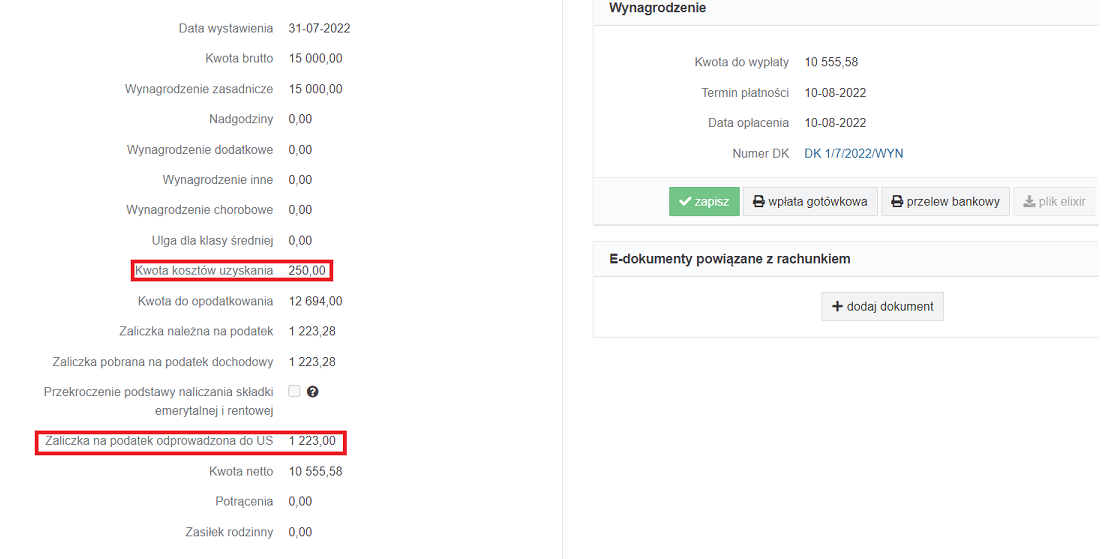

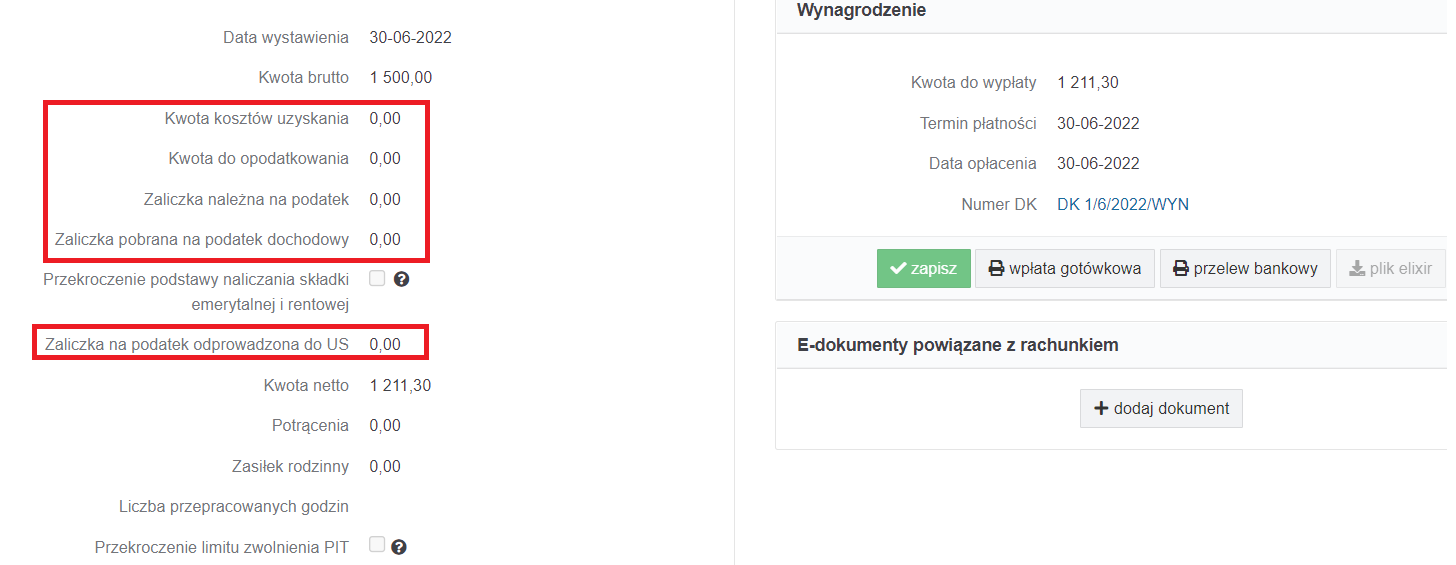

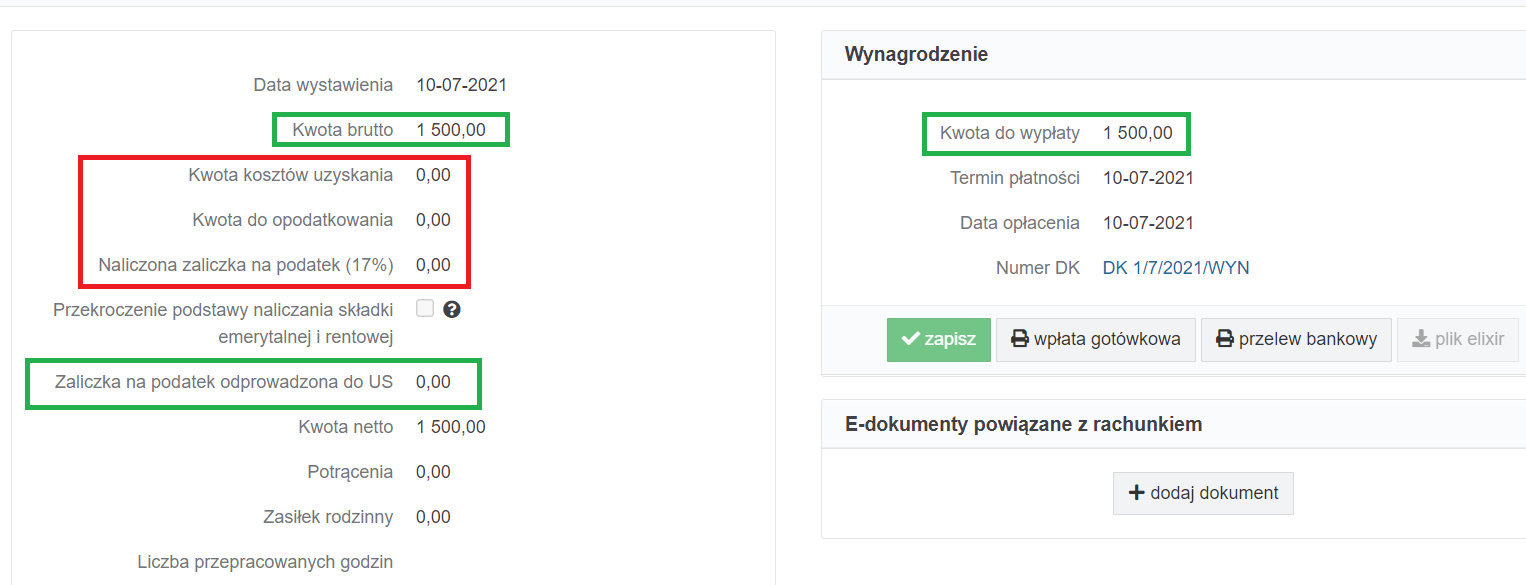

Po zatwierdzeniu rachunku pojawia się podgląd na wyliczone wynagrodzenie.

Do wyliczenia rachunku stosuje się:

- ulga podatkowa (rozliczany procent kwoty wolnej) – 0,00 zł,

- koszty uzyskania przychodów – 0,00 zł,

- kwota do opodatkowania – 0, 00 zł,

- naliczona zaliczka na podatek – 0,00 zł,

- zaliczka na podatek odprowadzona do US – 0,00 zł

Do wyliczenia rachunku stosuje się:

- składkę na ubezpieczenia zdrowotne (pobrana) – Ustaloną podstawę składki na ubezpieczenie zdrowotne należy pomnożyć razy 9 %. W tym przypadku podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika.

Dokładny schemat wyliczenia wynagrodzenia z zastosowaniem ulgi bez PIT dostępny jest na naszym blogu.

3.2. Wystawienie rachunku po przekroczeniu limitu zwolnienia

Od 2020 r. limit odpowiada kwocie górnej granicy pierwszego przedziału skali podatkowej 85 528 zł, natomiast nadwyżka przychodów ponad wyznaczony limit będzie podlegać opodatkowaniu na zasadach ogólnych. Po przekroczeniu limitu płatnik będzie zobowiązany do obliczenia i pobrania podatku w wysokości 12% ,a gdy nadwyżka przekroczy I próg podatkowy do odprowadzenia 32% podatku.

Ważne !

Ministerstwa Finansów wyjaśnia, że podatnik korzystający z ulgi dla młodych, po przekroczeniu limitu przychodów 85 528 zł, nadal zachowuje prawo do skorzystania z kwoty wolnej od podatku w wysokości 30 000 zł. Kwotę tą ma możliwość zastosowania do nadwyżki ponad wspomniany limit. Podatek wystąpi dopiero po wykorzystaniu limitu 85 528 zł i kwoty wolnej od podatku wynoszącej 30 tys. zł, która to zsumowana kwota wynosi 115 528 zł.

Bardzo istotne jest, że przy ustalaniu limitu nie bierze się pod uwagę kosztów uzyskania przychodów oraz innych ulg. Istotna jest kwota brutto, która jest określona w umowie o pracę bądź w umowie zlecenia. Ulga będzie obowiązywać niezależnie od liczby umów, ponieważ przyznany limit jest łączny dla wszystkich umów.

Ważne!

W miesiącu przekroczenia sumy przychodów podlegających zwolnieniu (85 528 zł) wynagrodzenie ponad ten próg zostanie objęte 12% podatkiem.

a) Wystawienie rachunku po przekroczeniu limitu zwolnienia, gdy pracownik otrzymuje wypłatę wynagrodzenia z jednego źródła przychodu

Przykład 3.

Pracodawca zatrudnia pracownika na umowę o pracę od 1 stycznia 2021. Wypłata wynagrodzenia następuje do 10 dnia następnego miesiąca. Pracownik z racji wieku kwalifikuje się do możliwości skorzystania z ulgi bez PIT. Miesięczne wynagrodzenie z umowy o pracę wynosi 15 000 zł. Pracownik nie uzyskuje wynagrodzeń z innych źródeł wypłaconych poza serwisem. W miesiącu przekroczenia limitu należy wyliczyć zaliczkę w sposób proporcjonalny, dochody do kwoty 85 528 zł należy wyliczyć pozostawić z zaliczką 0 (bez zaliczki) natomiast nadwyżkę ponad limit należy opodatkować podatek 12%.

System przy wyliczaniu wynagrodzenia za lipiec uwzględni przekroczony limit kwotowy i naliczy podatek od wynagrodzenia.

Wyjaśnienie:

Z racji tego, że termin wypłaty wynagrodzenia został ustalony do 10 dnia następnego miesiąca to pracownik w okresie od 1 stycznia do 10 sierpnia 2022 r. uzyskał przychody z:

- wynagrodzenia za styczeń wypłaconego do 10 lutego w kwocie 15 000 zł,

- wynagrodzenia za luty wypłaconego do 10 marca w kwocie 15 000 zł,

- wynagrodzenia za marzec wypłaconego do 10 kwietnia w kwocie 15 000 zł,

- wynagrodzenie za kwiecień wypłaconego do 10 maja w kwocie 15 000 zł,

- wynagrodzenie za maj wypłaconego do 10 czerwca w kwocie 15 000 zł,

- wynagrodzenie za czerwiec wypłacono do 10 lipca w kwocie 15 000 zł.

- wynagrodzenie za lipiec wypłacono do 10 sierpnia w kwocie 15 000 zł

Łączna kwota przychodu pracownika uzyskana w wyżej wymienionym okresie wynosiła 105 000 zł.

Zgodnie z obowiązującymi przepisami w miesiącu przekroczenia sumy przychodów podlegających zwolnieniu (85 528 zł) oraz kwoty wolnej od podatku, wynagrodzenie ponad ten próg zostanie objęte 12% podatkiem. Dla przykładu 2. nadwyżka ponad limit występuje w rachunku za lipiec.

W celu wystawienia rachunku dla pracownika należy przejść do zakładki Pracownicy ➡ Umowy.

Następnie po prawej stronie należy w kolumnie Rachunki wybrać wystaw nowy.

Po ukazaniu się rachunku należy wybrać zieloną ikonę zatwierdź.

Po zatwierdzeniu rachunku pojawia się podgląd na wyliczone wynagrodzenie.

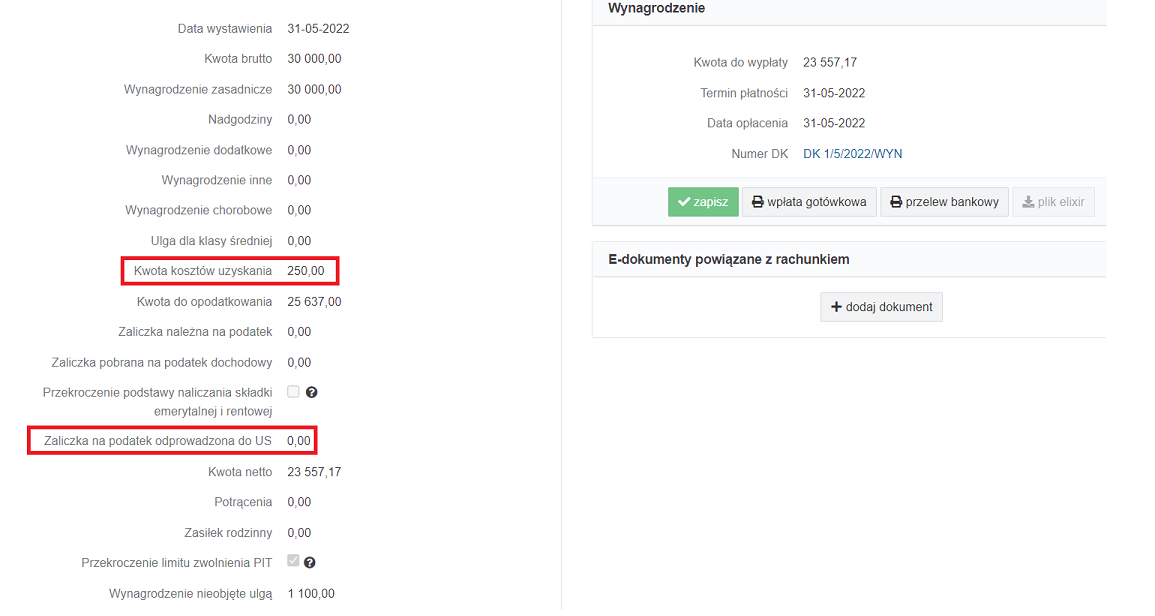

Do wyliczenia rachunku stosuje się:

- ulga podatkowa (rozliczany procent kwoty wolnej) – kwota wolna od podatku wynosi 300,00 zł,

- koszty uzyskania przychodów – koszty uzyskania przychodów wynoszą 250,00 zł,

- zaliczka na podatek odprowadzona do US – w miesiącu przekroczenia sumy przychodów podlegających zwolnieniu (85 528 zł) oraz po wykorzystaniu kwoty wolnej od podatku wynagrodzenie ponad ten próg zostanie objęte 12% podatkiem.

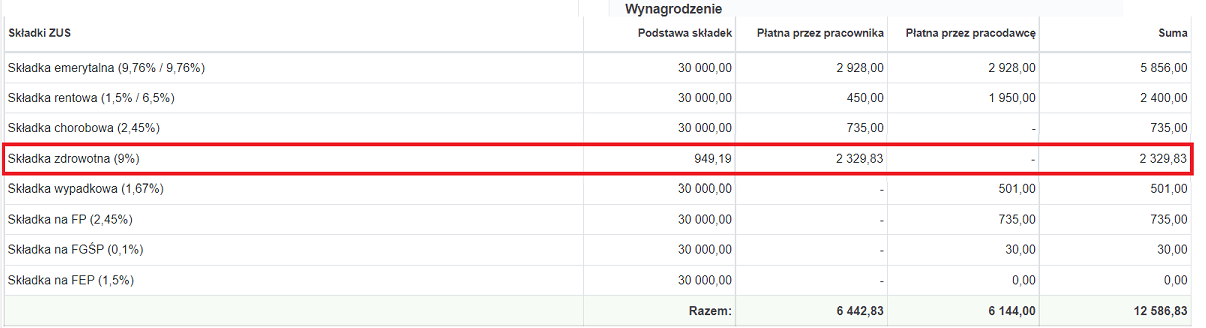

Do wyliczenia rachunku stosuje się:

- składkę na ubezpieczenia zdrowotne (pobrana) – Ustaloną podstawę składki na ubezpieczenie zdrowotne należy pomnożyć razy 9 %. W tym przypadku podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika.

b) Wystawienie rachunku po przekroczeniu limitu zwolnienia, gdy pracownik otrzymuje wypłatę wynagrodzenia z kilku źródeł przychodu.

Przykład 4.

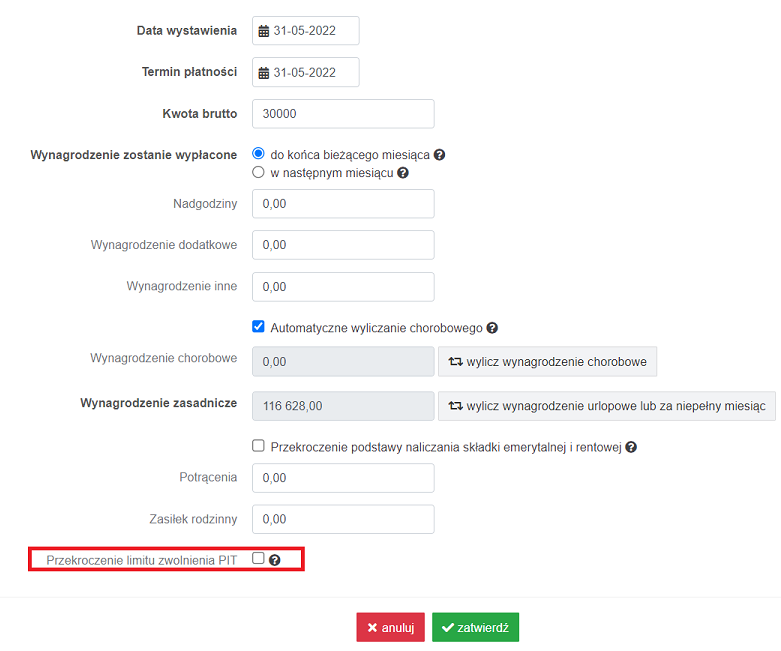

Pracodawca zatrudnia pracownika na umowę o pracę od 1 marca 2022. Wypłata wynagrodzenia następuje w miesiącu przepracowanym. Pracownik z racji wieku kwalifikuje się do możliwości skorzystania z ulgi bez PIT. Miesięczne wynagrodzenie z umowy o pracę wynosi 10 000 zł. W marcu pracownik poza wynagrodzeniem zasadniczym otrzymał premię uznaniową. Dodatkowo pracownik jest zatrudniony od stycznia 2021 w innym zakładzie pracy na umowę zlecenia z wynagrodzeniem na kwotę 16 500 zł.

W zakładzie pracy, gdzie pracownik ma umowę zlecenia otrzymał w okresie od stycznia do kwietnia:

- wynagrodzenie za styczeń wypłacone w styczniu w kwocie 16 500 zł,

- wynagrodzenie za luty wypłacone w lutym w kwocie 16 500 zł,

- wynagrodzenie za marzec wypłacone w marcu w kwocie 16 500 zł,

- wynagrodzenie za kwiecień wypłacone w kwietniu w kwocie 16 500 zł.

Łączna kwota przychodu zleceniobiorcy uzyskana w wyżej wymienionym okresie wynosiła 66 000 tys. zł.

W zakładzie pracy, gdzie pracownik jest zatrudniony na umowę o pracę otrzymał:

- wynagrodzenie za marcu wypłacone w marcu w kwocie 10 828 zł.

- wynagrodzenie za kwiecień wypłacone w kwietniu w kwocie 10 000 zł.

- wynagrodzenie za maj wypłacone w maju w kwocie 30 000 zł.

Łączna kwota przychodu pracownika uzyskana z dwóch źródeł w okresie od stycznia do kwietnia 2022 wynosiła 116 628 zł.

Ważne !

Ministerstwa Finansów wyjaśnia, że podatnik korzystający z ulgi dla młodych, po przekroczeniu limitu przychodów 85 528 zł, nadal zachowuje prawo do skorzystania z kwoty wolnej od podatku w wysokości 30 000 zł. Kwotę tą ma możliwość zastosowania do nadwyżki ponad wspomniany limit. Podatek wystąpi dopiero po wykorzystaniu limitu 85 528 zł i kwoty wolnej od podatku wynoszącej 30 tys. zł, która to zsumowana kwota wynosi 115 528 zł.

Zgodnie z obowiązującymi przepisami w miesiącu przekroczenia sumy przychodów podlegających zwolnieniu (85 528 zł) oraz kwoty wolnej od podatku 30 000 zł, wynagrodzenie ponad ten próg zostanie objęte 12% podatkiem. Dla przykładu 3. nadwyżka ponad limit występuje w rachunku za maj.

Dla podanego powyżej przykładu Użytkownik samodzielnie pilnuje limitu przekroczenia ulgi. Pracodawca powinien oszacować, w którym miesiącu nastąpi przekroczenie ustawowej kwoty limitu.

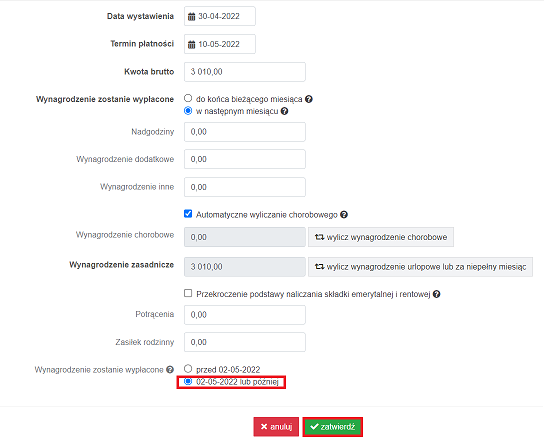

W celu wystawienia rachunku dla pracownika należy przejść do zakładki Pracownicy ➡ Umowy.

Następnie po prawej stronie należy w kolumnie Rachunki wybrać wystaw nowy.

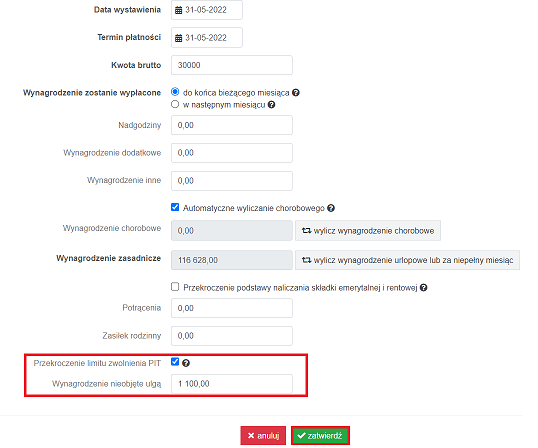

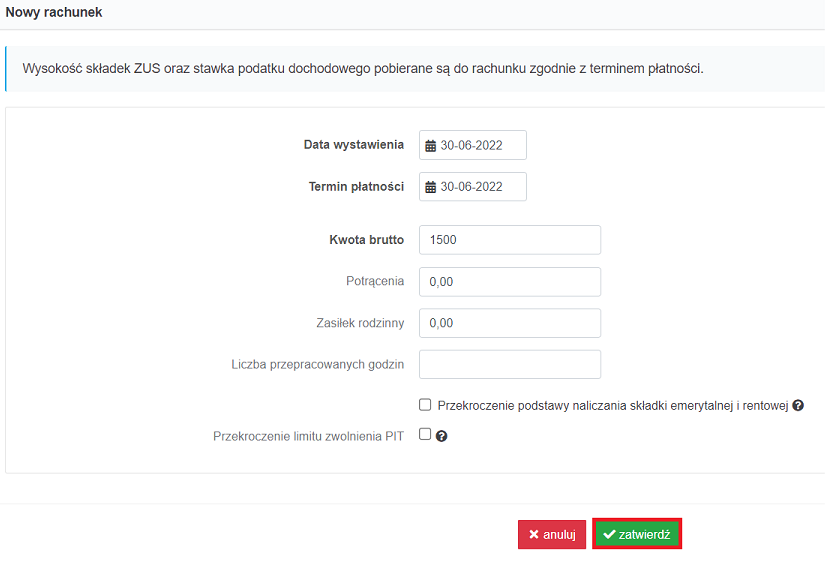

Po ukazaniu się rachunku należy zaznaczyć checkbox Przekroczenie limitu zwolnienia PIT, i wybrać zieloną ikonę zatwierdź.

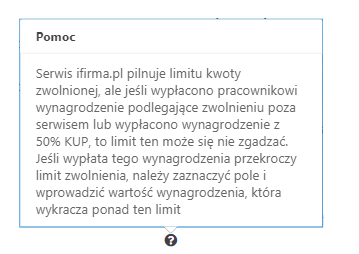

Pod ikoną znaku zapytania znajduje się pomoc w określeniu, kiedy pracownik przekroczy ustanowiony limit kwotowy.

Zaznaczenie w rachunku checkboxu Przekroczenie limitu zwolnienia PIT powoduje, że zaliczka na podatek dochodowy będzie odprowadzona od nadwyżki ponad ustawowy limit.

Kolejno pojawi się pole Wynagrodzenie nieobjęte ulgą. W tym polu należy wskazać wynagrodzenie, które wykracza ponad limit 115 528 zł. Dla przykładu 3. będzie to kwota 1100 zł.

Po zatwierdzeniu rachunku pojawia się podgląd na wyliczone wynagrodzenie. Rachunek wystawiony po przekroczeniu limitu będzie zawierał zaliczkę na podatek dochodowy oraz naliczone koszty uzyskania przychodu naliczone od kwoty wynagrodzenie nieobjętego ulgą.

Do wyliczenia rachunku stosuje się:

- ulga podatkowa (rozliczany procent kwoty wolnej) –kwota wolna od podatku wynosi 425 zł,

- koszty uzyskania przychodów – standardowe koszty uzyskania przychodów wynoszą 250,00 zł

- zaliczka na podatek odprowadzoną do US – stawka podatku w wysokości 12%.

Do wyliczenia rachunku stosuje się:

- składkę na ubezpieczenia zdrowotne (pobrana) – Ustaloną podstawę składki na ubezpieczenie zdrowotne należy pomnożyć razy 9 %. W tym przypadku podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika.

c) Wystawienia rachunku po przekroczeniu limitu wiekowego

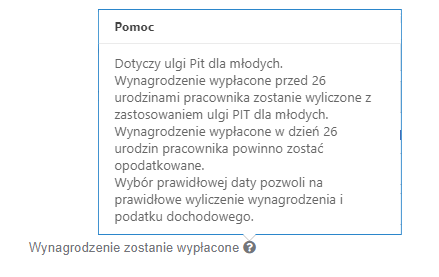

W ustawie jest mowa o przychodach otrzymanych do 26 roku życia. Dotyczy to przychodów wypłaconych przed ukończeniem 26 roku życia.

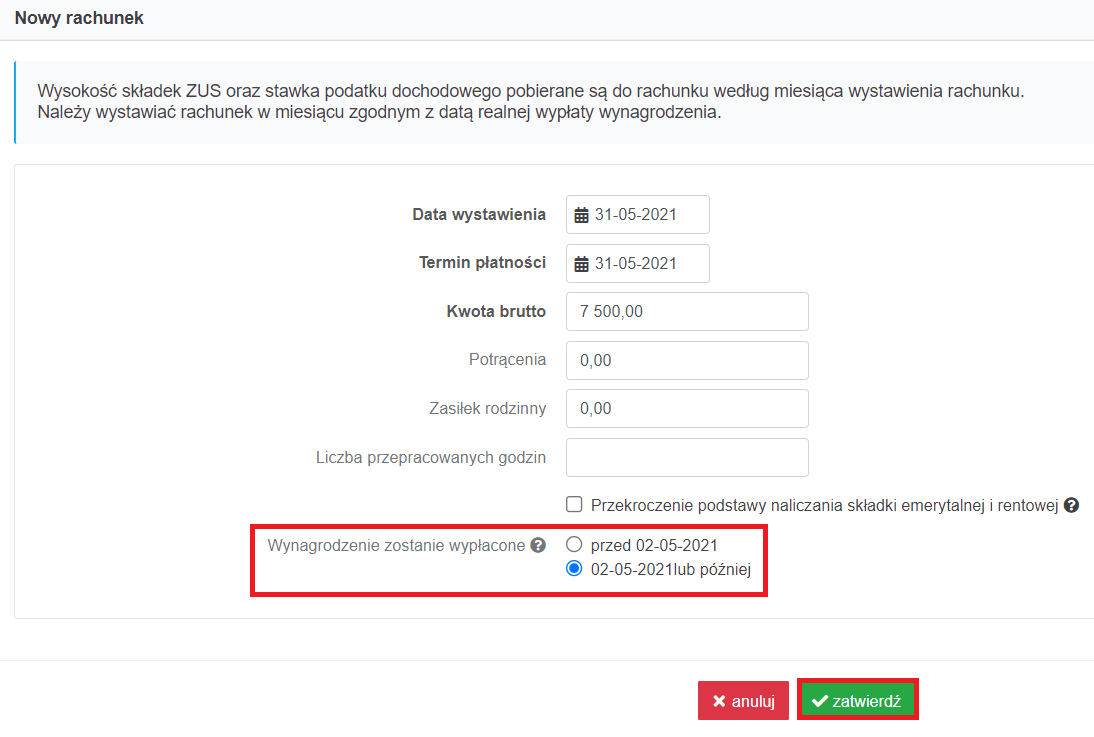

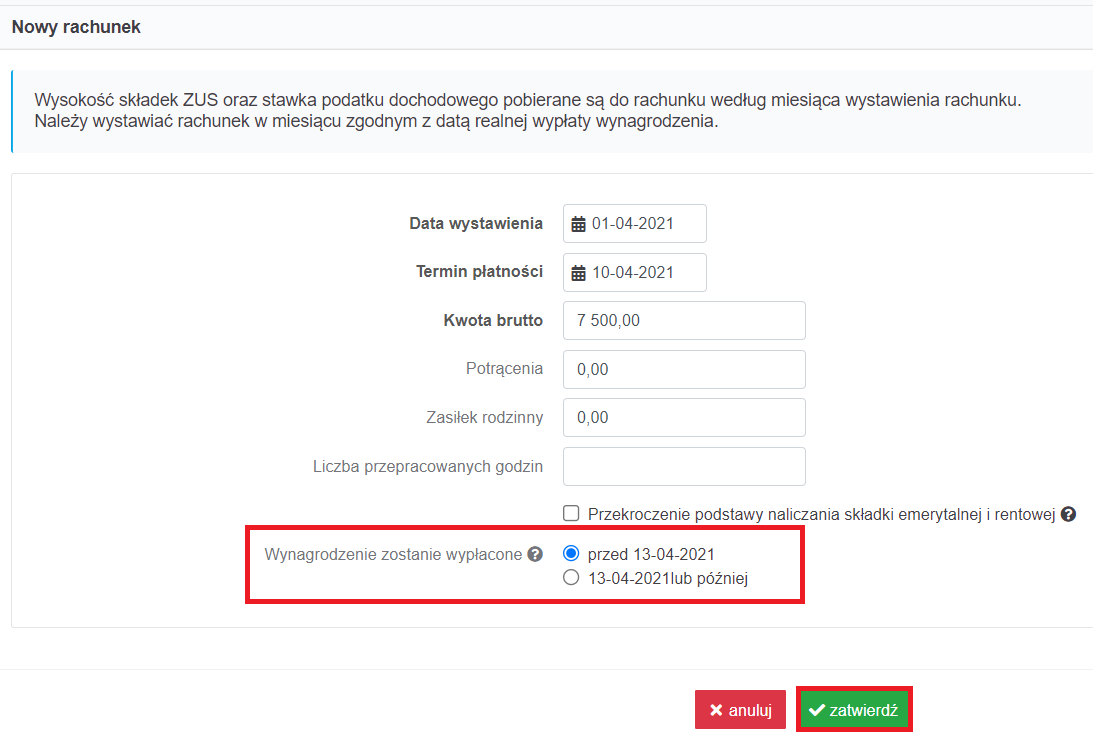

Serwis ifirma pilnuje limitu wiekowego ulgi i Użytkownik ma możliwość zaznaczenia w rachunku czy wynagrodzenie będzie wypłacone przed czy po ukończeniu przez pracownika 26 roku życia.

Przykład 5.

Pracownik ukończył 2 maja 26 rok życia. Wynagrodzenie za kwiecień wypłacone 10 maja było wyliczone bez zastosowania ulgi bez PIT. Pracodawca miał obowiązek pobrać i odprowadzić zaliczkę na podatek dochodowy od wypłaconego wynagrodzenia.

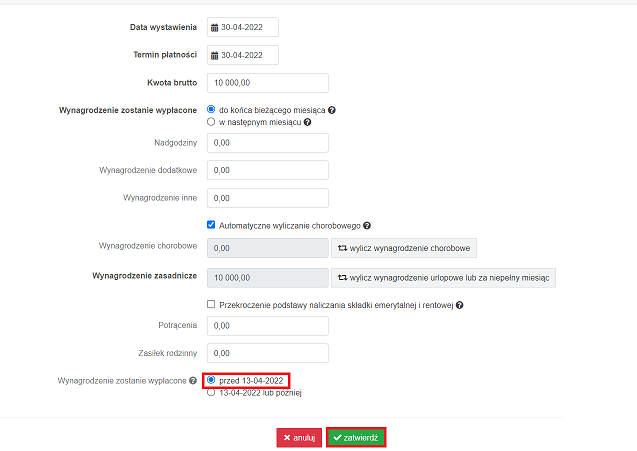

Przy wystawianiu rachunku kwietniowego pojawi się dodatkowa informacja do uzupełnienia. W polu Wynagrodzenie zostanie wypłacone należy wskazać czy wypłata będzie miała miejsce przed czy po urodzinach pracownika.

Przykład 6.

Pracownik ukończył 13 kwietnia 26 rok życia. Wynagrodzenie za marzec wypłacone 10 kwietnia było wyliczone z uwzględnieniem ulgi bez PIT. Pracodawca nie pobierał i nie odprowadzał zaliczki na podatek dochodowy od wypłaconego wynagrodzenia. Natomiast kolejne wynagrodzenia będą opodatkowane zgodnie z przepisami.

Przy wystawianiu rachunku marcowego pojawi się dodatkowa informacja do uzupełnienia. W polu Wynagrodzenie zostanie wypłacone należy wskazać czy wypłata będzie miała miejsce przed czy po urodzinach pracownika.

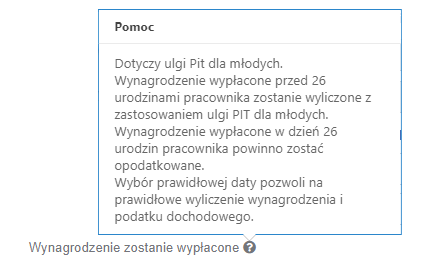

W rachunku pracownika przy polu Wynagrodzenie zostanie wypłacone jest ikona znaku zapytania, która wskazuje obowiązujące zasady stosowania ulgi PIT dla młodych.

4. Umowa zlecenie

Zwolnieniem została objęta umowa zlecenia z zleceniobiorcą, który nie ukończył 26 roku życia.

Umowy zlecenia nie objęte ulgą:

- umowa zlecenia w nieprzekraczającej wysokości 200 zł, która podlega opodatkowaniu zryczałtowanym podatkiem dochodowym w wysokości 12 % przychodu,

- umowa zlecenia ze zbyciem praw autorskich – 50 % koszty uzyskania przychodu.

4.1.Wystawienie rachunku z umowy zlecenia z pełnymi składkami ZUS z zastosowaniem ulgi

Przykład 7.

Zleceniobiorca wykonuje umowę zlecenia od 1 czerwca 2022. Wypłata wynagrodzenia za czerwiec nastąpiła do końca bieżącego miesiąca. Zleceniobiorca z racji wieku kwalifikuje się z możliwości skorzystania z ulgi bez PIT. Ponieważ zleceniobiorca nie posiada statusu ucznia ani studenta umowa zlecenie jest ozusowana.

Wysokość składek ZUS oraz stawka podatku dochodowego pobierane są do rachunku według miesiąca wystawienia rachunku. Należy wystawiać rachunek w miesiącu zgodnym z datą realnej wypłaty wynagrodzenia.

Zgodnie z powyższą zasadą rachunek należy wystawić w miesiącu wypłaty wynagrodzenia. Jeżeli wynagrodzenie za czerwiec zostało wypłacone w czerwcu to należy ustawić miesiąc księgowy czerwiec i przejść do zakładki Pracownicy ➡ Umowy.

Następnie po prawej stronie należy w kolumnie Rachunki wybrać wystaw nowy.

Po ukazaniu się rachunku należy wybrać zieloną ikonę zatwierdź.

Po zatwierdzeniu rachunku pojawia się podgląd na wyliczone wynagrodzenie.

Do wyliczenia rachunku stosuje się:

- koszty uzyskania przychodów – 0,00 zł

- kwota do opodatkowania – 0,00 zł

- naliczona zaliczka na podatek – 0,00 zł,

- zaliczka na podatek odprowadzona do US – 0,00 zł.

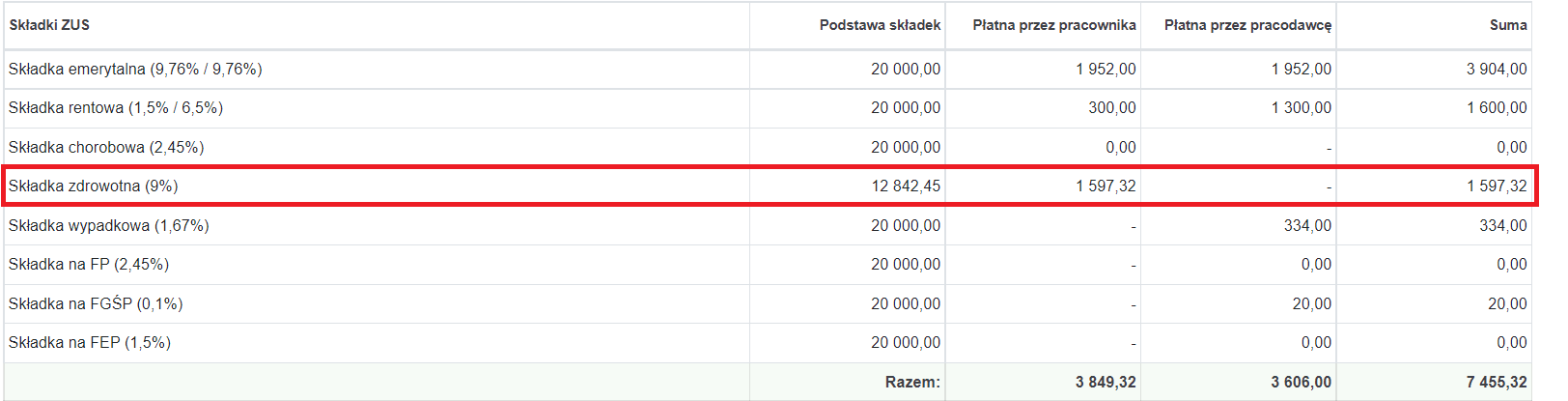

Do wyliczenia rachunku stosuje się:

- składkę na ubezpieczenia zdrowotne (pobrana) – Ustaloną podstawę składki na ubezpieczenie zdrowotne należy pomnożyć razy 9 %. W tym przypadku podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika.

4.2. Wystawienie rachunku z umowy zlecenia ze studentem z zastosowaniem ulgi

Przykład 8.

Zleceniodawca zatrudnia studenta, w związku z tym umowa zlecenie jest bez składek. Wypłata wynagrodzenia za czerwiec nastąpiła do 10 lipca.

Zgodnie z powyższą zasadą rachunek należy wystawić w miesiącu wypłaty wynagrodzenia. Jeżeli wynagrodzenie za czerwiec zostanie wypłacone w lipcu to należy ustawić miesiąc księgowy lipiec i przejść do zakładki Pracownicy ➡ Umowy.

Następnie po prawej stronie należy w kolumnie Rachunki wybrać wystaw nowy.

Po ukazaniu się rachunku należy wybrać zieloną ikonę zatwierdź.

Po zatwierdzeniu rachunku pojawia się podgląd na wyliczone wynagrodzenie.

Do wyliczenia rachunku stosuje się:

- koszty uzyskania przychodów – 0,00 zł

- kwota do opodatkowania – 0,00 zł

- naliczona zaliczka na podatek – 0,00 zł,

- zaliczka na podatek odprowadzona do US – 0,00 zł.

W związku z tym, że umowa ze studentem jest nie ozusowana oraz nieopodatkowana kwota brutto wynagrodzenia jest równa kwocie do wypłaty.

Do wyliczenia rachunku stosuje się:

- składki społecznie i składke zdrowotną w wysokości 0,00 zł.

4.3. Wystawienie rachunku po przekroczeniu limitu zwolnienia

Ustawa o podatku dochodowym wskazuje, że limit zwolnienia wynosi 85 528 zł . Kwota przekraczająca ten limit, czyli nadwyżka przychodów ponad wyznaczony limit będzie podlegać opodatkowaniu na zasadach ogólnych przy zastosowaniu skali podatkowej. W takiej sytuacji pracodawca będzie zobligowany do odprowadzenia za pracownika 12% podatku od wynagrodzeń.

Ważne!

Ministerstwa Finansów wyjaśnia, że podatnik korzystający z ulgi dla młodych, po przekroczeniu limitu przychodów 85 528 zł, nadal zachowuje prawo do skorzystania z kwoty wolnej od podatku w wysokości 30 000 zł. Kwotę tą ma możliwość zastosowania do nadwyżki ponad wspomniany limit. Podatek wystąpi dopiero po wykorzystaniu limitu 85 528 zł i kwoty wolnej od podatku wynoszącej 30 tys. zł, która to zsumowana kwota wynosi 115 528 zł.

Zgodnie z obowiązującymi przepisami w miesiącu przekroczenia sumy przychodów podlegających zwolnieniu (85 528 zł) oraz kwoty wolnej od podatku 30 000 zł, wynagrodzenie ponad ten próg zostanie objęte 12% podatkiem.

a) Wystawienie rachunku po przekroczeniu limitu zwolnienia, gdy zleceniobiorca otrzymuje wypłatę wynagrodzenia z jednego źródła przychodu.

Przykład 9.

Zleceniobiorca wykonuje umowę zlecenia od 1 stycznia 2021. Wypłata wynagrodzenia następuje do końca bieżącego miesiąca. Zleceniobiorca z racji wieku kwalifikuje się do możliwości skorzystania z ulgi bez PIT. Umowa zlecenia została zawarta na kwotę wynagrodzenia 20 000 zł miesięcznie. Dla zleceniobiorcy wynagrodzenie z umowy zlecenia stanowi jedyny obowiązkowy tytuł ubezpieczenia społecznego i jedyne źródło przychodu.

W miesiącu przekroczenia limitu należy wyliczyć zaliczkę w sposób proporcjonalny, dochody do kwoty 115 528 zł należy wyliczyć z zaliczką 0% (bez zaliczki) natomiast nadwyżkę ponad limit należy opodatkować podatkiem 12%. System przy wyliczaniu wynagrodzenia za maj uwzględni przekroczony limit kwotowy i naliczy podatek od wynagrodzenia.

Wyjaśnienie:

Z racji tego, że termin wypłaty wynagrodzenia został ustalony na ostatni dzień miesiąca to zleceniobiorca w okresie od 1 stycznia do końca maja 2022 r. uzyskał przychody z:

- wynagrodzenie za styczeń wypłacone pod koniec stycznia w kwocie 20 000 zł,

- wynagrodzenie za luty wypłacone pod koniec lutego w kwocie 20 000 zł,

- wynagrodzenie za marzec wypłacone pod koniec marca w kwocie 20 000 zł,

- wynagrodzenie za kwiecień wypłaconego pod koniec kwietnia w kwocie 20 000 zł,

- wynagrodzenie za maj wypłaconego pod koniec maja w kwocie 20 000 zł.

Łączna kwota przychodu pracownika uzyskana w wyżej wymienionym okresie wynosiła 100 000 zł.

Zgodnie z obowiązującymi przepisami w miesiącu przekroczenia sumy przychodów podlegających zwolnieniu (85 528 zł) wynagrodzenie ponad ten próg zostanie objęte 12% podatkiem. Dla przykładu 8. nadwyżka ponad limit występuje w rachunku za maj.

Poniżej zostanie opisana ścieżka wystawienia rachunku w miesiącu przekroczenia limitu.

W celu wystawienia rachunku dla zleceniobiorcy należy przejść do zakładki Pracownicy ➡ Umowy.

Następnie po prawej stronie należy w kolumnie Rachunki wybrać wystaw nowy.

Po ukazaniu się rachunku należy wybrać zieloną ikonę zatwierdź.

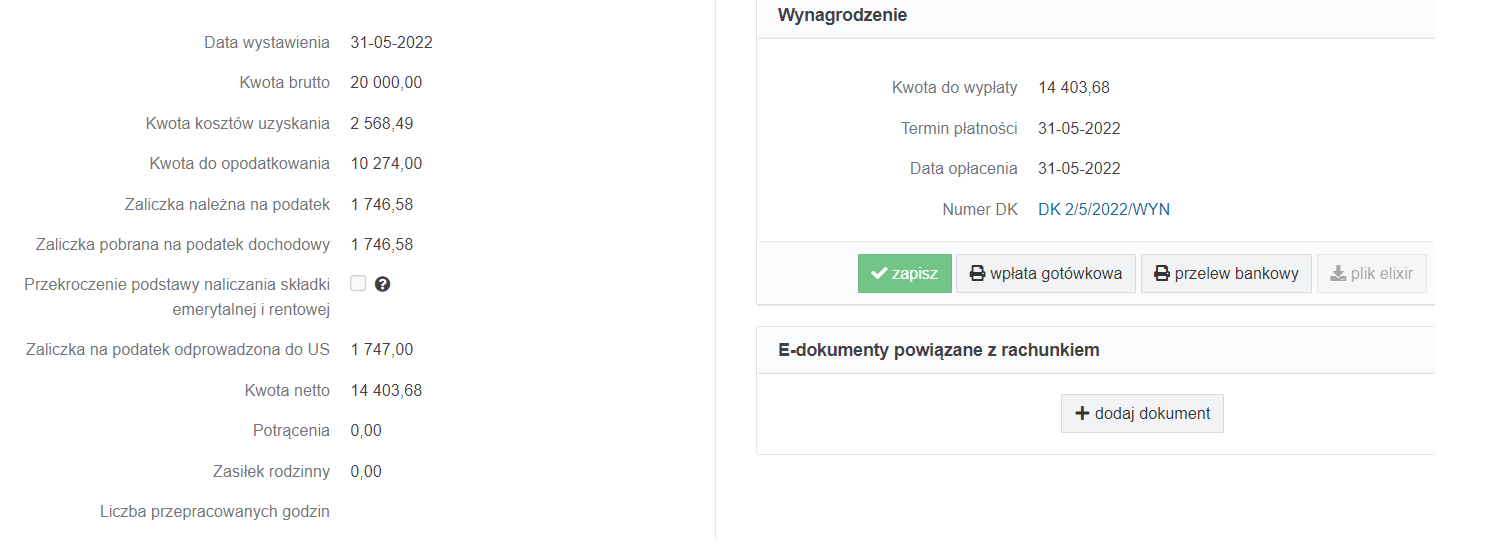

Po zatwierdzeniu rachunku pojawia się podgląd na wyliczone wynagrodzenie.

Do wyliczenia rachunku stosuje się:

- koszty uzyskania przychodów – standardowe 20%,

- zaliczka na podatek odprowadzona do US – stawka podatku w wysokości 12%.

Do wyliczenia rachunku stosuje się:

- składkę na ubezpieczenia zdrowotne (pobrana) – Ustaloną podstawę składki na ubezpieczenie zdrowotne należy pomnożyć razy 9 %. W tym przypadku podstawę wymiaru tej składki stanowi wynagrodzenie brutto pracownika pomniejszone o składki na ubezpieczenie społeczne finansowane ze środków pracownika.

b) Wystawienia rachunku po przekroczeniu limitu wiekowego

W ustawie jest mowa o przychodach otrzymanych do 26 roku życia. Dotyczy to przychodów wypłaconych przed ukończeniem 26 roku życia.

Serwis ifirma pilnuje limitu wiekowego ulgi i Użytkownik ma możliwość zaznaczenia w rachunku czy wynagrodzenie będzie wypłacone przed czy po ukończeniu przez pracownika 26 roku życia.

Przykład 10.

Zleceniobiorca ukończył 2 maja 26 rok życia. Wynagrodzenie za maj wypłacone pod koniec miesiąca było wyliczone bez zastosowania ulgi bez PIT. Zleceniodawca miał obowiązek pobrać i odprowadzić zaliczkę na podatek dochodowy od wypłaconego wynagrodzenia.

Przy wystawianiu rachunku majowego pojawi się dodatkowa informacja do uzupełnienia. Należy pamiętać o zasadzie wystawiania rachunków do umowy zlecenia, rachunki zawsze wystawia się w miesiącu w którym następuje wypłata wynagrodzenia.

W polu Wynagrodzenie zostanie wypłacone należy wskazać czy wypłata będzie miała miejsce przed czy po urodzinach pracownika.

Przykład 12.

Pracownik ukończył 13 kwietnia 26 rok życia. Wynagrodzenie za marzec wypłacone 10 kwietnia było wyliczone z uwzględnieniem ulgi bez PIT. Pracodawca nie pobierał i nie odprowadzał zaliczki na podatek dochodowy od wypłaconego wynagrodzenia. Natomiast kolejne wynagrodzenia będą opodatkowane zgodnie z przepisami.

Przy wystawianiu rachunku pojawi się dodatkowa informacja do uzupełnienia. Należy pamiętać o zasadzie wystawiania rachunków do umowy zlecenia, rachunki zawsze wystawia się w miesiącu, w którym następuje wypłata wynagrodzenia.

W polu Wynagrodzenie zostanie wypłacone należy wskazać czy wypłata będzie miała miejsce przed czy po urodzinach pracownika.

W rachunku pracownika przy polu Wynagrodzenie zostanie wypłacone jest ikona znaku zapytania, która wskazuje obowiązujące zasady stosowania ulgi PIT dla młodych.

Autor: Monika Olejniczak – ifirma.pl