1. Ogólne informacje dotyczące zastosowania faktury zaliczkowej

2. Ścieżka wystawienia faktury

3. Kolejne faktury zaliczkowe do tego samego zamówienia

1. Ogólne informacje dotyczące zastosowania faktury zaliczkowej

Jeżeli przed dokonaniem dostawy towaru lub wykonaniem usługi zostaje uiszczona część zapłaty lub całość, to zasadniczo w takim przypadku mamy do czynienia z zaliczką.

W przypadku otrzymania całej kwoty zapłaty, to podatnik określa jaki charakter ma otrzymana wpłata – zaliczka na całą kwotę, czy też należność za dostawę towarów/świadczenie usług, które wkrótce nastąpią.

Przepisy również zezwalają na wystawienie faktury zaliczkowej, nie prędzej niż 30 dni przed otrzymaniem płatności. Serwis nie zezwala na wystawienie faktury zaliczkowej przed datą otrzymania zaliczki. W takim przypadku zalecamy wystawienie faktury pro formy w zakładce Faktury ➡ Faktury pro forma ➡ Pro forma do faktury krajowej, gdzie w typie faktury krajowej Użytkownik wybierze opcję faktura zaliczkowa. Faktura pro forma nie jest nigdzie księgowana.

2. Ścieżka wystawienia faktury

Faktury zaliczkowe wystawia się obowiązkowo na rzecz firm, natomiast na rzecz osób fizycznych wystawia się fakturę na żądanie kupującego.

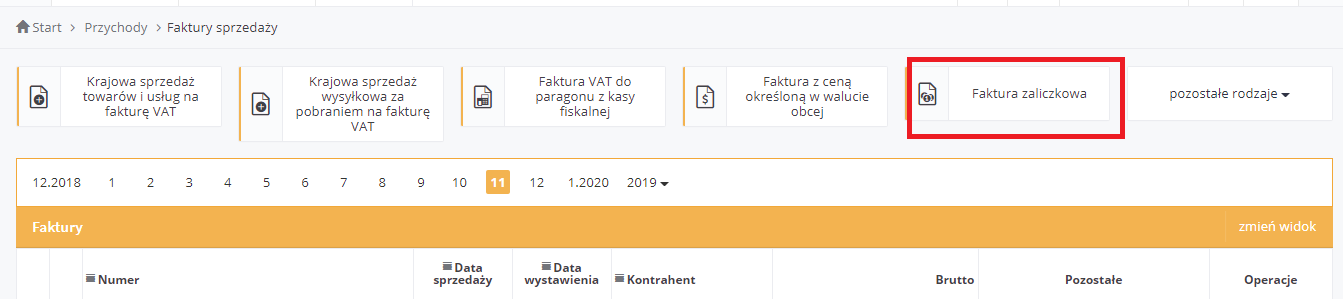

Przed wystawieniem faktury zaliczkowej w serwisie ifirma.pl – ustawiamy w lewym górnym rogu miesiąc księgowy zgodny z datą otrzymania zaliczki. Następnie, w celu wystawienia faktury wybieramy zakładkę Faktury ➡ Wystaw inną ➡ Faktura zaliczkowa.

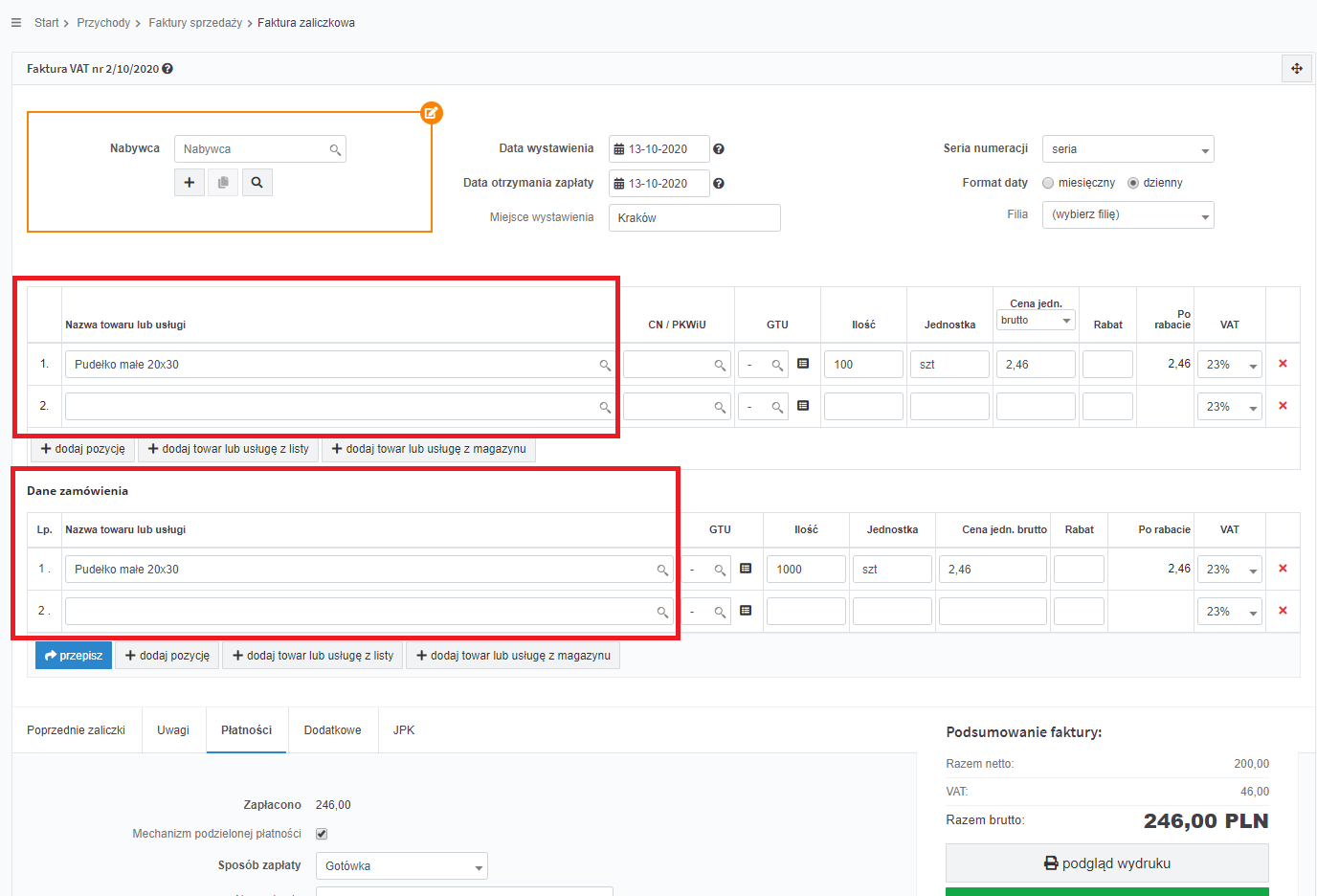

Po wybraniu tej opcji pojawi się formularz faktury zaliczkowej widoczny poniżej.

Od 1 października 2020 roku obowiązuje nowy plik JPK z deklaracją, zwany JPK_V7M lub JPK_V7K. Od tego samego dnia zostaje zlikwidowana deklaracja VAT-7, a dane które dotychczas sie w niej znajdowaly zostaną uwzględnione w nowym pliku JPK. Piewsze złożenie nowego pliku JPK następuje do 25.11.2020 za miesiąc październik 2020.

W pliku JPK_V7 będą wykazywane dodatkowe oznaczenia transakcji takie jak:

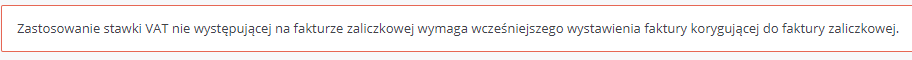

- kody GTU (Grupa Towarowo-Usługowa),

Przedsiębiorca powinien dokonać wyboru klasyfikacji samodzielnie. Serwis ifirma.pl nie udziela informacji w zakresie prawidłowości klasyfikacji. Pomocny będzie tutaj artykuł.

Kiedy przedsiębiorca nie jest w stanie przypisać sprzedaży do żadnego z grupowań należy wybrać przy GTU opcję: BRAK – Towar / usługa nie należą do żadnej z grup.W przypadku dalszych wątpliwości co do przyjętej klasyfikacji, można również wystąpić z wnioskiem o wydanie wiążącej informacji stawkowej WIS – dla potrzeb podatku od towarów i usług (VAT). Więcej informacji o zmianach w klasyfikacji znajduje się na Portalu Podatkowym.

- oznaczenia procedur.

Informacje te należy zaznaczyć na poziomie wystawiania faktury w serwisie ifirma, aby mogły zostać poprawnie zaimportowane do nowego pliku JPK.

Na fakturze należy zwrócić uwagę na pola dotyczące nazwy towaru i usługi w pozycji faktury oraz nazwę towaru i usługi w danych zamówienia.

W pozycji faktury wpisujemy, iż faktura dotyczy zaliczki na poczet realizacji konkretnej usługi/dostawy towarów i podajemy kwotę wpłaconej zaliczki. Natomiast, w pozycji zamówienia podajemy nazwę całej usługi lub towaru i całą kwotę transakcji (jeśli jej nie znamy, to przewidywaną kwotę).

Ważne!

W przypadku, gdy w danych zamówienia znajdują się pozycje z różnymi stawkami VAT, należy także otrzymaną zaliczkę uwzględnić proporcjonalnie do wszystkich stawek VAT wskazanych w zamówieniu.

Jeżeli w danych wystawionej zaliczki zostanie ujęta jedna stawka VAT, natomiast w danych zamówienia będą uwzględnione różne stawki VAT. Zatwierdzenie faktury końcowej będzie możliwe tylko ze stawką VAT wskazaną w pozycji otrzymanej zaliczki.

Przykład

W lutym 2019 wystawiono fakturę zaliczkową ze stawką 8%, w danych zamówienia wprowadzono zarówno pozycję ze stawką 8% jak i 23%. Wystawiając fakturę końcową z wszystkimi pozycjami serwis nie pozwoli nam na jej zatwierdzenie.

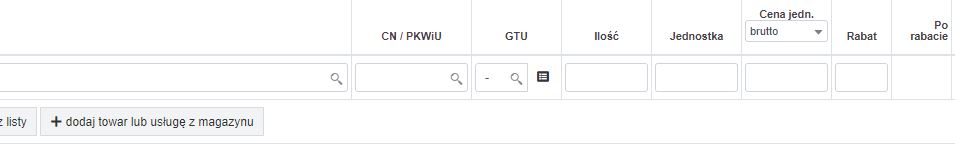

Oto poniższy komunikat z serwisu:

Faktura zaliczkowa jest wykazywana tylko w ewidencji sprzedaży VAT w dacie otrzymania zaliczki. Kwota netto z faktury zaliczkowej księgowana jest w KPiR w dacie sprzedaży wskazanej na fakturze końcowej.

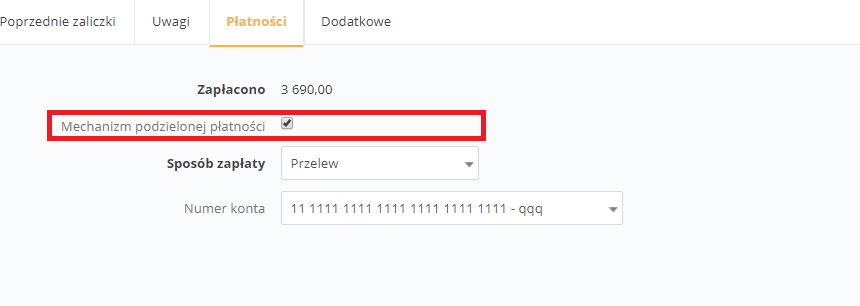

W sytuacji gdy, transakcja jest dokonana po 1 listopada 2019r. może wystąpić obowiązek otrzymania płatności w firmie Mechanizmu podzielonej Płatności. Jeśli całość transakcji przekracza 15 tys zł oraz przynajmniej jedna pozycja widnieje w załączniku nr 15 do ustawy o VAT – to należy na fakturze zaliczkowej zaznaczyć checkbox Mechanizm podzielonej płatności

3. Kolejne faktury zaliczkowe do tego samego zamówienia

Można wystawić kilka faktur zaliczkowych do jednej transakcji sprzedaży. Kolejną fakturę zaliczkową do tej samej transakcji można wystawić w jeden z poniższych sposobów.

W każdym przypadku przed wystawieniem faktury zaliczkowej należy ustawić w lewym górnym rogu miesiąc księgowy zgodny z datą otrzymania zaliczki. Natomiast, na poziomej osi czasu na listą faktur, trzeba wybrać miesiąc wystawienia poprzedniej faktury zaliczkowej do danej transakcji (w przypadku sposobów 1 i 2)

Sposób 1:

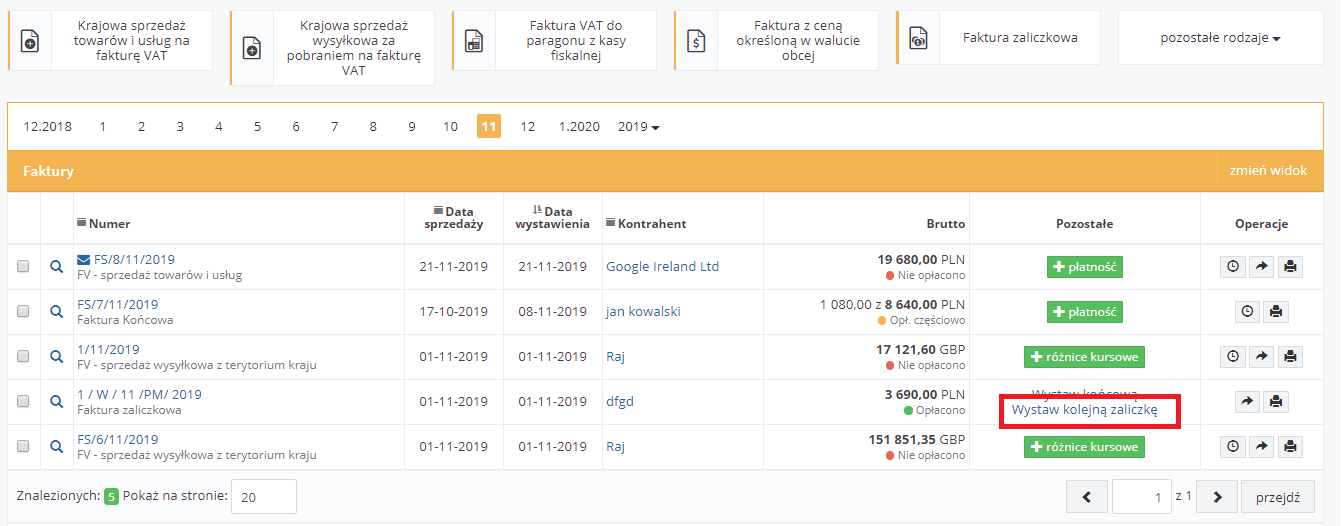

Przy poprzedniej fakturze zaliczkowej na liście faktur w zakładce Faktury po prawej stronie w części Operacje pojawi się opcja wystaw kolejną zaliczkę. Poprzednie zaliczki do tej transakcji zostaną uzupełnione automatycznie na formularzu faktury zaliczkowej. Użytkownik powinien sprawdzić, czy zostały tu dodane na pewno wszystkie wcześniejsze faktury zaliczkowe wystawione do danej transakcji.

Sposób 2:

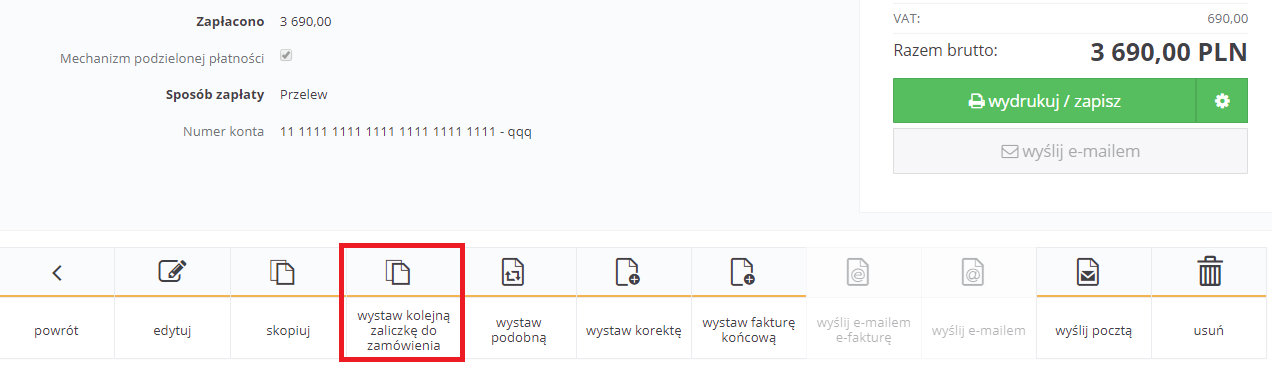

Po wejściu na poprzednią fakturę zaliczkową poprzez wybranie jej numeru – na dole pojawi się opcja wystaw kolejną zaliczkę do zamówienia. Poprzednie zaliczki do tej transakcji zostaną uzupełnione automatycznie na formularzu faktury. Użytkownik powinien sprawdzić, czy zostały dodane wszystkie wcześniejsze faktury zaliczkowe do danej transakcji.

Sposób 3:

Zakładka Faktury ➡ Wystaw inną ➡ Faktura zaliczkowa i należy uzupełnić formularz (analogicznie jak podczas wystawiania pierwszej faktury zaliczkowej). Na dole należy wybrać część Poprzednie zaliczki ➡ Dodaj zaliczki z listy. Dane zamówienia należy uzupełnić samodzielnie, co ważne – powinny być identyczne, jak na poprzednich fakturach zaliczkowych do danej transakcji.

Faktury zaliczkowej nie trzeba wystawiać w przypadku otrzymania zaliczki na poczet:

- wewnątrzwspólnotowej dostawy towarów (wynika to z uchylenia ust. 3 w art. 20 ustawy o VAT),

- dostaw energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego (art. 19a ust. 5 pkt 4a ustawy o VAT),

- świadczenia usług (art. 19a ust. 5 pkt 4b ustawy o VAT):

- telekomunikacyjnych,

- wymienionych w poz. 140-153, 174 i 175 załącznika nr 3 do ustawy o podatku od towarów i usług,

- najmu, dzierżawy, leasingu lub usług o podobnym charakterze,

- ochrony osób oraz usług ochrony, dozoru i przechowywania mienia,

- stałej obsługi prawnej i biurowej,

- dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego.

Otrzymanie zaliczki w powyższych przypadkach nie powoduje konieczności jej opodatkowania i wystawienia faktury zaliczkowej Wyjątek dotyczy usług, do których stosuje się art. 28b ustawy o VAT, czyli stanowiących import usług.

Autor: Monika Kobylak – ifirma.pl