W oparciu o poniższe definicje podatnik może samodzielnie określić, czy ma do czynienia z remontem czy modernizacją obiektu:

Remont to wszystkie poniesione nakłady, których celem jest przywrócenie stanu pierwotnego środka trwałego oraz utrzymanie jego bieżącej użyteczności technicznej. Remontem jest naprawa oraz wymiana zużytych elementów.

Księgowanie w serwisie ifirma.pl

W lewym górnym rogu należy ustawić miesiąc księgowy zgodny z datą wystawienia dokumentu, na podstawie którego będzie rozliczany koszt.

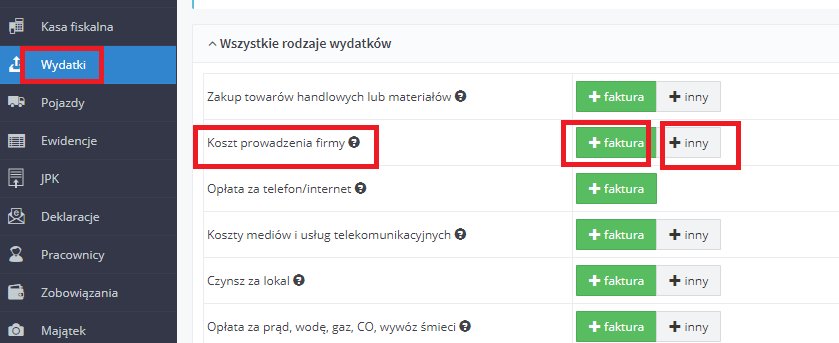

Dokumenty kosztowe dotyczące remontu środków trwałych, za wyjątkiem pojazdów, wprowadza się w zakładce Wydatki ➡ Dodaj wydatek ➡ Koszt prowadzenia firmy i wybiera się odpowiedni rodzaj dokumentu faktura/inny.

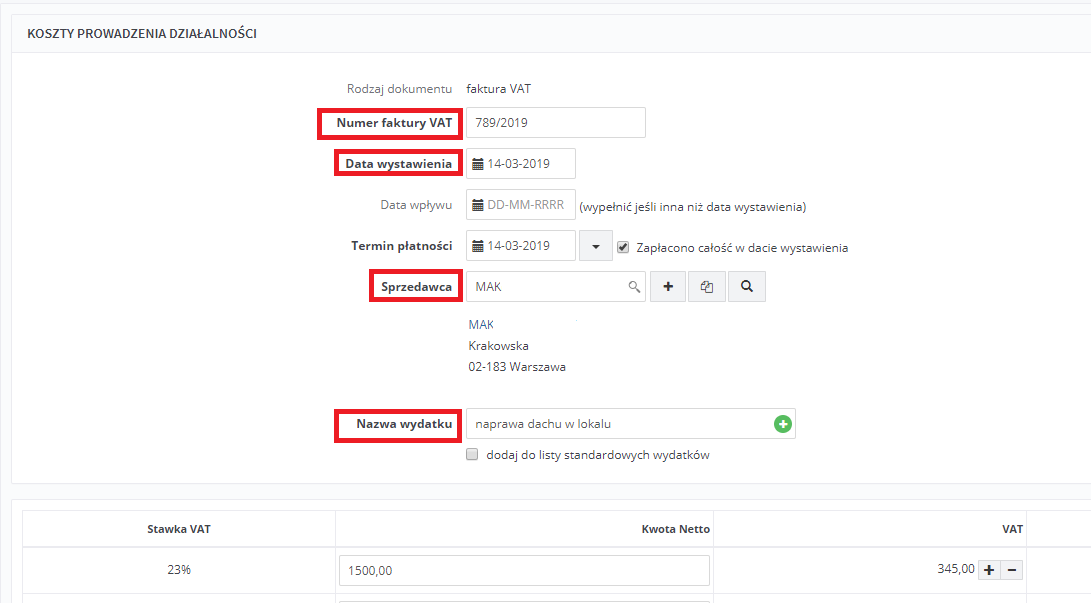

Po wybraniu rodzaju wydatku i formy dokumentu pojawi się poniższy formularz.

Należy w nim uzupełnić wymagane dane zgodnie ze stanem faktycznym.

Koszt zostanie rozliczony w dacie wystawienia dokumentu.

Dokumenty kosztowe związane z remontem pojazdu należy wprowadzać przez zakładkę Pojazdy ze względu na szczególny sposób rozliczania wydatków związanych z pojazdem.

Sposób księgowania wydatków związanych z eksploatacją pojazdu jest zależny od rodzaju i przeznaczenia pojazdu. Temat ten omówiony jest tutaj.

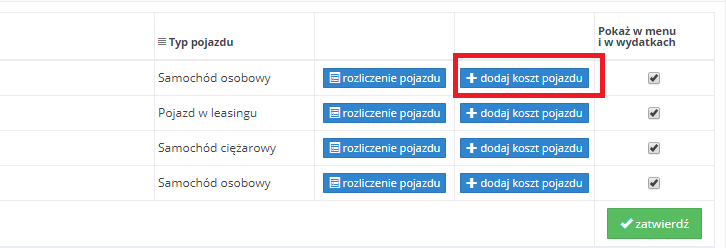

W celu zaksięgowania dokumentu kosztowego związanego z remontem pojazdu należy ustawić w lewym górnym rogu miesiąc księgowy zgodny z datą wystawienia dokumentu. Następnie należy wybrać zakładkę Pojazdy ➡ Wszystkie operacje ➡ dodaj koszt pojazdu.

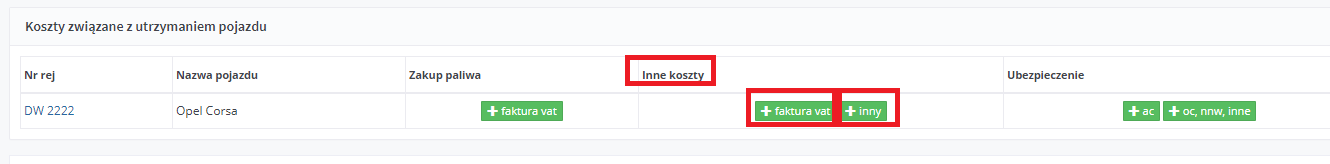

Kolejnym krokiem jest wybranie odpowiedniego rodzaju wydatku – Inne koszty oraz rodzaju dokumentu faktura vat bądź inny.

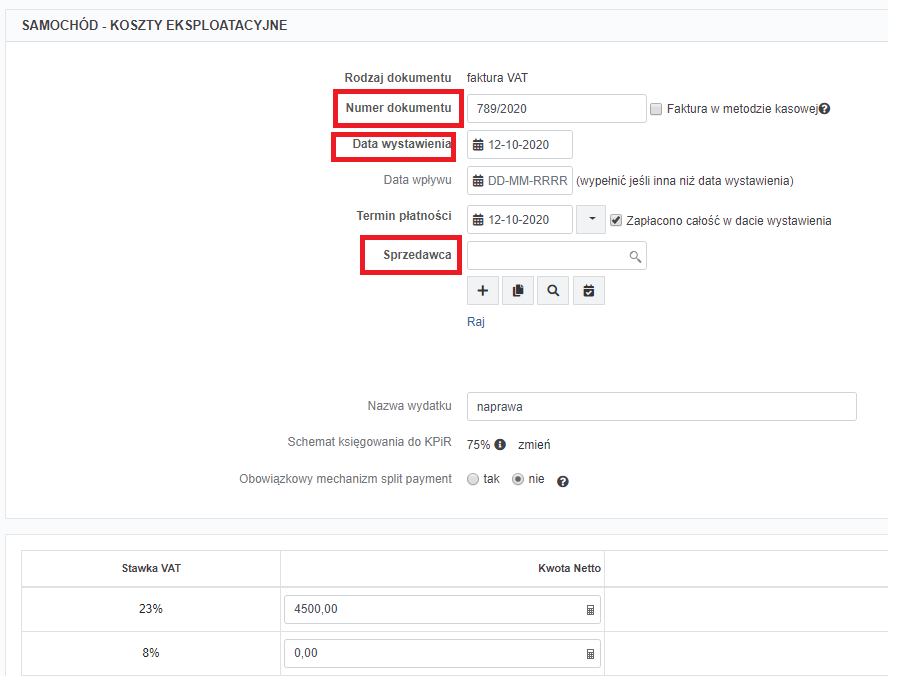

Po wybraniu rodzaju dokumentu pojawi się poniższy formularz do uzupełnienia.

Należy go uzupełnić zgodnie ze stanem faktycznym. Koszt zostanie rozliczony w dacie wystawienia dokumentu.

Ulepszenie środka trwałego polega na przebudowie, rozbudowie, modernizacji lub rekonstrukcji środka trwałego. Środki trwałe uważa się za ulepszone, gdy suma wydatków poniesionych na ich przebudowę, rozbudowę, rekonstrukcję, adaptację lub modernizację w danym roku podatkowym przekracza 10.000 zł i wydatki te powodują wzrost wartości użytkowej w stosunku do wartości z dnia przyjęcia środków trwałych do używania, mierzonej w szczególności okresem używania, zdolnością wytwórczą, jakością produktów uzyskiwanych za pomocą ulepszonych środków trwałych i kosztami ich eksploatacji.

Księgowanie w serwisie ifirma.pl

W lewym górnym rogu należy ustawić miesiąc księgowy zgodny z datą wprowadzenia ulepszenia.

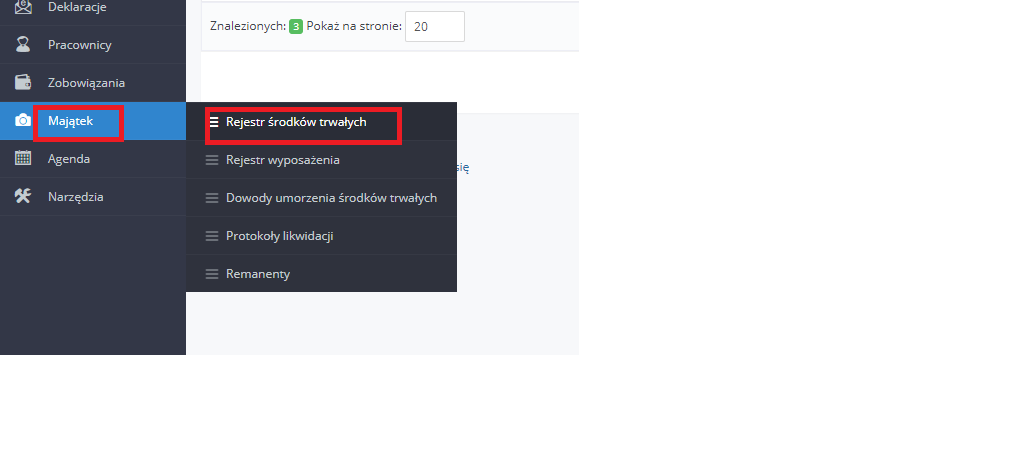

Dokumenty kosztowe dotyczące ulepszenia środków trwałych wprowadza się przez zakładkę Majątek ➡ Rejestr środków trwałych.

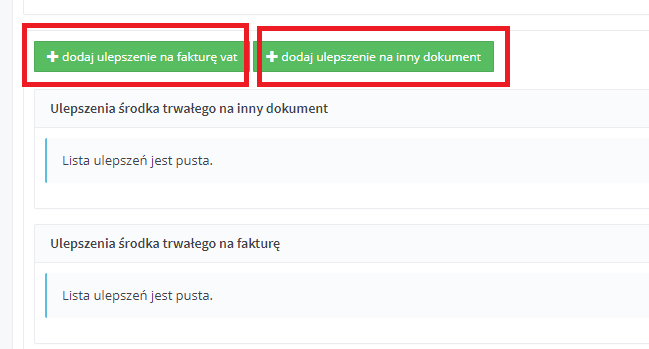

Następnie trzeba wejść w szczegóły środka trwałego poprzez wybranie jego nazwy i na dole wybrać opcję

dodaj ulepszenie na fakturę vat bądź dodaj ulepszenie na inny dokument.

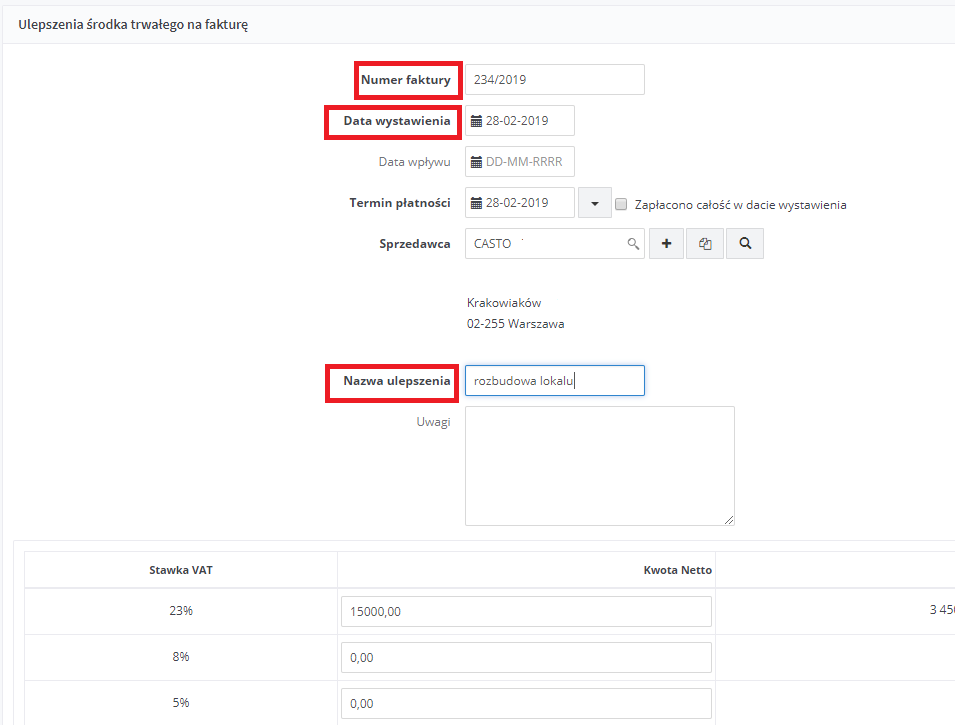

Po wybraniu danej opcji pojawi się poniższy formularz do uzupełnienia.

Należy go uzupełnić zgodnie ze stanem faktycznym. Kosztem będą odpisy amortyzacyjne.

Zasady amortyzacji ulepszenia omówione są tutaj. Natomiast zmiany w rozliczaniu ulepszeń od 2019 r. tutaj.

W serwisie nie ma opcji dodania ulepszenia do pojazdów osobowych wprowadzonych do serwisu przed 2019 r, które są w trakcie amortyzacji, a których wartość początkowa przyjęta do amortyzacji została ograniczona do kwoty 20 000 Euro.

W tym zakresie polecany jest kontakt z BOK serwisu ifirma.pl.

Warto też poruszyć kwestię ulepszenia składnika majątku, który ze względu na wartość niższą niż 10 000 zł nie został wprowadzony do ewidencji środków trwałych. Do ewidencji wyposażenia firmy wprowadzane są przedmioty używane do prowadzenia działalności gospodarczej, o wartości z przedziału 1.500 – 10.000 zł netto (dla nievatowców podane wartości są kwotami brutto). Zakup wyposażenia stanowi jednorazowy koszt.

Od 1 stycznia 2020 roku nie ma obowiązku prowadzenia ewidencji wyposażenia dla przedmiotów używanych w działalności o wartośći w przedziale 1500-1000zł.

Zniesienie obowiązku prowadzenia ewidencji wyposażenia nie zabrania przedsiębiorcy prowadzenia takiego rejestru na własne potrzeby. Jednak składniki majątku, które zostały już ujęte w ewidencji wyposażenia powinny się w niej znajdować do momentu sprzedaży lub likwidacji.

Jeżeli w trakcie użytkowania przedsiębiorca oceni, że spełniają warunki do uznania ich za środek trwały to może je przenieść do ewidencji środków trwałych.

Zgodnie z ust. 17 art. 22 g ustawy o podatku dochodowego od osób fizycznych ulepszeniu ulegają środki trwałe, gdy suma wydatków poniesionych na ich przebudowę, rozbudowę, rekonstrukcję, adaptację lub modernizację w danym roku podatkowym przekracza 10 000 zł i wydatki te powodują wzrost wartości użytkowej w stosunku do wartości z dnia przyjęcia środków trwałych do używania.

Jeśli wartość ulepszenia w danym roku nie przekracza kwoty 10 000 zł- to takie wydatki księguje się bezpośrednio w koszty.

Problem pojawia się, gdy wydatki na ulepszenie przekraczają kwotę 10 000 zł w danym roku podatkowym. Można znaleźć 2 podejścia w tym zakresie:

- ulepszenie dotyczy wyłącznie amortyzowanego środka trwałego, nie wyposażenia, a więc poniesione wydatki księguje się bezpośrednio w koszty;

- ulepszenie wprowadza się do ewidencji środków trwałych i amortyzuje. Za wartość początkową należy przyjąć wówczas wartość dokonanego ulepszenia.

Ponieważ jak widać kwestia ta nie jest oczywista, zalecany jest w tym przypadku kontakt ze swoim Urzędem Skarbowym.

Szczegółowe informacje dotyczące remontu oraz ulepszenia środka trwałego znajdują się tutaj.

Autor: Monika Kobylak – ifirma.pl