1. Remanenty

2. Przychody i koszty

3. Przychody i koszty za okres zawieszenia działalności gospodarczej

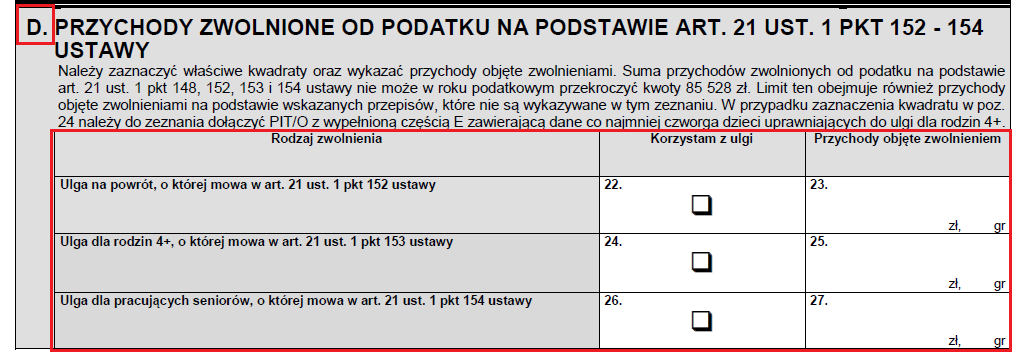

4. Zwolnienia podatkowe 85 528 – ulgi Polski Ład

- 4.a. Ulga na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy

4.b. Ulga dla rodzin 4 +, o której mowa w art. 21 ust. 1 pkt 153 ustawy

4.c.Ulga dla pracujących seniorów, o której mowa w art. 21 ust. 1 pkt 154 ustawy

Klienci księgowości internetowej serwisu ifirma.pl mogą samodzielnie dokonać rozliczenia rocznego przez naszą aplikację pitroczny.pl. Użytkownik oprócz danych z działalności gospodarczej może tam również wprowadzić informacje o innych źródłach przychodów, sporządzić zeznanie wspólnie z małżonkiem lub jako rodzic samotnie wychowujący dziecko. Skorzystanie z funkcji jest bezpłatne. Sprawdź jakie to proste!

Jeśli jednak przedsiębiorca chce wykonać zeznanie roczne poza serwisem konieczne będzie przygotowanie odpowiednich danych.

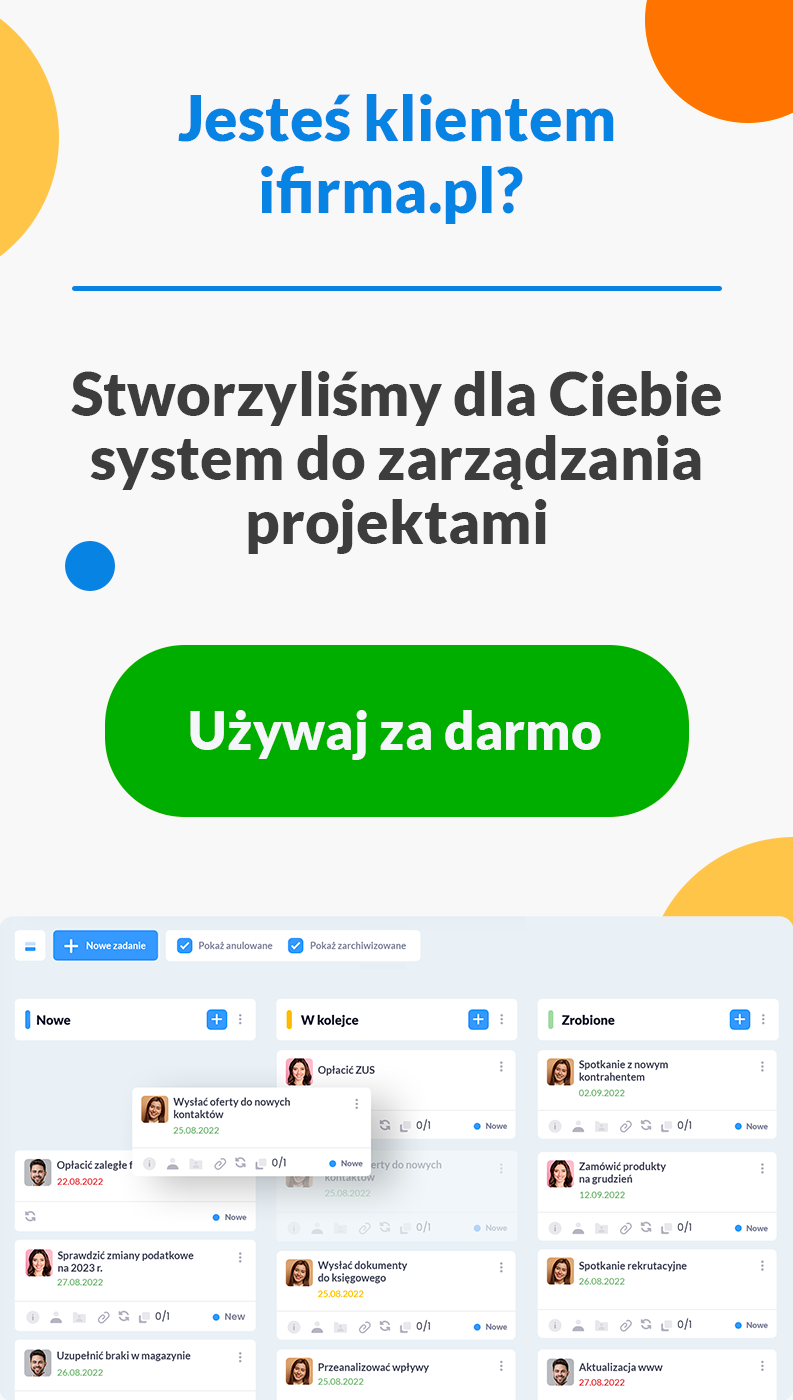

1. Remanenty

Bez względu czy prowadzimy działalność handlową czy usługową jesteśmy zobowiązani do sporządzenia spisu z natury. W serwisie w zakładce Majątek ➡ Remanenty wprowadzamy remanent początkowy i remanent końcowy. Na ich podstawie wyliczamy tzw. różnicę remanentową, która ma bezpośredni wpływ na zeznanie roczne.

Jeżeli wartość spisu z natury na koniec roku jest wyższa od wartości spisu z natury na początek roku, wówczas o tę różnicę koszty uzyskania przychodu zostaną zmniejszone.

Jeżeli wartość spisu z natury na koniec roku jest niższa od wartości spisu z natury na początek roku, wówczas o tę różnicę koszty uzyskania przychodu zostaną zwiększone.

▲ wróć na początek

2. Przychody i koszty

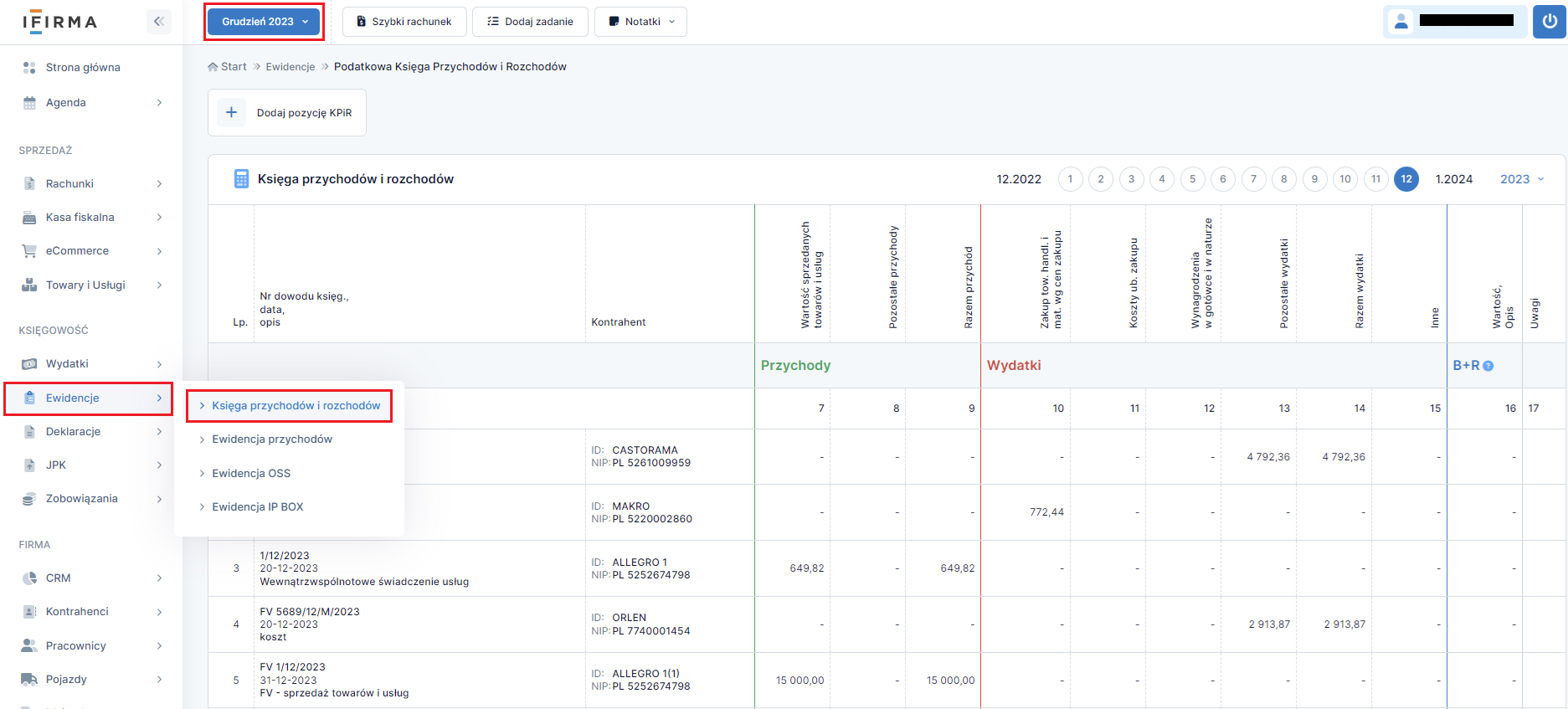

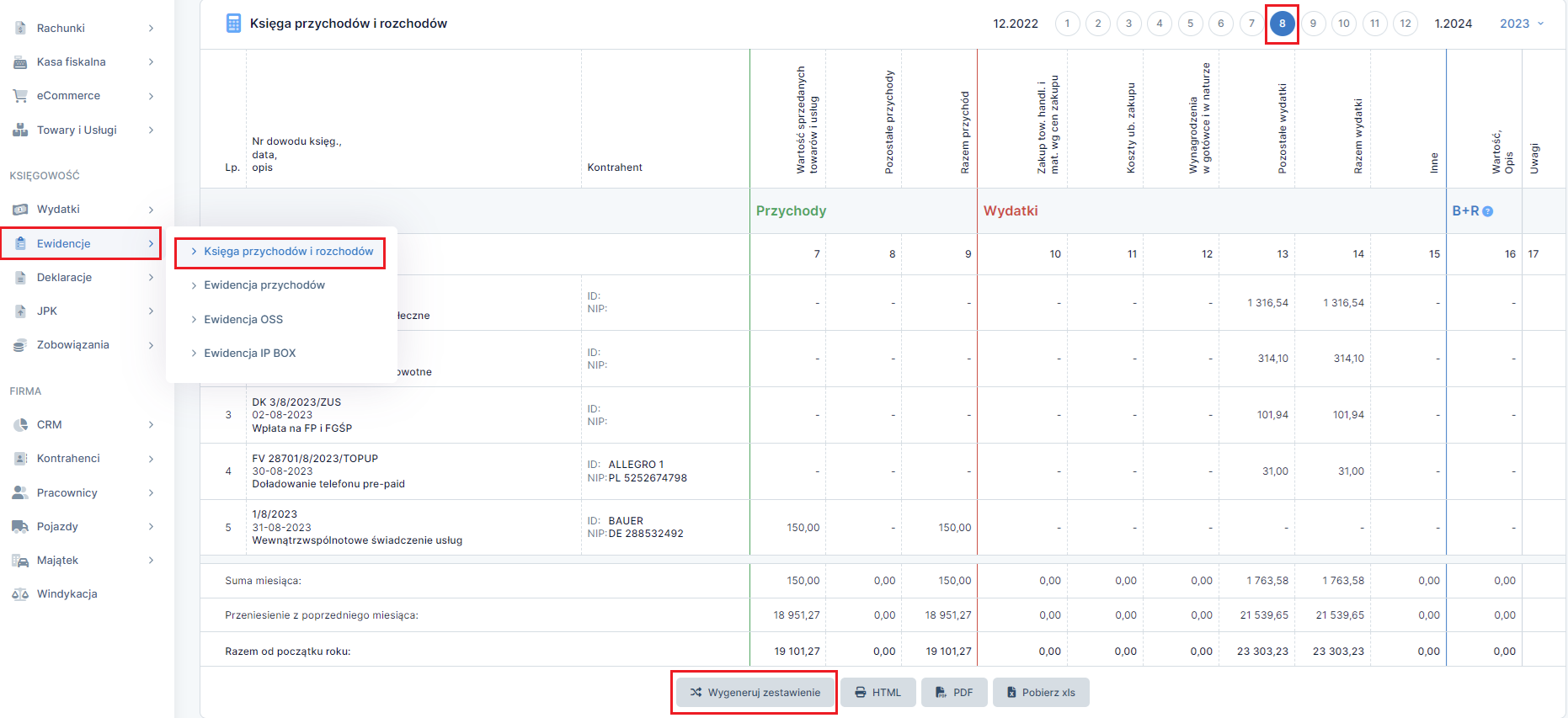

Wszystkie zapisy są ewidencjonowane w książce przychodów i rozchodów. Do zeznania będą potrzebne dane z ostatniego miesiąca, w którym była prowadzona działalność w danym roku. Jeśli firma była prowadzona cały rok to przychody i koszty spisujemy z grudnia. W tym celu przechodzimy do zakładki Ewidencje ➡ Księga przychodów i rozchodów.

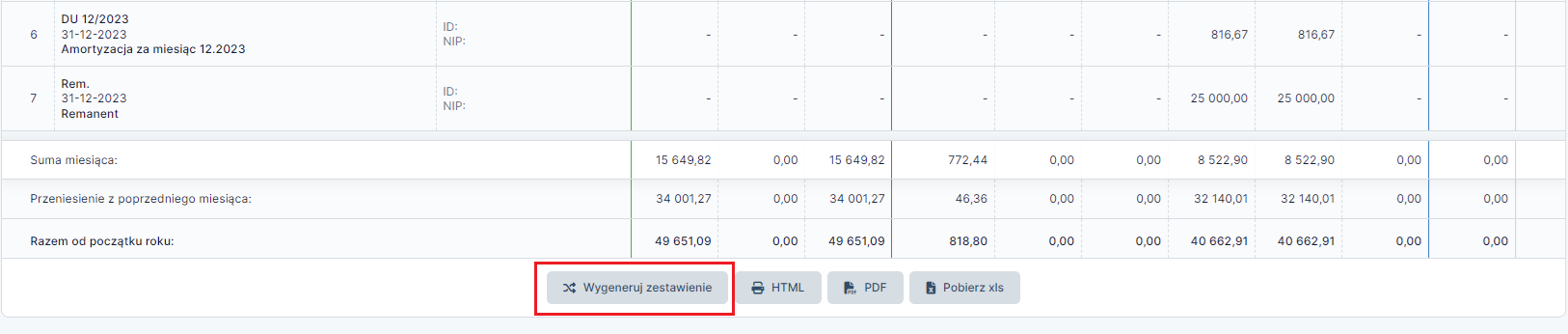

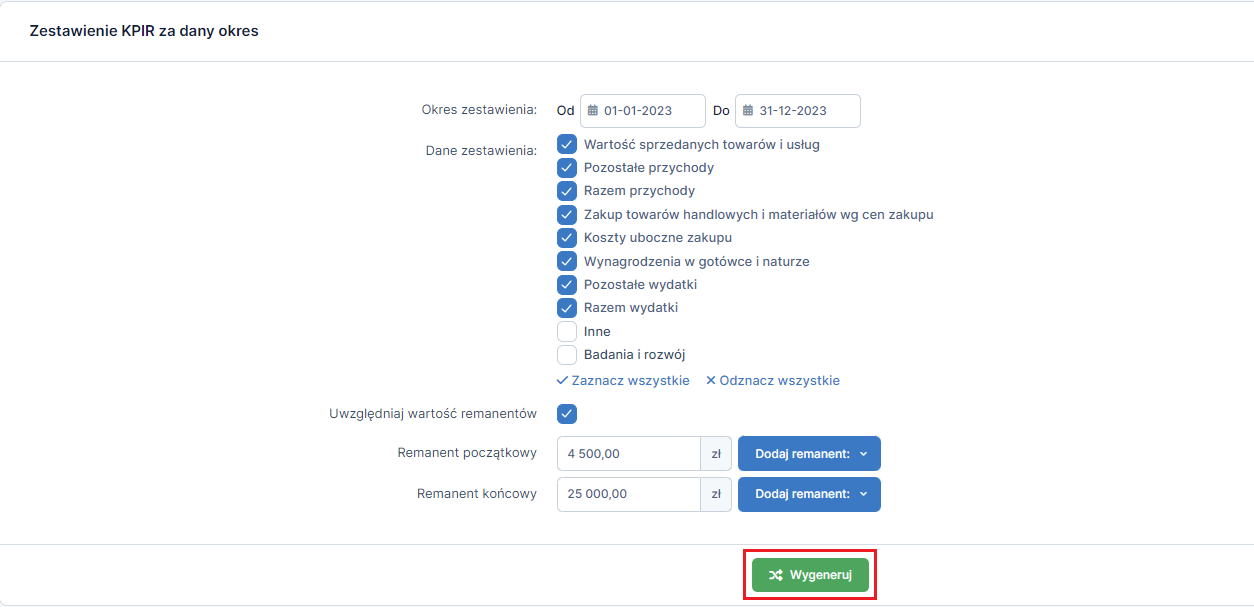

Następnie korzystamy z opcji wygeneruj zestawienie.

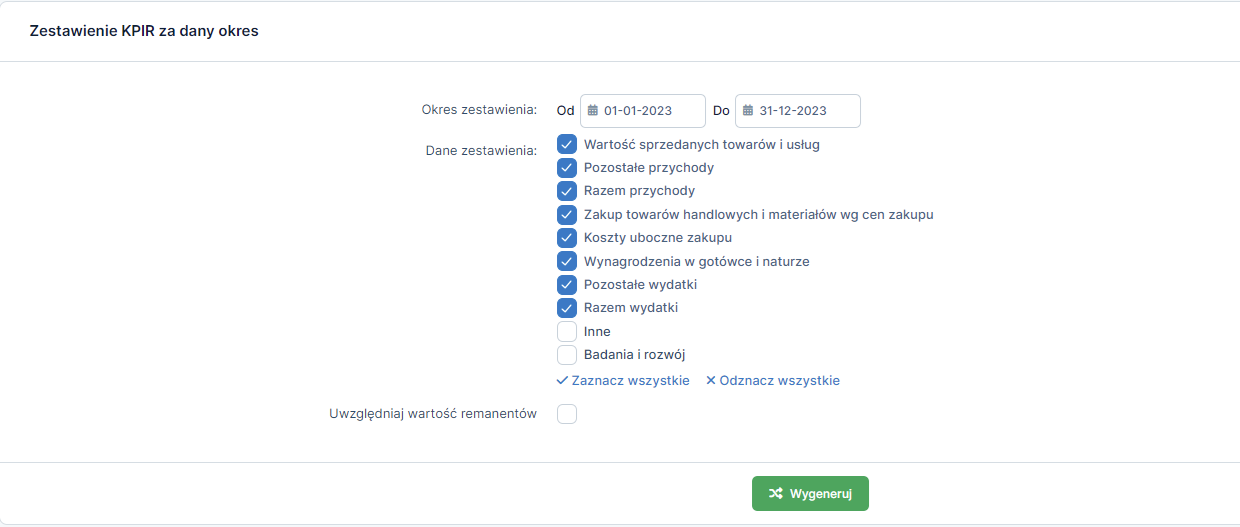

Po jej wybraniu należy wskazać zakres dat za jaki ma być stworzone,

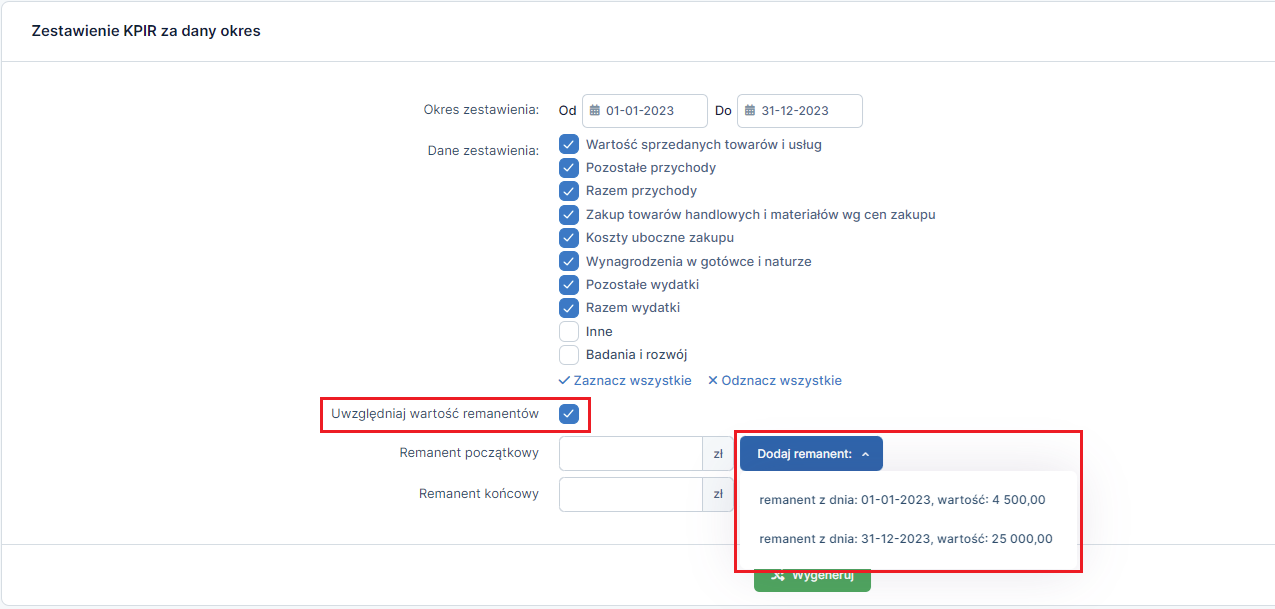

zaznaczyć opcję Uwzględniaj wartość remanentów, a następnie dodać remanent z listy.

Aby stworzyć zestawienie należy użyć opcji wygeneruj.

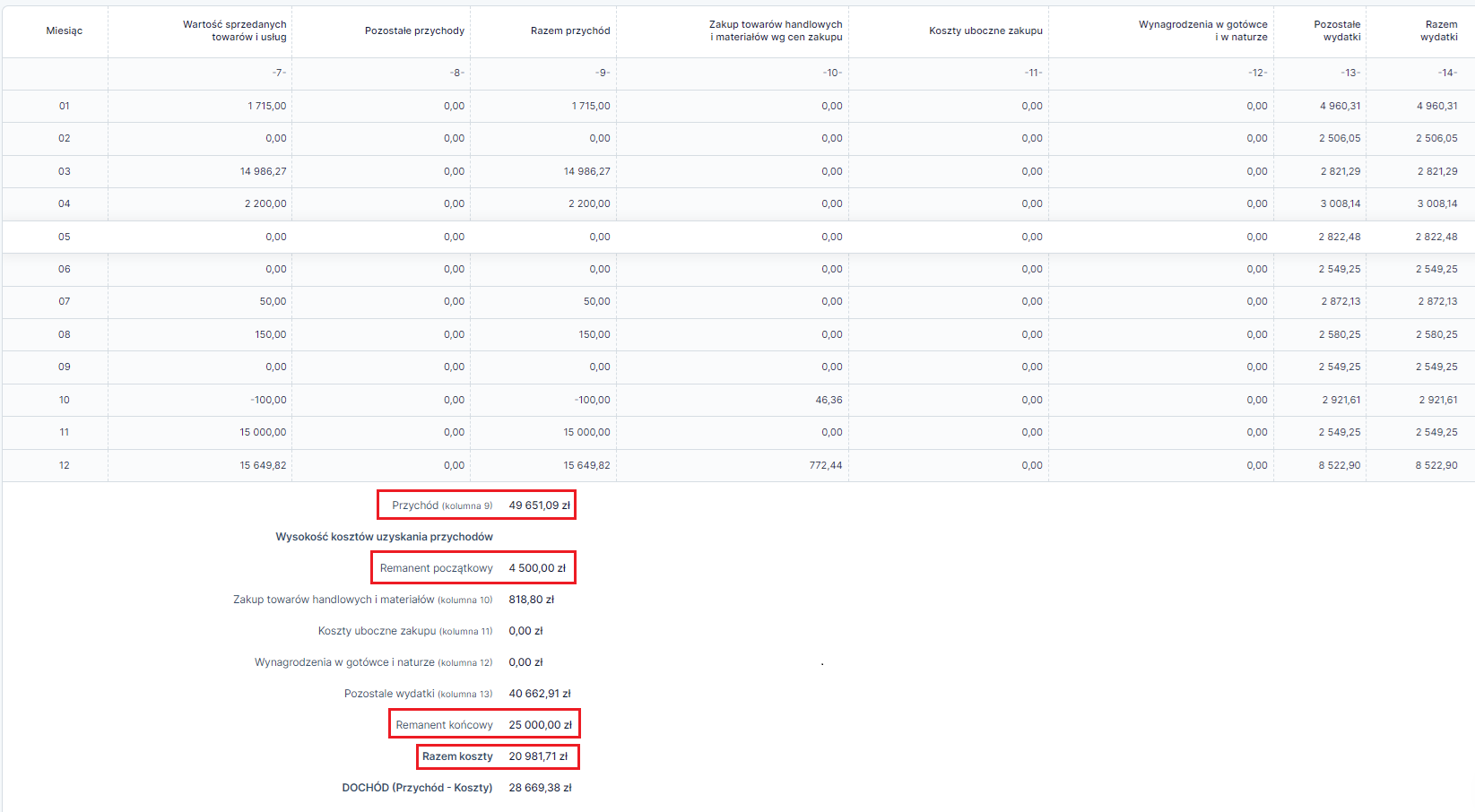

Wówczas pojawi się tabela z podziałem na poszczególne miesiące oraz podsumowanie przychodów i kosztów z uwzględnieniem różnicy remanentowej. Zestawienie można wydrukować.

Jeśli w trakcie roku były uzupełniane w zakładce Login (prawy górny róg) ➡ Konfiguracja ➡ Deklaracje ➡ PIT jakieś dodatkowe przychody lub koszty, które wpływały na wyliczenie PIT-5 np. dane ze spółki cywilnej lub najmu (opodatkowanego na zasadach ogólnych), to nie będą one widoczne w KPiR ani wygenerowanym zestawieniu. Takie dochody należy wykazać w zeznaniu na podstawie odrębnych zestawień lub dokumentów, które stanowiły podstawę ujęcia ich w serwisie.

3. Przychody i koszty za okres zawieszenia działalności gospodarczej

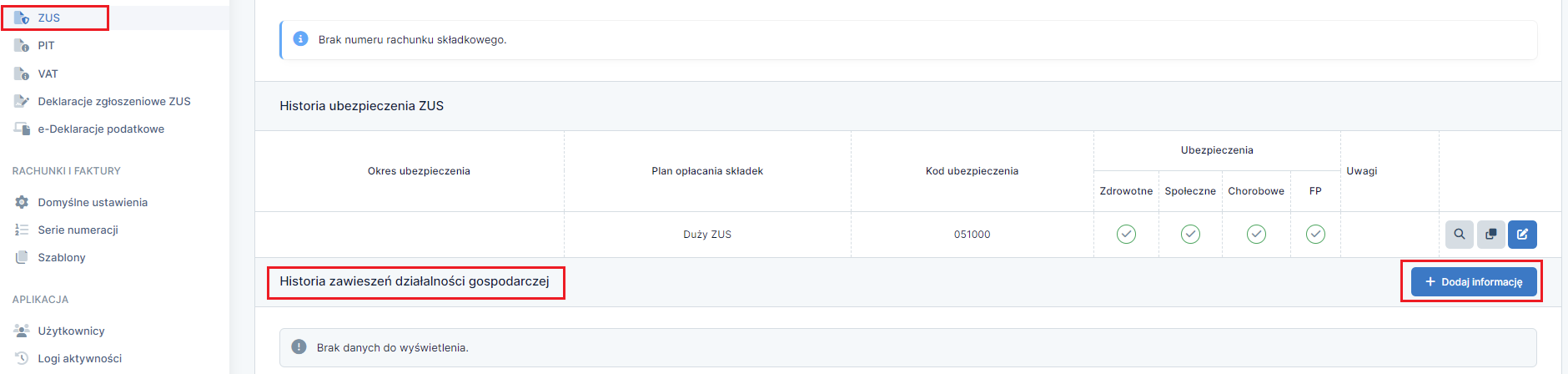

Daty zawieszenia działalności gospodarczej użytkownik powinien wprowadzać do serwisu z poziomu zakładki Login ➡ Konfiguracja ➡ ZUS, następnie w dolnej części po prawej stronie wybieramy opcję + Dodaj informację, która wyświetli pole gdzie można dodać informacje o zawieszeniu działalności gospodarczej.

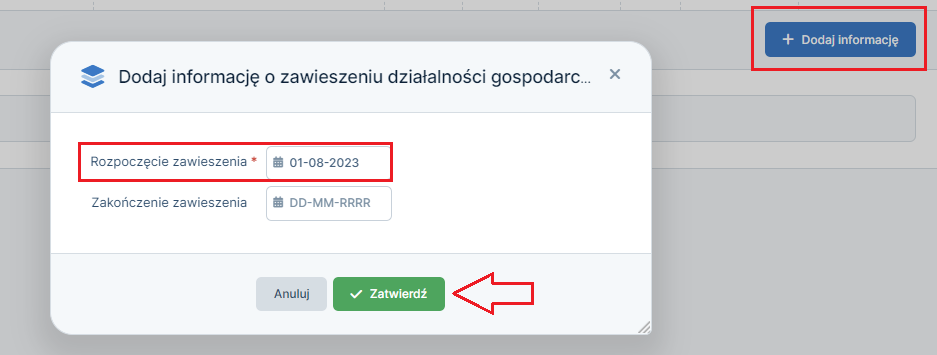

Użytkownik po zgłoszeniu daty zawieszenia w CEIDG dokonuje wtedy wpisu podając na koncie Datę rozpoczęcia zawieszenia i zatwierdza dane.

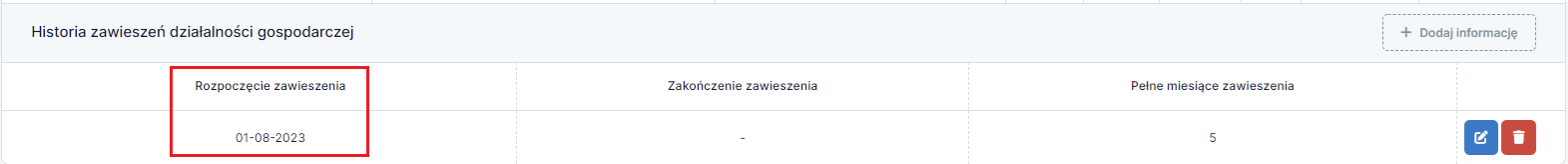

Po zatwierdzeniu wprowadzonych informacji o zawieszeniu działalności gospodarczej na koncie będzie widoczny zapis:

– Rozpoczęcia zawieszenia działalności 01.08.2023 ale nie będzie widocznej daty zakończenia zawieszenia działalności.

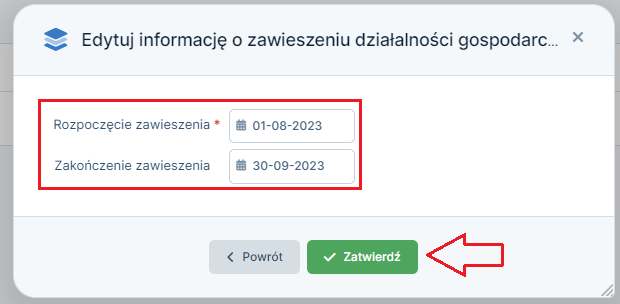

Jeżeli znamy datę wznowienia działalności lub nie wprowadziliśmy wcześniej daty zawieszenia działalności na koncie, to po wybraniu opcji + dodaj informacje o zawieszeniu działalności, możemy dodać jednocześnie datę:

- Rozpoczęcia zawieszenia,

- Zakończenie zawieszenia.

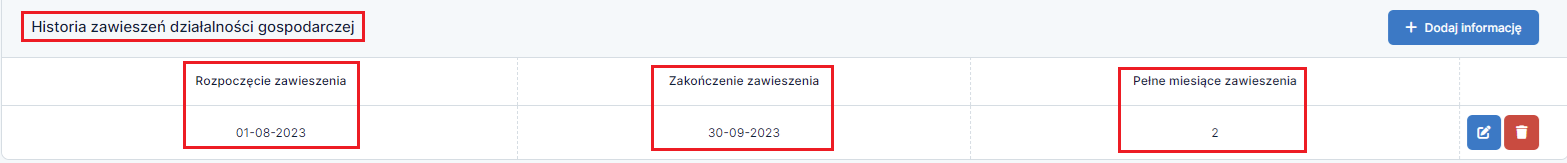

Zatwierdzając dane dotyczące zawieszenia jak i wznowienia działalności gospodarczej serwis utworzy Historię zawieszeń działalności gospodarczej w ktorych będzie widoczna data:

- rozpoczęcia zawieszenia 01-08-2023,

- zakończenia działalności 30-09-2023.

- pełne miesiące zawieszenia 2 (czyli pełne dwa miesiące).

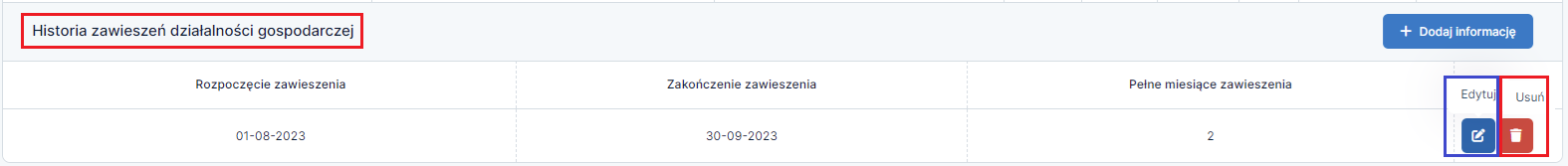

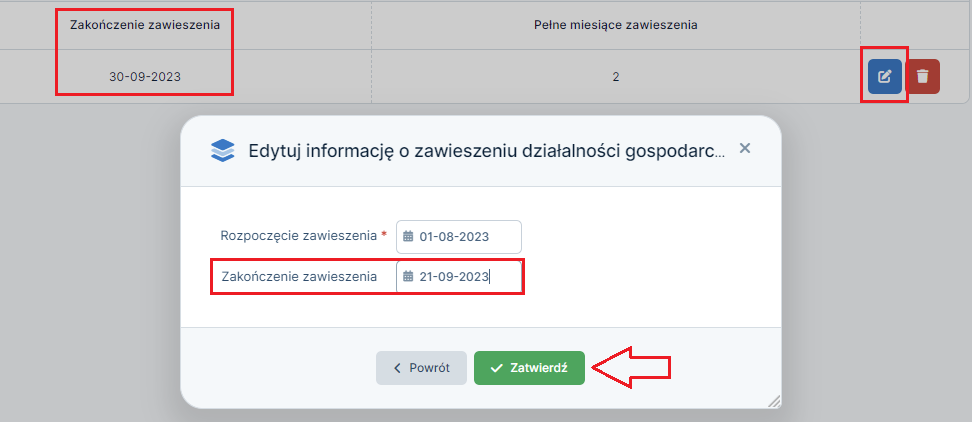

W sytuacji gdy użytkownik popełni błąd np. przy dodawaniu daty zawieszenia lub wznowienia działalności gospodarczej wystarczy wtedy wybrać opcję edycji która dostępna jest po prawej stronie

znak z kartką i długopisem lub dokona całkowitego usunięcia zapisu wybierając opcje kosza na śmieci.

Po edycji danych będzie można dokonać zmiany błędnie wprowadzonej daty zawieszenia lub wznowienia. Poprawne dane ponownie zatwierdzamy.

Zmienione dane zostaną zaktualizowane przez serwis automatycznie po wybraniu opcji zatwierdź.

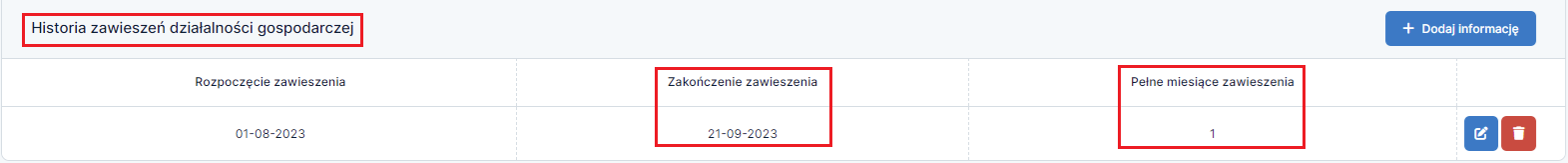

W Historii zawieszenia działalności gospodarczej zostanie naniesiona zmiana daty:

- zakończenia działalności na 21-09-2023,

- pełne miesiące zawieszenia wtedy wyświetli się 1 (jeden pełny miesiąc zawieszenia).

Za niepełny miesiąc zawieszenia przedsiębiorca płaci proporcjonalnie składki społeczne i składkę na FP. Składka zdrowotna nie jest opłacona w całości tylko jak zawieszenie trwa pełny miesiąc kalendarzowy. Poza wpisaniem daty okresu zawieszenia należy podczas generowania deklaracji ZUS zwrócić uwagę czy w deklaracji ZUS została wskazana prawidłowo przerwa. Przeczytaj więcej o generowaniu deklaracji za niepełny miesiąc tutaj.

3.a. Gdzie pobrać dane o przychodach i kosztach dotyczące okresu zawieszenia

Dane dotyczące kosztów i przychodów za okres zawieszenia możliwe są do pobrania w zakładce Ewidencja ➡ KPIR i następnie w dolnej części wybieramy wygeneruj zestawienie.

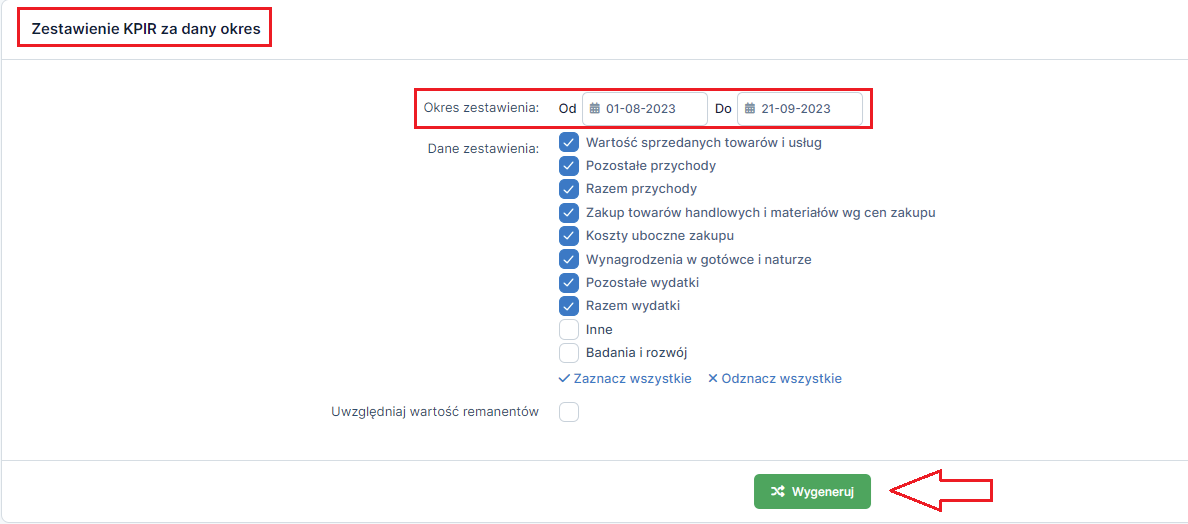

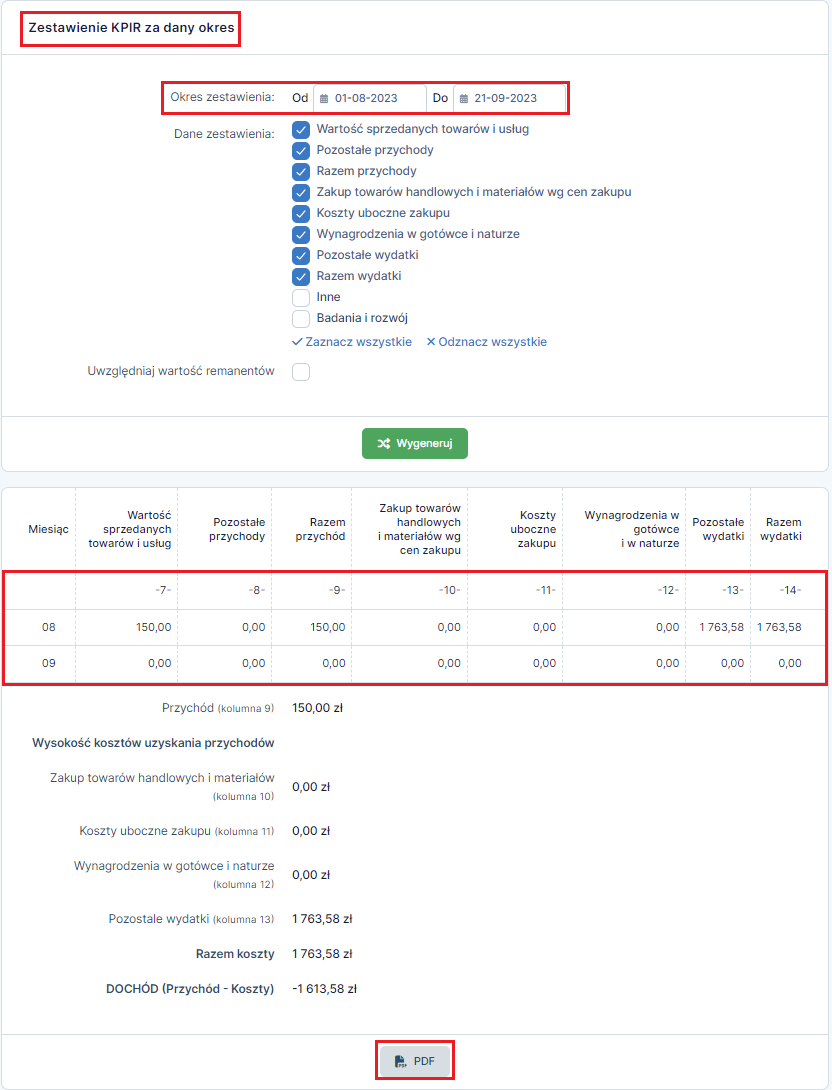

W zestawieniu KPIR uzupełniamy dane dotyczące Okresu zestawienia od …. do …., czyli podaje daty dotyczące okresu zawieszenia działalności gospodarczej.

Przykład 1

Przedsiębiorca potrzebuje do wypełnienia zeznania rocznego informacje o przychodach i kosztach poniesionych czasie zawieszenia działalności gospodarczej za okresie od 01.08.2023 do 21.09.2023.

Po wybraniu opcji wygeneruj zestawienie uzupełnia dane podając Okresu zestawienia od 01-08-2023 do 21-09-2023.

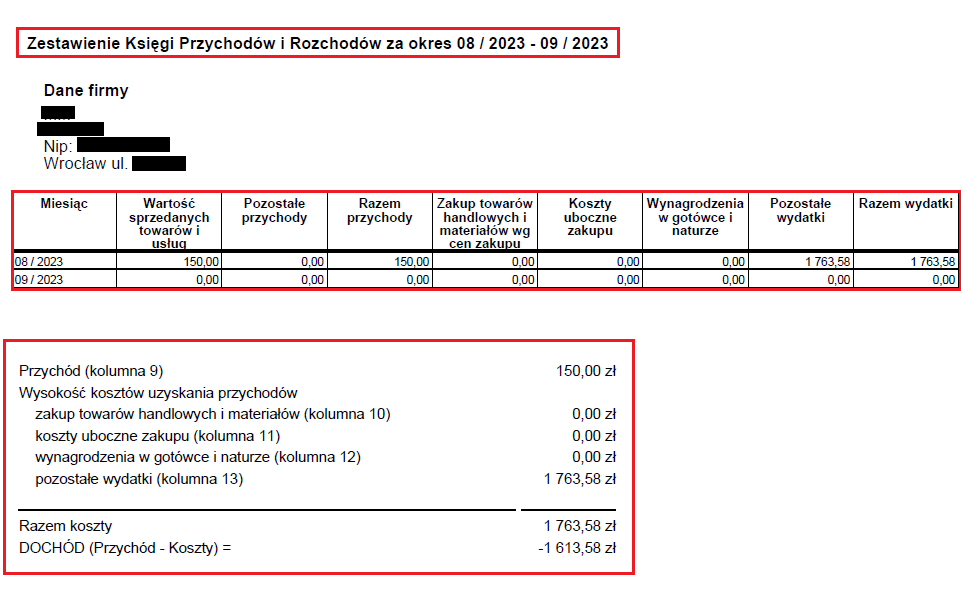

Za podany okres zawieszenia serwis wyświetli zestawienie KPIR za dany okres (zawieszenia działalności gospodarczej):

Takie zestawienie KPIR za dany okres można również wydrukować w formacie pdf.

Jeżeli ewidencjonujesz sprzedaż na kasie fiskalnej i dokonałeś zawieszenia działalności gospodarczej z innym dniem niż 1 dzień miesiąca skontaktuj się z BOK serwisu ifirma.pl w celu uzyskania dodatkowych informacji.

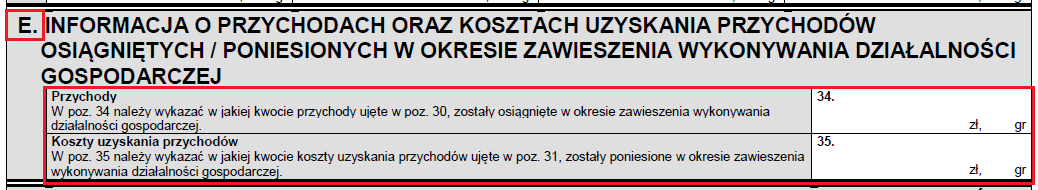

Pobrane dane z serwisu na podstawie wcześniej wygenerowanego zestawienia KPIR dotyczące przychodów i kosztów poniesionych w okresie zawieszenia działalności gospodarczej wprowadzamy do PIT/B części E. INFORMACJA O PRZYCHODACH ORAZ KOSZTACH UZYSKANIA PRZYCHODÓW OSIĄGNIĘTYCH / PONIESIONYCH W OKRESIE ZAWIESZENIA WYKONYWANIA DZIAŁALNOŚCI GOSPODARCZEJ

4. Zwolnienia podatkowe 85 528 – ulgi Polski Ład

Polski Ład wprowadził w 2022 możliwość skorzystania z nowych ulg podatkowych obniżających tym samym zobowiązanie względem urzędu skarbowego.

Ulgi i odliczenia za 2023 (Polski Ład)

Uldze podlegają przychody uzyskane od stycznia do grudnia do wysokości nieprzekraczającej w roku podatkowym kwoty 85 528 zł. |

PIT-36 PIT-36L PIT-37 |

||

Ulga dla rodzin + dla rodzin wielodzietnych |

PIT-36 PIT-36L PIT-37 |

||

Ulga dla pracujących seniorów |

Rezygnacja ze świadczenia emerytalnego |

PIT-36 PIT-36L PIT-37 |

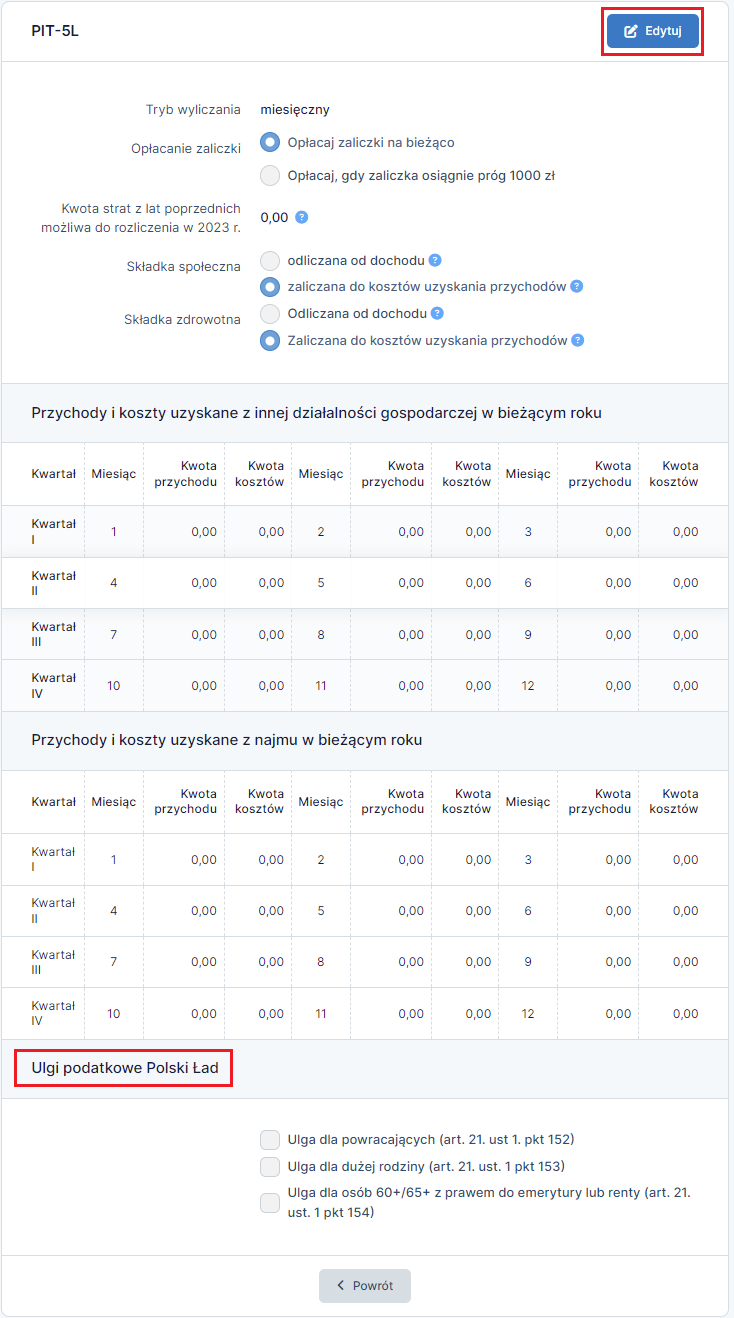

Możliwość skorzystania z ulg podatkowych w ramach prowadzonej działalności gospodarczej użytkownik ma po zaznaczeniu na koncie odpowiedniego zwolnienia w zakładce Login ➡ Konfiguracja ➡ PIT, w części Ulgi podatkowe Polski Ład → edytuj (widoczne jest w prawej górnej części formularza).

Suma przychodów zwolnionych od podatku w ramach ulgi na powrót, ulgi dla młodych, ulgi dla rodzin 4+ oraz ulgi dla pracujących seniorów nie może przekroczyć rocznie kwoty 85 528 zł.

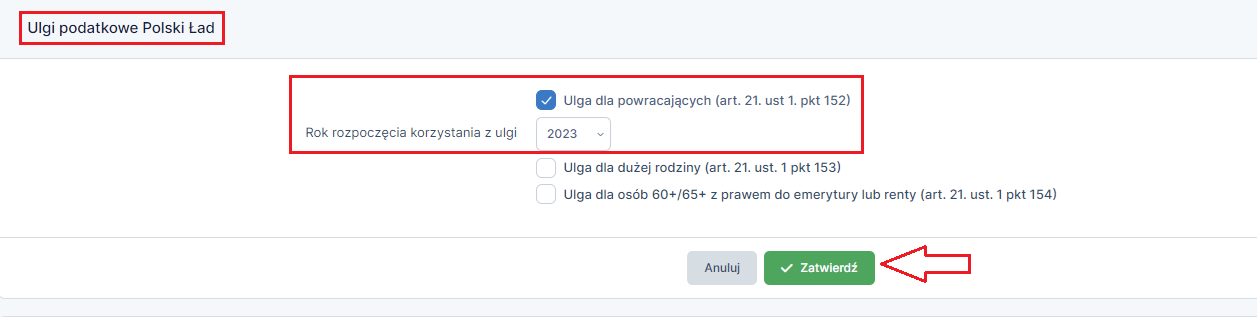

4. a. Ulga na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy

Znaczenie opcji dotyczącej ulgi na powrót oznacza, że przedsiębiorca ma prawo do skorzystania z nieopodatkowanej kwoty 85.528 zł w trakcie roku od stycznia do grudnia 2023. Możne z niej skorzystać przez cztery lata licząc od początku roku, w którym wrócił do Polski albo od roku następnego.

Opcję tę zaznaczamy z poziomu zakładki Login ➡ Konfiguracja ➡ PIT w części Ulgi podatkowe Polski Ład → edytuj(widoczne jest w prawej górnej części formularza).

Po zaznaczeniu ulgi, należy wybrać rok od którego ulga ma być obliczana a następnie kliknąć zatwierdź.

Więcej informacji odnośnie Ulgi na powrót można znaleźć w naszej instrukcji.

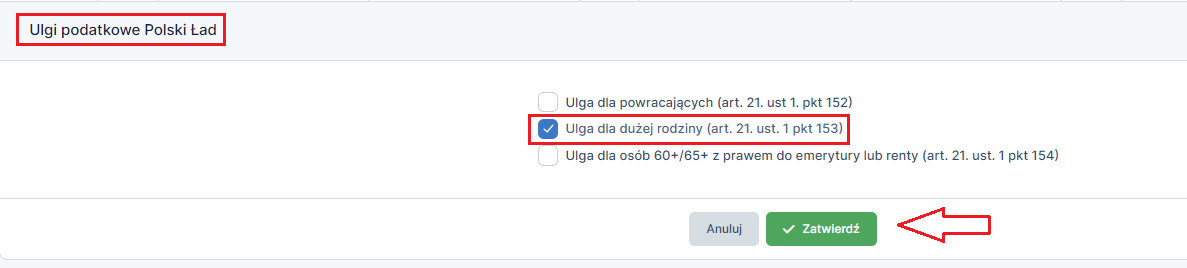

4. b. Ulga dla rodzin 4 +, o której mowa w art. 21 ust. 1 pkt 153 ustawy

W ramach Polskiego Ładu wprowadzono ulgę dla rodzin 4+, czyli preferencję podatkową dla rodzin wychowujących co najmniej czworo dzieci. Ulga obowiązuje od 1 stycznia 2022 roku i ma zastosowanie do przychodów uzyskanych od tego dnia.

Więcej na ten temat w naszej instrukcji.

Opcję tę zaznaczamy z poziomu zakładki Login ➡ Konfiguracja ➡ PIT w części Ulgi podatkowe Polski Ład → edytuj (widoczne jest w prawej górnej części formularza).

Osoby mogą korzystać z ulgi dla rodzin 4+ w trakcie roku, przy obliczaniu zaliczek na podatek lub dopiero w rocznym zeznaniu podatkowym.

Jeżeli nie mają pewności, czy spełnią warunki do ulgi, przykładowo w związku z przekroczeniem limitu dochodów przez pełnoletnie, uczące się dziecko, mogą skorzystać z ulgi dopiero na etapie złożenia zeznania podatkowego.

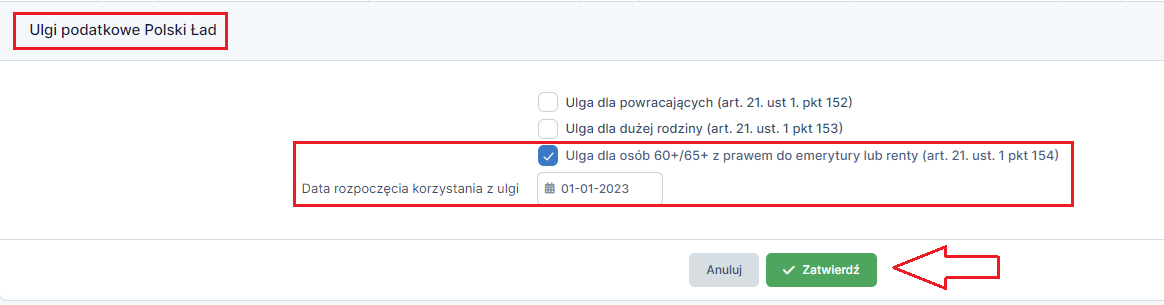

4. c. Ulga dla pracujących seniorów, o której mowa w art. 21 ust. 1 pkt 154 ustawy

Ulga ta pozwala na zwolnienie od podatku dochodowego od osób fizycznych niektórych przychodów podatników, którzy – pomimo osiągnięcia powszechnego wieku emerytalnego – będą nadal aktywni zawodowo.

Więcej na ten temat w naszej instrukcji.

Opcję tę zaznaczamy z poziomu zakładki Login ➡ Konfiguracja ➡ PIT w części Ulgi podatkowe Polski Ład → edytuj(widoczne jest w prawej górnej części formularza).

Po zaznaczeniu ulgi, należy wybrać datę od której ulga ma być obliczana, a następnie kliknąć zatwierdź.

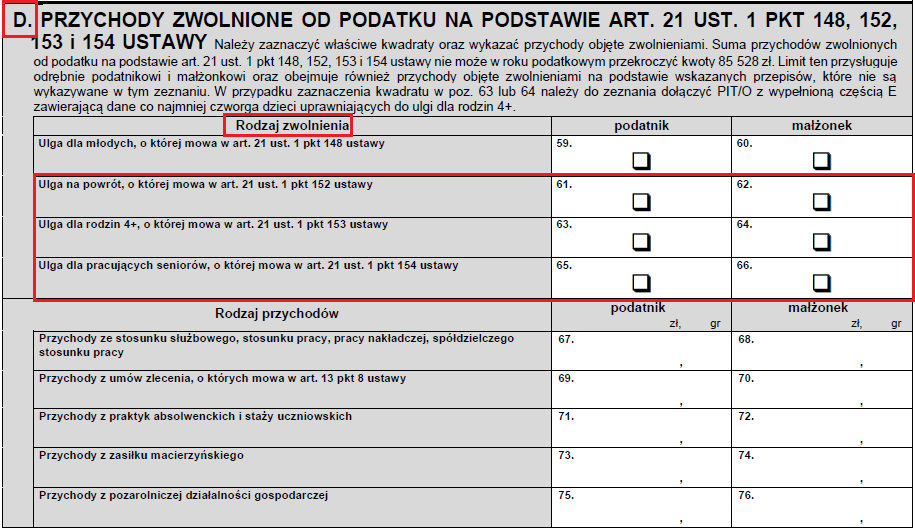

Przychody objęte Nową Ulgą wykazuje się w zeznaniu rocznym jako niepodlegające opodatkowaniu w części:

D. PRZYCHODY ZWOLNIONE OD PODATKU NA PODSTAWIE ART. 21 UST. 1 PKT 148, 152, 153 i 154 USTAWY zeznania rocznego:

- PIT-36

- PIT-36L

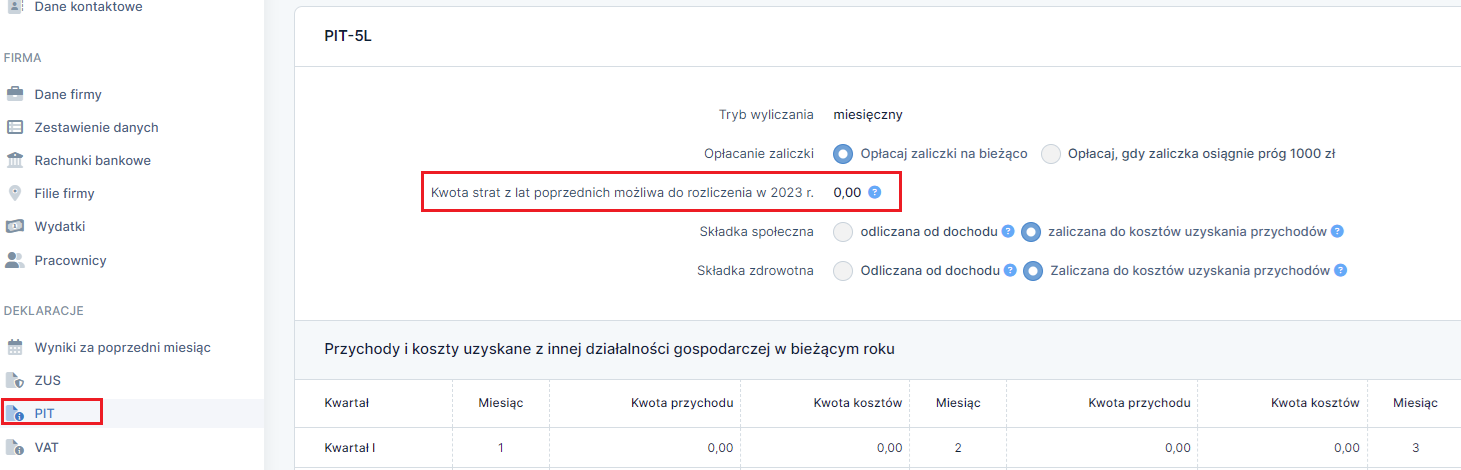

5. Strata

Jeśli Użytkownik w danym roku rozliczał stratę informację o jej wysokości wprowadzał do zakładki Login ➡ Konfiguracja ➡ Deklaracje ➡ PIT.

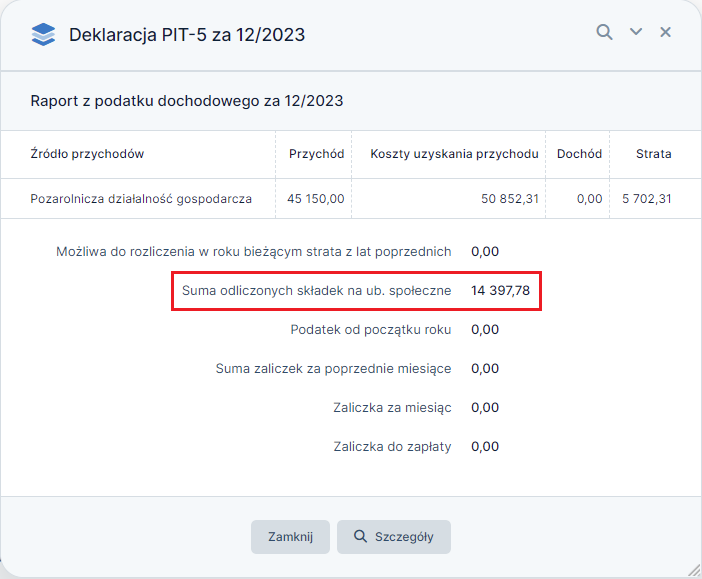

6. Składki ZUS

Składki ZUS mogą podlegać odliczeniu tylko wtedy, gdy zostały opłacone. Jeśli przedsiębiorca nie ma żadnych zaległości i wpłacał składki ZUS terminowo to łączną kwotę rozliczonych w danym roku składek ZUS może odnaleźć w deklaracji PIT-5/5L za grudzień lub w KPIR jeżeli ma do tego prawo i zostanie wybrane rozliczenie składek ZUS w kosztach.

Przedsiębiorca rozliczający się na zasadach ogólnych (PIT-5) wybierając odliczenie od dochodu wykaże sumę zapłaconych składek na ubezpieczenie społeczne w deklaracji PIT natomiast zapłacona składka zdrowotna u tego przedsiębiorcy nie stanowi odliczenia.

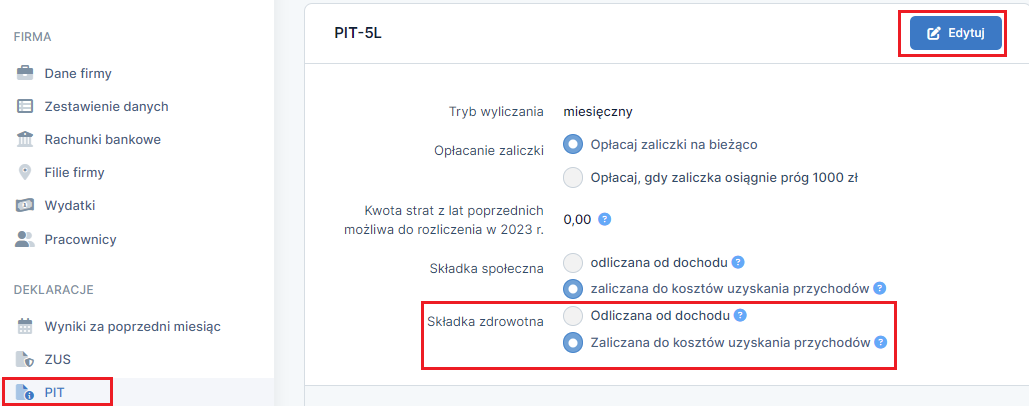

Rozliczanie się podatkiem liniowym (PIT-5L) pozwoli przedsiębiorcy na odliczenie składki społecznej jak i zdrowotnej od dochodu lub jako koszt w KPIR.

Zasadę rozliczania składki zdrowotnej dla podatku liniowego opisuje punkt 6c.

W przypadku Funduszu Pracy – kwota tej składki jest zawarta w ogólnych kosztach w KPiR

UWAGA!

Jeśli działalność w trakcie roku była zawieszona do kwot z ostatniej wygenerowanej deklaracji PIT-5/5L w serwisie należy dodać kwoty składek ZUS, które zostały opłacone już po zawieszeniu działalności, ale jeszcze w danym roku podatkowym.

6. a. Odliczenia składki zdrowotnej – Polski Ład

Od 1 lipca 2022 r. nowe przepisy pozwalają części przedsiębiorców na odliczenie składki zdrowotnej w działalności gospodarczej. Zapłacone składki zdrowotne w zależności od formy opodatkowania mogę być odliczane od dochodu/przychodu w wyliczeniu zaliczek na podatek lub ujęte bezpośrednio jako koszt uzyskania przychodu (KUP).

Forma opodatkowania |

Roczny limit odliczenia |

|---|---|

| Zasady ogólne (skala podatkowa) |

Brak możliwości odliczenia składki zdrowotnej |

|

Podatek liniowy (19%) |

10 200 zł zapłaconych składek zdrowotnych jako pomniejszenie dochodu do opodatkowania lub uwzględnienia ww. kwoty w KUP |

Zapłacone składki zdrowotne można zaliczyć do kosztów uzyskania przychodów, jak i również można odpisać od podstawy opodatkowania.

Przedsiębiorcy rozliczający się na zasadach ogólnych (skalą) nie mogą odliczać składki zdrowotnej.

Natomiast w przypadku przedsiębiorców, który wybrali ryczałt ewidencjonowany przysługuje 50% odliczenia składki zdrowotnej tak jak jest to opisane w instrukcji tutaj.

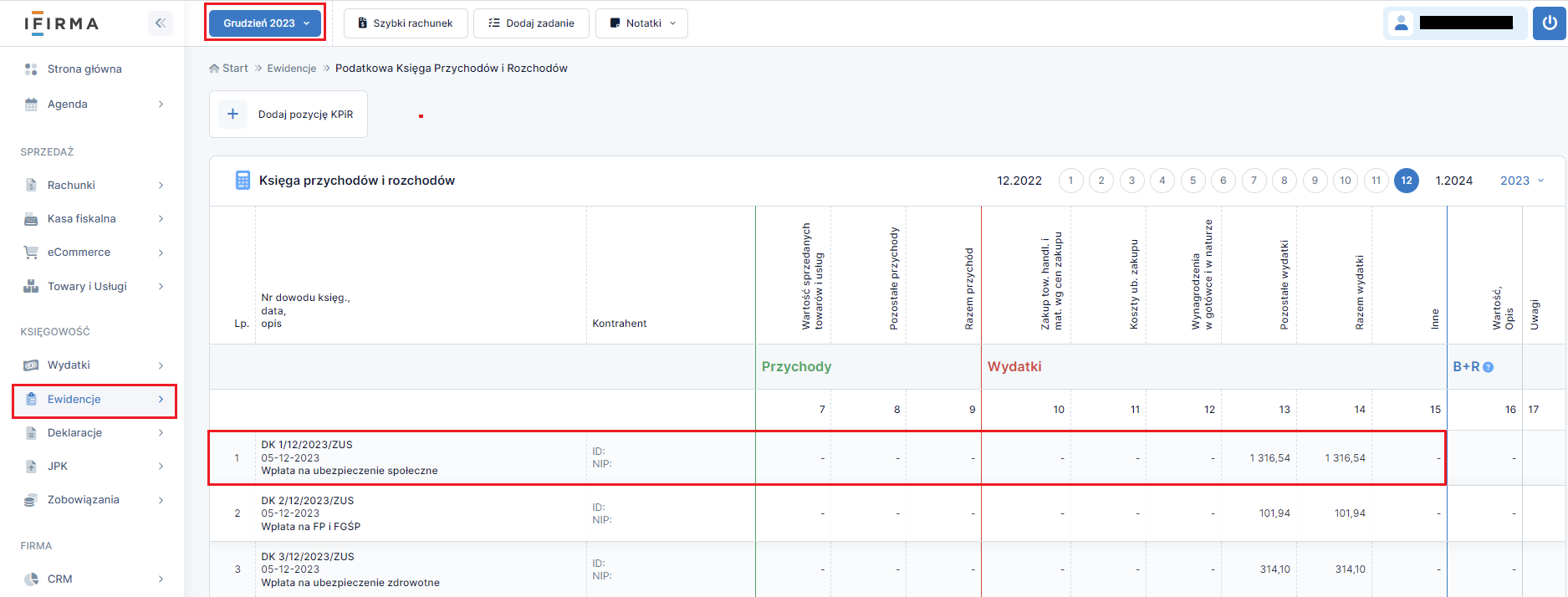

6. b. Opłacone składki na ubezpieczenie społeczne odliczone w kosztach.

Odliczenia składek społecznych w kosztach możliwe jest przy prowadzeniu PKPiR czyli przez przedsiębiorców rozliczający się na zasadach ogólnych (skalą) i podatkiem liniowym.

Użytkownik rozliczający się na KPIR dokonuje księgowania składek społecznych w kolumnie 13 Księgi Przychodów i Rozchodów jako Pozostałe wydatki.

Więcej informacji jak zaksięgować składki ZUS w koszty zostało opisane tutaj.

Zaksięgowana do kosztów składka społeczna widoczna będzie w miesiącu zapłaty w zakładce Ewidencja ➡ KPIR jako Pozostałe wydatki.

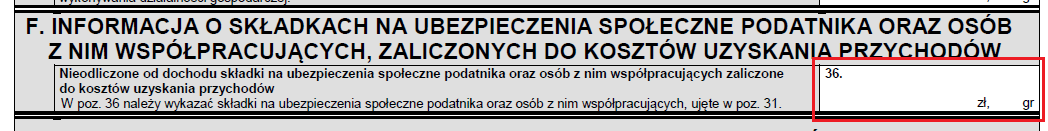

W związku z tym, że serwis automatycznie nie sumuje składek społecznych wykazanych w kosztach w KPIR, to należy samodzielnie zsumować sumę tych skałek społecznych od początku roku (od stycznia do grudnia 2022) i wykazać w załączniku do zeznania rocznego PIT/B w polu 36.

▲ wróć na początek

6. c. Zaliczenie składki zdrowotnej w koszty przez przedsiębiorcę rozliczającego się liniowo.

Przedsiębiorca rozliczający się z podatku dochodowego liniowo może wybrać sposób rozliczania swojej składki zdrowotnej jak i osoby współpracującej na koncie, jako:

1. Odliczenie od dochodu (w deklaracji PIT-5L),

2. Zaliczenie do kosztów uzyskania przychodu.

Opcja ta dostępna jest w zakładce Login ➡ Konfiguracja ➡ PIT, w prawym górnym części formularza wybieramy niebieską ikonę edytuj.

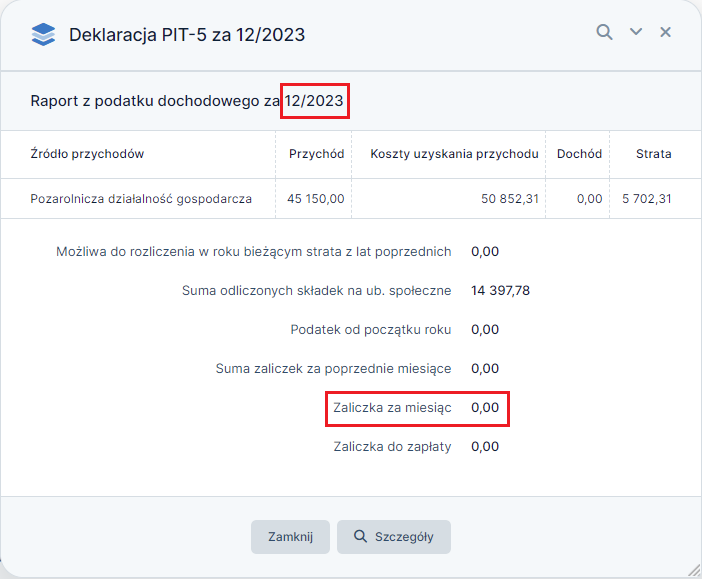

7. Należne zaliczki

Aby uzyskać informacje o poszczególnych zaliczkach na podatek dochodowy, które wynikały do zapłaty z tytułu prowadzonej działalności gospodarczej, trzeba w zakładce Deklaracje ➡ Deklaracje otworzyć każdą deklarację PIT-5/5L

i sprawdzić kwoty w pozycji Zaliczka za miesiąc.

8. Ulga na złe długi w PIT

Polski Ład 3.0 poprzez uchylenie art. 26 i ust. 19 ustawy o PIT uprościł przedsiębiorcą rozliczenia ulgi na złe długi.

Z dniem 1 stycznia 2023 ustawodawca zlikwidował obowiązek wykazywania w zeznaniu rocznym wierzytelności lub zobowiązań, z którymi związane są te zwiększenia lub zmniejszenia wynikające z ulgi na złe długi.

W konsekwencji do składanych zeznań podatkowych za 2023 nie będzie konieczne załączanie załącznika PIT/WZ.

Postępowanie w przypadku zaległości z zapłatą ponad 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie; |

|

|---|---|

| Wierzyciel (podmiot, który sprzedał towar lub usługę) | Dłużnik (podmiot, który nie zapłacił za towar lub usługę) |

| Podstawa opodatkowania w zeznaniu rocznym może być zmniejszona o zaliczaną do przychodów należnych wartość wierzytelności o zapłatę świadczenia pieniężnego, która nie została uregulowana lub zbyta | Podstawa opodatkowania w zeznaniu rocznym podlega zwiększeniu o zaliczaną do kosztów uzyskania przychodów wartość zobowiązania do zapłaty świadczenia pieniężnego, które nie zostało uregulowane |

Przykład 2

Pan Jan prowadzi jednoosobową działalność gospodarczą. Ponieważ część jego kontrahentów nabywających towary i usługi zwlekają z płatnością, stosuje on ulgę na złe długi. W związku z wprowadzonymi zmianami Pan Jan nie będzie musiał już dołączać do zeznania rocznego załącznika PIT/WZ (w którym wykazywane były wierzytelności i zobowiązania dotyczące ulgi na złe długi).Pomimo zwolnienia ze składania załącznika PIT-WZ przedsiębiorca w dalszym ciągu zobligowany jest do udowodnienia wysokości wierzytelności i długów wpływających na podstawę opodatkowania nawet jeżeli nie składa załącznika PIT/WZ. Od 2023 kwoty zwiększeń, zmniejszeń wykazuje się już bezpośrednio w składanym zeznaniu PIT-36 lub PIT-36L.

Likwidacja załączników PIT/WZ ma na celu zmniejszenie formalności po stronie przedsiębiorców w związku z zastosowaniem ulgi na złe długi. Jednak nie zmienia to faktu, iż przedsiębiorcy nadal mają obowiązek przechowywania dokumentów pozwalających udowodnić wysokość wierzytelności i długów wpływających na podstawę opodatkowania.

Więcej o tym na czym polega tzw. ulga na złe długi w podatku dochodowym można przeczytać tutaj.

Autor: Magdalena Rojewska, Aneta Sobkowicz, Marzena Łukasik – ifirma.pl