Większość przedsiębiorców w swojej działalności użytkuje samochody. Ich typ oraz sposób w jaki są używane może być różny a co za tym idzie sposób księgowania kosztów paliwa również może być odmienny w różnych przypadkach.

Przedsiębiorcy mogą odliczać 50% podatku VAT od zakupu paliwa do samochodów osobowych wykorzystywanych do celów mieszanych. Przepis ten nie dotyczy pojazdów samochodowych, które są wykorzystywane przez podatnika wyłącznie do działalności gospodarczej oraz samochodów ciężarowych.

1. Typy i rodzaje użytkowania

Jak już zostało wspomniane typy pojazdów jak i sposoby użytkowania ich w firmie mogą być różne. W jaki sposób wpłynie to na podatki zobrazuje poniższa tabela:

Co to znaczy samochód wykorzystywany w sposób mieszany, służbowy czy ciężarowy?

Samochód wykorzystywany w sposób mieszany – w ten sposób określamy pojazd osobowy, który przedsiębiorca wykorzystuje zarówno w działalności gospodarczej jak i w celach prywatnych.

Samochód osobowy wykorzystywany wyłącznie do celów służbowych – Aby móc korzystać w ten sposób z samochodu osobowego należy złożyć deklarację VAT-26 do właściwego Urzędu Skarbowego oraz prowadzić szczegółową ewidencję przebiegu do celów VAT.

W tej opcji korzystania z pojazdu wykluczone jest użytkowanie prywatne pojazdu.

Samochód ciężarowy – definicja pojazdu ciężarowego została zapożyczona z ustawy o ruchu drogowym, za pojazdy ciężarowe uznawane są:

- Samochody o dopuszczalnej masie całkowitej nie mniejszej niż 3,5 tony,

- Samochód mający jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą:

- klasyfikowane na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van

- z otwartą częścią przeznaczoną do przewozu ładunków;

- Samochody, które posiadają kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu;

- Samochody konstrukcyjnie przystosowane do przewozu minimum 10 osób łącznie z kierowcą.

- Pojazdy, które spełniają warunki zawarte w odrębnych przepisach określone dla następujących przeznaczeń:

- agregat elektryczny/spawalniczy,

- do prac wiertniczych

- koparka, koparko-spycharka,

- ładowarka,

- podnośnik do prac konserwacyjno-montażowych,

- żuraw samochodowy

*Spełnienie wymagań musi być potwierdzone dodatkowym badaniem wykonanym przez stację kontroli pojazdów oraz wpisem do dowodu rejestracyjnego. Dodatkowe badanie techniczne potwierdzające spełnienie warunków konstrukcyjnych, dla pojazdów zakupionych przed 1 marca 2014 musi być przeprowadzone w terminie najbliższego obowiązkowego badania technicznego lecz nie później niż w ciągu 3 miesięcy od 1 kwietnia 2014,

*Spełnienie wymagań musi być potwierdzone dodatkowym badaniem wykonanym przez stację kontroli pojazdów oraz wpisem do dowodu rejestracyjnego. Dodatkowe badanie techniczne potwierdzające spełnienie warunków konstrukcyjnych, dla pojazdów zakupionych przed 1 marca 2014 musi być przeprowadzone w terminie najbliższego obowiązkowego badania technicznego lecz nie później niż w ciągu 3 miesięcy od 1 kwietnia 2014,

*Spełnienie wymagań musi być potwierdzone wpisem do dowodu rejestracyjnego.

2. Podatek VAT

2.a Odliczanie 50% VAT od zakupu paliwa w serwisie

Przyjmuje się, że samochody osobowe o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony z reguły są wykorzystywane do celów mieszanych, czyli zarówno w firmie jak i prywatnie. W związku z tym, od zakupu takiego samochodu oraz wydatków związanych z jego eksploatacją podatnikowi przysługuje odliczenie 50% VAT.

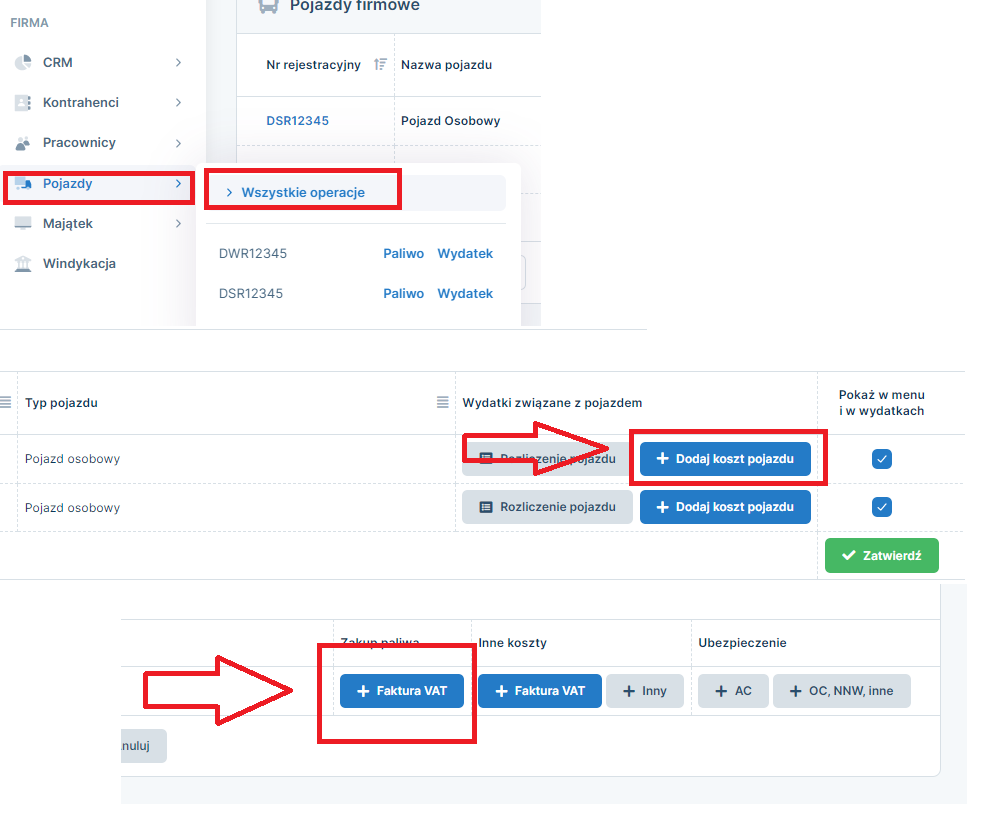

Każdy pojazd wprowadzony w serwisie z poziomu: Pojazdy ➡ Wszystkie operacje ➡ Dodaj pojazd jest określany zgodnie z tabelą typ dla wydatków. Tabela przedstawia różne typy pojazdów, ich opis oraz procent odliczenia VAT według rodzaju wydatku.

Serwis automatycznie odlicza 50% VAT z faktury zakupu paliwa dla wybranego zgodnie z tabelą samochodu osobowego.

Księgowanie faktur związanych z zakupem paliwa

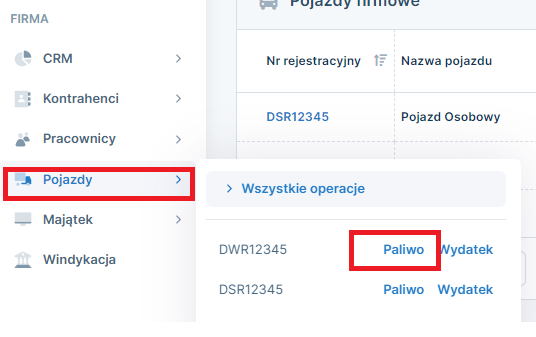

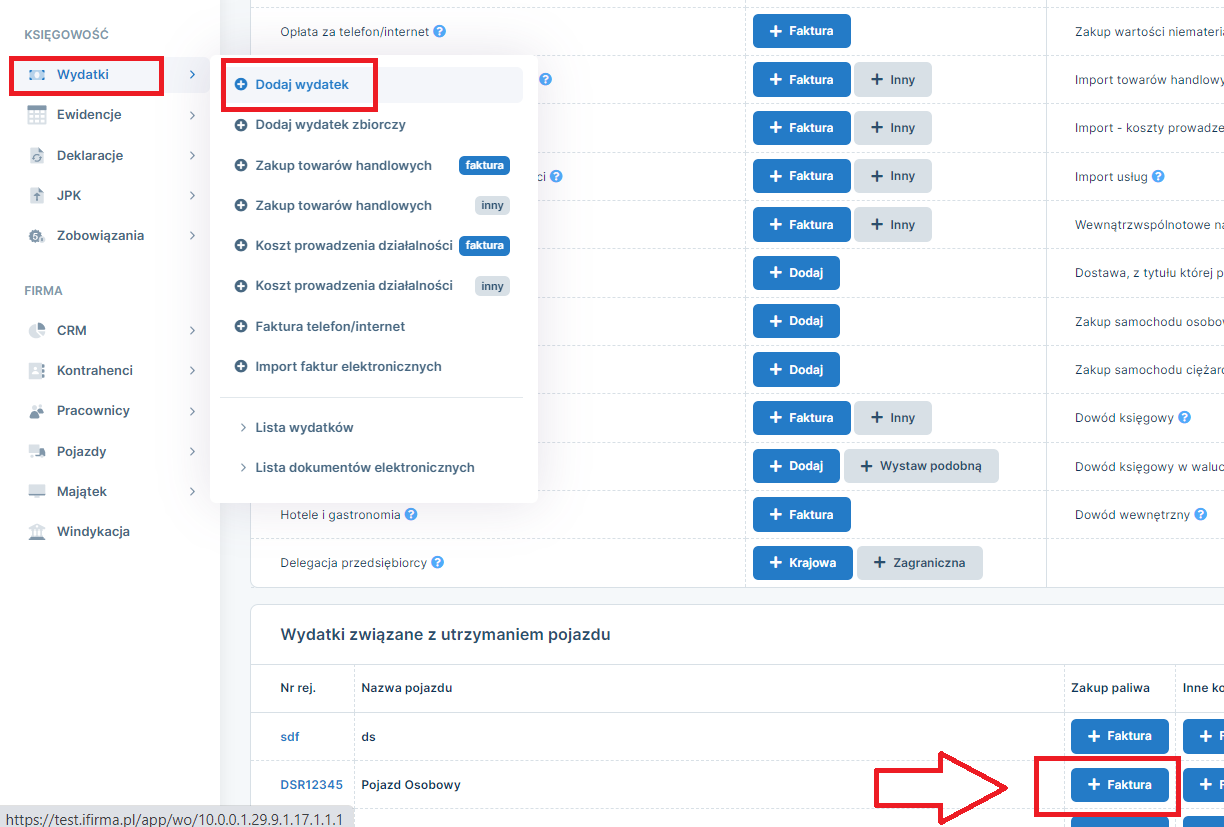

Faktury związane z zakupem paliwa możemy zaksięgować w serwisie z następujących poziomów:

- Pojazdy ➡ Paliwo,

- Pojazdy ➡ Wszystkie operacje ➡ Rozliczenie pojazdu ➡ Dodaj koszt pojazdu ➡ Zakup paliwa ➡ faktura VAT:

- Wydatki ➡ Dodaj wydatek ➡ Wydatki związane z utrzymaniem pojazdu ➡ Zakup paliwa ➡ faktura

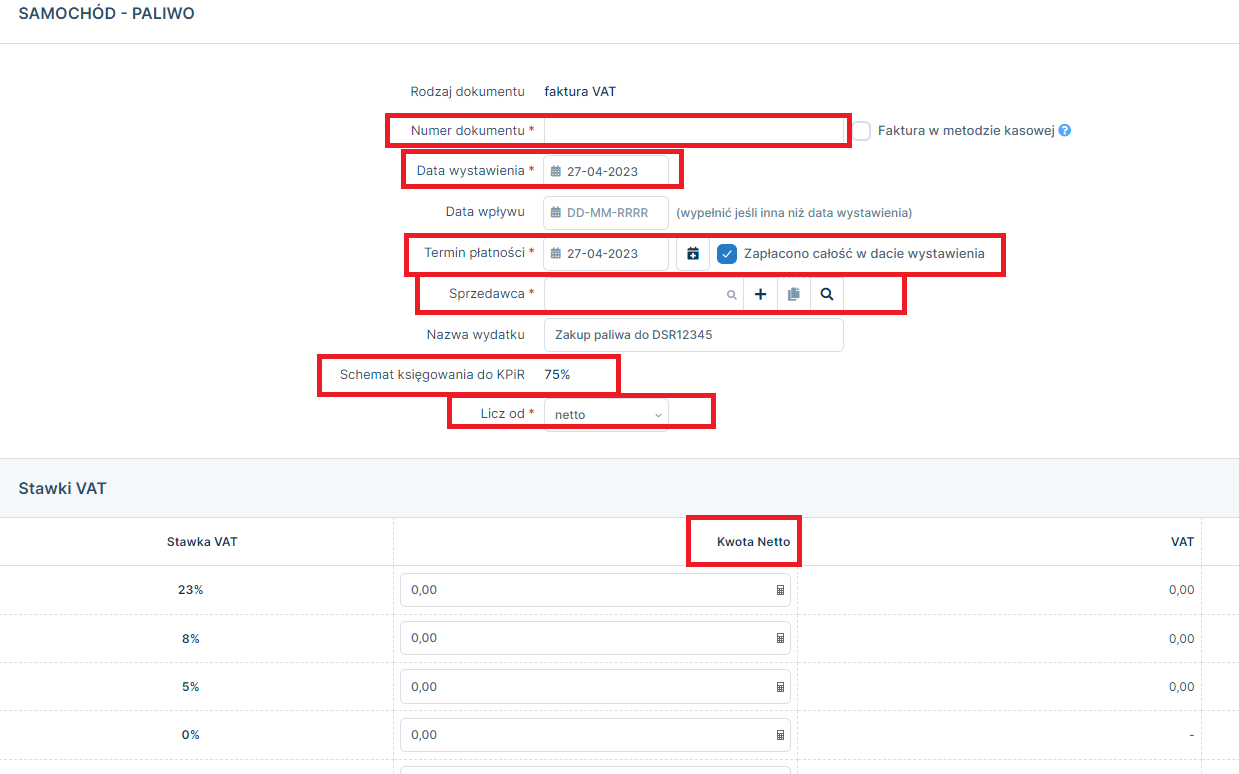

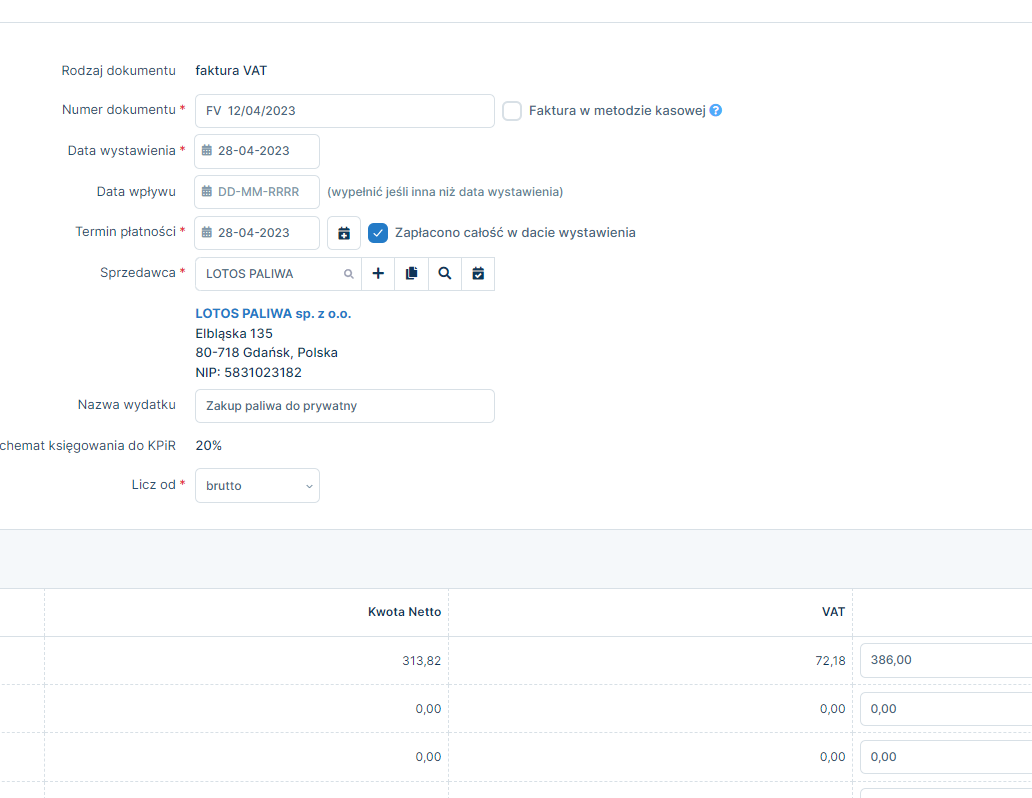

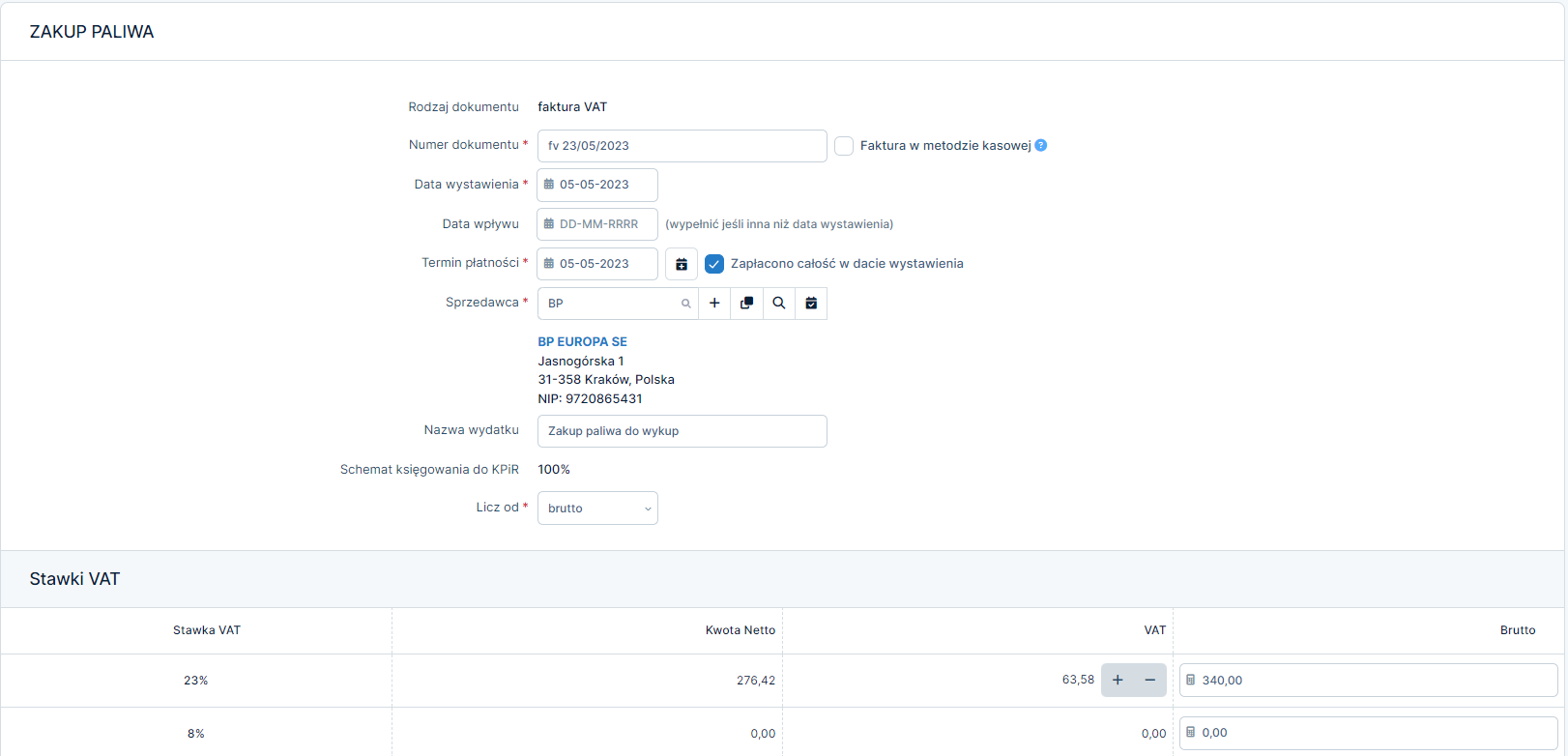

Wypełnianie formularza dotyczącego księgowania faktury za paliwo:

Numer dokumentu – numer faktury za zakup paliwa

Data wystawienia – data wystawienia dokumentu sprzedaży (faktury), w przypadku faktury na zakup paliwa jest ona zbieżna z datą sprzedaży,

Termin płatności – w przypadku faktury na zakup paliwa, która jest opłacana od razu w momencie zakupy, nalezy pozostawić oznaczony checkbox “Zapłacono całość w dacie wystawienia”,

Sprzedawca – Przedsiębiorstwo dokonujące sprzedaży,

Nazwa wydatku – pole uzupełni się automatycznie wskazując nr rejestracyjny pojazdu,

Schemat księgowania do KPiR – schemat księgowania kosztu w podatkowej Księdze Przychodów i Rozchodów, ustawi się automatycznie zgodnie z wprowadzonym rodzajem pojazdu,

Licz od – należy wybrać netto lub brutto

Kwota – Cała kwota z faktury.

2.b Odliczanie 100% VAT od zakupu paliwa w serwisie

Istnieją dwie sytuacje kiedy możliwe jest 100% odliczenie, jest to pojazd ciężarowy i samochód osobowy, który jest wykorzystywany wyłącznie w celach służbowych.

Księgowanie faktur za paliwo dla pojazdów ciężarowych będzie wyglądało analogicznie jak w punkcie 2.a, zgodnie z wybranym rodzajem pojazdu system rozliczy 100% podatku VAT od takich faktur.

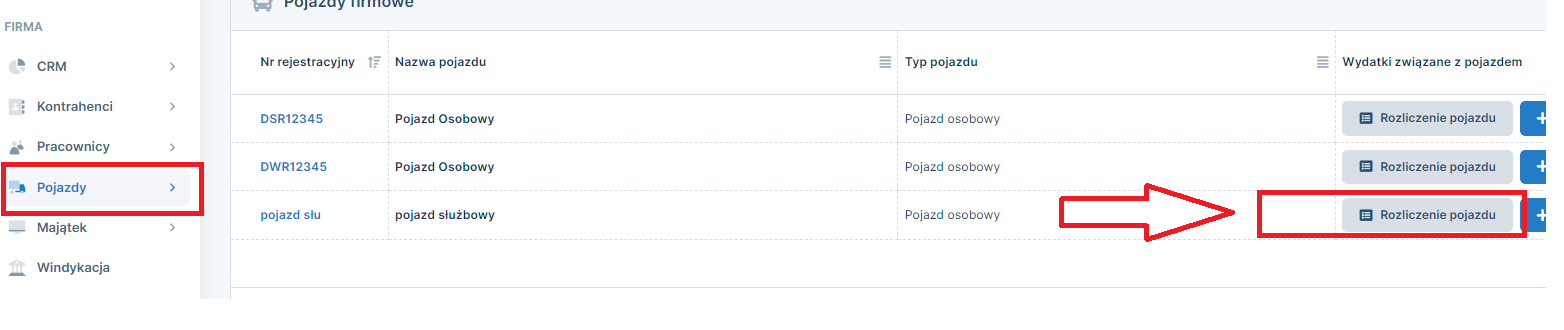

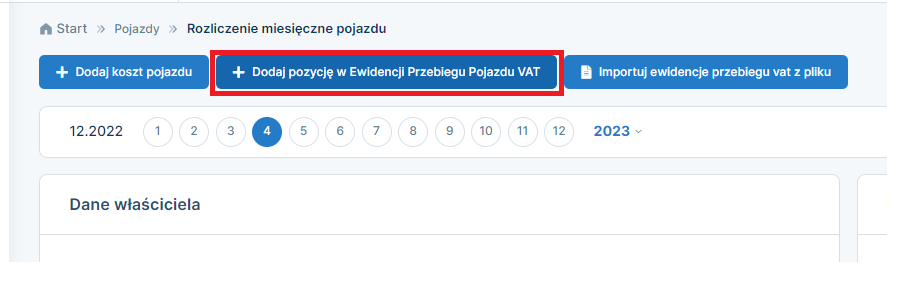

Podobnie wygląda rozliczenie pojazdu osobowego dla którego przysługuje 100% odliczenie podatku VAT. Natomiast w tym przypadku niezbędne jest dodatkowo prowadzenie szczegółowej ewidencji przebiegu pojazdu, można to zrobić poprzez zakładkę Pojazdy ➡ Rozliczenie pojazdu ➡ Dodaj pozycję w Ewidencji Przebiegu Pojazdu VAT

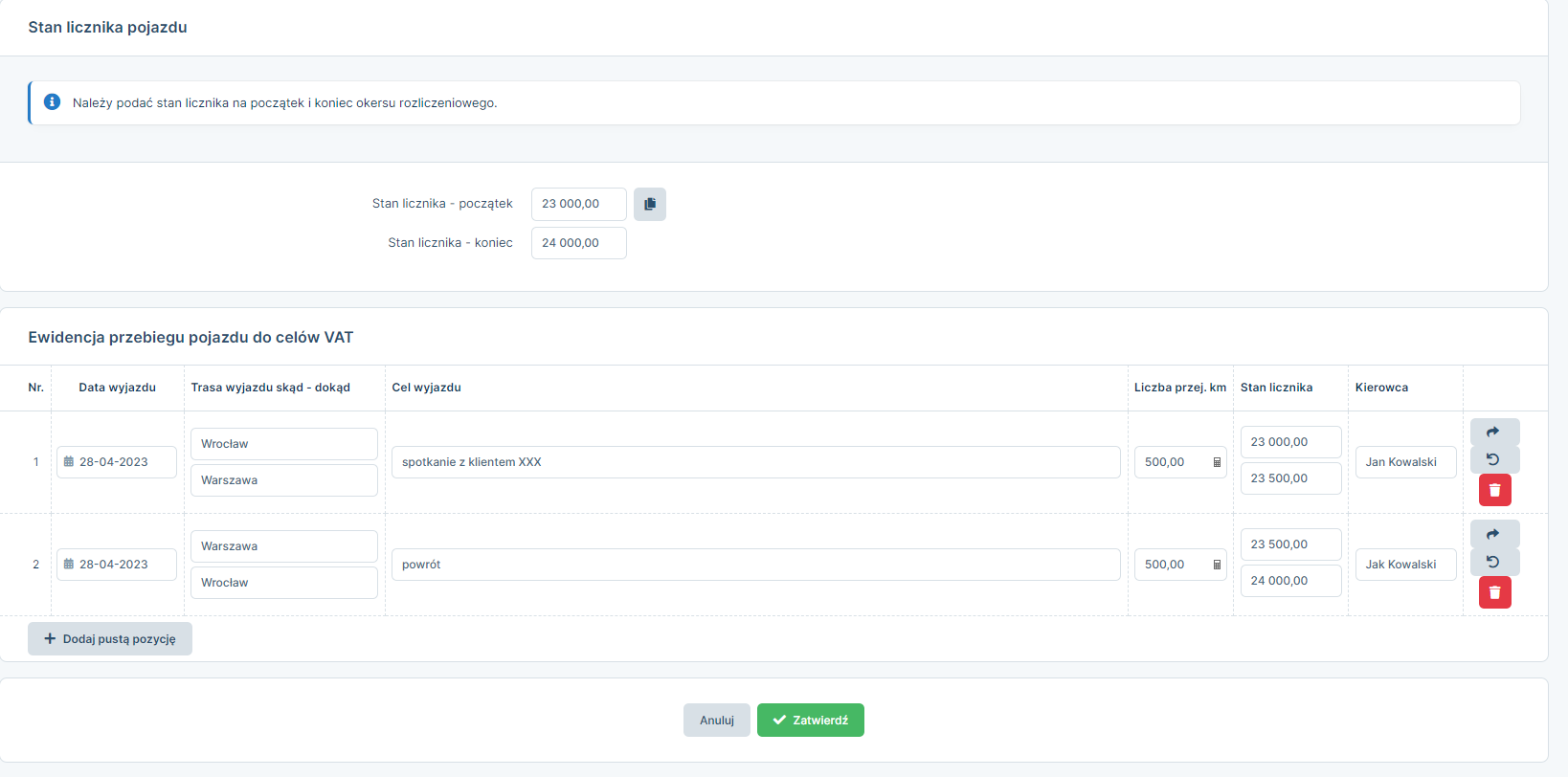

Następnie należy uzupełnić formularz ewidencji:

3. Księgowanie kosztów

Na początku tej instrukcji, wskazano jaka jest proporcja księgowania w przypadku poszczególnych typów pojazdów. Dla podatku VAT sprawa jest prosta, ale jak to wygląda w przypadku podatku dochodowego?

Trzeba przede wszystkim pamiętać, że do wyliczenia odpowiedniej wartości należy ustalić wartość netto plus nierozliczony VAT. I tak dla pojazdów z możliwością odliczenia 50% VAT do odliczenia kosztów należy wziąć wartość netto plus 50% nieodliczonego VATu, dla pojazdów z możliwością odliczenia 100% VAT dla rozliczenia kosztu należy wziąć wartość netto, natomiast dla pojazdów gdzie nie ma możliwości odliczenia podatku VAT (nievatowcy) należy wziąć wartość brutto.

Proporcja kosztów dla wydatków eksploatacyjnych dla poszczególnych rodzajów pojazdów: |

||

|---|---|---|

20% |

||

|

|

|

|

| Powyższe proporcje dotyczą przedsiębiorców rozliczających podatek dochodowy na zasadach ogólnych (KPiR). Przedsiębiorców, którzy wybrali ryczałt od przychodów ewidencjonowanych, nie dotyczy pojęcie kosztów podatkowych. | ||

TYPY POJAZDÓW a ujęcie kosztów podatkowych:

Pojazd osobowy prywatny

Za pojazd prywatny przedsiębiorcy uznamy taki pojazd, który jest własnością przedsiębiorcy i znajduje się w jego majątku prywatnym, czyli nie został wciągnięty do majątku firmy. Nie podlega on amortyzacji a co za tym idzie jego sprzedaż ogranicza się również tylko do majątku prywatnego przedsiębiorcy dlatego nie jest opodatkowana w działalności. Wydatki na tego typu pojazd mogą być rozliczone w kosztach firmy jedynie w 20%.

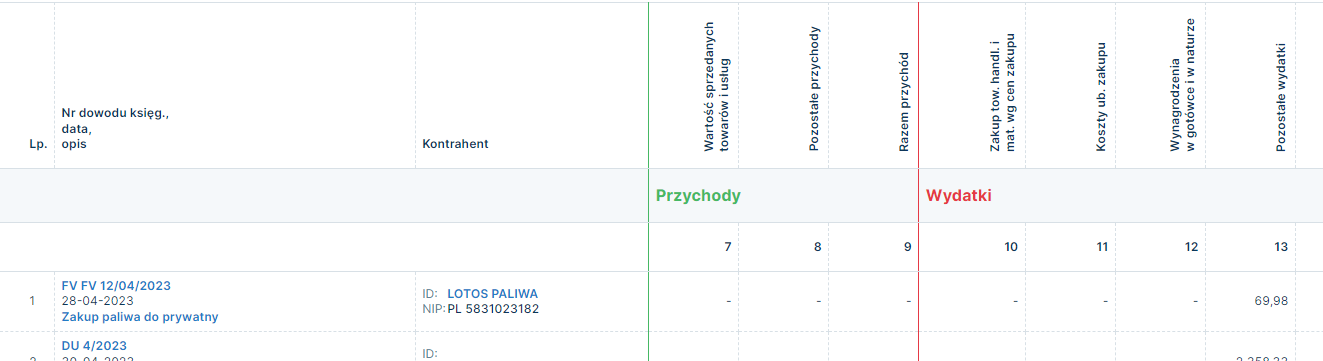

Przykład 1

Pani Kasia jest programistką, rozlicza się na KPiR oraz jest podatnikiem VAT. W działalności używa swojego prywatnego samochodu osobowego, korzysta z niego sporadycznie dlatego nie posiada pojazdu firmowego.

Pani Kasia kupiła do niego paliwo za 386 zł brutto. Jak w takim przypadku będzie wyglądało księgowanie takiej faktury?

W formularzu księgowania paliwa należy uzupełnić wszystkie dane z faktury oraz uzupełnić kwotę przy odpowiedniej stawce podatku VAT:

Wartość netto z tej faktury to 313,82 zł

Wartość VATu to 72,18 zł

Schemat księgowania w KPiR to 20%

Odliczenie VAT to 50%

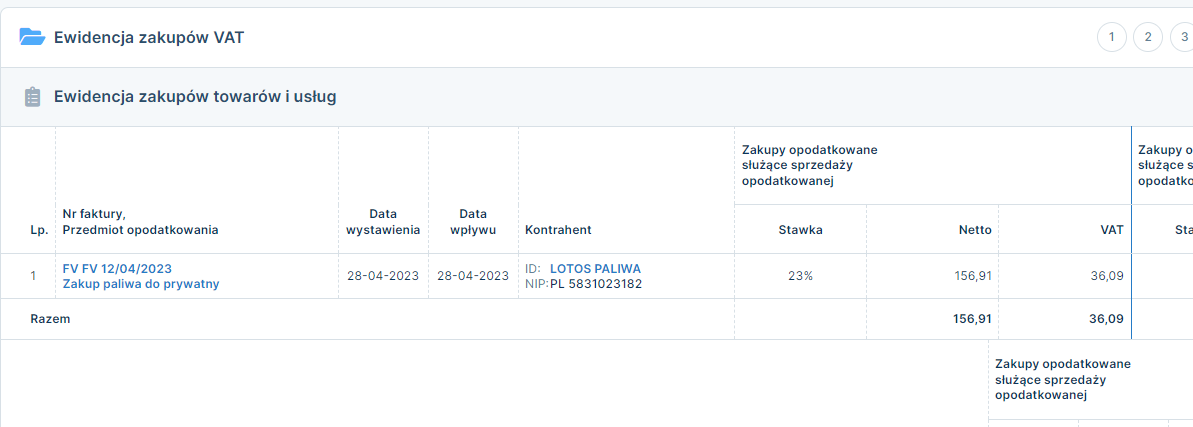

Zatem:

72,18 x 50% = 36,09 zł (to wartość odliczonego VATu)

72,18 – 36,09 = 36,09 zł (pozostała wartość VATu)

36,09 + 313,82 = 349,91 zł (netto plus nierozliczony VAT)

349,91 x 20% = 69,98 zł (wartość księgowanego kosztu w KPiR)

Pojazd osobowy firmowy

Taki pojazd jest składnikiem majątku firmowego i podlega amortyzacji, czyli stanowi środek trwały. Koszty rozliczane są w proporcji zależnej od sposobu użytkowania pojazdu w firmie. Jeśli jest on wykorzystywany wyłącznie w celach służbowych, możliwe jest rozliczenie 100% kosztów, ale jeśli przedsiębiorca wykorzystuje taki pojazd zarówno w celach służbowych jak i prywatnych, wtedy wydatki są liczone proporcjonalne w wysokości 75%.

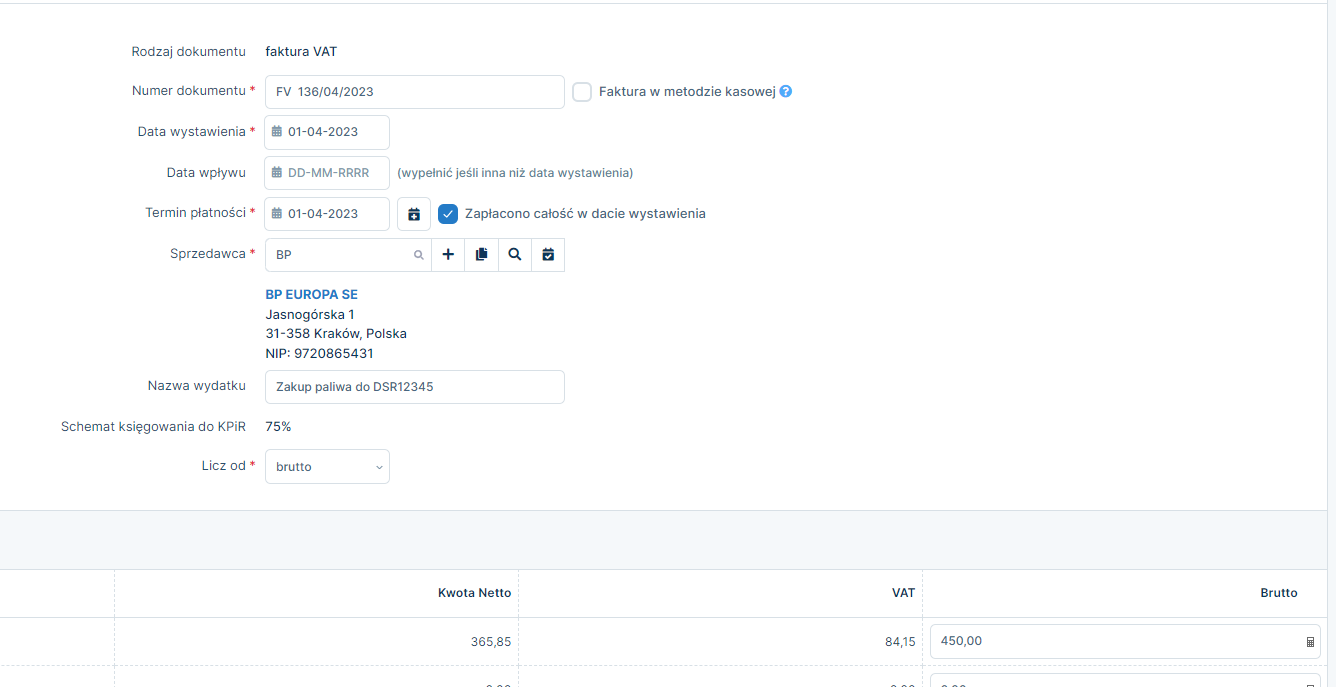

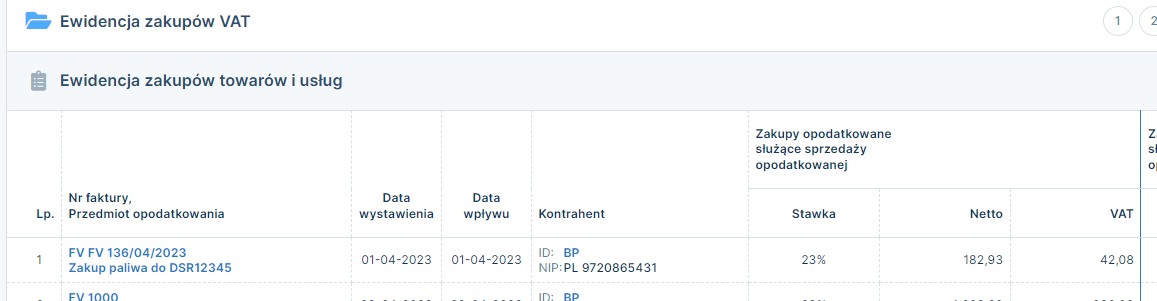

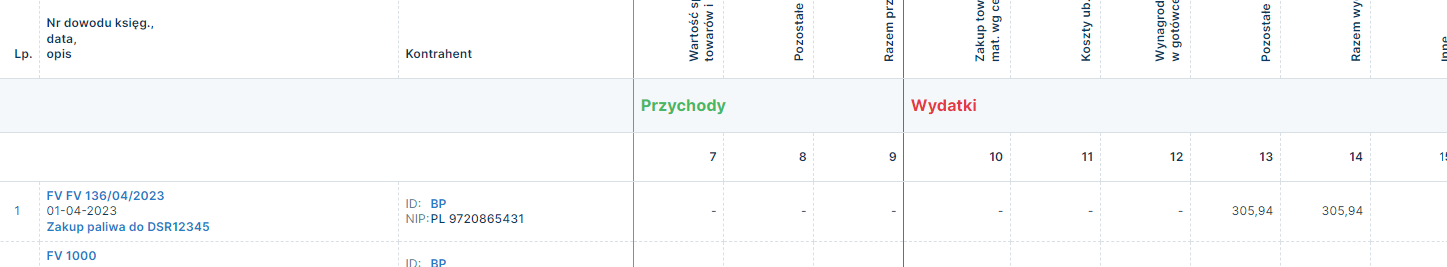

Przykład 2

Pan Roman prowadzi sklep z narzędziami, jest podatnikiem VAT i rozlicza się wg skali, w działalności używa pojazd osobowy firmowy w sposób mieszany. Samochód zatankował 1-04-2023 za kwotę 450 zł brutto. Jak szczegółowo będzie wyglądało księgowanie takiej faktury?

W formularzu księgowania paliwa należy uzupełnić wszystkie dane z faktury oraz uzupełnić kwotę przy odpowiedniej stawce podatku VAT:

Wartość netto z tej faktury to 365,85 zł

Wartość VATu to 84,15 zł

Schemat księgowania w KPiR to 75%

Odliczenie VAT to 50%

Zatem:

84,15 x 50% = 42,08 zł (to wartość odliczonego VATu)

84,15 – 42,08 = 42,07 (pozostała wartość VATu)

42,07 + 365,85 = 407,92 zł (netto plus nierozliczony VAT)

407,92 x 75% = 305,94 zł (wartość księgowanego kosztu w KPiR)

W analogiczny sposób do powyższego rozliczane są również wydatki dla pojazdu osobowego użyczonego, pojazdu w najmie oraz w leasingu, które są użytkowane w sposób mieszany.

Pojazd ciężarowy

Jest to pojazd dla którego z zasady przysługuje prawo do rozliczenia 100% kosztów ze względu na wykluczenie możliwości użytkowania takiego typu pojazdu, w celach prywatnych. Definicja pojazdu ciężarowego zapożyczona z ustawy o ruchu drogowym, została wskazana w punkcie 1 tej instrukcji.

Przykład 3

Pan Henryk jest monterem klimatyzacji, jest podatnikiem VAT i rozlicza się wg skali, w działalności używa pojazdu ciężarowego. Samochód zatankował 5-05-2023 za kwotę 340 zł brutto. Jak szczegółowo będzie wyglądało księgowanie takiej faktury?

W formularzu księgowania paliwa należy uzupełnić wszystkie dane z faktury oraz uzupełnić kwotę przy odpowiedniej stawce podatku VAT:

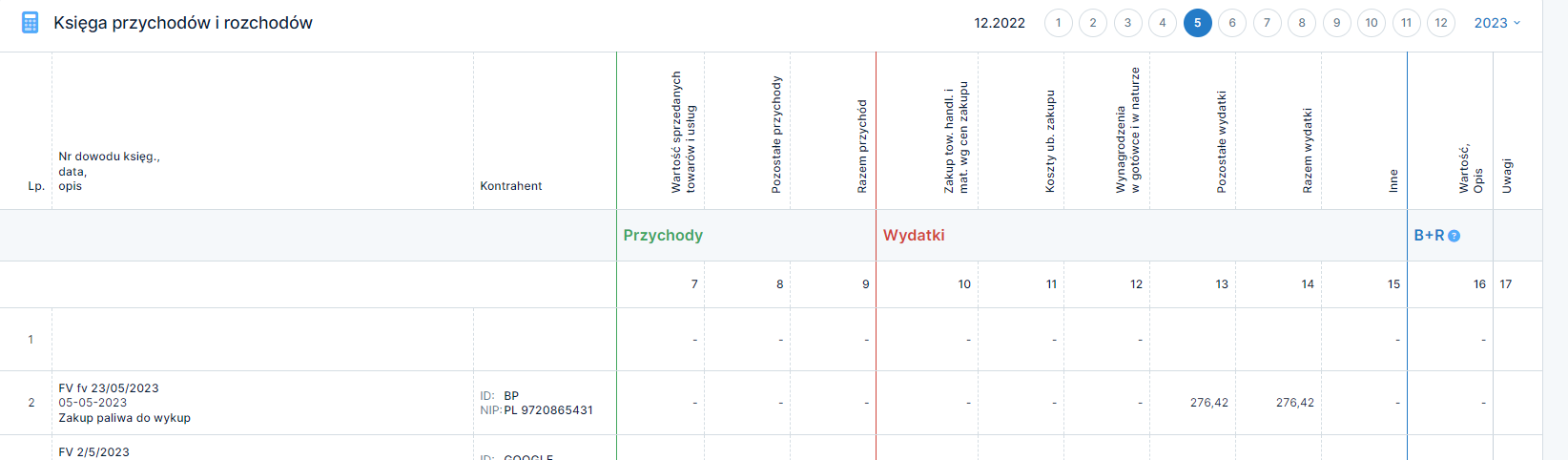

Wartość netto z tej faktury to 276,42 zł

Wartość VATu to 63,58 zł

Schemat księgowania w KPiR to 100%

Odliczenie VAT to 100%

Zatem cała wartość podatku VAT zostanie wykazana w ewidencji zakupów VAT:

oraz cała wartość netto zostanie wykazana w KPiR:

W analogiczny sposób do powyższego rozliczane są również wydatki dla pojazdu osobowego użyczonego, pojazdu w najmie oraz w leasingu, które są użytkowane wyłącznie w celach służbowych.

4. Księgowanie faktur za paliwo a zawieszenie działalności, czy jest możliwe?

Co do zasady, zgodnie z wytycznymi Ministerstwa Finansów, w trakcie zawieszenia można ponosić koszty, które mają na celu zachowanie bądź zabezpieczenie źródła przychodów lub wynikają ze zobowiązań finansowych podjętych przed zawieszeniem działalności. Mogą to być:

- czynsz za wynajem lokalu,

- opłaty za media,

- podatek od nieruchomości,

- opłaty za wieczyste użytkowanie gruntu,

- opłaty za serwis internetowy,

- opłaty za ochronę obiektów firmowych,

- składki na ubezpieczenie komunikacyjne samochodów firmowych,

- składki na ubezpieczenia majątkowe,

- raty leasingowe za okres zawieszenia działalności,

- opłaty za prowadzenie rachunku bankowego.

Jak widać, nigdzie nie zostały wymienione koszty paliwa do pojazdów używanych w firmie. Ponieważ zasadniczo nie są to zobowiązania wynikające z wcześniej zawartych umów, ani nie są niezbędne do zabezpieczenia działania firmy. Dlatego też nie należy księgować kosztów paliwa poniesionych w trakcie zawieszenia działalności.

Autor: Katarzyna Dudek – ifirma.pl