Spis treści:

-

1. Obowiązek złożenia

-

1.1 Kogo dotyczy obowiązek złożenia

1.2 IFT-2R a IFT-2

1.3 Usługi podlegające pod złożenie informacji

1.4 Import usług a IFT-2R

1.5 W jakiej wartości wykazać wynagrodzenie kontrahenta zagranicznego

1.6 Podatek u źródła

1.7 Brak certyfikatu rezydencji – naliczenie podatku u źródła

1.8 Wykupienie reklamy na Facebooku oraz Google AdWords oraz zakup licencji na oprogramowanie Adobe

2. Termin złożenia

3. Złożenie do urzędu oraz przekazanie kontrahentowi

4. Pomocne artykuły w zakresie druku IFT-2R

5. IFT-2R – generowanie i wysyłka do urzędu

1. Obowiązek złożenia

1.1. Kogo dotyczy obowiązek złożenia

Obowiązek złożenia zeznania rocznego IFT-2R dotyczy przedsiębiorców tj. m.in. osób fizycznych prowadzących działalność gospodarczą, spółek osobowych czy spółek prawa handlowego, którzy w trakcie roku kalendarzowego wypłacili zagranicznemu kontrahentowi wynagrodzenie z tytułu świadczeń i usług niematerialnych, w tym usług reklamowych. Ujmując prościej przedsiębiorców, którzy zakupili określony rodzaj usługi od kontrahenta zagranicznego. O jakich usługach mowa więcej w punkcie 1.3.

1.2. IFT-2R a IFT-2

IFT-2 różni się od IFT-2R tym, iż jest informacją składaną na wniosek kontrahenta w trakcie roku podatkowego. Na żądanie kontrahenta informację należy mu przekazać w terminie 14 dni. Zakres informacji obu druków jest podobny. Druk IFT-2 należy również przekazać do urzędu skarbowego właściwego dla obcokrajowców, druk można pobrać ze strony ministerstwa.

Wystawienie informacji IFT-2 na wniosek podatnika w trakcie roku, nie zwalnia z obowiązku sporządzenia informacji IFT-2R po zakończonym roku.

1.3 Usługi podlegające pod złożenie informacji

Wynagrodzenia podlegające pod złożenie informacji IFT-2R określają art. 21 ust. 1 oraz 22 ust. 1 ustawy o podatku dochodowym od osób prawnych. Zgodnie z powołanymi przepisami, obowiązek złożenia druku IFT-2R wystąpi w sytuacji, gdy polski przedsiębiorca dokona na rzecz zagranicznego przedsiębiorcy zapłaty tytułem:

- odsetek, praw autorskich lub praw pokrewnych, praw do projektów wynalazczych, znaków towarowych i wzorów zdobniczych, w tym również ze sprzedaży tych praw, z należności za udostępnienie tajemnicy receptury lub procesu produkcyjnego, za użytkowanie lub prawo do użytkowania urządzenia przemysłowego, w tym także środka transportu, urządzenia handlowego lub naukowego, za informacje związane ze zdobytym doświadczeniem w dziedzinie przemysłowej, handlowej lub naukowej (know-how),

- opłat za świadczone usługi w zakresie działalności widowiskowej, rozrywkowej lub sportowej, wykonywanej przez osoby prawne mające siedzibę za granicą, organizowanej za pośrednictwem osób fizycznych lub osób prawnych prowadzących działalność w zakresie imprez artystycznych, rozrywkowych lub sportowych na terytorium Rzeczypospolitej Polskiej,

- świadczeń: doradczych, księgowych, badania rynku, usług prawnych, usług reklamowych, zarządzania i kontroli, przetwarzania danych, usług rekrutacji pracowników i pozyskiwania personelu, gwarancji i poręczeń oraz świadczeń o podobnym charakterze,

- należnych opłat za wywóz ładunków i pasażerów przyjętych do przewozu w portach polskich przez zagraniczne przedsiębiorstwa morskiej żeglugi handlowej, z wyjątkiem ładunków i pasażerów tranzytowych,

- przychodach uzyskanych na terytorium Rzeczypospolitej Polskiej przez zagraniczne przedsiębiorstwa żeglugi powietrznej,

- dywidend oraz innych przychodów z tytułu udziału w zyskach osób prawnych mających siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej.

1.4 Import usług a IFT-2R

Import usług to inaczej nabycie usług od kontrahentów zagranicznych posiadających siedzibę, miejsce zamieszkania lub stałego miejsca prowadzenia działalności poza terytorium Polski.

Można powiedzieć, że jest to nabycie usług od podatników nie będących polskimi rezydentami. W przypadku zakupu usługi od firmy zagranicznej nabywca występuje w roli płatnika podatku VAT i nalicza VAT według stawki jaką usługa podlega opodatkowaniu w Polsce.

Zakup należy uznać za import usług, jeżeli zostaną spełnione poniższe warunki:

- miejscem świadczenia jest terytorium Polski,

- sprzedawca ma siedzibę, miejsce zamieszkania lub stałego prowadzenia działalności poza terytorium Polski,

- nabywca rozlicza się w polskim urzędzie skarbowym,

- sprzedawca nie rozliczył w Polsce podatku należnego z tytułu wykonanej usługi.

Analizując dane jakie powinny być zawarte na informacji IFT-2R oraz wykazane jako import usług można spodziewać się, że dla wielu przypadków będą to te same transakcje, gdyż na druku IFT-2R również wykazuje się głównie nabycie usług od firm zagranicznych. Użytkownik serwisu powinien dokonać weryfikacji, czy faktycznie dana transakcja podlega pod podatek u źródła, więcej na ten temat w punkcie 1.3, a następnie zorientować się jakie w związku z tym ciążą na nim obowiązki, więcej na ten temat w dalszej części instrukcji.

Przykład 1.

Przedsiębiorca zakupił od firmy mającej siedzibę w Wielkiej Brytanii usługę prawną. Dla celu rozliczenia podatku VAT zobligowany był do rozliczenia importu usług. Ponieważ, usługi prawne podlegają pod złożenie informacji IFT-2R przedsiębiorca dodatkowo poprosił kontrahenta o certyfikat rezydencji i zweryfikował przepisy w zakresie umów o unikaniu podwójnego opodatkowania między Polską a Wielką Brytanią. Po przeanalizowaniu przepisów przedsiębiorca złożył do urzędu oraz przekazał kontrahentowi druk IFT-2R.

Przykład 2.

Przedsiębiorca pojechał w delegację pojazdem służbowym do Niemiec. Podczas podróży auto uległo awarii. Firma niemiecka naprawiła pojazd oraz wystawiła na rzecz polskiej firmy fakturę za wykonaną usługę. Polski przedsiębiorca tytułem danej transakcji był zobligowany do rozliczenia importu usług. Z uwagi na to, iż usługa nie została wymieniona w ustawie o podatku dochodowym od osób prawnych (patrz punkt 1.3) jako stanowiąca przychód podlegający opodatkowaniu podatkiem u źródła, przedsiębiorca nie będzie składał dodatkowo druku IFT-2R.

Przykład 3.

Firma polska zakupiła przez Internet program komputerowy od firmy z USA. Nabycie dla celów VAT wiązało się z wykazaniem import usług. Po przeanalizowaniu regulaminów oraz dokumentacji dostępnych na stronie Kontrahenta przedsiębiorca zweryfikował, iż nabycie nie wiąże się z przekazaniem praw autorskich i nie będzie uznane za należność licencyjną. W tej sytuacji przedsiębiorca nie złoży druku IFT-2R. Nabycie programu należałoby wykazać na druku jedynie w sytuacji kiedy byłoby należnością licencyjną.

Import usług ujmując najprościej to nabycie usług od firm zagranicznych. Ustawa o VAT określając miejsce świadczenia usług zawiera również szereg wyjątków (tj. m.in. art. 28e, 28f 28g, 28i, 28j, 28n), gdzie miejsce świadczenia określone jest jako miejsce wykonywania usługi. Analizując każde nabycie zatem trzeba zweryfikować dokładnie czy nie wystąpi aby import usług jak i konieczność odprowadzenia podatku u źródła.

Przykładem takiej sytuacji, kiedy w podatku VAT usługa opodatkowana jest w miejscu świadczenia oraz została wskazana w ustawie o podatku dochodowym od osób prawnych, jest organizacja usługi w zakresie rozrywki na terytorium Polski. W sytuacji kiedy polska firma otrzyma należność za taką usługę, od firmy zagranicznej nabycie zarówno z podatku VAT jak i podatku u źródła będzie rodziło obowiązek podatkowy.

Przedsiębiorcy decydujący się na złożenie druku każdorazowo powinni poddać własnej ocenie zasadność złożenie druku IFT-2R.

1.4.1 Import usług w serwisie a wykazywanie transakcji na druku IFT-2R

Szczegółowe informacje w zakresie księgowania importu usług Użytkownik znajdzie tutaj.

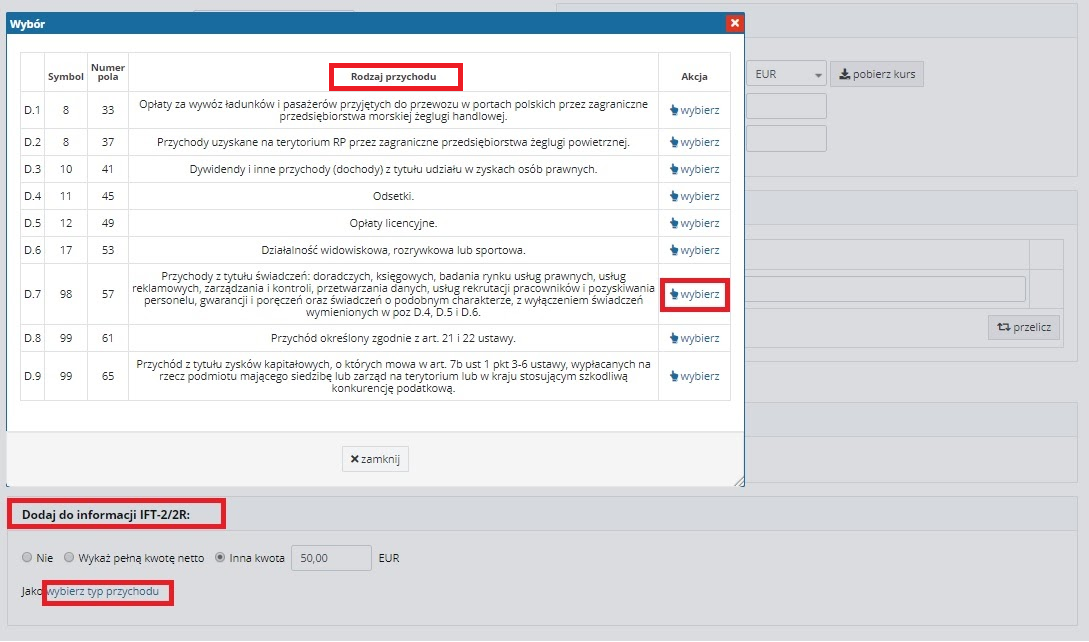

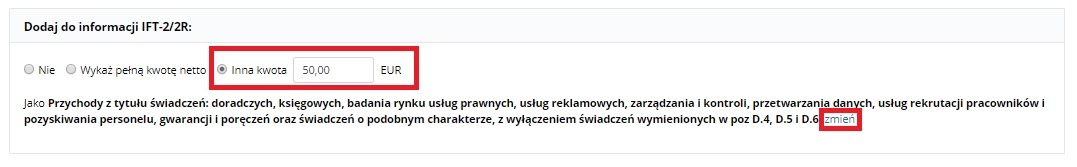

Podczas księgowania importu usług serwis umożliwia oznaczenie czy dany wydatek ma zostać dodany do druku IFT-2R. W przypadku:

- oznaczenia pola nie – nie są wyświetlane dodatkowe pola,

- oznaczenia pola wykaż pełną kwotę netto lub inna kwota – poniżej pojawi się funkcja umożliwiająca wskazania jakiego typu przychodu dotyczy usługa. Dodatkowo wybranie funkcji inna kwota daje Użytkownikowi prawo do wskazania kwoty do wykazania w informacji.

Po wybraniu rodzaju przychodu (sprzedawcy), którego dotyczy wydatek informacja w tym zakresie zostanie wyświetlona na formularzu. Użytkownik będzie miał możliwość dokonać zmiany.

Uwaga! Przy generowaniu deklaracji IFT-2R począwszy od deklaracji za 2020 r. serwis pobiera do deklaracji tylko te wydatki, dla których oznaczono dodanie w informacji IFT-2/2R.

Dla wcześniejszych lat każdy wydatek dodany jako import usług powodował wygenerowanie deklaracji IFT-2R.

Poniższa tabela przedstawia Rodzaje przychodu dla trzech najczęściej występujących kontrahentów wśród firm zagranicznych, które obligują przedsiębiorce do złożenia druku IFT-2R.Każdorazowo przedsiębiorca powinien samodzielnie zweryfikować czy Rodzaj przychodu jest zgodny z nabytą przez niego usługą.

Kontrahent |

Rodzaj nabycia |

Rodzaj przychodu |

|

|

|

Opłaty licencyjne. |

|

|

|

Przychody z tytułu świadczeń: doradczych, księgowych, badania rynku, usług prawnych, usług reklamowych, zarządzania i kontroli, przetwarzania danych, usług rekrutacji pracowników i pozyskiwania personelu, gwarancji i poręczeń oraz świadczeń o podobnym charakterze, z wyłączeniem świadczeń wymienionych w poz D.4, D.5 i D.6. |

|

|

Przychody z tytułu świadczeń: doradczych, księgowych, badania rynku, usług prawnych, usług reklamowych, zarządzania i kontroli, przetwarzania danych, usług rekrutacji pracowników i pozyskiwania personelu, gwarancji i poręczeń oraz świadczeń o podobnym charakterze, z wyłączeniem świadczeń wymienionych w poz D.4, D.5 i D.6. |

Analizując konieczność złożenia druku IFT-2R należy zawsze wziąć pod uwagę podpisane umowy oraz przejrzeć regulaminy udostępniane przez kontrahentów. W punkcie 1 instrukcji zostało opisane zagadnienie obowiązku składania druku i przed podjęciem decyzji zalecane jest zapoznanie się z wskazaną częścią instrukcji.

BOK serwisu ifirma.pl nie świadczy wspracia w zakresie analizy umów oraz nie ocenia, czy określone nabycie powoduje konieczność złożenia druku IFT-2R do urzędu oraz przekazania dla kontrahenta. Prosimy o rzetelną analizę umów, w razie wątpliwości ustalenie z kontrahentem, czy właściwym urzędem skarbowym zasadność złożenia druków.

1.5 W jakiej wartości wykazać wynagrodzenie kontrahenta zagranicznego

Dniem uzyskania przychodu przez nierezydentów dla celów wykazania wartości w IFT-2R jest dzień wypłaty należności. Potwierdzają to w udzielanych wyjaśnieniach organy podatkowe, czego przykładem może być interpretacja Izby Skarbowej Łodzi z 21 czerwca 2012 r. (IPTPB3/423-113/12-2/IR), w której czytamy, że „dzień wypłaty należności nierezydentowi winien być więc potraktowany jako dzień uzyskania przez niego przychodu. (…)”.

W informacji IFT-2R wskazujemy kwoty rzeczywiście otrzymane przez kontrahenta w roku podatkowym. Co istotne suma należności nie zawsze będzie zgodna z sumą zafakturowanych przychodów.

W przypadku płatności dokonywanych w polskiej walucie różnica będzie wynikała przede wszystkim z:

– dokonania płatności za rok należny w roku kolejnym rok, tj. faktura za rok 2018 zapłacona w roku 2019 będzie wykazana w roku 2019.

W przypadku płatności dokonywanych w walucie obcej różnica będzie wynikała przede wszystkim z:

– odmiennych dat wykonania usługi i daty uregulowania płatności np. dla faktury z datą sprzedaży 05.02.2018 i datą zapłaty 15.02.2018 kurs sprzedaży będzie się różnił od kursu płatności.

Co ważne wartość dla IFT-2R liczona jest po kursie odnoszącym się do płatności, mowa tutaj, o kursie po którym rzeczywiście została dokonana zapłata, w przypadku zapłaty z konta walutowego po kursie średnim NBP z dnia poprzedzającego dzień dokonania płatności.

Dla rozliczenia importu usług w podatku VAT przeliczenie wartości usługi odnosi się zaś do kursu średniego NBP z dnia poprzedzającego dzień wykonania usługi, chyba że płatność miała miejsce wcześniej – kursu średniego NBP poprzedzającego dzień uregulowania płatności.

1.6 Podatek u źródła

Wypłacając wynagrodzenia kontrahentowi zagranicznemu przedsiębiorca każdorazowo powinien zweryfikować czy wystąpił u niego obowiązek pobrania zryczałtowanego podatku dochodowego od osób prawnych tzw. podatku u źródła. W tym celu należy dokonać weryfikacji umowy lub regulaminu, który określa przedmiot i warunki zawieranych między kontrahentami transakcji.

Polski przedsiębiorca nie pobiera podatku u źródła, jeżeli są łącznie spełnione następujące warunki:

- zgodnie z właściwą umową o unikaniu podwójnego opodatkowania, przychód (dochód) zagranicznego kontrahenta podlega opodatkowaniu tylko w państwie jego rezydencji podatkowej,

- oraz zagraniczny kontrahent dostarczył polskiemu przedsiębiorcy swój certyfikat rezydencji podatkowej.

Zgodnie z art. 5a ust. 21 ustawy o podatku dochodowym od osób fizycznych, certyfikat rezydencji oznacza zaświadczenie o miejscu siedziby (zamieszkania) podatnika dla celów podatkowych, wydane przez właściwy organ administracji podatkowej państwa miejsca siedziby podatnika. Celem takiego certyfikatu jest potwierdzenie, w którym państwie dana osoba podlega opodatkowaniu.

Kiedy kontrahent przedstawi zagraniczny certyfikat rezydencji i zgodnie z umową o unikaniu podwójnego opodatkowania wynika, iż kontrahent powinien być rozliczony w państwie rezydencji, polski przedsiębiorca nie pobiera od wypłaconego wynagrodzenia podatku u źródła.

Jak wynika z aktualnego stanowiska organów podatkowych, jeśli zgodnie z prawem danego państwa istnieje możliwość uzyskania certyfikatu rezydencji zarówno w formie papierowej, jak i elektronicznej (obie formy są wydawane przez właściwy organ podatkowy danego państwa i mają status równorzędny w świetle prawa tego państwa), to płatnik jest upoważniony do uznania certyfikatu rezydencji w którejkolwiek z tych form.

Duże firmy takie jak Google umieszczają na swoich stronach certyfikaty rezydencji. Choć do końca 2018 roku skan certyfikatu, czy umieszczony na stronie internetowej dokument nie zawsze był uznawana za wystarczający do niepobrania podatku u źródła. W interpretacji z 31 lipca 2017 roku (0111-KDIB2-1.4010.79.2017.2.AT) Dyrektor Krajowej Informacji Skarbowej uznał, że w przypadku gdy jest niemożliwe uzyskanie oryginału, to możemy posłużyć się certyfikatem przesłanym w wersji elektronicznej. Od 2019 roku dla dochodów z tytułu świadczeń doradczych, księgowych, badania rynku, usług prawnych, usług reklamowych, zarządzania, przetwarzania danych i rekrutacji oficjalnie dano możliwość przedsiębiorcom korzystania ze skanów dokumentów. Istotne jest jednak by wypłacane na rzecz tego samego podmiotu dochody nie były wyższe niż 10 tys. zł rocznie.

Stawki podatku w zależności od rodzaju usługi wyglądają następująco:

- z praw autorskich lub z praw pokrewnych, zakup licencji (stawka podatkowa 20%),

- z działalności widowiskowej, rozrywkowej lub sportowej (stawka podatkowa 20%),

- z tytułu świadczenia usług doradczych, księgowych, badania rynku, usług prawnych, usług reklamowych, zarządzania i kontroli, przetwarzania danych, usług rekrutacji pracowników i pozyskiwania personelu (stawka podatkowa 20%).

1.7 Brak certyfikatu rezydencji – naliczenie podatku u źródła

W sytuacji kiedy kontrahent nie przedstawi certyfikatu rezydencji co do zasady przedsiębiorca powinien potrącić podatek u źródła dokonując płatności na rzecz kontrahenta. Podatek powinien zostać pobrany z wynagrodzenia zagranicznego kontrahenta – tj. należy pomniejszyć dokonywaną wypłatę o wartość podatku.

Przykład 1.

Przedsiębiorca zakupił usługę za 1000 zł w ramach transakcji podlegającej opodatkowaniu podatkiem u źródła 20%. Przedsiębiorca potrącił podatek z wpłaty dokonanej na rzecz kontrahenta. W tej sytuacji celem wyliczenie podatku należy dokonać poniższych wyliczeń.

| Wartość należności | 1000 zł |

| 20% podatku do US | 1000 zł * 20% = 200 zł |

| Wpłata dla kontrahenta | 1000 zł – 200 zł = 800 zł |

Zgodnie z dotychczasową opinią organów skarbowych, ewentualne opłacenie podatku przez nabywcę wiąże się z koniecznością opłacenia podatku u źródła od wartości podatku (ubruttowienia transakcji).

Przykład 2.

Przedsiębiorca zakupił usługę za 1000 zł w ramach transakcji podlegającej opodatkowaniu podatkiem u źródła 20%. Przedsiębiorca nie pobrał podatku u źródła, dokonał wpłaty na rzecz kontrahenta w wysokości 1000 zł. W tej sytuacji celem wyliczenie podatku należy ubruttowić transakcję.

| Wartość należności | 1000 zł |

| Ubruttowiona wartość należności | 1000 zł /( 1- 0,2) =1000 zł /0,8 = 1 250 zł |

| 20% podatku do US | 1250 zł * 20% = 250 zł |

| Wpłata dla kontrahenta | 1000 zł |

1.8 Wykupienie reklamy na Facebooku oraz Google AdWords oraz zakup licencji na oprogramowanie Adobe

Wynagrodzenie zagranicznych kontrahentów za usługę reklamową oraz licencji na oprogramowanie jest zyskiem przedsiębiorstwa, o którym mowa w art. 7 umów o unikaniu podwójnego opodatkowania zawartych z Irlandią. Oznacza to, że dochód (przychód) uzyskany przez usługodawców mających siedzibę w Irlandii tj. Facebook, Google podlega opodatkowaniu tylko w państwie rezydencji wskazanych firm.

W przypadku Adobe rozpatrując konieczność wykazania nabyć na druku IFT-2R należy ocenić czy zakupione zostało oprogramowanie komputerowe czy należność licencyjna.

Zakup należności licencyjnej co do zasady wiążę się z wykazaniem nabycia na druku IFT-2R. Zakup oprogramowania nie powoduje konieczności złożenia IFT-2R, co zostało opisane tutaj.

Należność licencyjna charakteryzuje się zakupem praw autorskich do programu (tj. użytkownik ma prawo do udzielania sublicencji). O tym co tak naprawdę jest przedmiotem zakupu przesądzają zapisy kontraktu między stronami umowy oraz wynikające z nich uprawnienia do korzystania z programu.

W zależności od tego jak Użytkownik oceni dokonany zakup powinien złożyć, bądź nie, druk IFT-2R dla Adobe. Z uwagi na powszechność wskazanych transakcji serwis przy Adobe wskazuje komunikat o obowiązku złożenia druku. Pomimo wskazanego komunikatu, to nadal do Użytkownika serwisu należy decyzja, czy złoży druk do urzędu, czy nie.

Przedsiębiorca, który uzyskał od firm zagranicznych certyfikat rezydencji, sporządzając druk IFT-2R wykazuje jedynie wartość zakupów od Usługodawców, w związku z nabyciami nie wystąpi konieczność odprowadzenia podatku od źródła.

2. Termin złożenia

Informację należy złożyć do 31 marca za rok poprzedni, w przypadku przedsiębiorców likwidujących działalność IFT-2R należy złożyć najpóźniej w dniu zakończenia działalności. W przypadku kiedy dzień 31 marca przypada na dzień wolny od pracy termin przesuwa się na pierwszy dzień roboczy.

3. Złożenie do urzędu oraz przekazanie kontrahentowi

Deklarację należy przekazać elektronicznie do Lubelskiego Urzędu skarbowego. Od 2020 roku jest to jedyny urząd jaki przyjmuje druki IFT-2R.

Z uwagi na to, iż deklarację należy sporządzić odrębnie dla każdego zagranicznego odbiorcy, liczba składanych przez przedsiębiorcę informacji będzie zależeć od liczby kontrahentów, których taka deklaracja dotyczyła.

Poza obowiązkiem przekazania deklaracji do urzędu skarbowego przedsiębiorca ma obowiązek deklarację przekazać kontrahentowi, którego druk dotyczy. Przepisy nie regulują w jaki sposób druk należy przekazać kontrahentowi z uwagi na to można uznać, iż każda opcja przekazania druku będzie prawidłowa np. wysłanie pocztą czy w załączeniu wiadomości e-mail.

4. Pomocne artykuły w zakresie druku IFT-2R

Na blogu eksperckim przygotowaliśmy klika artykułów, z którymi warto się zapoznać przed złożeniem druku IFT-2R są to:

- IFT-2/2R – jak wykazać przychody kontrahentów zagranicznych? Czytaj tutaj.

- Co to jest podatek u źródła? Kiedy należy złożyć deklarację IFT-2/2R? Czytaj tutaj.

- Transakcje Google i Facebook w IFT-2/2R Czytaj tutaj.

- Zakup oprogramowania z zagranicy a podatek u źródła. Czytaj tutaj.

5. IFT-2R – generowanie i wysyłka do urzędu

Deklaracja IFT-2R jest powiązana z wydatkami rozliczonymi w serwisie jako import usług tj. wydatkami zaksięgowanymi przez Wydatki ➡ Dodaj wydatek ➡ Import usług ➡ faktura. Wyjaśnienia związku importu usług z IFT-2R zostały przedstawione w punkcie 1.4, zaś szczegółowa instrukcja kiedy import usług pokaże się na formularzu IFT-2R opisana jest w punkcie 1.4.1.

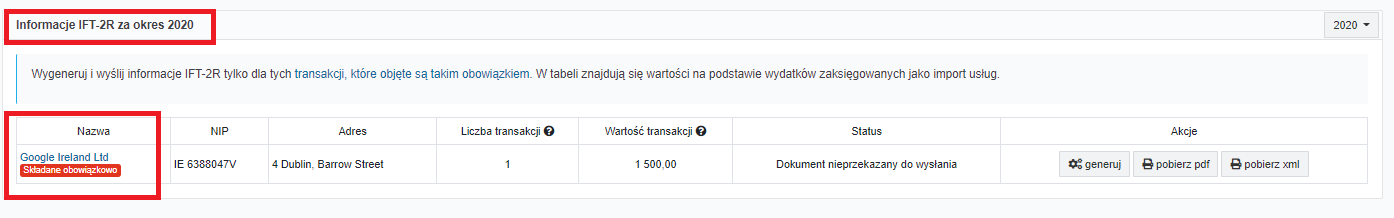

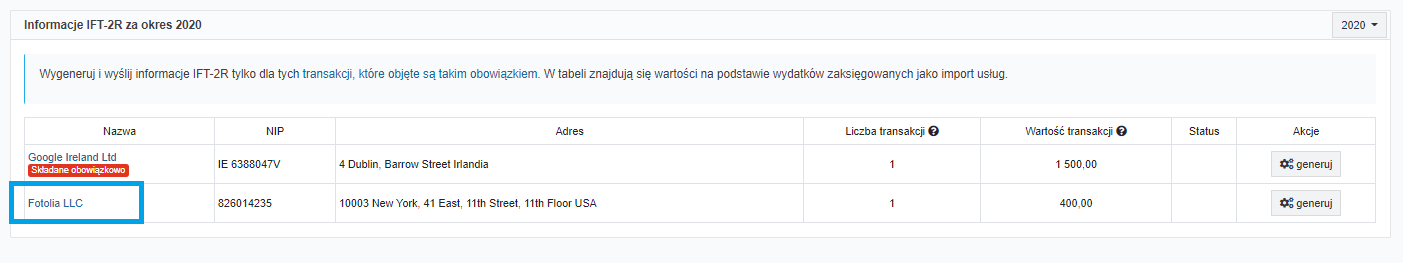

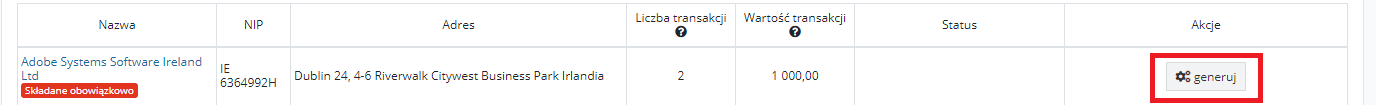

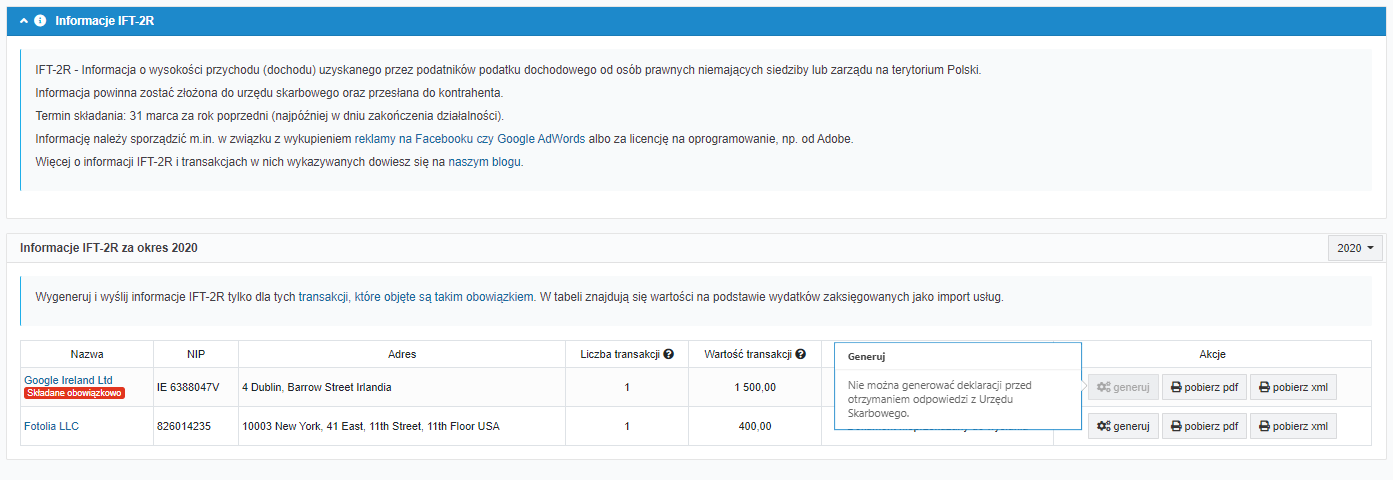

5.1 Generowanie zestawienia kontrahentów IFT-2R

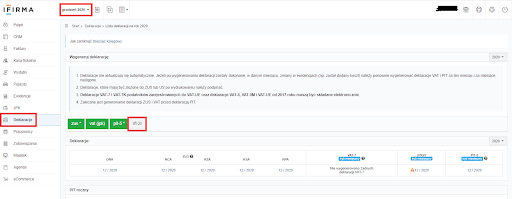

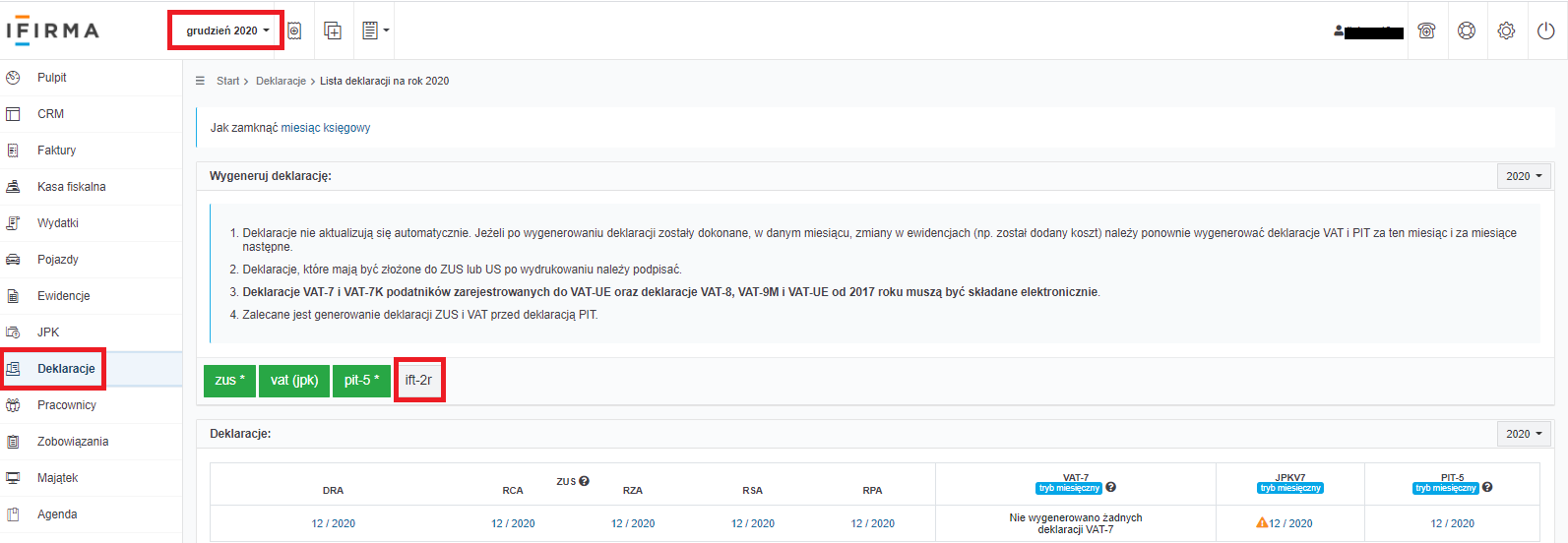

Aby wygenerować deklarację IFT-2R należy ustawić w lewym górnym rogu ostatni miesiąc księgowy roku kalendarzowego. Generując deklarację za rok 2020 należy ustawić miesiąc grudzień 2020. Po przejściu do zakładki Deklaracje ➡ Deklaracje będzie widniała opcja ift-2r.

Po wybraniu opcji ift-2r pojawi się możliwość generowania deklaracji dla poszczególnych kontrahentów, od których Użytkownik serwisu w trakcie roku nabywał usługi w ramach procedury importu usług i wypełniając formularz importu usług zaznaczył, że transakcje należy ująć w deklaracji IFT-2R co zostało opisane w punkcie 1.4.1.

W przypadku jeżeli Użytkownik zakupił:

- reklamę od Google,

- reklamę od Facebooka,

- licencje na oprogramowanie od Adobe.

Serwis wskaże dodatkowo pod nazwą firm, iż złożenie druków dla wskazanych firm jest obowiązkowe. Wskazane wynika z odmiennego generowania druku IFT-2R na przestrzeni lat w serwisie. Do roku 2019 łącznie druki były generowane dla każdego importu usług obecnie Użytkownik już na poziomie dodawania importu usług decyduje, czy transakcja ma się pokazać podczas generowania IFT-2R. Te dodatkowe potwierdzenie przy wskazanych powyżej firmach potwierdza słuszność wyboru Użytkownika, iż dla danych transakcji składa się druk IFT-2R.

W sytuacji kiedy nabycia od wskazanych firm nie dotyczą wyżej wymienionych usług i usługi te nie obligują zgodnie z punktem 1.3 instrukcji do złożenia druku IFT-2R pomimo komunikatu nie należy przekazywać druku do urzędu oraz dla kontrahenta.

Mając na uwadze powyższe nie należy w przyszłości dodając tego rodzaju wydatek, dokonywać w formularzu import usług oznaczenia, aby transakcję dodawać do informacji IFT-2/2R. Księgując import usług należy pozostawić domyślne ustawienie w zakresie nie pokazywania transakcji na druku IFT-2R, wówczas nie będzie się ona pojawiała na liście.

Zasadność wykazania nabyć od wskazanych firm na druku IFT-2R została opisana w punkcie 1.8. Przed złożeniem druku prosimy o zapoznanie się z wskazanym punktem.

Jeżeli Użytkownik na poziomie księgowania importu usług zdecydował się wskazać, iż transakcja ma być pokazana na druku IFT-2R i jest przekonany, iż złożenie jest obowiązkowe bez względu na brak dodatkowego komunikatu o konieczności złożenia druku powinien przekazać również te druki IFT_2R do urzędu skarbowego. Poniżej przykładowy zrzut gdzie widoczna jest transakcja, która nie posiada dodatkowo oznaczenia składanie obowiązkowe.

5.1.1 Generowanie druku a zawieszenie działalności gospodarczej Użytkownika konta

Z uwagi na to, iż opcja generowania druku IFT-2R jest dostępna jedynie w miesiącu grudniu, Użytkownicy, którzy mają zawieszoną działalność i nie mają dostępu do miesiąca grudnia, celem umożliwienia generowania deklaracji powinni przesłać wiadomość e-mail na adres bok@ifirma.pl.

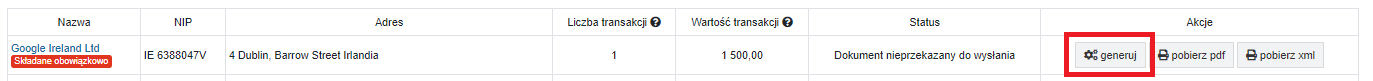

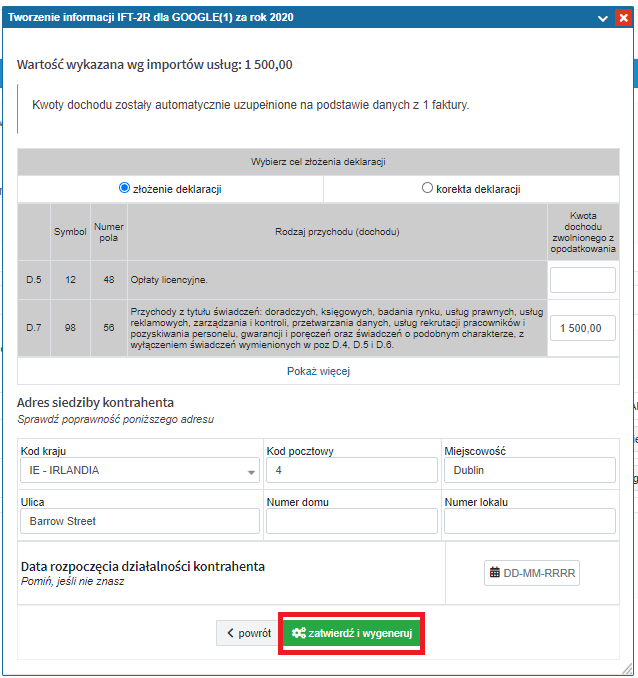

5.2 Generowanie deklaracji dla pojedynczego kontrahenta

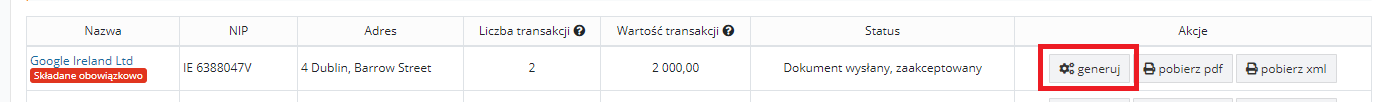

Aby wygenerować deklarację dla poszczególnego kontrahenta w kolumnie Akcja należy wybrać opcję generuj.

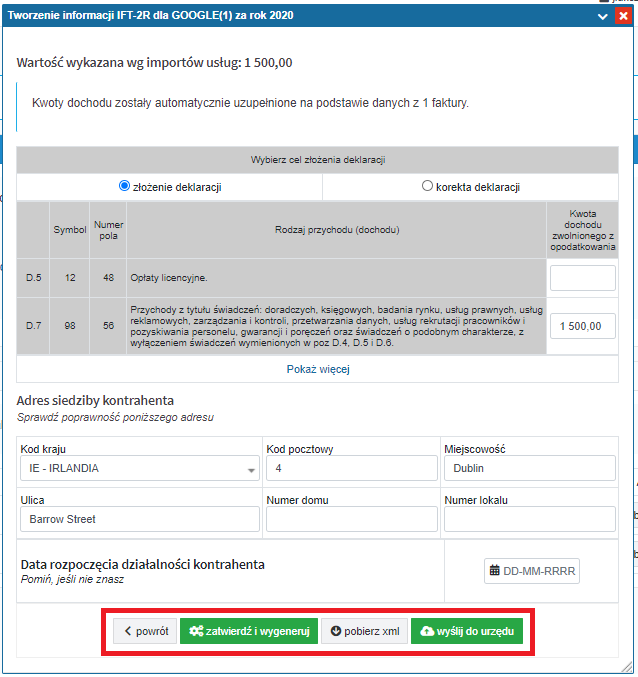

Wybranie wskazanej opcji spowoduje pokazanie uzupełnionych pól druku IFT-2R dotyczących wartości nabyć od kontrahenta zagranicznego.

Wartość jaka powinna być wykazana dla IFT-2R została opisana w punkcie 1.5.

Kwoty jakie pokazują się na druku pobierane są na podstawie prawidłowo wypełnionego wydatku dodanego jako import usług co zostało opisane w punkcie 1.4.1.

W sytuacji kiedy Użytkownik chciałby poprawić wartość na własną może każdorazowo dokonać zmiany kwoty kasując ją i wpisując wartość dokonaną według zmienionych wyliczeń.

Kiedy deklaracja jest już uzupełniona należy wybrać opcję zatwierdź i wygeneruj.

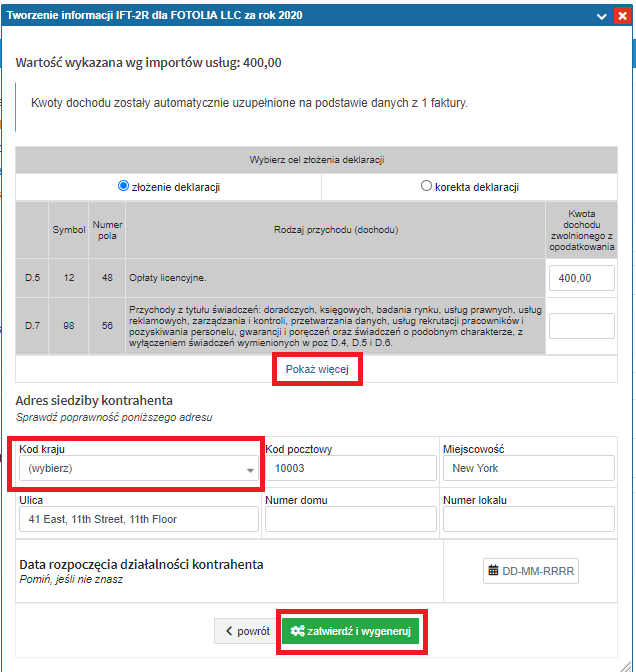

W przypadku kiedy generowana jest deklaracja dla kontrahenta, dla którego złożenie deklaracji nie było oznaczone jako obowiązkowe, Użytkownik serwisu powinien pamiętać, by uzupełnić Kod kraju kontrahenta wybierając go z dostępnej listy. Po wybraniu opcji Pokaż więcej będą widoczne pozostałe Rodzaje przychodów (dochodów) wykazywanych na deklaracji IFT-2R. Na końcu należy wybrać opcję dostępną na dole strony zatwierdź i wygeneruj.

W kolejnym kroku będzie można wybrać poniższe opcje:

- powrót – opcja powoduje powrócenie do wcześniejszego widoku dotyczącego generowania informacji IFT-2R,

- zatwierdź i wygeneruj – opcja w tym panelu nie jest aktywna, żeby móc ponownie wygenerować deklarację należy wybrać powrót i skorzystać z opcji generuj,

- pobierz xml – opcja pozwala na pobranie formatu druku, który daje możliwość podpisania pliku poza serwisem,

- wyślij do urzędu – wskazana opcja powoduje przekazanie do podpisu IFT-2R.

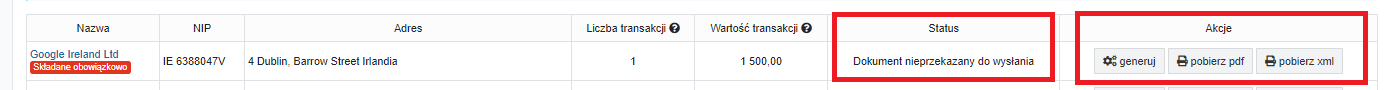

W przypadku kiedy Użytkownik wybierze opcję powrót w głównym panelu generowania IFT-2R będą widoczne poniższe opcje.

W kolumnie Akcje:

- generuj – przez którą można ponownie wygenerować druk,

- pobierz pdf – przez którą można pobrać wydruk PDF deklaracji,

- pobierz xml – opcja pozwala na pobranie formatu druku, który daje możliwość podpisania pliku poza serwisem.

W kolumnie Status:

- informacja o obecnym statusie wysyłki e-deklaracji.

Deklaracje IFT-2R są wysyłane do urzędu jedynie za pomocą podpisu kwalifikowanego. Żeby móc deklaracje wysłać z serwisu, należy złożyć upoważnienia do podpisu deklaracji dla pracowników serwisu. Więcej w temacie tutaj.

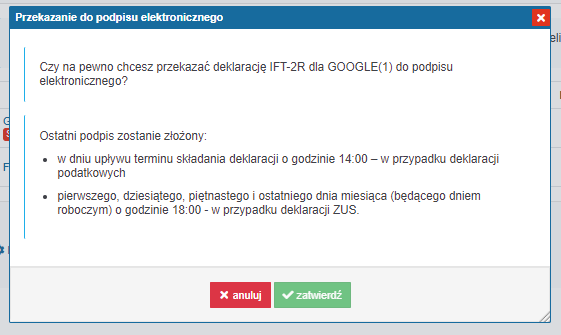

Po wybraniu opcji prześlij do urzędu Użytkownik zostanie poproszony o potwierdzenie Przekazania do podpisu elektronicznego, zatwierdzenie wskazanej opcji spowoduje przekazanie deklaracji do wysyłki elektronicznej.

Po przekazaniu do wysyłki deklaracja będzie czekała na podpis. Po tym jak deklaracja zostanie podpisana zaczną zmieniać się komunikaty dotyczące wysyłki.

5.3 Niekompletne dane kontrahenta – brak możliwości generowania i wysyłki

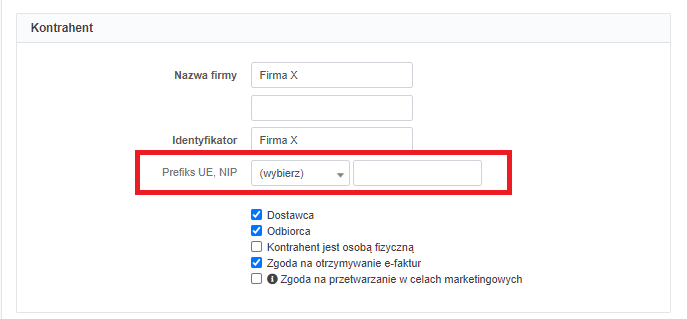

Druk IFT-2R generuje się dla kontrahentów będących firmami oznacza to, iż druk będzie generował się jedynie dla kontrahenta, który w zakładce CRM ma uzupełnione pole Prefiks UE, NIP.

Uwaga! Deklaracja nie będzie się generowała nawet pomimo oznaczenia podczas księgowania importu usług, iż kwota ma się pojawić na informacji IFT-2/2R. W przypadku kiedy druk powinien się wygenerować należy edytować dane kontrahenta uzupełniając pole Prefiks UE, NIP.

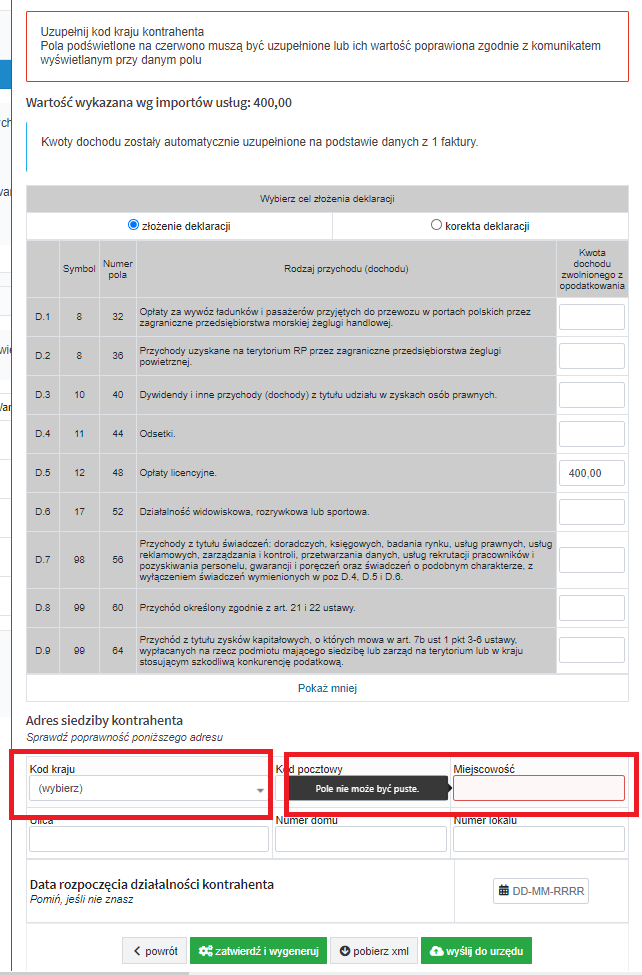

Jeżeli kontrahent nie ma uzupełnionej Miejscowości druk się wygeneruje, jednakże komunikat wskaże, iż podane pole nie może być puste, gdyż jest to pole obowiązkowe dla druku. Warto również pamiętać, że serwis zawsze przypomni o pustym polu Kod kraju, jeżeli pole nie jest uzupełnione należy wybrać odpowiedni kod z dostępnej listy. Poniższe obrazuje zrzut.

5.4 Korekta druku IFT-2R

Aby wygenerować deklarację IFT-2R wymagane jest:

- dokonanie zmian w księgowaniu importu usług, który powodował błąd w druku,

- bądź poprawienie deklaracji ręcznie,

w tym celu należy ustawić w lewym górnym rogu ostatni miesiąc księgowy roku kalendarzowego. Generując deklarację za rok 2020 należy ustawić miesiąc grudzień 2020. Po przejściu do zakładki Deklaracje ➡ Deklaracje będzie widniała opcja ift-2r.

Po wybraniu ift-2r pojawią się wygenerowane deklaracje, między nimi będą widoczne deklaracje złożone do urzędu. Aby wygenerować korektę należy wybrać opcję generuj.

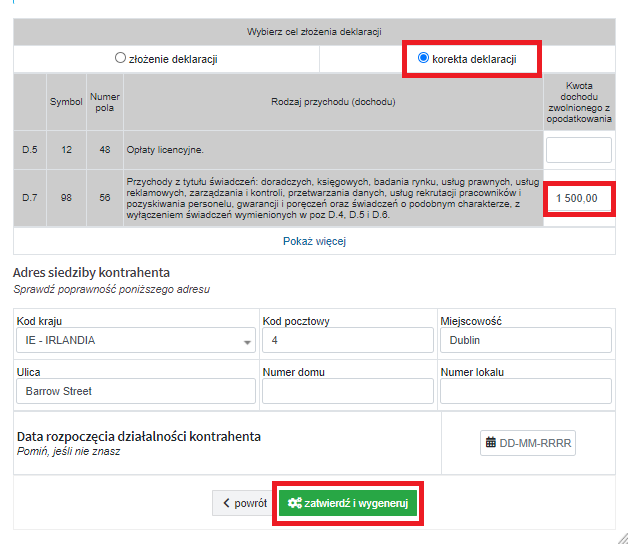

Nowo wygenerowana deklaracja będzie zawierała zmiany jakie zaszły w księgowaniu importu usług w serwisie. W przypadku kiedy zmiany nie wynikają wprost z księgowania Użytkownik ma możliwość ręcznego poprawienia kwoty na prawidłową. W widoku dokumentu należy zaznaczyć opcję korekta deklaracji oraz dokonać ewentualnego poprawienia kwot. Kolejno należy wybrać zatwierdź i wygeneruj.

Tak wygenerowaną korektą można przekazać do urzędu poprzez wybranie opcji prześlij do urzędu.

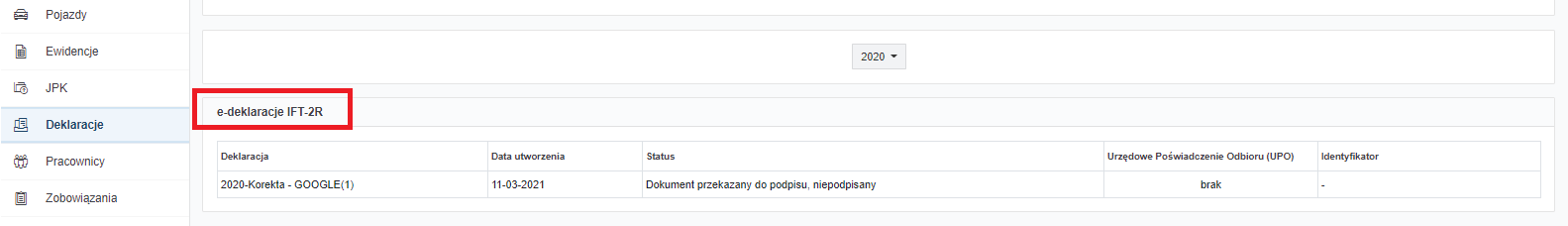

Status wysyłki e-deklaracji można śledzić w zakładce Deklaracje ➡ e-Deklaracje.

Autor: Joanna Łuksza – ifirma.pl