Podatnicy rozpoczynając działalność gospodarczą często jako siedzibę firmy wskazują adres miejsca zamieszkania. Na tej podstawie, w większości przypadków możliwe jest zaliczenie do kosztów uzyskania przychodu wydatków na media, proporcjonalnie do tej części powierzchni, która jest wykorzystywana do użytku firmowego.

Przeznaczając określoną powierzchnię mieszkania do celów prowadzonej działalności, podatnik powinien mieć na uwadze to, że mogą wzrosnąć jego obciążenia z tytułu podatku od nieruchomości.

Wysokość podatku od nieruchomości reguluje ustawa z dnia 12 stycznia 1991 r. o podatkach i opłatach lokalnych. Stawki podatku od nieruchomości różnią się dla budynków mieszkalnych i przeznaczonych na prowadzenie działalności. Rada gminy, w drodze uchwały określa wielkość stawek i w zależności od rodzaju budynku nie mogą one przekroczyć rocznie w przypadku budynków lub ich części:

- mieszkalnych – 0,75 zł od 1m2 powierzchni użytkowej,

- związanych z prowadzeniem działalności gospodarczej oraz od budynków mieszkalnych lub ich części zajętych na prowadzenie działalności gospodarczej – 22,86 zł od 1m2 powierzchni użytkowej,

- zajętych na prowadzenie działalności gospodarczej w zakresie obrotu kwalifikowanym materiałem siewnym – 10,68 zł od 1m2 powierzchni użytkowej,

- związanych z udzielaniem świadczeń zdrowotnych w rozumieniu przepisów o działalności leczniczej, zajętych przez podmioty udzielające tych świadczeń – 4,65 zł od 1 m2 powierzchni użytkowej,

- pozostałych, w tym zajętych na prowadzenie odpłatnej statutowej działalności pożytku publicznego przez organizacje pożytku publicznego – 7,68 zł od 1 m2 powierzchni użytkowej.

Jak wynika z ww. przepisu ustawy, stawka podatku od nieruchomości jest znacznie wyższa dla budynków lub ich części zajętych na prowadzenie działalności. Jednak sam fakt zarejestrowania firmy w mieszkaniu nie przesądza jeszcze o tym, że na przedsiębiorcę zostanie nałożona wyższa kwota podatku od nieruchomości.

Jeżeli podatnik we wpisie do ewidencji działalności gospodarczej podał adres miejsca zamieszkania, jako adres firmowy i wykorzystywana powierzchnia służy mu jednocześnie do celów mieszkalnych, czyli z tego samego pomieszczenia korzysta zarówno do spraw służbowych jak i prywatnych, to stawka podatku od nieruchomości nie powinna ulec zmianie.

Podstawą do zwiększenia kwoty podatku od nieruchomości jest przeznaczenie całości lub części mieszkania wyłącznie do celów firmowych. Taka sytuacja będzie miała miejsce w przypadku adaptacji pomieszczeń do prowadzenia na przykład gabinetu kosmetycznego, stomatologicznego czy punktu przedszkolnego. Dotyczyć będzie również firm, które przeznaczą chociaż jeden pokój pod biuro bez szczególnych zmian budowlanych. Wówczas tacy podatnicy zobligowani są zgłosić ten fakt do Urzędu Gminy lub Zarządcy Nieruchomości, a co za tym idzie organ na tej podstawie ustali wyższą stawkę podatku od nieruchomości. Może się zdarzyć, że zarządca nieruchomości podniesie również czynsz za lokal mieszkalny, w którym prowadzona jest działalność.

Dla przedsiębiorcy istotne jest, że dopiero po dokonaniu takiego zgłoszenia może rozliczać wydatki związane z wykorzystywaniem tej części powierzchni do celów firmowych. Mowa tutaj o kosztach związanych z mediami, jak również wyposażeniem takich pomieszczeń. Podatek od nieruchomości staje się kosztem w dacie wydania decyzji, ale tylko w tej części, która przypada na działalność gospodarczą.

Modernizacja/adaptacja mieszkania stricte pod działalność usługową/handlową wymaga od podatnika zgłoszenia tego faktu do urzędu miasta/gminy, nawet jeśli przedsiębiorca nie zamierza rozliczać wydatków na media.

Z kolei przeznaczenie jednego pomieszczenia/pokoju do celów służbowych bez stosowanego zgłoszenia pozbawia podatnika prawa do rozliczania kosztów związanych z użytkowaniem tej części powierzchni.

Inaczej jest w sytuacji umowy najmu mieszkania. Zgodnie z kodeksem cywilnym zawarcie umowy najmu/dzierżawy nie przenosi obowiązku podatkowego w zakresie podatku od nieruchomości na najemcę. Jednak najemca ma obowiązek poinformowania osoby wynajmującej o tym, że mieszkanie będzie mu służyło do celów firmowych. To z kolei zobowiązuje wynajmującego do dokonania odpowiedniego zgłoszenia, a tym samym do płacenia wyższego podatku od nieruchomości. Na tej podstawie wynajmujący może przerzucić ciężar kosztu związanego z tym podatkiem na najemcę. Warto w tym przypadku w umowie najmu zawrzeć informację, że oprócz czynszu i innych opłat za media najemca będzie również zobowiązany do zapłaty kwoty stanowiącej równowartość podatku od nieruchomości.

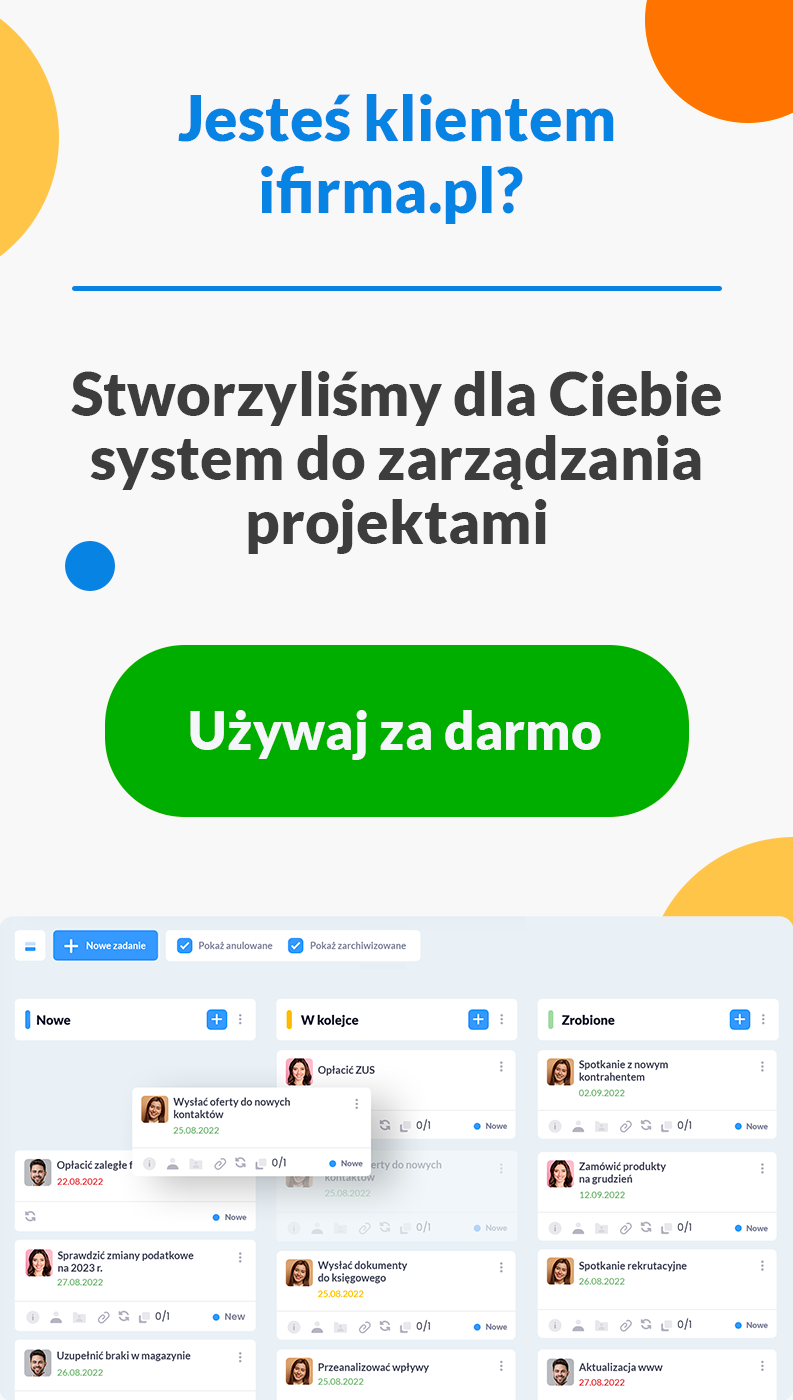

Księgowanie podatku od nieruchomości w serwisie ifirma.pl

Na podstawie decyzji o wysokości podatku od nieruchomości wydatek można zaksięgować jako koszt w dacie wydania decyzji z poziomu Wydatki > Dodaj wydatek > Koszt prowadzenia firmy > Inny.

Nie ma w tym przypadku znaczenia płatność ratalna podatku. Podatek od nieruchomości w części przypadającej na działalność gospodarczą może stanowić koszt w pełnej wysokości.